Приложение 92 и 93 к приказу Первого заместителя ПМ РК – МФ РК от 20 января 2020 года № 39

Скачать бланки формы 910.00 для заполнения

- ФНО 910.00

- Приложение 910.01

- Приложение 910.02

Правила составления налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса (форма 910.00)»

Глава 1. Общие положения

1. Настоящие Правила составления налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса (форма 910.00)» (далее – Правила) разработаны в соответствии с Кодексом Республики Казахстан от 25 декабря 2017 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и определяют порядок составления формы налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса» (далее – декларация), предназначенной для исчисления индивидуального (корпоративного) подоходного и социального налогов, индивидуального подоходного налога с доходов, облагаемых у источника выплаты (далее – ИПН) и социальных платежей. Декларация составляется субъектами малого бизнеса, применяющими специальный налоговый режим на основе упрощенной декларации.

2. При заполнении декларации не допускаются исправления, подчистки и помарки.

3. В настоящих Правилах применяются следующие арифметические знаки: «+» – плюс, «–» – минус, «х» – умножение, «/» – деление, «=» – равно. Отрицательные значения сумм обозначаются знаком «–» в первой левой ячейке соответствующей строки декларации.

4. При отсутствии показателей соответствующие ячейки декларации не заполняются.

5. При составлении декларации:

1) на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) в электронной форме – заполняется в соответствии со статьей

208 Налогового кодекса.

6

. Декларация составляется, подписывается, заверяется (электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронном носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи

204 Налогового кодекса.

7. При представлении декларации:

- 1) в явочном порядке на бумажном носителе – составляется в двух экземплярах, один экземпляр возвращается налогоплательщику (налоговому агенту) с отметкой с отметкой фамилии, имени, отчества (при его наличии) и подписью работника органа государственных доходов, принявшего декларацию и оттиском печати (штампа);

- 2) по почте заказным письмом с уведомлением на бумажном носителе – налогоплательщик (налоговый агент) получает уведомление почтовой или иной организации связи;

- 3) в электронной форме, допускающем компьютерную обработку информации – налогоплательщик (налоговый агент) получает уведомление о принятии или непринятии налоговой отчетности системой приема налоговой отчетности органов государственных доходов.

Глава 2. Пояснение по заполнению декларации (форма 910.00)

8. В разделе «Общая информация о налогоплательщике (налоговом агенте)» налогоплательщик (налоговый агент) указывает следующие данные:

1) индивидуальный идентификационный номер (бизнес-идентификационный номер) (далее – ИИН (БИН)) налогоплательщика (налогового агента);

2) фамилия, имя отчество (при его наличии) индивидуального предпринимателя или наименование юридического лица в соответствии с учредительными документами.

При исполнении налогового обязательства доверительным управляющим в соответствии с договором доверительного управления имуществом или в иных случаях возникновения доверительного управления в строке указывается фамилия, имя отчество (при его наличии) физического лица-доверительного управляющего или наименование юридического лица-доверительного управляющего в соответствии с учредительными документами;

3) налоговый период, за который представляется налоговая отчетность (указывается арабскими цифрами);

4) отдельные категории налогоплательщика. Ячейки отмечаются в случае, если налогоплательщик относится к одной из категорий, указанных в строке А или В, C или D:

- А – доверительный управляющий в соответствии со статьей

40 Налогового кодекса; - В – учредитель доверительного управления в соответствии со статьей 40 Налогового кодекса;

- C – ведет бухгалтерский учет в соответствии с пунктом 2 статьи 2 Закона Республики Казахстан от 28 февраля 2007 года «О бухгалтерском учете и финансовой отчетности» (далее – Закон о бухгалтерском учете и финансовой отчетности);

- D – не ведет бухгалтерский учет в соответствии с пунктом 2 статьи 2 Закона о бухгалтерском учете и финансовой отчетности;

- ячейки C или D отмечаются индивидуальными предпринимателями;

5) вид декларации. Соответствующие ячейки отмечаются с учетом отнесения декларации к видам налоговой отчетности, указанным в статье

206 Налогового кодекса;

6) трехкомпонентная интегрированная система. Ячейка отмечается в случае, если налогоплательщик в соответствии с пунктом 2-1 статьи 687 Налогового кодекса поставил на учет в налоговых органах контрольно-кассовую машину с функцией фиксации и передачи данных или установил трехкомпонентную интегрированную систему:

- А – указывается наименование трехкомпонентной интегрированной системы и владельца;

- В – указывается номер регистрационной карточки;

- С – указывается дата постановки на учет трехкомпонентной интегрированной системы;

7) номер и дата уведомления. Ячейки заполняются в случае представления вида декларации, предусмотренного подпунктом 4) пункта 3 статьи 206 Налогового кодекса;

8) код валюты в соответствии с приложением 23 «Классификатор валют», утвержденным решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций»;

9) признак резидентства. Ячейка А отмечается налогоплательщиком-резидентом Республики Казахстан.

Ячейка В отмечается налогоплательщиком-нерезидентом Республики Казахстан.

10) представленные приложения. Отмечаются ячейки представленных приложений.

9. В разделе «Исчисление налогов»:

1) в строке 910.00.001 указывается доход, определяемый в соответствии со статьей

681 Налогового кодекса, с учетом корректировок, производимых в соответствии с пунктом 6 статьи 681 Налогового кодекса. В строке А отмечаются доходы, полученные путем безналичных расчетов. В том числе, в строке I, отмечаются доходы, полученные с применением трехкомпонентной интегрированной системы. В строке В отмечаются доходы, полученные путем наличных расчетов. В том числе, в строке I отмечаются доходы, полученные с применением трехкомпонентной интегрированной системы;

2) в строке 910.00.002 указывается доход, определяемый в соответствии с Законом Республики Казахстан от 5 июля 2008 года «О трансфертном ценообразовании» (далее – Закон о трансфертном ценообразовании»);

3) в строке 910.00.003 указывается среднесписочная численность работников за налоговый период, которая определяется по формуле: (А+В+С+D+Е+F)/6 месяцев, где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

В строке 910.00.003 А указывается среднесписочная численность работников-пенсионеров, в строке 910.00.003 В указывается среднесписочная численность работников-инвалидов.

В случае если среднесписочная численность работников составит дробное значение от 0,5 и выше, то такое значение подлежит округлению до целой единицы, значение ниже 0,5 округлению не подлежит;

4) в строке 910.00.004 указывается среднемесячная заработная плата на одного работника за налоговый период;

5) в строке 910.00.005 указывается сумма налогов, исчисленных по ставке, установленной пунктом 1 статьи 687 Налогового кодекса, определяемая по формуле: 910.00.001 х 3%;

6) в строке 910.00.006 указывается корректировка суммы налогов в соответствии с пунктом 2статьи 687 Налогового кодекса, которая определяется по формуле: 910.00.005 (сумма исчисленных налогов с дохода) х 910.00.003 (среднесписочная численность работников) х 1,5% (процент корректировки).

Данная строка заполняется при условии, если среднемесячная заработная плата одного работника по итогам отчетного периода составляет у индивидуальных предпринимателей не менее 23-кратного, юридических лиц – не менее 29-кратного минимального размера месячного расчетного показателя согласно пункту 2 статьи 687 Налогового кодекса;

7) в строке 910.00.007 указывается сумма налогов после корректировки, которая определяется по формуле: 910.00.005 – 910.00.006;

8) в строке 910.00.008 указывается сумма индивидуального (корпоративного) подоходного налога, подлежащего уплате в бюджет в размере 1/2 от исчисленной суммы налогов по декларации, определяемая по формуле: (910.00.007 х 0,5);

9) в строке 910.00.009 указывается сумма социального налога, подлежащего уплате в бюджет в размере 1/2 от исчисленной суммы налогов по декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования, определяемая по формуле: ((910.00.007 х 0,5) – 910.00.013 VII – 910.00.020 VII).

Согласно статье 57-4 Закона о введении, субъекты микро и малого предпринимательства, применяющие специальные налоговые режимы и не осуществляющие отдельные виды деятельности, освобождаются от уплаты налога на доходы на три года c 01.01.2020 года по 01.01.2023 года.

В случае превышения суммы социальных отчислений в Государственный фонд социального страхования, исчисленных в соответствии с Законом Республики Казахстан от 25 апреля 2003 года «Об обязательном социальном страховании» (далее – Законом об обязательном социальном страховании), над суммой социального налога, в строке 910.00.009, в соответствии с пунктом 2статьи 688 Налогового кодекса, указывается сумма социального налога равная нулю;

10) в строке 910.00.010 указывается уменьшение индивидуальным предпринимателем суммы ИПН, подлежащего уплате в бюджет в соответствии с пунктом 2-1 статьи

687 Налогового кодекса (на сумму 60 000 тенге, но не более чем на 50 процентов от исчисленной суммы налога) за текущий календарный год;

11) в строке 910.00.011 указывается сумма индивидуального (корпоративного) подоходного налога, подлежащего уплате в бюджет, определяемая по формуле: 910.00.008 – 910.00.010.

10. В разделе «Исчисление социальных платежей за индивидуального предпринимателя»:

1) в строках с 910.00.012 I по 910.00.012 VI указывается доход, с которого исчисляются социальные отчисления за индивидуального предпринимателя в соответствии с Законом об обязательном социальном страховании, за каждый месяц отчетного периода.

Строка 910.00.012 VII предназначена для отражения итоговой суммы дохода за полугодие, определяемая как сумма строк с 910.00.012 I по 910.00.012 VI;

2) в строках с 910.00.013 I по 910.00.013 VI указывается сумма социальных отчислений за индивидуального предпринимателя, исчисленных в соответствии с Законом об обязательном социальном страховании, за каждый месяц отчетного периода.

Строка 910.00.013 VII предназначена для отражения итоговой суммы социальных отчислений за полугодие, определяемая как сумма строк с 910.00.013 I по 910.00.013VI;

3) в строках с 910.00.014 І по 910.00.014 VI указывается доход, с которого исчисляются обязательные пенсионные взносы за индивидуального предпринимателя за каждый месяц отчетного периода.

Строка 910.00.014 VII предназначена для отражения итоговой суммы дохода за полугодие, определяемая как сумма строк с 910.00.014 I по 910.00.014 VI;

4) в строках с 910.00.015 I по 910.00.015 VI указывается сумма обязательных пенсионных взносов за индивидуального предпринимателя за каждый месяц отчетного периода.

Строка 910.00.015 VII предназначена для отражения итоговой суммы обязательных пенсионных взносов за полугодие, определяемая как сумма строк с 910.00.015 I по 910.00.015 VI;

5) в строках с 910.00.016 I по 910.00.016 VI указывается сумма взносов на обязательное социальное медицинское страхование за индивидуального предпринимателя за каждый месяц отчетного периода в соответствии с Законом Республики Казахстан от 16 ноября 2015 года «Об обязательном социальном медицинском страховании» (далее – Закон об обязательном социальном медицинском страховании).

Строка 910.00.016 VII предназначена для отражения итоговой суммы взносов на обязательное социальное медицинское страхование за индивидуального предпринимателя за полугодие, определяемая как сумма строк с 910.00.016 I по 910.00.016 VI.

Строки 910.00.016 I по 910.00.016 VII подлежат заполнению с 1 января 2020 года в соответствии с Законом об обязательном социальном медицинском страховании.

Пример

К примеру, в 2020 году заполнение вышеуказанных строк производится следующим образом:

1) по строке 910.00.001 доход за налоговый период индивидуального предпринимателя составил 55 000 000 тенге;

2) по строке 910.00.002 доход, определяемый в соответствии с Законом о трансфертном ценообразовании, отсутствует;

3) по строке 910.00.003 среднесписочная численность работников, составила 24 человек, определенная следующим образом:

((25+25+25+25+22+22)/6 месяцев), где 25 человека – количество работников с первого по четвертый месяцы налогового периода, 22 человека – количество работников в пятом и шестом месяцах налогового периода;

4) по строке 910.00.004 среднемесячная заработная плата на одного работника за налоговый период составила 69 750 тенге, определенная следующим образом:

сумма начисленной заработной платы работников за первый месяц налогового периода составила 1 743 750 тенге (323 750 тенге + 1 120 000 тенге + 300 000 тенге), в том числе:

заработная плата пяти человек по 64 750 тенге составила 323 750 тенге (5 х 64 750 тенге);

заработная плата шестнадцати человек по 70 000 тенге составила 1 120 000 тенге (16 х 70 000 тенге);

заработная плата четырех человек по 75 000 тенге составила 300 000 тенге (4 х 75 000 тенге).

Так, среднемесячная заработная плата на одного работника за первый месяц налогового периода составила 69 750 тенге (1 743 750 /25 человек). Аналогично определяются среднемесячные суммы заработной платы на одного работника со второго по шестой месяцы налогового периода.

Во втором месяце налогового периода сумма среднемесячной заработной платы на одного работника составила – 64 700 тенге, в третьем – 67 350 тенге, в четвертом и пятом месяцах по 65 700 тенге, в шестом 65 200 тенге.

Тогда среднемесячная сумма заработной платы на одного работника за налоговый период составила 66 400 тенге (69 750 тенге + 64 700 тенге + 67 350 тенге + 65 700 тенге + 65 700 тенге + 65 200 тенге)/6 месяцев.

В данном примере 23-кратный размер месячного расчетного показателя, установленного Законом Республики Казахстан от 30 ноября 2018 года «О республиканском бюджете на 2019 – 2021 годы» (далее – Закон о республиканском бюджете), составил 58 075 тенге (23 х 2525).

Так как среднемесячная заработная плата на одного работника по итогам налогового периода (69 750 тенге) превысила 23-кратный размер месячного расчетного показателя, то производится корректировка сумм налогов, исчисленных за налоговый период, в сторону уменьшения, исходя из среднесписочной численности работников, предусмотренная пунктом 2 статьи 687 Налогового кодекса;

5) по строке 910.00.005 сумма исчисленных налогов в соответствии с пунктом 1 статьи 687 Налогового кодекса составила 1 650 000 тенге (55 000 000 тенге х 3%)

6) по строке 910.00.006 корректировка суммы налогов в соответствии с пунктом 2 статьи 687 Налогового кодекса составила 594 000 тенге, определяется следующим образом:

1 650 000 тенге х 24 человек х 1,5% = 594 000 тенге, где 1,5% – процент корректировки суммы налога за каждого работника, исходя из среднесписочной численности работников;

7) по строке 910.00.007 сумма налогов после корректировки, произведенной в сторону уменьшения, составила 1 056 000 тенге (1 650 000 тенге – 594 000 тенге);

8) по строке 910.00.008 сумма индивидуального (корпоративного) подоходного налога, подлежащего уплате в бюджет составила 528 000 тенге (1 056 000 тенге * 0,5);

9) по строке 910.00.009 сумма социального налога, подлежащего уплате в бюджет за налоговый период, определяется как сумма исчисленного социального налога (910.00.007 х 0,5) минус сумма социальных отчислений за индивидуального предпринимателя (910.00.013 VII) минус сумма социальных отчислений за работников (910.00.021 VII) равна 355 190 тенге ((1 056 000 х 0,5) – 22 150 – 150 660); Согласно статье 57-4 Закона о введении, субъекты микро- и малого предпринимательства, применяющие специальные налоговые режимы и не осуществляющие отдельные виды деятельности, освобождаются от уплаты налога на доходы на три года c 01.01.2020 года по 01.01.2023 года.

10) в строке 911.00.010 указывается уменьшение индивидуальным предпринимателем суммы ИПН, подлежащего уплате в бюджет в соответствии с пунктом 2-1 статьи 687 Налогового кодекса (на сумму 60 000 тенге, но не более чем на 50 процентов от исчисленной суммы ИПН) за текущий календарный год;

11) по строке 910.00.011 сумма индивидуального (корпоративного) подоходного налога, подлежащего уплате в бюджет за налоговый период, составила 468 000 тенге (528 000 тенге – 60 000 тенге). При соответствии с пунктом 2-1 ст. 687 Налогового кодекса, в случае постановки на учет в налоговых органах контрольно-кассовой машины с функцией фиксации и передачи данных или трехкомпонентной интегрированной системы, сумма индивидуального (корпоративного) подоходного налога (за второе полугодие календарного года), подлежит корректировке в сторону уменьшения;

12) по строке 910.00.012 сумма дохода, с которого исчисляются социальные отчисления за индивидуального предпринимателя, составила – 1 785 000 тенге (297 500 тенге х 6 месяцев), где 297 500 тенге – предельный доход за месяц, принимаемый для исчисления социальных отчислений;

13) по строке 910.00.013 сумма социальных отчислений за индивидуального предпринимателя составила 62 475 тенге (1 785 000 х 3,5%), где 3,5% – ставка социальных отчислений в 2020 году;

14) по строке 910.00.014 сумма дохода, с которого исчисляются обязательные пенсионные взносы за индивидуального предпринимателя в соответствии с Законом Республики Казахстан от 21 июня 2013 года «О пенсионном обеспечении» (далее – Закон о пенсионном обеспечении), составила 255 000 тенге (42 500 тенге х 6 месяцев), где 42 500 тенге – минимальный размер заработной платы, установленный Законом о республиканском бюджете;

15) по строке 910.00.015 сумма обязательных пенсионных взносов за индивидуального предпринимателя составила 25 500 тенге (255 000 тенге х 10%), где 10% – ставка обязательных пенсионных взносов.

16) по строке 910.00.016 сумма взносов на обязательное социальное медицинское страхование, к уплате

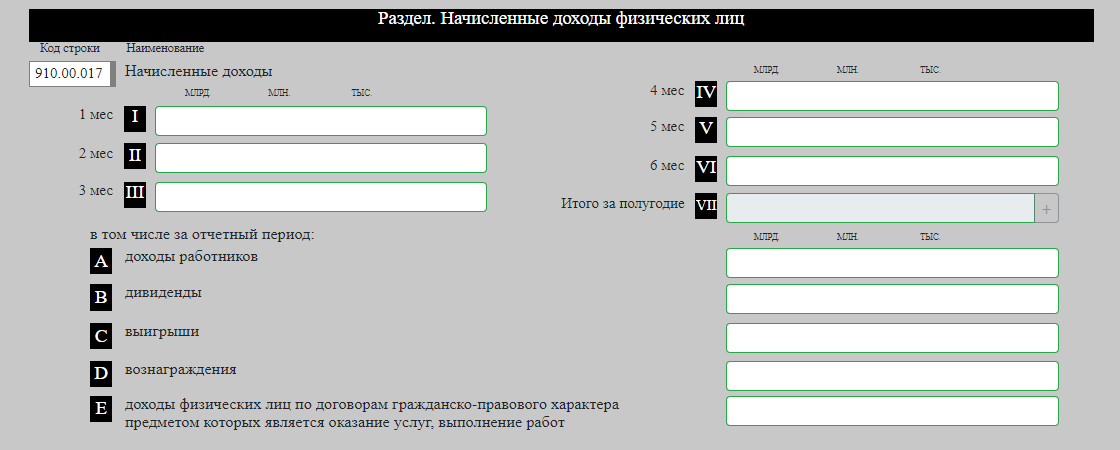

11. В разделе «Начисленные доходы физических лиц»

1) в строках 910.00.017 I по 910.00.17 VI указывается сумма начисленных доходов граждан Республики Казахстан, выплаченных физическим лицам за налоговый период.

строка 910.00.017 VII предназначена для отражения итоговой суммы начисленных доходов граждан Республики Казахстан за полугодие, определяемая как сумма строк с 910.00.017 I по 910.00.017 VI;

2) в строке 910.00.017 А предназначена для отражения суммы доходов, начисленных работникам за отчетный период.

3) в строке 910.00.017 В предназначена для отражения суммы начисленных доходов в виде дивидендов за отчетный период;

4) в строке 910.00.017 С предназначена для отражения суммы начисленных доходов в виде выигрышей за отчетный период;

5) в строке 910.00.017 D предназначена для отражения суммы начисленных доходов в виде вознаграждения за отчетный период;

6) в строке 910.00.017 Е предназначена для отражения суммы начисленных доходов по договорам гражданско-правового характера предметом которых является оказание услуг, выполнение работ за отчетный период;

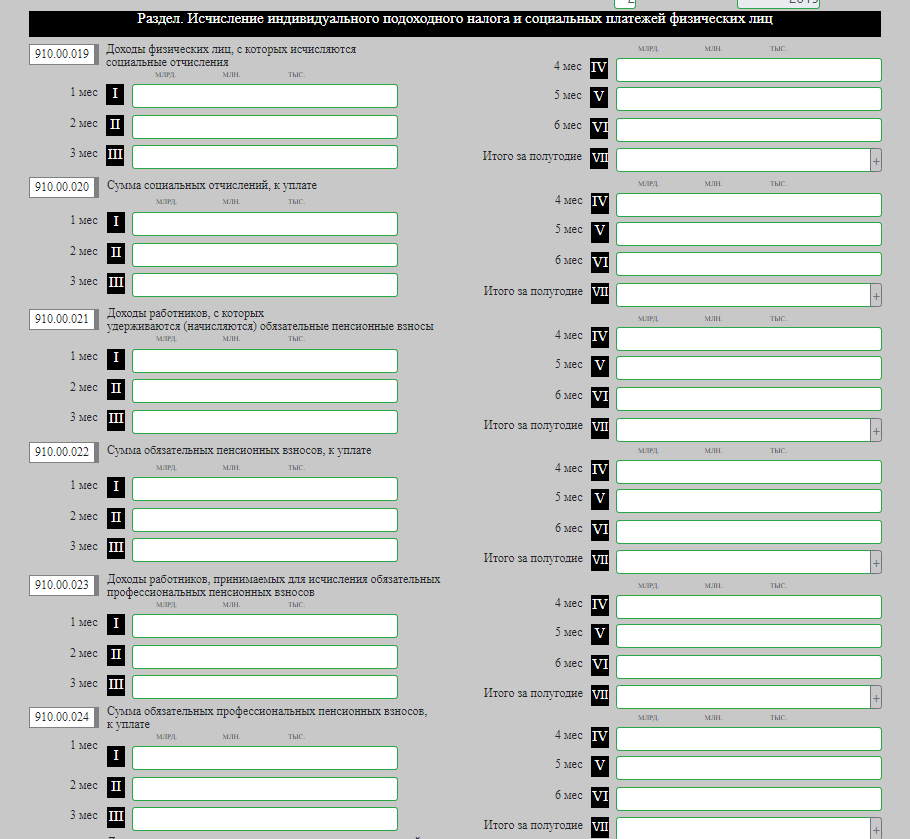

12. В разделе «Исчисление индивидуального подоходного налога и социальных платежей физических лиц»:

1) в строках с 910.00.18 I по 910.00.18 VI указывается сумма ИПН, исчисленного с доходов граждан Республики Казахстан, выплаченных физическим лицам, и подлежащего перечислению в бюджет за каждый месяц отчетного периода. Строка 910.00.018 VII предназначена для отражения итоговой суммы ИПН, исчисленного с доходов граждан Республики Казахстан за полугодие, определяемая как сумма строк с 910.00.018 I по 910.00.018 VI;

2) в строках с 910.00.019 I по 910.00.019 VI указывается сумма ИПН, исчисленного с доходов иностранцев и лиц без гражданства, выплаченных физическим лицам, и подлежащего перечислению в бюджет за каждый месяц отчетного периода.

Строка 910.00.019 VII предназначена для отражения итоговой суммы ИПН, исчисленного с доходов иностранцев и лиц без гражданства за полугодие, определяемая как сумма строк с 910.00.019 I по 910.00.019 VI;

3) в строках с 910.00.020 I по 910.00.020 VI указывается сумма расходов работодателя, выплачиваемых физическим лицам в виде доходов за налоговый период в соответствии с Законом об обязательном социальном страховании, за каждый месяц отчетного периода.

При этом социальные отчисления производятся в размере, установленном законодательством об обязательном социальном страховании от объекта исчисления социальных отчислений. Ежемесячный доход, принимаемый для исчисления социальных отчислений, не должен превышать семикратный размер минимальной заработной платы, устанавливаемой Законом о республиканском бюджете.

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного Законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

Строка 910.00.020 VII предназначена для отражения итоговой суммы доходов физических лиц, с которых исчисляются социальные отчисления за полугодие, определяемая как сумма строк с 910.00.020 I по 910.00.020 VI;

4) в строках с 910.00.021 I по 910.00.021 VI указывается сумма социальных отчислений за каждый месяц отчетного периода.

Строка 910.00.021 VII предназначена для отражения итоговой суммы социальных отчислений за полугодие, определяемая как сумма строк с 910.00.021 I по 910.00.021 VI;

5) в строках с 910.00.022 І по 910.00.022 VI указывается сумма доходов, начисленных физическим лицам, с которых удерживаются (начисляются) обязательные пенсионные взносы за каждый месяц отчетного периода.

Строка 910.00.022 VII предназначена для отражения итоговой суммы доходов, начисленных физическим лицам, с которых удерживаются (начисляются) обязательные пенсионные взносы за полугодие, определяемая как сумма строк с 910.00.022 I по 910.00.022 VI.

При этом ежемесячный доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать 50-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год Законом о республиканском бюджете;

6) в строках с 910.00.023 I по 910.00.023 VI указывается сумма обязательных пенсионных взносов, исчисленных с выплаченных доходов физических лиц и подлежащих перечислению в единый накопительный пенсионный фонд за каждый месяц отчетного периода.

Строка 910.00.023 VII предназначена для отражения итоговой суммы обязательных пенсионных взносов за полугодие, определяемая как сумма строк с 910.00.023 I по 910.00.023 VI;

7) в строках с 910.00.024 I по 910.00.024 VI указывается сумма доходов, начисленных физическим лицам, с которых исчисляются (начисляются) обязательные профессиональные пенсионные взносы за каждый месяц отчетного периода в соответствии с Законом о пенсионном обеспечении.

Строка 910.00.024 VII предназначена для отражения итоговой суммы доходов, начисленных физическим лицам, с которых исчисляются (начисляются) обязательные профессиональные пенсионные взносы за полугодие в соответствии с Законом о пенсионном обеспечении, определяемая как сумма строк с 910.00.024 I по 910.00.024 VI;

8) в строках с 910.00.025 I по 910.00.025 VI указывается сумма обязательных профессиональных пенсионных взносов за каждый месяц отчетного периода.

Строка 910.00.025 VII предназначена для отражения итоговой суммы обязательных профессиональных пенсионных взносов за полугодие, определяемая как сумма строк с 910.00.025 I по 910.00.025 VI;

9) в строках с 910.00.026 I по 910.00.026 VI указывается сумма доходов, принимаемые для исчисления взносов и отчислений на обязательное социальное медицинское страхование в соответствии с Законом об обязательном социальном медицинском страховании, за каждый месяц отчетного периода.

Строка 910.00.026 VII предназначена для отражения итоговой суммы доходов, принимаемые для исчисления взносов и отчислений на обязательное социальное медицинское страхование в соответствии с Законом об обязательном социальном медицинском страховании за полугодие, определяемая как сумма строк с 910.00.026 I по 910.00.026 VI;

10) в строках с 910.00.027 I по 910.00.027 VI указывается сумма взносов и отчислений на обязательное социальное медицинское страхование за физических лиц за каждый месяц отчетного периода в соответствии с Законом об обязательном социальном медицинском страховании.

Строка 910.00.027 VII предназначена для отражения итоговой суммы взносов и отчислений на обязательное социальное медицинское страхование за физических лиц за полугодие, определяемая как сумма строк с 910.00.027 I по 910.00.027 VI.

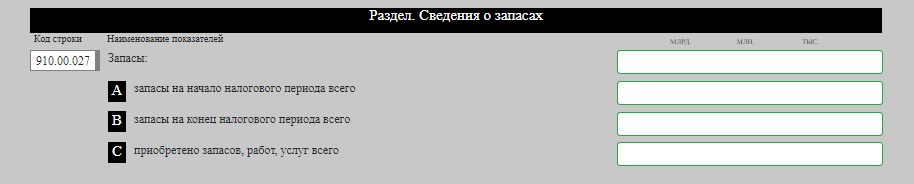

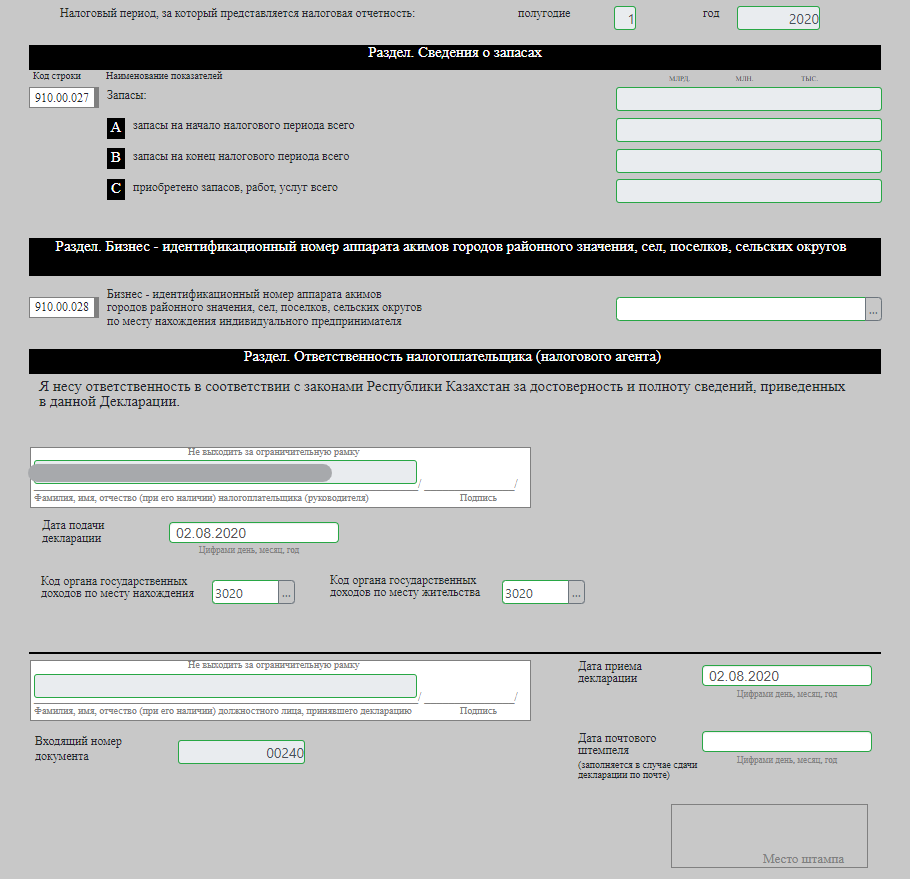

13. В разделе «Сведения о запасах»:

в строке 910.00.028 указывается стоимость запасов:

- в строке А указывается стоимость запасов на начало налогового периода всего;

- в строке В указывается стоимость запасов на конец налогового периода всего;

- в строке С указывается стоимость приобретенных запасов, работ, услуг, всего.

Данная строка заполняется в случае применения трехкомпонентной интегрированной системы.

14. В разделе «БИН аппарата акимов городов районного значения, сел, поселков, сельских округов»:

1) по строке 910.00.029 указывается БИН аппарата акимов городов районного значения, сел, поселков, сельских округов по месту нахождения индивидуального предпринимателя.

При этом местом нахождения индивидуального предпринимателя признается место преимущественного осуществления деятельности индивидуального предпринимателя, заявленное при постановке на регистрационный учет в органе государственных доходов в качестве индивидуального предпринимателя.

15. В разделе «Ответственность налогоплательщика (налогового агента)»:

1) в поле «Фамилия, имя отчество (при его наличии) налогоплательщика (руководителя)» указываются фамилия, имя отчество (при его наличии) руководителя в соответствии с учредительными документами. В случае если декларация представляется физическим лицом, в поле указывается фамилия, имя отчество (при его наличии) налогоплательщика, которые заполняются в соответствии с документами, удостоверяющими личность;

2) дата подачи декларации в орган государственных доходов;

3) код органа государственных доходов по месту нахождения налогоплательщика.

При этом местом нахождения индивидуального предпринимателя признается место преимущественного осуществления деятельности индивидуального предпринимателя, заявленное при постановке на регистрационный учет в органе государственных доходов в качестве индивидуального предпринимателя.

Местом нахождения юридического лица-резидента признается место нахождения его постоянно действующего органа, указываемое в учредительных документах.

Местом нахождения юридического лица-нерезидента, осуществляющего деятельность через постоянное учреждение без открытия филиала, представительства, признается место осуществления деятельности в Республике Казахстан, заявленное при регистрации в качестве налогоплательщика в органе государственных доходов;

4) код органа государственных доходов по месту жительства физического лица.

При этом местом жительства физического лица признается место регистрации гражданина в соответствии с законодательством Республики Казахстан о регистрации граждан;

5) в поле «Фамилия, имя отчество (при его наличии) должностного лица, принявшего декларацию» указываются фамилия, имя отчество (при его наличии) работника органа государственных доходов, принявшего декларацию;

6) дата приема декларации должностным лицом в соответствии с пунктом 2 статьи

209 Налогового кодекса;

7) входящий номер декларации, присваиваемый органом государственных доходов;

8) дата почтового штемпеля, проставленного почтовой или иной организацией связи.

Подпункты 5), 6), 7) и 8) настоящего пункта заполняются работником органа государственных доходов, принявшим декларацию на бумажном носителе.

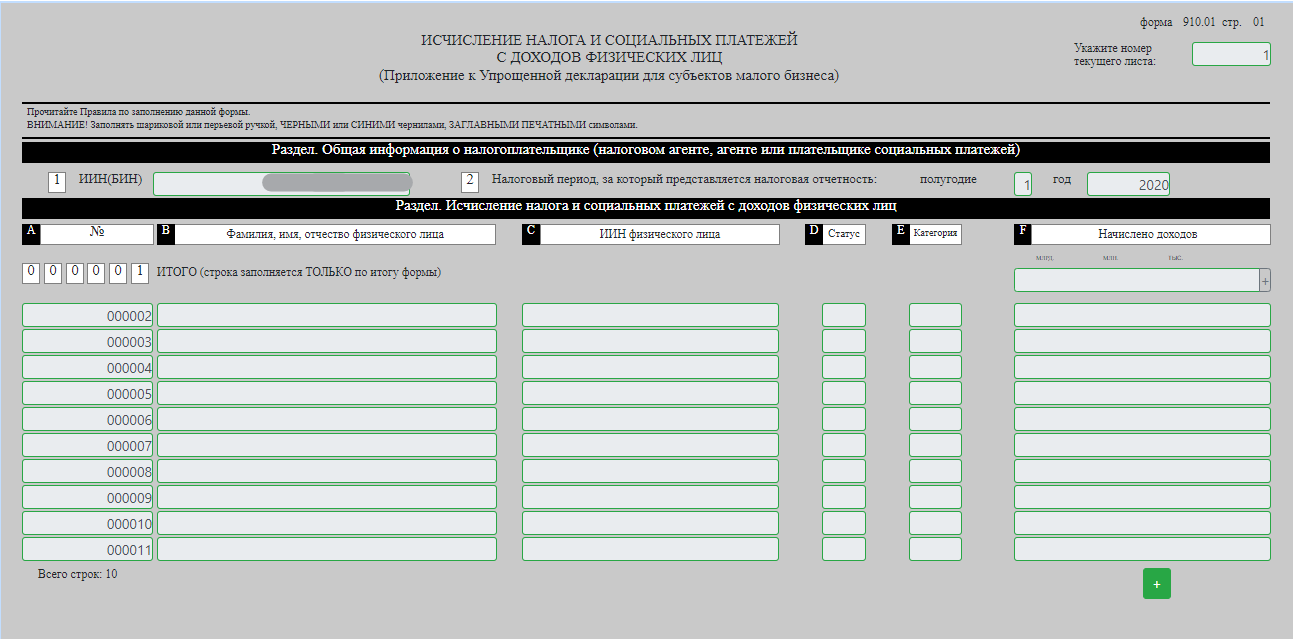

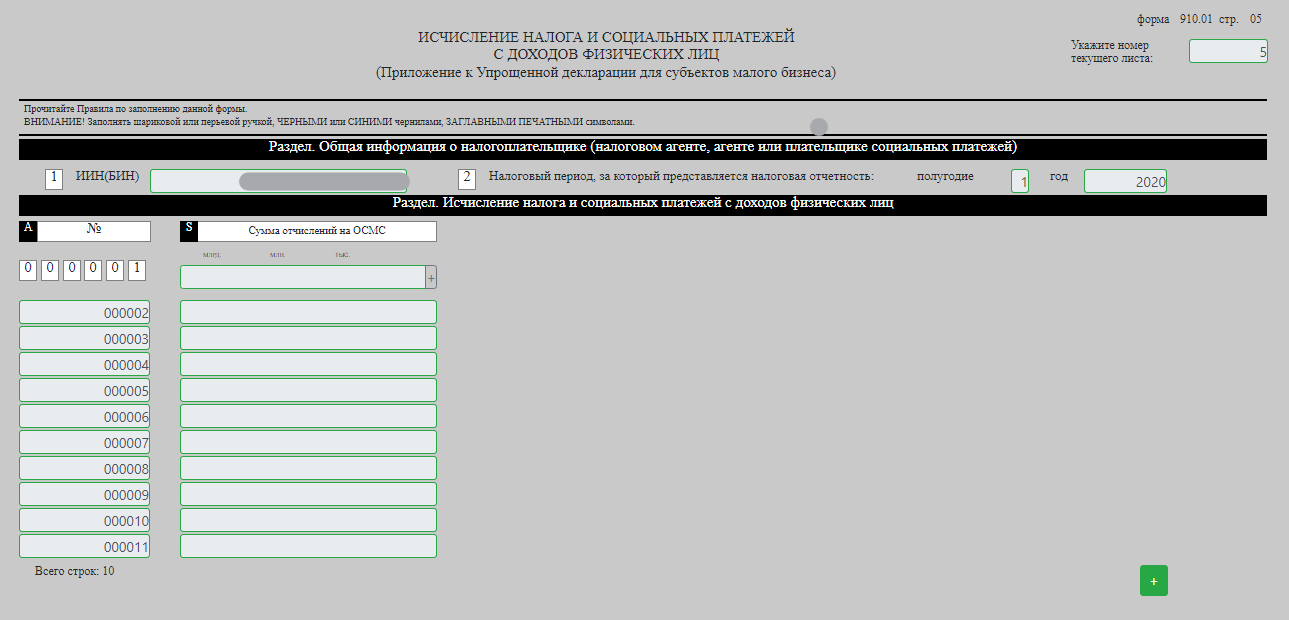

Глава 3. Пояснение по заполнению формы 910.01 – Исчисление налога и социальных платежей по доходам физических лиц

16. Данная форма предназначена для исчисления налога и социальных платежей с доходов физических лиц, облагаемых у источника выплаты, за исключением иностранцев и лиц без гражданства.

17. В разделе «Общая информация о налогоплательщике (налоговом агенте, агенте или плательщике социальных платежей)» – ИИН (БИН) налогоплательщика.

18. В разделе «Исчисление налога и социальных платежей с доходов физических лиц»:

1)в графе А проставляется очередной порядковый номер;

2) в графе В указываются фамилия, имя, отчество (при его наличии) физических лиц, которым начислены доходы в отчетном периоде;

3) в графе C указываются ИИН физических лиц;

4) в графе D указывается статус физического лица:

- 1 – физическое лицо, получившее доход работника (по трудовому договору/контракту), в том числе в виде натуральной и материальной выгоды, прощения долга, а также безвозмездно полученного имущества;

- 2 – физическое лицо, получившее доходы по договорам гражданско-правового характера предметом которых является оказание услуг, выполнение работ, в том числе в виде прощения долга;

- 3 – физическое лицо, получившее доход в виде выигрыша;

- 4 – физическое лицо, получившее доходы в виде вознаграждения;

- 5 – физическое лицо, получившее доходы в виде дивидендов;

В случае если у физического лица произведены выплаты в виде нескольких видов доходов, каждый из перечисленных доходов подлежит заполнению отдельной строкой.

5) в графе E указывается категория физического лица:

- 1 – дети;

- 2 – лица, зарегистрированные в качестве безработных;

- 3 – неработающие беременные женщины;

- 4 – неработающее лицо (один из законных представителей ребенка), воспитывающее ребенка (детей) до достижения им (ими) возраста трех лет, за исключением лиц, предусмотренных подпунктом

5) настоящей графы;

- 5 – лица, находящиеся в отпусках в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), по уходу за ребенком (детьми) до достижения им (ими) возраста трех лет;

- 6 – неработающие лица, осуществляющие уход за ребенком-инвалидом;

- 6-1 – неработающее лицо, осуществляющее уход за инвалидом первой группы с детства;

- 7 – получатели пенсионных выплат, в том числе ветераны Великой Отечественной войны;

- 8 – лица, отбывающие наказание по приговору суда в учреждениях уголовно-исполнительной (пенитенциарной) системы (за исключением учреждений минимальной безопасности);

- 9 – лица, содержащиеся в следственных изоляторах;

- 10 – неработающие «Қандас»;

- 11 – многодетные матери, награжденные подвесками «Алтын алқа», «Күміс алқа» или получившие ранее звание «Мать-героиня», а также награжденные орденами «Материнская слава» I и II степени;

- 12 – инвалиды;

- 13 – лица, обучающиеся по очной форме обучения в организациях среднего, технического и профессионального, послесреднего, высшего образования, а также послевузовского образования;

- 14 – неработающие получатели государственной адресной социальной помощи.

- 15 – усыновитель (удочеритель) ребенка, не достигшего восемнадцатилетнего возраста;

- 16 – приемный родитель, принявший детей-сирот и детей, оставшихся без попечения родителей, в приемную семью.

В случае если физическое лицо имеет несколько категорий, категории указываются через запятую.

6) в графе F указывается начисление доходов;7) в графе G указывается корректировка, согласно пункту 1 статьи

341 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов корректировки доходов, каждый вид корректировки подлежит заполнению отдельной строкой;

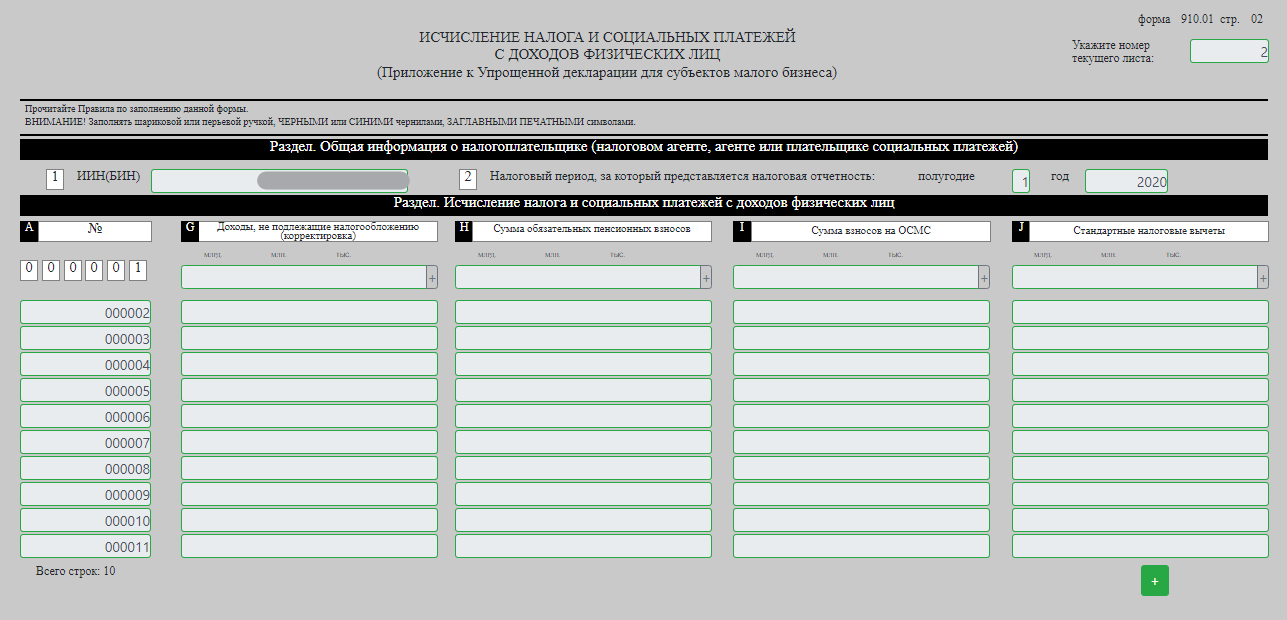

8) в графе H указывается сумма корректировки в соответствии с пунктом 1 статьи 341 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов корректировки доходов, сумма в разрезе каждой из перечисленных корректировок доходов подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма корректировок;

9) в графе I указывается сумма обязательных пенсионных взносов, исчисленных в соответствии с пенсионным законодательством Республики Казахстан;

10) в графе J указывается сумма взносов на обязательное социальное медицинское страхование, исчисленных с начисленных доходов;

11) в графе К указывается указываются стандартные налоговые вычеты:

- 1 – один минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года в соответствии с подпунктом 1) пункта 1 статьи 346 Налогового кодекса;

-

2 – 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 2) пункта 1 статьи

346 Налогового кодекса; - 3 – 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 3) пункта 1 статьи 346 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов стандартных налоговых вычетов, каждый вид налогового вычета Подлежит заполнению отдельной строкой; 12) в графе L указывается сумма стандартных налоговых вычетов.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов стандартных налоговых вычетов, сумма в разрезе каждого налогового вычета подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма стандартных налоговых вычетов;

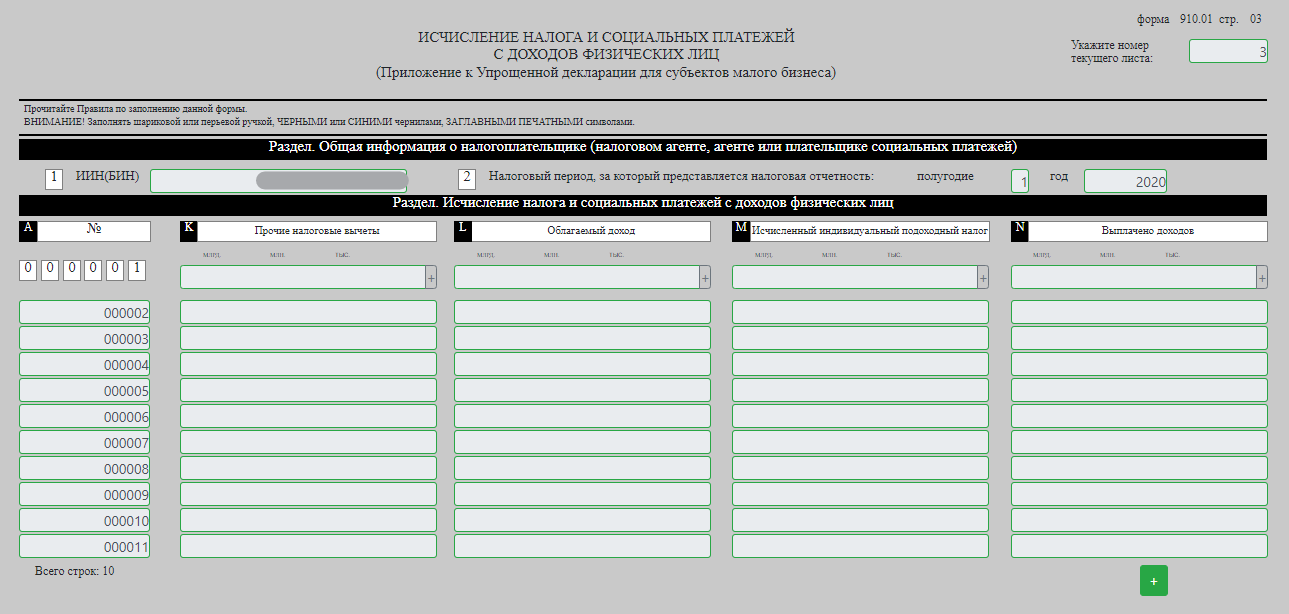

13) в графе M указываются прочие налоговые вычеты:

- 1 – налоговый вычет по добровольным пенсионным взносам;

- 2 – налоговый вычет на медицину;

- 3 – налоговый вычет по вознаграждениям.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов прочих налоговых вычетов, каждый вид налогового вычета подлежит заполнению отдельной строкой;

14) в графе N указывается сумма прочих налоговых вычетов.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов стандартных налоговых вычетов, сумма в разрезе каждого налогового вычета подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма прочих налоговых вычетов;

15) в графе O указывается сумма индивидуального подоходного налога, исчисленного с начисленных доходов;

16) в графе P указывается сумма задолженности по начисленным, но невыплаченным доходам физических лиц за отчетный период;

17) в графе Q указывается сумма выплаченных физическим лицам доходов;

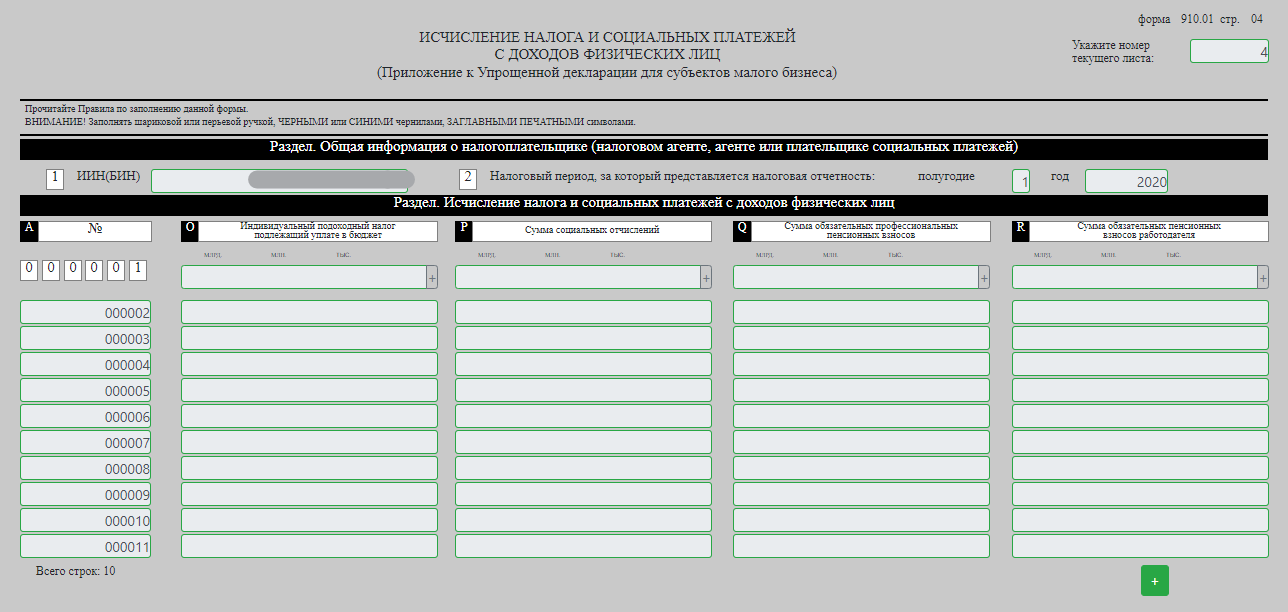

18) в графе R указывается сумма индивидуального подоходного налога, подлежащего уплате в бюджет;

19) в графе S указывается сумма обязательных пенсионных взносов, подлежащих перечислению;

20) в графе T указывается сумма взносов на ОСМС, подлежащих перечислению;

21) в графе U указывается сумма социальных отчислений, начисленных в соответствии с законодательством Республики Казахстан;

22) в графе V указывается сумма обязательных профессиональных пенсионных взносов, подлежащих уплате;

23) в графе W указывается сумма отчислений на обязательное социальное медицинское страхование в соответствии с Законом об обязательном социальном медицинском страховании, подлежащих уплате.

Глава 4. Пояснение по заполнению форма 910.02 – Исчисление ИПН с доходов иностранцев и лиц без гражданства

Данная форма предназначена для отражения сумм доходов, начисленных налоговым агентом работникам – иностранцам и лицам без гражданства, сумм исчисленных налоговым агентом сумм ИПН с доходов иностранцев и лиц без гражданства.

Форма составляется по итогам полугодия и представляется вместе с декларацией, а также при представлении декларации с отметкой в ячейке 4 вида декларации «Ликвидационная».

19. В разделе «Исчисление ИПН с доходов иностранцев и лиц без гражданства»:

1) в графе А проставляется очередной порядковый номер;

2) в графе B указываются фамилия, имя, отчество (при его наличии) иностранцев и лиц без гражданства, которым были начислены, выплачены доходы в отчетном периоде;

3) в графе C указываются ИИН иностранцев и лиц без гражданства;

4) в графе D указывается код страны гражданства иностранцев и лиц без гражданства. Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в приложении 22 «Классификатор стран мира», утвержденном решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 (далее – решение КТС № 378). Например, DE–Федеративная Республика Германия, GB – Соединенное Королевство Великобритании и Северной Ирландии (кроме KZ – Республика Казахстан);

5) в графе E указывается признак резидентства «1» – резидент, «2» – нерезидент;

6) в графе F указывается код страны резидентства иностранцев и лиц без гражданства. Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в приложении 22«Классификатор стран мира», утвержденном решением КТС № 378 . Например, KZ – Республика Казахстан, DE – Федеративная Республика Германия, GB – Соединенное Королевство Великобритании и Северной Ирландии;

7) в графе G указывается номер налоговой регистрации иностранцев и лиц без гражданства в стране резидентства.

Данная графа заполняется при наличии у иностранцев и лиц без гражданства номера налоговой регистрации;

8) в графе H указываются код вида документа, удостоверяющего личность иностранцев и лиц без гражданства, а также номер и дата выдачи данного документа.

При заполнении декларации используется следующая кодировка видов документов, удостоверяющих личность иностранцев и лиц без гражданства:

- 01 – паспорт иностранного гражданина;

- 02 – удостоверение личности иностранного гражданина;

- 03 – паспорт моряка;

- 04 – вид на жительство;

- 05 – другие документы;

9) в графе I указывается код вида дохода, выплачиваемого иностранцу или лицу без гражданства, согласно пункту 32 настоящих Правил;

10) в графе J указывается код вида международного договора согласно пункту 33 настоящих Правил, в соответствии с которым в отношении доходов, указанных в графе N, предусмотрен порядок налогообложения, отличный от порядка, установленного Налоговым кодексом.

Графа заполняется в случае, если налоговый агент применяет положения межгосударственного или межправительственного договора;

11) в графе K указывается наименование международного договора, подлежащей заполнению в случае, если налоговый агент указал в графе J код вида международного договора 22 «Иные международные договоры (соглашения, конвенции)».

Графа заполняется в случае, если налоговый агент применяет положения межгосударственного или межправительственного договора;

12) в графе L указывается код страны, с которой заключен международный договор.

Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в решении КТС № 378.

Графа заполняется в случае, если налоговый агент применяет положения межгосударственного или межправительственного договора;

13) в графе M указывается ставка подоходного налога у источника выплаты, установленная международным договором или статьями 646 и 320Налогового кодекса;

14) в графе N указываются начисленные доходы иностранцам и лицам без гражданства, в том числе доходы, полученные работником от работодателя в денежной или натуральной форме, включая доходы, полученные в виде материальной выгоды, а также по заключенным с работодателем в соответствии с законодательством Республики Казахстан по договорам гражданско-правового характера, в том числе доходы, отраженные в статьях 341 и 654 Налогового кодекса;

15) в графе O указываются доходы иностранцев и лиц без гражданства, не подлежащие налогообложению в соответствии пунктом 1 статьи 341 и 654 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов корректировки доходов, каждый вид корректировки подлежит заполнению отдельной строкой;

16) в графе P указывается сумма доходов, не подлежащих налогообложению, в соответствии с пунктом 1 статьи 341 Налогового кодекса. В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца и лица без гражданства применено несколько видов корректировки доходов, сумма в разрезе каждой из перечисленных корректировок доходов подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма корректировок;

17) в графе Q указывается сумма доходов, не подлежащих налогообложения, в соответствии со статьи 654 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца и лица без гражданства применено несколько видов корректировки доходов, сумма в разрезе каждой из перечисленных корректировок доходов подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма корректировок;

18) в графе R указываются суммы обязательных пенсионных взносов, исчисленные с доходов иностранцев и лиц без гражданства, в соответствии с пенсионным законодательством Республики Казахстан и относимые на вычеты в соответствии с подпунктом 1) пункта 1 статьи 342 Налогового кодекса;

19) в графе S указывается сумма взносов на обязательное социальное медицинское страхование, исчисленных в соответствии с законодательством Республики Казахстан;

20) в графе T указываются стандартные налоговые вычеты;

- 1 – один минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года в соответствии с подпунктом 1) пункта 1 статьи 346 Налогового кодекса;

- 2 – 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 2) пункта 1 статьи 346 Налогового кодекса;

- 3 – 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 3) пункта 1 статьи 346 Налогового кодекса.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца и лица без гражданства, применено несколько видов стандартных налоговых вычетов, каждый вид налогового вычета подлежит заполнению отдельной строкой;

21) в графе U указывается сумма стандартных налоговых вычетов;

22) в графе V указываются прочие налоговые вычеты:

- 1 – налоговый вычет по добровольным пенсионным взносам;

- 2 – налоговый вычет на медицину;

- 3 – налоговый вычет по вознаграждениям.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца и лица без гражданства применено несколько видов прочих налоговых вычетов, каждый вид налогового вычета подлежит заполнению отдельной строкой;

23) в графе W указывается сумму прочих налоговых вычетов

В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца или лица без гражданства применено несколько видов стандартных налоговых вычетов, сумма в разрезе каждого налогового вычета подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма прочих налоговых вычетов;

24) в графе Х указываются суммы ИПН, исчисленного с доходов иностранцев и лиц без гражданства за отчетный период;

25) в графе Y указывается сумма задолженности по начисленным, но невыплаченным доходам физических лиц за отчетный период;

26) в графе Z указываются выплаченные в налоговом периоде доходы иностранцам и лицам без гражданства;

27) в графе AA указываются суммы ИПН, подлежащего уплате в бюджет с доходов иностранцев и лиц без гражданства за отчетный период;

28) в графе AB указывается сумма обязательных пенсионных взносов, подлежащих перечислению;

29) в графе AC указывается сумма взносов на ОСМС, подлежащих перечислению;

30) в графе AD указываются суммы социальных отчислений, исчисленных в соответствии с Законом об обязательном социальном страховании;

31) в графе AE указываются суммы обязательных профессиональных пенсионных взносов, подлежащих перечислению за иностранцев и лиц без гражданства в ЕНПФ за каждый месяц отчетного периода, в соответствии с пенсионным законодательством Республики Казахстан;

32) в графе AF указываются суммы отчислений на ОСМС в соответствии с Законом об обязательном социальном медицинском страховании.

Налогоплательщикам, применяющим специальный налоговый режим (СНР) на основе упрощенной декларации, следует представить налоговую отчетность за II полугодие 2022 года до 15 февраля. Читателям предлагается построчное заполнение формы 910.00 для индивидуальных предпринимателей (ИП) и юридических лиц, работающих на «упрощенке».

Содержание

1. Общие положения

2. Заполнение формы 910.00 для ИП

2.1. Форма 910.01 «Исчисление налога и социальных платежей с доходов физических лиц»

2.2. Форма 910.02 «Исчисление ИПН с доходов иностранцев и лиц без гражданства»

2.3. Декларация (ф. 910.00) для ИП

3. Заполнение формы 910.00 для ТОО

3.1. Форма 910.01 «Исчисление налога и социальных платежей с доходов физических лиц»

3.2. Форма 910.02 «Исчисление ИПН с доходов иностранцев и лиц без гражданства»

3.3. Декларация (ф. 910.00) для ТОО

1. ОБЩИЕ ПОЛОЖЕНИЯ

Упрощенную декларацию для субъектов малого бизнеса (далее – Декларация) (приложение 91 к приказу первого заместителя премьер-министра РК – министра финансов РК от 20 января 2020 года № 39) (далее – Приказ № 39) представляют ИП и юридические лица – резиденты РК, работающие в условиях СНР на основе упрощенной декларации.

СНР на основе упрощенной декларации могут применять только те ИП и юридические лица, доход которых в расчете на полугодие не превышает 24 038 месячных расчетных показателей (МРП), среднесписочная численность работников не больше 30 человек, не осуществляющие виды деятельности, перечисленные в пункте 3 статьи 683 Налогового кодекса, в том числе производство подакцизных товаров, проведение лотерей, сбор и прием стеклопосуды и лома цветных и черных металлов и пр.

На основании пункта 2 статьи 684 Налогового кодекса налоговым периодом для составления Декларации является полугодие, следовательно, за II полугодие 2022 года следует представить ее в срок не позднее 15 февраля 2022 года.

Законом РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам совершенствования процедур реабилитации и банкротства, бюджетного, налогового законодательства и законодательства о железнодорожном транспорте» от 27 декабря 2019 года № 290-VI (далее – Закон № 290-VI) внесены изменения в Закон РК «О введении в действие Кодекса Республики Казахстан “О налогах и других обязательных платежах в бюджет”» от 25 декабря 2017 года № 121-VI (далее – Закон о введении), на основании которых ИП и юридические лица, работающие в условиях СНР, в период с 1 января 2020 года до 1 января 2023 года уменьшают на 100 % подлежащую уплате:

1) сумму корпоративного (индивидуального) подоходного налога (кроме удерживаемого у источника выплаты), исчисленного в соответствии со статьями 686, 687, 695, 700 Налогового кодекса;

2) сумму социального налога (СН), исчисленного в соответствии со статьей 687 Налогового кодекса.

При этом субъектами малого предпринимательства (субъектами микропредпринимательства) признаются налогоплательщики, соответствующие условиям, установленным статьей 24 Предпринимательского кодекса.

Данная льгота продолжает действовать до 1 января 2023 года. В этот период ИП, применяющие СНР на основе упрощенной декларации, уменьшают сумму начисленных ИПН и СН с доходов от предпринимательской деятельности на 100 %. Льгота не распространяется на ИП и юридические лица, работающие на общеустановленном режиме, а также осуществляющие следующие виды деятельности:

– деятельность, связанную с оборотом наркотических средств, психотропных веществ и прекурсоров;

– производство и (или) оптовую реализацию подакцизной продукции;

– деятельность по хранению зерна на хлебоприемных пунктах;

– проведение лотереи;

– деятельность в сфере игорного бизнеса;

– деятельность, связанную с оборотом радиоактивных материалов;

– банковскую деятельность (либо отдельные виды банковских операций) и деятельность на страховом рынке (кроме деятельности страхового агента);

– аудиторскую деятельность;

– профессиональную деятельность на рынке ценных бумаг;

– деятельность кредитных бюро;

– охранную деятельность;

– деятельность, связанную с оборотом гражданского и служебного оружия и патронов к нему;

– деятельность в сфере недропользования, в том числе деятельность старателей;

– реализацию полезных ископаемых, в том числе деятельность трейдеров, деятельность по реализации угля, нефти;

– розничную реализацию отдельных видов нефтепродуктов: бензина, дизельного топлива и мазута;

– внешнеэкономическую деятельность.

Данная льгота не распространяется также на индивидуальный (корпоративный) подоходный налог, подлежащий удержанию у источника выплаты. Налоги с доходов работников и прочих физических или юридических лиц следует продолжать удерживать и уплачивать в обычном порядке.

Декларация составляется в соответствии с Правилами составления налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса (форма 910.00)» (далее – Правила) (приложение 92 к Приказу № 39).

2. ЗАПОЛНЕНИЕ ФОРМЫ 910.00 ДЛЯ ИП

Рассмотрим пример заполнения Декларации за II полугодие 2021 года.

Пример

Основным видом деятельности ИП Нуртазина Д. Т. является выполнение работ по строительству и ремонту жилых помещений. Нуртазин Д. Т. осуществляет деятельность в качестве ИП с 17 февраля 2018 года, ведет бухгалтерский учет в соответствии с положениями Закона РК «О бухгалтерском учете и финансовой отчетности» от 28 февраля 2007 года № 234-III (далее – Закон о бухгалтерском учете), трехкомпонентную интегрированную систему (ТИС) не применяет.

Доход от выполнения работ ИП Нуртазина Д. Т. за II полугодие 2021 года составил 17 000 000 тенге, в том числе за наличный расчет 3 500 000 тенге. Численность наемных сотрудников – 3 человека, в том числе 1 гражданин РФ, не имеющий статуса резидента РК, и 1 пенсионер. Работников, имеющих инвалидность, среди сотрудников нет.

Фонд оплаты труда наемных работников ИП за II полугодие составил 1 860 000 тенге. Все сотрудники отработали период времени с 01.07.2021 года по 31.12.2021 года полностью. Исчисление налогов с сумм доходов работников, за исключением нерезидента – гражданина РФ, производится с применением стандартных налоговых вычетов. Налоги и другие обязательные платежи за ИП рассчитываются от дохода в размере 42 500 тенге. Задолженность по оплате труда работников по состоянию на 01.07.2021 года и 31.12.2021 года отсутствует.

Сначала следует рассчитать величину налогов и других обязательных платежей наемных работников за II полугодие 2021 года:

тенге

* Расчет ИПН: (690 000 – 69 000 – 13 800 – (42 500 × 6 мес.)) × 10 % = 35 220 тенге.

** Социальные отчисления.

ИП, применяющие СНР на основе упрощенной декларации, не исчисляют и не уплачивают СН за своих работников. Сумма СН рассчитывается по итогам их предпринимательской деятельности.

Составление Декларации начнем с приложения 910.01 «Исчисление налога и социальных платежей с доходов физических лиц».

2.1. Форма 910.01 «Исчисление налога и социальных платежей с доходов физических лиц»

Данное приложение предназначено для исчисления налога и социальных платежей с доходов физических лиц, облагаемых у источника выплаты, за исключением иностранцев и лиц без гражданства.

В разделе «Общая информация о налогоплательщике (налоговом агенте, агенте или плательщике социальных платежей)» указываем ИИН ИП – ХХХХХХХХХХХХ.

Раздел «Исчисление налога и социальных платежей с доходов физических лиц»:

– в графе А проставляется очередной порядковый номер – 000002; 000003;

– в графе В указываются фамилия, имя, отчество (при его наличии) физических лиц, которым начислены доходы в отчетном периоде, – Работник 1 и Работник 2 (пенсионер);

– в графе C – ИИН физических лиц;

– в графе D – статус физического лица – указываем 1 (1 – физическое лицо, получившее доход работника (по трудовому договору/контракту), в том числе в виде натуральной и материальной выгоды, прощения долга, а также безвозмездно полученного имущества);

– в графе E – категория физического лица, среди работников ИП отсутствуют работники, имеющие льготы, – не заполняется;

– …

910 форма — это декларация по доходам в Казахстане, которая сдается раз в полугодие ИП на упрощенном режиме налогообложения.

В данной статье мы разберем как заполнить 910 форму за 2 полугодие 2022 года за ИП. Период сдачи с 1 января по 15 февраля 2023 года включительно.

Оплатить все социальные налоги за этот период желательно не позднее окончания полугодия т.к. в последующем вы можете столкнуться с арестов счетов за несвоевременную оплату.

Если Вам нужно 910 форму по нулям, то у нас есть для этого отдельная более короткая инструкция.

Подробнее о том, как удобно оплатить налоги онлайн, смотрите в нашей статье на эту тему — https://cabinethelp.kz/nalogi.html

После того, как вы установили и настроили плагин NCALayer, вошли в Кабинет налогоплательщика с помощью своего ЭЦП или другим способом, переходим непосредственно к заполнению новой формы.

Содержание

- Заполнение 910 формы за 2 полугодие 2022

- Общая информация о налогоплательщике

- Исчисление налогов

- Исчисление социальных платежей за ИП

- Исчисление ИПН и социальных платежей физических лиц

- Сведения о запасах

- Ответственность налогоплательщика

- 910.01 Исчисление налога и социальных платежей с доходов физических лиц

- Проверка и отправка 910 формы в ОГД

- Как проверить принята ли 910 форма

- Как получить суммы для уплаты налогов по ИП

В личном кабинете в меню находим и наводим на вкладку «Формы налоговой отчетности». Из выпадающего списка выбираем пункт «Заполнение новой формы».

В открывшемся окне выбираем текущий 2022 год

из выпадающего списка выбираем пункт — 910.00 Упрощенная декларация для субъектов малого бизнеса

Перед нами откроется непосредственно 910 форма с разделами 910.00, 910.01 и 910.02.

Всего форма насчитывает 4 основные и 14 дополнительными страницам для заполнения.

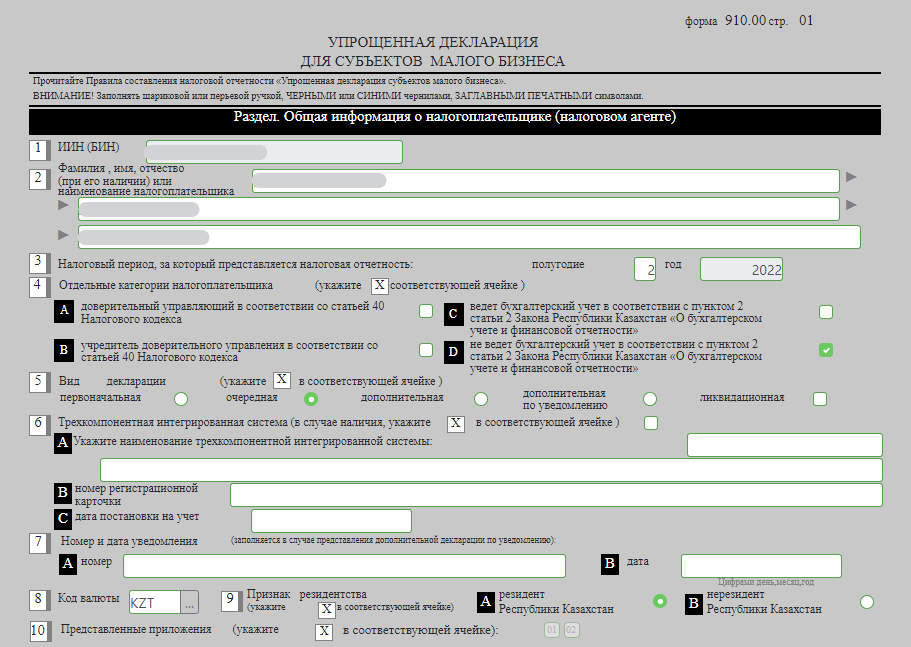

Общая информация о налогоплательщике

В данном разделе часть ваших персональных данных уже заполнены, но часть важных моментов нужно дополнительно указать.

- указываем за какой налоговый период сдаем форму — в данном случае ставим цифру 2 т.е. за 2 полугодие 2022 года форма.

- далее указываем, что не ведем бухгалтерский учет. Чаще всего у ИП так, но если у вас не так, указываете другое.

- в 5 подпункте нужно указать очередная, если вы сдаете форму по своему ИП второй раз или более. Если же это первая форма с момента открытия ИП, которую вы сдаете, то указываете первоначальная.

- последнее, что надо указать в этом разделе — резидент Казахстана.

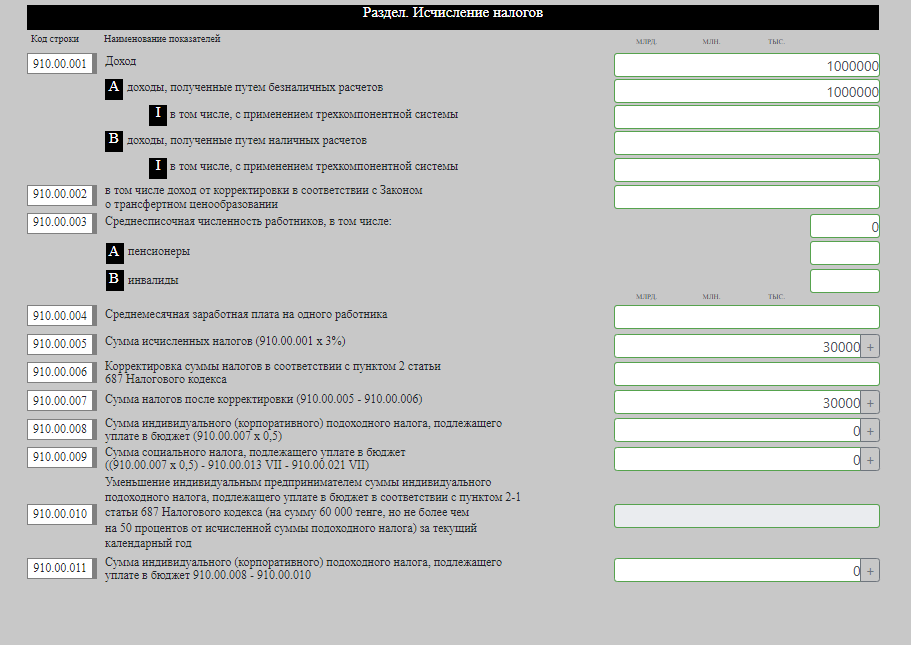

Исчисление налогов

Это очень важный раздел и нужно максимально внимательно все заполнить.

В строке 910.00.001 указываем весь ваш оборот по ИП за 2 полугодие 2022 года. В данном примере у нас это сумма 1000000 (1 млн тенге).

Если у вас доход был как безналом, так и путем наличных оплат, то указываем в подразделах A и B соответствующие суммы, либо дублируем в одно из полей, как на примере выше.

В строке 910.00.003 указываем численность сотрудников (официально трудоустроенных, само собой). Если Вы, как ИП, единственный сотрудник, то в данной строке указываем 0.

Раньше ИП считался также сотрудником и надо было указывать 1, но сейчас указывает строго если есть именно сотрудники, без учёта самого ИП.

В строке 910.00.004 указываем среднемесячную заработную плату на одного работника, опять же если у вас есть сотрудники. Если сотрудников много, то средняя ЗП вычисляется путем выведения средней сумму — сложили все зп и разделили на число сотрудников.

Если сотрудников нет, то просто не заполняем это поле.

В строке 910.00.005 сумма начисленных налогов выводится путем авторасчета. По факту — это ровно 3% от оборота по ИП, который вы указали в строке 910.00.001.

Корректировку мы не делаем и в строке 910.00.007 сумма остается прежней.

В строки 910.00.008 и 910.00.009 ставим просто 0 (ноль), даже если поле автоматически рассчиталось.

С 1 января 2020 года до 1 января 2023 года малый и микробизнес освобождены от уплаты КПН, ИПН, СН и ЕЗН. Сдаём мы форму за 2022 год и поэтому пока ставим по нулям.

Подробнее про освобождение от налогов по ссылке — https://online.zakon.kz/Document/?doc_id=38130842

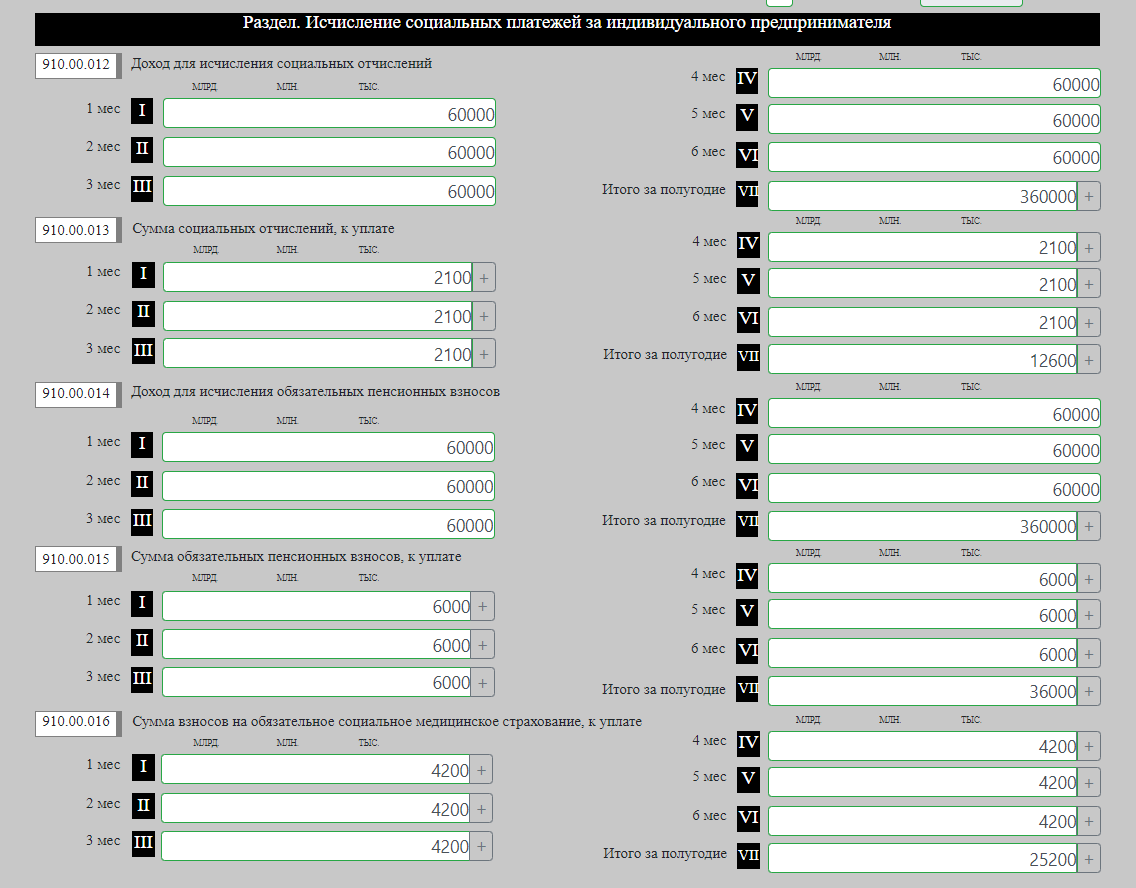

Исчисление социальных платежей за ИП

В данном разделе все просто в заполнении.

Как правило, ИП сам за себя платит ОПВ и СО на основе минимальной заработной платы и это совершенно законно.

МЗП на 2022 год равно — 60000 тенге. С 2023 года ставка выросла до 70.000 тенге, но т.к. мы сдаём за 2022 год, то рассчитываем пока всё от ПЗМ равной 60.000 тенге.

Если вы работали и совершали оборот все 6 месяцев в полугодии, то просто в строках 910.00.012 и 910.00.014 укажите эту сумму для каждого из месяцев. Остальное рассчитается автоматически.

В разделе 910.00.016 заполняем сумму ОСМС за ИП — 4200 тенге, которую с начала 2020 года нужно платить за себя как ИП обязательно, даже если не было оборота.

А теперь обратите внимание на сумму социальных отчислений итого за полугодие. Как раз эта сумма и отнимается при расчете социального налога на 1 странице в строке 910.00.009.

Важно! Заполнив данный раздел, вернитесь на 1 страницу и поставьте в строке 910.00.009 снова 0 т.к. система автоматически проставит там цифру отличную от нуля после заполнения СО.

Нам уже поступали вопросы с такой невнимательной ошибкой — читайте решение в комментариях. Ну лучше всё внимательно проверяйте перед отправкой декларации в ОГД.

В этом года появился новый раздел 910.00.017 — Начисленные доходы физических лиц. Его заполняет по необходимости, если у Вас есть что там указать.

Исчисление ИПН и социальных платежей физических лиц

Если у вас сотрудников нет, то данный раздел просто пропускаем и идём на 4 страницу формы, а если есть, то внимательно заполняем.

Здесь уже не получится просто указать МЗП, нужно делать расчеты от непосредственно средней заработной платы на сотрудников.

Формулы для расчета такие:

ИПН за сотрудника — (ЗП — Пенсионные отчисления — МЗП)*10%, а если ЗП меньше 63.125 тенге, то идет корректировка и вместо 10%, умножаем на 1%.

Социальные отчисления — 3.5% от (ЗП — Пенсионные отчисления)

Пенсионные отчисления — 10% от ЗП

ОСМС за сотрудника — 2% от ЗП

Подробнее о расчете налогов для ИП на 2022-2023 год.

Сведения о запасах

Здесь никто из ИП ничего не заполняет, так как никто не использовал трехкомпонентную систему. Просто не было в 2019 ни одной аккредитованной системы для этого.

Ответственность налогоплательщика

Остался последний штрих — заполнить код налогового органа по месту прописки и по адресу нахождения ИП (чаще всего это один и тот же адрес).

В нашем примере это 3020 — код налогового органа в городе Караганда, район Казыбек би. Код нахождения ИП и места жительства совпадают.

В строке 910.00.028 указываете что-то только в том случае, если вы находитесь не в городе республиканского или областного значения.

Посмотреть все БИН аппаратов акимов городов районного значения можно по ссылке — https://cabinethelp.kz/bin-apparatov-akimov.html

910.01 Исчисление налога и социальных платежей с доходов физических лиц

С начала 2020 года в 910 форме появился новый 910.01 подраздел с 5 страницами для заполнения информации по сотрудникам.

Для тех, кто работает сам на себя как ИП, без официально трудостроенных сотрудников, ничего здесь заполнять не нужно, а вот тем, у кого хотя бы один сотрудник, нужно пройтись по всем страницам.

Разберем что и как нужно заполнять.

На 1 странице построчно указываем ФИО каждого Вашего сотрудника (Пример — Иванов Иван Иванович).

Напротив каждого из сотрудников, указываем его ИИН в соответствующем столбце следом.

Статус ставим 1 — это значит, что сотрудник работает у Вас.

В столбце начислено доходов — также напротив каждого из сотрудников указываем его доход за все полугодие.

Пример, если ЗП у сотрудника была 60000 тенге в месяц и он работал все 6 месяцев, то пишем 360.000 соответственно. Если он, допустим не работал в апреле, мае (был в отпуске бс из-за карантина), то получается всего 4 месяца в полугодии и сумма будет 240.000 т.е. 4 месяца по 60.000.

И так по каждому из сотрудников заполняем. Если у Вас больше 10 сотрудников, то нажимаем на + под таблицей и добавляем строки.

На 2 странице также построчно на каждого сотрудника указываем ряд данных. Разберем каждое по отдельности.

В первом столбце, если у вас есть Доходы, не подлежащие налогообложению, то указываете их, если нет, то просто ставим 0 в каждой из строк по Вашим сотрудникам.

В следующем столбце указываем сумму обязательных пенсионных взносов за каждого из сотрудников.

Например, если ЗП начисленная за сотрудника за все месяцы была 360.000 тенге (6 месяцев по 60.000), то пенсионные отчисления за него должны были быть 10% т.е. 36.000 тенге за весь период.

Но как и на прошлой странице, смотрите точно какие месяцы сотрудник работал, а какие нет, чтобы заплатить и указать в форме ровно столько сколько нужно, не переплатив.

В 3 столбце Указываем часть ОСМС, что мы вычисляем из ЗП сотрудника — это 1% также от всей суммы за период.

По аналогии с предыдущим примером, с общей суммы 360.000 тенге, будет 1% — 3600 тенге.

Вообще за сотрудника в сумме платится 3%, 1 % на этой странице, а 2% на последней 5 странице, но к этому еще дойдем.

В последнем столбце — стандартные налоговые вычеты указываем сумму, равную МЗП*количество месяцев отработанных сотрудников.

Если он работал все 6 месяцев в полугодии, то это будет 42500*6=255.000, если он допустим в апреле, мае не работал и был в отпуске бс из-за карантина, то считаем так 42500*4=170.000 тенге.

В первом столбце у нас прочие налоговые вычеты и если они были у Ваших сотрудников за данный период, то ок, если нет то ставим 0.

В столбце облагаемый доход считаем по такой формуле:

ЗП — ОПВ — МЗП. Допустим, у нас ЗП 60.000 тенге, то тогда расчет будет таким — 60.000 — 6000 (10% от ЗП) — 42500 = 11500, но так как мы указываем за сотрудника все за полугодие, то умножаем эту цифру на 6 месяцев т.е. из нашего примера получается — 69000 тенге заполняем сумму за полугодие.

У всех сотрудников может быть разная ЗП и за каждого считаем по данной формуле индивидуально.

В следующем столбце у нас Исчисленный индивидуальный подоходный налог. Он считается по такой формуле:

Облагаемый доход (то что мы считали выше) * 1% если сумма ЗП была меньше 63125 тенге в месяц или на 10%, если сумма ЗП была больше.

В нашем примере ЗП сотрудника была 60.000 тенге, значит мы считаем как 1% от облагаемого налога, что равно 11500*1%*6 (количество месяцев, что сотрудник отработал).

В итоге у нас получается сумма исчисленного ИПН за сотрудника 690 тенге. У Вас могут быть свои цифры при разной ЗП сотрудников и разном количестве отработанных месяцев. Считайте все внимательно.

В следующем столбце заполняем выплаченные доходы.

Это считается по формуле — Сумма ЗП за все месяцы — ОПВ за сотрудника все месяцы отчетного периода — ОСМС 1% — ИПН за сотрудника, что мы считали выше.

В нашем примере, если сотрудник работал все 6 месяцев с ЗП в 60.000 тенге, то считаем так:

360.000 (это сумма всех ЗП за полугодие) — 36.000 (Сумма ОПВ за полугодие) — 3600 (ОСМС 1% за полугодие) — ИПН 690 тенге = 319 710 тенге

Ну и по аналогии за каждого сотрудника считаем и заполняем.

Здесь в первом столбце дублируем по каждому сотруднику ИПН, что у нас получился на прошлой странице — в примере это было 690 тенге.

Во втором столбце заполняем социальные отчисления. Они у нас считаются по формуле — 3.5% от ЗП за вычетом ОПВ.

Т.е. если ЗП 60.000 тенге, то Мы сначала из этого вычисляем ОПВ 6000 тенге и после с 54.000 вычисляем 3.5% и получается 1890 тенге.

Т.к. как мы указываем сумму за полугодие, то умножаем это все на 6 месяцев, или сколько у Вас сотрудник проработал.

1890*6=11340 тенге — эту сумму и заполняем в графе по сотруднику с ЗП в 60.000 и проработавшего все 6 месяцев в полугодии. У Вас цифры соответственно могут отличать по каждому из сотрудников.

На последней 5 странице заполняем по каждому сотруднику 2% по ОСМС — это отчисления за сотрудника, которые предприниматель делает из своего кармана так сказать.

Выше мы считали взносы по ОСМС — это вычислялось из ЗП сотрудника, за его счет, а здесь уже ИП отдельно сверху платить 2% ОСМС от себя за каждого сотрудника в зависимости от его ЗП.

ЗП в нашем примере 60.000 у сотрудника и 2% это получается 1200 тенге за месяц и если он проработал все 6 месяцев, то пишем в таблицу 7200 — это будет общая сумма отчисление по ОСМС за сотрудника за полугодие.

На этом всё. Большое и страшное приложение к 910 форме закончено.

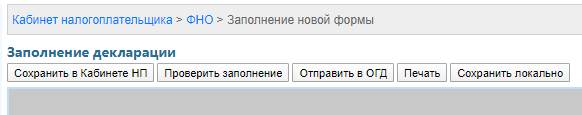

Проверка и отправка 910 формы в ОГД

В самом верху формы есть ряд кнопок.

Нажмите сначала на кнопку «Проверить заполнение», чтобы убедиться, что ошибок нет и затем на «Отправить в ОГД».

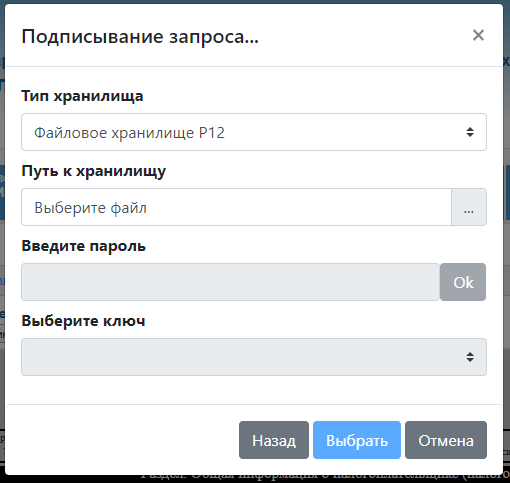

Далее выбираем местоположение ключа ЭЦП для подписи (RSA) и вводим пароль.

После успешного подписания, выйдет сообщение о том, что отправка успешно завершена. Далее нажимаем на кнопку «ОК».

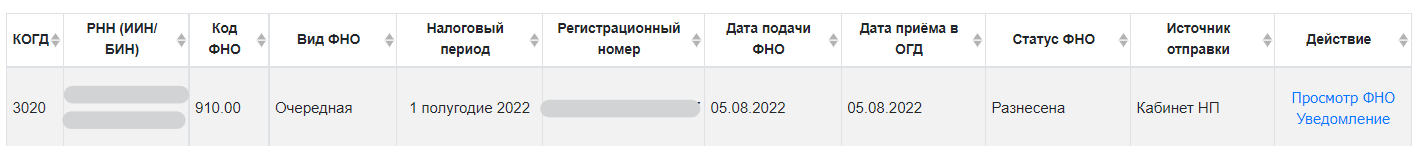

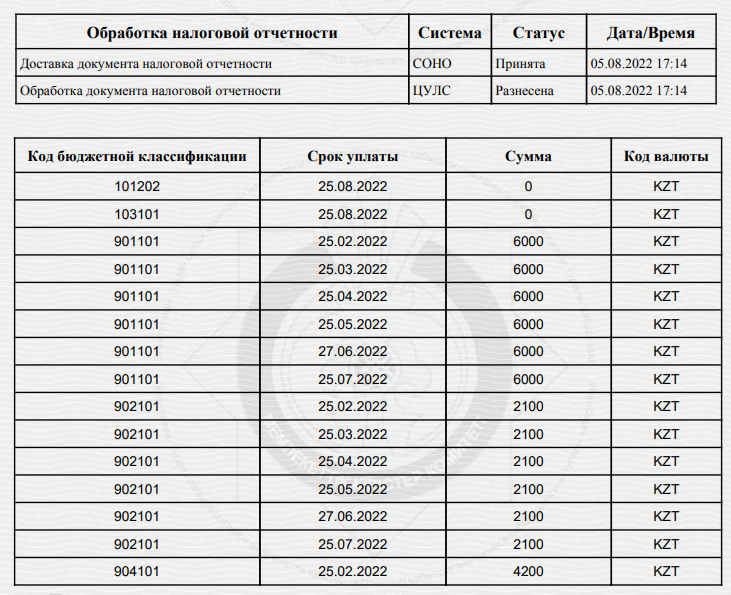

Как проверить принята ли 910 форма

Переходим в журнал форм, водим диапазон дат или просто нажимаем «Найти».

Если Ваша форма заполнена корректно и принята в налоговом органе, вы увидите статус ФНО — Разнесена. На сегодня этот процесс занимаем всего пару минут.

Как получить суммы для уплаты налогов по ИП

Обратите внимание на скриншот выше, там в последнем столбце будет 2 ссылки — Просмотр ФНО и Уведомление. Нажимаете на уведомление.

После нажатия, начнется скачивание PDF файла со всеми нужными цифрами для уплаты налогов.

В уведомлении вы увидите все ваши реквизиты для оплаты и суммы налогов.

В данной декларации и полученном после сдачи уведомлении в первых двух полях у Вас должны получиться нули т.к. налоги с дохода до 2023 года мы не платим и мы как раз это заполняли в 910 форме выше на 1 странице.

На этом всё. Если остались вопросы или возникли проблемы при заполнении 910 формы, задавайте вопросы или ищите ответы на них в комментариях ниже.

Главная новость этой недели – с первого июля подошел срок сдачи полугодовой налоговой декларации по форме 910.. Это значит ИП и ТОО применяющим специальный налоговый режим (СНР) необходимо сдать отчет о своем доходе и заработной плате за 6 прошедших месяцев. Сдать данный отчет необходимо до 15 августа 2019 г.

Сдача 910 формы это довольно легкий процесс имеющий четкие нормы заполнения.

Сервис mybuh.kz предоставляет Вам самое простое оформление отчета с разъяснениями. Для сдачи отчета необходимо полностью заполнить раздел Мои реквизиты, с заполнением полей кода налогового органа по месту нахождения и месту проживания.

Данные нужны для отправки налоговой формы по месту требования налоговой и для отправки платежных поручения при оплате налогов. В сервисе Mybuh.kz все первичные документы, платежные поручения , налоговые формы автозаполняются на основе данных внесенных в раздел Мои реквизиты.

Пример заполнения нашей налоговой формы:

1 Раздел – Общая информация:

Год – 2019, Полугодие – первое

ИИН/БИН – Ваш уникальный 12-и значный номер юридического лица

Наименование организации

Фамилия Имя Отчество Директора компании

В зависимости от Ваших регистрационных данных выбрать:

☑Резидент РК или ☑Нерезидент РК

Далее, если Ваша компания открылась в период с января по июнь 2019 г., то это для Вас ☑Первоначальная форма,

если ранее Вы уже сдавали отчеты то ☑Очередная

Далее переходим к заполнению 2-го Раздела – Исчисление налогов:

В сроке Доход – указывается:

- Доход от реализации товаров, выполнения работ, оказания услуг, от сдачи имущества в аренду;

- Доход от списания обязательств;

- Доход от безвозмездно полученного имущества;

- Доход от осуществления совместной деятельности;

- Излишки ценностей, выявленные в результате инвентаризации;

и прочие доходы определенные статьей 681 НК РК.

Напоминаем, что по упрощенной системе налогообложения, расходы при данном режиме не считаются.

Заработная плата за владельца ИП/директора ТОО

Проставьте необходимые галочки ☑Инвалид ☑Иностранец ☑Пенсионер, если Директор ☑Иностранец имеющий ☑Вид на жительство то Вам необходимо указать это во всплывающем окне.

Затем заполняете суммы его Заработной платы с января по июнь 2019 г. (если начисления не было ставьте ноль “0”).

Раздел 3 Работники.

Штатные сотрудники:

Аналогично первому разделу необходимо выбрать характеристики работника ☑Инвалид и ☑Иностранец, указать его начисления с января по июнь (если начисления не было ставьте ноль “0”) с указанием критериев: Пенсионер, Вычет (вычитается 1 МЗП при исчислении ИПН ) , В отпуске, Уволен.

При необходимости можете добавлять работников и заполнить по инструкции представленной выше.

Работник ГПХ:

Если в отчетном периоде у Вас был заключен договор ГПХ то заполняете следующие строки:

Обязательно поставьте галочку ☑Пенсионер если работник нанятый Вами по договору ГПХ является пенсионером, затем заполните размер начислений в необходимых месяцах (если начисления не было ставьте ноль “0”).

Раздел 4. Код налогового органа

Если Вы ИП заполняете строки:

По месту нахождения – это место нахождения, которое вы указали при регистрации в качестве ИП в в органе государственных доходов.

По месту проживания – указывается код налогового органа по месту Вашего жительства (прописки).

БИН аппарата акима по месту нахождения – заполняете только если, местом вашего нахождения является город районного значения, село, поселок, сельский округ.

Если ТОО указываете:

По месту нахождения – это место нахождения, заявленное при регистрации в качестве налогоплательщика в налоговом органе.

БИН аппарата акима по месту нахождения – заполняете только если, местом вашего нахождения является город районного значения, село, поселок, сельский округ.

Специальный налоговый режим на основе упрощенной декларации (а по-простому – упрощенка) –самый популярный налоговый режим среди казахстанских предпринимателей. Отчитываться в налоговую нужно всего по одной декларации «Упрощенная декларация для субъектов малого бизнеса», она же -форма 910.00. О том, как ИП на упрощенке заполнить ее самостоятельно, расскажем далее…

Где взять форму декларации 910.00?

Шаблон ф.910.00 утвержден Приказом Минфина РК №1214 от 20.12.2020 г. (приложение №66 к Приказу). Правила составления ф.910.00 приведены в Приложении №67 к этому же Приказу.

Сдавать декларацию можно:

-

в бумажном виде, в налоговую своему инспектору;

-

в электронном виде через сервисы приема отчетности (ИС СОНО, Кабинет налогоплательщика, Egov.kz, сервис «Mybuh.kz»).

Если ИП решит сдать ф.910.00 в бумажном виде, скачать шаблон можно на портале КГД МФ РК. Для этого нужно зайти на портал и перейти в раздел «Информационные ресурсы».

Во вкладке выбрать «Формы налоговой отчетности».

Выбрать нужный год.

Если ИП применяет упрощенку, нужно выбрать раздел «Специальный налоговый режим».

В открывшемся списке выбрать Упрощенную декларацию для субъектов малого предпринимательства (ф.910.00). Там же можно скачать и ознакомиться с Правилами заполнения формы.

Шаблон формы нужно скачать, заполнить, заверить подписью и печатью (при ее наличии) и предоставить в налоговую при личной явке или нарочно (почтой, курьером).

Если же налогоплательщик выберет электронный способ предоставления отчетности, ему нужно авторизоваться в одном из сервисов по сдаче отчетности, заполнить электронную форму и подписать ее своей ЭЦП. О том, как сдать ф.910.00 электронно, в т.ч. через сервис «Mybuh.kz», расскажем ниже.

Как заполнять форму 910.00?

В ф.910.00 отражается сумма доходов, которые ИП получил за полугодие, а также производится расчет налогов (ИПН и соцналога) и соцплатежей, которые нужно уплатить, или которые уже были уплачены в бюджет за самого ИП и его работников за полугодие.

Форма 910.00 состоит из нескольких разделов. Для удобства представим информацию в виде таблицы.

Таблица №1. Разделы ф.910.00.

|

№ |

Наименование раздела ф.910.00 |

Что отражается |

|

1 |

«Общая информация о налогоплательщике (налоговом агенте)» |

ИИН и Ф.И.О. предпринимателя, признак резидентства, применяется ли ТИС, период, за который предоставляется отчетность |

|

2 |

«Исчисление налогов» |

Сумма доходов, полученных ИП за полугодие (безналичным и наличным путем, в т.ч. с применением ТИС, если таковая имеется), численность работников и их средняя зарплата, сумма исчисленного налога по ставке 3%, суммы корректировок, сумма ИПН и соцналога к уплате |

|

3 |

«Исчисление социальных платежей за ИП» |

Размер дохода, который ИП принял в качестве базы для исчисления ОПВ, СО и ВОСМС в свою пользу и какие суммы данных платежей исчислил к уплате |

|

4 |

«Исчисление ИПН и социальных платежей физических лиц» |

Суммы доходов, выплаченных работникам в качестве зарплаты, и суммы ИПН, СО, ОПВ, ОППВ, ВОСМС и ООСМС к уплате в бюджет за работников |

|

5 |

«Сведения о запасах» |

Данные об остатках запасов на начало полугодия, о сумме запасов, приобретенных за полугодие, и об остатках на конец полугодия (в тенге). |

|

6 |

«БИН аппарата акимов…» |

Указывается в случае, если налоговая находится в сельской местности, это нужно для того, чтобы сумма налогов была соотнесена с определенным районным бюджетом |

|

7 |

«Ответственность налогоплательщика (налогового агента)» |

ИП своей подписью (или ЭЦП) подтверждает данные, указанные в ф.910.00. Также в нем указывается код налогового органа (КНО) по месту нахождения и по месту жительства ИП. |

|

8 |

Приложение 910.01 к ф.910.00 |

Рассчитывается налог и соцплатежи с доходов физических лиц (работников или тех, с кем заключен договор ГПХ), облагаемых у источника выплаты (кроме иностранцев и лиц без гражданства). |

|

9 |

Приложение 910.02 к ф.910.00 |

Отражаются суммы доходов, начисленных ИП работникам – иностранцам и лицам без гражданства, и суммы ИПН с таких доходов. |

Рассмотрим пошагово, как заполнить ф.910.00 ИП на упрощенке, без НДС (т.е. не ведущего бухгалтерский учет) и без работников.

Заполняем:

-

ИИН и наименование своего ИП (как оно указано в талоне о регистрации или уведомлении о начале деятельности);

-

налоговый период (1 или 2 полугодие, указываем год);

-

в общем случае основная масса ИП на упрощенке не ведет бухгалтерский учет, поэтому в строке 4 отмечаем «Х» ячейку D.

Как определить, есть ли у вас право не вести бухгалтерский учет? Согласно п.2 ст.2 закона №234 от 28.02.2007 г. «О бухгалтерском учете и финансовой отчетности», ИП могут не вести бухгалтерский учет, если они одновременно:

-

применяют спецрежимы для малого бизнеса;

-

не состоят на учете по НДС;

-

не являются субъектами естественных монополий.

Таким образом, ИП на упрощенке без НДС, не имеющий статуса субъекта естественных монополий (а такой статус имеют единицы) может не вести бухгалтерский учет. В этом случае отмечается ячейка D.

Если же ИП на упрощенке состоит на учете по НДС, он обязан вести бухгалтерский учет, а значит нужно отметить в строке 4 ячейку С.

-

В строке 5 указывается вид декларации: если ИП сдает ее впервые после регистрации, нужно отметить «первоначальная», все последующие отмечаются как «очередная».

-

Если ИП применяет ТИС, это нужно отметить в строке 6, указав также наименование и сведения о ТИС. О том, что такое ТИС, узнайте здесь. Если ИП не применяет ТИС, строку 6 просто пропускаем. В чем разница в применении ТИС и работе без нее, узнайте здесь.

-

Указываем код валюты (тенге) и признак резидентства (резидент или нерезидент РК).

-

Если у ИП есть работники (не иностранцы), в строке 10 отмечается «X» первая из двух ячеек. Это означает, что к ф.910.00 будет заполнено приложение 910.01. Если есть работники –иностранцы, отмечается вторая из двух ячеек. Это означает, что к ф.910.00 будет заполнено приложение 910.02. Если у ИП есть работники и граждане РК и иностранцы, отмечаются обе ячейки. Если работников нет вообще – не отмечается ничего.

Переходим к заполнению раздела «Исчисление налога». Здесь нужно указать доход, полученный ИП за полугодие. Обратите внимание, что доход нужно учитывать по методу начисления. Т.е. ориентироваться нужно не на те суммы, которые ИП поступили на расчетный счет или в кассу, а на те, на которые выставлены Акты выполненных работ и ЭСФ. Полученные авансы в качестве дохода учитывать не следует. Подробнее об этом узнайте здесь.

Доход также нужно разделить отдельно на тот, который получен безналичным путем (перечислением на счет) или наличными расчетами (в т.ч. оплата картой, QR-кодом и т.д.). В свою очередь, внутри каждого вида дополнительно нудно выделить сумму, проведенную через ТИС (если ИП ее применяет). В нашем примере ИП получает доход исключительно безналичным путем и не применяет ТИС.

В строке 910.00.003 «Среднесписочная численность работников» данные указываются только в том случае, если есть наемные работники. Если ИП работает в одиночку, в данной строке указывается «0».

Если есть работники, среднесписочная численность рассчитывается по формуле (А+В+С+D+Е+F)/6 месяцев, где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.