Актуально на: 19 октября 2018 г.

0

Что понимается под представительскими расходами? Определение таких затрат приведено в п. 2 ст. 264 НК РФ. Это расходы организации на официальный прием и обслуживание представителей других организаций (которые участвуют в переговорах в целях установления и поддержания взаимного сотрудничества), а также участников организации (которые прибыли на заседания совета директоров или иного руководящего органа). Представительские расходы включают в себя следующие статьи:

- расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия);

- транспортное обеспечение доставки участников к месту проведения представительского мероприятия или заседания руководящего органа и обратно;

- буфетное обслуживание во время переговоров;

- оплата услуг переводчиков (не состоящих в штате организации) по обеспечению перевода во время проведения представительских мероприятий.

В целях признания расходов представительскими не имеет значения место проведения указанных выше мероприятий. С другой стороны, к представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Для того, чтобы у проверяющих не возникло вопросов по поводу обоснованности признания представительских расходов, их необходимо подтвердить документально (Письмо Минфина от 01.11.2010 № 03-03-06/1/675). В первую очередь, понадобится приказ руководителя организации о проведении представительского мероприятия. В нем указываются цель, место проведения мероприятия, а также лица, которые будут в нем участвовать. Помимо приказа руководитель утверждает смету представительских расходов. А подтверждением факта проведения представительского мероприятия будет являться отчет, который рассматривается финансовым ведомством также как один из необходимых документов (Письмо Минфина от 10.04.2014 № 03-03-РЗ/16288). А нужен ли акт на списание представительских расходов?

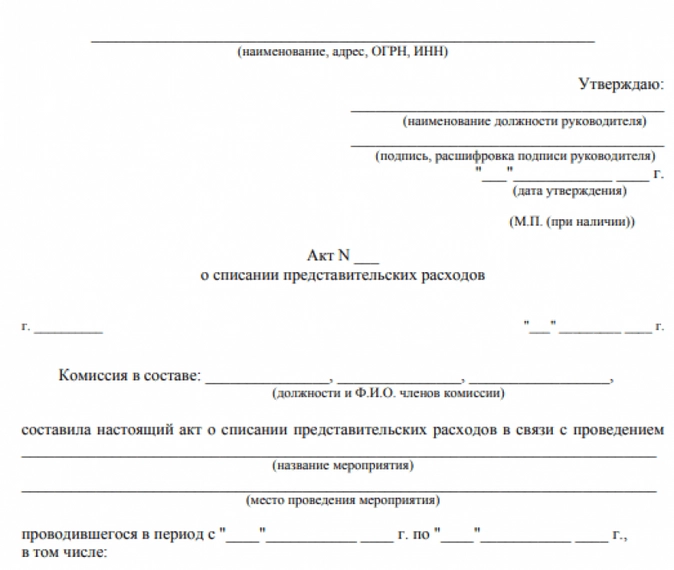

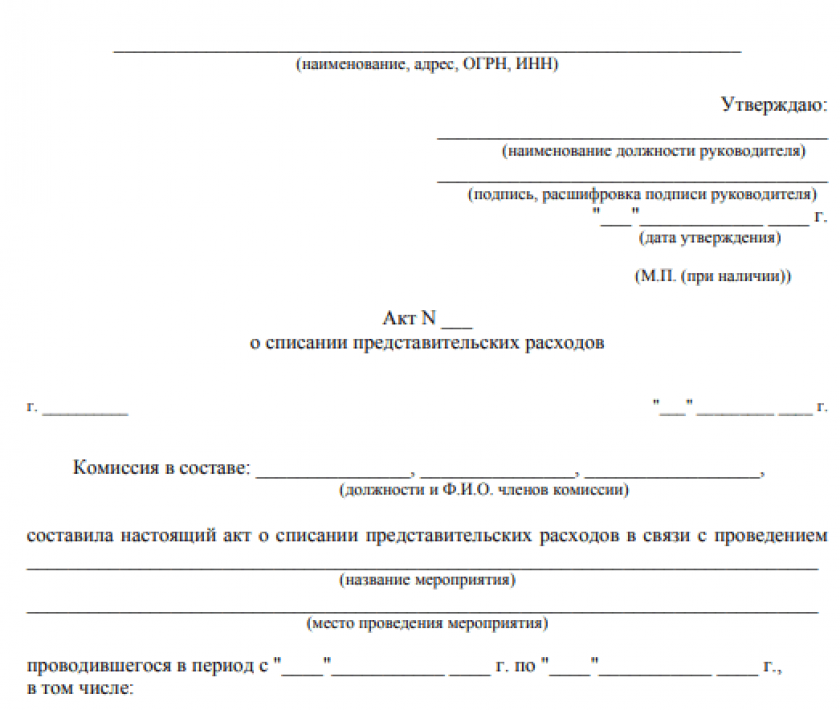

Акт на списание расходов (образец для представительских затрат)

Мы приводили в нашей консультации образец заполнения отчета по представительским расходам. Если в этой форме приведен перечень понесенных расходов, отчет сможет заменить собой и акт на списание. Естественно, к отчету должны быть приложены первичные документы, подтверждающие такие расходы (акты выполненных работ или оказанных услуг, накладные, чеки ККТ и т.д.).

С другой стороны, в отчете может не приводиться детализация представительских расходов, а указана лишь их общая сумма. В этом случае в отчете делается отсылка на акт списания представительских расходов, в котором будет приведен подробный перечень затрат. И уже к акту нужно будет приложить первичные документы, подтверждающие понесенные расходы. Акт обычно составляется комиссией в одном экземпляре и утверждается руководителем организации.

Сказанное означает, что акт не является обязательным документом и может составляться как дополняющий к отчету о представительском мероприятии.

Для примерной формы акта на списание представительских расходов образец скачать можно по приведенной ниже ссылке.

Приведем для акта на списание представительских расходов образец заполнения.

Скачивание формы доступно подписчикам или по временному доступу

Скачать

![]()

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Бухгалтерский и налоговый учет представительских расходов

Расходы на представительские мероприятия в общем случае учитываются в составе расходов по обычным видам деятельности и отражаются следующим образом (ПБУ 10/99, Приказ Минфина от 31.10.2000 № 94н):

Дебет счетов 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др. – Кредит счетов 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 71 «Расчеты с подотчетными лицами» и др.

В налоговом учете представительские расходы нормируются. При налогообложении прибыли учесть представительские расходы в составе прочих расходов, связанных с производством и реализацией, можно в размере не более 4% от расходов на оплату труда в том отчетном (налоговом) периоде, в котором представительское мероприятие было проведено (пп. 22 п. 1, п. 2 ст. 264 НК РФ).

Также читайте:

- Представительские расходы: гуляем для дела

- Представительские расходы: что хотят знать бухгалтеры

- Зеленоглазое такси: как учесть расходы на поездки работников

Списание представительских расходов возможно в соответствии с требованиями НК РФ при условии документального подтверждения факта их совершения, а также удостоверения их экономической обоснованности. Как это происходит на практике?

Как списать представительские расходы: основные правовые принципы

Представительские расходы (ПР) в качестве обособленной категории затрат рассматриваются только в налоговом учете. Поэтому процедура списания этих расходов (на практике ее проводят для сокращения налоговой базы предприятия) должна проводиться на основе принципов их подтвержденности и экономической целесообразности — ключевых с точки зрения налогового учета.

Эти принципы, в частности, закреплены в п. 1 ст. 252 НК РФ, в котором установлено, что в целях уменьшения налоговой базы фирмы — плательщика налога на прибыль могут быть использованы расходы, зафиксированные документально и обоснованные экономически.

ПР также могут быть использованы в целях уменьшения налоговой базы — но только в размере, не превышающем 4% от затрат на оплату труда на предприятии в соответствующем отчетном периоде (п. 2 ст. 264 НК РФ).

В случае если по итогам 1-го квартала, полугодия или 9 месяцев у компании остались недосписанные ПР (превышающие 4% от расходов на оплату труда), их можно досписать при исчислении налога за год. Но при условии, что в конце года расходы по оплате труда будут исчислены в объеме, при котором достигнута нужная норма ПР (4%) по итогам налогового периода.

Списание представительских расходов: основные документы

Подтверждение и экономическое обоснование ПР в целях их списания может происходить с помощью множества документов. Их комплект, формируемый бухгалтерией в целях обоснования списания представительских расходов, может быть представлен:

- отчетом по ПР, а также дополняющей его первичкой (данные документы рекомендованы к применению в письме Минфина от 10.04.2014 № 03-03-РЗ/16288);

- актом на ПР (письма Минфина от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26);

- приказом руководителя об осуществлении ПР, сметой по данным расходам (письмо Минфина от 13.11.2007 № 03-03-06/1/807);

- любым первичным документом, соответствующим требованиям п. 2 ст. 9 Закона «О бухучете» от 06.12.2011 № 402-ФЗ (письмо ФНС РФ от 08.05.2014 № ГД-4-3/8852)

- программой представительского мероприятия (письмо ФНС РФ от 12.04.2007 № 20-12/034115).

Рассматривая указанные выше правовые акты с точки зрения их юридической силы, а также новизны, можно прийти к выводу, что ПР могут быть подтверждены (с точки зрения признания их обоснованности) только:

- посредством отчета;

- первички, дополняющей данный отчет.

Центр обучения «Клерка» приглашает на бесплатный вебинар о новшествах в ФСБУ и ПБУ: расскажем все, что надо знать бухгалтеру о новых стандартах.

Вместе с тем, многие фирмы предпочитают формировать полный комплект из перечисленных выше документов (то есть когда-либо рекомендованных), что подтверждают совершение ПР.

Такое предпочтение может быть обусловлено:

- строгими нормами внутрикорпоративной отчетности (предполагающими наличие у менеджмента инструментов эффективного контроля над расходами — включая представительские);

- стремлением фирм дополнительно обосновать как раз таки экономическую целесообразность ПР — как необходимое условие возможности их применения в целях оптимизации налогообложения.

В частности, многие фирмы предпочитают подтверждать факт списания ПР посредством оформления отдельного локального нормативного документа — акта о списании соответствующих расходов.

Как составить акт на представительские расходы (образец структуры документа)

Это акт составляется обычно по окончании официального мероприятия. Для этого на предприятии может быть сформирована специальная комиссия из компетентных специалистов. Их задача заключается:

- в корректном составлении документа;

- осуществлении анализа данных, отраженных в нем, а также принятии ответственного решения о признании расходов, которые фиксируются в акте, обоснованными;

- дополнении документа иными необходимыми источниками.

В составе соответствующей комиссии может быть председатель, а также рядовые участники.

Акт, о котором идет речь, может содержать:

- дату, название документа;

- сведения о проведенном представительском мероприятии (его название, место проведения);

- сведения о компетентных сотрудниках, составляющих и заверяющих акт;

- перечень ПР, а также сумм, которые им соответствуют и удостоверяются компетентными сотрудниками;

- заключение компетентных сотрудников об обоснованности осуществления ПР, указанных в акте;

- подписи компетентных сотрудников, составивших акт.

Акт на ПР может быть как самостоятельным локальным нормативным актом, так и приложением к другому нормативу — например, приказу о проведении официального мероприятия.

Важный нюанс: несмотря на то, что рассматриваемый акт подписывается, как мы отметили выше, компетентными лицами, ФНС считает, что он также должен быть утвержден директором фирмы (письмо УФНС РФ по Москве от 22.12.2006 № 21-11/113019).

Документ, о котором идет речь, может также включать ссылки на документы, которые подтверждают ПР. Например — на первичку, которая также оформляется в целях удостоверения правомерности списания данных расходов.

Отметим, что первичка, как правило, дополняет все-таки отчет, а не акт по ПР. Однако во многих фирмах первый документ включает в себе элементы второго или соответствует его структуре, но именуется при этом отчетом о ПР.

Образец заполнения акта на списание представительских расходов

Бланк выглядит так:

Итоги

Списание ПР как объекта налогового учета должно осуществляться в соответствии с требованиями НК РФ в части признания этих расходов:

- документально подтвержденными;

- экономически обоснованными.

Распространено использование при списании соответствующих затрат специального акта — в дополнение к отчету о ПР, а также первичным документам, которые Минфин предписывает составлять в целях подтверждения ПР.

Списание представительских расходов возможно в соответствии с требованиями НК РФ при условии документального подтверждения факта их совершения, а также удостоверения их экономической обоснованности. Каким образом осуществляется списание данных расходов с учетом соответствующих законодательных требований?

Как списать представительские расходы: основные правовые принципы

Представительские расходы (ПР) в качестве обособленной категории затрат рассматриваются только в налоговом учете. Поэтому процедура списания данных расходов (на практике осуществляемая в целях сокращения налоговой базы предприятия) должна проводиться на основе принципов их подтвержденности и экономической целесообразности — ключевых с точки зрения налогового учета.

Данные принципы, в частности, закреплены в п. 1 ст. 252 НК РФ, в котором установлено, что в целях уменьшения налоговой базы фирмы — плательщика налога на прибыль могут быть использованы расходы, зафиксированные документально и обоснованные экономически.

ПР также могут быть использованы в целях уменьшения налоговой базы — но только в размере, не превышающем 4% от затрат на оплату труда на предприятии в соответствующем отчетном периоде (п. 2 ст. 264 НК РФ).

В случае если по итогам 1-го квартала, полугодия или 9 месяцев у компании остались недосписанные ПР (превышающие 4% от расходов на оплату труда), их можно досписать при исчислении налога за год. Но при условии, что в конце года расходы по оплате труда будут исчислены в объеме, при котором достигнута нужная норма ПР (4%) по итогам налогового периода.

При проведении мероприятий, как правило, назначается ответственное лицо, которому выдаются деньги под отчет. О том, как правильно оформить авансовый отчет по представительским расходам, подробно рассказывают эксперты КонсультантПлюс. Если вы еще не зарегистрированы в системе, получите пробный онлайн-доступ. Это бесплатно.

Списание представительских расходов: основные документы

Подтверждение и экономическое обоснование ПР в целях их списания может осуществляться посредством самого широкого спектра документов. Их комплект, формируемый бухгалтерией в целях обоснования списания представительских расходов, может быть представлен:

- отчетом по ПР, а также дополняющей его первичкой (данные документы рекомендованы к применению в письме Минфина от 10.04.2014 № 03-03-РЗ/16288);

- актом на ПР (письма Минфина от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26);

- приказом руководителя об осуществлении ПР, сметой по данным расходам (письмо Минфина от 13.11.2007 № 03-03-06/1/807);

- любым первичным документом, соответствующим требованиям п. 2 ст. 9 Закона «О бухучете» от 06.12.2011 № 402-ФЗ (письмо ФНС РФ от 08.05.2014 № ГД-4-3/8852)

- программой представительского мероприятия (письмо ФНС РФ от 12.04.2007 № 20-12/034115).

Рассматривая указанные выше правовые акты с точки зрения их юридической силы, а также новизны, можно прийти к выводу, что ПР могут быть подтверждены (с точки зрения признания их обоснованности) только:

- посредством отчета;

- первички, дополняющей данный отчет.

Вместе с тем многие фирмы предпочитают формировать полный комплект из перечисленных выше документов (то есть когда-либо рекомендованных), что подтверждают совершение ПР.

Данное предпочтение может быть обусловлено:

- строгими нормами внутрикорпоративной отчетности (предполагающими наличие у менеджмента инструментов эффективного контроля над расходами — включая представительские);

- стремлением фирм дополнительно обосновать как раз таки экономическую целесообразность ПР — как необходимое условие возможности их применения в целях оптимизации налогообложения.

В частности, многие фирмы предпочитают подтверждать факт списания ПР посредством оформления отдельного локального нормативного документа — акта о списании соответствующих расходов.

Рассмотрим особенности его применения и составления подробнее.

Как составить акт на представительские расходы (образец структуры документа)

Данный акт составляется обычно по окончании официального мероприятия. Для этого на предприятии может быть сформирована специальная комиссия из компетентных специалистов. Их задача заключается:

- в корректном составлении документа;

- осуществлении анализа данных, отраженных в нем, а также принятии ответственного решения о признании расходов, которые фиксируются в акте, обоснованными;

- дополнении документа иными необходимыми источниками.

В составе соответствующей комиссии может быть председатель, а также рядовые участники.

Акт, о котором идет речь, может содержать:

- дату, название документа;

- сведения о проведенном представительском мероприятии (его название, место проведения);

- сведения о компетентных сотрудниках, составляющих и заверяющих акт;

- перечень ПР, а также сумм, которые им соответствуют и удостоверяются компетентными сотрудниками;

- заключение компетентных сотрудников об обоснованности осуществления ПР, указанных в акте;

- подписи компетентных сотрудников, составивших акт.

Акт на ПР может быть как самостоятельным локальным нормативным актом, так и приложением к другому нормативу — например, приказу о проведении официального мероприятия.

Важный нюанс: несмотря на то, что рассматриваемый акт подписывается, как мы отметили выше, компетентными лицами, ФНС РФ считает, что он также должен быть утвержден директором фирмы (письмо УФНС РФ по Москве от 22.12.2006 № 21-11/113019).

Документ, о котором идет речь, может также включать ссылки на документы, которые подтверждают ПР. Например — на первичку, которая также оформляется в целях удостоверения правомерности списания данных расходов.

Отметим, что первичка, как правило, дополняет все-таки отчет, а не акт по ПР. Однако во многих фирмах первый документ включает в себе элементы второго или соответствует его структуре, но именуется при этом отчетом о ПР.

Где можно скачать образец заполнения акта на списание представительских расходов?

Ознакомиться с бланком и образцом заполнения соответствующего акта вы можете бесплатно, кликнув по картинке ниже:

Акт на списание представительских расходов

Скачать

Итоги

Списание ПР как объекта налогового учета должно осуществляться в соответствии с требованиями НК РФ в части признания этих расходов:

- документально подтвержденными;

- экономически обоснованными.

Распространено использование при списании соответствующих затрат специального акта — в дополнение к отчету о ПР, а также первичным документам, которые Минфин предписывает составлять в целях подтверждения ПР.

Узнать больше об особенностях применения ПР вы можете в статьях:

- «Составляем обоснование представительских расходов — образец»;

- «Смета на представительские расходы — образец».

Содержание страницы

- Представительские расходы: что говорит закон

- Документы для подтверждения представительских расходов

- Нормирование представительских расходов

- Роль представительских расходов в базе налога на прибыль

- Представительские расходы и бухучет

Для любой фирмы важны налаженные партнерские отношения. Сами по себе они такими не станут, работа над ними – важная часть управленческой стратегии предприятия. В ходе проведения переговоров происходят встречи представителей, собрания, приемы. Затраты на эти мероприятия составляют серьезную расходную статью.

Налоговые органы очень внимательно относятся к проверке этого вида затрат, поэтому стоит тщательно контролировать их учет и правильно оформлять документально.

Разберемся, какие именно траты могут быть отнесены к данному виду расходов, а какие списать на этот счет не получится, какие документы могут служить подтверждением и как правильно отразить эту статью в бухгалтерском и налоговом учете. Рассмотрим также современные законодательные изменения относительно представительских расходов и тенденции на ближайшее будущее.

Представительские расходы: что говорит закон

Представительские расходы (ПР)– термин из Налогового кодекса. Их нормы приводятся в пп. 22 п. 1 и п. 2 ст. 264 НК РФ. Определение представительским расходам дается исходя из этих норм. Представительскими будут считаться траты на официальный прием, сопровождение и сервис для уполномоченных лиц других компаний, а также тех, кто намеревается присутствовать на заседании совета директоров, правления или других руководящих органов.

Относятся ли представительские расходы к расходам, связанным с производством и реализацией?

Факторы, не имеющие значения для определения ПР

- Место проведения. Не является значимым, где именно организован прием: в помещении фирмы или в баре либо ресторане. Исключения составляют развлекательные заведения другого формата – к ним ПР не относятся.

- Время проведения. Рабочее время, вечернее, выходной ли день выбраны для даты мероприятия, расходы все равно остаются представительскими.

- Статус участников. К участникам-контрагентам относят как физических, так и должностных лиц, ими могут быть не только представители руководства других фирм, но и клиенты.

- Результат встречи. Не имеет значения также исход представительского мероприятия. Было ли принято положительное решение о сотрудничестве, заключены договора, или же участники разошлись ни с чем, средства на мероприятие были потрачены и могут быть признаны.

- Количество участников также не определяет представительские расходы. Этот фактор может повлиять только на размер трат, но если он не выходит за установленную норму, значения этот показатель не имеет.

Траты, которые можно и нельзя счесть представительскими

В НК РФ обозначены особые категории расходов, которые с точки зрения налогообложения правомерно счесть представительским. К ним относятся следующие траты:

- Оплата организации официального мероприятия по приему гостей из других фирм. Таким мероприятием может быть:

- завтрак;

- обед;

- выездное заседание.

- Буфетный сервис, сопровождающий указанное мероприятие по приему.

- Трансфер участников до места приема и обратно.

- Вознаграждение за труд внештатного переводчика, если он был приглашен присутствовать на мероприятии.

ОБРАТИТЕ ВНИМАНИЕ! Затраты на продукты и алкоголь также включены в эту группу затрат.

ВНИМАНИЕ! Если в штате организации имеется свой переводчик, расходы на приглашенного со стороны специалиста налоговики могут не счесть представительскими. Свою правоту фирма может попытаться доказать в суде, убедив его, что квалификация или спецификация штатных переводчиков не отвечает задачам представительского мероприятия.

По мнению ФНС, перечень представительских расходов закрытый, его нельзя расширять.

Неправомерно учитывать как представительские расходы:

- обеспечение отдыха и питания в санаториях, пансионатах, других развлекательных заведениях (за исключением ресторанов и баров);

- средства на развлекательную программу для участников;

- стоимость экскурсий;

- деньги на цветы для гостей, памятные сувениры и т.п.;

- финансы на оформление зала для мероприятия;

- медицинские траты, если они потребовались;

- проезд и проживание гостей;

- оплата визовых услуг участников;

- траты на корпоративные мероприятия (Новый год, 8 марта, юбилеи и пр.);

- любое финансовое взаимодействие с руководством структурных подразделений и филиалов своей же фирмы (представительские расходы – по умолчанию только для «чужих»).

Критерии отнесения расходов к представительским

Понятие «официальный прием и обслуживание», через которые в НК дано определение представительских расходов, в свою очередь, не имеет однозначного толкования в законодательных документах. Поэтому их можно толковать с расширительным значением. Из-за этого нередко возникают ситуации, когда формально и по факту расходы могут оказаться представительскими, но в законодательном смысле налоговые органы считают иначе.

Чтобы не возникло споров с налоговиками, решать которые возможно лишь в арбитражном суде, рекомендуется при определении расходов пользоваться критериями, обозначенными в Налоговом кодексе и предписаниях Министерства финансов РФ (в частности, Приказе Минфина РФ от 15 марта 2000 года № 26н):

- Прием и обслуживание должны быть организованы с целью установления или поддержки сотрудничества, к обоюдной выгоде сторон.

- Мероприятия должны быть строго официальными (так, банкет в ресторане, даже если он проводится с партнерами, не будет сочтен официальным, в отличие от делового завтрака или обеда). Официальность мероприятия может быть подтверждена программой вопросов, подлежащих обсуждению в его ходе.

- Затраты должны быть обоснованы, то есть оправданы с экономической точки зрения.

- Каждая статья расходов должна иметь документальное подтверждение.

В спорных случаях следует обратиться к арбитражной практике. В суде представительскими сочтут расходы, удовлетворяющие одному из двух условий:

- прямо названы таковыми в соответствующем пункте Налогового кодекса РФ;

- их разрешено включить в представительские отдельными нормативными актами налоговой службы или Министерства финансов РФ.

Документы для подтверждения представительских расходов

ВАЖНО! Образец сметы представительских расходов от КонсультантПлюс доступен по ссылке

Несмотря на законодательное требование документального подтверждения представительских расходов, не выработано единого стандарта или перечня таких бумаг. Можно сказать, что наличие официальных бумаг обязательно, но форма их не унифицирована. Этот вопрос решается учетной политикой самой организации.

В качестве таких актов могут выступать:

- приказ директора о проведении мероприятия по представительству – обязательно указать цель, дату, время и место организации приема, перечислить контрагентов, принимающих участие, а также привести имена ответственных и контролирующих лиц;

- программа будущего мероприятия – не будет действительной без приказа, в ней основные этапы представительской встречи нужно привязать к конкретным датам и времени;

- смета мероприятия – роспись расходов по конкретным статьям (транспортной, буфетной и др.), лучше создать ее на каждый этап отдельно, обязательно утвердить у руководства;

- отчет о проведенном мероприятии – составляется ответственным лицом, указанным в приказе, в нем отражаются все те же позиции, что и в приказе, плюс конкретный достигнутый результат каждого этапа (особенно если в ходе мероприятия были заключены какие-либо официальные договоры, подписаны документы);

- акт на списание данного вида расходов – несет информацию о точной сумме по всем видам представительских затрат (этот документ нужно заверить не только у руководителя, но и у главбуха);

- платежные документы, которые подтверждают расходы: чеки, счета-фактуры, акты выполненных работ и др.

ДЛЯ ИНФОРМАЦИИ! В случае рассмотрения спора в арбитражном суде приоритет будут иметь организации, которые озаботились как предварительными подтверждающими документами (приказ, смета, программа), так и итоговыми (отчет, акт).

Нормирование представительских расходов

Закон не разрешает тратить в представительских целях бесконтрольные суммы, потом списывая их, тем самым снижая базу налога на прибыль. Установлен жесткий лимит для данного вида затрат. Запрещено тратить в качестве представительских средства в размере свыше 4% от фонда оплаты труда на данный отчетный период (п. 2 ст. 264 НК РФ).

Поскольку с течением времени расходы на оплату труда растут, увеличивается и предельное значение представительских расходов. Если, к примеру, в 1 квартале представительских мероприятий не проводилось или денег затрачено на них было меньше нормы, то в остальных кварталах можно будет «разгуляться» – учесть больше средств по этой статье. Естественно, речь идет только об итогах текущего года.

Как оформить авансовый отчет по представительским расходам?

Высчитывать необходимую сумму ограничений по представительским расходам допустимо одним из 3 способов.

1 способ – квартальный. При заполнении декларации налога на прибыль в конце каждого квартала производят учет представительских расходов, принимая во внимание фонд оплаты труда за этот квартал. Этот способ удобнее для фирм с кассовым методом определения доходов и расходов. При превышении представительских расходов в период квартала образуется отложенное налоговое обязательство, которое может быть сторнировано по итогам года.

2 способ – годичный. Годовые бюджеты фирм обычно не слишком отличаются. Это позволяет при планировании следующего года сразу отвести примерные 4% от фонда оплаты труда прошлого года на представительские расходы, а затем разделить эту сумму на кварталы. Ненормативных затрат при этом способе не будет, но придется постоянно проводить корректировку запланированных и фактических показателей.

3 способ – должностной. Фирма устанавливает, какие должностные лица могут быть ответственными за представительские мероприятия и какие максимальные суммы они могут на это истратить. Важно, чтобы расходы были осуществлены исключительно на заявленные цели. Необходима будет проверка на соответствие 4%-ному лимиту.

Роль представительских расходов в базе налога на прибыль

Представительские расходы вычитаются из сумм, составляющих чистую прибыль предприятия, тем самым уменьшая налоговую базу. При этом входной НДС также вычитается. Если в следующих отчетных периодах расходы укладываются в 4-процентный лимит, НДС с них также может быть принят к вычету.

Именно по этой причине «ломаются копья» относительно признания или непризнания различных расходов представительскими. Даже если организация мероприятия по факту потребовала издержек, не включаемых в представительские расходы Налоговым кодексом, их нельзя включить в эти затраты для снижения налогооблагаемой базы.

Можно ли учесть для целей налога на прибыль расходы на приобретение алкогольных напитков для организации официального приема?

Посмотреть ответ

НАПРИМЕР. ООО «Кассандра» организовало встречу с представителями других организаций для обговаривания условий сотрудничества. На это мероприятие было затрачено 140 тыс. руб. Из этих средств на прием-обед было затрачено 70 тыс. руб., на буфетное обслуживание – 25 тыс. руб., на провоз участников к месту обеда и обратно на фирму – 20 тыс. руб., на посещение представления в театре – 10 тыс. руб., на экскурсию по памятным местам города – 15 тыс. руб., на цветы и сувениры для участников – 45 тыс. руб.

На представительские расходы в этом случае можно списать только 115 тыс. руб., то есть сумму расходов на прием, буфетное обслуживание и транспорт. Остальные средства в размере 25 тыс. руб. должны быть выплачены из чистой прибыли после вычисления суммы налога.

ОБРАТИТЕ ВНИМАНИЕ! Представительские расходы принимаются к вычету только у налогоплательщиков, использующих общую систему налогообложения. В ст. 346.16 НК РФ приведен перечень расходов, на которые может уменьшать базу плательщик, работающий по УСН – представительские расходы в этом перечне отсутствуют. Предприниматели, «сидящие» на льготных системах налогообложения, могут использовать на представительские траты только средства из чистой прибыли (разницу между доходами и расходами).

Представительские расходы и бухучет

Если для налогового учета очень важно определение категории «представительские расходы», то в бухгалтерском учете они отдельно не выделяются. Они проводятся как затраты по обычным видам деятельности, а именно:

- материальные затраты;

- амортизационные;

- связанные с оплатой труда и соцвыплатами;

- прочие.

Логичнее всего отнести представительские расходы к категории «прочие». П. 8 ПБУ 10/99 говорит о том, что организация сама вправе формировать их перечень для целей бухучета. В зависимости от особенностей деятельности фирмы, эти расходы можно отразить как общехозяйственные или расходы на продажи. При этом может осуществляться корреспонденция со счетом учета расчетов или матценностей.

Проводки таких расходов будут осуществляться по счетам 26 (в основном для промышленных организаций) или 44 (чаще используют торговые фирмы):

- дебет 26 «Общехозяйственные расходы» или 44 «Расходы на продажу», кредит 60 «Расчеты с поставщиками и подрядчиками» – приняты к учету услуги или работы, имеющие отношение к представительским расходам;

- дебет 26 «Общехозяйственные расходы» или 44 «Расходы на продажу», кредит 10 «Материалы» – списаны материальные ценности для представительского мероприятия (например, продукты, напитки, алкоголь).

НАПРИМЕР. ООО «Артаболена» платит авансовые отчисления по налогу на прибыль каждый месяц, считая их по факту прибыли. За 11 месяцев 2016 года расходы на оплату труда в ООО «Артаболена» составили 300 тыс. руб. Представительские расходы (без НДС) за эти 11 месяцев составили 13 тыс. руб.

Рассчитывая годовой налог на прибыль, ООО «Артаболена» может учесть представительские расходы в размере не более 4% от 300 000 руб., то есть 12 000 руб. Таким образом, получается сверхнорматив по представительским расходам в размере 1 тыс. руб. С точки зрения налогообложения, это будет постоянной разницей, диктующей постоянное налоговое обязательство.

Проводка будет выглядеть так:

- дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Расчеты по налогу на прибыль» – 24% от 1000 руб. – 240 руб. – отражение постоянного налогового обязательства.

В последний месяц 2016 года расходы на оплату труда в ООО «Артаболена» составили 35 тыс. руб., значит, за год они составят 300 000 + 35 000 = 335 000 руб. В этот месяц представительских мероприятий не проводилось. Значит, сумма соответствующих расходов осталась неизменной – 13 000 руб. НК РФ позволяет учесть представительские расходы в размере 4% от 335 тыс. руб., то есть 13 400 руб. Поэтому, несмотря на перерасход в течение года, по его итогам ООО «Артаболена» уложилась в норматив по представительским расходам. В бухучете будет записано:

- дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Расчеты по налогу на прибыль» – сумма ранее начисленного налогового обязательства в 240 руб. сторнирована.

Как в бухгалтерском учете отражаются расходы на приобретение букетов цветов в представительских целях?