Чтобы не ошибиться во взаиморасчётах, юридические лица и ИП составляют акт сверки по итогам периода.

Что такое акт сверки

Акт сверки взаиморасчётов — документ, который составляют две компании, чтобы согласовать платежи и понять, должен ли кто-то кому-то. Это не обязательный документ, но им часто пользуются бухгалтерские службы.

Для чего используется

Обычно компании сверяют данные по определённым договорам или счетам-фактурам за конкретный период времени. Цель составления акта сверки — найти и зафиксировать расхождения по всем поступлениям денег.

Выявленная задолженность помогает сторонам договориться о сроках её погашения. Акт сверки вместе с договором, счетами-фактурами, накладными станет подтверждением нарушения сроков при обращении в суд.

Акт сверки взаиморасчётов нужно составлять ежегодно, чтобы вернуть долги, если они есть. Статья 196 Гражданского Кодекса устанавливает срок исковой давности по делам, связанным с возвратом задолженности. А по ст. 200 ГК РФ, подать заявление в суд можно не позже трёх лет с момента обнаружения задолженности.

Если в течение трёх лет вы ничего не сделаете, то должник в суде может сослаться на то, что срок давности истёк. Суд примет решение в его пользу, а вы не получите свои деньги.

Срок исковой давности можно прервать. Для этого нужно составить и подписать акт сверки в течение трёх лет после появления задолженности. Если должник, подписавший акт, так и не выплатил долг, то можно обратиться в суд, который вынесет решение о прерывании срока давности. И у вас будет ещё три года на взыскание задолженности.

🎁

Создайте акт сверки в Эльбе

Пользуйтесь всеми возможностями Эльбы 30 дней бесплатно.

Хочу попробовать

Кто участвует в составлении документа

Любая из сторон договора может запросить акт сверки взаиморасчётов. Его составляет бухгалтер по финансовым документам: счетам, счетам-фактурам, актам выполненных работ и т.д.

Перед отправкой документа контрагенту его подписывает главный бухгалтер, руководитель организации или другое уполномоченное лицо. Акт сверки будет иметь юридическую силу, если его подписал руководитель организации или у бухгалтера есть доверенность, которая позволяет ему подписывать все важные документы организации.

Как провести сверку по расчётам

Акт сверки составляют по одной из позиций:

- По наименованию или артикулу товара.

- По договору.

- По конкретной поставке.

- По определённому промежутку времени.

Лучше составлять акт после получения денег, закрывающих договор, или после того, как товар был поставлен.

Бывает, что акт сверки составляют при проведении инвентаризации имущества и средств организации. Обычно после проведения такой проверки обнаруживают дебиторскую или кредиторскую задолженность. По итогам инвентаризации нужно сразу составить акт сверки и отправить контрагенту.

Как сделать акт сверки

Общепринятой стандартной формы составления акта нет. Документ оформляют в свободной форме или по собственному шаблону.

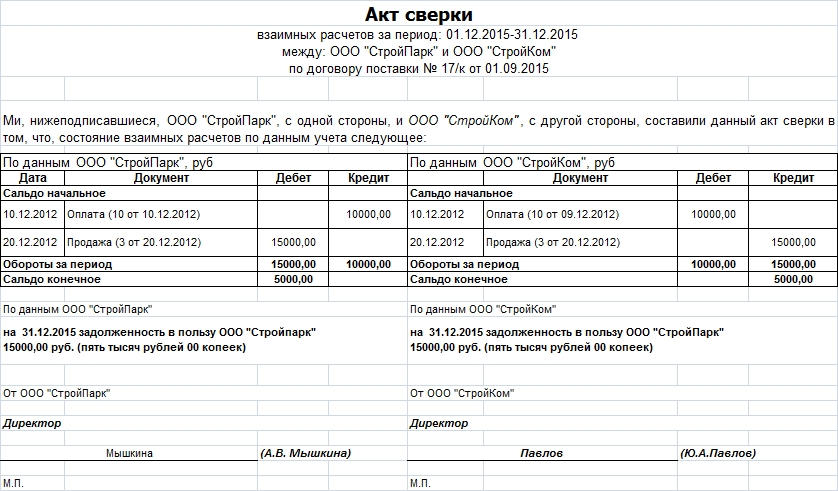

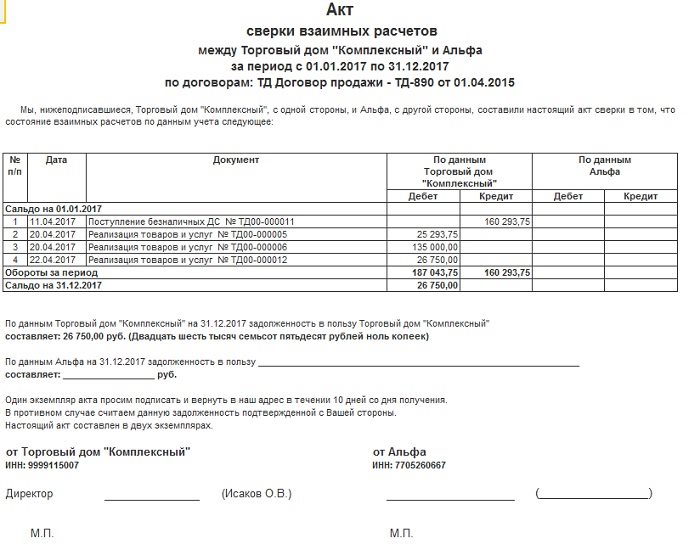

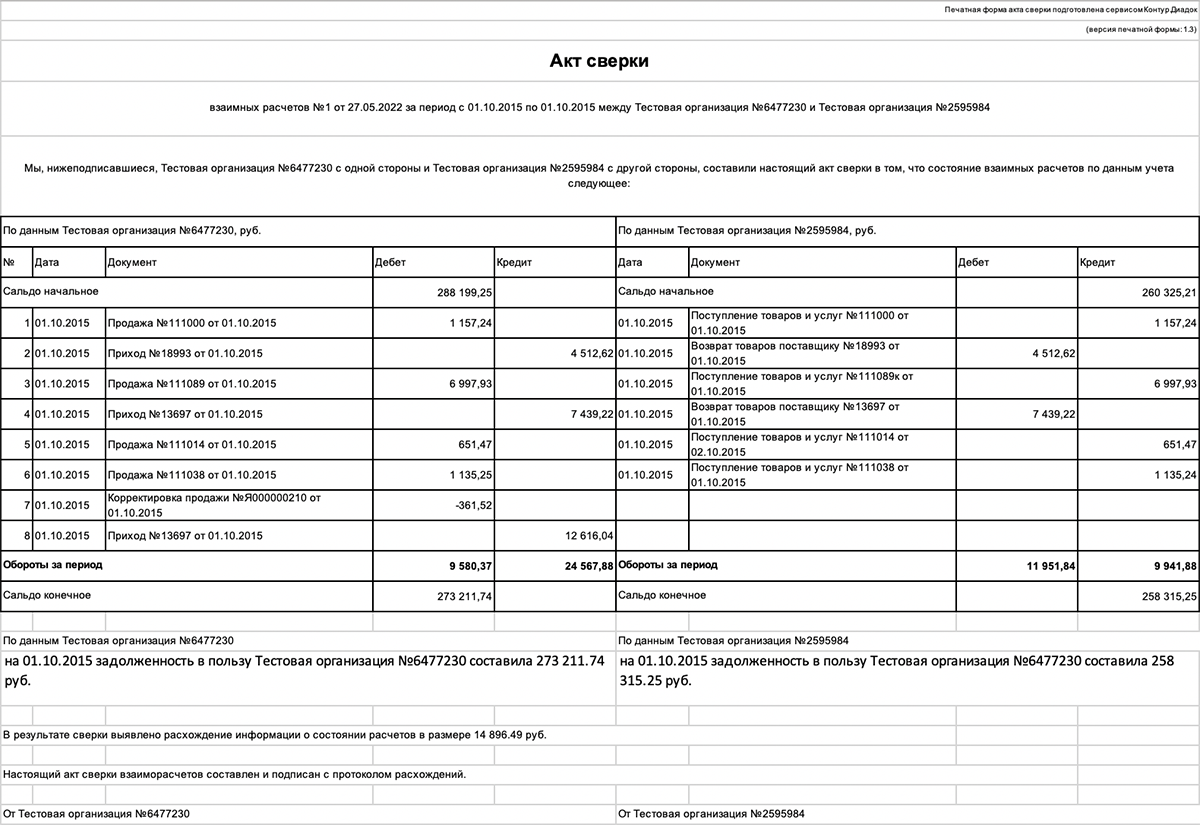

Обычно акт состоит из вводной части, в которой указывают название документа, дату его составления, назначение и реквизиты организаций, которые его подписали, и таблицы, в которых указывают даты перечисления денег и поступления товаров, реквизиты подтверждающих документов, суммы дебета и кредита.

Акт распечатывают в двух экземплярах. Каждая из сторон получает свой.

Подписанные и заполненные акты направьте контрагенту. Контрагент проверяет информацию, указанную в документе. Если расхождений нет, то контрагент подписывает акт, один экземпляр оставляет себе, второй — отправляет обратно.

С 2016 года документы можно не заверять печатью. Но лучше это сделать, потому что без печати акт сверки будет недействителен в суде.

Чтобы вторая сторона скорее подписала акт сверки, укажите сроки, в которые контрагент должен вернуть второй экземпляр обратно.

Как создать акт в Эльбе

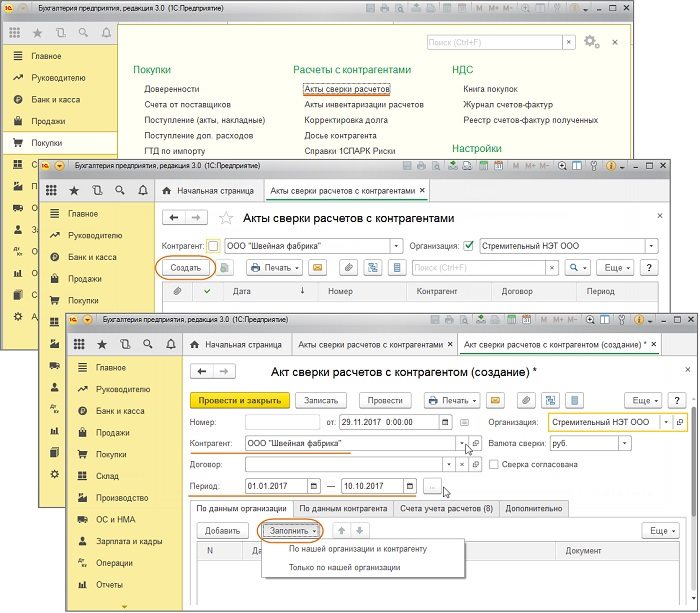

Эльба формирует акт сверки в разделе «Контрагенты» → нужный контрагент → создать новый → период для сверки. В акте появятся данные из разделов «Деньги» и «Документы».

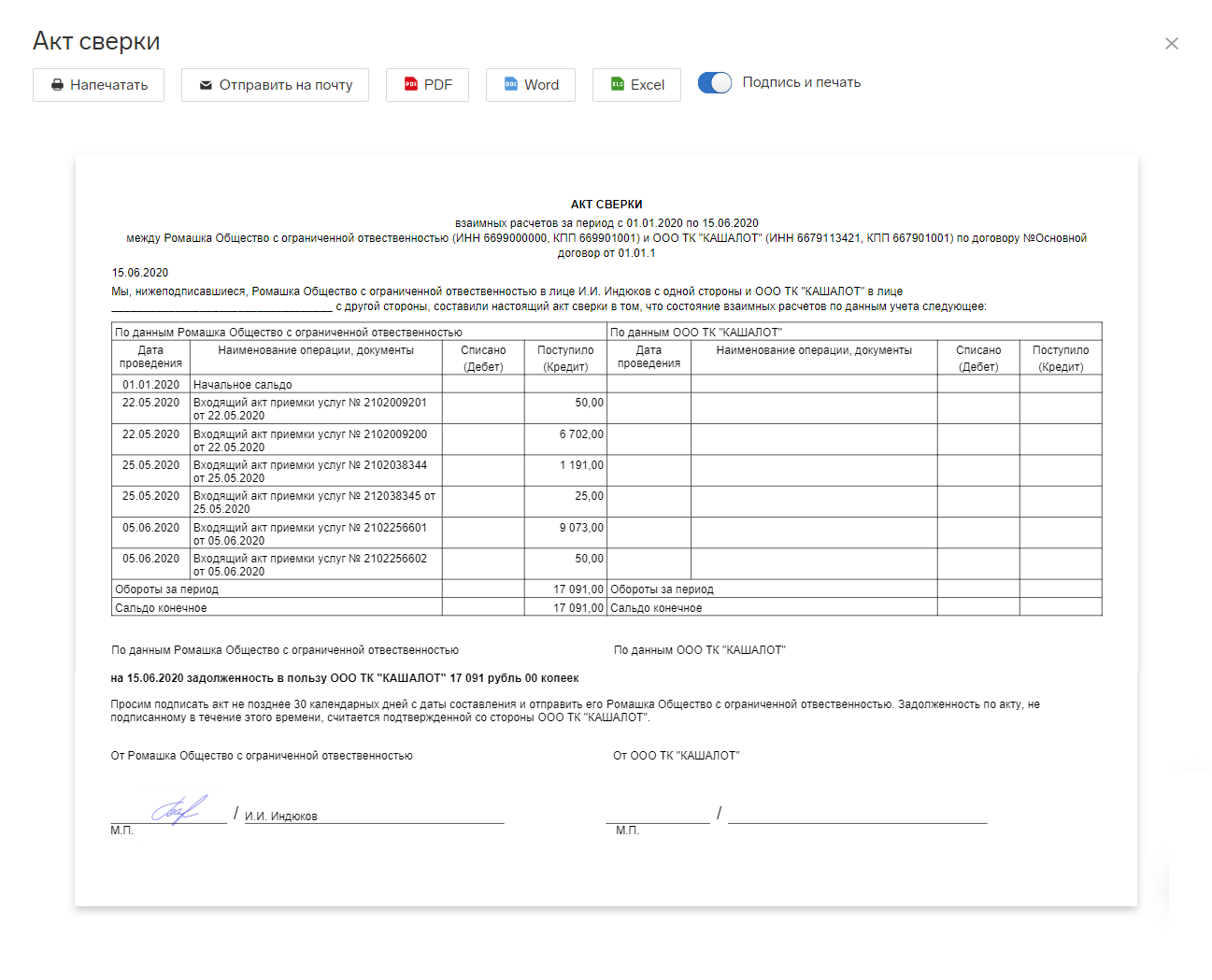

Например, если у ИП в Эльбе есть исходящая накладная, входящий акт и поступление в разделе «Деньги» от одного ООО, то акт сверки будет выглядеть так:

По этому акту ООО должен ИП 119 400₽, и если ООО его подпишет, то согласится с задолженностью.

Статья актуальна на

24.01.2023

Контур.Бухгалтерия — 14 дней бесплатно!

Простая и понятная онлайн-бухгалтерия для малого бизнеса со всеми инструментами. Уровни доступа для разных сотрудников

Попробовать бесплатно

Акт сверки взаиморасчетов с контрагентами помогает решить вопрос с долгами, но он не закрепляет права и обязанности сторон, даже если оформлен правильно, заверен подписями и печатями. Например, суд не будет взыскивать задолженность по акту с покупателя, если поставщик не может подтвердить долг еще и первичными документами с подписями сторон.

Но акт помогает в следующих ситуациях:

- в учете числится задолженность перед контрагентом, которой нет в акте взаиморасчетов: это означает, что данные учета стоит еще раз проверить и списать задолженность;

- у компании есть должник: если он подписывает акт сверки, то срок исковой давности начинает течь снова с момента подписания акта (ст. 203 ГК РФ, п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43), и у компании есть больше времени на взыскание долга; если контрагент отказывается подписывать акт, вы не можете его к этому принудить — кроме случаев, когда договор предусматривает такую обязанность;

- прежде документы подписывали от лица контрагента его сотрудники, которые не имеют на это полномочий: тогда если акт сверки подпишут полномочные лица, то действия сотрудников будут признаны (п. 1 ст. 183 ГК РФ, п. 123 Постановления Пленума ВС РФ от 23.06.2015 № 25); скажем в накладной стоит подпись кладовщика, а акт сверки подписывает директор — тогда считается, что товар приняли верно;

- при аудите могут возникнуть сложности, если в учете и отчетности проходит крупная сумма, которая не подтверждена актом сверки: перед внешним аудитом лучше составить акт и подписать с обеих сторон, потому что это самое достоверное доказательство сальдо расчетов с поставщиками и покупателями.

В законе нет точных предписаний о том, когда нужно составлять акт, только косвенные указания. Например, перед составлением годовой бухотчетности проводится обязательная инвентаризация расчетов с клиентами и поставщиками, с которыми были операции в течение года или операций не было, но есть остатки по расчетам (п. 27 ПБУ, утв. Приказом Минфина РФ от 29.07.1998 № 34н). Когда в налоговом учете предусмотрен резерв по сомнительным долгам, то дебиторскую задолженность уточняют в конце каждого налогового периода (п. 4 ст. 266 НК РФ).

В добровольном режиме головная компания может установить для филиалов сроки инвентаризации расчетов, а еще контрагенты могут включить в договор пункт о проведении сверок по взаиморасчетам.

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Узнать больше

Закон не устанавливает единую форму акта сверки, так что вы можете работать с любой формой, в которой будут реквизиты, предписанные ст. 9 ФЗ «О бухгалтерском учете». Это название и дата составления, названия контрагентов-составителей, содержание операции, денежные и/или натуральные измерения, должности подписантов и их подписи. Главное — договориться об этом с контрагентом.

Важный момент — подписание акта сверки. Оптимально, если подпись ставит руководитель, главбух или сотрудник с соответствующими полномочиями, которые подтверждены доверенностью. Например, суды признают акты с подписью главного бухгалтера и печатью организации (определение ВС РФ от 30.11.2016 по делу № А27-13820/2015). Но если акт подписал не уполномоченный сотрудник, то эта бумага не будет доказывать признание долга.

Взаимоотношения фирмы с контрагентами юридически закрепляются в договорах. При этом с каждым поставщиком или покупателем могут появиться расчеты по разным договорам, и эти расчеты будут отличаться. Скажем, компания А арендует склад у компании Б, а еще покупает у нее пиломатериалы — и это оформляется разными договорами. Или компания А покупает у предпринимателя сыр по предоплате, а парное мясо по полной постоплате.

Чтобы избежать путаницы в таких ситуациях сервис формирует акты сверки расчетов в разрезе договоров. Для этого в учете нужно «привязывать» все операции к конкретным договорам. Тогда вы сможете создавать акты сверки и контролировать взаиморасчеты с контрагентом в рамках каждого договора. В этом случае вы сможете понять состояние расчетов, увидите, за что пришла оплата от контрагента и когда вам вернут долг.

Например, у заказчика перед вами долг, вы составляете акт сверки, просматриваете договор и видите: по условиям соглашения он выплачивает долг в течение трех месяцев после поставки равными платежами. Если все идет по плану, значит ситуация под контролем.

Без привязки операций к договорам в Бухгалтерии акт сверки будет неинформативным, а иногда и бессмысленным. «Привязать» операцию к договору можно двумя способами.

Онлайн‑бухгалтерия для малого бизнеса

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность

Попробовать бесплатно

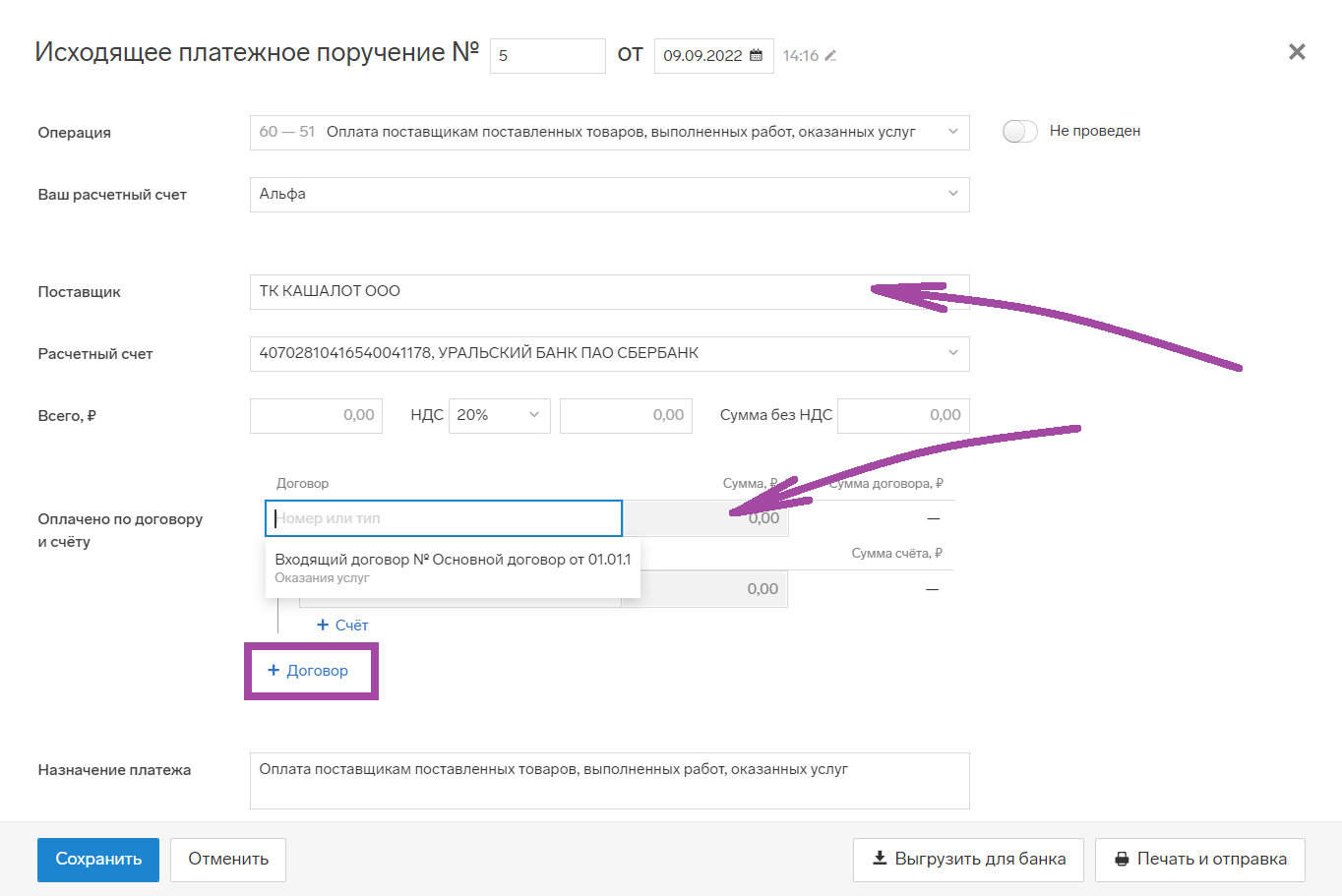

Способ 1. При создании платежных и отгрузочных документов в сервисе обращайте внимание на поле «Договор» — его нужно заполнить. Для этого в строке «Поставщик» выберите нужного контрагента. Если с ним заключены договоры, вы увидите их список в выпадающем меню поля «Договор». Если нужного договора в меню нет — создайте его, чтобы сделать правильную привязку операции.

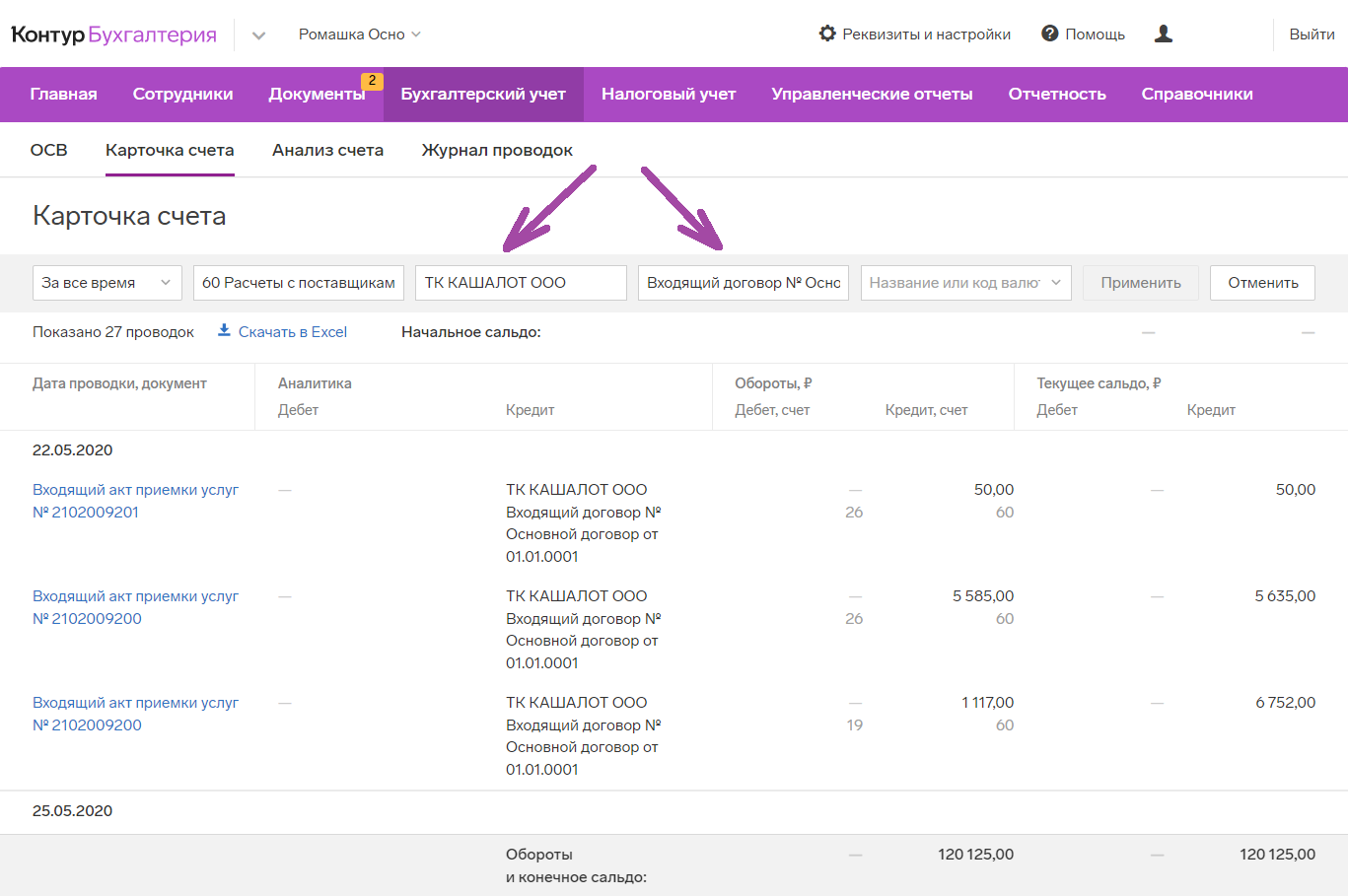

Способ 2. Вы можете зайти в оборотно-сальдовую ведомость, открыть нужный документ и прикрепить его к соответствующему договору.

Привязка операций к договорам помогает отследить, почему появились долги, на каком основании проводятся операции.

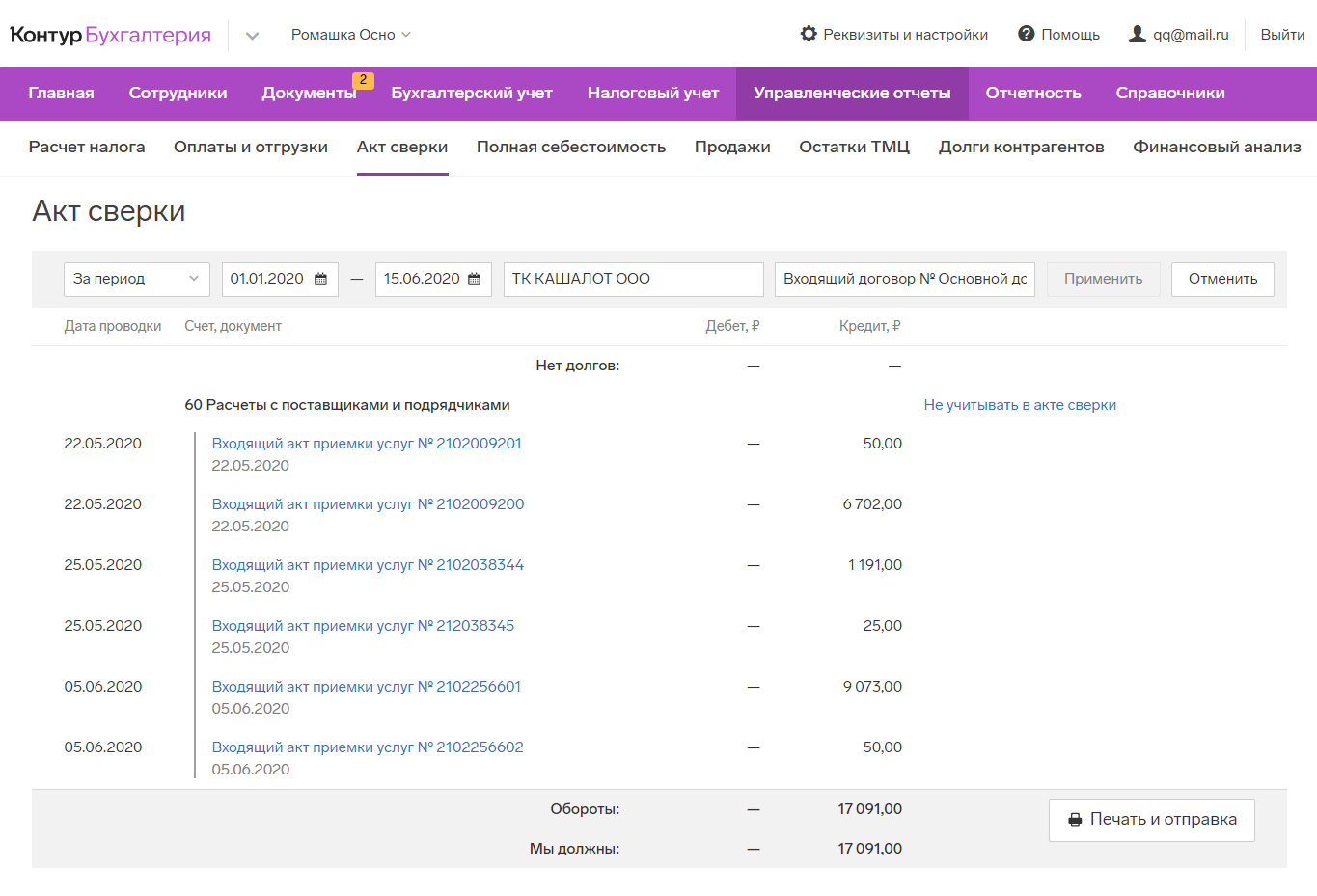

Войдите в сервис и перейдите на вкладку «Управленческие отчеты». Выберите в меню контрагента и нужный договор, чтобы система создала выборку:

После этого можно распечатать акт сверки или отправить его контрагенту по e-mail, для этого есть кнопка «Печать и отправка»:

Напомним, Контур.Бухгалтерия — это веб-сервис для небольшого бизнеса без вредных и тяжелых условий труда. Здесь есть бухгалтерский и налоговый учет, зарплатный блок и кадровые документы, отчетность и другие полезные инструменты для бухгалтера и директора. Сервис подойдет для организаций на УСН и ОСНО или предпринимателей на УСН «Доходы минус расходы», в том числе при совмещении УСН и патента. Первые 14 дней бесплатны для всех новичков.

Платите налоги в несколько кликов

Платите налоги, взносы и отчитывайтесь через интернет. Сервис рассчитает суммы, подготовит файлы, напомнит об отправке

Попробовать бесплатно

Составление Акта сверки взаиморасчетов необходимо обычно в том случае, когда двум юридическим лицам надо удостоверить произведенные между друг другом перечисления. Чаще всего такие акты сверок производятся по конкретным договорам или счетам-фактурам, также возможны сверки и по контрактам за определенный временной период. Стоит отметить, несмотря на то, что данный документ не имеет обязательного значения и создается только по взаимному согласию сторон, он распространен во всех сферах деятельности и в ходу у большинства организаций.

ФАЙЛЫ

Скачать пустой бланк акта зачёта взаимных требований .xlsСкачать образец заполнения акта зачёта взаимных требований .xls

Кто составляет акт

Акт сверки может востребовать любая из сторон той или иной сделки. Составлением, как правило, занимаются бухгалтера.

Оформляется акт взаимных расчетов по запросу одной из сторон и его составлением занимаются специалисты бухгалтерских отделов. Перед тем, как отправить документ контрагенту, его необходимо обязательно подписать у главного бухгалтера или руководителя организации, либо уполномоченного на подписание таких документов сотрудника.

Как проводится сверка по расчётам

Данная процедура может производиться только по одной из следующих позиций: наименование или номер товара, договор, конкретная поставка, определенный промежуток времени. Чтобы данный документ являлся достоверным, его следует составлять либо после проведения последнего перечисления, либо с момента поставки. Кроме того, сверку удобно проводить во время ежегодной инвентаризации средств и имущества предприятия. Довольно часто по результатам подобных проверок выявляются задолженности: дебиторские или кредиторские.

Если подобные факты подтвердились, нужно сразу же сделать акт сверки и отправить его партнерской организации.

Правила оформления акта

Унифицированной, стандартной для всех формы составления акта не существует, поэтому его можно писать в свободной форме или же по разработанному на предприятии шаблону. Для заполнения подойдет обычный лист А4 формата.

Напечатать акт необходимо в двух экземплярах – по одному для каждой из заинтересованных сторон.

Оба подписанных и заполненных экземпляра отправляются контрагенту, специалисты которого сравнивают сведения из присланного акта с имеющимися у них данными. Если возражений по финансовым перечислениям, указанным в акте, нет, вся информация совпадает, то контрагент подписывает документы и один экземпляр возвращает обратно, второй уставляет у себя.

При необходимости акт можно заверить печатью, но с 2016 года наличие печати у юридических лиц не является требованием закона (тем не менее, без печати, в случае возникновения судебных разбирательств, документ может быть признан не имеющим юридической силы).

Чтобы процесс по подписанию акта сверки не затянулся, при пересылке документа следует указать сроки, в которые его необходимо вернуть обратно.

Цель составления акта

Если информация в документе, составленном инициатором сверки, не будет совпадать с той, что имеется у его контрагента, то в конце документа следует зафиксировать имеющиеся расхождения. То же самое касается задолженностей: если такие факты будут выявлены, нужно обязательно обозначить период, в течение которого следует их погасить. В противном случае суд, при возникновении претензии, не сможет принять во внимание аргумент по нарушению сроков денежных перечислений.

Акт сверки взаиморасчетов по закону может являться основанием для прерывания трехлетнего срока исковой давности. То есть, в тех случаях, если должник подписывает акт сверки в течение трех лет, он считается признавшим свои долговые обязательства и обязан их погасить в установленные сроки.

Бывает так, что за истекший с момента подписания договора и исполнения обязательств период контрагент был признан банкротом. В таких ситуациях кредиторские долги спустя определенное время могут быть списаны на расходы организации.

Инструкция по заполнению акта сверки

В «шапке» нужно вписать данные о том, за какой период проводится акт сверки, а также указать договор, который послужил основанием для создания данного документа. Здесь же следует вписать название компаний в соответствии с учредительными документами (можно без таких подробностей, как КПП, ИНН, ОГРН и т.д.).

Вторая часть документа включает в себя таблицу, в которую каждая из сторон вносит сведения, содержащиеся в ее бухгалтерском учете по перечислениям согласно рассматриваемому договору или за определенный период времени. Они должны полностью совпадать. Под таблицей каждое предприятия вписывает имеющуюся задолженность. Эти данные также должны быть одинаковы. Если долги отсутствуют, это необходимо письменно отметить.

В завершение документ должен быть обязательно подписан руководителями предприятий с обязательным указанием должностей и расшифровкой подписей. Оформленный по всем правилам делопроизводства документ при наличии подписей директоров предприятий обретает юридическую силу.

Вопросы, рассмотренные в материале:

- Для чего нужна сверка расчетов с контрагентами

- Как выполнить сверку расчетов с контрагентами

- Как оформляется акт сверки расчетов с контрагентами

- Как взыскать задолженность через суд при игнорировании акта сверки

Рано или поздно в каждой торговой организации возникают ситуации, когда данные бухгалтерского учета по задолженностям не совпадают с данными партнеров. Такое возможно и при самом тщательном подходе к ведению бухгалтерии. Проверить правильность отражения кредиторской и дебиторской задолженности можно в процессе осуществления инвентаризации, которая должна проводиться ежегодно в преддверии формирования отчетности по итогам года.

Сверка расчетов с контрагентами, проводимая более одного раза в год, позволит компании вовремя определить имеющиеся расхождения с партнерами и, соответственно, избежать возможного кризиса обоюдных неплатежей.

Для чего нужна сверка расчетов с контрагентами

Акт сверки (в дальнейшем АС) представляет собой документ, содержащий информацию о взаиморасчетах между компаниями за конкретный период. Организация, реализующая продукцию, отражает в нем дебиторскую задолженность контрагента и величину поступивших от него денежных средств. Покупатель в свою очередь вносит в акт имеющуюся кредиторскую задолженность. Далее проводится сверка задолженностей и их устранение.

Документ должен быть подписан и продавцом, и покупателем. Если они используют в своей деятельности печати, то их оттиск также должен быть в акте.

Акт сверки расчетов с контрагентами не относится к первичной документации. Законодательством не установлена единая форма этого документа. Соответственно, организации могут воспользоваться своей формой, в которой будут использованы реквизиты первичного документа. Они перечислены в ФЗ № 402 «О бухгалтерском учете» от 06.12.2011.

Как правило, АС расчетов содержит подписи руководителя компании и ее главбуха.

Сформирован документ может быть путем последовательного занесения операций в разрезе каждого контрагента. Однако более удобным способом является отражение хозяйственных операций по договорам. В этом случае, обнаружив несовпадения, организации сразу будут иметь информацию о том, по какому из договоров есть проблемы.

Сверка расчетов производится в денежном выражении.

Акт сверки дает возможность избежать ошибок в ведении бухучета и налогового учета при условии, что он формируется вовремя и правильно.

Если в результате проведении сверки расчетов с контрагентом расхождений не было выявлено, то это свидетельствует о правильности и своевременности отражения всех операций с компанией-партнером в БУ. Другими словами, все проведенные взаиморасчеты, отгрузка продукции, оказание услуг и другие хозяйственные операции не были продублированы или забыты.

Следует отметить, что АС расчетов не является основанием для возникновения прав и обязанностей. Как показывает судебная практика, взыскание задолженности с контрагента невозможно только на основании данного документа. Он должен быть подкреплен первичной документацией. Данный момент регламентируется решениями Арбитражных судов Западно-Сибирского округа от 22.11.2018 по делу № А45-19208/2017, Московского округа от 17.07.2018 по делу № А40-8569/2017, Восточно-Сибирского округа от 07.07.2017 по делу № А33-10710/2016.

Случается и так, что АС расчетов (при условии, что он правильно сформирован) не содержит сведений об имеющейся перед партнером задолженности, хотя в учете таковая присутствует. Это может свидетельствовать о том, что задолженность уже прощена и не будет взыскиваться. В такой ситуации акт является доказательством того, что задолженность была погашена или списана. При этом целесообразно провести дополнительную проверку данных БУ и на ее основании произвести списание долга.

Документ может быть использован для подтверждения задолженности. При согласии должника с содержащимися в акте сведениями срок исковой давности обнуляется, а отчет начинается заново. Данный момент регулируется 203 статьей Гражданского кодекса РФ и 20 пунктом Постановления Пленума ВС РФ № 43 от 29.09.2015. Другими словами, период, отведенный законом для взыскания задолженности, увеличивается. В течение этого времени нельзя списать долг как безнадежный.

При подписании акта сверки после истечения срока исковой давности по задолженности, сформированной позднее 1 июня 2015 года, исчисление периода исковой давности начинается сначала. Регламентирующими документами являются: второй пункт 206 статьи Гражданского кодекса РФ, ФЗ № 42 от 08.03.2015.

Согласно первому пункту 183 статьи Гражданского кодекса РФ и 123 пункту Постановления Пленума ВС РФ № 25 от 23.06.2015, АС расчетов может быть использован для подтверждения работы лиц, действующих от имени организации, но не уполномоченных на это. Допустим, что накладная была подписана работником организации, не имеющим права на это. При этом акт сверки расчетов, в котором отражена данная торговая операция, содержит подпись уполномоченного лица. В этом случае товар считается принятым правильно.

Порядок проведения сверок расчетов с контрагентами

Проверка расчетов с контрагентом должна начинаться после того, как будет установлен временной промежуток, за который планируется анализировать сведения, вносимые в акт.

В процессе проведения инвентаризации компания должна осуществлять сверку расчетов с партнерами по состоянию на последний календарный день отчетного года. Результат проверки фиксируется в акте сверки взаиморасчетов.

В акте содержаться данные БУ обоих контрагентов, участвующих в сверке.

Компания, инициирующая процесс сверки, должна поставить в известность контрагента о необходимости ее проведения и формирования акта.

Далее фирма-инициатор определяет величину образовавшегося долга и направляет эти сведения своему партнеру.

При согласии контрагента с суммой задолженности фирма-инициатор формирует АС. После этого документ на бумажном носителе визируется руководителем организации в двух экземплярах и передается контрагенту для последующего подписания.

При возникновении разногласий касательно величины задолженности партнеры выполняют следующий алгоритм действий:

- Бухгалтер фирмы-инициатора заносит данные в свою часть акта. Далее он отправляет документ организации-контрагенту. Для этого могут быть использованы либо факс, либо электронная почта.

- Бухгалтер фирмы-партнера заносит в документ свои учетные данные. Так определяются расхождения.

- Та организация, которая допустила ошибку, должна внести в акт корректировки.

- Компания, инициирующая сверку расчетов, формирует новый документ, в который заносит уже правильные данные. Акт сверки расчетов оформляется в двух экземплярах.

- Документ подписывается руководителями каждой компании и заверяется печатями.

Кто отвечает за акт сверки расчетов с контрагентами

Любая из сторон может выступать инициатором осуществления сверки задолженности с контрагентом. Законодательство РФ не обязывает организации проводить сверку с партнерами, но дает им такое право. Соответственно, регулировать процесс проведения сверки и устанавливать периодичность ее проведения целесообразно в договорах между контрагентами.

Обязанность по составлению АС расчетов и направлению их контрагентам не всегда ложится на сотрудников бухгалтерского отдела организации. Руководитель может делегировать эти полномочия другим сотрудникам, например тем, кто непосредственно работает с партнерами фирмы.

Зачастую БУ в компаниях ведется с помощью специализированных программ. В них расчеты с контрагентами учитываются на отдельных субсчетах ─ карточках. Если все операции внесены в программу вовремя, то выгрузка оборотов по каждой карточке не представляет труда. Соответственно, вопрос о том, кто должен составлять АС расчетов, не вызывает споров.

Конечным результатом сверки расчетов с контрагентом является правильно составленный акт. Он должен быть проверен сотрудниками бухгалтерии. Стоит отметить, что сверка расчетов с контрагентами может выступать как часть инвентаризации.

Акт, составленный в результате сверки, может быть:

- подписанный без разногласий;

- подписанный с разногласиями.

Как правильно оформить акт сверки расчетов с контрагентами

Акт сверки расчетов является двусторонним документом, используемым в БУ для проверки достоверности данных по расчетам с контрагентами. Составляется он в произвольной форме. Акт в обязательном порядке должен содержать следующие сведения: наименование организаций, участвующих в сверке, их юридические адреса; номера договоров между компаниями (включая приложения и дополнения, содержащие условия взаиморасчетов), даты их подписания; форму расчетов между фирмами; даты и время предоставления отгрузочной документации в бухгалтерию, время предъявления ее в банк.

Проведение сверки расчетов с контрагентами один раз в месяц дает возможность контролировать соблюдение условий договоров поставки и взаиморасчетов.

Акты сверки, предоставленные фирмой-инициатором контрагенту, должны отражать данные по графику погашения задолженности на установленный период за отгруженный товар. Другими словами, в акте должны быть указаны суммы по датам и основания для оплаты. В качестве оснований могут выступать номера договоров и их даты, номера отгрузочных документов и их даты, сведения по просроченной задолженности, величина неустойки по просроченным счетам.

В документе необходимо выразить просьбу к контрагенту ознакомиться и подтвердить данные по имеющемуся долгу и по порядку его погашения. При возникновении разногласий попросить партнера указать их причины.

Акты формируются в двух экземплярах. Один из них регистрируется в специальном журнале. Фирма организует его хранения, что дает возможность контролировать своевременность и полноту погашения долга. Другой экземпляр передается контрагенту с занесением в журнал сведений о времени и дате его отправки.

Получив от контрагента подтвержденный АС (возражения по нему), организация-инициатор фиксирует его в специальном журнале, где отражаются дата и время его получения. Нередки ситуации, когда контрагент признает задолженность не в полном объеме или не признает вообще, или не дает ответ.

Как правило, задолженности контрагентов на их счетах отражаются зеркально. Однако довольно часто имеют место расхождения, особенно когда осуществляются взаимозачеты. Кроме того, расхождения могут возникать по причине неправильного ведения аналитического учета. Не стоит забывать, что организации фиксируют в БУ суммы на основе первичной документации, поэтому они считаются верными. Регламентирующим документом является 73 пункт ПБУ, утвержденных Приказом Минфина РФ от 29 июля 1998 г. № 34н.

АС расчетов составляется на основании следующих счетов: 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с разными дебиторами и кредиторами».

Важным моментом является запрет на сальдирование дебиторской задолженности кредиторской. Недопустима и обратная ситуация. Даже по разным контрактам с одним и тем же партнером. Исключением могут стать ситуации, в которых обе фирмы согласились на взаимозачет.

Решением Госкомстата РФ № 88 от 18 августа 1998 г. установлена форма акта инвентаризации (№ ИНВ-17). Этот документ содержит в себе результаты всех сверок с контрагентом.

После проведения сверки расчетов с контрагентом фирма:

- направляет дебитору напоминание о необходимости произвести оплату;

- готовит исковое обращение в судебные органы;

- производит списание долга, поскольку закончился срок исковой давности (в дальнейшем СИД).

Как произвести сверку расчетов с контрагентами, если документов нет в учете организации

Ситуация 1: организация приобретает материальные ценности.

- Необходимо уточнить, не была ли проведена документация в ином периоде, например следующем за периодом сверки. Если у компании отсутствуют документы, по которым возникли расхождения в АС расчетов, стоит перейти к следующему этапу.

- Уточнить у работника организации, осуществляющего взаимодействие с контрагентом, передал ли он документы по закупке сотрудникам бухгалтерского отдела. Если не передал, то необходимо их забрать и провести проверку на соответствие данным контрагента, содержащимся в акте. После этого их надо отразить в БУ.

- При отсутствии документов стоит перейти к следующему шагу.

- Сформировать запрос контрагенту на предоставление дубликатов недостающих документов. Когда они будут получены, провести их проверку и отразить в БУ.

На любом из этапов может произойти одна из следующих ситуаций:

- Фирма-партнер раньше времени отразила дебиторскую задолженность. Допустим, по договору права собственности переходят покупателю во время приемки товара. Работники организации-покупателя приняли товар в месяце, следующем за проведением сверки. Покупатель вправе подписать акт сверки с расхождениями, в котором будут указаны их причины.

- Если документы были отражены контрагентом позднее положенного срока, покупатель может подписать акт, составленный поставщиком.

Ситуация 2: организация является покупателем услуг.

Алгоритм действий будет аналогичен тому, который рассмотрен для первой ситуации. Однако существует один нюанс. Датой оказания услуг, соответственно, и датой формирования дебиторской задолженности является то число, когда покупатель подписал акт выполненных работ.

Исключением является предоставление коммунальных услуг, стоимость которых рассчитывается на основе показаний учетных приборов. Датой формирования АС будет дата оказания услуги.

Как провести сверку расчетов с контрагентами, если документов нет в учете контрагента

Ситуация 1: организация реализует продукцию. В поступившем от контрагента акте сверки не отражены документы продавца по отгрузкам в адрес покупателя.

Продавец должен убедиться, что он отразил выручку и дебиторскую задолженность в соответствии с условиями, прописанными в договоре. Если все сделано правильно, то стоит проверить, передавались ли документы контрагенту.

Если документы были своевременно отправлены партнеру, необходимо внести неотраженный документ в АС. Акт должен быть подписан с расхождениями.

При обнаружении проблем необходимо их устранить. Далее документ либо будет включен в АС расчетов, либо продавец согласится с суммами, предоставленными покупателем.

Ситуация 2: организация выполнила работу, но отражение оплаты за нее отсутствует в акте сверки, присланном заказчиком.

Порядок действий в этом случае будет следующим:

- Необходимо проверить дату, которой заказчик подписал акт выполненных работ.

- При отсутствии экземпляра акта, подписанного обеими сторонами, необходимо уточнить был ли акт отправлен заказчику.

- После этого делаются выводы. Обороты могут быть добавлены в акт сверки заказчика, который подписывается с разногласиями. Либо организация соглашается с суммами, предоставленными контрагентом.

Нами рассмотрены далеко не все случаи, в которых могут возникнуть расхождения в актах сверки расчетов. Однако ясно, что причины отсутствия документов в АС различны. Это могут быть и неправильное интерпретирование условий договора, и забывчивость работников любого из контрагентов.

Как составить напоминание об оплате после сверки расчетов с контрагентами

Если сверка расчетов показала наличие дебиторской задолженности, то покупателю надо напомнить о необходимости проведения оплаты. При этом должны быть указаны следующие сведения: номер договора и его дата (с приложениями), величина долга (в том числе просроченного) по каждой поставке, сроки и порядок оплаты, возможные санкции при несвоевременной оплате.

Бывают ситуации, когда контрагент задолженность признает, а от пени отказывается. В этом случае целесообразно договориться о возможности применения рассрочки или отсрочки платежей.

Принятое решение должно быть подтверждено подписанием соглашения, в котором будет содержаться график погашения долга. В текст документа можно внести фразу: «…указанные в настоящем соглашении договоренности теряют силу в случае нарушения должником срока и размера оплаты хотя бы одного указанного в соглашении платежа». Тогда должник не сможет интерпретировать дополнительное соглашение как изменение условий договора, которое позволяет не выполнять обязательства в течение какого-то периода.

Как грамотно оформить расхождения по итогам сверки расчетов с контрагентами

Если сверка расчетов показала наличие неучтенной задолженности организации перед поставщиком, то необходимо сделать исправительную запись по дебету счетов учета материалов, товаров и кредиту счетов расчетов. Запись должна вноситься на основе первичной документации. НДС при этом принимают в обычном порядке (Дт 19).

Последняя запись должна быть внесена в конце того налогового периода, в котором было выявлено расхождение.

Что касается кредиторской задолженности, то ее исправление проводится такими же проводками сторно.

При обнаружении расхождений до утверждения годовой отчетности (например, неучтенная задолженность за июль 2015 г. выявлена 25 февраля 2016 г.), необходимо внести операцию в БУ в декабре отчетного года. При выявлении расхождения составления годового отчета (например, 1 апреля 2016 г.), делается исправительная запись уже в 2016 г.

Согласно статье 81 Налогового кодекса РФ в налоговый учет необходимо вносить исправления в том периоде, в котором было обнаружено расхождение.

Видео: упрощенная система налогообложения для ИП:

Сверка расчетов отражает сложившееся положение и является обоснованием правильности внесения операций в БУ. Иногда контрагент не желает составлять АС расчетов. В этом случае формально нарушения закона не происходит. Конечно, при условии, что обязательства по проведению сверки расчетов не прописаны в действующем договоре между организациями. Уклонение от составления акта может свидетельствовать о желании контрагента что-то скрыть. Поэтому целесообразно внимательно проверить все операции с ним, а в будущем, возможно, отказаться от взаимодействия с таким партнером.

Списание задолженности по результатам сверки расчетов с контрагентами

По инициативе главбуха руководитель фирмы может принять решение о признании задолженности безнадежной. В этом случае необходимо произвести ее списание.

Согласно второму пункту 266 статьи Налогового кодекса РФ к безнадежным относятся:

- долги, по которым истек СИД;

- долги, взыскание которых невозможно в связи с решением государственного органа или с ликвидацией должника.

Списание дебиторской задолженности осуществляется за счет резерва по сомнительным долгам, или она относится к расходам компании.

Формируя резерв, фирма заблаговременно уменьшает свою налогооблагаемую базу. При этом происходит отсрочка уплаты налога. Согласно одиннадцатому пункту ПБУ 10/99 «Расходы организации», утвержденных Приказом Минфина России от 6 мая 1999 г. № 33н, отчисляемые в резерв суммы включаются в состав операционных расходов в последний календарный день отчетного периода.

Резерв формируется по расчетам за проданный продукт отдельно по каждому сомнительному долгу. Величина резерва не должна превышать 10 % от выручки компании, полученной в отчетном периоде. При величине резерва, не покрывающей сумму долга, признанного безнадежным, разницу относят к внереализационным расходам.

Неиспользованная часть резерва должна быть перенесена на период, следующий за отчетным. Величина нового резерва при этом исправляется на сумму остатка предыдущего периода.

Согласно четвертому пункту 266 статьи Налогового кодекса РФ расчет резерва зависит от сроков возникновения задолженности:

|

Срок возникновения долга, дней |

Сумма резерва |

|

> 90 |

Полная сумма задолженности, выявленной при проведении инвентаризации |

|

45–90 (включительно) |

50 % от суммы задолженности, выявленной при проведении инвентаризации |

|

< 45 |

Не увеличивает сумму создаваемого резерва |

Если формирование резерва по сомнительным долгам не предусмотрено учетной политикой организации, следует поступать так.

Задолженность, которая подлежит списанию, не обнуляется, а отражается по Дт 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» на протяжении пяти лет со дня списания. Такой период обусловлен тем, что финансовое положение должника может измениться. В этом случае он сможет исполнить свои обязательства.

В случае погашения задолженности делается запись по Кт 007.

Списание дебиторской задолженности в целях НУ признается расходом, снижающим базу по налогу.

Налоговый кодекс РФ в пп. 7 п. 1 ст. 265 регламентирует отнесение к внереализационным расходам затрат на формирование резерва. При этом к внереализационным расходам приравниваются убытки, которые фирма получила в отчетном (налоговом) периоде. В том числе и суммы безнадежных долгов.

Основание для снижения налогооблагаемой прибыли в обязательном порядке должно быть подтверждено. Истечение срока исковой давности является основанием для снижения величины налогооблагаемой прибыли. Регламентирующим документом является двенадцатая глава Гражданского кодекса РФ. В большинстве случаев срок исковой давности составляет 3 года.

Подписание акта сверки равнозначно признанию долга. Соответственно, оно влечет за собой обнуление срока исковой давности. Регулирующим документом является 203 статья Гражданского кодекса РФ. Другими словами, срок исковой давности по долгу начинает отсчитываться заново со дня его признания.

НДС при учетной политике, предусматривающей учет дохода по факту оплаты, при неисполнении контрагентом своих обязательств начисляется исходя из пятого пункта статьи 167 Налогового кодекса РФ.

Датой оплаты товара является либо дата истечения срока исковой давности, либо дата списания дебиторской задолженности в зависимости от того, какая из них наступит раньше. НДС в этом случае отражается на субсчете «Расчеты по неоплаченному НДС» счета 76.

Исходя из норм восьмого пункта ПБУ 9/99, величина кредиторской задолженности с истекшим сроком исковой давности относится к внереализационным доходам. Списание долга происходит на Кт 91, субсчет «Прочие доходы» в корреспонденции со счетами расчетов.

Кредиторская задолженность, согласно восемнадцатому пункту 250 статьи Налогового кодекса РФ, увеличивает сумму подлежащей налогообложению прибыли компании как внереализационный доход. При этом задолженность перед бюджетом является исключением из общего правила.

Остается открытым вопрос о списании НДС со стоимости неоплаченной, но уже полученной продукции (с суммы аванса). Данный вопрос регламентируется первым пунктом 172 статьи Налогового кодекса РФ. Согласно его положениям приниматься к вычету может только сумма НДС, которая была предъявлена организации и оплачена ею.

Соответственно, если организация продукцию получила, но не оплатила, то НДС зачету не подлежит. Сумма налога должна быть отнесена к внереализационным расходам компании.

Каков порядок взыскания долга через суд при игнорировании акта сверки расчетов с контрагентами

Если контрагент не признает имеющуюся задолженность или не подписывает акт сверки расчетов, компания имеет право предъявить ему судебный иск.

Для этого необходимо собрать следующие документы:

- Документ, являющийся основанием для отгрузки товара (предоплаты за товар). Это может быть договор или иной документ.

- Платежные документы, которые не были оплачены контрагентом (требования, поручения и т. д.).

- Документы, являющиеся доказательством того, что товар был отгружен (товарно-транспортные накладные, доверенности на получение материальных ценностей).

- Другие документы, имеющие отношение к выполнению договора поставки.

После того как суд вынес постановление в пользу организации-истца, она должна передать исполнительный лист в ССП, расположенную в месте пребывания ответчика. Также истец имеет право предъявить инкассовое поручение банковской организации должника.

При определении величины реального убытка должны учитываться и проценты за кредит, и возросшие условно-постоянные расходы в стоимости продукции, и затраты на компенсацию штрафных санкций, в том числе штрафы, неустойки, пени.

Величина штрафных санкций, подлежащих взысканию по решению суда, отражается в БУ в составе внереализационных доходов. Данный момент регламентируется восьмым пунктом ПБУ 9/99 «Доходы организации», утвержденных Приказом Министерства финансов РФ от 6 мая 1999 г. № 32н. Сумма штрафа фиксируется следующей записью: Дт 76 субсчет «Расчеты по претензиям» Кт 91 субсчет «Прочие доходы».

Отражение доходов в налоговом учете, относящихся к штрафным санкциям, регулируется 317 статьей Налогового кодекса РФ. Такие доходы относятся к внереализационным. Их начисление должно быть основано на постановлении судебного органа. Взыскание происходит только после вынесенного судом решения.

При ликвидации фирмы-должника дебиторская задолженность относится к безнадежной. Согласно восьмому пункту 63 статьи Гражданского кодекса РФ, документом, подтверждающим ликвидацию организации, является запись об этом факте в ЕГРЮЛ (или выданное на ее основании письмо из налогового органа).

Компания «Деловые партнеры». Аутсорсинг бухгалтерских услуг:

Получить расчет

экономии

Сверка взаиморасчетов ― процедура, во время которой стороны сопоставляют финансовые операции за период и размер взаимных требований. Она служит подтверждением того, что в учете обоих партнеров все отражено верно, и помогает предотвратить разногласия при сотрудничестве в будущем.

Диадок мгновенно доставит документы контрагенту

Подключиться

Сверка взаиморасчетов нужна, чтобы:

- Выявить ошибки в отражении хозяйственных операций. По расхождениям можно заметить, что компания не отразила вовремя реализацию товара в бухгалтерской программе.

- Уточнить размер задолженности. Если обе стороны имеют задолженность друг перед другом, они могут заключить соглашение о взаимозачете. Для этого предварительно нужно сверить сумму, которая будет прописана в соглашении.

- Подтвердить наличие долга и восстановить срок исковой давности. Если должник подписывает акт, течение срока исковой давности начинается заново (ст. 203 и 206 ГК РФ). Это означает, что продлевается период, когда компания может взыскать долг.

- Одобрить сделку, которую заключило от имени организации лицо, не имеющее на это полномочий. Если в накладной расписался сотрудник без доверенности, компания может подписать акт и тем самым признать, что этот сотрудник действовал в ее интересах. Вопрос заключения сделки неуполномоченным лицом рассматривается в ст. 183 ГК РФ.

- Провести инвентаризацию имущества и обязательств перед составлением годовой отчетности, при реорганизации или ликвидации. О необходимости такой процедуры говорит Приказ Минфина РФ от 29.07.1998 № 34Н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

Чтобы быть уверенным в правильности исчисления и уплаты НДС, сверки взаиморасчетов недостаточно. Если организация стремится минимизировать налоговые риски, необходимо сверять счета-фактуры продавца и покупателя. При составлении акта можно выявить несовпадающие суммы по накладным, но не ошибки в конкретном счете-фактуре, например неверную ставку НДС.

Порядок и периодичность сверки не закреплены законодательно, они регулируются договором с контрагентом. Несмотря на то, что эта процедура необязательная, лучше проводить ее регулярно. Сверка обеспечивает достоверность ведения бухгалтерского и налогового учета, позволяет зафиксировать взаимные обязательства сторон.

Акт сверки ― двусторонний документ, который отражает движение товаров, работ, услуг и денег между партнерами. Это обобщающий регистр, его составляют на основании первичных бухгалтерских документов. Все данные, отраженные в акте, должны быть подтверждены накладными, универсальными передаточными документами, платежными поручениями.

Для акта сверки не существует единого формата, утвержденного законом. ФНС планирует утвердить его, в 2021 году она уже разработала проект соответствующего приказа. Это значит, что сейчас компании могут договориться с контрагентом и использовать произвольный формат. Когда формат акта утвердят, предприятия обязаны будут соблюдать требования налоговой службы.

Чтобы акт имел юридическую силу, его должен подписать руководитель или другое уполномоченное лицо. В ЭДО собственноручную подпись заменяет ЭЦП (электронная цифровая подпись).

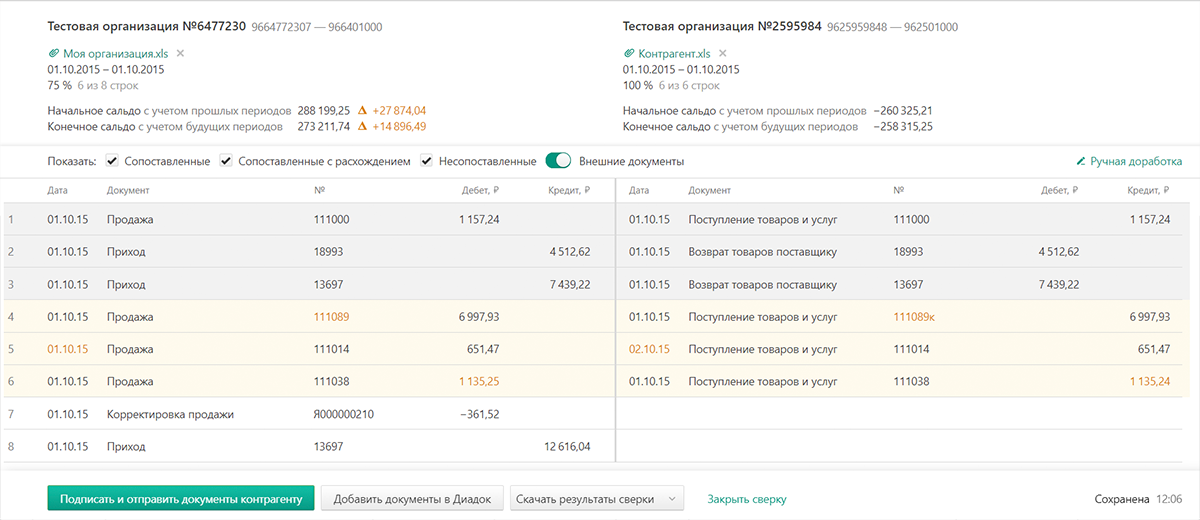

Акт сверки в Контур.Диадоке

Компании, работающие с ЭДО, могут обмениваться актами сверки в электронном виде. Сама по себе возможность получить акт от контрагента через систему электронного документооборота не избавляет бухгалтера от необходимости сверять суммы и даты операций. Чтобы автоматизировать этот процесс, пользователи Диадока могут подключить дополнительный модуль Взаиморасчёты.

Бухгалтер загружает два акта, а модуль автоматически сопоставляет данные в них. Рассчитываются начальное и конечное скорректированные сальдо с каждой стороны, расхождение и процент сопоставленных строк. Модуль наглядно продемонстрирует причину расхождений: неточно сопоставленные операции выделяются другим цветом, а несопоставленные отображаются ниже остальных.

Сверка идет по трем параметрам: сумма, дата и номер. Это сокращает количество расхождений. Несопоставленные операции можно сгруппировать и проверить вручную. По результатам сверки формируются акт и протокол расхождений.

В актах выделены несопоставленные и неточно сопоставленные операции

У Взаиморасчётов есть веб-версия и решение для 1С. В веб-версии можно работать в браузере, выгружая в формате XLS акт, сформированный любой учетной системой, например SAP, MS Dynamics, Oracle. Решение для 1С позволяет проводить сверку прямо в интерфейсе программы без переноса данных.

Сверка в электронном виде экономит время, что особенно актуально для компаний, работающих с большим объемом документов. Модуль Взаиморасчёты автоматически учитывает сторно и корректировки, показывает расхождения и формирует итоговые документы.

Модуль Взаиморасчёты сверит операции в актах и найдет расхождения за несколько минут

Отправить заявку

Акт сверки в ЭДО используют, чтобы:

- Выявить дебиторскую и кредиторскую задолженность, чтобы сохранить средства компании.

- Ускорить проведение сверки. Чтобы сопоставить тысячи строк, хватит нескольких минут.

- Получить по итогам сверки юридически значимые документы с квалифицированной электронной подписью, которые примут налоговая и суд.

- Ускорить подписание и доставку документов. Подписание и отправка электронного акта происходят прямо в системе ЭДО.

- Навести порядок в учете. Автоматическое сопоставление сумм, дат и номеров документов исключает возможность ошибки из-за невнимательности.

- Сократить трудозатраты сотрудников. Бухгалтеру не нужно вручную формировать акт, искать близкие по значению суммы, проверять смежные периоды.

- Исключить риск утери документов. Они хранятся в электронном виде. Это не только обеспечивает сохранность, но и позволяет быстро найти нужный акт по названию, контрагенту, дате подписания.

- Гарантированно получить информацию о задолженности. Так как обмен электронными документами происходит через оператора, контрагент не сможет сказать, что потерял акт.

| Сверка на бумаге | Сверка через ЭДО |

|---|---|

| Оригиналы нужно отправлять почтой или курьером каждому контрагенту отдельно | Документы мгновенно отправляются прямо в сервисе. При наличии интеграционного модуля доступна массовая отправка |

| Нужно много времени на сопоставление операций | Более 100 действий бухгалтера выполняются за несколько минут |

| Бухгалтер сравнивает данные вручную | Расхождения выявляются автоматически и подсвечиваются для удобства пользователя |

| Акт подписывает личной подписью руководитель компании или лицо, имеющее доверенность | Акт подписывается КЭП (квалифицированной электронной подписью) |

| Нужно организовать и хранить бумажный архив | Документы хранятся на сервере оператора без ограничений по объему |

| Бухгалтер вручную формирует акт, протокол расхождений, отчет о расхождениях | Пакет документов формируется автоматически |

После выявления и исправления ошибок часть операций в сверке может оказаться несопоставленной. Такая ситуация возникает, если контрагент не отразил некоторые операции в учете или допустил ошибки. В этом случае сверку необходимо отправить на доработку. Если в конечном сальдо сторон нет расхождений, акт отправляют на подпись контрагенту.

Пользователям модуля Взаиморасчёты не нужно ничего загружать на компьютер и искать адрес электронной почты. При наличии КЭП они могут отправить контрагенту акт сверки прямо из интеграционной или веб-версии.

Для доработки акта у контрагента тоже должен быть подключен модуль Взаиморасчёты. Подписать документы ваш партнер сможет в Диадоке, даже если модуля нет, но доработать сверку не получится.

Своевременно проведенная сверка позволяет избежать неточностей в бухгалтерском и налоговом учете, споров с контрагентами. Так как эта работа может занять у бухгалтера несколько часов или даже целый рабочий день, компаниям сложно сверяться регулярно. К тому же приходится тратить время на запрос и пересылку документов по почте, когда в актах обнаруживаются расхождения.

Быстро и надежно обмениваться актами и другими документами можно с помощью системы электронного документооборота Диадок. С ЭДО вы будете получать достоверную информацию о расчетах с контрагентами оперативно.

Подключитесь к Диадоку, чтобы ускорить документооборот с партнерами

Отправить заявку