В печатную форму Акт добавляет колонку “Сумма в рублях”, таким образом можно распечатывать Акт об оказании услуг сразу в двух валютах (в валюте документа, например USD / EUR) и в дополнительной колонке будет пересчет в рублях Описание всех возможностей

C этой Печатной формой вы сможете

- Распечатывать акт об услугах одновременно в валюте и в рублях

- В строку “Основание” выводить текст из комментария документа

- Подключается к документу “Реализация товаров и услуг”

-

Описание

-

👥 Отзывы

-

Совместимость

-

📆 История изменений

-

💳 Оплата и доставка

-

🙋 Вопросы и ответы

Если вы оказываете услуги и выставляете их в валюте, то скорее всего, налоговая попросит акты услуг, в которой будет отражена как сумма в валюте, так и сумма в рублях (в валюте регламентированного учета). В этом поможет наша печатная форма для 1С Бухгалтерия предприятия, редакция 3.0

Технически очень сложно проверить совместимость с каждым релизом. Поэтому мы делаем тесты на некоторых релизах, при этом даем 100% гарантию работы на промежуточных релизах (это означает, что в случае проблем – мы адаптируем продукт под указанный релиз или вернем деньги).

Результаты проверки совместимости Печатной формы «Акт об оказании услуг в двух валютах» с релизами 1С:Бухгалтерия предприятия, редакция 3.0:

- 3.0.142;

- 3.0.136;

- 3.0.135.22; 3.0.135.16;

- 3.0.134.23; 3.0.134.19;

- 3.0.133.27; 3.0.133.22; 3.0.133.17;

- 3.0.132.34; 3.0.132.32;

- 3.0.131.34; 3.0.131.27;

- 3.0.130.22;

- 3.0.129.19; 3.0.129.13;

- 3.0.128.15; 3.0.128.10;

- 3.0.127.49;

- 3.0.126.18;

- 3.0.125.19; 3.0.125.17; 3.0.125.15;

- 3.0.124.8; 3.0.124.18; 3.0.124;

- 3.0.123.26;

- 3.0.122.97;

- 3.0.121.31; 3.0.121.25; 3.0.121.23;

- 3.0.120.14;

- 3.0.119.9;

- 3.0.118.66; 3.0.118.14;

- 3.0.117.20;

- 3.0.116.32; 3.0.116.27;

- 3.0.115.19; 3.0.115.15; 3.0.115;

- 3.0.114.23;

- 3.0.113.17;

- 3.0.112.34;

- 3.0.111.25; 3.0.111.16;

- 3.0.110.29; 3.0.110.24; 3.0.110.20;

- 3.0.109.61; 3.0.109.57; 3.0.109.29;

- 3.0.108.36; 3.0.108.31;

- 3.0.107.37; 3.0.107.34;

- 3.0.106.60; 3.0.106.40; 3.0.106.101;

- 3.0.105.45; 3.0.105.40; 3.0.105.31; 3.0.105.14;

- 3.0.104.28;

- 3.0.103.21; 3.0.103.12;

- 3.0.102.11;

- 3.0.101.19;

- 3.0.100.23; 3.0.100.20; 3.0.100.16;

- 3.0.99.21; 3.0.99.19;

- 3.0.98.17; 3.0.98.11;

- 3.0.97.26;

- 3.0.96.35; 3.0.96.30;

- 3.0.95.29; 3.0.95.24; 3.0.95.15;

- 3.0.94.17;

- 3.0.93.20;

- 3.0.92.51;

- 3.0.91.36; 3.0.91.31; 3.0.91.23;

- 3.0.90.59; 3.0.90.53; 3.0.90.45;

- 3.0.89.56; 3.0.89.54; 3.0.89.51; 3.0.89.47; 3.0.89.43; 3.0.89.38; 3.0.89.34;

- 3.0.88.32; 3.0.88.28; 3.0.88.27; 3.0.88.22;

- 3.0.87.28; 3.0.87.22;

- 3.0.86.19; 3.0.86.16;

- 3.0.85.28; 3.0.85.25;

- 3.0.84.46; 3.0.84.42; 3.0.84.35; 3.0.84.31;

- 3.0.83.37; 3.0.83.33; 3.0.83.25;

- 3.0.82.40; 3.0.82.34; 3.0.82.24;

- 3.0.81.30; 3.0.81.25; 3.0.81.23;

- 3.0.80.40; 3.0.80.36;

- 3.0.79.21; 3.0.79.14; 3.0.79.11;

- 3.0.78.69; 3.0.78.68; 3.0.78.64; 3.0.78.54;

- 3.0.77.95; 3.0.77.89; 3.0.77.78; 3.0.77.56; 3.0.77.52; 3.0.77.45; 3.0.77.106;

- 3.0.76.77; 3.0.76.73; 3.0.76.67;

- 3.0.75.93; 3.0.75.70; 3.0.75.58; 3.0.75.37; 3.0.75.109; 3.0.75.104; 3.0.75.100;

- 3.0.74.76; 3.0.74.69; 3.0.74.63; 3.0.74.58; 3.0.74.51;

- 3.0.73.60; 3.0.73.54; 3.0.73.50; 3.0.73.46; 3.0.73.38;

- 3.0.72.72; 3.0.72.70; 3.0.72.66; 3.0.72.60; 3.0.72.54;

- 3.0.71.89; 3.0.71.86; 3.0.71.83; 3.0.71.77; 3.0.71.75; 3.0.71.69; 3.0.71.63;

- 3.0.70.61; 3.0.70.52; 3.0.70.50; 3.0.70.41; 3.0.70.39; 3.0.70.33; 3.0.70.30; 3.0.70.25;

- 3.0.69.35; 3.0.69.32;

- 3.0.68.66; 3.0.68.61; 3.0.68.58;

- 3.0.67.74; 3.0.67.72; 3.0.67.70; 3.0.67.67; 3.0.67.63; 3.0.67.54; 3.0.67.43; 3.0.67.38;

- 3.0.66.70; 3.0.66.60; 3.0.66.53; 3.0.66.47;

- 3.0.65.91; 3.0.65.84; 3.0.65.80; 3.0.65.72; 3.0.65.69;

- 3.0.64.54; 3.0.64.48; 3.0.64.42; 3.0.64.34; 3.0.64.29; 3.0.64.28; 3.0.64.21;

- 3.0.63.22; 3.0.63.20; 3.0.63.15;

- 3.0.62.17;

- 3.0.61.47; 3.0.61.37;

- 3.0.60.59; 3.0.60.50; 3.0.60.46; 3.0.60.44; 3.0.60.34;

- 3.0.59.56; 3.0.59.54; 3.0.59.45; 3.0.59.43;

- 3.0.58.41; 3.0.58.26; 3.0.58.20;

- 3.0.57.17; 3.0.57.10;

- 3.0.56.22;

- 3.0.55.16; 3.0.55.14;

- 3.0.54.20; 3.0.54.15; 3.0.54.13;

- 3.0.53.39; 3.0.53.38;

- 3.0.52.42; 3.0.52.39; 3.0.52.36; 3.0.52.35; 3.0.52.33; 3.0.52.32;

- 3.0.51.27; 3.0.51.25; 3.0.51.22; 3.0.51.21; 3.0.51.20; 3.0.51.16; 3.0.51.14; 3.0.51.12;

- 3.0.50.19; 3.0.50.18; 3.0.50.12; 3.0.50.10;

- 3.0.49.28; 3.0.49.27; 3.0.49.23; 3.0.49.22; 3.0.49.21; 3.0.49.20; 3.0.49.18; 3.0.49.17;

- 3.0.48.22; 3.0.48.21; 3.0.48.19;

- 3.0.47.33; 3.0.47.32; 3.0.47.28; 3.0.47.26; 3.0.47.23;

- 3.0.46.20; 3.0.46.19; 3.0.46.18; 3.0.46.16; 3.0.46.11;

- 3.0.45.20;

- 3.0.44.94; 3.0.44.204; 3.0.44.203; 3.0.44.202; 3.0.44.201; 3.0.44.200; 3.0.44.199; 3.0.44.198; 3.0.44.188; 3.0.44.177; 3.0.44.166; 3.0.44.164; 3.0.44.155; 3.0.44.140; 3.0.44.124; 3.0.44.123; 3.0.44.115; 3.0.44.104; 3.0.44.103; 3.0.44.102;

- 3.0.43.89; 3.0.43.88; 3.0.43.75; 3.0.43.74; 3.0.43.52; 3.0.43.51; 3.0.43.50; 3.0.43.32; 3.0.43.29; 3.0.43.263; 3.0.43.260; 3.0.43.258; 3.0.43.257; 3.0.43.253; 3.0.43.252; 3.0.43.251; 3.0.43.247; 3.0.43.245; 3.0.43.243; 3.0.43.241; 3.0.43.240; 3.0.43.239; 3.0.43.236; 3.0.43.235; 3.0.43.223; 3.0.43.215; 3.0.43.214; 3.0.43.213; 3.0.43.208; 3.0.43.207; 3.0.43.206; 3.0.43.195; 3.0.43.194; 3.0.43.187; 3.0.43.174; 3.0.43.173; 3.0.43.162; 3.0.43.155; 3.0.43.152; 3.0.43.148; 3.0.43.147; 3.0.43.137; 3.0.43.136; 3.0.43.124; 3.0.43.123; 3.0.43.116; 3.0.43.103; 3.0.43.101; 3.0.43.100;

- 3.0.42.91; 3.0.42.90; 3.0.42.89; 3.0.42.88; 3.0.42.87; 3.0.42.85; 3.0.42.84; 3.0.42.73; 3.0.42.72; 3.0.42.63; 3.0.42.54; 3.0.42.46; 3.0.42.45; 3.0.42.37; 3.0.42.36; 3.0.42.33;

- 3.0.41.64; 3.0.41.63; 3.0.41.60; 3.0.41.59; 3.0.41.57; 3.0.41.56; 3.0.41.55; 3.0.41.54; 3.0.41.53; 3.0.41.52; 3.0.41.51; 3.0.41.49; 3.0.41.48;

- 3.0.40.42; 3.0.40.41; 3.0.40.40; 3.0.40.39; 3.0.40.38; 3.0.40.37; 3.0.40.36; 3.0.40.34; 3.0.40.33; 3.0.40.31; 3.0.40.30; 3.0.40.28; 3.0.40.27; 3.0.40.26; 3.0.40.24;

- 3.0.39.67; 3.0.39.66; 3.0.39.65; 3.0.39.62; 3.0.39.61; 3.0.39.60; 3.0.39.58; 3.0.39.57; 3.0.39.56; 3.0.39.55; 3.0.39.53; 3.0.39.52; 3.0.39.51; 3.0.39.50;

- 3.0.38.55; 3.0.38.54; 3.0.38.53; 3.0.38.52; 3.0.38.51; 3.0.38.50; 3.0.38.48;

- 3.0.37.43; 3.0.37.42; 3.0.37.41; 3.0.37.40; 3.0.37.38; 3.0.37.37; 3.0.37.36; 3.0.37.35; 3.0.37.34; 3.0.37.32; 3.0.37.30; 3.0.37.29; 3.0.37.28; 3.0.37.27; 3.0.37.26; 3.0.37.25;

- 3.0.36.21; 3.0.36.19; 3.0.36.18; 3.0.36.17; 3.0.36.16; 3.0.36.15; 3.0.36.14; 3.0.36.13; 3.0.36.12; 3.0.36.11;

- 3.0.35.28; 3.0.35.27; 3.0.35.26; 3.0.35.25; 3.0.35.24; 3.0.35.23;

- 3.0.34.18; 3.0.34.17; 3.0.34.14; 3.0.34.13; 3.0.34.11; 3.0.34.10;

- 3.0.33.20; 3.0.33.19; 3.0.33.18; 3.0.33.16; 3.0.33.15;

- 3.0.32.7; 3.0.32.6; 3.0.32.5;

- 3.0.31.9; 3.0.31.16; 3.0.31.15; 3.0.31.14; 3.0.31.13; 3.0.31.12; 3.0.31.11; 3.0.31.10;

- 3.0.30.17; 3.0.30.16; 3.0.30.15; 3.0.30.14; 3.0.30.12; 3.0.30.11; 3.0.30.10;

- 3.0.29.8; 3.0.29.7; 3.0.29.6; 3.0.29.5;

- 3.0.28.7; 3.0.28.15; 3.0.28.14; 3.0.28.13; 3.0.28.12;

- 3.0.27.9; 3.0.27.7; 3.0.27.10;

- 3.0.26.9; 3.0.26.6; 3.0.26.11;

- 3.0.25.9; 3.0.25.7;

- 3.0.24.9; 3.0.24.12; 3.0.24.11;

- 3.0.23.9; 3.0.23.8; 3.0.23.7; 3.0.23.6;

- 3.0.22.14; 3.0.22.12; 3.0.22.11; 3.0.22.10;

- 3.0.21.14; 3.0.21.11; 3.0.21.10;

- 3.0.20.18; 3.0.20.16; 3.0.20.10;

- 3.0.19.37; 3.0.19.35; 3.0.19.33; 3.0.19.32; 3.0.19.31; 3.0.19.29; 3.0.19.27; 3.0.19.17; 3.0.19.15;

- 3.0.18.9; 3.0.18.8; 3.0.18.7; 3.0.18.6; 3.0.18.5; 3.0.18.3;

- 3.0.17.6; 3.0.17.14; 3.0.17.11; 3.0.17.10;

- 3.0.16.9; 3.0.16.8; 3.0.16.6;

- 3.0.15.9; 3.0.15.7; 3.0.15.6; 3.0.15.5; 3.0.15.11;

- 3.0.14.9; 3.0.14.8; 3.0.14.7; 3.0.14.6; 3.0.14.10;

- 3.0.13.8; 3.0.13.7; 3.0.13.5; 3.0.13.11; 3.0.13.10;

- 3.0.12.8; 3.0.12.6; 3.0.12.4;

- 3.0.11.6; 3.0.11.13; 3.0.11.12; 3.0.11.11;

- 3.0.10.8;

- 3.0.9.4;

Зеленым жирным цветом – выделены релизы, на которых мы лично протестировали и подтвердили работоспособность продукта;

Светло-зеленым цветом – выделены промежуточные релизы. Продукт должен успешно работать на них. В случае, если при работе на указанных релизах возникнет проблема, то мы даём 100% гарантию, что выполним бесплатную доработку или сделаем полный возврат денег.

Синим цветом – выделены новые релизы. Мы не тестировали работу, но продукт скорее всего будет работать. В случае, если при работе на указанных релизах возникнет проблема, то мы даём 100% гарантию, что выполним бесплатную доработку или сделаем полный возврат денег.

Серым цветом – выделены старые релизы. Совместимость возможна, но не гарантируется. В случае проблем мы попробуем выполнить бесплатную доработку или сделаем полный возврат денег.

Версия 2022.0805 от 5 августа 2022 г.

- Опубликована первая версия печатной формы

Мгновенная доставка

Скачать продукт можно будет из письма, которое отправляется автоматически на вашу электронную почту, после оформления заказа (проверяйте правильно e-mail).

Если для продукта указано «Мгновенная доставка», то файлы отправляются на почту сразу же после оформления заказа. Это касается как бесплатных продуктов, так и платных продуктов, оплаченных на сайте.

При оплате через расчетный счет — вы получаете файлы после зачисления оплаты на наш расчетный счет.

Способы оплаты

-

Оплата банковской картой —

оплата проходит сразу же, файлы отправляются мгновенно

-

Оплата через Яндекс.Деньги —

оплата проходит сразу же, файлы отправляются мгновенно

-

Оплата перечислением на расчетный счет ИП (Счет на оплату) —

вам будет выставлен счет на оплату. Обычно, деньги поступают через несколько часов (реже

на следующий рабочий день). Файлы отправим после зачисления оплаты на наш расчетный счет.

Как установить Акт об оказании услуг в двух валютах в 1С БП 3.0?

Инструкция по установке печатной формой «Акт об оказании услуг в двух валютах для 1С Бухгалтерия предприятия 3.0» доступна по ссылке: открыть инструкцию

Как бесплатно скачать «Акт об оказании услуг в двух валютах для 1С Бухгалтерия предприятия 3.0»?

К сожалению, на данный момент нет бесплатной версии печатной формы «Акт об оказании услуг в двух валютах» для 1С Бухгалтерия предприятия, редакция 3.0.

Как правило, мы не публикуем демонстрационные версии для недорогих продуктов. Если у Вас возникли какие-то сомнения или вопросы, то можете задать их нам в мессенджерах или в чате на сайте.

Почему цены на сайте v8PRO.ru ниже, чем у программистов?

Команда программистов v8PRO.ru работает на массовые продажи. Если попробовать заказать печатной формы Акт об оказании услуг в двух валютах с таким же функционалом у программиста, то цена будет в 3 – 10 раз выше, так как большинство программистов работают по часовой оплате (обычный прайс от 1200 до 3500 рублей/час, в зависимости от квалификации)

Мы же разрабатываем продукт и рассчитываем, что его приобретут сотни клиентов. За счет этого можем позволить установить доступную цену. Да, на старте мы будем продавать его себе в убыток, но через несколько месяцев и мы окажемся в плюсе и клиенты будут довольны.

Программист посмотрел и сказал – сделаю дешевле

С вероятностью 99% программист поверхностно изучил возможности нашего продукта и сделает что-то похожее, но сильно упростит функционал. И заказчик по-началу может подумать, что все работает. Но через какое-то время придет понимание: надо бы еще несколько возможностей добавить или всплывут ошибки. И придется доплачивать программисту за доработку.

За счет того, что у нас продуктами пользуются сотни клиентов, то мы уже учли уйму нюансов, отловили и исправили все основные ошибки, отрисовали удобный интерфейс.

Плюс, на протяжнии всего срока поддержки – клиенты получают бесплатные обновления печатной формы «Акт об оказании услуг в двух валютах» с новыми функциями.

Доступные варианты

Этим товаром сейчас интересуются

12 посетителей

Печатная форма подключается без программиста

Печатная форма «Акт об оказании услуг в двух валютах для 1С Бухгалтерия предприятия 3.0» устанавливается с помощью стандартного механизма подключения, разработанного Фирмой «1С» поэтому Ваша программа продолжит без проблем обновляться. А с установкой справится любой пользователь 1С, без привлечения программистов.

за доверие нашим

32 336

клиентам

- Главная

- Правовые ресурсы

- Подборки материалов

- Акт оказанных услуг в у.е.

Акт оказанных услуг в у.е.

Подборка наиболее важных документов по запросу Акт оказанных услуг в у.е. (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы

Нормативные акты

<Письмо> Роспотребнадзора от 07.03.2006 N 0100/2473-06-32

“О разъяснении отдельных положений действующего законодательства”Применительно к рассматриваемым правоотношениям это означает, что в отношении неопределенного круга потребителей исполнитель обязан обеспечить доведение информации о цене соответствующих услуг в рублях (в установленной Правилами форме), а дополнительно по соглашению с конкретным потребителем определить, что вышеназванная цена в рублях и, следовательно, подлежащая оплате в рублях сумма рассчитывается исходя из определенной курсовой стоимости той или иной иностранной валюты (условной денежной единицы).

В статье эксперты 1С напоминают об особенностях бухгалтерского и налогового учета валютных операций в соответствии с законодательством РФ и рассказывают об отражении таких операций в «1С:Бухгалтерии 8» редакции 3.0. В программе никаких дополнительных настроек функциональности не требуется — валютные операции и их учет поддерживаются по умолчанию. При необходимости пользователь может вести учет по нескольким валютам, в том числе в условных единицах (у.е.).

Нормативное регулирование валютных операций

Осуществление валютных операций в Российской Федерации регулируется Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле».

Понятие валютных операций приведено в пункте 9 статьи 1 Закона № 173-ФЗ. К валютным операциям относится, например, использование иностранной валюты в качестве средства платежа между контрагентами. Под валютными ценностями понимается иностранная валюта и внешние ценные бумаги (п. 5 ст. 1 Закона № 173-ФЗ).

Валютные операции в бухгалтерском учете

Особенности формирования в бухгалтерском учете и бухгалтерской отчетности организаций информации об активах и обязательствах, стоимость которых выражена в иностранной валюте (в том числе подлежащих оплате в рублях), установлены ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 27.11.2006 № 154н).

Стоимость активов и обязательств, выраженных в иностранной валюте, при принятии к учету пересчитывается в рубли. Если сумма доходов или расходов выражена в иностранной валюте, ее также необходимо пересчитать в рубли при признании (п.п. 4, 9 ПБУ 3/2006).

При этом стоимость денежных средств, обязательств и требований, выраженных в иностранной валюте, наряду с рублевой оценкой дополнительно отражается записями в иностранной валюте (п.п. 7, 20 ПБУ 3/2006).

Под обязательствами и требованиями будем понимать:

-

дебиторскую задолженность покупателей, поставщиков, работников организации;

-

кредиторскую задолженность перед поставщиками, покупателями, работниками;

-

предоставленные займы;

-

полученные займы.

В общем случае применяется официальный курс Центрального банка Российской Федерации (ЦБ РФ). Если договором установлен курс, отличный от официального, то применяется курс, согласованный в договоре (п.п. 5, 6, 9 ПБУ 3/2006).

Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

-

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

-

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

Дата совершения валютной операции — это день возникновения у организации права в соответствии с законодательством РФ или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции (п. 3 ПБУ 3/2006). Согласно Приложению к ПБУ 3/2006 таким днем является дата:

-

поступления (списания) денежных средств — для операций по банковским счетам;

-

поступления в кассу (выдачи из кассы) денежных средств — для кассовых операций;

-

признания дохода (расхода) — для доходов и расходов;

-

признания затрат, формирующих стоимость внеоборотных активов, — для вложений в основные средства (ОС) и нематериальные активы (НМА).

Суммы денежных средств, обязательств и требований, выраженных в иностранной валюте, после принятия к учету в дальнейшем регулярно переоцениваются путем пересчета в рубли по курсу ЦБ РФ, действующему на дату переоценки, или по курсу, предусмотренному в договоре. Переоценка выполняется (п. 7 ПБУ 3/2006):

-

на каждую отчетную дату;

-

на дату совершения операции;

-

по мере изменения курса — по желанию и только для денежных средств.

Не подлежат переоценке (пп. 4–10 ПБУ 3/2006):

-

обязательства и требования, возникшие в результате перечисления предварительной оплаты (аванса, задатка);

-

стоимость вложений во внеоборотные активы (ОС, НМА и др.), в материально-производственные запасы и другие активы, не относящиеся к денежным средствам и требованиям.

В результате переоценки активов и обязательств, выраженных в валюте, возникают курсовые разницы. Курсовая разница — это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода (п. 3 ПБУ 3/2006).

Курсовые разницы включаются в прочие доходы (расходы) организации либо в добавочный капитал (пп. 11–14 ПБУ 3/2006).

Валютные операции в налоговом учете

Для целей налогообложения прибыли особенности учета доходов, расходов, требований и обязательств, стоимость которых выражена в иностранной валюте, а также имущества в виде валютных ценностей, установлены пунктом 8 статьи 271 НК РФ и пунктом 10 статьи 272 НК РФ.

При отражении валютной операции в налоговом учете ее сумму следует пересчитать в рубли. Под валютными операциями в налоговом учете понимается признание доходов и расходов, выраженных в иностранной валюте, а также операции с требованиями (обязательствами), стоимость которых выражена в иностранной валюте, и с имуществом в виде валютных ценностей.

Доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли на дату признания соответствующего дохода (расхода).

Требования (обязательства), стоимость которых выражена в иностранной валюте, и имущество в виде валютных ценностей первоначально пересчитываются на дату перехода права собственности. Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

-

на дату перечисления (поступления) денежных средств — в части аванса (задатка);

-

на дату совершения валютной операции — в части, превышающей сумму аванса (задатка).

В дальнейшем требования (обязательства) в валюте и имущество в виде валютных ценностей следует регулярно переоценивать:

-

на дату прекращения (исполнения) требований (обязательств);

-

дату перехода права собственности на валютные ценности;

-

последнее число текущего месяца.

В общем случае применяется официальный курс ЦБ РФ. Если договором установлен курс, отличный от официального, то используется курс, согласованный в договоре.

Требования и обязательства, возникшие в результате перечисления аванса (задатка), не переоцениваются (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

При дооценке валютных ценностей и требований в валюте или при уценке обязательств в валюте возникает положительная курсовая разница, которая включается во внереализационные доходы (п. 11 ст. 250 НК РФ).

Отрицательная курсовая разница возникает при уценке валютных ценностей и требований в валюте или при дооценке обязательств в валюте. Отрицательная курсовая разница включается во внереализационные расходы (пп. 5 п. 1 ст. 265 НК РФ).

Как видим, правила отражения валютных операций в налоговом и бухгалтерском учете в целом схожи.

В то же время, по мнению Минфина России, не могут включаться в налоговую базу при расчете налога на прибыль организаций курсовые разницы:

-

связанные с расходами, не принимаемыми в целях налогообложения прибыли (письмо от 27.05.2011 № 03-03-06/1/312);

-

начисленные на обязательства и требования, не связанные с деятельностью организации, направленной на получение дохода, как не соответствующие требованиям пункта 1 статьи 252 НК РФ (письмо от 18.01.2019 № 03-03-06/1/2333).

Вместе с тем для целей налогообложения прибыли не учитываются курсовые разницы по некоторым доходам, не включаемым в налоговую базу. Например, курсовые разницы, возникшие при расчетах с учредителями по вкладам в уставный капитал (пп. 3 п. 1 ст. 251, пп. 1 п. 1 ст. 277 НК РФ).

Порядок исчисления НДС при осуществлении валютных операций имеет свои особенности.

Как отражать валютные операции в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» валютные операции поддерживаются по умолчанию — никаких дополнительных настроек функциональности не требуется.

Признак валютного учета в Плане счетов

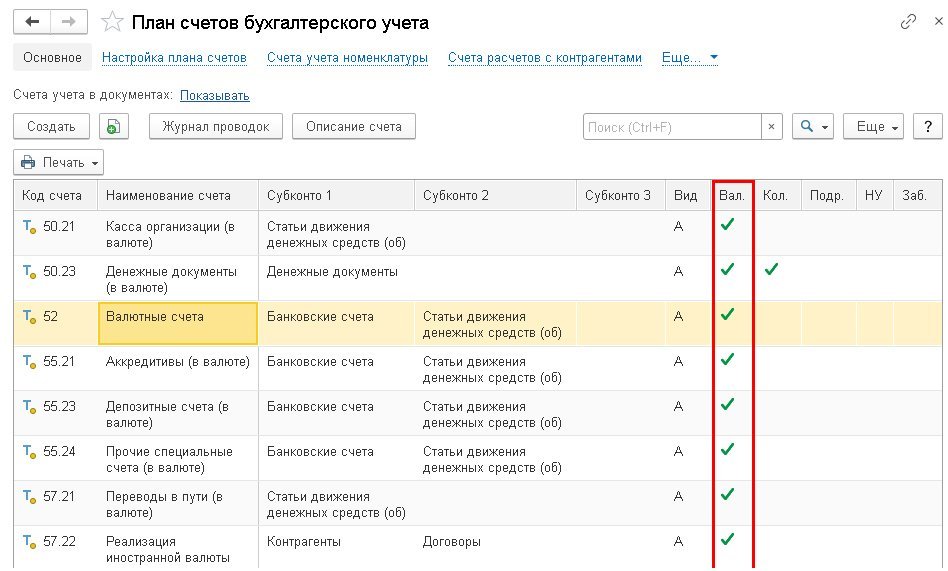

В Плане счетов «1С:Бухгалтерии 8» редакции 3.0 (раздел Главное) для тех счетов, где поддерживается валютный учет (в том числе учет в условных единицах, далее — у.е.), в колонке Вал. установлен признак валютного учета (рис. 1).

Рис. 1. Счета с признаком валютного учета

Запись по дебету или кредиту счета с установленным признаком валютного учета наряду с суммой в рублях будет содержать также и валютную сумму. Соответственно, с помощью любого стандартного отчета программы — оборотно-сальдовой ведомости по счету или анализа счета, который задействует счета с признаком валютного учета, можно проанализировать данные бухгалтерского учета, как в рублевом, так и в валютном эквиваленте.

Справочник валют

Программа поддерживает многовалютный учет и позволяет вводить операции и просматривать отчеты в любой валюте, представленной в справочнике Валюты. Доступ к справочнику осуществляется по гиперссылке Валюты из раздела Справочники.

При этом если в справочник валют не введено ни одной валюты, отличной от российского рубля, то считается, что у организации валютные операции отсутствуют. Поэтому счета с признаком валютного учета будут недоступны.

Работа со справочником Валюты предполагает два этапа:

-

заполнение справочника;

-

установка курсов валют.

Заполнить справочник Валюты можно двумя способами:

-

используя Общероссийский классификатор валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст (далее — Классификатор валют). Классификатор валют, а также другие классификаторы загружаются через веб-сервис фирмы «1С» при наличии подключения к интернету и авторизации на Портале 1С:ИТС;

-

путем создания новой валюты вручную.

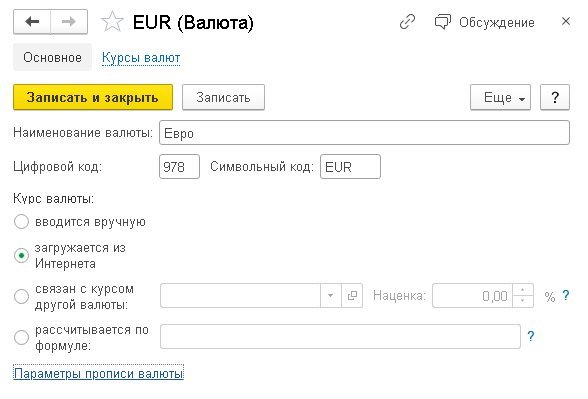

Команда Создать — По классификатору позволяет добавить новый элемент справочника Валюты, выбрав его из Классификатора валют. В созданном таким образом элементе справочника Валюты будут автоматически заполнены реквизиты: Наименование валюты, Код символьный, Код числовой. Если курс выбранной валюты можно загружать через веб-сервис 1С, по умолчанию будет установлен флаг Загружается из Интернета (рис. 2).

Рис. 2. Карточка валюты

Команда Создать — Новую позволяет добавить новый элемент справочника Валюты вручную. Как правило, такой способ используется, если денежное обязательство по договору с контрагентом, подлежащее оплате в рублях, выражено в условных единицах (у.е.). В этом случае все реквизиты необходимо заполнить самостоятельно.

Создавать заранее элемент справочника Валюты с выбранной валютой не всегда обязательно. При создании нового валютного счета, открытого в российском банке, валюта определится по номеру счета и будет добавлена в справочник Валюты автоматически.

Как только в справочнике валют появляется хотя бы одна валюта, отличная от российского рубля, открывается доступ к счетам бухгалтерского учета с признаком валютного учета.

Устанавливать курсы валют можно тремя способами:

-

указывать вручную в списке Курсы валют;

-

загружать вручную через веб-сервис 1С;

-

автоматически загружать через веб-сервис 1С по определенному расписанию.

Для автоматической загрузки курсов валют по определенному расписанию используется настроенное по умолчанию регламентное задание Загрузка курсов валют. Самостоятельно настраивать регламентные задания могут пользователи с правами администратора в форме Регламентные и фоновые задания (раздел Администрирование — Обслуживание — Регламентные операции).

Договоры в иностранной валюте

Если организация ведет учет с контрагентами по договорам, то в карточке договора можно настроить валюту договора, отличную от российского рубля. Сделать это можно только в том случае, если в справочник Валюты введена иностранная валюта.

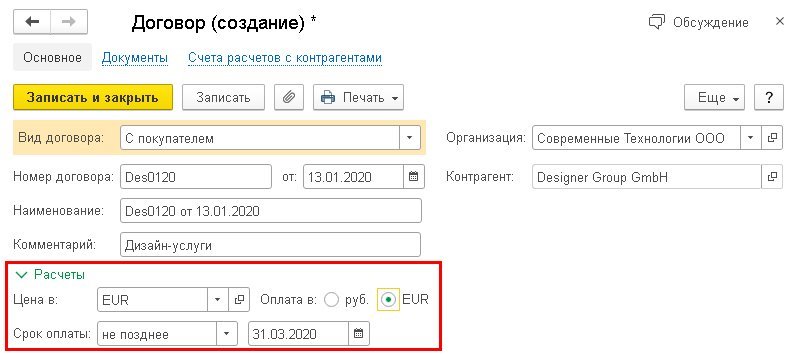

В форме элемента справочника Договоры следует раскрыть сворачиваемую группу Расчеты и выбрать валюту договора в поле Цена в (рис. 3).

Рис. 3. Карточка договора в валюте

При выборе валюты, отличной от рубля, появится переключатель Оплата в, с помощью которого можно установить валюту, в которой осуществляются расчеты по этому договору.

Оплата может быть установлена в рублях (если договор заключается в условных единицах) или в валюте договора (если договор валютный).

Банковские счета

Для учета денежных средств на счетах, открытых в кредитных организациях (в банках), предназначены счета бухгалтерского учета (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н):

-

51 «Расчетные счета»;

-

52 «Валютные счета»;

-

55 «Специальные счета в банках».

Аналитический учет ведется по каждому банковскому счету.

Для хранения сведений о российских и иностранных банковских счетах всех юридических и физических лиц (как собственных организаций, так и сторонних контрагентов) в программе предназначен справочник Банковские счета. Список банковских счетов собственной организации или контрагента определяется теми банковскими счетами, которые подчинены элементу справочника Организации, Контрагенты и Физические лица. Переход к списку банковских счетов осуществляется по ссылке Банковские счета из карточки организации (из карточки контрагента или физлица).

Для каждой организации (каждого контрагента) можно выбрать основной банковский счет. Этот счет будет подставляться по умолчанию в платежные документы.

Создание нового банковского счета, в том числе и валютного, выполняется по кнопке Создать. В открывшейся карточке банковского счета следует заполнить основные реквизиты: банк, в котором открыт счет; номер счета; валюту денежных средств, банк-корреспондент для непрямых расчетов, а также иную дополнительную информацию.

Заполнение банковского счета рекомендуется начинать с поля Банк, поскольку указанный банк влияет на отображение реквизитов в карточке банковского счета и на состав проверок ввода. Для выбора банка достаточно ввести БИК или первые буквы наименования банка. При вводе значения происходит поиск банка в справочнике Банки и подстановка значений в остальные поля. В случае если банк с таким БИК отсутствует, в справочник нужно добавить новый банк.

Чтобы ввести в справочник Банки новую запись о российском банке, рекомендуется использовать команду Создать — По классификатору.

Классификатор банков РФ представляет собой отдельный справочник программы, который содержит подробную информацию обо всех российских банках и который поддерживается в актуальном состоянии. Обновить сведения о банках можно с помощью команды Загрузить классификатор. С помощью переключателя можно выбрать вариант загрузки:

-

Загрузить обновления через интернет;

-

Загрузить обновления из файла.

В открывшейся форме выбора Классификатор банков РФ следует найти требуемый банк (можно воспользоваться поиском), выделить его курсором и нажать кнопку Выбрать (также по двойному щелчку мыши). В справочник Банки вводится новый элемент, где автоматически заполнена основная информация о банке (наименование, БИК, корр. счет, контактные данные банка и т. д.).

Чтобы ввести в справочник Банки новую запись об иностранном банке, следует использовать команду Создать — Новый, отказавшись от предложения программы подобрать банк из классификатора.

Если выбран российский банк, то программа позволяет ввести только российский номер счета, состоящий из 20 цифр. При этом будет выполнена проверка по контрольной цифре счета. Если проверка не будет пройдена, то появится сообщение: номер счета или банк введен некорректно. Некорректный номер российского счета сохранить в программе не получится.

Выбор иностранного банка разрешает ввод банковского счета в форматах, предусмотренных для зарубежных банков. Для иностранных банков поддерживается ввод счета в формате IBAN (для банков, имеющих SWIFT и находящихся в странах, зарегистрированных в списке IBAN Registry) или в национальном формате.

Для российских банковских счетов валюта денежных средств заполняется автоматически на основании ввода корректного номера счета. Если при этом в справочнике Валюты указанной валюты нет, то она создается автоматически. Для иностранных банковских счетов требуется указать валюту, выбрав значение из справочника Валюты.

Пересчет валютных сумм

Если валютная операция регистрируется в программе стандартным документом учетной системы (например, Поступление (акт, накладная) или Реализация (акт, накладная) и др.), то валютные суммы, отраженные на счетах с признаком валютного учета (кроме счетов учета авансов), автоматически пересчитываются в рубли. В соответствии с правилами бухгалтерского и налогового учета для пересчета суммы валютной операции в рубли используется курс, указанный в справочнике Валюты, действовавший:

-

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

-

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

В некоторых случаях на дату совершения валютной операции потребуется ручная переоценка валютных остатков. Например, при выдаче и получении займов в условных единицах, учет которых в программе не автоматизирован.

Ежемесячная переоценка валютных средств, требований и обязательств, выраженных в валюте, выполняется автоматически регламентной операцией Переоценка валютных средств, входящей в обработку Закрытие месяца (раздел Операции). Остатки в валюте, учтенные на счетах с признаком валютного учета (кроме счетов учета авансов), пересчитываются в рубли по курсу, указанному на конец месяца в справочнике Валюты.

При проведении валютных операций и регламентных операций по переоценке валютных средств не переоцениваются остатки по счетам, указанные в регистре Счета с особым порядком переоценки. Доступ в этот регистр осуществляется из Плана счетов программы по гиперссылке Счета с особым порядком переоценки.

В регистре Счета с особым порядком переоценки хранятся сведения о счетах бухгалтерского учета, на которых предусмотрено ведение валютного учета, но которые по тем или иным причинам не должны автоматически переоцениваться в общем порядке, со списанием курсовых разниц на счета 91.01 «Прочие доходы» и 91.02 «Прочие расходы». Для большинства пользователей регистр сведений Счета с особым порядком переоценки заполнять не требуется, при этом счета учета полученных и выданных авансов, выраженных в валюте, не переоцениваются в любом случае. Заполнять этот регистр следует в особых редких случаях, когда используются нестандартные документы программы или нетиповые ситуации.

Реализация услуг по договору в валюте в «1С:Бухгалтерии 8»

Рассмотрим отражение валютных операций в «1С:Бухгалтерии 8» редакции 3.0 на примере реализации услуг по договору в валюте.

Пример

Российская организация ООО «Современные Технологии» (ОСНО, плательщик НДС) в качестве исполнителя заключила с заказчиком — иностранной организацией Designer International GmbH договор на оказание дизайнерских услуг стоимостью 12 000,00 EUR (в т. ч. НДС 20 % — 2 000,00 EUR). По условиям договора оказание услуг производится на условиях предоплаты 50 %. Последовательность операций: • 20.01.2020 — заказчик внес предоплату в размере 6 000,00 EUR (в т. ч. НДС 20 % — 1 000,00 EUR); • 03.02.2020 — исполнитель оказал услугу заказчику; • 10.03.2020 — заказчик произвел окончательную оплату за услуги.

Обратите внимание, что согласно статье 148 НК РФ местом реализации дизайнерских услуг, оказываемых российской организацией иностранному партнеру, признается территория РФ. Поэтому сделка по условиям Примера подлежит налогообложению НДС по ставке 20 % (пп. 1 п. 1 ст. 146, п. 3 ст. 164 НК РФ, письмо Минфина России от 31.07.2012 № 03-07-08/223).

Поступление частичной оплаты в счет предстоящего оказания услуги в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя (раздел Банк и касса).

Предоплата от покупателя поступила в валюте (EUR), поэтому в документе в качестве счета учета указывается счет 52, а в качестве банковского счета — счет в валюте (EUR). При указании договора с контрагентом в поле Договор для выбора доступны только договоры с валютой в EUR. В качестве счетов расчетов с контрагентом по умолчанию устанавливаются счета 62.21 «Расчеты с покупателями и заказчиками (в валюте)» и 62.22 «Расчеты по авансам полученным (в валюте)».

Предположим, что на момент поступления предоплаты на валютном счете денежные средства отсутствовали, поэтому их пересчет не выполняется. Поэтому при проведении документа Поступление на расчетный счет формируется одна бухгалтерская запись:

Дебет 52 Кредит 62.22

— на сумму 6 000,00 EUR, рублевая оценка которой составляет 411 214,80 руб. (6 000,00 EUR х 68,5358, где 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Здесь и далее для целей налогового учета одновременно заполняются специальные поля регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет). По условиям Примера разниц между данными бухгалтерского и налогового учета не возникает.

На день поступления предоплаты продавец (исполнитель) обязан исчислить НДС с применением расчетной ставки 20/120 (п. 4 ст. 164 НК РФ, пп. 2 п. 1 ст. 167 НК РФ) и не позднее 5 календарных дней со дня получения предоплаты выставить счет-фактуру (п. 3 ст. 168 НК РФ).

С целью исчисления НДС сумма полученной оплаты (частичной оплаты) в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату поступления денежных средств на счета организации в банках или в кассу (письма Минфина России от 11.07.2019 № 03-07-08/51593, от 10.08.2018 № 03-07-08/56615).

В программе для начисления НДС с аванса и оформления счета-фактуры на аванс достаточно создать документ Счет-фактура выданный на основании документа Поступление на расчетный счет (кнопка Создать на основании).

В сформированном документе Счет-фактура выданный основные реквизиты заполняются автоматически. Для соблюдения требований пункта 5.1 статьи 169 НК РФ перед проведением документа Счет-фактура выданный необходимо проверить, указано ли наименование оказываемых услуг в соответствии с договором. При отсутствии наименования его следует заполнить вручную.

Обратите внимание, что если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). В программе показатели авансового счета-фактуры указываются в рублях. Это сделано для удобства регистрации авансового счета-фактуры в книге продаж и затем (после оказания услуги) — в книге покупок.

При проведении документа Счет-фактура выданный на аванс формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за январь формируется запись регистра бухгалтерии:

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 5 275,80 руб. (6 000,00 EUR х (69,4151 – 68,5358), где 69,4151 — курс ЦБ РФ на дату переоценки 31.01.2020; 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Детальный расчет курсовой разницы представлен в Справке-расчете переоценки валютных средств за январь 2020 года. Используя панель настроек отчета, можно вывести одновременно данные бухгалтерского и налогового учета (рис. 4). Как видно из справки, разниц между данными учетов не возникает.

Рис. 4. Справка-расчет переоценки валютных средств за январь

Напоминаем, что авансы, полученные в валюте, и учтенные на счете 62.22, не переоцениваются.

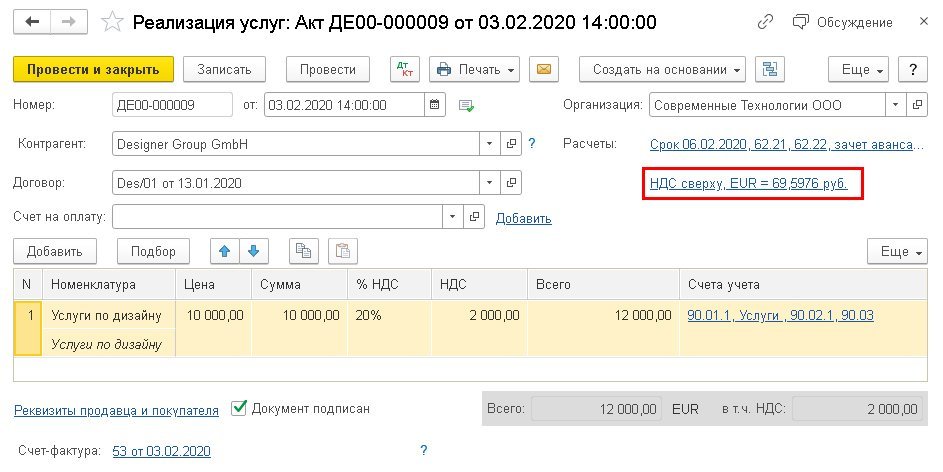

Оказание услуги заказчику в программе регистрируется с помощью стандартного документа Реализация (акт, накладная) с видом операции Услуги (акт) (раздел Продажи), рис. 5.

Рис. 5. Реализация услуг по валютному договору

Поскольку стоимость оказанной услуги в договоре установлена в EUR, документ Реализация (акт накладная) также заполняется в EUR. Валюта документа указывается в форме Цены в документе, доступ к которой осуществляется по соответствующей гиперссылке.

При проведении документа реализации в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.22 Кредит 62.21

— на сумму засчитываемой предоплаты 6 000,00 EUR, рублевый эквивалент которой не пересчитывается и составляет 411 214,80 руб.;

Дебет 62.21 Кредит 90.01.1

— на стоимость оказания услуги с учетом налога в сумме 12 000,00 EUR, рублевый эквивалент которой составляет 828 800,40 руб. В налоговом учете сумма выручки от реализации фиксируется без налога и составляет 689 605,20 руб.;

Дебет 90.03 Кредит 68.02

— на сумму НДС, начисленную по операции реализации (139 195,20 руб.).

Проанализируем суммы в рублях, автоматически рассчитанные программой.

Согласно пункту 3 статьи 153 НК РФ при определении налоговой базы по НДС выручка налогоплательщика в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки товаров (работ, услуг), имущественных прав (письма ФНС России от 22.10.2012 № ЕД-4-3/17797@, Минфина России от 11.07.2019 № 03-07-08/51593).

Следовательно, на дату оказания услуги иностранному партнеру:

-

налоговая база по НДС составляет 695 976,00 руб. (10 000,00 EUR х 69,5976, где 69,5976 — курс ЦБ РФ на дату оказания услуги 03.02.2020);

-

сумма начисленного НДС составляет 139 195,20 руб. (695 976,00 руб. х 20 %).

В то же время, согласно правилам определения выручки от реализации в бухгалтерском и налоговом учете, суммы полученных авансов не переоцениваются (абз. 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ).

Поэтому:

-

выручка от оказания услуги составляет 828 800,40 руб. (6 000,00 EUR х 68,5358 + 6 000,00 EUR х 69,5976, где 68,5358 — курс ЦБ РФ на дату предоплаты 20.01.2020, а 69,5976 — курс ЦБ РФ на дату отгрузки 03.02.2020);

-

выручка-нетто без учета НДС (доход от реализации в налоговом учете) составляет 689 605,20 руб. (828 800,40 руб. – 139 195,20 руб.).

Таким образом, налоговая база по НДС при получении предоплаты в иностранной валюте отличается от отражаемой в бухгалтерском учете выручки от реализации товаров (работ, услуг) (за вычетом НДС) и от признаваемого дохода для целей налогообложения прибыли (п. 2 ст. 249 НК РФ, пп. 3.1 п. 1 ст. 251 НК РФ).

Обратите внимание, что при наличии авансов порядок определения налоговой базы по НДС при поступлении оплаты в иностранной валюте принципиально отличается и от порядка определения налоговой базы по договорам в условных единицах (п. 4 ст. 154 НК РФ).

Помимо бухгалтерских проводок, при проведении документа Реализация (акт, накладная) формируются записи в специальные регистры, в том числе в регистры для целей учета НДС.

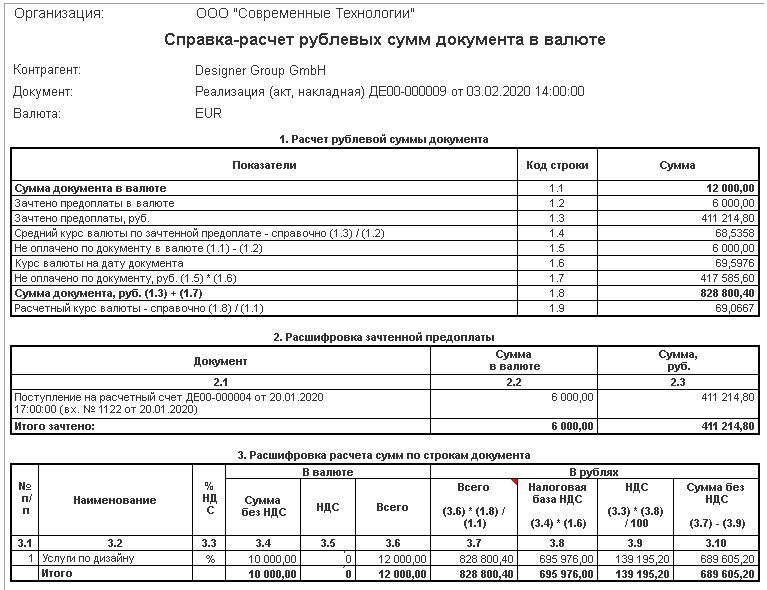

По кнопке Печать документа Реализация (акт, накладная) (рис. 5) можно просмотреть и распечатать справку-расчет Рублевые суммы документа в валюте (рис. 6).

Рис. 6. Справка-расчет рублевых сумм в валюте

Счет-фактура на оказанные услуги автоматически создается при нажатии на кнопку Выписать счет-фактуру, расположенную внизу документа реализации. При этом автоматически создается документ Счет-фактура выданный на реализацию, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный на реализацию все показатели заполняются автоматически на основании данных документа Реализация (акт, накладная).

Документ Счет-фактура выданный на реализацию формирует только записи в спецрегистры для целей учета НДС, записи регистра бухгалтерии не создаются.

Если по договору обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). Поэтому в печатной форме счета-фактуры наименование (Евро) и код валюты (978) указываются в соответствии с Классификатором валют, а все стоимостные показатели отражаются в EUR (пп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

При проведении документа Счет-фактура выданный формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за февраль формируются записи регистра бухгалтерии:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 24 755,40 руб. (6 000,00 EUR х (73,7235 – 69,5976), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,5976 — курс ЦБ РФ на дату возникновения задолженности покупателя, то есть на 03.02.2020, когда была оказана услуга).

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 25 850,40 руб. (6 000,00 EUR х (73,7235 – 69,4151), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,4151 — курс ЦБ РФ на дату предыдущей переоценки 31.01.2020).

Детальный расчет курсовой разницы можно проанализировать в Справке-расчете переоценки валютных средств за февраль 2020 года.

Поступление окончательной оплаты за оказанные услуги в программе также отражается документом Поступление на расчетный счет с видом операции Оплата от покупателя. В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату погашения задолженности, то есть на дату оплаты 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки задолженности 29.02.2020);

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату поступления денежных средств 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки валютных средств 29.02.2020);

Дебет 52 Кредит 62.21

— на сумму поступившей оплаты 6 000,00 EUR, рублевая оценка которой составляет 455 054,40 руб. (6 000 EUR х 75,8424 руб., где 75,8424 — курс ЦБ РФ на дату оплаты 10.03.2020).

На этом расчеты по валютному договору завершены. Об этом свидетельствует нулевое сальдо по счету 62.21.

Изменение курса EUR при последующей оплате не приводит к корректировке налоговой базы по НДС, сформированной на дату оказания услуги (п. 3 ст. 153 НК РФ).

Налогоплательщик имеет право на вычет суммы НДС, исчисленной с полученной предоплаты, с момента отгрузки соответствующих товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

В программе отражение вычета НДС по полученному авансу в книге покупок выполняется с помощью документа Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — Регламентные операции НДС — Создать). Данные для книги покупок о суммах налога, начисленных с полученных авансов и предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Полученные авансы. Для заполнения документа по данным учетной системы следует использовать команду Заполнить.

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 76.АВ

— на сумму НДС с предоплаты, принимаемую к налоговому вычету, в размере 68 535,80 руб. К вычету предъявляется именно та сумма налога, которая была исчислена с поступившей суммы предоплаты и рассчитывалась по курсу EUR, установленному ЦБ РФ на дату поступления иностранной валюты (письмо Минфина России от 16.03.2011 № 03-07-08/68).

В регистр НДС Покупки вводится запись для Книги покупок, отражающая вычет НДС. На основании данных регистра заполняется книга покупок за I квартал 2020 года.

При регистрации в книге продаж счета-фактуры от 03.02.2020, выставленного в иностранной валюте при оказании услуги, указываются:

-

в графе 12 — наименование и код иностранной валюты (пп. «п» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

в графе 13а — стоимость продаж по счету-фактуре (включая НДС) в иностранной валюте (пп. «р» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

стоимость услуг, а также сумма НДС указываются в рублях (п. 9 Правил ведения книги продаж, утв. Постановлением № 1137).

В дальнейшем денежные средства в валюте, учитываемые на счете 52, будут переоцениваться при каждом поступлении и списании, а также в конце месяца.

От редакции. О расчетах в валюте и условных единицах в «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказывали также на лекции в 1С:Лектории 28.05.2020. Видеозапись доступна на сайте 1С:ИТС на странице 1С:Лектория.

Вопрос: Российская организация (исполнитель) заключила договор с иностранным контрагентом (заказчиком) в валюте (оплата в рублях или в валюте). Вправе ли российская организация составить акт выполненных работ по договору таким образом, чтобы стоимость выполненных работ в акте была указана в валюте?

Ответ: По мнению автора, российская организация вправе составить акт, стоимость выполненных работ в котором указана в валюте, при условии, что такая форма акта утверждена субъектом для применения с иностранными контрагентами или предусмотрена условиями договора. Вместе с тем по данному вопросу не исключается и иная позиция.

Обоснование: Валютные операции между резидентами и нерезидентами по оплате работ осуществляются без ограничений (ст. 6, п. 9 ч. 1 ст. 1 Федерального закона от 10.12.2003 N 173-ФЗ “О валютном регулировании и валютном контроле”).

Согласно ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете” (далее – Закон N 402-ФЗ) все факты хозяйственной жизни, проводимые организацией, должны оформляться первичными учетными документами.

Формы первичных учетных документов определяет руководитель организации по представлению должностного лица, на которое возложено ведение бухучета (ч. 4 ст. 9 Закона N 402-ФЗ).

При этом Законом N 402-ФЗ установлено, что денежное измерение объектов бухгалтерского учета производится в валюте РФ. Если иное не установлено законодательством РФ, то стоимость объектов бухгалтерского учета, выраженная в иностранной валюте, подлежит пересчету в валюту РФ (ст. 12 Закона N 402-ФЗ).

Заказчик должен в сроки и в порядке, которые предусмотрены договором, с участием исполнителя принять выполненные работы (их результат) (ст. 720 Гражданского кодекса РФ).

Например, п. 4 ст. 753 ГК РФ предусмотрено, что сдача результата строительных работ подрядчиком и приемка его заказчиком оформляются актом, подписанным обеими сторонами. При отказе одной из сторон от подписания акта в нем делается отметка об этом и акт подписывается другой стороной.

Рекомендуется принятие всех видов работ оформлять документально и в качестве такого документа использовать соответствующий акт (название данного документа может быть различным – акт приемки-передачи работ, акт сдачи-приемки и т.д.).

Поскольку в настоящий момент формы первичных учетных документов определяет руководитель организации по представлению должностного лица, на которое возложено ведение бухучета, организация может самостоятельно разработать свою форму акта выполненных работ, предусматривающую ее заполнение как в рублях, так и в иностранной валюте. При этом само по себе указание стоимости выполненных работ в валюте не препятствует ее оценке в рублях и пересчету (ч. 4 ст. 9 Закона N 402-ФЗ).

Кроме того, форму акта, который подлежит заполнению в валюте, будет правомерно использовать и в ситуации, когда именно такая форма предусмотрена условиями договора (п. 4 ст. 421 ГК РФ).

Вместе с тем существуют разъяснения, согласно которым первичный учетный документ должен быть составлен в валюте РФ. Аналогичное требование предъявляется к первичным учетным документам, являющимся основой для составления аналитических регистров налогового учета (см. Письма УФНС России по г. Москве от 21.04.2009 N 16-15/038922, Минфина России от 17.07.2007 N 03-03-06/2/127, УФНС России по Московской области от 28.02.2014 N 16-21/10933). Если руководствоваться данной позицией, то стоимость работ в иностранной валюте может быть указана в акте наряду со стоимостью работ в рублях. Для этого нужно будет добавить в форму дополнительный реквизит.

При этом в акте стоимость услуг может быть указана в валюте независимо от того, в какой валюте (российской или иностранной) производится оплата по договору.

В соответствии со ст. 313 Налогового кодекса РФ налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. При этом подтверждением данных налогового учета являются, в частности, первичные учетные документы. Применительно к рассматриваемой ситуации одним из таких документов будет являться акт выполненных работ.

Таким образом, по мнению автора, российская организация вправе составить акт, цена выполненных работ в котором указана в валюте, при условии, что такая форма акта утверждена субъектом для применения с иностранными контрагентами или предусмотрена условиями договора. Вместе с тем по данному вопросу не исключается и иная позиция.

С уважением к вашему бизнесу,

Сушонкова Елена

ПОСЕТИТЕ НАШ ИНТЕРНЕТ-МАГАЗИН

Уже в продаже электронное методическое пособие “Все об уточненной налоговой декларации” автора Сушонковой Елены

Уже в продаже электронное методическое пособие “Все о счетах-фактурах” автора Сушонковой Елены

Подписывайтесь на нас:

ВК Facebook Дзен Одноклассники Telegram

Список всех публикаций блога вы найдёте на главной странице канала