Аналитический отчет является очень важным документом, который поможет проанализировать рынок и собственную деятельность на его фоне. Благодаря аналитическому отчету добивались успеха уже очень много разных компаний. Аналитический отчет нужен в почти любой сфере, где есть конкуренция.

А поскольку она является очень важной составляющей рыночных отношений, в которых находится наша страна, то данный документ составляют почти все корпорации.

Аналитический отчет является залогом успешной конкурентности любой компании, независимо от ее рода деятельности.

Человек может быть учителем, преподавателем и этот документ будет не только помогать повышать общий престиж какой-то школы или университета, но и от качества его составления порой зависит успешность работы конкретного специалиста.

Давайте же более детально разберемся в том, зачем нужен такой необходимый документ.

Что такое аналитический отчет?

Кажется, что сложно это сделать? Понять, что такое аналитический отчет, очень просто. Достаточно просто проанализировать сам термин.

Первое слово в нем – это аналитический. От какого оно произошло? Правильно, анализ. Значит, аналитический отчет – это доклад о том, какие выводы имеет анализ чего-то.

Что же такое анализ? Это разбор составляющих на части и нахождение закономерностей как внутри этой системы, так и за ее пределами. Все это так абстрактно и отдаленно от реальности, что давайте более детально разберемся в этом на примере.

Анализ рынка включает в себя установление основных движущих сил, которые определяют доминирующие тенденции в нем, а также то, какие факторы влияют на существование этих сил.

Кроме этого анализ рынка включает в себя такие моменты, как взаимодействие одной действующей силы с другой и какие результаты получаются в результате.

Вся совокупность полученной информации систематизируется и подается в форме отчета, который показывает наглядно весь объем полученной информации. Собственно, вот вам первый толчок в мир аналитических отчетов.

Функции аналитического отчета

Зачем нужно составлять аналитический отчет? Разве от него есть какой-нибудь толк? Да, в начале статьи говорится о том, что без него не может существовать компания.

Но ведь это размытые фразы. В начале статьи достаточно редко говорится конкретика, это уже прерогатива основной части.

Поэтому давайте более детально разберемся, для чего нужен аналитический отчет? Итак, функции аналитического отчета.

- Наглядность.

- Анализ.

- Инновационность.

1. Наглядность. Поскольку в аналитическом отчете имеется огромное количество графиков, схем и диаграмм, то можно судить о его наглядности. Вся информация находится перед человеком, как на ладони, что позволяет быстрее принимать правильное решение.

2. Анализ. Получается немного тавтологическая функция, но именно благодаря аналитическим отчетам осуществляется анализ эффективности работы определенного специалиста или предприятия. С работником все ясно.

Если он неправильно справляется со своими функциями, то его можно выгнать. Но это случается редко. Как правило, определяются ошибки его деятельности и всей организации в целом, которые в дальнейшем исправляются.

3. Инновационность. Да, инновации ценятся в любой компании. И ничего удивительного здесь нет, так как внедрение чего-то нового в большом количестве случаев сопряжено с определенными прорывами. Естественно, это происходит не всегда. Инновации должны вводиться в те сферы, которые в них нуждаются. Только в этом случае от них есть толк. И аналитический отчет позволяет наглядно продемонстрировать, что и как работает.

Аналитический отчет воспитателя

Аналитический отчет воспитателя за год обычно составляется в конце отчетного периода. Он выполняет функцию проверки определенного специалиста, как он справляется со своими обязанностями. Аналитический отчет воспитателя направлен на узнавание сильных и слабых сторон человека, который занимается детьми.

Данный документ очень сложный, так как требует огромного количества графической, табличной и другого рода элементов наглядности. Форма относительно свободная, но при этом важно понимать, что аналитический отчет должен быть максимально детализированным.

То есть, он должен учитывать огромное количество аспектов, которые включает работа воспитателем. Например, данный специалист должен привести графики успешности проведения учебной работы, связанной с освоением малышами определенных навыков, количество заболевших детей, отношения между ними в группе.

Желательно даже провести анализ самых групп в детском саду для повышения эффективности работы с ними в дальнейшем.

Все это нужно не только красиво расписать, но и наглядно продемонстрировать, со всеми доказательствами. Аналитический отчет воспитателя за год является очень сложным документом как в моральном, так и в производственном плане.

Для этого нужно приноровиться и желательно анализировать деятельность в течение всего года, а не за несколько дней до начала отчетного периода.

Аналитический отчет психолога

Аналитическая работа психолога ничуть не легче воспитательской. В какой-то степени даже труднее. Содержание аналитического отчета психолога всецело зависит от организации, в которой работает данный специалист.

Например, если он работает в школе, то в зону его компетенции входят такие пункты, как результативность повышения успеваемости отдельных учеников, снижение конфликтов между ними. Последний пункт очень сроден корпоративной психологии, где также нужно налаживать оптимальный микроклимат в рабочей обстановке.

Если же деятельность психолога является классической, то его работа будет в этом случае заключаться в том, чтобы показать наглядно эффективность работы с клиентами, подробную статистику работы с ними.

Особо важное внимание следует уделить таким показателям, как возраст, пол, профессию и тип психологических проблем, с которыми сталкивается клиент.

Все это в совокупности поможет устроить более эффективную работу с клиентами психолога в дальнейшем.

Ну а там, как говорилось ранее, следует больше внимания уделить индивидуальным требованиям к работе данного специалиста, которые оговариваются непосредственно на основном рабочем месте. Аналитический отчет психолога в разных организациях может быть совершенно разным.

Аналитический отчет учителя

А как же дела обстоят с педагогами? Основная сфера, в которой требуется аналитический отчет – это естественно, педагогика.

Ведь от эффективности проведения учебно-воспитательной работы со стороны учителя зависит успех определенной школы или иного типа учебного заведения не только в микрорайоне, но и на районном или даже городском уровне. А все это престиж, который в дальнейшем нередко перетекает в самые настоящие деньги.

Умение составлять аналитический отчет педагога прекрасно поможет в дальнейшем правильно организовать свою учебную деятельность. Пункты различны для разных учителей, но универсальные – это стандартные пол, возраст и так далее.

Что такое ФГОС?

Если вы не знаете, что такое ФГОС, то вы никогда не имели дело с государственными стандартами, которые распространяются на огромное количество разных сфер человеческой жизни и в том числе, образовательные учреждения, в которых нужно составлять аналитический отчет воспитателя по ФГОС.

Вообще, сам документ аналитического отчета должен соответствовать данным стандартам. И это хорошо, так как стандартизированность позволяет целому спектру разных работников общаться на одном языке.

Аналитический отчет по ФГОС

Как составить аналитический отчет по ФГОМ? Составление аналитического отчета – дело нетрудное. Нужно просто соблюдать требования, которые предусмотрены государственными стандартами. Аналитический отчет воспитателя по ФГОС, по сути, ничем особо не отличается.

В какой-то степени, если следовать стандартам, то даже проще, так как они являются опорой для вас при создании действительно качественного продукта. Где же можно найти требования к аналитическим отчетам со всеми стандартами?

Разобраться со всем можно в интернете. Нужно просто включить поиск документов и набрать “как составить аналитический отчет по ФГОС”. Там будет выдано множество методологических рекомендаций.

Ничего сложного в этом нет, можно понять требования всего за несколько минут, которые вы потратите для того, чтобы это все прочитать.

Аналитический отчет ДОУ

Что такое ДОУ? Аналитический отче ДОУ – что это такое? Многие люди вообще не знают, что это за аббревиатура, хотя понимание данного термина необходимо, если вы собираетесь составлять аналитический отчет данного учреждения.

Но как же расшифровывается эта аббервиатура? Очень просто – дошкольное образовательное учреждение. Проще говоря, ДОУ – это детский садик, в котором дети могут развлекаться и получать нужные в школе навыки. Аналитический отчет за год – дело обыденное в этих учреждениях.

Как составить аналитический отчет ДОУ?

Дошкольное образовательное учреждение имеет свои специфические особенности при составлении аналитического отчета. Их важно учитывать. Данная задача не очень сложная. Важно, чтобы вы реализовывали ее.

Если же вам нужно составить аналитический отчет детского сада, то в интернете можно найти образцы, где подробно, в табличной форме, указывается на то, какие требования имеет дошкольное образовательное учреждение к аналитическим отчетам.

Но опять же, не забывайте о том, что требования, предъявленные в этом разделе, могут отличаться от тех, которые имеет определенный детский сад. Если вы не будете иметь это в виду, то у вас может не получиться составить качественный аналитический отчет.

Ведь качество определяется не только объективными показателями типа государственных стандартов, но и индивидуальными, такими как составления аналитического отчета для определенного детского садика или любого другого образовательного учреждения.

Необходимо понимать, что только человек, который понимает специфику составления аналитических отчетов в определенном учреждении, может это сделать. Если же вы плохо разбираетесь во всех нюансах, которые сопровождают вашу деятельность, то составление аналитического отчета – не ваше дело. И вас жаль, если данная задача была на вас возложена.

Как может составить аналитический отчет учителя?

Составление аналитического отчета учителем – задача похожая на пункт с педагогом. Но при этом последнее понятие является более широким, поэтому составление аналитического отчета учителем имеет ряд особенностей.

В целом, нужно особое внимание уделить анализу такого показателя, как успеваемость и поведение. Другим педагогам, таким как преподавателям в университете, данный показатель не имеет настолько большого значения, так как ученики в высших учебных заведениях уже более ответственны.

А задачей школы является не только вложить нужные ребенку знания, согласно школьной программе, но и обеспечить максимально эффективное взросление ребенка и его социализацию. Аналитический отчет учителя не легче и не сложнее, чем остальные.

Выводы.

В этой статье мы разобрались, какие моменты следует учитывать при составлении аналитического отчета дошкольного образовательного учреждения, а также других отчетов, связанных с педагого-психологической деятельностью.

Кроме всего, мы разобрались, зачем вообще нужен аналитический отчет, что поможет осознать весь смысл, которые дает эта работа.

Подписывайтесь на канал “Сосед-Домосед”. Впереди вас ждет масса полезной информации для дома и семьи.

© Сосед-Домосед 2020. Все права защищены.

Вам понравились эти советы? Поставьте лайк, оцените наш труд.

Как составляется аналитический отчет по компании? Какие элементы обязательно должен включать в себя хороший аналитический отчет?

Чаще всего совокупные аналитические отчеты по компаниям готовятся либо если ее акции или облигации уже обращаются на рынке, либо если это частная компания, которая готовится к проведению IPO. При этом регулярное аналитическое покрытие публичных компаний, как правило, осуществляется до тех пор, пока она представляет интерес для инвесторов (т.е. у нее остается инвестиционный потенциал).

Чаще всего совокупные аналитические отчеты по компаниям готовятся либо если ее акции или облигации уже обращаются на рынке, либо если это частная компания, которая готовится к проведению IPO. При этом регулярное аналитическое покрытие публичных компаний, как правило, осуществляется до тех пор, пока она представляет интерес для инвесторов (т.е. у нее остается инвестиционный потенциал).

Как только у компании начинаются серьезные финансовые проблемы (технический дефолт, понижение кредитного рейтинга до «мусорного» или внутренние проблемы, связанные с управлением компанией), то аналитики и аналитические агентства постепенно прекращают ее аналитическое покрытие.

Тем временем, в этом кроется один из факторов неэффективности фондового рынка: у такой компании со временем ситуация может улучшиться, или ее текущие проблемы могут чересчур негативно восприняты инвесторами, а в то время, когда у вложений в эту компанию возникнут хорошие перспективы, у игроков рынка не будет качественной и независимой оценки в виде аналитического отчета по компании. Таким образом, инвесторы будут лишены нужной им информации и будут вынуждены искать и анализировать ее самостоятельно.

Однако даже по тем компаниям, чьи рыночные активы пользуются спросом, все же не всегда имеется качественная аналитика, которая может помочь инвестору принять решение о покупке или продаже ее ценных бумаг.

В этой статье рассмотрим, что же обязательно должно присутствовать в аналитическом отчете по компании (публичной и частной), чтобы его можно было считать качественным и использовать в принятии инвестиционных решений.

[irp]

Обязательные элементы аналитического отчета по компании

1/ Обзор компании и ее деятельности:

- краткая история развития,

- географическое расположение офиса компании, представительств, «дочек» и филиалов,

- основные направления бизнеса, текущие продукты и услуги.

2/ Структура капитала (акционерного и заемного), инсайдерские сделки и держатели акций компании.

3/ Структура компании и система управления (филиалы, представительства, дочерние компании, обособленные бизнес-единицы и т.д.).

4/ Характеристика рынка и отрасли:

- объем рынка и перспективы роста,

- цикличность бизнеса,

- факторы и динамика спроса и предложения,

- особенности ценообразования и определения себестоимости продукции,

- основные риски.

5/ Ближайшие конкуренты и доля рынка компании.

6/ Структура продаж, в т.ч. степень зависимости от ключевых покупателей.

7/ Особенности маркетинговой политики.

8/ Порядок взаимодействия с поставщиками и степень зависимости от ключевых поставщиков.

9/ Описание жизненных циклов продукта.

10/ Планы компании по капитальным вложениям и R&D.

11/ Характеристика менеджмента и кадровой политики компании:

- заработная плата и компенсации топ-менеджмента,

- не денежные компенсации работникам компании,

- вознаграждение работников опционами на акции.

12/ Стратегия роста компании.

13/ Анализ фундаментальных показателей на базе финансовой отчетности компании:

- анализ динамики Бухгалтерского баланса за 5 лет,

- анализ динамики Отчета о прибылях и убытках за 5 лет,

- анализ динамики Отчета о движении денежных средств за 5 лет,

- анализ структуры выручки в процентном соотношении по сегментам,

- анализ динамики коэффициентов и мультипликаторов, характеризующих эффективность использования активов компании (Gross Margin, Operating Margin, Net Margin, FCF Margin, ROE, ROA, ROIC, Debt/Equity, Equity/Assets, P/S и P/E).

14/ Факторы риска, присущие компании.

15/ Последние корпоративные новости.

16/ Краткое резюме.

Безусловно допускается изменение вышеприведенного порядка представления всех обязательных элементов. К тому же, вышеприведенный список – это базовый набор, который может изменяться в связи с отраслевыми особенностями деятельности компании. Однако данный перечень дает инвестору наиболее полное представление о компании и ее финансовых перспективах.

[irp]

5,269 total views, 1 views today

Следите за нашими обновлениями:

0

0

голоса

Рейтинг статьи

Горизонтальный и вертикальный анализ финансовой отчетности

Обычно проведение анализа финансовой отчетности начинается с горизонтального анализа. Горизонтальный анализ финансовой отчетности предполагает, что компания работает в течении нескольких периодов, при этом данный анализ фокусируется на тенденциях и изменениях в финансовых отчетах с течением времени. Наряду с суммами, представленными в финансовых отчетах, горизонтальный анализ может помочь пользователю финансовой отчетности видеть относительные изменения с течением времени и выявлять позитивные или, возможно, тревожные тенденции.

Рассмотрим анализ финансовой отчетности предприятия на примере. Возможен анализ различных форм финансовой отчетности. Мы будем использовать отчет о прибылях и убытках (показанный ниже), чтобы объяснить, как можно подготовить трехлетний горизонтальный анализ.

Сравнительный отчет о прибылях и убытках

| 2014 | 2015 | 2016 | |

| Выручка | 100 000 | 108 000 | 120 000 |

| Себестоимость продаж | – 78 000 | – 82 000 | – 90 000 |

| Валовая прибыль | 22 000 | 26 000 | 30 000 |

| Операционные расходы | – 17 500 | – 19 400 | – 21 600 |

| Операционная прибыль | 4 500 | 6 600 | 8 400 |

Табл.1. Пример анализа финансовой отчетности

В данном подходе к горизонтальному анализу назначается базовый год, а сумма каждой статьи финансовой отчетности в последующие годы конвертируется в процент от суммы за базовый год. Предполагая, что 2014 год является базовым, доходы за 2015 и 2016 годы составили 108% и 120% от суммы базового года.

Аналогичные вычисления были сделаны для остальных элементов отчета о прибылях и убытках, как показано ниже.

| 2014 | 2015 | 2016 | ||||

| Выручка | 100 000 | 100% | 108 000 | 108% | 120 000 | 120% |

| Себестоимость продаж | – 78 000 | 100% | – 82 000 | 105% | – 90 000 | 115% |

| Валовая прибыль | 22 000 | 100% | 26 000 | 118% | 30 000 | 136% |

| Операционные расходы | – 17 500 | 100% | – 19 400 | 111% | – 21 600 | 123% |

| Операционная прибыль | 4 500 | 100% | 6 600 | 147% | 8 400 | 187% |

Табл. 2. Пример анализа финансовой отчетности

Из этого экспресс анализа финансовой отчетности можно сделать выводы о некоторых интересных тенденциях. Суммы и проценты в долларах для каждой статьи финансового отчета увеличивались с каждым годом, но тенденции по каждому пункту отличались. Например, в 2016 году, когда выручка составляла 120% от суммы базового года, себестоимость проданных товаров была меньше – всего 115% от суммы базового года. Возможно, компания повысила отпускные цены и/или снизила стоимость запасов.

Обратите внимание, что чистая прибыль за 2016 год составила 187% от суммы базового года; хотя операционные расходы увеличились до 123% от суммы базового года, что было более чем компенсировано благоприятными тенденциями в доходах и себестоимости проданных товаров.

В дополнение к сопоставлениям с базовым годом могут быть проанализированы суммарные и процентные изменения от одного года к другому. Например, выручка за 2015 год увеличилась на 8 000 долл. или на 8% по сравнению с предыдущим годом, а доходы за 2016 год увеличились на 12 000 долл. или 11,1% по сравнению с предыдущим годом.

Как выбрать базовый год? По сути, выбор базового года зависит от конкретного пользователя финансовой отчетности. Например, когда инвестор пытается решить, покупать или продавать акции компании в момент, когда компания испытала значительные изменения, например, приход нового руководства или разработка новой линейки продуктов. В такой ситуации, возможно, за базовый год будет принят последний год перед изменениями.

Являются ли эти пропорциональные увеличения, которые мы рассчитали для вышеприведенного примера, положительными? Возможно, что конкуренты в той же отрасли показывают еще больший рост. Чтобы интерпретировать пропорциональные изменения, пользователю потребуется дополнительная информация – отраслевые средние показатели и/или показатели другой компании, которую пользователь финансовой отчетности также рассматривает в инвестиционных целях.

Вертикальный анализ финансовой отчетности

Вертикальный анализ финансовой отчетности проводится в целях определения общего финансового состояния, поскольку все суммы за данный год конвертируются в проценты от основного компонента финансовой отчетности. Анализ по вертикали или по размеру позволяет увидеть состав каждого финансового отчета и определить, произошли ли существенные изменения.

После того, как общая сумма активов каждого года устанавливается как 100% (или общие обязательства плюс акционерный капитал, поскольку суммы должны быть сбалансированы), суммы различных счетов рассчитываются в процентах от общей суммы активов.

Когда расчет завершен, сумма процентов всех счетов активов должна быть равна 100%. Величина в процентах по всем счетам обязательств и собственного капитала также будет равна 100% (см. таблицу ниже).

| 2014 | 2015 | 2016 | ||||

| Денежные средства | 608 000 | 30% | 755 000 | 29% | 783 000 | 31% |

| Дебиторская задолженность | 476 000 | 24% | 500 000 | 19% | 556 000 | 22% |

| Запасы | 500 000 | 25% | 615 000 | 23% | 595 000 | 24% |

| Внеоборотные активы | 441 000 | 22% | 760 000 | 29% | 591 000 | 23% |

| АКТИВЫ всего | 2 025 000 | 100% | 2 630 000 | 100% | 2 525 000 | 100% |

| Кредиторская задолженность | 115 000 | 6% | 160 000 | 6% | 65 000 | 3% |

| Задолженность по заработной плате | 55 000 | 3% | 65 000 | 2% | 60 000 | 2% |

| Задолженность по налогам | 18 000 | 1% | 35 000 | 1% | 25 000 | 1% |

| Векселя к оплате | 87 000 | 4% | 210 000 | 8% | 175 000 | 7% |

| Акционерный капитал | 400 000 | 20% | 450 000 | 17% | 450 000 | 18% |

| Добавочный капитал | 600 000 | 30% | 700 000 | 27% | 700 000 | 28% |

| Нераспределенная прибыль | 750 000 | 37% | 1 010 000 | 38% | 1 050 000 | 42% |

| ПАССИВЫ всего | 2 025 000 | 100% | 2 630 000 | 100% | 2 525 000 | 100% |

Табл. 3. Пример анализа финансовой отчетности

Вертикальный анализ баланса будет отвечать на вопросы, касающиеся счетов активов, обязательств и капитала:

- Какой процент от общих активов классифицируется как оборотные активы? Какой процент от общей суммы обязательств и акционерного капитала составляют текущие обязательства? Какова доля запасов в активах? Со временем эта доля изменяется? Если «Да», то увеличивается или уменьшается?*

*Ответы могут привести к дополнительным вопросам: Если доля растет, может ли это указывать на то, что компания испытывает трудности с продажей своих запасов? Если «Да», то это из-за усиления конкуренции в отрасли или, возможно, устаревания запасов этой компании? - Какой процент от общих активов составляет дебиторская задолженность? Со временем доля значительно изменяется? Если «Да», то увеличивается или уменьшается?*

*Ответы могут привести к дополнительным вопросам: Если доля растет, может ли это указывать на то, что компания испытывает трудности с оплатой дебиторской задолженности? Если она снижается, это может означать, что компания ужесточила свою кредитную политику? Возможно, компания теряет продажи, которые она могла бы осуществить с менее жесткой кредитной политикой? - Каков состав структуры капитала или, другими словами, какой процент от общего объема активов составляют обязательства? Какой процент приходится на акционерный капитал?

Вертикальный анализ отчета о прибылях и убытках помогает ответить на вопросы:

- Какова доля выручки от реализации проданных товаров?

- Каков процент валовой прибыли?

- Какова совокупность расходов (в процентах), которые компания понесла в этот период?

Экспресс анализ финансовой отчетности, в приведенном выше примере за три года, показывает, что организация является довольно стабильной. Экспресс анализ финансовой отчетности будет более значимым, если сравнить показатели со средними показателями конкурентов или отрасли в целом, а также показателями за длительный период времени для одной компании. Если отмечены некоторые необоснованные колебания для одной компании с течением времени и/или проценты существенно отличаются от средних по отрасли, следует учитывать возможность искажения финансовой отчетности.

Коэффициентный анализ показателей финансовой отчетности

Методы анализа финансовой отчетности, как было указано выше, помимо горизонтального и вертикального анализа, включают коэффициентный анализ.

Существуют десятки различных коэффициентов, с помощью которых можно анализировать финансовую отчетность. В данной статье приведем несколько важных показателей и сгруппируем их по пяти основным категориям. Коэффициенты представлены в упрощенном виде, чтобы сделать их более понятными.

1. Коэффициенты ликвидности

2. Коэффициенты рентабельности

3. Коэффициенты платежеспособности

4. Показатели операционной эффективности

5. Показатели движения денежных средств

1. Коэффициенты ликвидности

Ликвидность компании – способность выполнять краткосрочные финансовые обязательства. Анализ ликвидности проводится путем сравнения наиболее ликвидных активов компании, которые могут быть легко конвертированы в деньги, с ее краткосрочными обязательствами.

В целом, чем выше уровень покрытия ликвидными активами краткосрочных обязательств, тем лучше. Если компания имеет низкий уровень покрытия, то это может быть признаком того, что ей будет сложно выполнить свои краткосрочные финансовые обязательства, а значит вести текущие операции.

В кризисные времена для бизнеса или экономики компания с недостаточной ликвидностью может быть вынуждена принять жесткие меры для выполнения своих обязательств. Эти меры могут включать ликвидацию производственных активов, продажу запасов или даже продажу бизнес-единицы, что в свою очередь может нанести ущерб, как краткосрочной жизнеспособности компании, так и долгосрочному финансовому здоровью.

Расчет коэффициентов ликвидности основан на показателях текущих активов компании и текущих обязательств, взятых из формы баланса фирмы.

Примеры коэффициентов ликвидности:

- Коэффициент текущей ликвидности;

- Коэффициент быстрой ликвидности;

- Коэффициент денежных средств.

Коэффициент текущей ликвидности – способность компании покрывать свои краткосрочные обязательства текущими активами.

Коэффициент текущей ликвидности = Оборотные активы/Текущие обязательства

Коэффициент текущей ликвидности, равный 1,0 или выше, свидетельствует о том, что компания имеет хорошие возможности для покрытия своих текущих или краткосрочных обязательств. Значение коэффициента менее 1,0 может быть признаком проблем или финансовых трудностей.

Коэффициент быстрой ликвидности представляет собой дополнение и уточнение коэффициента текущей ликвидности, с помощью которого измеряется уровень наиболее ликвидных текущих активов, которые доступны для покрытия текущих обязательств. Коэффициент быстрой ликвидности более консервативен, чем текущий коэффициент, поскольку он исключает запасы и другие текущие активы, которые, как правило, сложнее превратить в деньги.

(Эквиваленты денежных средств + товарные ценные бумаги + дебиторская задолженность)/Текущие обязательства

Коэффициент денежных средств – еще одно измерение способности компании выполнять свои краткосрочные обязательства.

(Денежные средства + рыночные ценные бумаги)/Текущие обязательства

2. Коэффициенты рентабельности

В эту группу входят различные показатели прибыльности. Эти коэффициенты, так же как и показатели операционной деятельности, дают пользователям детальное представление о том, насколько хорошо компания использует свои ресурсы для получения прибыли и увеличения акционерной стоимости.

Долгосрочная рентабельность компании имеет очень большое значение, как для «живучести» компании, так и для акционеров. Именно эти коэффициенты могут дать понимание обо всех составляющих прибыли. В эту группу входят четыре важнейших показателя прибыли, которые отражаются в разных разделах отчета о прибылях и убытках.

В отчете о прибылях и убытках есть четыре уровня прибыли: валовая прибыль, операционная прибыль, прибыль до налогообложения и чистая прибыль. Термин «маржа» может относиться к абсолютному числу для данного уровня прибыли и/или к числу в процентах от чистых продаж/выручки. Анализ рентабельности использует расчет в процентах, чтобы обеспечить комплексную оценку прибыльности компании за 3-5 лет по сравнению и с аналогичными компаниями, и с отраслевыми показателями.

Цель анализа маржи – выявить положительные/отрицательные тенденции в прибыли компании. В значительной степени это качество и рост доходов компании, которые способствуют цене ее акций.

Валовая маржа = Валовая прибыль/Чистые продажи (выручка)

Операционная маржа = Операционная прибыль/Чистые продажи (выручка)

Маржа по прибыли до налогообложения = Прибыль до налогообложения/Чистые продажи (выручка)

Чистая маржа = Чистая прибыль/Чистые продажи (выручка)

3. Коэффициенты задолженности

Коэффициент задолженности компании – отношение общей суммы долга к совокупным активам. Общая задолженность включает, как краткосрочную, так и долгосрочную задолженность. Существует несколько коэффициентов долговых обязательств, которые дают пользователям представление об общей долговой нагрузке компании, а также о соотношении собственного капитала и долга.

Долговые коэффициенты могут использоваться для определения общего уровня финансового риска, с которым сталкивается компания и ее акционеры. В целом, чем больше сумма долга, тем выше потенциальный уровень финансовых рисков, с которыми бизнес может столкнуться, включая банкротство.

Долг – это форма финансового рычага. Чем больше рычаг компании, тем выше уровень финансового риска. С другой стороны, определенный рост кредитного плеча может способствовать росту компании. Хорошо управляемые компании ищут оптимальное количество финансовых рычагов для своей конкретной ситуации.

Примеры коэффициентов:

- Коэффициент задолженности;

- Отношение долга к собственному капиталу.

Коэффициент задолженности сравнивает общий долг компании с ее совокупными активами. Это дает кредиторам и инвесторам представление относительно размера рычага, используемого компанией. Чем ниже процент, тем меньший рычаг используется компанией, и тем сильнее ее позиция. В целом, чем выше отношение, тем больше риск, который компания принимает на себя.

Коэффициент задолженности = Общая сумма обязательств/Общая сумма активов

Отношение долга к собственному капиталу – еще один коэффициент, который сравнивает общую сумму долга компании с ее совокупным акционерным капиталом. Это оценка доли баланса компании, которая финансируется поставщиками и кредиторами.

Как и у предыдущего коэффициента, более низкие показатели означают, что компания использует меньшее кредитное плечо и имеет более устойчивую позицию.

4. Показатели операционной эффективности

Каждый из коэффициентов этой группы имеет разные входные данные и измеряет различные сегменты общей операционной эффективности компании. Эти коэффициенты дают пользователям представление об эффективности и управлении компанией в течение измеряемого периода.

Эти коэффициенты показывают, насколько эффективно компания использует свои активы для получения дохода, насколько эффективно компания конвертирует продажи в деньги, как использует свои ресурсы для генерации продаж и увеличения акционерной стоимости. В целом, чем выше эти коэффициенты, тем лучше для акционеров.

Примеры коэффициентов операционной эффективности

- Фондоотдача;

- Коэффициент продаж (доходов) на одного сотрудника;

- Коэффициент операционного цикла.

Фондоотдача – коэффициент, который является показателем эффективности основных фондов компании (основных средств) в отношении генерирования продаж. Для большинства компаний инвестиции в основные средства представляют собой самый большой компонент совокупных активов. Этот коэффициент предназначен для отражения эффективности компании в управлении этими значительными активами. Чем выше годовой коэффициент, тем лучше.

Фондоотдача = Выручка/Основные средства

Коэффициент продаж (доходов) на одного сотрудника. В качестве показателя производительности персонала этот коэффициент показывает объем продаж или выручку, в расчете на одного сотрудника. Чем выше показатель, тем лучше. В этом измерении трудоемкие предприятия (например, предприятия розничной торговли) будут менее производительными, чем высокотехнологичные, высокопроизводительные производители.

Продажи на одного сотрудника = Выручка/Количество сотрудников (среднее)

5. Показатели движения денежных средств

В этой группе рассматриваются индикаторы денежных потоков, в которых основное внимание уделяется объему генерируемых денежных средств и системы обеспечения финансовой устойчивости, которую получает компания. Эти коэффициенты могут дать пользователям еще один взгляд на финансовое состояние и эффективность компании. Коэффициенты этой группы используют денежный поток в сравнении с другими показателями компании.

Примеры коэффициентов денежных средств:

- Коэффициент операционного денежного потока к продажам;

- Коэффициент чистого денежного потока к операционному денежному потоку;

- Коэффициенты покрытия денежного потока.

Коэффициент операционного денежного потока к продажам – соотношение, выраженное в процентах, операционного денежного потока компании с ее чистыми продажами или доходами, что дает инвесторам представление о способности компании превращать продажи в денежные средства.

Коэффициент операционного денежного потока к продажам = Операционный денежный поток/чистые продажи (доход)

Коэффициент свободного денежного потока к операционному денежному потоку измеряет взаимосвязь свободного денежного потока и операционного денежного потока. Свободный денежный поток чаще всего определяется как операционный денежный поток за вычетом капитальных затрат, который в анализе считается существенным оттоком средств для поддержания конкурентоспособности и эффективности компании. Денежный поток, оставшийся после этого вычета, считается «свободным» денежным потоком, который становится доступным для использования в целях расширения, приобретения бизнеса и/или обеспечения финансовой стабильности. Чем выше процент свободного денежного потока, встроенного в операционный денежный поток компании, тем выше финансовая устойчивость компании.

Свободный денежный поток к операционному денежному потоку = (Операционный денежный поток – капитальные затраты)/Операционный денежный поток.

Таким образом, финансовое состояние организации определяется на основе анализа финансовой отчетности. Финансовый анализ по данным отчетности использует следующие методы анализа финансовой отчетности: горизонтальный, вертикальный и коэффициентный. Данный анализ удобно проводить в автоматизированной системе, например, «WA: Финансист», которая позволяет с помощью специального инструмента произвольных отчетов рассчитывать любые коэффициенты, а также проводить горизонтальный и вертикальный анализ отчетности.

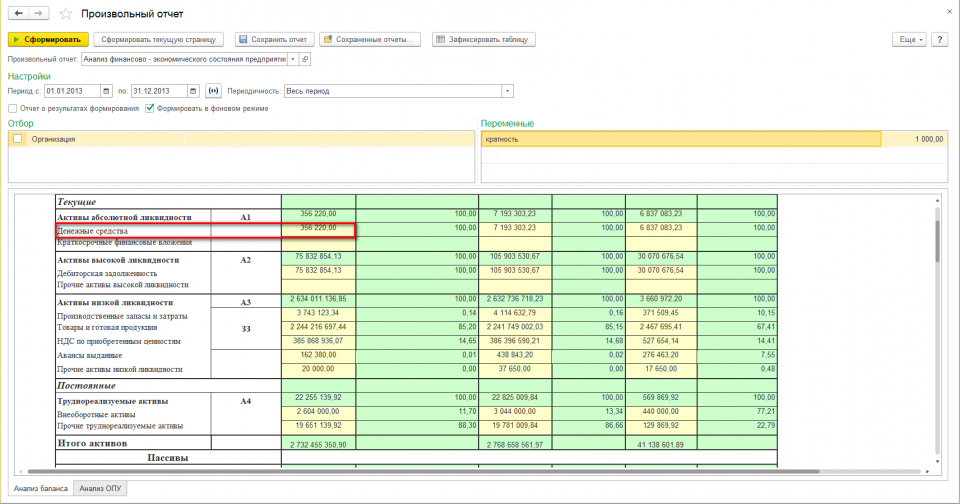

Пример реализации финансового анализа в WA:Финансист

Возможности «WA:Финансист» по формированию любой произвольной финансовой отчетности на примере «Анализа финансовой отчетности»

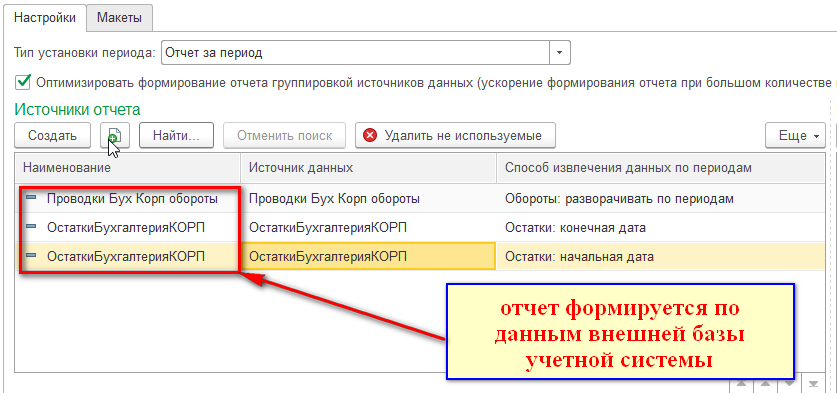

«WA:Финансист» позволяет настроить различную отчетность с помощью конструктора «Произвольная отчетность» путем загрузки шаблонов формата excel и их заполнения по плановым или фактическим данным: внутренним данным собственно «Финансиста» или данным из внешних учетных систем.

В статье «Анализ фин.отчетности» на нашем сайте дано описание вариантов финансового анализа и примеры расчета коэффициентов ликвидности для отчета «ОДДС». Посмотрим, как настраивается его заполнение в «WA:Финансист».

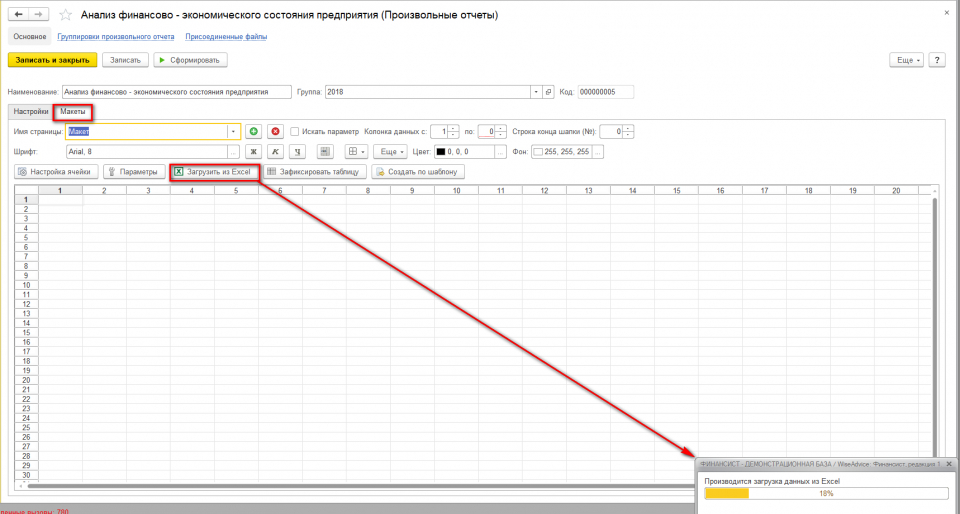

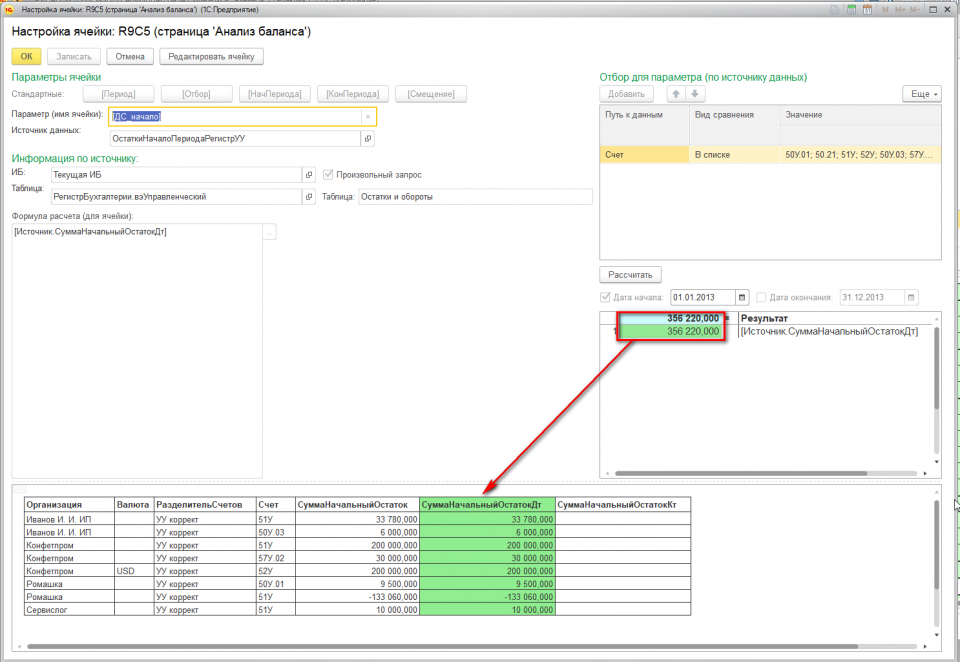

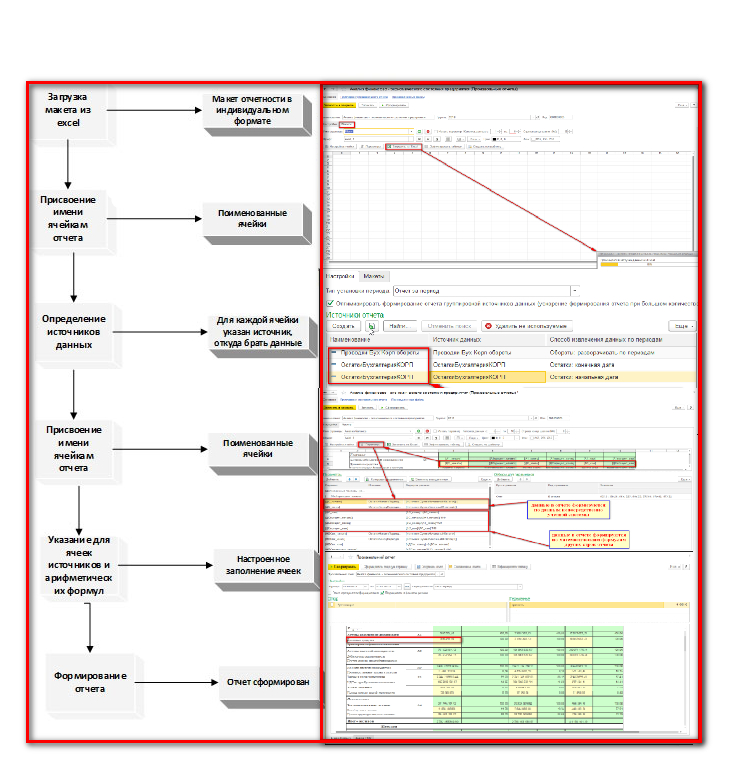

Первым делом выполняется действие загрузки макета отчета из файла формата excel:

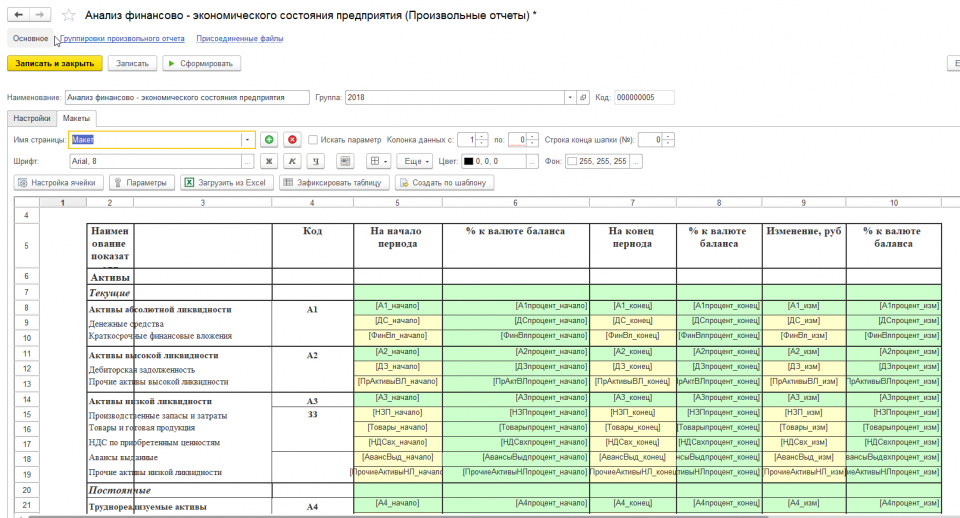

Макет загружается точно в том виде, как настроен в excel:

Каждой ячейке необходимо присвоить имя типа [ИМЯ] и указать источник, из которого должны заполнять данные отчета.

Варианты источников могут быть следующие:

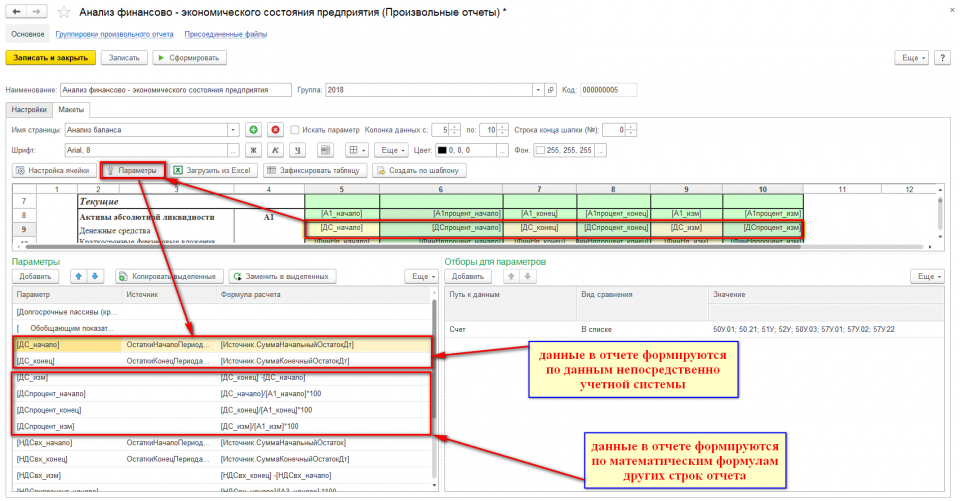

- Заполнение по какой-либо формуле на основании ячеек текущего отчета или других отчетов;

- Заполнение по данным, хранящимся внутри системы «WA:Финансист» или во внешних учетных системах на платформе 1С.

В Настройках отчета хранится список всех настроенных/доступных для него источников:

После определения списка источников их нужно указать в каждой ячейке отчета:

После выполнения вышеперечисленных действий для всех ячеек отчета он формируется автоматически по данным, указанным в отборах отчета и отборах источников:

Суммы, сформированные в отчете, можно расшифровать по источникам их получения:

В качестве резюме можно описать процесс настройки финансовой отчетности по шагам:

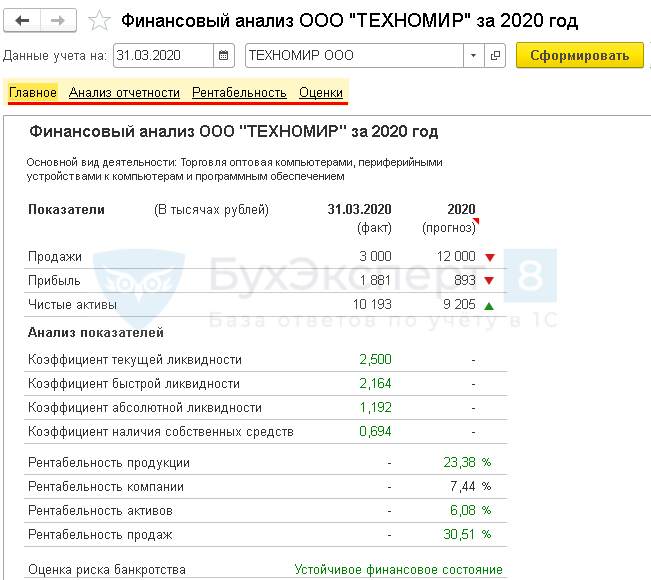

Проанализировать финансовое состояние организации в Бухгалтерия 3.0 можно, начиная с версии 3.0.43.223 с помощью отчета Финансовый анализ. Это серьезный инструмент, помогающий руководителю в принятии важных управленческих решений. На его основе рассчитывают основные показатели финансовой деятельности организации.

В этой статье:

- описан состав отчета Финансовый анализ;

- разобрана настройка отчета;

- даны рекомендации по его использованию.

Содержание

- Финансовый анализ

- Состав Финансового анализа

- Главное

- Бухгалтерская отчетность

- Анализ отчетности

- Коэффициенты

- Рентабельность

- Оценки

- Настройка Финансового анализа

- Шапка отчета

- Разделы отчета

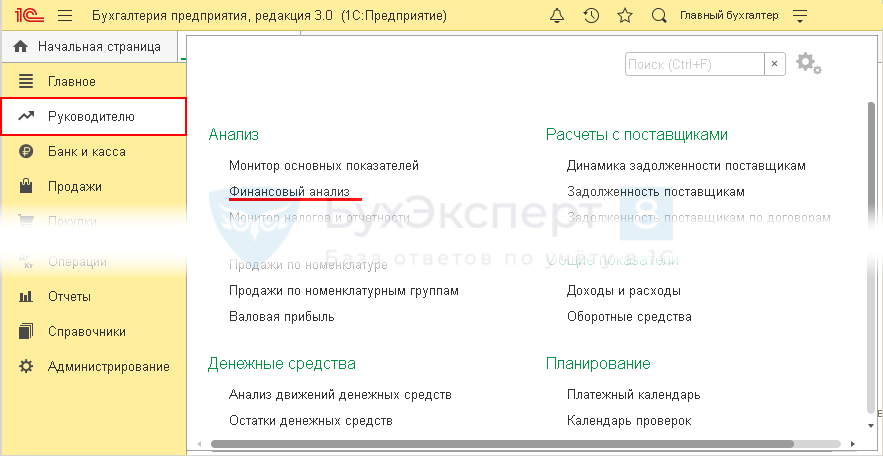

Финансовый анализ

Отчет Финансовый анализ располагается в разделе Руководителю — Анализ.

Состав отчета Финансовый анализ напоминает отчет Досье контрагента, но является более мощным инструментом анализа, поскольку использует:

- данные учетной системы, в то время как Досье контрагента только данные Росстата;

- 10 критериев расчета, в то время как Досье контрагента только 4.

Информация в отчете сгруппирована в разделы:

- Главное;

- Бухгалтерская отчетность;

- Анализ отчетности;

- Коэффициенты;

- Рентабельность;

- Оценки.

Отчет формируется нарастающим итогом с 1 января года, указанного в дате отчета, по заданную дату.

Выбрать дату больше текущей не получится. Программа отследит через системное время компьютера актуальную дату и установит ее в шапке отчета. Если в поле Данные учета на указан не последний месяц года, анализ выполнится с использованием прогнозных данных на конец года.

Состав Финансового анализа

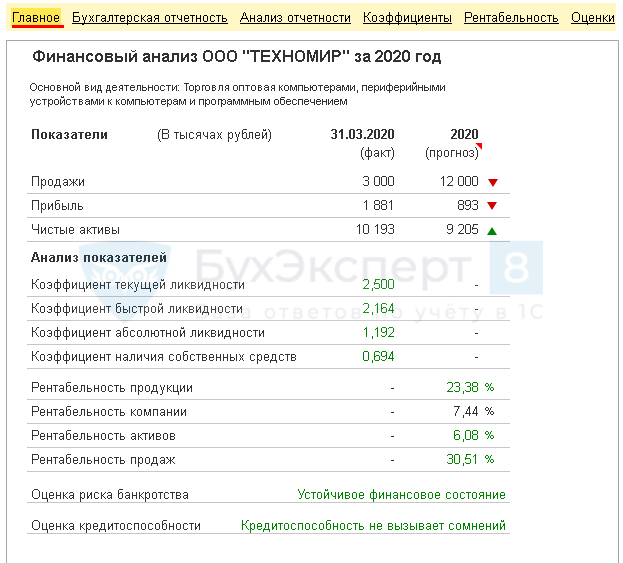

Главное

В разделе Главное отображается сводная информация на основе более детальной проработки данных из других вкладок отчета.

Сводная информация включает:

- Основные показатели организации:

- Продажи;

- Прибыль;

- Чистые активы.

- Анализ показателей:

- Коэффициент текущей ликвидности;

- Коэффициент быстрой ликвидности;

- Коэффициент абсолютной ликвидности;

- Коэффициент наличия собственных средств;

- Рентабельность продукции;

- Рентабельность компании;

- Рентабельность активов;

- Рентабельность продаж;

- Оценка риска банкротства;

- Оценка кредитоспособности.

По итогам раздела руководитель может объективно судить о состоянии предприятия.

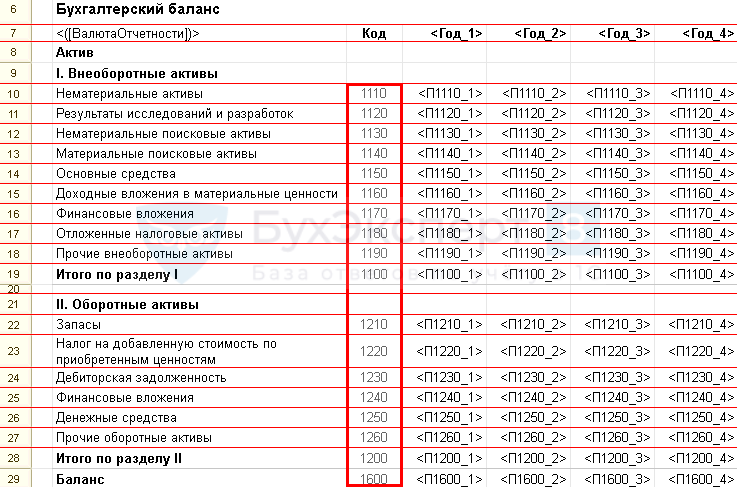

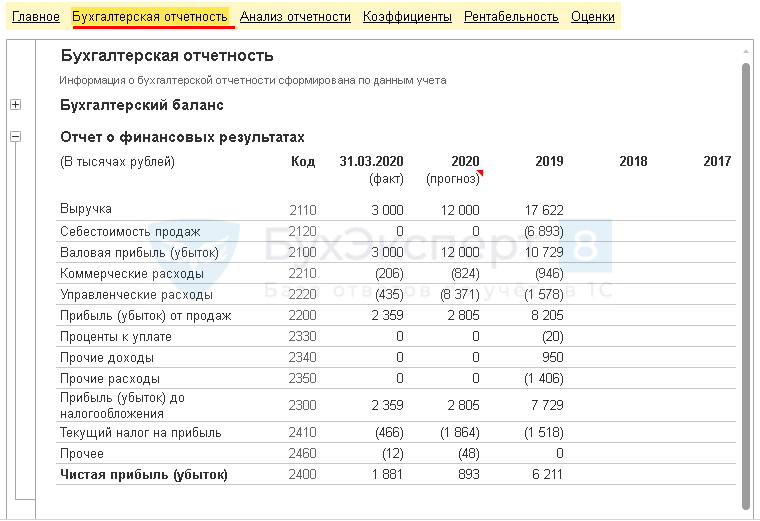

Бухгалтерская отчетность

В разделе Бухгалтерская отчетность выводится информация по бухотчетности организации за 4 года, включая период составления отчета. Это позволяет проанализировать динамику развития предприятия, оценить, как менялась за эти годы выручка и прибыль, спрогнозировать будущие результаты и при необходимости принять важные управленческие решения.

Информация раздела Бухгалтерская отчетность состоит из:

- бухгалтерского баланса;

- отчета о финансовых результатах.

БухЭксперт8 обращает внимание, что данные раздела Бухгалтерская отчетность — Бухгалтерский баланс включают не все строки баланса, а только те, что необходимы для выполнения расчетных оценок финансового анализа.

Подробнее в ответе на вопрос: Финансовый анализ

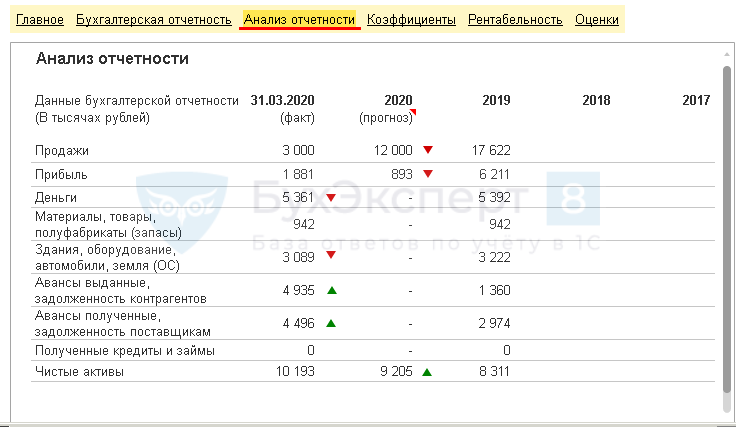

Анализ отчетности

В разделе Анализ отчетности выводятся сводные показатели за 4 года, включая период составления отчета:

- выручка от продаж;

- прибыль;

- денежные средства;

- основные средства;

- запасы;

- задолженность контрагентов и задолженность перед контрагентами;

- полученные кредиты и займы;

- чистые активы.

Расчет чистых активов выполняется программой полностью автоматически согласно порядку, утв. Приказом Минфина РФ от 28.08.2014 N 84н.

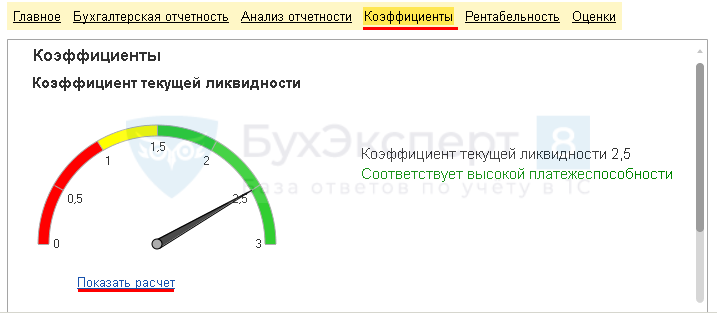

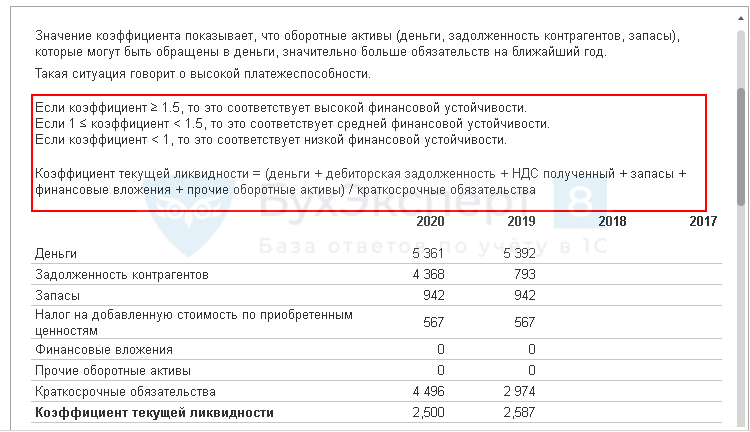

Коэффициенты

В разделе приведен расчет 4-х главных показателей, позволяющих проанализировать финансовое состояние организации:

Коэффициенты рассчитываются по данным бухгалтерской отчетности. Формулу и подробное описание расчета можно посмотреть по ссылке Показать расчет по каждому коэффициенту.

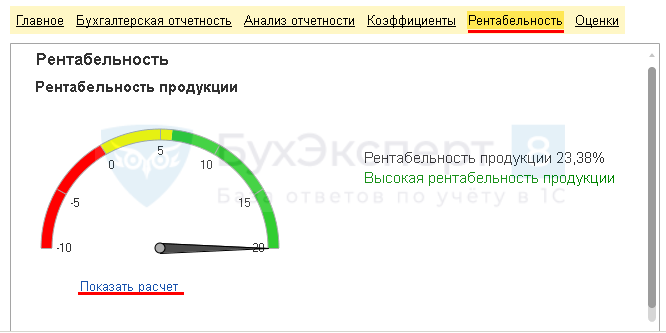

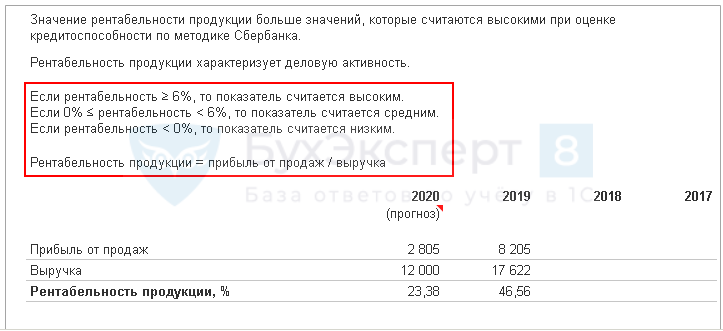

Рентабельность

В разделе приведен расчет 4-х показателей экономической эффективности предприятия:

Каждая рентабельность рассчитываются по своей формуле. Подробное описание расчета можно посмотреть по ссылке Показать расчет.

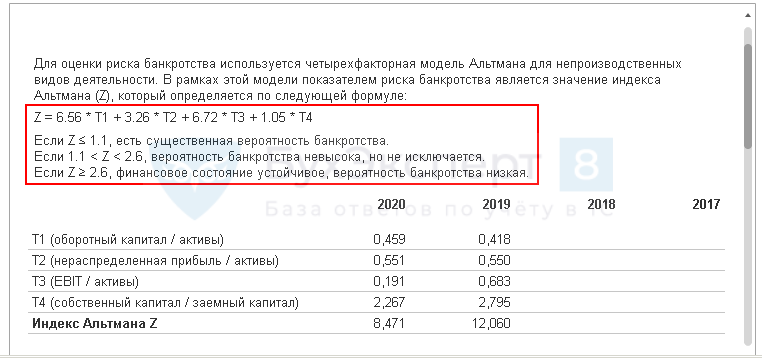

Оценки

В разделе приводятся вероятностные оценки финансового состояния организации:

Подробное описание расчета оценок смотрите по ссылке Показать расчет.

Настройка Финансового анализа

Настройка Финансового анализа включает настройки:

- шапки отчета;

- разделов отчета.

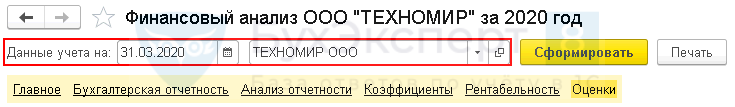

Шапка отчета

В шапке отчета указываются:

- Дата — период формирования отчета. Всегда используется последнее число месяца.

- Организация — для которой формируется финансовый анализ. Поле активно, если в базе ведется учет по нескольким организациям.

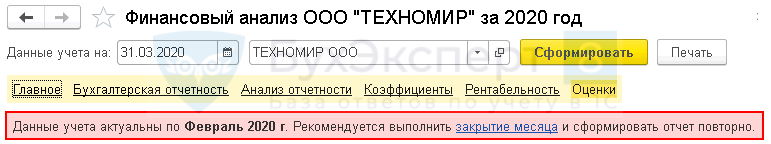

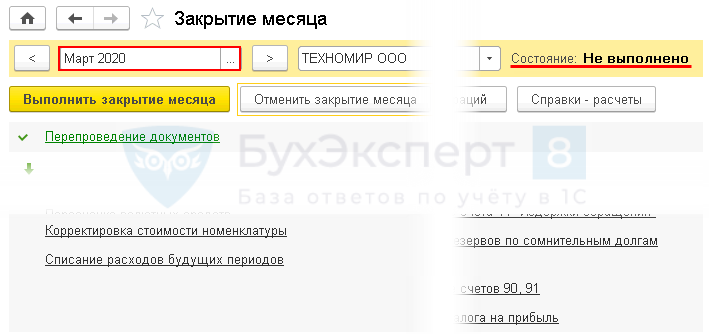

При формировании Финансового анализа период, за который делается отчет, должен быть закрыт. В противном случае, программа не позволит сформировать финансовый анализ: пользователю будут даны рекомендации закрыть месяц и повторно создать отчет.

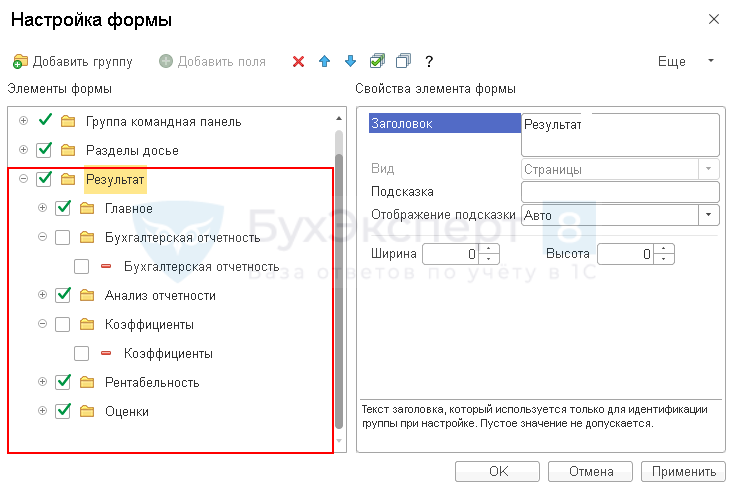

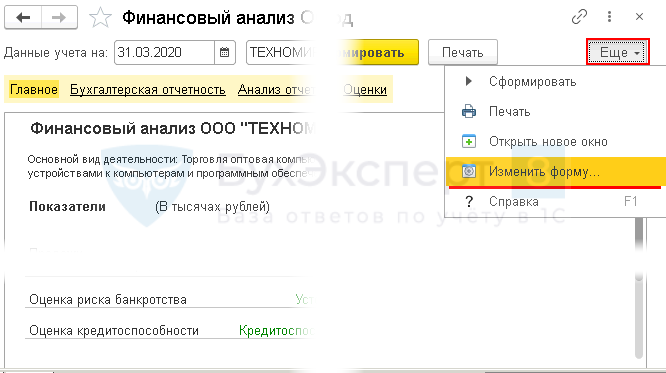

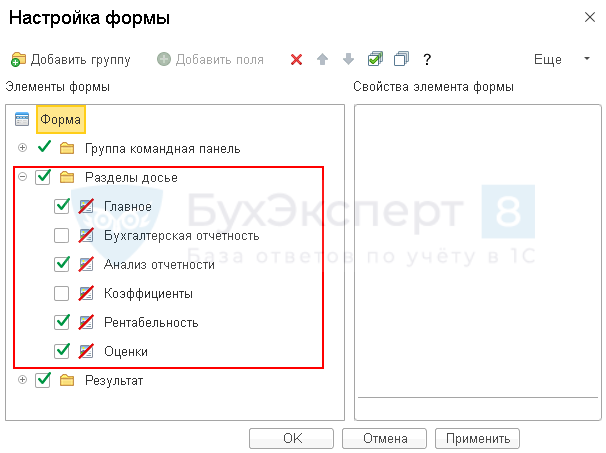

Разделы отчета

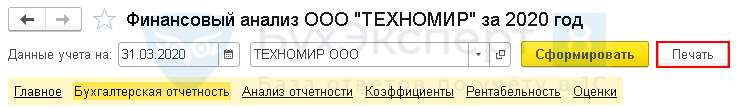

Настройка разделов отчета выполняется по кнопке ЕЩЕ — Изменить форму.

В Настройке формы установите флажки по нужным разделам в группе Разделы досье.

Сохраните настройки по кнопке ОК или Применить и сформируйте отчет.

Информация отобразится только по выбранным разделам.

При изменении настроек группы Результат в разделах со снятыми флажками дублируется информация ближайшего активного раздела. Поэтому настройки по разделам выполняются только по группе Разделы досье.

На вкладке Бухгалтерская отчетность отображается информация вкладки Главное.

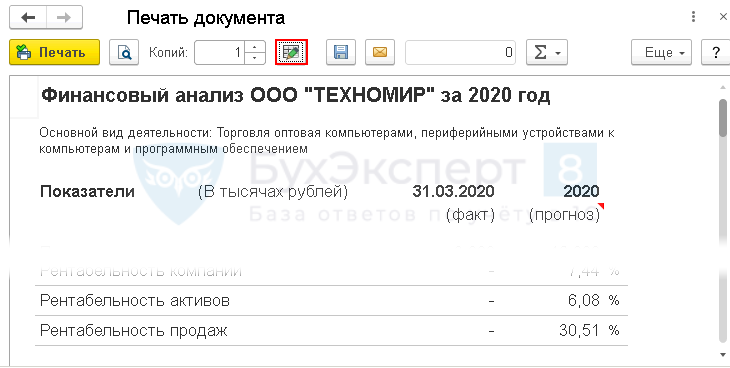

Отчет редактируется по кнопке «карандашик» после формирования печатной формы по кнопке Печать.

Печатная форма отчета сохраняется в любом из предложенных форматов, а также ее можно отправить по электронной почте.

См. также:

- Монитор основных показателей

- Досье контрагента

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Анализ финансового состояния — один из важнейших этапов оценки результатов, достигнутых компанией по итогам отчетного года.

На основе данных такого анализа собственники и менеджмент компании получают информацию о факторах, повлиявших на результаты бизнеса, оценивают экономические возможности по дальнейшему развитию.

Данные анализа служат базой для разработки бизнес-планов и операционных бюджетов на следующий год.

Анализ финансового состояния всегда востребован при привлечении внешнего финансирования, так как его итоги помогают оценить кредитоспособность компании и спрогнозировать ее динамику на будущее. Следовательно, руководитель финансово-экономической службы любой компании обязан проводить качественный анализ ее финансового состояния после формирования в управленческом учете годовых итогов деятельности.

АНАЛИЗИРУЕМ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ПО ИТОГАМ ГОДА

Анализ результатов деятельности необходим для понимания того, насколько эффективно предприятие использует имеющиеся у него активы, в какой степени сбалансированы источники их формирования. С помощью анализа можно оценить стабильность структуры имущества компании и источников его формирования.

Основой для анализа результатов деятельности предприятия служит управленческий баланс. Как правило, для оценки используют агрегированный (предварительно укрупненно сгруппированный) вариант баланса.

Рассмотрим для примера агрегированный баланс компании «Альфа», на показателях которого по итогам 2018 и 2019 гг. проведем анализ (табл. 1). В таблицу включены данные баланса на 01.01.2018 (то есть по итогам 2017 г.), но они понадобятся только для последующего расчета финансовых коэффициентов в рамках анализа финансового состояния компании.

Начнем оценку результатов деятельности компании «Альфа» с горизонтального анализа, рассмотрев динамику статей баланса по итогам 2019 г. в сравнении с итогами 2018 г.

Сразу отметим, что за 2019 г. общая валюта баланса увеличилась в абсолютном значении на 29 000 тыс. руб., в относительном — на 21,8 %.

В части имущества компании выявлен опережающий рост внеоборотных активов, которые выросли на 18 000 тыс. руб. (23,2 %). Оборотные активы по итогам 2019 г. выросли на 11 000 тыс. руб. (19,8 %).

В качестве положительного момента следует выделить тот факт, что наименее ликвидная часть оборотных активов в виде запасов ТМЦ увеличилась за анализируемый период в наименьшей степени — только на 7,7 %. Это свидетельствует об эффективной политике управления запасами.

В части источников формирования имущества компании «Альфа» наибольшими темпами выросла величина собственных средств — на 16 500 тыс. руб. (+33,7 %). Долгосрочные обязательства уменьшились на 3500 тыс. руб. (–35 %), краткосрочные увеличились на 16 000 тыс. руб. (+21,6 %).

Дебиторская и кредиторская задолженности в составе баланса компании увеличились опережающими темпами по сравнению с общими показателями актива и пассива. Дебиторская задолженность выросла на 33,3 % (+6000 тыс. руб.), кредиторская — на 25 % (+5000 тыс. руб.). Момент положительный, так как за счет этого имеющийся на 01.01.2019 дисбаланс задолженностей в пользу «дебиторки» уменьшился с 2000 до 1000 тыс. руб.

Теперь оценим оптимальность структуры баланса компании «Альфа» с помощью вертикального анализа (табл. 2).

Из таблицы 2 видно, что структура основных групп активов по итогам 2019 г. изменилась незначительно: доля внеоборотных активов выросла на 0,7 %, на такой же процент уменьшилась доля оборотных активов.

Изменения в структуре источников формирования активов за 2019 г. более существенные. На 6,9 % увеличилась доля собственных средств, на 0,3 % — доля долгосрочных обязательств компании (при снижении доли краткосрочных обязательств на 7,2 %). Этот факт свидетельствует об улучшении структуры источников формирования активов по итогам 2019 г.

В то же время структура ликвидности компании «Альфа» как на начало, так и на конец 2019 г. далека от оптимальной. Такой вывод можно проверить дополнительно с помощью формулы ликвидности баланса:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4,

где А1 — денежные средства и краткосрочные финансовые вложения;

А2 — дебиторская задолженность;

А3 — запасы ТМЦ и прочие оборотные активы;

А4 — внеоборотные активы;

П1 — текущая кредиторская задолженность;

П2 — краткосрочные кредиты и займы, другие текущие обязательства;

П3 — долгосрочные кредиты и займы, другие долгосрочные обязательства;

П4 — собственные средства (капитал) компании.

Рассчитав ликвидность согласно этой формуле, получаем следующие значения (табл. 3).

В итоге хорошо видно, что у компании «Альфа» соблюдается только одно из четырех условий — А3 ≥ П3. По другим условиям дисбаланс на конец 2019 г. даже увеличился по сравнению с его началом.

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.

ОЦЕНКА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

Оценка финансовых показателей предприятия определяется на основе метода финансовых коэффициентов, которые характеризуют как финансовую устойчивость компании, так и степень эффективности ее бизнеса. Эта оценка формируется путем расчета финансовых коэффициентов основных управленческих отчетов (баланса и отчета о прибылях и убытках) с последующей интерпретацией полученных значений.

Финансовые коэффициенты делятся на пять основных групп. Перечень основных финансовых коэффициентов и формулы их расчета представлены в табл. 6.

При проведении анализа финансового состояния предприятия расчетные показатели интерпретируются следующим образом:

- показатели имущественного состояния позволяют оценить степень износа внеоборотных активов компании и необходимость их обновления в будущем;

- показатели ликвидности характеризуют способность компании погасить свои текущие обязательства перед кредиторами;

- показатели финансовой устойчивости определяют степень финансовых рисков бизнеса компании;

- показатели деловой активности измеряют эффективность операционной деятельности компании;

- показатели рентабельности позволяют измерить способность компании генерировать прибыль за счет использования имеющихся у нее ресурсов.

Рассчитаем финансовые коэффициенты компании «Альфа» на основе данных табл. 1 и 4 с помощью формул, указанных в табл. 6. Полученные расчетные данные представлены в табл. 7.

Интерпретируем полученные расчеты:

- коэффициент обновления основных средств вырос по итогам 2019 г. до 0,18 (+0,6 по сравнению с 2018 г.). Нормативного значения у этого коэффициента нет, но экономически целесообразно контролировать его рост в сопоставлении с динамикой коэффициента износа основных средств, так как излишне быстрое обновление приведет к недостаточно эффективному использованию основных средств в хозяйственном обороте компании;

- коэффициент износа основных средств на конец 2019 г. составил 0,23 против 0,21 на начало года. Здесь можно сделать вывод, что износ основных средств растет медленными темпами, его показатель ниже нормативного в 0,5. Это свидетельствует о достаточной обеспеченности операционной деятельности компании «Альфа» пригодными для эксплуатации внеоборотными активами;

- коэффициент абсолютной ликвидности на конец 2019 г. зафиксирован на уровне 0,06, что всего на 0,01 пункта выше аналогичного значения на начало года. Поскольку нормативное значение коэффициента находится в диапазоне от 0,2 до 0,5, можно сделать вывод, что существующая структура баланса компании «Альфа» не обеспечивает достижение нормативного показателя данного финансового коэффициента;

- промежуточный коэффициент ликвидности по итогам 2019 г. составил 0,35, что на 0,04 выше показателя 2018 г. Однако этот показатель у компании намного ниже нормативного (от 0,7 до 1,0), следовательно, компания с большой вероятностью периодически испытывает трудности с погашением своих текущих обязательств;

- коэффициент текущей ликвидности за 2019 г. уменьшился с 0,75 до 0,74 при нормативном значении > 2. Отсюда делаем вывод, что финансово-экономическая служба компании «Альфа» должна уделить больше внимания повышению текущей ликвидности;

- коэффициент автономии на конец 2019 г. — 0,40 (увеличился с начала года на 0,03 пункта). Ориентируясь на нормативное значение, этот показатель нужно поддерживать на уровне 0,50–0,60. Если рентабельность бизнеса компании «Альфа» в 2020 г. сохранится на уровне 2019 г., то вполне вероятен рост коэффициента автономии до уровня норматива;

- коэффициент финансовой зависимости по итогам 2019 г. немного превышает нормативное значение в 0,50 и составляет 0,60. Значит, деятельность компании «Альфа» в значительной степени зависит от притока заемных средств. При этом динамика роста собственных средств компании за период 2018–2019 гг. позволяет спрогнозировать, что и этот коэффициент в 2020 г. придет в соответствие с нормативом;

- коэффициент финансовой устойчивости за 2019 г. не изменился и составил 0,44 при нормативе от 0,8 до 0,9. Отсюда можно сделать вывод о недостаточно устойчивом финансовом положении компании;

- коэффициент обеспеченности собственными оборотными средствами как в 2018 г., так и в 2019 г. имеет отрицательное значение при нормативном > 2. Этот факт свидетельствует о том, что значительная часть оборотных средств компании финансируется за счет заемных средств. Если рентабельность бизнеса снизится, то компания не сможет своевременно выполнять свои обязательства перед кредиторами;

- недостаток собственных средств явствует из значений коэффициента заемных и собственных средств, который по итогам 2019 г. уменьшился с 1,71 до 1,47, однако по-прежнему далек от норматива в 1,0;

- коэффициент маневренности собственных оборотных средств при нормативе в 0,5–0,6 на конец 2019 г. составил 0,35, что свидетельствует о недостатке у компании собственных источников финансирования;

- финансовые показатели деловой активности компании «Альфа» по итогам 2019 г. показали отрицательную динамику. Это означает замедляемость оборачиваемости всех видов ресурсов (основных фондов, оборотных активов, запасов ТМЦ, дебиторской и кредиторской задолженности), свидетельствует о необходимости оптимизации управления денежными потоками компании и корректировке политики управления дебиторской и кредиторской задолженностями в 2020 г.;

- показатели рентабельности за 2019 г. изменились незначительно, однако нужно отметить, что рентабельность собственного капитала упала за год с 0,40 до 0,34. Так как рентабельность продаж и продукции снизились только на 0,01 пункта, хозяйственную деятельность компании «Альфа» в 2019 г. можно признать стабильной.

Если обобщить итоги анализа финансовых показателей компании «Альфа», то по пятибалльной системе можно сделать следующие оценки:

- показатели имущественного состояния — 5 баллов;

- показатели ликвидности — 3 балла;

- показатели финансовой устойчивости — 3 балла;

- показатели деловой активности — 4 балла;

- показатели рентабельности — 5 баллов.

ПОДВОДИМ ИТОГИ

1. Оценка финансового состояния предприятия по итогам года включает анализ результатов деятельности, финансовых результатов и финансовых показателей.

2. Для оценки финансового состояния предприятия по итогам года используют горизонтальный и вертикальный анализ, сравнительный и факторный анализ, анализ финансовых коэффициентов.

3. Основой для анализа финансового состояния предприятия по итогам года служат данные баланса, отчета о прибылях и убытках, расчетные значения финансовых показателей.

4. Для наибольшего эффекта результаты анализа финансового состояния должны быть формализованы в письменном виде, включать цифровые данные, их интерпретацию, а также рекомендации по исправлению негативных тенденций в развитии бизнеса и финансовом состоянии компании.

Статья опубликована в журнале «Планово-экономический отдел» № 12, 2019.