Данные для анализа

В статье о финансовом анализе прибыли малого бизнеса мы говорили, что предпринимателям на упрощенных режимах налогообложения не нужно вести строгую отчетность. Собственнику желательно вести внутренний учет в обычной электронной таблице.

Для анализа подойдут показатели за год. Но чтобы принять оперативное решение, правильно разбить год на сезоны, кварталы или месяцы.

Можно оценить эффективность отдельного проекта или подразделения, точки.

Для анализа соберите данные за нужный период по:

- выручке от деятельности;

- чистой прибыли;

- расходам на производство и закупку товаров и услуг;

- задолженности поставщиков и покупателей;

- задолженности поставщикам и покупателям;

- запасу продукции на складе;

- вложенному и рефинансированному капиталу и займам.

О разнице между выручкой и чистой прибылью и методах расчета мы рассказывали в статье о финансовом анализе прибыли мелкого бизнеса. Остальные показатели можно найти в учетной программе, таблице или попросить бухгалтера собрать данные. Ниже подробно разберем, как посчитать и оценить каждый показатель.

Эффективность деятельности компании

Этот показатель отражает, насколько хорошо компания использует ресурсы бизнеса. Снижение эффективности уменьшает прибыль и замедляет рост. Ключевые показатели в оценке эффективности бизнеса — это оборачиваемость дебиторской, кредиторской задолженности и запасов компании.

Дебиторская задолженность ― это деньги, которые должны компании ее покупатели и поставщики. У покупателя задолженность возникает, когда продавец поставил ему товар, но денег не получил. Поставщик оказывается должен компании, когда получает предоплату за материал или товар, но не привозит их на склад.

Коэффициент оборачиваемости дебиторской задолженности показывает, не злоупотребляют ли клиенты и поставщики лояльностью компании и не влияют ли отсрочки платежей и поставок на бизнес.

Чтобы посчитать дебиторскую задолженность за период, суммируйте величину долга на начало и конец периода и поделите на два:

К об. д. = ДЗ в среднем за период ÷ Выручка без НДС × Дни в периоде.

Пример

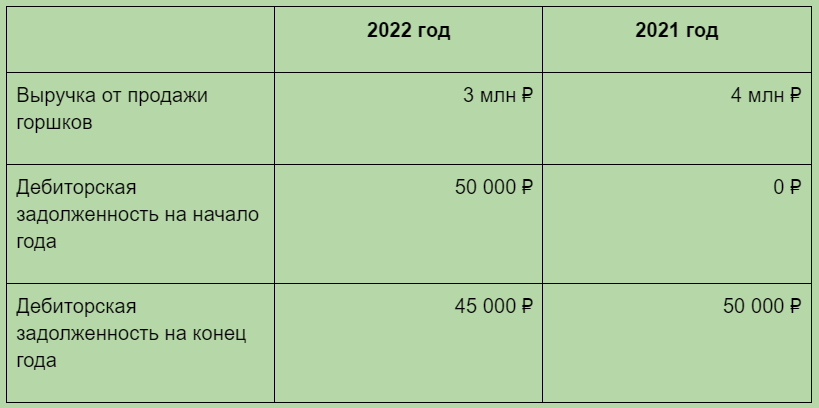

ООО «Лютик» открыло магазин по продаже цветочных горшков в 2021 году, поэтому на начало года у него не было долгов и запасов. Ниже средняя дебиторская задолженность и коэффициент оборачиваемости дебиторской задолженности.

2021 год:

Средняя ДЗ = 50 000 ₽ ÷ 2 = 25 000 ₽.

К об. д. = 25 000 ₽ ÷ 4 000 000 ₽ × 365 дней = 2,3 дня.

2022 год:

Дебиторская задолженность на начало 2022 года равна задолженности на конец 2021 года.

Средняя ДЗ = (50 000 ₽ + 45 000 ₽) ÷ 2 = 47 500 ₽.

К об. д. = 47 500 ₽ ÷ 3 000 000 ₽ × 365 дней = 5,8 дней.

Период оборачиваемости увеличился вдвое. В розничном магазине покупатели расплачиваются сразу, поэтому они в дебиторской задолженности не участвуют. Значит, поставщики товара чаще стали брать аванс за поставку или задерживать доставку груза.

Кредиторская задолженность (КЗ) ― это долг компании перед клиентами и поставщиками. Она возникнет, если клиент заплатил деньги, но не получил товар, а поставщик привез сырье или товар для перепродажи, но не получил деньги.

Коэффициент оборачиваемости кредиторской задолженности (К об. к.) покажет, покрывают ли проданные товары долг компании.

Вот как ее рассчитать:

К об. к. = КЗ в среднем за период ÷ Себестоимость проданных товаров × Дни в периоде.

Соотношение дебиторской и кредиторской задолженностей говорит об устойчивости бизнеса: хватит ли денег, которые должны компании, чтобы покрыть ее долги.

Вот формула его расчета:

Соотношение = КЗ ÷ ДЗ × 100.

Результат дает понимание, насколько эффективно компания управляет кредитом доверия клиентов.

Высокий коэффициент означает, что дебиторская задолженность покрывает кредиторскую задолженность. Низкий коэффициент указывает, что пора улучшить сбор денег от клиентов, иначе компания не сможет рассчитаться по своим долгам.

Пример

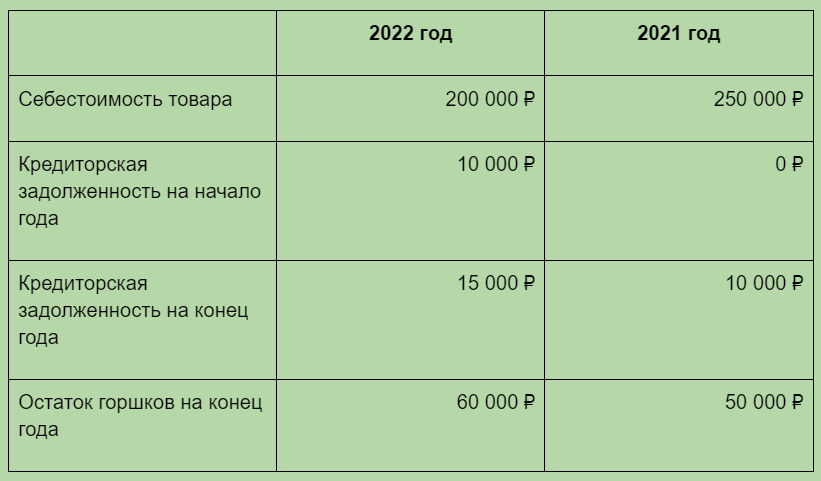

Средняя кредиторская задолженность и коэффициент оборачиваемости кредиторской задолженности ООО «Лютик».

2021 год:

Средняя КЗ = 10 000 ₽ ÷ 2 = 5 000 ₽.

Себестоимость проданных горшков можно узнать, если к себестоимости закупки товаров за год прибавить остаток горшков на начало года и вычесть себестоимость остатков.

С/с проданных товаров = 250 000 ₽ – 50 000 ₽ = 200 000 ₽.

К об. к. = 5 000 ₽ ÷ 200 000 ₽ × 365 дней = 9 дней.

Соотношение ДЗ и КЗ = 10 000 ₽ / 50 000 ₽ × 100 = 20%.

2022 год:

Средняя КЗ = (10 000 ₽ + 15 000 ₽) ÷ 2 = 12 500 ₽.

С/с проданных товаров = 200 000 ₽ + 50 000 ₽ – 60 000 ₽ = 190 000 ₽.

К об. к. = 12 500 ₽ ÷ 190 000 ₽ × 365 дней = 24 дня.

Соотношение ДЗ и КЗ = 15 000 ₽ ÷ 45 000 ₽ × 100 = 33%.

Период оборачиваемости кредиторской задолженности вырос с девяти дней до 24. Розничный магазин редко что-то должен покупателю: товар он отдает сразу. Кредиторская задолженность поставщику товара ― это неплохо, если поставщик согласен ждать.

Здесь спрос на аванс со стороны поставщиков возник в ответ на задержки оплаты поставленного товара. «Лютику» нужно наладить отношения с поставщиками и выровнять ситуацию.

Долг компании перед поставщиками в 2022 занимает 33% от денег, которые поставщики должны «Лютику». Это на 13% больше, чем в 2021. Поставщики теряют доверие к магазину и переходят на авансовый расчет, либо у них начались финансовые проблемы.

Запасы — это сырье для производства, готовая продукция или товары для перепродажи. Бизнесу выгодно удерживать баланс между свободными и несвободными средствами. Оборачиваемость запасов (ОЗ) отражает, насколько эффективно бизнес управляет запасами.

Чем короче период оборачиваемости запасов, тем быстрее уходит товар со склада. Увеличение периода говорит о перепроизводстве или о том, что клиент не хочет или не может купить товар.

Вот как его рассчитать:

ОЗ = Средний запас на складе ÷ Себестоимость проданных товаров × Дни в периоде.

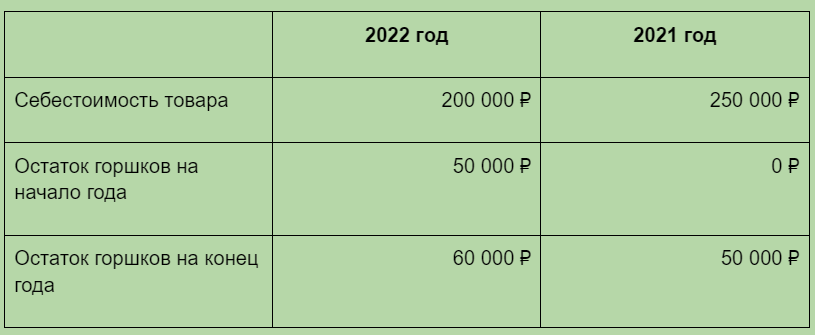

Пример

Оборачиваемость запасов ООО «Лютик».

2021 год:

Средний запас = 50 000 ₽ ÷ 2 = 25 000 ₽.

ОЗ = 25 000 ₽ ÷ (250 000 ₽ – 50 000 ₽) × 365 дней = 45,6 дней.

2022 год:

Средний запас = (50 000 ₽ + 60 000 ₽) ÷ 2 = 55 000 ₽.

ОЗ = 55 000 ₽ ÷ (200 000 ₽ – 60 000 ₽ + 50 000 ₽) × 365 дней = 105,7 дней.

Товар в два раза медленнее уходит в продажу. Горшки не хотят покупать. Магазину следует пересмотреть ассортимент, цены, рекламные мероприятия.

Эффективность капитала и платежеспособность по долгам

Чтобы понять, стоит ли давать бизнесу деньги, кредиторы, банки и инвесторы просчитывают эффективность использования его капитала и платежеспособность.

Эффективность капитала. Капитал — это деньги в уставном и резервном фонде, акции, нераспределенная прибыль.Чтобы понять, разумно ли собственник использует вложенные в бизнес средства, нужно рассчитать рентабельность собственного капитала (РСК): РСК = ЧП ÷ Собственный капитал × 100.

Закон «Об ООО» определяет минимальный размер уставного капитала — не менее 10 тыс. ₽. На практике открыть бизнес на эти деньги невозможно.

Чтобы посчитать, сколько собственных денег задействовано в деле, нужно посчитать все расходы, понесенные на этапе запуска предприятия.

Нераспределенная прибыль ― это деньги, которые собственник рефинансирует из чистой прибыли в компанию. На эти средства бизнес расширит ассортимент товаров, услуг или купит новое оборудование для производства. Они относятся к собственному капиталу собственника.

Как только показатель рентабельности собственного капитала перестает покрывать депозитные ставки в банке, собственник может задуматься о продаже бизнеса. Вырученные деньги можно выгодно положить на накопительный счет и получать банковский процент.

Платежеспособность. Если в компании есть заемные средства, нужно просчитать отношение задолженности к собственному капиталу и определить, какая часть бизнеса вам не принадлежит.

Заемными средствами считаются краткосрочные и долгосрочные долги. Краткосрочный долг ― это деньги, которые нужно отдать в течение года, а также кредиторская задолженность перед поставщиками и покупателями.

Вот как рассчитать этот показатель:

ОЗСК = Заемные средства ÷ Собственный капитал × 100.

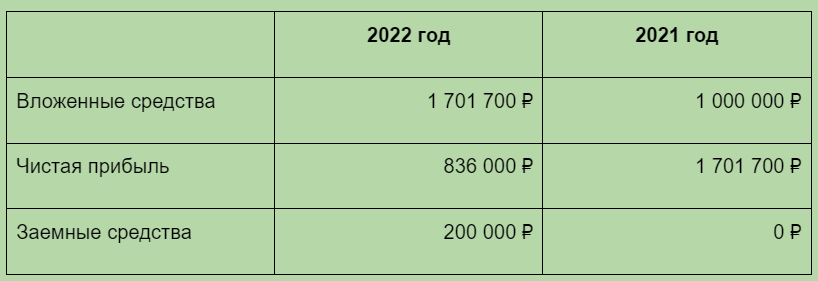

Пример

Чистую прибыль за 2021 год собственник инвестировал в магазин. В конце 2022 года он решил взять кредит в банке на расширение ассортимента.

2021 год:

РСК = 1 701 700 ₽ ÷ 1 000 000 ₽ × 100 = 170%.

Магазин окупил вложения собственника и принес 70% от вложенных средств.

Заемных средств в 2021 году не было.

2022 год:

РСК = 836 000 ₽ ÷ (1 000 000 ₽ + 1 701 700 ₽) × 100 = 31%.

Магазин не окупил рефинансированную в него чистую прибыль за прошлый год и принес 31% прибыли от вложенных за два года средств.

ОЗСК = 200 000 ₽ ÷ (1 000 000 ₽ + 1 701 700 ₽) × 100 = 7%.

Заемные средства занимают 7% от вложенных собственных денег. Это небольшой показатель.

Чтобы понять, как компания выглядит на фоне других, можно сравнить показатели с конкурентами. Мелкому бизнесу сложно получить доступ к такой информации, ведь он не публикует отчетность. Но полученные в личной беседе сведения помогут провести финансовый анализ «на коленке».

Например, увеличение собственных продаж на 20% выглядит хорошим показателем. Но если у конкурента продажи выросли на 40%, эффективность деятельности можно поставить под сомнение.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Татьяна Галицкая

Эксперт по предмету «Экономический анализ»

Задать вопрос автору статьи

Определение 1

Малый бизнес – это вид предпринимательской деятельности, который отличается относительной небольшой суммой годового дохода (как правило, не более 800 млн. рублей, или 10 млн. долларов), небольшим количеством нанятых работников (не более 100 человек), функционированием в отрасли с наиболее конкурентной средой (например, сельское хозяйство, бытовые услуги и пр.).

Общие сведения о малом бизнесе

Малый бизнес играет значимую роль в развитии экономики. Он оказывает определенное влияние на темпы экономического роста, структуру и качество валового внутреннего продукта, состояние занятости населения. Экономические процессы в обществе стабилизируются во многом благодаря гибкости и высокой адаптивности алых предприятий к изменению рыночной конъюнктуры.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Отсюда следует необходимость постоянного развития сектора малого предпринимательства. Решение данной задачи осложняется тем, что традиционными отличительными чертами малых предприятий являются:

- Низкая доходность;

- Ограниченность собственных ресурсов;

- Высокая интенсивность труда;

- Трудности при внедрении новых технологий;

- Повышенный риск в острой конкурентной борьбе.

Перечисленные свойства малого бизнеса обуславливают необходимость регулярного изучения его состояния, тенденций функционирования его отдельных субъектов и т.д. Т.е. нужно проводить комплексную аналитическую работу. А это осуществляется через применение специальных методов.

Методические основы анализа развития малого бизнеса

Метод анализа развития малого бизнеса представляют собой совокупность способов научного исследования явлений, связанных с функционированием субъектов малого предпринимательства. Проблема разработки методики анализа развития малого бизнеса в настоящее время является достаточно актуальной проблемой. Актуальность эта вызвана, во-первых, существованием большого числа представленных на данный момент в экономической науке методов анализа, но при этом отсутствия согласия насчет главного метода. Во-вторых, развитие малого бизнеса провозглашается в качестве одной из приоритетных целей государства, ради достижения которой реализуют целые комплексы программ, вследствие чего требуется оценить их эффективность. В-третьих, в настоящее время интенсивно развиваются информационные технологии, которые предоставляют для анализа огромный набор разнообразной информации, не доступной ранее для изучения.

«Методы анализа развития малого бизнеса» 👇

Как показывает практика, для того чтобы проанализировать деятельность и развитие субъектов малого предпринимательства и сектора малого бизнеса вообще, аналитики используют следующие показатели (критерии):

- Численность нанятых работников;

- Количество малых предприятий;

- Количество нанятых работников на одно малое предприятие;

- Размер средней заработной платы работников, нанятых малыми предприятиями;

- Оборот малых предприятий на одного нанятого работника;

- Оборот малых предприятий на одно малое предприятие;

- Инвестиции в основной капитал (капитальные вложения) в расчете на одного нанятого работника;

- Удельный вес прибыльных малых предприятий в общем количестве малых предприятий.

Из представленных частных показателей аналитики сперва выводят несколько обобщающих показателей, которые затем трансформируются в итоговый интегральный показатель, выступающий итоговым мерилом развития малого бизнеса.

Статистические методы анализа развития малого бизнеса

Анализ развития малого бизнеса в основном представлен статистическими исследованиями, т.е. обработкой статистических показателей, характеризующих результаты деятельности малых предприятий и индивидуальных предпринимателей. Статистические исследования начинаются с организации статистических наблюдений, в ходе которых собирается статистически значимая информация.

Замечание 1

Статистическими наблюдениями обычно занимаются правительственные и общественные организации. Например, в Российской Федерации полномочия по данному вопросу вменены Федеральной службе по государственной статистике (Росстату).

Малые предприятия и индивидуальные предприниматели обязаны (часть – по умолчанию, часть – по требованию) предоставлять в органы статистики статистическую отчетность. Кроме того, органы статистики могут запросить у государственных органов имеющиеся у них административные данные по субъектам малого бизнеса.

Анализ развития малого бизнеса также предполагает его сегментацию по некоторым признакам. Например, возможно разделение малых предприятий на работающих в городе и на работающих в сельской местности. Широко распространена отраслевая структура сектора малого предпринимательства (например, в отраслях торговли, финансов, бытового обслуживания и т.д.).

В последнее время в статистику малых предприятий вошло такое новое направление, как бизнес-демография. Она позволяет проанализировать развитие субъектов малого бизнеса от момента их рождения (т.е. государственной регистрации в статусе юридического лица) через хозяйственную жизнедеятельность и до смерти (банкротства, ликвидации, продажи и т.п.).

Подход бизнес-демографии позволяет выявить выживаемость малых предприятий, установить степень их текучести, идентифицировать наиболее «живучие», определить наиболее сильные факторы в этом случае. Благодаря этому изученный и опубликованный опыт может быть использован другими предприятиями, что благоприятно скажется на развитии всей экономики.

Кроме того, благосостояние малых предприятий принято анализировать через такие критерии, как оборот, добавленная стоимость, производительность, результаты инновационной и экспортной деятельности и др. Перечисленное позволяет дать оценку текущему развитию малого бизнеса в экономике и сделать прогноз его будущего состояния.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Анализ деятельности малого предприятия на примере ООО ‘Имидж’

Содержание

Введение

Глава 1.

Малый и средний бизнес в г.Санкт-Петербурге

.1 Сущность и

роль малого и среднего бизнеса

.2 Состояние,

проблемы, перспективы развития малого и среднего бизнеса в г.Санкт-Петербурге

.3

Кредитование малого бизнеса г. Санкт-Петербурге

Выводы по

главе

Глава 2.

Показатели финансово-хозяйственной деятельности ООО «Имидж»

.1 Общая

характеристика ООО «Имидж»

.2

Горизонтальный и вертикальный анализ баланса ООО «Имидж»

.3 Анализ

показателей финансово-хозяйственной деятельности ООО «Имидж»

Выводы по

главе

Глава 3.

Рекомендации по повышению экономической эффективности коммерческой деятельности

ООО «Имидж»

.1 Краткий

обзор рынка сетевого ритейла стройматериалов в Санкт Петербурге

.2 Расчет

затрат, необходимых для работы с ЗАО «Строймастер»

.3 Расчет

показателей эффективности сотрудничества с сетью К-Раута и обоснование

кредитования ООО «Имидж»

Выводы по

главе

Заключение

Список

использованной литературы

Введение

Актуальность темы работы определяется необходимостью активизации развития

малого и среднего предпринимательства как одного из условий развития рыночной

отечественной экономики. В системе экономических и социальных отношений

большинства государств малый и средний бизнес выполняет сегодня важнейшие

функции. В этой сфере производится основная часть валового внутреннего

продукта, обеспечивается занятость большинства работающего населения. Малый

бизнес содействует развитию научно-технического прогресса, создавая более

половины всех инноваций. Наконец, благодаря ему возник и приобрел свой

современный вид так называемый «средний класс» – важнейший фактор

социально-политической стабильности современного общества.

Социально-экономическая значимость малого предпринимательства уже не

нуждается в дополнительных доказательствах. Об этом свидетельствует вклад

малого бизнеса в достижение современного состояния экономики во всех

индустриально развитых странах. Этому предшествовала большая и продолжительная

работа по формированию у людей мотивации и уважения к предпринимательству. На

государственном и региональном уровнях стимулировалось увеличение числа малых

предприятий, координировались изменение их структуры и территориальное

размещение с учетом социально-экономической ситуации.

Опыт управления малым бизнесом, накопленный в странах Западной Европы, в

национальном и межгосударственном масштабах еще слабо используется в России.

Между тем именно малое предпринимательство создает основу рыночной экономики.

Опыт ведущих стран современного мира со всей очевидностью доказывает

необходимость наличия в любой национальной экономике высокоразвитого и

эффективного малого предпринимательского сектора. Поэтому экономическое

развитие России невозможно осуществить без соответствующего этому развитию

данного сектора экономики, так как именно он является тем локомотивом, который

буквально тащит за собой экономическое и социальное развитие.

Объектом исследования выступает предприятие ООО «Имидж» как субъект

малого предпринимательства.

Предмет исследования – финансовое состояние субъекта малого

предпринимательства.

Цель исследования – разработать рекомендации по развитию деятельности ООО

«Имидж» как субъекта малого предпринимательства. Для достижения поставленной

цели в работе решаются следующие задачи:

. Определение роли малого и среднего предпринимательства (МСП) в

экономике; анализ современного состояния МСП, определение его проблем и

перспектив;

. Анализ финансово-хозяйственной деятельности ООО «Имидж» как

субъекта малого предпринимательства с выявлением его основных проблем;

. Определение основных рекомендаций по повышению экономической

эффективности деятельности ООО «Имидж» как субъекта малого предпринимательства.

В работе были использованы нормативно-правовые акты, публикации

российских учёных по проблемам малого предпринимательства, данные Росстата и

Петростата.

Глава 1.Малый

и средний бизнес в г.Санкт-Петербурге

.1 Сущность и

роль малого и среднего бизнеса

Малый и средний бизнес в России уже сегодня является наиболее массовым

сегментом частного сектора экономики, оставаясь подчас единственной

возможностью для большей части населения реализовать свой предпринимательский

потенциал.

Мировая практика свидетельствует о том, что:

. малый и средний бизнес является важнейшим структурообразующим

сектором развитой экономики, деятельность которого напрямую влияет на успешное

развитие не только крупного бизнеса, но и экономики страны в целом, обеспечивая

наполнение внутреннего рынка потребительскими товарами и услугами, рост

экспортного потенциала, решение проблем занятости и повышения уровня реальных

доходов населения.

. в условиях глобализации экономики, которая сопровождается

ужесточением соперничества и конкуренции на мировом рынке, именно малый и

средний бизнес в силу своей относительно меньшей капиталоемкости, гибкости и

маневренности легче, чем крупный производитель, обеспечивает модернизацию

производства и обновление номенклатуры выпускаемой продукции, тем самым

приспосабливается к меняющимся условиям конъюнктуры рынка и периодически

повторяющихся экономических кризисов.

Средние предприятия проходят по границе малых и крупных

фирм. Как правило, под средним понимают предприятие, которое управляется

менеджером, находящимся под контролем собственников-акционеров и подпадает под

верхнюю границу предельных значений, установленных для малого

предпринимательства

Малые и средние предприятия являются традиционной и важной частью

экономики практически всех стран, в том числе и индустриально развитых.

Естественно, что развитие малых предприятий в различных странах имеет свои

особенности, вытекающие из исторических традиций, а также сложившейся роли и

места небольших предприятий в экономике страны. И, как правило, зависит от

достигнутого уровня концентрации и индустриализации экономики, а также от

целей, стоящих перед сферой малого и среднего предпринимательства в новых

социально-экономических условиях.

Малое и среднее предпринимательство – это не только источник средств

существования, но и средство раскрытия творческих и интеллектуальных

возможностей людей. [12, c. 43]

Малое и среднее предпринимательство имеет ряд преимуществ, являющихся

объективными предпосылками важной роли субъектов малого бизнеса в системе

воспроизводства. Это высокая гибкость и оперативность в принятии решений,

восприимчивость к нововведениям, быстрая адаптация к внешним воздействиям,

быстрая оборачиваемость средств, высокий уровень специализации производства и

труда.

Процесс становления предпринимательства в России носит сложный характер.

Тем не менее, предпринимательство в складывающихся рыночных условиях постепенно

становиться заметным экономическим явлением, а сами предприниматели

утверждаются в качестве нового для российского общества типа хозяйствующего

субъекта.

Основой предпринимательской деятельности современной России стали

основополагающие принципы, закрепленные в ст. 8 Конституции РФ:

· единство экономического пространства;

· свобода перемещения товаров, услуг и финансовых средств;

· поддержка конкуренции;

· свобода экономической деятельности;

· признание и защита равным образом частной, государственной и

иных форм собственности.

В России предпринимательская деятельность относится к сфере регулирования

преимущественно гражданского законодательства, основные положения которого –

признание равноправия участников гражданских правоотношений, неприкосновенность

собственности, свобода договора, недопустимость произвольного вмешательства

кого-либо в частные дела, беспрепятственное осуществление гражданских прав,

обеспечение восстановления нарушенных прав и их судебная защита.

Субъекты малого предпринимательства согласно Федеральному закону РФ №

209-ФЗ от 24.07.2007 г. «О развитии малого и среднего предпринимательства в

Российской Федерации» и Постановлению РФ от 22.07.2008 г. №556 «О предельных

значениях выручки от реализации товаров (работ, услуг) для каждой категории

субъектов малого и среднего предпринимательства» – это:

внесенные в единый государственный реестр юридических лиц потребительские

кооперативы и коммерческие организации (за исключением государственных и

муниципальных унитарных предприятий), а также физические лица, внесенные в

единый государственный реестр индивидуальных предпринимателей и осуществляющие

предпринимательскую деятельность без образования юридического лица

(индивидуальные предприниматели), крестьянские (фермерские) хозяйства,

соответствующие следующим условиям:

суммарная доля участия РФ, субъектов РФ, муниципальных образований,

иностранных юридических лиц, иностранных граждан, общественных и религиозных

организаций (объединений), благотворительных и иных фондов в уставном капитале

указанных юридических лиц не должна превышать 25% (за исключением активов

акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов);

доля участия, принадлежащая одному/нескольким юридическим лицам, не

являющимся субъектами малого предпринимательства, не должна превышать 25%;

средняя численность работников за предшествующий календарный год не

должна превышать: микропредприятия – 15 человек включительно; малые предприятия

– 100 человек включительно;

выручка от реализации товаров (работ, услуг) без учета НДС или балансовая

стоимость активов за предшествующий календарный год не должна превышать:

микропредприятия – 60 млн. рублей; малые предприятия – 400 млн. рублей.

Приведём некоторые статистические данные по малому предпринимательству по

России.

Рис.1.

Динамика количества малых предприятий по федеральным округам. (тыс. ед.)

По

данным Росстата (рис.1), количество малых предприятий в период 2008-2010 гг.

снижалось. В конце 2010 г. количество малых предприятий составило 219,7 единиц,

что на 22,3% ниже аналогичного показателя 2008 г. Одним из факторов, повлиявших

на количество малых предприятий является мировой финансовый кризис, в

результате которого наиболее слабые участники рынка малого предпринимательства

обанкротились. Кроме того, сокращение числа малых предприятий объясняется

сменой методики статистического наблюдения за предприятиями малого бизнеса в

связи с выделением отдельной группы «микропредприятия». В 2011 г. число малых

предприятий выросло на 11,1 тыс. единиц.

В

разрезе по федеральным округам рост числа малых предприятий в 2010 г. был

зафиксирован в трех округах: Приволжском (+600 предприятий), Уральском (+300

предприятий) и Дальневосточном (+300 предприятий). Наибольшее снижение

количества малых предприятий произошло в Южном федеральном округе (снижение на

35% по отношению к 2009 г.), что связано с выделением из состава данного округа

нескольких субъектов РФ.

Северо-Западный федеральный округ занял третье место по количеству малых

предприятий, среди федеральных округов РФ (35,8 тыс. предприятий).

Произошедшее в конце 2011 года присоединение к ВТО позволит сделать

серьезный шаг к повышению инвестиционной привлекательности России, сохранит

баланс интересов производителей и потребителей на уровне, достаточном для

обеспечения нормальной конкуренции (без обострения в отдельных отраслях). В

конечном итоге, выиграют потребители товаров и услуг.

Ожидается улучшение делового климата за счет повышения транспарентности

законодательства, т.е. обеспечения полностью открытого доступа ко всем

нормативным документам и материалам, касающимся торговли товарами и услугами,

защиты интеллектуальной собственности и пр. Предполагается, что снизится

административная нагрузка на бизнес, улучшатся условия доступа российских

товаров, услуг и инвестиций на внешние рынки, снизятся и даже снимутся

существующие барьеры в этой области.

На внутреннем рынке ожидается рост инвестиционной привлекательности, хотя

в разных отраслях он будет происходить по-разному.

Одним из препятствий успешного вхождения и продвижения отечественного

товара на мировой торговой арене, предприниматели называют высокую стоимость

организации и ведения бизнеса в нашей стране. Кроме того, смутное ощущение

тревоги у субъектов малого и среднего предпринимательства вызывает тот факт,

что два длительных процесса – вступление в ВТО и развитие малого и среднего

бизнеса, шли параллельно, так и не став взаимопроникающими. Например, участники

рынка отмечают низкую информированность субъектов малого бизнеса о вступлении в

ВТО, отсутствие анализа влияния участия в ВТО на малый и средний бизнес,

отсутствие национальной стратегии развития и поддержки отечественного

предпринимательства.

В итоге под угрозой дестабилизации, по мнению деловых людей, сегодня

оказалось несколько отраслей – это текстильная, пищевая, фармацевтическая

промышленность, общепит, сельское хозяйство и услуги – консалтинговые,

юридические и медицинские. По мнению многих предпринимателей, основная угроза

российскому малому и среднему бизнесу кроется в необоснованно огромных

преференциях крупным западным сетевикам, которые, как считают бизнесмены, со

вступлением в ВТО будут только укрупнять свои позиции в нашей стране.

Важно отметить, что Россия не принимает на себя никаких обязательств по

государственным закупкам в рамках ВТО, а это значит, что есть возможность

предоставлять преференции отечественным производителям при осуществлении

закупок по госзаказу товаров и услуг.

В общем и целом, в течение 18 лет ведения переговоров о присоединении

России к ВТО в нашем законодательстве произошли такие серьезные изменения, что

сегодня мы уже практически живем по правилам ВТО, и особо негативных

последствий для промышленности, сектора услуг и рынка труда ожидать не

приходится. Возможно, пострадают отдельные производители, но при этом надо

помнить, что для улучшения ситуации мы всегда имеем возможность поддержки тех

или иных отраслей или даже выхода на новые переговоры в рамках ВТО с целью

пересмотра отдельных условий участия России в этой организации.

Так, например, значительно снижается тарифная защита сельскохозяйственного

машиностроения – поэтому Правительство России рассматривает программу повышения

конкурентоспособности отечественной сельхозтехники с привлечением иностранных

инвесторов – по аналогии с тем, что было сделано в автомобильной промышленности.

Далее, полноценное участие нашей страны в ВТО обеспечивает:

снятие дискриминационных барьеров на пути российского экспорта на внешние

рынки;

право обращаться в органы ВТО по разрешению споров;

участие в переговорах и отстаивание интересов России внутри этой

организации;

полноценное участие в мировых экономических форумах;

присоединение к Организации экономического сотрудничества и развития

(ОЭСР).

На сегодняшний день ограничительные меры на импорт товаров из России

применяют 23 страны, и этих ограничений около 100. Размер экономического ущерба

от этого превышает 2 миллиарда долларов в год, а если брать в расчет и

косвенные потери, то эта сумма возрастет вдвое. Сразу после фактического

присоединения к ВТО мы сможем запустить механизм отмены ряда ограничений на

российский экспорт. [15, c. 89]

В тех секторах экономики, где отечественные производители достигли

определенных успехов и имеют перспективы развития, Россия добилась максимально

льготных условий вступления в ВТО, обеспечивающих их защиту, т.е. возможности

не понижать уровни ввозных пошлин. В тех же отраслях, где пока нет собственной

конкурентоспособной продукции и перспективы ее появления туманны, а потребитель

жизненно заинтересован в получении современной техники и оборудования,

иностранцы получат более легкий доступ на наш рынок.

Глобализация содержит как позитивные, так и негативные аспекты. Её

позитивное влияние связано с эффектом конкуренции, к которой она неизбежно

ведет. В современных рыночных условиях резко возрастает роль конкуренции, как

движущей силы, вынуждающей постоянно искать новые пути и инструменты повышения

своей конкурентоспособности. Конкуренция между предприятиями, выпускающими одни

и те же виды продукции и оказывающими одни и те же виды услуг населению,

является важнейшим рычагом, влияющим на эффективность результатов рыночной

экономики.

В настоящее время существует ряд источников влияющих на процесс

глобализации. Одним из них можно считать значительное расширение инновационной

деятельности предприятий. Во главе таких предприятий стоят предприниматели с

новаторским характером, готовые рисковать и реагировать на сигналы,

характеризующие рыночную конкуренцию, потоком технических и организационных

инноваций.

1.2

Состояние, проблемы, перспективы развития малого и среднего бизнеса в г.Санкт-Петербурге

Положение малого и среднего предпринимательства в г.Санкт-Петербурге

можно оценить с помощью системы показателей.

На всем рассматриваемом периоде лидером по количеству малых предприятий в

Северо-Западном федеральном округе являлся Санкт-Петербург. Доля числа малых

предприятий, зарегистрированных на территории Санкт-Петербурга, от суммарного

количества малых предприятий Северо-Западного федерального округа составила в

2011 г. 58%.

На протяжении 2008- 2011 гг. Санкт-Петербург являлся лидером среди

субъектов, входящих в состав СЗФО, по количеству малых предприятий в расчете на

100 тыс. жителей. Кроме того Санкт-Петербург по данному показателю (429,3 тыс.

единиц) занимал первое место в РФ. Для сравнения, в 2011 г. в Москве на 100

тыс. жителей приходилось 205,2 тыс. малых предприятий.

В разбивке по районам наибольшее количество малых предприятий

Санкт-Петербурга, приходящихся на 100 тыс. жителей в 2010 г. было

зарегистрировано в Центральном районе (18172 тыс. единиц). Далее следовали

Адмиралтейский и Петроградский районы.

Рис.2 Количество зарегистрированных малых предприятий (данные 2010 г.)

Рис.3.

Распределение малых предприятий Санкт-Петербурга по видам деятельности (2010)

Рис.4.

Распределение малых предприятий Санкт-Петербурга по видам деятельности (2011)

Рост количества малых предприятий в Санкт-Петербурге в 2011 г. обусловлен

в основном, увеличением числа малых предприятий в ресторанном и гостиничном

бизнесе (+ 0,3 процентных пункта), в сфере торговли и ремонта (+0,2 процентных

пункта), а также по виду экономической деятельности «операции с недвижимым

имуществом, аренда и предоставление услуг» (+ 0,2 процентных пункта).

В структуре малых предприятий Санкт-Петербурга в разбивке по видам

экономической деятельности за 2010- 2011 гг. сильных изменений не происходило.

Рис.5.Динамика

численности работников малых предприятий Санкт-Петербурга 2008-2011 гг.

Наибольшая доля от общего количества малых предприятий в 2011 г.

приходилась на оптовую и розничную торговлю (33,5%). Привлекательность данной

сферы деятельности объясняется прежде всего низкими затратами и быстрой

оборачиваемостью капитала. 22,0% от суммарного количества малых предприятий

Санкт-Петербурга занимали малые предприятия, основным видом деятельности

которых являлись операции с недвижимым имуществом, аренда и предоставление

услуг; 14,3% приходилось на обрабатывающие производства, 13,2% – на строительство.

Наибольшее сокращение количества малых предприятий в 2011 г. произошло по

обрабатывающим производствам (-2%) и прочим видам экономической деятельности

(-1 процентный пункт).

За 2008-2011 гг. наблюдается тенденция сокращения численности работников

малых предприятий. Одной из причин сокращения численности работников является

финансово-экономический кризис, начавшийся в сентябре 2008 г., в результате

которого возросли тарифы при одновременном сокращении спроса на

продукцию/услуги, не изменилась политика налоговых органов в отношении

субъектов малого предпринимательства. Кроме того, согласно Федеральному закону

«О развитии малого и среднего предпринимательства в Российской Федерации», с

2008 года из состава малых предприятий (численность работников – 16-100

человек) были выделены микропредприятия (численность работников – 15 человек),

то есть была выделена отдельная группа «микропредприятия», что также

способствовало сокращению численности работников по группе «малые предприятия».

В относительном выражении снижение среднесписочной численности работников

малых предприятий в 2010 году составило 0,04%, в 2009 году – 19,1%.

Для малых предприятий характерно активное привлечение работников на

условиях вторичной занятости. Так, наряду с работниками списочного состава на

малых предприятиях Санкт-Петербурга в 2011 г. было занято 20,0 тыс. человек

внешних совместителей и 5,7 тыс. человек, выполнявших работы по договорам

гражданско-правового характера, что составляет, соответственно, 5,8% и 1,6% от

общей численности работников малых предприятий.

Основная часть занятых на малых предприятиях Санкт-Петербурга

сосредоточена в строительстве. Преимущественно малые предприятия осуществляют

строительную деятельность на рынке ремонта и реконструкции, а также занимаются

жилищным строительством.

Рис.6. Величина оборота малых предприятий Санкт-Петербурга в 2008-2011

гг.

Рис.7.

Распределение оборотов малых предприятий Санкт-Петербурга по видам деятельности

(2011) без учёта микропредприятия

Оборот малых предприятий за 2008-2010 гг. вырос на 5,4% и составил 1 086

429 млн. рублей. При росте числа малых предприятий в 2009 году оборот малых

предприятий Санкт-Петербурга сократился до 981 310 млн. рублей, что в

процентном отношении составляет (-4,8%).

Сокращение оборота в 2009 году обусловлено падением спроса, связанного с

мировым кризисом. Восстановление оборотов малых предприятий будет происходить

постепенно параллельно с восстановлением спроса в российской экономике.

Отраслевая структура оборота малых предприятий за 2008-2011 гг. не претерпела

сильных изменений. Наблюдалась тенденция снижения оборота от розничной

торговли, которая объясняется увеличением роли других отраслей экономики,

развитию которых способствует государственная поддержка.

Основную долю оборота малых предприятий Санкт-Петербурга, как и в целом

по России, составляет оптовая и розничная торговля, ремонт автотранспортных

средств, бытовых изделий и предметов личного пользования (55,0% в 2011 г.).

Значительную долю в составе оборота малых предприятий также занимали

такие виды экономической деятельности, как: строительство (15,3%), операции с

недвижимым имуществом, аренда и предоставление услуг (12,4%), обрабатывающие

производства (11,0%), На ближайшую перспективу предусмотрено дополнительное

стимулирование предприятий, занятых высокотехнологичным и инновационным

бизнесом, как наиболее перспективных и отвечающих федеральным задачам.

На протяжении 2008-2011 гг. объем инвестиций в основной капитал малых

предприятий сокращался. За 2008-2010 гг. инвестиции в основной капитал малых

предприятий снизились на 34,8%. В 2011 г. инвестиционные вложения составили

1992 млн. рублей. В наибольшей степени объемы инвестирования малых предприятий

сократились по виду экономической деятельности «операции с недвижимым

имуществом, аренда и предоставление услуг», в обрабатывающих производствах и

торговле.

Основная доля инвестиций в основной капитал малых предприятий в 2011 г.

приходилась на «операции с недвижимым имуществом, аренда и предоставление

услуг» (25,6%), далее следовали: «оптовая и розничная торговля» (19,3%),

«обрабатывающие производства» (17,7%), «строительство» (16,0%) и «транспорт и

связь» (15,5%).

На основании социологических исследований по Санкт-Петербургу были

выявлены следующие проблемы функционирования малого и среднего

предпринимательства, характерные для многих регионов страны:

а) Финансирование. Развитие малого бизнеса затруднено, в первую очередь,

вследствие отсутствия источников финансирования ранних стадий развития бизнеса:

Профессиональные инвесторы не могут финансировать в малый бизнес, так как

стоимость транзакции по финансированию предприятия (профессиональной

экспертизы, аудита и подготовки проекта) обычно составляет более $200 тыс.

долларов, что существенно превышает потребность в финансировании малого

предприятия, которая обычно составляет не более 100 тыс. долларов;

Масштабы малого бизнеса незначительны и, как правило, ограничены рамками

местного или регионального рынка, а профессиональные инвесторы предпочитают

вкладывать деньги в потенциальных лидеров рынка, демонстрирующих высокий

потенциал роста бизнеса;

Банковское финансирование недоступно для подавляющего большинства малых

предприятий, так как у начинающих предпринимателей отсутствует ликвидное

имущество, которое может быть представлено банку в качестве обеспечения;

Лизинг технологического оборудования также малодоступен, как вследствие

низкого уровня развития лизинговых операций, так и неспособности

лизингополучателей выплатить первый взнос, составляющий 20-30% от стоимости

оборудования. Одним из распространенных источников финансирования малого

бизнеса в развитых странах является франчайзинг, когда предприниматель

приобретает не только технологию, но также торговую марку и типовые стандарты

ведения бизнеса, которые помогают действовать, не совершая типичных для

новичков ошибок;

Основными источниками финансирования малых предприятий в других странах

являются друзья или родственники, но в России не так много людей, имеющих

достаточные сбережения, чтобы позволить себе финансировать развитие даже малого

бизнеса;

Проблемы финансирования для малых предприятий нередко приводят к

криминализации малого бизнеса.

б) Административные барьеры. Их можно условно разделить на объективные и

субъективные. К числу объективных административных барьеров следует отнести

необходимость получения различных разрешений, лицензий, справок и согласований.

Стоимость получения разрешительной документации иногда превышает все остальные

затраты, которые необходимо произвести предпринимателю для открытия своего

дела. Данные объективные административные барьеры необоснованно увеличивают

непроизводительные затраты предпринимателя и делают менее привлекательным

отдельные направления деятельности. Следует также обратить внимание на тот

факт, что существуют еще субъективные административные барьеры, которые

выражаются в личности того или иного чиновника, его компетентности и

порядочности.

в) Способности и квалификация предпринимателей. Низкая квалификация

предпринимателей с точки зрения организации и управления бизнесом также

является важной проблемой: [21, c. 53]

· Многие предприниматели терпят неудачу вследствие отсутствия

элементарных знаний и навыков организации и управления бизнесом;

· Некоторые люди, пытающиеся начать предпринимательскую

деятельность, не имеют способностей к предпринимательству;

· Высокий уровень неудач в малом бизнесе связан с тем, что

многие предприниматели, начиная бизнес и не имея достаточного опыта, не могут

представить: с какими проблемами они столкнуться в будущем;

· Представители малого бизнеса, обычно имеют недостаточные

знания в области финансов и бухучета, что приводит к ошибкам, а часто и к

нарушениям.

г) Инфраструктура для поддержки и развития малого и среднего бизнеса.

Государство делало попытки создания поддерживающей инфраструктуры, но она

недостаточно эффективна:

Фонды поддержки предпринимательства (малого и среднего бизнеса) не стали

реальными источниками финансирования малого бизнеса;

Одной из наиболее эффективных программ финансирования малого бизнеса была

и остается программа кредитования через российские уполномоченные банки ЕБРР,

но стоимость кредитов по этой программе слишком высока;

Инфраструктура профессиональной поддержки предпринимательства не создана

или не эффективна, сегодня предприниматель не имеет возможности обратиться к

государству и получить бесплатно профессиональную консультационную поддержку по

вопросам развития его бизнеса (разработать бизнес-план, помочь создать

организационную структуру и т.п.);

Система профессиональной переподготовки предпринимателей не создана,

проводятся отдельные мероприятия, но не на регулярной основе.

д) Нехватка информации. Несмотря на существование многих программ помощи

МСБ, содержание этих программ остается для большинства компаний неизвестным.

Практически ни в одном российском регионе предприниматели не имеют бесплатного

(или льготного) доступа к справочной и статистической информации, которая

стратегически важна для развития.

е) Проблемы, связанные с несовершенством законодательства. О

несовершенстве действующего Российского законодательства можно говорить долго и

много. В частности, существует проблема, связанная с быстрым изменением

законодательных актов. Так, к примеру, закон о несостоятельности (банкротстве)

за последние 10 лет был кардинально изменен три раза. Такое частое изменение

законодательной регламентации предпринимательской деятельности приводит к

возникновению дополнительных сложностей в работе. [25, c. 121]

В целях оказания поддержки субъектам малого предпринимательства

Правительством Санкт-Петербурга был принят и реализован План мероприятий по

развитию и поддержке малого предпринимательства в Санкт-Петербурге на 2008-2011

годы. В рамках Плана мероприятий по развитию и поддержке малого

предпринимательства в Санкт-Петербурге на 2008-2011 гг. было реализовано 18

специальных программ поддержки малого предпринимательства. Наиболее

востребованными программами поддержки малого предпринимательства в

Санкт-Петербурге являются следующие специальные программы: «Кредитование

коммерческими банками субъектов малого предпринимательства», «Субсидирование

арендной платы для отдельных категорий арендаторов объектов нежилого фонда,

относящихся к субъектам малого предпринимательства, осуществляющим приоритетные

для Санкт-Петербурга виды деятельности», «Субсидирование платы за

технологическое присоединение к электросетям» и «Гранты начинающим субъектам

малого предпринимательства на создание собственного бизнеса».

Кроме того, Правительством Санкт-Петербурга утверждена Программа развития

малого и среднего предпринимательства в Санкт-Петербурге на 2012-2015 гг.

Таблица 1. Количественные показатели оценки эффективности реализации

Программы

|

№ |

Целевой |

Значение целевого |

|||

|

2012 |

2013 |

2014 |

2015 |

||

|

1 |

Прирост в отчетном году по |

0,1 |

0,2 |

0,3 |

0,4 |

|

2 |

Прирост в отчетном году по |

0,5 |

1,0 |

2,0 |

2,0 |

|

3 |

Прирост за отчетный год по |

1,0 |

2,0 |

3,0 |

4,0 |

|

4 |

Прирост в отчетном году по |

1,3 |

1,5 |

2,0 |

2,2 |

|

5 |

Доля работников (без |

42,0 |

42,5 |

43,5 |

44,5 |

|

6 |

Количество субъектов малого |

43,6 |

44,0 |

44,15 |

44,3 |

|

7 |

Прирост в отчетном году по |

2,0 |

4,0 |

4,0 |

5,0 |

В отношениях власти и бизнеса действуют не только экономические, а ещё и

политические механизмы. Так, на уровне субъекта федерации контрагентом малого

бизнеса выступает местная администрация, «ресурсом» которой во взаимодействии с

субъектами малого предпринимательства оказываются следующие процедуры: муниципальные

закупки, госзаказы, условия аренды, доступ к льготному финансированию. В обмен

на решения в свою пользу представители малого бизнеса принимают участие в

программах социально-экономического развития города, его благоустройстве,

софинансировании местных общественных мероприятий, содержании и ремонте

объектов бюджетной сферы, что в целом повышает престиж и легитимность власти.

При этом политическая власть использует почти весь арсенал своих ресурсов:

экономические, утилитарные, нормативные, принудительные, силовые,

культурно-информационные, образовательные.

К основным направлениям финансирования развития малого

предпринимательства можно отнести кредитование и лизинг. С помощью кредитов,

оформленных через банки-партнеры, субъекты малого предпринимательства могут

получить средства на текущие нужды, через лизинговые компании, работающие с

малым бизнесом — на модернизацию основных средств. Кроме того, появилась сфера

микрокредитования – на нужды индивидуальных предпринимателей и небольших

компаний. С 2010 года субъектам малого предпринимательства стало доступно новое

направление финансирования – факторинг. Реализацию факторинговой программы

начал ОАО «Российский банк развития».

малый предпринимательство

затраты

1.3

Кредитование малого бизнеса г. Санкт-Петербурге

На сегодняшний день кредитование малого бизнеса в Санкт-Петербурге

находится на одном из начальных этапов своего развития. Зачастую банки готовы

кредитовать тех предпринимателей, которые уже открыли собственный бизнес и не

менее полугода функционируют на рынке своей деятельности. Платежеспособность

организации или индивидуального предпринимателя будет проверяться посредством

аудита его деятельности. Кроме того, предприниателю стоит позаботиться о залоге

под получение кредита. Без залога получить кредит под малый бизнес достаточно

сложно. В качестве залога банки принимают как движимое, так и недвижимое

имущество: это может быть автотранспорт, промышленное оборудование и пр.

Кредитование малого бизнеса от других видов кредитования чаще всего в банках

Санкт-Петербурга выделяется процентными ставками и размерами ссуд. В среднем по

городу организации или индивидуальные предприниматели могут получить «в долг»

на развитие бизнеса от 50 до 300 тысяч российских рублей. Основная проблема

такого вида кредитования состоит в том, что банкиры не особо «любят» небольшие

предприятия и индивидуальных предпринимателей, поскольку те считаются не самыми

надежными заемщиками. Хотя, конечно, получить кредит на развитие бизнеса

сегодня можно при соблюдении определенных банковских условий.

В России малый и средний бизнес создаёт лишь около 15 -20% ВВП. Основной

проблемой, мешающей его развитию, является недоступность финансовых ресурсов и

слабое развитие инфраструктуры. Для банка заниматься крупномасштабным

финансированием малого бизнеса без определенных действий для минимизации риска

довольно сложно, поскольку издержки, которые он может понести, слишком велики.

Чем меньше компания, тем меньше возможностей для выбора адекватного покрытия

рисков и тем глубже приходится сталкиваться в поиске таких инструментов.

С учетом повышенных рисков банки предлагают субъектам МСП повышенные

процентные ставки или вовсе отказывают им в кредитах. Кроме того, в условиях

кризиса наибольший отток кредитов приходится именно на МСП. Так, например, в

2011 году кредитный портфель физическим лицам -индивидуальным предпринимателям

сократился на 22%, тогда как совокупный кредитный портфель сократился всего на

7%. Государственная помощь в условиях кризиса дошла в основном только до

крупных предприятий, тогда как МСП не мог рассчитывать на рефинансирование

долгов в условиях кризиса. В то же время наиболее быстрое восстановление было

характерно именно для МСП. В 2011 году кредитный портфель МСП вырос на 23,5%.

По существу, на рынке кредитов МСП с лета 2010 года происходит своеобразный

бум, тогда как относительно устойчивое восстановление корпоративного и

розничного кредита началось только в начале 2011 года.

Правительство РФ постоянно выделяет средства на поддержку данных сфер

деятельности. В период экономического кризиса были большие сложности с

программами кредитования МСП. Так, в 2010 году государство выделило средства на

кредитование предпринимательства в объеме 30 млрд. руб. по линии Российского

банка развития (РосБР) и 24 млрд. руб. – в рамках государственных программ

поддержки бизнеса. Сегодня стоит вопрос о повышении лимитов кредитования для

наиболее активных новаторских регионов. Программа кредитования предпринимателей

реализуется РосБР три года, из 83-х регионов России она успешно выполняется в

78-ми. При этом только в четырех субъектах Федерации (Москва, Санкт-Петербург.

Республика Татарстан и Иркутская область) лимиты на кредитование

предпринимательства использованы полностью. Это обеспечивает конкурентную среду

для участников программы.

Рис. 8. Коммерческие банки Санкт-Петербурга, доля кредитов МСП в общем

объёме кредитования бизнеса в которых превысила в 2011 году 30 %

На рис. 8 приводятся данные по региональным банкам Санкт-Петербурга по

кредитованию ими МСП. Только у 10 региональных банков доля кредитов МСП

превысила 30 %, а 60 % – только у ОАО Банк «Санкт-Петербург».

В настоящее время поддержка субъектов малого и среднего

предпринимательства осуществляется по всем уровням государственного управления

Российской Федерации: федеральному, региональному и муниципальному. Для

субъектов малого и среднего бизнеса республиканскими банками разработан широкий

спектр кредитных продуктов. Помимо собственных продуктов банки реализуют

программы поддержки малого бизнеса совместно с государственными институтами.

Руководство любого банка заинтересовано в выдаче кредита. Сейчас все

банки клиентоориентированы. Однако именно с данной категорией клиентов у банка

выше всего риск. Сектор МСП не прозрачен в условиях отечественной экономики. [41,

c. 91]

Есть и еще одна проблема – это уровень обеспечения залога. Самой большой

проблемой для предпринимателей остается отсутствие залога или его низкая оценка

экспертами банка. Один и тот же залог разные банки оценивают по-разному.

Понижающие коэффициенты при оценке залога, например, недвижимости, излишне

высоки, что лишает большинство предпринимателей возможности кредитоваться.

Упрощенная отчетность о прибылях и убытках предприятия за определенный отчетный

период должна составляться с бизнес-планом, который требуется банку для

принятия решения о кредитовании бизнеса. Соответственно данным, указанным в

бизнес-плане, определяется и сумма кредита.

Рис. 9. Ставки кредитов для МСП по региональным банкам Санкт Петербурга в

среднем, данные 2011 г

На рис. 9. приводятся данные по кредитованию МСП региональными банками.

Ставки в пределах 21-29 %, что соответствует общероссийским данным. Особо

следует выделить ОАО «Банк «Санкт-Петербург», который достаточно серьезно

относится к малому бизнесу, предлагая предпринимателям не только различные

кредитные линии, но и участие в программах поддержки малого бизнеса в

Санкт-Петербурге.

Среди видов кредитования в банке «Санкт-Петербург» имеются:

· кредит «Микро» до 1 млн. рублей сроком до 18 месяцев без залога

имущества;

· овердрафт;

· кредиты и кредитные линии сроком до 5 лет;

· кредит на участие в тендере;

· банковские гарантии;

· бизнес-ипотека (кредит на приобретение коммерческой

недвижимости под залог приобретаемого объекта);

· кредит на приобретение коммерческой недвижимости (для

предприятий, имеющих преимущественное право выкупа помещений у КУГИ).

Несколько ниже ставки у банков российского масштаба – «Сбербанк», ВТБ

(включая ВТБ24), Промсвязьбанк. В конце 2011 года они использовали практику

льготного кредитования МСП по ставкам 15-19 % (а Промсвязьбанк – даже 14 %)

В случае долгосрочного кредитования МСП длительные сроки формируют

стратегию действий банка и предприятия в целях осуществления крупных

инвестиционных проектов.

В результате коммерческий банк фактически становится соисполнителем

проекта и уже начинает искать пути стратегического взаимодействия для

взаимовыгодного партнерства.

А это очень важно, так как соотношение сроков имеющихся пассивов и

потребных активов определяет возникновение реального ограничения по объемам

долгосрочного кредитования реального сектора экономики.

Таким образом, государство должно в первую очередь поддерживать МСП на

этапе становления и первоначального развития, а также способствовать решению

основных проблем малого бизнеса, таких как отсутствие основных средств для

предоставления залога, низкая финансовая грамотность предпринимателей, высокие

административные барьеры.

Кредитование малого бизнеса по-прежнему остается одним из самых

перспективных направлений на рынке кредитования.

В ближайшем будущем по мере увеличения доступности кредитных ресурсов

этот рынок может вырасти на порядок.

Выводы по

главе

1. Развитие малого бизнеса – это особая сравнительно новая тенденция в

развитии экономики регионов. Сегодня уже не вызывает сомнения, что малые

предприятия, не требующие крупных стартовых инвестиций и гарантирующие высокую

скорость оборота ресурсов, способны наиболее быстро и экономно решать проблемы

реструктуризации экономики, формирования и насыщения рынка потребительских

товаров в условиях дестабилизации российской экономики и ограниченности

финансовых ресурсов. Развитие малого и среднего бизнеса несет в себе множество

важных преимуществ:

· увеличение числа собственников, а значит, формирование среднего класса –

главного гаранта политической стабильности в обществе;

· рост доли экономически активного населения, что увеличивает

доходы граждан и сглаживает диспропорции в благосостоянии различных социальных

групп;

· селекция наиболее энергичных, дееспособных индивидуальностей,

для которых малый бизнес становится первичной школой самореализации;

· создание новых рабочих мест с относительно низкими

капитальными затратами, особенно в сфере обслуживания;

· подготовка кадров за счет использования работников с ограниченным

формальным образованием, которые приобретают свою квалификацию на месте работы;

· разработка и внедрение технологических, технических и

организационных новшеств (стремясь выжить в конкурентной борьбе, малые фирмы

чаще склонны идти на риск и осуществлять новые проекты);

· косвенная стимуляция эффективности производства крупных

компаний путем освоения новых рынков, которые солидные фирмы считают

недостаточно емкими (из недр малого бизнеса нередко вырастают не только крупные

компании, но и наиболее современные наукоемкие отрасли и производства);

· ликвидация монополии производителей, создание конкурентной

среды;

· мобилизация материальных, финансовых и природных ресурсов,

которые иначе остались бы невостребованными, а также более эффективное их использование;

· улучшение взаимосвязи между различными секторами экономики.

2. Число малых предприятий в Санкт-Петербурге самое высокое среди

субъектов РФ, входящих в Северо-Западный федеральный округ. Санкт-Петербург

являлся лидером среди других субъектов РФ по количеству малых предприятий,

приходящихся на 100 тыс. жителей. В структуре малых предприятий

Санкт-Петербурга в разбивке по видам экономической деятельности, наибольшая

доля от общего количества малых предприятий за 2011 г. приходилось на оптовую и

розничную торговлю (33,5%), 22% занимала деятельность по операциям с недвижимым

имуществом, по аренде и предоставлению услуг; 14,3% – обрабатывающие

производства.

3. Численность работников малых предприятий Санкт-Петербурга за

рассматриваемый период сокращается. Основной причиной сокращения в 2008-2009

гг. являлась нестабильная экономическая ситуация в России, в результате которой

произошло сокращение спроса на продукцию/услуги, не изменилась политика

налоговых органов в отношении субъектов малого предпринимательства, что привело

к банкротству ряда малых предприятий.

. Долевое распределение оборота малых предприятий по видам

экономической деятельности за 2008-2011 гг. изменялось незначительно.

Наблюдается тенденция снижения доли оборота от розничной торговли, которое

происходит на фоне увеличения оборота в других отраслях экономики, чему

способствует государственная поддержка этих отраслей.

Глава 2. Показатели финансово-хозяйственной деятельности ООО «Имидж»

.1 Общая

характеристика ООО «Имидж»

Общество с ограниченной ответственностью «Имидж» является юридическим

лицом и действует на основании настоящего устава и законодательства Российской

Федерации. Общество находится в городе Санкт-Петербург.

Согласно уставу основные виды деятельности ООО «Имидж»:

розничная торговля светильниками;

оптовая торговля бытовыми товарами;

розничная торговля, осуществляемая непосредственно при помощи сети

Интернет;

издательско-полиграфическая деятельность;

рекламная и дизайнерская деятельность;

и т.д. [см. Приложение].

ООО «Имидж» – торговая компания, которая реализует оптом и в розницу

осветительные приборы на территории России (Урал, Сибирь, Дальний Восток).

ООО «Имидж» закупает товар у двух основных поставщиков ООО «Северная

Корона» и ООО «Лабиринт», с которыми заключены договора о хранении продукции на

складе поставщика. Поставки товара осуществляются как по индивидуальным заказам

клиентов с заводов поставщиков, так и контейнерными поставками непосредственно

к складу заказчика.

ООО «Имидж» имеет развитую транспортно-логистическую сеть. Заключено

более 15 договоров на оказание транспортно-экспедиторских услуг с такими

известными транспортными компаниями в Санкт-Петербурге как ООО «Деловые линии»,

ООО «Грузовые Экспресс Перевозки», ООО «Компания Центр Автомобильных

перевозок», ООО «ТрансФорвардинг», ООО «Байкал Сервис» и т.д.

Компания имеет широкий ассортимент продукции. В настоящее время в

ассортименте компании представлено наименований продукции [7]:

1. Геометрия

2. Панели

. Еврокаркасы

. Органза

. Ковка

6. Vip хрусталь-галоген

. Классика

. Водопады

. Ротанг

. Хрусталь накаливание

. Флористика

. Медь со стеклом

. Модерн

. Мозаика

15. IMAGE LIGHT

ООО «Имидж» регулярно проводит акции, имеет гибкую систему скидок.

Основным конкурентным преимуществом ООО «Имидж», является уровень цен, который

ниже среднерыночных показателей на 15-20%.

Продукция компании проходит строгий контроль качества и имеет сертификат

соответствия качества государственным стандартам России, также обеспечивает

выполнение всех гарантийных обязательств по товару.

ООО «Имидж» имеет зарегистрированную торговую марку

ООО «Имидж» в сентябре 2011 г. переехало в новый офис площадью 250 кв.

м., имеются рабочие места для новых сотрудников. Офис оборудован современной

мебелью, на каждом компьютере имеются программы 1С Предприятие 8.1 и 1С

Управление торговлей 8.1.

Среднесписочная

численность сотрудников на конец 2011г. увеличилась по сравнению с концом

2010г. с 5 до 28 человек, что говорит о высоких темпах расширения компании.

Организационная структура развита, но имеет свои недостатки. Самым весом из них

является отсутствие финансового отдела, следовательно, на предприятии

отсутствует планирование и анализ деятельности. Так же отсутствует кадровый

отдел, однако, в обязанности руководителя службы персонала входит лишь поиск

новых работников и сбор комплекта необходимых документов для приема на работе,

при этом вопросы, связанные с обучением персонала, их корпоративной культурой и

досугом ложатся на плечи исполнительного и генерального директора.

Таким образом, можно отметить, что ООО «Имидж» развивается

быстрыми темпами, однако, существуют недостатки в деятельности организации,

которые тормозят ее развитие. Организационная структура предприятия еще не

доработана. Руководству организации не хватает профессионалов в сфере финансов и

кадров.

2.2

Горизонтальный и вертикальный анализ баланса ООО «Имидж»

Проведем анализ динамики валюты баланса за период 2010 – 2011 гг. Целью

данного анализа является выявление причин изменения финансового состояния

предприятия для выявления основных проблем и перспектив.

Проведем горизонтальный и вертикальный анализ пассива и актива баланса

ООО «Имидж» на 31.12.2010 г. и 31.12.2011г.

Структура актива баланса предприятия и анализ участия его статей баланса

в производственной деятельности и получении прибылей представлены в табл. 3.

Таблица

3 – Показатели структуры актива баланса предприятия за период с 31.12.2010г. по

31.12.2011г.

|

Статья баланса |

Показатели актива баланса в |

|||||||||

|

31.12.2010г. |

30.06.2011г. |

31.12.2011г. |

Отклонение |

Отклонение, |

||||||

|

тыс. руб. |

уд. Вес, % |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

|

|

Основные средства |

0 |

0% |

119 |

1% |

147 |

0% |

119 |

1% |

28 |

0% |

|

Оборотные активы |

4305 |

100% |

13542 |

99% |

30032 |

100% |

9237 |

-1% |

16490 |

0% |

|

В том числе |

17 |

0% |

144 |

1% |

208 |

1% |

127 |

1% |

64 |

0% |

|

Дебиторская |

4021 |

93% |

12842 |

94% |

27897 |

92% |

8821 |

1% |

15055 |

-2% |

|

Денежные |

267 |

6% |

355 |

3% |

1735 |

6% |

88 |

-4% |

1380 |

3% |

|

Валюта баланса |

4305 |

100% |

13661 |

100% |

30179 |

100% |

9356 |

0% |

16518 |

0% |

Структуру пассива баланса представим в табл. 4.

Таблица 4. Показатели структуры пассива баланса предприятия за период с

31.12.2010г. по 31.12.2011г.

|

Статья баланса |

Показатели пассива баланса |

|||||||||

|

31.12.2010г. |

31.12.2011г. |

Отклонение |

Отклонение, |

|||||||

|

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

тыс. руб. |

уд. вес |

|

|

Источники |

17 |

0% |

105 |

1% |

363 |

1% |

88 |

0% |

258 |

0% |

|

в том числе: |

||||||||||

|

Уставной капитал |

10 |

0% |

10 |

0% |

10 |

0% |

0 |

0% |

0 |

0% |

|

Нераспределенная |

7 |

0% |

95 |

1% |

353 |

1% |

88 |

1% |

258 |

0% |

|

Краткосроч-ные |

4288 |

100% |

13542 |

99% |

29816 |

99% |

9254 |

0% |

16274 |

0% |

|

в том числе: |

||||||||||

|

Кредиторская задолженность |

4103 |

95% |

12903 |

94% |

28729 |

95% |

8800 |

-1% |

15826 |

1% |

|

Валюта баланса |

4305 |

100% |

13661 |

100% |

30179 |

100% |

9356 |

0% |

16518 |

0% |

На основании расчетов можно сделать следующие выводы:

С открытия ООО «Имидж» до конца 2011 года наибольший удельный вес (более

98%) в структуре пассива баланса занимали краткосрочные обязательства, а именно

задолженность предприятия перед другими предприятиями кредиторами (более 95%).

Величина собственного капитала на 31.12.2011г. увеличились на 651 тыс.

руб. по сравнению с данными на 31.12.2010г. (1,71% от общей величины пассивов).

Это произошло, непосредственно, в связи с ростом нераспределенной прибыли с 7

тыс. руб. на 31.12.2010г. до 353 тыс. руб. к 31.12.2011г., что привело к

увеличению капитала. Это в целом можно назвать положительной тенденцией, так

как увеличение резервов, фондов и нераспределенной прибыли может говорить об

эффективной работе предприятия.

У предприятия отсутствуют долгосрочные обязательства, что связано с

выверенной политикой предприятия в отношении заемных средств.

За отчетный период остается практически неизменной и значительно высокой

(около 97%) доля задолженности предприятия перед другими предприятиями –

кредиторами, что связано с увеличением расходов на оплату предоставляемых

предприятию сторонних услуг, также с существованием значительной суммы дебиторской

задолженности: когда платежи предприятию задерживаются, оно вынуждено

увеличивать собственную кредиторскую задолженность поставщикам для обеспечения

своей хозяйственной деятельности.

Таким образом, изменение за анализируемый период структуры пассивов

следует признать в подавляющей части негативным.

Вертикальный анализ структуры активов предприятия с 31.12.2010г. по

31.12.2011г. изменений практически не показал. Существенные изменения можно

заметить из горизонтального анализа актива баланса ООО «Имидж», поэтому более

наглядно представим динамику валюты баланса на рис.11.

Рис.

11 – Динамика валюты баланса предприятия за период с 31.12.2010г. по

31.12.2011г. (в 2010 предприятие только начинало деятельность)

За весь исследуемый период баланс предприятия состоит из оборотных

средств (почти 100%). Наибольший удельный вес в структуре активов баланса

приходится на дебиторскую задолженность (92-93%). Величина активов за год

увеличилась с 4 305 тыс. руб. до 30 179 тыс. руб., (практически в 7 раз) что так же связано с

ростом дебиторской задолженности предприятия, который является негативным

изменением, так как связанно с отвлечением части активов из производственного

процесса. Так же можно отметить, что у ООО «Имидж» отмечено превышение

кредиторской задолженности над дебиторской. Таким образом, предприятие

финансирует свою текущую деятельность за счет кредиторов. Размер

дополнительного финансирования составляет 832 тыс. руб.

В структуре внеоборотных средств, практически, отсутствуют основные

средства, и долгосрочные финансовые вложения, что объясняется спецификой

деятельности предприятия.

2.3 Анализ

показателей финансово-хозяйственной деятельности ООО «Имидж»

Анализ показателей финансово-хозяйственной деятельности ООО «Имидж»

проводится на основе следующих документов:

· Форма

№1 «Бухгалтерский баланс» – приложение №.

· Форма №2 «Отчет о прибылях и убытках» – приложение №.

Прежде, чем проводить анализ показателей

финансово-хозяйственной деятельности ООО «Имидж», необходимо подчеркнуть:

организационно-правовая форма исследуемого предприятия –

общество с ограниченной ответственностью. В связи с этим учредители, полностью

оплатившие вклады в уставной капитал не отвечают по обязательствам общества и

не несут убытков, связанных с его деятельностью. Этим объясняется наличие у ООО

«Имидж» минимально допустимого уровня уставного капитала.

деятельность, осуществляемая ООО «Имидж» – торговля,

следовательно, деятельность предприятия относится к материалоемким

производствам, а не к фондоемким (доля основных средств в валюте баланса на

31.12.2011г. значительно ниже 40%).

Проведем анализ финансовой устойчивости ООО «Имидж» за период

с 31.12.2010г. по 31.12.2011г.

Показатели

финансовой устойчивости предприятия представлены в таблице 5.

Таблица

5. Показатели, характеризующие финансовую устойчивость ООО «Имидж» за период с

31.12.2010г. по 31.12.2011г.

|

Показатель |

Расчет |

Норма |

31.12.2010г |

30.06.2011г |

31.12.2011г |

Отклонение |

Отклонение, |

|

Коэффициент |

Оборотные |

0,5 |

0,00 |

0,01 |

0,02 |

0,01 |

0,01 |

|

Срочные |

|||||||

|

Коэффициент отношения |

Собственные |

>1 |

252,24 |

129,10 |

57,58 |

-123,14 |

-71,52 |

|

Оборотные |

|||||||

|

Коэффициент соотношения |

Итог II раздела |

– |

0,00 |

113,80 |

364,73 |

113,80 |

250,93 |

|

Внеоборотнве |

|||||||

|

Коэффициент |

Собственные |

0,5 |

1,00 |

-0,13 |

0,84 |

-1,13 |

0,97 |

|

Сумма |

|||||||

|

Коэффициент обеспеченности |

Сумма источников |

0,6-0,8 |

1,00 |

-0,10 |

1,20 |

-1,10 |

1,30 |

|

Величина запасов |

На основании расчетов можно сделать следующие выводы.

Коэффициент автономии ниже нормы (0,5) за весь рассматриваемый период,

следовательно, заемный капитал не может быть компенсирован собственностью

предприятия.

Коэффициент отношения заемных и собственных средств снизился на 194,66 и

на 31.12.2011 г. и составил 57,58. Это является положительной тенденцией, так

как данный показатель характеризует зависимость предприятия от заемных средств.

Она уменьшилась, но в силу специфики деятельности предприятия, и того, что

предприятие только начинает деятельность, внешняя зависимость остаётся сильной.

Коэффициент соотношения мобильных и иммобилизованных средств увеличился с

0 до 364,73 в 31.12.2011 г., по сравнению с данными на 31.12.2010 г., что

является положительной тенденцией, так как он показывает сколько внеоборотных

активов приходится на каждый рубль оборотных активов. В то же время

отрицательная сторона – то, что основу мобильных активов составляет дебиторская

задолженность – тоже подтверждает наличие сильной внешней зависимости.

Коэффициент маневренности уменьшился и на 31.12.2010г. и на 31.12.2011г.

выше нормы (0,5), это связанно со спецификой деятельности ООО «Имидж». Для

материалоемких производств значение показателя на уровне выше нормативного

значения, является нормальным явлением.

Коэффициент обеспеченности запасов и затрат собственными средствами, за

анализируемый период увеличился на 0,20 и на 31.12.2011 г. превышает свое

нормативное значение (1,2), что говорит о том, что запасы и затраты обеспечены

в более чем достаточной мере собственными источниками средств. Этот факт,

связан с тем, что предприятие на статье баланса «Запасы» накапливает материалы,

которые приобретает для обеспечения текущей деятельности организации (вода,

канцелярия и т.д.), а товар, который предназначен для реализации потребителям,

хранится на складе поставщиков по договору и не учитывается при составлении

баланса, то есть принимается на комиссию.

Проведем

анализ платежеспособности (ликвидности) ООО «Имидж» за период с 31.12.2010г. по

31.12.2011г.

Платежеспособность

– важнейший показатель финансового состояния предприятия. Оценка

платежеспособности производится по данным баланса путем определения времени,

необходимого для превращения оборотных активов в их денежную наличность.

Платежеспособность (ликвидность) предприятия характеризуется показателями

ликвидности.

Показатели

ликвидности предприятия представлены в таблице 6.

Таблица

6. Показатели ликвидности ООО «Имидж» за период с 31.12.2010г. по 31.12.2011г.

|

Показатель |

Расчет |

Норма коэфициента |

31.12.2010г |

30.06.2011г |

31.12.2011г |

Отклонение |

Отклонение31.12.2011г./30.06.2011г |

|

Коэффициент абсолютной |

Суммы денежных средств и |

0,2 |

0,06 |

0,03 |

0,06 |

-0,03 |

0,03 |

|

Сумма |

|||||||

|

Промежуточный коэффициент |

Суммы денежных средств и |

0,6-0,8 |

1,00 |

0,97 |

0,99 |

-0,03 |

0,02 |

|

Сумма |

|||||||

|

Коэффициент |

Оборотные |

>=2 |

1,00 |

1,00 |

1,01 |

0,00 |

0,01 |

|

Срочные |

|||||||

|

Коэффициент |

Собственные |

>=0,1 |

Отрицательное значение, |

1,47 |

– |

– |

|

|

Оборотные средства |

|||||||

|

Коэффициент |

К1конеч.+1/2*(К1конеч.-К1нач.) |

>=1 |

0,50 |

0,51 |

0,01 |

||

|

Норма К1 |

На основании расчетов можно сделать следующие выводы:

Полученная величина коэффициентов абсолютной и текущей ликвидности

свидетельствует о низком уровне платежеспособности предприятия, что связано с