Общие правила выдачи денежных средств под отчет

Выдача денежных средств (ДС) под авансовый отчет выполняется в строгой последовательности в соответствии с п. 6.3 указания Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У. Сотрудник должен:

- Написать заявление на выдачу ДС с указанием целей их расходования, необходимой суммы, даты составления и срока, на который выдаются ДС.

Заявление обязательно должно содержать визу руководителя, подтверждающую правомерность выдачи денег под отчет. Оформить его вам помогут рекомендации от экспертов КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.

- Получить ДС в кассе предприятия по расходному кассовому ордеру или на банковскую карту.

- В течение установленного работодателем количества рабочих дней после окончания срока, указанного в заявлении, предоставить в бухгалтерию авансовый отчет с приложением надлежаще заполненной первичной документации.

Обратите внимание! С 30.11.2020 указанием Банка России от 05.10.2020 № 5587-У требование о сроке сдачи авансового отчета в течение 3-х рабочих дней было отменено. Теперь организация вправе самостоятельно устанавливать срок, на который выдаются денежные средства в подотчет.

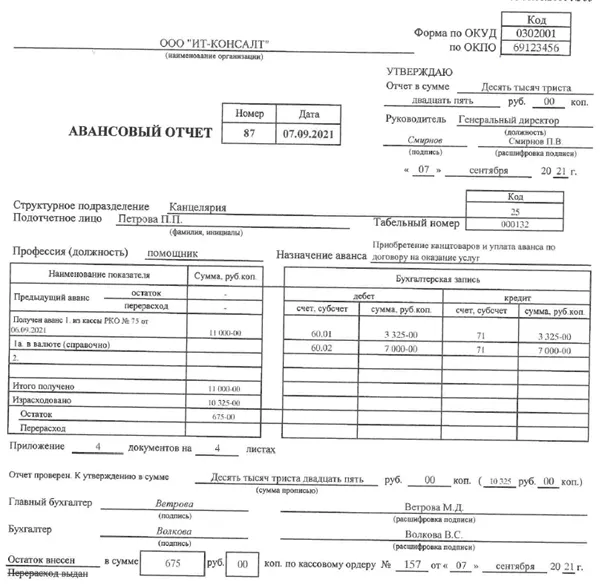

Бланк авансового отчета можно скачать на нашем сайте — «Унифицированная форма № АО-1 — Авансовый отчет (скачать)».

Если вышеуказанная последовательность действий соблюдена, а подотчетное лицо потратило свои деньги по причине нехватки выданных, то имеет место обычный перерасход, и после проверки авансового отчета работодатель вернет работнику потраченную сумму из кассы.

Пример 1

Офис-менеджеру Соколовой Т. С. было выдано в подотчет 5500 руб. на закупку продуктов, необходимых для проведения заседания совета директоров. На кассе выяснилось, что сумма покупки составила 6280 руб., и для оплаты покупки работница добавила собственные денежные средства.

После проверки авансового отчета работодатель выплатил Соколовой образовавшийся перерасход в размере 780 руб.

Как возместить перерасход по авансовому отчету, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Возмещаем затраты сотруднику правильно

Если же последовательность вышеуказанных действий нарушена и работник израсходовал собственные ДС в полной уверенности, что работодатель возместит ему все затраты, то такая операция по своей хозяйственной сути ничего общего с подотчетом не имеет. Ведь в ней работник действовал от своего имени (п. 1 ст. 183 ГК РФ), и еще неизвестно, одобрит ли данную покупку руководитель. Так бывает, когда работник не согласовывает свои действия с руководителем. Например, если менеджер провел переговоры с клиентом, оплатив при этом ужин в дорогом ресторане, или завхоз приобрел материалы на рынке в несколько раз дороже, чем компания бы купила их у оптового поставщика.

Потратив собственные деньги в подобной ситуации, сотрудник в первую очередь должен согласовать свои траты с директором, составив заявление о возмещении понесенных им расходов и приложив все первичные документы. Если руководитель их одобрит, то необходимо составить распоряжение или приказ о выплате компенсации работнику.

См. также: «Перевод подотчета на карту сотрудника с расчетного счета».

Для того чтобы контролеры не имели поводов для претензий, многие компании составляют общий приказ или иной локальный акт предприятия, отражающий порядок возмещения подобных издержек. В документе указываются возможные цели расходования средств, максимальная сумма, которую работник может потратить, сроки выплаты возмещения; он заверяется подписью директора и под роспись подается для ознакомления всем заинтересованным сотрудникам.

После поступления первичных документов в бухгалтерию их необходимо проверить. Если они оформлены в соответствии с требованиями ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, а в графе «Покупатель» указано наименование компании, значит, имеется документальное подтверждение того, что сотрудник в данной ситуации закупает ценности для нужд работодателя.

Поскольку работник не получает экономических выгод, то и доходом данные суммы не признаются, следовательно, и удерживать НДФЛ нет необходимости. К такому мнению пришли чиновники в письме Минфина РФ от 08.04.2010 № 03-04-06/3-65.

Оформляется данная выплата расходным кассовым ордером и записью Дт 73 «Расчеты с персоналом по прочим операциям» Кт 50. А проводка Дт 10 (07, 08, 11, 41) Кт 73 фиксирует, что приобретенные ценности приняты к учету.

Пример 2

Коммерческий директор ООО «Фрегат» Алексеев А. В., находясь на презентации товаров поставщика, принял решение приобрести небольшую пробную партию, согласовав данный вопрос с генеральным директором по телефону. На покупку он израсходовал 35 477 руб. из собственных средств.

Первичные документы были оформлены на ООО «Фрегат», и на основании распоряжения руководителя и заявления о возмещении потраченных сумм кассир выплатил потраченные сотрудником суммы.

Бухгалтер отразил в учете следующие записи:

Дт 41 Кт 73 — 30 065,25 руб. — товары приняты к учету;

Дт 19 Кт 73 — 5411, 75 руб. — отражен входящий НДС;

Дт 73 Кт 50 — 35 477 руб. — возмещены расходы сотруднику.

Однако на практике некоторые бухгалтеры все же требуют составления авансового отчета, поскольку он является дополнительным документом, который подтверждает, что сотрудник, потративший собственные средства, совершил покупки на цели предприятия, а не на свои личные. Действующее законодательство не содержит информации, прямо разрешающей или запрещающей составлять авансовые отчеты при расходовании работником собственных средств. Таким образом, и оформление, и отсутствие авансового отчета в данном случае допустимы и не будут считаться ошибкой.

Что делать, если документы оформлены на работника?

Если же в процессе проверки первички выяснится, что документы оформлены на работника, то безопаснее оформить возмещаемую выплату договором купли-продажи или закупочным актом. Так как если принять данные расходы к учету по выписанным на работника документам, то велика вероятность их исключения из налогооблагаемой базы во время проверки налоговиками, поскольку фактически работник приобрел ТМЦ в собственность, а после реализовал работодателю.

Исходя из этого у сотрудника возникает доход, облагаемый НДФЛ (подп. 2 п. 1 ст. 228 НК РФ). За такой доход работнику необходимо будет отчитаться самостоятельно, подав в ИФНС форму 3-НДФЛ по итогам года. При этом он может воспользоваться налоговым вычетом или отразить сумму покупки в расходах (подп. 1 п. 1 ст. 220 НК РФ).

ВАЖНО! Работодатель в данном случае не является налоговым агентом (письмо Минфина РФ от 07.12.2011 № 03-04-06/3-339).

Пример оформления налоговой декларации можно увидеть в материале «Образец заполнения налоговой декларации 3-НДФЛ».

В бухгалтерском учете такую операцию необходимо зафиксировать следующими проводками:

- Дт 76 Кт 50 — оплачены ТМЦ;

- Дт 10 (07, 08, 11, 41) Кт 76 — ТМЦ оприходованы на основании закупочного акта или договора купли-продажи.

Продолжение примера 2

Предположим, что у Алексеева А. В. не оказалось с собой реквизитов компании и он оформил покупку на собственное имя.

Бухгалтерия после проверки первичной документации решила оформить поступление товаров от физического лица по договору купли-продажи. В бухучете это было отражено следующими записями:

- Дт 41 Кт 76 — 35 477 руб. — товары приняты к учету;

- Дт 76 Кт 50 — 35 477 руб. — товары оплачены физлицу.

Однако в случае, если работник действовал на основании доверенности, а номенклатура покупки соответствует целям, указанным при выдаче ДС под отчет, можно составить авансовый отчет, даже если первичка оформлена на сотрудника.

Совет: чтобы при оплате покупок для предприятия личными средствами сотрудников избежать споров с проверяющими и доначисления налогов, необходимо:

- Выдать работнику доверенность на покупку ТМЦ.

- Получить от продавца полный пакет первичных документов, подтверждающих покупку (документы должны быть оформлены на компанию, а не на работника).

- Работнику написать заявление на компенсацию потраченных им ДС, приложив к нему всю первичную документацию (возможно и составление авансового отчета), и завизировать заявление у руководителя.

Итоги

Если сотрудник израсходовал собственные деньги на покупку каких-либо ценностей, то фактически он совершал действия от собственного имени. Следовательно, составлять авансовый отчет в таком случае не нужно, поскольку работник не получал аванс. Однако действующее законодательство не запрещает в такой ситуации оформлять авансовый отчет. На практике встречаются оба способа учета подобных операций.

- Создано 14.02.2022 08:55

- Опубликовано 14.02.2022 08:55

- Автор: Administrator

- Просмотров: 15497

Наверно, прочитав тему статьи, многие подумают: «Ой, да что там сложного? Авансовый отчет провели, расходы возместили, и дело с концом!» А точно ли в этом случае применяется авансовый отчет? А может, вы должны купить эти ТМЦ у сотрудника, т.е. включить эти суммы в его доход, начислив при этом НДФЛ? В нашем аккаунте Instagram эта тема вызвала нешуточный ажиотаж: одна часть аудитории утверждает, что необходимо использовать авансовый отчет, другая – успешно начисляет НДФЛ с покупки ТМЦ. Кто из них прав? Будем разбираться в данной публикации.

Расчеты с подотчётными лицами – это участок учёта, который регулярно встречается практически в любой организации независимо от вида и масштабов деятельности.

Мы уже не один раз рассказывали о том, как в программе 1С Бухгалтерия вести учет расчётов с подотчётными лицами.

Как оказалось, данная тема вам очень интересна!

По порядку ведения расчётов с подотчётниками всегда возникает много вопросов из-за отсутствия подробного нормативного регулирования.

Ведь на первый взгляд отражение расчётов с подотчётными лицами процедура достаточно простая и последовательная: работник получил денежные средства на административно-хозяйственные нужды компании, далее должен отчитаться об их расходовании, заполнив и представив в установленный срок авансовый отчёт со всеми подтверждающими документами. Затем авансовый отчёт принимается к учёту, бухгалтером отражается его проведение в 1С: Бухгалтерии предприятия.

Согласитесь, что на практике же довольно часто встречаются совершенно различные вариации.

Про невозврат подотчетной суммы мы рассказывали ранее.

Но есть еще ситуация, когда работник потратил свои деньги для служебных целей, например, если нужно срочно купить расходные материалы или быстро оплатить выполненную работу (ремонт автомобиля). А организация потом компенсирует уже произведенные расходы.

Или нередко бывают случаи, когда денежные средства целенаправленно не выдаются заранее сотрудникам в подотчёт, чтобы в дальнейшем избежать трудностей с «выуживанием» у них подтверждающих документов. А после того, как сотрудник предоставит авансовый отчет и подтверждающие к нему документы, возместят ему понесённые расходы.

Давайте разберём насколько безопасно так поступать и как правильно документально оформить такую ситуацию.

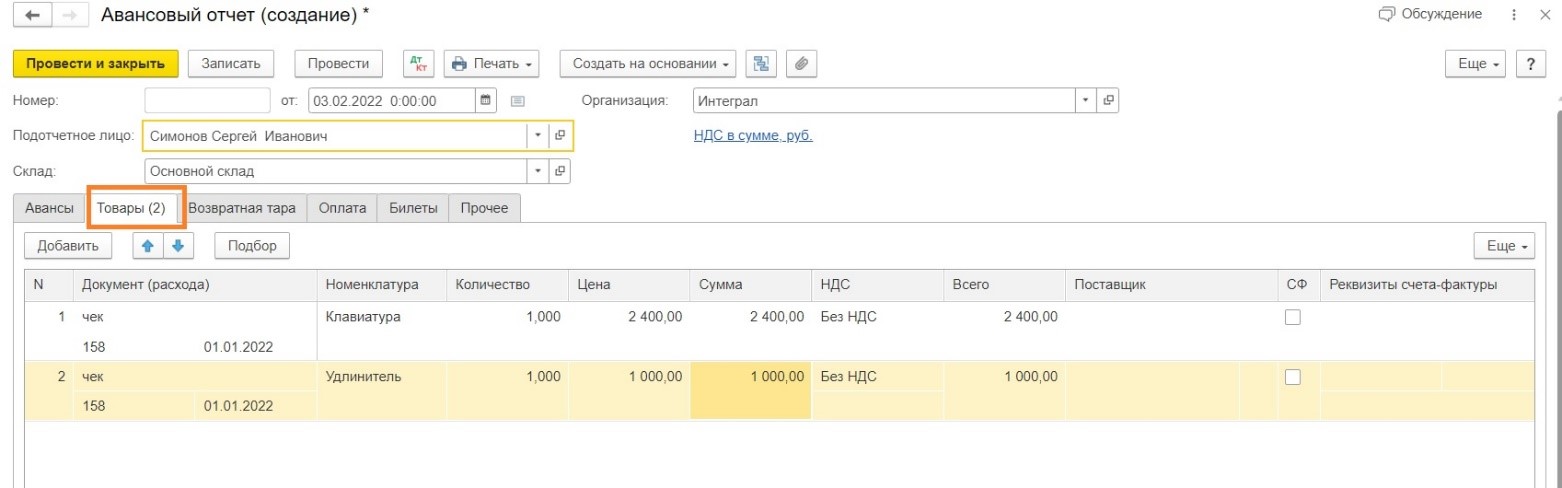

Перейдем сразу к практическому примеру: сотрудник организации «Интеграл» 01.02.2022 года приобрёл за собственные денежные средства материальные ценности на замену вышедших из строя. Далее он принёс подтверждающие документы в бухгалтерию с просьбой возместить его расходы.

В рекомендациях по составлению авансового отчёта сказано, что этот документ применяется для учёта денежных средств, выданных подотчётным лицам на административно-хозяйственные расходы.

В приведённом же нами примере деньги сотруднику не выдавались, то есть, исходя из сути предназначения авансового отчёта получается, что составлять его работнику не нужно.

Но в действительности же авансовые отчёты составляются и в тех случаях, когда сотрудники используют на хозяйственные нужды организации свои с деньги, а использованная сумма отражается как перерасход.

Каких-либо правил, регламентирующих данный вопрос, в законодательстве не предусмотрено.

На наш взгляд, в рассматриваемой ситуации можно также оформлять авансовый отчёт. Это не будет являться нарушением.

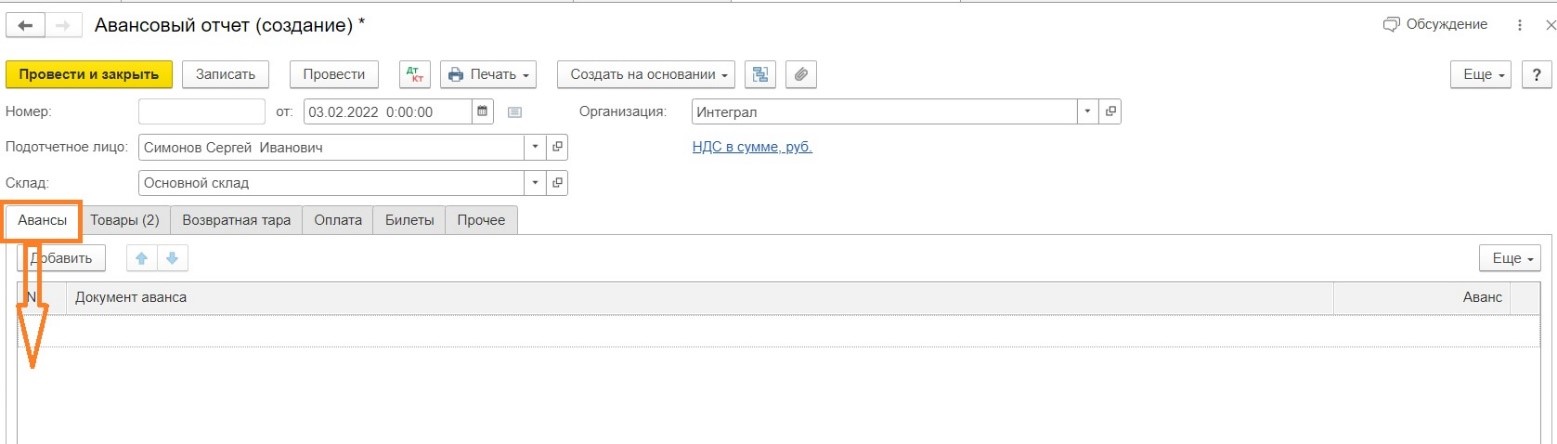

Только раздел «Авансы» останется незаполненным.

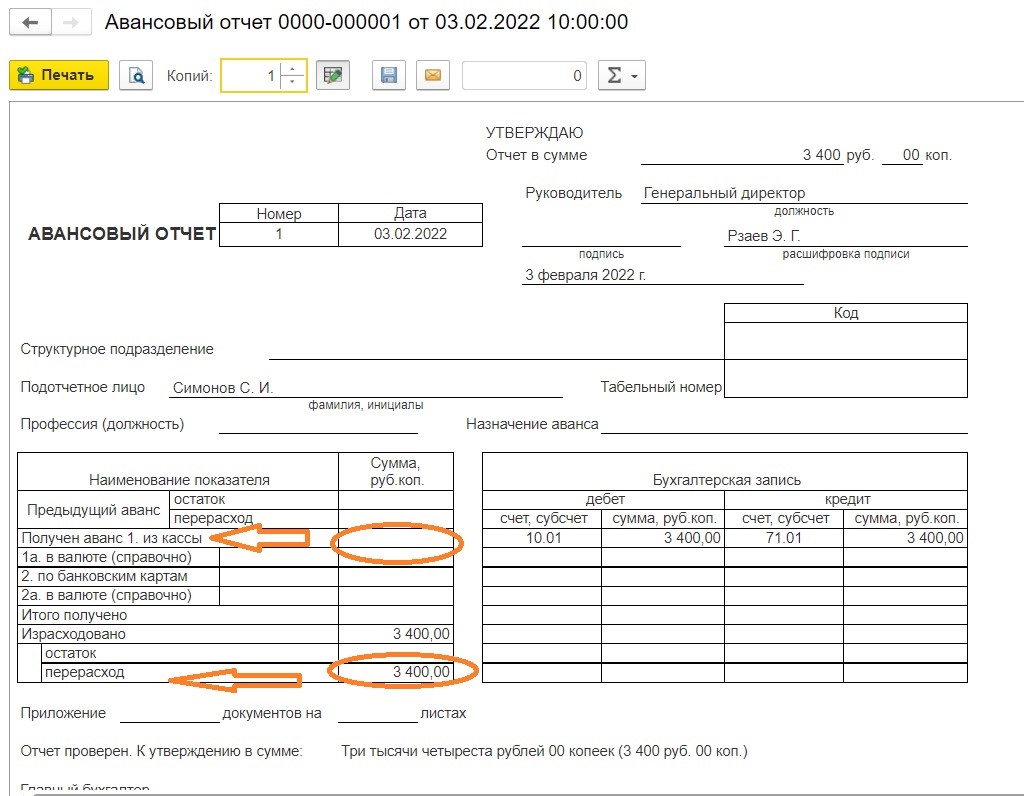

После проведения документа на лицевой стороне графа «Получен аванс» останется пустой.

А вот в графе «Перерасход» отразится сумма, которую сотруднику должна возместить организация.

После того как авансовый отчёт утвердит руководитель организация вправе возместить работнику данные расходы.

Никаких обязательных сроков на этот случай в законодательстве не установлено, поэтому компании их устанавливают самостоятельно, но такой срок должен быть разумным.

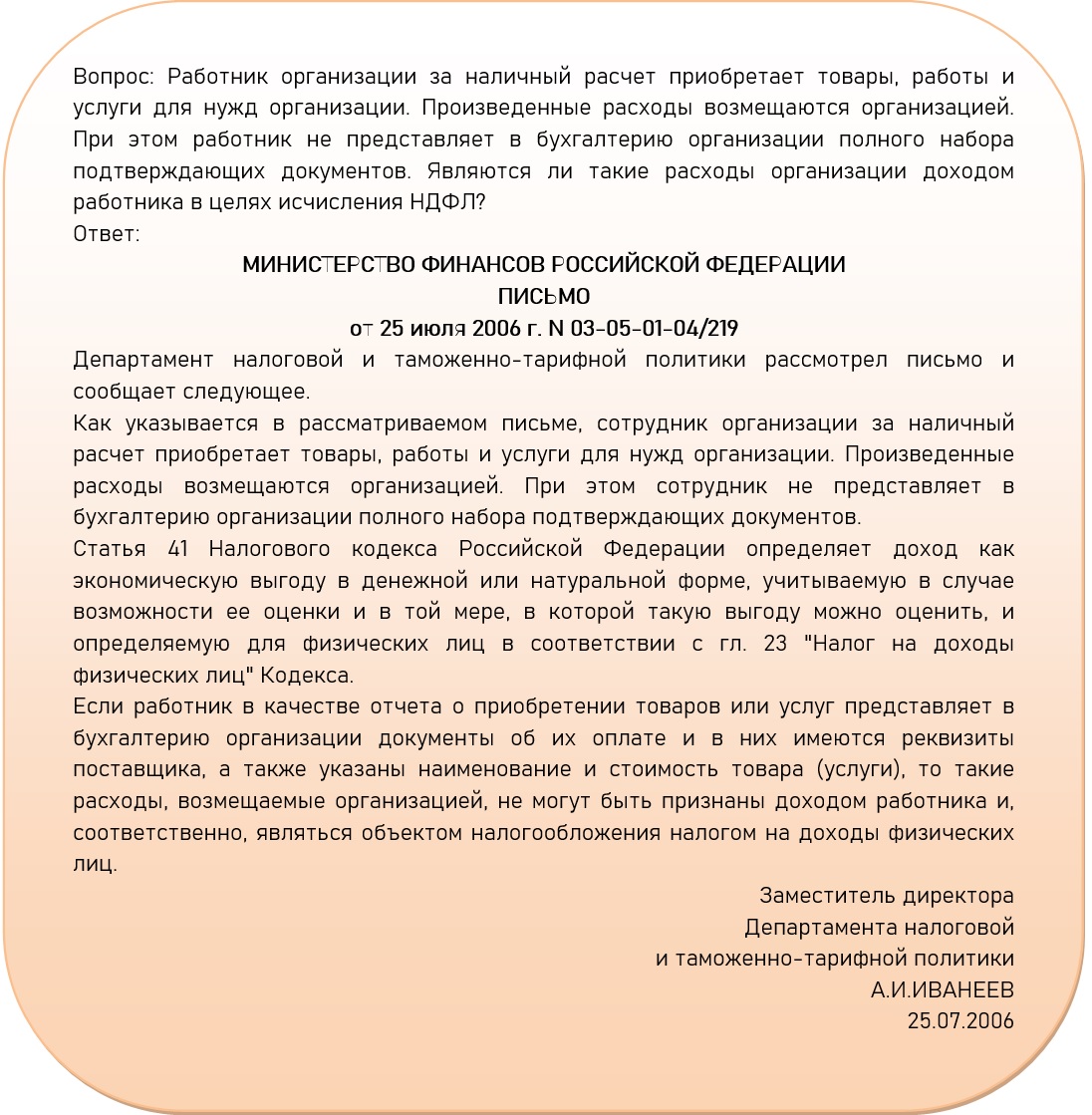

Некоторые бухгалтеры опасаются, что при проверке контрольными органами потраченные сотрудником суммы могут быть включены в его доход, облагаемый НДФЛ. Поскольку такая ситуация может быть расценена так, что работник организации купил товар (имущество), а затем продал его предприятию, тем более если распоряжение руководителя на выдачу аванса отсутствует.

Поэтому важно обращать тщательное внимание на оформление первичных документов: они должны быть выписаны на организацию, а не на физическое лицо! В противном случае налоговики вполне могут счесть последующую денежную компенсацию работнику как факт перепродажи товаров.

При надлежащем образом оформленных документах никакого дохода у работника не возникает. Даже Минфин это признает.

Есть ещё интересная судебная практика, когда инициатива работника, понёсшего расходы, не получив под отчёт денежных средств, и не имея разрешения действовать в интересах организации, не была оценена, и компенсация расходов работодателем не произведена. А суд так же не принял сторону работника, аргументировав, что организация не обязана возмещать работнику потраченные им личные средства на нужды организации, если эти траты были произведены без ее согласия. И сам по себе лишь факт несения сотрудником расходов не влечет обязанности работодателя по их возмещению, нужны доказательства, что расходы являлись необходимыми для осуществления деятельности предприятия, а сотрудник такие документы не предоставил (определение Верховного суда по делу № 33-5422/2019 от 14.03.2019 г.).

К аналогичным выводам пришел и Московский городской суд в Апелляционном определении от 12.02.2019 г. по делу № 33-5629/2019.

Таким образом, для минимизации проблем с контролирующими органами рекомендуем разработать и утвердить приказом руководителя локальный нормативный акт (например, положение или инструкцию) о компенсации (возмещении) расходов на административно-хозяйственные нужды организации, оплаченных работником за свой счёт.

В таком локальном акте, в частности, можно предусмотреть:

• ситуации, когда работники могут приобретать за свой счет товары (работы, услуги) в интересах организации;

• порядок информирования работодателя о необходимости расходов и их согласования;

• перечень расходов, которые подлежат возмещению (например, услуги автомойки, приобретение канцтоваров, запчастей для оргтехники);

• список работников, имеющих право нести расходы в интересах организации, оплачивая их собственными средствами с последующим их возмещением. Это могут быть конкретные лица либо лица, занимающие определенные должности;

• предельную сумму расходов каждого вида, подлежащую компенсации;

• перечень и формы документов, необходимых для получения компенсации.

Компенсировать уже произведённые расходы можно на основании заявления сотрудника, к которому следует приложить оправдательные документы.

Кроме того, перед совершением покупок сотрудник может написать на имя руководителя заявление о разрешении произвести расход в пользу организации за счёт собственных средств на определенные цели, обосновав его необходимость. Указанное заявление и будет основанием для совершения соответствующих действий.

И всё же наиболее безопасно предварительно выдавать сотруднику денежные средства, и если сумма будет намного меньше той, которую он потратит на покупки, то организация после предоставления авансового отчёта выдаст подотчётному лицу сумму перерасхода.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

![]()

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 3 августа 2020 г.

Содержание журнала № 16 за 2020 г.

Тратить свои деньги на нужды организации работник не обязан. Но частенько бывают ситуации, когда ему приходится задействовать собственные средства, а позднее обращаться к работодателю за компенсацией понесенных расходов. Как правильно оформить документы, чтобы избежать споров и учесть возмещенные работнику расходы? Всегда ли работодатель обязан компенсировать несогласованные затраты работника?

Как возместить расходы работника постфактум и правильно это оформить

Какие расходы работодатель компенсирует работнику

Обязательные для компенсации затраты работника установлены ТКстатьи 168, 168.1 ТК РФ. Это, например, расходы на служебные командировки, расходы, связанные с разъездной работой или работой экспедиционного характера. Размеры и порядок возмещения таких расходов работодатель, как правило, устанавливает в своих локальных нормативных актах (например, в положениях или приказах о служебных командировках, о разъездном характере работы и пр.).

Если работник из своего кармана оплатил товары, работы или услуги, предназначенные для организации, то вполне логично, что работодателю придется компенсировать и эти затраты. Но они не относятся к обязательным для возмещения. Работодатель самостоятельно определяет, какие затраты, в каких размерах и в какие сроки он будет компенсировать своим работникам. Важно, чтобы такие расходы совершались с разрешения или ведома работодателя.

Документы на возмещение расходов

Порядок компенсации работнику понесенных в интересах работодателя расходов на приобретение товаров, работ, услуг необходимо прописать в локальном нормативном акте. Это может быть положение, регламент или приказ. В нем следует определить:

•перечень работников, которые могут потратить собственные средства;

•цели расходования средств;

•порядок информирования работодателя о необходимости трат и порядок согласования таких затрат;

•документальное подтверждение произведенных расходов (форма отчета и перечень необходимых документов);

•сроки представления отчетности о потраченных средствах;

•сроки выплаты компенсации.

С ЛНА нужно ознакомить работников под подпись.

Приказ о порядке возмещения работникам расходов за счет собственных средств может выглядеть так.

Общество с ограниченной ответственностью «Дельта»

125080, г. Москва, ул. Царева, д. 12

ИНН 7743037528/КПП 774301001

Приказ № 7

О порядке возмещения работникам денежных средств, потраченных в интересах ООО «Дельта»

ПРИКАЗЫВАЮ:

1. Разрешить определенным работникам оплачивать товары (работы, услуги) для нужд организации за счет собственных средств без выдачи подотчетного аванса. Перечень должностей таких работников приведен в Приложении № 1 к настоящему Приказу.

2. Установить лимит расходов работника за счет собственных средств за 1 месяц в размере 20 000 руб.

3. Установить следующий порядок согласования расходов, утверждения отчета и выплаты компенсации:

— до оплаты затрат работник информирует руководителя отдела о необходимых расходах SMS-сообщением, через мессенджер или по электронной почте;

— руководитель отдела оценивает необходимость расходов и одобряет их SMS-сообщением, через мессенджер или по электронной почте;

— работник оплачивает за свой счет согласованные расходы и в течение 3 рабочих дней со дня оплаты представляет отчет руководителю ООО «Дельта» для выплаты компенсации;

— руководитель ООО «Дельта» утверждает отчет и передает его в бухгалтерию в течение 3 рабочих дней;

— главный бухгалтер ООО «Дельта» выплачивает работнику компенсацию в течение 3 рабочих дней с даты утверждения отчета.

Перечень и формы необходимых для получения компенсации документов приведены в Приложениях № 2 и № 3 к настоящему Приказу.

| Генеральный директор |

|

А.И. Ковалев |

Для того чтобы отчитаться, работнику придется оформить отчет и приложить к нему подтверждающие расход документы. Форму отчета и перечень подтверждающих документов можно приложить к приказу о порядке возмещения расходов работникам. Авансовый отчет составлять не надоп. 6.3 Указания ЦБ от 11.03.2014 № 3210-У. Его оформляют только те работники, которым выдается аванс. В качестве подтверждающих расходы документов могут выступать, например, кассовый чек, бланк строгой отчетности, квитанции электронных терминалов (слипы) и др.

Форма отчета может быть такой.

Генеральному директору ООО «Дельта»

Ковалеву А.И.

от менеджера

Петрова С.А.

УТВЕРЖДАЮ

Генеральный директор ООО «Дельта»

А.И. Ковалев

А.И. Ковалев

02.06.2020

Отчет

Для проведения рекламной акции ООО «Дельта» 29.05.2020 мною было оплачено изготовление рекламных буклетов в количестве 20 штук на сумму 3600 руб. (Три тысячи шестьсот рублей) 00 копеек. С руководителем отдела П.А. Смирновым расходы согласованы.

Прошу возместить понесенные мною расходы.

К настоящему отчету прилагаю:

— чек ККТ.

| 01 июня 2020 г. |

|

С.А. Петров |

Выплатить причитающуюся работнику сумму компенсации можно через кассу или безналичным переводом на его банковскую карту. Чтобы вопросов с НДФЛ и страховыми взносами у проверяющих не возникло, в назначении платежа в платежном поручении укажите, что это возмещение его расходов, произведенных в интересах организации, на основании отчета. Поле 20 «Наз.пл.» платежки заполнять не нужно.

Налоговый и бухгалтерский учет

Налог на прибыль. Если работник произвел расходы для нужд компании и представил отчет об израсходованных собственных средствах, то затраты на приобретенные товары (работы, услуги) можно признать для расчета налога на прибыль (при методе начисления) на дату утверждения отчета в общем порядкеп. 1 ст. 252, подп. 5 п. 7 ст. 272 НК РФ.

УСН. В «упрощенных» расходах стоимость приобретенных материальных ценностей (работ, услуг) можно учесть в общем порядке после выплаты денег работникуп. 2 ст. 346.17 НК РФ.

НДС. Чтобы принять к вычету НДС по приобретенным работником товарам (работам, услугам), нужен счет-фактура от продавца, в котором в качестве покупателя будет указана компания, а не работник.

Лучше оформить на работника доверенность. В ней указать, что он действует в интересах организацииПисьма Минфина от 13.08.2018 № 03-07-11/57127; ФНС от 09.01.2017 № СД-4-3/2@.

НДФЛ. С суммы компенсации, выплаченной работнику, НДФЛ удерживать не надо. Поскольку она не является для работника экономической выгодойп. 1 ст. 41 НК РФ.

Страховые взносы. Компенсация не облагается страховыми взносами, поскольку это не доход работникап. 1 ст. 420 НК РФ; п. 1 ст. 20.1 Закона от 24.07.98 № 125-ФЗ. Ведь в итоге работник не получил экономической выгоды.

Бухучет. Расчеты с работником, купившим что-либо за свой счет, оформляются следующими проводками.

| Содержание операции | Дт | Кт |

| Приняты к учету материалы, работы, услуги, оплаченные работником | 10 (20, 26, 44) | 73 субсчет «Расчеты с персоналом по прочим операциям» |

| Отражена сумма входного НДС (при применении ОСН) | 19 | 73 субсчет «Расчеты с персоналом по прочим операциям» |

| Выплачена работнику сумма компенсации расходов | 73 субсчет «Расчеты с персоналом по прочим операциям» |

51 (50) |

Для отражения расчетов с работниками по возмещению расходов используется счет 73, субсчет «Расчеты с персоналом по прочим операциям».

Счет 71, субсчет «Расчеты с подотчетными лицами», применять не надо, поскольку подотчетный аванс не выдавался.

* * *

Работодатель не обязан компенсировать расходы, которые работник с ним не согласовалОпределение ВC Республики Башкортостан от 14.03.2019 № 33-5422/2019. Даже если работник потратил свои средства в интересах организации, обосновал и документально подтвердил понесенные расходы.

Понравилась ли вам статья?

- Почему оценка снижена?

-

Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Документооборот / Первичные документы

Документооборот / Первичные документы

2023 г.

2022 г.

2021 г.

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!

Как в программе отразить возмещение расходов сотруднику, осуществленных из личных средств для нужд организации, в случае, когда деньги под отчет не выдавались?

Содержание

- Поступление материальных ценностей

- Проводки по документу

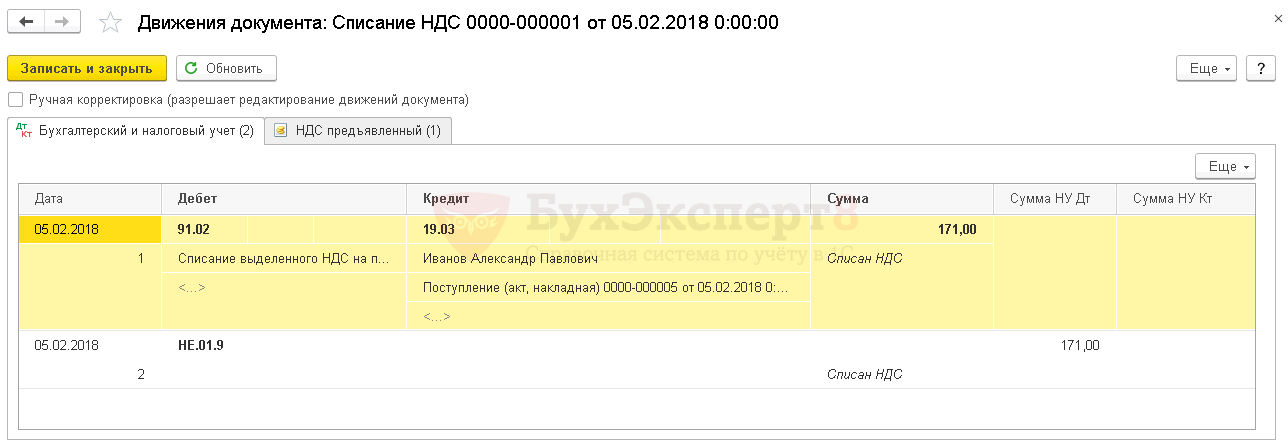

- Списание НДС

- Проводки по документу

- Компенсация денежных средств, израсходованных сотрудником

- Проверка расчетов с сотрудником

Законодательство не содержит прямого запрета на компенсацию затрат работника в интересах организации. И в то же время не дает конкретных рекомендаций по оформлению данной операции. При этом такого рода операции хотя бы раз возникали в каждой организации.

В случае, если по конкретному вопросу ведения бухгалтерского учета (БУ) в федеральных стандартах не установлены способы ведения БУ, то организация сама разрабатывает соответствующий способ (п. 7.1 ПБУ 1/2008). Таким образом, Организации необходимо в Учетной политике прописать способ и порядок компенсации расходов работников, произведенных для нужд организации, включая утверждение документа, на основании которого будет производиться компенсация расходов работнику.

На наш взгляд, использование счета 71 «Расчеты с подотчетными лицами» не уместно, так как счет предназначен для расчетов с работниками по суммам, выданным ему в под отчет (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). А подотчетных сумм в этой ситуации работнику не выдавалось.

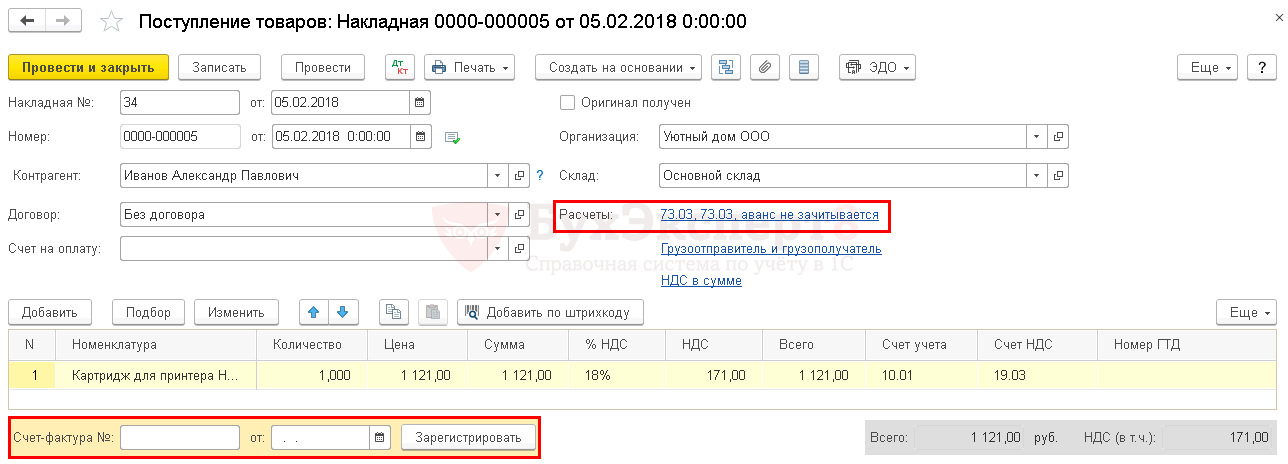

Для отражения расчетов с сотрудником по нашему мнению более корректным будет использование счета 73.03 «Расчеты по прочим операциям».

В данной статье Бухэксперт8 выражает лишь свое мнение по вопросу, нерегулированному в законодательстве. И предлагает вам использовать счет 73 для оформления операций, по которым деньги не выдавались в под отчет.

Если вы считаете, что данный способ для вас более трудоемкий и ведет к большей путанице в учете, то вы можете продолжать использовать счет 71, указав об этом в учетной политике:

«Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 «Расчеты с подотчетными лицами», вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета».

Главное — обеспечить контроль за такими расчетами и представить достоверно информацию в отчетности.

Так как при покупке товара за собственные средства сотрудник действовал с разрешения и в интересах организации, необходимо документально подтвердить, что организация одобрила такую сделку (п. 1 ст. 183 ГК РФ). Такими документами могут быть:

- Заявление сотрудника о возмещении расходов, одобренное руководителем (резолюция на заявлении – «оплатить»).

- Утвержденный отчет об израсходованных средствах с прикрепленными к нему документами на покупку и оплату (товарный чек, накладная, счет-фактура и т. д.), в том числе в форме взятого за основу АО-1.

- Приказ от имени руководителя о возмещении расходов сотруднику.

Средства, потраченные сотрудником на приобретение товаров или услуг для нужд организации и возмещаемые сотруднику организацией на основании подтверждающих документов (чеков, квитанций), не признаются доходом работника и, соответственно, не являются объектом обложения НДФЛ (Письмо Минфина РФ от 08.04.2010 N 03-04-06/3-65). Также данная компенсация не облагается страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

В 1С операцию лучше всего оформить следующими документами:

- Поступление (акт, накладная);

- Списание НДС;

- Выдача наличных или Списание с расчетного счета. Вид операции – Прочий расход, счет дебета — 73.03 «Расчеты по прочим операциям».

Поступление материальных ценностей

Поступление товаров, материалов, услуг оформляется документом Поступление (акт, накладная) из раздела Покупки – Поступление (акты, накладные).

- Счет расчета с контрагентами – 73.03 «Расчеты по прочим операциям»;

- Счет-фактура не регистрируется.

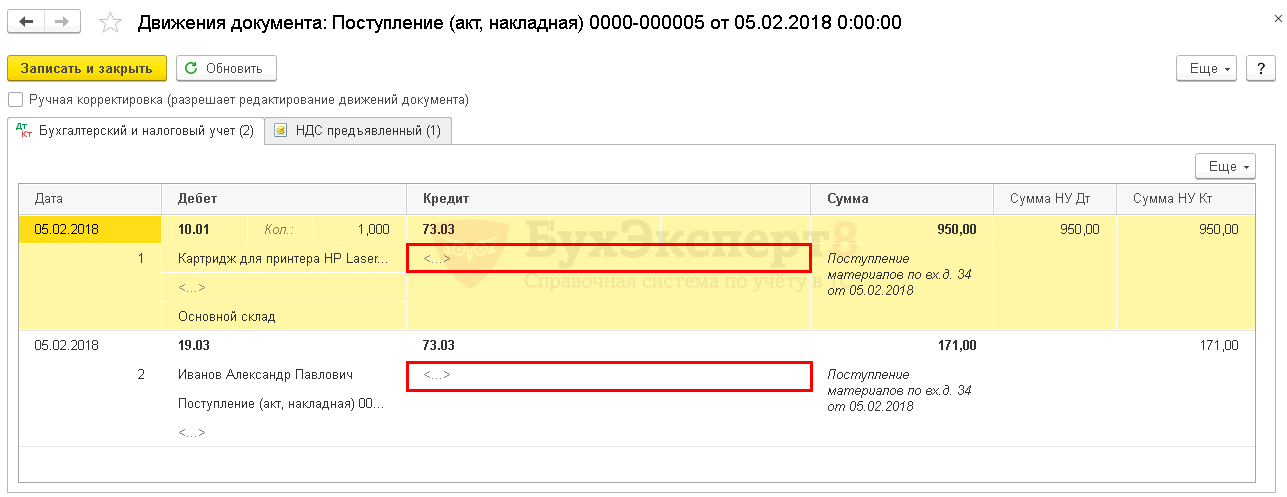

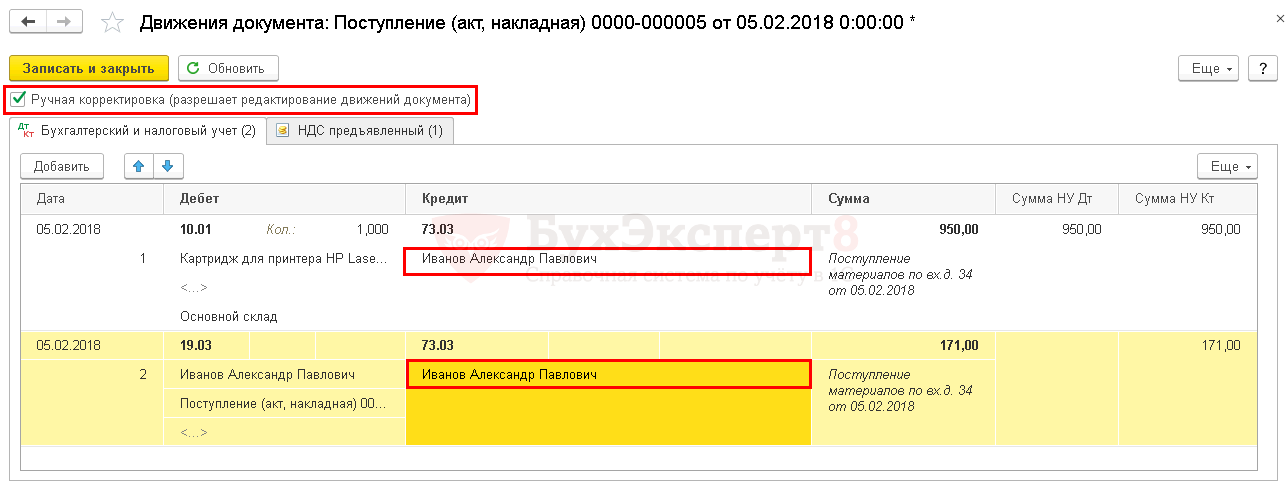

Проводки по документу

Автоматически аналитика по счету 73.03 «Расчеты по прочим операциям» в документе Поступление (акт, накладная) не подставляется. Необходимо, используя ручную корректировку, подставить фамилию работника, который произвел затраты.

Списание НДС

Минфин считает, что принять к вычету НДС можно только по счету-фактуре, исключение — если это предусмотрено п. 3, 6-8 ст. 171 НК РФ. Особенности вычета НДС по покупкам в рознице Кодексом не предусмотрены.

Также нельзя указанный НДС принять в расходы в целях налога на прибыль, так как п. 2 ст. 170 НК РФ не предусматривает возможности учесть в стоимости товара (работы, услуги) НДС предъявленный по причине отсутствия счета-фактуры (Письмо Минфина РФ от 24.01.2017 N 03-07-11/3094).

Так как товар приобретался в розницу и счет–фактура не выписывался, к вычету НДС не принимается. На основании документа Поступления (акты, накладные) необходимо создать документ Списание НДС.

Проводки по документу

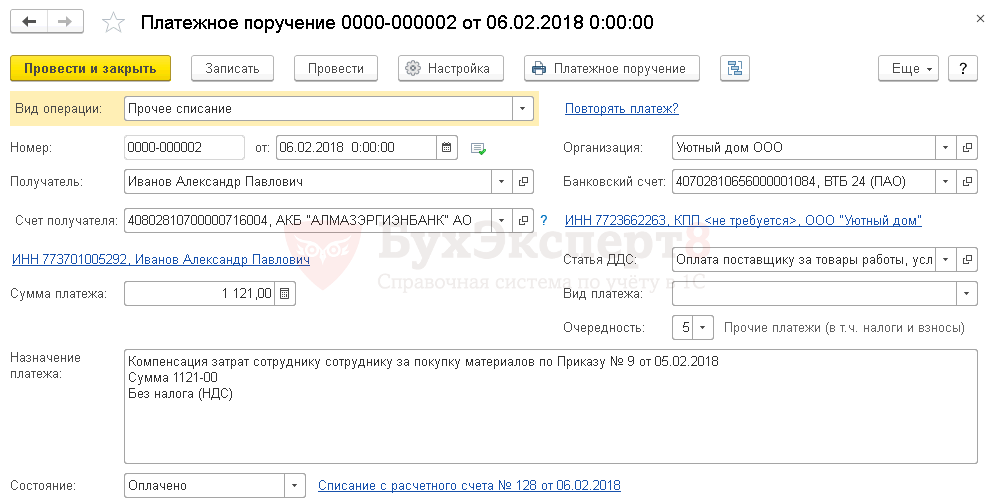

Компенсация денежных средств, израсходованных сотрудником

Компенсировать затраты сотруднику можно выдачей денежных средств из кассы предприятия: раздел Банк и касса – Касса — Кассовые документы – Выдача наличных. Или перечислением денежных средств на карточку сотрудника: раздел Банк и касса – Банк – Платежные поручения.

- вид операции – Прочее списание.

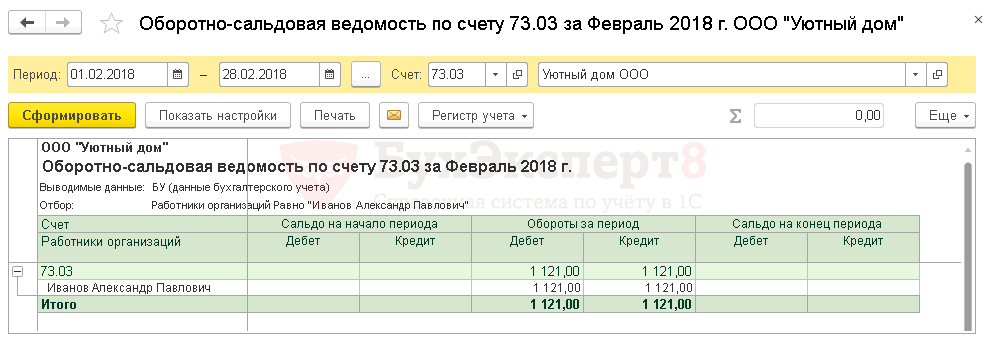

Проверка расчетов с сотрудником

Для проверки взаиморасчетов с сотрудником необходимо сформировать Оборотно-сальдовую ведомость по счету 73.03 «Расчеты по прочим операциям» раздел Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

В заключение добавим, что не рекомендуем пользоваться данной схемой постоянно, предпочитая ее старому доброму подотчету. Приобретение товаров (работ, услуг) организацией с оплатой из личных средств работников может иметь проблемы:

- приобретение может быть рассмотрено налоговыми органами как расходы, понесенные в пользу работников с доначислением НДФЛ (п. 2 ст. 226 НК РФ и пп. 2 п. 1 ст. 228 НК РФ);

- при отсутствии договора купли-продажи между работником и организацией налоговый орган может не признать расходы по документам, оформленным на сотрудника, в целях налогообложения.

Если документы, подтверждающие покупку ТРУ, выписаны на имя организации, то проблем с признанием затрат и вычетом НДС, а также сложностей, связанных с расчетами с работником, у организации не возникнет.

См. также:

- [06.04.2021 запись] Учетная политика на 2021 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно