Авансовый отчет представляют сотрудники, которые получили деньги на командировку или целевые расходы: покупку канцелярии в офис, отправку писем, закупки. Для всех типов государственных учреждений обязательна форма отчета ОКУД 0504505. Расскажем, как правильно заполнить отчет, и дадим образец заполнения.

Кто заполняет авансовый отчет в 2021 году

В авансовом отчете подотчетное лицо отражает как и на какие цели потрачен полученный аванс. Обязанность отчитаться по форме 0504505 возникает у сотрудника, получившего от работодателя деньги на следующие расходы:

- командировочные с учетом суточных;

- представительские;

- закупку товаров, работ или услуг;

- расчеты с контрагентами;

- и прочие целевые расходы за счет выданных авансов.

Авансовый отчет двухсторонний — то есть печатается на одном листе с двух сторон. Подотчетное лицо и бухгалтер могут заполнять форму вместе, но часто бухгалтеры предпочитают формировать документы самостоятельно — это допустимо.

Сроки сдачи авансового отчета

Сроки сдачи зависят от цели выдачи аванса:

- Командировочный авансовый отчет сотрудник сдает в бухгалтерию в течение трех дней после возвращения. Если он вернулся в выходной или праздничный день, то три дня отсчитываются с момента выхода на работу (постановление Правительства России от 13.10.2008 № 749).

- Авансовый отчет по хозяйственным расходам сдают не позднее трех дней после истечения срока, на который был выдан аванс (п. 6.3. Указания ЦБ РФ от 11.03.2014 № 3210-У).

Форма авансового отчета в 2021 году

Авансовый отчет по унифицированной форме 0504505 введен в действие с 2015 года приказом Минфина России от 30.03.2015 № 52н (далее — Приказ № 52н). Этот бланк первичного документа обязателен для всех государственных и муниципальных учреждений.

Учреждение может включить в форму 0504505 дополнительные данные и реквизиты, если они способствуют более полному отражению информации и соответствуют требованиям нормативных документов (Приложение 5 к Приказу № 52).

Авансовый отчет следует составлять в виде электронного документа и заверять его квалифицированной электронной подписью. Если нет возможности формировать и хранить электронные документы или бумажная форма обязательна, составляйте отчет на бумаге.

Как заполнить форму 0504505

Перед заполнением отчета ознакомьтесь с правилами, соблюдение которых налоговая контролирует при проверке отчета:

- Отчет должен быть оформлен от сотрудника компании на трудовом или гражданско-правовом договоре. Прочим лицам деньги под отчет выдавать нельзя.

- Руководитель должен утвердить авансовый отчет. Расходы признаются той датой, в которую отчет утвержден. Если руководитель или уполномоченный им сотрудник не утвердил документ, принятые расходы могут оспорить.

- К авансовому отчету сотрудник прикладывает документы, подтверждающие расходы: проездные билеты, чеки, квитанции и т.д. Они нумеруются в порядке записи в отчете.

- В документах должно быть указано наименование товара. Если в чеке указана только сумма, то сотрудник должен попросить товарный чек. Иначе определить цель расхода и обосновать его не получится.

- В документах должны быть проставлены даты расходов, иначе период их совершения подтвердить не получится. Соответственно, нельзя будет учесть эти расходы для целей налога на прибыль.

Переходим к заполнению.

Первый этап — шапка документа. Подотчетное лицо заполняет базовые сведения — наименование учреждения, структурное подразделение и свои данные: ФИО, должность и назначение аванса.

Бухгалтер в правом верхнем углу прописью указывает сумму отчета, вписывает реквизиты организации и присваивает отчету номер.

Сумма отчета всегда указывается по фактическим расходам. Если сотрудник получил 15 000 рублей, а потратил 22 000, то отчет будет на 22 000 рублей. Если же, наоборот, сотрудник получил 18 000 рублей, а потратил 16 000 — на сумму 16 000 рублей.

Далее идет табличная часть. В ней подотчетник указывает полученную и потраченную сумму. В строке «Остаток» он указывает неистраченные авансовые средства. Если же потрачено больше, чем получено, нужно заполнить строку «Перерасход».

Бухгалтер заполняет сведения о предыдущем авансе, проверяет сумму аванса и составляет бухгалтерскую запись. Он же проверяет количество оправдательных документов и листов, на которых они размещены.

Далее бухгалтер заполняет сведения о внесении остатка или выдаче перерасхода. Он принимает неизрасходованные деньги в кассу или удерживает, если перевод был безналичным. Указывает сумму и реквизиты кассового ордера, дату его оформления и ставит подпись еще раз.

Отрывную часть полностью заполняет бухгалтер. Тут нужно указать данные о подотчетном лице, номер, дату и сумму авансового отчета. Этот корешок забирает работник.

Далее переходим к оборотной стороне. Тут сотрудник вписывает сумму суточных и других расходов, а также указывает реквизиты проездных документов, документов, подтверждающих проживание в гостинице и т.д. В графе «Итого» указывается полная сумма расходов.

Бухгалтер в этой части заполняет графы 7, 8, 9 и 10. То есть прописывает расходы, принятые к учету, и формирует бухгалтерскую проводку.

Далее бухгалтер берет авансовый отчет, приложения к нему и копию приказа о направлении сотрудника в командировку и несет их на подпись главбуху, который проверяет и заверяет отчет. Затем его передают гендиректору на утверждение.

Утвержденный отчет со всеми приложениями должен храниться в бухгалтерии в течение пяти лет, как любой первичный документ.

Скачать образец авансового отчета

В облачном сервисе Контур.Бухгалтерия легко учитывать выданные авансы и формировать отчеты. Ведите в системе учет, начисляйте зарплату, платите налоги и отправляйте отчетность онлайн. Первые 14 дней работы — в подарок.

Расчеты с подотчетными лицами в бюджетных учреждениях, как и у любого иного юрлица, подлежат строгому контролю. Какими нормативными актами нужно пользоваться и как применять их на практике при осуществлении расчетов с подотчетными лицами в бюджетных учреждениях (далее — БУ), расскажем в этой статье.

Оформление расчетов с подотчетниками в БУ

Согласно п. 213 инструкции по применению единого плана счетов для бюджетных структур (приложение 2 к приказу Минфина РФ от 01.12.2010 № 157н) деньги под отчет выдаются сотруднику на основании заявления, в котором должна быть указана следующая информация:

- назначение выплаты;

- калькуляция необходимых средств или объяснение величины аванса.

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Для бюджетников также действует общее для всех указание Банка России о ведении кассовых операций от 11.03.2014 № 3210-У, согласно которому выдача денег происходит по расходному кассовому ордеру, форма которого с кодом 0310002 утверждена для БУ приказом Минфина РФ от 30.03.2015 № 52н. В период не позже установленных учреждением рабочих дней по окончании срока, на который выданы деньги, сотрудник должен отчитаться о произведенных расходах, сдав авансовый отчет (форма 0504505, утверждена тем же приказом № 52н). К отчету прикладываются все оправдательные документы.

Если сотрудник не вернул неистраченные деньги в срок, работодатель имеет право вычесть сумму задолженности из зарплаты в силу ст. 137 ТК РФ, но только в течение месяца после истечения срока, отведенного на отчетность по выданным под отчет средствам, а также при отсутствии разногласий с сотрудником по поводу оснований и размера долга. Кроме того, нельзя забывать и о ст. 138 ТК РФ, устанавливающей, что только 20% от каждой выплаты зарплаты могут пойти на удержания, т. е. удержание может растянуться на несколько месяцев.

О том, как учитывать движение денежных средств по кассе в БУ, читайте в материале «Учет кассовых операций в бюджетных учреждениях (нюансы)».

Расчеты по командировочным расходам

Правила направления сотрудников в командировку установлены положением, утвержденным постановлением Правительства РФ от 13.10.2008 № 749. Согласно п. 10 этого документа денежные средства выдаются сотруднику перед поездкой на оплату:

- проживания;

- проезда;

- дополнительных расходов в связи с нахождением вне дома.

Авансовый отчет должен быть представлен до истечения установленных работодателем рабочих дней после возвращения из командировки. На все расходы (кроме суточных) должны быть приложены оправдательные документы.

Для БУ существуют некоторые ограничения по размерам возмещений для внутрироссийских командировок, установленные п. 1 постановления Правительства РФ от 02.10.2002 № 729. Если расходы превышают лимиты, то они могут быть возмещены за счет сэкономленных бюджетных средств или за счет средств от коммерческой деятельности БУ (п. 3 постановления № 729). В следующей таблице указаны предельные ограничения:

|

Вид расходов |

Размер компенсируемых расходов |

|

|

Расходы подтверждены |

Расходы не подтверждены |

|

|

Наем жилья |

Не более 550 руб. в сутки |

12 руб. в сутки |

|

Суточные |

100 руб. в день |

|

|

Проезд поездом |

Не более стоимости билета в купейный вагон скорого фирменного поезда |

Стоимость плацкарта |

|

Проезд по воде |

Не более стоимости билета:

|

Стоимость билета:

|

|

Проезд на самолете |

Не более стоимости билета в эконом-классе |

– |

|

Проезд автотранспортом |

Не более стоимости билета на автотранспортное средство общего пользования (кроме такси) |

Стоимость билета на общественный автобус |

Для командировок за границу также разработаны нормы компенсации расходов на аренду жилья — это приказ Минфина РФ от 02.08.2004 № 64н, а для суточных нормы регламентируются постановлением Правительства РФ от 26.12.2005 № 812. Предельные величины расписаны в разрезе стран, куда отправляется сотрудник.

Отметим, что для госслужащих имеется отдельный документ, регламентирующий командировки — указ Президента РФ от 18.07.2005 № 813.

Бухгалтерский учет расчетов с подотчетниками в БУ

Бухучет в бюджетных учреждениях, помимо единого плана счетов, регламентируется еще и частным планом счетов, утвержденным приказом Минфина РФ от 16.12.2010 № 174н.

Об основах бухгалтерского учета в бюджетных структурах читайте в статье «Правила ведения бухучета в бюджетных организациях».

Учет расчетов с подотчетными лицами ведется на одноименном синтетическом счете 020800000, к которому открыто большое количество аналитических счетов. Такая детальная аналитика необходима для контроля над исполнением бюджетов. В частности, интерес может вызвать счет 020811000 «Расчеты с подотчетными лицами по заработной плате», ведь для расчетов с сотрудниками по зарплате предусмотрен другой счет. Так, счет 020811000 нужен при выдаче денег лицу, которое отвечает за выдачу зарплаты сотрудникам подразделения БУ, удаленного настолько, что платежная ведомость, по которой делаются выплаты, не может быть возвращена в кассу БУ в срок до 3 дней.

В пп. 105–106 инструкции к этому плану счетов можно найти типовые проводки по расчетам с подотчетниками с разъяснениями. Рассмотрим выдачу средств под отчет на примере.

Пример

Бухгалтер-кассир удаленного структурного подразделения получил в кассе БУ денежные средства в размере 260 000 руб. на выплату зарплаты сотрудникам в течение 10 рабочих дней. Через неделю платежная ведомость с подписями получивших была возвращена в кассу учреждения. 27 000 руб. бухгалтер вернул в кассу в связи с тем, что один из сотрудников вышел на больничный. В учете были сделаны следующие проводки:

|

Дт |

Кт |

Сумма, тыс. руб. |

Описание |

|

020811560 «Увеличение дебиторской задолженности подотчетных лиц по заработной плате» |

020134610 «Выбытия средств из кассы учреждения» |

260 |

Бухгалтеру-кассиру выданы наличные на выплату зарплату сотрудникам |

|

020134510 «Поступления средств в кассу учреждения» |

020811660 «Уменьшение дебиторской задолженности подотчетных лиц по заработной плате» |

27 |

Бухгалтер-кассир вернул остаток подотчетной суммы в кассу |

|

030211830 «Уменьшение кредиторской задолженности по заработной плате» |

020811660 «Уменьшение дебиторской задолженности подотчетных лиц по заработной плате» |

233 |

На основании платежной ведомости отражена выданная сотрудникам сумма зарплаты |

Завхозу этого же структурного подразделения на основании заявления были выданы 10 000 руб. на закупку канцтоваров и бытовой химии сроком на 5 дней. Ровно в срок завхоз представил в бухгалтерию авансовый отчет и товарные чеки на купленные материалы на сумму 7 500 руб. Оставшаяся сумма была возвращена в кассу.

|

Дт |

Кт |

Сумма, тыс. руб. |

Описание |

|

020834560 «Увеличение дебиторской задолженности подотчетных лиц по приобретению материальных запасов» |

020134610 «Выбытия средств из кассы учреждения» |

10 |

Завхозу выданы наличные под отчет на покупку материалов для хозяйственных нужд |

|

020134510 «Поступления средств в кассу учреждения» |

020834660» Уменьшение дебиторской задолженности подотчетных лиц по приобретению материальных запасов» |

2,5 |

Завхоз вернул неиспользованную часть денег |

|

010536340 «Увеличение стоимости прочих материальных запасов — иного движимого имущества учреждения» |

020834660 «Уменьшение дебиторской задолженности подотчетных лиц по приобретению материальных запасов» |

7,5 |

Оприходованы купленные материалы на основании авансового отчета завхоза |

Итоги

Правила выдачи подотчетных сумм работникам бюджетных учреждений в целом схожи с аналогичными правилами, действующими для остальных экономических субъектов, но подчиняются своим особым документам, с 19.08.2017 имеющим ряд расхождений с нормативными актами, применяемыми юрлицами небюджетной сферы. Отличия в бухгалтерском учете возникают в связи со спецификой учета у бюджетников. Кроме того, лимиты на командировочные расходы, которые могут возмещаться за счет средств бюджета, установлены законодательством на достаточно низком уровне, но покрыть разницу можно за счет средств от коммерческой деятельности или за счет экономии бюджетных ассигнований.

Расчеты с подотчетными лицами являются часто совершаемыми операциями в казенном учреждении. Они имеют свои нюансы, о которых необходимо знать для соблюдения порядка расчетов, правильного оформления документов и исключения возможных негативных последствий несоблюдения требований нормативных правовых актов.

В предлагаемой статье рассмотрены:

- порядок выдачи наличных денег работнику под отчет и возврата учреждению не израсходованной им суммы, а также возмещения работнику перерасхода;

- вопросы документального оформления данных операций;

- негативные последствия в случаях несоблюдения учреждением или подотчетным лицом требований нормативных правовых актов.

Выдача денег под отчет

Порядок расчетов с подотчетными лицами регламентируется п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210‑У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Порядок ведения кассовых операций), частично он прописан в порядке заполнения документов, оформляемых при осуществлении данных расчетов.

Согласно п. 6.3 Порядка ведения кассовых операций деньги подотчетному лицу на расходы, связанные с осуществлением деятельности казенного учреждения, выдаются на основании заявления работника, составленного в произвольной форме и содержащего следующее:

- сумму наличных денег;

- срок, на который выдаются деньги под отчет;

- дату составления заявления;

- подпись руководителя учреждения.

Кроме того, к заявлению необходимо приложить расчет (обоснование) размера аванса (п. 213 Инструкции № 157н[1]). Форма указанного расчета не утверждена, поэтому его можно составить в произвольной форме.

Выдача наличных денег под отчет производится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

Иногда возникают ситуации, когда работнику, у которого не закончился срок отчета по предыдущему авансу, необходимо выдать новый. Как быть в таких ситуациях?

Работнику 03.10.2016 выдано 80 000 руб. под отчет на пять дней на приобретение запчастей. 05.10.2016 его отправили в командировку на два дня. Вправе ли учреждение выдать ему новый аванс на командировку, если запчасти он еще не купил? Можно ли аванс на покупку запчастей зачесть как новый аванс на командировку?

В данной ситуации нужно исходить из вышеуказанного требования о возможности выдачи нового аванса только после погашения старого. Исключений из этого правила нет. Следовательно, так как работник не отчитался по авансу, полученному на приобретение запчастей, он сначала должен вернуть неизрасходованную сумму, а затем получить аванс на командировку. И только после того, как он вернется из командировки и отчитается по авансовому отчету, кассир будет вправе ему выдать новый аванс на приобретение запчастей, для получения которого ему необходимо будет оформить новое заявление.

Выдача денежных средств под отчет при отсутствии документов, подтверждающих погашение подотчетным лицом задолженности по ранее полученным суммам, является административным правонарушением, за которое ч. 1 ст. 15.1 КоАП РФ предусмотрена ответственность в виде уплаты административного штрафа:

- должностными лицами — от 4 000 до 5 000 руб.;

- юридическими лицами — от 40 000 до 50 000 руб.

Девятый арбитражный апелляционный суд в Постановлении от 15.08.2016 № 09АП-30301/2016 признал правомерным привлечение общества к ответственности, предусмотренной ч. 1 ст. 15.1 КоАП РФ, в ситуации, когда общество осуществило 25.06.2015 выдачу наличных денежных средств в размере 22 000 руб. под отчет подотчетному лицу, полностью не отчитавшемуся по ранее (от 23.05.2015) полученному в размере 20 000 руб. авансу. Аналогичного подхода данный суд придерживался в Постановлении от 14.09.2016 № 09АП-37000/2016.

Такую же позицию высказал Десятый арбитражный апелляционный суд в Постановлении от 26.02.2015 № 10АП-18198/2014, при этом, применив положения ст. 2.9 КоАП РФ о малозначительности правонарушения, он освободил общество от ответственности.

Учреждение направляет работника в командировку. Можно ли ему аванс на суточные (проезд и проживание учреждение оплатило самостоятельно) выдать без заявления?

В данном случае нужно исходить из следующего. С одной стороны, суточные — это дополнительные расходы, связанные с проживанием вне места постоянного жительства (ст. 167 ТК РФ), которые работник не должен подтверждать. С другой стороны, п. 6.3 Порядка ведения кассовых операций предусматривается выдача аванса на основании заявления работника и исключений из данного правила нет. Поэтому, по нашему мнению, выдача такого аванса должна производиться на основании заявления работника, которое будет прикладываться к расходному кассовому ордеру.

Выдача денег под отчет оформляется расходным кассовым ордером (ф. 0310002) (далее — РКО). Он должен быть подписан главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром (абз. 1 пп. 4.3 п. 4 Порядка ведения кассовых операций).

В порядке заполнения РКО[2] указано, что, когда на прилагаемых к РКО документах (например, заявлениях) имеется разрешительная надпись руководителя организации, подпись его на РКО необязательна. Однако согласно п. 8 Инструкции № 157н документы, которыми оформляются факты хозяйственной жизни с денежными средствами, принимаются к бухгалтерскому учету только при наличии на них подписей руководителя субъекта учета и главного бухгалтера или уполномоченных ими на то лиц. То есть без подписи руководителя учреждения РКО нельзя принять к бухгалтерскому учету, и, соответственно, его наличие обязательно. Аналогичное мнение было изложено в Письме Минфина РФ от 12.08.2014 №02‑03‑09/40157.

В РКО по строке «Основание» отражается содержание хозяйственной операции, а по строке «Приложение» перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

После проставления в РКО подотчетным лицом подписи кассир выдает ему наличные деньги и подписывает РКО (п. 6.2 Порядка ведения кассовых операций).

Формирование авансового отчета

Порядок заполнения и представления авансового отчета. Форма авансового отчета (ф. 0504505), а также методические указания по его заполнению утверждены Приказом Минфина РФ № 52н[3].

Согласно п. 6.3 Порядка ведения кассовых операций авансовый отчет с прилагаемыми подтверждающими документами представляется подотчетным лицом:

— в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет. Этот срок имеет смысл утвердить руководителем учреждения в локальном нормативном акте;

— со дня выхода на работу.

Подотчетное лицо приводит сведения о себе на лицевой стороне авансового отчета и заполняет графы 1 — 6 на оборотной стороне о фактически израсходованных им суммах с указанием документов, подтверждающих произведенные расходы. Документы, приложенные к авансовому отчету, нумеруются им в порядке их записи в отчете.

На оборотной стороне авансового отчета графы 7 — 10, содержащие сведения о расходах, принимаемых учреждением к бухгалтерскому учету, и бухгалтерские корреспонденции заполняются бухгалтером.

В авансовом отчете указываются данные по предыдущему авансу (остаток или перерасход), что позволяет контролировать расчеты с подотчетным лицом.

Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии — руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем (п. 6.3 Порядка ведения кассовых операций).

Электронный вид авансового отчета. Пунктом 5 ст. 9 Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» установлено, что первичный учетный документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

Следовательно, авансовый отчет, являющийся первичным учетным документом, может быть также составлен в электронном виде.

В статье 6 Федерального закона от 06.04.2011 № 63‑ФЗ «Об электронной подписи» (далее — Закон № 63‑ФЗ) указано, что информация в электронной форме, подписанная простой электронной подписью или усиленной неквалифицированной электронной подписью, признается электронным документом, равнозначным документу на бумажном носителе, подписанному собственноручной подписью, в случаях, установленных федеральными законами, принимаемыми в соответствии с ними нормативными правовыми актами или соглашением между участниками электронного взаимодействия.

Минфин в Письме от 20.08.2015 № 03‑03‑06/2/48232 разъяснил, что при формировании авансового отчета в электронном виде в целях соблюдения требований Закона № 63‑ФЗ использование электронной подписи обязательно для всех участников составления документа.

От себя отметим, что переход на применение электронного вида авансового отчета вызывает много вопросов, одна из сложностей его применения связана с необходимостью наличия электронной подписи у всех участников составления авансового отчета, поэтому он еще не скоро будет широко использоваться.

Документы, прикладываемые к авансовому отчету. Для документального подтверждения несения подотчетным лицом расходов, на которые ему был выдан аванс, он прикладывает к авансовому отчету первичные документы (акты, накладные, счета и т. п.). Очень важно обращать внимание на то, чтобы расходы были фактически понесены, а в наличии были все необходимые оправдательные документы, правильно оформленные, в которых заполнены все необходимые реквизиты. В противном случае налоговый орган может посчитать, что такие средства признаются доходом подотчетного лица и подлежат обложению НДФЛ. Например, УФНС в Письме от 12.10.2007 № 28-11/097861 указало, что, если оправдательные документы на приобретение товара или выполнение работы (оказание услуги) отсутствуют либо оформлены с нарушением установленных требований, суммы, выданные подотчетному лицу на хозяйственные расходы, подлежат включению в налоговую базу по НДФЛ.

При наличии достаточных оснований подобные выводы поддерживают и суды. Например, в п. 8 Обзора практики рассмотрения налоговых споров Президиумом ВАС РФ, ВС РФ и толкования норм законодательства о налогах и сборах, содержащегося в решениях КС РФ за 2013 год[4] сказано, что при отсутствии доказательств, подтверждающих расходование подотчетных денежных средств, полученных подотчетным лицом, а также доказательств, подтверждающих оприходование обществом товарно-материальных ценностей в определенном порядке, такие денежные средства являются доходом подотчетного лица и подлежат включению в налоговую базу по НДФЛ.

АС ВСО в Постановлении от 01.12.2015 №Ф02-6431/2015 посчитал подотчетные суммы доходом работника, облагаемым НДФЛ. Суд, изучив авансовые отчеты, а также приложенные к ним первичные документы, обратил внимание на следующее:

— в указанных документах отсутствуют сведения и реквизиты, необходимые для идентификации лиц, подписавших чеки (наименование лица, составившего документ, его должность, фамилия, инициалы);

— в некоторых товарных чеках наименование товара указано таким образом: «хозяйственные расходы, канцелярские товары, товары, бытовая химия, стройматериалы, расходы, детские новогодние подарки», отсутствует дата составления документов, не заполнены графы «Количество», «Цена товара», нет подписи продавца.

Из вышесказанного следует, что казенному учреждению нужно требовать от подотчетных лиц ответственного отношения к документальному подтверждению понесенных расходов и приложения к авансовым отчетам правильно оформленных документов.

Завершение расчетов с подотчетным лицом (возврат неиспользованных сумм, возмещение перерасхода)

Бывают случаи, когда подотчетное лицо расходует либо больше, либо меньше полученного им аванса. В результате оно или возвращает неиспользованную сумму, или учреждение возмещает ему перерасход. Данные суммы отражаются по соответствующим строкам авансового отчета (остаток или перерасход):

— на оборотной стороне авансового отчета подотчетным лицом;

— на лицевой стороне авансового отчета бухгалтером.

На лицевой стороне авансового отчета бухгалтером указываются сведения о внесении остатка или выдаче перерасхода. Сумма перерасхода выдается подотчетному лицу по РКО, реквизиты которого отражаются в авансовом отчете. Неизрасходованная подотчетным лицом сумма возвращается по приходному кассовому ордеру, реквизиты которого также приводятся в авансовом отчете.

Несвоевременный возврат подотчетным лицом неизрасходованной суммы

Нередки ситуации, когда подотчетное лицо не возвращает в установленные сроки неизрасходованную подотчетную сумму по тем или иным причинам. Порядок действий учреждения для таких случаев определен ст. 137 ТК РФ, из которой следует, что работодатель удерживает из заработной платы работника не возвращенный своевременно аванс. Удержать из зарплаты работника невозвращенную сумму можно в течение одного месяца со дня окончания срока, предусмотренного для возвращения аванса, при условии, если работник не оспаривает оснований и размеров удержания.

В Письме Роструда от 09.08.2007 № 3044‑6‑0 уточнено, что решение об удержании работодатель принимает и оформляет, как правило, в форме приказа или распоряжения. Согласие работника на удержание сумм из заработной платы нужно получить в письменной форме.

Какие последствия возникают в случае, когда прошел месяц после окончания срока возврата подотчетным лицом неизрасходованной суммы, но он ее не вернул, а приказ на удержание этой суммы из заработной платы не издан либо издан, но фактически удержание еще не произведено?

Во-первых, за работником числится долг по возврату неизрасходованной суммы аванса, полученной под отчет. То есть эта сумма продолжает являться собственностью учреждения. Задолженность за работником числится, пока не истечет срок исковой давности.

Во-вторых, такая задолженность может быть отнесена к доходам работника, с которых нужно исчислить страховые взносы и НДФЛ.

В-третьих, подобная задолженность может быть переквалифицирована в беспроцентный заем.

Страховые взносы. Согласно п. 1 ст. 7 Федерального закона от 24.07.2009 № 212‑ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» объектами обложения страховыми взносами в ФСС, ПФР и ФФОМС являются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений.

Контролирующие органы неоднократно давали официальные разъяснения по поводу обложения страховыми взносами не возвращенной в установленные сроки подотчетным лицом суммы аванса. Например, в п. 5 приложения к Письму ФСС РФ от 14.04.2015 № 02‑09‑11/06-5250 приводятся следующие рекомендации:

- если работодатель удержал из заработной платы работника не израсходованный им остаток аванса на основании ст. 137 ТК РФ, объекта обложения по страховым взносам не возникает;

- когда работодатель принимает решение не удерживать такие суммы, они рассматриваются как выплаты в пользу работников в рамках трудовых отношений и будут облагаться страховыми взносами в общеустановленном порядке (см. также Письмо Минтруда РФ от 12.12.2014 № 17-3/В-609);

- если работник представит авансовый отчет с подтверждающими документами (с копиями товарных чеков на приобретение товаров, работ (услуг), счетами, накладными), в случае когда организация уже произвела начисление страховых взносов на упомянутую сумму выплат, организация вправе произвести перерасчет базы для начисления страховых взносов и сумм начисленных и уплаченных страховых взносов.

НДФЛ. По поводу обложения НДФЛ в случае несвоевременного возврата подотчетным лицом неизрасходованной суммы официальных разъяснений контролирующих органов нет.

Из арбитражной практики можно сделать вывод, что налоговые инспекции иногда такие суммы признают доходом подотчетного лица и начисляют НДФЛ. Суды подобный подход не поддерживают, если не истек срок исковой давности.

Например, АС ЦО в Постановлении от 19.07.2016 №Ф10-2385/2016 рассмотрел ситуацию, когда на основании РКО генеральному директору общества под отчет выдавались денежные средства в размере 317 882 029 руб. По мнению налоговой инспекции, выданные работнику подотчетные суммы, не израсходованные в соответствии с авансовыми отчетами и не возвращенные обществу по ПКО, являются доходом физического лица, подлежащим обложению НДФЛ. Суд пришел к выводу, что они не признаются его доходом ввиду следующего:

- отсутствуют бесспорные доказательства, подтверждающие, что данные средства были получены подотчетным лицом безвозмездно в свое пользование или присвоены;

- они не переходят в собственность работника.

Стоит отметить также, что не израсходованная подотчетным лицом сумма аванса, которая не возвращена в установленные сроки, может быть переквалифицирована налоговой инспекцией в сумму, которой работник пользуется по договору займа. Согласно п. 1 ст. 807 ГК РФ по договору займа заимодавец передает в собственность заемщику деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег.

В силу пп. 1 п. 1 ст. 212 НК РФ доходом налогоплательщика признается материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными средствами, полученными от организаций.

ФАС ПО в Постановлении от 13.03.2014 №А65-15313/2013 рассмотрел ситуацию, когда работникам юридического лица выдавались подотчетные денежные средства на приобретение ТМЦ. По состоянию на 31.12.2011 некоторыми подотчетными лицами не были представлены авансовые отчеты. Инспекция, посчитав данные денежные средства материальной выгодой работников, исчислила НДФЛ по ставке 35%.

Суд указал, что денежные средства, выданные физическим лицам под отчет на приобретение материальных ценностей, не могут рассматриваться как доход для целей обложения НДФЛ, поскольку, если подотчетные суммы не израсходованы работником либо израсходованы не полностью, они образуют задолженность физического лица перед организацией и подлежат возврату. И только по истечении срока исковой давности невозвращенные суммы будут являться доходом физического лица и облагаться НДФЛ.

Несвоевременный возврат учреждением подотчетному лицу перерасхода

Срок выплаты подотчетному лицу перерасхода устанавливается руководителем учреждения. Возможна ситуация, когда из‑за недостатка наличных денежных средств, а также по иным причинам учреждение выплачивает сумму перерасхода подотчетному лицу по истечении этого срока. Должно ли учреждение в таком случае уплатить проценты работнику в соответствии со ст. 236 ТК РФ?

Данная норма предусматривает, что при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после определенного срока выплаты по день фактического расчета включительно. Обязанность по выплате указанной денежной компенсации возникает независимо от наличия вины работодателя.

Несвоевременно возращенную подотчетному лицу сумму перерасхода можно отнести к другим выплатам, причитающимся работникам. Следовательно, ст. 236 ТК РФ предоставляется подотчетнику право требовать проценты в случае, когда учреждение не выплатило ему своевременно сумму перерасхода по авансовому отчету.

* * *

В заключение выделим основные выводы:

- При выдаче денег под отчет необходимо проверять, числится ли за работником задолженность по предыдущим авансам.

- Когда подотчетное лицо отчитывается по полученному авансу, очень важно, чтобы оно обеспечило достаточное документальное подтверждение понесенных расходов.

- Учреждению нужно осуществлять контроль за своевременностью завершения расчетов с подотчетными лицами, чтобы избежать претензий контролирующих органов, а также чтобы не создавалось ситуации, когда работник может требовать уплаты процентов за несвоевременно выплаченную ему учреждением сумму перерасхода по авансовому отчету.

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 №157н.

[2] Утвержден Постановлением Госкомстата РФ от 18.08.1998 №88.

[3] Приказ Минфина РФ от 30.03.2015 №52н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и Методических указаний по их применению».

[4] Приложены к Письму ФНС РФ от 24.12.2013 №СА-4-7/23263.

Авансовые отчеты в 1С: Бухгалтерии государственного учреждения 8

- Опубликовано 06.07.2017 02:21

- Просмотров: 49011

Если в вашем учреждении есть расчеты с подотчетными лицами (например, покупка тех или иных товаров или услуг через подотчетных лиц или возмещение расходов сотрудника при выполнении служебных обязанностей), то вы, наверняка, используете в своей работе авансовые отчеты. В этой статье хотелось бы рассказать о правильности заполнения этих документов в программе “1С: Бухгалтерии государственного учреждения, редакция 2.0”.

Что такое авансовый отчет? В программе – это документ, подтверждающий факт выдачи аванса сотруднику и отчет по расходам. Поэтому методически правильно сначала формировать в программе документ «Заявление на выдачу аванса», а затем вносить «Авансовый отчет», в котором и будет отражена отчетность подотчетного лица.

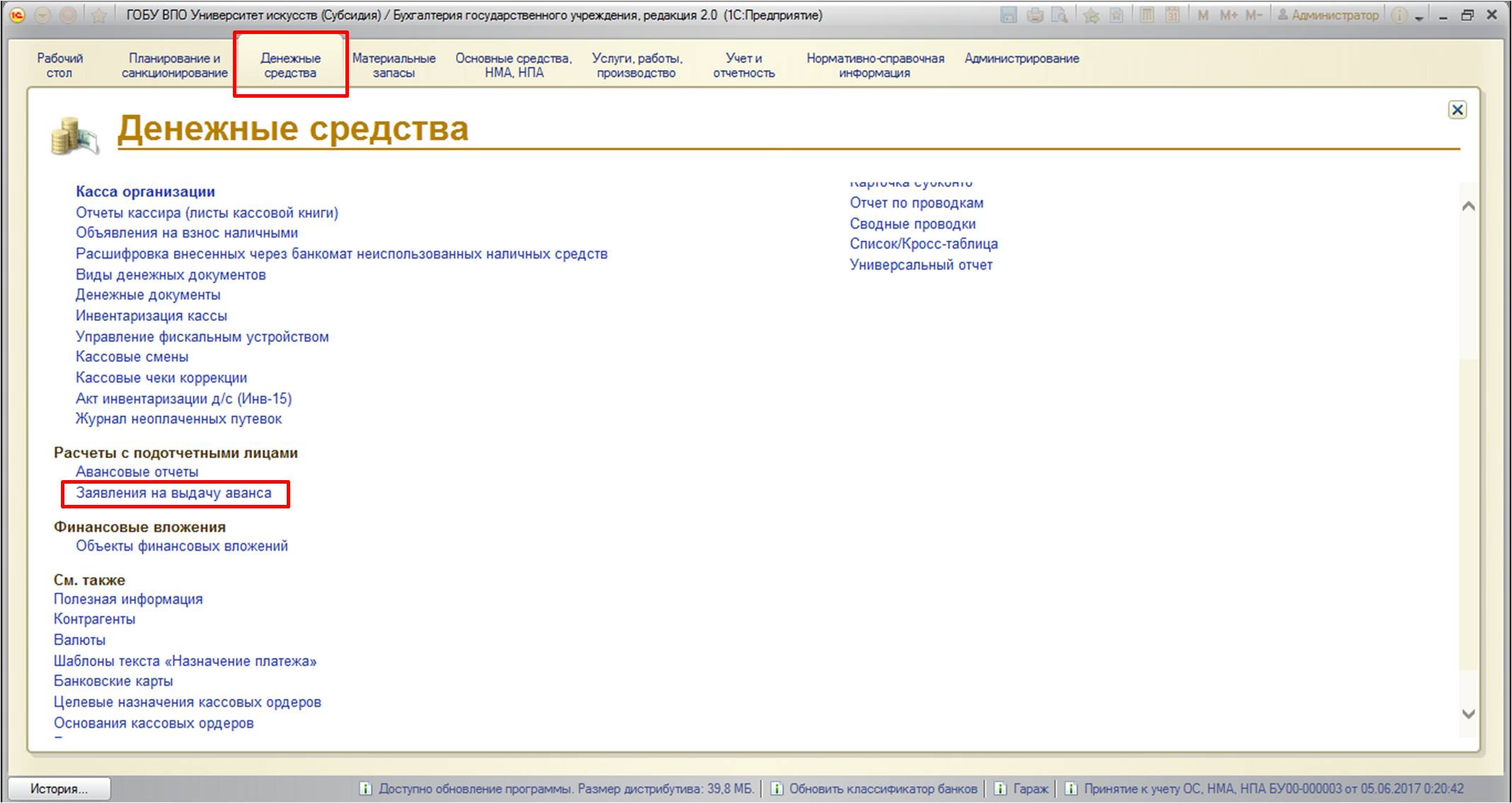

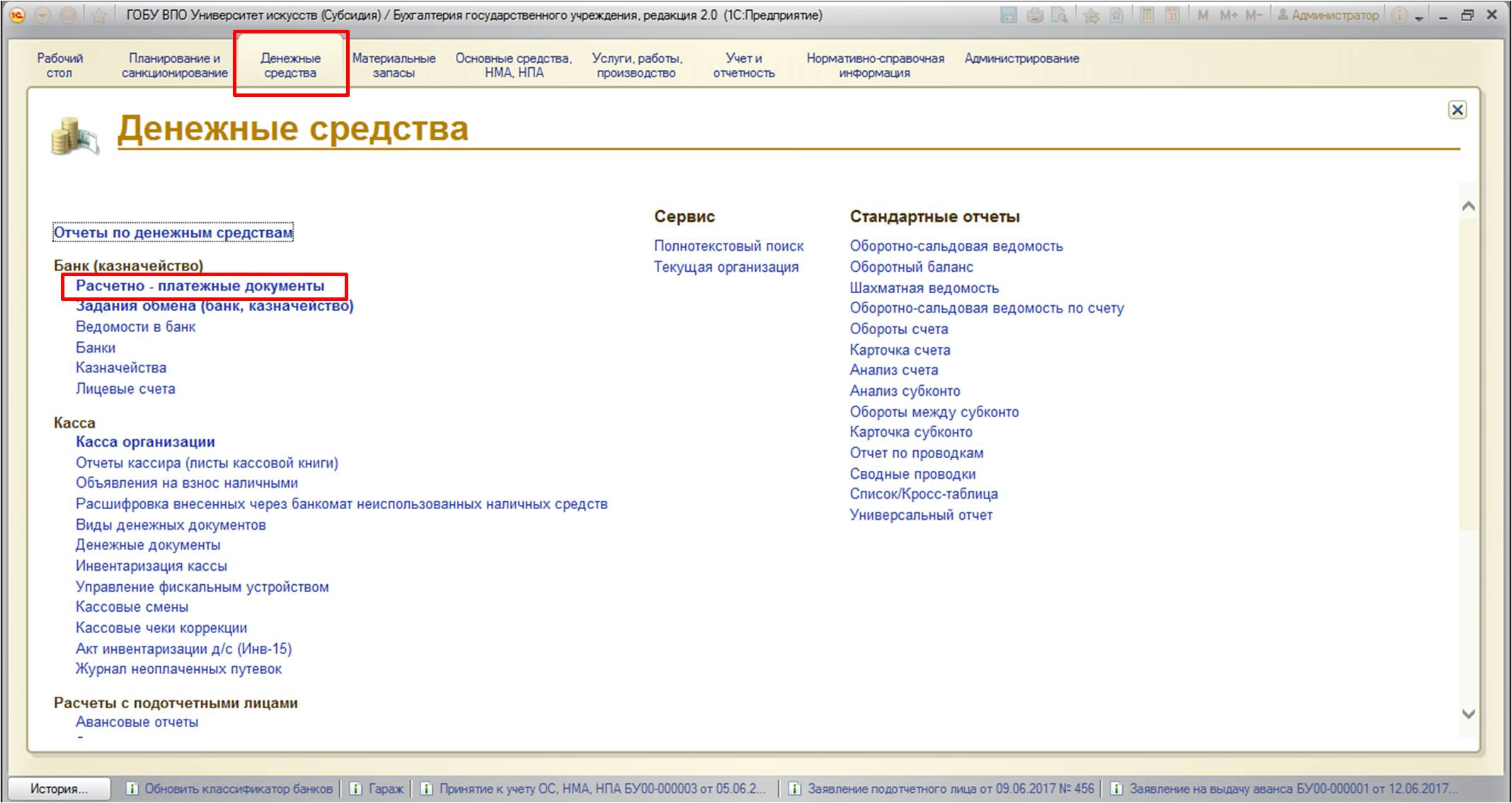

Заявление можно найти:

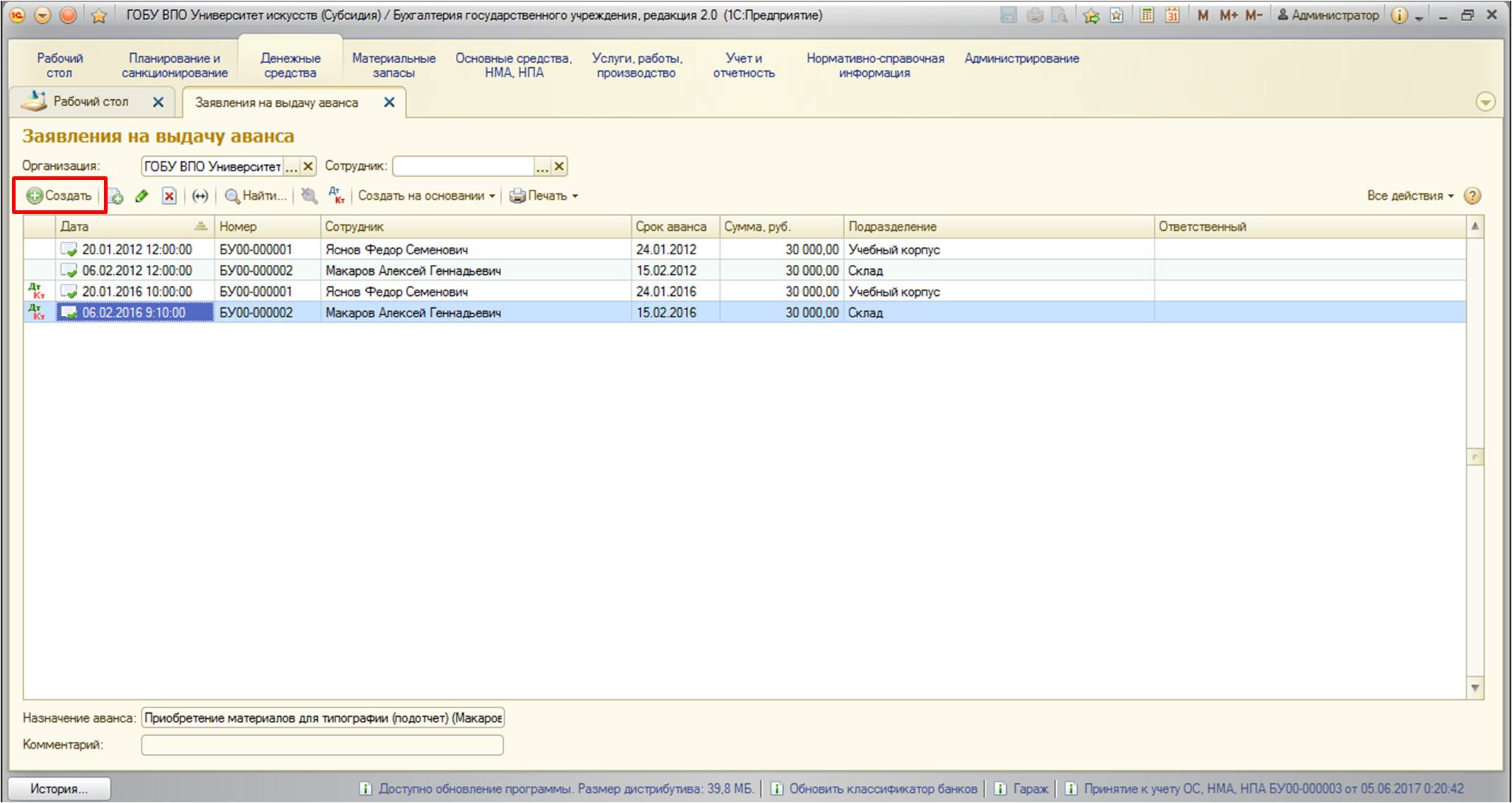

Создадим документ:

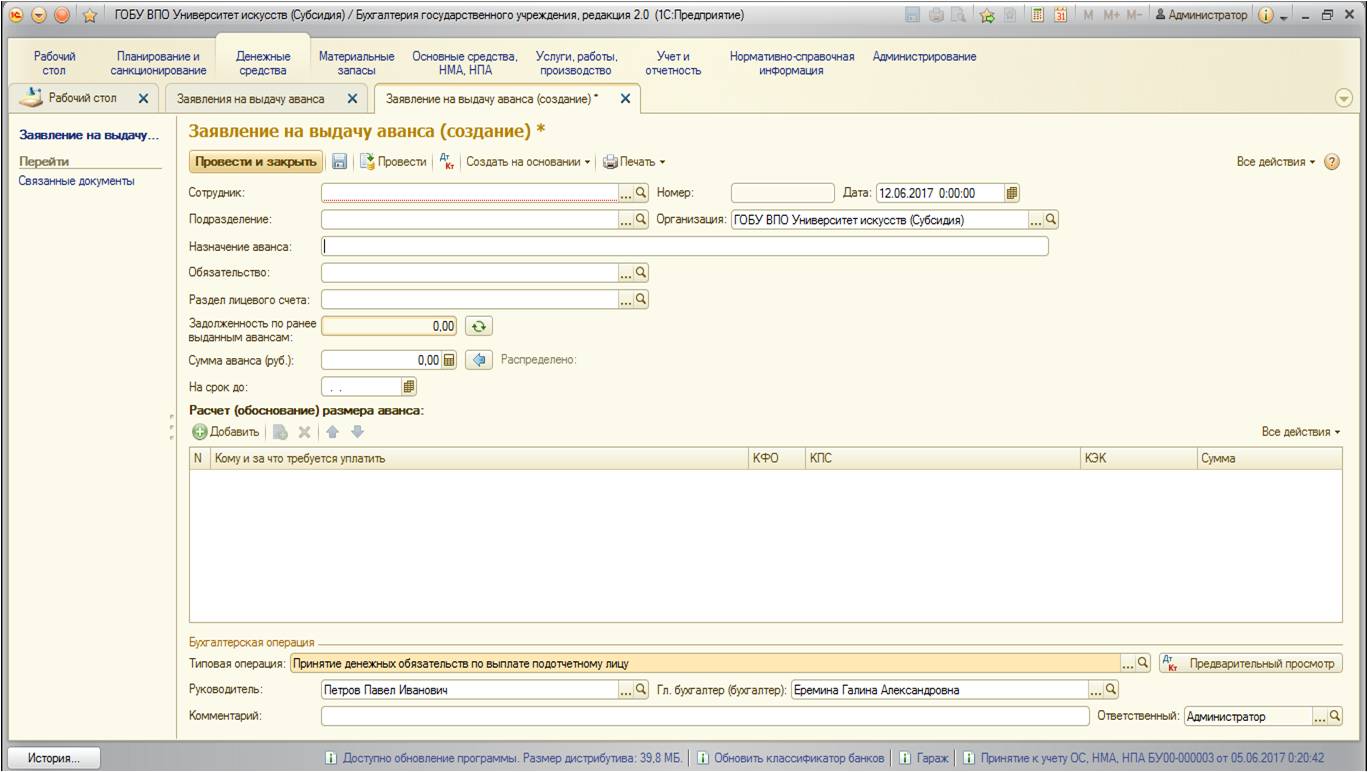

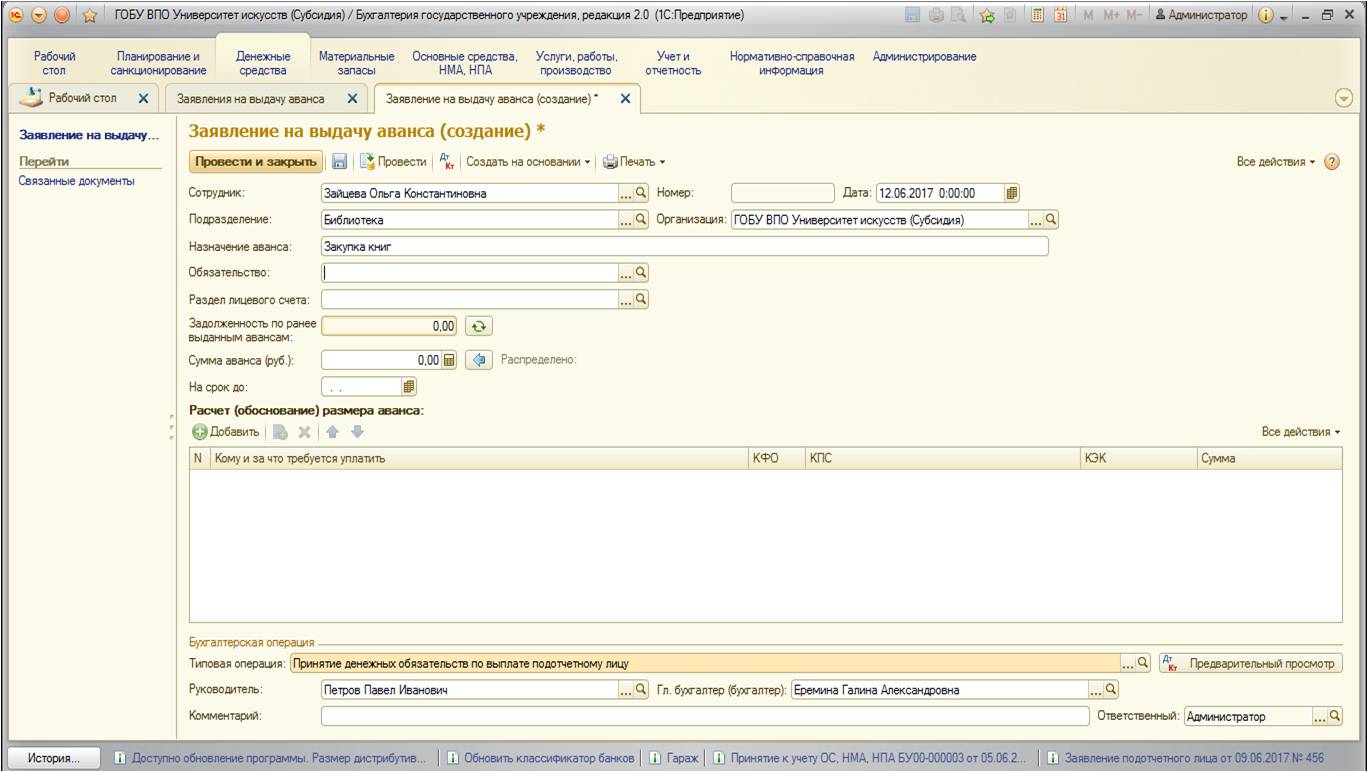

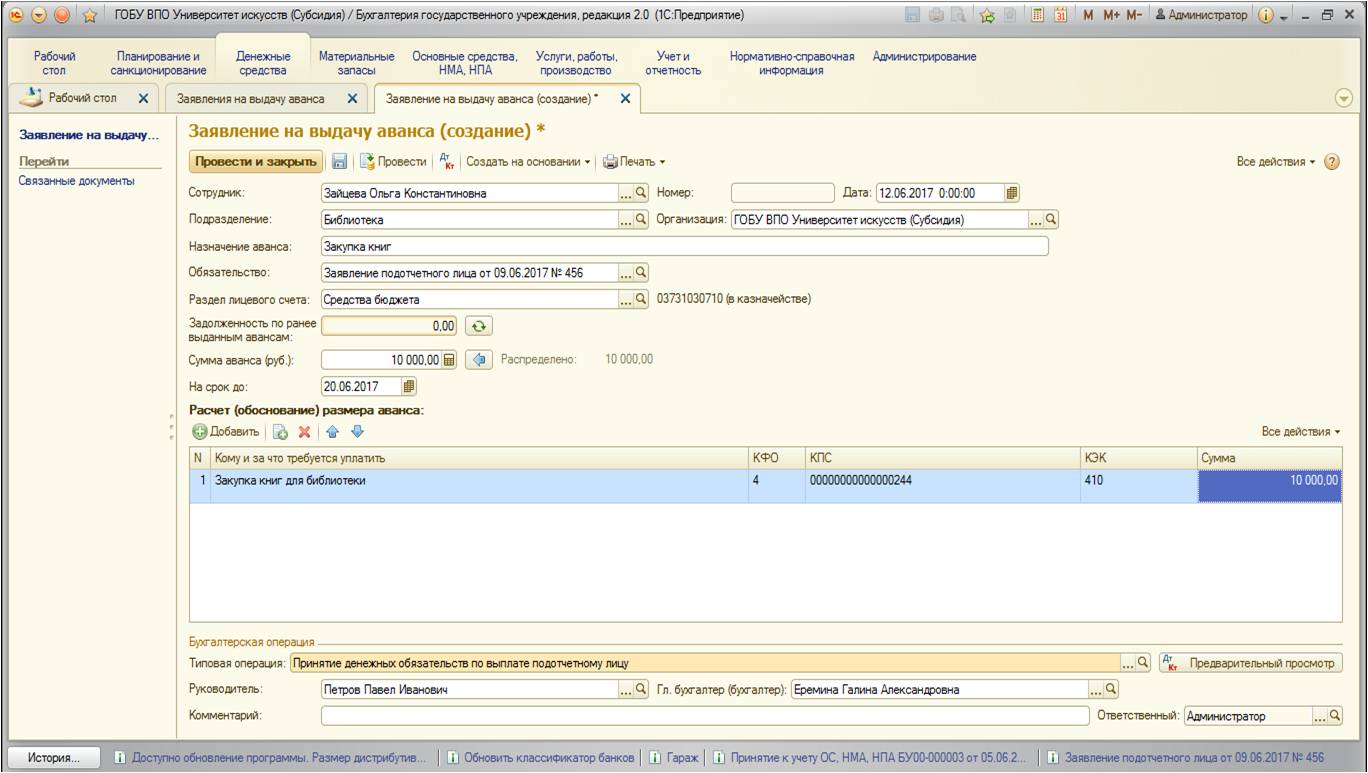

Заполняем документ данными:

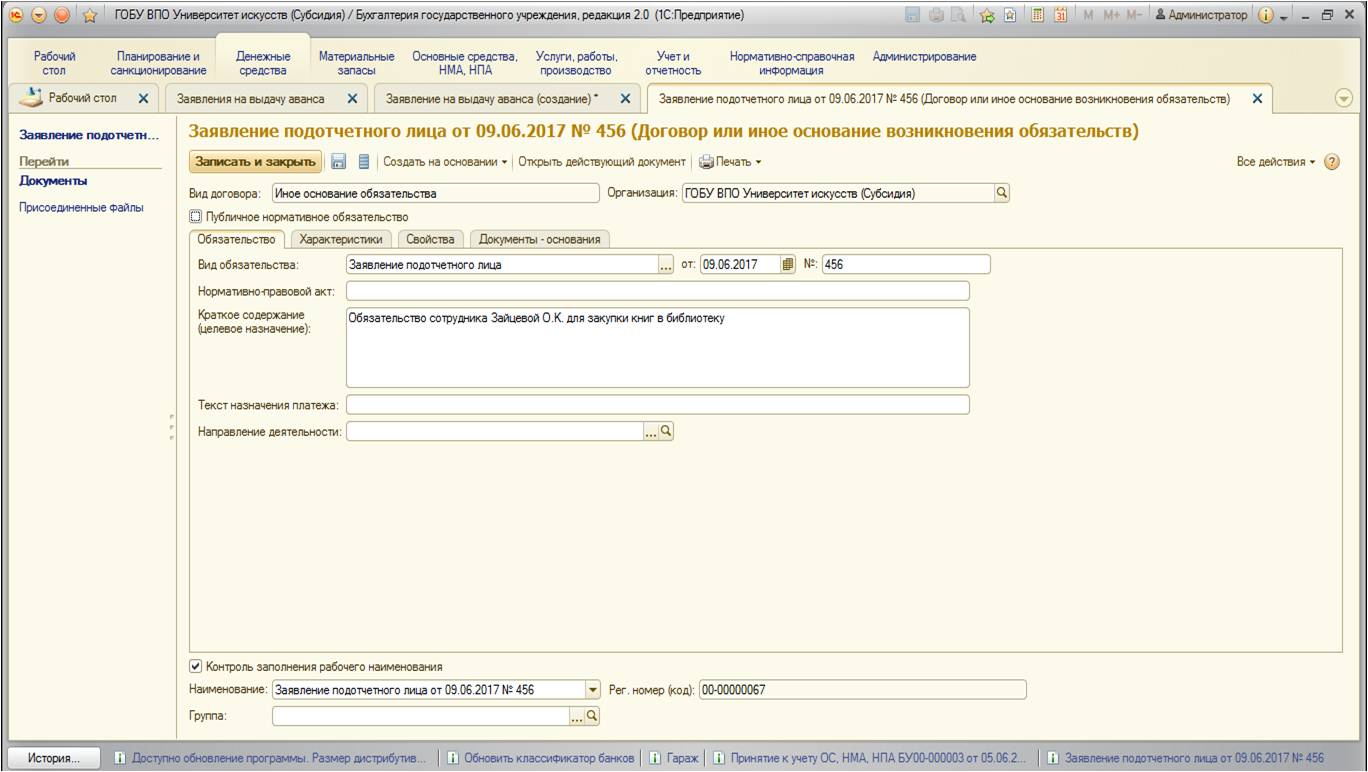

Обращу ваше внимание на обязательство: правильнее создавать обязательство на каждое заявление подотчетного лица, поэтому в нашем примере создадим обязательство:

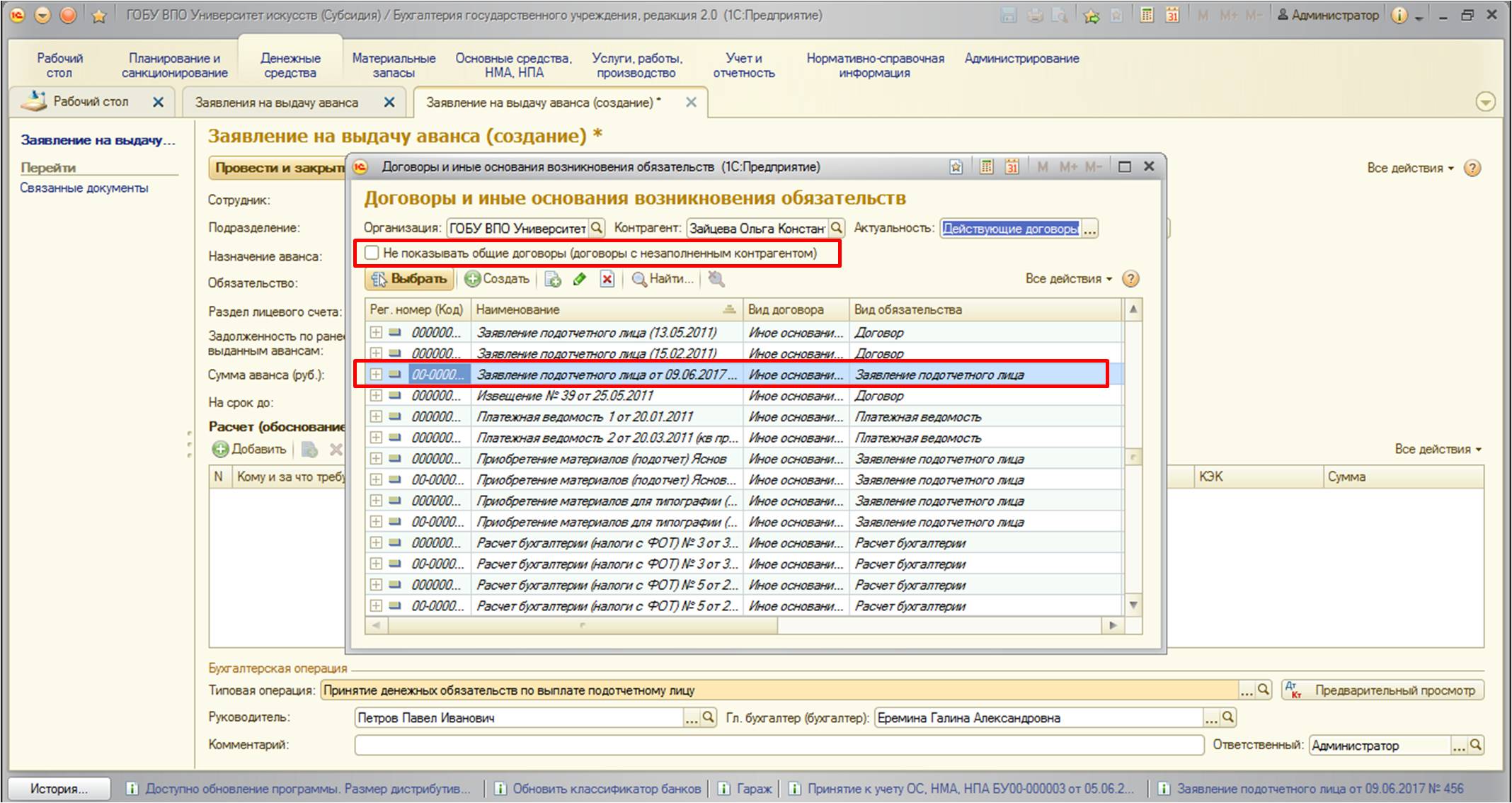

Чтобы наше обязательство стало видно в списке, нужно снять флаг:

После заполнения документ выглядит следующим образом:

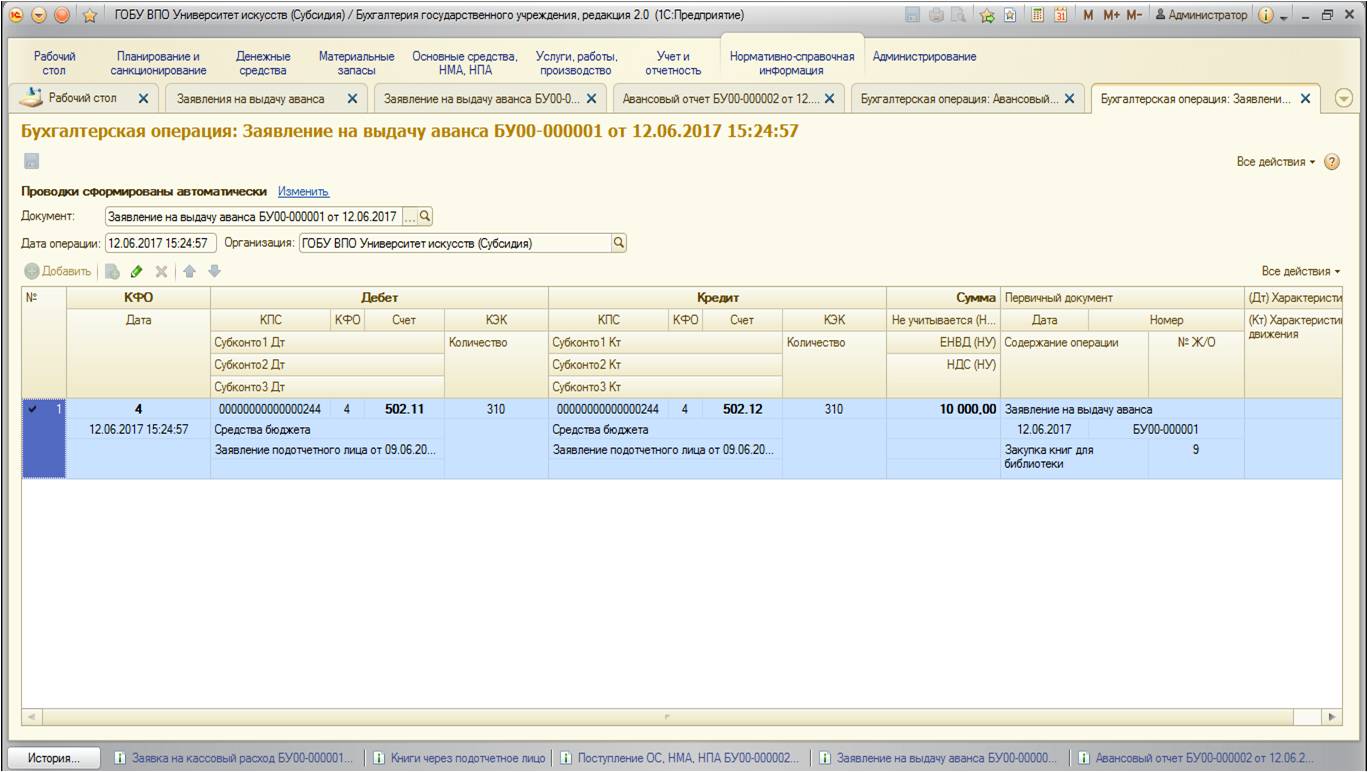

Проведенный документ формирует следующие движения по счетам:

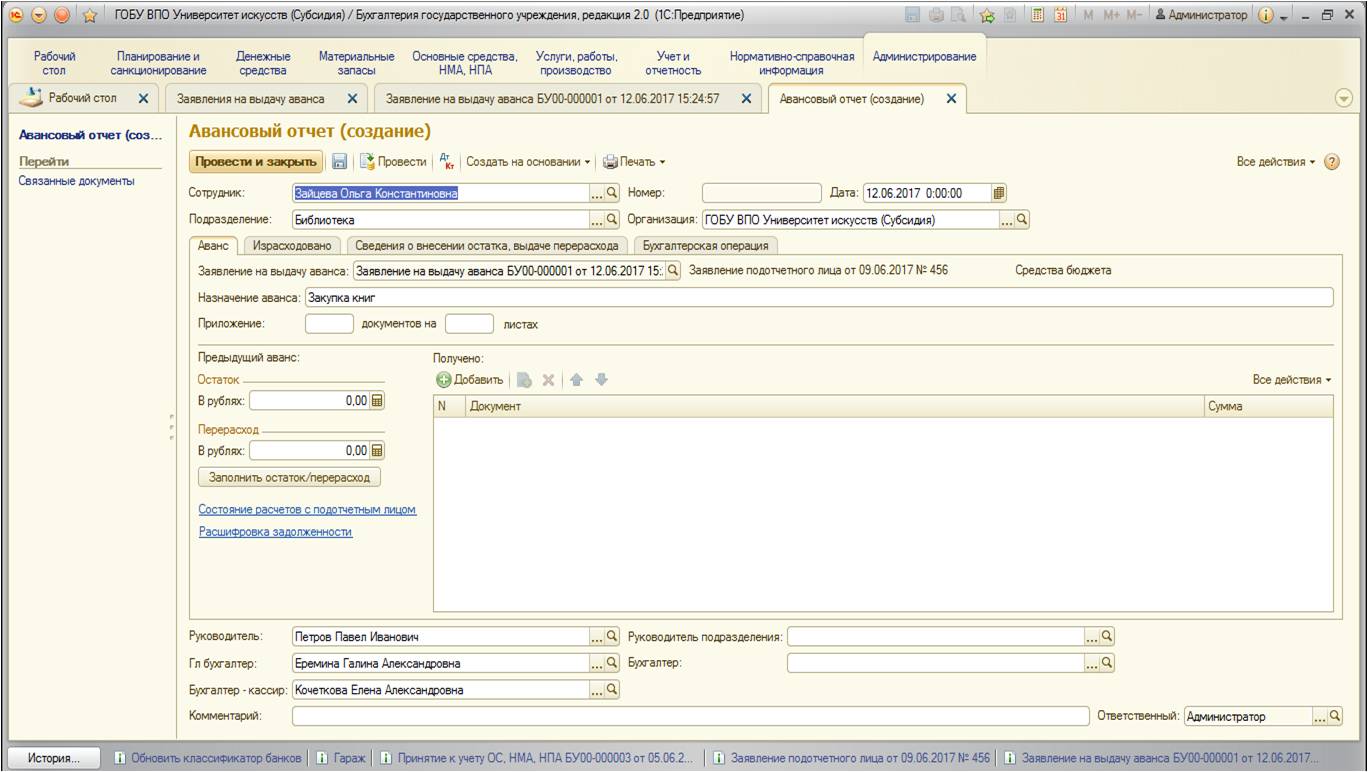

Затем на основании создается документ «Авансовый отчет»:

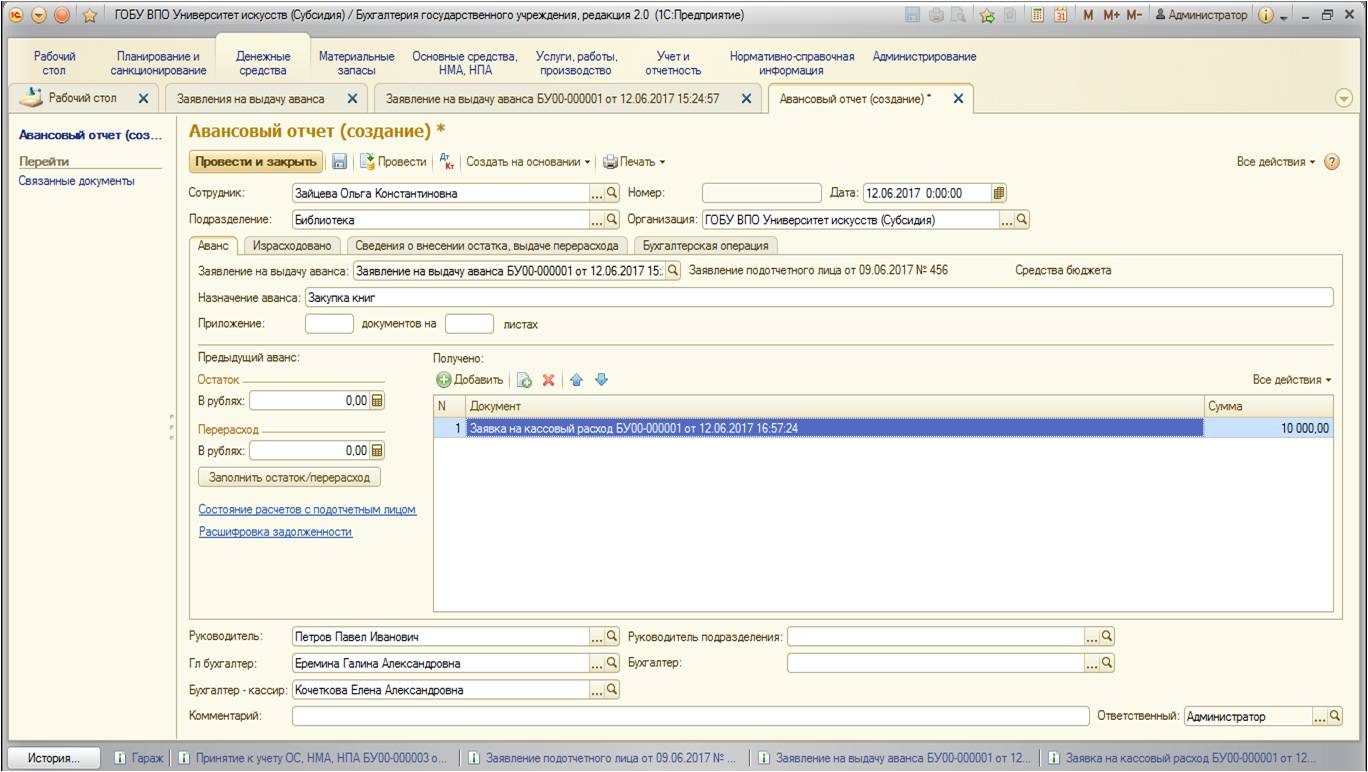

Документ состоит из четырех вкладок. Рассмотрим последовательно каждую из них

1. Аванс

На этой вкладке указывается вся информация о выданном авансе сотруднику. При формировании на основании вкладка автоматически заполняется основными данными.

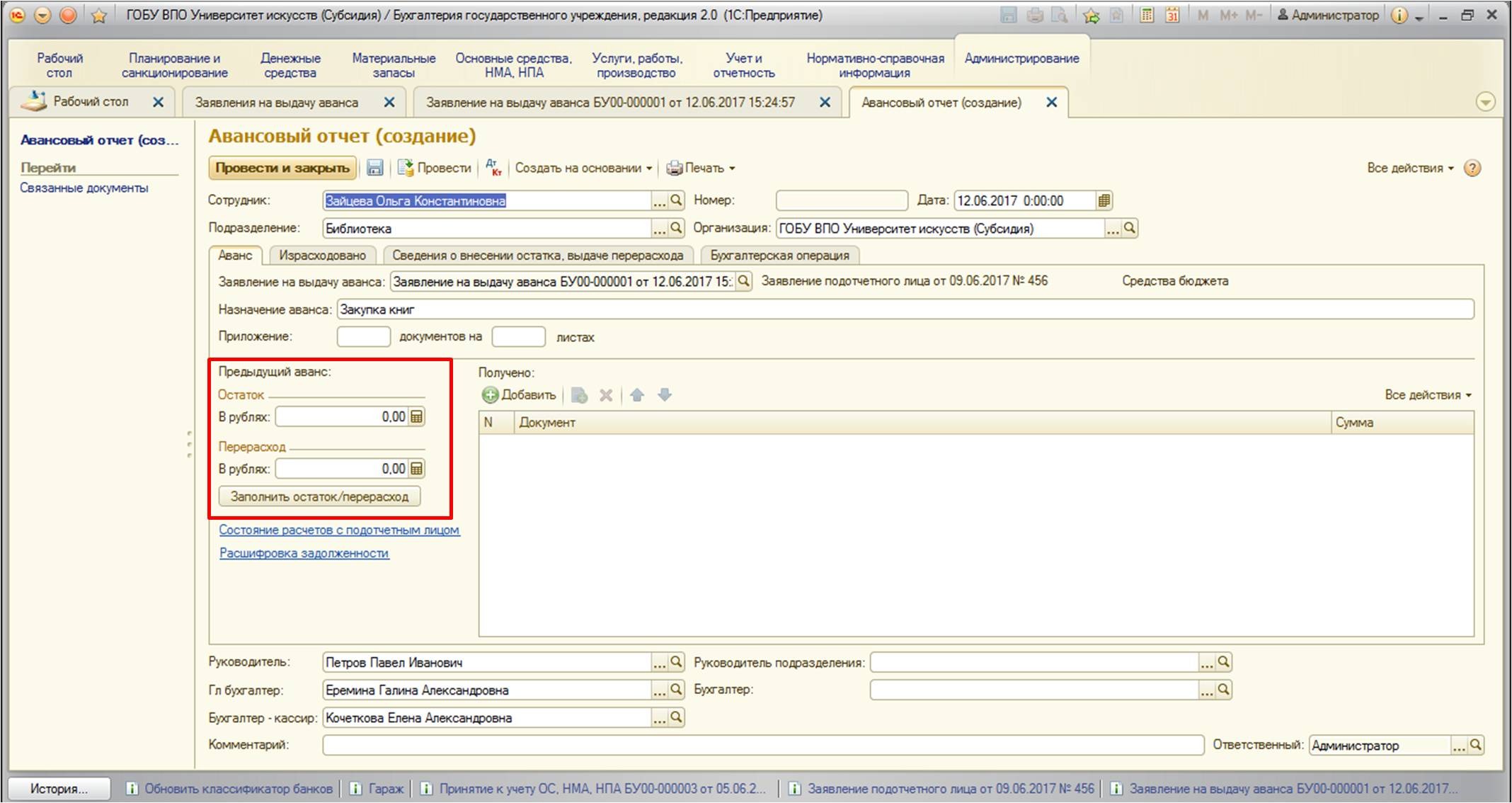

Если имеется перерасход или остаток предыдущего аванса, то нужно воспользоваться кнопкой заполнения:

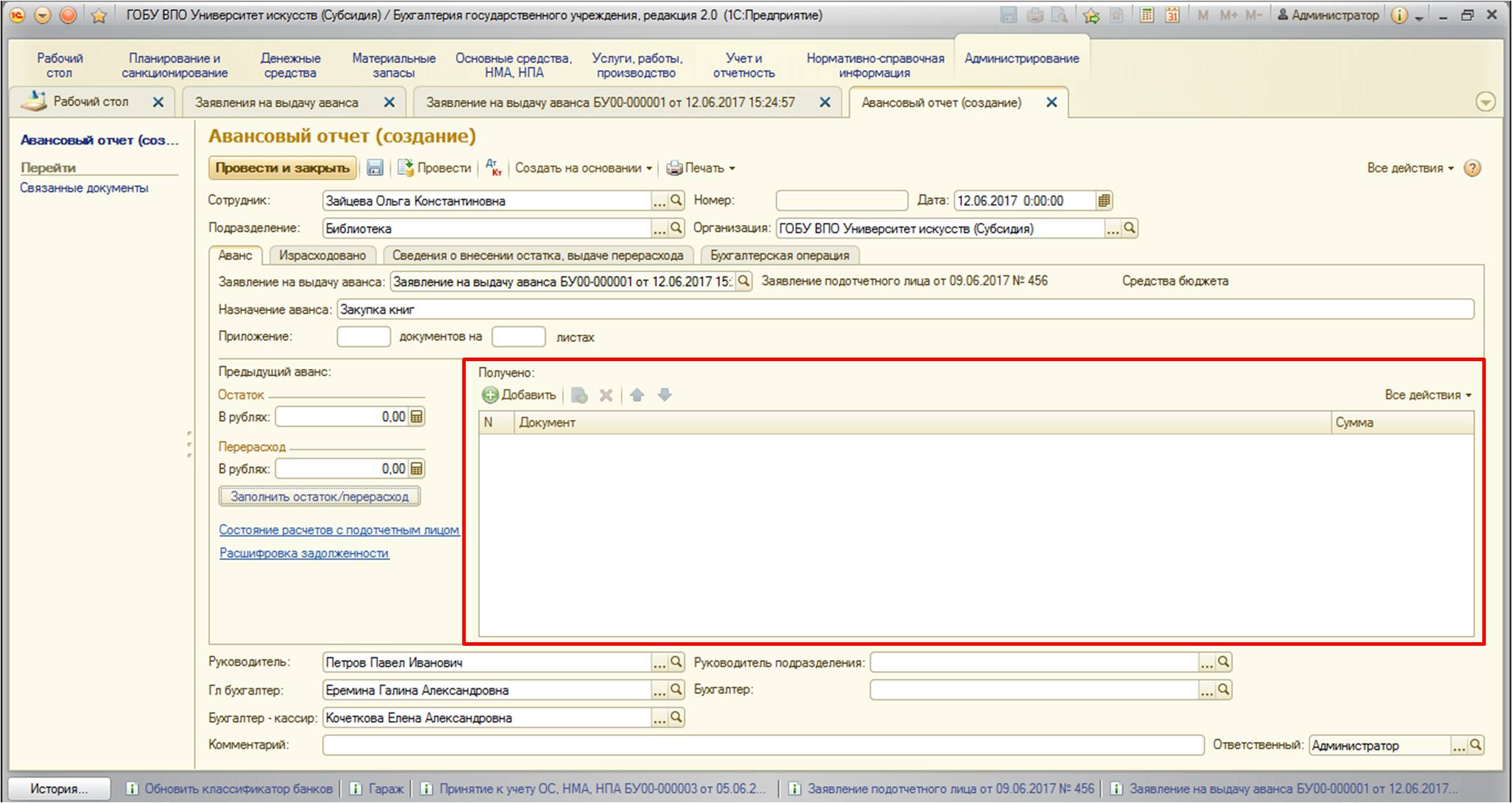

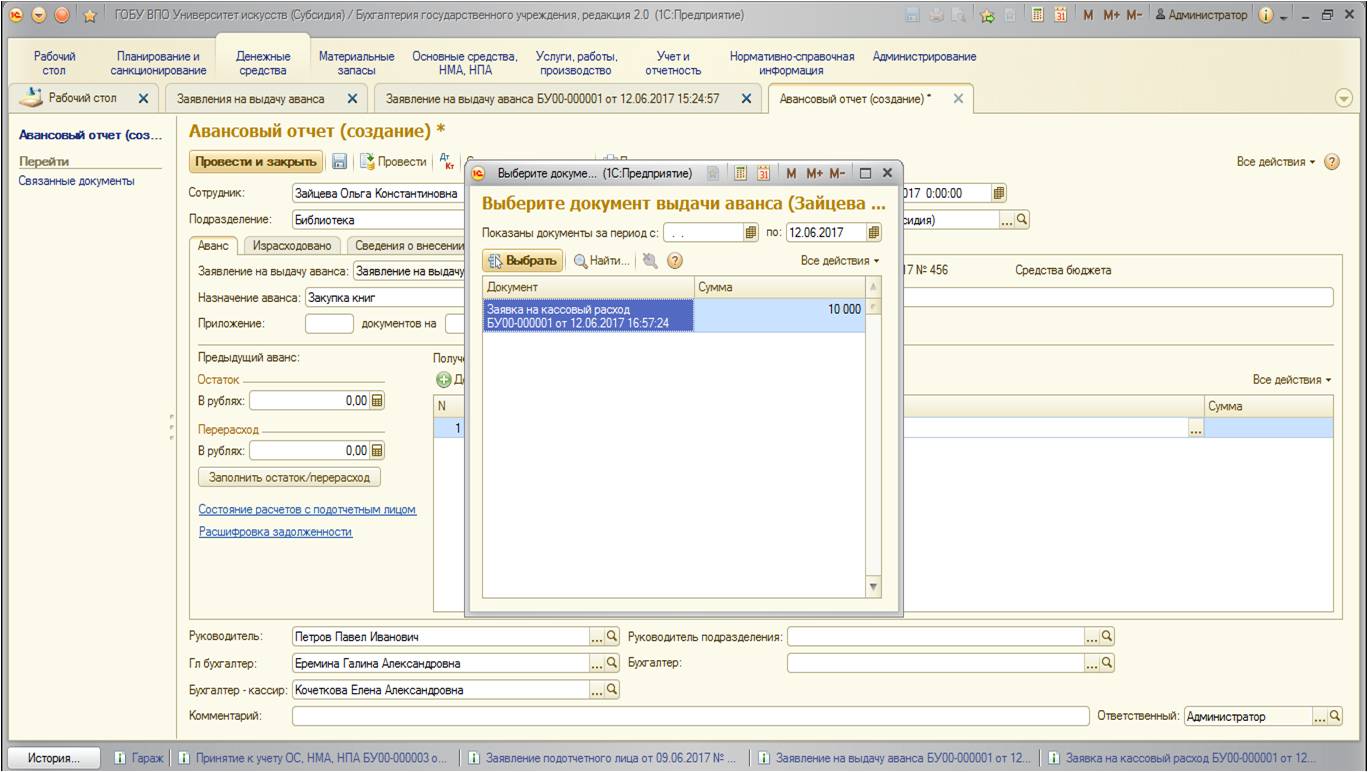

Также важно заполнить табличную часть, в которой следует указать денежный расходный документ на выдачу средств подотчетнику в качестве аванса:

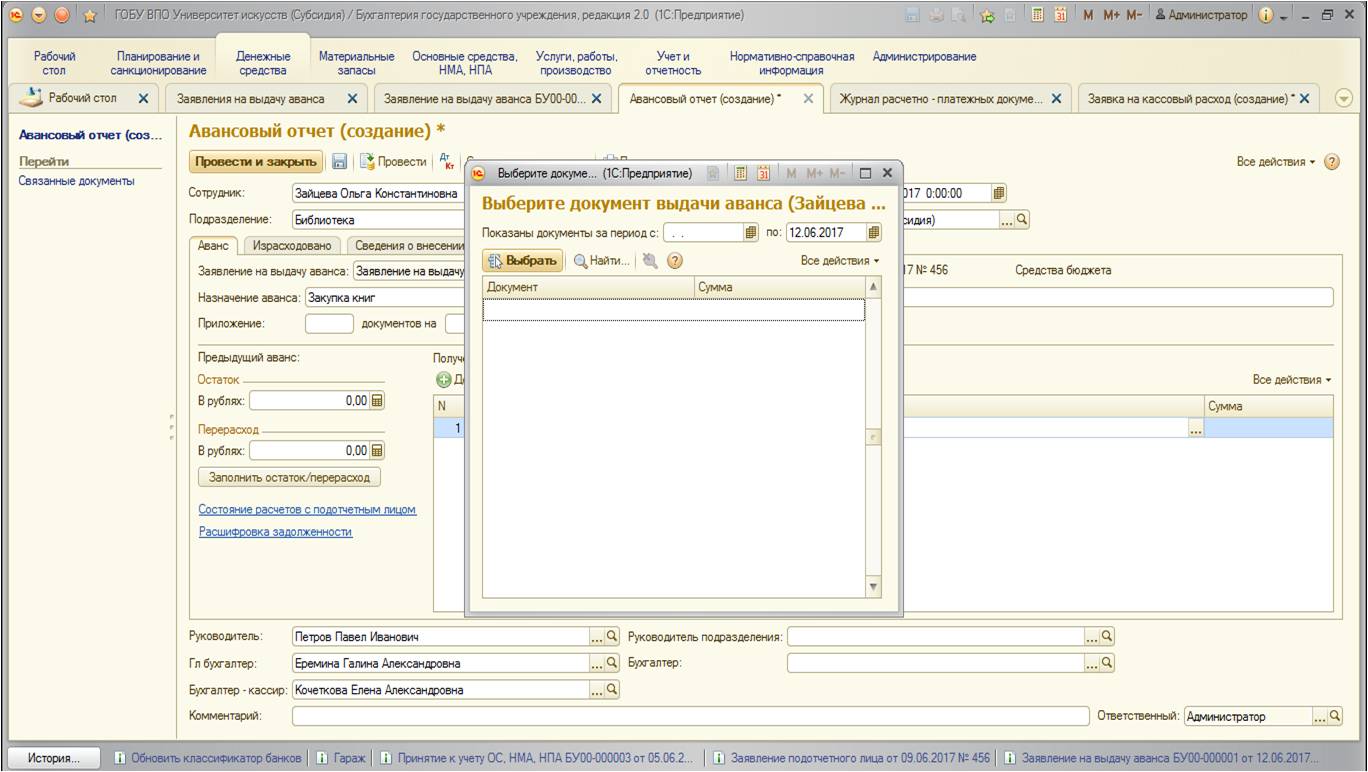

Сформируем новую строку. Как видно на рисунке, открывается список денежных документов с отбором по контрагенту (в нашем примере – это сотрудник Зайцева Ольга Константиновна). Но так как мы не успели еще создать документ выплаты аванса – список пустой. Поэтому выплатим аванс сотруднику:

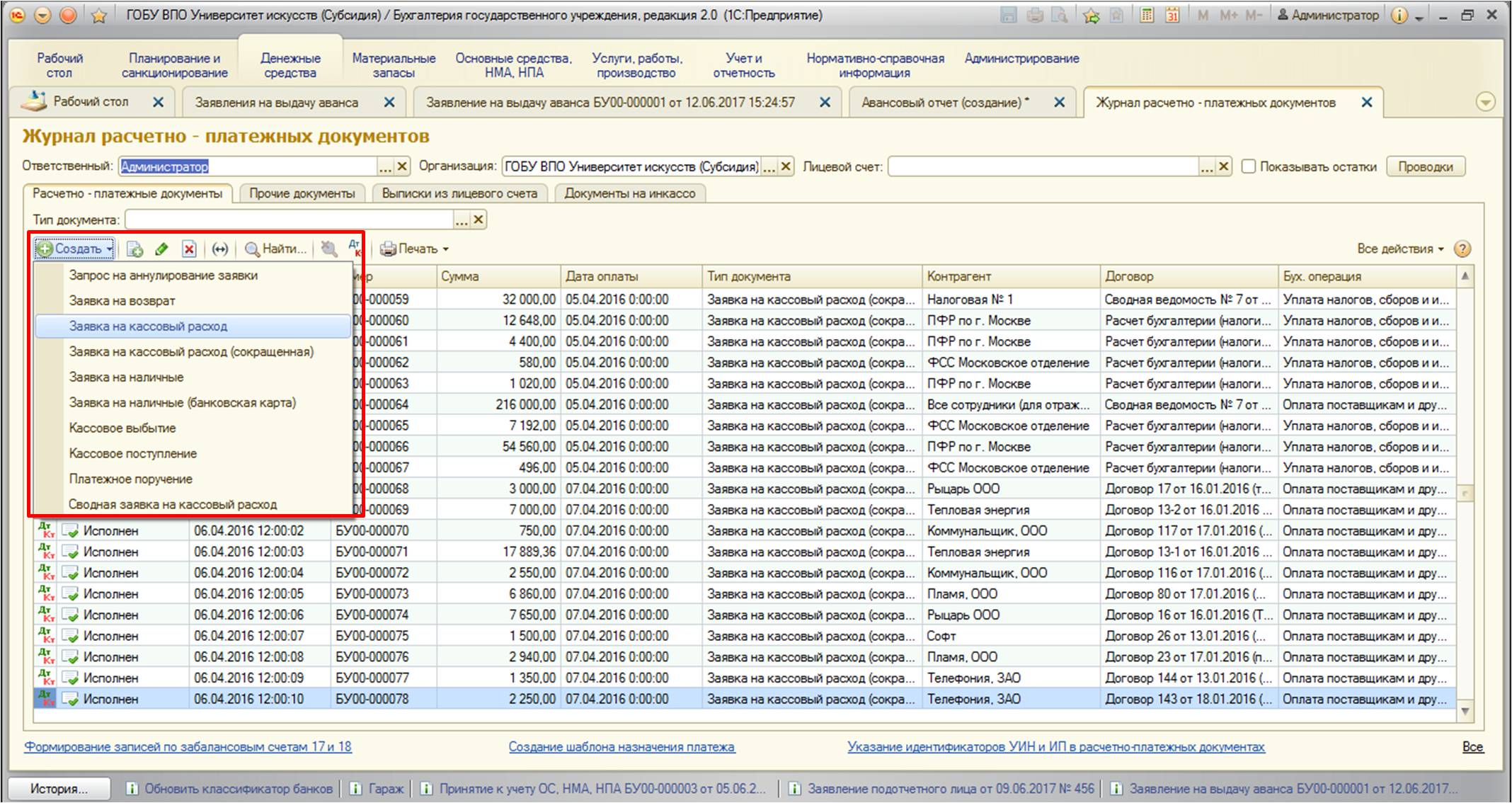

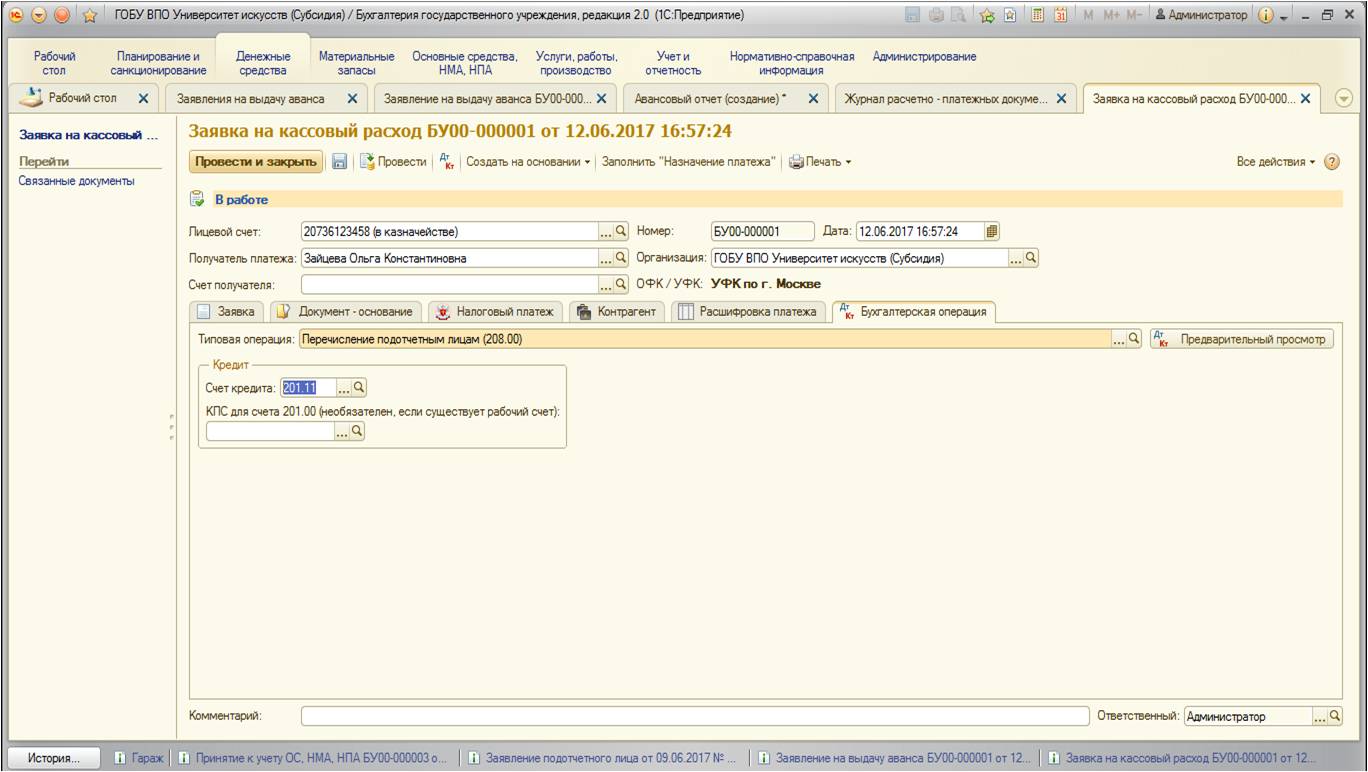

Создадим документ выплаты денежных средств:

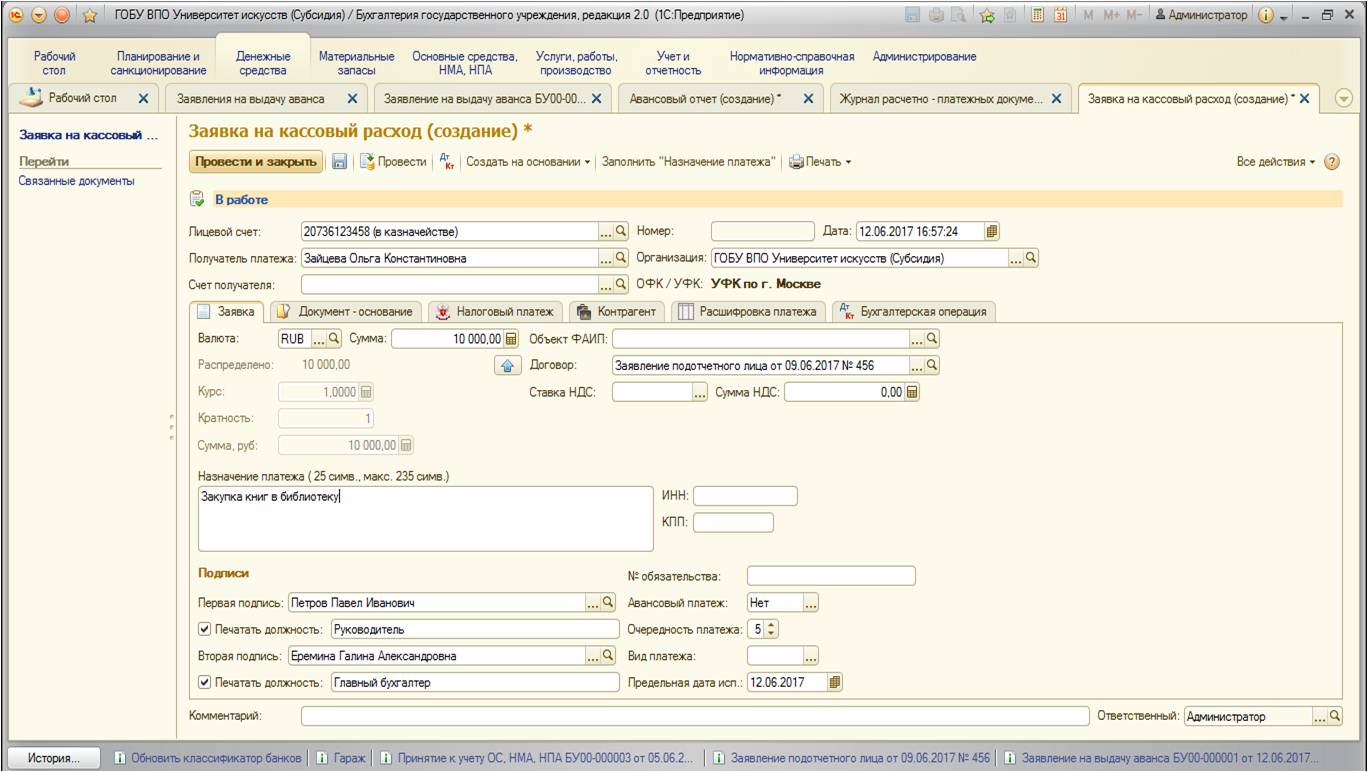

Заполним документ:

Выберем соответствующую бухгалтерскую операцию:

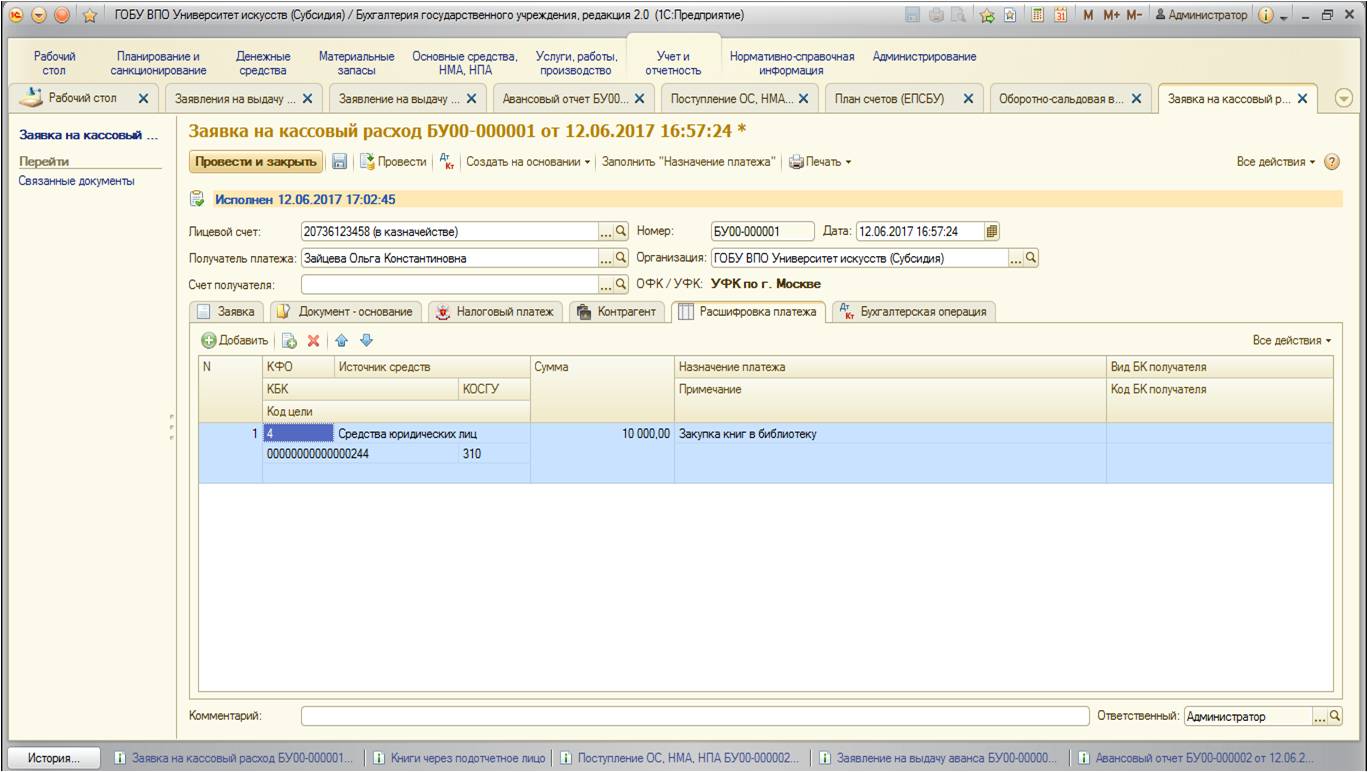

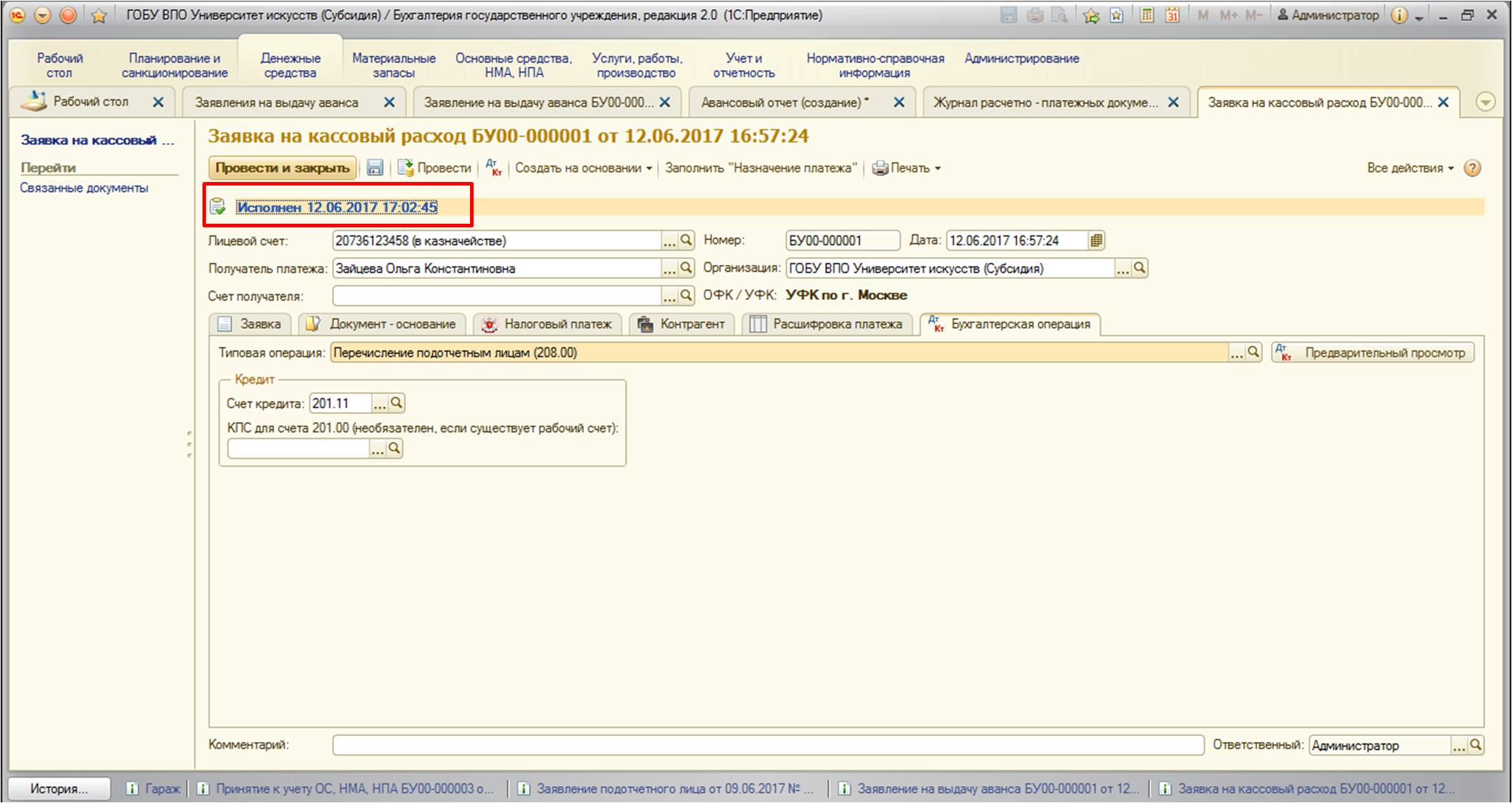

Выплатим денежные средства сотруднику, установим дату исполнения документа и проведем:

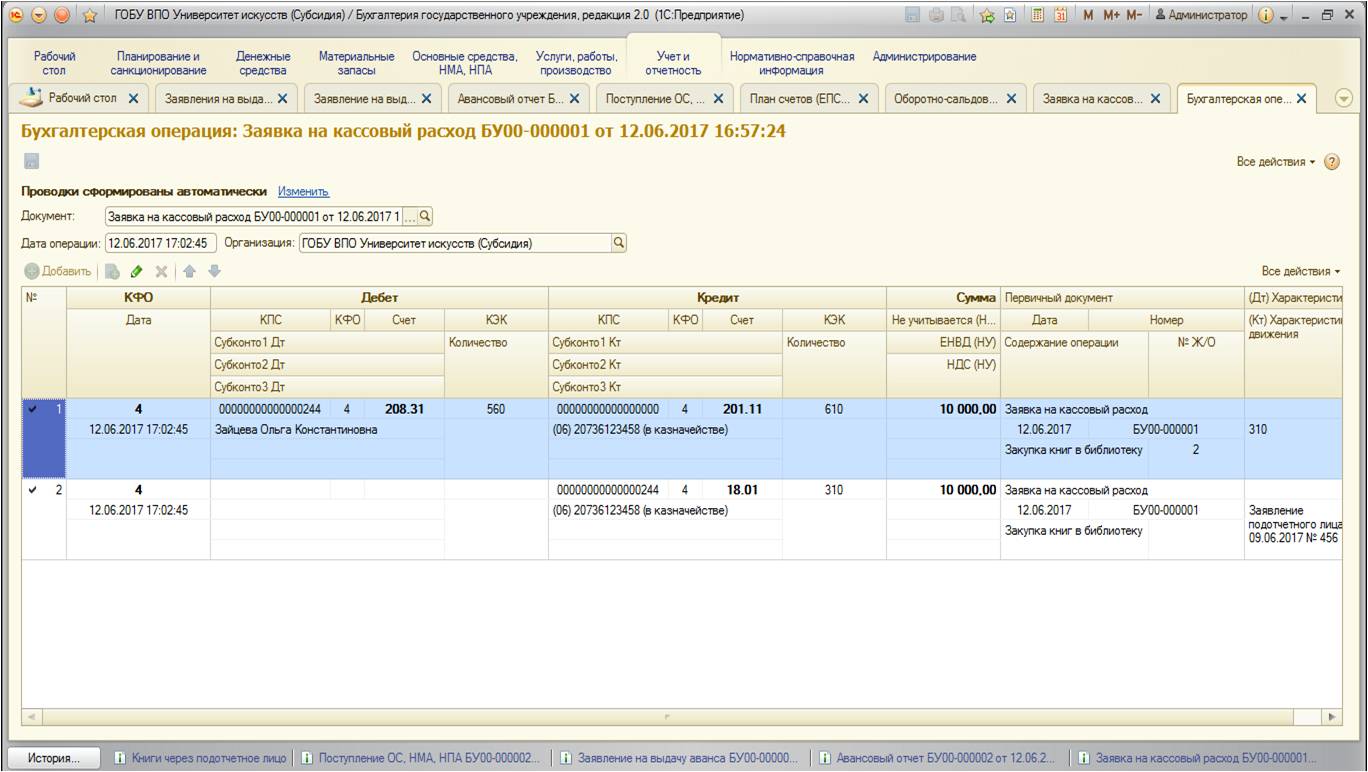

Документ формирует следующие проводки:

Документ создан и проведен. Теперь вернемся к нашему авансовому отчету и попытаемся снова добавить денежный расходный документ в табличную часть вкладки «Аванс»:

Как видно, теперь добавить денежный документ есть возможность:

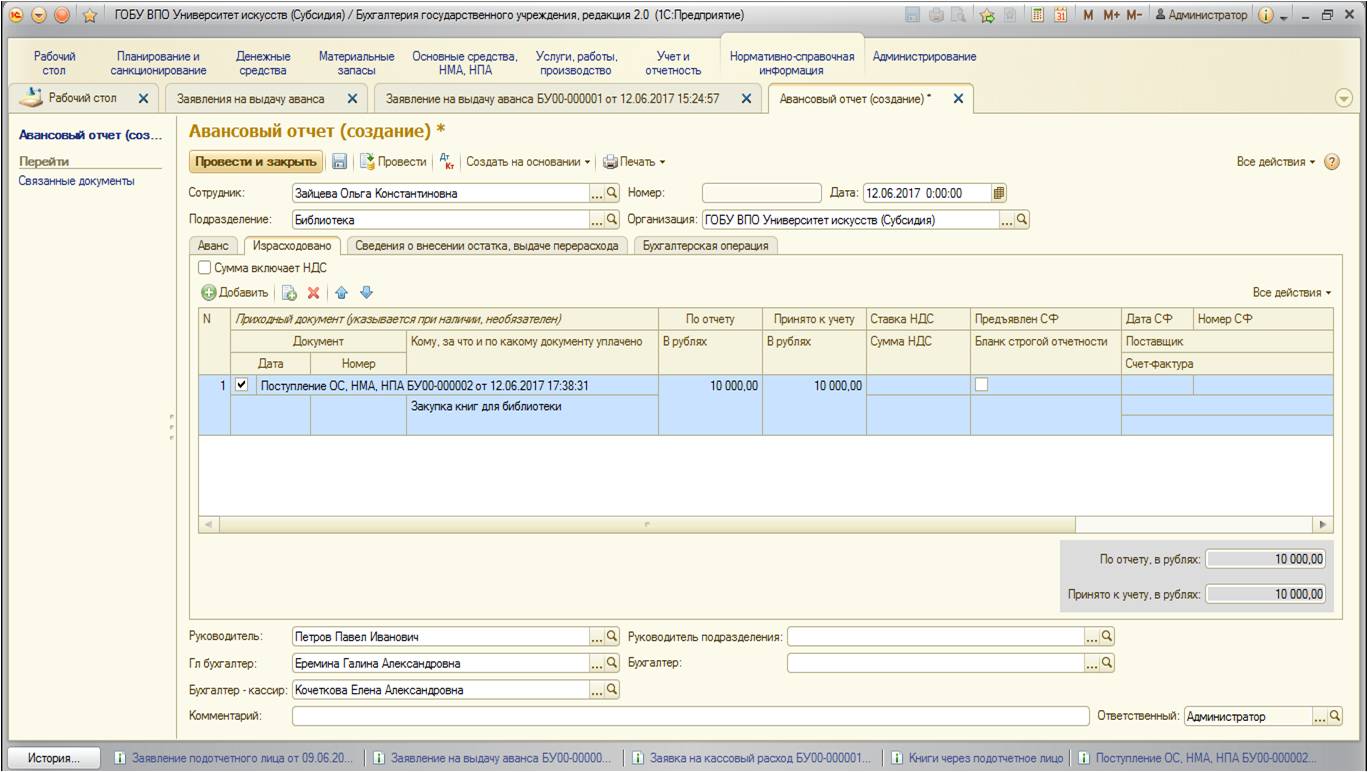

На этом заполнение первой вкладки окончено. После того, как подотчетное лицо приобретет необходимые материалы, основные средства, услуги и отчитается соответствующими документами в бухгалтерию – заполняется вторая вкладка «Израсходовано».

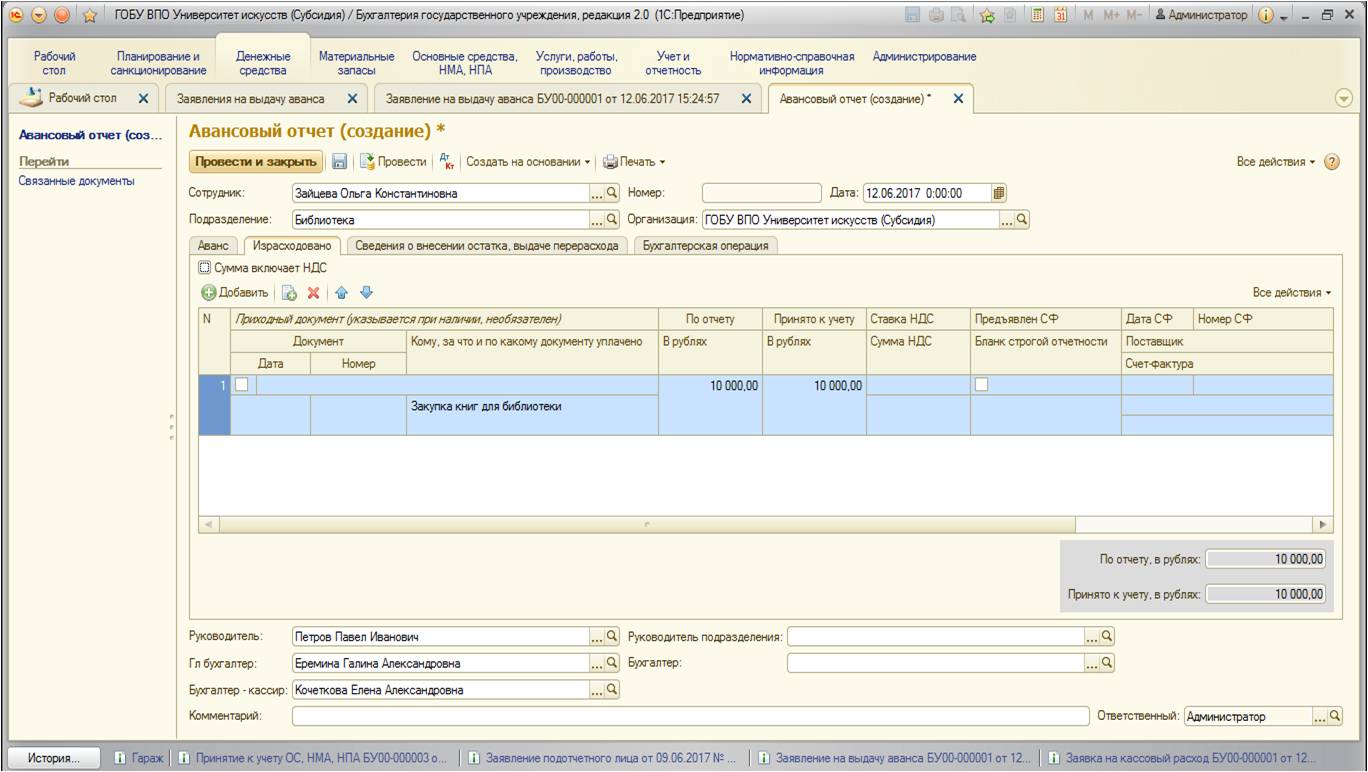

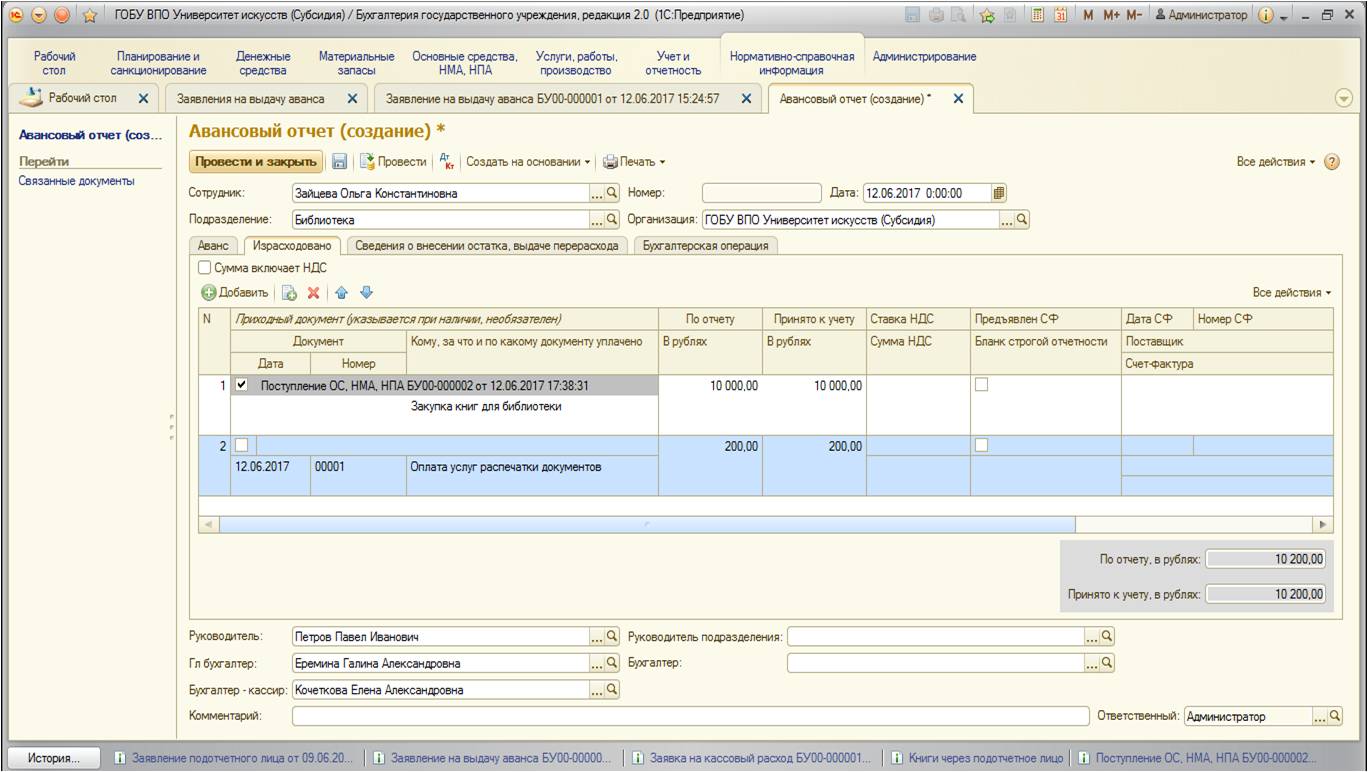

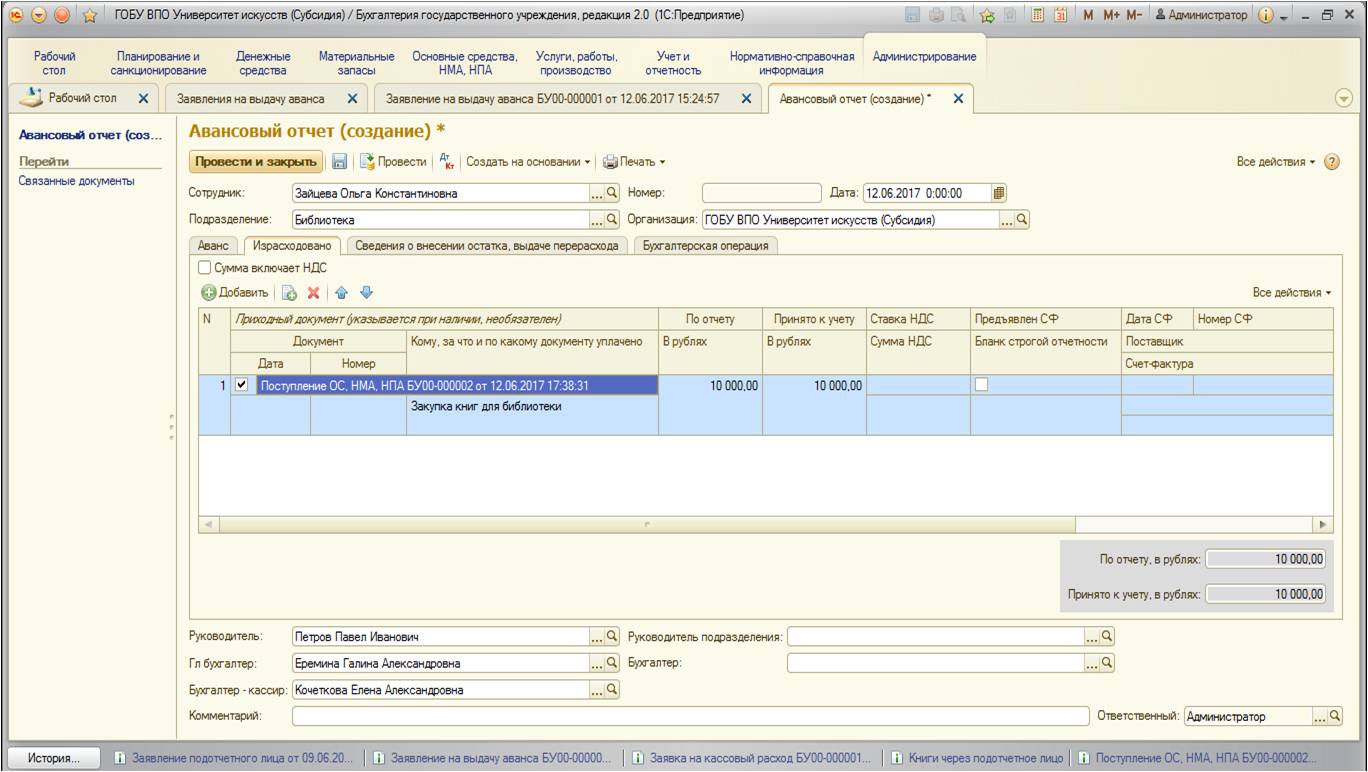

2. Израсходовано.

Опять же, благодаря созданию на основании заявления, вкладка частично заполнена. В таблице данной вкладки указываются расходы подотчетного лица. Можно просто добавлять строки с описанием затрат либо привязывать приходный документ (для этого необходимо установить флаг в первой строке):

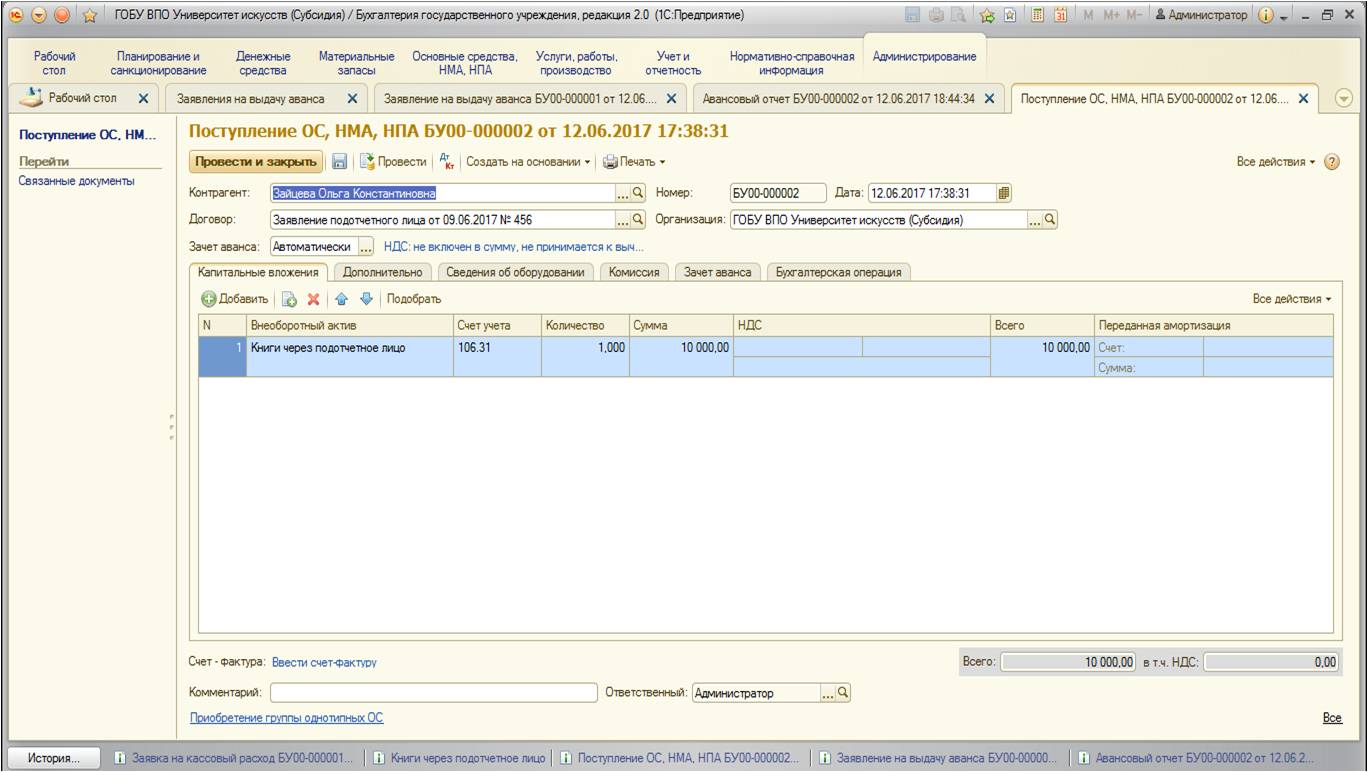

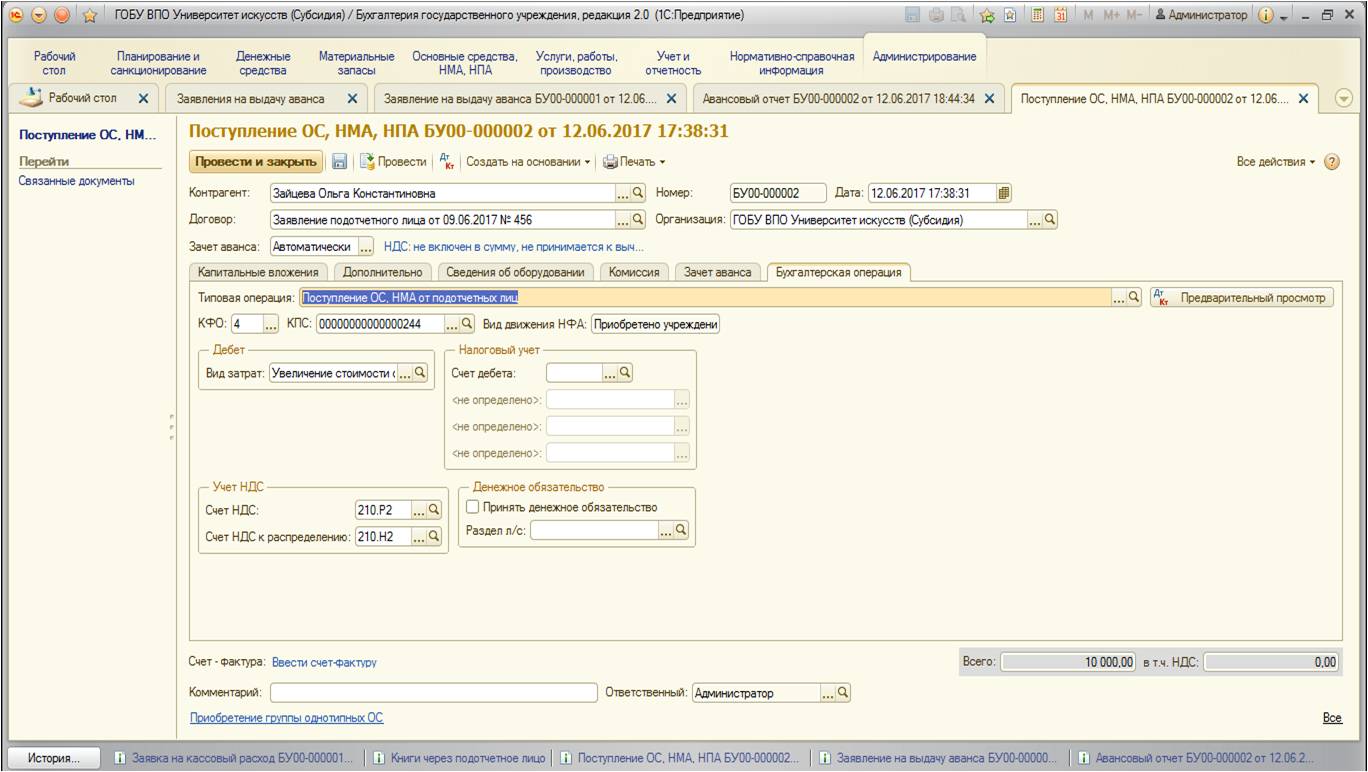

Так как в нашем примере приобретаются книги для библиотеки, создадим и укажем документ поступления основных средств:

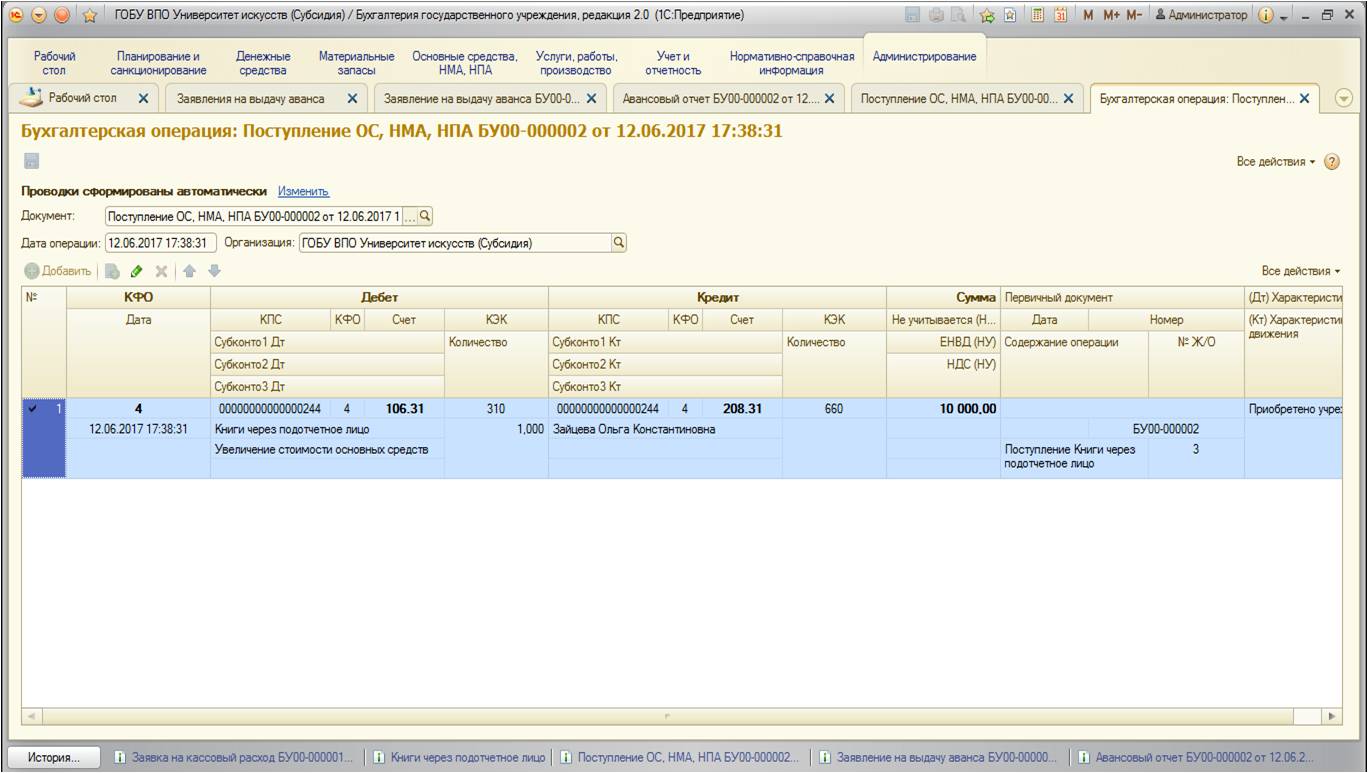

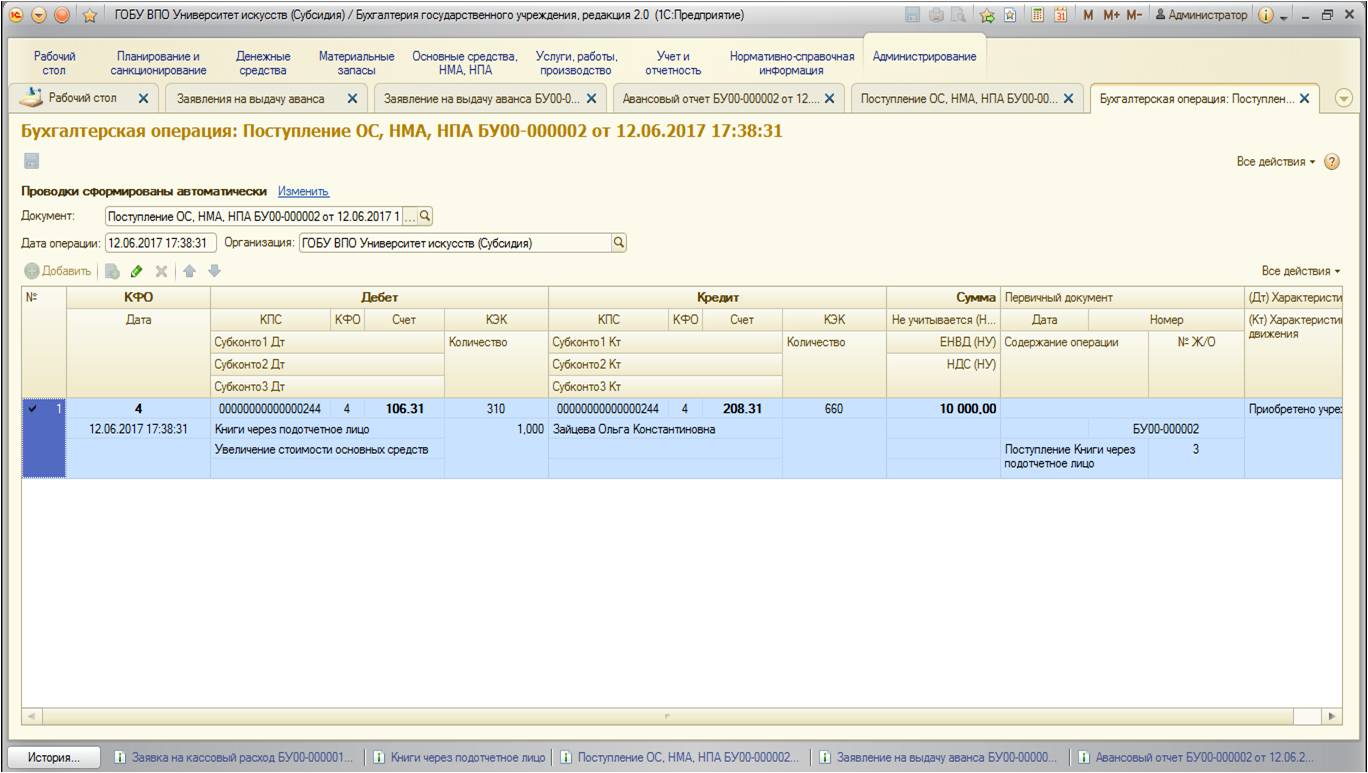

Данный документ формирует следующие проводки:

После того, как документ поступления готов, укажем его в табличной части:

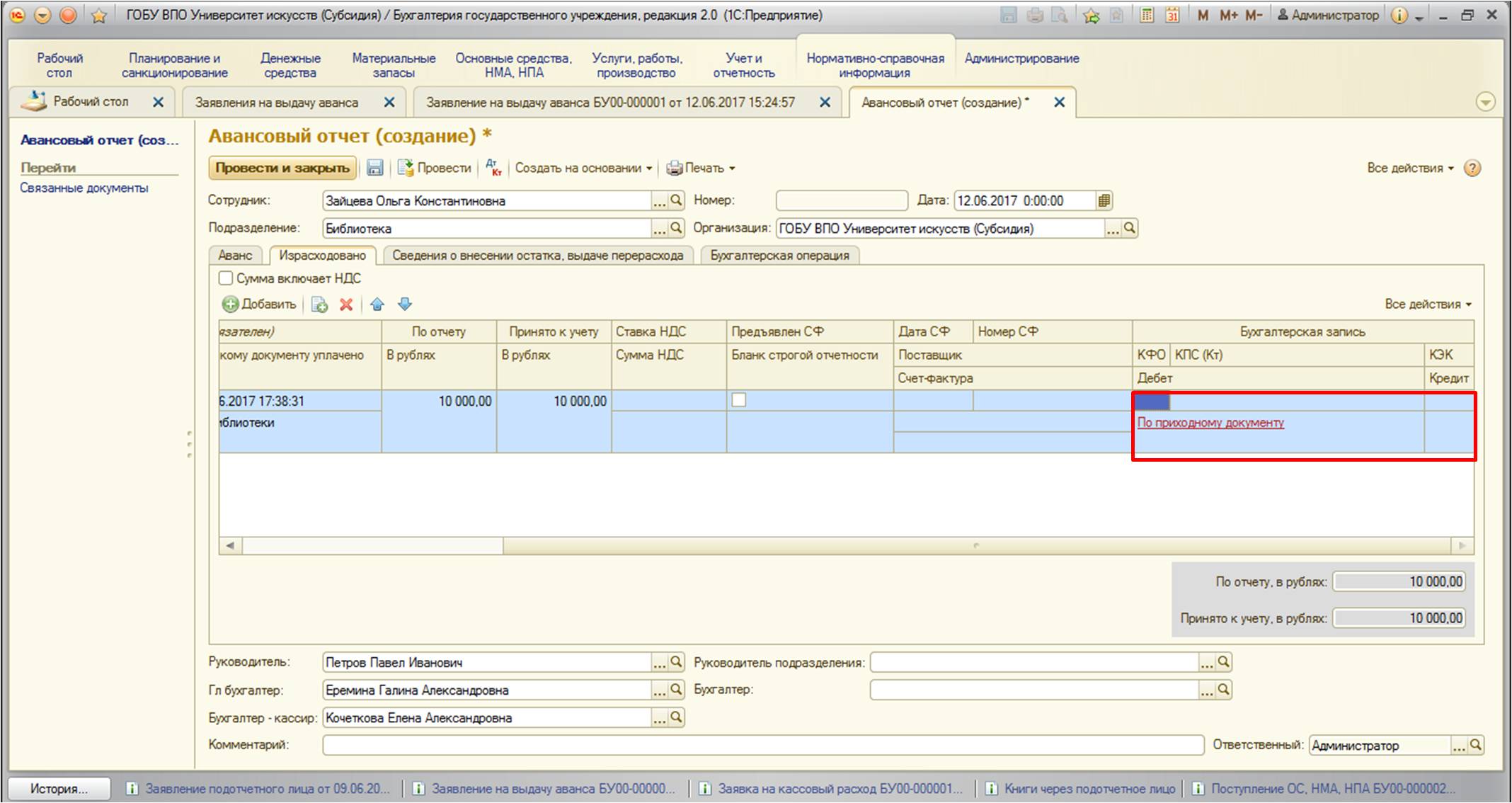

Так как в документе поступления основных средств в табличной части уже отражены реквизиты бухгалтерской операции, в авансовом отчете автоматически устанавливается запись:

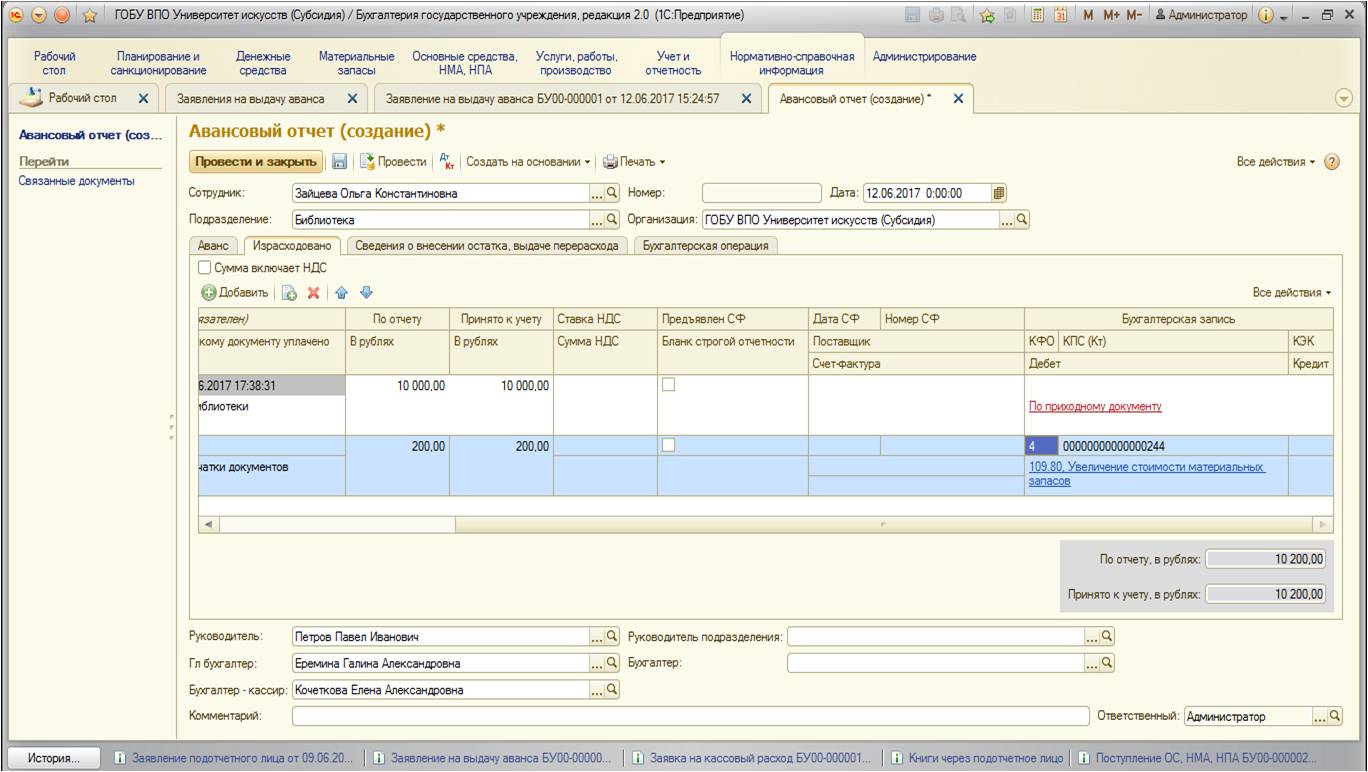

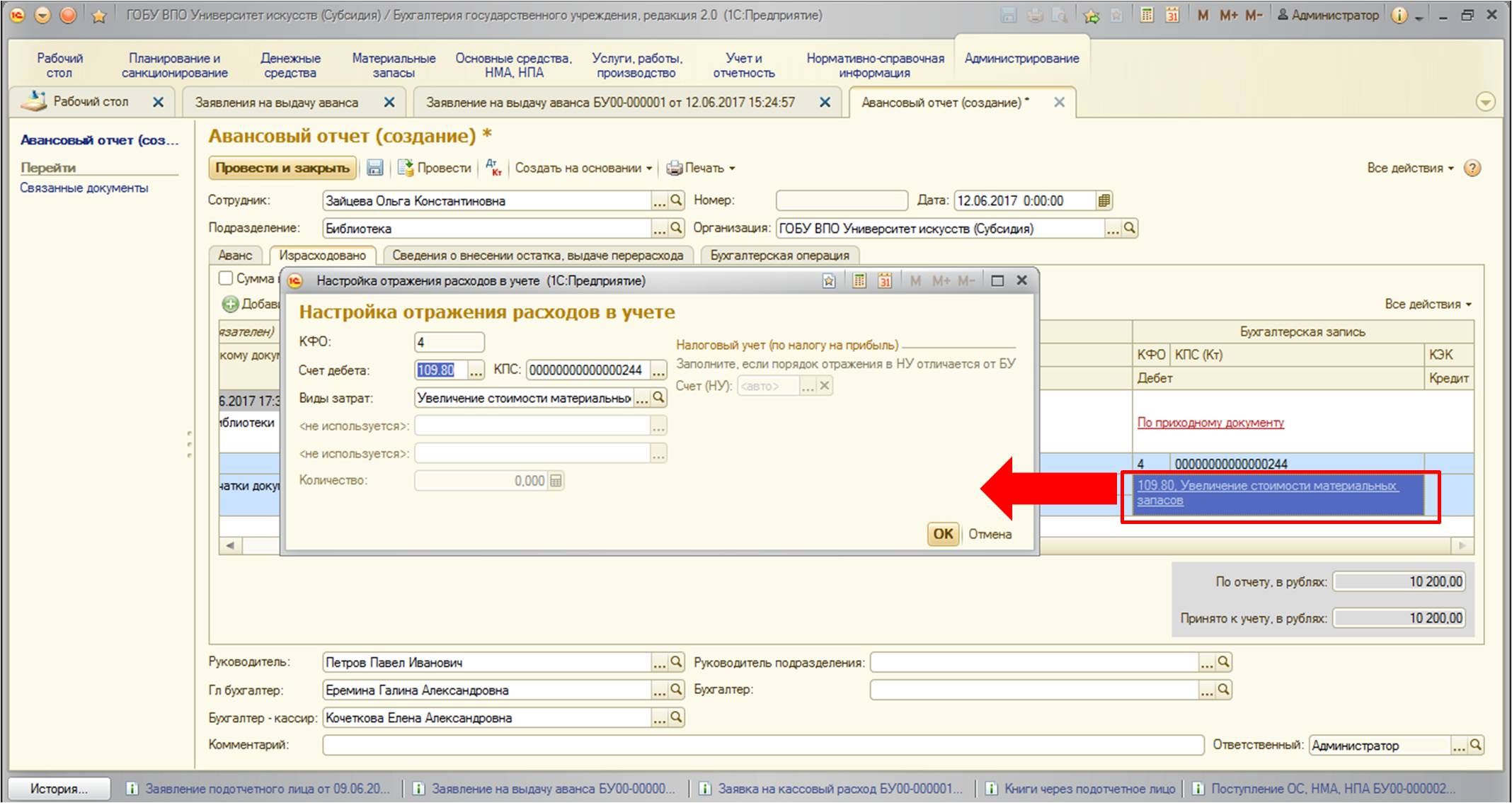

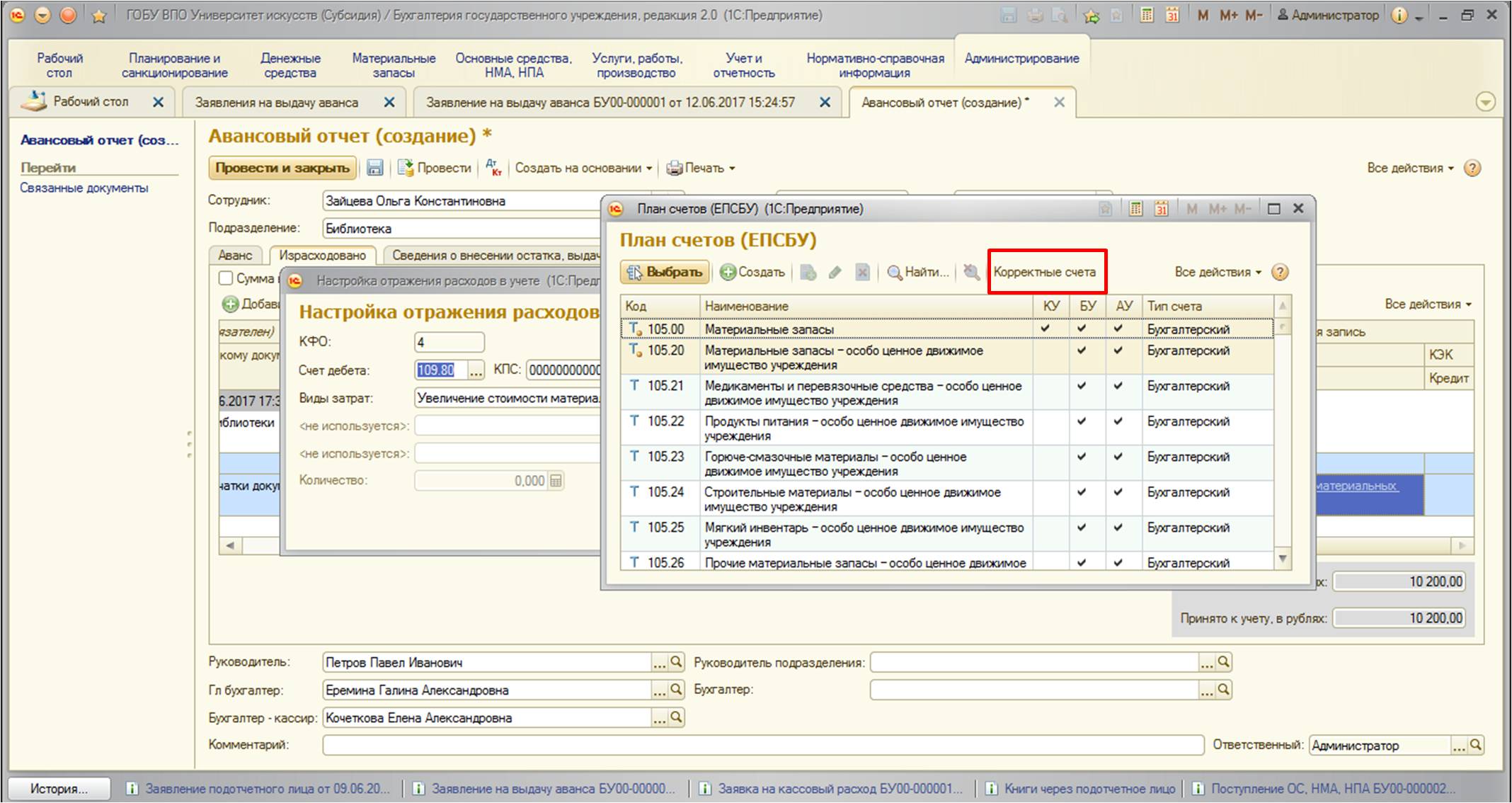

Если же вы не указывается какой-либо приходный документ, а расшифровываете расходы подотчетного лица в табличной части авансового отчета, в столбцах бухгалтерской записи полностью указываются реквизиты. Для примера добавим такую запись:

Такого рода расходы можно отнести к общехозяйственным – счет 109.80 или сразу на расходы текущего финансового года – счет 401.20:

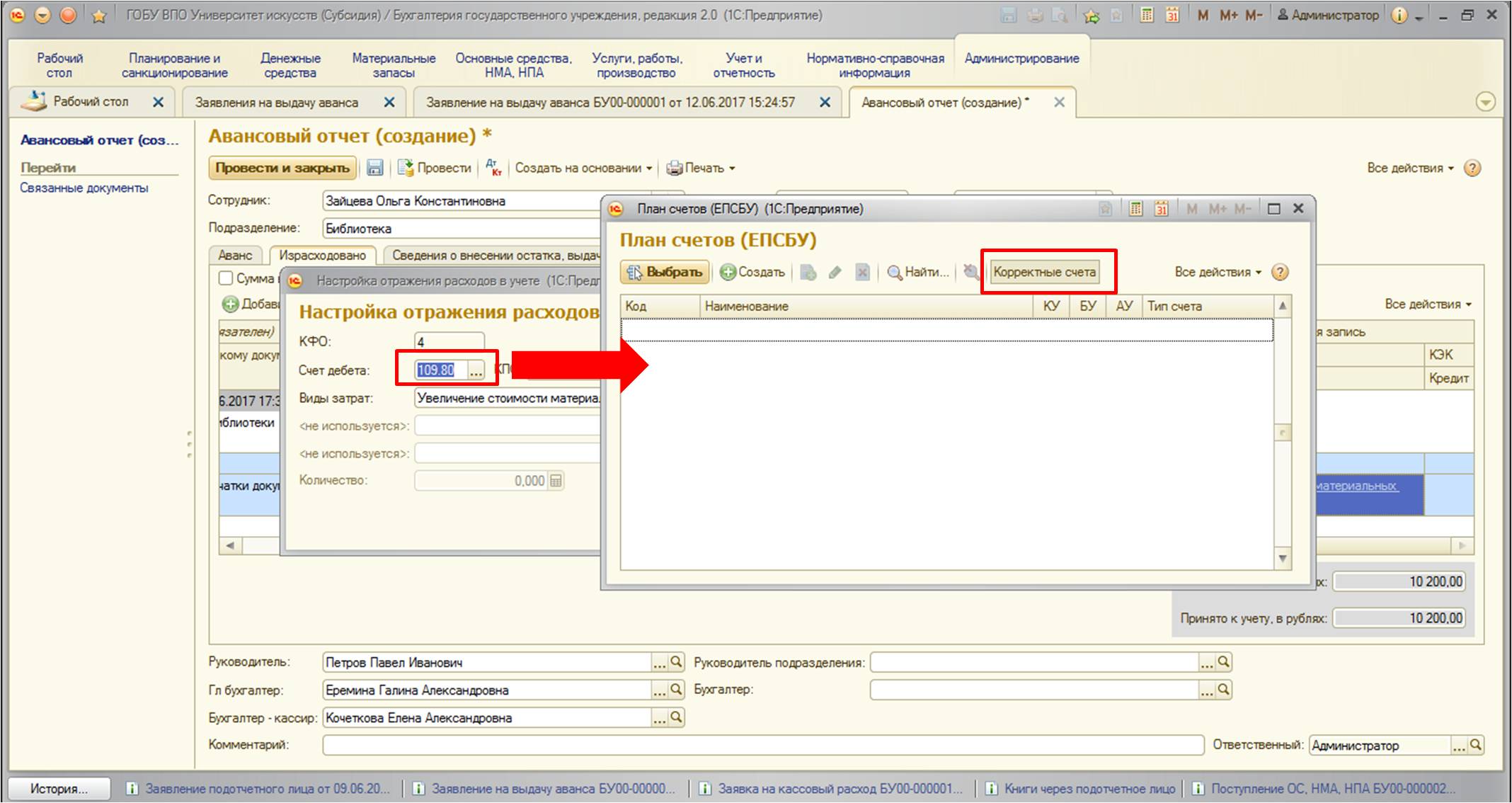

Также хотелось бы обратить ваше внимание, что при заполнении бухгалтерской записи в таком варианте отчета по расходам при попытке открыть список бухгалтерских счетов мы увидим, что список пуст. Дело в том, что установлен отбор по корректным счетам:

Снимем отбор:

После снятия список заполняется счетами.

Вариант с отчетом без документов прихода мы рассмотрели, но так как он не подходит для нашего примера, удалим эту строчку. Вторая вкладка примет вид:

3. Сведения о внесении остатка, выдаче перерасхода.

Данная вкладка заполняется в случае, когда сумма аванса не равна сумме расходов подотчетного лица (меньше или больше). Если сумма меньше – подотчетное лицо возвращает остаток суммы (также оформляется приходный денежный документ), если сумма расходов больше и вся сумма принимается к учету – подотчетному лицу выдается перерасход (оформляется денежный документ, уже расходного характера). И в авансовом отчете на этой вкладке в табличной части указывается документ, который доказывает выдачу перерасхода или возврат остатка. В нашем примере на всю сумму были закуплены основные средства, поэтому эта вкладка останется пустой.

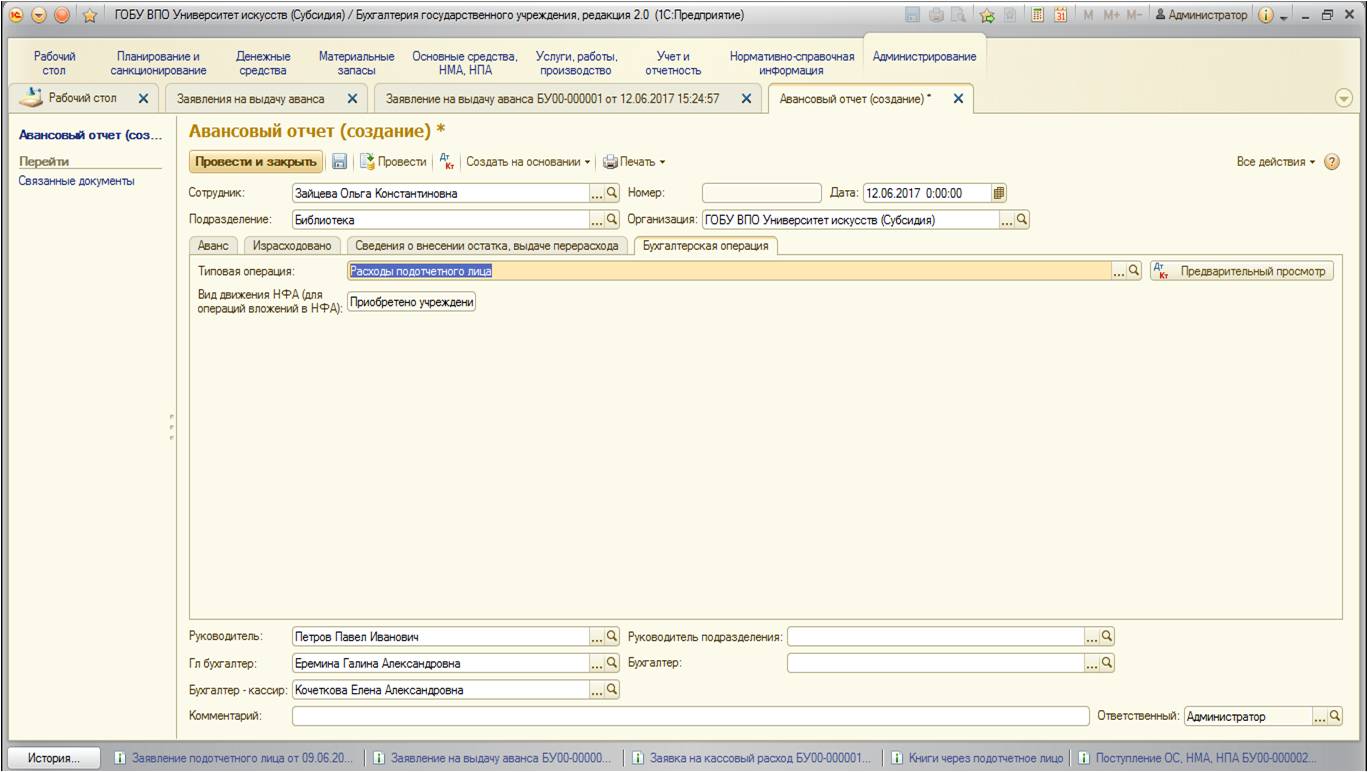

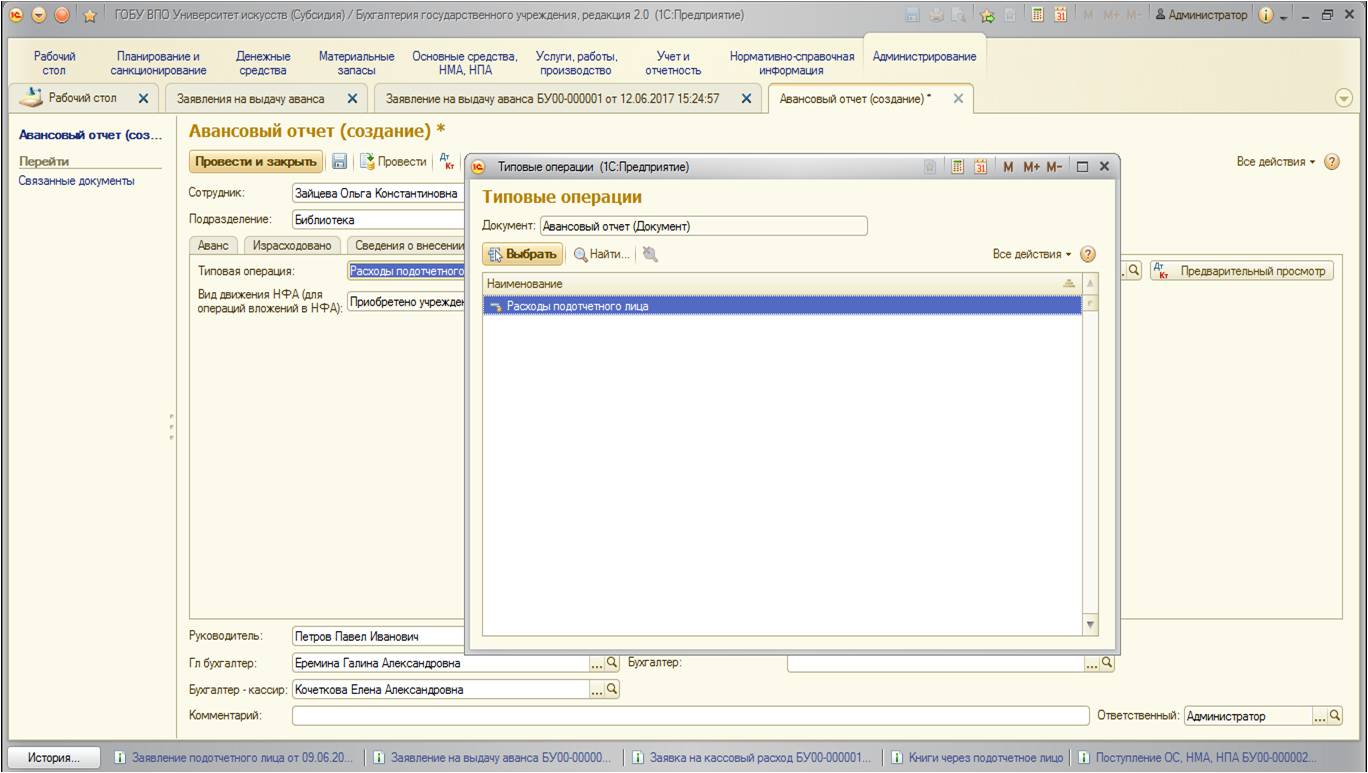

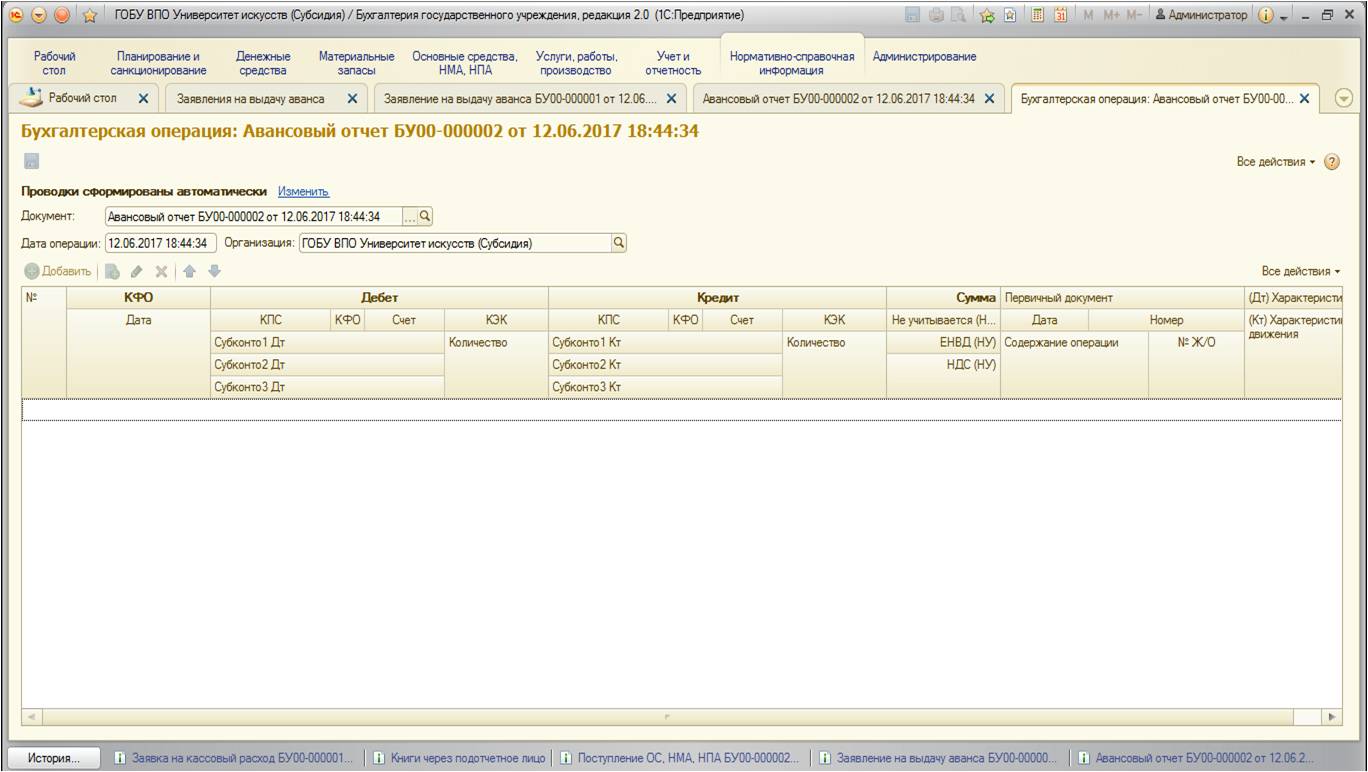

4. Бухгалтерская операция.

На данной вкладке, как и в других документах, указывается бухгалтерская операция, которая позволит сформировать необходимые проводки при проведении. По умолчанию в документе проставлена бухгалтерская операция:

Это произошло потому, что у данного документа от поставщика поставляется только одна бухгалтерская операция:

После заполнения проводим документ. Необходимо просмотреть, какие проводки будут сформированы документом:

В нашем примере не было создано ни одной проводки. Разберемся, правильно ли это:

– первый документ, который был нами сформирован – это заявление на выдачу аванса. Он формирует проводки по принятию денежных обязательств. То есть мы должны выплатить деньги подотчетному лицу сейчас, не когда-то, когда поступит товар, а сейчас – значит, принимаем денежные обязательства.

– далее формируется расходный денежный документ – в нашем примере это была заявка на кассовый расход. Этот документ сформировал проводки, которые «положили» денежные средства в размере 10 000 руб. с соответствующей аналитикой (субконто «Контрагент») на счет 208.31 «Расчеты с подотчетными лицами по приобретению основных средств». Проводки этого документа правильны.

– после того, как подотчетное лицо отчитался – нами был создан документ поступления основных средств, сформировавший проводку, в которой как раз счет 208.31 был указан по кредиту, данная проводка закрывает счет 208 и заканчивает операцию расчетов с подотчетными лицами. Подотчетное лицо больше не имеет задолженности.

– касаемо счетов раздела 5 «Санкционирование», в частности – денежные обязательства – то эти счета закрываются в конце года, в течение года суммы на этих счетах накапливаются.

Поэтому документ «Авансовый отчет» при проведении не сформировал проводок.

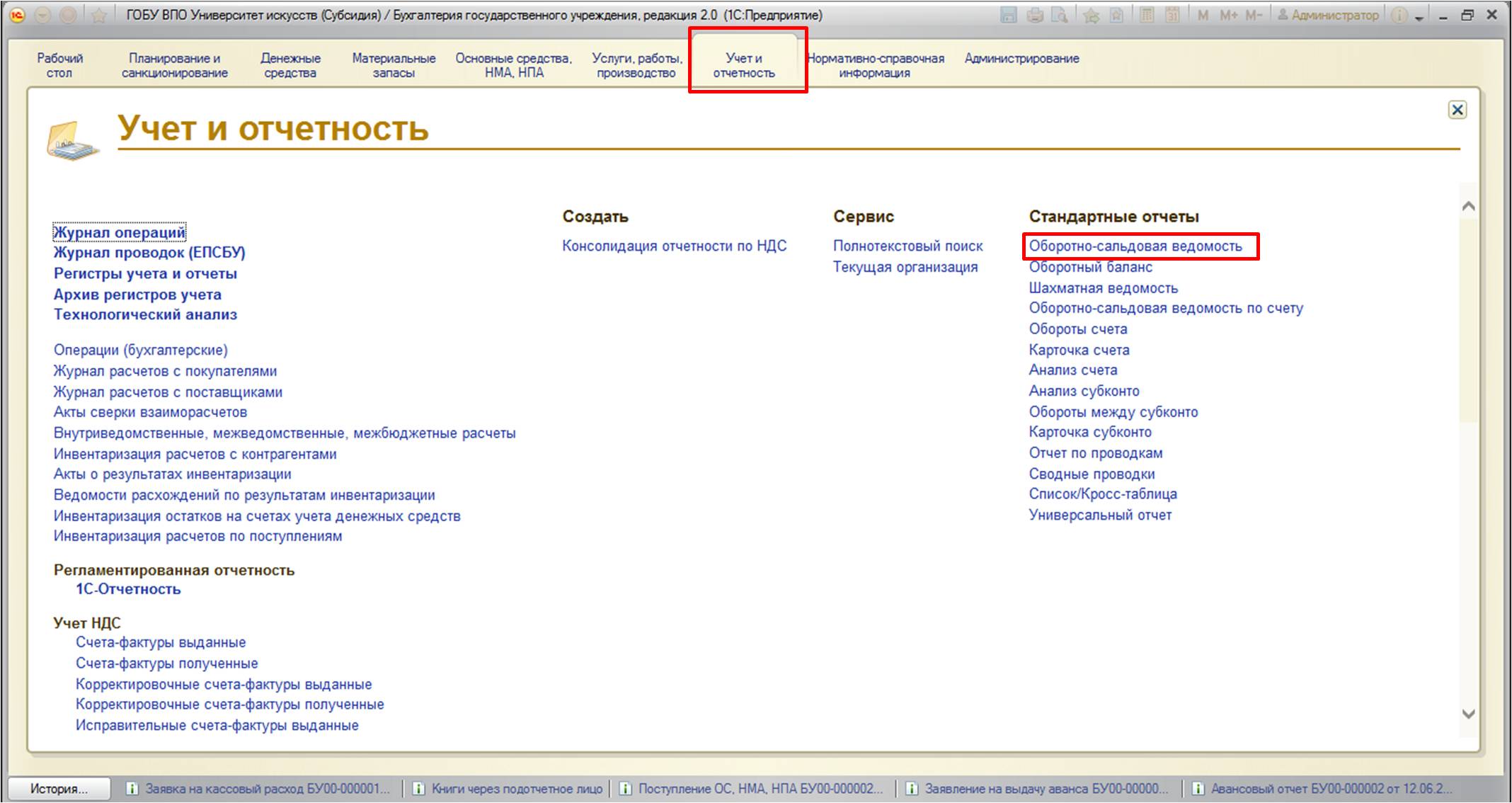

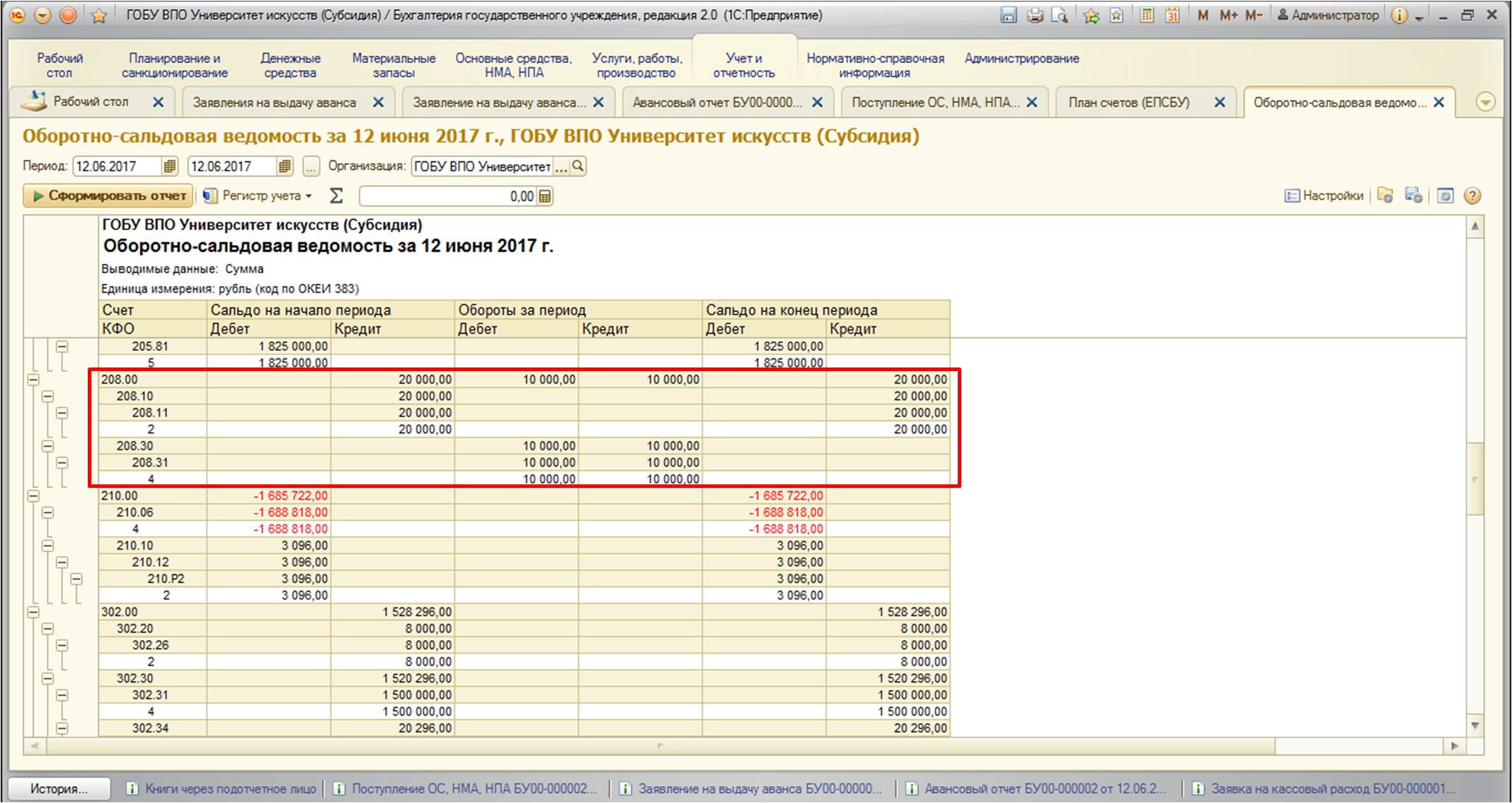

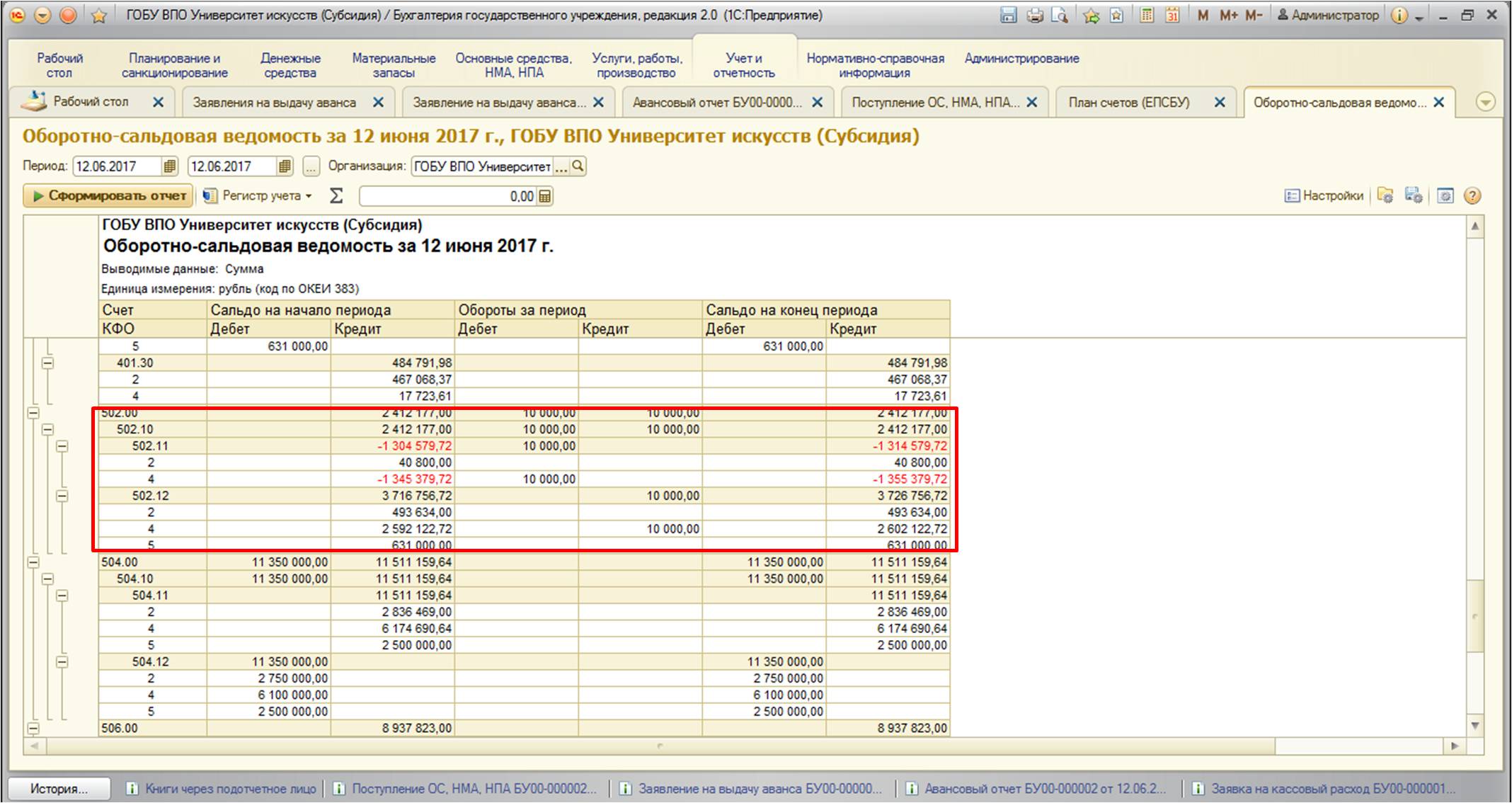

Рассмотрим сложившуюся ситуацию в отчете «Оборотно-сальдовая ведомость»:

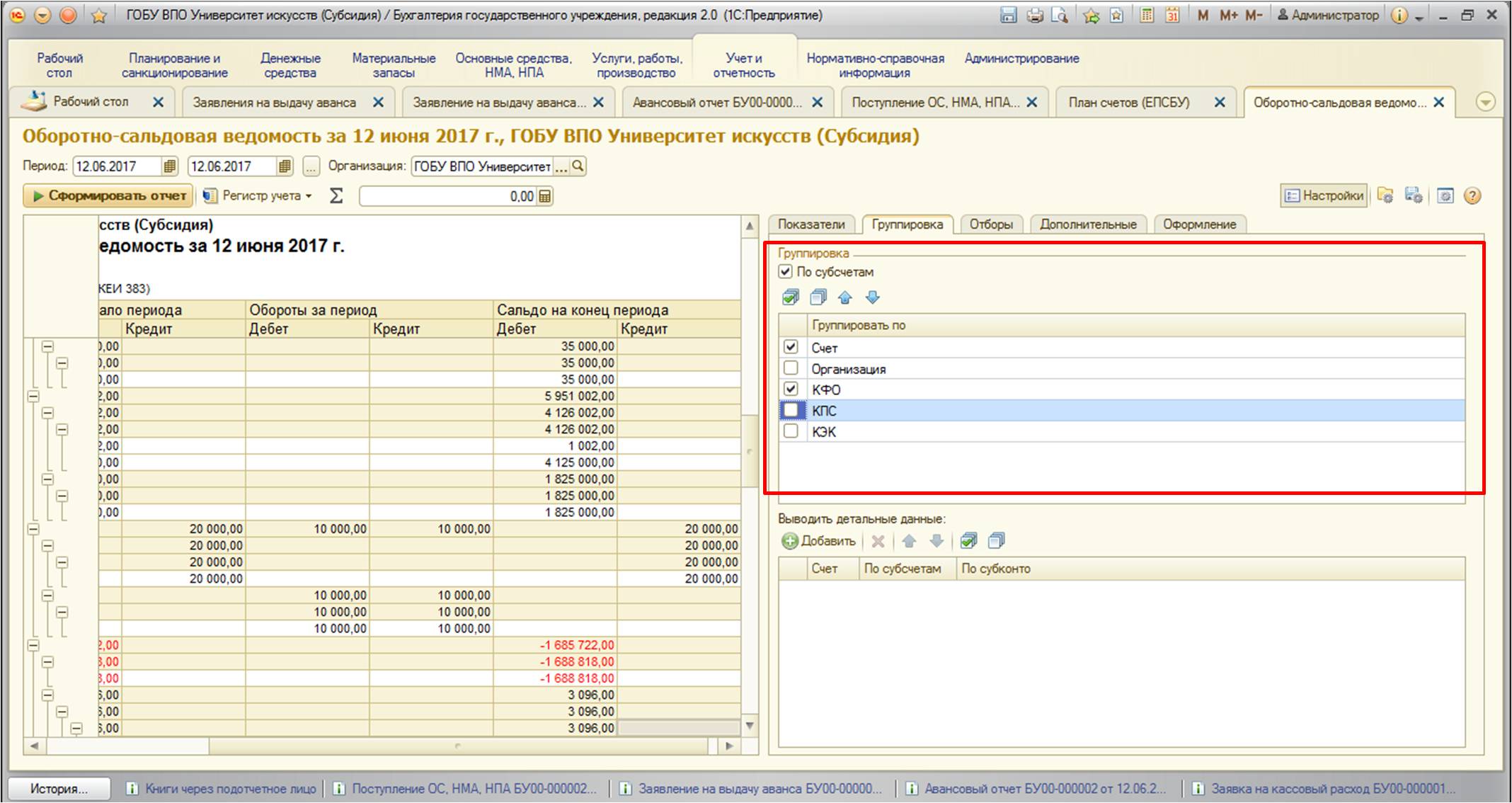

Воспользуемся следующими настройками:

Сформируем отчет:

Как видно из отчета, в результате операций у нас осталось дебетовое сальдо на счете 106 – это наши капитальные сложения в основные средства, которые были приобретены через подотчетное лицо. Необходимо принять к учету с этого счета на счет 101, и в учете появится вновь приобретенное основное средство.

Также обратите внимание, что счет 208 закрылся. Это значит, что подотчетное лицо полностью отчиталось за выданный аванс.

Сохраняются остатки на счетах санкционирования, но, как я уже упоминала, это нормально, т.к. закрытие происходит в конце года.

И наконец, хотелось бы заострить ваше внимание на одном важном нюансе заполнения документов: при формировании и заполнении необходимых документов для подотчета обращайте внимание на последовательность, которая обеспечивается дата документа. То есть дата заявления на выдачу аванса должна быть самой ранней, дата авансового отчета – самая поздняя. Даты документов выдачи и принятия денежных средств, документов прихода ТМЦ, услуг должны быть внутри этого интервала.

Автор статьи: Светлана Батомункуева

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

В этой статье рассмотрим, как в программе 1С:Бухгалтерии государственного учреждения 2.0 учесть деньги, выданные сотрудникам компании под отчёт, какие суммы выдаются под отчёт и что необходимо проверить перед тем как выдать подотчётнику очередную сумму.

Работники организации получают денежные средства на командировочные расходы, хозяйственные расходы, денежные документы, закупку товарно-материальных ценностей, оплату услуг сторонних организаций и прочих санкционированных руководителем хозяйственных нужд.

ВАЖНО! Прежде чем выдать в подотчёт новую сумму, следует проверить, что данное подотчётное лицо отчиталось за все ранее выданные суммы, по которым срок отчёта наступил.

Денежные средства под отчёт могут быть выданы наличными деньгами из кассы учреждения, перечислены на карту учреждения для расчётов с финансовым органом или зарплатную карту работника. Перечислять средства под отчёт на зарплатную карту можно для осуществления командировочных расходов и компенсации сотрудникам документально подтверждённых расходов (Письмо Минфина России от 25.08.2014 № 03-11-11/42288).

Передача подотчётных денежных средств одним работником другому недопустима.

Денежные средства можно потратить только на те цели, на которые они были выданы. Если денежные средства остались, то сотрудник возвращает остаток при предоставлении отчёта по израсходованным суммам.

В зависимости от цели выдачи подотчётных сумм их предоставление должно сопровождаться оформлением соответствующих первичных документов: при командировании сотрудника – приказ, а также иные документы, предусмотренные локальными нормативными документами (например, служебное задание). Неизменно одно условие для выдачи бухгалтерии денег работнику – это наличие заявление подотчётного лица с просьбой о предоставлении денег под отчёт с визой руководителя.

Рассмотрим пример расчётов с подотчётным лицом, осуществив весь алгоритм с применением 1С:Бухгалтерии государственного учреждения ред. 2.0.

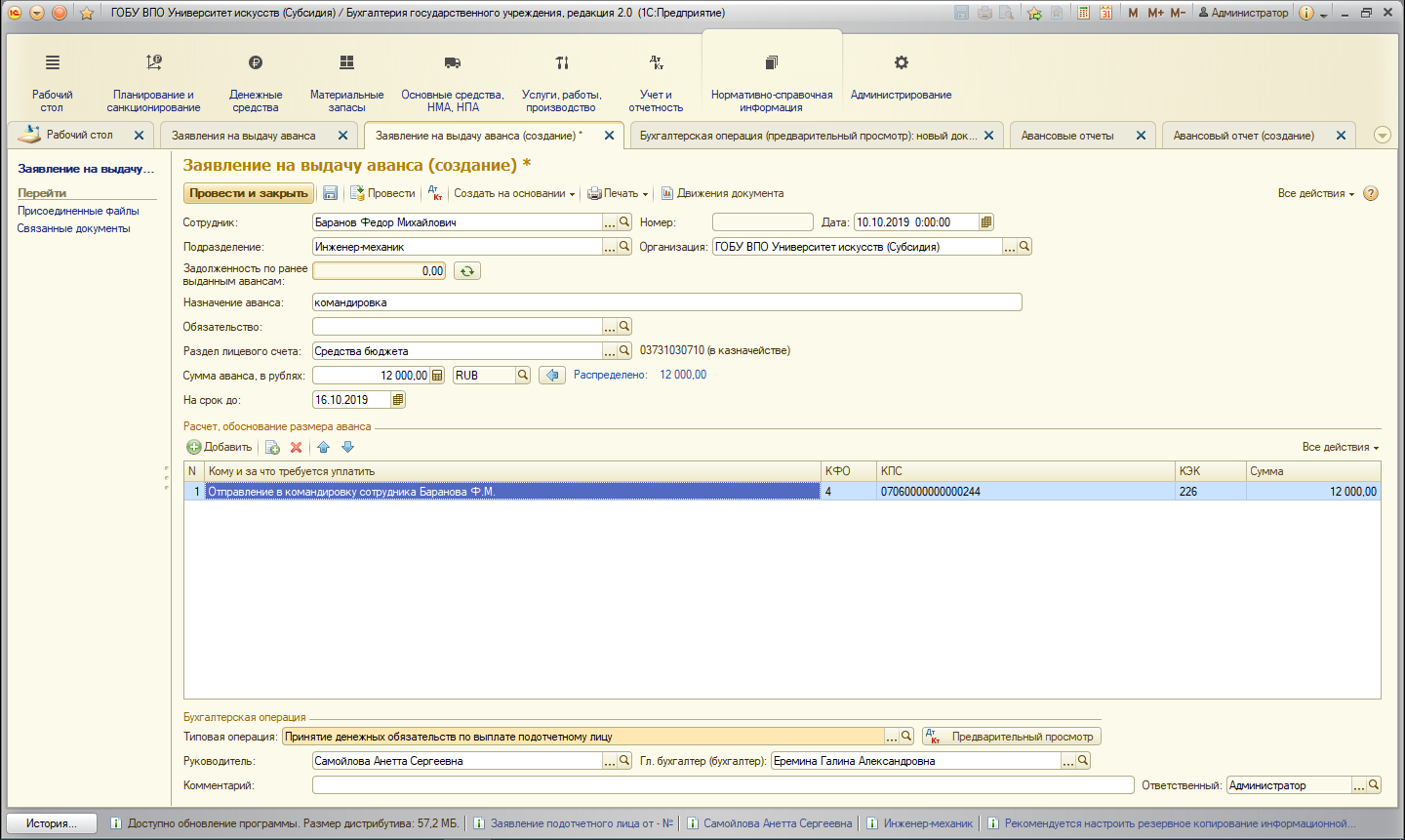

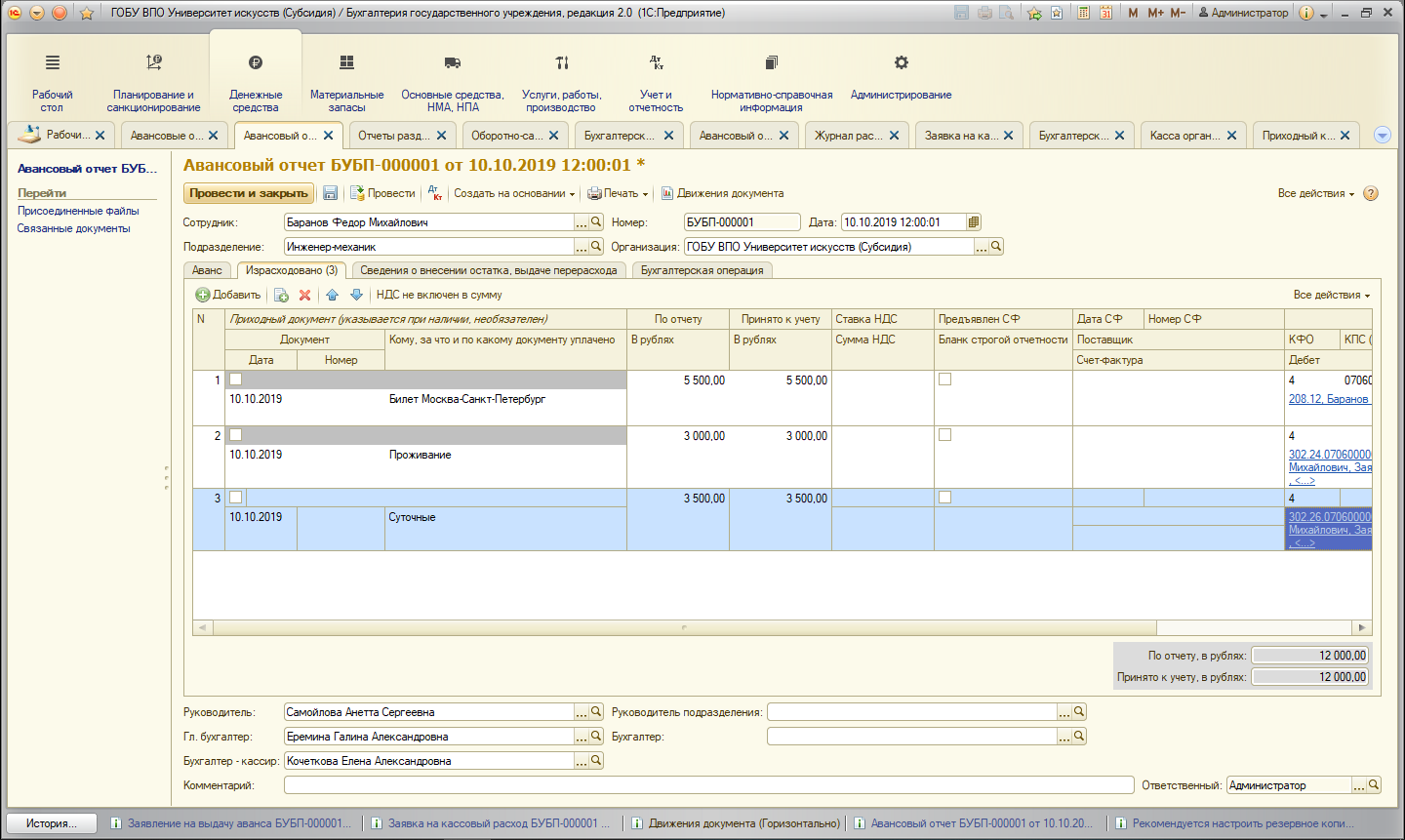

Инженер-механик Баранов М.Ф. направлен в служебную командировку из города Москва в город Санкт-Петербург с 10 октября по 14 октября. Баранову М.Ф. разрешён проезд в купейном вагоне и выданы под отчёт: на проезд ‒ 5 500 рублей, на оплату гостиничного номера ‒ 3 500 рублей и суточные ‒ 3 500 рублей (5 дней х 700 рублей).

По приезду Баранов М.Ф. предоставил авансовый отчёт и приложил следующие подтверждающие документы:

– проездные билеты до места командировки и обратно на сумму 5 500 рублей;

– акт выполненных работ за проживание в гостинице за четверо суток на общую сумму 3 400 рублей.

Баранов М.Ф. вернул в кассу остаток аванса в размере 100 рублей.

Возмещение сотрудникам расходов, связанных со служебными командировками, отражается по элементу вида расходов 112 в увязке с подстатьёй 212 КОСГУ. Соответственно, для учёта расчётов применяется счёт 208 12 «Расчёты с подотчётными лицами по прочим выплатам» (приказы Минфина России от 08.06.2019 № 132н, 29.11.2017 № 209н).

Прежде чем подотчётному лицу выдать аванс, предварительно нужно в программе 1С заполнить заявление на выдачу аванса (рис. 1).

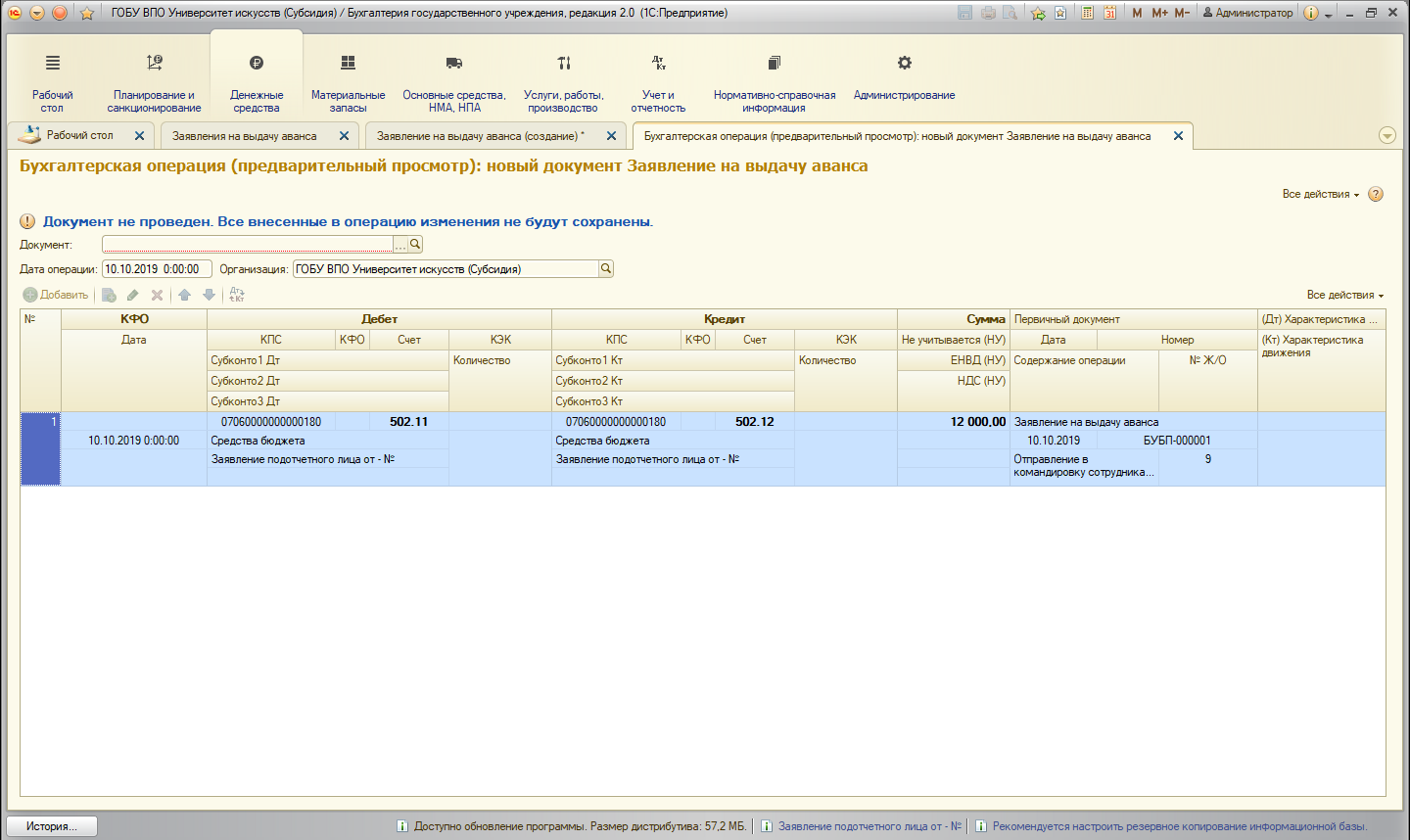

Заявление на выдачу аванса формирует бухгалтерские записи по принятию денежного обязательства (рис. 2).

Процедура выдачи средств работнику под отчёт регламентируется Порядком ведения кассовых операций в Российской Федерации, утверждённым Указанием ЦБ РФ от 11.03.2014 № 3210-У.

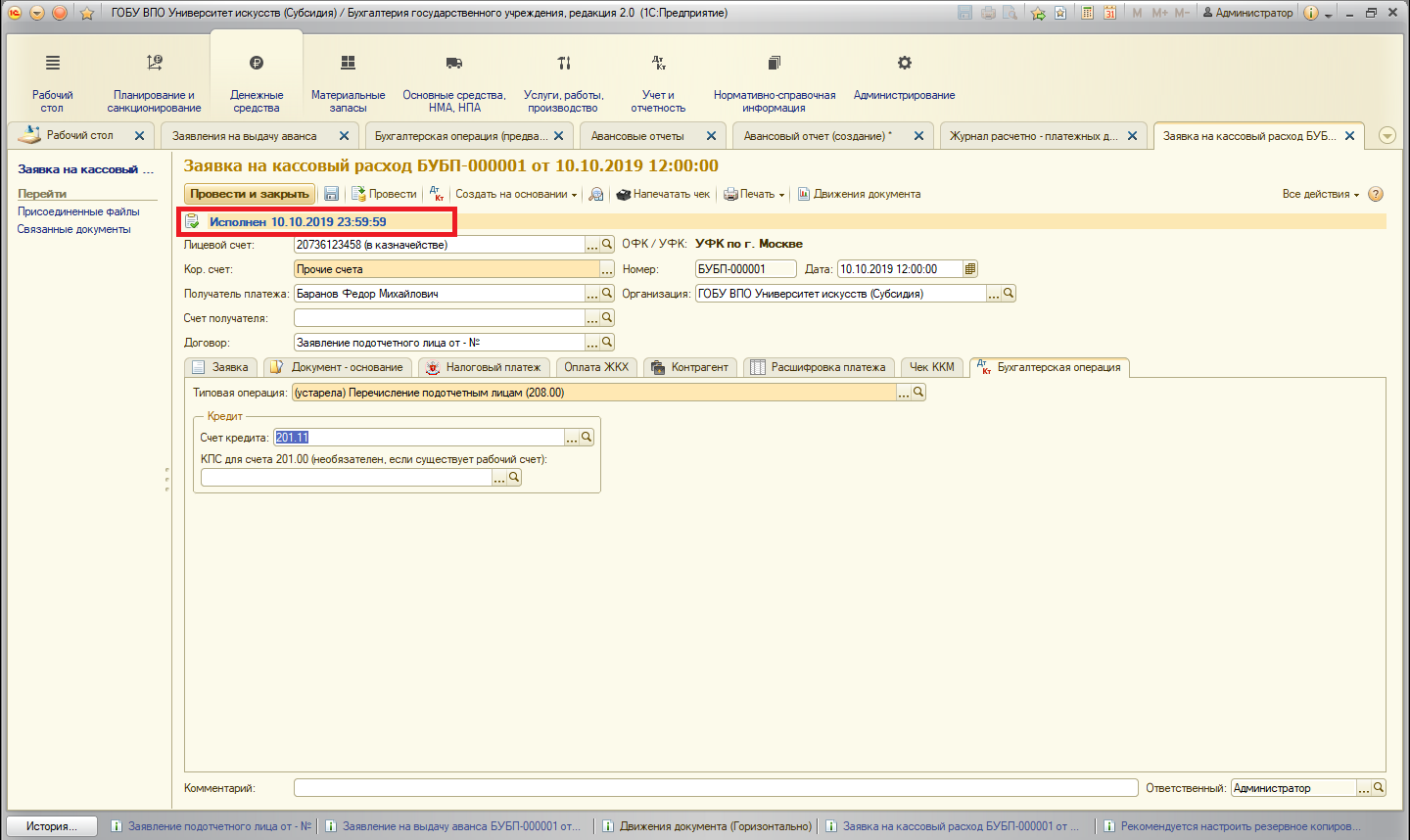

В рамках предложенного примера выдачу денежных средств произведём безналичным способом путём составления в программе заявки на кассовый расход (рис. 3).

При направлении сотрудника в командировку работодатель компенсирует работнику проезд, в том числе расходы на приобретение билетов; проживание (аренда комнаты, квартиры, номера в гостинице и т. д.); расходы, связанные с проживанием (так называемые суточные); оформление визы, медицинской страховки (при командировке за границу).

Сотрудник произведённые расходы должен подтвердить документально путём предоставления авансового отчёта с приложением чеков и прочих оправдательных документов (билеты, квитанции, посадочные талоны, товарные накладные и т. д.) не позднее трёх рабочих дней с момента окончания срока аванса или после возвращения из командировки.

Сотрудник передаёт в бухгалтерию авансовый отчёт с подтверждением расходов для окончательного расчёта. Форма авансового отчёта утверждена Приказом Минфина России от 30.03.2015 № 52н. Авансовый отчёт составляется подотчётным лицом собственноручно в единственном экземпляре.

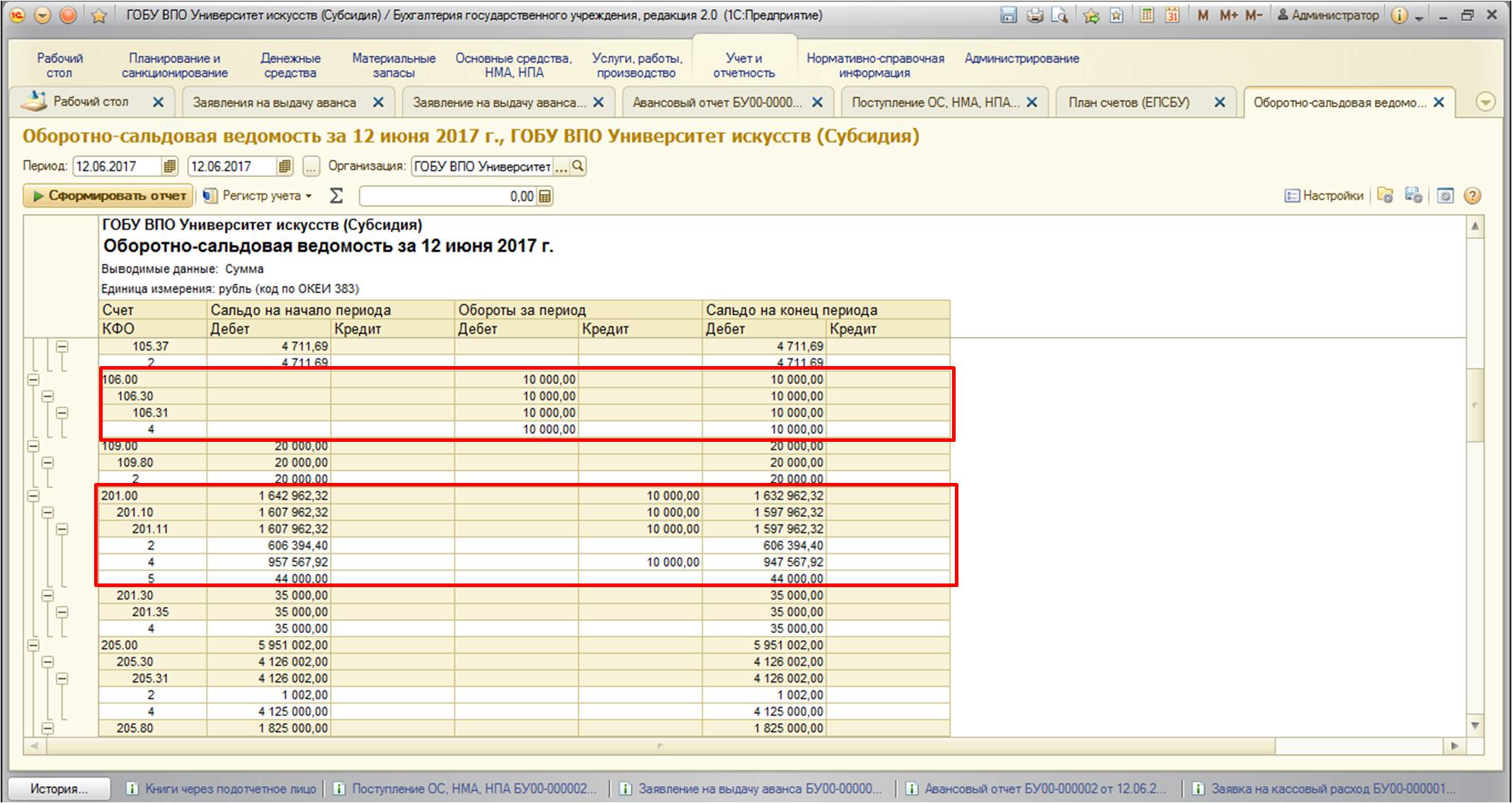

Далее авансовый отчёт проверяется бухгалтером на правильность заполнения и целевое расходование денежных средств. После проверки бухгалтер может отразить его в программе 1С:Бухгалтерия государственного учреждения ред. 2.0 с оформлением бухгалтерских записей (рис. 4).

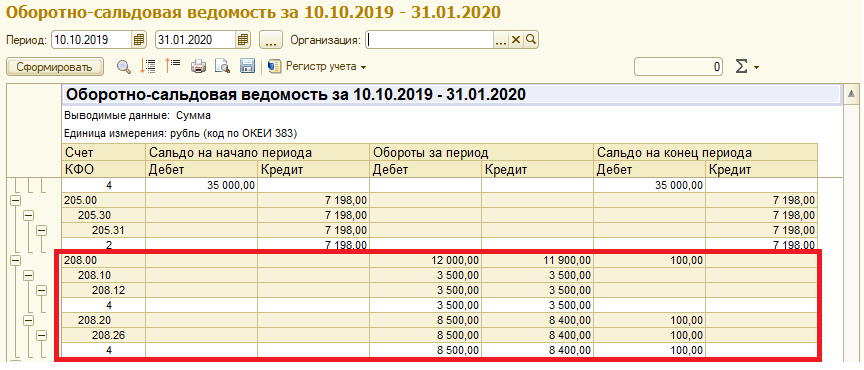

Результат отражения в 1С:Бухгалтерии государственного учреждения ред. 2.0 авансового отчёта можно проверить в отчёте «Оборотно-сальдовая ведомость» (рис. 5).

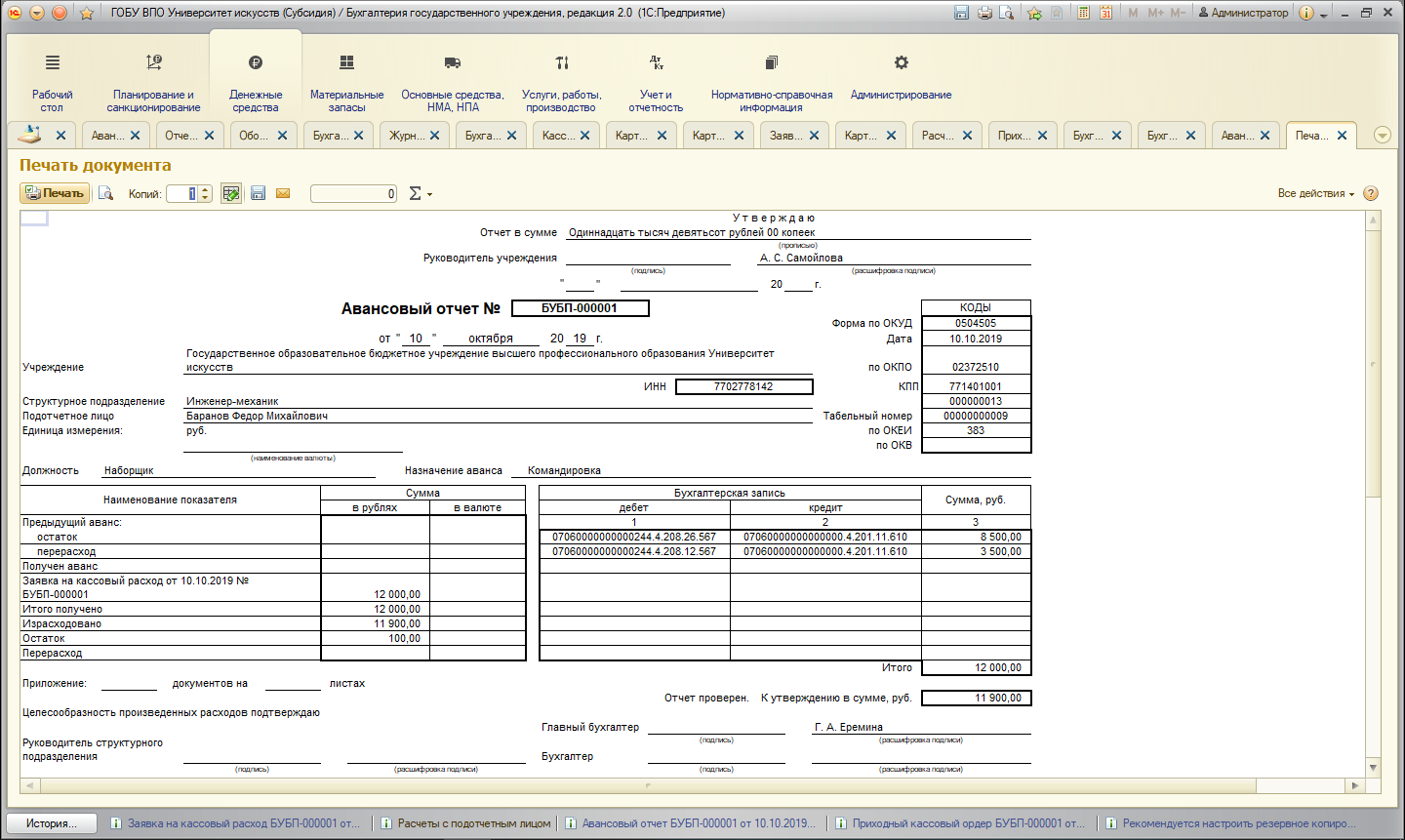

При подготовке авансового отчёта (ф. 05004505) на бумажном носителе необходимо воспользоваться кнопкой «Печать» (рис. 6).

Закажите у наших специалистов бесплатную диагностику вашего предприятия. На основании полученных данных мы подберём оптимальный тариф сопровождения вашего программного продукта и определим стоимость необходимых доработок. Посмотреть тарифы сопровождения и заказать консультацию можно здесь.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru