Когда в финансовой отчетности компании за отчетный период прибыль есть, но при этом денег в компании недостаточно, иногда даже растут заемные средства, возникают вопросы: «Зачем привлекали внешнее финансирование, если у предприятия есть прибыль?» и «Чем заплатить налог с такой прибыли, если денег нет?»

Ответить на эти вопросы можно с помощью отчета о движении денежных средств.

Отчет о движении денежных средств может быть составлен двумя методами: прямым или косвенным.

Преимущество косвенного метода в том, что он позволяет определить взаимосвязь полученной прибыли с изменением величины денежных потоков.

Прямой позволяет получить информацию:

- об основных источниках поступления денежных средств, о том, кому выплачивали деньги;

- о том, достаточно ли средств для платежей по текущим обязательствам.

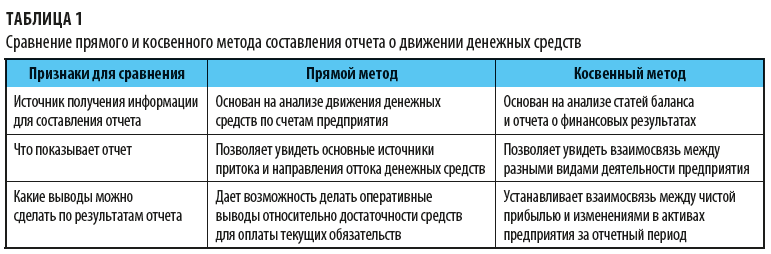

Сравнительная характеристика этих методов представлена в табл. 1.

Принципы и правила составления отчета о движении денежных средств косвенным методом

Отчет о движении денежных средств, составленный косвенным методом, разделяет денежные поступления и выплаты по трем направлениям:

1. Операционная деятельность (ОД).

2. Инвестиционная деятельность (ИД).

3. Финансовая деятельность (ФД).

Это позволяет выяснить, как влияет каждое из направлений на денежные потоки и наоборот, как денежные потоки влияют на состояние дел в каждом из направлений.

Как правило, основной объем денежных потоков приходится на текущую (операционную) деятельность. Исключение — отчетные периоды, в течение которых организация получает или предоставляет крупные кредиты, займы или проводит значительные операции с финансовыми и капитальными вложениями.

Отчет о движении денежных средств косвенным методом можно построить двумя способами.

Способ I. С использованием расширенного списка бухгалтерской отчетности, а именно:

- отчета о прибылях и убытках компании за отчетный период;

- баланса, сформированного на последнюю дату отчетного периода;

- дополнительной информации из пояснительных записок к балансу.

Исходная точка для перевода финансового результата на кассовую основу — чистая прибыль компании, сформированная методом начисления и отраженная в отчете о прибылях и убытках за отчетный период.

Далее чистую прибыль корректируют.

1. Сначала устраняют влияние на размер чистой прибыли неденежных операций, так как изменение размера чистой прибыли вследствие таких операций не сопровождается изменением суммы денежных средств.

Чтобы рассчитать чистый денежный поток, сумму начисленной за отчетный период амортизации добавляют к финансовому результату.

Прочие неденежные операции либо увеличивают, либо уменьшают финансовый результат.

2. На втором этапе при корректировке учитывают изменения в статьях оборотных активов и краткосрочных обязательств — определяют изменения по каждой статье оборотных активов (исключая статьи денежных средств) и краткосрочных обязательств:

- увеличение сальдо по статьям актива означает выбытие денежных средств;

- уменьшение сальдо по статьям актива — поступление;

- увеличение сальдо по статьям пассива — поступление;

- уменьшение сальдо по статьям пассива — выбытие.

Чтобы правильного отразить движение денежных средств по инвестиционной деятельности, необходимо рассчитать сумму затрат, которые понесла компания на приобретение основных средств, т. е. определить сумму изменения стоимости основных средств. Воспользуемся формулой:

∑Ин = ∑ ОСкп – (∑ОСнп – ∑АМоп),

где ∑Ин — сумма изменения стоимости основных средств;

∑ОСкп — балансовая стоимость основных средств на конец периода;

∑ОСнп — балансовая стоимость основных средств на начало периода;

∑АМоп — сумма амортизационных отчислений за отчетный период.

Увеличение этой суммы свидетельствует о том, что компания приобрела основные средства и при этом понесла денежные затраты, т. е. это выбытие денежных средств.

Уменьшение — о том, что компания реализовала основные средства и получила денежные средства, т. е. это уже поступления.

Способ II. С использованием данных только бухгалтерского баланса компании, сформированного на последнюю дату отчетного периода.

В ситуации, когда необходимо срочно принять решение, можно применить упрощенную методику подготовки отчета о движении денежных средств косвенным методом, составив его только на основе отклонений по статьям баланса.

Как это сделать, рассмотрим на примере.

Пример

Выясним, почему в ООО «Альфа» есть расхождения между полученным в отчетном периоде финансовым результатом (чистая прибыль = 9 741 165 руб.) и приростом денежных средств (1 105 893 руб.).

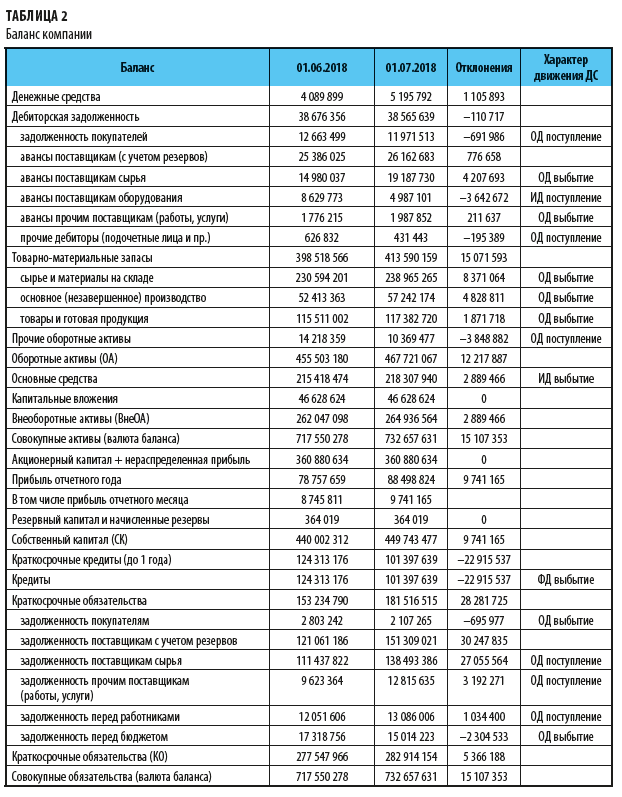

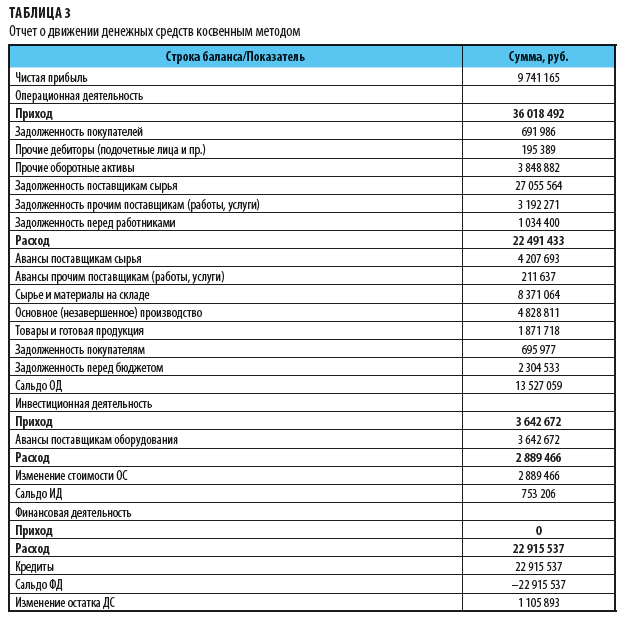

Используя данные управленческого баланса, сформированного на последнюю отчетную дату (табл. 2), сформируем отчет о движении денежных средств косвенным методом (табл. 3).

По всем статьям баланса, за исключением статьи «Денежные средства», рассчитаем отклонения. Далее, пользуясь описанными правилами перевода отклонений по статьям баланса в денежные операции, определим характер движения денежных средств.

Раздел баланса «Актив»:

- отклонения со знаком «–» — это поступление денежных средств;

- отклонения со знаком «+» — выбытие.

Раздел баланса «Пассив»:

- отклонения со знаком «–» — выбытие денежных средств;

- отклонения со знаком «+» — поступление.

На основании отчета о движении денежных средств, сформированного косвенным методом, можно сделать следующие выводы:

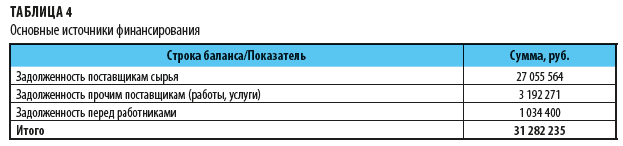

1. Источники финансирования операционной деятельности представлены в табл. 4.

Увеличение задолженности по этим статьям баланса на 31 282 235 руб. свидетельствует о том, что не все начисленные в течение отчетного периода расходы оплачены. Эти деньги стали дополнительным источником финансирования операционной деятельности.

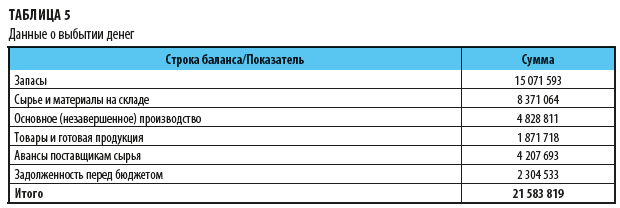

2. Данные об оттоке денег в рамках операционной деятельности (табл. 5):

- увеличение статьи «Запасы» на 15 071 593 руб. свидетельствует о том, что запасов приобретено больше, чем израсходовано;

- увеличены авансы поставщикам сырья и материалов на 4 207 693 руб.;

- на расчеты с бюджетом и внебюджетными фондами понадобилось 2 304 533 руб.

Инвестиционную деятельность компании обеспечили авансы поставщикам оборудования, выплаченные в прошлых отчетных периодах.

Своевременное погашен кредита в размере 22 915 537 руб. за счет:

- прибыли за отчетный период в размере 9 741 615 руб.;

- увеличения кредиторской задолженности, которое позволило профинансировать не только операционную деятельность компании, но и финансовую деятельность.

Статья опубликована в журнале «Справочник экономиста» № 7, 2018.

Содержание

- Сравнение формирования БДДС прямым и косвенным методом

- Формат БДДС косвенным методом

- Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

Бюджет движения денежных средств (БДДС), подготовленный с использованием косвенного метода, корректирует чистую прибыль для расчета денежных средств от операционной деятельности. Другими словами, изменения в счетах активов и пассивов, которые влияют на остатки денежных средств в течение года, добавляются или вычитаются из чистой прибыли на конец периода для получения операционного денежного потока.

Сравнение формирования БДДС прямым и косвенным методом

Раздел операционной деятельности бюджета – это единственное различие между БДДС прямым и косвенным методами. При прямом методе перечисляют все поступления и выплаты денежных средств из отдельных источников для расчета операционных денежных потоков. БДДС прямым методом не только сложно создать, но такой подход требует совершенно отдельной сверки (которая очень похожа на косвенный метод), чтобы доказать, что данные в разделе операционной деятельности являются точными.

Прямой метод представления бюджета о движении денежных средств представляет конкретные денежные потоки, связанные с элементами, которые влияют на денежный поток. Элементы, которые обычно включают:

- денежные средства, полученные от клиентов;

- проценты и полученные дивиденды;

- денежные средства, уплаченные работникам;

- денежные средства, уплаченные поставщикам;

- выплаченные проценты;

- уплаченные налоги.

Преимущество прямого метода над косвенным методом заключается в том, что он раскрывает операционные денежные поступления и платежи.

Этот метод редко используют по той простой причине, что информацию для него трудно собрать. Компании обычно не аккумулируют и не хранят информацию так, как это требуется для этого формата. Использование прямого метода может потребовать реструктуризации плана счетов для сбора различной информации. Вместо этого организации используют косвенный метод, данные по которому легче получить из существующих бухгалтерских данных.

Компании предпочитают косвенный БДДС прямому методу, потому что информация, необходимая для создания этого отчета, легко доступна в любой учетной системе. Фактически, финансовому менеджеру даже не нужно заходить в бухгалтерское программное обеспечение для создания этого отчета. Все, что ему нужно, чтобы провести косвенный анализ денежных потоков – это сравнительный отчет о прибылях и убытках. Давайте посмотрим на формат и способ подготовки бюджета о движении денежных средств – БДДС – косвенным методом.

Формат БДДС косвенным методом

Раздел операционной деятельности всегда начинается с чистой прибыли за период, затем следуют «неденежные» расходы, прибыли и убытки, которые необходимо добавить или вычесть из чистой прибыли. Эти «неденежные» операции обычно включают:

- амортизационные отчисления;

- прибыль или убыток от продажи активов;

- убытки по дебиторской задолженности.

При этом, «неденежные» расходы и убытки нужно прибавить, а прибыль необходимо вычесть.

Следующий раздел, относящийся также к операционной деятельности, корректирует чистую прибыль на изменения в активах, которые влияют на денежные средства. Эти учетные записи обычно включают:

- задолженность на счетах;

- инвентаризация;

- авансируемые затраты;

- дебиторская задолженность сотрудников и владельцев.

В данном разделе нужно рассчитать, как изменения в счетах активов повлияют на денежные средства, чтобы определить, каким образом должен быть скорректирован доход. Когда актив увеличивается в течение года, наличные деньги могут использоваться для покупки нового актива. Таким образом, чистое увеличение счета актива фактически уменьшило денежные средства, поэтому нам необходимо вычесть это увеличение из чистой прибыли. Верно и обратное. Если счет актива уменьшается, нам нужно будет добавить эту сумму обратно в доход.

Вот общее правило при подготовке косвенного отчета о движении денежных средств:

- увеличение счета актива: вычитание суммы из дохода;

- учетная запись актива уменьшается: добавьте сумму к доходу.

Последний раздел операционной деятельности корректирует чистую прибыль на изменения в счетах обязательств, касающихся движения денежных средств в течение года.

Вот некоторые из учетных записей, которые обычно используются:

- кредиторская задолженность;

- начисленные расходы.

Поскольку обязательства имеют кредитовое сальдо в отличие от дебетового сальдо счетов активов, раздел обязательств работает противоположно разделу активов. Другими словами, увеличение обязательства должно быть добавлено обратно в доход. Например, если проанализировать кредиторскую задолженность к оплате, то если в течение года увеличивалась кредиторская задолженность, это означает, что мы что-то купили без использования наличных денег. Таким образом, эта сумма должна быть добавлена обратно.

Вот основной совет, который можно использовать для всех учетных записей:

- увеличение счета обязательств: добавляется сумма из дохода;

- списание обязательств: вычитается сумма из дохода.

Все описанные корректировки суммируются и эта сумма корректирует чистую прибыль за период в соответствии с денежными средствами, полученными от операционной деятельности.

Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

| Денежные потоки от операционной деятельности | |

|---|---|

| Чистая прибыль | 3 000 000 |

| Корректировки: | |

| Износ и амортизация | 125 000 |

| Резерв на потери по дебиторской задолженности | 20 000 |

| Прибыль от продажи объекта | (65 000) |

| 80 000 | |

| Увеличение торговой дебиторской задолженности | (250 000) |

| Уменьшение запасов | 325 000 |

| Снижение кредиторской задолженности | (50 000) |

| 25 000 | |

| Денежные средства, полученные от операций | 3 105 000 |

| Денежные потоки от инвестиционной деятельности | |

| Приобретение основных средств | (500 000) |

| Поступления от продажи оборудования | 35 000 |

| Чистые денежные средства, использованные в инвестиционной деятельности | (465 000) |

| Денежные потоки от финансовой деятельности | |

| Поступления от выпуска обыкновенных акций | 150 000 |

| Поступления от выпуска долгосрочных долговых обязательств | 175 000 |

| Выплаченные дивиденды | (45 000) |

| Чистые денежные средства, использованные в финансовой деятельности | 280 000 |

| Чистое увеличение денежных средств и их эквивалентов | 2 920 000 |

| Денежные средства и их эквиваленты на начало периода | 2 080 000 |

| Денежные средства и их эквиваленты на конец периода | 5 000 000 |

Табл. 1 Составление косвенного БДДС пример

Как можно видеть из таблицы, при подготовке раздела операционной деятельности всегда исходят из чистой прибыли, а затем корректируют расходы, прибыли, убытки, счета активов и счета обязательств соответственно.

Таким образом, компании намного чаще используют косвенный метод, так как его легче подготовить, что делает его менее дорогостоящим и требует меньше времени на создание.

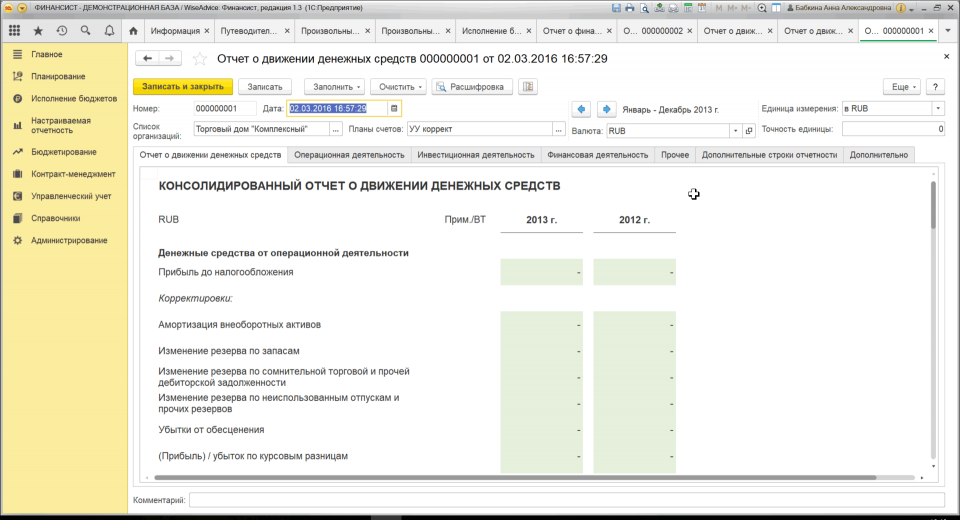

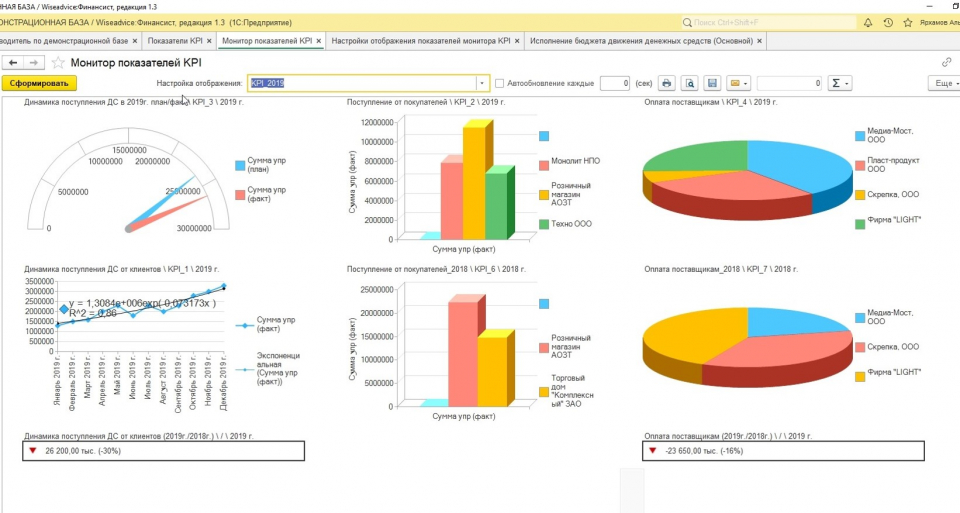

Продукт «WA: Финансист» позволяет создавать бюджеты движения денежных средств как прямым, так и косвенным методом. Кроме того, инструментарий программы позволяет строить разнообразные отчеты на основании плановых и фактических данных.

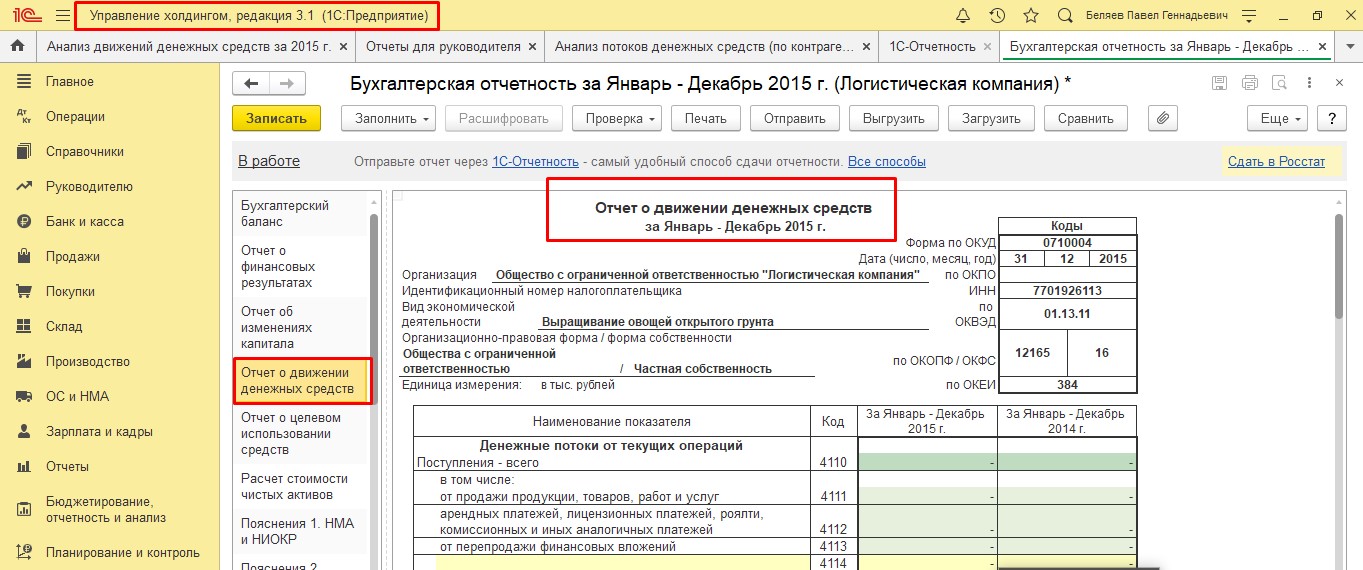

Рисунок 1. Пример формы консолидированного косвенного БДДС в «WA: Финансист: Управленческий учет (МСФО)».

Рисунок 2. Дашборд руководителя в системе «WA: Финансист».

Бухгалтерия

Если вы используете Excel в качестве инструмента формирования управленческой отчетности, удостоверьтесь в корректности данных. Простой способ, основанный на расчете бюджета движения денежных средств (БДДС) косвенным методом, поможет вам это сделать. Также вы сможете наглядно объяснить собственнику, что не так с финансами компании, предложить варианты решения проблем.

В автоматизированных системах учета всегда соблюдается принцип двойной записи. Например, если поступили денежные средства на расчетный счет, то вы точно знаете причину – долг вернули, аванс заплатили, займ получили. Программа не позволит приписать лишние деньги в определенную ячейку. В Excel возможны ошибки. Можно забыть сделать двойную запись, например, не отразить изменение кредиторской задолженности по определенному контрагенту или не оприходовать товар на склад. Поэтому желательно использовать проверочные формулы, строки или листы.

Обратите внимание!

Бывают ситуации, когда управленческая отчетность состоит только из отчета о движении денежных средств (Форма №4) или отчета о прибылях и убытках (Форма №2). Причем управленческий баланс не составляется, а отчетность формируется в Excel. Когда нет связующих звеньев, сложно проверить правильность и корректность отчетности.

Удостовериться в корректности отчетности помогает проверочный лист Потоки, который нам предстоит внедрить в учетные формы Excel. Он основан на косвенном БДДС или, другими словами, расчете БДДС косвенным методом.

Обратите внимание!

Ошибки в отчетности вам придется искать самостоятельно. Но проверочный лист Потоки покажет, есть ли они, не забыли ли вы корректно отразить какую-либо операцию. Это – проверка двойной записи. Как актив баланса должен сходиться с пассивом, так и проверочные строки в Потоках должны быть идентичными.

Также лист Потоки даст вам возможность наглядно объяснить собственнику, в чем разница между значениями по Форме№2 и Форме№4. Проще говоря, показать, куда деньги делись, если прибыль есть, а на счетах пусто, и наоборот. Ниже расскажем, как составить бюджет движения денежных средств (пример в Еxcel) и приведем пример расчета БДДС косвенным методом.

Что такое БДДС косвенным методом

- Расходы по амортизации (+)

- Изменение оборотных средств

- Увеличение (+)

- Уменьшение (-)

- Изменение текущих пассивов

- Увеличение (+)

- Уменьшение (-)

- Продажа активов

- Прибыль от продажи (+)

- Убыток от продажи (-)

Денежный Поток = Чистая прибыль +/- корректировки

*Примечание: + (прибавляем), – (вычитаем)

Смысл корректировок в следующем.

Амортизация основных средств уменьшает прибыль, но денежный поток не сокращается, поскольку мы не оплачиваем ее каждый месяц. Значит, амортизацию прибавляем к чистой прибыли.

Увеличение кредиторской задолженности – это рост долга компании перед поставщиками. То есть мы получаем, например, товар, но не платим. Денежный поток от этой операции не уменьшается, значит, корректировка чистой прибыли также со знаком «плюс».

Уменьшение кредиторской задолженности – мы больше платим, чем получаем, погашаем старые долги, значит, корректировка со знаком «минус».

Увеличение дебиторской задолженности – мы кредитуем покупателей, а значит, и остаток денежных средств сокращается. Корректировка со знаком «минус».

Уменьшение дебиторской задолженности – нам возвращают долги, денежный поток увеличивается (прибавляем).

Приобретение запасов или товара – из чистой прибыли вычитаем эту сумму, поскольку покупая активы, мы уменьшаем остаток денежных средств.

Помимо операционной деятельности компания может заниматься финансовой, инвестиционной. Принцип тот же – нужно понять, как конкретная операция влияет на денежный поток, и сделать соответствующую корректировку.

Пример управленческой отчетности в Excel: исходные данные

Российская компания ООО «Солнышко» занимается оптовой торговлей без ведения внешнеэкономической деятельности. Имеет свой собственный склад и остатки товаров на нем. Начисляет амортизацию на основные средства. Расчеты ведет в рублях без учета курсовых разниц. Учет производит в 1С:Бухгалтерия, а управленческую отчетность – в Excel по следующим листам:

- Баланс (Форма №1);

- Отчет о прибылях и убытках (Форма№2);

- Отчет о движении денежных средств (Форма№4);

- Расшифровка дебиторской и кредиторской задолженности;

- Отчет по основным средствам и амортизации;

- Расшифровка товаров на складе;

- Потоки.

Чтобы не перегружать лишней информацией статью, рассмотрим примеры некоторых форм: Баланс, Отчет по основным средствам и амортизации, Потоки.

Поскольку у нас есть информация о движении денежных средств (Форма№4), нам не нужно вычислять денежный поток косвенным методом.

Значение чистой прибыли по балансовому листу (Форма№1, табл. 1) нарастающим итогом с начала года составляет 364 970, 35 руб. Исходя из таблиц 2 и 3, балансовая стоимость основных средств – 117 975 рублей. Остаток денежных средств на 1 июня 2016 года равен 272 445, 60 руб. (по Форме№4 и по балансу). То есть денежный поток меньше прибыли на 92 525, 75 руб. (272 444, 60 минус 364 970,35). Посмотрим, из чего образовалась эта разница.

Таблица 1. Баланс

|

БАЛАНС |

На начало периода на 01.01 |

На конец периода на 01.06 |

На конец периода на 01.07 |

|

АКТИВЫ |

|||

|

Внеоборотные активы |

|||

|

Нематериальные активы |

0 |

0,00 |

0,00 |

|

Основные средства |

0 |

72 000 |

117 975 |

|

Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

Итого внеоборотные активы |

0 |

72 000 |

117 975 |

|

Оборотные активы |

|||

|

Товары на складе |

99 298 |

137 595 |

|

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

0 |

6 024 187 |

5 410 300 |

|

Денежные средства |

0 |

272 445 |

655 970 |

|

Итого оборотных активов |

0 |

6 395 930 |

6 203 865 |

|

ВСЕГО АКТИВОВ |

0 |

6 467 930 |

6 321 840 |

|

ПАССИВЫ |

|||

|

Капитал и резервы |

|||

|

Уставный капитал |

0 |

0 |

0 |

|

Распределенная прибыль прошлого периода |

0 |

0 |

0 |

|

Чистая прибыль отчетного периода |

0 |

364 970 |

415 884 |

|

Корректировка прибыли (убытка) |

0 |

0 |

0 |

|

Итого капитал и резервы |

0 |

364 970 |

415 884 |

|

Долгосрочные обязательства |

|||

|

Займы и кредиты |

0 |

0 |

0 |

|

Итого долгосрочные обязательства |

0 |

0 |

0 |

|

Краткосрочные обязательства |

|||

|

Займы и кредиты |

396 090 |

926 200 |

|

|

Кредиторская задолженность |

5 706 869 |

4 979 756 |

|

|

Итого краткосрочные обязательства |

0 |

6 102 959 |

5 905 956 |

|

ВСЕГО ПАССИВОВ |

0 |

6 467 930 |

6 321 840 |

|

Проверка |

0 |

0 |

Таблица 2. Отчет по основным средствам на 1 июня 2016 года

|

№ |

Наименование |

Количество |

Цена |

Сумма |

|

1 |

Ноутбук |

1 |

28 900,00 |

28 900,00 |

|

2 |

Компьютеры |

2 |

13 900,00 |

27 800,00 |

|

3 |

Стойки |

9 |

8 000,00 |

72 000,00 |

|

Итого: |

12 |

128 700,00 |

Таблица 3. Отчет по амортизации

|

Амортизация, мес. |

Амортизация на дату 1 июня 2016 года, руб. |

|

12 |

2 408,33 |

|

12 |

2 316,67 |

|

12 |

6 000,00 |

|

Итого: |

10 725,00 |

Корректировки: расчет БДДС косвенным методом

Воспользуемся имеющейся информацией и заполним лист Потоки по состоянию на 1 июня (см. табл. 4). Проведем корректировки, исходя из расчета БДДС косвенным методом.

- Изменение дебиторской задолженности. Выросла на 6 024 187, 29 руб. с начала года. Значит, корректировку в таблице отражаем со знаком минус.

- Изменение кредиторской задолженности. Выросла на 5 706 869, 26 руб. с начала года – корректировка с плюсом.

- Изменение займов и кредитов. Задолженность компании выросла с начала года на 396 090 руб. Также корректировка с плюсом.

- Приобрели основные средства. Операция уменьшает денежный поток. Отражаем в таблице со знаком минус (- 72 000 руб.)

- Приобрели товар на склад. Денежный поток уменьшился на 99 297,72 руб.

- Амортизация. За этот период не начислялась.

Просуммируем все корректировки и получим сумму = – 92 525, 75 руб. Дельта между прибылью и остатком денежных средств у нас та же. Значит, мы все учли правильно, и ошибок нет (см. табл. 4 – Потоки на 01.06)

Таблица 4. Лист «Потоки»

|

Показатель |

Потоки на 01.06 |

Потоки на 01.07 |

Потоки на 01.07 с ошибкой |

|

Форма№2 “Прибыль” |

364 970,35 |

415 884,04 |

415 884,04 |

|

Форма№4 “Деньги” |

272 444,60 |

655 969,90 |

655 969,90 |

|

Разница |

-92 525,75 |

240 085,86 |

240 085,86 |

|

Расшифровка |

|||

|

Изменение дебиторской задолженности |

-6 024 187,29 |

-5 410 300,28 |

-5 410 300,28 |

|

Изменение кредиторской задолженности |

5 706 869,26 |

4 979 755,85 |

4 979 755,85 |

|

Изменение займов и кредитов |

396 090,00 |

926 200,00 |

926 200,00 |

|

Приобретение основных средств |

-72 000,00 |

-128 700,00 |

-128 700,00 |

|

Товары на складе |

-99 297,72 |

-137 594,71 |

-137 594,71 |

|

Амортизация |

0,00 |

10 725,00 |

|

|

Разница |

-92 525,75 |

240 085,86 |

229 360,86 |

|

Проверка |

0,00 |

0,00 |

10 725,00 |

Аналогично заполняем следующий период – отчет по состоянию на 1 июля. Берем данные нарастающим итогом с начала года. Здесь добавляется амортизация – корректировка со знаком плюс, поскольку она не влияет на денежный поток (не уменьшает его, но снижает прибыль). И также в данном случае ошибок нет (см. табл. 4 – Потоки на 01.07). Если бы мы забыли внести амортизацию в лист Потоки, то при проверке «вылезет» цифра 10 725 руб. (см. табл. 4 – Потоки на 01.07 с ошибкой)

Аргументы для собственника: куда делись деньги

Рассмотрим, что можно сказать собственнику, если он спросит, куда деньги делись.

Проанализируем потоки денежных средств:

- По состоянию на 1 июня денег в наличии меньше чистой прибыли на 92 тыс. руб. Видно, что кредиторская задолженность вместе с займами больше дебиторской на 79 тыс. руб., но эти деньги мы потратили на покупку необходимых основных средств и товара.

- По состоянию на 1 июля остаток денежных средств на 240 тыс. руб. больше чистой прибыли. Но эти деньги не «лишние», это не неучтенная прибыль, которую можно вывести, нет.

Посмотрим динамику за июнь:

- дебиторская задолженность сократилась на 613 тыс. руб.;

- кредиторская задолженность сократилась на 727 тыс. руб.;

- в покупку основных средств и товара было вложено порядка 95 тыс. руб.;

- долги компании по займам и кредитам выросли на 530 тыс. руб.

Сделаем выводы:

- Главная тенденция – кредитование по операционной деятельности и закупаем товар. Причем кредиторская задолженность больше дебиторской;

- Главный вопрос – зачем тут займ? Учитывая, что «лишних» денег 240 тыс. руб., а займ стал больше на 530 тыс. руб., возникает вопрос, правильно ли идет распоряжение деньгами? Не тратится ли займ, полученный, возможно, на конкретное направление развития, для погашения текущих долгов кредиторам?

Что сказать собственнику. Необходимо проанализировать и сравнить условия с нашими покупателями и нашими поставщиками. Возможно, мы работаем во вред себе, соглашаясь на жесткие условия с поставщиками, и предлагая более выгодные условия покупателям. Это может привести к увеличению кассового разрыва и необходимости кредитования операционной деятельности.

Корректировки на практике

На практике все гораздо сложнее, вероятность ошибок возрастает в разы. Поэтому польза проверочного листа Потоки становится еще более актуальной.

Так, если ваша компания не составляет управленческий баланс, использует несколько юридических лиц, ведет учет в различных системах, то данные нужно брать из источников, а затем консолидировать. Например:

- чтобы выяснить изменение дебиторской и кредиторской задолженности, нужно сформировать оборотно-сальдовые ведомости по счетам дебиторов и кредиторов по каждому юридическому лицу или по каждой базе учета. Затем надо свести воедино все эти отчеты;

- чтобы рассчитать амортизацию нужно проанализировать карточки по основным средствам и нематериальным активам – посмотреть их приобретение и выбытие по каждой бизнес единице, по каждому источнику. Также надо проверить, нет ли «задвоений», то есть, не внесено ли ошибочно одно и то же основное средство дважды в разные базы учета;

- чтобы избежать ошибок по движению денежных средств, нужно учесть курсовые разницы и корректно отразить внутригрупповые операции.

Лариса Блохина, независимый эксперт в области корпоративных финансов, экономики и управленческого учета.

В сфере бухгалтерского учета и корпоративных финансов работает свыше 20 лет. Ранее была финансовым директором, заместителем генерального директора по экономике и финансам нескольких компаний, входящих в корпорацию MIRAX GROUP, работала главным бухгалтером ООО «Кровля и Изоляция» (подразделение в составе холдинга «Техно-НИКОЛЬ»), руководила финансовыми службами ряда компаний в сфере услуг, оптовой торговли, связи и телекоммуникаций. Реализованные проекты: разработка и внедрение систем управленческого учета и бюджетирования; постановка управленческого учета «с нуля» и восстановление учета; бизнес – планирование; казначейские операции: управление денежными потоками, текущие операции по расчетным счетам, согласование оплат, ведение платежного плана, контроль плана на выполнение бюджета, согласование внебюджетных оплат.

Поддержкой и одновременно показателем эффективной работы предприятия служит сбалансированный денежный поток, когда денежных притоков достаточно для покрытия всех обязательных расходов (оттоков ДС). Для такого равновесия необходимо четкое планирование движений ДС, что может быть достигнуто только путем их постоянного анализа и мониторинга.

Именно планирование ДДС позволяет не только обеспечивать текущую деятельность компании, но и выделить часть бюджета на ее развитие, постоянно поддерживая конкурентоспособность бизнес-структуры.

Что такое анализ ДДС и для чего он нужен

При оценке ДДС предприятия обычно анализируют и составляют следующие виды стандартных отчетов:

- Бухгалтерская отчетность (баланс – форма 1);

- Отчет о движении денежных средств (ОДДС) или 4 форма – бухгалтерской отчетности;

- БДДС (бюджет о ДДС);

- ББЛ (бюджет по балансовому листу).

Основной отчет анализа ДС – это ОДДС, в одном из методов анализа которого используется в качестве вспомогательного тот же Бухбаланс. К двум последним прибегают при планировании финансовых потоков компании.

ОДДС – отчет о движении (оттоках/притоках) ДС в разрезе трех направлений: операционного, инвестиционного и финансового. Его составляют либо прямым, либо косвенным методом.

- На основании первого ОДДС формируется путем внесения в него всех движений по трем направлениям. Притоки складываются из поступлений ДС, например, выручки от реализаций, пришедших авансов и пр., оттоки – из выбытия ДС, к примеру, оплат за что-либо, возвратов долгов банкам и пр.

Информационной базой для получения аналитики по ДДС является выручка компании. - Следующий метод получения аналитики по ДДС основан на корректировке чистой прибыли посредством вычислений (дельты) статей баланса. Базой для анализа является прибыль (чистый доход) компании.

Проведение анализа указанных видов отчетности с позиции разных методик позволяет сделать выводы, как и куда расходовались ДС компании, а также определить источники их поступления и посмотреть на одни и те же вопросы «под разными углами».

Комплексная автоматизация от ведущего IT-интегратора 1С. Оценка проекта бесплатно!

Для оценки данных отчетности по ДС используют несколько способов:

- горизонтальный;

- вертикальный;

- коэффициентный (факторный);

- план-фактный.

Заметим, если методы анализа – это, скорее, индивидуальные способы построения отчетов (анализ ДДС путем структурирования), то способы анализа – это варианты анализа уже имеющейся отчетности.

- Горизонтальный способ анализа предоставляет возможность оценить объемы прироста или уменьшения потоков ДС в разрезе периодов, сравнивая их с базовым. Производится в суммовом выражении и может быть детализирован до вида операции.

- Вертикальный анализ позволяет производить оценку структуры ДС и их потоков. Чаще всего оценка проводится в разрезе видов деятельности на предприятии (текущих, инвестиционных и финансовых средств).

- Коэффициентный (факторный) анализ позволяет оценить состояние результирующего показателя относительно других факторов (величин). Именно данным способом можно выявить факторы, оказывающие отрицательное влияние на ДДС. Результирующий показатель имеет прямую зависимость от выбора метода анализа: прямого или косвенного. При прямом методе анализа – оценивают чистый денежный поток (ЧДП), а при косвенном – чистый финансовый результат (ЧФР).

- План-фактный анализ позволяет оценить степень исполнения запланированного уровня показателей ДДС путем сопоставления плановых и фактических данных.

Составлять отчетность для анализа ДДС в ручном режиме – довольно трудоемкая и длительная процедура. На сегодняшний день существует множество прикладных решений, позволяющих автоматизировать данный процесс. 1С также предлагает целую линейку автоматизированных систем, где данная функциональность поддерживается. Примеры:

- 1С:ERP Управление предприятием;

- 1С:Управление холдингом;

- Финансист_

С целью автоматизации учета движения ДС в программных продуктах 1С с каждой хозяйственной операции сопоставляется вид деятельности через статью движения ДС. Благодаря этому процесс составления (ОДДС) существенно упрощается, и его можно формировать в любой момент времени и на любую дату.

Прямой метод составления отчета ДДС и его анализ

Основан на вычислении сальдо движения отрицательных и положительных денежных потоков посредством кассового метода оценки хозяйственных операций, связанных с ДДС. Расчет согласно косвенному методу аналогичен расчету, используемому в балансовом методе анализа, и вычисляется, как сальдо ДС на начало периода (ДСн.п.) минус оттоки (ОТ) ДС за период плюс притоки ДС (ПР) за период. Получаем сальдо на конец периода (ДС к.п.):

ДСк.п.= ДСн.п. + ПР – ОТ

Именно так происходит построение ОДДС или 4-ой формы баланса, а на основании всех хозяйственных операций по ДДС производятся записи в отчете, которые группируются в разрезе видов деятельности и статей движения ДС.

Порядок анализа на основе ОДДС позволяет оценить финансовую мощность компании и является своеобразным индикатором качества финансово-хозяйственной деятельности.

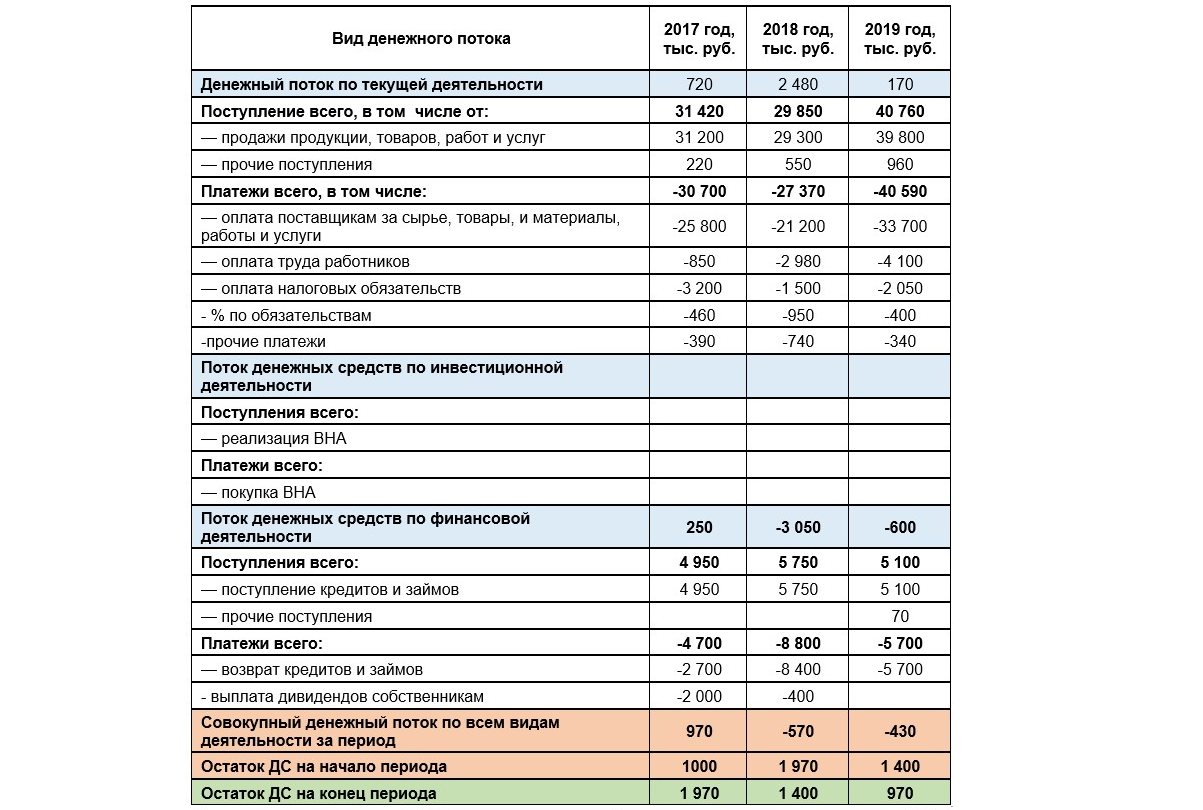

Перед нами отчет ОДДС, составленный на основании движения ДС (наличных и безналичных). Информация в отчет попадает из документов поступления и списания ДС согласно статье движения ДС. Например, поступление оплаты от клиента за товар будет отражено в строке «Поступление всего» раздела «Денежные потоки по текущей деятельности».

Внедрение 1С:ERP 2

Внедрение инновационной системы от 1С:Центра компетенции по ERP-решениям. Проведем бесплатный аудит!

На основе оценки данного ОДДС можно увидеть, что эффективность деятельности предприятия ухудшилась в три раза, а также оно понизило свою платежеспособность: по сравнению с 2017 годом объем совокупного дохода упал на 1540 тыс.рублей в 2018 году, и на 1400 тыс.рублей в 2019 году.

Если оценить изменение в структуре денежных потоков в разрезе видов деятельности, то можно увидеть что снижение объема совокупного денежного дохода произошло в основном из-за отрицательного сальдо, о чем свидетельствует финансовый анализ деятельности компании. Так как для покрытия кассовых разрывов привлекались заемные ДС, возникли дополнительные расходы в виде % по долговым обязательствам.

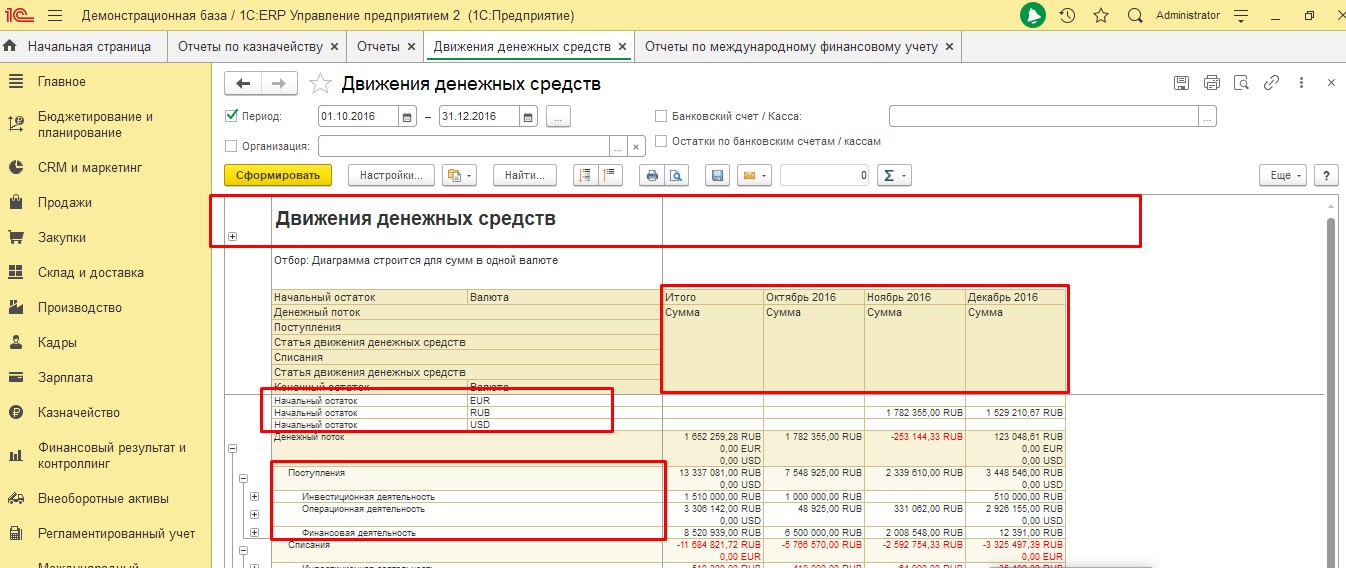

Применяя вертикальный анализ, при анализе отчетов, составленных прямым методом, можно проанализировать приход и расход ДС, чистые денежные потоки в разрезе видов деятельности компании, а также какой из этих видов более выгоден для компании экономически. В 1С:ERP есть несколько видов отчетов.

Отчет, изображенный выше, составляется прямым методом. Используя данный отчет можно проанализировать денежные средства в валютах, которые использует компания в различных временных периодах. Отчет позволяет сгруппировать показатели по видам деятельности, притокам и оттокам. Каждый вид деятельности можно проанализировать по статье движения денежных средств.

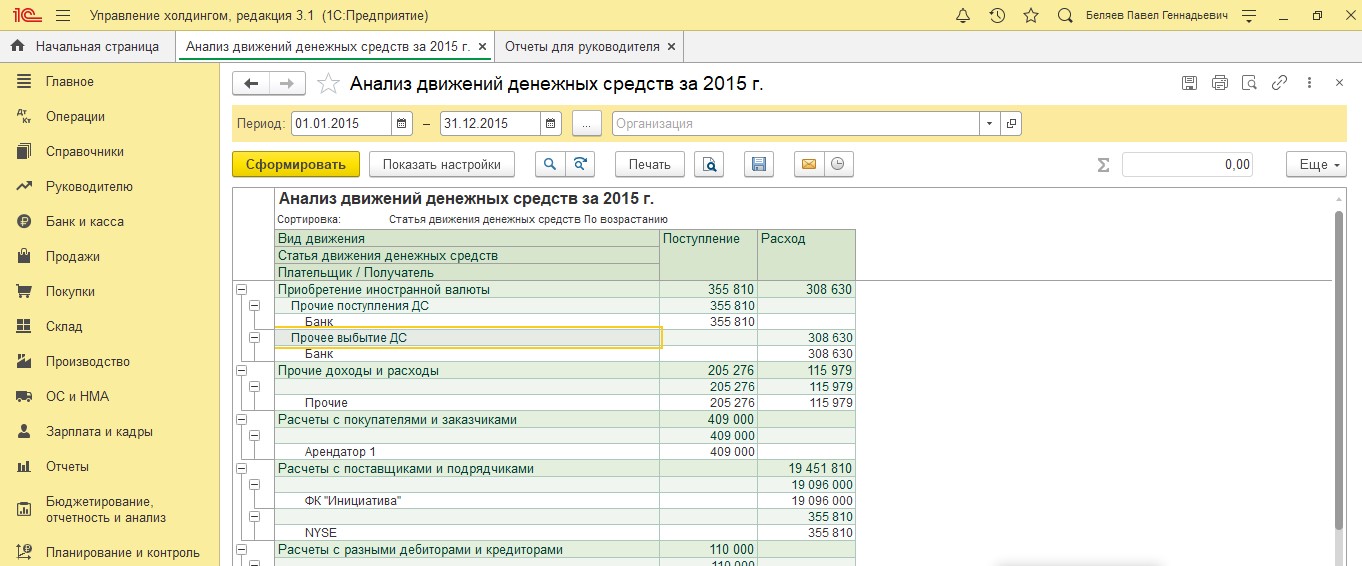

В 1С:УХ в отчете «Анализ ДДС» можно провести анализ поступлений и расходов по видам деятельности в разрезе статей ДДС и контрагентов.

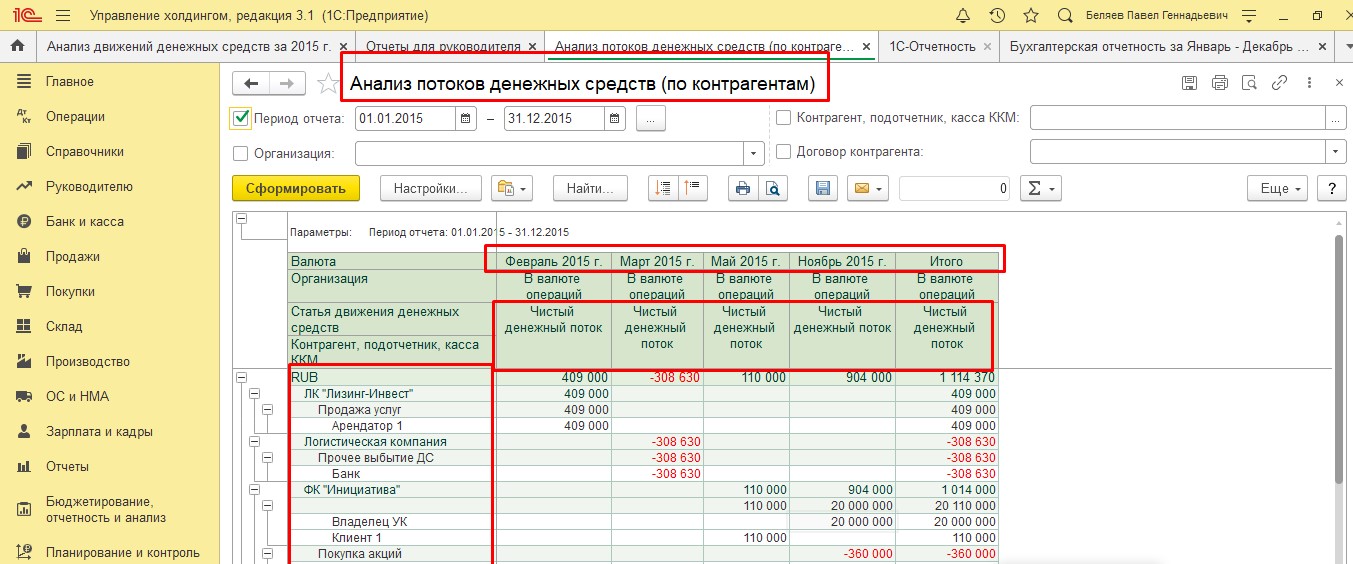

Используя горизонтальный метод анализа отчетов ДДС, составленных прямым методом, можно оценить увеличение или уменьшение притоков и оттоков ДС. Показатели отчета можно анализировать, сравнивая различные периоды. В отчете «Анализ потоков средств» можно проводить горизонтальный анализ в разрезе:

- валют;

- контрагентов;

- притоков, оттоков, чистых денежных потоков;

- статей ДДС;

- организаций.

В данном отчете можно отдельно проанализировать притоки, оттоки и чистые денежные потоки по периодам. Отчет очень удобен тем, что отрицательные денежные потоки формируются красным цветом.

Примеры реальных проектов внедрения на базе ERP, победители конкурса 1С:Проект года

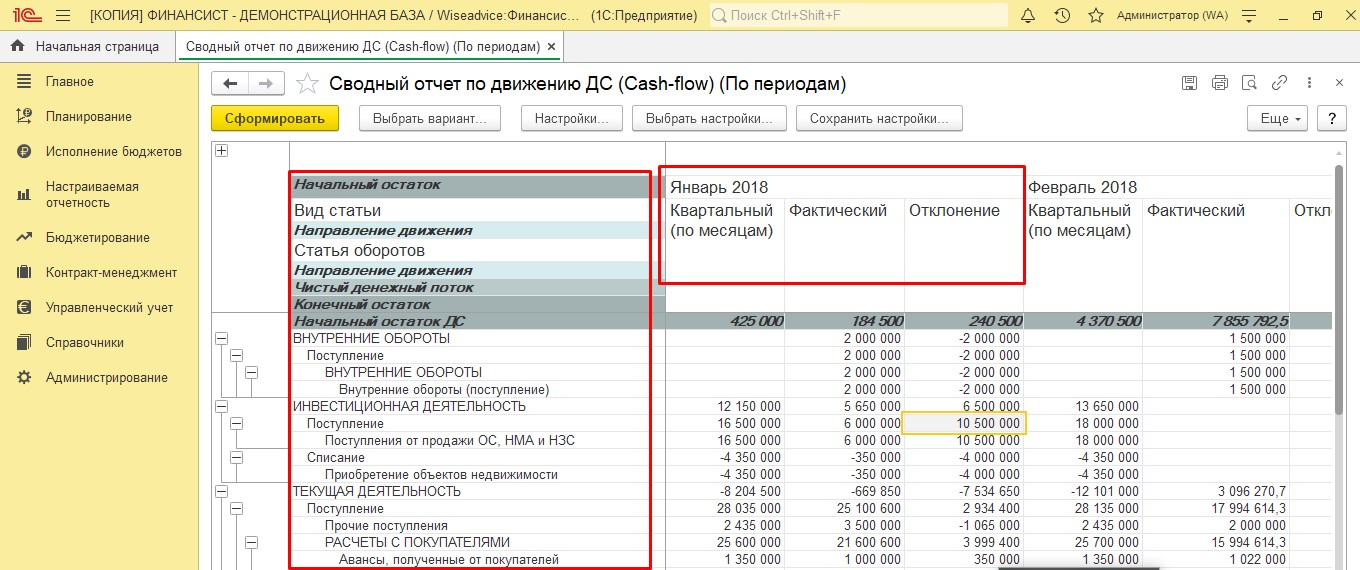

В программном продукте WA:Финансист для этих целей можно воспользоваться отчетом «Сводный отчет по движению ДС (Cash-flow)». Он строится прямым методом и позволяет провести вертикальный и горизонтальный анализ по периодам в разрезе многих показателей. Отчет формируется классическим методом по статьям оборотов, по видам деятельности, с указанием начального и конечного остатка, с расчетом чистого денежного потока, позволяя проводить план-фактный анализ с расчетом отклонений плановых показателей от фактических.

Косвенный метод составления отчета ДДС и его анализ

Данная методика применима только к оценке операционного контура. В ее основе лежит установка взаимосвязи объема чистого доходарасхода (ЧД) дельтой (изменением – ∆) остатков ДС, между оборотным капиталом и чистой прибылью/убытком компании, а также понимание, почему при наличии прибыли в компании есть нехватка ДС.

Оценка посредством косвенного метода производится как определение величины ЧД от операционной деятельности и амортизационных отчислений (АМ), скорректированной на величину дельты кредиторской (КЗ) и дебиторской (ДЗ) задолженностей и запасов производства (ЗПпр).

Для вычисления дельты (изменения) величины оборотных и внеоборотных активов здесь используют:

- Бухбаланс;

- Отчет о фин.результатах;

- Расшифровки к отчетности.

Согласно формуле производится расчет изменения ДС при оценке ДДС косвенным методом:

∆ДС=ЧД (убыток)-АМ+∆КЗ-∆ДЗ-∆ ЗПпр

В системах 1С:ERP, 1С:УХ, 1С:Финансисит косвенный метод использует механизм стандартных (регламентированных) отчетов, ОДДС, ББЛ и БДДС. Рассмотрим построение ОДДС (раздел «ПлатежиПоступления по текущей деятельности»).

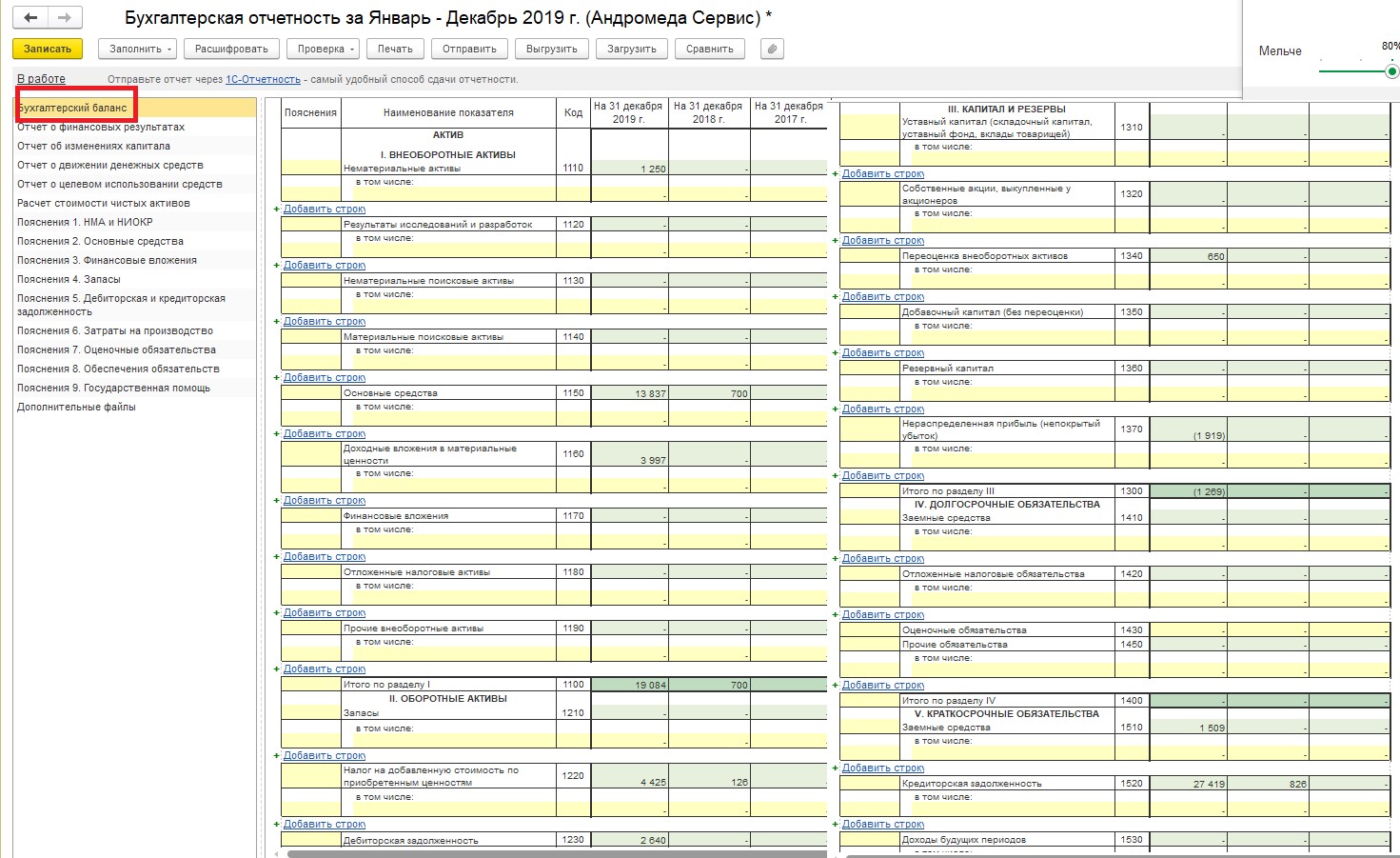

- На основании данных бухгалтерской отчетности (Форма – 1, бухгалтерский баланс) вычисляем изменение объема ДДС в разрезе статей баланса.

- С помощью бухгалтерской отчетности (раздел «Регламентированный учет» – «Регламентированные отчеты» в 1С:ERP) вручную производим вычисление ∆ показателей актива и пассива баланса посредством формул, указанных выше.

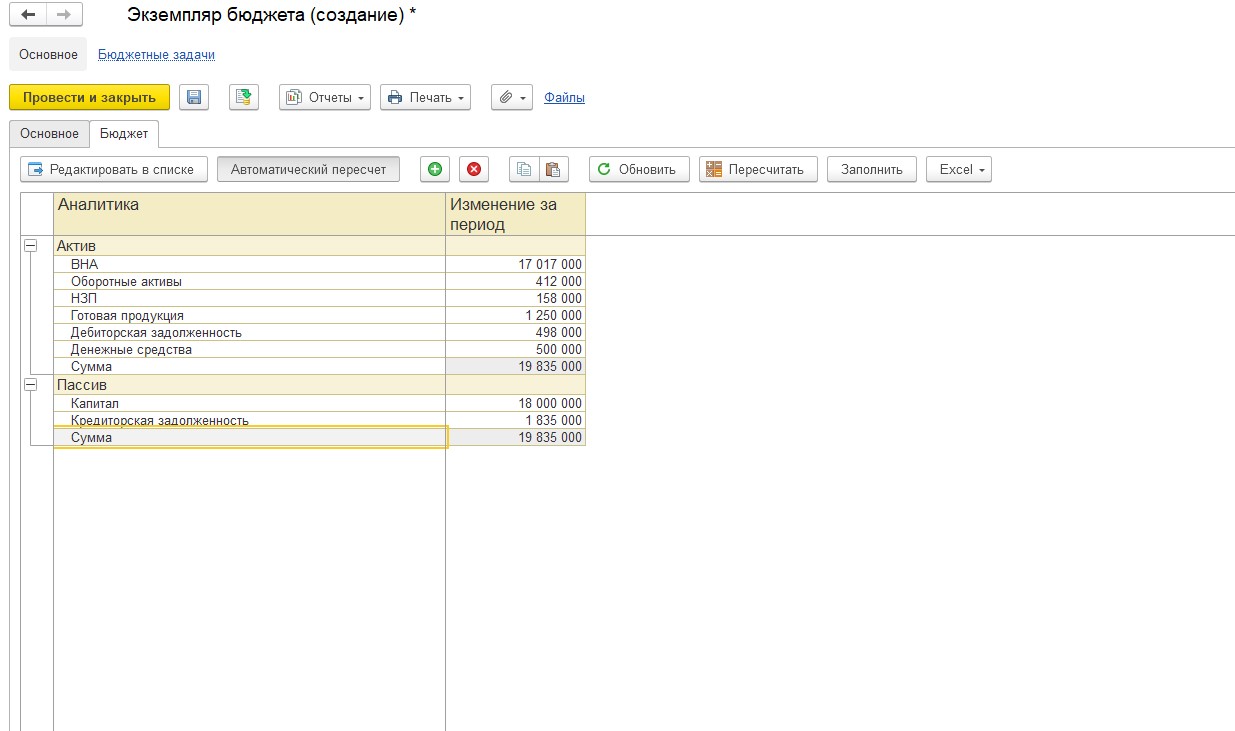

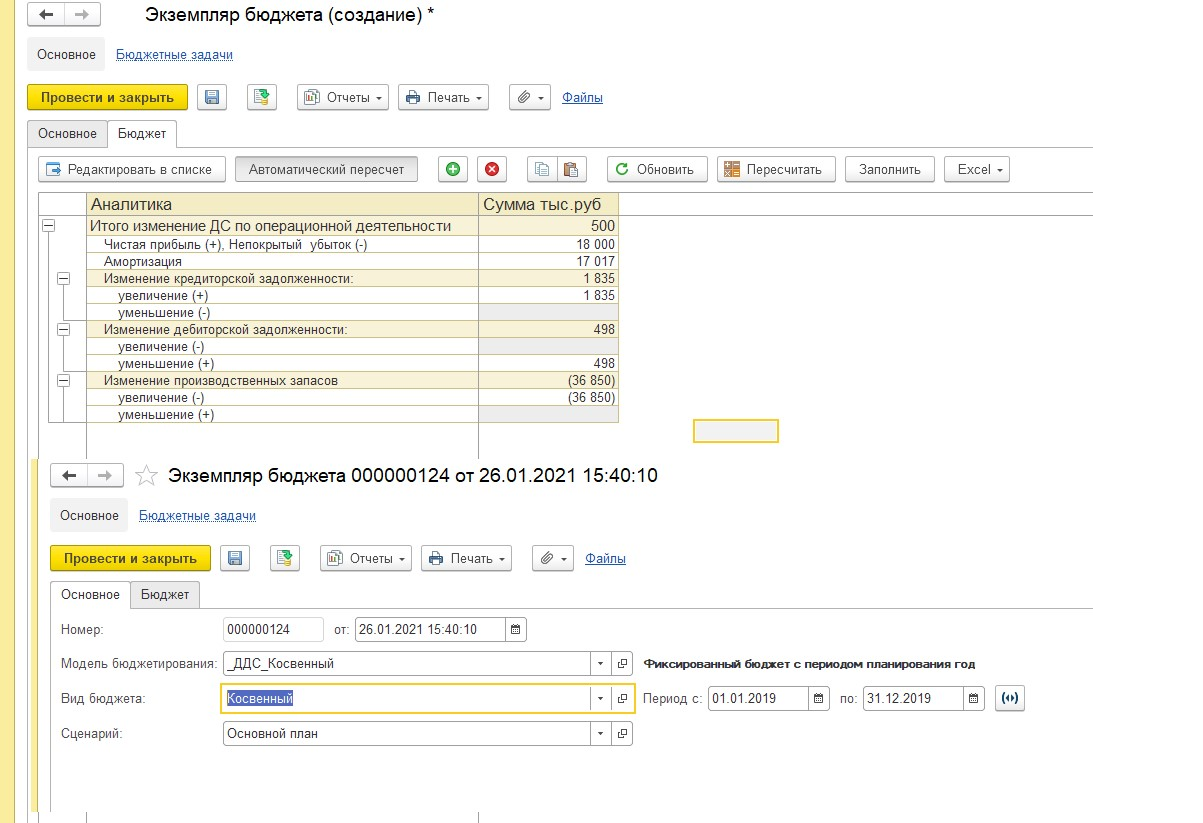

Для фиксации результата можно вручную заполнить итоговую таблицу с результатами вычислений. Для автоматического расчета дельты показателей настраивается документ «Экземпляр бюджета» раздела «Бюджетирования и планирования», который заполняется согласно фактическим данным.

На основании полученных данных можно заполнить уже сам отчет ОДДС. Например, сумма из строка «Капитал» 18 000 тыс.рублей перейдет в строку «Чистая прибыль (+); Непокрытый убыток (-) – с положительным знаком. Аналогично распределяем все остальные данные. На основании полученной информации составляется отчет ДДС по операционному контуру.

Заполнив ОДДС, мы поняли, что изменение величины ДС за период составило 500 т.р., что сопоставимо с данными бухгалтерии. Посредством подсистемы «Бюджетирования» можно планировать движение ДС и получать информацию о фактических данных, а также производить план-фактный анализ движения ДС. В 1С:УХ и 1С:Финансист предусмотрены аналогичные механизмы анализа ДДС косвенным методом – регламентированные отчеты в рамках подсистем бюджетирования и планирования.

Оперативные консультации без предоплаты от 1С:Центра компетенции по ERP-решениям

Коэффициенты, применяемые при анализе ДДС

Для анализа ДДС применяется ряд коэффициентов. В рамках анализа коэффициентов денежных потоков происходит сравнение базисных значений коэффициентов и значений, которые получились при расчетах. Есть много коэффициентов, которые используются при анализе ДДС. В этой статье перечислим самые основные:

- Коэффициент достаточности чистого денежного потока помогает определить достаточность собственных ДС для погашения обязательств. Данный коэффициент не имеет норматива, но чем выше значение этого коэффициента, тем больше возможность предприятия осуществлять деятельность за счет собственных ДС. Этот коэффициент можно рассчитать по формуле:

Чистый денежный поток/(Выплаты по кредитам и займам + Дивиденды + Изменение запасов за период)

- Коэффициент платежеспособности показывает, сможет ли предприятие обеспечить свою деятельность за счет притоков по компании или нет.

Нормативное значение этого коэффициента ≥1.

Коэффициент платежеспособности = Притоки ДС /Оттоки ДС

- Интервал самофинансирования показывает, в течение которого времени организация может вести хозяйственную деятельность за счет собственных средств. Этот показатель рассчитывается в днях. Формула расчета этого коэффициента:

Интервал самофинансирования = Средний остаток денежных средств за определенный период + Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения / Среднедневной остаток ДС

Различия между методиками составления и анализа отчетов ДДС

Максимально распространены и привычны для пользователей и финансистов отчеты ДДС, составленные прямым методом, поскольку он используется в отчетности РСБУ.

Он очень точно отражает деление ДДС по видам деятельности, но его минус – он не устанавливает связи между движениями денег и результатом бизнеса (чистой прибылью или убытком).

Применение косвенного метода на практике – явление более редкое. При этом он позволяет проследить связь между движениями денег и модификацией оборотного капитала, иллюстрируя связи потоков и результатов. Также с его помощью можно установить, что именно оказало существенное влияние на оттоки и откуда были наибольшие притоки.

Анализируя отчеты, составленные разными методами, вероятнее всего вы получите наиболее полную картину по ДС в динамике. А для целостности представления не помешает воспользоваться еще и факторным анализом с расчетом ключевых коэффициентов, которые каждая компания сможет подобрать для себя самостоятельно.

Таким образом, прикладные решения 1С позволяют качественно и быстро выполнять основы не виды анализа ДС. Автоматизация данного процесса позволяет ускорить процесс и уменьшить трудозатраты на составление отчетности и, что особенно важно, минимизировать количество возможных ошибок.

Добавить в «Нужное»

Методы составления отчета о движении денежных средств

В отчете о движении денежных средств организации обобщается информация о ее денежных средствах и денежных эквивалентах (п. 5 ПБУ 23/2011). О методике анализа отчета о движении денежных средств мы рассказывали в нашей отдельной консультации. В этом материале расскажем о методах построения отчета о движении денежных средств.

Отчет о движении денежных средств: прямой метод

Среди методик составления отчета о движении денежных средств (ОДДС) именно прямой метод является наиболее распространенным. Его суть состоит в том, что для заполнения отчета используется информация о потоках денежных средств по их видам, аккумулируемая в системе бухгалтерского учета. В условиях автоматизации бухучета конкретный вид движения денежных средств присваивается каждой хозяйственной операции, связанной с движением денежных потоков. Поэтому на любую отчетную дату может быть сформирован ОДДС, содержащий в себе информацию по видам денежных потоков организации в разрезе текущей, инвестиционной и финансовой деятельности. Прямой метод составления ОДДС при необходимом уровне аналитики данных представляет информацию о конкретных источниках притока и оттока денежных средств (к примеру, поступления от покупателей и расходы по уплате процентов по кредиту).

Именно прямой метод составления ОДДС предусмотрен действующими нормативными документами по бухгалтерскому учету и позволяет представить информацию о видах денежных потоков в ОДДС (Приказ Минфина от 02.07.2010 № 66н).

Отчет о движении денежных средств косвенным методом

В случае, когда учетный процесс в достаточной степени не автоматизирован, а также для представления взаимосвязи между величиной чистой прибыли (убытка) и изменением денежных средств используется косвенный метод составления ОДДС.

Именно при составлении отчета косвенным методом становится понятным ответ на вопрос, почему, к примеру, полученная чистая прибыль за отчетный период не соответствует приросту денежных средств организации за этот же период.

Информация о реальном движении денежных потоков по всем видам деятельности для составления ОДДС косвенным методом не нужна: для подготовки отчета используются данные бухгалтерского баланса, отчета о финансовых результатах и расшифровок к ним.

При косвенном методе составления ОДДС чистая прибыль или убыток, отраженные в отчете о финансовых результатах, корректируются на изменения оборотных активов, текущих обязательств, неденежные доходы (расходы), а также прибыли (убытки) от финансовой и инвестиционной деятельности. Используя исключительно косвенный метод составления ОДДС, представить отчет по утвержденной Минфином форме не получится: этот метод не позволит отразить все виды поступлений и выбытий денежных средств с достаточной степенью детализации, поэтому для составления ОДДС прямой и косвенный метод часто используют в комплексе.

Косвенный метод в чистом виде используется скорее как управленческий инструмент анализа состава, структуры и влияния на показатель конечного финансового результата организации ее хозяйственных операций с точки зрения кассового метода.