Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

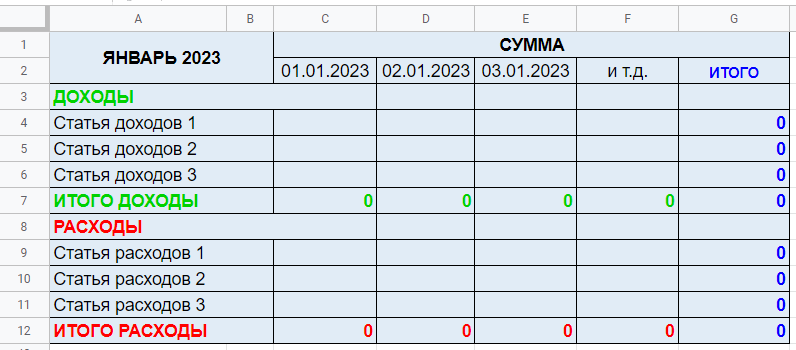

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.

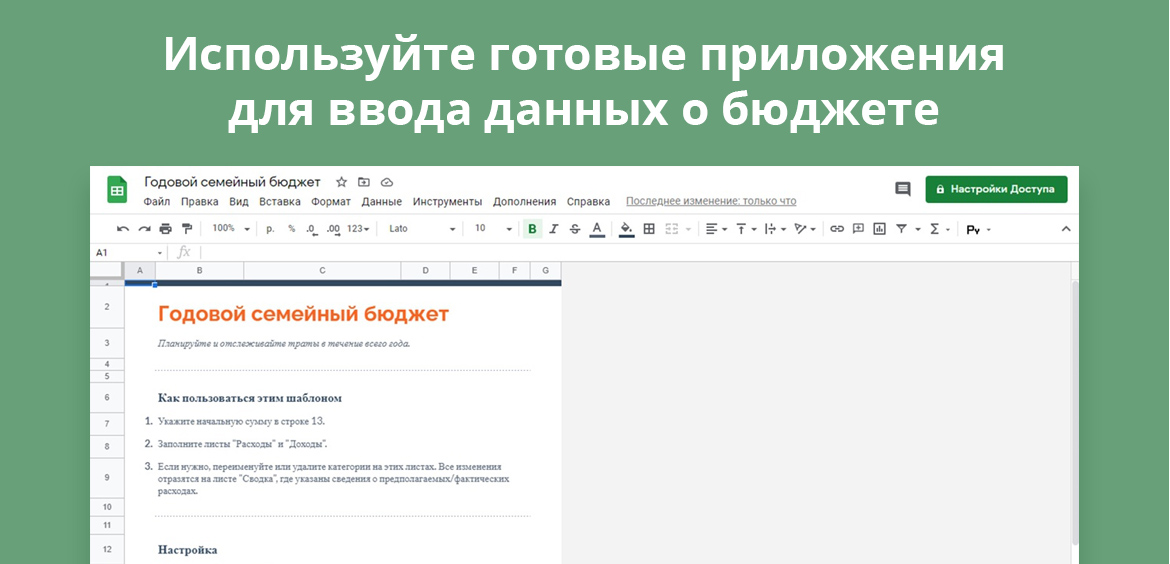

Способ 2 — Excel и Google Таблицы. Электронные таблицы — быстро и удобно. Можно под себя настроить статьи доходов и расходов, выделить цветом необходимые параметры. С помощью формул программа автоматически рассчитает итоги, тогда на весь процесс уйдет 2–3 минуты в день. Минус Excel в том, что нужно каждый раз сохранять изменения. Google Таблицы это делают в облаке автоматически.

Если нет желания самостоятельно разработать таблицу, можно воспользоваться готовым шаблоном. В Google Диске нажмите Создать — Google Таблицы — Использовать шаблон. Выберите «Годовой семейный бюджет» или «Месячный бюджет».

Шаблон по ведению месячного семейного бюджета

Способ 3 — специальные программы и мобильные приложения. Таких программ очень много, например, «Дребеденьги», «Дзен-мани», CoinKeeper. Есть платные, бесплатные и условно-бесплатные. Надо тестировать и выбирать самую удобную. Смотрите, понятен ли интерфейс, есть ли адаптация для телефона и компьютера. Оцените дополнительные возможности, например, синхронизацию с карточками банка, построение диаграмм.

Юлия Чистякова

Автор статьи

Я остановилась на Google Таблицах. Один раз разработала таблицу учета под себя и вот уже пять лет ничего не меняю. Не стала усложнять процесс: формулы элементарные, графики не строю, процент достижения цели не рассчитываю. Мобильные приложения не прижились по причине навороченности интерфейса, многие функции которого мне просто не нужны.

Этапы ведения бюджета

Рассмотрим, как правильно составлять семейный бюджет, чтобы в любое время дня и ночи мы смогли ответить на вопросы: «Сколько и куда мы тратим?» и «Сколько есть денег на текущие расходы?»

Этап 1. Сформулировать цель. Ведение бюджета ради самого бюджета — пустая трата времени. Информация о том, куда вы тратите и сколько получаете, ничего не даст. Составление семейного бюджета имеет смысл только в случае, когда есть конкретная финансовая цель. Это не должна быть абстрактная мечта: хочу в отпуск на море или хочу избавиться от долгов.

На этом этапе нужно четко обозначить цель, определить, сколько денег понадобится на ее достижение, определить сроки, выбрать вариант накопления для достижения задачи — депозит,инвестиционные фонды, акции и облигации.

Юлия Чистякова

Автор статьи

Пять лет назадмы сформулировали для себя цель — через семь лет иметь два миллиона рублей на обучение младшей дочери в столичном университете. Для этого открыли индивидуальный инвестиционный счет (ИИС) и регулярно покупаем на него активы. Сумму накопления рассчитали с помощью инвестиционного калькулятора и заложили ее в ежемесячные расходы.

Этап 2. Собрать исходную информацию. До начала планирования семейного бюджета мы хотели получить полную картину, откуда приходят и куда уходят деньги. Для этого в течение 1 месяца я проводила мониторинг — ежедневно записывала все поступления и траты в Google Таблицах.

Не рекомендую закрывать глаза на мелкие траты. Например, чашечка кофе в кафе, журнал, такси до дома. Из этих мелочей и образовывается «черная дыра», в которую ежемесячно уходит львиная доля заработка. Сформируйте список статей доходов и расходов.

Я включила статьи, которые существенно влияли на наш бюджет.

Например, если я ежемесячно посещаю салон красоты, то затраты отражаю в списке отдельной строкой. То же самое касается оплаты кружков ребенка, собственного образования, покупки лекарств. Мы живем в частном доме, поэтому статья на его содержание является существенной, особенно в весенне-летний период.

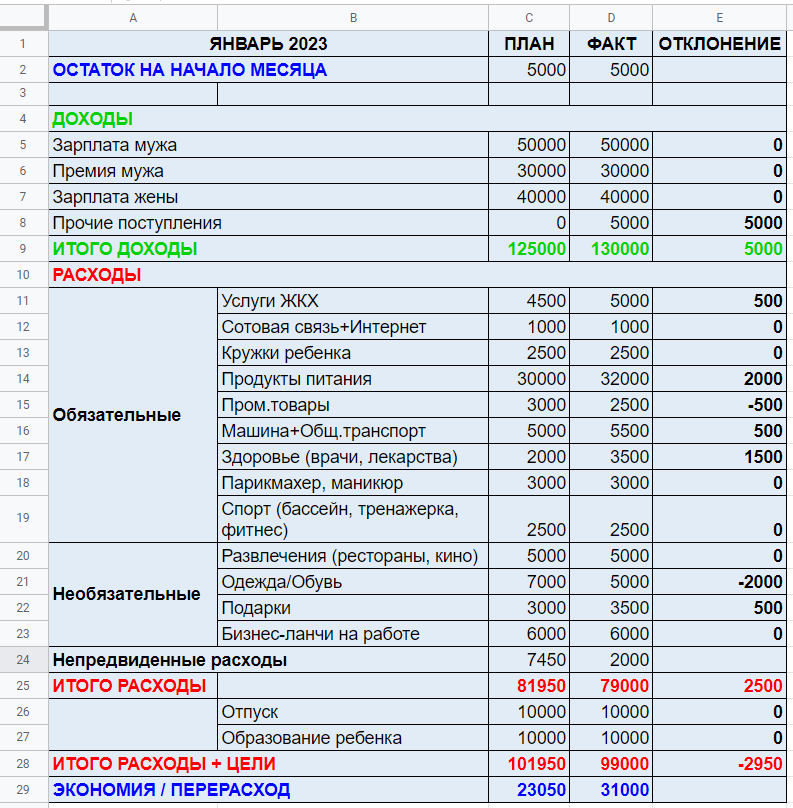

Таблица моего домашнего учета

| Доходы | Расходы |

|---|---|

| 1. Заработная плата мужа | 1. Коммунальные платежи |

| 2. Премия мужа | 2. Налоги |

| 3 .Доходы мои | 3. Сотовая связь и интернет |

| 4. Другие источники | 4. Образование |

| 5. Питание и промтовары | |

| 6. Транспорт | |

| 7. Здоровье и красота | |

| 8. Развлечения | |

| 9. Одежда и обувь | |

| 10. Дом, сад и огород |

В Google Таблицах я сделала простую таблицу, куда каждый день в течение месяца заносила доходы и расходы нашей семьи. Здесь не стояло цели накопить или сэкономить. Главное — получить полную картину состояния семейных финансов.

Таблица учета доходов и расходов на месяц в Google Таблицах

Этап 3.Проанализировать данные. В конце месяца подвела итоги по каждой статье. Это были наши отправные точки для плана на следующий месяц. Подсчитала разность доходов и расходов. Выделила обязательные и необязательные платежи. Цель — не просто разобраться в цифрах, а понять, откуда деньги приходят и куда расходуются.

Например, для нашей семьи к необязательным расходам относятся Развлечения, Одежда/Обувь, Дом, сад и огород. Это означает, что в случае форс-мажора мы легко можем отказаться от этих трат.

Этап 4.Найти резервы. Если видите «минус» в разнице доходов и расходов, начинайте искать резервы. Оцените, на какие статьи ушло больше всего денег, и являются ли они обязательными для вашей семьи. Например, покупка продуктов, оплата коммуналки — обязательные расходы. Платная подписка на фильмы, еженедельные походы по распродажам не являются жизненно важными тратами.

Потом я приступила к полноценному ведению семейного бюджета. Вид таблицы учета доходов и расходов изменился. Появились графы «План» и «Факт», деление на обязательные и необязательные платежи, подсчет экономии или перерасхода.

Этап 5. Запланировать доходы и расходы на месяц. Проанализировав бюджет за предыдущий месяц, мы всей семьей составляем план на следующий с учетом наших финансовых целей. Обсуждаем, на какие статьи расходов стоит увеличить деньги в следующем месяце.

Например, в марте мужу надо пройти техобслуживание автомобиля. Мы примерно определились с его стоимостью и заложим сумму в статью расходов на март. Премию мужа, которую ожидаем в конце января, включили в план на январь.

Пример ведения семейного бюджета для условной семьи из четырех человек: двоихвзрослых и двоих детей

Этап 6. Проанализировать результаты и скорректировать план. В конце месяца я сравниваю план с фактом. Провожу корректировки на следующий месяц, если необходимо. В нашем примере мы получили экономию в 31 000 ₽ — ее можно потратить на незапланированные покупки или инвестировать. В нашей семье все излишки отправляются на брокерский счет.

Юлия Чистякова

автор статьи

Считаю важным каждой семье в 2023 году иметь финансовую подушку на случай форс-мажора. Обстановка в мире и стране непредсказуемая. Потеря работы или сокращение зарплаты может стать реальностью. А если к этим проблемам добавятся незапланированные траты, например, на лечение или ремонт, без резерва не обойтись. Запланируйте в своих ежемесячных расходах еще одну статью — «Подушка безопасности».

Чек-лист по ведению семейного бюджета

- Договориться с членами семьи, что будете вести семейный бюджет

Объясните преимущества и подготовьте ответы на возможные возражения. - Выбрать способ ведения бюджета

Блокнот, таблица Excel или Google, приложение на смартфон или компьютер. - Записывать в течение месяца все доходы и расходы

Обязательно указывайте наименование статьи, например, счет за газ, покупка продуктов. Будьте дисциплинированными — это один из принципов ведения семейного бюджета. - Подвести итоги первого месяца

Определите разницу между доходами и расходами. - Сформулировать финансовую цель или цели

Укажите срок ее достижения и необходимую сумму. Включите расходы на ее реализацию в бюджет. Если на реализацию цели не хватает средств, определить возможные резервы: как снизить затраты и повысить доход. - Подготовить удобную таблицу на следующий месяц

Выделите категории доходов и затрат, колонки План и Факт. Включите затраты на достижение цели. - Подвести итоги второго месяца

Проанализируйте, где удалось выполнить план или даже его улучшить, а где нет, и почему. - Скорректировать план на третий месяц

При составлении бюджета учтите итоги предыдущего месяца.

Семейный бюджет поможет в любой момент узнать, сколько у вас денег на текущие траты, куда они уходят и откуда приходят, переосмыслить свои расходы, заставить мозг обдумать варианты повышения доходов. У вас будет четкий план достижения цели, который оградит от эмоциональных покупок и ненужных трат. В семье воцарится мир и покой, потому что отпадет мучивший всех вопрос «Где деньги?». Убеждена, что это стоит затраченного на ведение семейного бюджета времени.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как составлять семейный бюджет, что для этого нужно и можно ли прожить без него, разобрался специалист Бробанка.

-

Кому и для чего нужен семейный бюджет

-

Типы семейных бюджетов

-

Плюсы и минусы разных семейных бюджетов

-

Что поможет соблюдать семейный бюджет

-

Каким способом вести бюджет семьи

-

Как правильно рассчитать и вести семейный бюджет

-

Постановка цели

-

Проработка финансового плана

-

Сбор данных по текущей ситуации

-

Анализ собранных данных

-

Выявление резервов и источников дохода

-

Планирование доходов и расходов на месяц

-

Анализ результатов ведения семейного бюджета и корректировка плана

-

Чек-лист разработки семейного бюджета

-

Резюме

Кому и для чего нужен семейный бюджет

В каждой семье строят планы или мечтают о чем-то. Это может быть ежегодная поездка к морю, кругосветное путешествие, покупка нового автомобиля, дачи или квартиры к какому-то определенному возрасту. Многие россияне в 30-35 лет задумываются о пенсии и о том, что хотят вести безбедную старость, которую не сможет обеспечить государство. При этом одни семьи добиваются поставленных целей, а другие не могут найти деньги даже на текущие нужды, хотя для сравнения могут быть взяты ровесники с одинаковым уровнем доходов и количеством детей.

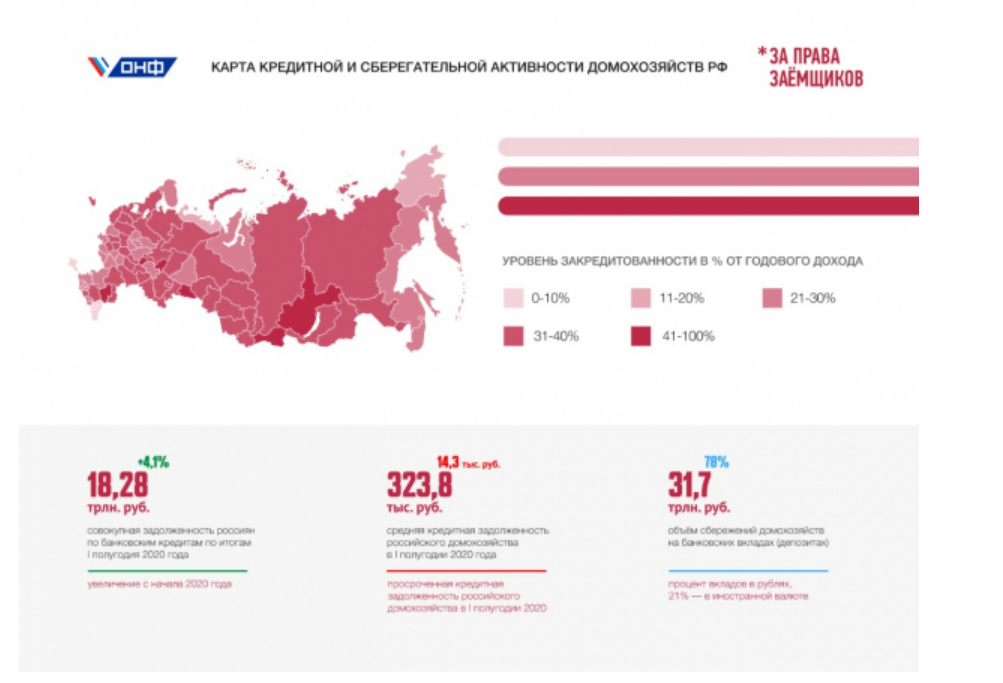

Жить без составления и ведения семейного бюджета можно. Как показывают исследования старшего научного сотрудника ВШЭ Ольги Кузиной, около половины населения страны так и делает. При этом 10% россиян вообще не знают, сколько точно им поступает денег в течение месяца и на что они расходуются. Такая практика плачевно сказывается на жизни граждан. В 2020 году уровень закредитованности населения достиг 32%, что еще на 2% выше, чем годом ранее. Если не заняться планированием семейного бюджета сейчас, вы или ваши дети усугубите эту статистику.

Уровень закредитованность россиян. Данные на ноябрь 2020 года

Тому, кто ежемесячно влезает в овердрафт по зарплатной карте, покупает iPhone в рассрочку или платит за ОСАГО из кредитных денег, желательно разобраться со своим отношением к деньгам. Скорее всего, такой человек не сможет сказать, какая сумма у него в кошельке, на карточном счете или какой долг уже накоплен по кредитке. Изменить ситуацию поможет составление семейного или личного бюджета.

Бюджет семьи – финансовый отчет, в котором отражены доходы и расходы всех членов семьи. Одновременно с семейным бюджетом разработайте личный или семейный финансовый план с учетом краткосрочных, среднесрочных и долгосрочных целей. Правильный расчет и планирование семейного бюджета помогают достичь финансовых задач. Помните, что одной постановки цели недостаточно. Потребуется постоянный учет доходов, которые поступают от всех членов семьи, и контроль трат на индивидуальные и общие нужды.

Типы семейных бюджетов

Семейный бюджет бывает 4 типов:

- Раздельный. Первоначальный вариант ведения семейного бюджета при заключении брака или совместного проживания, который у некоторых пар сохраняется на всю жизнь. Сложности могут проявиться спустя длительный период, когда станет сложно делить общие траты. Этого можно избежать, если подсчитывать семейные расходы и делить пропорционально доходам или поровну, как супруги договорятся.

- Совместный. Все доходы общие и ответственность супругов солидарная. Распространенная модель для семей с детьми, которые долгое время живут вместе.

- Смешанный бюджет подходит при желании и умении партнеров договариваться о совместных финансовых планах и целях. При этом оба супруга сохраняют финансовую независимость.

- Единоличный предполагает отсутствие второго супруга или его полную зависимость. Второй вариант может приводить к конфликтам и недопониманию между супругами.

Какой тип семейного бюджета выбрать, каждая семья решает для себя сама.

Плюсы и минусы разных семейных бюджетов

Модель семейного бюджета выбирают супруги, но у каждого варианта свои преимущества и недостатки, которые заслуживают внимания:

| Тип семейного бюджета | Плюсы | Минусы |

| Раздельный | Каждый отвечает только за свои финансовые доходы и расходы и никак не зависит от других членов семьи. | Могут возникать разногласия в вопросах совместных расходов. Плохо подходит для пар, в которых один супруг получает значительно больше второго, повышает напряженность в таких браках. |

| Совместный | Общий бюджет объединяет семью. Оба супруга получают равные права на распоряжение средствами. Поставленные цели понятны и достижимы, при правильно распланированном семейном бюджете и финансовом плане. Если один из супругов получает значительно больше другого, совместный бюджет снимает напряжение, если достигнуто согласие по целям и тратам. | Если не установить правила расходования общего бюджета, сложно избежать конфликтов. Придется обговаривать большинство покупок. Иногда устанавливают минимальный порог, в 1 000 или 5 000 рублей, свыше которого ставят в известность второго супруга. Появляются сложности с неожиданными, спонтанными сюрпризами и крупными подарками для второй половины. |

| Смешанный или условно-совместный бюджет | Супруги сохраняют финансовую независимость и могут расходовать свои доходы по своему усмотрению. Но траты и общие цели у семьи установлены, и каждый вносит свою часть для их реализации. Легко делать спонтанные подарки и сюрпризы, что очень важно для некоторых семейных пар. | Требует наиболее частой ревизии и корректировки. Периодичность сверки следования плану 3-4 раза в год. Пара решает, кто за какие сферы несет ответственность: кто платит за ЖКХ, садик, секции, кто отвечает за финансовый план и его проверку. |

| Единоличный | Доходы получает только один из супругов, он же выдает деньги на содержание второму супругу и детям. Второй вариант, если в семье только один взрослый, который обеспечивает остальных членов семьи. | Сложная ситуация для зависимой стороны. Избежать конфликтов или давления почти нереально. |

Если знать, какие нюансы и поводы для конфликтов возможны при каждом варианте ведения семейного бюджета, их можно свести к минимуму либо выбрать другой формат.

Что поможет соблюдать семейный бюджет

Во всех моделях семейного бюджета самое главное правило – умение договариваться. Если у супругов это получается, они могут применять любой из описанных вариантов.

В планировании и контроле семейного бюджета помогут:

- мобильные приложения банков, где видны доходы и расходы по картам и счетам;

- дополнительные карты детям для контроля и учета их трат;

- настройка смс-оповещений об операциях по счетам и картам;

- своевременная корректировка поставленных финансовых целей;

- пересмотр или четкое следование выбранной стратегии при достижении поставленной цели, в зависимости от текущих результатов.

При составлении семейного бюджета и финансового плана учитывайте возможные риски и формируйте подушку безопасности на случай неожиданных перемен в жизни. Дополнительные способы снижения рисков – оформление страховок. Например, ОМС на всех членов семьи, ДМС, как минимум на тех, кто приносит основной доход, каско на возмещение ущерба при ДТП, краже или угоне автомобиля.

Каким способом вести бюджет семьи

Вести учет семейного бюджета можно несколькими способами:

- На бумаге вручную записывать все доходы и расходы. Затем раз в месяц вычислять баланс. Наиболее доступный, но утомительный вариант для большинства семей. Скрупулезно записывать однотипные траты каждый день способен не каждый. Спустя несколько недель или месяцев процесс забрасывают из-за монотонности.

- Таблицы Google или Excell. Такие форматы позволяют настроить все списки под свои нужды, выделить цветом или другим шрифтом итоговые и промежуточные значения. Большинство операций можно автоматизировать, если задать формулы для вычислений. Например, для составления семейного бюджета воспользуйтесь готовым шаблоном. Однотипные или прогнозируемые доходы и расходы можно копировать, чтобы не тратить на это время. В итоге на актуализацию данных уходит до 2-3 минут в день. В Гугл Таблицах размещены и готовые шаблоны по годовому и ежемесячному семейному бюджету.

- Специальные программы или мобильные приложения. Одни из самых популярных EasyFinance, CoinKeeper, Monefy, 1Money, Дзен-мани, Feasy. Приложения могут быть платными, бесплатными и условно-бесплатными. Чтобы понять, какое подойдет больше, скачайте несколько и выберите наиболее удобное для вас. Обратите внимание на понятность интерфейса, адаптацию приложения под компьютер, мобильный телефон, совместный доступ с нескольких устройств. Некоторые приложения позволяют настроить синхронизацию операций с банковскими картами, строят графики и диаграммы.

Можно совмещать способы: ежедневные траты вести в приложении, а финансовые цели отслеживать в таблице. Но в большинстве случаев пользователи выбирают какой-то один вариант и ведут семейный бюджет там.

Как правильно рассчитать и вести семейный бюджет

Процесс подготовки к составлению и ведению семейного бюджета состоит из 5 этапов:

- Поставьте цели.

- Проработайте финансовый план.

- Соберите данные по текущей ситуации.

- Проанализируйте собранную информацию.

- Выявите резервы и отыщите источники.

- Спланируйте доходы и расходы на месяц.

- Проанализируйте результат ведения семейного бюджета и скорректируйте план.

Этапы проработки семейного бюджета перекликаются и некоторые время от времени повторяются.

Постановка цели

Вести семейный бюджет только ради статистики можно во время сбора данных для последующего анализа. Если цель семьи – достижение целей финансового плана, процесс становится осмысленным и последовательным. При этом любую мечту переведите из абстракций в конкретику:

| Плохо | Хорошо |

| Хотим каждый год ездить в отпуск на море. | Копить ежегодно по 250 000 рублей на семейный отдых на море. |

| Нужно через 2-3 года провести капитальный ремонт в квартире. | Собрать за 2 года 1,5 млн рублей на капитальный ремонт в квартире. |

| Хотим закрыть все кредиты и больше не влезать в долги. | Погасить кредит в размере 650 000 рублей за год. |

Не только правильно сформулируйте цель и срок, но и подберите способы достижения. В этом помогут вклады, накопительные карты, ИИС, ПИФы, брокерские счета. Чем короче срок на исполнение, тем консервативнее инструменты. К примеру, при достижении краткосрочных целей рискованно вкладывать свободные деньги в акции, безопаснее выбрать вклад, накопительную карту или облигации.

Обратите внимание на активы и пассивы в структуре семейного бюджета:

- Активы – все, что приносит семье деньги.

- Пассивы – то, что не приносит доходы или уменьшает их.

К примеру, личный автомобиль – актив, если помогает выполнять трудовые обязанности и больше зарабатывать, но пассив, если используется вместо общественного транспорта или для престижа. На маршрутке дешевле ездить на работу, при этом ее не надо заправлять и ремонтировать. Тоже касается квартиры. Жилплощадь может стать активом, если ее сдавать в аренду, стоимость которой покроет все издержки, а иначе квартира — пассив, так как на ее содержание и ремонт уходят деньги семьи.

Проработка финансового плана

При составлении семейного бюджета возникает вопрос разработки финансового плана. Он может затрагивать разные периоды жизни и преследовать несколько финансовых целей сразу:

- накопить капитал, который будет приносить пассивный доход 50 000 рублей в месяц и обеспечит безбедную старость;

- собрать деньги на обучение детей в вузе — к 2030 году 1,5 млн рублей, к 2040 году еще 1,5 млн рублей;

- купить загородный дом через 5 лет в 50 км от города размером 80 кв. м, стоимостью до 10 млн рублей;

- оставить детям через 35 лет наследство в размере 1 млн долларов.

Цели должны быть конкретными по сумме и сроку и учитывать неизбежную инфляцию. Чем более отдаленный срок у цели, тем большую сумму придется накопить для сохранения такой же покупательной способности денег.

Например, чтобы купить одинаковый объем товаров в 2010 понадобилось 100 000 рублей, а в 2020 году – 186 305 рублей. За 10 лет накопленная инфляция составила 86,31%. Какой уровень будет в следующие 10, 15 или 40 лет, никто не знает. За последние 4 года коэффициент не превышал уровень 5%, а в течение только 2015 года он был больше 12,9%.

При постановке любой финансовой цели:

- учитывайте интересы всех членов семьи;

- донесите мысль о поставленной цели всем членам семьи — даже маленьким детям полезно знать, на что родители откладывают деньги и как они приближают мечту;

- закладывайте в бюджет непредвиденные и незапланированные траты, если их не будет, переводите оставшуюся сумму в резерв или используйте на другие цели;

- пользуйтесь услугами страховых компаний для уменьшения рисков;

- учитывайте в расчетах инфляцию, пользуйтесь хотя бы банковскими вкладами или накопительными счетами, чтобы снизить ее влияние на сбережения;

- приумножайте активы и сокращайте пассивы.

Чтобы разобраться, что происходит с семейными доходами и расходами на текущем этапе, соберите статистические данные.

Сбор данных по текущей ситуации

Проведите ревизию всех сумм и остатков:

- на банковских картах и счетах;

- в копилках;

- под подушкой на «черный день»;

- выданных в долг кому-либо.

Укажите все имеющиеся долги:

- ипотеку;

- автокредит;

- задолженность по потребительским кредитам, кредиткам, картам рассрочки, займы;

- долги соседям, родителям, друзьям или родственникам.

Всю собранную и новую информацию фиксируйте в блокноте или в электронном виде, как удобнее. Главное, чтобы все доходы и расходы были записаны. Учитывайте все приходы и траты денег всеми членами семьи, даже если суммы кажутся незначительными – это может быть шоколадка на перекус, кофе «навынос», пачка печенья или влажных салфеток.

Данных за 2-3 месяца достаточно, чтобы понять, откуда и куда перетекают деньги. Хотя первые выводы можно делать уже после первого месяца ведения семейного бюджета.

Для удобства учета систематизируйте информацию, разбейте ее на логические группы:

- коммунальные платежи;

- еда;

- лекарства и другие расходы на медицину;

- развлечения;

- средства для гигиены и быта;

- расходы на автомобиль;

- общественный транспорт и услуги такси;

- подарки;

- услуги связи;

- покупки для дома;

- еда и напитки вне дома;

- платные спортивные секции;

- платные подписки;

- салон красоты, услуги косметолога;

- прочие счета и расходы.

В категорию доходов включите:

- зарплату;

- премии;

- стипендии и другие пособия;

- доходы от подработки;

- доходы от сдачи в аренду жилья или другого имущества;

- возвраты налогового вычета, например, за лечение, обучения, с ИИС;

- прибыль по накопительным счетам и картам – проценты и кэшбек.

У семьи может быть и больше и меньше категорий доходов и расходов. Кому-то важна подробная детализация, другим достаточно определить основные направления расходов. На начальном этапе учитывайте статьи более тщательно для поиска скрытых резервов и оптимизации семейного бюджета.

Анализ собранных данных

После сбора данных в течение 2-3 месяцев проведите детальный анализ. Еще более длительный учет покажет больше скрытых тенденций, которые могут не проявиться в течение 1-2 месяцев. У многих семей на этапе анализа выясняется, что наиболее частые и незапланированные растраты на развлечения и еду.

Статьи расходов можно поделить на обязательные и необязательные. Выделяйте эту категории разным цветом, если используете Гугл Таблицы или другой настраиваемый инструмент. Итоговые цифры в конце каждого месяца – отправные точки для разработки дальнейшего плана.

После анализа может оказаться, что автомобиль – не необходимость и гораздо дешевле всем членам семьи ездить на общественном транспорте. Или в форс-мажорных обстоятельствах можно заменить питание в столовых или кафе сбором с собой домашних обедов.

Выявление резервов и источников дохода

После 2-3 месяцев понятно – положительный баланс семейного бюджета или отрицательный:

- Если семья расходует больше, чем зарабатывает – это серьезный повод задуматься. Можно попасть в кредитную кабалу, если ничего не менять.

- Если разница положительная, но слишком незначительная, изыскивайте резервы или увеличивайте источники доходов.

Сочетайте поиск резервов и источников, тогда у семьи останется больше денег для достижения целей:

- сдайте квартиру, в которой никто не живет;

- продайте автомобиль, если на нем никто не ездит;

- монетизируйте хобби, откройте самозанятость и оказывайте услуги в свободное от основной работы время;

- ищите более высокооплачиваемую работу.

Формировать резервы за счет обязательных платежей не выйдет – нельзя проигнорировать платежи ЖКХ или не покупать продукты питания. Но расходы на фастфуд, вредные привычки, платную подписку или личный автотранспорт в большинстве случаев можно сократить. Также пересмотрите план развлечений и другие необязательные траты.

После тщательного анализа многим семьям удается изыскать от 10% до 20% резервов в семейном бюджете, которые можно перенаправить на более разумные цели.

Откладывайте суммы в резерв автоматически. Настройте автоплатеж в интернет-банке на дату поступления заработной платы или с запасом в 1-2 дня. Переводите 10-15% от суммы всех доходов на счет накопительной карты, брокерский счет или другие направления вашего финансового плана.

Эксперты по финансовой грамотности единогласно советуют откладывать деньги в момент их получения, а не в конце месяца, потому что через 2-3 недели их может не остаться. Если сумма уже переведена в резерв, это воспринимается, будто ее и нет вовсе. Как показывает опыт рационального ведения семейного бюджета, большинство семей сумеют прожить не на 100% доходов, а на 90% или даже 80%.

Планирование доходов и расходов на месяц

Планирование расходов и доходов на очередной месяц стройте на основе выводов из предыдущих месяцев. В межсезонье могут добавиться новые расходы на смену гардероба или обуви, несколько раз в году необходимо оплачивать страховые взносы. Заложите в семейный бюджет сезонные, полугодовые или ежегодные траты.

Экономить – не стыдно, а вот транжирить деньги может быть опасно. Привейте всем членам семьи привычку составлять списки, не совершать необдуманные или спонтанные траты. Всегда изучайте цены на одни и те же товары в нескольких магазинах. Обращайте внимание на акции, распродажи. Оформляйте скидочные карты магазинов и пользуйтесь банковскими картами с кэшбеком.

Тем, кто не любит пользоваться банковскими картами, подойдут бумажные конверты. Можно завести по одному на каждый вид цели: отпуск, пенсию, машину, инвестиции или квартиру.

Система конвертов подходит и для ведения ежемесячного семейного бюджета. Поделите их по категориям:

- на бензин;

- продукты;

- одежда и обувь;

- развлечения;

- платежи ЖКХ;

- другие типы расходов.

Когда сумма из конверта израсходована, тратить на эту статью больше нечего. Этот вариант для некоторых семьей самый практичный, особенно на начальном этапе, когда правильные финансовые привычки еще не сформированы.

Распечатайте финансовый план и повесьте его на стену или холодильник. Это поможет всем домочадцам помнить, на что семья откладывает деньги, особенно в моменты, когда хочется все бросить и вернуться к беззаботному и бездумному образу жизни. Этой же цели послужат фотографии новой машины, курорта или будущего загородного дома.

Запомните план – не догма, его можно скорректировать, но если получается достичь показателей без серьезных ограничений, лучше сделайте это. При этом самой первой целью накопления для любого семейного бюджета должна стать финансовая подушка безопасности. Обычно это сумма, которой хватит для проживания всех членов семьи в период от 3 до 12 месяцев. О том, как ее накопить читайте в отдельной статье Бробанка.

Анализ результатов ведения семейного бюджета и корректировка плана

По итогам каждого месяца сравнивайте планируемые доходы-расходы с реальными. Если все идет по плану, исполнению поставленных финансовых целей ничто не угрожает. Если выполнять план не удается, цели придется отодвинуть. Пересмотрите еще раз возможности сэкономить, подзаработать или установите более продолжительный срок.

На начальном этапе семьи часто недооценивают одни категории расходов и переоценивают другие. Чем дольше продолжается практика ведения бюджета, тем меньше таких ошибок.

Когда у семьи разработан финансовый план, все члены семьи становятся соучастниками процесса по достижению поставленных целей. И дети, и родители знают, на что копятся деньги, и в большинстве случаев проявляют понимание.

Не обязательно говорить малышам, что копите деньги на старость, пополнение брокерского счета или другую непонятную цель. При этом поездка на море или горнолыжный курорт станет отличной мотивацией, чтобы отказать себе в очередной машинке или кукле, если речь не идет о ребенке 2-3 лет. Начиная с 5-7 лет, на примере родителей дети учатся постановке финансовых целей и их достижению. Дошколят и младших школьников можно и нужно учить основам финансовой грамотности.

Если семье удается отложить больше денег, чем предусмотрено планом, за их счет можно увеличить финансовую подушку безопасности или купить активы. Это могут быть акции, облигации, другие финансовые инструменты для среднесрочного или долгосрочного накопления.

Чек-лист разработки семейного бюджета

- Обсудите со всеми членами семьи, что начнете вести семейный бюджет.

- Проговорите с домочадцами, что такое семейный бюджет и для чего он нужен вашей семье.

- Сформулируйте одну или несколько финансовых целей. Не забывайте, их можно скорректировать или дополнить в любое время, поэтому не обязательно самый первый финансовый план делать слишком подробным. Для начала хватит и 1-2 целей, которые потом могут быть укрупнены или, наоборот, детализированы. Главное, чтобы цели были измеримыми по сумме и сроку.

- Определите, кто собирает информацию по доходам, расходам и каким способом происходит учет – блокнот с ручкой, таблица, компьютер или мобильное приложение.

- Записывайте расходы максимально детализировано, особенно на первых этапах. Это поможет в поиске резервов для экономии.

- Вносите данные о приходе-расходе сразу или ежедневно в конце дня. Не откладывайте запись трат на потом. Направления расходов забываются, составить объективную картину с каждым днем будет сложнее.

- Создайте таблицу плановых доходов-расходов семейного бюджета на следующий месяц. Повторите шестой этап.

- Сравните запланированные и фактические доходы и расходы. Оцените, удалось ли выполнить план.

- Определите категории, за счет которых можно сэкономить семейный бюджет. Проанализируйте возможности повышения заработка.

- Планируйте семейный бюджет на все последующие месяцы и следите за выполнением плана. Вносите корректировки целей по мере необходимости.

Резюме

Подробный семейный бюджет дает ответ на вопрос, откуда и куда идут деньги. Сбалансированный бюджет формирует уверенность в сегодняшнем и завтрашнем дне. Некоторые семьи фиксируют только долгосрочные планы, а потом не могут двигаться к поставленной цели. Им также важно начать с учета и анализа. После сбора данных можно запланировать одну крупную покупку. Например, совместный отдых или семейный автомобиль. Очень важно, чтобы первая цель была интересна всем, тогда ее проще достичь и не свернуть с намеченного пути.

Важный момент: экономия и финансовая цель не должны вести к жестким ограничениям. Нельзя полностью лишать семью отдыха или развлечений. Не отказывайте себе в новой одежде или ребенку в спортивной секции, если они нужны. Найдите баланс между «необходимо» и «хочется». Когда вы этому научитесь, вести семейный бюджет и достигать целей финансового плана станет намного комфортнее.

Частые вопросы

Как удобнее всего вести семейный бюджет?

Способ ведения семейного бюджета каждый определяет для себя сам. Кому-то подходит тетрадка и ручка, другому – мобильное приложение, третьему – гугл-таблица или файл в Excell. Более важен не способ ведения семейного бюджета, а регулярность учета доходов и расходов всех членов семьи.

Сколько времени придется потратить на разработку семейного бюджета?

Полтора часа в месяц или 5 минут в день, если подойти к вопросу последовательно. Для начала только фиксируйте все доходы-расходы и поставьте финансовые цели. Через месяц вы узнаете, сколько денег остается в свободном доступе, а также определите резервы. На ведение семейного бюджета уходит до 3-5 минут в день на заполнение таблицы или полей в приложении, если у вас всё автоматизировано. Если ведете подсчеты вручную, времени потребуется больше.

Можно ли вести семейный бюджет в тетради?

Да, можно. Но все подсчеты и вычисления придется делать вручную, а это более утомительное и рутинное занятие, чем при использовании гугл-таблицс формулами или мобильных приложений со встроенными функциями. Со временем записывание вручную может надоесть, и процесс будет заброшен. Но если такой вариант вам подходит, выбирайте его.

Как правильно распределять семейный бюджет?

Умение распределять семейный бюджет приходит с практикой. На первых этапах все статьи расходов кажутся важными. Но после детального анализа и скрупулезного учета приходит осознание, что не все затраты одинаково важны. Когда выясните категории, на которых можно сэкономить или которые вообще можно исключить, тогда вопрос о распределении семейного бюджета больше не будет вставать.

Сколько времени вести семейный бюджет, чтобы это было эффективно?

Желательно вести семейный бюджет постоянно. Но если из месяца в месяц показатели меняются незначительно, а все расходы оптимизированы, можно перестать вести детальную фиксацию, и только вносить итоговые данные. Если заметите, что баланс постепенно нарушается, расходы увеличиваются или доходы падают, вернитесь к практике подробного расписывания трат.

Комментарии: 2

Управление личным бюджетом помогает экономить на необязательных тратах и быстрее достигать финансовых целей. Расскажем, чем личный бюджет отличается от семейного, как его планировать и каких ошибок стоит избегать.

Что такое личный бюджет и чем он отличается от семейного

Личный бюджет — это личные деньги человека, которые он может тратить как угодно. Личный бюджет может складываться из разных доходов:

- зарплата;

- подработки;

- пассивный доход (например, от сдачи жилья в аренду);

- карманные деньги;

- стипендия;

- доходы от инвестиций.

Семейный бюджет отличается от личного тем, что он формируется из доходов нескольких членов семьи и расходуется совместно, а личный бюджет формируется из доходов одного человека и расходуется только на его нужды.

Например, я замужем, и у нас с мужем есть семейный бюджет. Большую часть доходов мы планируем и тратим совместно: на ипотеку, ремонт, питание, одежду, развлечения.

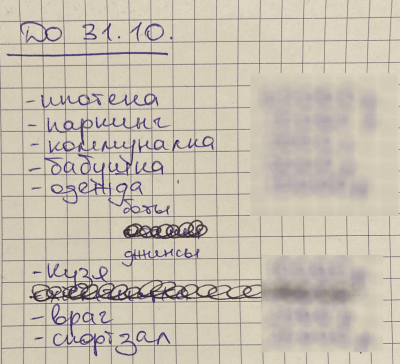

Раз в месяц мы садимся и выписываем все предстоящие расходы в простой блокнот. Постоянные расходы там одни и те же, но иногда добавляются переменные: подарки на дни рождения близких, химчистка после завершения сезона, внеплановый осмотр кота у ветеринара.

Чтобы спланировать бюджет и ничего не забыть, мы открываем календарь; он подсказывает, когда нужно отложить на празднование годовщины, на отпуск или на очередной платеж по кредиту.

Примерно так выглядит наш список семейных трат. Сюда мы включаем все общие расходы: от оплаты коммунальных услуг до покупки корма коту. То, что оплатили, зачеркиваем

Примерно 20% от личного дохода каждый из нас тратит на себя. Например, я сейчас коплю на поездку к подруге в Калининград и на образовательные курсы. Для этого у меня есть две копилки в банке. Пополняю их вручную каждый раз, когда мне на карту поступают деньги. Также при необходимости я трачу свои личные деньги на разные мелочи: поход к косметологу, хобби, домашние растения.

Для чего нужен личный бюджет

Главная цель личного бюджета — контроль и оптимизация финансов, ведь невозможно управлять тем, что не измеряется. Учет доходов и расходов повышает уровень жизни, а в идеале позволяет добиться финансовой свободы.

Управление личным бюджетом поможет:

- быстрее добиваться финансовых целей;

- меньше тратить и больше откладывать;

- обрести чувство контроля над своими деньгами;

- выявить и минимизировать ненужные траты;

- подготовиться к непредвиденным тратам;

- оценить максимальную долговую нагрузку;

- выработать финансовую дисциплину.

Одно из преимуществ ведения личного бюджета в том, что я точно знаю, сколько зарабатываю. Я фрилансер, поэтому мои доходы нерегулярны: сегодня заплатил один клиент, завтра — второй, через неделю — третий. Мой доход зависит от нагрузки, а не от количества часов, которые я просиживаю в офисе. Если бы я не учитывала каждое поступление, я бы не знала, сколько на самом деле у меня есть денег.

Я фиксирую доходы уже три года — с момента, как ушла из найма. Делаю это в заметках на телефоне: записываю уже пришедшие деньги и те, которые еще предстоит получить, например что клиент Х должен заплатить мне 20 000 рублей до 17 сентября.

Фиксирую доходы не в приложении и не в таблице Excel, а в обычных заметках в телефоне

Благодаря учету доходов я могу корректировать свой образ жизни. Например, в августе из-за отпуска я заработала меньше обычного. В этом месяце мне пришлось отказаться от покупки новых книг и сначала дочитать те, что уже стояли на полках. При этом на большие цели я продолжаю откладывать вне зависимости от размера дохода — они важнее, чем сиюминутная радость от посещения книжного магазина.

Что касается расходов, то я не слежу, куда именно уходит каждый рубль. Так как я расплачиваюсь только безналом, мне достаточно выписки в мобильном приложении, что 500 рублей я потратила в супермаркете. Все эти расходы я спишу на продукты, и неважно, что по факту я накупила на эти деньги одних шоколадок.

В жизни и в ведении личного бюджета я придерживаюсь такого правила: лучше не больше экономить, а больше зарабатывать.

Три принципа планирования бюджета

Чтобы грамотно планировать личный бюджет, нужно разобраться с базовыми понятиями финансовой грамотности. Она лежит в основе этих трех принципов.

Тратить меньше, чем зарабатываете. Для этого приходится следить, чтобы доходы превышали расходы. Вот как я это делаю.

- В среднем я зарабатываю в месяц одну и ту же сумму уже полгода, т. е. я заранее примерно знаю свой доход. Пусть это будет 100 000 руб.

- От этой суммы 20% я откладываю в свои личные копилки — это 20 000 руб. Делаю это не с остатка в конце месяца, а в момент поступления денег на счет.

- Еще примерно 65% идет в семейный бюджет — это 65 000 ₽.

- Получается, у меня остается 15 000 руб. в месяц на личные расходы. Я могу потратить их все или не потратить ничего. Главное, что на втором и третьем этапах я покрыла все обязательства и отложила нужную сумму в копилку.

На большие цели я стараюсь откладывать хотя бы 10% от доходов на банковские счета с процентами — это позволяет обгонять инфляцию и защитить деньги от обесценивания. Если есть возможность сэкономить еще больше, я предпочту отложить деньги, чем потратить их на незапланированный поход в ресторан или на концерт.

Увеличивать доход. Сумма, которую можно сэкономить на сокращении расходов, ограничена. В конце концов можно дойти до точки, когда сокращать будет нечего.

Вместо тотальной экономии лучше искать дополнительные источники дохода. Можно пообщаться с руководителем о повышении зарплаты, найти подработку или более высокооплачиваемую работу, открыть бизнес.

Для повышения дохода я делаю вот что:

- Прохожу обучение в смежных сферах, чтобы предлагать клиентам более широкий спектр услуг и брать за это больше денег.

- Каждому следующему клиенту повышаю цены на 10–20%.

Благодаря этому за два года я увеличила свой доход вдвое. Инфляцию я точно обгоняю, да и общий уровень жизни у меня стал выше.

Подготовиться к непредвиденным ситуациям. Может случиться что угодно: болезнь близких или питомца, увольнение, декрет, кризис, незапланированный ремонт. Все эти ситуации требуют быстрого реагирования и больших вложений. Если вы к ним не готовы, они могут сильно ударить по кошельку.

Есть два способа подготовиться к экстренным расходам: регулярно откладывать деньги в резервный фонд и вовремя оплачивать страховки — медицинскую, на квартиру, на автомобиль.

Признаюсь, у меня нет подушки безопасности. В прошлом году муж заболел и месяц провел в больнице. В это время мы сильно просели в доходах, а в запасе у нас ничего не было. Мне тогда пришлось работать гораздо больше, чтобы хоть как-то компенсировать эту ситуацию.

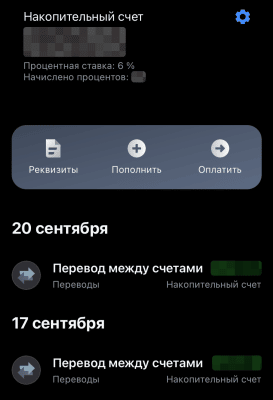

Сейчас мы откладываем 10% от наших общих доходов на черный день. Для этого мы открыли банковский вклад со ставкой 6%.

Как вести личный бюджет

Где именно вести бюджет, не так важно: это может быть простой блокнот, табличка в Excel или мобильное приложение. Многие следят за деньгами в приложениях банков. В них можно посмотреть, когда и на что вы потратили деньги, сколько и от кого получили.

Но важно соблюдать универсальные принципы ведения личного бюджета.

Шаг 1: определяем финансовые цели. Финансовой целью может быть что угодно:

- купить новый телефон;

- съездить на море;

- сделать ремонт;

- досрочно закрыть кредит;

- пройти медицинское обследование;

- получить дополнительное образование и пр.

Когда цели выбраны, для них нужно создать копилки, например открыть накопительные счета и настроить автоматическое пополнение. После того как накопите на одну цель, заменяйте ее на другую. У меня сейчас две цели: навестить подругу в Калининграде и купить образовательные курсы.

Под каждую цель у меня открыт отдельный счет в банке. Копилки я пополняю постепенно: перечисляю туда по 10% от дохода каждый раз, как получаю деньги от заказчиков

Шаг 2: рассчитываем бюджет. Для этого нужно посчитать доходы и расходы за последний месяц.

В конце месяца вычитаем из доходов расходы, а полученную сумму распределяем по копилкам. Чтобы откладывать еще больше, подумайте, от каких трат вы можете отказаться. Действительно ли вам нужна десятая пара кроссовок? А эта книга, которая год будет стоять на полке непрочитанной?

Шаг 3: составляем личный финансовый план. Это своеобразная денежная карта, благодаря которой вы будете знать свои финансовые цели и сроки их достижения. Цели из этого списка должны соответствовать вашему бюджету.

Например, мои цели можно расписать так:

- Съездить в Калининград — 40 000 руб. до ноября. Мне не хватает на реализацию 10 000 руб.— это примерно 10% от предстоящего октябрьского заработка, т. е. я как раз успею накопить нужную сумму к сроку.

- Купить образовательные курсы — 30 000 руб. до конца декабря. После поездки в Калининград у меня будет два месяца, чтобы накопить на эту цель. Здесь я тоже успеваю: буду откладывать по 15% от ежемесячных доходов.

Какие ошибки допускают при ведении бюджета

Делают финансовые цели невыполнимыми. Я могла бы заложить на поездку в Калининград 300 000 руб., но за два месяца я столько не получу.

Не откладывают подушку безопасности. Даже если я накоплю на все свои цели, в любой момент может случиться форс-мажор, и накопленные деньги придется тратить на решение проблем.

Забывают о непредвиденных расходах. Например, в аэропорту мне придется доплачивать за перевес багажа. Лучше заранее добавить к нужной сумме пару тысяч.

Игнорируют рост цен и повседневные траты. Пока я планирую поездку, билеты могут подорожать. Вместо запланированных 7000 руб. мне придется заплатить 10 000 руб. Нужно или купить билеты заранее, или добавить к нужной сумме процент.

Не ведут финансовый учет. Если бы я не знала, сколько точно зарабатываю, вряд ли бы я смогла рассчитать, какую сумму и к какому сроку я смогу отложить на свои цели.

Главное

- Личный бюджет — это бюджет одного человека: формируется из его доходов и тратится по его усмотрению.

- Ведение бюджета поможет разобраться в личных финансах, оптимизировать расходы и накопить на большую цель.

- Планирование бюджета строится на трех принципах: доходы больше расходов, дополнительные источники заработка, подушка безопасности.

- Чтобы составить личный бюджет, нужно определить финансовые цели, зафиксировать доходы и расходы, прописать личный финансовый план.

- Главные ошибки в финансовом планировании — это его отсутствие и надежда только на один источник дохода.

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Я зарабатываю неплохо, но живу, что называется, от зарплаты до зарплаты, то есть никак не могу сбалансировать свой бюджет. Знакомо? Почему так происходит?

Да потому что наблюдаются перекосы, когда не хватает денег на обязательные платежи, так как львиную их долю съедают порой неразумные и чрезмерные траты. И выходит, что человеку не на что коммуналку платить, так как он решил закатить пир на весь мир, но не рассчитал стоимость мероприятия. Значит, пора учиться балансировать бюджет.

Для начала я расписываю все обязательные траты, чтобы сразу же отложить на них деньги. Далее необходимо посчитать, сколько денег нужно на другие потребности, не самые важные, но все же нужные. Например, на путешествие или на покупку обновок. Если бюджет уже не укладывается, то это значит, что человек мало зарабатывает, и прореха в его бюджете проистекает именно от дефицита денег в принципе. Значит, нужно решить этот вопрос дополнительными источниками дохода.

Скажем, если обязательные траты составляют 10 000 рублей, в то время как человек зарабатывает лишь 14 000 рублей, то это повод забить тревогу. Если же более половины бюджета остается, а денег все равно не хватает, то это говорит о том, что у человека высокие потребности либо он хочет в один месяц исполнить все свои желания. Скажем, человек хотел бы купить кожаный диван за 60 000 рублей, в то время как свободных денег у него только 30 000 рублей. Значит, часть денег откладывается на реализацию покупки дивана, а остальные — на реализацию иных потребностей. Но и это не все.

Невозможен баланс бюджета, если человек не записывает свои расходы и не осознает, на что тратит деньги. Всем хочется побогаче, повкуснее и покрасивее, но вот только денег не у всех хватает. Поэтому каждый день я записываю все, даже самые мелкие расходы, а потом считаю общую сумму. И результат поражает, сколько «лишних» денег тратится вникуда… Пиджак понравился, пончика захотелось, а потом еще на пути попались красивые цветы для девушки… И вот так человек, сам того не замечая, начинает перекашивать свой бюджет.

Надо взять за правило: если хочется покупать много и дорого, то и зарабатывать надо много, иначе в бюджете всегда будет дыра. А разжиться на кредитах не получится, так как ежемесячные переплаты будут только воровать деньги, причем легально.

Вот два моих простых принципа, которые помогут понять проблемы вашего бюджета буквально за месяц наблюдений и записей.