В соответствии с п.1 ст.13 Закона №129 ФЗ «О бухгалтерском учете», организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность.

Обратите внимание:В соответствии с п.3 ст.4 Закона №129 ФЗ, организации, перешедшие на УСНО, освобождаются от обязанности ведения бухгалтерского учета. При этом организации, находящиеся на УСНО, должны вести учет ОС и НМА в соответствии с действующим законодательством.

Начиная с отчетности за 2011 год, организации составляют отчетность по формам, утвержденным Приказом Минфина №66н от 02.07.2010г. «О формах бухгалтерской отчетности организаций».

Обратите внимание:формы, утвержденные Приказом №66н, не являются рекомендуемыми, т.е. обязательны к применению для всех организаций (за исключением кредитных организаций, государственных/муниципальных учреждений).

Требования к содержанию бухгалтерского баланса организации изложены в разделе 4 ПБУ 4/99 «Бухгалтерская отчетность организации».

Так, согласно п.18, 19 ПБУ 4/99, баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату.

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные.

Обратите внимание:Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

Положениями п.3 Приказа №66н, организации дано право самостоятельно определять детализацию показателей по статьям отчетов.

При этом, п.11 ПБУ 4/99, предусмотрено, что показатели об отдельных активах, обязательствах, доходах, расходах и хозяйственных операциях:

-

должны приводиться в бухгалтерской отчетности обособленно в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

-

могут приводиться в бухгалтерском балансе или отчете о прибылях и убытках общей суммой с раскрытием в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

Бухгалтерский баланс организации необходимо представить в составе бухгалтерской отчетности в течение 90 дней по окончании 2011 года.

В соответствии с п.6 ст.13 129 ФЗ «О бухгалтерском учете», бухгалтерская отчетность составляется, хранится и представляется в установленной форме на бумажных носителях.

При наличии технических возможностей и с согласия пользователей бухгалтерской отчетности, указанных в ст.15 Закона №129 ФЗ, организация может представлять бухгалтерскую отчетность в электронном виде в соответствии с законодательством РФ.

Обратите внимание: Формат представления бухгалтерской отчетности в электронном виде утвержден Приказом ФНС РФ от 19.12.2011г. №ММВ-7-6/942@. Он разработан в соответствии с формами бухгалтерской отчетности организаций, утвержденными Приказом Минфина от 02.07.2010г. №66н.

В соответствии с п.5 ст.15 Закона №129 ФЗ, бухгалтерская отчетность может быть представлена пользователю:

-

организацией непосредственно;

-

передана через ее представителя;

-

направлена в виде почтового отправления с описью вложения;

-

передана по телекоммуникационным каналам связи.

Пользователь бухгалтерской отчетности не вправе отказать в принятии бухгалтерской отчетности и обязан по просьбе организации проставить отметку на копии бухгалтерской отчетности о принятии и дату ее представления.

При получении бухгалтерской отчетности по телекоммуникационным каналам связи пользователь бухгалтерской отчетности обязан передать организации квитанцию о приемке в электронном виде.

Днем представления организацией бухгалтерской отчетности считается дата:

-

отправки почтового отправления с описью вложения;

-

отправки по телекоммуникационным каналам связи;

-

дата фактической передачи по принадлежности.

Если дата представления бухгалтерской отчетности приходится на нерабочий (выходной) день, то сроком представления бухгалтерской отчетности считается первый следующий за ним рабочий день (п.47 ПБУ 4/99).

Показатели отчета за прошлый год и предшествующий ему период (для баланса за 2011 год это 2010г. и 2009г.), переносятся из бухгалтерского баланса за 2010г.

Обратите внимание:Если данные за период, предшествующий отчетному, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из правил, установленных нормативными актами по бухгалтерскому учету. Каждая существенная корректировка должна быть раскрыта в пояснениях к отчету о прибылях и убытках вместе с указанием причин, вызвавших эту корректировку (п. 10 ПБУ 4/99).

Суммы в бухгалтерском балансе организации указываются в тысячах рублей.

Обратите внимание:При заполнении отчета необходимо помнить, что вычитаемые или отрицательные показатели показываются в отчете в круглых скобках(Приказ Минфина от 02.07.2010г. №66н «О формах бухгалтерской отчетности организации»).

В соответствии с п.11 ПБУ 4/99 и положениями Приказа №66н, показатели об отдельных видах:

-

Активов;

-

Обязательств;

-

Доходов;

-

Расходов;

-

хозяйственных операций,

могут приводиться в бухгалтерском балансе общей суммой с раскрытием в пояснениях к бухгалтерскому балансу, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

Для идентификации пояснений в новой форме бухгалтерского баланса предусмотрен столбец «Пояснения». В нем указывается номер пояснения, который соответствует виду и сумме показателя, расположенного в той же строке.

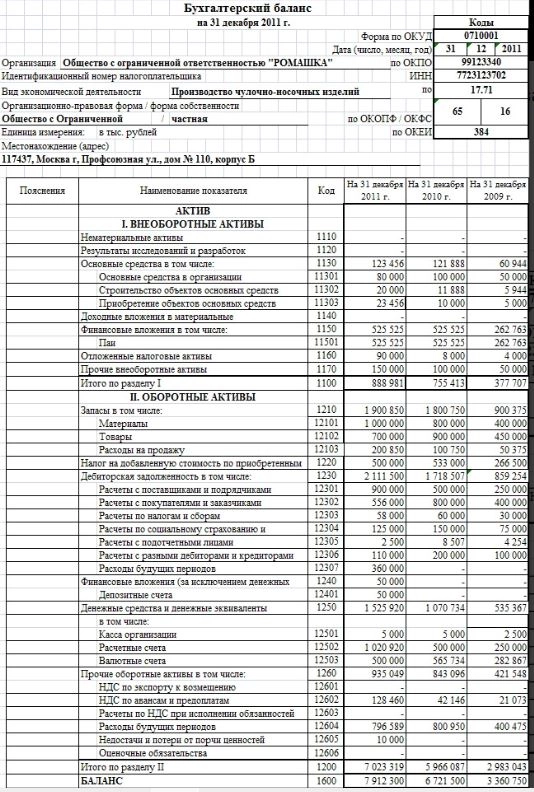

Опираясь на Закон №129ФЗ «О бухгалтерском учете», Приказ Минфина №66н, и положения действующих ПБУ составим бухгалтерский баланс организации ООО «Ромашка» за 2011 год с комментариями и пояснениями.

АКТИВ

1. Порядок заполнения раздела I. ВНЕОБОРОТНЫЕ АКТИВЫ бухгалтерского баланса.

Раздел 1 относится к активу бухгалтерского баланса. В этом разделе содержатся цифровые показатели, характеризующие внеоборотные активы организации, а именно:

-

НМА.

-

Результаты исследований и разработок.

-

Нематериальные поисковые активы.

-

Материальные поисковые активы.

-

ОС.

-

Доходные вложения в материальные ценности.

-

Финансовые вложения.

-

Отложенные налоговые активы.

-

Прочие внеоборотные активы.

Необходимо отметить, что в данный момент отсутствует ясность, в какие строки актива баланса относить сальдо счета 08 «Вложения во внеоборотные активы» по субсчетам:

-

08.1 «Приобретение земельных участков»;

-

08.2 «Приобретение объектов природопользования»;

-

08.3 «Строительство объектов основных средств»;

-

08.4 «Приобретение объектов основных средств»;

-

08.5 «Приобретение нематериальных активов»;

В разделе 1 актива новой формы бухгалтерского баланса не предусмотрены отдельные строки для отражения вложений во внеоборотные активы.

При этом, в Примере оформления пояснений к бухгалтерскому балансу и отчету о прибылях и убытках (Приложение №3 к Приказу Минфина №66н) приведены следующие таблицы:

-

Таблица 1.5 «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов», как пояснение к показателям «Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)».

-

Таблица 2.2 «Незавершенные капитальные вложения», как пояснение к показателям «Основные средства».

То есть, исходя из Примера оформления пояснений, содержащегося в Приказе №66н, незавершенные капитальные вложения в ОС и незаконченные операции по приобретению НМА и НИОКР, следует отражать в строках «Основные средства», «Нематериальные активы» и «Результаты исследований и разработок» бухгалтерского баланса соответственно.

Однако, незавершенные капитальные вложения не отвечают требованиям, предъявляемым ПБУ к ОС, НМА и НИОКР, поэтому не должны отражаться в их составе.

В своем Письме от 06.122011г. №03-05-05-01/95 Минфин отвечает на вопрос отражения незавершенного строительства в составе ОС в бухгалтерском балансе следующее:

Вопрос:«По какой строке бухгалтерского баланса с 01.01.2011 подлежат отражению капитальные вложения в создание объектов недвижимости, строительство которых не завершено на отчетную дату?»

Ответ Минфина:«Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное Приказом Министерства финансов Российской Федерации от 30.03.2001 N 26н, устанавливает правила формирования в бухгалтерском учете информации об основных средствах. Актив зачисляется в состав основных средств при одновременном выполнении условий, установленных п. 4 ПБУ 6/01.

Состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству Российской Федерации (кроме кредитных организаций и государственных (муниципальных) учреждений), установлены Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденным Приказом Минфина России от 06.07.1999 №43н»

Выбор остается за бухгалтерией организации.

Показатели остатков внеоборотных активов можно отразить в дополнительно введенных строках в бухгалтерском балансе, либо, в случае несущественности сумм – в строке 1170 «Прочие внеоборотные активы».

Выбранный метод отражения показателей рекомендуем раскрыть в пояснительной записке к бухгалтерскому балансу.

Расходы будущих периодов (РБП).

С 2011 года изменился п.65 ПБУ «По ведению бухгалтерского учета и бухгалтерской отчетности».

В предыдущей редакции он звучал так:

«Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся»

Новая редакция звучит следующим образом:

«Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.»

В 2011 году в составе РБП могут быть учтены:

-

Расходы по договорам строительного подряда, понесенные в связи с предстоящими работами учитываются, как расходы будущих периодов (п.16 ПБУ 2/2008).

-

Платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора (п.39 ПБУ 14/2007).

-

Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора) (п.8 ПБУ ПБУ 15/2008).

-

Начисленные проценты на вексельную сумму отражаются организацией-векселедателем в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение предусмотренного векселем срока выплаты полученных взаймы денежных средств (п.15 ПБУ ПБУ 15/2008).

-

Начисленные проценты и (или) дисконт по облигации отражаются организацией-эмитентом в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение срока действия договора займа (п.16 ПБУ 15/2008).

-

Стоимость материалов, отпущенных на производство, но относящихся к будущим отчетным периодам (подготовительные работы в сезонных производствах, горно-подготовительные работы, освоение новых предприятий, производств, цехов и агрегатов (пусковые расходы), на подготовку и освоение производства новых видов продукции и новых технологий, рекультивация земель), зачисляется на счет учета расходов будущих периодов. На этот счет стоимость отпущенных материалов может относиться и в других случаях, когда возникает необходимость распределения затрат на ряд отчетных периодов (п.94 Методических указаний по бухгалтерскому учету МПЗ).

В бухгалтерской отчетности организации суммы РБП можно учитывать (с распределением по сроку РБП на краткосрочные и долгосрочные):

-

либо в составе прочих активов (долгосрочных, краткосрочных);

-

либо в составе запасов;

-

либо в составе дебиторской задолженности (долгосрочной, краткосрочной).

Порядок бухгалтерского учета РБП и отражения в бухгалтерской отчетности необходимо отразить в учетной политике и разъяснить в пояснительной записке.

Нематериальные активы (строка 1110) – указывается сумма остаточной стоимости НМА на конец отчетного периода.

Остаточная стоимость объектов НМА в зависимости от принятой в учетной политике порядка учета амортизации НМА:

-

либо сразу формируется на счете 04 «Нематериальные активы»;

-

либо рассчитывается путем вычитания из сальдо на конец года по счету 04 сальдо на конец года по счету 05 «Амортизация нематериальных активов».

В соответствии с п.3 ПБУ 14/2007 «Учет нематериальных активов», объект принимается в бухгалтерском учете в качестве нематериального актива, если одновременное выполняются следующие условия:

1. объект способен приносить организации экономические выгоды в будущем, в частности, объект предназначен:

-

для использования в производстве продукции;

-

при выполнении работ или оказании услуг;

-

для управленческих нужд организации.

2. есть право на получение экономических выгод, которые данный объект способен приносить в будущем, в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации:

-

патенты;

-

свидетельства;

-

другие охранные документы;

-

договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации;

-

документы, подтверждающие переход исключительного права без договора;

-

и т.п.,

Также должны иметься ограничения доступа иных лиц к таким экономическим выгодам (контроль над объектом).

3. возможность выделения или отделения (идентификации) объекта от других активов;

4. объект предназначен для использования в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев;

5. организацией не предполагается продажа объекта в течение 12 месяцев;

6. фактическая (первоначальная) стоимость объекта может быть достоверно определена;

7. у объекта отсутствует материально-вещественная форма.

В соответствии со ст.1225 главы 69 Гражданского кодекса, результатами интеллектуальной деятельности и приравненными к ним средствами индивидуализации юридических лиц, товаров, работ, услуг и предприятий, которым предоставляется правовая охрана (интеллектуальной собственностью), являются:

-

произведения науки, литературы и искусства;

-

программы для электронных вычислительных машин (программы для ЭВМ);

-

базы данных;

-

исполнения;

-

фонограммы;

-

сообщение в эфир или по кабелю радио- или телепередач (вещание организаций эфирного или кабельного вещания);

-

изобретения;

-

полезные модели;

-

промышленные образцы;

-

селекционные достижения;

-

топологии интегральных микросхем;

-

секреты производства (ноу-хау);

-

фирменные наименования;

-

товарные знаки и знаки обслуживания;

-

наименования мест происхождения товаров;

-

коммерческие обозначения.

Обратите внимание:Срок полезного использования и способ определения амортизации

НМА ежегодно проверяются организацией на необходимость его уточнения (п.27, п.30 ПБУ 14/2007).

В соответствии с п.2 ПБУ 14/2007 к объектам НМА не относятся:

-

не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

-

не законченные и не оформленные в установленном законодательством порядке научно-исследовательские, опытно-конструкторские и технологические работы;

-

материальные носители (вещей), в которых выражены результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (далее – средства индивидуализации);

-

финансовые вложения.

Также не относятся к объектам НМА лицензии на использование программных продуктов (таких, как программы 1с, антивирусы и пр.).

В соответствии с п.16 ПБУ 14/2007, первоначальная/фактическая стоимость НМА, по которой он принят к бухгалтерскому учету, не подлежит изменению, кроме случаев переоценки и обесценения НМА.

Организация может производить переоценку НМА на конец отчетного периода. Использование этого права или отказ от него необходимо закрепить в учетной политике для целей бухгалтерского учета.

Обратите внимание:Переоценка НМА производится путем пересчета их остаточной стоимости (п.19 ПБУ 14/2007).

Сумма дооценки НМА в результате переоценки зачисляется в добавочный капитал организации.

Последующая сумма уценки в пределах дооценки – уменьшает добавочный капитал.

Сумма уценки относится на финансовый результат в состав прочих расходов. Последующая дооценка в пределах предыдущей суммы уценки – на финансовый результат в состав прочих доходов.

Результаты исследований и разработок (строка 1120) – это новая строка, появившаяся в форме бухгалтерского баланса с отчетности за 2011 год.

В данной строке указывается сумма расходов на завершенные научно-исследовательские, опытно-конструкторские и технологические работы (далее – НИОКР*), не списанных на расходы по обычным видам деятельности и на прочие расходы.

* к научно-исследовательским работам относятся работы, связанные с осуществлением научной (научно-исследовательской), научно-технической деятельности и экспериментальных разработок, определенные Федеральным законом от 23.08.1996г. №127-ФЗ «О науке и государственной научно-технической политике».

В соответствии с п.16 ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы», в случае существенности информация о расходах по НИОКР отражается в бухгалтерском балансе по самостоятельной группе статей актива (раздел «Внеоборотные активы»)

Расходы организации на НИОКР, результаты которых используются для производственных либо управленческих нужд организации, учитываются на счете 04 «Нематериальные активы» обособленно в соответствии с Планом счетов и Инструкцией по его применению.

В соответствии с п.2 ПБУ 17/02 в составе НИОКР учитываются:

-

НИОКР, по которым получены результаты, подлежащие правовой охране, но не оформленные в установленном законодательством порядке;

-

НИОКР, по которым получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства.

В составе НИОКР на счете 04 не учитываются и по строке 1120 не отражаются:

-

незаконченные НИОКР, а также НИОКР, результаты которых учитываются в бухгалтерском учете в качестве НМА;

-

расходы организации на освоение природных ресурсов (проведение геологического изучения недр, разведка (доразведка) осваиваемых месторождений;

-

работы подготовительного характера в добывающих отраслях и т.п.;

-

затраты на подготовку и освоение производства, новых организаций, цехов, агрегатов (пусковые расходы);

-

затрат на подготовку и освоение производства продукции, не предназначенной для серийного и массового производства;

-

затраты, связанные с совершенствованием технологии и организации производства, с улучшением качества продукции, изменением дизайна продукции и других эксплуатационных свойств, осуществляемых в ходе производственного (технологического) процесса.

В соответствии с п.9 ПБУ 17/02, к расходам по НИОКР относятся все фактические расходы, связанные с выполнением указанных работ.

В состав расходов при выполнении НИОКР включаются:

-

стоимость МПЗ и услуг сторонних организаций и лиц, используемых при выполнении указанных работ;

-

затраты на заработную плату и другие выплаты работникам, непосредственно занятым при выполнении указанных работ по трудовому договору;

-

отчисления на социальные нужды;

-

стоимость спецоборудования и специальной оснастки, предназначенных для использования в качестве объектов испытаний и исследований;

-

амортизация объектов ОС и НМА, используемых при выполнении указанных работ;

-

затраты на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других объектов основных средств и иного имущества;

-

общехозяйственные расходы, в случае если они непосредственно связаны с выполнением данных работ;

-

прочие расходы, непосредственно связанные с выполнением научно-исследовательских, опытно-конструкторских и технологических работ, включая расходы по проведению испытаний.

Основные средства (строка 1130) – указывается сумма остаточной стоимости ОС на конец периода.

Остаточная стоимость объектов ОС рассчитывается путем вычитания из сальдо на конец года по счету 01 «Основные средства» сальдо на конец года по счету 02 «Амортизация основных средств».

Актив принимается организацией к бухгалтерскому учету в качестве ОС, если одновременно выполняются четыре условия:

-

объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

-

объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

-

организация не предполагает последующую перепродажу данного объекта;

-

объект способен приносить организации экономические выгоды (доход) в будущем.

Активы, в отношении которых выполняются все четыре условия, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов.

В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

В соответствии с п.5 ПБУ 6/01 «Учет основных средств», к ОС относятся:

-

здания;

-

сооружения;

-

рабочие и силовые машины и оборудование;

-

измерительные и регулирующие приборы и устройства;

-

вычислительная техника;

-

транспортные средства;

-

инструмент;

-

производственный и хозяйственный инвентарь и принадлежности;

-

рабочий, продуктивный и племенной скот;

-

многолетние насаждения;

-

внутрихозяйственные дороги;

-

прочие соответствующие объекты.

В составе ОС также учитываются:

-

капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы);

-

капитальные вложения в арендованные объекты основных средств;

-

земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Кроме того, у лизингополучателя в составе ОС может учитываться предмет лизинга, если по условиям лизингового договора, лизинговое имущество учитывается на балансе лизингополучателя.

Также учетной политикой организации может быть предусмотрен учет в составе ОС:

-

специальных инструментов;

-

специальных приспособлений;

-

специального оборудования;

-

специальной одежды.

Обратите внимание: с 2011 года объекты недвижимости, права собственности на которые не зарегистрированы в установленном законодательством порядке, принимаются к бухгалтерскому учету в качестве ОС с выделением на отдельном субсчете к счету учета ОС (п.52 Методических указаний по бухгалтерскому учету ОС).

В состав ОС не включаются:

-

машины, оборудование и иные аналогичные предметы, числящихся как готовые изделия на складах организаций-изготовителей, как товары – на складах организаций, осуществляющих торговую деятельность;

-

предметы, сданные в монтаж или подлежащих монтажу, находящиеся в пути;

-

капитальные и финансовые вложения.

Объект ОС, находящийся в собственности двух или нескольких организаций, отражается каждой организацией в составе ОС пропорционально ее доле в общей собственности.

Обратите внимание:ОС, предназначенные исключительно для предоставления в аренду (с целью получения дохода), отражаются в бухгалтерском учете и отчетности в составе доходных вложений в материальные ценности.

В соответствии с п.14 ПБУ 6/01, стоимость ОС, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме следующих случаев:

-

достройка,

-

дооборудование,

-

реконструкция,

-

модернизация.

-

частичная ликвидация,

-

переоценка

объектов ОС.

Организация может производить переоценку ОС на конец отчетного периода. Использование этого права или отказ от него необходимо закрепить в учетной политике для целей бухгалтерского учета.

Обратите внимание:Переоценка ОС производится путем пересчета их остаточной или текущей (восстановительной) стоимости (если данный объект переоценивался ранее), и суммы амортизации, начисленной за все время использования объекта (п.15 ПБУ 6/01).

Сумма дооценки ОС в результате переоценки зачисляется в добавочный капитал организации. Последующая сумма уценки в пределах дооценки – уменьшает добавочный капитал.

Сумма уценки относится на финансовый результат в состав прочих расходов. Последующая дооценка в пределах предыдущей суммы уценки – на финансовый результат в состав прочих доходов.

Доходные вложения в материальные ценности (строка 1140) – указывается сумма остаточной стоимости ОС, учитываемых в составе доходных вложений в материальные ценности, на конец периода с учетом переоценки (в случае ее проведения).

Остаточная стоимость таких объектов ОС рассчитывается путем вычитания из сальдо на конец года по счету 03 «Доходные вложения в материальные ценности» сальдо на конец года по счету 02 «Амортизация основных средств».

Обратите внимание: для корректного определения сумм амортизации по собственным ОС и по доходным вложениям в материальные ценности можно использовать разные субсчета счета 02, отразив этот факт в учетной политике организации для целей бухгалтерского учета.

В составе доходных вложений в материальные ценности учитываются объекты ОС, приобретенные для предоставления в аренду/прокат и т.п.

Кроме того, у лизингодателя в составе ОС учитываются предметы лизинга, переданные лизингополучателям, если по условиям лизингового договора, лизинговое имущество учитывается на балансе лизингодателя.

Обратите внимание:Порядок учета, оценки и переоценки, а так же отражения в бухгалтерской отчетности доходных вложений в материальные ценности идентичен вышеописанному порядку, относящемуся к ОС организации (строка 1130).

Финансовые вложения (строка 1150) – указывается сумма долгосрочных (срок обращения/погашения превышает 12 месяцев) финансовых вложений организации на конец отчетного периода.

В соответствии с п.2 ПБУ 19/02 «Учет финансовых вложений», актив принимается организацией к бухгалтерскому учету в качестве финансовых вложений, если одновременно выполняются следующие условия:

-

имеются надлежаще оформленные документы, подтверждающие существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

-

к организации перешли финансовые риски, связанные с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

-

вложения способны приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т.п.).

Обратите внимание:Выданные беспроцентные займы не соответствуют требованиям, предъявляемым ПБУ 19/02 к финансовым вложениям, а значит, не включаются в составе финансовых вложений в бухгалтерской отчетности организации.

К финансовым вложениям относятся:

-

государственные и муниципальные ценные бумаги,

-

ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

-

вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

-

предоставленные другим организациям займы,

-

депозитные вклады в кредитных организациях (могут учитываться на счете 55 «Специальные счета в банках», субсчет «Депозитные счета»),

-

дебиторская задолженность, приобретенная на основании уступки права требования,

-

вклады организации-товарища по договору простого товарищества,

-

и пр.

К финансовым вложениям организации не относятся:

-

собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

-

векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги;

-

вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода;

-

драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности;

-

активы, имеющие материально-вещественную форму, такие как ОС, МПЗ, НМА.

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальная стоимость финансовых вложений, по которой они приняты к бухгалтерскому учету, может изменяться в случаях, установленных законодательством и ПБУ 19/02.

Для целей последующей оценки, финансовые вложения подразделяются на две группы:

-

(А) финансовые вложения, по которым текущая рыночная стоимость не определяется;

-

(Б) финансовые вложения, по которым можно определить текущую рыночную стоимость.

Обратите внимание:Малые предприятия (за исключением эмитентов публично размещаемых ценных бумаг), вправе осуществлять последующую оценку всех финансовых вложений в порядке, установленном для финансовых вложений, по которым их текущая рыночная стоимость не определяется (п.19 ПБУ 19/02).

(А) Финансовые вложения, по которым можно определить текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их стоимости на предыдущую отчетную дату.

Корректировку можно производить ежемесячно или ежеквартально (выбранный способ следует закрепить в учетной политике организации).

Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей стоимостью относится:

-

на финансовые результаты у коммерческой организации (в составе прочих доходов или расходов);

-

увеличение доходов/расходов у некоммерческой организации,

в корреспонденции со счетом учета финансовых вложений.

Обратите внимание:Если по объекту финансовых вложений, ранее оцениваемому по текущей рыночной стоимости, на отчетную дату текущая рыночная стоимость не определяется, такой объект отражается в бухгалтерской отчетности по стоимости его последней оценки (п.24 ПБУ 19/02).

(Б) Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости.

В соответствии с п.22 ПБУ 19/02, по долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, относить на финансовые результаты коммерческой организации (в составе прочих доходов или расходов) или уменьшение или увеличение расходов некоммерческой организации.

Организация должна закрепить в учетной политике порядок отражения в отчетности таких бумаг.

Обесценение финансовых вложений.

В соответствии с п. 38 ПБУ 19/02 «Учет финансовых вложений», организация должна проверять все свои финансовые вложения, по которым не определяется их текущая рыночная стоимость, на предмет их обесценения.

Если на отчетную дату и на предыдущую отчетную дату учетная стоимость финансовых вложений существенно выше их расчетной стоимости и при этом отсутствуют свидетельства того, что в будущем возможно существенное повышение расчетной стоимости финансовых вложений, то на лицо устойчивое снижение стоимости финансовых вложений (п. 37 ПБУ 19/02).

В тех случаях, когда проверка на обесценение подтверждает устойчивое существенное снижение стоимости финансовых вложений, организация образует резерв под обесценение финансовых вложений.

Напомним, что это обязанность, а не право организации.

Резерв создается на сумму разницы между учетной и расчетной стоимостью обесценивающихся финансовых вложений.

В соответствии с Письмом Минфина от 15.052008г. №03-03-06/1/312:

«Для определения расчетной цены акции налогоплательщиком самостоятельно или с привлечением оценщика должны использоваться методы оценки стоимости, предусмотренные законодательством РФ.

В случае, когда налогоплательщик определяет расчетную цену акции самостоятельно, используемый метод оценки стоимости должен быть закреплен в учетной политике налогоплательщика.

Для определения расчетной цены акции организацией, в частности, может быть использована стоимость чистых активов эмитента, приходящаяся на соответствующую акцию.»

Для отражения резерва в бухгалтерском учете используется счет 59 «Резервы под обесценение финансовых вложений». Аналитический учет по данному счету ведется по каждому финансовому вложению.

При создании резерва дебетуется счет 91 и кредитуется счет 59. При выбытии финансового вложения, по которому был создан резерв и при уменьшении сумм созданных резервов делается проводка – дебет счета 59 кредит 91.

Обратите внимание: суммы резерва под обесценение финансовых вложений не учитываются для целей налогового учета. На сумму расходов по данному резерву возникает постоянная разница и постоянное налоговое обязательство в соответствии с ПБУ 18/02.

В бухгалтерской отчетности суммовые показатели финансовых вложений отражаются за вычетом резерва под их обесценение.

Если организация создает резерв под обесценение финансовых вложений, то это признается изменением оценочного значения.

В соответствии с п.2 ПБУ 21/2008, «Изменение оценочных значений» изменением оценочного значения признается корректировка стоимости актива (обязательства) или величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод и обязательств и не является исправлением ошибки в бухгалтерской отчетности.

В соответствии с п.6 ПБУ 21/2008, в пояснительной записке к бухгалтерской отчетности организация должна раскрывать следующую информацию об изменении оценочного значения:

-

содержание изменения, повлиявшего на бухгалтерскую отчетность за данный отчетный период;

-

содержание изменения, которое повлияет на бухгалтерскую отчетность за будущие периоды, за исключением случаев, когда оценить влияние изменения на бухгалтерскую отчетность за будущие периоды невозможно. Факт невозможности такой оценки также подлежит раскрытию.

Отложенные налоговые активы (строка 1160) – указывается сумма отложенных налоговых активов (ОНА) на конец отчетного периода.

ОНА возникают при появлении вычитаемых временных разниц. Это та сумма отложенного налога, которая в будущем будет уменьшать сумму налога на прибыль «к уплате».

В соответствии с п.8 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах.

Согласно п. 14 ПБУ 18/02 ОНА отражаются в бухгалтерском учете с учетом всех вычитаемых разниц и признаются в том отчетном периоде, в котором возникают эти вычитаемые временные разницы.

Необходимым условием для признания ОНА является существование вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

Увеличение ОНА в отчетном периоде происходит с увеличением вычитаемых временных разниц. Соответственно, уменьшение ОНА происходит с уменьшением или полным погашением вычитаемых временных разниц.

ОНА = вычитаемая временная разница * 20% (ставка налога на прибыль).

ОНА отражаются в бухгалтерском учете на счете 09 «Отложенные налоговые активы» по видам активов. Остаток по счету 09 не должен быть кредитовым.

Бухгалтерские проводки:

-

при возникновении ОНА – Дт 09 «Отложенные налоговые активы» Кт 68.4.2 «Расчеты по налогу на прибыль»;

-

при уменьшении ОНА – Дт 68.4.2 «Расчеты по налогу на прибыль» Дт 09 «Отложенные налоговые активы».

В случае, если Налоговым кодексом предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке ОНА ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению вычитаемой временной разницы в следующем за отчетным или последующих отчетных периодах (п. 15 ПБУ 18/02).

Обратите внимание:При выбытии актива, по которому были начислены ОНА, происходит списание на счета прибылей и убытков той суммы ОНА, которая не будет увеличивать налогооблагаемую прибыль согласно НК РФ.

Прочие внеоборотные активы (строка 1170) – указывается сумма прочих внеоборотных активов на конец отчетного периода, не вошедших в предыдущие строки раздела 1 бухгалтерского баланса.

Обратите внимание:Показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности (п.11 ПБУ 4/99).

Рекомендуем закрепить в учетной политике уровень существенности и порядок его расчета.

Итого по разделу I (строка 1100) – указывается общая сумма внеоборотных активов организации на конец отчетного периода.

Строка 1100 = строка 1110 + строка 1120 + строка 1130 + строка 1140 + строка 1150 + строка 1160 + строка 1170.

2. Порядок заполнения раздела II. ОБОРОТНЫЕ АКТИВЫ бухгалтерского баланса.

Раздел 2 относится к активу бухгалтерского баланса. В данном разделе содержатся цифровые показатели, характеризующие оборотные активы организации, а именно:

-

Запасы.

-

НДС.

-

Дебиторская задолженность.

-

Финансовые вложения.

-

Денежные средства и денежные эквиваленты.

-

Прочие оборотные активы.

Запасы (строка 1210) – указывается общая сумма запасов организации на отчетную дату.

Показатели строки включают в себя следующие данные:

-

О сырье, материалах;

-

О готовой продукции;

-

О товарах;

-

О незавершенном производстве;

-

О расходах на продажу,

-

О РБП.

1. Материально-производственные запасы.

В соответствии с п.2 ПБУ 5/01 «Учет материально-производственных запасов» в качестве материально-производственных запасов (далее – МПЗ) признаются активы:

-

используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

-

предназначенные для продажи;

-

используемые для управленческих нужд организации.

-

Готовая продукция является частью МПЗ, предназначенных для продажи (конечный результат производственного цикла, активы, законченные обработкой (комплектацией), технические и качественные характеристики которых соответствуют условиям договора или требованиям иных документов.

-

Товары являются частью МПЗ, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи.

МПЗ принимаются к бухгалтерскому учету по фактической себестоимости, которая определяется исходя из фактически произведенных затрат на их приобретение и изготовление (п.58 ПБУ по ведению учета).

Обратите внимание:В фактическую себестоимость МПЗ включаются в том числе фактические затраты организации на доставку МПЗ и приведение их в состояние, пригодное для использования п.11 ПБУ 5/01).

Фактическая себестоимость МПЗ, полученных организацией:

-

по договору дарения,

-

безвозмездно,

-

остающихся от выбытия ОС и другого имущества,

определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Оценка МПЗ на конец отчетного периода (кроме товаров, учитываемых по продажной стоимости) производится в зависимости от принятого способа оценки запасов при их выбытии, т.е.:

-

по себестоимости каждой единицы запасов,

-

средней себестоимости,

-

себестоимости первых по времени приобретений.

На конец отчетного года МПЗ отражаются в бухгалтерском балансе по стоимости, определяемой исходя из используемых способов оценки запасов.

Готовая продукция отражается в бухгалтерском балансе по фактической или нормативной (плановой) производственной себестоимости, включающей затраты связанные с использованием в процессе производства:

-

ОС,

-

сырья,

-

материалов,

-

топлива,

-

энергии,

-

трудовых ресурсов,

-

другие затраты на производство продукции,

либо по прямым статьям затрат.

Отгруженные товары, сданные работы и оказанные услуги, по которым не признана выручка, отражаются в бухгалтерском балансе по фактической (или нормативной (плановой)) полной себестоимости, включающей наряду с производственной себестоимостью затраты, связанные с реализацией (сбытом) продукции, работ, услуг, возмещаемых договорной (контрактной) ценой.

В соответствии с п. 27 ПБУ 5/01 «Учет материально-производственных запасов», в случаях, если МПЗ:

-

морально устаревают;

-

полностью или частично теряют свои первоначальные качества;

-

учтены дороже текущей рыночной стоимости (стоимости продажи);

в бухгалтерском учете создается резерв под снижение стоимости таких МПЗ.

Этот резерв образуется за счет финансовых результатов организации и не учитывается для целей налогового учета, что влечет за собой возникновение постоянной разницы и ПНО в соответствии с ПБУ 18/02.

Резерв под снижение стоимости МПЗ образуется на сумму разницы между текущей рыночной стоимостью и фактической себестоимостью, если последняя выше текущей рыночной стоимости.

Такой резерв учитывается на счете 14 «Резервы под снижение стоимости материальных ценностей».

Начисление резерва происходит по дебету 91 счета и кредиту счета 14. При выбытии МПЗ, по которому был создан резерв и при уменьшении сумм созданных резервов делается проводка – дебет счета 14 кредит 91.

Резервы могут создаваться под давно неиспользуемые организацией материалы, залежавшиеся на складе готовую продукцию и товары (10, 41 и 43 счета).

В бухгалтерской отчетности суммы резерва под снижение стоимости МПЗ уменьшают стоимость соответствующих активов на всю сумму резерва.

Обратите внимание: порядок формирования резервов под снижение стоимости МПЗ, метод определения величины резерва, нужно отразить в учетной политике для целей бухгалтерского учета (например – отсутствует движение активов в течение года, резерв создается в размере 50%, свыше года – 100%).

В бухгалтерской отчетности подлежит раскрытию с учетом существенности, как минимум, следующая информация:

-

о способах оценки МПЗ по их группам (видам);

-

о последствиях изменений способов оценки МПЗ;

-

о стоимости МПЗ, переданных в залог;

-

о величине и движении резервов под снижение стоимости МЦ.

2. Незавершенное производство и расходы будущих периодов.

В соответствии с п.63 ПБУ по ведению бухучета, продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки, относятся к незавершенному производству.

Незавершенное производство в массовом и серийном производстве может отражаться в бухгалтерском балансе:

-

по фактической или нормативной (плановой) производственной себестоимости;

-

по прямым статьям затрат;

-

по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

РБП – затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

Налог на добавленную стоимость по приобретенным ценностям (строка 1220) – указывается сумма дебетового сальдо по счету 19 «Налог на добавленную стоимость по приобретенным ценностям».

Дебиторская задолженность (строка 1230) – указывается сумма дебиторской задолженности на конец отчетного периода.

Дебиторская задолженность формируется исходя из следующих показателей:

-

Авансы, предоплата, переплата поставщикам товаров, работ услуг.

-

Задолженность покупателей за проданные товары, выполненные работы, оказанные услуги.

-

Суммы переплаты, авансов по налогам и сборам.

-

Суммы переплаты, авансов по страховым взносам, выплаченные и не зачтенные пособия.

-

Суммы переплаты, авансов, выплаченных в адрес сотрудников и подотчетных лиц.

-

Суммы, выданные под отчет, по которым не были представлены авансовые расчеты и остаток средств не внесен в кассу организации.

-

Суммы, не внесенные учредителями в счет оплаты вкладов в уставный капитал.

-

Суммы прочей дебиторской задолженности.

В соответствии с п.74 ПБУ по ведению бухгалтерского учета, отражаемые в бухгалтерской отчетности суммы по расчетам с:

-

банками,

-

бюджетом,

должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается.

Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании:

-

данных проведенной инвентаризации,

-

письменного обоснования,

-

приказа (распоряжения) руководителя организации

и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались, или на увеличение расходов у некоммерческой организации.

Резерв по сомнительной дебиторской задолженности

Создание резерва по сомнительным долгам регламентируется ПБУ «По ведению бухгалтерского учета и бухгалтерской отчетности в РФ».

В соответствии с новой редакцией этого Положения, с отчетности за 2011 год создание оценочного резерва по сомнительным долгам стало обязательным для всех организаций.

Теперь в учетной политике организации нет нужды указывать, будет создавать организация резерв или нет. А вот порядок создания данного резерва и критерии оценки вероятности и признания долгов сомнительными, прописать нужно обязательно.

В соответствии с п. 70 ПБУ по ведению бухучета, организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

Учет резервов по сомнительным долгам ведется на счете 63 «Резервы по сомнительным долгам» обособленно по каждому сомнительному долгу, что может быть весьма трудоемким в случае большого количества контрагентов у предприятия.

Начисление созданных резервов отражается по дебету счета 91 и кредиту счета 63.

Списание сумм сомнительных долгов по истечении сроков исковой давности или по другим основаниям за счет резерва, отражается по дебету счета 63 и кредиту счета учета расчетов (60, 62, 73, 76).

В соответствии с п. 77 ПБУ по ведению бухучета, дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном пунктом 70 настоящего Положения, или на увеличение расходов у некоммерческой организации.

Суммы дебиторской задолженности в бухгалтерском балансе организации отражаются за вычетом сумм резерва по сомнительным долгам.

Обратите внимание: списанные суммы дебиторской задолженности необходимо учитывать на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение последующих пяти лет.

Утвердив в учетной политике организации для целей налогового учета порядок создания резерва по сомнительным долгам, мы можем создавать резерв и в налоговом учете (п. 3 ст. 266 Налогового кодекса РФ).

В соответствии с п. 1 ст. 266 Налогового кодекса РФ, сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией.

При этом для резерва по сомнительным долгам в налоговом учете действуют некоторые ограничения. Так, например, в соответствии с п. 4 ст. 266 Налогового кодекса РФ, сумма создаваемого резерва по сомнительным долгам не может превышать 10 процентов от выручки отчетного (налогового) периода, определяемой в соответствии со статьей 249 Налогового кодекса.

Таким образом, в учете предприятия снова могут возникнуть временные, а в некоторых случаях и постоянные разницы в соответствии с ПБУ 18/02.

Способы и уровень детализации показателей дебиторской задолженности, примененные при отражении сумм дебиторской задолженности в бухгалтерской отчетности, необходимо закрепить в учетной политике организации и отразить в пояснительной записке.

Финансовые вложения (за исключением денежных эквивалентов) (строка 1240) – указывается сумма краткосрочных финансовых вложений организации на конец отчетного периода.

Порядок учета и отражения финансовых вложений в бухгалтерской отчетности подробно описан в комментариях к строке 1150.

Обратите внимание:В показатель данной строки не включаются суммы, приравненные к денежным эквивалентам.

Порядок отделения денежных эквивалентов от других финансовых вложений необходимо закрепить в учетной политике организации и отразить в пояснительной записке к бухгалтерской отчетности.

Денежные средства и денежные эквиваленты (строка 1250) – указывается сумма остатка наличных и безналичных денежных средств и денежных эквивалентов (высоколиквидных финансовых вложений) на конец отчетного периода.

В состав денежных средств и эквивалентов включаются суммы остатков:

-

В кассе организации.

-

В операционной кассе.

-

На расчетных счетах.

-

На валютных счетах.

-

В аккредитивах.

-

В чековых книжках.

-

На прочих специальных счетах.

-

В переводах «в пути».

Суммы остатков денежных документов (например, авиа и железнодорожные билеты) учитываемые на счете 50.3 «Денежные документы» не включаются в сумму показателя строки 1250, а учитываются в составе прочих оборотных активов по строке 1260.

Денежные средства и денежные эквиваленты организации могут быть выражены как в рублях, так и в иностранной валюте. Суммы в иностранной валюте подлежат пересчету в рубли РФ в соответствии с требованиями ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Пересчет стоимости:

-

денежных знаков в кассе организации,

-

средств на банковских счетах (банковских вкладах),

-

денежных и платежных документов,

-

ценных бумаг (за исключением акций),

-

средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков),

выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату.

В соответствии с п.5 ПБУ 3/2006, пересчет стоимости денежных средств и эквивалентов, выраженных в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому ЦБ РФ.

Для составления бухгалтерской отчетности пересчет стоимости денежных средств и эквивалентов в рубли производится по курсу, действующему на отчетную дату.

Обратите внимание: В соответствии с п.5 ПБУ 23/2011, высоколиквидными финансовыми вложениями являются те вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (далее – денежные эквиваленты).

К денежным эквивалентам могут быть отнесены депозиты, размещенные в банках, векселя Сбербанка РФ на предъявителя с фиксированной стоимостью и прочие подобные активы.

Порядок отделения денежных эквивалентов от других финансовых вложений необходимо закрепить в учетной политике организации и отразить в пояснительной записке к бухгалтерской отчетности.

Показатели бухгалтерского баланса по строке 1250 не содержат информации о структуре поступления и выбытия денежных средств, что влечет за собой проблему оценки фактического финансового положения организации.

Расшифровкой к строке 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса является Отчет о движении денежных средств (форма 4 бухгалтерской отчетности).

Обратите внимание:Показатель строки 1250 баланса должен соответствовать показателю строки «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» (строка 4500) Отчета о движении денежных средств. Если эти суммы не равны, то необходимо расшифровать и пояснить возникшие отклонения в пояснительной записке к отчетности.

Прочие оборотные активы (строка 1260) – указывается сумма прочих оборотных активов на конец отчетного периода, не вошедших в предыдущие строки раздела 1 бухгалтерского баланса.

Такими активами могут быть, например:

-

Денежные документы

-

НДС по авансам и предоплатам.

-

НДС, начисленный по отгрузке.

-

НДС по экспорту «к возмещению».

-

Расходы будущих периодов.

-

Недостачи и потери от порчи ценностей.

-

Оценочные обязательства.

Обратите внимание:Показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности (п.11 ПБУ 4/99).

Рекомендуем закрепить в учетной политике уровень существенности и порядок его расчета.

Итого по разделу II (строка 1200) – указывается общая сумма оборотных активов организации на конец отчетного периода.

Строка 1200 = строка 1210 + строка 1220 + строка 1230 + строка 1240 + строка 1250 + строка 1260.

БАЛАНС (строка 1600) – указывается общая сумма активов организации на конец отчетного периода.

Строка 1600 = Строка 1100 + Строка 1200.

ПРИМЕР ЗАПОЛНЕНИЯ АКТИВА БУХГАЛТЕРСКОГО БАЛАНСА

ПАССИВ

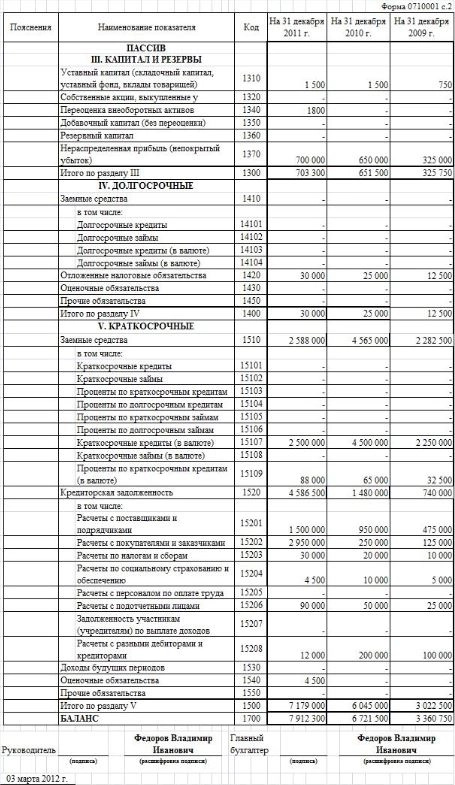

3. Порядок заполнения раздела III. КАПИТАЛ И РЕЗЕРВЫ бухгалтерского баланса.

Раздел 3 относится к пассиву бухгалтерского баланса и содержит цифровые показатели, характеризующие капитал и резервы организации, а именно:

-

Уставный капитал.

-

Собственные акции, выкупленные у акционеров.

-

Переоценка внеоборотных активов.

-

Добавочный капитал.

-

Резервный капитал.

-

Нераспределенная прибыль (непокрытый убыток).

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) (строка 1310) – указывается сумма уставного капитала организации на конец отчетного периода, закрепленная в учредительных документах.

Показатели бухгалтерского баланса по строке 1310 не содержат информации об изменениях капитала.

Расшифровкой к строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» бухгалтерского баланса является Отчет об изменениях капитала.

Обратите внимание:Показатель строки 1310 бухгалтерского баланса должен соответствовать показателю столбца «Уставный капитал» строки «Величина капитала на 31 декабря 2011г.» (строка 3300) Отчета об изменениях капитала.

Собственные акции, выкупленные у акционеров (строка 1320) – указывается сумма дебетового сальдо по счету 81 «Собственные акции (доли)» на конец отчетного периода.

Собственные акции/доли, выкупленные у акционеров/участников, отражаются в отчетности в сумме фактических затрат на их выкуп, вне зависимости от номинальной стоимости.

Обратите внимание:Показатель строки 1320 бухгалтерского баланса должен соответствовать показателю столбца «Собственные акции, выкупленные у акционеров» строки «Величина капитала на 31 декабря 2011г.» (строка 3300) Отчета об изменениях капитала.

Данный показатель отражается в круглых скобках.

Переоценка внеоборотных активов (строка 1340) – указывается кредитовое сальдо по счету 83 «Добавочный капитал», в части переоценки внеоборотных активов, на конец отчетного периода с учетом переоценки, проведенной на 31.12.2011г.

Обратите внимание:Переоценка ОС производится путем пересчета их остаточной или текущей (восстановительной) стоимости (если данный объект переоценивался ранее), и суммы амортизации, начисленной за все время использования объекта (п.15 ПБУ 6/01).

Переоценка НМА производится путем пересчета их остаточной стоимости (п.19 ПБУ 14/2007).

Суммы дооценки внеоборотных активов, возникшие по результатам переоценок за 2009 и 2010 год отражаются в бухгалтерской отчетности следующим образом:

-

«на 31 декабря 2009г.» – суммы дооценки отраженные по кредиту 83 счета на 01.01.2010г.

-

«на 31 декабря 2010г.» – суммы дооценки отраженные по кредиту 83 счета на 01.01.2011г.

Добавочный капитал (без переоценки) (строка 1350) – указывается сумма кредитового сальдо по счету 83 «Добавочный капитал», на конец отчетного периода, за вычетом сумм кредитового сальдо, образовавшегося в связи с переоценкой активов.

К суммам добавочного капитала относится, например, превышение продажной стоимости акций/долей над их номинальной стоимостью.

Резервный капитал (строка 1360) – указывается сумма резервного капитала организации на конец отчетного периода.

По данной строке отражаются суммы резервных (и иных) фондов, образованных в соответствии с учредительными документами и положениями действующего законодательства.

В соответствии с п.1 ст.30 Закона №14-ФЗ «Об обществах с ограниченной ответственностью», Общество может создавать резервный фонд и иные фонды в порядке и в размерах, которые установлены уставом общества.

В соответствии с п.1 ст.35 №208-ФЗ «Об акционерных обществах», в обществе создается резервный фонд в размере, предусмотренном уставом общества, но не менее 5 процентов от его уставного капитала.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не может быть менее 5 процентов от чистой прибыли до достижения размера, установленного уставом общества.

Резервный фонд общества предназначен для покрытия его убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств.

Резервный фонд не может быть использован для иных целей.

Порядок создания резервных (и иных) фондов, а так же порядок отчислений в эти фонды, рекомендуем закрепить в учетной политике для целей бухгалтерского учета и отразить в пояснительной записке к отчетности.

Обратите внимание:Показатель строки 1360 бухгалтерского баланса должен соответствовать показателю столбца «Резервный капитал» строки «Величина капитала на 31 декабря 2011г.» (строка 3300) Отчета об изменениях капитала.

Нераспределенная прибыль (непокрытый убыток) (строка 1370) – указывается сумма нераспределенной прибыли (непокрытых убытков), отражаемая на конец года по счету 84 «Нераспределенная прибыль (непокрытый убыток)».

Обратите внимание:Показатель строки 1370 бухгалтерского баланса должен соответствовать показателю столбца «Нераспределенная прибыль (не покрытый убыток)» строки «Величина капитала на 31 декабря 2011г.» (строка 3300) Отчета об изменениях капитала.

Показатель по строке 1370 указывается без скобок, если сальдо положительное (при отражении нераспределенной прибыли) и в круглых скобках, если полученный результат отрицателен (при отражении непокрытых убытков).

Итого по разделу III (строка 1300) – указывается общая сумма собственного капитала организации на конец отчетного периода.

Строка 1300 = строка 1310 + строка 1320 + строка 1340 + строка 1350 + строка 1360 + строка 1370.

Обратите внимание:Показатель строки 1300 бухгалтерского баланса должен соответствовать показателю столбца «ИТОГО» строки «Величина капитала на 31 декабря 2011г.» (строка 3300) Отчета об изменениях капитала.

4. Порядок заполнения раздела IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА бухгалтерского баланса.

Раздел 4 относится к пассиву бухгалтерского баланса и содержит цифровые показатели, характеризующие долгосрочные (свыше 12 месяцев) обязательства организации, а именно:

-

Заемные средства.

-

Отложенные налоговые обязательства.

-

Оценочные обязательства.

-

Прочие обязательства.

Заемные средства (строка 1410) – указывается сумма заемных средств организации (кредитов и займов, в том числе – вексельных и облигационных), привлеченных на долгосрочной основе, на конец отчетного периода, отражаемых на счете 67 «Расчеты по долгосрочным кредитам и займам».

В соответствии с п.2 ПБУ 15/2008 «Учет расходов по займам и кредитам», основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

В соответствии со ст. 807 ч.2 Гражданского кодекса, договор займа считается заключенным с момента передачи денег или других вещей.

Таким образом, в соответствии с действующим законодательством, в составе кредиторской задолженности следует отражать лишь суммы займа, которые были фактически получены заемщиком.

Иначе дело обстоит с заемными средствами в виде кредитов.

В соответствии со ст. 819 ч.2 Гражданского кодекса, по кредитному договору банк (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором.

Если в договоре не предусмотрено иное, то в соответствии со ст. 821 ГК РФ, кредитор вправе отказаться от предоставления кредита только в двух случаях.

1. При наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. В случае возникновения судебных споров, кредитор должен подтвердить обоснованность отказа.

2. В случае не целевого использования кредита заемщиком, если в соответствии с договором за ним закреплена такая обязанность.

Заемщик не вправе понудить кредитора исполнить его обязательство по выдаче кредита. Однако, если отказ кредитора необоснован, заемщик может требовать возмещения убытков, связанных с нарушением кредитором своего обязательства.

Эта позиция подтверждается судебной практикой. Например, Постановление ФАС Московского округа от 25.03.2011г. №КГ-А40/1415-11.

Такой же подход описывается и в Информационном письме ВАС РФ от 13.11.2011г. Требование заёмщика о взыскании с банка убытков, причинённых нарушением обязательства по выдаче кредита, могут быть удовлетворены судом, если сумма кредита не была выдана в установленный договором срок и отсутствуют обстоятельства, указанные в пункте 1 статьи 821 ГК РФ (п.11 Информационного письма).

Если же в договоре указаны условия, по которым банк вправе не предоставлять кредит, то наступление этих условий и будет являться достаточным основанием в отказе от предоставления денежных средств.

Таким образом, в соответствии с положениями Гражданского кодекса, в отчетности следует отражать сумму обязательства в следующих размерах:

-

При получении займа, в размере фактически полученных денежных средств.

-

При получении кредита, в размере суммы, указанной в договоре, уделяя особое внимание условиям кредитного договора.

Этот же подход мы рекомендуем применять при раскрытии в пояснительной записке к годовой бухгалтерской отчетности информации о суммах займов (кредитов), недополученных по сравнению с условиями договоров займа (кредита) в соответствии с п.18 ПБУ 15/2008:

-

При «недополучении» средств по договору займа, в пояснительной записке ничего не указывать, т.к. в соответствии с ГК РФ займодавец не является должником заемщика по договору займа.

-

При «недополучении» кредита, в пояснительной записке указать размер «недополученной» суммы, по сравнению с суммой, указанной в договоре, уделяя особое внимание условиям кредитного договора.

В соответствии с п.73 ПБУ по ведению бухгалтерского учета, задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов.

Обратите внимание: Суммы задолженности по процентам с долгосрочных заемных обязательств, которые по условиям договора подлежат оплате в срок, не превышающий 12 месяцев, отражаются в составе краткосрочных заемных средств. Суммы задолженности по процентам, срок уплаты которых превышает 12 месяцев, отражаются в составе долгосрочных заемных средств.

Отложенные налоговые обязательства (строка 1420) – указывается сумма отложенных налоговых обязательств (ОНО) на конец отчетного периода.

При появлении налогооблагаемых временных разниц возникает отложенное налоговое обязательство (далее – ОНО). Это сумма отложенного налога, которая в будущем будет увеличивать сумму налога на прибыль «к уплате».

В соответствии с п.8 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах.

Согласно п. 15 ПБУ 18/02 ОНО отражаются в бухгалтерском учете с учетом всех налогооблагаемых разниц и признаются в том отчетном периоде, в котором возникают эти налогооблагаемые временные разницы.

Увеличение ОНО в отчетном периоде происходит с увеличением налогооблагаемых временных разниц.

Соответственно, уменьшение ОНО происходит с уменьшением или полным погашением налогооблагаемых временных разниц.

ОНО = налогооблагаемая временная разница * ставка налога на прибыль.

ОНО отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» по видам обязательств. Бухгалтерские проводки:

-

при возникновении ОНО – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 77 «Отложенные налоговые обязательства»;

-

при уменьшении ОНО – Дт 77 «Отложенные налоговые обязательства» Кт 68.4.2 «Расчеты по налогу на прибыль».

Обратите внимание: В случае, если Налоговым кодексом предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке ОНО ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах (п. 15 ПБУ 18/02).

При выбытии актива или обязательства, по которому были начислены ОНО, происходит списание на счета прибылей и убытков той суммы ОНО, которая не будет увеличивать налогооблагаемую прибыль согласно НК РФ.

Оценочные обязательства (строка 1430) – указывается сумма долгосрочных оценочных обязательств на конец отчетного периода, учитываемых на счете 96 «Резервы предстоящих расходов».

В соответствии с п. 5 ПБУ 8/2010, оценочное обязательство признается в бухгалтерском учете при одновременном соблюдении нескольких условий.

Условие первое – неизбежность. У организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной деятельности, исполнения которой невозможно избежать (п. 5 ПБУ 8/2010).

Условие второе – расход вероятен. Уменьшение экономических выгод организации, необходимое для исполнения оценочного обязательства, вероятно (п. 5 ПБУ 8/2010).

Условие третье – сумма возможного расхода может быть обоснованно оценена. Величина оценочного обязательства может быть обоснованно оценена (п. 5 ПБУ 8/2010).

Обратите внимание:в соответствии с п. 2 ПБУ 8/2010, положение не применяется в отношении:

а) договоров, по которым по состоянию на отчетную дату хотя бы одна сторона договора не выполнила полностью своих обязательств, за исключением договоров, неизбежные расходы на исполнение которых превосходят поступления, ожидаемые от их исполнения (далее – заведомо убыточные договоры). Не является заведомо убыточным договор, исполнение которого может быть прекращено организацией в одностороннем порядке без существенных санкций;

б) резервного капитала, резервов, формируемых из нераспределенной прибыли организации;

в) оценочных резервов;

г) сумм, которые оказывают влияние на величину налога на прибыль организаций, подлежащего уплате в следующем за отчетным или в последующих отчетных периодах, учитываемых в соответствии с ПБУ 18/02 “Учет расчетов по налогу на прибыль организаций”.

Кроме примеров, приведенных в самом ПБУ 8/2010, к оценочным обязательствам на данный момент относятся предстоящие выплаты отпускных и страховых взносов с них.

Обратите внимание:Выбранный метод оценки и расчета всех признаваемых оценочных обязательств, состав и форму расчетов, подтверждающих величину оценочного обязательства, необходимо закрепить в учетной политике организации.

Прочие обязательства (строка 1450) – указывается сумма прочих долгосрочных обязательств организации на конец отчетного периода, не вошедших в предыдущие строки раздела 4 бухгалтерского баланса.

Обратите внимание:Показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности (п.11 ПБУ 4/99).

Рекомендуем закрепить в учетной политике уровень существенности и порядок его расчета.

Итого по разделу IV (строка 1400) – указывается общая сумма долгосрочных обязательств организации на конец отчетного периода.

Строка 1400 = строка 1410 + строка 1420 + строка 1440 + строка 1450.

5. Порядок заполнения раздела V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА бухгалтерского баланса.

Раздел 5 относится к пассиву бухгалтерского баланса и содержит цифровые показатели, характеризующие краткосрочные обязательства организации, а именно:

-

Заемные средства.

-

Кредиторская задолженность.

-

Доходы будущих периодов.

-

Оценочные обязательства.

-

Прочие обязательства.

Заемные средства (строка 1510) – указывается сумма заемных средств организации (кредитов и займов, в том числе – вексельных и облигационных), привлеченных на краткосрочной основе, на конец отчетного периода, отражаемых на счете 66 «Краткосрочные кредиты».

В соответствии с п.73 ПБУ по ведению бухгалтерского учета, задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов.

Обратите внимание: Суммы задолженности по процентам с краткосрочных заемных средств, которые по условиям договора подлежат оплате в срок, не превышающий 12 месяцев, отражаются в составе краткосрочных заемных средств. Суммы задолженности по процентам, срок уплаты которых превышает 12 месяцев, отражаются в составе долгосрочных заемных средств.

Порядок учета и отражения заемных средств в бухгалтерской отчетности подробно описан в комментариях к строке 1410.

Кредиторская задолженность (строка 1520) – указывается сумма кредиторской задолженности, срок обращения (погашения) которой не превышает 12 месяцев после отчетной даты.

Кредиторская задолженность формируется исходя из следующих показателей:

-

Авансы, предоплата, переплата полученные от покупателей и заказчиков.

-

Задолженность перед поставщиками за приобретенные товары, работы, услуги.

-

Суммы задолженности по налогам и сборам.

-

Суммы задолженности по страховым взносам.

-

Суммы задолженности перед сотрудниками и подотчетными лицами.

-

Суммы прочей кредиторской задолженности.

В соответствии с п.74 ПБУ по ведению бухгалтерского учета, отражаемые в бухгалтерской отчетности суммы по расчетам:

-

с банками,

-

с бюджетом,

должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается.

Способы и уровень детализации показателей кредиторской задолженности, примененные при отражении сумм задолженности в бухгалтерской отчетности, необходимо закрепить в учетной политике организации и отразить в пояснительной записке.

Доходы будущих периодов (строка 1530) – указывается сумма доходов, полученных в отчетном периоде, но относящаяся к следующим периодам, на конец отчетного года.

Данные доходы учитываются на счете 98 «Доходы будущих периодов».

С 2011 года в соответствии с Приказом Минфина от 24.12.2010г. №186н, утратил силу п.81 ПБУ по ведению бухгалтерского учета «Доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как доходы будущих периодов».

В связи с этим, в 2011 году в составе доходов будущих периодов могут быть учтены:

-

Суммы бюджетных средств на финансирование капитальных расходов (целевое финансирование) учитывается в качестве доходов будущих периодов при вводе объектов внеоборотных активов в эксплуатацию с последующим отнесением в течение срока полезного использования объектов внеоборотных активов в размере начисленной амортизации на финансовые результаты организации как прочие доходы (п.9 ПБУ 13/2000 «Учет государственной помощи»).

-

Разница между суммой лизинговых платежей и стоимостью лизингового имущества, включая НДС (п. 4 разд. 3 Указаний об отражении в бухучете операций по договору лизинга).

Также, в соответствии с п.20 ПБУ 13/2000, в зависимости от выбранного способа учета, закрепленного в учетной политике, в доходах будущих периодов могут отражаться остатки средств целевого финансирования, в части предоставленных организации бюджетных средств:

-

либо по статье «Доходы будущих периодов»;

-

либо обособленно (с учетом существенности) в разделе «Краткосрочные обязательства».

Оценочные обязательства (строка 1540) – указывается сумма краткосрочных оценочных обязательств на конец отчетного периода, учитываемых на счете 96 «Резервы предстоящих расходов».

Порядок учета и отражения оценочных обязательств в бухгалтерской отчетности подробно описан в комментариях к строке 1430.

Обратите внимание:Выбранный метод оценки и расчета всех признаваемых оценочных обязательств, состав и форму расчетов, подтверждающих величину оценочного обязательства, необходимо закрепить в учетной политике организации.