Содержание

- Общая информация

- Представление на бумажном носителе

- Шаблоны и формы налоговой отчетности

- Представление в электронной форме

- Электронные счета-фактуры

- Коды классификации доходов бюджета

- Порядок подключения

- Контрольные соотношения к налоговым декларациям

- Часто задаваемые вопросы

Общая информация

Налоговая отчетность

включает в себя совокупность документов, отражающих сведения об исчислении и уплате налогов физическими лицами, индивидуальными предпринимателями и организациями.

К налоговой отчетности относится налоговая декларация и налоговый расчет авансового платежа.

Налоговая декларация

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме налога подлежащего уплате и о

других данных, служащих основанием для исчисления налога. (ст. 80 НК РФ).

Налоговый расчет авансового платежа

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме авансового платежа подлежащего

уплате и о других данных, служащих основанием для исчисления авансового платежа. (ст. 80 НК РФ).

Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

— это документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных

налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Бухгалтерская отчетность

— это сведения об имущественном и финансовом положении организации и о конечных результатах ее хозяйственной деятельности в определенном периоде.

Отчетность представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента). Порядок представления налогоплательщиками налоговой отчетности в налоговые органы регламентирован статьей 80 НК РФ.

Способы представления

Существует два варианта представления налоговой и бухгалтерской отчетности:

- На бумажном носителе;

- В электронной форме.

Представление на бумажном носителе

Налоговая декларация (расчет) может быть представлена по установленной форме на бумажном носителе.

Вы можете сдать отчетность в ИФНС лично или через уполномоченного представителя.

Подать налоговую декларацию может как лично руководитель организации (предприниматель) или бухгалтер, так и уполномоченный представитель организации (предпринимателя).

Датой подачи налоговых деклараций и бухгалтерской отчетности законным или уполномоченным представителем организации считается дата фактического представления их в налоговый орган на бумажных носителях.

В соответствии с требованиями максимальное время ожидания в очереди не должно превышать 15 минут! Если время ожидания в очереди превысило 15 минут, сообщите нам.

Перейти Заранее спланировать визит к налоговому инспектору и свести к минимуму время ожидания в очереди позволит сервис «Онлайн-запись на прием в налоговый орган».

Представление в электронной форме

Через оператора ЭДО

Представление отчетности в электронной форме осуществляется по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи через операторов электронного документооборота.

ТКС – это система представления налоговой и бухгалтерской отчетности в электронном виде.

Преимущества данного способа представления:

- нет необходимости приходить в налоговые органы, так как отчетность в любое время суток может быть отправлена из офиса налогоплательщика (экономия временных затрат);

- не требуется дублирования сдаваемых документов на бумажных носителях;

- сокращение количества технических ошибок (отчетность формируется в утвержденном формате с использованием средств выходного контроля, посредством которого проверяется правильность заполнения полей форм отчетности);

- оперативность обновления форматов представления отчетности (при изменении форм налоговой и (или) бухгалтерской отчетности или введении новых форм отчетности до срока представления отчетности налогоплательщик получает возможность обновить версии

форматов в электронном виде); - гарантия подтверждения доставки документов (возможность в течение суток получить подтверждение выполнения обязательств налогоплательщиком, а также в оперативном режиме посмотреть свою личную карточку, таким образом, нет необходимости ждать актов

сверки); - защита отчетности, представляемой в электронной форме по ТКС, от просмотра и корректировки третьими лицами;

- возможность получения в электронном виде справки о состоянии расчетов с бюджетом, выписки операций по расчетам с бюджетом, перечень налоговой и бухгалтерской отчетности, представленной в налоговую инспекцию, акт сверки расчетов по налогам, сборам,

пеням и штрафам, актуальные разъяснения ФНС России по налоговому законодательству а также направить запрос информационного характера в налоговые органы.

Через сайт ФНС России

Представление отчетности в электронной форме с применением усиленной квалифицированной электронной подписи в рамках проводимого ФНС России пилотного проекта может осуществляться через сайт Федеральной налоговой службы Российской Федерации.

Перейти Подробную информацию о данном способе представления можно получить с помощью сервиса “Представление налоговой и бухгалтерской отчетности в электронном виде”.

В отдельных случаях налогоплательщики обязаны представлять налоговую декларацию в электронной форме (ст. 80 НК РФ)

- если среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- если создана (в том числе реорганизована) организация с численностью работников превышающая 100 человек;

- если такая обязанность предусмотрена применительно к конкретному налогу. С 01.01.2014 года данная норма будет действовать в отношении налога на добавленную стоимость.

Перейти Скачать форматы, XSD-схемы и инструкции можно с помощью сервиса: Справочник налоговой и бухгалтерской отчетности

Порядок подключения

1

Выбираем оператора связи и заключаем с ним договор

Оператор электронного документооборота — организация, предоставляющая услуги по обмену открытой и конфиденциальной информацией между налоговыми органами и налогоплательщиками в рамках системы представления налоговых деклараций и бухгалтерской

отчетности в электронном виде по ТКС.

2

Получаем электронную подпись

В соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи» с 01.01.2022 обязанность по выпуску квалифицированной электронной подписи возлагается на Федеральную налоговую службу (пункты выдачи КЭП).

Более подробную информацию про получение квалифицированной электронной подписи можно узнать перейдя по ссылке.

При предоставлении отчетности по ТКС она должна быть передана с применением усиленной квалифицированной электронной подписи (ст. 80 НК РФ).

Понятие усиленной квалифицированной электронной подписи введено Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи» (ст. 5 Закона).

Документ в электронном виде, подписанный электронной подписью, приобретает юридический статус, т.е. имеет такую же юридическую силу, как и бумажный документ с собственноручной подписью и печатью.

3

Приобретаем программное обеспечение

совместимое с программным обеспечением, установленным в Вашей налоговой инспекции, и устанавливаем его на компьютере, имеющем выход в сеть Интернет. Необходимое программное обеспечение может быть предоставлено оператором связи.

При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Часто задаваемые вопросы

Сколько времени займет сдача налоговой отчетности в ИФНС?

При личном представлении налоговой декларации (расчета) прием документов осуществляется непосредственно в момент ее представления. При этом максимальное время приема одной налоговой декларации в налоговой инспекции составляет десять минут.

Нет времени сходить в налоговую, может ли супруг подать за меня налоговую декларацию?

Налоговая декларация может быть представлена в ИФНС как лично, так и через уполномоченного представителя. Обязательным условием при этом является наличие у представителя налогоплательщика нотариально удостоверенной доверенности. То есть только при

наличии нотариально удостоверенной доверенности супруг может представлять интересы супруги в отношениях с налоговыми органами и, в частности, представить за нее налоговую декларацию.

Как обеспечивается конфиденциальность информации, передаваемой по телекоммуникационным каналам связи?

Защиту и конфиденциальность передаваемой по ТКС информации обеспечивают средства криптографической защиты информации и применяемая при сдаче налоговой отчетности электронно-цифровая подпись. Это комплекс аппаратно-программных средств, обеспечивающих

защиту информации в соответствии с утвержденными стандартами и сертифицированных в соответствии с действующим законодательством. Их применение способствует сохранению конфиденциальности переписки и защиту файлов отчетности от несанкционированных

исправлений.

Можно ли сдавать отчетность по телекоммуникационным каналам связи в выходные дни?

При передаче отчетности по телекоммуникационным каналам связи расширяются временные рамки ее представления. Налогоплательщик имеет возможность сдать отчетность по ТКС в любое время суток, включая выходные дни.

Как узнать, что отправленная по телекоммуникационным каналам связи отчетность получена ИФНС?

Дата и время отправки отчетности фиксируются спецоператором связи. После отправки отчетности в ИФНС налогоплательщик получает подтверждение ее получения, имеющее в спорных ситуациях юридическую силу.

Оформив подписку, Вы сможете получать новости по теме “Представление налоговой и бухгалтерской отчётности” на следующий адрес электронной почты:

Поле заполнено некорректно

Какой заполнять бланк

Действующая форма декларации по налогу на прибыль организаций утверждена Приложением № 1 к приказу ФНС России от 23.09.2019 № ММВ-7-3/475. Этим же документом утверждён:

-

порядок заполнения декларации по прибыли (Приложение № 2, далее – Порядок);

-

электронный формат (Приложение № 3).

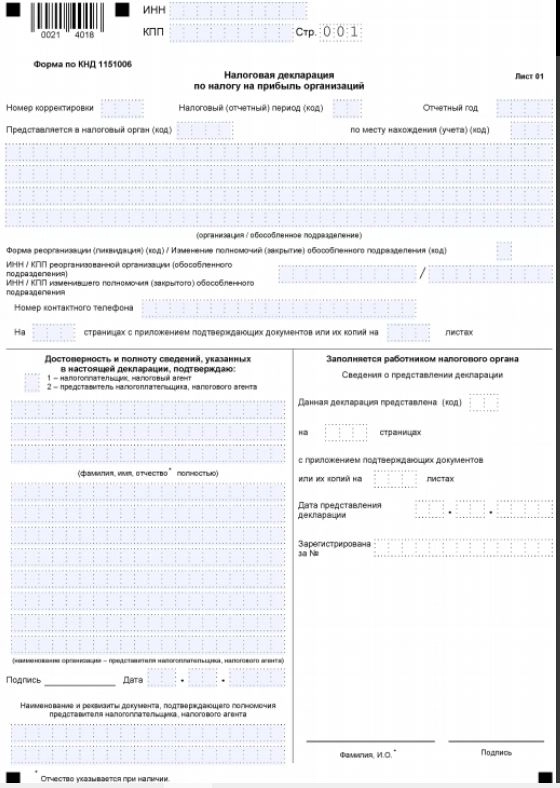

Официальное название рассматриваемого документа – «Налоговая декларация по налогу на прибыль организаций».

Может так случиться, что у организации за определённые отчетные (налоговые) периоды не было доходов и расходов. В «нулевой» декларации не нужно представлять все листы. Ее состав зависит от способа уплаты авансовых платежей по налогу на прибыль, который применяет организация, и периода, за который надо отчитаться (п. п. 1.1, 1.3 Порядка заполнения декларации по налогу на прибыль).

А вот как заполнять декларацию в 2023 году — вопрос уже другой. Ее опять поменяли. Мы позвали экспертов на курс, чтобы они рассказали, как теперь по новому работать бухгалтерам.

Пока посмотрите в бесплатном уроке, как заполнять платежку по ЕНП.

Смотреть урок

Состав декларации по налогу на прибыль

Сразу скажем, что она имеет сложную структуру: состоит из 9 листов и двух приложений. Сами листы тоже зачастую имеют продолжение и своё приложение.

Свою специфику имеет декларация по налогу на прибыль по консолидированной группе налогоплательщиков (КГН). В ней отражают данные о доходах и расходах каждого участника и в целом по КГН.

В декларацию по налогу на прибыль по КГН необходимо включить (п. 1.13 Порядка заполнения декларации по налогу на прибыль):

титульный лист (лист 01);

-

подраздел 1.1 разд. 1;

-

лист 02;

-

Приложения № 1 и № 2 к листу 02;

-

Приложения № № 6, 6а и 6б к листу 02.

Что заполнять

Как видно из бланка, отдельные листы и части декларации по прибыли заполняют в зависимости от ситуации. Большую их часть в общем случае компании вообще не заполняют.

Обычно в декларацию включают (обязательный минимум):

-

титульный лист;

-

подразделы 1.1 и 1.2 разд. 1;

-

лист 02;

-

Приложения 1 и 2 к листу 02.

Состав декларации также может отличаться в зависимости от периода подачи – за отчетный или налоговый период.

|

СТРУКТУРНАЯ ЧАСТЬ ДЕКЛАРАЦИИ |

ПОЯСНЕНИЕ |

|

Подразделы 1.2 и 1.3 Раздела 1 Приложения № 3, 4, 5 и 7 к Листу 02 Листы 03-09 и Приложение № 1 к Листу 09 Приложения № 1 и 2 к декларации |

Заполняют только:

|

|

Подраздел 1.2 Раздела 1 |

Не заполняют за налоговый период |

|

Приложение N 4 к Листу 02 |

Заполняют только за 1 квартал и налоговый период. |

|

Лист 06 |

Заполняют только НПФ |

|

Лист 07 |

Заполняют при получении целевого финансирования, целевых поступлений и других средств, указанных в п. 1 и 2 ст. 251 НК РФ. И только за налоговый период. |

|

Лист 08 |

Заполняют при самостоятельной (симметричной/обратной) корректировке налоговой базы, налога (убытков). И только за налоговый период. |

|

Лист 09 и приложения к нему |

Заполняют за налоговый период КИК |

По итогам других отчетных периодов (за месяц, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев) организации, уплачивающие авансовые платежи ежемесячно, заполняют:

-

титульный лист (Листа 01);

-

подраздел 1.1 Раздела 1;

-

Лист 02.

Возможно, что по завершении квартала компания утратила основания уплачивать только квартальные платежи. Значит, надо подать декларацию и отразить в ней уже ежемесячные авансы, подлежащие уплате в следующем квартале.

Особая ситуация возникает, когда основания уплачивать только квартальные авансовые платежи вы утратили в IV квартале и начинаете уплачивать ежемесячные авансовые платежи в I квартале следующего года.

При осуществлении соответствующих операций и/или наличии обособленных подразделений они заполняют также подраздел 1.3 Раздела 1, Приложение № 5 к Листу 02 и Листы 03, 04, 05.

Организация с обособленными подразделениями по окончании каждого отчетного и налогового периода заполняет декларацию по организации с распределением прибыли по обособленным подразделениям или по группе обособленных подразделений.

В ИФНС по месту нахождения обособки сдают:

-

титульный лист (Лист 01);

-

подраздел 1.1 Раздела 1;

-

подраздел 1.2 Раздела 1 (при уплате в течение отчетных (налогового) периодов ежемесячных авансов);

-

расчет налога (Приложение № 5 к Листу 02) к уплате по месту нахождения данного обособленного подразделения.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также в сфере игорного бизнеса заполняют по итогам налоговых периодов:

-

титульный лист (Лист 01) с кодом 238 по реквизиту «по месту нахождения (учета) (код)»;

-

подраздел 1.1 Раздела 1;

-

Лист 09 и Приложения № 1 к нему (при необходимости).

Как заполнить декларацию по налогу на прибыль при применении УСН или ЕНВД, разобрано в КонсультантПлюс:

Если вы применяете УСН или уплачиваете ЕНВД, то подавать такую декларацию нужно только при получении отдельных видов доходов, например дивидендов от иностранных компаний, либо если вы – налоговый агент.

Организации, исполняющие обязанности налоговых агентов по исчислению налоговой базы и суммы налога, по удержанию у налогоплательщиков – получателей доходов и перечислению в бюджет налога (налоговые агенты) заполняют Расчет, состоящий из подраздела 1.3 Раздела 1 и Листа 03.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также доходы и расходы которых полностью относятся к игорному бизнесу заполняют по итогам отчетных (налоговых) периодов:

-

титульный лист (Лист 01) с кодом 231 по реквизиту «по месту нахождения (учета) (код)»;

-

подраздел 1.3 Раздела 1;

-

Лист 03.

Также заполняют, если доходы в виде дивидендов выплачивают только физическим лицам – акционерам и/или иностранным организациям.

Расчет не составляют, если выплачиваемые дивиденды полностью подлежат перечислению без удержания налога организациям, признаваемым налоговыми агентами.

Заполнить декларацию по налогу на прибыль при выплате дивидендов нужно в зависимости от того, кто и кому их выплачивает.

Организации, исполняющие обязанности налоговых агентов по НДФЛ заполняют Приложение № 2 к декларации.

Приложение № 2 к декларации сдают только за налоговый период.

Довольно распроcтранённая на практике сделка – продажа основных средств. Как отразить это в декларации по налогу на прибыль, рассказано в КонсультантПлюс:

Отражение операции по продаже основного средства в декларации по налогу на прибыль зависит от того, является оно амортизируемым или относится к имуществу, по которому амортизация не начисляется.

Советы

Начинать заполнение декларации по налогу на прибыль лучше с приложений и листов, где отражают состав доходов и расходов (например, Приложения 1 и 2 к листу 02). Затем – лист 02, где обобщают все показатели, а также разд. 1 с подразделами.

Обратите внимание, что при заполнении разделов декларации по налогу на прибыль под многими строками есть подсказки о том, из чего складывается конкретный показатель и/или какое условие должно соблюдаться. Их мы приводить не будем, т. к. они всегда есть в бланке.

Общие правила заполнения декларации по налогу на прибыль

Составляют нарастающим итогом с начала года.

Все значения стоимостных показателей указывают в полных рублях (кроме Приложения № 2 к декларации):

-

менее 50 копеек – отбрасывают;

-

50 копеек и более – округляют до полного рубля.

Сквозная нумерация с титульного листа (Листа 01) независимо от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним.

Порядковый номер страницы записывают, например, для первой страницы – 001, для двенадцатой – 012.

В каждом поле только один показатель. Исключение – дата (ДД.ММ.ГГГГ) и десятичная дробь (через точку).

Пример

Доля налоговой базы, приходящейся на обособленное подразделение, составляет 56,234%. В декларации он должен выглядеть следующим образом: 56-.234——–.

Для отрицательных чисел – знак минус в первом знакоместе слева.

Текст заполняют заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк.

А вот как заполнять декларацию в 2023 году — вопрос уже другой. Ее опять поменяли. Мы позвали экспертов на курс, чтобы они рассказали, как теперь по новому работать бухгалтерам.

Пока посмотрите в бесплатном уроке, как заполнять платежку по ЕНП.

Смотреть урок

Если для какого-либо показателя не нужно заполнять все знакоместа, то в незаполненных проставляют прочерки.

Пример

Ставка налога на прибыль в размерах 2% и 13,5%:

При распечатке на принтере допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны меняться. Печать шрифтом Courier New 16 – 18 пунктов.

Проставляют усиленную квалифицированную электронную подпись.

Как заполнять правопреемнику

Организация-правопреемник указывает:

-

в титульном листе по реквизиту «по месту нахождения (учета) (код)» – код 215 или 216;

-

в верхней его части – ИНН и КПП организации-правопреемника;

-

в реквизите «организация/обособленное подразделение» – наименование реорганизованной компании или её обособленного подразделения;

-

в реквизите «ИНН/КПП реорганизованной организации (обособленного подразделения)» – ИНН и соответствующий КПП до реорганизации или по месту нахождения обособленных подразделений.

Если декларация не за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации (обособленного подразделения)» прочерки.

Есть ещё детали и особенности, как заполнить декларацию по налогу на прибыль по реорганизуемой организации. Узнайте о них из КонсультантПлюс:

Декларацию за прежнюю организацию заполняйте в общем порядке. Особенности заполнения есть только в титульном листе и в разд. 1.

Заполнение при закрытии обособки

В случае принятия решения о прекращении деятельности (закрытии) своего обособленного подразделения уточненные декларации по нему, а также за последующие (после закрытия) отчетные периоды и текущий налоговый период сдают в налоговый орган по месту нахождения организации. При этом:

-

в титульном листе по реквизиту «по месту нахождения (учета) (код)» – код 223;

-

в верхней части – КПП по месту нахождения организации;

-

по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП, который был присвоен организации налоговым органом по месту нахождения закрытой обособки.

В течение налогового периода руководство компании может принять решение закрыть ту или иную обособку.

Декларацию по закрытому подразделению, а также декларации по действующим подразделениям и по организации вы заполняете с учетом некоторых особенностей. Эти особенности связаны, в первую очередь, с порядком расчета налога при закрытии обособленного подразделения.

Заполнение при новом статусе обособки

По обособленному подразделению, у которого изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ (п. 2 ст. 288 НК РФ), при сдаче уточненной декларации за период, когда оно было ответственным, а к моменту сдачи уточненки таковым не является, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП организации по месту нахождения бывшего ответственного обособленного подразделения.

Данный реквизит заполняется также:

-

при представлении по ответственному обособленному подразделению, изменившему свое место нахождения в пределах субъекта РФ с изменением КПП, уточненки – за период до изменения места нахождения;

-

при сдаче по обособке, изменившей место нахождения с изменением КПП, уточненки за период до изменения своего местонахождения.

В таких случаях указывают КПП, который имела организация до изменения места нахождения ответственного обособленного подразделения (обособки).

Заполнение титульного листа

|

РЕКВИЗИТ |

КАК ЗАПОЛНИТЬ |

|

ИНН и КПП |

Который присвоен тем налоговым органом, в который представляется декларация (есть особенности указания ИНН и КПП по реорганизованным организациям, а также КПП по закрытым обособленным подразделениям). Согласно документу, подтверждающему постановку на учет организации в налоговом органе по соответствующему основанию. |

|

Номер корректировки |

При заполнении первичной и уточненных деклараций за соответствующий налоговый (отчетный) период должна быть сквозная нумерация, где:

Недопустимо заполнение по уточненной декларации без ранее представленной первичной декларации. В уточненных декларациях при перерасчете налоговой базы и суммы налога на прибыль не учитывают результаты налоговых проверок за тот налоговый период, по которому сделан перерасчет налоговой базы и налога. При обнаружении налоговым агентом факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога на прибыль, он обязан внести необходимые изменения и представить уточненку. Уточненка должна содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога на прибыль. Для отражения номера корректировки информации по конкретным налогоплательщикам используют реквизит «Тип» в Разделе В Листа 03 Расчета. При этом в Титульном листе (Листе 01) уточненки по реквизиту «по месту нахождения (учета) (код)» указывают 231. Ошибки в налоговом учёте компании автоматически влекут за собой ошибки в декларации по налогу на прибыль. Ошибки налогового учета в уже поданной декларации по налогу на прибыль можно исправить двумя способами. При сдаче уточненных деклараций в их состав не включают:

|

|

Налоговый (отчетный) период |

За который представлена декларация. Берут из Приложения № 1 к Порядку:

|

|

Представляется в налоговый орган (код) |

Код налогового органа, в который представляете декларацию. Первые две цифры – код региона, вторые две – порядковый номер ИФНС на его территории. |

|

По месту нахождения (учета) (код) |

Берут из Приложения № 1 к Порядку. Вот некоторые из кодов:

|

|

Организация/обособленное подразделение |

Полное наименование, соответствующее учредительным документам (при наличии латинской транскрипции указывают её) |

|

Форма реорганизации (ликвидация) (код)/Изменение полномочий (закрытие) обособленного подразделения (код) |

Берут из Приложения № 1 к Порядку:

Есть особенность по закрытому обособленному подразделению и по которому изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ, а также в случаях изменения места нахождения обособленных подразделений. |

|

Номер контактного телефона |

Специальных требований нет |

|

Количество страниц и листов |

На которых составлена декларация и подтверждающих документов или их копий, вкл. документы или их копии, подтверждающие полномочия представителя, приложенных к декларации |

Заверение декларации

Заполнение раздела титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» зависит от того, кто её заверяет.

|

КТО |

КАК ЗАПОЛНЯТЬ |

|

Руководитель организации |

Ставят 1 и построчно фамилия, имя, отчество (при наличии) руководителя полностью + личная подпись и дата подписания |

|

Представитель налогоплательщика |

Ставят 2 Если это физлицо – построчно фамилия, имя, отчество представителя полностью + личная подпись и дата подписания, а также вид документа, подтверждающего полномочия. Если юрлицо, то построчно полностью фамилия, имя, отчество физлица, уполномоченного в соответствии с документом от юридического лица удостоверять достоверность и полноту сведений, указанных в декларации. |

|

Наименование организации – представителя налогоплательщика, налогового агента |

Наименование юрлица – представителя налогоплательщика |

|

Подпись |

Лица, сведения о котором указаны по строке «фамилия, имя, отчество полностью» и дата подписания |

Налоговый агент заверяет декларацию по этим же правилам.

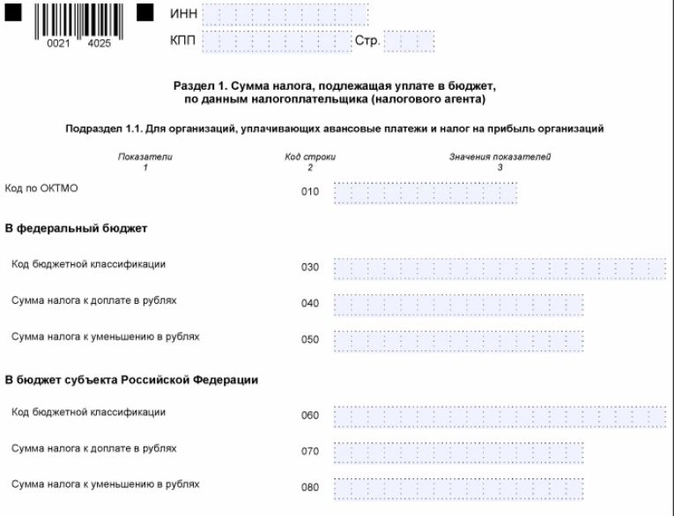

Общие правила заполнения Раздела 1

Указывают сведения о сумме налога к уплате в бюджет по данным налогоплательщика (налогового агента).

Организация, не уплачивающая налог на прибыль по месту нахождения обособленных подразделений, в Разделе 1 показатели приводит в целом по организации.

Организация с обособками в декларации, сдаваемой по месту учета самой организации, в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывает в суммах, по организации без учета платежей входящих в ее состав обособленных подразделений.

В декларации по месту нахождения обособленного подразделения (ответственной обособки) в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывают в суммах по данному обособленному подразделению (их группе).

ОКТМО

Код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого происходит уплата налога на прибыль.

Указывают в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013.

Свободные знакоместа справа заполняют прочерками. Например, для восьмизначного кода ОКТМО 12445698 указывают 12445698–.

РЕОРГАНИЗАЦИЯ

Правопреемник при сдаче декларации за последний налоговый период и уточнёнок за реорганизованную организацию в Разделе 1 указывает код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В Разделе 1 декларации по закрытой обособке указывают код по ОКТМО муниципального образования, на территории которого оно находилось.

ИЗМЕНЕНИЕ МЕСТА НАХОЖДЕНИЯ

При изменении организацией или ее обособленным подразделением своего места нахождения и уплате налога на прибыль (авансовых платежей) в течение отчетного (налогового) периода в бюджеты разных субъектов РФ, можно в составе уточненной декларации представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Пример:

При изменении места нахождения 1 августа в уточненной декларации за полугодие сумму доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указывают в подразделах 1.1 и 1.2 Раздела 1 с ОКТМО по старому месту нахождения.

На отдельной странице подраздела 1.2 Раздела 1 с новым ОКТМО приводят суммы ежемесячных авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Заполнение Подраздела 1.1 Раздела 1

Указывают суммы авансов и налога к уплате в бюджеты всех уровней по итогам отчетного (налогового) периода.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

040 |

Сумма налога к доплате в федеральный бюджет, которую переносят из строки 270 Листа 02 |

|

050 |

Сумма налога к уменьшению в федеральный бюджет – из строки 280 Листа 02 |

|

070 |

Сумма налога к доплате в бюджет субъекта РФ – из строки 271 Листа 02 |

|

080 |

Сумма налога к уменьшению в бюджет субъекта РФ – из строки 281 Листа 02 |

Организации, имеющие обособленные подразделения, суммы авансов и налога к доплате или уменьшению в бюджеты субъектов РФ по месту нахождения этих обособок (ответственных обособок) и своего места нахождения указывают в Приложениях № 5 к Листу 02 и данные строк 100 (к доплате) и 110 (к уменьшению) указанных приложений отражают, соответственно, по строкам 070 и 080 подраздела 1.1 Раздела 1.

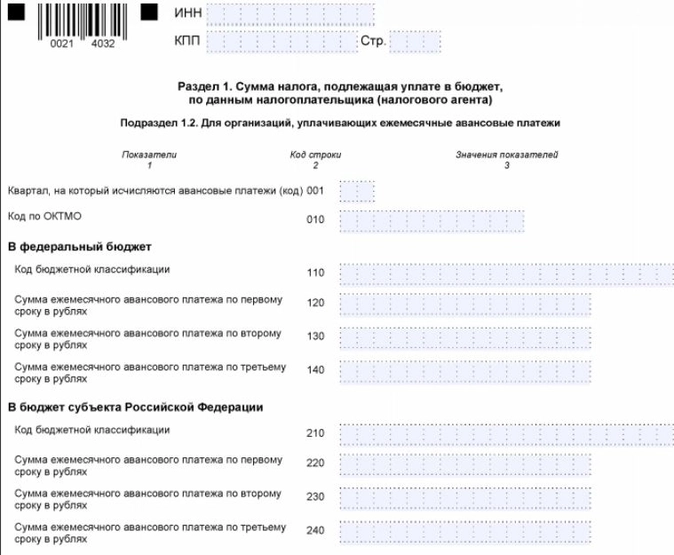

Заполнение Подраздела 1.2 Раздела 1

Заполняют, кто исчисляет ежемесячные авансовые платежи по налогу на прибыль.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

001 |

Не заполняют в декларациях за 1 квартал, полугодие, а также за 9 месяцев, если суммы ежемесячных авансов на 1 квартал следующего налогового периода идентичны ежемесячным авансам на 4 квартал текущего налогового периода. Т. е. строки 290, 300, 310 Листа 02 идентичны строкам 320, 330 и 340. При отличии суммы ежемесячных авансов на 1 квартал следующего налогового периода от суммы ежемесячных авансов на 4 квартал текущего налогового периода (в частности, в связи с закрытием обособок/реорганизацией) в декларацию за 9 месяцев включают две страницы подраздела 1.2 Раздела 1 с кодами:

Код 21 указывают также уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога. При переходе с общего порядка уплаты на авансы ежемесячно исходя из фактически полученной прибыли в декларацию за 9 месяцев включают одну страницу подраздела 1.2 Раздела 1 с кодом 24. В случае заполнения уточненки, по которой снимаются полностью ежемесячные авансовые платежи, отраженные ранее в подразделе 1.2 Раздела 1 с кодом 21 и/или с кодом 24, в неё включают подраздел 1.2 Раздела 1 с кодом 21 и/или с кодом 24 с указанием нулей по строкам 120-140 и 220-240. |

|

120, 130, 140 |

Суммы ежемесячных авансов к уплате в федеральный бюджет как 1/3 суммы по строкам 300 или 330 Листа 02. Ежемесячные авансовые платежи в течение отчетного периода делают в срок не позднее 28-го числа каждого месяца этого отчетного периода. Соответственно, первый, второй и третий срок уплаты – это последний день каждого из трех сроков уплаты, приходящихся на квартал, следующий за отчетным периодом, или на 1 квартал следующего налогового периода. |

|

220, 230, 240 |

Суммы ежемесячных авансов к уплате в бюджет субъекта РФ как 1/3 суммы, указанной по строкам 310 или 340 Листа 02. При наличии обособленных подразделений при сдаче декларации в т. ч. по месту их нахождения (ответственных обособок) суммы ежемесячных авансов к уплате в бюджет субъекта РФ указывают соответственно по строкам 220-240. Их сумма должна соответствовать строкам 120 или 121 Приложений № 5 к Листу 02. |

Если организация делает авансовые платежи по фактической прибыли, декларацию по налогу на прибыль нужно заполнять ежемесячно. Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, смотрите в КонсультантПлюс:

В декларации по итогам 1, 2, 4, 5, 7, 8, 10, 11 месяцев обязательно включите титульный лист, подраздел 1.1 разд. 1 и лист 02.

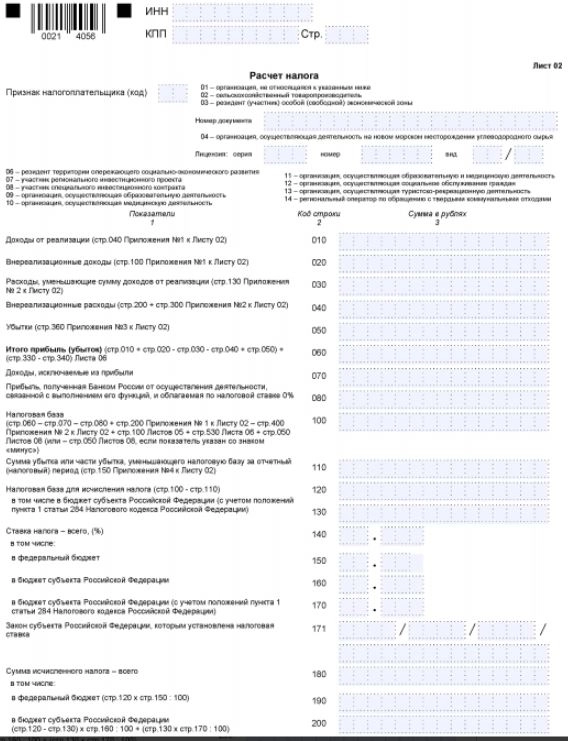

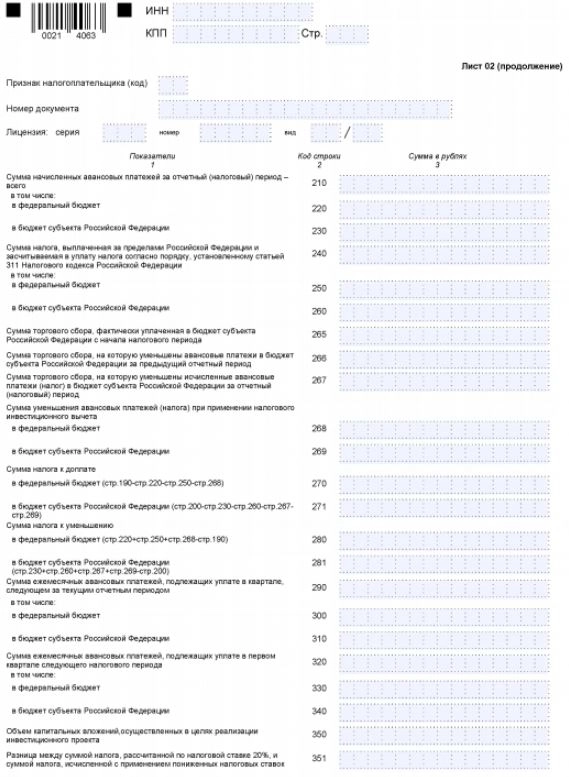

Заполнение Листа 02

По реквизиту «Признак налогоплательщика (код)» указывают 01, кроме указанных ниже организаций.

|

КОД |

КТО УКАЗЫВАЕТ |

|

02 |

Сельскохозяйственный товаропроизводитель, уплачивающий налог по деятельности, связанной с:

|

|

03 |

Резидент особой (свободной) экономической зоны – по деятельности, связанной с включением организации в Реестр резидентов особой (свободной) экономической зоны |

|

06 |

Резидентам территорий опережающего социально-экономического развития – по доходам от деятельности при исполнении соглашения о ведении деятельности на территории опережающего социально-экономического развития |

|

14 |

Есть статус регионального оператора по обращению с твердыми коммунальными отходами – в отношении деятельности в рамках договора на оказание услуг по обращению с ТКО |

Указанными выше организации Лист 02 по иным видам деятельности заполняют с указанием по реквизиту «Признак налогоплательщика (код)» кода 01.

Код 07, если Лист 02 составляет организация – участник региональных инвестиционных проектов, а код 08 – участник специальных инвестиционных контрактов, которые соответствуют условиям применения нулевых и пониженных налоговых ставок.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Доходы от реализации, сформированные по данным налогового учета и указанные по строке 040 Приложения № 1 к Листу 02 |

|

020 |

Общая сумма внереализационных доходов, учтенных за отчетный (налоговый) период и указанных по строке 100 Приложения № 1 к Листу 02 |

|

030 |

Расходы, уменьшающие сумму доходов от реализации, сформированные в соответствии со статьями 252-264, 279 НК РФ и указанные по строке 130 Приложения № 2 к Листу 02 |

|

040 |

Внереализационные расходы, указанные по строке 200 Приложения № 2 к Листу 02, а также убытки, приравниваемые к внереализационным расходам в соответствии с п. 2 ст. 265 НК РФ и указанные по строке 300 Приложения № 2 к Листу 02 |

|

050 |

Суммы убытков, не принимаемых для целей налогообложения или принимаемых с учетом ст. 268, 275.1, 276, 279, 323 НК РФ и указанных по строке 360 Приложения № 3 к Листу 02 |

|

По строкам 010, 030, 050 не учитывают доходы, расходы и убытки, отраженные в Листах 05 и Листе 06 (кроме строки 241) По строкам 010 – 050 не указывают:

|

|

|

060 |

Общая сумма прибыли (убытка) от реализации товаров (работ, услуг) и внереализационных операций (строка 010 + строка 020 – строка 030 – строка 040 + строка 050). Если показатель имеет отрицательное значение, его указывают со знаком минус. |

|

070 |

Общая сумма доходов, исключаемых из прибыли, отраженной по строке 060 Листа 02. К таким доходам относят, в частности:

|

|

100 |

См. формулу в бланке декларации. Данный порядок расчета учитывает право налогоплательщика направить убытки, определенные с учетом всех доходов (расходов), формирующих общую налоговую базу, на уменьшение налоговой базы (прибыли) по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами (строки 100 Листа 05) в соответствии с п. 24 ст. 280 НК РФ. Если показатель имеет отрицательное значение, указывают со знаком минус. |

|

110 |

В декларациях за 1 квартал и за налоговый период сумму убытка или его части, уменьшающего налоговую базу за отчетный (налоговый) период, переносят из строки 150 Приложения № 4 к Листу 02 с кодами 01, 03, 04, 06, 07, 08 и 14 по реквизиту «Признак налогоплательщика (код)». За иные отчетные периоды определяют исходя из данных:

|

|

120 |

Налоговая база для исчисления налога как разница строк 100 и 110. Если строка 100 имеет отрицательное значение, по строке 120 указывают ноль (0). |

|

130 и 170 |

Заполняют организации, для которых законами субъектов РФ понижена ставка в части сумм налога, зачисляемых в бюджеты регионов. По строкам 140 – 170 указывают налоговые ставки в соответствии со статьями 284, 284.1, 284.3, 284.3-1, 284.4, 284.5, 284.6, 284.8, 284.9 и 288.1 НК РФ. |

|

171 |

Реквизиты закона субъекта РФ, которым установлена примененная пониженная налоговая ставка для исчисления налога, подлежащего уплате в бюджет субъекта РФ. При этом последовательно указывают номер, пункт и подпункт статьи закона субъекта. Для каждого из указанных реквизитов отведено по 4 знакоместа. Если соответствующий реквизит имеет меньше 4-х знаков, свободные знакоместа слева заполняют нулями. Ниже 15 знакомест предназначены для указания номера закона субъекта РФ. Не заполняют, если есть обособленные подразделения и исчисление налога в бюджеты регионов происходит по отдельным расчетам в Приложениях № 5 и 6а к Листу 02. |

|

200 |

Сумму исчисленного налога в бюджет субъекта РФ организация, не имеющая обособленных подразделений, определяет путем умножения строк 120 и/или 130 (налоговая база) на ставки налога на прибыль, действующие по месту нахождения (строки 160 и/или строки 170). Имеющие обособленные подразделения – по отдельному расчету в Приложениях № 5 к Листу 02 в разрезе обособок или их групп. По строке 200 указывают значение, определенное путем сложения данных о суммах исчисленного налога на прибыль в бюджеты субъектов РФ из строк 070 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в нее обособок или по группе обособленных подразделений. |

|

210 – 230 |

Суммы начисленных авансовых платежей за отчетный (налоговый) период:

Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в предыдущем отчетном периоде (строки 240-260) в уплату налога на прибыль в России за указанный отчетный период, суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) уменьшают на сумму указанного зачтенного налога. Организации, которые в предыдущем отчетном периоде уменьшили сумму исчисленного аванса на сумму торгового сбора (строка 267 Листа 02 за предыдущий отчетный период, равная строке 266 Листа 02 за отчетный (налоговый) период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210 и 230) на сумму сбора. Организации, которые в предыдущем отчетном периоде уменьшили суммы исчисленных авансов на сумму инвестиционного налогового вычета (строки 268 и 269 Листа 02 за предыдущий отчетный период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) на сумму указанного вычета. Имеющие обособленные подразделения строку 230 определяют в общем порядке. При этом сумма начисленных авансов в бюджет региона в целом по организации должна быть равна сумме строк 080 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в ее состав обособок или по их группе. |

|

240 – 260 |

Показатели не могут превышать показатели по строкам 180, 190 и 200 |

|

265, 266 и 267 |

Организации, не имеющие обособленных подразделений (а также когда обособки находятся на территории только одного субъекта РФ и при уплате налога применяют положения абзаца второго п. 2 ст. 288 НК РФ), по строке 267 указывают сумму уплаченного торгового сбора из строки 265. Однако, если она (строка 265) превышает исчисленный по итогам соответствующего отчетного (налогового) периода аванс (налога) (строка 200), торговый сбор учитывают по строке 267 в пределах этого исчисленного авансового платежа (налога). Таким образом, строка 267 не может быть больше строки 200. Если зачет налога, уплаченного за пределами РФ (строка 260) и учёт уплаченного торгового сбора (строка 267), то суммы засчитываемого налога и торгового сбора в совокупности не могут превышать сумму аванса (налога) по строке 200. Имеющие обособленные подразделения сумму торгового сбора, на которую уменьшают исчисленные авансовые платежи (налог) в бюджет субъекта РФ по месту нахождения этих обособок, исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02. |

|

268 и 269 |

Сумму расходов, на которую уменьшены платежи текущего налогового (отчетного) периода в федеральный бюджет (строка 268), переносят из строк 050 Раздела Г Приложения № 7 к Листу 02. Сумму инвестиционного налогового вычета, учитываемую в текущем налоговом (отчетном) периоде (строка 269), переносят из строки 050 Раздела А с кодом 5 по реквизиту «Расчет составлен (код)» Приложения № 7 к Листу 02. При наличии обособленных подразделений строку 269 определяют путем суммирования строк 050 Разделов А с кодами 1, 2, 3 или 4 по реквизиту «Расчет составлен (код)». При этом строка 269 должна быть равна сумме строк 098 Приложений № 5 к Листу 02. |

|

270 |

Сумма налога к доплате в федеральный бюджет как разница строки 190 и суммы строк 220, 250 и 268, если показатель строки 190 превышает сумму указанных строк (строка 190 – строка 220 – строка 250 – строка 268, если строка 190 больше суммы строк 220, 250 и 268). |

|

271 |

Сумма налога к доплате в бюджет субъекта РФ как разница строки 200 и суммы строк 230, 260 и 269, если показатель строки 200 превышает сумму указанных строк (строка 200 – строка 230 – строка 260 – строка 269, если строка 200 больше суммы строк 230, 260 и 269). У организации, не имеющей обособленных подразделений, строки 270 и 271 должны соответствовать строкам 040, 070 подраздела 1.1 Раздела 1. Организации, уплачивающие торговый сбор, строка 271 – это разница строки 200 и суммы строк 230, 260 и 267, если показатель строки 200 превышает сумму указанных строк (т. е. строка 271 = строка 200 – строка 230 – строка 260 – строка 267, если строка 200 больше суммы строк 230, 260 и 267). |

|

280 |

Сумма налога к уменьшению в федеральный бюджет определяется в виде разницы суммы строк 220, 250, 268 и строки 190, если показатель строки 190 меньше суммы строк 220, 250, 268, то есть (строка 220 + строка 250 + строка 268) – строка 190, если показатель строки 190 |

|

281 |

Сумма налога к уменьшению в бюджет субъекта РФ как разницу суммы строк 230, 260, 269 и строки 200, если показатель строки 200 меньше суммы указанных строк. То есть (строка 230 + строка 260 + строка 269) – строка 200, если строка 200 Организации, уплачивающие торговый сбор, по строке 281 налог к уменьшению в бюджет региона определяют в виде разницы суммы строк 230, 260, 267 и строки 200, если показатель строки 200 меньше суммы указанных строк. То есть строка 281 = (строка 230 + строка 260 + строка 267) – строка 200, если строка 200 Имеющие обособленные подразделения сумму налога к доплате или к уменьшению в бюджет субъекта РФ по месту нахождения этих обособок исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02. |

|

290 |

Сумму платежей определяют как разницу между суммой исчисленного налога за отчетный период по строке 180 и суммой исчисленного налога по такой же строке Листа 02 за предыдущий отчетный период. Если такая разница отрицательна или равна нулю, ежемесячные авансовые платежи не делают. Показатель строки равен сумме строк 120, 130, 140, 220, 230, 240 подраздела 1.2 Раздела 1. Например, в декларации за 9 месяцев по строке 290 указывают сумму ежемесячных авансовых платежей на 4 квартал, исчисленную как разность строки 180 декларации за 9 месяцев и строки 180 декларации за I полугодие. В декларации за 1 квартал указывают сумму ежемесячных авансов к уплате во 2 квартале. Она будет равна сумме исчисленного налога по строке 180 декларации за 1 квартал. |

|

300 и 310 |

Суммы ежемесячных авансовых платежей в федеральный бюджет и в бюджет субъекта РФ, которые рассчитывают аналогично строке 290. По срокам уплаты ежемесячные авансы в указанные уровни бюджетов распределяют равными долями в размере 1/3 суммы платежа на квартал. Если платеж не делится по трем срокам уплаты без остатка, остаток прибавляют к ежемесячному авансовому платежу по последнему сроку уплаты. Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в отчетном (налоговом) периоде в уплату налога в РФ, а также у которых исчисленная сумма авансов (налога) уменьшена на торговый сбор/инвестиционный налоговый вычет, сумму ежемесячных авансовых платежей исчисляют в указанном выше порядке и отражают по строкам 290-310 в полном объеме. При наличии обособленных подразделений сумму ежемесячных авансов к уплате в бюджет субъекта РФ по месту их нахождения определяют в указанном выше порядке в целом по организации. Она должна быть равна сумме строк 120 и 121 Приложений № 5 к Листу 02. |

|

По строкам 290 – 310 указывают сумму ежемесячных авансовых платежей, подлежащих к уплате в квартале, следующем за отчетным периодом, за который представлена декларация Строки 290 – 310 не заполняют:

|

|

|

320 – 340 |

Заполняют в декларации за 9 месяцев. Указывают сумму ежемесячных авансов, подлежащих уплате в 1 квартале следующего налогового периода. Сумму ежемесячных авансовых платежей на 1 квартал принимают равной сумме ежемесячных авансов к уплате в 4-м квартале (кроме случаев см. выше). Заполняют также в декларациях за 11 месяцев уплачивающие авансы ежемесячно по фактической прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога. |

|

350 и 351 |

Заполняют участники региональных инвестиционных проектов |

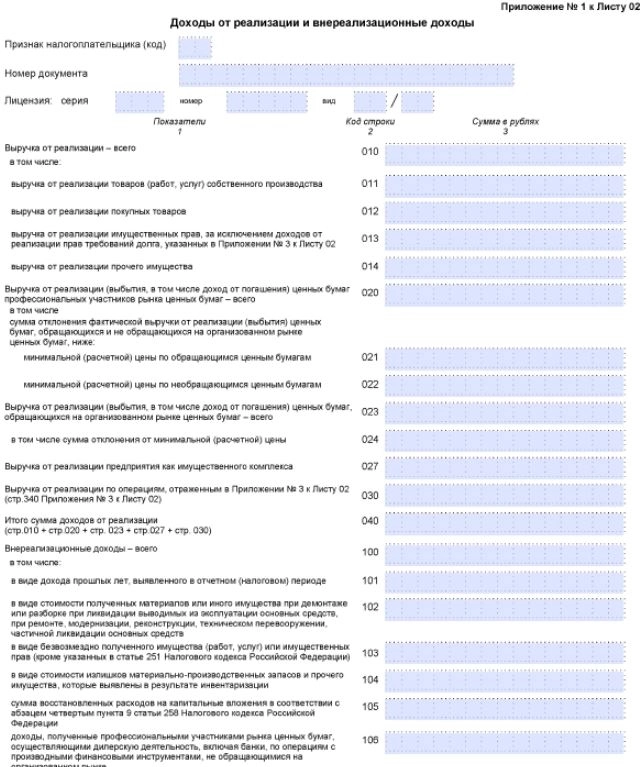

Заполнение Приложения № 1 к Листу 02

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Общая сумма выручки от реализации товаров (работ, услуг) и имущественных прав, исчисленная в соответствии со ст. 248 и 249 НК РФ. |

|

020 |

Выручка от реализации (выбытия, в т. ч. погашения) ценных бумаг с учетом положений п. 11, 12, 14-19 ст. 280 НК РФ |

|

021 |

Сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг, обращающихся на организованном рынке, ниже:

Не заполняют, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг:

Указывают сумму отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг в случае:

|

|

022 |

Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже (минимальной) расчетной цены с учетом предельного отклонения цен, определяемая в соответствии с п. 6 ст. 280 НК РФ. Не заполняют, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым п. 6 ст. 280 НК. Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже:

|

|

Строки 020 – 022 заполняют только профессиональные участники рынка ценных бумаг |

|

|

023 |

Выручка от реализации, выбытия, в т. ч. погашения ценных бумаг, обращающихся на организованном рынке. Доходы от операций по реализации или от иного выбытия ценных бумаг (в т. ч. погашения или частичного погашения их номинальной стоимости) определяют исходя из:

При этом в доход от реализации или иного выбытия ценных бумаг не включают суммы процентного (купонного) дохода, ранее учтенные при налогообложении. |

|

024 |

Сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг – в случае совершения сделки с обращающимися бумагами вне организованного рынка – ниже минимальной цены сделок на дату совершения |

|

027 |

Выручка от реализации предприятия как имущественного комплекса |

|

По строкам 011 – 030 приводят данные о выручке по отдельным видам операций |

|

|

100 |

Внереализационные доходы, в частности:

Показатель должен быть больше или равен сумме строк 101 – 106. |

|

106 |

Доходы профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность, вкл. банки, полученные по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке |

|

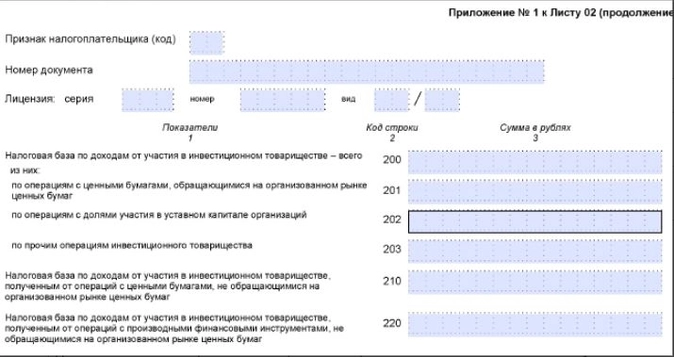

200 – 220 |

Налоговые базы по доходам от участия в инвестиционном товариществе, определенные отдельно в разрезе операций, приведенных в п. 4 ст. 278.2 НК РФ. Доходы, полученные по операциям в рамках инвестиционного товарищества, указывают с учетом уменьшения их на:

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывают при определении показателя строки 100 Листа 02. Показатели строк 210 и 220 учитывают при определении показателей Листа 05. При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы указывают по соответствующим строкам со знаком минус. Налоговая база по таким операциям признается равной нулю:

Таким образом, показатель строки 200 равен (строка 201, если строка 201 > 0) + (строка 202, если строка 202 > 0) + (строка 203, если строка 203 > 0). Строки 200 – 220 не заполняют при составлении деклараций по КГН. |

Показатели Приложения № 1 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.

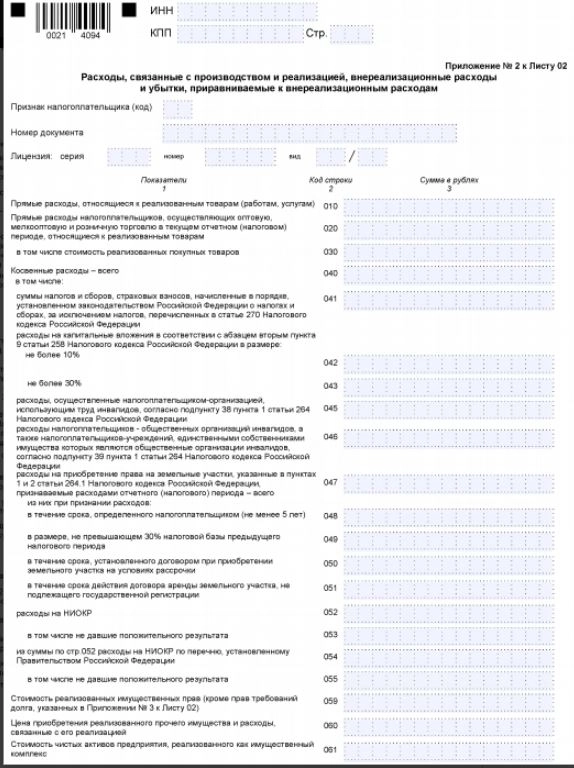

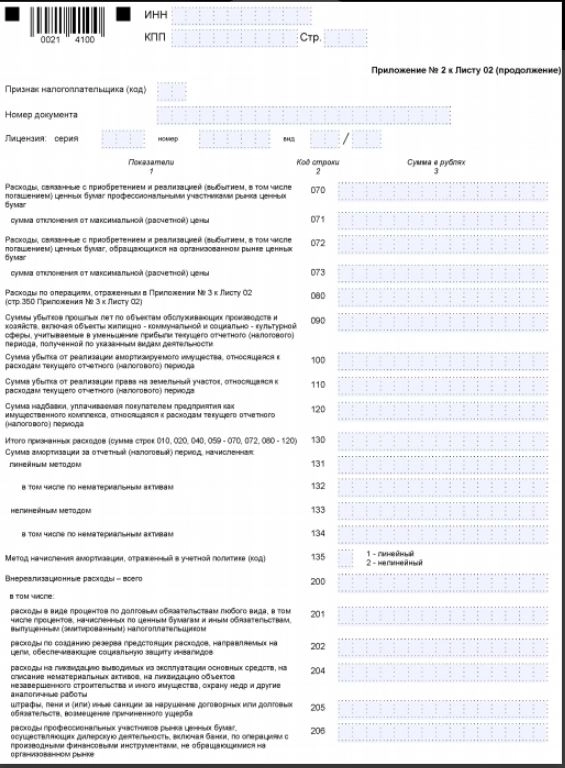

Заполнение Приложения № 2 к Листу 02

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Заполняют при производстве товаров, выполнении работ, оказании услуг |

|

020 |

Заполняют при оптовой, мелкооптовой и розничной торговле (кроме реализации товаров собственного производства). Указывают стоимость реализованных покупных товаров. |

|

Строки 010-030 не заполняют организации, применяющие кассовый метод определения доходов и расходов |

|

|

040 |

Применяющие:

Показатель должен быть больше или равен сумме строк 041, 042, 043, 045, 046, 047 и 052. |

|

041 |

Суммы начисленных налогов и сборов, страховых взносов, кроме перечисленных в ст. 270 НК РФ |

|

042 – 043 |

Заполняют организации, предусмотревшие в учетной политике для целей налогообложения включение в состав расходов отчетного (налогового) периода:

|

|

045 |

Показывают расходы организации, использующей труд инвалидов, и принятые для целей налогообложения в порядке подп. 38 пункта 1 ст. 264 НК РФ |

|

046 |

Расходы общественных организаций инвалидов, а также учреждений, единственный собственник имущества которых – общественные организации инвалидов. Расходы, указанные в подп. 38 и 39 п. 1 ст. 264 НК РФ, не могут быть включены в расходы, связанные с:

|

|

047 |

Расходы на приобретение права на земельные участки и заключение договоров их аренды, указанных в п. 1 и 2 ст. 264.1 НК РФ, и признаваемые прочими расходами, связанными с производством и/или реализацией, учитываемыми в текущем отчетном (налоговом) периоде. При этом расходы на приобретение права на земельные участки включают в строку 047, если договоры на их приобретение заключены с 01.01.2007 по 31.12.2011 |

|

048 – 051 |

Расшифровка указанных по строке 047 расходов в зависимости от способа признания их в целях налогообложения |

|

052 – 055 |

Расходы, учитываемые в порядке ст. 262 и 267.2 НК РФ. В их состав плательщик, формирующий резерв предстоящих расходов на НИОКР, включает расходы за счет указанного резерва при реализации программ проведения научных исследований и/или опытно-конструкторских разработок. |

|

059 |

Стоимость приобретения (создания) реализованных имущественных прав (кроме прав требований долга, указанных в Приложении № 3 к Листу 02) |

|

060 |

Цена приобретения (создания) реализованного прочего имущества (кроме ценных бумаг, продукции собственного производства, покупных товаров, амортизируемого имущества), доходы от которого отражены по строке 014 Приложения № 1 к Листу 02, полученные в отчетном (налоговом) периоде, а также расходы, связанные с его реализацией. |

|

061 |

Стоимость чистых активов предприятия, реализованного как имущественный комплекс |

|

070 |

Заполняют только профессиональные участники рынка ценных бумаг (вкл. банки) и отражают расходы, связанные с приобретением и реализацией (выбытием, в т. ч. погашением) реализованных (выбывших) ценных бумаг |

|

071 |

Сумма отклонения фактических затрат на приобретение ценных бумаг, обращающихся на организованном рынке, вне его выше

Кроме того, отражают сумму отклонения фактических затрат на приобретение ценных бумаг, не обращающихся на организованном рынке, выше расчетной цены с учетом предельного отклонения цен (с учетом п. 16 и 17 ст. 280 НК РФ). Не заполняют, если:

Показатель строки 071 не включают при подсчете расходов по строке 130. |

|

072 |

Расходы, связанные с приобретением и реализацией ценных бумаг, обращающихся на организованном рынке. В т. ч. расходы, связанные с обращением инвестиционных паев паевых инвестиционных фондов. Расходы при реализации или ином выбытии (в т. ч. при погашении или частичном погашении номинальной стоимости) ценных бумаг определяют исходя из:

При этом в расход не включают суммы накопленного процентного (купонного) дохода, ранее учтенные при налогообложении. |

|

073 |

Сумма отклонения фактических затрат на приобретение ценных бумаг, обращающихся на организованном рынке, вне его – выше:

|

|

При заполнении строк 072 и 073 также учитывают право применения для налогообложения расчетной цены сделки (п. 19 ст. 280 НК РФ). |

|

|

090 |

Суммы убытков предыдущих налоговых периодов по объектам обслуживающих производств и хозяйств, вкл. объекты жилищно-коммунальной и социально-культурной сферы, которые могут быть учтены в течение 10 лет в уменьшение прибыли текущего отчетного (налогового) периода, полученной по указанным видам деятельности |

|

100 |

Соответствующая текущему отчетному (налоговому) периоду сумма убытка от реализации амортизируемого имущества, признаваемая прочими расходами текущего периода в порядке п. 3 ст. 268 НК РФ, и учтенная ранее по строке 060 Приложения № 3 к Листу 02. |

|

110 |

Сумма убытка от реализации права на земельный участок, признаваемая прочими расходами в текущем отчетном (налоговом) периоде |

|

120 |

Сумма надбавки, уплачиваемая покупателем предприятия как имущественного комплекса, относящаяся к расходам текущего отчетного (налогового) периода и исчисленная в порядке подп. 1 п. 3 ст. 268.1 НК РФ. |

|

131 – 134 |

Сумма начисленной амортизации за отчетный (налоговый) период по ОС и НМА независимо от того, учтено ли подобное имущество на последний день отчетного (налогового) периода |

|

135 |

Метод начисления амортизации, отраженный в учетной политике для целей налогообложения |

|

Если учетной политикой предусмотрено применение нелинейного метода, то сумму амортизации, начисленную этим методом, отражают по строке 133 с выделением амортизации по НМА по строке 134. Одновременно, при наличии объектов 8-10 амортизационных групп сумму амортизации, начисленную по ним линейным методом, указывают по строкам 131 и 132. При этом по строке 135 – код 2. |

|

|

200 |

Заполняют независимо от применяемого метода определения выручки от реализации. Применяющие кассовый метод отражают показатели при наличии фактически понесенных расходов. Показатель по строке 200 должен быть больше или равен сумме строк с 201 по 206. Банки, профессиональные участники рынка ценных бумаг и страховые организации по строке 200 отражают внереализационные расходы, не учтенные в расходах по строкам 010 или 020 Приложения № 2 к Листу 02, уменьшающих доходы от реализации. Кроме того, по строке 200 налогоплательщики указывают расходы по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, а также по операциям хеджирования. При операциях хеджирования расходы учитывают при определении налоговой базы, при расчете которой учитывают доходы и расходы, связанные с объектом хеджирования. |

|

202 |

Расходы по созданию резерва предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов, произведенные общественными организациями инвалидов и организациями, использующими труд инвалидов, в которых:

|

|

204 |

Расходы на:

|

|

205 |

Расходы:

|

|

206 |

Профессиональные участники рынка ценных бумаг, осуществляющие дилерскую деятельность, вкл. банки, отражают сумму убытка, полученного по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке |

|

400 |

Корректировка налоговой базы при реализации предоставленного права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам – когда допущенные ошибки (искажения) привели к излишней уплате налога. Показатель строки 400 учитывают при формировании строки 100 Листа 02 (кроме деклараций по КГН). |

|

401 – 403 |

Расшифровка строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения) |

|

В строки 400 – 403 не включают суммы доходов и убытков прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде, и отраженные по строке:

|

Показатели Приложения № 2 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.

Как видно, в Приложении № 2 к Листу 02 ничего не сказано про резерв по сомнительным долгам.

Составление бухгалтерской отчетности — одна из основных задач, стоящих перед бухгалтером по окончании календарного года. Основные этапы и правила ее оформления рассмотрены в нашей рубрике «Составление бухгалтерской отчетности».

Подробнее

-

Все материалы

-

Новости

-

Статьи

По какой строке отразить в бухгалтерском балансе сальдо счета 08?

08 счет в бухгалтерском балансе попадает в несколько строк. Рассмотрим особенности формирования данных на этом счете и порядок отражения остатка по нему в балансе.

Задолженность подотчетных лиц в бухгалтерском балансе – актив или пассив?

Задолженность подотчетных лиц – актив или пассив – вопрос, с которым сталкивается любой начинающий бухгалтер. Как возникает задолженность подотчетных лиц, на каком счете ведется учет взаиморасчетов с подотчетниками, в какой раздел баланса заносится задолженность — об этом читайте в нашей статье.

Как и когда проводить реформацию бухгалтерского баланса?

Реформация баланса — обязательный ежегодный заключительный этап работы с бухгалтерскими данными. Процедура реформации баланса приводит к формированию величины нераспределенной прибыли или непокрытого убытка, отражаемой в строке 1370 бухбаланса. Рассмотрим особенности этой процедуры.

Валюта баланса в бухгалтерском балансе – это…

Валюта баланса – это сумма всех отраженных в балансе активов или всех пассивов. Применение балансовых показателей, в том числе валюты баланса, – это достаточно широкая область в финанализе. Кроме того, по валюте баланса определяют, подлежит ли предприятие обязательному аудиту. Как определить и пользоваться эти показателем, расскажем в статье.

Составляем пояснительную записку к бухгалтерскому балансу (образец)

Пояснительная записка к бухгалтерскому балансу – обязательна ли она в составе годовой отчетности, кто должен ее составлять, а кто может этого не делать, и самое главное, как она выглядит? Об этом мы расскажем в нашей статье.

Заполняем приложение к бухгалтерскому балансу (форма 5)

Форма 5 – приложение к бухгалтерскому балансу – предназначена для расшифровки строк этого отчета. Разберем, что представляет собой форма 5, как и в каком объеме она заполняется.

Как отражается выручка в бухгалтерском балансе?

Выручка в бухгалтерском балансе — в какой строке ее можно посмотреть? Чаще всего такой вопрос возникает у бухгалтеров – новичков или у тех, кто далек от бухгалтерского учета. Опытный бухгалтер сразу скажет, что конкретной строки в балансе, в которой представлена выручка, просто нет. И он будет прав и не прав одновременно. Хотя строки с выручкой в балансе нет, все же выручка и баланс взаимосвязаны. Как именно, мы расскажем в нашей статье.

Заполняем форму 723 бюджетной отчетности (нюансы)

Форма 723 бюджетной отчетности раскрывает данные о потоках денежных средств (ДС). Как она сдается в 2023 году за 2022-й? О структуре формы, правилах ее заполнения и произошедших в ней изменениях расскажем в нашей статье.

Составляем бухгалтерский баланс при УСН в 2022 – 2023 годах

Бухгалтерский баланс при УСН составляется и сдается на общих основаниях. В статье мы расскажем о составлении бухгалтерского баланса при УСН, а также о некоторых поблажках, на которые при этом могут рассчитывать «упрощенцы».

Основные этапы составления бухгалтерской отчетности

Правила составления бухгалтерской отчетности предприятия

Использование бухгалтерской отчетности предприятиями и ИП в упрощенном виде

Основные этапы составления бухгалтерской отчетности

Бухгалтерская отчетность представляет собой вид документации, которая полностью отражает финансовое состояние организации или ИП. В связи с этим при составлении бухгалтерской отчетности всегда требуется соблюсти последовательность этапов, начиная с подготовительных работ и заканчивая собственно ее формированием. Благодаря этому можно добиться корректности и достоверности отчетов.

Рассмотрим основные этапы составления бухгалтерской отчетности:

- Проверка соответствия информации на счетах бухгалтерского учета первичным документам.

- Инвентаризация кассы и имущества.

Смотрите, как провести инвентаризацию перед годовой отчетностью.

- Корректировка данных бухучета при выявлении отклонений.

- Закрытие счетов.

- Реформация баланса.

Правильно ее осуществить поможет статья «Как и когда проводить реформацию бухгалтерского баланса?».

- Непосредственно составление бухгалтерской отчетности.

Правила составления бухгалтерской отчетности предприятия

Порядок составления бухгалтерской отчетности регулируется ПБУ 4/99 и включает следующие группы правил:

- Принципы, применимые при составлении бухгалтерской отчетности. К ним, в частности, относятся:

- Необходимость соблюдения достоверности отражаемой информации.

- Отражение данных с учетом сведений о филиалах, представительствах и подразделениях.

- Соблюдение актуальных форм.

- Заполнение отчетов с учетом показателей как минимум 2-летнего периода.

- Соблюдение порядка раскрытия информации в зависимости от значения показателей. Если числовые значения по тому или иному показателю отсутствуют, проставляется прочерк. Если показатели существенные, они отражаются обособленно, если несущественные — раскрываются в пояснениях.

- Отчетная дата — последний день отчетного периода.

- Отчетный период — с 1 января по 31 декабря. Для новых организаций и ИП — с даты внесения сведений в ЕГРЮЛ или ЕГРИП по 31 декабря. Если же регистрация произошла после 30 сентября, то отчетный период начинается с даты регистрации, а заканчивается 31 декабря года, следующего за годом образования лица.

- Наличие в формах отчетности всех необходимых реквизитов, например наименования составителя, периода.

- Составление на русском языке.

- Применение валюты РФ.

- Подписание руководителем (или лицом, наделенным соответствующими полномочиями).

- Принципы составления бухгалтерского баланса. Основные этапы, которые при этом важно соблюсти, отражены в статье «Порядок составления бухгалтерского баланса (пример)». Смотрите также образец выписки из бухгалтерского баланса.

- Правила, распространяющиеся на отчет о финансовых результатах. Его необходимо заполнить с учетом следующего порядка:

- Необходимо разделить расходы на связанные с деятельностью организации или ИП и прочие.

- Выручка отражается за вычетом НДС, акцизов и прочих налогов.

См.: «Как отражается выручка в бухгалтерском балансе?».

- Себестоимость должна быть сформирована без учета коммерческих и управленческих расходов.

- Приводятся показатели формирования чистой прибыли.

О порядке заполнения отчета о финрезультатах читайте в статье «Заполнение формы 2 бухгалтерского баланса (образец)».

- Правила, действующие для пояснений к балансу и отчету о финрезультатах:

- Пояснения должны служить раскрытием сведений учета в соответствии с учетной политикой.

- В пояснениях необходимо указать, что порядок составления бухгалтерской отчетности должен соответствовать действующему законодательству.

- Пояснения представляют собой расшифровку информации о разных аспектах хозяйственной жизни, например о движении нематериальных активов, основных средств и т. д.

- Пояснения при составлении бухгалтерской отчетности приводятся посредством применения специальных форм. Образец заполнения одной из них можно посмотреть в статье «Расшифровка дебиторской и кредиторской задолженности – образец».

- В пояснениях необходимо отражать информацию о движении денежных средств и изменении капитала.

- Пояснения должны содержать сведения об основном виде деятельности, среднесписочной численности работников, исполнительном органе компании. Подробности — в этой статье.

Использование бухгалтерской отчетности предприятиями и ИП в упрощенном виде

П. 4 ст. 6 ФЗ «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ предусмотрено формирование субъектами малого бизнеса упрощенного баланса. Для этого важно соблюсти условия отнесения к СМП, а именно:

- Среднесписочная численность работников за отчетный период должна составлять не более 100 человек.

- Выручка — не более 800 млн руб.

- Прочие условия, отраженные в ст. 4 ФЗ «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ.

Если указанные условия выполняются, порядок составления бухгалтерской отчетности может быть упрощен. В ее составе будут только 2 основных отчета: баланс и отчет о финрезультатах. При этом могут быть представлены дополнительные отчеты, о которых идет речь в статье «Упрощенная отчетность малого бизнеса».

При этом упрощенный бухбаланс будет включать:

- сокращенный перечень активов и пассивов;

- данные за 3 предшествующих года;

- обобщенные показатели.

Правильно заполнить упрощенный баланс вам поможет эта публикация.

Отчет о финрезультатах также заполняется малыми предприятиями в упрощенной форме, которая отражает:

- выручку;

- расходы на обычную деятельность;

- проценты к уплате;

- прочие доходы;

- прочие расходы;

- налог на прибыль;

- чистую прибыль.

При этом при составлении бухгалтерской отчетности информация в отчете о финрезультатах указывается за 2 года.

Кроме того, правила составления бухгалтерской отчетности в упрощенной форме требуют наличия в документе строгих граф. В связи с этим, если малому предприятию при составлении бухгалтерской отчетности понадобилось внести какие-то дополнительные расшифровки, упрощенную форму уже использовать нельзя (подробности — здесь).

Законодательство предусматривает 2 формата составления бухгалтерской отчетности: по стандартной и упрощенной форме. Определиться, можно ли вам применять нужный формат, а также правильно заполнить отчеты вам поможет наша рубрика «Составление бухгалтерской отчетности».

Бухгалтерский баланс, отчет о финансовых результатах и несколько приложений — так выглядит полный комплект годовой отчетности (ч. 1 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ). Годовой отчет утверждают на собрании участников. Нюансы составления, состав отчетности и ее подробное содержание раскрыты в ПБУ 4/99.

Существуют такие приложения:

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к балансу и отчету о финансовых результатах в письменном или табличном виде (п. 2 и 4 Приказа Минфина России от 02.07.2010 № 66н, письмо Минфина России от 23.05.2013 № 03-02-07/2/18285);

- отчет о целевом использовании средств (только для некоммерческих организаций ч. 2 ст. 14 Закона № 402-ФЗ);

- аудиторское заключение.

Срок сдачи всей отчетности — 31.03.2022. Сдается все сразу, по отдельности сдавать не нужно.

Малые предприятия имеют право сдавать упрощенную бухгалтерскую отчетность.

Существует ряд компаний, которые должны публиковать бухгалтерскую отчетность. То есть данные их деятельности должны быть доступны всем заинтересованным лицам (п. 9 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ).

Узнать, должна ли организация публиковать отчетность, можно, проанализировав закон, регулирующий деятельность компании. Например, публиковать отчетность обязаны саморегулируемые организации (пп. 11 п. 2 ст. 7 Федерального закона от 01.12.2007 № 315-ФЗ).

Акционерные общества должны раскрывать свою годовую отчетность вместе с аудиторским заключением (п. 1 ст. 92 Закона от 26.12.1995 № 208-ФЗ).

Публиковать отчетность нужно до 1 июня, если иное не установлено законодательством (п. 46 Приказа Минфина РФ от 06.07.1999 № 43Н). Например, акционерные общества публикуют отчетность на своем сайте в течение трех дней после составления аудиторского заключения, но не позднее 120 дней с даты окончания отчетного года.

Сдайте бух.отчетность в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Попробовать бесплатно

Баланс составляется на основании данных по счетам на конец года. Включает два раздела, итоги которых должны быть равны. Это актив и пассив. Когда-то баланс именовали формой № 1.

Виды бухгалтерского баланса: упрощенный и полный. Первый вариант могут составлять компании, которые имеют право вести упрощенный учет. В основном это малые предприятия. Остальные представляют баланс с подробной расшифровкой по статьям. Также компании могут составлять бухгалтерский баланс как внутренний отчет для управленческих целей.

Срок сдачи бухгалтерского баланса за 2022 год — 31.03.2023/

В 2023 году действует форма бухбаланса, утвержденная приказом Минфина от 02.07.2010 № 66н (ред. от 19.04.2019). Из последних изменений теперь в форме нужно указывать:

- проводится ли обязательный аудит;

- данные аудиторской фирмы;

- суммы в тысячах рублей, в миллионах отчетность больше нельзя составлять;

- код вида деятельности по ОКВЭД2.

ООО «Флаги» создано в 2022 году. В конце года главный бухгалтер (он же и директор) составил баланс на основании оборотно-сальдовой ведомости по счетам учета. Так как деятельность ведется первый год, показатели за предыдущие два года отсутствуют. Остатки по счетам представлены в таблице.

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сумма, тыс. руб. |

|

01 |

100 |

02 |

14 |

|

10 |

74 |

60 |

40 |

|

19 |

37 |

62 |

45 |

|

50 |

15 |

66 |

39 |

|

51 |

88 |

69 |

14 |

|

70 |

37 |

||

|

80 |

10 |

||

|

84 |

115 |

В строку 1150 баланса записывается разница между счетами 01 и 02, то есть отражается остаточная стоимость основных средств.

Остатки по счету 10 заносятся в строку 1210. НДС нужно учесть в строке 1220. Все денежные средства отражаются в строке 1250 актива баланса (15 + 88 = 103).

Для уставного капитала есть строка 1310, а для нераспределенной прибыли — строка 1370.

Сальдо счета 66 (займы) отражается в строке 1510. Вся задолженность кредиторов — в строке 1520 (40 + 45 +14 +37 = 136).

В конце заполнения баланса нужно сопоставить строки 1600 и 1700 — они должны быть равны. В примере итог баланса равен 300 тыс. руб.

Скачать образец бухгалтерского баланса

Скачать пустой бланк баланса

Также этот отчет многие по привычке называют формой № 2. В утвержденном бланке отсутствуют коды строк. Их нужно вписать самостоятельно, опираясь на кодировку, представленную в приложении № 4 к Приказу Минфина России от 02.07.2010 № 66н.

Составляя баланс, можно руководствоваться конечным сальдо по счетам. Для отчета о финрезультатах понадобятся обороты по счетам.

Итак, краткое содержание строк отчета:

Код 2110 — оборот по кредиту счета 90 «Выручка». Предположим, что ООО «Флаги» заработало 11 000 тыс. руб.

Код 2120 — оборот по дебету счета 90. Здесь пишется себестоимость товаров, проданной продукции, работ и т.д. Допустим, ООО «Флаги» отнесло затраты на себестоимость в размере 7 000 тыс. руб.

Код 2100 — разница строк 2110 и 2120. То есть в нашем примере расчет такой: 11 000 — 7 000 = 5 000.

Код 2210 — оборот по дебету счета 90. В этой строке запишем коммерческие расходы (счет 44) ООО «Флаги», которые составили 1 500 тыс. руб.

Код 2220 — оборот по дебету счета 90 «Себестоимость продаж» в корреспонденции со счетом 26. Бухгалтер запишет в отчет сумму 1 300 тыс. руб.

Код 2200 = строка 2100 — 2210 — 2220. Прибыль ООО «Флаги» составит 2 200 тыс. руб. (5 000 — 1 500 — 1 300).

Код 2340 — оборот по кредиту счета 91 (не учитываются суммы по строкам 2310 и 2320).

Код 2350 — оборот по дебету счета 91 за вычетом строки 2330.

Код 2300 = строка 2200 + строка 2310 + строка 2320 + строка 2340 — строка 2330 — строка 2350.

Код 2410 — налог на прибыль начисленный (20 % от строки 2300). У ООО «Флаги» прибыль составила 144 тыс. руб. Значит, налог равен 29 тыс. руб. (144 х 20 %).

Код 2400 = 2300 — 2410 — 2460. Также нужно учесть строки 2430 и 2450 (либо вычесть, либо прибавить в зависимости от знака строки).

Скачать образец отчета о финансовых результатах

Скачать пустой бланк отчета о финрезультатах

В этом отчете подробно расшифровываются все движения капитала компании. Состоит отчет из трех разделов. По названию строки можно легко понять, какую информацию следует занести по тому или иному коду.

Среди бухгалтеров форма имеет также название форма № 3.

В нашем примере у ООО «Флаги» не было деятельности в 2020 и 2021 годах, поэтому в отчете соответствующие строки будут пустыми.

Строка 3311 равна строке баланса 1370. Итого по строке 3300 будет совпадать с суммой по строке 1300 баланса. Раздел 2 отчета не заполняется, так как у ООО «Флаги» не было корректировок.

Раздел 3 отчета расскажет пользователям о наличии чистых активов. В нашем случае они равны 125 тыс. руб. (все активы за вычетом краткосрочных обязательств, 300 — 175 = 125).

Скачать образец отчета об изменениях капитала

Скачать пустой бланк отчета об изменениях капитала

Представляется в составе годовой отчетности. Раньше отчет именовался формой № 4.

Заполнение рассмотрим на примере.

Остатки денежных средств ООО «Флаги» по состоянию на 31.12.2022:

Наличные в кассе — 15 000 руб.

На банковском счете — 88 000 руб.

Сумма выручки от продажи товаров без НДС — 11 000 000 рублей.

Полученные займы составили 39 000 рублей, возвратов по ним не было.

Платежи по текущим долгам составили 10 936 000 рублей.

Пояснения к балансу составляют в произвольной форме. В них раскрывают подробно показатели, указанные в балансе и других годовых отчетах. Содержание записки компания определяет сама. Но чем подробнее будет пояснительная записка, тем меньше вопросов и сомнений будет у налоговой инспекции. Также пояснительная записка может понадобиться учредителям и прочим лицам, работающим с отчетностью.

Что можно и нужно включать в пояснительную записку, раскрывают п. 24–31 ПБУ 4/99.

Сдайте бух.отчетность в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Попробовать бесплатно

Бухгалтер может обнаружить в учете компании ошибки, которые искажают учет и, соответственно, отчетность.

Если ошибка обнаружена до формирования отчетности, она исправляется датой отчетного года. Тут есть несколько нюансов:

- Ошибка найдена в отчетном году. В таком случае сторнирующие записи вносятся месяцем обнаружения.

- Ошибка найдена бухгалтером уже в новом году, но до подписания отчетности. Тогда нужно внести исправления в учет декабрем отчетного года.

- Существенная ошибка предшествующего отчетного года найдена после подписания отчетности, но до даты представления. Нужно внести исправления в учет декабрем отчетного года. Но если отчетность представлена внешним пользователям, переделайте отчетность, повторно заверьте ее у руководителя и представьте внешним пользователям еще раз.

- Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности, но до ее утверждения. Нужно внести исправления в учет декабрем отчетного года. При этом нужно отметить, что новая отчетность заменяет первоначальную, и указать основания составления корректировки.

- Существенная ошибка предшествующего отчетного года, выявленная после утверждения отчетности, исправляется:

- записями по соответствующим счетам в текущем году. При этом корреспондирующим счетом в записях будет счет нераспределенной прибыли (непокрытого убытка);

- путем пересчета сравнительных показателей за отчетные периоды, отраженные в бухотчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Подробная инструкция по внесению исправлений представлена в ПБУ 22/2010.

Для неверной отчетности, обязательный экземпляр которой представлен в ГИРБО, исправленный вариант подается в налоговый орган не позднее 31 июля года, следующего за отчетным. Если отчетность утверждена после 31 июля, ее нужно подавать в течение 10 рабочих дней со дня, следующего за днем утверждения. Но не позднее 31 декабря текущего года.