Что хуже убытка? Только кассовый разрыв. В отличие от первого второй заметен сразу. Действительно, как не заметить, когда нет денег на зарплату, налоги и платежи поставщикам. Кроме того, именно несвоевременная оплата по долгам, а не отрицательный финансовый результат – причина банкротства. Предупредить подобное поможет бюджет движения денежных средств (БДДС). В статье рассказываем об особенностях его формирования.

БДДС – это

БДДС – это один из трех финансовых бюджетов. Кроме него есть еще:

- бюджет доходов и расходов (БДР). Подробнее читайте о нем в статье «БДР»

- балансовый бюджет.

В БДДС отражаются плановые поступления и платежи, а также считается чистый денежный поток (ЧДП). Вместе с остатками по деньгам последний показывает либо профицит, либо дефицит денежной массы.

Главная цель составления БДДС – управление платежеспособностью компании. Из нее вытекают частные задачи:

- обоснование необходимости привлечения и расчет величины дополнительных финансовых ресурсов (заемных средств);

- осознание нерациональности текущих условий расчетов с контрагентами и их последующая корректировка;

- создание информационной основы для план-фактного анализа денежных потоков и поиска причин нестыковки прогноза и реальности.

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков. Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия.

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

БДДС: как составить прямым и косвенным методом

Есть два подхода к формированию БДДС:

-

прямой. На основе плана по доходам и расходам из БДР, а также с учетом особенностей расчетов с контрагентами организация считает будущие поступления и платежи;

- косвенный. За базу берется прогнозный финансовый результат, а также изменения активов и обязательств из балансового бюджета. Путем корректировки первого на величины последних находят ЧДП. Затем считают плановые остатки денег.

Рассмотрим подробнее оба подхода.

БДДС прямым методом: форма и пример

Вот этапы составления такого бюджета.

Этап 1. Определяемся с начальным остатком денег

Это отправная точка. В идеале следует взять фактическое значение денежных средств в кассе, на расчетном, валютном и специальных счетах, которое сложилось на последний день, предшествующий бюджетному периоду. Например, на 31 декабря.

Однако есть очевидная сложность. Бюджеты готовятся заранее, поэтому узнать фактический остаток не выйдет. Он еще неизвестен. Можно остановиться на плановом значении из БДДС предыдущего года. Если оно не сильно отклоняется от реальности, то вполне сгодится. Когда разрыв между планом и фактом значителен, тогда откорректируйте план с учетом текущей ситуации.

Этап 2. Считаем поступления

Ориентируемся на значения выручки и прочих доходов из БДР, которые переводим в денежные потоки с помощью графиков платежей и/или коэффициентов инкассации.

Важно помнить также о разбивке поступлений на три группы:

- текущие (операционные);

- инвестиционные;

- финансовые.

О том, что включает в себя каждая группа, читайте в статье «Анализ движения денежных средств компании».

Выручка участвуе тв формировании текущих поступлений, а прочие доходы – инвестиционных и финансовых. Обобщенная формула для расчета притоков выглядит так:

.png)

Рисунок 1. Формула для определения денежного притока в БДДС

Как определить значения первых трех слагаемых? Либо по графикам платежей, либо на основе коэффициентов инкассации.

Идеальный вариант – качественно сделанные графики с расписанными датами получения денег от контрагентов в соответствии с условиями договоров. Однако часто они не составляются вообще, либо формируются на срок короче периода бюджетирования.

Выходом становится расчет коэффициентов инкассации по фактическим данным предыдущего года либо квартала при условии, что система расчетов с контрагентами за это время не менялась. Ведь если вместо существовавшей ранее для покупателей отсрочки платежа теперь от них требуется аванс или предоплата, то ценность прошлых цифр – невелика.

Предположим, что изменений не было. Как тогда вычислить эти коэффициенты? Воспользуйтесь следующим алгоритмом.

.png)

Рисунок 2. Расчет коэффициентов инкассации для денежных притоков

Для большей точности разумно рассчитать несколько фактических значений коэффициентов, например, в поквартальном разрезе за год, а затем вывести среднюю величину.

Допустим, коэффициенты окажутся равными 0,6, 0,3 и 0,1. Значит, 60% дохода закрываются денежным платежом в текущем месяце/квартале, еще 30% приходят как аванс, а 10% – оплата отсрочки прошлых периодов. Умножайте их на плановые доходы текущего периода и найдете составляющие поступлений.

Этап 3. Вычисляем платежи

Логика расчета платежей – та же самая, что и для поступлений. Нужны:

- разделение потоков на три группы по типам операций – текущие, инвестиционные, финансовые;

- расчет сумм на основе расходов из БДР, инвестиционных и операционных бюджетов.

Инвестиционные и операционные потребуются, чтобы:

- определить величину капитальных затрат, то есть приобретений основных средств и нематериальных активов. Кроме того, материалов и товаров. Их особенность в том, что они попадают в расходы в отсроченном режиме. Поэтому денежные оттоки по ним иногда формируются раньше расхода;

- убрать амортизацию, ведь она – неденежный расход;

- корректно разнести выплаты по периодам. Это зависит от типа платежа и вида контрагентов. Например, для зарплаты можно использовать упрощенное соотношение 50÷50, где первая половина – аванс текущего месяца, вторая – окончательный расчет следующего.

Увязка между расходами и денежными оттоками сложится по такой обобщенной зависимости:

.png)

Рисунок 3. Увязка между расходами и денежными оттокам

Для вычисления платежей в пользу поставщиков и подрядчиков также пригодятся коэффициенты инкассации. По аналогии с поступлениями считайте их по трем группам, а затем умножайте на плановые суммы приобретений.

.png)

Рисунок 4. Расчет коэффициентов инкассации для денежных оттоков

Этап 4. Считаем ЧДП и остатки денег на конец периода

Разница между плановыми притоками и оттоками определит ЧДП, который также считается в разрезе трех видов операций. Затем вычисляется общее значение чистого потока как сумма частных. Добавляйте его к начальному остатку из первого этапа – получите деньги на конец периода бюджетирования.

Важный технический момент: планирование начинайте с текущих операций, затем переходите к инвестиционным, а завершайте финансовыми. Это так, потому что дефицит денег чаще всего закрывается привлечением кредитов и займов. Они относятся к финансовым поступлениям. Чтобы понять, есть ли в них потребность и, если да, то в каком объеме, сначала определитесь с тем, что дают операционная и инвестиционная деятельность вместе взятые.

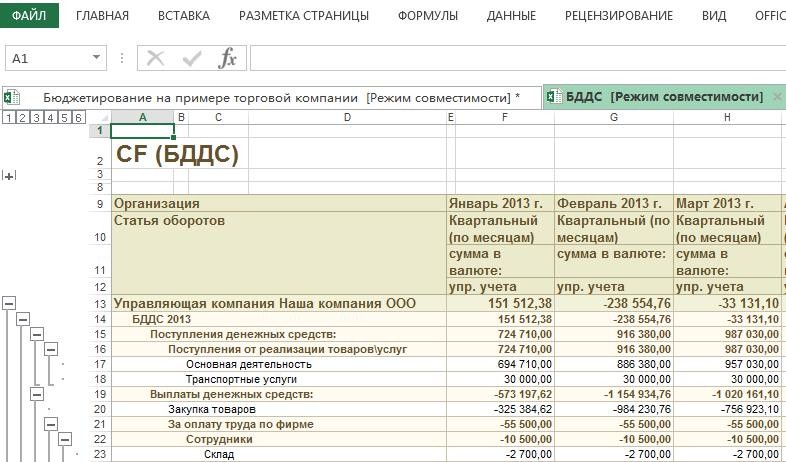

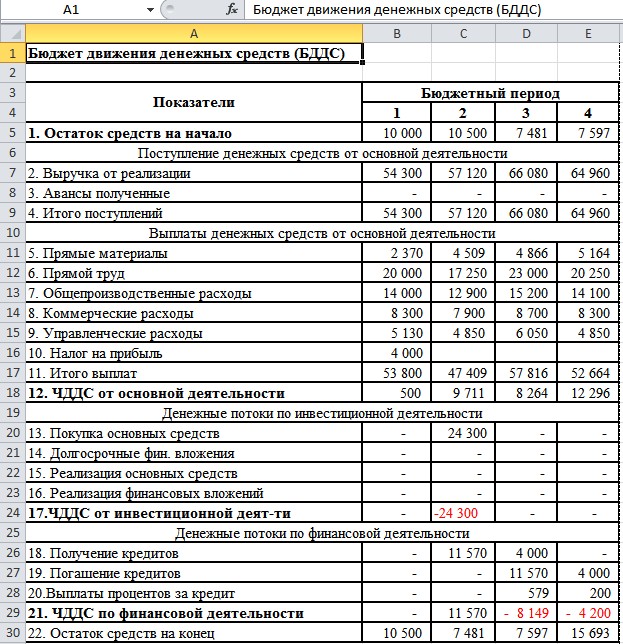

Пример статей БДДС, который сформирован прямым методом, смотрите на схеме. Также скачивайте его в формате Excel-таблицы.

.png)

.png)

Рисунок 5. Структура БДДС прямым методом: пример

БДДС косвенным методом: форма и пример

Здесь также выделим четыре этапа.

Этап 1. Берем за основу финансовый результат – чистую прибыль или убыток

Это итоговая строка БДР. В ней сводятся доходы и расходы по всем хозяйственным операциям предприятия. Именно с этого начинается первая проблема применения косвенного метода. Ведь нам требуется разграничить потоки по трем видам деятельности. Логично, что и финансовый результат следует разделить подобным образом.

С операционной составляющей все просто. По ней отдельно рассчитывается прибыль (убыток) от продаж. А вот выделение результата в части инвестиционных и финансовых операций в БДР, как правило, никто не делает. Как быть? Есть как минимум два варианта:

- сделать дополнительные расчеты, вычленив из состава прочих доходов и расходов те, что относятся к инвестиционным, и те, которые попадают в финансовые. Если аналитика организована хорошо и/или подобных операций немного, то это недолгий процесс;

- ничего не считать. При этом исходить из допущения, что чистая прибыль (убыток) – это результат исключительно операционной деятельности. Точность вычисления ЧДП в разрезе групп пострадает, однако получится сэкономить время.

Этап 2. Убираем влияние неденежных доходов и расходов

В таблице из начала статьи мы привели перечень таких составляющих. Выделяйте их в составе БДР или с помощью операционных бюджетов. Затем корректируйте чистую прибыль/убыток следующим образом:

- неденежные расходы прибавляйте;

- неденежные доходы вычитайте.

Этим вы упраздните их воздействие на финансовый результат и сделаете его ближе по значению к ЧДП.

Этап 3. Корректируем на изменения активов, за исключением денежных средств, и обязательств

Данный этап основывается на балансовом бюджете и сводится к тому, чтобы:

- определить изменения по всем статьям за исключением «Нераспределенной прибыли (непокрытого убытка)» и «Денежных средств». Это так потому, что они уже учтены. Первые – в составе чистой прибыли (убытка), от которой отталкиваемся. Вторые – в ЧДП, который вычисляем. Причем для амортизируемых активов расчет делается по первоначальной, а не по остаточной стоимости. Причина – влияние амортизации уже принято во внимание на предыдущем этапе. Не нужно дублировать его еще раз;

- вычесть изменения активов;

- добавить изменения пассивов.

С последними двумя пунктами опять возникает проблема разграничения между видами деятельности. Некоторые составляющие разносятся без труда. Например, изменения:

- запасов – это текущие операции;

- внеоборотных активов и краткосрочных финансовых вложений – инвестиционные;

- заемных средств и собственного капитала – финансовые.

А как быть с дебиторской и кредиторской задолженностью? Ведь в их составе остатки по расчетам по всем типам операций:

- по зарплате и налогам – текущие;

- за поставку оборудования – инвестиционные;

- по дивидендам – финансовые и т.д.

На этот случай есть два варианта решения, схожие с обозначенными выше:

- углубиться в аналитику и разделить права требования и обязательства по видам деятельности;

- отнести изменения дебиторки и кредиторки в полных суммах к текущим операциям.

Этап 4. Получаем ЧДП и добавляем его к остатку денег на начало бюджетного периода

В результате преобразований чистый финансовый результат превратится в ЧДП. Добавляйте его к остатку денег на начало периода, получите итоговый результат.

Пример статей БДДС косвенным методом мы привели на рисунке 5. Шаблон этого же варианта в табличной форме с графами временных отрезков есть в Excel-файле для скачивания.

.png)

Рисунок 6. Пример статей БДДС косвенным методом

В качестве итога скажем: очевидно, что прямой метод проще при формировании БДДС. В нем сложнее сделать расчетные ошибки и ему не требуются никакие допущения в отношении прибыли, дебиторки и кредиторки. Однако он плох с точки зрения анализа, так как не дает ответа на важный вопрос: в чем причина расхождений между финансовым результатом и остатками денег.

Бюджет движения денежных средств (БДДС) – это инструмент по управлению финансами. Он нужен для оптимизации финансовых потоков. С ним будет проще обеспечить экономическую устойчивость компании.

Что такое бюджетирование?

Что собой представляет БДДС

Бюджет ДДС представляет собой документ, из которого можно сделать вывод о движении финансов и состоянии расчетного счета. Это ключевой элемент системы бюджета фирмы. Формирование БДДС – приоритетное действие в рамках управления организацией. Документ имеет важное значение при обеспечении устойчивости компании. Последняя, в свою очередь, является определяющим фактором в успехе фирмы.

Как составляется бюджет движения денежных средств?

Устойчивость компании предполагает ее независимость от внешних обстоятельств, партнеров, кризисов. Это один из факторов повышения прибыли, так как устойчивое предприятие более привлекательно для инвесторов.

Устойчивость фирмы практически напрямую связана с ДДС и управлением финансовым потоком. А бюджет как раз позволяет контролировать денежные потоки. Как правило, за его составление отвечает финансовый менеджер.

По какой структуре составлять бюджет движения денежных средств?

Задачи и функции БДДС

БДДС нужно для решения этих задач:

- Предотвращение «кассовых разрывов».

- Обеспечение экономической устойчивости.

- Управление прибыльностью фирмы.

Как анализировать выполнение БДДС?

В бюджете фиксируются эти аспекты деятельности:

- Поступления денег, которые можно прогнозировать.

- Снятие денег для совершения хозяйственных операций.

- Предоплата за поставляемый товар.

- Авансы.

- Задержки в поступлении оплаты за отгруженную продукцию.

То есть в бюджете отражаются все факты движения денег в организации.

Для чего требуется составлять БДДС

ВАЖНО! Макет структуры БДДС от КонсультантПлюс доступен по ссылке

Успешное существование фирмы определяется ее финансовой устойчивостью. Устойчивое положение позволяет фирме стабильно расти, пользоваться средствами инвесторов.

Обеспечение устойчивости фирмы складывается из этих двух факторов:

- Правильное управление финансами.

- Правильное оформление всех отчетов.

Финансовый менеджер должен предупреждать «кассовые разрывы» и вести финансовые отчеты. Для этих целей применяется БДДС. Этот документ явно отражает эти аспекты деятельности:

- Куда были направлены финансы.

- Сколько денег было отпущено на те или иные цели.

- Сколько финансов было получено от тех или иных источников.

В бюджете отражается предоплата за товар, авансы, задержки выплат. Из БДДС можно своевременно выявить потребность в займе. Из документа становится ясна картина движения денег. Бюджет нужен для обеспечения финансовой устойчивости. То есть с помощью него можно исключить растраты.

Основные этапы составления БДДС

Формирование БДДС – важнейший фактор в рамках управления работой организацией. Составляется документ с разной периодичностью. Как правило, используется детализация по каждому месяцу.

Бюджет – это документ с гибкой формой. Но помесячный план считается наиболее удобным. Рассматриваемая форма предполагает разбивку по дням. БДДС формируется в завершении каждого месяца. Желательно, чтобы над созданием бюджета работали все подразделения фирмы, работа которых связана с планированием и тратой денег. Рассмотрим все этапы составления БДДС.

Этап №1. Определение остатка денег

Первый шаг – определение минимального остатка денег, достаточного для деятельности организации. Размер этого остатка зависит от направления деятельности компании, рисков, возникающих в процессе работы. Специалистам нужно определить конечное сальдо.

Этап №2. Установление доходной части

Доходная часть определяется на основании бюджета продаж и поступлений от инвесторов. Нужные данные можно собирать двумя способами:

- Снизу-вверх. Этот метод актуален тогда, когда план поступлений формируется на основании данных из разных подразделений. Потом сведения объединяются в единый отчет.

- Сверху-вниз. Этот метод актуален тогда, когда документы утверждаются главным офисом, и только после этого с ними работают руководители подразделений.

Этап №3. Установление расходной части

Расходная часть устанавливается на основании прямых трат. К ним относятся траты на ЗП, сырье, расходы на производственные и накладные нужды. Прямыми тратами считаются и расходы на инвестиции, выплаты процентов.

Этап №4. Установление размера чистого потока денег

Чистый поток средств – это показатель, который можно получить путем извлечения разницы между положительным и отрицательным балансом. Для расчетов берется определенный период. Чистый денежный поток позволяет установить нынешний экономический статус фирмы, а также определить ее перспективы.

Если расходы превышают доходы, образуется «кассовый разрыв». Заключительное сальдо приобретает отрицательное значение. Это довольно плохо для компании. А потому сотрудники фирмы должны предпринять меры по устранению отрицательного значений. Для этого можно урезать расходы или задействовать займы, резервные деньги.

Если отрицательные показатели убрать не получится, это симптом высокого риска банкротства. В этом случае возникают различные проблемы:

- Задержка ЗП.

- Невыплата задолженностей.

- Прибыли не покрывают актуальных трат.

То есть превышение расходов над тратами – это очень негативное явление для компании.

Этап №5. Корректировка значений

Окончательный этап – корректировка БДДС для приведения документа в соответствие с нынешними финансовыми реалиями. Следующий шаг – утверждение бюджета руководителями фирмы.

Утвержденный БДДС представляет собой документ, наделенный юридической силой. С бюджетом постоянно взаимодействуют руководители компании, а также ее персонал.

Особенности составления бюджета

Компания может существовать нормально и стабильно только в том случае, если баланс является положительным. Ключевую роль в обеспечении положительного баланса играет правильное планирование БДДС. В рамках планирования изучается движение финансов. Оформление БДДС рекомендуется разбить на этапы.

Отличие БДДС от БДР

Помимо БДДС есть БДР. Это документ, отражающий доходы и расходы фирмы. Представляет собой простую таблицу. В ней фиксируются все хозяйственные операции, которые ведут к доходам/расходам.

БДДС и БДР – документы, которые очень похожи между собой. У начинающих специалистов может сложиться впечатление, что эти формы практически идентичны. Для компании важен и тот, и другой документ. На основании форм можно установить размер общей прибыли, расходов предприятия.

Но между БДДС и БДР есть отличия, которые нужно учитывать:

- БДР заполняется на основании балансового отчета, а БДДС – на базе отчета движения денег.

- БДР является документом, в котором содержится расширенный перечень статей. В БДДС содержится только расчет финансов. Запись идет денежными статьями.

- Бюджет ДДС отображает движение финансов. БДР требуется для расчета прибыли организации.

- БДР нужен для планирования прибыли следующих периодов. БДДС нужен для контроля всех денежных потоков.

Документы различаются по фиксируемым в них статьям. Формы включают в себя разный перечень сведений. Рассмотрим разницу в виде таблицы:

| Операция | БДР | БДДС |

|---|---|---|

| Начисление амортизации | Присутствует | Отсутствует |

| Переоценка ТМЦ | Присутствует | Отсутствует |

| Недостача активов | Присутствует | Отсутствует |

| Брак, полученный на производстве | Присутствует | Отсутствует |

| Кредиты и займы | Отсутствует | Присутствует |

| Покупка ОС | Отсутствует | Присутствует |

| НДС | Присутствует | Присутствует |

Цели формирования документа также отличаются:

- БДР нужен для контроля прибыли, полученной за заданные периоды.

- БДДС нужен для ведения отчетов по финансовым операциям, в результате которых получаются прибыль или убытки.

Посредством этих документов можно извлечь разные показатели по одной и той же операции.

Одним из основных показателей деятельности компании является ее платежеспособность. Управление денежными средствами заключается в недопущении неплатежей с одной стороны, и минимизации свободного остатка, с другой. Для эффективного управления денежными потоками собственники, генеральные директора и финдиры используют Бюджет движения денежных средств (БДДС). Секреты его составления – в публикации.

Что такое БДДС? Структура БДДС

Бюджет движения денежных средств – эффективный инструмент распределения денежных потоков. В нем отражаются все планируемые поступления и списания. На его основе собственники могут судить о том, будет ли у компании достаточно денег для продолжения деятельности.

Принципы формирования БДДС могут указываться в учетной политике компании по управленческому учету.

Структура БДДС включает в себя разделение по видам деятельности:

- Операционная деятельность – это все денежные потоки, связанные с текущей деятельностью предприятия.

- Инвестиционная деятельность – к данным операциям относятся покупка и продажа внеоборотных активов, управление долями в других компаниях, долгосрочное финансовое инвестирование.

- Финансовая деятельность – соответствует операциям получения/возврата кредитов, выплате/поступлению процентов по ним и другим финансовым вложениям, покупке/продаже валюты.

В каждом разделе все платежи разнесены по статьям движения денежных средств.

Этапы формирования БДДС компании

Построение БДДС является частью бюджетного процесса компании. Бюджет движения денежных средств связан с остальными бюджетами, и процесс его подготовки может выглядеть следующим образом:

- Формирование Плана продаж и поступлений денежных средств.

- Составление Плана закупок, который позволяет реализовать заложенный объем продаж.

- Формирование Бюджета Административно-управленческих расходов (АУР), не входящих в план закупок.

- Расчет Бюджета доходов и расходов (БДР) на основании Плана продаж, Плана закупок и Бюджета АУР.

- Расчет налоговых платежей по БДР.

- Для формирования БДДС на основании БДР следует учитывать:

- Сроки оборачиваемости дебиторской и кредиторской задолженности.

- Графики платежей по текущим договорам, которые будут действовать в следующем году.

- Исключить из бюджета статьи БДР, не связанные с движением денежных средств.

Таким образом, на основании БДР формируется Бюджет движения денежных средств по операционной деятельности, результирующий поток которого определяет уровень финансирования инвестиционных затрат.

- Определение достаточного уровня средств для финансирования затрат на капвложения, приобретение основных средств, строительство с учетом продажи ОС).

- Определение необходимого уровня привлечения финансирования и возврата кредитов, либо размещения денежных средств для получения дополнительного дохода из расчета минимального остатка денежных средств.

- Исключение внутригрупповых оборотов и формирование Бюджета движения денежных средств.

Прямой и косвенный методы формирования БДДС

Раздел операционной деятельности БДДС может быть составлен 2 методами: прямым и косвенным.

При прямом методе БДДС собирается вся информация по платежам.

В состав доходной части потока включаются поступления от контрагентов по текущей деятельности компании.

В расходную часть включаются:

- Оплата поставщикам за сырье, товары, услуги и прочие платежи производственного типа.

- Оплата работы сотрудников компании.

- Административные выплаты, который могут включать так же платежи по обеспечению бизнес-процессов компании (последние могут выделять в отдельный раздел – АУР).

- Налоги и сборы.

Все они вносятся в БДДС по срокам произведения оплаты.

При косвенном методе операционный денежный поток рассчитывается на основании БДР (планируемого финансового результата) с учетом неденежных поправок. Для этого величина прогнозной прибыли:

- Увеличивается на сумму амортизации, на рост кредиторки;

- Уменьшается на сумму капзатрат, на прирост запасов, на рост дебиторки.

Как составить БДДС предприятия?

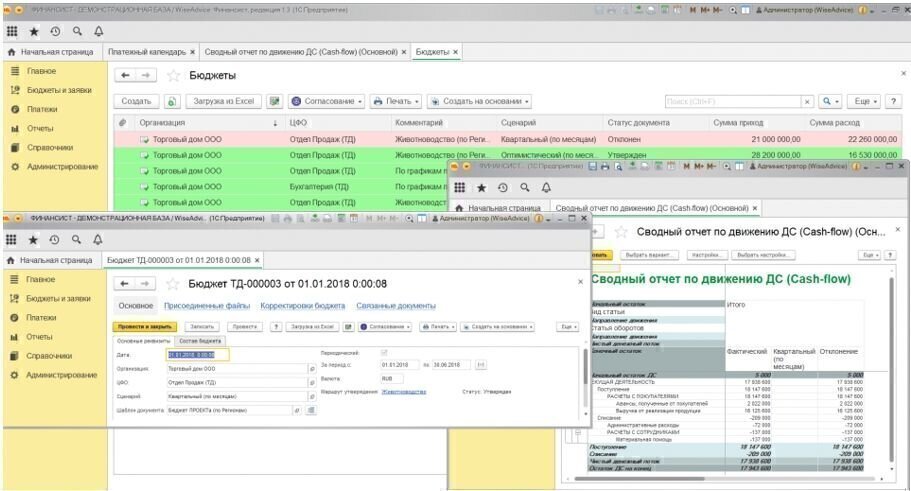

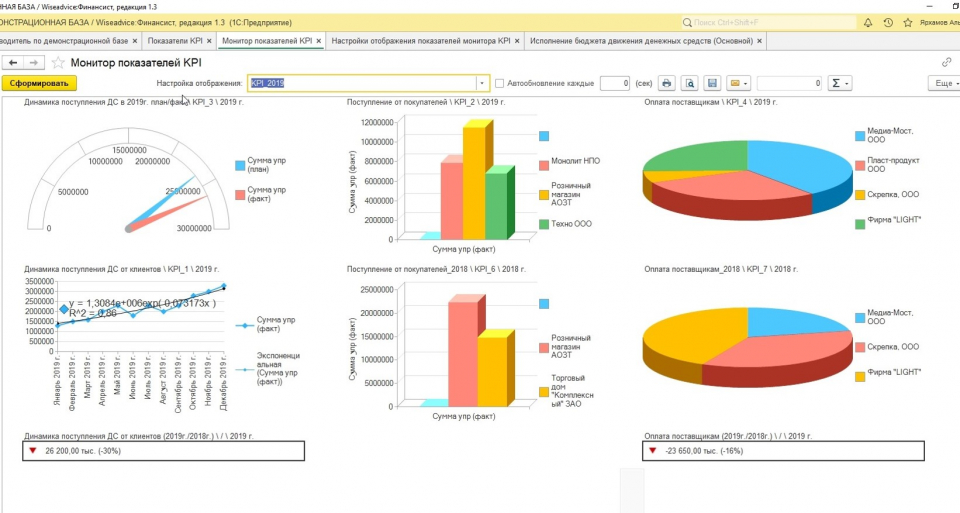

Подготовка и формирование е Бюджета движения денежных средств является сложным процессом, основывающимся на определенных правилах. В качестве инструмента автоматизации формирования Бюджета движения денежных средств может использоваться «WA: Финансист».

«WA: Финансист» – продукт группы компаний WiseAdvice. Это программа для формирования БДДС, которая успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В ней реализована полная модель, позволяющая эффективно управлять денежными потоками компании. Сводный Бюджет движения денежных средств формируется на основе планов отдельных центров финансовой ответственности (ЦФО). Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать планы на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования;

- отражения фактического использования денежных средств;

- формирования отчетности.

Решение «WA: Финансист» имеет обширный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками;

- управлять системой формирования и согласования заявок;

- оперативно формировать Платежный календарь и осуществлять платежи в соответствии с ним;

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком;

- настраивать выходные печатные формы.

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи компаний, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.

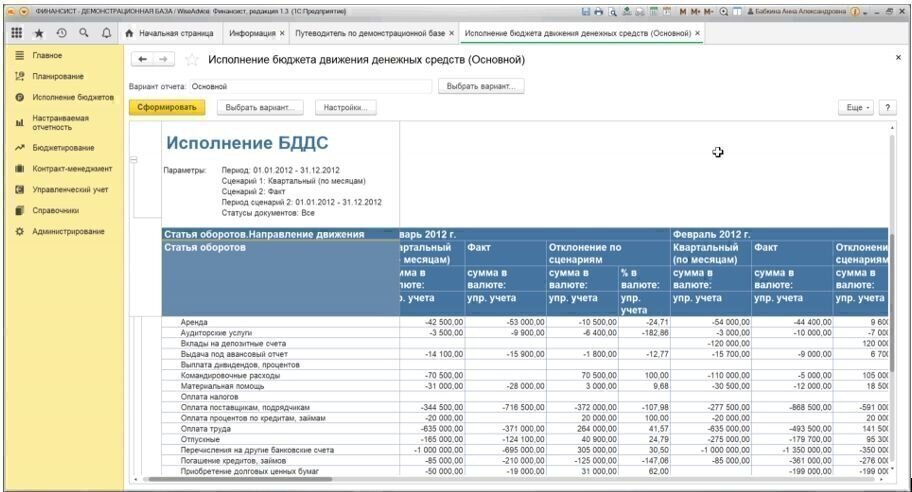

Анализ Бюджета движения денежных средств

После того как утвержден Бюджет движения денежных средств на последующий бюджетный период, необходимо отслеживать изменения как внешних условий и внутренних обстоятельств, в которых работает компания и которые могут повлечь изменения в ее денежных потоках. Для этого необходимо регулярно проводить анализ отклонений и причин их возникновения, и по итогам анализа разрабатывать план действий для снижения влияния негативных факторов и закреплению положительных – для последующего планирования.

Одним из основных инструментов анализа БДДС является план-фактный анализ бюджета. Отчет позволяет провести оценку отклонений в абсолютном и относительном выражении путем сопоставления запланированных в бюджетах показателей с фактическими результатами в любых аналитических разрезах.

Данный отчет позволяет сравнивать между собой не только сценарии планирования, но и данные разных лет.

Для корректности аналитические разрезы для оценки фактических отклонений должны быть сопоставимы с бюджетной аналитикой и формироваться с одинаковой периодичностью. Отклонения в анализируемых данных позволяют сделать выводы об эффективности финансового управления компанией. Если размер отклонений велик, то необходимо провести корректировку бюджетов.

По итогам выполнения план-фактного анализа исполнения БДДС рекомендуется фиксировать методы минимизации отклонений – такой подход поможет не только повысить точность бюджетирования, но и укрепить финансово-экономическое положение компании.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Методология планирования разделов БДДС

Наиболее типичные ошибки при планировании БДДС.

Бюджет движения денежных средств (БДДС) — один из трех основных сводных бюджетов компании. Он представляет собой прогноз денежных потоков компании на планируемый период. От качества составления БДДС во многом зависит эффективность управления денежными средствами компании и ее платежеспособность.

Подробно рассмотрим методологию планирования БДДС и типичные ошибки его составления, которые снижают достоверность данного бюджета, предложим варианты их исправления.

Методология планирования разделов БДДС

Бюджет движения денежных средств планируется на основе данных многих операционных и вспомогательных бюджетов компании и информации о наличии дебиторской и кредиторской задолженностей компании на начало планируемого периода. А поскольку этот бюджет формируется по трем видам деятельности компании (операционной, финансовой и инвестиционной), то и исходные данные для его составления необходимо будет сгруппировать по этим трем видам.

Как наглядно видно из приведенной схемы, БДДС компании формируется в следующей последовательности:

Этап 1. На основе данных о величине дебиторской задолженности покупателей на начало периода и показателей бюджета реализации продукции и услуг составляется прогноз поступлений денежных средств от операционной деятельности

Этап 2. На основе данных о величине кредиторской задолженности перед поставщиками ТМЦ и услуг, персоналом компании и непогашенной задолженности по налогам на начало периода и показателей бюджетов закупок ТМЦ, операционных расходов подразделений, бюджета по ФОТ составляется прогноз выплат денежных средств по операционной деятельности

Этап 3. На основе показателей бюджета кредитов и займов прогнозируется поступление денежных средств по финансовой деятельности

Этап 4. На основе данных о величине задолженности по кредитам и займа на начало периода и показателей бюджета кредита и займов составляется прогноз выплат денежных средств по кредитам и займам

Этап 5. На основе показателя инвестиционного бюджета составляется прогноз поступлений денежных средств от реализации основных средств

Этап 6. На основе данных о непогашенной задолженности перед поставщиками основных средств, строительно-монтажных работ, лизинга на начало периода и показателей инвестиционного бюджета составляется прогноз выплат денежных средств по инвестиционной деятельности

Еще одна особенность составления БДДС — возможность наличия после выполнения указанных шести этапов отрицательных кассовых остатков («кассовых разрывов»). Понятно, что денежных средств не может быть меньше нуля, поэтому в таких случаях корректируются показатели бюджета. Есть два варианта:

Вариант 1. Увеличить поступления денежных средств (привлечь дополнительные кредиты/займы или реализовать основные средство (если у компании есть неиспользуемые в текущей деятельности ОС).

Вариант 2. Уменьшить выплаты денежных средств поставщикам ТМЦ или услуг (например, перенести сроки погашения задолженности или отказаться от некоторых расходов, которые не повлияют на текущую деятельность компании).

После корректировок и устранения кассовых разрывов БДДС может быть утвержден в качестве проекта и направлен на согласование топ-менеджерам компании.

Рассмотрим подробно методику расчета показателей БДДС по каждому из шести этапов его формирования.

Этап 1. Рассчитайте поступления денежных средств по операционной деятельности

Чтобы сформировать прогноз поступления денег в рамках операционной деятельности, нам будет нужен прежде всего план реализации продукции, работ или услуг компании на предстоящий период.

Возьмем, к примеру, производственную компанию «Сигма», которая получает доходы от трех видов деятельности:

• реализация продукции;

• предоставление ОС в аренду;

• реализация транспортных услуг.

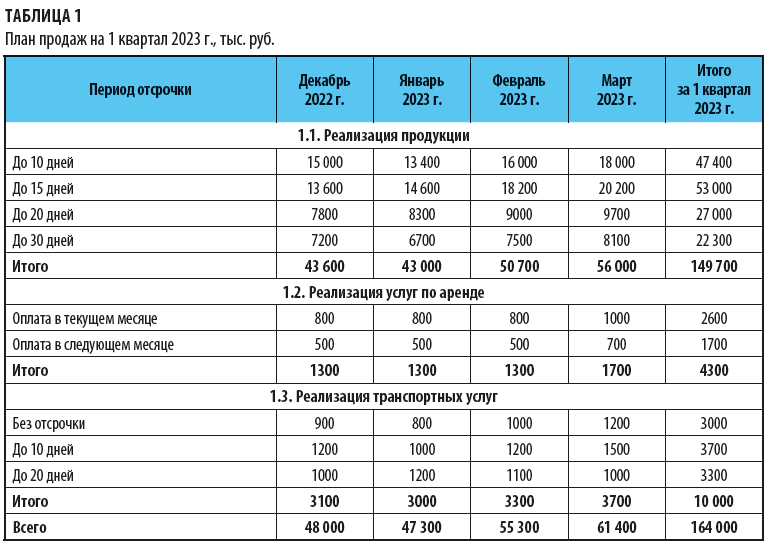

План реализации продукции и услуг компании «Сигма» на 1 квартал 2023 г. представлен в табл. 1.

Обратите внимание!

Для целей составления БДДС данные о реализации указаны в аналитике по периодам отсрочки для покупателей продукции и услуг. Это необходимо для корректного расчета сумм поступлений денежных средств по операционной деятельности компании.

Так, например, деньги за отгруженную покупателю в январе продукцию в случае наличия у него права на отсрочку оплаты в 30 дней поступят только в феврале, а в январе поступят деньги по отгрузкам таким покупателям в декабре 2022 г.

Если у компании небольшое количество покупателей, прогноз поступлений выручки можно построить по каждому из них на основе реестра отгрузок и договорных условий отсрочки платежа за продукцию или услуги. Но когда у компании более ста покупателей или они обезличены (розничная торговля и общепит), так планировать поступления денег сложно. Поэтому, чтобы ускорить составление прогноза, воспользуемся расчетными формулами исходя из следующей логики:

• по отгрузкам продукции с отсрочкой оплаты в 10 дней сумма поступления денежных средств текущего месяца будет равна 35 % от отгрузок прошлого месяца плюс 65 % от отгрузок текущего месяца;

• по отгрузкам продукции с отсрочкой оплаты в 15 дней сумма поступления денежных средств текущего месяца будет равна 50 % от отгрузок прошлого месяца плюс 50 % от отгрузок текущего месяца;

• по отгрузкам продукции с отсрочкой оплаты в 20 дней сумма поступления денежных средств текущего месяца будет равна 65 % от отгрузок прошлого месяца плюс 35 % от отгрузок текущего месяца;

• по отгрузкам продукции с отсрочкой оплаты в 30 дней сумма поступления денежных средств текущего месяца будет равна 100 % от отгрузок прошлого месяца;

• по услугам аренды с условием оплаты в текущем месяце сумма поступлений текущего месяца будет равна сумме услуг текущего месяца;

• по услугам аренды с условием оплаты в следующем месяце сумма поступлений текущего месяца будет равна сумме услуг прошлого месяца;

• по транспортным услугам с условием предоплаты сумма поступлений текущего месяца будет равна сумме услуг текущего месяца;

• по транспортным услугам с условием отсрочки платежа в 10 дней сумма поступления денежных средств текущего месяца будет равна 35 % от суммы услуг прошлого месяца плюс 65 % от суммы услуг текущего месяца;

• по транспортным услугам с условием отсрочки платежа в 20 дней сумма поступления денежных средств текущего месяца будет равна 65 % от суммы услуг прошлого месяца плюс 35 % от суммы услуг текущего месяца;

С учетом этого рассчитаем плановую сумму поступлений денежных средств по операционной деятельности (раздел 5.1. табл. 8 «БДДС на 1 квартал 2023 года»; табл. 2).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2023.

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности – ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

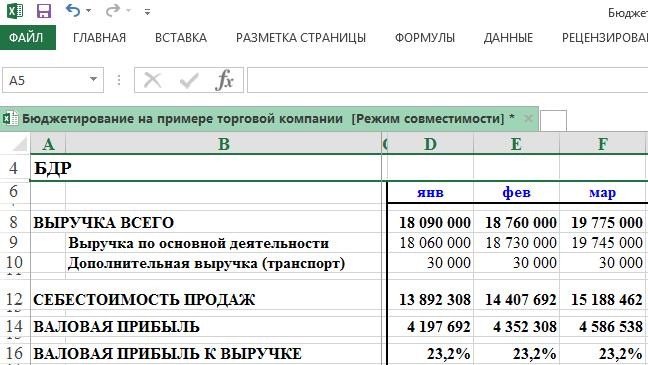

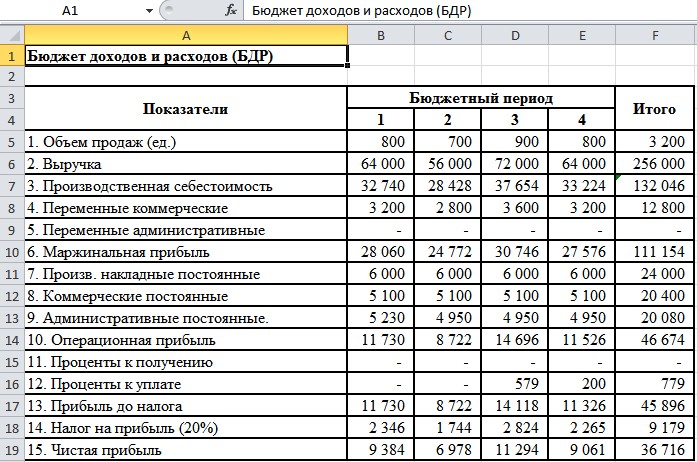

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель – процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

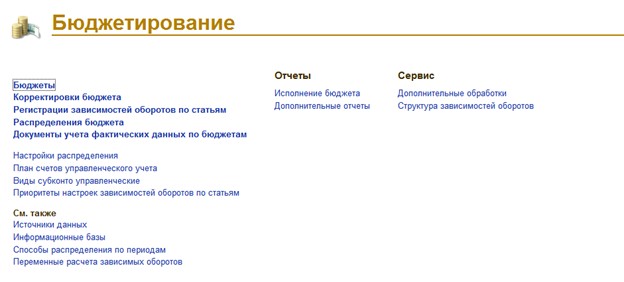

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.