Какого бы размера ни была компания, она стремится заработать деньги и потратить их на развитие бизнеса. Важно правильно корректировать финансовые потоки, составлять сметы, разбираться, куда уходят деньги фирмы, чтобы не допустить банкротства и работы в минус. Для этого требуется система бюджетирования предприятия, в статье мы расскажем, что это такое и как этим пользоваться.

Описание

Так называют обширный процесс по формированию и делению финансов, изменению имеющихся планов в соответствии с новыми фактами, управлению деньгами на основе различных показателей.

Бюджетом называют общность всех доходов и трат в любой компании. От его размера зависит, насколько успешным будет завод или магазин, и как он станет функционировать.

Понятие бюджетирования затрагивает не только юридических лиц, но и обычных граждан. Каждый отдельный человек контролирует собственные заработки и траты. Кроме того, он способен двигать и влиять на экономику государства совместно с миллионами таких же людей. Любой вправе предлагать идеи для расходования из казны государства.

Для жизни завода или офиса, любой формы деятельности жизненно необходимо грамотно распределять денежные потоки. Следует эффективно управлять текущими возможностями, чтобы преумножить будущие.

Бюджетирование — это метод понять и проанализировать, на что уходят финансы в течение периода.

Что включает в себя система: ее задачи

Все основано на планах и деньгах: собственных или заемных. При помощи распределения можно заранее узнать, как будут уходить средства в течение года, месяца или пятилетки.

Бюджетирование способствует правильной организации финансов, обдумыванию их движения. Для этого используется анализ настоящей деятельности и состояния. Если тщательно подходить к этому вопросу, удастся принимать наиболее эффективные решения относительно развития предприятия.

Выделим 5 основных задач, с которыми можно справиться с помощью грамотно выстроенного бюджета.

Текущее планирование

Это инструмент, который позволяет найти наиболее рациональные пути использования имеющихся трудовых, материальных и иных ресурсов. Если в фирме не занимаются этим, то и успешной деятельность компании назвать нельзя.

Но непрофессиональный план не учитывает целей бизнеса, а также не может стать главным для разбора и принятия решительных действий. Важно, чтобы документ составлялся знающим человеком на основе реальных данных и не для отчетности, а для практического использования. Такая документация после всех расчетов покажет, сколько реально денег у предприятия для всех проектов.

Составленный финансовый отчет в идеальных условиях должен захватить не только краткосрочные, но и далекие перспективные направления.

Готовые решения для всех направленийСклады

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара. Узнать больше Магазины

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара. Узнать больше Маркировка

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя Узнать больше Онлайн-торговля

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты. Узнать больше Учреждения

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь. Узнать больше Производство

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей. Узнать больше RFID

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок. Узнать больше ЕГАИС

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта. Узнать больше Сертификация для партнеров

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов.. Узнать больше Инвентаризация

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса. Узнать больше Показать все решения по автоматизации Оборудование |

||||

|

|

|

|

|

| Терминалы сбора данных | Принтеры этикеток | Мобильные принтеры | Микрокиоски (прайс-чекеры) | Сканеры штрихкода |

Насколько обоснованы затраты

Серьезный пункт, который отвечает на вопрос «куда потратили деньги». Любую статью для расходования необходимо обосновать и подтвердить ее целесообразность.

Оформление базы для анализа

В такой отчетности легко разобраться. Она позволяет понять, насколько правильными были конкретные траты, какие из проектов оказались успешными. С ее помощью можно строить дальнейшие цели с учетом ошибок прошлого. Своевременные корректировки улучшают финансовые показатели.

Повышение эффективности

Если профессионально вести бюджетирование, то повышается производительность, развиваются прибыльные направления и минимизируются бессмысленные затраты. Рекомендуется посвящать руководителей среднего звена в дела и планы компании, чтобы они были мотивированы на достижение результатов.

Выявление и минимизация рисков

В смете обязательно становится видно все бизнес-нюансы. Можно вовремя остановить развитие направления, если оно не приносит должного результата. Слишком рискованные операции оказываются под вопросом и выполняются в последнюю очередь.

Бюджетное управление и его особенности

Грамотно построенное бюджетирование позволяет добиться сразу нескольких целей:

- регулярно планировать деятельность в зависимости от показателей;

- утверждать планы, которые помогают экономить и разумно расходовать финансы;

- изучить основы инвестиций, внедрить их, как дополнительный источник дохода, оптимизировать имеющиеся каналы инвестирования;

- оценка текущего состояния для оперативного принятия мер по улучшению;

- проверка необходимости запуска запланированных проектов в зависимости от полученной прибыли;

- эффективно использовать ресурсный потенциал;

- укрепить финансовую позицию и дисциплинированность;

- улучшить мотивацию молодых специалистов и их стремление к достижению высоких результатов;

- отработка системы постановки и выполнения задач;

- проверка следования законодательству и договорным обязательствам.

В перечне мы указали только основные цели, которые позволяет достичь правильно спланированное бюджетирование. Этот процесс играет важную роль.

Какие функции выполняет

В любой компании есть задачи, которые легче оптимизировать и решить после введения контроля за денежными потоками. Они отличаются в разных сферах деятельности, но составление плана будет выполнять функционал одинаковой направленности:

- планирование;

- учет;

- контроль.

На примере: предприятие должно запланировать свои действия, учесть затраченные ресурсы и полученную прибыль, проконтролировать выполнение.

Важные составляющие системы бюджетирования

Это совокупность действий, которые направлены на повышение производительности и эффективности работы. Правильное применение позволяет оперативно достигать поставленных задач.

Системный подход обеспечивает скоординированную работу разных подразделений ради достижения общих целей и выведения показателей экономики на новый уровень.

Применение бюджета дает массу достоинств:

- Через анализ фактической деятельности можно спланировать путь и направленность, как будет развиваться отдел или весь завод целиком. Сюда включаются как микрозадачи, так и их комплекс, ориентированный на улучшение позиций фирмы на рынке.

- С помощью показателей легче оценивать текущее состояние и определить слабые участки, которые нуждаются в доработке.

- Можно контролировать и корректировать работу всех отделов и работников. В смете указывается их профессионализм и образование, это можно задействовать для проверки профподготовленности и соответствия занимаемой должности.

- Корректировать после соотношения и анализа отдельных уровней расходов. Это поможет быстрее повысить производительность и прибыль, сократить издержки на не основные цели.

- Становится реально применять процесс бюджетирования сверху вниз — это способ управления, когда младшее руководство практически не привлекаются к обсуждению проблем и задач фирмы. Так учитывается цель компании, но не удается избежать сложностей с установкой отдельных бюджетов: высшее руководство редко знает о ситуации на местах.

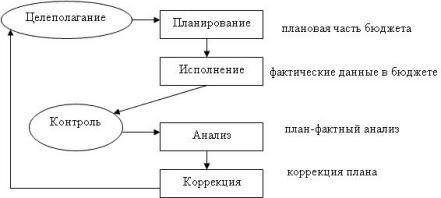

Бюджетный цикл: что это, какие этапы включает

Так называют отдельный период планирования и распределения доходных и расходных статей. Это цикличное действие, повторяться оно будет с периодичностью, которую установят на предприятии.

Важно соблюдать последовательность этапов бюджетирования, но для чего это нужно? Чтобы не допустить путаницы, контролировать все изменения, наладить производство и увеличить прибыль.

Каждый раз это действие содержит 3 фазы:

- Планирование. Изучается текущее состояние организации, составляется план и даты ближайших плановых корректировок. Учитываются возможные риски и обозначаются стороны для развития. Разрабатывается список целей, которых должна достичь компания в течение определенных месяцев или лет.

- Реализация. Способствует продвижению запланированного, если следовать документации. Необходимо «держать руку на пульсе» и своевременно корректировать действия в случае непредвиденных результатов или снижения эффективности предприятия. Советуем отслеживать все факторы, которые могут влиять на итог. Большая смета делится на несколько маленьких, которыми проще пользоваться, с небольшим прогнозируемым сроком. С их помощью становится легче устранить проблему и скорректировать финансовые потоки.

- Завершение. Подводятся итоги проведенной работы. Анализируются показатели в начале периода и в конце. Сравниваются фактические и плановые данные. Плохо, если между фактом и планом большая разница, значит, компания работала неэффективно или смета составлена неверно.

Виды и методы бюджетирования на предприятии: с чего начать

Существует 3 главных разновидности. Их строят исходя из:

- финансов;

- операций;

- инвестиций.

В первый формируются все предстоящие доходные/расходные процедуры, в него включаются расчеты прибыли, перемещений финансов и других планов относительно наличных и безнала. Это главный вид, цель которого заключается в планировании распределения денег внутри организации. Создавать и контролировать его необходимо, чтобы обеспечить платежеспособность и прибыль фирме, не допустить дефицита.

Вторая разновидность содержит:

- сметы по конкретным направлениям деятельности;

- косвенные налоговые траты;

- баланс ликвидного имущества;

- бюджеты производственных мощностей;

- затраты на коммунальные услуги;

- амортизация;

- расходы на хозяйство.

Если финансовый план выражает общий ход средств, операционный отвечает за конкретные направления с цифрами.

Инвестиционный подвид включает в себя все, что относится к инвестированию. Среди прочего это:

- создание новой продукции;

- планирование по открытию рынка и завоеванию сегмента;

- строительство и обеспечение всем необходимым нового отделения;

- покупка и запуск техники;

- постройка объектов любого назначения.

Бюджетирование не может начинаться с одного вида планов. Если вы задаетесь вопросом, как составить бюджет организации, мы рекомендуем провести анализ работоспособности и продуктивности, прописать сметы по каждому. Необходимо хранить отчет по всем направлениям, это положит начало составлению глобальной отчетности комплексно по заводу и отдельно по подразделениям.

Процесс ведется с целью увеличения реальных результатов от деятельности. Предприятие чаще ориентируется на собственные принципы, ищет подходящие пути. Допускается обойтись без четкой детализации мелких или побочных ответвлений. Но расчеты проводить необходимо, чтобы не допустить ухудшения финансовой ситуации.

Бюджет организации и его состав

В широком понимании это учет всех активов. При более тщательном разборе это множество документов, результатов и анализа, которые позволяют составить несколько смет для планирования дальнейшей работы.

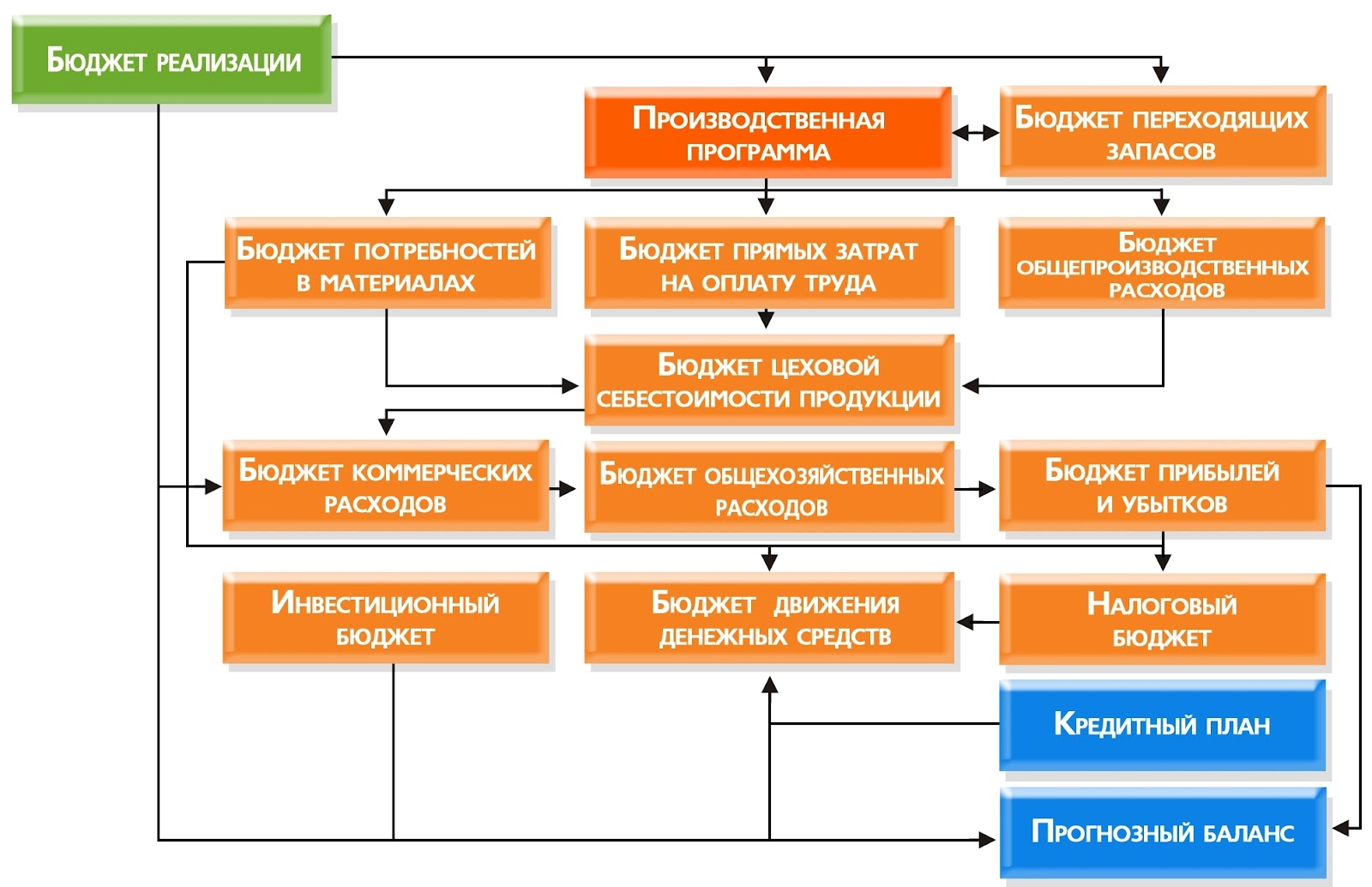

О главных типах мы говорили выше. Состав проще представить в виде небольшой схемы:

| Приток ДС | Бюджет | Меняется долг по поставщикам и оплате труда | Смена объемов запасов сырья и материалов | Бюджет по производству | Меняются объемы запасов готовой продукции | Бюджет по отгрузке | Меняется долг по покупателям |

Обычно цепочка представлена в виде простой структуры:

- Оплата — создание — транспортировка потребителю — на условиях предоплаты.

- Производство — передача клиенту — погашение задолженности — при выплате по факту.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Разработка запланированного бюджета организации: пошаговая инструкция

Технология его создания — процесс нелегкий, особенно если компания большая. Необходимо пройти несколько стадий, пропускать которые нельзя, чтобы не допустить появления ошибок, которые невозможно устранить.

Рекомендуем придерживаться простой схемы:

- Изучить спрос на товары/услуги фирмы, оценить нишу на рынке, сезонность и платежеспособность покупателей.

- Учесть коммерческие расходы. Включить сюда затраты на рекламу, раскрутку, маркетинг. Выбрать только эффективные методы.

- Составить бюджет процесса производства. Уделить внимание производственным мощностям, износу оборудования. При необходимости заложить замену, модернизацию или ремонт техники.

- Организовать управленческие затраты. Зарплата, траты на коммунальные услуги, операторов связи и интернета, оснащенность рабочих мест.

- Сформировать отчет по доходным и расходным статьям. Учесть текущие данные, отвести время на разбор и планирование сметы по слабым местам предприятия, спланировать дальнейшую работу с учетом планов.

Плюсы/минусы бюджетирования

Как и любое иное явление, бюджет имеет свои достоинства и недостатки. Среди положительных сторон стоит отметить:

- отлично влияет на работников, мотивирует;

- помогает координировать работу;

- позволяет своевременно анализировать текущее состояние и вносить коррективы;

- возможность учиться на прошлых периодах и их результатах;

- ресурсы распределяются более рационально;

- способ сравнить запланированные и реальные итоги.

Но есть и отрицательные стороны:

- один и тот же план воспринимается разными людьми различно;

- не все менеджеры достаточно подготовлены для анализа финансовых показателей;

- система может оказаться сложной, а ее создание — дорогостоящим;

- планирование требует повышения эффективности труда, а сотрудники, боясь не достигнуть нужного уровня производительности, теряют мотивацию и снижается их работоспособность;

- если достижение будет слишком сложным, никто не поверит в его выполнимость, выполнение затормозиться.

Организация бюджетирования

Бюджет составляется на определенный период времени, это цикличная величина — год, полгода, три месяца. Размер устанавливается фирмой. Внутри одного большого плана есть подпериоды.

Важно все организовать так, чтобы аппарат управления и структурные подразделения своевременно получали регламенты и инструкции с обязанностями каждого. Также регулярно должна поступать обратная связь — отчетность. Это необходимо для внесения коррективов.

Формирование и составление бюджета предприятия

Весь процесс проходит в несколько этапов:

- определение общих целей фирмы;

- выявление ожидаемых значений показателей деятельности;

- утверждение расчетов;

- создание планов действий на уровне функциональных центров и подразделений;

- оформление и консолидация;

- изучение составленных документов на заседании бюджетного комитета, утверждение без изменений или с корректировками;

- ознакомление всех исполнителей под роспись.

В эту схему входит все, что необходимо выполнить для получения готовой сметы. Начинают утверждать с макроплана и общих задач всей организации, постепенно переходя на отделы и филиалы.

Ведение и корректное управление любым бюджетом компании

Для этого часто используют подходящее ПО, которое облегчает расчеты, самостоятельно формирует отчеты и выявляет недостаточность финансирования.

Это не просто составленный план, в соответствии с которым выделяются средства на реализацию. При грамотном подходе это руководство к действию, которое может корректироваться в случае появления новых обстоятельств, влияющих на положение на рынке.

Желательно проводить автоматизацию части процессов. Начинается это с установки ПО и введения нового для фирмы аппарата денежного управления, который будет иметь доступ во все отделы и ко всем документам. Назначаются руководители ЦФО и люди, которые будут отвечать за дальнейшее ведение дел.

Планирование бюджета организации или предприятия: что это такое

Это необходимый для оптимизации путь. Он выражается в объединении финансового, общего и оперативного плана, контроле по его исполнению и анализе итогов. Составление можно перевести в автоматический режим при помощи ПО.

В условиях постоянного появления новых заводов и офисов конкуренция становится шире. Постоянно нужно развиваться, меняться под ожидания потребителей, делать выводы и изменять концепции при необходимости. Наличие заранее спланированной сметы по расходам и доходам позволяет быть уверенным в завтрашнем дне, знать, на что хватит прибыли, а от чего стоит пока отказаться.

При помощи планирования можно избежать больших потерь, производственных простоев и дыр, задержек по оплате работникам и поставщикам. Становится реальным участие в инвестиционной деятельности, а обновленная техника способствует отрыву от конкурентов.

Оборудование |

||||

|

|

|

|

|

| Терминалы сбора данных | Принтеры этикеток | Мобильные принтеры | Микрокиоски (прайс-чекеры) | Сканеры штрихкода |

Как устанавливается система бюджетирования, подготовка и защита бюджета с участием ЦФО

Внедрение происходит с помощью центров ответственности. Важно придерживаться этапов, которые должны подстраиваться под конкретную сферу производства, размеры организации и другие особенности.

Основные фазы:

- разрабатываются основные принципы построения системы;

- прорабатывается финансовая структура, назначаются ответственные лица, организуются ЦФО;

- создается модель смет и общая схема их формирования;

- разрабатывается нормативная база, согласно которой будет регламентироваться бюджетирование;

- автоматизируется весь процесс;

- проводятся организационные изменения — создается аппарат с руководителями и специалистами.

С чем придется столкнуться: трудности и подводные камни

Важно понимать, что если у руководства нет практического опыта по внедрению подобных изменений, лучше пригласить специалистов. Так получится избежать фатальных ошибок в организации.

Есть несколько сложностей, с которыми придется столкнуться, если формировать все самостоятельно:

- Занижение доходов. Иногда сложно заранее спрогнозировать дальнейшие действия, но если постоянно указывать меньше возможных реальных цифр, начнутся несоответствия в бухгалтерии.

- Обратная ситуация. Частое указание слишком больших статей доходной стороны приведет к тому, что впоследствии придется срочно урезать некоторые части расходов либо искать дополнительные инвестиции.

- Отдел. Когда деятельность оказывается на стыке разных департаментов, о ее результатах могут забывать. Это создает дополнительные сложности с пересчетом.

Если бюджетирование оказывается слишком сложным или на него не хватает времени, можно обратиться в «Клеверенс». Сотрудники помогут определить основные задачи и цели бизнеса, а также выявить сферы роста. Они подберут оборудование и ПО, которое облегчит планирование.

Заключение

Мы разобрали основы бюджетирования предприятии на примерах, прошли по пути его формирования, изучили его преимущества и недостатки. Стоит помнить, что успешно действовать без заранее составленного плана невозможно. Всего несколько циклов без сметы и производительность значительно упадет, слабые места производства начнут преобладать над сильными, прибыль уменьшится. Рекомендуем обязательно составлять бюджет и придерживаться его пунктов, чтобы постоянно повышать эффективность труда и прибыльность проекта.

Количество показов: 74452

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности – ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

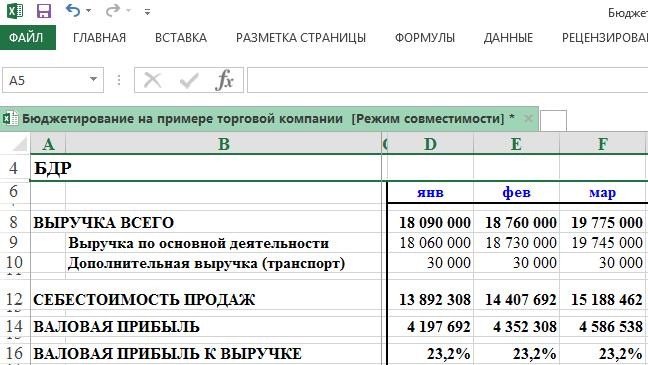

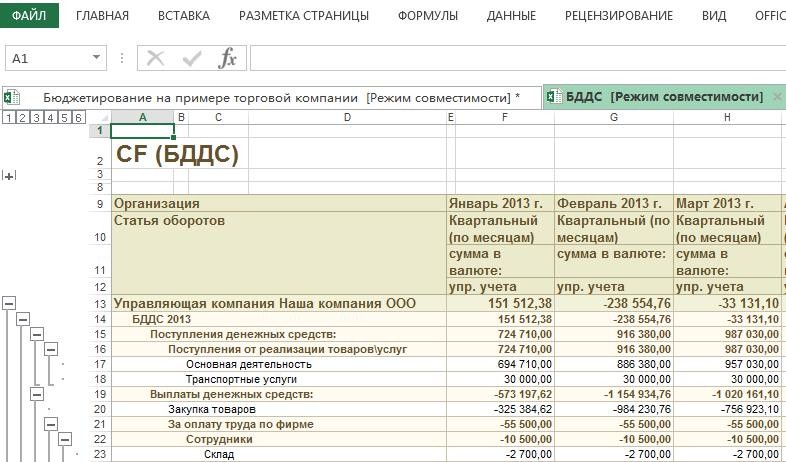

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

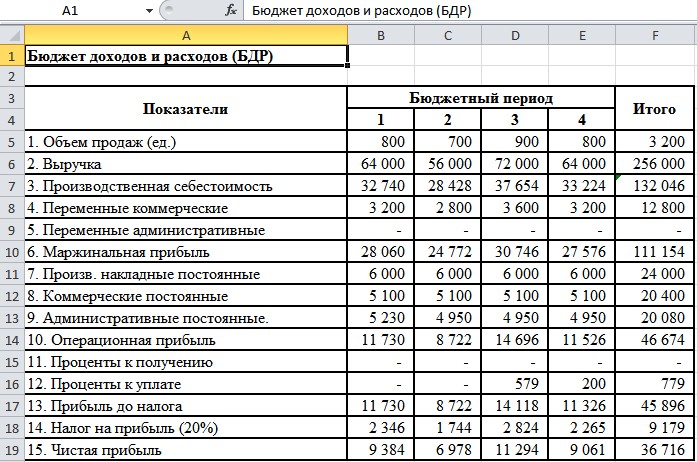

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

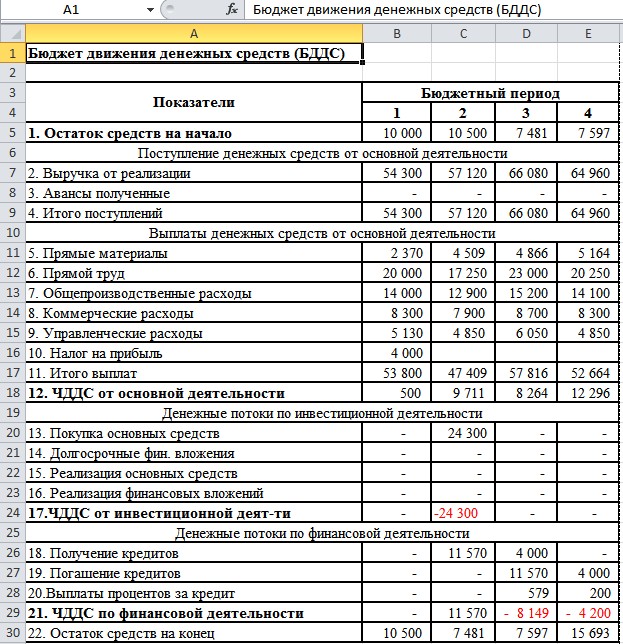

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель – процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

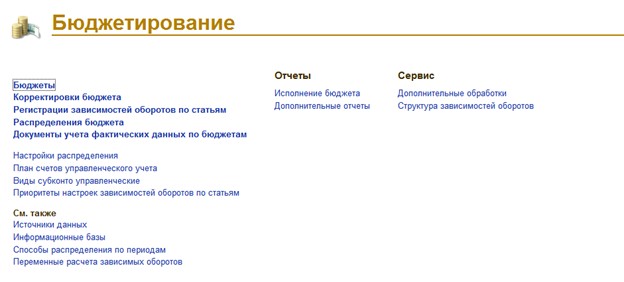

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

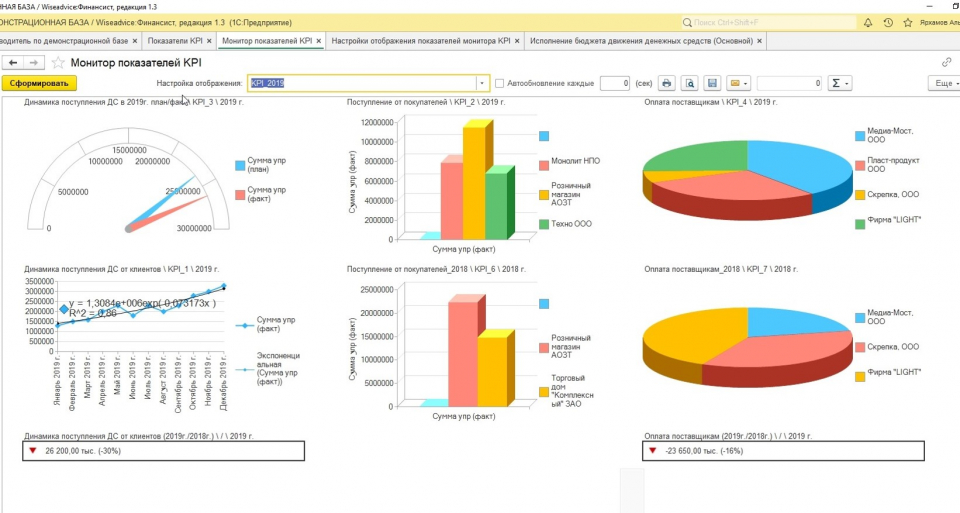

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Формирование бюджета предприятия на следующий год — важное событие, которое часто оборачивается серьезным стрессом для сотрудников финансово-экономических служб и производственных подразделений. Как организовать бюджетную кампанию максимально эффективно и с минимальным стрессом?

Процесс формирования бюджета состоит из следующих этапов:

- подготовка к бюджетной кампании;

- проведение кампании;

- утверждение и доведение бюджетных показателей до заинтересованных подразделений (см. рисунок 1).

Рисунок 1. Этапы формирования бюджета

Остановимся подробно на каждом этапе формирования бюджета.

Подготовка к бюджетной кампании

Подготовка к бюджетной кампании начинается, как правило, за 1-3 месяца до начала процесса планирования. В этот период необходимо:

I. Актуализировать бюджетную модель:

- уточнить состав бюджетных статей (бюджетный классификатор) — одни статьи могут подлежать укрупнению, другие, наоборот, потребовать детализации. Потребность в изменении классификатора может быть связана с необходимостью более детального учета и планирования в результате появления нового продукта, услуги, процесса, объекта и т.д. При изменении бюджетного классификатора важно сохранить преемственность с предыдущей версией, чтобы осталась возможность анализировать исторические данные;

- уточнить состав планируемых показателей. Например, если компания переходит на натуральное планирование, то в бюджетной системе может появиться показатель «объем» в натуральных единицах. Соответственно, должен быть уточнен порядок планирования и дальнейшего учета данных показателей. Также это может потребовать изменения в альбоме плановых и отчетных форм;

- уточнить перечень и наполнение бюджетных форм, а также изменения, которые могут быть вызваны переменами в составе показателей и бюджетных статей, повышением глубины бюджетирования (распространение бюджетной системы в нижележащие структурные подразделения) и изменением бизнес-модели (появление новых направлений бизнеса).

При формировании бюджета все изменения в бюджетной модели необходимо зафиксировать и внести во внутренние документы: положение о бюджетировании компании, альбом форм и т.д. Соответствующие изменения должны быть внесены в информационных системы и Excel-модели. Для этого необходимо подготовить задание на доработку IT-службе.

II. Актуализировать регламент бюджетного процесса.

Актуализация регламента необходима, если в компании произошли организационно-функциональные изменения: созданы новые подразделения, упразднены действующие, произведены операции слияния-поглощения. Возможно, произошло переименование подразделений, смена руководителей и перераспределение функций. Вся информация об изменениях должна быть учтена при формировании бюджета, подготовке приказов, распоряжений и других документов. Если в компании внедрена автоматизированная система согласования бюджета, то, как и в случае с бюджетной моделью, должна быть подготовлена заявка в IT-службу на внесение соответствующих изменений. Основанием для актуализации регламента могут служить внутренние распоряжения и приказы компании о проведении соответствующих изменений.

Если компания использует финансовую структуру и структуру места МВЗ (место возникновения затрат), они также должны быть актуализированы.

III. Актуализировать нормативно-справочную информацию.

К нормативно-справочной информации (НСИ) относятся статьи бюджетного классификатора, справочник структурных подразделений, перечень регионов, объектов, номенклатурные справочники товаров, услуг, нормы потребления и расходов ресурсов и другая информация, используемая в процессе бюджетирования. Также к этой категории относится другая нормативно-справочная информация, свойственная бизнесу вашей компании.

При актуализации НСИ часто требуются усилия не только финансово-экономических, но и других подразделений. Финансово-экономические службы должны играть в этом процессе инициирующую и координирующую функцию.

Об изменениях в бюджетном процессе необходимо проинформировать всех его участников. Для этих целей можно подготовить и разослать по электронной почте информационное письмо.

В зависимости от величины и степени проработанности методологии бюджетного процесса, подготовительный этап формирования бюджета может занять от 1 месяца до полугода. Необходимо соотносить объем предполагаемых изменений в бюджетном процессе и время на их проработку. Возможно, при нехватке времени часть вопросов по совершенствованию бюджетного процесса можно отложить на следующий период.

После того, как актуализирована бюджетная модель и сопутствующая информация, необходимо определить параметры (целевые показатели) бюджета на планируемый период.

IV. Целевые показатели.

Целевыми показателями бюджета обычно являются:

- объем производимой продукции (услуг, работ) в натуральном и стоимостном выражении;

- структура производимой продукции (услуг, работ);

- темпы роста и соотношение выручки и затрат в плановом периоде;

- уровень рентабельности;

- EBITDA;

- уровень инвестиций;

- соотношение собственных и заемных средств.

Перечень целевых показателей может отличаться в зависимости от типа компании и ее отраслевой принадлежности. Целевые показатели должны быть определены до начала бюджетной кампании и доведены до участников в качестве ориентира.

Целевые показатели определяются, с одной стороны, на основе пожеланий менеджмента компании, с другой стороны, на основе анализа результатов работы компании за предшествующий период. Финансово-экономическому отделу перед началом бюджетной кампании рекомендуется сформировать укрупненный прогноз на планируемый период, чтобы оценить достижимость целевых показателей. Учитывая нестабильность текущей экономической ситуации, целесообразно разработать несколько вариантов бюджета организации — оптимистический, пессимистический, реалистичный.

V. Макроэкономические показатели

На стадии подготовки бюджета также необходимо определиться с макроэкономическими показателями, которые будут использованы в расчетах. К ним относятся курсы валют, уровень инфляции, стоимость привлечения финансирования. Значения макроэкономических показателей могут быть установлены на основе прогнозов Минэкономразвития, ЦБ РФ, валютных бирж. Учитываются изменения в налоговом законодательстве — уточняются налоги, подлежащие планированию, а также их ставки.

VI. Календарный план бюджетной кампании

Обратите внимание: регламент носит общий характер, определяет общую схему взаимоотношений подразделений в бюджетном процессе и может не содержать конкретных дат. В связи с этим, помимо регламента целесообразно составить календарный план бюджетной кампании, в котором конкретизируются этапы и сроки подготовки бюджета в соответствии с календарем и особенностями кампании этого года (см. рисунок 2).

Рисунок 2. Календарь формирования бюджета

Бюджетная кампания

Следующий этап формирования бюджета. После того, как актуализирована бюджетная модель, участники процесса, НСИ, определены целевые и макроэкономические показатели, составлен календарный план, можно начинать бюджетную кампанию. В зависимости от масштабов бизнеса бюджетная кампания может длиться 1-4 месяца.

Если бюджет организации ведется в информационной системе, то создается версия бюджета для нового года. Если бюджет ведется в Excel, то актуальные для работы файлы доводятся для всех участников процесса.

Подразделения компании формируют бюджеты в своих зонах ответственности, в соответствии с целевыми показателями и бюджетной моделью. Обычно подразделения участвуют в формировании бюджетов подразделений и функциональных бюджетов (IT, маркетинга, персонала и т.д.). Бюджетные показатели согласовываются с линейными и функциональными руководителями и затем передаются в финансово-экономические службы.

Финансово-экономические службы проверяют полученные бюджеты на соответствие целевым параметрам и на полноту информации. В случае выявления отклонений от целевых значений службы могут запросить разъяснения и обоснования их причин. После того, как все подразделения предоставили информацию для формирования бюджета, формируются сводные бюджеты — бюджет доходов и расходов, бюджет движения денежных средств. Они также сверяются с целевыми параметрами.

Если целевые показатели не достигнуты, то финансово-экономические службы проводят анализ причин отклонений. По результатам анализа вырабатываются рекомендации по оптимизации бюджетных показателей. Это могут быть указания о сокращении величины затрат на определенный процент или изменении входных расчетных параметров (курса валют, цен на готовую продукцию, объемов производства/продаж и др.).

В подразделения направляются запросы об изменении бюджетных показателей. Если принято решение подготовить несколько версий бюджета предприятия, то создаются сценарные условия для каждого варианта. Также готовится план мероприятий на случай перехода к бюджету по наихудшему варианту.

По результатам 2-й итерации формирования бюджета финансово-экономические службы формируют сводные бюджеты и сверяют их с целевыми показателями. Если целевые показатели не достигаются, то может быть принято решение о 3-й итерации секвестирования, либо принимается решение оставить текущую версию бюджета.

Утверждение и доведение бюджетных показателей до заинтересованных подразделений

Для защиты бюджета собирается бюджетный комитет. В его состав входят представители акционеров, генеральный директор, заместители генерального директора по функциональным направлениям.

На защиту выносится бюджет, варианты его реализации, план мероприятий на случай реализации пессимистического сценария. Также предоставляются обосновывающие материалы, результаты исполнения бюджета прошлого года и другая необходимая информация.

Бюджетный комитет рассматривает бюджет предприятия, принимает решения о значениях целевых показателей и вырабатывает решение по корректировке показателей.

Что необходимо учесть при формировании нового бюджета.

- Использование натурального планирования (не только в стоимостном выражении, но и в натуральном). Планы в натуральных показателях позволяют видеть, каким образом и на что именно расходуются средства, и как необходимые ресурсы связаны с бизнес-показателями компании. Это позволит при необходимости более гибко подходить к сокращению расходов (например, найти альтернативный источник ресурсов при сохранении качественных характеристик).

- Использование нормативов при планировании расходов АХД, обслуживания инфраструктуры, транспорта и т.д.

- Формирование нескольких версий бюджета — оптимистичного, пессимистичного, реалистичного.

- Разработка мероприятий по сохранению компании «на плаву» и их учет в бюджете. Это в большей степени касается экономии затрат. Примеры: снижение стоимости аренды за счет переезда в более дешевый офис, сокращение арендуемых площадей (например, за счет перевода части сотрудников на удаленную работу из дома), сокращение расходов на канцелярские товары за счет отказа от бумажного оборота, переход на более дешевое сырье и т.д.

Мнение эксперта в статье

Елена Митрофанова

Главный консультант в департаменте бизнес-консалтинга IBS (до октября 2020 г.)

Солнцев И.В.,

Финансовая академия при Правительстве РФ

Опубликовано в номере: Финансовый менеджмент №3 / 2003

Постепенная стабилизация политической и экономической обстановки в России

дает многим фирмам возможность всерьез задуматься о планировании своей хозяйственной

деятельности. Не будем останавливаться на возможностях, которые дает грамотно

построенный бизнес-план, и трудностях, с которыми сталкиваются сегодня предприятия

в процессе планирования. Остановимся на том, как оформить уже готовый план

в виде бюджетов.

Бюджет — это документ, в котором цели компании, сформулированные

в плане, получают количественное выражение. Другими словами, бюджет

показывает, как намеченные цели будут реализовываться.

Единой модели построениябюджета не существует — для каждого

конкретного предприятиябюджет будет индивидуален. Сам процесс

бюджетирования предусматривает творческий подход, готовых шаблонов

и моделей здесь не бывает.

Важно также понимать, что бюджет необходим только самой компании,

ее руководству и собственникам, государственные органы к процессу бюджетирования

никакого отношения не имеют.

В зависимости от типа предприятия и особенностей его деятельности

можно выделить следующие виды бюджетов1:

| Тип бюджета | Характеристика |

| Бюджеты, построенные по принципу «снизу вверх» и «сверху вниз» |

Бюджеты, построенные по принципу «снизу вверх» предусматривают В процессе передачи от одного уровня другому показатели могут изменяться, Бюджеты, построенные по принципу «сверху вниз» работают по |

| Долгосрочные и краткосрочные бюджеты | В западной практике долгосрочным бюджетом считается бюджет, составленный на срок 1 год и более, а краткосрочным — на период не более 1 года. Сейчас в России «горизонт прогнозирования» составляет от полугода до |

| Непрерывные (скользящие) бюджеты | По мере того как заканчивается месяц (квартал), к «старому» бюджету добавляется новый. Этот вид бюджета целесообразно использовать в российских условиях в связи с высокой степенью неопределенности. Бюджетирование можно построить так: на первый квартал планового года построить максимально подробный бюджет, далее бюджеты могут быть уже более приблизительными и уточняться по мере исполнения |

| Постатейный бюджет | Предусматривает жесткое ограничение суммы по каждой отдельной статье расходов без возможности переноса в другую статью. Например, если вы запланировали потратить на маркетинговые исследования не более $ 10 000, больше вы потратить уже не сможете |

| Бюджеты с временным периодом | Этот термин означает систему бюджетирования, в которой неизрасходованный на конец периода остаток средств не переносится на следующий период. Недостатком такого метода является неравномерность расходования средств, когда в конце периода менеджеры начинают в срочном порядке тратить остатки неоптимальным образом, опасаясь, что в случае «недорасхода» руководство сократит бюджет на следующий период |

| Статичные и гибкие бюджеты | В статичном типе бюджета цифры находятся вне зависимости от объемов производства, в то время как при составлении гибкого бюджета расходы ставятся в зависимость от некоего параметра (как правило, объема производства или продаж) |

| Бюджеты с нулевым уровнем, преемственные бюджеты и бюджеты, предполагающие несколько вариантов развития событий |

Бюджет с нулевым уровнем — это бюджет, который каждый раз составляется заново, «с нуля». В противоположность ему у преемственного бюджета есть нечто вроде шаблона, в который лишь вносятся коррективы, отражающие текущие изменения. Преемственный бюджет намного снижает объем усилий и времени, затрачиваемых |

| Недостижимые и неприемлемые бюджеты | Бюджет будет недостижимым, если на практике целей, заложенных в нем, достичь не удастся. Неприемлемым считается бюджет, цели которогодостижимы, но не выгодны для предприятия. Генеральные и частные бюджеты. Бюджет, который охватывает общую деятельность предприятия, называется генеральным (общим). Его цель — объединить и суммировать сметы и планы подразделений предприятия, называемых частными бюджетами. |

Мы рассмотрели, что такое бюджет и каким он может быть. А вот что такое

бюджетирование? Найти четкое определение этого понятия достаточно

трудно. Каждый понимает его по-своему. Некоторые связывают бюджетирование

только с воплощением в жизнь готового плана, другие считают, что планирование

нельзя рассматривать в отрыве от реализации планов. Иногда бюджетирование

называют просто инструментом управления предприятием. Не будем анализировать

эти мнения: все они в какой-то степени правильные. Главное, чтобы планирование

не было оторвано от бюджетирования, а бюджетирование — от контроля и ответственности

— не страшно, если каждая часть будет называться по-своему.

Таким образом, для каждого предприятия модель бюджетирования будет индивидуальной

и каждый менеджер будет по-своему ее представлять. Для данной статьи предположим,

что процесс бюджетирования включает:

- подготовительный (аналитический) этап — общий анализ ситуации; необходимо

понять, чего мы хотим от компании, кто является нашим потребителем и кто

— конкурентом, чего мы хотим от бюджетирования и как этого достичь; - этап планирования — составление конкретных планов, более детальный анализ

состояния внешней и внутренней среды предприятия; - непосредственно составление бюджетов (обязательно сопровождается контролем

и внесением коррективов); - общий анализ проделанной работы и ее результатов, выводы.

Следует отметить, что среди этих этапов нет более или наоборот менее важных.

Всех их надо рассматривать в совокупности и каждому уделить должное внимание.

Итак, процесс бюджетирования начинается с решения общих вопросов: нужно

обозначить цели компании, проанализировать внешнюю среду (анализ рынка)

и возможные риски, определить показатели, которые будут использоваться для

оценки бюджетного процесса, постараться предвидеть возможные изменения в

планах. Все это представляет собой подготовительный этап. Уже на этом этапе

нужно определить, кто будет заниматься бюджетированием и соответственно

отвечать за него. В зависимости от размера и специфики деятельности организации

это может быть один человек или целый отдел (назовем его бюджетный комитет).

Часто можно встретить мнение, что бюджетированием должен заниматься отдел

контроллинга. С другой стороны, функции отдела контроллинга зачастую переоцениваются.

Например, А. Дайле в своей работе «Практика контроллинга» в качестве одной

из задач отдела контроллинга называет проведение маркетинговых исследований.

Конечно, хорошо, когда все вопросы решает один отдел, который за них же

отвечает, но на практике совместить такое количество обязанностей вряд ли

удастся. Такой вариант подойдет (и будет единственно приемлемым) только

для небольшой организации. Если же речь идет о крупной компании, придется

задуматься о разграничении полномочий. Впрочем, название отдела не играет

большой роли. Главное рационально распределить обязанности и ответственность

всех департаментов, а как вы их назовете — вопрос сугубо личный.

Членами бюджетного комитета должны быть руководители всех отделов и подразделений,

так как один человек может что-то упустить. Возможен вариант, когда составлением

бюджета занимается один отдел, а затем уже готовый проект бюджета обсуждается

с руководителями всех служб. После совещания в бюджеты вносятся соответствующие

коррективы. Принципиально одно: за процесс бюджетирования в целом

должен отвечать один человек, который будет принимать окончательное решение

по всем вопросам и разрешать возникающие проблемы. Причем этот человек не

должен просто сидеть у компьютера и сводить цифры в бюджеты. Он должен знать,

откуда берутся эти цифры, почему они именно такие, как можно управлять ими.

Именно он и будет принимать окончательное решение и он же будет за него

отвечать.

Руководство компании также должно разработать организационную структуру,

определить и документально закрепить ответственность подразделений и лиц,

отвечающих за их работу. Каждый менеджер должен быть закреплен за центром

ответственности. Выделяют следующие центры ответственности:

- центр затрат — отвечает только за затраты;

- центр продаж — отвечает только за выручку;

- центр прибыли — отвечает и за затраты и за выручку;

- центр инвестиций — отвечает и за затраты, и за выручку, и за инвестиции.

Вкратце остановимся на общих требованиях к процессу бюджетирования.

Во-первых, необходимо определить общий порядок и правила формирования бюджета:

на какой срок мы составляем бюджет, сроки и порядок его разработки, система

контроля и т.д. Вся эта информация должна быть максимально детализирована

и продумана до мелочей.

Во-вторых, нужно поставить конкретные цели, которые преследует компания,

составляя бюджет. С одной стороны, эти цели должны быть ориентированы на

достижение наилучшего результата. С другой – они должны быть достижимы.

Нет смысла составлять бюджет, цели которого заранее нереальны.

В-третьих, формируемые бюджеты должны быть максимально приближены к действительности,

но, несмотря на это, нужно быть готовым к тому, что некоторые показатели

придется пересматривать.

В-четвертых, бюджет должен содержать только действительно нужную информацию,

информацию, которая может пригодится пользователям. Избыток информации только

помешает.

В-пятых, исполнение бюджетов должно регулярно контролироваться: плановые

показатели нужно сравнивать с фактическими. По результатам такого контроля

бюджеты по возможности корректируются.

В-шестых, все бюджеты должны строиться в строгой последовательности. Другими

словами, каждый бюджет должен быть основан на информации, содержащейся в

предыдущих, и не может быть «оторван» от них. Общая схема построения бюджетов

может выглядеть так:

- сначала необходимо определить, сколько товара и по каким ценам будет

продано (бюджет продаж); - далее нужно рассчитать, сколько товаров нужно произвести, чтобы обеспечить

указанную в бюджете продаж выручку; - затем требуется рассчитать сумму затрат (материальных, трудовых, косвенных

и т.д.); на основе этой информации рассчитывается себестоимость; также

нужно учесть непроизводственные расходы; - в заключение строятся баланс, бюджет прибылей и убытков, бюджет активов

и пассивов (баланс) и бюджет движения денежных средств.

Составление бюджета начинается с формулировки его названия, периода, для

которого он составляется и указания на составителя. Все это отражается на

титульном листе.

Непосредственно формирование бюджета следует начать с определения доходов

фирмы в плановом году, т.е. с составления бюджета продаж. Если предприятие

знает, сколько будет продано товаров, можно определить, сколько их нужно

произвести. Бюджет продаж определяется высшим руководством на основе исследований

отдела маркетинга, и оказывает воздействие на большую часть других бюджетов,

которые, по существу, построены на информации, определенной в нем.

Для формирования этого бюджета необходимо знать, какие товары будет продавать

фирма, сколько единиц каждого товара и по какой цене будет продано. Планируется

эта информация на основе уже заключенных контрактов, маркетинговых исследований,

анализа продаж предшествующих периодов и т.д. При построении бюджета продаж

желательно учитывать инфляцию. Также целесообразно хотя бы ориентировочно

определить сумму налоговых платежей, которые предстоит заплатить в плановом

году. Обязательно нужно принимать во внимание график поступления денег от

покупателей: кто заплатит сразу, кому придется дать отсрочку, какой процент

задолженности может вообще остаться непогашенным. Как правило, такая информация

планируется на основе предыдущего опыта расчетов с покупателями.

Сложности, которые связаны с формированием бюджета продаж, обусловлены

тем, что объем продаж и, следовательно, выручка определяются не только производственными

возможностями организации, но и возможностями сбыта на рынке, который подвержен

влиянию таких неконтролируемых факторов, как:

- деятельность конкурентов;

- общее положение на национальном и мировом рынках;

- стабильность поставок и закупок;

- результативность рекламы;

- сезонные колебания и др.

Несмотря на то, что рассчитать влияние этих факторов довольно трудно, учесть

их при построении бюджета нужно.

Сформировать бюджет продаж можно на основе:

- статистического прогноза;

- экспертной оценки, полученной путем сбора мнений менеджеров и персонала

компании.

Обе оценки имеют свои достоинства и недостатки. Практика показывает, что

большая часть крупных корпораций использует комбинацию этих оценок.

Процесс бюджетирования на предприятии покажем на конкретном примере.

Предположим, что промышленное предприятие «СВА» производит два вида деталей:

А и Б. В плановом 2003 году «СВА» планирует произвести и продать 1000 деталей

А и 1500 деталей Б. Планируемая цена детали А — 50 $, детали Б — 90 $.

На основе этих данных мы можем построить бюджет продаж. На практике лучше

составить бюджет с помесячной разбивкой: это позволит построить систему

более точного и эффективного планирования и в случае необходимости корректировать

уже сформированный бюджет. Однако для данного примера (в целях упрощения)

будет рассмотрен годовой бюджет без разбивки по месяцам.

1. Бюджет продаж

| Товар | Количество, шт. |

Цена, $ |

Сумма, $ |

| А | 1000 | 50 | 50 000 |

| Б | 1500 | 90 | 135 000 |

| Итого | 185 000 |

Далее нужно составить бюджет производства.

Этот бюджет необходим для формирования производственной программы или плана

закупок (для торговых фирм). Другими словами, нам нужно определить, сколько

продукции необходимо произвести в плановом году. При этом обязательно нужно

учитывать, сколько продукции у нас уже есть (осталось с прошлого периода)

и сколько продукции мы должны иметь на складе в конце планового периода.

Также используются данные бюджета продаж. «СВА» планирует на конец 2003

года иметь 25 штук деталей А и 50 штук деталей Б. На начало 2003 года на

складе имеется 100 штук деталей А и 150 штук деталей Б.

Итак, нам нужно рассчитать, сколько изделий А и Б нам нужно произвести,

чтобы обеспечить запланированный объем продаж. Проведем этот расчет по такой

формуле:

Нужно произвести в плановом году

=

изделия, которые мы продадим в плановом году,

+

изделия, которые мы должны иметь на складе в конце планового года,

–

изделия, которые уже есть у нас на складе на начало планового года.

2. Бюджет производства

| Показатели | A | Б |

| Прогноз продаж, шт. | 1000 | 1500 |

| Норма на конец планового года, шт. | 25 | 50 |

| Итого требуется, шт. | 1025 | 1550 |

| Остатки на начало планового года | (100) | (150) |

| Итого к производству | 925 | 1400 |

После того как стало известно, сколько изделий будет производить фирма,

нужно рассчитать, сколько для этого потребуется ресурсов и сколько материалов

будет израсходовано в плановом году.

3. Бюджет материалов

При производстве деталей «СВА» использует сталь (стоимость закупки 1 $

за 1 кг) и чугун (стоимость закупки 2 $ за 1 кг). В 2003 году планируется

закупить 3250 кг стали и 18 625 кг чугуна (план составляется на основе данных

о том, сколько кг материала требуется для производства одной детали).

Рассчитаем, сколько в 2003 году потребуется стали и чугуна.

Бюджет использования материалов

| Показатели | Сталь | Чугун |

| Требуется материала, кг | 3250 | 18 625 |

| Цена за 1 кг, $ | 1 | 2 |

| Итого требуется закупить материалов, $ | 3250 | 37 250 |

| Сумма | 40 500 |

Нужно также учесть, что на начало и на конец 2003 года на складе должен

быть остаток материалов. На основе данных предшествующих периодов и прогнозов

планового отдела получена следующая информация.

| Остатки материалов | Сталь | Чугун |

| На начало планового года | 1000 кг | 1500 кг |

| На конец планового года | 400 кг | 750 кг |

Итак, нам нужно рассчитать, сколько мы потратим в плановом году на закупку

материалов. Сделаем это по такой формуле:

Нужно закупить материала

=

количество материала, которое нам потребуется в плановом году,

+

количество материала, которое мы должны иметь на складе в конце планового

года,

—

количество материала, которое уже есть у нас на складе на начало планового

года.

Бюджет закупок материалов

| Показатели | Сталь | Чугун |

| Требуется материала, кг | 3250 | 18 625 |

| Норма на конец 2003 года, кг | 400 | 750 |

| Итого требуется, кг | 3650 | 19 375 |

| Остатки на начало 2003 года, кг | (1000) | (1500) |

| Итого к закупке, кг | 2650 | 17 875 |

| Цена за 1 кг, $ | 1 | 2 |

| Итого, $ | 2650 | 35 750 |

| Затраты на закупку | 38 400 |

Теперь мы должны рассчитать затраты на оплату труда.

4. Бюджет затрат труда основного производственного персонала

Чтобы построить этот бюджет, необходимо знать, сколько времени потребуется

рабочим на изготовление каждой детали и сколько эти рабочие будут получать

за час работы.

«СВА» планирует, что в 2003 году трудоемкость составит для детали А — 4

чел./час., для детали Б — 5 чел./час. Стоимость одного часа работы — 2 $.

| Продукт | Количество, шт. |

Трудоемкость, чел./час. |

Итого = = ( 2) х (3) |

Сумма =

= 2$ х (4) |

| 1 | 2 | 3 | 4 | 5 |

| А | 925 | 4 | 3700 | 7400 |

| Б | 1400 | 5 | 7000 | 14 000 |

| Итого | 10 700 | 21 400 |

Для формирования полной картины нужно рассчитать косвенные расходы. Напомним,

что информация об этих расходах должна быть обоснована и строиться на конкретных

расчетах.

5. Бюджет косвенных производственных расходов

| Виды расходов | Сумма, $ |

| Амортизация | 20 000 |

| Коммунальные услуги | 15 000 |

| Оплата труда вспомогательного персонала | 17 500 |

| Итого косвенных производственных расходов | 52 500 |

Чтобы определить себестоимость реализованной продукции, нам нужно рассчитать,

сколько запасов материалов и готовой продукции нужно иметь на конец 2003

года.

6. Бюджет складских остатков на конец планового периода

На конец планового 2003 года нужно иметь 400 кг стали и 750 кг чугуна и

25 деталей А и 50 деталей Б. Себестоимость производства одной детали А составляет

39,64 $ /шт., детали Б — 55,55 $/шт. (эти данные получают на основе информации

о материальных и трудовых затратах).

| Материалы | Количество, шт. | Цена, $ | Сумма, $ |

| М1 | 400 | 1 | 400 |

| М2 | 750 | 2 | 1500 |

| Итого материалов | 1900 | ||

| Готовые изделия | |||

| А | 25 | 39,64 | 991 |

| Б | 50 | 55,55 | 2777,5 |

| Итого готовых изделий на конец 2003 года | 3768,5 | ||

| Итого запасов | 5668,5 |

Теперь необходимо рассчитать себестоимость. Для этого потребуются

данные, полученные на предыдущих этапах.

Предположим, что остатки готовой продукции на начало планового периода

составляют 12 000 $.

7. Бюджет себестоимости реализованной продукции

| № п/п | Показатели | Сумма, $ |

| 1 | Остатки готовой продукции на начало планового периода | 12 000 |

| 2 | Использовано материалов (этап 3) | 40 500 |

| 3 | Затраты труда основного производственного персонала (этап 4) |

21 400 |

| 4 | Косвенные общепроизводственные расходы (этап 5) | 52 500 |

| 5 | Итого производственных затрат планового периода (2+3+4) | 114 400 |

| 6 | Итого затрат на производство продукции для реализации (5+1) |

126 400 |

| 7 | Остатки готовой продукции на конец планового периода (этап 8) |

(3768,5) |

| 8 | Себестоимость реализованной в плановом году продукции | 122 631,5 |

Для определения финансовых результатов деятельности предприятия мы должны

иметь информацию как о расходах производственного характера, так и о тех

затратах, которые несет фирма для обеспечения сбыта своей продукции и на

общее управление бизнесом.

8. Бюджет непроизводственных расходов

| Виды расходов | Сумма, $ |

| Реклама | 5000 |

| Сбытовые расходы | 12 500 |

| Расходы на маркетинговые исследования | 2500 |

| Зарплата персонала | 10 000 |

| Зарплата руководителей | 7500 |

| Аренда офиса | 2500 |

| Прочие расходы | 1500 |

| Итого непроизводственных расходов | 41 500 |

Выше мы рассмотрели основные формы бюджетов. В зависимости от специфики

деятельности компании, а также для уточнения отдельных показателей могут

быть сформированы и другие «специальные» бюджеты. Виды и количество таких

бюджетов определяет высшее руководство компании и бюджетный комитет. К таким

бюджетам, например, относятся: кредитный или инвестиционный бюджеты, налоговый

бюджет, бюджет НИОКР и др. Также можно более развернуто представить отдельные

показатели (например, построить бюджет расходов на командировки).

Далее можно перейти к формированию бюджета прибылей и убытков, составленного

на основе всех предыдущих бюджетов. Этот бюджет покажет доход, заработанный

за отчетный период и понесенные затраты.

9. Бюджет прибылей и убытков

| № п/п | Показатели | Сумма, $ |

| 1 | Продажи (этап 1) | 185 000 |

| 2 | Себестоимость реализованной продукции (этап 7) | (122 631,5) |

| 3 | Валовая прибыль (1-2) | 62 368,5 |

| 4 | Непроизводственные расходы (этап 8) | (41 500) |

| 5 | Прибыль от продаж | 20 868,5 |

По итогам деятельности предприятия в 2002 году составлен баланс:

| Актив | Сумма, $ | Пассив | Сумма, $ |

| Основные средства: | Капитал | 100 000 | |

| Оборудование | 200 000 | Прибыль | 56 250 |

| Амортизация | (40 000) | Кредиторская задолженность | 25 000 |

| Итого основных средств | 160 000 | ||

| Текущие активы: | |||

| Запасы | 16 000 | ||

| Денежные средства | 250 | ||

| Дебиторская задолженность | 5000 | ||

| Итого текущих активов | 21 250 | ||

| Итого активов | 181 250 | Итого пассивов | 181 250 |

Далее необходимо сформировать бюджет денежных средств, который представляет

собой план поступления денежных средств и платежей на будущий период. Его

назначение состоит в обеспечении сбалансированности поступления и списания

денежных средств. В нем суммируются все потоки средств как результат планируемых

операций на всех фазах формирования бюджета. В целом он показывает ожидаемое

конечное сальдо на счете денежных средств и финансовое положение для каждого

месяца. Большое сальдо (по меркам организации) на счете денежных средств,

как правило, означает, что средства не были использованы с наибольшей эффективностью.

Низкий уровень — на то, что организация не в состоянии расплатиться по своим

текущим обязательствам.

Для определения ожидаемых поступлений используют информацию из бюджета

продаж, данные о продаже в кредит и за наличные. Также планируется приток

средств из других источников, таких, как продажа акций, активов, возможные

займы. Суммы ожидаемых платежей берутся из периодических бюджетов. Ответственный

за подготовку бюджета денежных средств должен владеть информацией о том,

какие товары и услуги необходимо приобрести, будут ли они оплачены сразу

или возможна отсрочка. Помимо регулярных текущих расходов денежные средства

могут быть использованы на приобретение оборудования и других активов, возврат

займов и др.

Менеджеры определили движение денежных средств в плановом 2003 году так:

| 1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | Итого, $ | |

| Поступления | 35 000 | 50 000 | 40 000 | 37 500 | 162 500 |

| Платежи | 25 000 | 45 000 | 45 000 | 40 000 | 155 000 |

Составим баланс на конец планового периода. Для этого рассчитаем значения

некоторых показателей на конец планового периода:

- Денежные средства на конец планового периода = Денежные средства на

начало планового периода + Поступления – Платежи = 250 + 162 500 – 155

000 = 7750 $. - Дебиторская задолженность = Дебиторская задолженность на начало планового

периода + Продажи планового периода (этап 1) – Поступления = 5000 + 185

000 – 162 500= 27 500 $. - Накопленная амортизация = Накопленная амортизация на начало планового

периода + Амортизация планового периода (этап 5) = 40 000 + 20 000 = 60

000 $. - Кредиторская задолженность = Кредиторская задолженность на начало планового

периода + Закупки материалов (этап 3) + Затраты труда основного производственного

персонала (этап 4) + Косвенные производственные расходы (за вычетом амортизации)

(этап 5) + Непроизводственные расходы (этап 8) – Платежи = 25 000 + 38

400 + 21 400 + 32 500 + 41 500 – 155 000 = 3800 $. - Прибыль = Прибыль на начало периода + Прибыль планового года (этап 9)

= 56 250 + 20 868,5 = 77 118,5.

Бюджет активов и пассивов (баланс) на 31.12.2003

| Актив | Сумма, $ | Пассив | Сумма, $ |

| Основные средства: | Капитал | 100 000 | |

| Оборудование | 200 000 | Накопленная прибыль (5) | 77 118,5 |

| Амортизация (3) | (60 000) | Кредиторская задолженность (4) | 3800 |

| Итого основных средств | 140 000 | ||

| Текущие активы: | |||

| Запасы | 5668,5 | ||

| Денежные средства (1) | 7750 | ||

| Дебиторская задолженность (2) | 27 500 | ||

| Итого текущих активов | 40 918,5 | ||

| Итого активов | 180 918,5 | Итого пассивов | 180 918,5 |

Чтобы получить более развернутую информацию, можно рассчитать некоторые

финансовые показатели, провести их анализ, сравнить с показателями за прошлые

периоды. К таким показателям можно отнести: показатели ликвидности, рентабельности,

оборачиваемости и т.д.

Заключительным этапом формирования бюджета является составление отчета

о денежных потоках планового года. Для нашего примера воспользуемся косвенным

методом расчета денежных потоков, в основе которого лежит корректировка

плановой прибыли на изменения элементов баланса.

Бюджет денежных средств

| Показатели | Сумма, $ |

| Текущая деятельность | |

| Прибыль | 20 868,5 |

| Корректировки: | |

| Амортизация (этап 5) | 20 000 |

| Уменьшение запасов (16 000 – 5668,5) | 10 331,5 |

| Увеличение дебиторской задолженности (5000 – 27 500) | (22 500) |

| Уменьшение кредиторской задолженности (25 000 – 3800) | (21 200) |

| Итого корректировок | (13 368,5) |

| Чистый денежный поток от основной деятельности | 7500 |

| Денежные средства на начало года | 250 |

| Денежные средства на конец года | 7750 |

Подготовленные финансовые отчеты достаточно полно отражают деятельность

предприятия на перспективу: бюджет прибылей и убытков дает информацию о

рентабельности, бюджет активов и пассивов — о составе имущества планового

года и источниках его формирования, отчет о движении денежных средств позволяет

увидеть, за счет каких источников организация получит денежные средства.

В заключение нужно отметить, что процесс бюджетирования не заканчивается

на составлении определенного набора бюджетов, а скорее только начинается.

Теперь нужно, во-первых, еще раз проверить и проанализировать составленные

бюджеты, во-вторых, в конце планового периода необходимо проанализировать

полученные результаты и сделать соответствующие выводы. Анализ результатов

проводится путем расчета отклонений плановых показателей от фактических.

После этого нужно выявить причины таких отклонений. Отклонения целесообразно

рассчитать как в целом по предприятию, так и для отдельных бюджетов. Для

наглядности можно построить такую таблицу:

| Показатели | План | Факт | Отклонение | Причины отклонений | Принятые меры |

Следует отметить, что на практике неэффективной считается такая система

бюджетирования, в которой отклонение фактических результатов от запланированных

регулярно превышает 20—30%, тогда как нормой является отклонение, не превышающее

5%. Подобная ситуация представляет собой серьезную проблему, так как бюджет

компании является основой для принятия оперативных управленческих решений.

Невыполнение бюджета может означать срыв всех планов компании: производства,

продаж, выплаты заработной платы, налогов и т.д. В конечном счете это приводит

к срыву общей стратегии развития.

Итак, мы рассмотрели общие вопросы бюджетирования на предприятии. Естественно,

даже идеально построенные бюджеты не смогут решить всех проблем. Однако

они точно помогут понять, в чем эти проблемы и как максимально быстро и

эффективно решить их.

Литература

- Дайле П.А. Практика контроллинга. — М.: Финансы и статистика,

2001. - Хорнгрен Ч.Т., Фостер Дж. Бухгалтерский учет. — М.: Финансы и

статистика, 2000. - Хруцкий В.Е., Сизова Т.В., Гамаюнов Т.В. Внутрифирменное бюджетирование:

Настольная книга по постановке финансового планирования. — М.: Финансы

и статистика, 2002. - Шевченко И.Г. Управленческий учет. — М.: Бизнес-школа «Интел-синтез»,

2001. - Шеремет А. Д. Управленческий учет. — М.: ИД ФБК-пресс, 2001.

- URL http:www.gaap.ru, www.consulting.ru, www.cfin.ru.

1 Таблица подготовлена с использованием материалов сайта GAAP.ru

и следующих книг: Шевченко И.Г. «Управленческий учет», Шеремет А.Д. «Управленческий

учет», Хорнгрен Ч.Т., Фостер Дж. «Управленческий учет».

Немалую роль в контроле и оценке деятельности компании играет процесс бюджетирования, который включает в себя планирование, сбор факта и анализ полученных отклонений от плана. План помогает руководителям ставить перед собой и своими подчиненными четкие цели, а факт показывает, как организация справляется с достижением поставленных задач. В статье рассмотрим процесс бюджетирования в группе компаний (ГК), деятельность которой включает несколько направлений: оптовые продажи через склад, розничные продажи в магазинах, содержание и сдача в аренду зданий, находящихся в собственности компании.

ПРИНЦИПЫ БЮДЖЕТИРОВАНИЯ

Бюджетирование — процесс формирования, утверждения и исполнения бюджетов, контроля выполнения бюджетных показателей с целью эффективного управления финансовыми ресурсами.

Бюджет — финансовый план/факт бюджетного периода, охватывающий все стороны деятельности компании и входящих в ее состав бизнес-подразделений, в котором отражены:

- доходы и расходы (Бюджет доходов и расходов, БДР);

- размеры поступлений денежных средств и порядок их расходования (Бюджет движения денежных средств, БДДС);

- динамика активов и обязательств (Управленческий баланс, УП).

При формировании бюджетов нужно придерживаться следующих принципов:

- формирование Бюджета доходов и расходов на основе принципов начисления — отражение доходов и расходов не в момент получения/уплаты денежных средств (кассовый метод формирования БДР), а в момент их фактического возникновения, то есть на основе первичных бухгалтерских документов.

Один из ярких примеров некорректности ведения БДР кассовым методом — отражение заработной платы, которая зависит от выручки за месяц, не в месяц ее начисления, а по факту выплаты.

В итоге при сильной сезонности (например, всплеск продаж в декабре и резкий спад выручки в январе) мы сильно искажаем финансовый результат сразу двух периодов: в декабре ставим заниженные затраты при высокой доходности, а в убыточный январь добавляем повышенные премии за декабрь;

- прозрачность управленческой отчетности — финансовый результат по БДР формируется на основе данных, занесенных в информационную управленческую базу (желательно по принципу двойной записи). В таком случае чистая прибыль по БДР равняется сальдо на счете 99 после запуска процедуры «закрытие периода» и достоверность полученного в БДР финансового результата легко проверить;

- унификация форм отчетности — единая форма основных бюджетов (БДР, БДДС и УП) для ЦФО любого уровня, единый справочник статей для Бюджета доходов и расходов и Бюджета движения денежных средств. В итоге мы легко можем трансформировать плановый БДР в БДДС, сравнить эти бюджеты, быстро выявить нестыковку в данных.

Предположим, счет на какие-то услуги в БДДС уже оплачен, но первичные бухгалтерские документы по нему не предоставлены. Следовательно, в БДР получаем заниженные затраты и завышенный финансовый результат;

- сохранение преемственности принципов формирования бюджетов с целью накопления статистических данных: список статей бюджетов не пересматривается, принципы разнесения расходов по ЦФО неизменны с определенного года. В результате легко сравнивать финансовые показатели подразделений по периодам, есть хорошая статистическая база за прошлые годы для планирования бюджетов на следующий год;

- четкое соблюдение установленных лимитов — все платежи в компании проводят в рамках лимитов, установленных в БДДС. Лимиты на месяц не должны превышать принятый годовой план по статьям.

Важный момент: любое увеличение лимитов должно быть согласовано с генеральным/финансовым директором. Это приучает сотрудников компании к финансовой дисциплине, мотивирует их добросовестно подходить к процессу бюджетирования.

ФОРМЫ БЮДЖЕТОВ КОМПАНИИ

Группа компаний имеет внутренние взаиморасчеты и работает по трем основным направлениям:

- оптовая продажа с региональных складов, которая предусматривает доставку товаров до клиента;

- розничная продажа в магазинах, которая состоит из двух типов работы с товаром:

– товары, приобретенные по обычному договору купли-продажи;

– товары, реализуемые в магазинах по договорам комиссии (оплата происходит только после продажи товара конечному покупателю);

- сдача в аренду собственных площадей (в том числе под магазины своей сети).

Представим основные бюджетные формы группы компаний: Бюджет доходов и расходов (табл. 1), Бюджет движения денежных средств (табл. 2), Управленческий баланс (табл. 3).

Таблица 1. Бюджет доходов и расходов

|

Код |

Статья БДР |

Формула |

|---|---|---|

|

2000 |

ВЫРУЧКА |

= 2120 + 2130 + 2200 + 2500 |

|

2120 |

Выручка от реализации товаров |

|

|

2130 |

Комиссионное вознаграждение от продажи товаров |

|

|

2200 |

Выручка от реализации услуг |

= 2210 + 2220 |

|

2210 |

Выручка от реализации услуг внешним контрагентам |

|

|

2220 |

Выручка от реализации услуг внутренним контрагентам |

|

|

2500 |

Выручка от прочей основной деятельности |

|

|

3000 |

СЕБЕСТОИМОСТЬ |

= 3100 + 4300 |

|

3100 |

Себестоимость товаров |

|

|

4300 |

Транспортные расходы до склада |

|

|

ВП |

ВАЛОВАЯ ПРИБЫЛЬ |

= 2000 – 3000 |

|

% ВП |

Рентабельность по валовой прибыли |

= ВП / 2000 |

|

ОР |

ОПЕРАЦИОННЫЕ РАСХОДЫ |

= РП + ТР + 4400 + 4600 + РВП + 5200 + 5300 + 5400 + 5500 + 5600 – 6000 + 7000 |

|

РП |

Расходы на персонал |

= 5110 + 5140 + 4110 + 4120 |

|

5110 |

ФОТ Окладная часть |

|

|

5140 |

Внешний персонал |

|

|

4110 |

ФОТ Премиальная часть |

|

|

4120 |

Налоги на ФОТ |

|

|

ТР |

Транспортные расходы |

= 4200 + 4700 |

|

4200 |

Транспортные расходы до клиента |

|

|

4700 |

Транспортные расходы внутреннее перемещение |

|

|

4400 |

Потери, выявленные при инвентаризации |

= 4410 – 4420 |

|

4410 |

Потери |

|

|

4420 |

Излишки |

|

|

4600 |

Расходы на ГСМ |

|

|

5200 |

Расходы на содержание имущества |

= 5210 + 5220 + 5230 + 5240 |

|

5210 |

Аренда имущества |

= 5211 + 5212 |

|

5211 |

Аренда имущества |

|

|

5212 |

Аренда земли |

|

|

5220 |

Коммунальные услуги |

= 5221 + 5222 + 5223 |

|

5221 |

Коммунальные услуги, электроэнергия |

|

|

5222 |

Коммунальные услуги, тепло |

|

|

5223 |

Коммунальные услуги, вода и т. д. |

|

|

5230 |

Охрана и обеспечение безопасности |

= 5231 + 5232 + 5233 |

|

5231 |

Обслуживание ОПС и АТС |

|

|

5232 |

Ремонт ОПС и АТС |

|

|

5233 |