Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.

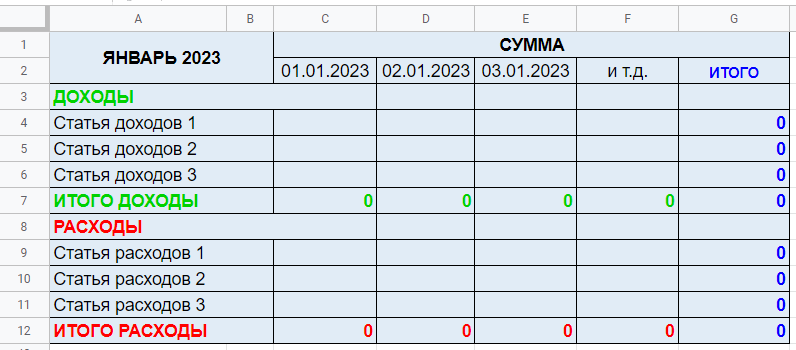

Способ 2 — Excel и Google Таблицы. Электронные таблицы — быстро и удобно. Можно под себя настроить статьи доходов и расходов, выделить цветом необходимые параметры. С помощью формул программа автоматически рассчитает итоги, тогда на весь процесс уйдет 2–3 минуты в день. Минус Excel в том, что нужно каждый раз сохранять изменения. Google Таблицы это делают в облаке автоматически.

Если нет желания самостоятельно разработать таблицу, можно воспользоваться готовым шаблоном. В Google Диске нажмите Создать — Google Таблицы — Использовать шаблон. Выберите «Годовой семейный бюджет» или «Месячный бюджет».

Шаблон по ведению месячного семейного бюджета

Способ 3 — специальные программы и мобильные приложения. Таких программ очень много, например, «Дребеденьги», «Дзен-мани», CoinKeeper. Есть платные, бесплатные и условно-бесплатные. Надо тестировать и выбирать самую удобную. Смотрите, понятен ли интерфейс, есть ли адаптация для телефона и компьютера. Оцените дополнительные возможности, например, синхронизацию с карточками банка, построение диаграмм.

Юлия Чистякова

Автор статьи

Я остановилась на Google Таблицах. Один раз разработала таблицу учета под себя и вот уже пять лет ничего не меняю. Не стала усложнять процесс: формулы элементарные, графики не строю, процент достижения цели не рассчитываю. Мобильные приложения не прижились по причине навороченности интерфейса, многие функции которого мне просто не нужны.

Этапы ведения бюджета

Рассмотрим, как правильно составлять семейный бюджет, чтобы в любое время дня и ночи мы смогли ответить на вопросы: «Сколько и куда мы тратим?» и «Сколько есть денег на текущие расходы?»

Этап 1. Сформулировать цель. Ведение бюджета ради самого бюджета — пустая трата времени. Информация о том, куда вы тратите и сколько получаете, ничего не даст. Составление семейного бюджета имеет смысл только в случае, когда есть конкретная финансовая цель. Это не должна быть абстрактная мечта: хочу в отпуск на море или хочу избавиться от долгов.

На этом этапе нужно четко обозначить цель, определить, сколько денег понадобится на ее достижение, определить сроки, выбрать вариант накопления для достижения задачи — депозит,инвестиционные фонды, акции и облигации.

Юлия Чистякова

Автор статьи

Пять лет назадмы сформулировали для себя цель — через семь лет иметь два миллиона рублей на обучение младшей дочери в столичном университете. Для этого открыли индивидуальный инвестиционный счет (ИИС) и регулярно покупаем на него активы. Сумму накопления рассчитали с помощью инвестиционного калькулятора и заложили ее в ежемесячные расходы.

Этап 2. Собрать исходную информацию. До начала планирования семейного бюджета мы хотели получить полную картину, откуда приходят и куда уходят деньги. Для этого в течение 1 месяца я проводила мониторинг — ежедневно записывала все поступления и траты в Google Таблицах.

Не рекомендую закрывать глаза на мелкие траты. Например, чашечка кофе в кафе, журнал, такси до дома. Из этих мелочей и образовывается «черная дыра», в которую ежемесячно уходит львиная доля заработка. Сформируйте список статей доходов и расходов.

Я включила статьи, которые существенно влияли на наш бюджет.

Например, если я ежемесячно посещаю салон красоты, то затраты отражаю в списке отдельной строкой. То же самое касается оплаты кружков ребенка, собственного образования, покупки лекарств. Мы живем в частном доме, поэтому статья на его содержание является существенной, особенно в весенне-летний период.

Таблица моего домашнего учета

| Доходы | Расходы |

|---|---|

| 1. Заработная плата мужа | 1. Коммунальные платежи |

| 2. Премия мужа | 2. Налоги |

| 3 .Доходы мои | 3. Сотовая связь и интернет |

| 4. Другие источники | 4. Образование |

| 5. Питание и промтовары | |

| 6. Транспорт | |

| 7. Здоровье и красота | |

| 8. Развлечения | |

| 9. Одежда и обувь | |

| 10. Дом, сад и огород |

В Google Таблицах я сделала простую таблицу, куда каждый день в течение месяца заносила доходы и расходы нашей семьи. Здесь не стояло цели накопить или сэкономить. Главное — получить полную картину состояния семейных финансов.

Таблица учета доходов и расходов на месяц в Google Таблицах

Этап 3.Проанализировать данные. В конце месяца подвела итоги по каждой статье. Это были наши отправные точки для плана на следующий месяц. Подсчитала разность доходов и расходов. Выделила обязательные и необязательные платежи. Цель — не просто разобраться в цифрах, а понять, откуда деньги приходят и куда расходуются.

Например, для нашей семьи к необязательным расходам относятся Развлечения, Одежда/Обувь, Дом, сад и огород. Это означает, что в случае форс-мажора мы легко можем отказаться от этих трат.

Этап 4.Найти резервы. Если видите «минус» в разнице доходов и расходов, начинайте искать резервы. Оцените, на какие статьи ушло больше всего денег, и являются ли они обязательными для вашей семьи. Например, покупка продуктов, оплата коммуналки — обязательные расходы. Платная подписка на фильмы, еженедельные походы по распродажам не являются жизненно важными тратами.

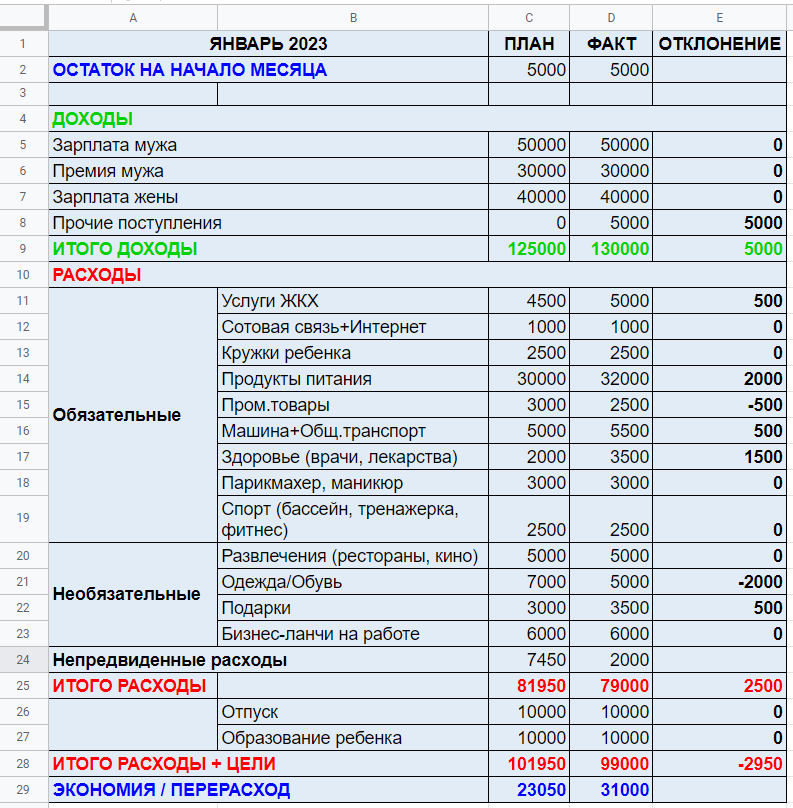

Потом я приступила к полноценному ведению семейного бюджета. Вид таблицы учета доходов и расходов изменился. Появились графы «План» и «Факт», деление на обязательные и необязательные платежи, подсчет экономии или перерасхода.

Этап 5. Запланировать доходы и расходы на месяц. Проанализировав бюджет за предыдущий месяц, мы всей семьей составляем план на следующий с учетом наших финансовых целей. Обсуждаем, на какие статьи расходов стоит увеличить деньги в следующем месяце.

Например, в марте мужу надо пройти техобслуживание автомобиля. Мы примерно определились с его стоимостью и заложим сумму в статью расходов на март. Премию мужа, которую ожидаем в конце января, включили в план на январь.

Пример ведения семейного бюджета для условной семьи из четырех человек: двоихвзрослых и двоих детей

Этап 6. Проанализировать результаты и скорректировать план. В конце месяца я сравниваю план с фактом. Провожу корректировки на следующий месяц, если необходимо. В нашем примере мы получили экономию в 31 000 ₽ — ее можно потратить на незапланированные покупки или инвестировать. В нашей семье все излишки отправляются на брокерский счет.

Юлия Чистякова

автор статьи

Считаю важным каждой семье в 2023 году иметь финансовую подушку на случай форс-мажора. Обстановка в мире и стране непредсказуемая. Потеря работы или сокращение зарплаты может стать реальностью. А если к этим проблемам добавятся незапланированные траты, например, на лечение или ремонт, без резерва не обойтись. Запланируйте в своих ежемесячных расходах еще одну статью — «Подушка безопасности».

Чек-лист по ведению семейного бюджета

- Договориться с членами семьи, что будете вести семейный бюджет

Объясните преимущества и подготовьте ответы на возможные возражения. - Выбрать способ ведения бюджета

Блокнот, таблица Excel или Google, приложение на смартфон или компьютер. - Записывать в течение месяца все доходы и расходы

Обязательно указывайте наименование статьи, например, счет за газ, покупка продуктов. Будьте дисциплинированными — это один из принципов ведения семейного бюджета. - Подвести итоги первого месяца

Определите разницу между доходами и расходами. - Сформулировать финансовую цель или цели

Укажите срок ее достижения и необходимую сумму. Включите расходы на ее реализацию в бюджет. Если на реализацию цели не хватает средств, определить возможные резервы: как снизить затраты и повысить доход. - Подготовить удобную таблицу на следующий месяц

Выделите категории доходов и затрат, колонки План и Факт. Включите затраты на достижение цели. - Подвести итоги второго месяца

Проанализируйте, где удалось выполнить план или даже его улучшить, а где нет, и почему. - Скорректировать план на третий месяц

При составлении бюджета учтите итоги предыдущего месяца.

Семейный бюджет поможет в любой момент узнать, сколько у вас денег на текущие траты, куда они уходят и откуда приходят, переосмыслить свои расходы, заставить мозг обдумать варианты повышения доходов. У вас будет четкий план достижения цели, который оградит от эмоциональных покупок и ненужных трат. В семье воцарится мир и покой, потому что отпадет мучивший всех вопрос «Где деньги?». Убеждена, что это стоит затраченного на ведение семейного бюджета времени.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Многие семьи рушатся по очень банальной причине — не могут поделить деньги. Как не потерпеть фиаско в семейной жизни из-за денежных раздоров? Советуемся с экспертом — финансовым консультантом Игорем Файнманом

Все молодожены верят в то, что впереди долгая и счастливая семейная жизнь. Но далеко не у всех эта мечта сбывается. 30% разводов происходят из-за денежных конфликтов. Секретами семейного финансового благополучия с РБК Quote поделился финансовый советник Игорь Файнман.

Игорь Файнман — финансовый консультант, эксперт в области инвестиций и управления частным капиталом, квалифицированный инвестор на российских и мировых финансовых площадках, автор проекта «Файнманомика».

Большинство семей ведет семейный бюджет хаотично, что не позволяет достигать финансовых целей и совокупного богатства. Между тем научиться правильно распоряжаться деньгами — реально, если есть понимание и определена стратегия ведения семейного бюджета. Таких стратегий всего три: общая, раздельная и смешанная. Главное — правильный выбор стратегии.

Общий бюджет

Общий бюджет — самый популярный в России. Все деньги кладем в одну тумбочку и на все расходы из нее же и берем. Что осталось в тумбочке на конец месяца — убираем в личный капитал семьи и формируем пенсионный доход.

Плюсы: он простой и прозрачный. Можно вместе копить и формировать фонды.

Минусы тоже есть: по опыту можно сказать, что он плохо приживается в семьях, где у жены и мужа большая разница в доходах.

Раздельный бюджет

Этот вид бюджета — самый распространенный в Европе и США. Такой бюджет позволяет сохранить финансовую независимость и не отчитываться перед своей половиной о доходах.

Плюс: отсутствие споров и конфликтов из-за денег.

Минусы: сложная реализация общих семейных целей и отсутствие информации об активах в случае форс-мажорных обстоятельств. Обычно такая форма бюджета рекомендуется парам, в которых оба члена семьи хорошо зарабатывают и стремятся к самореализации.

Смешанный бюджет

Смешанный бюджет — самый разумный и сбалансированный. Он практически убирает минусы и оставляет плюсы первых двух стратегий. С одной стороны, есть общие финансовые цели, а с другой — полная финансовая независимость обоих супругов. Планирование осуществляется вместе в начале года, а коррекция — уже исходя из жизненных обстоятельств. Все крупные затраты берет на себя глава семьи (отпуск, ремонт авто и квартиры, оплата образования детей), а вторая половина отвечает за текущие расходы (продукты, косметика и личные нужды).

Смешанный бюджет — это про бюджет моей семьи. Именно так мы живем уже более пяти лет, и эффект налицо: все довольны, конфликтов нет и семейный капитал растет как на дрожжах. Бюджет планируем на год и ежемесячно корректируем в зависимости от обстоятельств. Все крупные затраты на мне (коммунальные платежи, расходы на отпуск и авто), а моя жена взяла на себя ежедневные траты (продукты и личные нужды).

Очень рекомендую молодым семьям подписывать брачный договор

Эта тема болезненная, особенно, в России. Помним, что, по статистике, в России 53% браков заканчиваются разводами. За 13 лет работы я видел много сложных ситуаций и с ответственностью могу сказать, что пары, у которых был брачный договор, развод и раздел имущества переживали менее болезненно. Ведь китайская мудрость гласит: живя в мире, не забывай о войне.

Как подойти к подготовке и регистрации брачного договора?

Сначала нужно сесть за круглый стол и обо всем договориться. После этого вы можете воспользоваться услугами юриста или нотариуса и зафиксировать все договоренности. И уже в самом конце заверить нотариально три оригинала (два — участникам договора и один — для нотариуса).

В брачном договоре необходимо учитывать не только квартиры, машины, но и кредиты, долги, а главное — не забыть о расчетных счетах и ипотеках. А вот условия, касающиеся третьих лиц (детей, родственников и собак с кошками), записывать незаконно. Также бесполезно фиксировать секс, измены или ограничения на личную жизнь после развода. В случае если вы хотите зафиксировать верность партнера — это в церковь. Или дать клятву на крови. Или к психотерапевту. Выбор всегда за вами.

Все имущество, приобретенное до брака, останется за вами. А вот все, что вы покупаете после штампа в паспорте, нужно обсуждать. Особенно болезненные вопросы — кто платит ипотеку и как быть с детьми. Садитесь и заранее договаривайтесь. Это — отличный способ наладить коммуникации между мужем и женой. Если не хотите делить имущество, зафиксируйте: кому достанется квартира, а кому — деньги. Если вкладываете неравномерно — учтите свои доли.

А теперь — самое важное: практика показывает, что брачный договор порой цементирует отношения даже сильнее общих детей. Так что задумайтесь об этом, взвесьте все за и против — и примите правильное решение.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Автор

Игорь Файнман специально для РБК Quote

Нет никакого правильного способа вести совместный бюджет. Есть только способ, который подходит обоим партнерам.

Мы спросили наших читателей, как они ведут совместный бюджет, находясь в отношениях или в браке. Собрали как можно больше вариантов: чтобы супруги зарабатывали поровну, по-разному или вообще зарабатывал кто-то один. Посмотрите, как бывает, и расскажите свою историю в комментариях внизу.

Будьте осторожны: внутри мнение психолога, финансового консультанта, адвоката и феминистки. И это всё разные люди.

Он платит за все

Костя и Катя встречаются год. Зарабатывают одинаково, но Костя с самого начала отношений платил за рестораны, концерты и кино, заказывал домой еду во время совместных выходных. Когда пара решила съехаться, заговаривать про разделение этих расходов ему показалось странным. Ребята условились только о том, что за съемную квартиру будут платить пополам.

В итоге все остальные общие нужды остались на Косте. Он тратит деньги на развлечения, мелкий ремонт квартиры, расплачивается со своей карты за продукты в магазине. Недавно забронировал билеты и отель для отпуска.

У Кати после платы за квартиру остаются свободные деньги. Она покупает одежду, в прошлом году два раза поменяла телефон и даже откладывает на машину. Костя за нее рад, а за себя не очень. Он хочет сломать устоявшуюся систему, но не знает, что предложить взамен. Когда он пытался поднять эту тему, Катя обиделась: ей как женщине важно чувствовать, что мужчина о ней заботится.

Бюджет нужно обсуждать с самого начала

Дарья Серенко

художница, феминистка

В России до сих пор считается неприличным говорить о деньгах внутри романтических отношений: девушки думают, что парни будут считать их меркантильными, парни думают, что это не по-мужски.

Но бюджет нужно обсуждать с самого начала. Если у людей одинаковая зарплата и одинаковая возможность за себя платить, то должно быть естественным скидываться на общие дела поровну. На дворе 2018 год, идея того, что мужчина должен обеспечивать женщину и это признак «настоящего мужика», стара и неактуальна. Как и сами концепции «настоящей женщины» и «настоящего мужчины».

Представление о том, что женщина — слабое существо, за которое несет ответственность кто-то другой, вредит самим женщинам и приводит к выученной беспомощности. И если Катя и Костя поженятся, а Костя продолжит нести финансовую ответственность за Катю, однажды она может оказаться в очень зависимом положении.

Зависимость одного партнера от другого разрушает самооценку обоих партнеров и отношения. Она приводит к иерархии в паре, упрекам, психологическому и физическому насилию. А проблема насилия в России очень велика

Катя, на мой взгляд, должна учиться быть самостоятельным человеком, который может сам о себе позаботиться. Костя не должен с самого начала за все платить.

Но вообще, ситуация этой пары нетипичная. Сейчас в России разрыв в зарплатах мужчин и женщин составляет 30%. И если мужчина на схожей должности получает больше женщины, он должен осознать: это происходит не потому, что он от природы профессионал, а его партнерша нет, а потому, что в патриархальном обществе так сложилась экономическая ситуация.

Мой муж зарабатывает в два раза больше, чем я. Мы объединили все доходы, вычли из них общие расходы и выделили независимые средства для каждого. Так никто не обесценивает другого. А если появится ребенок, то отпуск по уходу за ним мы, возможно, возьмем по очереди и так, чтобы его длительность была пропорциональна нашим зарплатам.

Общие траты на одной карте

Ольга и Валерий живут в Екатеринбурге, воспитывают двоих детей. Она работает в банке, он журналист, их зарплаты примерно одинаковые. От первого мужа Ольга получает алименты на старшего ребенка.

Каждый месяц Валерий переводит на карту жены фиксированную сумму, обычно две трети от гонораров. На тот же счет Ольга получает зарплату и с него рассчитывается по общим тратам. Это одежда и развивающие вещи для детей, детский сад младшей дочери, продукты и бытовые нужды, бензин, коммунальные платежи и взносы по кредитам, налоги на квартиру и машину, развлечения и подарки близким. Хватает на все, кроме сбережений.

После обязательных платежей у Ольги остаются деньги на себя. У Валерия тоже всегда есть личные средства. Они хранятся на карте, которая привязана к счету жены, — так с покупок обоих копятся мили. Если в этом месяце Валерий заработал сверх обычного, излишек тратит как хочет. Такая система мотивирует его больше работать и зарабатывать.

Большая таблица на год

Дарья — эксперт по налогам, Тимофей — инженер связи. Они женаты год, живут в Екатеринбурге, зарабатывают одинаково и раньше скидывались на ведение хозяйства. Но потом устали определять, какие траты совместные, а какие личные, и теперь считают все общим. Деньги хранят на отдельных картах, но каждый за что-то платит. За что — зависит от ситуации. Например, Тимофей выбирает в интернете товары для дома и расплачивается со своей карты, а если Дарья идет мимо магазина, то покупает продукты со своей. Все эти расходы заранее обсуждаются и планируются, а спонтанные согласовываются.

Когда у одного из супругов кончаются деньги, другой переводит ему на карту со своей. Так же поступают, если кому-то нужно купить обувь или телефон. На мелкие личные расходы у обоих уходит меньше 10% зарплаты, принцип тот же: кому проще достать карту, тот и платит.

Примерно 20% от бюджета пара откладывает. Этой весной Дарья и Тимофей поедут отдыхать в Грецию. Накопили еще в прошлом году, тогда же купили дешевые билеты. А после поездки начнут копить на первый взнос по ипотеке. Его планируют внести в конце 2019 года.

Вот что Дарья и Тимофей говорят о своем бюджете:

В начале года мы завели гугл-таблицу. Посчитали наши годовые доходы и запланировали крупные расходы, например путешествия и покупку техники.

Так мы вычислили, сколько остается на текущие траты. Их поделили по категориям и прикинули, сколько нужно на каждую. Например, мы знаем, что наша кошка ежегодно съедает 18 кг сухого корма, около 100 пакетиков жидкого и использует 60 кг наполнителя. Вместе с плановым осмотром у ветеринара получается около 20 тысяч рублей в год.

Каждый месяц мы заполняем 4 столбика в таблице: постоянные траты, дополнительные (лекарства, что-то из одежды и для дома), развлечения и накопления (квартира и отпуск). В начале месяца прикидываем, сколько потратим по каждой категории. Некоторые суммы не меняются из месяца в месяц, но мы оставляем 5—7 тысяч на непредвиденные расходы.

В тридцатых числах открываем аналитику мобильного банка и вносим фактические расходы в гугл-таблицу. Иногда они получаются больше запланированных, но чаще всего мы остаемся в плюсе. Этот излишек переходит на следующий месяц.

Планирование на две недели

Аня дизайнер, Егор — продакт-менеджер. Они живут в Москве и совместный бюджет ведут с прошлого июня. Егор зарабатывает больше, но все деньги у пары общие.

Егор очень внимателен к тратам, а Аня не любит себя ограничивать. Первое время ребята ни в чем себе не отказывали и из-за этого влезли в кредиты. Стали часто ссориться. В итоге посчитали, сколько должны, и были в шоке.

Стали думать, как отдавать. Егор подправил таблицу из статьи про ежедневный бюджет, расписал помесячный план накоплений и возврата долга. Пара поставила себе цель накопить на поездку в Лондон и включила режим экономии.

Аня вспоминает:

Когда я увидела, что по плану мы сможем начать откладывать только через полгода, а Лондон увидим через 8—9 месяцев, осознала масштабы проблемы.

Появился азарт. Мы стали вести «спринты» по две недели: планируем на этот срок все-все траты. Чтобы чувствовать себя хорошо, закладываем в них развлечения и спонтанные покупки, но на строго ограниченную сумму. Еще по одной включаем в спринт вещи, которые давно хотим себе позволить — одежду, колонки, телефон.

Часто проводим эксперименты: можем ли мы не ходить две недели в бары? Сумею ли я растянуть на этот срок пачку сигарет? А недавно запланировали за 14 дней потратить на продукты 5000 рублей вместо привычных 10 000. Чтобы уложиться, я планирую меню на неделю, а в магазин мы ходим не спонтанно, а только один раз и со списком.

Так Аня и Егор держатся уже год. Конфликты кончились: бюджет теперь под контролем и они заранее знают, сколько можно потратить, сколько накопить, какие покупки отложить. В Лондон пока не съездили, но, когда вспоминают все вещи, которые смогли купить, и смотрят на глобальный план, ребята понимают, что не стоят на месте.

О деньгах надо разговаривать

Бывает, что в паре меньше зарабатывает не женщина, а мужчина. Что делать, если это проблема?

Артур Вафин

психолог и коуч

Деньги — это атрибут власти. А многим мужчинам в отношениях с женщиной важно чувствовать свою власть, на этом основано их сексуальное влечение. Еще в нашем обществе живы стереотипы вроде «Муж должен зарабатывать больше жены», «Бизнес — не женское дело», «Баба в бизнесе — мужик в юбке».

В итоге, если жена зарабатывает больше или достигает большего успеха в карьере, мужчина сталкивается с внутренним конфликтом. Он якобы теряет свою власть, оказывается ниже в иерархии. Подвергается символической кастрации. У него появляются зависть и ревность, чувства стыда и несостоятельности, обида на женщину за то, что эти эмоции он испытывает из-за нее. Ситуация обостряется, если жена неосознанно давит на мужа: она ожидала от него другого. И эти ожидания могут транслироваться даже без слов.

Что делать? Мужчине — осознать, какие именно чувства он испытывает. Не прятаться от них в алкогольной или других зависимостях. Перестать сравнивать себя с партнершей и начать разговор, при этом заранее понимать, что именно он хочет сказать и какой результат получить. Прожить этот кризис, переоценить свои установки и истинные желания.

Женщине — присмотреться к своим словам и действиям, которые ощущаются как давление. Например, она делает мужчине дорогие подарки, а ему некомфортно. Или общается с ним не как с равным, а как с подчиненным. Говорит о том, что могла бы быть счастливее в этих отношениях или устала тащить все на себе.

Всегда есть способы организовать семейную жизнь так, чтобы оба партнера чувствовали себя важными и значимыми вне зависимости от дохода. Можно отдать мужчине ключевые обязанности, власть в сексе или возможность заботиться.

Рачительность и золотые руки

Вячеслав и Татьяна живут в Чите. Они 26 лет вместе, вырастили двух дочерей. Вячеслав зарабатывает в 3 раза больше жены: он массажист, а она парикмахер в салоне. Но бюджет устроен так, что после всех совместных расходов у них остаются примерно одинаковые суммы на личные траты.

Половину своего дохода Татьяна отдает на коммунальные услуги и продукты, финансовую поддержку младшей дочери-студентки. Муж оплачивает бензин и техобслуживание машины, продукты на оптовой базе, траты дочери. Еще Вячеслав взял на себя расходы на гараж и строительство дачи, из его же дохода делают сбережения. В прибыльные месяцы удается откладывать до 40% заработка.

Семья много путешествует: пару раз в год выезжает за границу, ездит на машине по России. Делать это получается на накопления и благодаря экономии.

Овощи, фрукты, крупы, сахар и мясо Вячеслав и Татьяна покупают оптом на рынке. Так дешевле, чем в сетевых магазинах, и хватает надолго.

Татьяна любит шить — одежду для дочери она шьет сама, а еще берет заказы. У Вячеслава золотые руки: двуспальную кровать и гардеробную дома он смастерил сам, материалы купил на оптовой базе. Ремонт в квартире семья тоже сделала без участия рабочих.

На маникюр и педикюр Татьяна ходит к подруге: у нее дешевле, чем в салоне. Машину на техосмотр отдают другу Вячеслава, который выставляет более выгодный счет, чем в других СТО.

Когда нужно лечиться, вместо дорогих таблеток покупают аналоги. В путешествия ездят по горящим путевкам: регулярно отслеживают предложения, а когда появляется что-то интересное, расплачиваются накопленными деньгами.

После всех совместных трат у Татьяны остается 50% заработка, у Вячеслава — 15%. В абсолютных значениях получаются примерно одинаковые суммы. Супруги распоряжаются ими как хотят.

Система конвертов

Кристина и Виктор в браке два года, живут в Саратове. Кристина работает секретарем, Виктор — менеджером по продажам на заводе. С процентами от сделок его зарплата выше в 3, а иногда и в 4 раза. Виктор предлагал жене вообще не работать, но Кристина не хочет чувствовать себя содержанкой, хотя готова пересмотреть систему на время декрета.

Разница в доходах у супругов большая, поэтому пара договорилась отдавать в общий котел по 50% от заработка. Вот как они поступают с этими деньгами:

Все крупные расходы мы поделили на 4 категории: жилье, еда, развлечения, сбережения. Для каждой завели отдельный конверт.

Когда мы оба получаем зарплату, складываем деньги на совместные нужды в общую кучу, делим ее на части и распределяем по конвертам. На жилье откладываем 20 000 рублей, на еду — 10 000, на развлечения — 5000. Остальное уходит в конверт для сбережений. Из него делаем крупные или экстренные покупки и копим на отпуск.

Лимит из каждого конверта нельзя превышать. Еще в течение месяца нельзя перекладывать деньги из одного конверта в другой. Если мы ошиблись с расчетами, экономим на конкретных тратах, а в следующем месяце переоцениваем нужную сумму.

Если к тридцатому числу в одном из конвертов что-то остается, мы вместе решаем, что сделать с этими деньгами. Иногда оставляем их на следующий месяц, иногда тратим на что-то приятное, а иногда перекладываем в конверт для накоплений.

Средств хватает на все, а еще сохраняется справедливость и свобода в личных расходах. Кристина увлекается живописью, Виктор инвестирует в криптовалюты. Если бы система бюджета была устроена по-другому, эти расходы провоцировали бы конфликты в паре. Но сейчас оба понимают, что со свободными от обязательств деньгами каждый волен делать все, что хочет.

Дотации

Елена и Артем 3 года женаты, у них годовалый ребенок. Семья живет в квартире, которая досталась Елене от бабушки. До родов Елена зарабатывала почти столько же, сколько Артем, а общие расходы в семье делились по принципу «жена покупает продукты и вносит квартплату, муж платит за все остальное».

Когда Елена вышла в декрет, начались конфликты. Артем сначала выделил жене 40% от своей зарплаты и попросил вести письменный учет того, на что уходят деньги. Но некоторые траты вроде витаминов, творога или развивающих игрушек для ребенка казались ему чрезмерными.

Через несколько месяцев и долгих споров Артем сократил «дотацию» до 20% от дохода. Даже вместе с пособием этих денег перестало хватать на необходимое, и Елене пришлось искать подработку.

Договоритесь об алиментах

Если не удается договориться о том, сколько денег муж должен давать на содержание ребенка, Елена может требовать алименты. По закону это допустимо не только при разводе, но и в зарегистрированном браке. В обоих случаях их сумма такая: ¼ официальных доходов супруга на одного ребенка, ⅓ на содержание двоих детей и половина дохода на содержание троих и более детей.

Екатерина Духина

адвокат, эксперт по семейному праву

Елена может обратиться с исковым заявлением в суд, описать ситуацию и попросить взыскать с Артема ¼ его задекларированного дохода. Еще она может подать иск, чтобы получать алименты на содержание себя. Семейное законодательство предусматривает его на срок беременности и ухода за ребенком в возрасте до трех лет. Эта сумма каждый год повышается, но все равно невелика — обычно ее назначают в размере 1 минимального размера оплаты труда. С 1 мая 2018 года МРОТ в России официально составляет 11 163 рубля.

Договориться об алиментах можно и без вмешательства суда. Для этого супруги должны составить и заверить у нотариуса соглашение, в нем определить процент от дохода и даже компенсации в виде движимого или недвижимого имущества. В любом случае алименты должны быть не меньше, чем то, что можно было бы получить по суду.

Но вопрос развода в такой семье — дело времени. В ней нет доверия и разумного подхода к формированию бюджета при одном неработающем супруге.

Мой опыт показывает, что при нашем менталитете сама концепция партнерских отношений, принятых в Европе, пока недоступна для понимания. Мужчина чувствует себя реализованным, только если полностью обеспечивает семью и чувствует ответственность за ее судьбу. Он ценит отношения, в которые вложился материально. А если вложения минимальны, понятия семьи для него нет — в большинстве пар, которые приходят ко мне разводиться, дела обстоят именно так.

Два счета, еженедельное планирование

Андрей работает в компании по продаже медицинского оборудования. Екатерина — специалист по маркетингу, 5 лет в отпуске по уходу за детьми. Они живут в Москве, воспитывают двух дочерей.

Бюджет полностью общий: почти все, что зарабатывает муж, уходит на семейные нужды.

Деньги распределены по двум счетам. На основной Андрей получает зарплату, а 50% от дохода сразу переводит на накопительный счет. С него потом оплачиваются путешествия и крупные покупки.

Оставшиеся на основном счете деньги распределяют по картам. Карты выпущены одним банком, по операциям начисляются бонусы, которые супруги тратят на путешествия.

Каждое воскресенье Екатерина планирует расходы на неделю вперед. В них обычно входят продукты из гипермаркета, детский сад, кружки и бассейн для детей, книги и игрушки, совместные походы в кафе по будням и прогулки, пока муж на работе. Получившуюся сумму она называет Андрею, и Андрей переводит с основного счета деньги на карту Екатерины.

В месяц получается примерно 25% от зарплаты и 50% от денег, которые остаются после перевода на накопительный счет. Все остальное Андрей тратит на семью и на обеды на работе.

Фиксированная сумма на личные расходы

Алла и Василий — преподаватели в одном из вузов Владивостока, у них четырехлетний сын. Зарабатывают примерно одинаково, но, когда Алла была в декрете, все расходы легли на Василия. Алла управляла бюджетом, а решения о важных покупках семья принимала сообща.

Помимо денег на хозяйство Василий каждый месяц переводил на карту жене 10 000 рублей, которые она могла тратить на себя. Вместе с выходным пособием Алле хватало на то, чтобы покупать одежду, косметику и иногда ходить с подругами в кафе.

Доходы одного партнера нестабильны

Петр и Ирина вместе 3 года. Они воспитывают сына, но не расписаны. Петр не предлагал, да и Ирина не хотела рисковать имуществом. Она уже 10 лет развивает свой бизнес — у нее два обувных магазина, — а недавно купила квартиру и начала строить загородный дом.

Петр работал директором в строительной компании, но уволился и решил открыть свою фирму. Дела идут не очень: город, в котором живет пара, небольшой, рынок уже поделен.

Ирина с сыном пока не страдают, она даже в декрете сама обеспечивала себя и ребенка. Общего бюджета у пары не было, каждый покупал что-то по возможности. В ресторанах или кино платил тот, кто пригласил. Продукты домой заказывали каждый сам для себя: Ирина не ест мясо и постоянно худеет, а Петр, наоборот, любит мясное.

Раньше Петр снимал квартиру, в которой они жили с Ириной, но потом необходимость в аренде пропала. На ремонт Ирининой квартиры он отдал сбережения, а сейчас понимает, что напрасно. Возможно, проблемы с работой затянутся — еще пара месяцев и ему придется просить в долг у Ирины или брать кредит. Еще есть вариант договориться о разделении совместных трат, но, пока дела не пойдут в гору, обсуждать это бессмысленно.

Нужно следить за расходами и обсуждать крупные траты

Если Ирину раздражает, что Петр зарабатывает мало или редко, пара должна это обсудить. Например, договориться, что Петр пытается развить свой бизнес в течение 6 месяцев, а Ирина берет семейные расходы на себя.

Владимир Савенок

финансовый консультант

Если за полгода ситуация не улучшится, Петру придется выбирать: либо снова стать наемным работником, либо предложить Ирине помощь в ведении обувного бизнеса. Его опыт может быть полезен.

Вообще мне неясно, как в принципе возможно, чтобы в серьезных отношениях один брал в долг у другого. Кто-то называет это раздельной моделью бюджета, но, на мой взгляд, такой не существует. В семье всегда есть то, что оплачивается совместно, а если таких расходов нет, нет и самой семьи как института с общим хозяйством.

В остальных случаях существует два вида семейного бюджета: общий и смешанный. При общем все доходы партнеров складываются в один котел. При смешанном — только их часть, остальное каждый использует по своему усмотрению.

Смешанный вид бюджета подходит на начальном этапе. В это время двое присматриваются друг к другу, но еще не доверяют полностью. Через 3—5 лет, когда страсть утихнет, у пары есть два пути: либо разойтись и искать другого партнера, к которому возникнет полное доверие, либо продолжать жить вместе и перейти на общий бюджет.

Я считаю общий бюджет самой здоровой и во всех отношениях выгодной моделью. Но чтобы пара процветала, кто-то один обязательно должен следить за всеми расходами и определять ключевые траты, обсуждая их с партнером.

За обязательные платежи отвечает тот, чей доход стабилен

Марина и Артем встречаются полтора года, живут в Москве. Марина — старший менеджер в консалтинговой компании, у Артема свое видеопроизводство. Его заработки нерегулярны и иногда меньше, чем Маринина зарплата, а иногда один гонорар оказывается заметно больше.

Все фиксированные траты — аренду квартиры, оплату интернета и коммуналки — Марина совершает со своей карты, а Артем переводит ей за них свою долю, когда получает деньги. На такие совместные платежи ребята скидываются по 40% от дохода.

Остальные 60% заработка каждый тратит по своему усмотрению. У Марины есть дочь — часть суммы уходит на ее занятия, одежду, мероприятия с классом и поездки. Еще Марина тратит деньги на уход за собой, одежду, фитнес-клуб, повышение квалификации, помощь родителям и развлечения.

Артем свою «свободную» часть пускает на хобби — лонгборд, сноуборд, батуты, дрифт и мотоцикл, — видео- и фототехнику, дополнительное обучение и помощь родителям. Часто полностью берет на себя расходы по отпуску или покупку бытовой техники.

Пара делает сбережения

Оксана работает товароведом в сети продуктовых магазинов, Сергей матрос, несколько месяцев подряд проводит в рейсе. Недавно они поженились и собирались переехать в Мурманск, но у Оксаны заболела мама, за ней нужно ухаживать.

Оксана беременна, предполагаемая дата родов приходится на командировку мужа. Зарплату за последний рейс Сергей перевел на вклад, который можно будет снять без потери процентов через полгода, а пока семья живет на доход Оксаны.

Когда Сергей уйдет в море, Оксана каждый месяц будет понемногу снимать и тратить деньги со вклада. Их должно хватить как раз на 5 месяцев, а после Сергей вернется с очередной крупной суммой.

Станьте героем нашего нового материала и расскажите о том, как ведете семейный бюджет. Вы можете это сделать от своего имени или анонимно.

Как правильно распределять деньги и вести семейный бюджет?

Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Психологи утверждают, что финансовый вопрос – важный аспект семейной жизни. Многие супружеские пары даже разводятся, не достигнув единой концепции формирования бюджета. Сегодня расскажем, как бюджет формирует возможности каждой семьи и с чего начать, если в вашей семьи не привыкли вести учет деньгам.

Типы семейного бюджета

В семье могут зарабатывать все члены семьи но вот распоряжаться заработанными деньгами можно по-разному. Где-то предпочитают равноправно формировать бюджет и таким же образом его использовать. В некоторых семьях все члены семьи тратят свои доходы на свое усмотрение, не обговаривая личные расходы. Есть семьи, где один зарабатывает, а другой тратит. Важно понимать, что идеального варианта бюджетирования нет, в каждой семье может быть своя модель поведения. И у каждой из них есть свои недостатки и преимущества.

Всего выделяют три типа семейного бюджета:

- Общий или совместный бюджет.

- Раздельный бюджет.

- Смешанный (долевой) бюджет.

Совместный бюджет формируется всеми трудоспособными членами семьи. Все доходы супругов складываются в общий совместный котел, из которого потом выделяются средства на все потребности семьи. Еще лет 10-15 назад такая форма финансовых взаимоотношений в семье имела особую популярность. Муж и жена приносили деньги в бюджет, складывали в единый «конверт» и потом уже брали на еду, отдых и т.д. Актуален такой формат был для стран СНГ.

Такой бюджет может иметь несколько форм в зависимости от количества добытчиков и субъектов, которые распоряжаются деньгами. Например:

- Оба супруга работают и формируют бюджет, оба и распоряжаются бюджетом.

- Работает только один, а распоряжаются оба. Например, муж работает, а жена с ребенком находится в декрете, но при этом она распоряжается деньгами.

- Один член семьи формирует бюджет, а другой распоряжается. Например, муж зарабатывает деньги, а распоряжается ими жена.

Психологи отмечают, что наиболее приемлемая форма совместного бюджета – это первая, когда оба члена семьи работают и имеют равноправные права на использование сформированного бюджета. Наиболее сложный вариант – когда один член семьи формирует бюджет, а второй его тратит.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий семейный бюджет составляет 75 000 рублей. Из них семья оплачивает коммунальные расходы, покупает еду, откладывает на путешествия – 10% в месяц от бюджета. При этом каждый член семьи может брать из бюджета на личные расходы в рамках 2 500 рублей без согласования.

Пример №2. Единственным кормильцем семьи является муж, его заработок составляет в месяц 60 000 рублей. Жена находится в декрете, поэтому ее доход – 0 рублей. Распоряжаются семейным бюджетом оба, поскольку деньги хранятся на общем расчетном счете.

Сейчас совместная форма ведения бюджета теряет свою актуальность. Молодые люди предпочитают самостоятельно зарабатывать средства, не отчитываясь перед второй половинкой. Эксперты отмечают, что в течение следующих 10-15 лет актуальность общего совместного бюджета утратит актуальность в обществе.

Преимущества и недостатки совместного бюджета

Преимущества:

- Равноправие. У обоих в паре равные права и возможности.

- Возможность сформировать подушку безопасности. Семья имеет возможность откладывать на черный день, дорогие покупки, отдых и т.д. Так формируются общие интересы.

- Прозрачность бюджета. Супруги знают, кто и сколько зарабатывает, куда были потрачены деньги.

Недостатки:

- Невозможность накопить деньги на собственные потребности или подарки второй половинке. Супруги не могут откладывать «для себя», поскольку все траты максимально прозрачны.

- При неравноценных заработках супруги могут упрекать друг в друга, ограничивать в правах использования семейных денег.

- Возникновение разногласий в случаях, когда один зарабатывает, а оба тратят.

Статистика говорит о том, что до 50% пар, ведущих семейный бюджет, испытывают периодические разногласия. Часто люди просто не могут прийти к единому мнению. Например, кто-то желает съездить в отпуск, кто-то – сделать ремонт, а кто-то – получить второе высшее образование. Реализовать одновременно все задачи невозможно.

Схожая проблема возникает в случае, если оба имеют разный уровень дохода. Часто супруг или супруга с более высоким заработком может ограничивать вторую половинку в использовании денег.

Совместный бюджет порождает ряд проблем. И связано это и с большим количеством благ, которые есть сейчас. Если раньше семья даже при наличии средств могла только купить телевизор один раз в месяц или поехать на Черное море, то сейчас выбор огромный, как и интересы супругов.

Раздельный бюджет

Раздельный бюджет сегодня становится все популярнее. Особенно он распространен в Европе и США.

Суть такого формата в том, что в семье нет «общего котла». Каждый зарабатывает столько, сколько может, и тратит соответственно. Каждый человек в паре покупает то, что считает нужным. Совместные решения могут приниматься только при крупных совместных приобретениях, например, покупки автомобиля, квартиры, мебели и т.д.

Модель удобна и показывает хорошие результаты, но только в семьях со средним и выше среднего доходом. Супруги зарабатывают достаточно для того, чтобы тратить деньги на свои нужды и удовлетворять потребности семьи. Если же семья имеет низкий уровень дохода, то ей сложно достичь единства. Каждый зарабатывает недостаточно средств, чтобы покрыть первостепенные расходы семьи и еще отложить деньги на свои нужды.

Пример. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Деньги каждый тратит на свое усмотрение и личные нужды, муж копит на личный автомобиль, жена – на дорогую шубу. Еду покупают по очереди, аналогично оплачивают коммунальные платежи. Никаких обязательств перед семьей нет ни одного из членов семьи.

Это единственно возможный вариант ведения раздельного бюджета. Никто не формирует совместный капитал, не планирует общие расходы и т.п.

Преимущества и недостатки раздельного бюджета

Преимущества:

- У каждого появляется возможность самореализации. Например, можно направить часть денег на образование, отдых, спорт и т.д.

- Финансовая независимость и удовлетворенность. Каждый из супругов финансово независим, самостоятельно принимает решение о тратах. Нет дополнительных обид.

Недостатки:

- Трудно накопить деньги на черный день. Каждый из членов семьи тратит деньги на собственные нужды, не откладывая на чрезвычайные события. Если оба любят транжирить деньги, то накопить определенный капитал вообще сложно.

- Разногласия по поводу того, кто будет покрывать первоочередные потребности семьи. Например, кто должен покупать еду, оплачивать коммунальные платежи, приобретать мебель и т.д.

Не все семьи «потянут» такой формат формирования бюджета. Он идеален для людей со стабильным заработком, которые имеют высокий доход, работу, достигли определенного уровня. У пар с нестабильным доходом или низкой зарплатой такой бюджет может вызвать ряд проблем.

Узнать больше: Все о подушке безопасности

Смешанный долевой бюджет

Смешанный бюджет – это симбиоз общего и раздельного бюджета. Формат заключается в следующем: у каждого из супругов есть свой бюджет для собственных потребностей, но при этом есть и общий котел.

Общий бюджет формируется для оплаты коммунальных платежей, отпуска, ремонта и других глобальных затрат. В некоторых семьях еда и одежда покупается каждым супругом отдельно. Кто-то предпочитает расходы на еду и другие базовые потребности покрывать из общего котла, а собственные потребности компенсируются из своих заработков.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Каждый ежемесячно вкладывает в формирование общего котла по 30% от своего дохода. Жена – 7 500 рублей, муж – 15 000 рублей. Итого – 22 500 рублей. Из этих средств оплачивается коммуналка, приобретаются продукты, а также одежда для ребенка. Если деньги остаются, их направляют на формирование финансовой подушки. Остаток средств каждый тратит на свое усмотрение.

Пример №2. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий котел составляет те же 22 500 рублей, но каждый вносит по 50% от данного бюджета, то есть и жена, и муж ежемесячно вкладывают по 11 250 рублей. Остаток средств каждый член семьи тратит на свое усмотрение.

Разница заключается в том, сколько каждый из супругов вносит в бюджет: в пропорциональном соотношении от уровня своего дохода или поровну с другим членом семьи.

Преимущества и недостатки смешанного бюджета

Преимущества:

- Есть возможность формирования и общего, и личного бюджета, когда никто не обделен, при этом вносит равноценный вклад в семейную жизнь.

- Психологически комфортное взаимодействие между супругами, когда нет взаимных упреков и недосказанности.

- Каждый супруг имеет возможность лично использовать свои средства без дополнительного урезания семьи.

Ключевой недостаток долевого бюджета – возникновение разногласий при разном уровне дохода, когда каждый из супругов может направить в общий котел разную сумму средств. Других явных недостатков нет.

Как посчитать свой семейный бюджет

Любой бюджет состоит из доходов и расходов .

Доходная часть

Теория семейного бюджетирования выделяет два типа доходов:

- Доходы мужа.

- Доходы жены.

Каждый из членов семьи может официально работать и получать заработную плату. Также может быть ситуация, когда в семье работает только один человек, и тогда доходная часть бюджета состоит из единственного источника дохода. При планировании бюджета рекомендуется так и указывать:

- Доход жены – 50 000 рублей;

- Доход мужа – 75 000 рублей;

- Итого = 125 000 рублей.

Но стоит помнить, что есть и общий доход семьи, который можно получать от владения бизнесом, сдачи в аренду общей квартиры, размещения средств на депозитах и т.д. Поэтому в некоторых семьях добавляется третий источник дохода – общий. И плюс в том, что такой доход позволяет каждому из супругов использовать личные финансы на свое усмотрение.

Помимо доходов, есть еще активы семьи. Активы – это те ресурсы, которыми обладает семья. Они могут быть:

- Материальными: денежные средства на расчетных счетах, депозиты, наличные средства, валюта.

- Нематериальными: недвижимость, ценные бумаги и т. п.

Такие активы могут быть общими или принадлежать одному из супругов, который будет использовать такой доход в личных нуждах. Может быть иная ситуация, когда квартира была приобретена совместно, тогда и деньги от сдачи ее в аренду будут считаться как общий доход.

Если брать во внимание законодательство, то существует несколько простых правил:

- Все личные активы, принадлежащие супругам до брака, считаются их личным имуществом, в том числе и деньги;

- Все активы, которые были получены в процессе брака, считаются совместно нажитым имуществом.

Хотя есть исключения из правил, например, квартира, перешедшая по наследству.

В целом, это достаточно индивидуальный вопрос, который в каждой семье решается лично.

Узнать больше: Как делить имущество при разводе

Расходная часть

Расходную часть можно условно поделить на категории:

- Общие расходы (коммунальные платежи, интернет, питание).

- Расходы на ребенка: оплата школы, кружков, одежда.

- Личные расходы мужа.

- Личные расходы жены.

Планирование расходной части бюджета – одна из самых сложных процедур. Важно соблюсти следующие правила:

- При любом бюджете нужно какой-то процент расходов направить на формирование «подушки безопасности». Пусть это будет 5-10%, но такая статья должна быть обязательно в бюджете. Иногда бывает сложно понять, какую сумму откладывать: начать можно с малого, последовательно увеличивая такую статью затрат.

- Муж и жена должны иметь личные деньги на удовлетворение собственных потребностей. В зависимости от типа семейного бюджета каждый из членов семьи изначально будет деньги для себя или брать их из общего бюджета. Но такая статья должна быть. О ней нужно договориться на старте.

- В перечень расходов стоит включать непредвиденные затраты. Может сломаться сантехника, кто-то заболеет и т.д. Если деньги не будут потрачены на непредвиденные направления, то их, например, можно отложить на отпуск.

Это три базовых статьи, которые должны быть обязательно в расходной части вашего бюджета. Вне зависимости от личных доходов, уровня жизни и базовых потребностей.

Далее возможны варианты. Например, кто-то предпочитает оставшуюся часть денег делить по конвертам: на лечение, отдых, проезд, питание и т.д. Таких конвертов может быть неограниченное количество.. Главное – учитывать интересы всех членов семьи, а также ее базовые потребности. Не стоит ограничиваться первостепенными потребностями, например, питанием и одеждой. Должны быть деньги и на развлечение, и на отдых, и на подарки близким и друзьям. Если направлять все деньги только на питание и одежду, то жить будет скучно.

Узнать больше : 50 способов сэкономить в повседневной жизни

Планирование семейного бюджета

Планирование семейного бюджета осуществляется на один календарный месяц (кратковременное планирование). Если в течение года запланированы крупные траты, например, ремонт или отдых, то может осуществляться и долгосрочное бюджетирование.

Составить бюджет можно только по факту конкретных цифр. Невозможно построить таблицу доходов и расходов, не зная примерно их размер. У каждой семьи бюджет индивидуален, поэтому нет золотого стандарта, как это должно выглядеть.

Конечно, сейчас есть множество программных продуктов, которые возможно использовать для планирования семейного бюджета (о них ниже), но можно использовать простые таблицы Excel. Например:

Это произвольный формат составления таблицы. Включите в свою тот перечень расходов и доходов, который свойственен вашей семье. В конце месяца в составленный шаблон можно добавлять строчки, расширяя список доходов и расходов.

При расчете расходной части дополнительно можно не просто указывать величину, но еще рассчитывать процентное соотношение каждой статьи расходов. Особенно это рекомендуется семьям с низким и средним доходом, когда необходимо выявить источники «утечки» денег. Это может выглядеть так:

В данном случае семья тратит больше всего на еду – почти 30,5%, а также откладывает на черный день – 25%. Наименьшие расходы составляют коммунальные платежи –3,7%.

Некоторые рекомендации по очередности формирования бюджета:

- определить совокупный размер доходов. Лучше занизить их размер, чем завысить. В ином случае может возникнуть дефицит денег.

- определить обязательные расходы, которые семья должна выполнить . К ним относят расходы на еду, коммунальные платежи, оплату школы, садика, мобильную связь, обслуживание семейного автомобиля или общественный транспорт;

- выделить небольшой размер затрат для себя. Не нужно пренебрегать личными тратами. Пусть это будут 500-1000 рублей, но такая статья затрат обязательно должна быть;

- определить отчисления на подушку безопасности. Семья должна установить минимальный порог, который она ежемесячно будет направлять на пополнение семейного капитала. Например, 5%.

Особенности планирования смешанного и раздельного бюджета

Рекомендуется очертить хотя бы примерный перечень затрат, которые семья должна выполнить на 100%, закрепив каждую задачу за кем-то из супругов.

При таком планировании никто не вторгается в личное пространство друг друга. У каждого есть свои деньги, он тратит их так, как считает нужными. Но при этом у каждого есть какие-то материальные обязательства перед семьей. При таком планировании минимизируется риск ссоры.

Можно использовать единое приложение. В него вносится информация о расчетных счетах каждого супруга и по окончанию месяца видно, на что потрачены деньги.

Бюджет смешанного типа подлежит планированию. Это тоже может быть табличный формат построения доходов и расходов. Разница только в очередности формирования конкретных расходов и доходов.

Например, доходная часть остается в том же формате, как и в общем бюджете.

А вот расходная часть принципиально отличается:

- сначала каждый из супругов включает в список обязательные личные расходы;

- потом включаются расходы на формирование общей части семейного бюджета.

Так рекомендуют делать эксперты. Но возникает вопрос: как определить, какую часть вы должны оставить себе, а какую отдать на благо семьи? Лучший выход – сформировать перечень общеобязательных расходов, определить процент, который каждый готов отдать на формирование подушки безопасности, а остаток уже оставить себе.

Но и здесь возникает вопрос: как должна формироваться подушка безопасности и наполняться доходная часть на семью: муж и жена разделяют их 50 на 50%, то есть равнозначно. Или каждый вносит на покрытие расходов некий процент, в зависимости от уровня своего дохода?

Например, расходная часть бюджета семьи составляет по примеру 101 500 (плановый показатель), из них 51 500 – это обязательные расходы, 15300 – подушка безопасности.

Получается, что за месяц семья расходует 61500 рублей. Плюс 15400 – это формирование семейного капитала. Итого – 76900. Из них общий доход семьи по аренде квартиры и процентам – 28000+1000 = 29000. Нехватка – 76900-29000 = 47900 рублей. Здесь может быть два варианта.

Первый вариант:

- муж и жена внесут равноценные доли на покрытие данных расходов – по 23950 рублей;

- тогда у мужа на личные расходы останется 73000 – 23950 = 49050 рублей;

- у жены останется на личные расходы 52000-23950 = 280850 рублей.

Второй вариант:

- определяется доля, которую каждый из супругов вкладывает в семейный бюджет. Например, у мужа 73 000, у жены – 52 000. Следовательно, доля мужа – 58,4%, доля жены – 41,6%;

- пропорционально каждый покрывает расходную часть бюджета: муж – 27974 рублей, а жена – 19927 рублей;

- остаток личных средств остается в распоряжении супругов: у мужа – 45026 рубля, а у жены – 32073 рубля.

Семьям, где у мужа и жены разный уровень дохода, стоит использовать долевой формат наполнения бюджета. При равноценных уровнях дохода пара может наполнять бюджет и покрывать расходы 50/50.

Дефицит и профицит семейного бюджета

Если в вашей семье хватает денег на все статьи расхода, и после распределения доходов и расходов у вас остаются деньги, это называется профицит бюджета. Профицит бюджета позволяет парам направлять деньги на депозит, на формирование капитала или просто осуществлять незапланированные траты.

Дефицит бюджета возникает при нехватке денежных средств. Как правило, ситуация свойственна парам с нестабильным уровнем дохода или с низким уровнем заработной платы. При высоких доходах и стабильном заработке дефицит может возникнуть только при неправильном планировании или полном его отсутствии.

Главные ошибки при ведении семейного бюджета

№1. Семья не определилась с типом семейного бюджета

Идеального семейного бюджета не существует: кому-то подходит общий, кому-то – исключительно раздельный. Но семья должна понимать, как она будет формировать свои расходы и доходы. И определить это нужно на старте своих взаимоотношений.

Когда супруги не понимают, какой тип бюджета они используют, они и не могут определиться с ключевыми вопросами: кто покупает продукты, откуда взять деньги на ремонт и отдых, как решать непредвиденные финансовые трудности и т.п.

Лучшее решение проблемы – обсудить вопрос и прийти к единому знаменателю. Всегда можно пересмотреть свой подход и изменить модель. Например, семейная жизнь может начаться с совместного бюджета, а потом перейти на смешанный тип.

№2. Деньгами в семье распоряжается только один член семьи

Частая ошибка многих пар, особенно после рождения ребенка. Когда женщина находится в декрете и не имеет собственного дохода, муж считает должным распоряжаться бюджетом самостоятельно. И если он выделяет деньги на собственные расходы жены, то отлично. Но часто жена остается без личных средств.

Аналогичная проблема может возникать, если один из членов семьи теряет работу и остается без денег. Особенно остро вопрос встает в семьях с раздельным бюджетом, где каждый привык иметь личный доход. В таком случае проблему нужно обсудить и найти компромисс. Это важно.

№3. Пара не обсуждает финансовые вопросы

Проблемы с деньгами есть у каждой семьи. Разница между семьями в том, как такие вопросы решаются. Их можно спокойно обсудить и найти точки соприкосновения. Если же проблему постоянно игнорировать и не решать, то со временем она только усугубится. Постоянные скандалы из-за денег могут привлечь к финансовым трудностям и даже разводу.

№4. Отсутствуют лимиты на личные нужды или спонтанные покупки

Часто она возникает при общем или смешанном формате ведения бюджета. Например, каждый из супругов вносит вклад в общий котел, но иногда кто-то один делает неоправданные дорогие покупки или направляет все деньги на личные нужды.

Жена и муж могут ежемесячно направлять в общий бюджет по 20 000 рублей, но кто-то может один раз в квартал взять из общего котла 18 000 рублей и купить что-то для себя. Поэтому рекомендуется для каждой статьи расходов определить лимит в рамках общего бюджета: на одежду – до 10 000 рублей, на личные нужды – до 5 000 рублей и т.д.

Главное – регулировать такие лимиты, особенно, когда деньги хранятся на общем расчетном счете или карте.

№5. Расходы больше доходов

Сегодня даже человек с плохой кредитной историей может получить заём или кредит в банке. Увлекаться этим и брать несколько необязательных кредитов все же не стоит.

Сначала нужно расширять источники дохода, а потом уже и свои расходы, а не наоборот. Планируйте жизнь и траты, исходя из своих доходов. Если их не хватает даже на базовые потребности, то тогда нужно искать новую работу или дополнительные источники дохода.

Мобильные приложения для семейного бюджета

Можно скачать мобильное приложение, подключить к нему свои банковские карты и легко планировать бюджет в рамках установленных лимитов. Плюс такого метода в том, что можно не только планировать, но и легко анализировать и находить «критические точки» своего семейного бюджета. Например, какие расходы в этом месяце были самыми крупными, где получилось сэкономить и т.д. Вот наш выбор приложений для ведения семейного бюджета:

Дребеденьги

Позволяет подключать к профилю нескольких пользователей. Каждый из них может комментировать свои затраты, отмечать важные покупки и расходы. Плюс в том, что все банковские карты и онлайн-банкинг можно интегрировать в систему: каждая транзакция будет автоматически подтянута в расходы бюджета. при оплате картой такой платеж автоматически будет

Это удобное и простое приложение с понятным интерфейсом. Минус – в ограниченности некоторых функций в бесплатном режиме. Но годовой тариф составляет всего 600 рублей или 50 рублей в месяц.

KeepFinance

Многопрофильная программа профессионального уровня. Можно подключать банковские карты, расчетные и кредитные счета, депозиты и т.п. Все смс-сообщения от банков автоматически подтягиваются в систему.

Система позволяет разделять бюджет на множество категорий, по каждой устанавливать свой лимит, о превышении которого система будет предупреждать пользователя. Есть функция построения сводных отчетов, промежуточных и т.д. Можно пользоваться как платной, так и бесплатной версией.

Дзен-мани

Отличие этой программы от конкурентов в том, что к ней можно подключить электронные кошельки. Аналитическая панель позволяет строить отчеты по категориям.

Есть функция построения личного и семейного бюджета.

Стандартный формат использования программы бесплатный. Платная версия стоит 1300 рублей в год.

1Money

Удобная программа с понятным интерфейсом. Минус – достаточно ограниченная бесплатная версия. Чтобы подключить больше, чем две карты, нужно купить доступ.

Каждый пользователь, имеющий доступ, может самостоятельно добавить платеж в систему. Сумма будет подтянута в соответствующую категорию.

Узнать больше: 9 бесплатных приложений для ведения бюджета

Семейное планирование бюджета – сложный и важный вопрос, который обязательно нужно решить еще на старте. Никто не обязует выбирает определенный тип бюджетирования. Каждый имеет свои недостатки и преимущества, поэтому стоит учитывать уровень доходов, количество работающих членов семьи, базовые потребности семьи и т.д.

Бюджетное планирование позволяет защитить семью и повысить уровень жизни. При любом уровне дохода важно откладывать какую-то часть денег на непредвиденные расходы и семейный капитал, а уже оставшуюся часть планировать на другие направления расходов.

Узнать больше: Что полезного сделать для своих финансов в этом году?

Подписывайтесь на наш канал в Телеграме! Публикуем там информацию о выгодных акциях и рассказываем про новые предложения от банков и МФО.

Содействие в подборе финансовых услуг/организаций.