Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Социальный вычет за лечение: процедура возврата налога

Социальный вычет на лечение — это возможность вернуть часть потраченных на лечение или лекарства средств, если:

- заявитель вычета имеет облагаемый НДФЛ доход, с которого уплачивался в бюджет НДФЛ;

- в налоговый орган предоставлена декларация 3-НДФЛ, заявление на возврат налога и подтверждающие документы или получено от налоговиков уведомление о возможности получения вычета у работодателя;

Образец бланка декларации 3-НДФЛ на лечение см. в статье «Образец заполнения налоговой декларации 3-НДФЛ».

- наименование медицинской услуги включено в специальный Перечень, утв. постановлением Правительства РФ от 08.04.2020 № 458. Что касается лекарств, то вычет за периоды с 2019 года и далее можно получить не только на препараты из указанного перечня, но и на все лексредства, назначенные врачом. Для получения вычета за периоды до 2019 года лекарства также должны были соответствовать перечню.

Вернуть НДФЛ возможно, если налогоплательщик потратил свои сбережения:

- на свое лечение;

- лечение супруга (супруги), своих детей (в возрасте до 18 лет) или родителей.

Как получить соцвычет на лечение родителей см. в КонсультантПлюс. Получите бесплатный демо-доступ к правовой системе и переходите в материал, чтобы узнать все подробности данной процедуры.

При этом лечение и (или) лекарства должны быть назначены лечащим врачом и оплачены заявителем из своих денег.

Налоговый кодекс позволяет также получить социальный вычет по расходам, потраченным на оплату страховых взносов по договорам добровольного личного страхования.

Вычет можно получить:

- в налоговой инспекции по месту жительства;

- по месту работы.

Получить возврат НДФЛ в налоговой инспекции можно после оформления декларации 3-НДФЛ на лечение и предоставления ее налоговикам вместе с заявлением на возврат и подтверждающими документами.

Алгоритм получения вычета по месту работы:

- оформить заявление на получение уведомления о праве на социальный вычет и предоставить его в инспекцию по месту жительства вместе с подтверждающими документами (письмо ФНС России от 16.01.2017 № БС-4-11/[email protected]);

- получить у налоговиков уведомление о праве на социальный вычет;

- принести уведомление в бухгалтерию своей фирмы.

Характерная особенность социального вычета на лечение — законодательно установленный максимальный его размер в 120 000 руб. (суммарный вычет по расходам на лечение, обучение, доп. страхование и др.). Когда этот лимит можно не применять и как посчитать сумму налога к возврату, узнайте из следующих разделов.

Какой предел вычетов по НДФЛ в текущем году, также см. здесь.

Дорогостоящее лечение: образец расчета возвращаемого налога

В декларации 3-НДФЛ можно указать вычет на лечение без всяких ограничений по размеру суммы, если в Справке об оплате медицинских услуг для предоставления в налоговые органы (форма справки утв. приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256) будет указан код «02».

Где в Справке отражается указанный код, см. на рисунке:

Лечение будет признано дорогостоящим, если его вид указан в отдельном Перечне, утв. постановлением Правительства № 458.

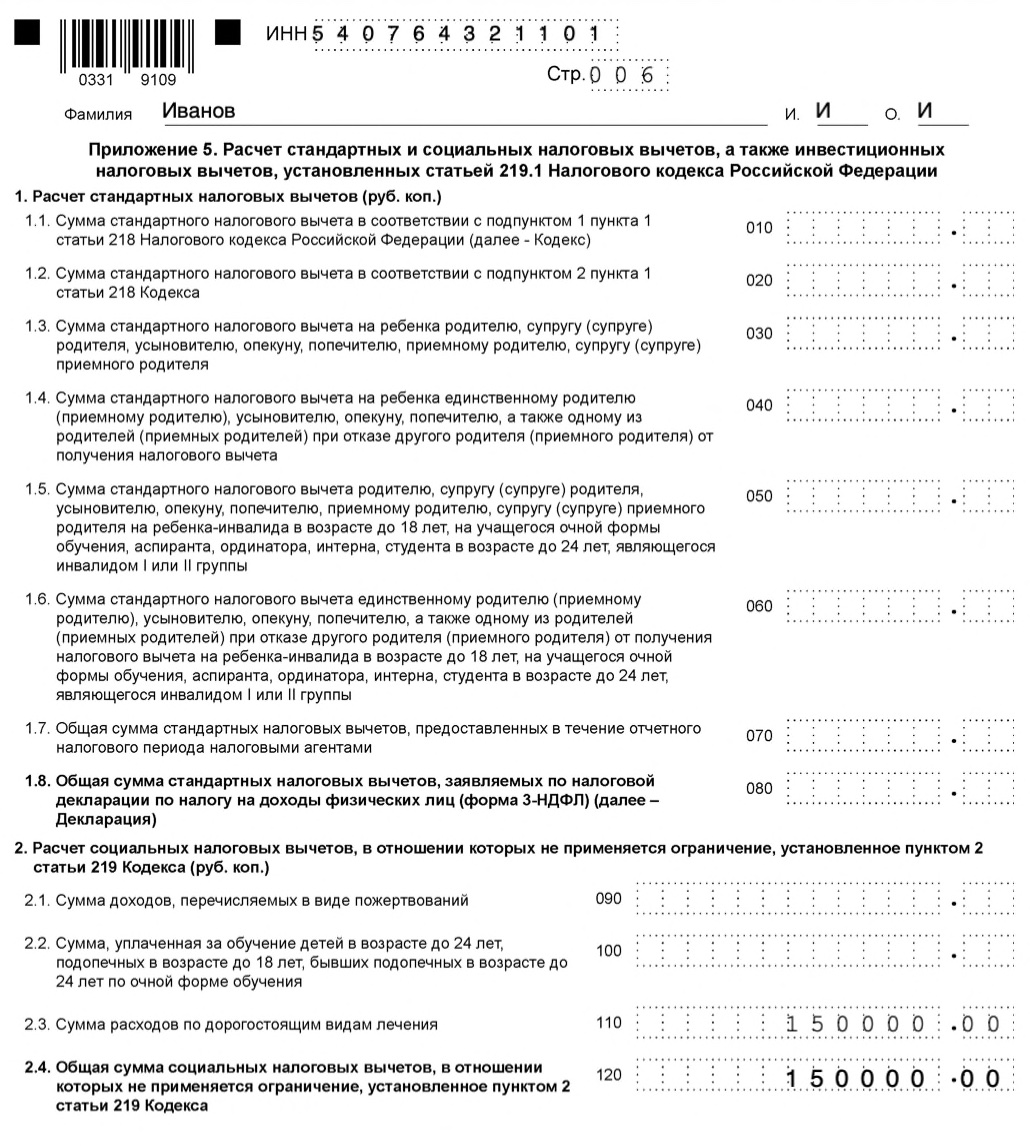

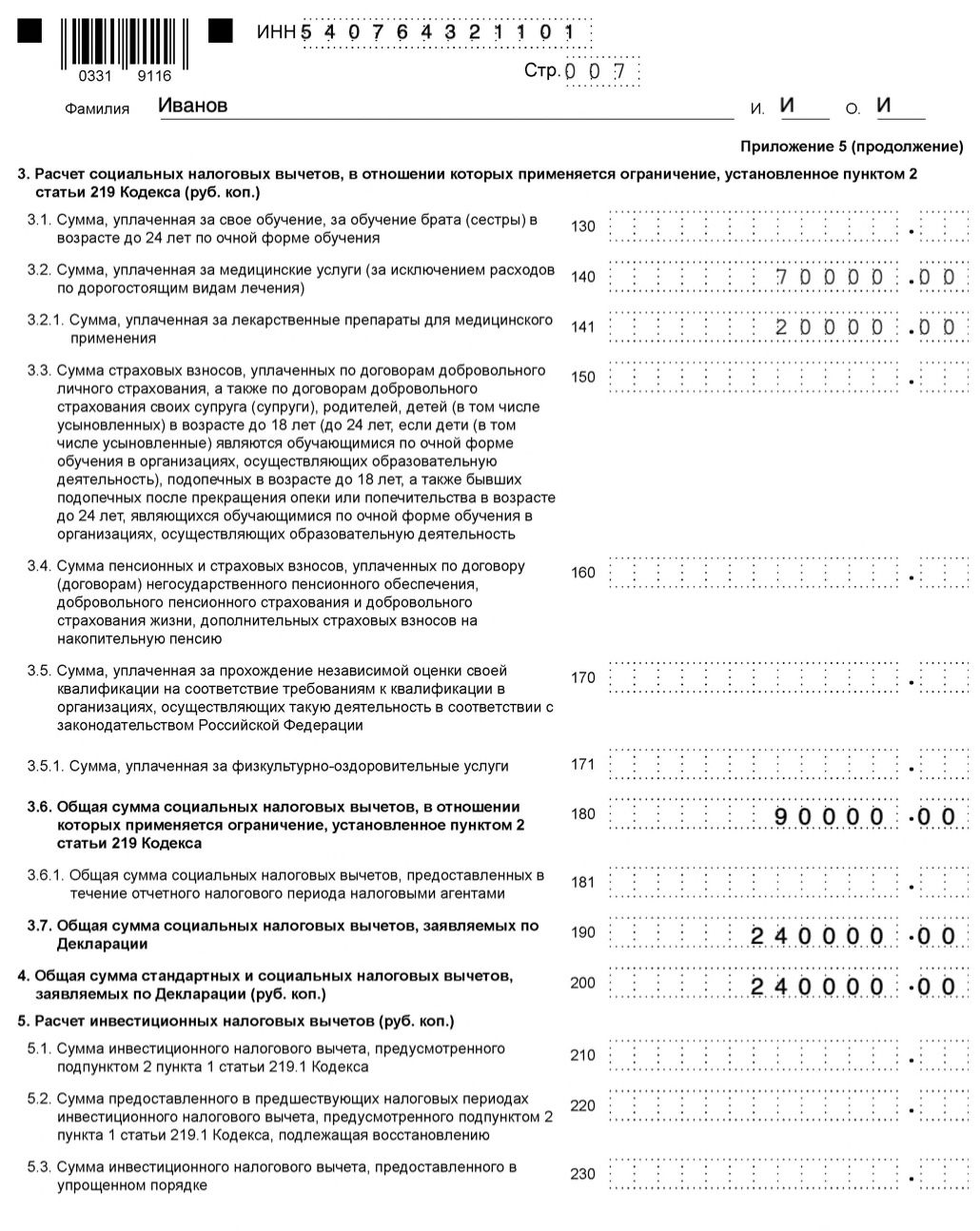

Расходы на дорогостоящее лечение в декларации 3-НДФЛ отражаются на специально предусмотренном для этого приложении № 5. Кроме того, заполняются:

- титульный лист;

- разделы 1 (информация о налоге) и 2 (расчет налоговой базы и суммы налога) с приложениями.

3-НДФЛ предусматривает обособленное отражение потраченных на дорогостоящее лечение средств. Расчет суммы НДФЛ, подлежащей возврату из бюджета на счет налогоплательщика, продемонстрируем на примере.

Пример 1

Инженер завода ячеистого бетона Куликов З. Н. в 2022 году израсходовал собственные сбережения в общей сумме 196 000 руб. на свое лечение, в том числе:

- 182 000 руб. на эндопротезирование сустава (код медицинской услуги в Справке «02»);

- 14 000 руб. на диагностические процедуры (код «01»).

Для расчета возможной к возврату из бюджета суммы НДФЛ Куликов З. Н. воспользовался следующей формулой:

НДФЛвозвр = (СДЛ + СЛ) × 13/100,

где СДЛ — стоимость дорогостоящего лечения (входящего в Перечень, утв. постановлением Правительства № 458);

СЛ — стоимость лечения (диагностических процедур в рассматриваемой ситуации), но не более 120 000 руб. за налоговый период (п. 2 ст. 219 НК РФ).

НДФЛвозвр = (182 000 руб. + 14 000 руб.) × 13/100 = 25 480 руб.

Заполняя 3-НДФЛ с помощью программы «Декларация-2022», Куликов З. Н. в разделе «Вычеты» отразил следующие данные:

Пошаговую инструкцию по заполнению 3-НДФЛ на социальный вычет см. в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

О нюансах толкования Перечня и связанных с ними особенностях расчета величины социального вычета узнайте из следующего раздела.

Как заполнить в 3-НДФЛ раздел «Вычеты» по расходам на протезирование зубов (пример)

Перечень медицинских услуг (утв. постановлением Правительства № 458) расширенному толкованию не подлежит, поэтому не получится получить безлимитный вычет по расходам, например, на протезирование зубов — именно такая формулировка медицинской услуги в Перечне отсутствует.

Дополним условия предыдущего примера для понимания того, как рассчитать НДФЛ при осуществлении расходов на протезирование зубов.

Пример 2

Инженер Куликов З. Н. в 2022 году израсходовал собственные сбережения в общей сумме 363 000 руб. на свое лечение, в том числе:

- 182 000 руб. на эндопротезирование сустава (код медицинской услуги в Справке «02»);

- 14 000 руб. на диагностические процедуры (код «01»);

- 167 000 руб. на протезирование зубов (код «01»).

Для расчета суммы НДФЛ, подлежащей возврату из бюджета, необходимо определить сумму расходов на лечение, не относящееся к дорогостоящему:

СЛ = 14 000 руб. + 167 000 руб.= 181 000 руб.

Так как СЛ > 120 тыс. руб.→ СЛ= 120 000 руб.

НДФЛвозвр = (182 000 руб. + 120 000 руб.) × 13/100 = 39 260 руб.

Вместо рассчитанной суммы расходов на лечение (181 000 руб.) в формуле принимает участие 120 000 руб. – лимит, установленный п. 2 ст. 219 НК РФ.

При заполнении декларации 3-НДФЛ за лечение Куликов З. Н. в разделе «Вычеты» указал:

Расчет НДФЛ и заполнение декларации — это лишь часть действий общей схемы получения вычета на лечение. Важным этапом этого процесса является сбор подтверждающих документов — об этом далее.

Документы к декларации 3-НДФЛ на лечение

Число и форма бумаг, которые потребуются для получения социального вычета, зависят от:

- того, кому оказана медицинская услуга и кто заявляет вычет (за потраченные заявителем на свое лечение средства или оплаченное лечение близких родственников);

- вида расхода на лечение (покупка медикаментов или оказание медицинской услуги).

Требуемые документы представлены на схеме:

Если налогоплательщик оплатил лечение близкой родни, потребуются копии свидетельств:

- о рождении:

- заявителя (если он оплатил стоимость лечения своих родителей);

- ребенка, лечение которого оплачено заявителем;

- о браке (при оплате лечения супруга).

Детальную информацию о документах, необходимых для получения вычета на лечение, см. «Документы для получения налогового вычета за лечение».

Итоги

Вычет на лечение может получить лицо, имеющее официальные доходы, облагаемые по ставке 13%, и оплатившее свое лечение или лечение близких родственников (отца, матери, детей, супруга). Оплаченные услуги должны присутствовать в специальном законодательно утвержденном Перечне. Требование об указании в указанном перечне лекарственных средств с 2019 года неактуально. Максимальный размер социального вычета (включая расходы на лечение) не может превышать 120 000 руб. При этом расходы на дорогостоящее лечение максимальным размером не ограничиваются.

Зачем нужна декларация 3-НДФЛ при вычете за лечение

Налоговый вычет на лечение может быть получен налогоплательщиком при оплате:

- медицинских услуг и медикаментов в рамках лечения, не относящегося к дорогостоящему;

- дорогостоящего лечения;

- полиса добровольного медстрахования (ДМС).

Оплата медицинских услуг и страхования может быть произведена налогоплательщиком за себя, родителей, супруга или ребенка.

При возврате налога за лечение 3-НДФЛ применяется, если такой возврат осуществляется через ФНС — единовременным платежом на основании доходов налогоплательщика в году совершения расходов.

Декларация не нужна при получении вычета через работодателя, то есть когда НДФЛ с ежемесячной зарплаты не удерживается до конца года или до тех пор, пока не исчерпается вычет. Правда, в этом случае необходимо получить в ФНС подтверждение права на вычет. Но и для его оформления не нужна декларация.

В целях получения вычета декларация 3-НДФЛ, дополненная справкой 2-НДФЛ и документами, подтверждающими факт прохождения налогоплательщиком или его родственником лечения и удостоверяющими расходы, может быть представлена в ФНС:

- в течение года, следующего за годом совершения расходов;

- в течение двух последующих лет.

ФНС должна проверить документы в течение 3 месяцев. В течение 1 месяца после принятия положительного решения по вычету денежные средства будут перечислены налогоплательщику.

Если в течение года, в котором совершены расходы, у человека не было доходов, на которые начислялся НДФЛ по ставке 13%, то вычет оформить не получится. Неиспользованный остаток по вычету при отсутствии или недостаточности доходов не переносится на следующие годы.

Обратите внимание! Максимальная сумма расходов на лечение, принимаемых к вычету, — 120 тыс. руб. за год. При этом она будет уменьшена на расходы по другим заявленным социальным вычетам (например, за обучение). Сумма возмещения затрат за дорогостоящее лечение не лимитирована.

Декларация на возврат налога при лечении (в том числе зубов): что входит в документ

В августе 2020 года была утверждена новая форма 3-НДФЛ, которую необходимо применять уже с отчетности за 2020 год (приказ ФНС РФ от 28.08.2020 № ЕД-7-11/615@).

Бланк 3-НДФЛ по умолчанию состоит из множества листов. Но для оформления вычета за лечение в декларацию включается в разы меньшее количество страниц.

При возврате налога по расходам на медицинские услуги – в том числе за лечение зубов – 3-НДФЛ будет включать:

- титульный лист;

- общеобязательные для всех налогоплательщиков разделы 1 (приложение 1 к нему) и 2;

- общеобязательное для налогоплательщиков, оформляющих социальные вычеты, приложение 5.

При этом рекомендуется:

- сначала подготовить приложения 1 и 5;

- затем заполнить раздел 2, после него — раздел 1;

- в конце заполнить заявление о возврате налога из приложения 1 к разделу 1 и титульный лист.

Всего в декларации будет 6 листов. Остальные страницы заполнять не нужно.

Важно! Заполнение образца 3-НДФЛ на лечение должно осуществляться по форме, применявшейся для отчетности за год, в котором были совершены расходы на лечение.

Как и в случае со многими другими декларациями, заполнение рассматриваемого отчета имеет нюансы.

Заполняем декларацию: нюансы

При заполнении в целях налогового возврата за лечение 3-НДФЛ следует иметь в виду, что:

- В приложении 1 «Доходы от источников в Российской организации», в строке 050 проставляется код ОКТМО, соответствующий территории, на которой на налоговом учете состоит работодатель.

- В приложении 5:

- расходы по обычному лечению отражаются в поле 140;

- в том числе расходы на лекарственные препараты отдельно выделены в строку 141;

- расходы по дорогостоящему лечению отражаются в поле 110;

- расходы по добровольному страхованию отражаются в поле 150;

- итоговая сумма всех расходов по социальным вычетам, исключая те, что оформляются по дорогостоящему лечению, фиксируется в поле 180;

- итоговая сумма расходов по всем социальным вычетам, включая вычеты по дорогостоящему лечению, указывается в поле 190;

- итоговая сумма расходов по всем вычетам Приложения 5 отражается в поле 200.

- В разделе 2:

- в строке 002 проставляется код 3;

- в поле 160 выводится сумма налога к возврату из бюджета — главный показатель декларации на вычет.

- В разделе 1:

- в поле 020 отражается КБК, действовавший в году совершения расходов на лечение;

- в поле 030 — код ОКТМО, соответствующий территории проживания налогоплательщика (в отличие от кода ОКТМО работодателя, который указывается в приложении 1).

- Новшество декларации 3-НДФЛ за 2020 год – это включение в ее состав заявления о зачете или возврате налога, форма которого располагается в приложении 1 к разделу 1. Раньше данное заявление подавалось отдельным документом одновременно с декларацией или после окончания камеральной проверки.

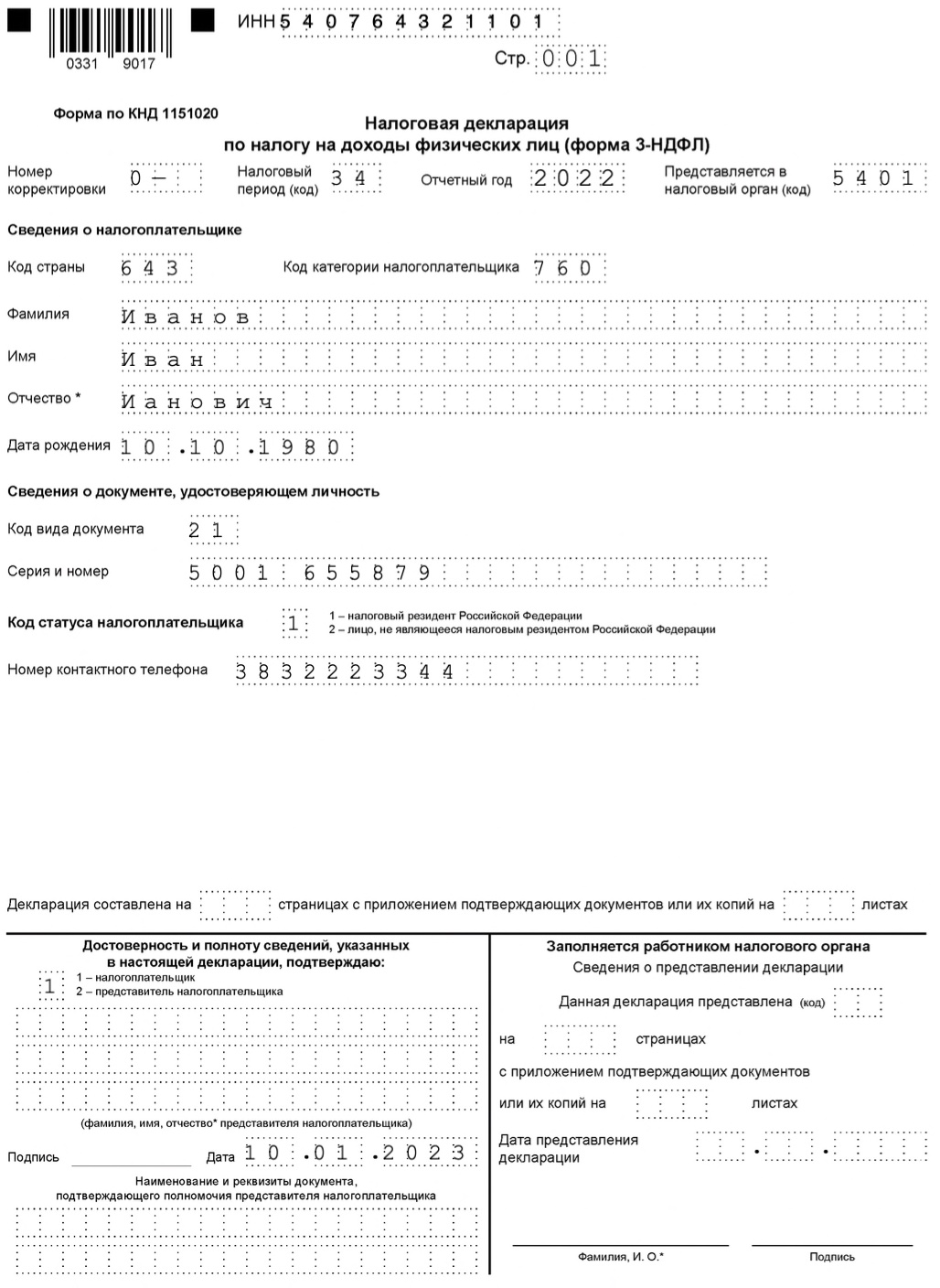

- На титульном листе:

- проставляется код налогоплательщика — 760;

- проставляется код налогового периода — 34;

- указывается год, в котором были совершены расходы на лечение.

Отражающий специфику возврата налога на лечение образец заполнения 3-НДФЛ вы можете скачать на нашем сайте.

Образец 3-НДФЛ в 2021 году за лечение

Ознакомиться с особенностями заполнения декларации 3-НДФЛ в других случаях вы можете в наших следующих статьях:

- «Образец декларации 3-НДФЛ при продаже квартиры»;

- «Образец заполнения декларации 3-НДФЛ при продаже автомобиля».

***

Декларация 3-НДФЛ на лечение нужна для оформления вычета в ФНС. Сдается она за год, в котором налогоплательщиком были совершены расходы на получение медицинской помощи для себя, родителей, супруга или ребенка. Используется форма декларации, действовавшая в отчетном году. В состав формы входят титульный лист, разделы 1 и 2, заявление о возврате налога из приложения 1 к разделу 1, а также приложения 1 и 5.

***

Еще больше материалов по теме — в рубрике «НДФЛ».

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

По закону все вычеты применяются только к налоговым резидентам. Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

- прием у врача;

- анализы, УЗИ и другие исследования;

- стоматологическое или любое другое лечение;

- госпитализацию;

- операцию;

- протезирование;

- ведение беременности;

- ЭКО и так далее.

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р: 120 000 Р × 13%. Даже если потратили миллион.

Для дорогостоящих видов лечения — пластических операций, ЭКО, лечения тяжелых заболеваний — сумма налогового вычета не ограничена 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

С 2019 года налоговый вычет можно получать еще и за любые лекарства по назначению врача. То есть государство вернет 13% от стоимости медикаментов, которые купили для себя, супруга, родителей или детей в пределах 120 000 Р в год. Основное условие — препараты должен назначить врач.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2022 году можно оформить вычеты за 2021, 2020 и 2019 годы. Если расходы были в 2021 году, то заявить вычет на них можно в 2022—2024 годах. Для этого надо подать декларацию за 2021 год.

Также можно заявить социальный вычет в текущем году. Если потратились в 2022 году, то и получить вычет можно в 2022 — через работодателя.

По-моему, вычеты выгоднее оформлять каждый год: никогда не знаешь, что будет завтра и какие нововведения и ограничения приготовит для нас государство.

В 2016 году я потратила на стоматологические услуги 62 210 Р. В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Лечение в стоматологии

53 855 Р

Анализы в ГБУЗ ЦПСиР ДЗМ

7800 Р

Анализы в «Геномеде»

5400 Р

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

- Собрать документы, которые подтверждают право на вычет.

- Заполнить декларацию 3-НДФЛ и отправить ее в налоговую.

- Дождаться окончания камеральной проверки.

- Подать заявление о возврате денег на счет. Это можно сделать вместе с подачей декларации или отдельно.

- Ждать поступления средств на карту.

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Шаг 1

Собрать документы

Чтобы оформить вычет за лечение, нужны такие документы:

- Справка об оплате медицинских услуг с кодом услуги «01» — или «02», если лечение дорогостоящее.

- Рецептурный бланк и чеки на покупку лекарств.

- Документы, которые подтверждают родство, если вы оплачивали лечение родственника. Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Если вы подаете документы на вычет в самом начале года, то можно приложить к ним и справку о доходах и суммах налога физического лица за прошлый год. Раньше такая справка называлась 2-НДФЛ. Дело в том, что работодатели должны отчитаться о доходах своих работников не позднее 1 марта. До указанной даты у налоговиков может не быть сведений о ваших доходах и вашем НДФЛ. Подавать 2-НДФЛ не обязательно, потому что за три месяца камеральной проверки декларации работодатель успеет сдать справку о ваших доходах.

Помимо перечисленных документов, проверяющие из налоговой раньше требовали договор об оказании медицинских услуг и копию лицензии клиники на осуществление медицинской деятельности. Такой список документов до сих пор висит на сайте ФНС.

Реквизиты лицензии указаны в договоре или справке. Ведь справка оформляется на бланке, в котором предусмотрены строки именно для реквизитов лицензии.

Из последних разъяснений налоговой службы следует, что и договор не обязателен. Ведь справка подтверждает, что человек обращался в медорганизацию, получил там медуслуги и оплатил их. Иначе ее просто не дадут.

Однако по старой памяти при проверке декларации налоговики могут запросить у вас копию договора. Тогда есть два варианта: либо предоставить эту копию, либо направить жалобу в налоговую о том, что с вас требуют лишние документы. Это можно сделать в личном кабинете ФНС.

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Договор об оказании услуг и справка об оплате. По моему опыту, все медицинские учреждения хорошо знают о документах для налоговой — достаточно просто сказать, что вам нужна справка для налогового вычета за такой-то год.

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, можно попросить клинику предоставить копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале. Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают справки для налоговой, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте.

Справка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

Шаг 2

Заполнить и отправить декларацию 3-НДФЛ

Удобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

В личный кабинет налогоплательщика можно зайти с помощью пароля от госуслуг, если есть подтвержденная учетная запись на портале.

Если учетной записи нет, то можно получить пароль для доступа в личный кабинет налогоплательщика. Для этого придется один раз сходить в налоговую. Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

Доходы. Я заполнила суммы дохода и налога за 2019 год по данным из справки 2-НДФЛ. Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Заявление на вычет. Этот шаг называется «Распорядиться переплатой».

Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет. Обязательно нужна справка об оплате услуг. Если не хотите лишних вопросов от налоговиков, прикрепите также договор и копию лицензии, если ее реквизитов нет в договоре. Предварительно все это нужно отсканировать или сфотографировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

Отправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

Шаг 3

Камеральная проверка

После того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Шаг 4

Подать заявление о возврате денег

Если при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

- заполнить заявление на перечисление денег на расчетный счет в банке;

- зачесть сумму к возврату в счет будущих налогов или погасить ею налоговую задолженность. Последнее ИФНС сделает сама, без ведома налогоплательщика.

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Шаг 5

Получить деньги

Вернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

Обычно налоговая выдерживает срок выплаты, но в 2020 году, возможно из-за пандемии, мне пришлось ждать денег дольше обычного.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

Что в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

- Вычет за лечение можно оформить за предыдущие три года — то есть в 2022 году можно заявить вычеты за 2019—2021 годы. Для этого надо подать декларации за эти годы.

- Вернуть налог можно не только за свое лечение, но и за лечение близких родственников: супруга, детей и родителей.

- Максимальный вычет за обычное, не дорогостоящее лечение — 120 000 Р в год. Сюда входят расходы и на приемы у врачей, и на анализы, и на лекарства, а также на ДМС и обучение, поскольку все это относится к социальному налоговому вычету.

- Если планируете получить вычет за лекарства, храните рецепты врачей, не выбрасывайте чеки или квитанции об оплате.

- Справку для налоговой можно попросить в клинике сразу после лечения.

- На официальном сайте некоторых медучреждений можно заказать документы для вычета электронно и скачать копию лицензии.

- Если сумма к возврату после проверки декларации долго не приходит на счет, имеет смысл через личный кабинет написать обращение в ИФНС в свободной форме. На письмо должны ответить не позднее 30 дней с даты обращения.

Оплата медицинских услуг, лекарств в 2022 году позволяет вернуть часть расходов в 2023 году — для этого заполняется налоговая декларация форма 3-НДФЛ на вычет за лечение, образец заполнения которой можно скачать ниже.

Возврату подлежит НДФЛ в размере 13 процентов от суммы расходов на медицинские услуги (лечение, в том числе зубов, операции, протезирование, медикаменты по рецепту). Сумма затрат, с которой можно вернуть налог, ограничивается величиной социального вычета, установленного п. 3 ст. 219 НК РФ.

Содержание

- Новая форма 3-НДФЛ в 2023 году

- Кто может вернуть НДФЛ 13 процентов за лечение, лекарства

- Порядок и сроки подачи декларации для возврата налога

- Как заполнить 3-НДФЛ на вычет за медицинские услуги за 2022 год

- Титульный лист

- Раздел 1

- Приложение к Разделу 1

- Раздел 2

- Приложение 1

- Приложение 5

- Скачать бланк и образец заполнения

Новая форма 3-НДФЛ в 2023 году

Для возврата налога за 2022 год необходимо заполнить декларацию 3-НДФЛ. В 2023 году ее форма изменилась. Добавлены новые строки, скорректированы имеющиеся поля, их формулировки, обновлены штрих-коды на всех листах отчета.

Полный перечень изменений в новой форме 3-НДФЛ 2023.

Обновленный бланк декларации учитывает внесенные в Налоговый кодекс изменения и соответствует актуальному налоговому законодательству. При заполнении формы на вычет за лечение необходимо убедиться, что бланк актуален на текущий год — он должен быть утвержден Приказом ФНС России №ЕД-7-11/880@ от 22.09.2022.

Скачать новую форму 3-НДФЛ 2023.

При заполнении декларации в программе ФНС или в личном кабинете налогоплательщика можно не проверять актуальность 3-НДФЛ, но если форма оформляется самостоятельно, нужно проверить, чтобы бланк соответствовал 2023 году. Декларация, оформленная по старому образцу, не будет принята налоговой.

Кто может вернуть НДФЛ 13 процентов за лечение, лекарства

Подпункт 3 пункта 1 статьи 219 НК РФ устанавливает право физического лица претендовать на получение социального налогового вычета в связи с расходами на медицинские услуги (лечение (в том числе зубов), лекарства по рецепту, операции).

Вернуть можно 13 процентов от расходов, подтвержденных документами.

Чтобы человек мог воспользоваться правом на вычет, необходимо одновременное выполнение нескольких условий:

- Человек, заявляющий право на вычет, сам оплатил услуги своими средствами (не за счет работодателя).

- Медицинские услуги оказаны самому гражданину, супругу, супруге, родителям, его детям до 18, детям от 18 до 24, учащимся очно.

- Лечебное учреждение должно иметь лицензию на осуществление медицинской деятельности.

- Имеются в наличии документы, подтверждающие расходы на лечение, покупку лекарств (договор, рецепт, квитанции, чеки).

- В 2022 году у данного гражданина был доход, облагаемый НДФЛ, то есть платился подоходный налог.

Размер расходов, с которых можно вернуть 13 процентов, ограничивается вычетом:

- 120 000 руб. — в эту сумму можно включить не только расходы на лечение и лекарства, но и на обучение свое, братьев и сестрер, затраты на физкультурно-оздоровительные процедуры и другие, согласно ст. 219 НК РФ, гражданин сам выбирает, какие именно расходы он учтет в вычете;

- по дорогостоящему лечению сумма вычета не ограничивается — перечень дорогостоящих видов лечения.

Максимальная сумма налога, который можно вернуть в 2023 году:

- по всем медицинским услугам, не включенным в перечень дорогостоящих — 15 600 руб. (13% * 120 000);

- по дорогостоящему лечению — сумма ограничивается только перечисленным в 2022 году НДФЛ. В 2023 году нельзя вернуть налог больше, чем был уплачен в предыдущем году.

Порядок и сроки подачи декларации для возврата налога

Чтобы вернуть часть расходов по медицинским услугам необходимо заполнить налоговую декларацию 3-НДФЛ, приложить к ней документы, подтверждающие право на социальный налоговый вычет и направить их в отделение ФНС по месту жительства.

Можно прийти лично с бумажной версией документов. В этом случае декларацию нужно заполнить самостоятельно с помощью компьютера, программы с сайта ФНС или вручную. Важно в этом варианте проверять, что заполняется новая форма 3-НДФЛ, актуальная для 2023 года.

Можно отправить документы в электронном виде через личный кабинет налогоплательщика на сайте ФНС. В этом случае исключены ошибки, это наиболее предпочтительный способ.

Сроки подачи документов для возврата налога за лечение — с 1 января по 31 декабря 2023 года.

Срок рассмотрения налоговой — 3 месяца, по истечении которых можно сразу получить деньги на счет расчетный счет. указанный в декларации.

При отрицательном решении специалисты ФНС сообщат об этом налогоплательщику.

Как заполнить 3-НДФЛ на вычет за медицинские услуги за 2022 год

Если декларация 3-НДФЛ заполняется в личном кабинете налогоплательщика или в программе Декларация 2022, скачанной с сайта ФНС, то нужно следовать подсказкам, указанным в программе. В этом случае заполняются отдельные поля, а саму форму декларации можно увидеть уже в готовом виде, подготовленном для распечатки.

Если 3-НДФЛ заполняется самостоятельно для бумажной подачи, то обязательно нужно проверить актуальность формы.

Сам бланк декларации состоит из титульного листа и 15 страниц с разделами и приложениями, но в случае возврата НДФЛ за лечение заполнить нужно минимум 6 листов, максимум 7 (если 3-НДФЛ подается только на вычет по медицинским услугам):

- титульный лист — основная информация о налогоплательщике;

- раздел 1 — итоговая сумма налога к возврату;

- приложение к разделу 1 — включает заявление на возврат НДФЛ, здесь указываются сумма и платежные реквизиты;

- раздел 2 — расчет налоговой базы и налога, который можно вернуть;

- приложение 1 — доходы и удержанный в 2022 году НДФЛ российскими компаниями;

- приложение 2 — доходы от иностранных компаний, если таковые были в 2022 году (если не было, то лист не заполняется);

- приложение 5 — расчет социального налогового вычета (на двух страницах).

Для заполнения потребуется взять справку о доходах у работодателей, которые выплачивали доход в 2022 году. Из справки берутся реквизиты источника дохода, размер выплат и удержанного налога, которые и определят сумму НДФЛ к возврату.

На каждой странице 3-НДФЛ должен вверху стоят ИНН физического лица и номер страницы в формате 001, 002 и т. д. Сначала можно заполнить все необходимые листы, после чего пронумеровать их по порядку. Распечатывать те страницы, где нет заполненной информации, не нужно.

Титульный лист

Первая страница декларации содержит данные о том, кто ее оформляет. Образец заполнения в случае подачи отчета по причине оформления социального налогового вычета за 2022 год можно посмотреть ниже:

Раздел 1

На второй странице декларации заполняется только три поля:

|

020 |

КБК — для 2023 года 18210102010011000110. |

|

030 |

ОКТМО физического лица можно посмотреть по адресу проживания — узнать на сайте ФНС. Введите свой адрес и узнаете соответствующий территориальный код. |

|

050 |

Налоговая сумма, которую ФНС должна вернуть налогоплательщику в связи с его правом на вычет. |

Пример заполнения первого раздела 3-НДФЛ на вычет за лечения в 2023 году:

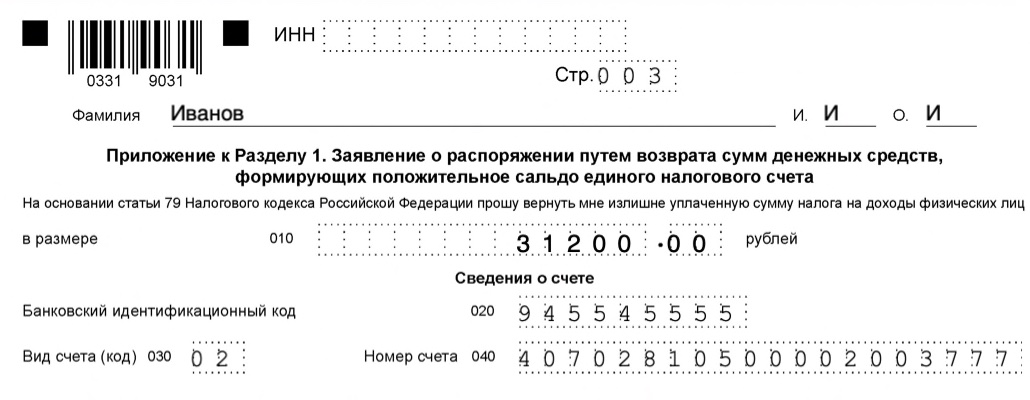

Приложение к Разделу 1

В новой форме 3-НДФЛ данная страница содержит заявление на возврат НДФЛ, она значительно упростилась, заполнить нужно только 4 поля, где отражаются реквизиты для перечисления налоговой средств.

| 010 | НДФЛ, который налогоплательщик хочет вернуть — из строки 160 раздела 2 декларации 3-НДФЛ. |

| 020 | БИК банка, где открыт счет. |

| 030 | 02 — код текущего счета.

07 — код депозитного счета. Указывается один из двух вариантов. Если счет не депозитный, значит, ставится 02. |

| 040 | Номер расчетного счета, на который ФНС должна произвести возврат. |

Образец заполнения приложения к разделу 1 формы 3-НДФЛ на возврат налога:

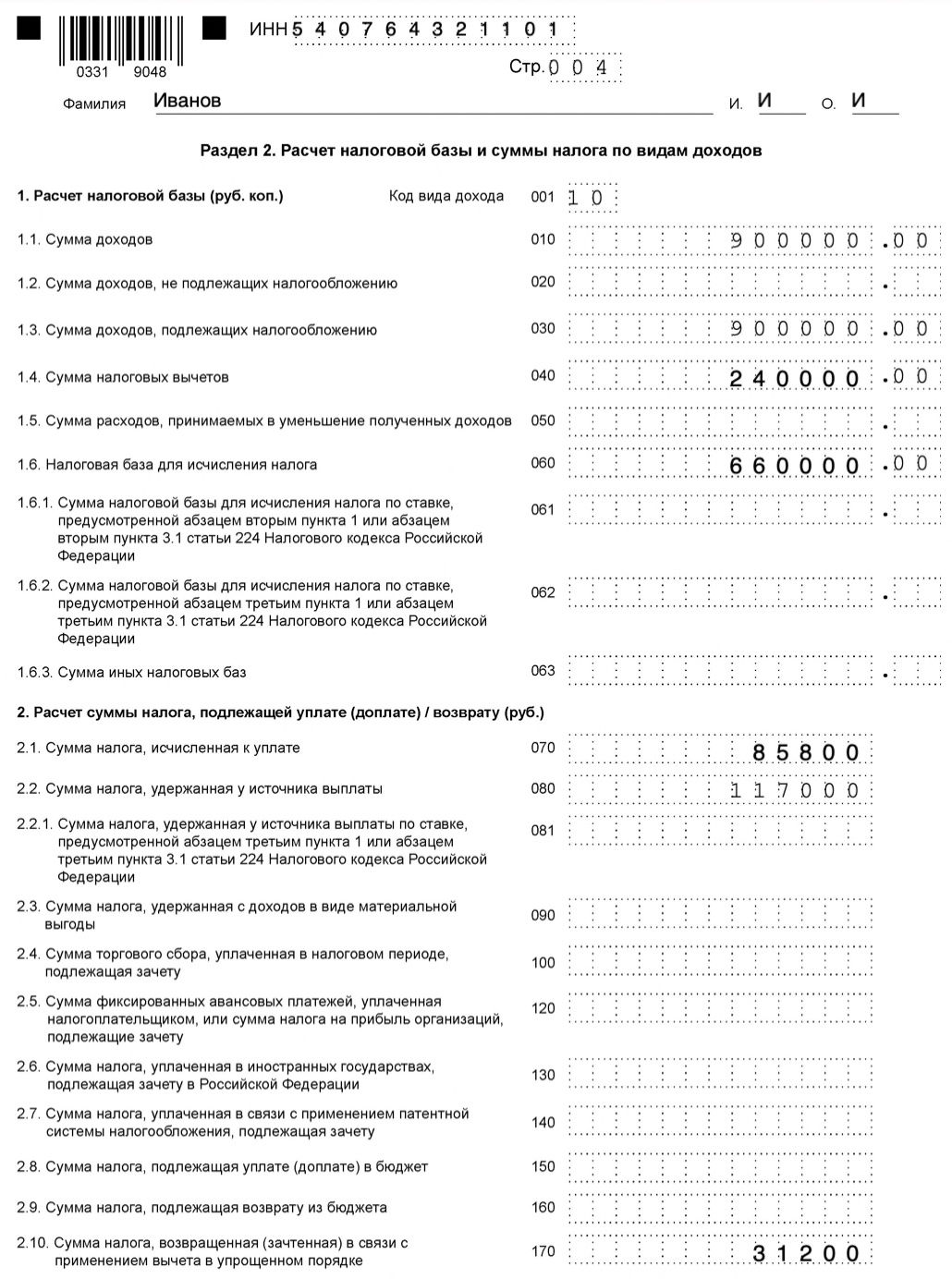

Раздел 2

На данной странице декларации проводится основной расчет налога к возврату на основании показателей о доходе и удержанном налоге из приложения 1 и социальном вычете из приложения 5. Предварительно нужно заполнить два указанных приложений, после чего приступать к оформлению второго раздела:

|

001 |

Если доход, полученный в 2022 году, это зарплата, то ставится код 01.

Другие коды можно посмотреть в Приложения 3 к Порядку заполнения. |

|

010 |

Размер годового дохода за 2022 года = стр. 070 прил. 1 + стр. 070 прил. 2.

Если выплаты получались только от российских компаний, то показатель берется из стр. 070 прил. 1. |

|

030 |

Повторяется сумма из строки 010. |

|

040 |

Размер социального налогового вычета по расходам на медицинские услуги — строка 190 приложение 5.

Включает в себя общую сумму вычета, учитывающего расходы на лечение, дорогостоящее лечение, операции, лекарства за себя, детей, родителей, супруга, супругу. |

|

060 |

Налоговая база = доход из стр. 030 — вычет из стр. 040. |

|

070 |

Налог, положенный к уплате за 2022 год с дохода, уменьшенного на вычет = Налоговая база из стр. 060 * 13%. |

|

080 |

Фактически удержанный НДФЛ в 2022 — стр. 080 прил. 1. |

|

160 |

НДФЛ, подлежащий возврату = фактически удержанный налог из стр. 080 — налог с дохода с учетом вычета из стр. 070. |

Пример заполнения второго раздела на вычет за лечение:

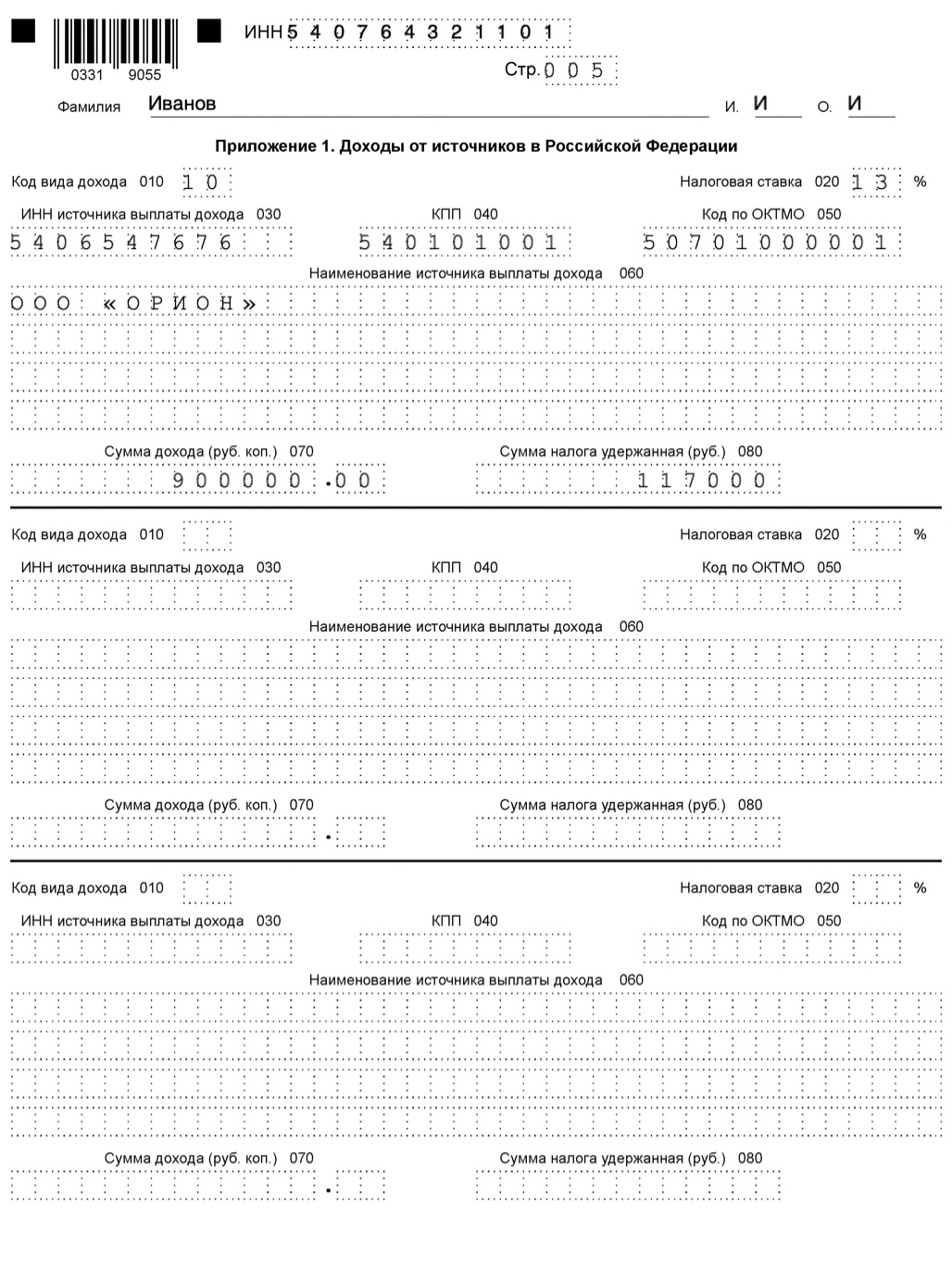

Приложение 1

Отражаются доходы от российских источников, полученные в 2022 год, и у держанный с них подоходный налог.

Приложение заполняется на основании справки о доходах, взятой у работодателя, где можно посмотреть реквизиты компании, а также размер дохода и удержанного налога.

Если источников дохода (работодателей) было несколько в 2022 году, значит, по каждому нужно заполнить строки с 010 по 080 приложения 1 формы 3-НДФЛ.

|

010 |

Для зарплаты — код 10. Другие коды можно посмотреть в Приложении 3 к Порядку заполнения. |

|

020 |

Налоговая ставка НДФЛ. |

|

030 |

ИНН работодателя. |

|

040 |

КПП работодателя, если это юридическое лицо. |

|

050 |

ОКТМО работодателя. |

|

060 |

Название организации работодателя или ФИО ИП.Все реквизиты работодателя берутся из раздела 1 справки о доходах. |

|

070 |

Доход за 2022 году из строки «общая сумма дохода» раздела 5 Справки от работодателя. |

|

080 |

Удержанный НДФЛ (из строки «сумма налога удержанная» справки о доходах). |

Образец заполнения приложения 1 декларации 3-НДФЛ за 2022 год:

Приложение 5

Данная страница содержит поля для отражения всех видов расходов, включаемых в социальный налоговый вычет. Если в декларации нужно отразить только затраты на лечение, то заполнить страницу нужно следующим образом:

| 110 | Общая сумма расходов на дорогостоящее лечение без ограничений — что включается в дорогостоящие медицинские услуги. |

| 120 | Еще раз повторяется сумма вычета из поля 110. |

| 140 | Расходы на медицинские услуги, не относящиеся к дорогостоящему лечению (не включаются лекарства). |

| 141 | Расходы на лекарства по рецептам, выписанным лечащим врачом при условии, что сохранились рецепты и документы, подтверждающие расходы (чеки, квитанции).

Сумма показателей строка 140 и 141 не должна превышать вычета 120 000. |

| 180 | Общий размер вычета, в отношении которого применяется ограничение = стр. 140 + стр. 141. |

| 190 | Общий размер вычета с учетом дорогостоящего лечения = стр. 120 + стр. 180. |

| 200 | Повторяется показатель из поля 190. |

Пример заполнения приложения 5 формы 3-НДФЛ на вычет за лечение:

Скачать бланк и образец заполнения

Скачать новый бланк форма 3-НДФЛ 2023.

Скачать образец заполнения декларации на вычет за лечение за 2022 год.