Все физические лица, в том числе ИП, — плательщики НДФЛ (п. 1 ст. 207 НК РФ). Обязанность платить налоги с доходов от бизнеса есть и у специалистов частной практики: адвокатов, нотариусов и других лиц.

При этом ИП может получить освобождение от уплаты НДФЛ, если перейдет на специальный налоговый режим — УСН, АУСН, ЕСХН, Патент, НПД. Если такого освобождения нет, предпринимателю придется ежегодно подавать 3-НДФЛ в налоговую.

ИП представляет 3-НДФЛ, если он:

- применял основную систему налогообложения (даже при отсутствии деятельности и доходов);

- применял спецрежим, но утратил такое право;

- применял налоговый спецрежим, но получил доход от продажи имущества, не используемого в предпринимательской деятельности, например, земельного участка и дома.

Декларация подается даже при убытках от предпринимательской деятельности. Убытки можно зачесть в следующих годах.

Важно! Если ИП не вел деятельность и не получал доходы в 2022 году, он подает нулевую декларацию 3-НДФЛ. В нее входят только полностью заполненный титульный лист и разделы 1 и 2 с прочерками вместо показателей. В электронной нулевой декларации разделы 1 и 2 остаются пустыми.

Декларация подается по итогам отчетного года в налоговую инспекцию по месту прописки предпринимателя (п. 5 ст. 227 НК РФ).

Срок представления декларации — 30 апреля года, следующего за отчетным. За 2022 год 3-НДФЛ можно сдать до 2 мая 2023 года включительно, так как 30 апреля выпадает на воскресенье.

Если ИП прекратит деятельность до конца года, 3-НДФЛ нужно будет представить в налоговую в течение пяти рабочих дней со дня исключения предпринимателя из ЕГРИП (Письмо ФНС от 13.01.2016 № БС-4-11/114@). При этом в отчете отражаются сведения за период с начала года до дня исключения предпринимателя из реестра.

Подать декларацию в ФНС можно на бумажном носителе лично или по почте и в электронном виде:

- через личный кабинет налогоплательщика физлица;

- через оператора отчетности, например Экстерн.

Если среднесписочная численность работников в прошедшем году превысила 100 человек, то отчитываться в электронном виде ИП обязан, бумажная форма ему недоступна.

Чтобы заполнить 3-НДФЛ в Экстерне, перейдите во вкладку «ФНС», в разделе «Отчеты» выберите «Создать новый» и введите название декларации в строку поиска.

К форме 3-НДФЛ в Экстерне подключены справочники кодов, которые помогают заполнять отчетность, автоматический расчет результирующих строк и проверка показателей перед отправкой. Если сервис найдет ошибку, он предупредит о ней и подскажет, что нужно исправить.

В Экстерне бухгалтер может отправить 3-НДФЛ за ИП, сотрудников и сторонних физлиц:

- 3-НДФЛ за ИП. В реквизитах формы обычно указывается код категории налогоплательщика — физическое лицо, зарегистрированное в качестве индивидуального предпринимателя.

- 3-НДФЛ за сотрудников и посторонних лиц. Чтобы сдать отчет, нужно завести это физлицо как отдельную дочернюю организацию. При стандартном сценарии необходима нотариально заверенная доверенность от сотрудника, которая предоставляется в инспекцию. Но можно обойтись без доверенности, если есть КЭП на этого сотрудника и у абонента включена возможность выбора сертификата.

Сформировать и отправить 3-НДФЛ за ИП, сотрудника или стороннее физлицо через Экстерн

Попробовать

Декларация утверждена Приказом ФНС от 15.10.2021 №ЕД-7-11/903@ (в редакции Приказа ФНС 29.09.2022 №ЕД-7-11/880@). Обновленные форма, формат и порядок заполнения действуют с января 2023 года при отчете о доходах за 2022 год.

ИП в декларации 3-НДФЛ отражают:

- доходы от бизнеса (при применении ОСНО);

- расходы на бизнес — профессиональные вычеты;

- доходы от продажи имущества, не используемого в предпринимательской деятельности, и расходы на приобретение такого имущества;

- вычеты на платные образовательные услуги, лечение, фитнес, стандартные вычеты и пр.

- начисленный и подлежащий уплате НДФЛ.

Вычеты уменьшают сумму НДФЛ к уплате, а иногда и освобождают от него полностью.

Декларацию предприниматель заполняет в следующем порядке: приложение 3 к разделу 2 → раздел 2 → раздел 1 → титульный лист. Количество страниц в декларации и количество листов с копиями подтверждающих документов на титульном листе заполняются в последнюю очередь.

Оставшиеся приложения не связаны с предпринимательской деятельностью и заполняются в случае необходимости. В таблице мы детально разобрали состав декларации и ситуации, в которых нужно сдать то или иное приложение.

| Приложения к Декларации 3-НДФЛ | Краткое содержание Приложения | Кто заполняет |

|---|---|---|

| Приложение к разделу 1 | Сумма налога, подлежащая возврату | Физлица, которые имеют суммы к возврату |

| Приложение 1 | Доходы, полученные от источников в РФ | Физлица, которые имеют доходы по договорам ГПХ или трудовым договорам на территории РФ |

| Приложение 2 | Доходы, полученные от источников за пределами РФ | Физлица, которые имеют доход от иностранных компаний и являются налоговыми резидентами РФ |

| Приложение 3 | Доходы от предпринимательской деятельности, профессиональные налоговые вычеты и авансовые платежи по НДФЛ | ИП и лица, занимающиеся частной практикой |

| Приложение 4 | Доходы, не подлежащие налогообложению | Физлица, которые имеют доходы, не облагаемые НДФЛ |

| Приложение 5 | Стандартные, социальные и инвестиционные налоговые вычеты | Физлица — налоговые резиденты РФ (в отношении доходов, облагаемых по ставке 13%, за исключением дивидендов) |

| Приложение 6 | Имущественные налоговые вычеты при продаже имущества | Физлица, совершившие сделки по продаже имущества в налоговом периоде (год) |

| Приложение 7 | Имущественные налоговые вычеты по расходам на приобретение жилья | Физлица, купившие жилье в налоговом периоде (год) |

| Приложение 8 | Доходы и расходы по операциям с ценными бумагами и ПФИ, от участия в инвестиционных товариществах | Физлица, оперирующие ценными бумагами и ПФИ или участвующие в инвестиционных товариществах |

| Расчет к приложению 1 | Доходы от продажи недвижимости, приобретенной после 01.01.2016 | Физлица, у которых есть соответствующие доходы |

| Расчет к приложению 5 | Социальные вычеты на дополнительное пенсионное страхование | Физлица |

Предлагаем на примере разобрать заполнение декларации 3-НДФЛ предпринимателем на общей системе налогообложения.

По итогам года ИП Иванов получил доход 1,8 млн рублей. При этом у него есть документально подтвержденные расходы на сумму 949 000 рублей, в том числе:

- Материалы — 107 000 рублей;

- Фонд оплаты труда — 600 000 рублей;

- Прочие расходы (страховые взносы за работников и за себя, аренда, услуги банка, услуги ЭДО и ТКС, лицензионное ПО и т.д.) — 242 000 рублей.

Авансовые платежи по НДФЛ за ИП согласно платежным документам составили 82 973 рубля.

У Иванова два ребенка, поэтому он имеет право в каждом месяце, в котором был доход, получить стандартные вычеты по 1 400 рублей на первого и второго ребенка. Напомним, что детские вычеты применяются до месяца, в котором доход превысит 350 000 рублей (пп. 4 п.1 ст. 218 НК РФ). Превышение лимита произошло в марте 2023 года, то есть стандартные вычеты ИП имеет право применять только в январе и феврале.

Кроме того, Иванов в отчетном году оплатил дополнительное образование детей: 20 650 рублей за первого и 33 300 рублей за второго ребенка. Обучение проходило в организациях с лицензией на образовательную деятельность. Документы по оплате у предпринимателя есть.

Итак, в нашем примере у Иванова есть доходы от предпринимательской деятельности, документально подтвержденные расходы на бизнес, детские вычеты и право на социальный вычет за оплату образовательных услуг детям.

Декларация 3-НДФЛ будет состоять из Титульного листа, Раздела 1, Раздела 2, Приложения 3 и Приложения 5.

Приступим к заполнению декларации 3-НДФЛ с Приложения 3.

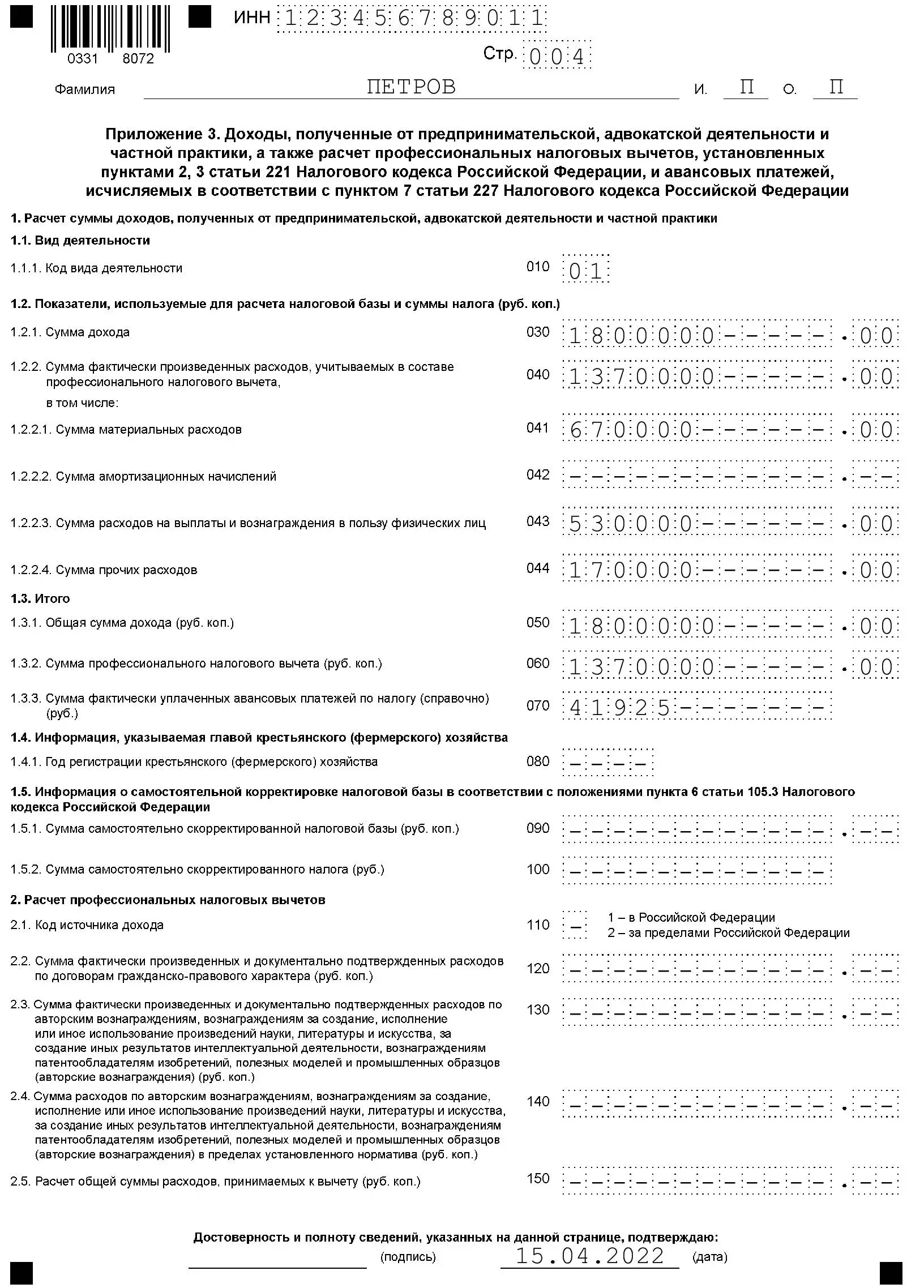

Как заполнить приложение 3 декларации 3-НДФЛ

Приложение 3 заполняется в соответствии с разделом IX Приложения 2 к порядку заполнения декларации 3-НДФЛ.

Расчет доходов от предпринимательской деятельности

Если ИП ведет несколько видов деятельности, например, предпринимательскую и нотариальную, то он должен заполнить отдельный экземпляр Приложения 3 на каждый вид деятельности.

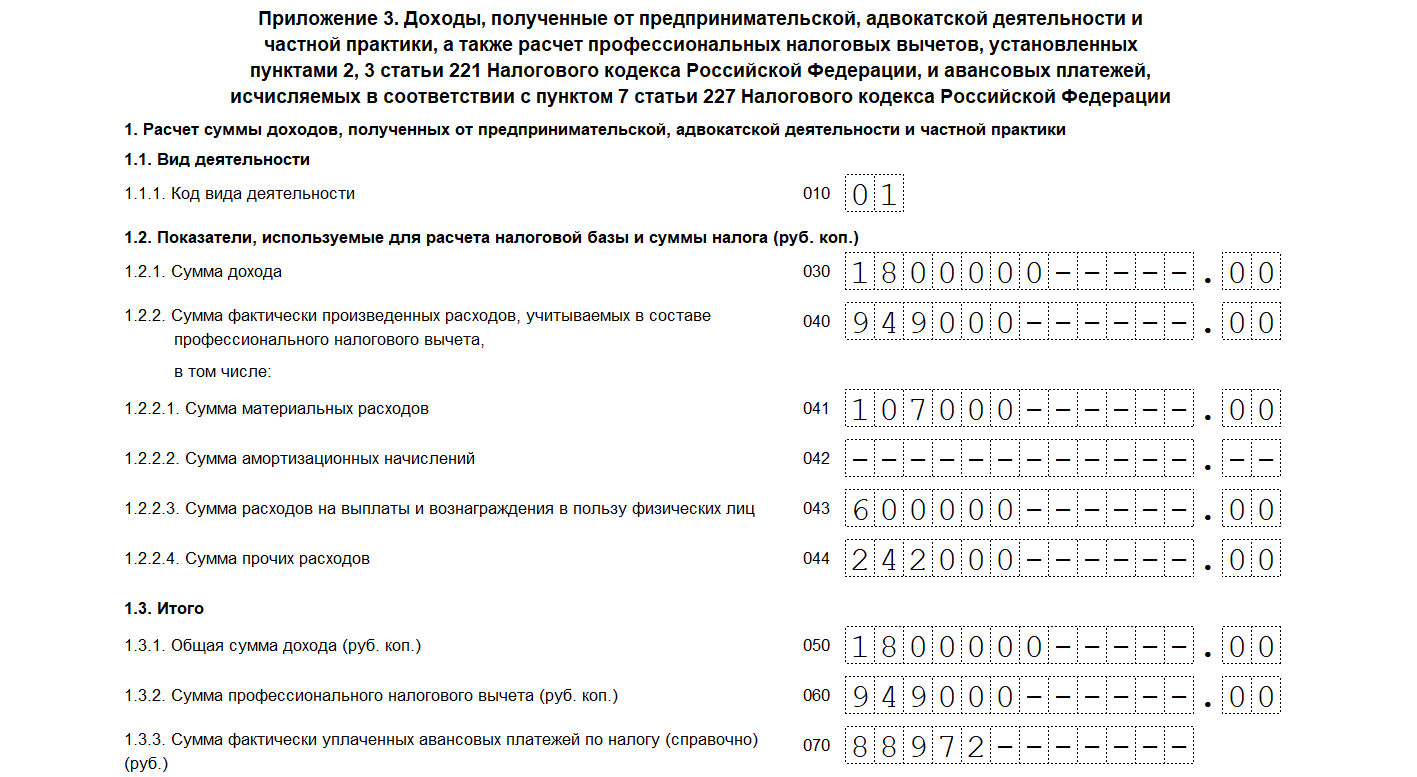

В нашем примере у Иванова один вид деятельности, поэтому и Приложение 3 будет одно. Рассмотрим заполнение построчно:

- Строка 010 — код вида деятельности «01» для предпринимательства. Другие коды приведены в Приложении 4 к Порядку заполнения.

- Строка 030 — доход от вида деятельности из строки 010 — 1 800 000 рублей.

- Строка 040 — документально подтвержденные расходы по виду деятельности из строки 010 — 949 000 рублей. Их распределяют по строкам:

- 041 — материальные расходы — 107 000 рублей;

- 042 — амортизация — в нашем случае ставим прочерки, так как у ИП нет амортизируемых объектов;

- 043 — расходы на выплаты и вознаграждения в пользу физлиц (не только зарплата, но и выплаты по ГПД и самозанятым, если такие привлекались) — 600 000 рублей;

- 044 — прочие материальные расходы — 242 000 рублей.

- Строка 050 — доходы по всем видам деятельности — 1 800 000 рублей.

- Строка 060 — профессиональный налоговый вычет — итоговая сумма документально подтвержденных расходов по всем видам деятельности — 949 000 рублей.

- Строка 070 — сумма уплаченных авансовых платежей в течение 2022 года. — 88 972 рублей.

Важно! Если у ИП нет подтвержденных документами расходов или их сумма менее 20 % от доходов, он может воспользоваться стандартным профессиональным вычетом в размере 20 % от доходов. В таком случае в строке в строке 060 указывается сумма, равная 20 % от строки 030, а строки 040 — 044 заполняются прочерками.

Пункт 1.4. заполняют только главы КФХ.

Пункт 1.5. заполняется при самостоятельной корректировке налоговой базы в случае применения в сделках между взаимозависимыми лицами цен, отличных от рыночных (п. 6 ст. 105.3 НК РФ).

Расчет профессиональных налоговых вычетов

Пункт 2 приложения 3 заполняют ИП, которые в 2022 году не только занимались предпринимательской деятельностью, но также работали по договорам ГПХ. Это нужно, если в 2022 году от источников из РФ, указанных в Приложении 1 к 3-НДФЛ, получен следующий доход:

- по договорам ГПХ;

- в виде авторского вознаграждения.

Если доход получен за пределами РФ, информация о нем отражается в Приложении 2.

В нашем примере такие доходы у предпринимателя отсутствуют.

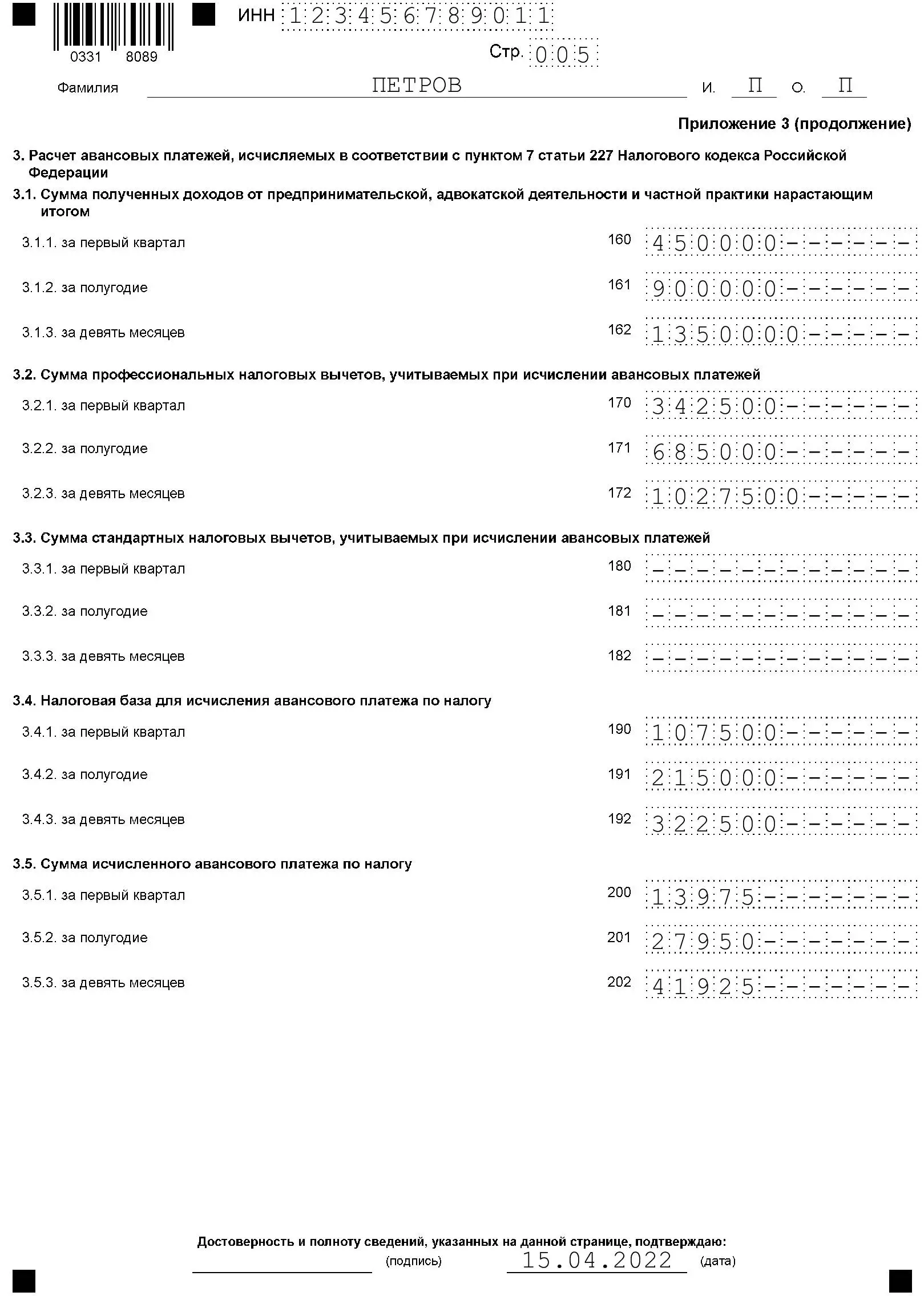

Расчет авансовых платежей

Тут ИП приводит расчет авансовых платежей по НДФЛ, которые он перечислял в ФНС в течение 2022 года.

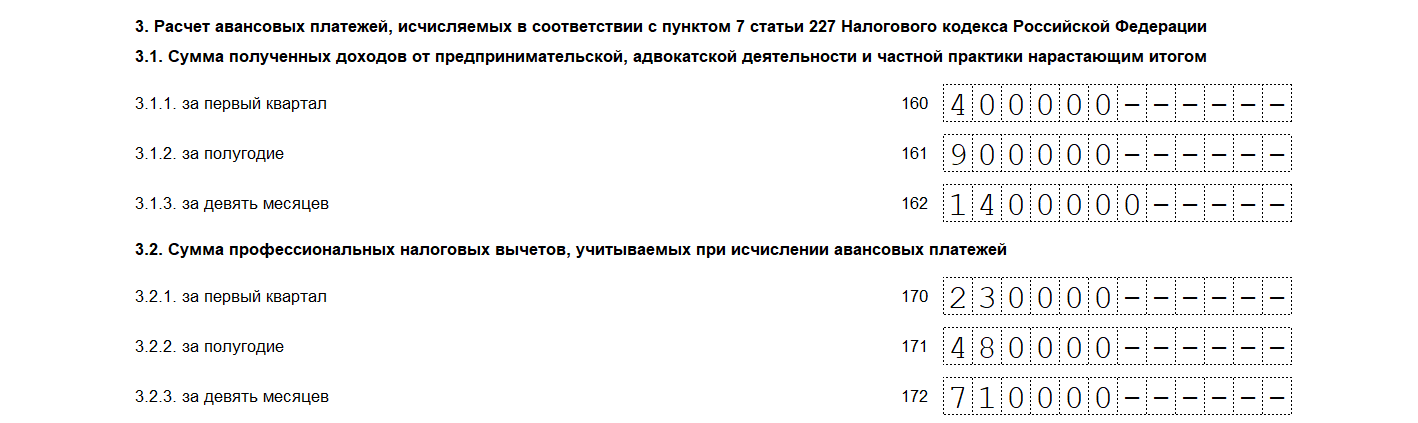

Пункт 3.1 — суммы доходов за I квартал, полугодие и 9 месяцев. Они указываются нарастающим итогом:

- в строке 160 доходы за I квартал;

- в строке 161 — за I и II квартал;

- в строке 162 — за I, II и III кварталы.

Пункт 3.2 — суммы учтенных профессиональных вычетов (20% от дохода лили ибо документально подтвержденные расходы) за I квартал, полугодие и 9 месяцев.

Пункт 3.3 — суммы стандартных вычетов нарастающим итогом.

У нашего Иванова два ребенка, поэтому ему положено два вычета по 1 400 рублей в каждом месяце, но только пока совокупный доход не превысит 350 000 рублей. В условиях указано, что превышение произошло в марте, то есть с марта стандартные вычеты не применяются.

В строках 180, 181, 182 указываем сумму стандартных вычетов за два месяца: (1 400 + 1 400) × 2 = 5 600 рублей.

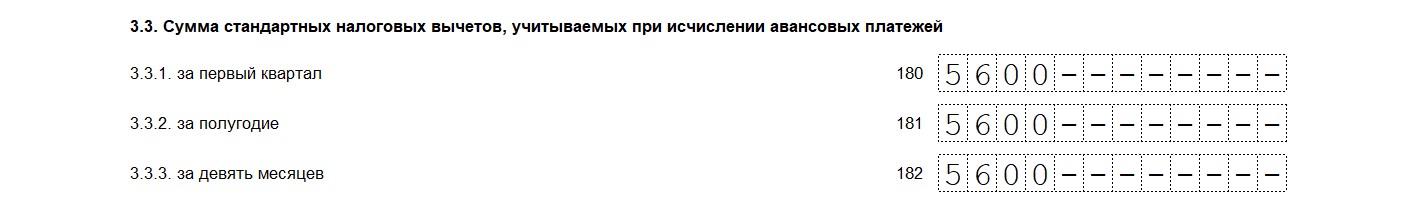

Пункт 3.4 — налоговая база для расчета авансового платежа.

За 1 квартал база рассчитывается по формуле: стр. 190 = стр. 160 — стр. 170 — стр. 180. За полугодие и 9 месяцев формула аналогичная, но берутся соответствующие строки.

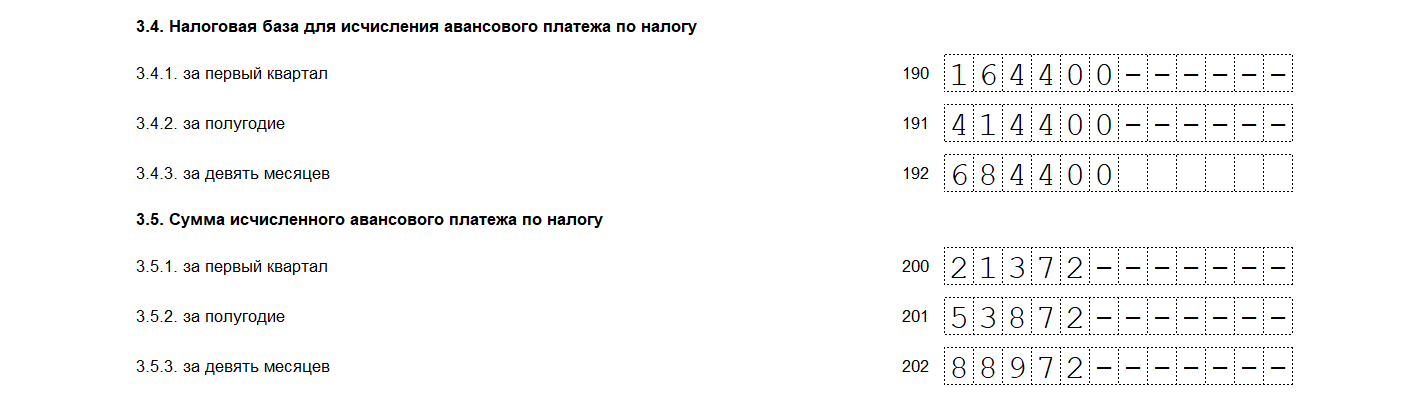

Пункт 3.5 — сумма исчисленного аванса по НДФЛ, который ИП должен был перечислить в течение 2022 года. Стандартная ставка налога — 13 %, повышенная с дохода, превышающего 5 млн рублей — 15 %.

В примере годовой доход ИП 1,8 млн рублей, значит, берем стандартную ставку 13 %. Значение в строках рассчитывается по формулам:

- строка 200 — строка 190 × 13 %;

- строка 201 — строка 191 × 13 %;

- строка 202 — строка 192 × 13 %.

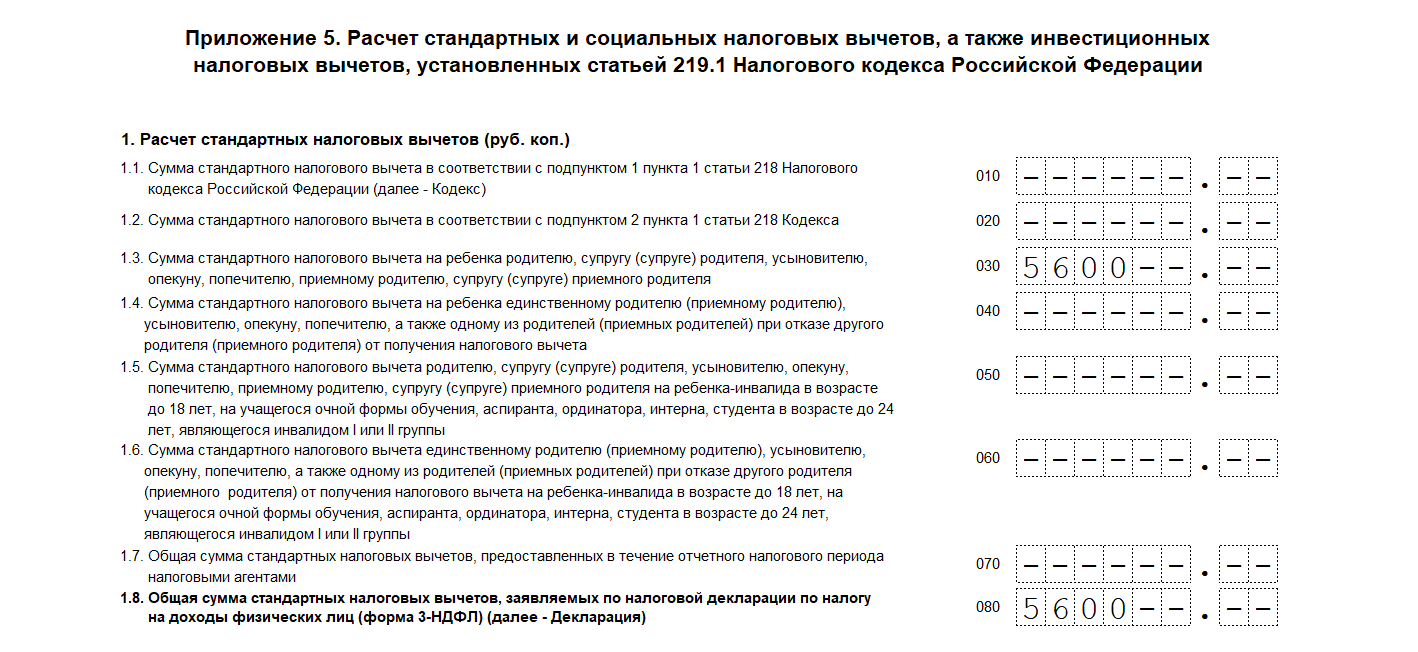

Как заполнить Приложение 5 к декларации 3-НДФЛ

Приложение 5 заполняется в соответствии с разделом XI Приложения 2 к порядку заполнения декларации 3-НДФЛ. Оно должно содержать информацию по суммам социальных вычетов: стандартные, на лечение, обучение, инвестиционные и прочие.

В нашем примере у предпринимателя два ребенка младше 18 лет, а также в 2022 году он оплатил образовательные услуги: за одного ребенка 20 650 рублей и за другого 33 300 рублей.

Важно! У вычета на образовательные услуги есть ограничение — принять к вычету можно не более 50 000 рублей на каждого ребёнка. В нашем примере условия соблюдены, стоимость образовательных услуг принимаем к вычету полностью.

Расчет стандартных налоговых вычетов

В пункте 1 предприниматель должен показать свои стандартные вычеты.

Иванов имеет право на ежемесячные вычеты в размере 1 400 рублей на каждого ребенка (2 800 рублей на двоих). Он может их получать до месяца, в котором его доход превысит 350 000 рублей. По условиям нашего примера это произойдет в марте, то есть вычет Иванов получит только за январь и февраль в общей сумме: 1 400 × 2 × 2 = 5 600 рублей.

В Приложении 5 их отразим так:

- Строка 030 — сумма стандартных вычетов на ребенка родителю — 5 600 рублей.

- Строка 080 — общая сумма стандартных вычетов — 5 600 рублей, так как по условиям примера других стандартных вычетов у Иванова нет.

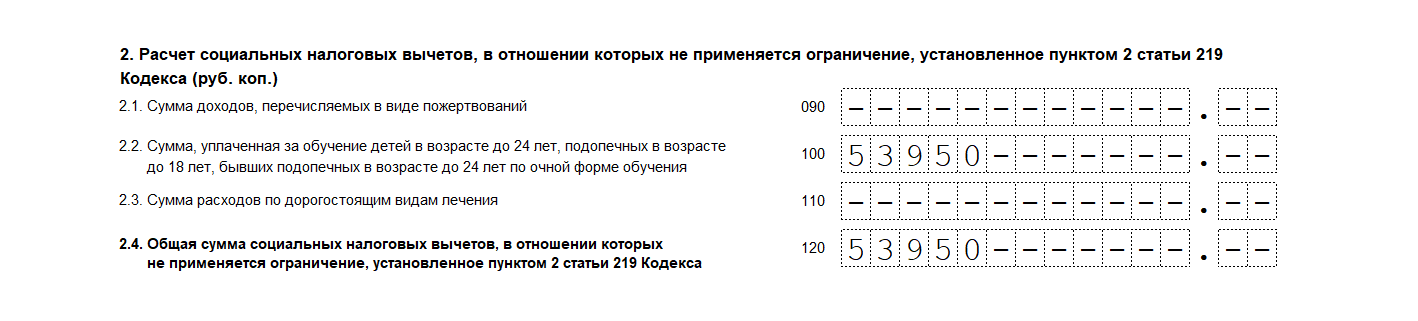

Расчет социальных налоговых вычетов

В пункте 2 указываются социальные налоговые вычеты, на которые не распространяются ограничения, установленные п. 2 ст. 219 НК РФ.

В нашем примере у Иванова есть право на социальный налоговый вычет за оплату образовательных услуг для его детей. Общая стоимость образовательных услуг 53 950 рублей. В пункте 2 вычет будет отражен так:

- строка 100 — сумма, уплаченная за обучение детей — 53 950 рублей;

- строка 120 — общая сумма социальных налоговых вычетов, к которым не применяется ограничение по п. 2 ст. 219 НК РФ, — 53 950 рублей, т.к. других социальных вычетов не имеем.

Кроме вычета на обучение детей, тут указываются расходы на дорогостоящее лечение и доходы, перечисленные как пожертвования.

Важно! Пункт 3 Приложения 5 содержит информацию о социальных налоговых вычетах, на которые применяется ограничение п. 2 ст. 219 НК РФ: медуслуги, кроме дорогостоящих, оплата обучения братьев и сестер, страховые взносы по договорам ДМС, добровольное пенсионное страхование, оплата оценки квалификации.

В нашем примере таких вычетов нет, поэтому строки 130 — 181 заполняем прочерками.

В строке 190 указываем общую сумму заявленных социальных вычетов: (стр. 120 + стр. 180) – стр 181. В нашем случае — 53 950 рублей.

Общая сумма стандартных и социальных налоговых вычетов

Пункт 4 Приложения 5 содержит общую сумму стандартных и социальных вычетов. В строке 200 указывается сумма строк 080 и 190, в нашем примере — 59 550 рублей.

Инвестиционную деятельность Иванов не ведёт, поэтому в пункте 5 строки 210 — 230 оставляем пустыми.

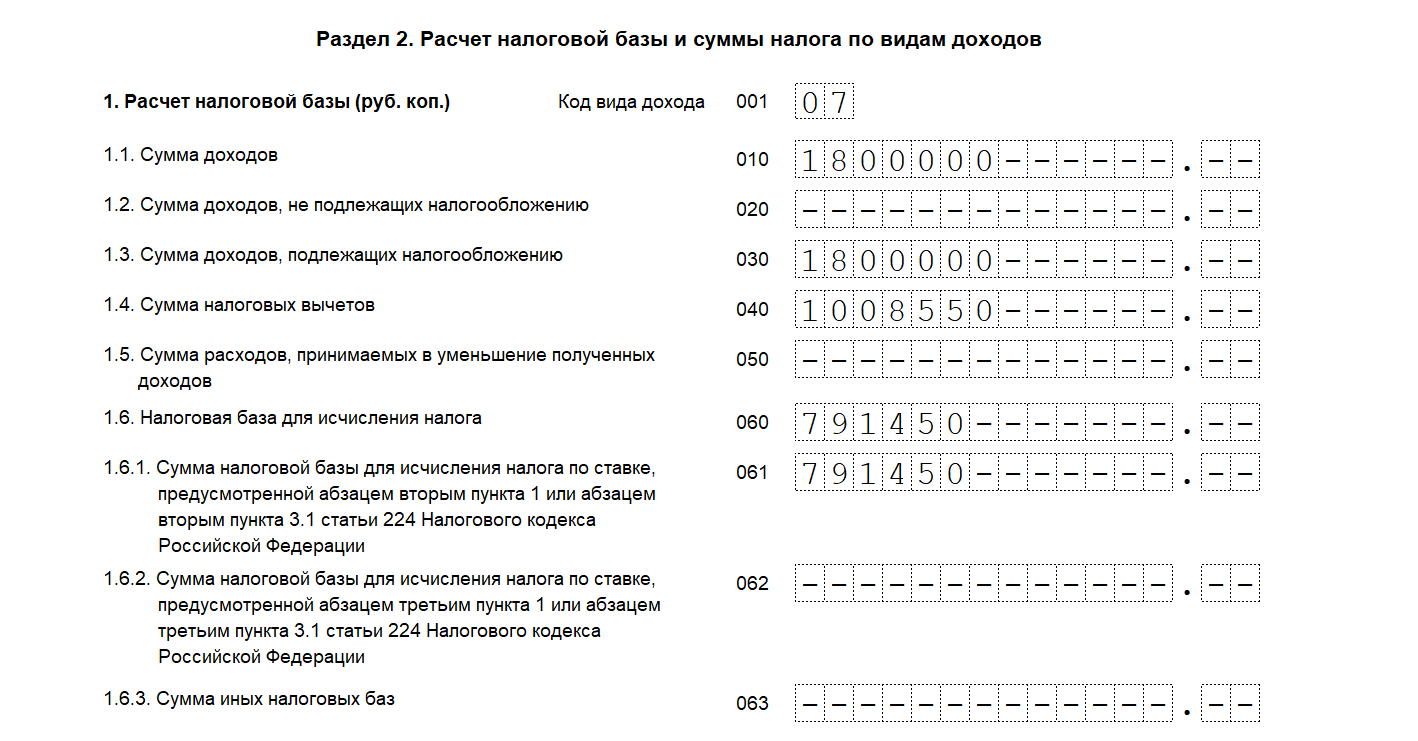

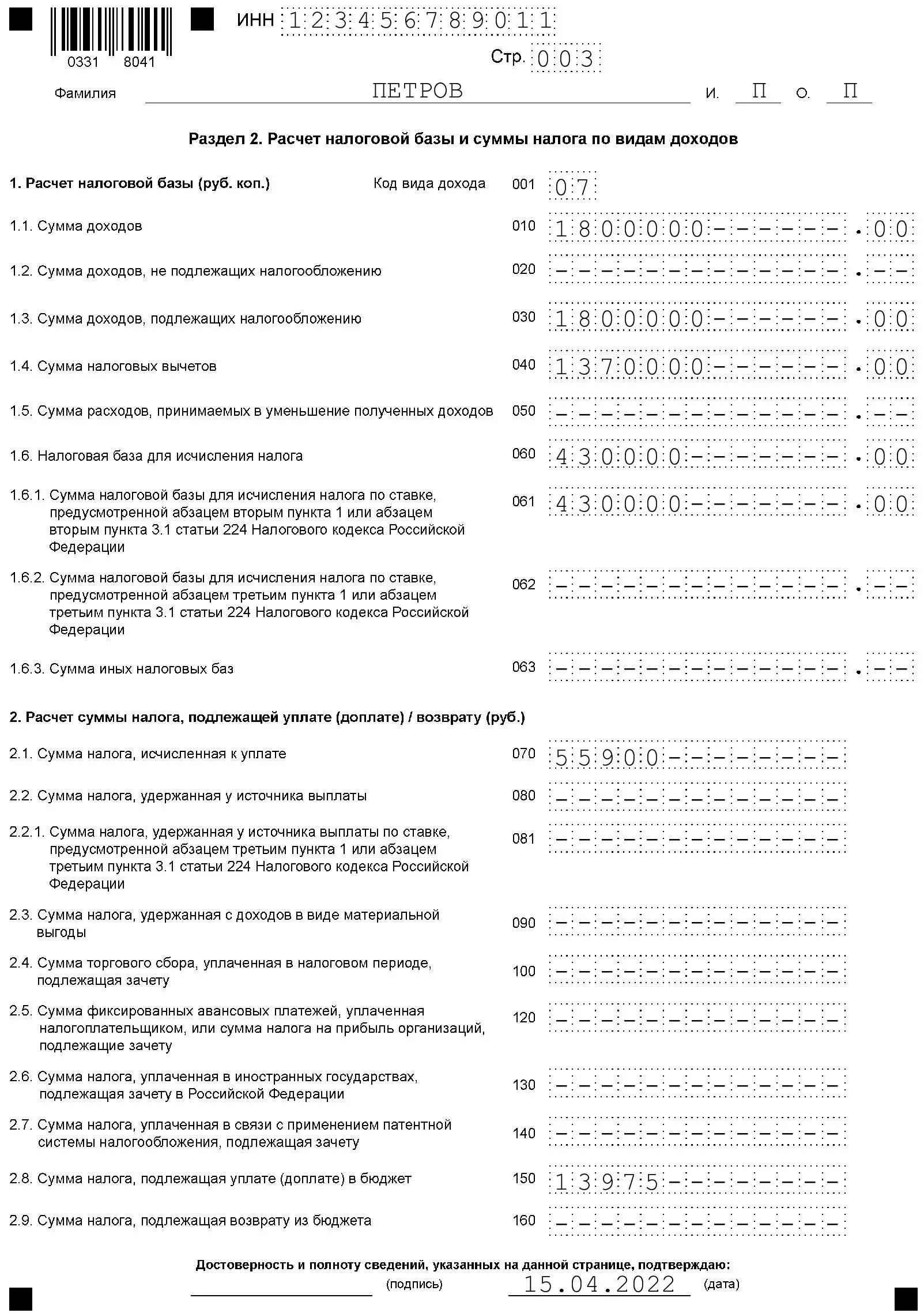

Как заполнить Раздел 2 декларации 3-НДФЛ

Раздел 2 заполняется в соответствии с разделом VI Приложения 2 к порядку заполнения декларации 3-НДФЛ.

Расчет налоговой базы

В пункте 1 приводится расчет налоговой базы по НДФЛ и его суммы по видам доходов.

Код вида дохода указывается в строке 001 в соответствии с приложением № 3 к приказу ФНС России от 15.10.2021 № ЕД-7-11/903@. ИП указывают код «07» — предпринимательская деятельность.

Важно! Если видов дохода несколько, то на каждый вид дохода заполняется отдельная страница раздела 2.

Разберем построчно заполнение данных для расчета налоговой базы:

- Строка 010 — сумма доходов. Она соответствует строке 050 Приложения 3 — 1 800 000 рублей.

- Строка 020 — доходы, не подлежащие налогообложению. У нас их нет, поэтому строка 020 остается пустой.

- Строка 030 — сумма доходов, подлежащих налогообложению, — разность строк 010 и 020. В нашем случае 1 800 000 рублей.

- Строка 040 — налоговые вычеты — сумма значений строк:

- Приложение 3 — строки 060 и 150;

- Приложение 5 — строки 070, 181, 200, 210 и 230;

- Приложение 6 — строка 160;

- Приложение 7 — строки 120, 121, 130, 131, 150 и 160;

- Приложение 8 — строки 060 и 070.

Для нашего примера суммируем профессиональные вычеты (стр. 060 и 150 Приложения 3) и социальные, стандартные вычеты (стр. 200 Приложения 5). В примере 949 000 рублей — профессиональные вычеты, 59 550 рублей — сумма социальных и стандартных вычетов. В строку 040 записываем 1 008 550 рублей.

- Строка 050 — сумма расходов, принимаемых в уменьшение полученных доходов. В нашем примере она остается пустой, так как заполняется только для вида дохода с кодом «03».

- Строка 060 — налоговая база для расчета НДФЛ: стр. 030 – (стр. 040 + стр. 050). В нашем примере запишем 791 450 рублей (1 800 000 — 1 008 550).

- Строки 061 — 063 — расшифровка налоговой базы по ставкам НДФЛ:

- 061 — ставка 13 % для кодов видов дохода «01» — «16», тут база не должна превышать 5 000 000 рублей. В нашем примере указываем в строке 791 450 рублей.

- 062 — ставка 15 % для кодов видов дохода «01» — «16», база равна превышению дохода над суммой 5 000 000 рублей. В нашем примере оставляем ее пустой.

- 063 — сумма иных налоговых баз, заполняется только для видов дохода «17»–«25», она будет равна строке 060.

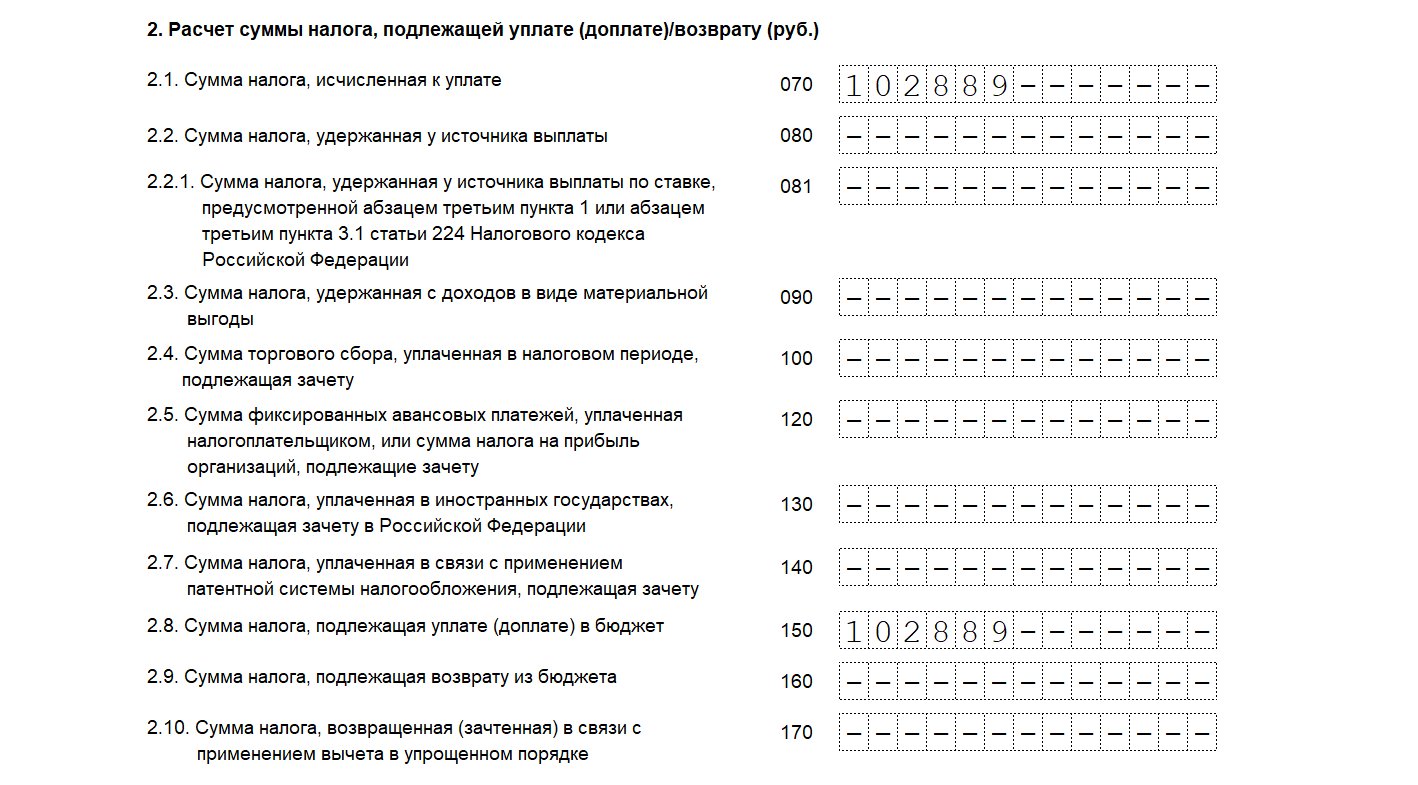

Расчет суммы НДФЛ

В следующих строках отражаются данные для расчета налога к уплате, доплате или возврату:

- Строка 070 — расчетная сумма налога: стр. 061 × 13 % + стр. 062 × 15 % для кода видов дохода «01»–«016». В нашем случае — 102 889 рублей (791 450 × 13 %).

- Строки 080–130 — данные для расчета НДФЛ к доплате (возврату). По условиям примера строки остаются пустыми.

- Строка 140 — налог, который ИП уплатил по ПСН, если в течение года он утратил право на спецрежим и перешел на ОСНО. Оставляем пустой.

- Строка 150 — НДФЛ к уплате в бюджет. В нашем примере 102 889 рублей.

- Строка 160 — НДФЛ к возврату из бюджета.

- Строка 170 — НДФЛ, возвращенный (зачтенный) в связи с применением упрощенного вычета.

Допускается одновременное заполнение строк 150 и 160. В соответствии с условиями примера строки 160 и 170 оставляем пустыми.

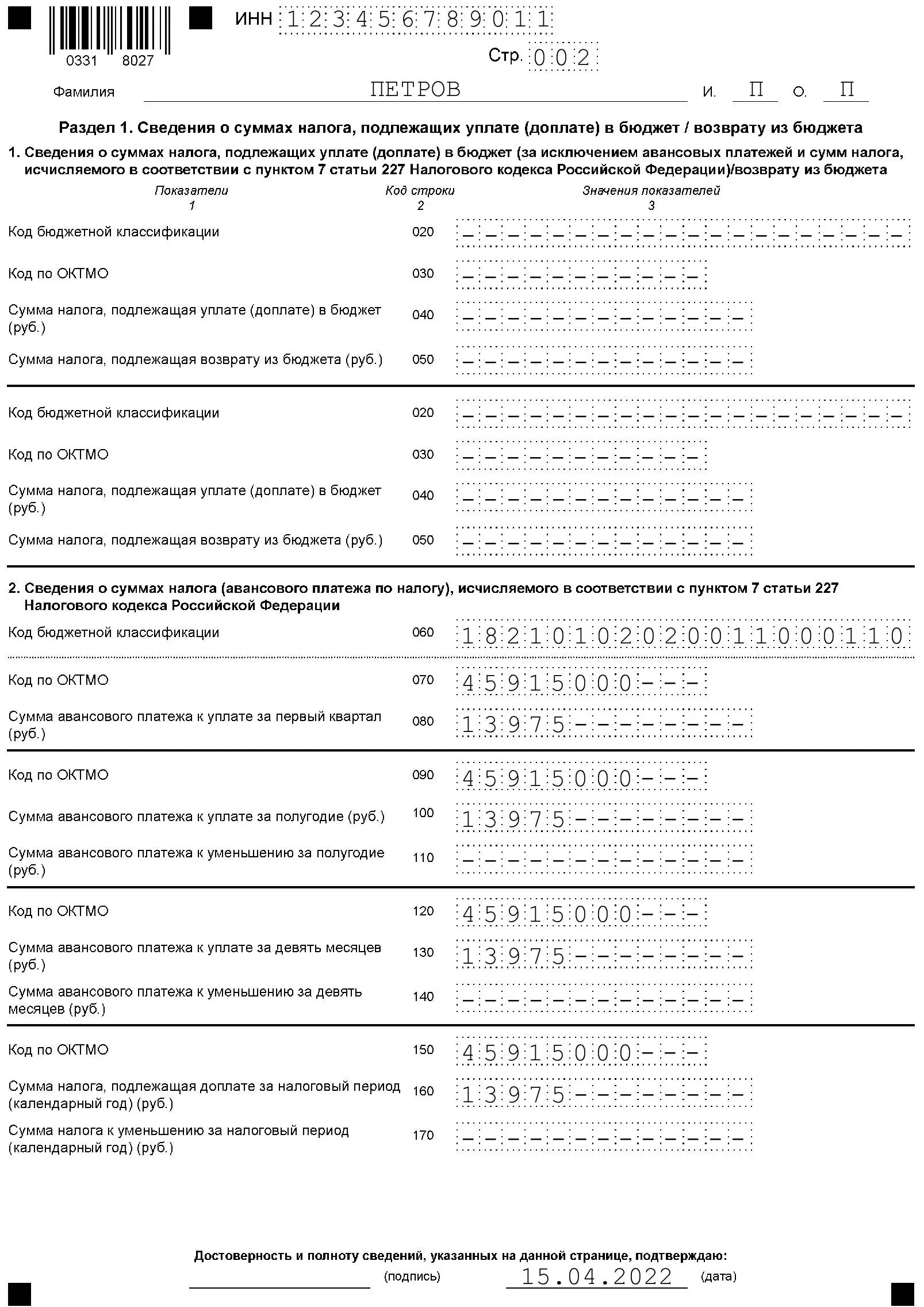

Как заполнить раздел 1 декларации 3-НДФЛ

Раздел 1 заполняется в соответствии с разделом IV Приложения 2 «Порядок заполнения декларации 3-НДФЛ» к Приказу ФНС РФ от 15.10.2021 № ЕД-7-11/903@. Он предназначен для подведения итогов по всем разделам и приложениям декларации.

Предприниматели и главы КФХ заполняют Пункт 2 Раздела 1. Пункт 1 они не трогают, если не было доходов, которые не относятся к предпринимательской деятельности.

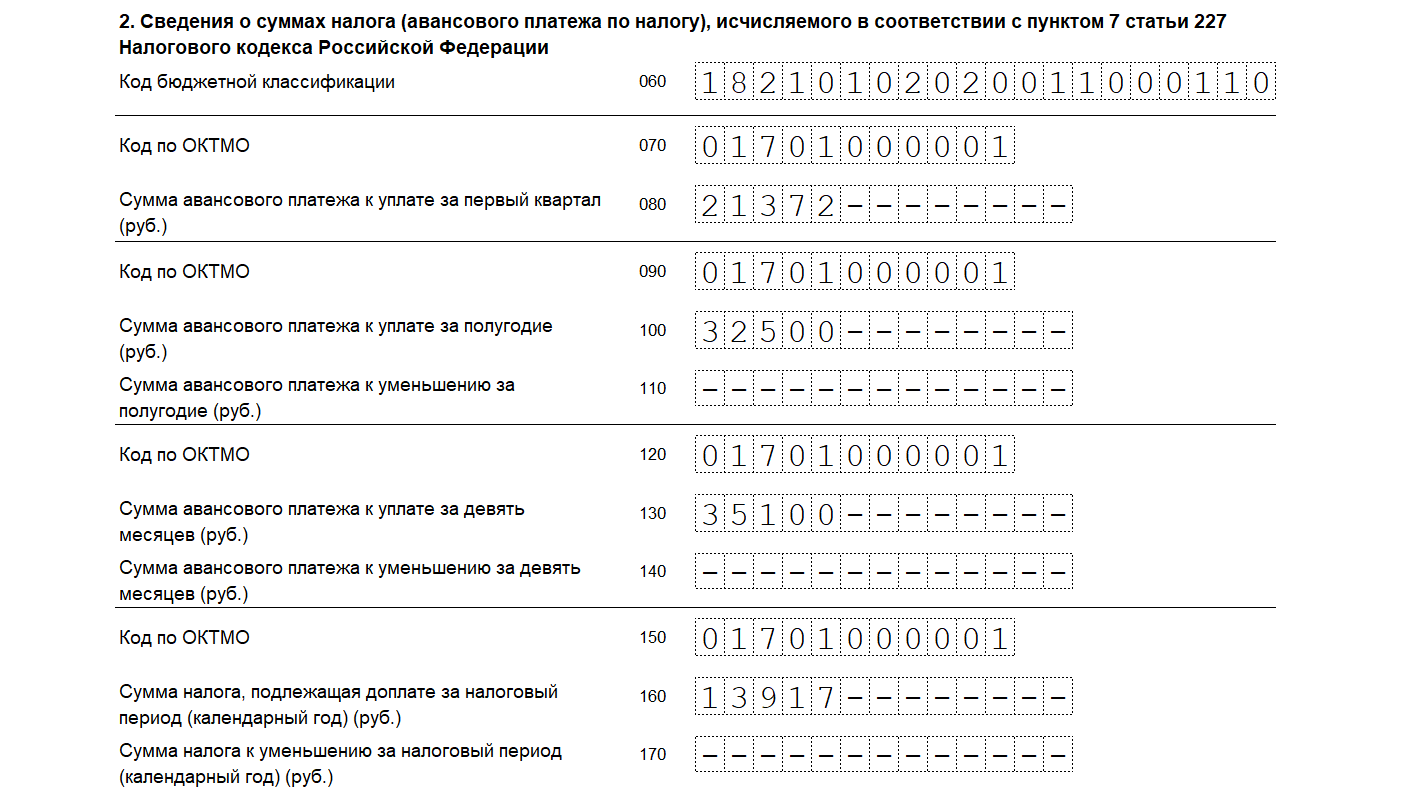

Разберем заполнение пункта 2 построчно:

Узнать ОКТМО по ИНН или ОГРН

- Строка 060 — КБК для зачисления НДФЛ. ИП указывает код 182 1 01 02020 01 1000 110.

- Строки 070,090,120,150 — код ОКТМО муниципального образования, в котором состоит на учете предприниматель на момент уплаты налога и авансовых платежей. В нашем примере ОКТМО 01701000001

- Строка 080 — авансовый платеж за первый квартал — 21 372 рубля.

- Строка 100 — авансовый платеж за полугодие — 32 500 рублей.

- Строка 130 — авансовый платеж за 9 месяцев — 35 100 рублей.

- Строка 160 — сумма НДФЛ к доплате по итогам года — 13 917 рублей.

В строках 110, 140, 170 указываются суммы к уменьшению авансового платежа. В нашем примере таких нет, поэтому строки оставляем пустыми.

Важно! В разделе 1 при заполнении сумм авансовых платежей и сумм к уменьшению не используем метод нарастающего итога.

Если предприниматель уплатил лишний НДФЛ, что выяснилось по итогам года, или у него есть вычет, который перекрывает уплаченные авансы, следует заполнить Приложение к Разделу 1: заявление о возврате НДФЛ.

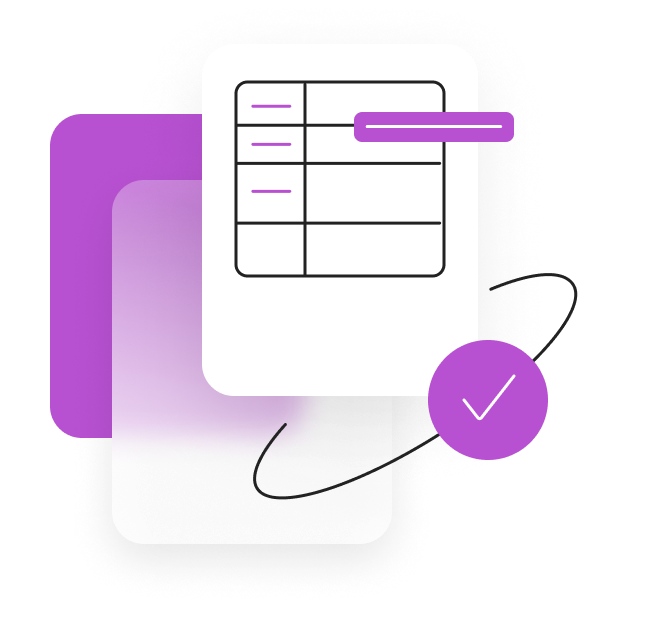

Как заполнить титульный лист декларации 3-НДФЛ

Титульный лист заполняется в соответствии с разделом III Приложения 2 к порядку заполнения декларации 3-НДФЛ.

На титульном листе указывается ИНН предпринимателя, налоговый период — 34 (год), отчетный год, код ИФНС. Номер корректировки «0», если декларация подана впервые.

Далее идут сведения о налогоплательщике:

- код страны — «643» для России;

- код категории налогоплательщика — «720» для предпринимателя;

- полные фамилия, имя и отчество при наличии;

- дата рождения.

Далее заполняем данные о документе, удостоверяющем личность: код, серия, номер.

Код статуса налогоплательщика: «1» для резидента РФ и «2» для лиц, не являющихся резидентами.

Теперь нумеруем все заполненные листы по порядку и указываем их количество в специальном поле на титульнике. Предприниматель прикладывает к 3-НДФЛ КУДиР, а также копии документов, подтверждающих право на стандартные и социальные вычеты (свидетельства о рождении детей, договоры с образовательными организациями, лицензии на право образовательной деятельности, документы об оплате). Считаем количество листов прилагаемых документов и указываем на титульном листе.

Заполнение декларации 3-НДФЛ трудоемкий процесс: нужно учесть много данных, проверить актуальность формы, не опоздать со сроками.

Заполнить отчет поможет Контур.Экстерн. Он предложит справочники кодов, автоматически рассчитает результирующие строки и проверит отчет перед отправкой по контрольным соотношениям.

А еще в сервисе вы найдете разъяснения по заполнению отчетности от экспертов и официальный порядок заполнения, утвержденный ФНС России в Приказе от 15.10.2021 № ЕД-7-11/903@ — там все подробно расписано по каждой строке декларации.

В состав декларации ИП в обязательном порядке входят: титульный лист, раздел 1, раздел 2 и Приложение 3 (п. п. 2.1, 2.4 Порядка заполнения декларации по НДФЛ). Последовательность заполнения в этом случае такая: Приложение 3 → раздел 2 → раздел 1 → титульный лист.

Если вы не сдали декларацию 3-НДФЛ в срок, вам грозит штраф по п. 1 ст. 119 НК РФ. А за опоздание более чем на 20 рабочих дней могут заблокировать счет в банке.

3-НДФЛ для ИП — форма отчета, позволяющая показать не только поступления и расходы от предпринимательства, но и доходы, а также вычеты, получаемые ИП как обычным физлицом. Особенностям 3-НДФЛ для ИП посвящена наша статья.

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп. 1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Обязанность по представлению ИП декларации о полученных от предпринимательства доходах и произведенных расходах отражена в п. 5 ст. 227 НК РФ. Оформляется такая декларация на бланке, называемом формой 3-НДФЛ. В 2023 году за 2022 год 3-НДФЛ следует оформлять на обновленном бланке, в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/[email protected] Вы можете скачать его бесплатно, кликнув по картинке ниже:

Бланк 3-НДФЛ за 2022 год

Скачать

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2019 – 2020 годы, то вы можете скачать нужные бланки декларации здесь.

Как сдать 3-НДФЛ для ИП на ОСНО и когда вносятся авансовые платежи по этому налогу

Используя общий режим налогообложения, ИП в отличие от юрлиц, платящих при этом режиме налог на прибыль, в общеустановленном порядке оформляет и представляет декларацию 3-НДФЛ. В декларации 3-НДФЛ для ИП на ОСНО тоже одновременно могут быть отражены доходы, как не связанные с предпринимательской деятельностью, так и полученные в ходе ее ведения.

Сроки уплаты авансовых платежей с 2020 года изменились. Теперь в течение года налогоплательщик, использующий ОСНО по НДФЛ должен вносить авансовые платежи в следующие сроки:

- до 25 апреля (25.04.2023 в 2023 году) – за 1 квартал 2023 года;

- до 25 июля (25.07.2023 в 2023 году) – по результатам полугодия 2023 года;

- не позднее 25 октября (25.10.2023 в 2023 году) – за 9 месяцев 2023 года.

Подробнее об изменениях читайте здесь.

ВАЖНО! С 01.01.2023 налоговые платежи необходимо вносить единым налоговым платежом. В связи с этим изменены сроки уплаты налогов в 2023 году. Впрочем, авансов по НДФЛ ИП эти нововведения не коснулись. Они по-прежнему должны вносить авансы до 25 числа месяца, следующего за отчетным кварталом.

Особенности декларации, заполняемой ИП, заключаются в том, что:

- на титульном листе 3-НДФЛ у ИП указывается категория налогоплательщика — 720;

- обязательным к заполнению помимо титульного листа и разделов 1, 2 является приложение 3.

Доходы и расходы ИП в целях исчисления налоговой базы от предпринимательства определяются с учетом положений гл. 25 НК РФ. Обоснованность расходов должна удовлетворять требованиям ст. 252 НК РФ. При этом ИП может воспользоваться предусмотренными гл. 23 НК РФ вычетами: стандартным, социальным, имущественным, профессиональным и инвестиционным.

В какой срок проводится камеральная проверка 3-НДФЛ, поданная ИП? Меняется ли срок проверки в случае подачи уточненки? Как ИП заполнить и подать декларцию 3-НДФЛ? Ответы на эти и другие вопросы можно найти в Готовом решении от КонсультантПлюс. Получите пробный доступ и бесплатно изучите авторитетное мнение экспертов.

Согласно ст. 229 НК РФ крайний срок представления декларации 3-НДФЛ — 30 апреля года, наступающего за отчетным. Нарушение этого срока приведет к применению ответственности по ст. 119 НК РФ — штрафу в размере 5–30% от неуплаченной суммы, но не менее 1 000 руб.

За 2022 год подать декларацию следует до 02.05.2023 с учетом переноса с 30.04.2022, которое является воскресеньем.

Если в поданной декларации обнаружена ошибка, отчет можно уточнить. Подробнее об этом – в статье «Особенности уточненной налоговой декларации 3-НДФЛ».

Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

Если индивидуальный предприниматель применяет УСН или иной спецрежим, он освобожден от уплаты НДФЛ, если получает доход от бизнеса. Однако есть обстоятельства, при которых ИП все-таки должен подавать 3-НДФЛ, а именно если:

- в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого срецрежима, при этом предпринимателю придется отчитываться уже по ОСНО и представлять 3-НДФЛ;

- ИП реализует свое недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- ИП получил от организации денежные средства как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом).

- он выиграл в лотерею;

- получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- ему выплачены дивиденды.

Если возникли обстоятельства, приведенные в перечне, ИП придется отчитаться в налоговую инспекцию как физлицу и внести соответствующие суммы налога в бюджет до 15 июля.

Уплатить налог за 2022 год следует до 17.07.2023 г. (с учетом переноса с 15.07.2023 – субботы).

Может ли налоговая наказать за непредставление 3-НДФЛ, читайте в материале «Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ?».

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Получите бесплатно пробный доступ к КонсультантПлюс и в системе вы найдете примеры заполнения 3-НДФЛ на все случаи жизни, например, для получения вычета при покупке жилья или при его продаже и др.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Итоги

ИП, не применяющий какой-либо из спецрежимов, обязан исчислять и уплачивать НДФЛ от доходов, полученных в результате предпринимательства. Декларируются такие доходы ежегодно в специальном отчете (декларации) 3-НДФЛ. Форма 3-НДФЛ у ИП и физлиц одинакова, но заполняют они в ней (помимо обязательных) разные листы.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Вот случаи, когда предприниматель должен сдать 3-НДФЛ:

- Он работает на общей системе налогообложения (ОСНО), тогда декларацию сдает по итогам года: показывает в ней заработанные деньги и расходы. Если бизнес был «на стопе» и доходов нет — составляет нулевую декларацию.

- ИП работал на спецрежимах: УСН или патенте — но в течение года утратил право применять эти режимы из-за превышения лимитов по выручке или наемному персоналу. Тогда он считается плательщиком ОСНО: в случае УСН — с начала квартала, в котором произошло превышение, в случае патента — с начала действия патента. За весь период, когда ИП в году должен применять ОСНО, и сдается форма 3-НДФЛ.

- ИП работал только на патенте и в течение года совершил операцию, которая не соответствует купленному патенту: скажем, предприниматель с патентом на розничную торговлю сделал оптовую поставку. По этой операции придется уплатить налоги в рамках ОСНО и отчитаться по ним формой 3-НДФЛ.

- Предприниматель в качестве физлица продал машину, квартиру или дом. Тогда декларацию 3-НДФЛ надо сдать, даже если ИП планомерно работает на УСН или патенте. А если он работает на ОСНО, то свои личные доходы покажет в декларации рядом с предпринимательскими, но под другими кодами.

Разберем ситуации, когда предприниматели на разных системах налогообложения должны сдать форму.

3-НДФЛ для ИП на УСН

Упрощенцы в общем случае декларацию не сдают. Но ее придется заполнить и отправить:

- если утрачено право работать на УСН и предприниматель слетел на ОСНО;

- если ИП взял займ, по которому возникает материальная выгода (скажем, беспроцентный займ от компании);

- если ИП как физлицо проводил сделки с имуществом, которым владеет менее 3 лет, или у него возникло право на имущественный или социальный вычет как у физлица, и он хочет его получить.

3-НДФЛ для ИП на патенте

Патентщики тоже обычно не сдают декларацию, но оформляют ее в таких случаях:

- при утрате права на патент, когда предприниматель слетел на ОСНО;

- при совмещении патента и ОСНО — тогда декларацию составляют только по доходам от деятельности на общей системе;

- если ИП как физлицо проводил сделки с имуществом, которым владеет менее 3 лет, или у него возникло право на имущественный или социальный вычет как у физлица, и он хочет его получить.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы.

Попробовать бесплатно

3-НДФЛ для ИП на ОСНО

Все ИП на ОСНО сдают декларацию 3-НДФЛ — это обязательно. При сделках с личным имуществом, не вовлеченным в бизнес, и праве на имущественные или социальные вычеты в декларации просто заполняют дополнительные строки по другим кодам. Сдавать разные 3-НДФЛ по предпринимательской деятельности и доходам/расходам физлица не нужно.

Нулевая 3-НДФЛ для ИП

Если не ведется деятельность, если не получил чистой прибыли или получил убыток, если у него не было операций с личным имуществом и нет права на вычеты, ИП все равно должен сдать декларацию 3-НДФЛ.

Нулевку оформить легко: заполняется титульный лист и разделы 1-2. При отсутствии деятельности ячейки, в которые вписывают доходы, расходы и другие значения, нужно перечеркнуть.

Правила для расчета подоходного налога от доходов предпринимательской деятельности — те же самые, что и для расчета налога на прибыль для организаций. Они прописаны в гл. 25 НК РФ. Платить налог нужно суммы доходов, уменьшенной на расходы.

Доходы при расчете НДФЛ

В декларацию включают все доходы от предпринимательской деятельности без НДС: выручка от продажи товаров и услуг, сдачи в аренду помещений и техники, проценты по займам и пр. Весь налоговый период ИП заносит доходы в Книгу учета доходов и расходов, а потом вписывают суммы в декларацию.

Не все поступления на расчетный счет ИП считаются доходом. Скажем, возврат излишне уплаченных сумм, возвраты займов не попадают в КУДиР. А есть доходы, которые не проходят через банк, но их тоже включают в базу для расчета налога: например взаимозачеты. Доходы в натуральной форме тоже учитывают. Если заказчик частично или полностью расплатится продукцией или услугами, нужно будет рассчитать доход по рыночным ценам.

Некоторые доходы не облагаются НДФЛ (ст. 217 НК РФ): это пособия и субсидии от государства. Но надо делать различие между ИП и его деятельностью и его операциями как физлица.

Например, в списке необлагаемых доходов есть деньги от продажи автомобилей или недвижимости, которые находятся в собственности более 3 лет. Это положение распространяется только на физлиц. Если же ИП продаст машину, которую использовал в бизнесе для грузоперевозок или доставки заказов, такой доход придется включить в базу для расчета налога. С другой стороны, ИП может работать по трудовому договору в компании, тогда свой доход от трудовой деятельности он не включает в 3-НДФЛ, потому что подоходный налог уже удержал и уплатил в бюджет работодатель.

ИП на ОСНО считают доходы нарастающим итогом с начала года и применяют кассовый метод учета, так что дата поступления дохода — это день прихода денег на расчетный счет или в кассу. Если доход натуральный, то дата поступления — это дата акта передачи имущества.

Сдавать отчетность проще в веб-сервисе, который сам заполнит формы и проверит их перед отправкой.

Узнать больше

Расходы при расчете НДФЛ

Доходы от деятельности ИП может уменьшить на профессиональные налоговые вычеты — то есть все расходы в бизнесе без НДС: на аренду, зарплату, сырье и материалы, другие уплаченные налоги (транспортный, имущественный), взносы за себя и сотрудников. Состав расходов тоже определяют, как и при расчете налога на прибыль организаций.

Для признания расходов нужно выполнить два условия:

- расход должен быть оформлен с помощью первичных документов;

- цель такого расхода — получение дохода в будущем.

Если в течение года у ИП мало расходов или по ним нет документов, к вычету можно просто принять 20 % от суммы всех доходов (п. 1 ст. 221 НК РФ). Но нельзя одновременно применять вычет по расходам и 20 % вычет — придется выбрать что-то одно.

А еще ИП на общей системе может уменьшить доход на вычеты физлиц — стандартные, имущественные, социальные (ст. 218, 219, 220 НК РФ): например расходы на лечение, собственное образование и обучение детей, покупку недвижимости. Они действуют помимо профессиональных вычетов. Для их применения не требуется заявление, достаточно отразить эти вычеты в декларации.

Декларацию 3-НДФЛ за 2021 год предприниматель должен сдать до 4 мая 2022: стандартный срок сдачи декларации 30 апреля приходится на выходной, значит сдвигается на ближайший рабочий день. Если же ИП прекратил деятельность в течение года, сдать декларацию нужно в течение 5 дней после появления записи в ЕГРИП о снятии с учета (п. 3 ст. 229 НК РФ).

Налог по итогам года уплачивают не позднее 15 июля следующего года (ст. 227 НК РФ). Например, НДФЛ за 2021 год нужно было уплатить до 15 июля 2022.

Но в течение года предприниматель должен рассчитывать и уплачивать авансы по налогу. Это делают по итогу первого квартала, полугодия, 9 месяцев — не позднее 25 числа в месяц после завершения квартала.

Если налог или аванс не перечислить в срок, ФНС начислит пени (ст. 75 НК РФ).

Авансы по НДФЛ и налог за год можно по-разному уменьшать на вычеты. Авансовые платежи сокращают только на профессиональные и стандартные вычеты. Годовой налог можно сократить также на имущественные и социальные вычеты.

С 2021 года для ИП и физлиц применяется прогрессивная ставка НДФЛ (ст. 225 НК РФ):

- если налоговая база составляет до 5 млн рублей включительно — действует ставка 13 %;

- если налоговая база выше 5 млн рублей — НДФЛ составляет 650 000 рублей + 15 % от суммы превышения.

Пример. ИП Васильев заработал за год 10,4 млн рублей — это доходы за вычетом расходов. Значит в какой-то момент доходы ИП превысили лимит в 5 млн рублей, и налог с этого момента нужно было рассчитывать по повышенной ставке. Напомним, доходы и расходы считают нарастающим итогом.

| Месяц | Доходы | Расходы | Разница | Налог |

| январь | 1 800 000 ₽ | 700 000 ₽ | 1 100 000 ₽ | 1 100 000 * 13 % = 143 000 ₽ |

| февраль | 3 500 000 ₽ | 1 500 000 ₽ | 2 000 000 ₽ | 2 000 000 * 13 % = 260 000 ₽ |

| март | 4 600 000 ₽ | 2 000 000 ₽ | 2 600 000 ₽ | 2 600 000 * 13 % = 338 000 ₽ |

| апрель | 6 300 000 ₽ | 3 000 000 ₽ | 3 300 000 ₽ | 3 300 000 * 13 % = 429 000 ₽ |

| май | 8 000 000 ₽ | 3 600 000 ₽ | 4 400 000 ₽ | 4 400 000 * 13 % = 572 000 ₽ |

| июнь | 9 700 000 ₽ | 4 700 000 ₽ | 5 000 000 ₽ | 5 000 000 * 13 % = 650 000 ₽ |

| июль | 11 400 000 ₽ | 5 600 000 ₽ | 5 800 000 ₽ | 650 000 + (5 800 000 — 5 000 000) * 15 % = 770 000 ₽ |

| август | 13 000 000 ₽ | 6 500 000 ₽ | 6 500 000 ₽ | 650 000 + (6 500 000 — 5 000 000) * 15 % = 875 000 ₽ |

| сентябрь | 14 800 000 ₽ | 7 200 000 ₽ | 7 600 000 ₽ | 650 000 + (7 600 000 — 5 000 000) * 15 % = 1 040 000 ₽ |

| октябрь | 16 500 000 ₽ | 8 000 000 ₽ | 8 500 000 ₽ | 650 000 + (8 500 000 — 5 000 000) * 15 % = 1 175 000 ₽ |

| ноябрь | 18 300 000 ₽ | 8 900 000 ₽ | 9 400 000 ₽ | 650 000 + (9 400 000 — 5 000 000) * 15 % = 1 310 000 ₽ |

| декабрь | 20 000 000 ₽ | 9 600 000 ₽ | 10 400 000 ₽ | 650 000 + (10 400 000 — 5 000 000) * 15 % = 1 460 000 ₽ |

По таблице видим, что превышение лимита произошло в июле, тогда же ИП начал применять новую ставку для расчета налога. В течение года он должен уплатить авансы, рассчитанные по итогам кварталов, а по итогам года — остаток налога:

- за 1 квартал — 338 000 ₽ до 25 апреля;

- за полугодие — 650 000 — 338 000 = 312 000 ₽ до 25 июля;

- за 9 месяцев — 1 040 000 — 650 000 = 390 000 ₽ до 25 октября;

- за год — 1 460 000 — 1 040 000 = 420 000 ₽ до 15 июля следующего года.

Авансовые платежи по НДФЛ и годовой налог с доходов от бизнеса по-разному уменьшаются на вычеты. Авансовые платежи уменьшаются только на стандартные и профессиональные вычеты. Налог по году можно уменьшить еще и на имущественные и социальные вычеты.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

За несдачу декларации в срок на ИП могут наложить штраф (п. 1 ст. 119 НК РФ). Минимальный штраф — 1 000 ₽, а если предприниматель еще и не уплатил налог, то штраф составит 5 % от суммы неуплаты за каждый день просрочки, но в целом не более 30 %.

Если с декларацией опоздали на 20 рабочих дней и более, ФНС может заблокировать расчетный счет.

Скачайте образец заполнения декларации

Сдают 3-НДФЛ в свою налоговую по прописке. Порядок заполнения полностью приведен в Приказе ФНС от 15 октября 2021 №ЕД-7-11/903@. В большинстве случаев требуется заполнить титульный лист, разделы 1, 2, приложение 3 и расчет к нему.

На бумаге можно отчитаться, только если у ИП не более 100 сотрудников (п. 3 ст. 80 НК РФ). В этом случае декларацию лично приносят в ФНС, МФЦ или отправляют почтой (ценное письмо с описью вложения).

Форму заполняют в рублях и копейках, а налог показывают в целых рублях, округляя по арифметическим правилам: сумму менее 50 копеек отбрасывают, а сумму 50 и более копеек округляют в большую сторону.

Титульный лист

На титульнике заполняют все обычные для него поля: ИНН, номер корректировки, налоговый период и отчетный год, код вашей инспекции.

Код страны для гражданина России — 643, а код категории налогоплательщика у ИП — 720.

Раздел 1

Первый раздел посвящен налогу к уплате или возврату, его заполняют на основании раздела 2:

- в п. 1 раздела указывают НДФЛ по доходам от продажи частного имущества или налог к возврату, удержанный работодателем;

- в п. 2 раздела указывают интересующий нас НДФЛ по деятельности ИП.

Раздел заполняют в разрезе ОКТМО и КБК, если кодов несколько — заполняют для каждого свой лист раздела. ОКТМО по деятельности ИП указывают то, к которому предприниматель относится по прописке.

Раздел 2

Во втором разделе показывают расчет налоговой базы и затем суммы НДФЛ. Его заполняют на основании приложения 3, в разрезе кодов вида доходов. Если у ИП несколько кодов, для каждого берется новый лист раздела. Например, доходы от предпринимательской деятельности проходят по коду 07, а доходы от продажи личного имущества — по коду 18, доходы от операций с ценными бумагами — по коду 03 (для этого вида доходов есть отдельная строка 050 в разделе).

Аккуратно заполняйте сроки. При расчете налоговой базы с деятельности поверьте, чтобы значение в строке 060 было равно сумме строк 061 и 062. При декларировании доходов от продажи имущества строка 060 должна равняться строке 063.

Приложение 3

В Приложении 3 фиксируют все ключевые показатели: доходы от деятельности ИП, профессиональные вычеты, авансы по налогу. Приложение заполняют в разрезе кодов видов деятельности: если их несколько, берут несколько листов. Код предпринимательской деятельности — 01.

Само Приложение 3 заполняется на основании таблицы 6-1 КУДиР:

- в строку 030 Приложения вносят значение «Итого доходов» из таблицы 6-1 КУДиР;

- в строку 041 — «Материальные расходы»;

- в строку 042 — «Суммы амортизации по амортизируемому имуществу»;

- в строку 043 — «Расходы на оплату труда»;

- в строку 044 — «Прочие расходы»;

- в строку 040 — «Итого расходов».

Следите за правильностью заполнения, чтобы у вас приняли декларацию с первого раза. Чтобы упростить работу — заполняйте декларацию в бухгалтерском сервисе, который поможет внести все данные и проверит форму перед отправкой.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Из нашей статьи вы узнаете:

3-НДФЛ — налоговая декларация, которую сдают ИП на ОСНО. Также эту декларацию сдают адвокаты, нотариусы и другие граждане, самостоятельно получившие доход в истёкшем году. Стандартная ставка налога — 13%, по ней облагаются все доходы ИП, полученные от предпринимательской деятельности. Расскажем, как происходит сдача 3-НДФЛ ИП в 2022 году.

Скачать бланк 3-НДФЛ для ИП

Кто сдаёт 3-НДФЛ в 2022 году

Декларацию 3-НДФЛ сдают при получении дохода, с которого необходимо уплатить налог, или для возврата части налога, ранее уплаченного в бюджет.

Согласно НК РФ, по итогам года отчитаться по форме 3-НДФЛ должны:

- ИП на ОСНО;

- адвокаты и нотариусы, учредившие частные кабинеты;

- главы фермерских хозяйств;

- налоговые резиденты РФ, получившие в отчётном году доход в других странах, то есть лица, которые фактически проживали на территории России не менее 183 дней в году, но получали средства из иностранных источников за её пределами;

- граждане, получившие доход от сдачи своего имущества в аренду или от выполнения договоров ГПХ (при условии, что заказчик не исполнил обязанность налогового агента). Кроме того, 3-НДФЛ подаётся при продаже имущества.

Декларировать получение доходов при продаже имущества нужно всегда, а платить налог — нет. Это надо сделать только в том случае, если налогоплательщик владел имуществом менее трёх лет.

Что касается объектов недвижимости, то заплатить подоходный налог необходимо при продаже квартиры или дома, если:

- они находились в собственности менее 5 лет, если она приобретена после 1 января 2016 года;

- они находились в собственности менее 3 лет, если имущество куплено до 1 января 2016 года либо получено по наследству, в дар, по договору пожизненного содержания с иждивением, в результате приватизации.

Граждане, которые выиграли в лотерею или на спортивных тотализаторах, тоже уплачивают налог от суммы своего выигрыша. Но в этом случае налоговыми агентами являются организаторы данных акций и розыгрышей, которые выплатили им сумму выигрыша. Если подарок получен в натуральной форме, победитель уплачивает налог с него самостоятельно. В этом случае ему следует заполнить и сдать форму 3-НДФЛ.

3-НДФЛ за 2021 год могут не сдавать те, чей доход от продажи имущества меньше, чем имущественный вычет. При расчёте НДФЛ учитывайте такие вычеты (ч. 2 ст. 220 НК РФ):

- 1 000 000 рублей — имущественный вычет при продаже жилой недвижимости, которой владели менее трёх (для некоторых групп – пяти) лет;

- 250 000 рублей — вычет от продажи иного недвижимого имущества, которым владели меньше минимального срока владения объектом;

- 250 000 рублей — вычет от продажи недвижимости (кроме акций и ценных бумаг), которой владели менее трёх или пяти лет.

Если ИП не вёл деятельности в отчётном периоде и не получил доходов, но при этом не снялся с учёта в налоговой, ему всё равно нужно сдать 3-НДФЛ. Нулевая декларация 3-НДФЛ для ИП будет состоять из титульного листа, разделов 1 и 2.

ИП на УСН или другом спецрежиме не платит НДФЛ, если получает доход от бизнеса. Но есть исключительные случаи:

- если в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого спецрежима и перешёл на ОСНО;

- если ИП продаёт своё недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- если ИП получил от организации деньги как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом);

- если он выиграл в лотерею;

- если ИП получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- если ему выплачены дивиденды.

Если возникли обстоятельства, приведённые в перечне, ИП придётся уплатить подоходный налог и сдать 3-НДФЛ.

3-НДФЛ ИП: срок сдачи в 2022 году

Декларацию сдают до 30 апреля года, следующего за отчётным

Сдать 3-НФДЛ за 2021 год необходимо до 30 апреля 2022 года. Но в этом году 30 апреля выпадает на субботу, а затем начинаются майские каникулы, поэтому срок сдачи переносится на первый рабочий день после праздников — 4 мая. А уплатить налог необходимо до 15 июля 2022 года.

Что является доходом ИП на ОСНО для 3-НДФЛ

Заполняя 3-НДФЛ за год, ИП учитывает все доходы за исключением тех, что не облагаются налогом.

Доходом предпринимателя на ОСНО считаются все поступления от реализации товаров, выполнения работ и оказания услуг — на расчётный счёт и в кассу предпринимателя. Доходы могут быть получены в денежной и натуральной форме.

Датой получения дохода в денежной форме считается день поступления денежных средств на расчётный счёт или в кассу предпринимателя, а датой получения дохода в натуральной форме — день передачи товаров, работ, услуг.

На все полученные доходы ИП на ОСНО оформляет документы: накладная или акт, счёт-фактура.

К доходам, которые не облагаются налогом, относятся:

- государственные пособия (за исключением больничного пособия);

- компенсации, выплачиваемые в соответствии с законодательством России (федеральным, региональным или местным);

- гранты;

- компенсации расходов, понесённых в рамках договоров ГПХ на безвозмездное выполнение работ (оказание услуг);

- доходы от реализации заготовленных дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов;

- доходы от продажи жилых домов, квартир, комнат, садовых домов или долей в них, а также транспортных средств, которые использовались в предпринимательской деятельности. Освобождение от НДФЛ действует, если такое имущество находилось в собственности предпринимателя в течение минимального срока;

- некоторые виды подарков в денежной и натуральной формах;

- суммы, полученные из бюджета на возмещение затрат (части затрат) на уплату процентов по займам (кредитам);

- единовременная помощь на бытовое обустройство начинающему фермеру, выплаченная за счёт бюджетных средств после 1 января 2012 года.

Если ИП совмещает предпринимательскую деятельность и работу по найму, в декларацию 3-НДФЛ заработная плата не включается.

Что считается расходами ИП на ОСНО

Расходами считаются любые затраты по бизнесу. Это может быть аренда, покупка материалов, оплата коммунальных услуг, услуг связи и прочее. Если у предпринимателя есть сотрудники, можно учитывать расходы по их заработной плате и начисленным страховым взносам. Это выгодно — из доходов минусуются расходы и НДФЛ платится с чистой прибыли.

Если расходов мало или расходные документы не сохранились, можно воспользоваться вычетом по нормативу. Он составляет 20% от всей суммы доходов за календарный год (абз. 5 ст. 221 НК РФ).

Кроме того, предприниматель на ОСНО при расчёте налога может воспользоваться налоговыми вычетами, которые положены физическому лицу — имущественный, стандартный, социальный.

Но некоторые расходы нельзя поставить к вычету. К ним относятся: земельный налог, НДС, безнадёжные долги, налог на имущество, расходы на покупку земельных участков и полисы ОСАГО.

Форма 3-НДФЛ для ИП на ОСНО в 2022 году

Новая форма 3-НДФЛ утверждена Приказом ФНС России от 15 октября 2021 года № ЕД-7-11/903@. Документ вступил в силу 1 января 2022 года, значит, применять обновлённую форму необходимо с отчёта за 2021 год. Изменения связаны с введением новой ставки для доходов, превышающих 5 млн рублей за год и упрощением порядка получения налоговых вычетов.

Отчёт включает в себя титульный лист и два основных раздела. Первый раздел заполняют все. Второй раздел и 8 приложений к нему заполняются только в том случае, если есть сведения, которые в них следует указывать, в зависимости от статуса налогоплательщика.

Что нового в форме 3-НДФЛ в 2022 году:

- изменились штрихкоды разделов и приложений;

- из титульного листа убрали информацию о дате и органе, выдавшем паспорт, месте рождения налогоплательщика;

- обновлён раздел 2:

- сведения указываются в разрезе видов доходов, а не ставок, как ранее;

- объединены коды видов доходов от источников в РФ и за её пределами (ранее это были две разные таблицы);

- появились новые строки для доходов, облагаемых по разным ставкам;

- обновлены приложения 1 и 2;

- отдельный расчётный лист к приложению 3 «Расчёт авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ» убрали, а сведения из него перенесли в само приложение 3;

- в приложение 5 добавлены строки для инвестиционного вычета;

- приложение 7 дополнили строками для отражения налогового вычета, полученного в упрощённом порядке.

Далее рассмотрим, как заполнить З-НДФЛ ИП за 2021 год.

Отчитываться по форме 3-НДФЛ удобнее и быстрее в электронном виде. «Калуга Астрал» предлагает клиентам несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

3-НДФЛ: образец заполнения для ИП

Разберём подробно, как правильно заполнить декларацию 3-НДФЛ для индивидуального предпринимателя.

Титульный лист

Заполнение 3-НДФЛ ИП на ОСНО начинается с титульного листа. В пункте «ИНН» на титульном и всех остальных листах указывают корректный идентификационный номер налогоплательщика. Если отчёт сдаётся впервые, то в графе «Номер корректировки» следует указать «0–», а если сдаётся исправленный документ, то ставится порядковый номер исправления. В графе «Налоговый период (код)» ставится код отчётного периода, для годовой отчётности это код 34. Если декларация сдаётся не за год, то указывают такие значения:

- первый квартал — 21;

- полугодие — 31;

- девять месяцев — 33.

Поле «Отчётный налоговый период» предназначено для указания года, доход за который декларируется. Кроме того, следует правильно заполнить графу «Предоставляется в налоговый орган (код)». В неё вписывается четырёхзначный номер налогового органа, в котором налогоплательщик состоит на учёте. В этом коде первые две цифры — это номер региона, а последние — код инспекции ФНС.

Затем указывается код категории налогоплательщика. Все используемые значения приведены в приложении № 1 к порядку заполнения отчёта. Вот некоторые из них:

- ИП — 720;

- нотариус — 730;

- адвокат — 740;

- физические лица без статуса ИП — 760;

- фермер — 770.

О себе налогоплательщик сообщает следующие сведения: фамилию, имя, отчество, дату рождения (полную), паспортные данные. Коды для указания вида документа, удостоверяющего личность, приведены в приложении № 2 к порядку заполнения отчётной формы.

Поле «Статус налогоплательщика» предназначено для обозначения резидентства, цифра 1 в нём означает, что налогоплательщик — резидент РФ, а цифра 2 — нерезидент РФ. Также на титульном листе указывают общее число листов в отчёте, ставят подпись и дату его заполнения.

Если отчёт сдаётся через представителя, то указываются его полные данные и прикладывается копия документа, подтверждающего его полномочия. При заполнении этого раздела обратите внимание на указание правильного КБК для уплаты налога и его тип. Указывать ФИО представителя следует на каждой странице.

Остальные листы

Из оставшихся листов налогоплательщик заполняет те, для заполнения которых у него есть данные. Обязательным для всех является только заполнение раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета». В нём приводятся соответствующие данные о сумме НДФЛ или вычета. Здесь же указываются суммы авансов, перечисленных ИП в счёт подоходного налога в течение отчётного года.

В разделе 2 проводится расчёт налоговой базы и суммы налога по видам доходов. Здесь же указывается код вида дохода в 3-НДФЛ: все коды приведены в приложении № 3 к Приказу № ЕД-7-11/903@. Доходы от предпринимательской, адвокатской деятельности и частной практики отражаются по коду 07.

Далее заполняется приложение 1 «Доходы от источников в Российской Федерации». В нём предприниматель указывает все источники доходов в России, их реквизиты и суммы, если получил и другое вознаграждение, кроме предпринимательской деятельности.

В аналогичном приложении 2 указывают доходы от источников за пределами РФ, с указанием сумм и полных реквизитов.

Приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики» содержит обобщённую информацию о доходах, полученных от ведения предпринимательской деятельности за отчётный период.

Скачать образец декларации 3-НДФЛ для ИП

Штрафы за несдачу 3-НДФЛ

За неуплату НДФЛ предусмотрен штраф в размере 5% от неуплаченной суммы налога за каждый месяц со дня просрочки, в том числе неполный.

За просрочку или несдачу отчёта, если в нём нет суммы НДФЛ к уплате, сумма штрафа фиксированная — 1000 рублей.

Если налог к уплате есть, то штраф составит до 30% от суммы начисленного налога за всё время просрочки.

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.