Нулевая декларация по налогу на прибыль — это декларация, оформляемая при отсутствии данных по доходам и расходам для ее заполнения. Когда нужно сдавать нулевую декларацию по налогу на прибыль, как ее правильно составить и что будет, если декларация не подана, рассмотрим далее.

В каких случаях сдается нулевая декларация по налогу на прибыль

Обязанность по представлению «прибыльной» декларации не зависит от наличия или отсутствия в конкретном периоде прибыли или суммы налога к уплате (п. 1 ст. 289 НК РФ, письмо Минфина России от 03.02.2015 № 03-02-07/1/4179, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Поэтому налогоплательщик, применяющий ОСН, сдать декларацию должен обязательно, в том числе тогда, когда прибыль равна 0 и налог платить не с чего.

Декларацию по налогу на прибыль за налоговый период 2022 года, а также за периоды 2023 года, подают по обновленной форме в соответствии с редакцией Приказа ФНС от 17.08.2022 № СД-7-3/[email protected] О том, какие изменения в ней произошли, можно узнать из этой статьи.

Возникновение нулевого результата возможно в 2 случаях:

- если деятельность не ведется, в связи с чем нет ни доходов, ни расходов;

- если деятельность осуществляется, но доходы равны расходам и налоговая база в результате получается соответствующей 0.

Нулевой будет декларация, составляемая в первой ситуации. Во второй ситуации данные для заполнения есть, а нулевое значение налога — это всего лишь результат арифметических действий с имеющимися данными.

ВНИМАНИЕ! Декларация по налогу на прибыль заполняется нарастающим итогом. Следовательно, если у вас в одном из отчетных кварталов текущего года были хозоперации, а в отчетном не было ни доходов ни расходов, за текущий квартал декларацю нужно заполнить данными из предыдущего отчетного квартала. Например, в 1 квартале были движения, а во 2-м нет, сумма налога исчисленная по стр.180, 190, 200 будет прежней, а стр.210, 220, 230 за полугодие = стр.180, 190, 200 за 1 кв. + стр.290, 300, 310 за 1 кв.

Если в декларации по прибыли присутствует хотя бы один показатель, например, доходы и расходы, которые равны между собой, то нулевой она уже не будет. Как в этом случае заполнить форму, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

Сроки сдачи нулевой декларации соответствуют обычным для прибыли. С 1 января 2023 года они изменились в связи с переходом на механизм уплаты налоговых обязательств посредством единого налогового платежа:

- до 25 числа месяца, следующего за отчетным периодом,

- до 25 марта для представления годовой формы.

Таким образом, в 2023 году декларацию за 2022 год нужно сдать до 27.03.2022 с учетом переноса крайнего срока с субботы 25-го на понедельник.

Декларацию за отчетные периоды 2023 года нужно подать:

- за 1 квартал 2023 года — не позднее 25 апреля 2023 года;

- за полугодие 2023 года — не позднее 25 июля 2023 года;

- за 9 месяцев 2023 года — не позднее 25 октября 2023 года.

Подробнее про сроки читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

В каком составе сдается нулевая декларация по налогу на прибыль

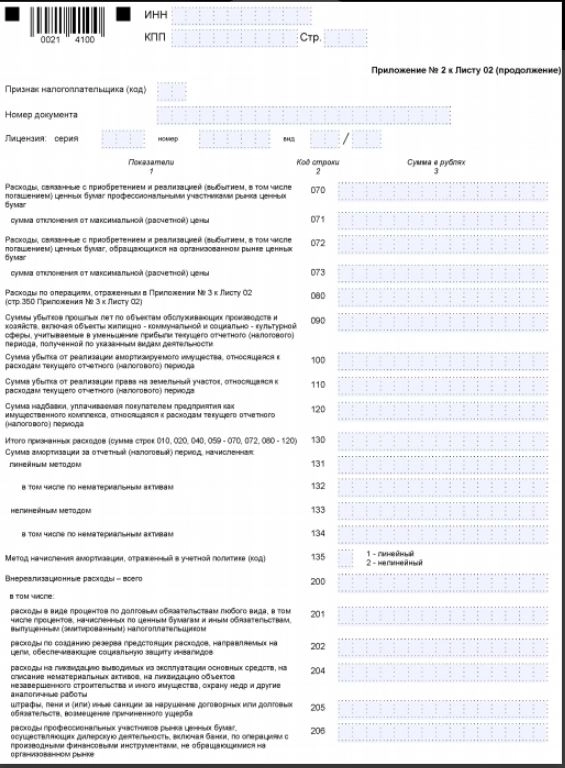

Нулевую декларацию формируют на указанном выше бланке в составе листов, обязательных к сдаче (п. 1.1 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected] в обновленной редакции):

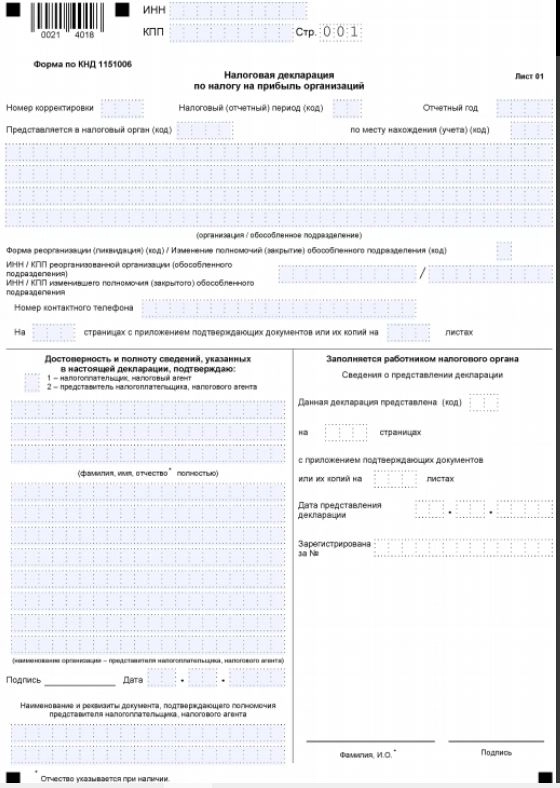

- титульного, заполняемого в общем порядке;

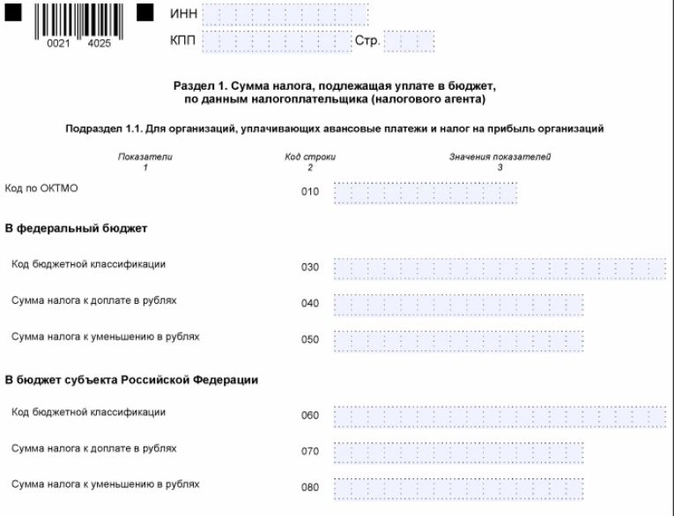

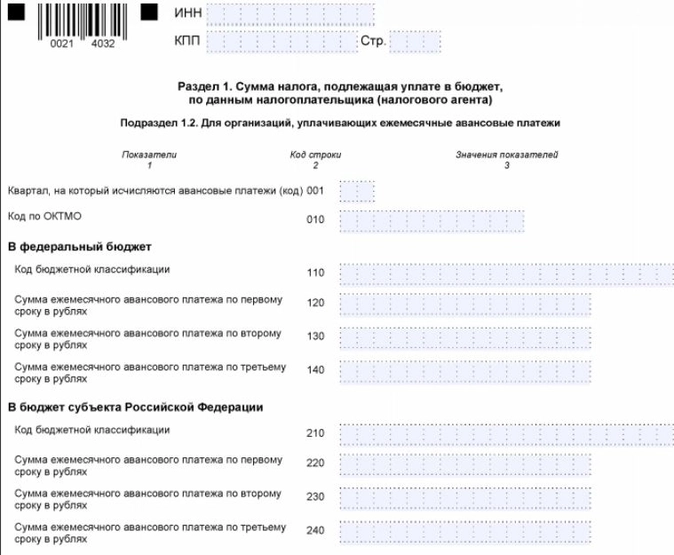

- раздела 1 (подраздел 1.1 или 1.2), в котором помимо ИНН и КПП указывают только коды ОКТМО и КБК, а в полях числовых показателей ставят прочерки;

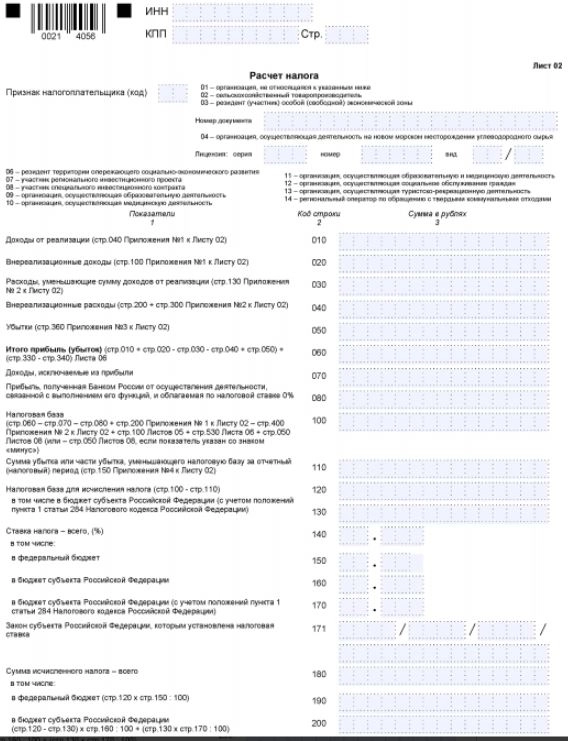

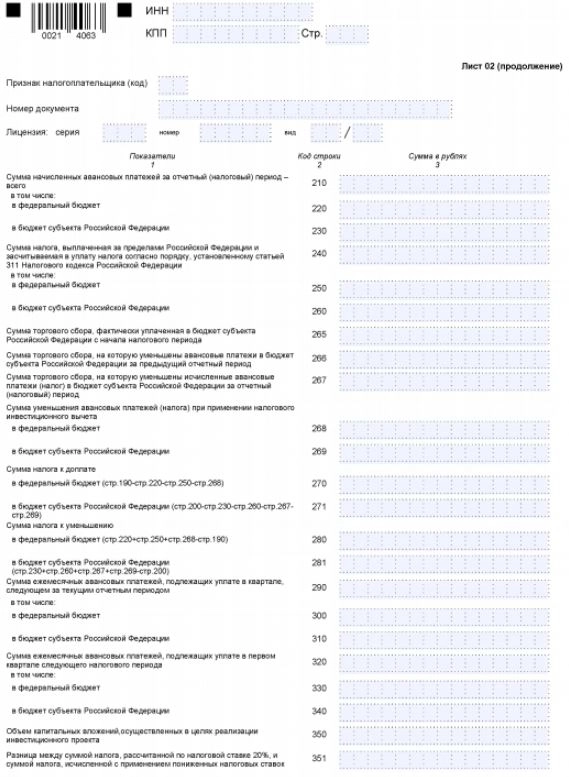

- листа 02 и приложений 1 и 2 к нему — они тоже будут с прочерками.

О бланке декларации и принципах его заполнения читайте здесь.

Проверить, правильно ли вы заполнили нулевую декларацию по налогу на прибыль, поможет Готовое решение от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Кому не нужно сдавать нулевую декларацию по налогу на прибыль

Во-первых, нулевую декларацию по налогу на прибыль не сдают те, кто освобожден от уплаты этого налога. Например, организации на УСН.

Также не сдавать «нулевку» можно, если заменить ее единой (упрощенной) декларацией. Но в этом случае помимо отсутствия объекта обложения у вас не должно быть движения денег по счетам или кассе. Форма единой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. Имейте также в виду, что сдается она не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (абз. 4 п. 2 ст. 80 НК РФ). То есть за 2022 год это 20.01.2023, что гораздо раньше срока подачи нулевки по прибыли.

Подробнее о единой упрощенной декларации читайте в этой статье.

Какая ответственность за непредставление нулевой декларации

Поскольку представление нулевой декларации по налогу на прибыль — обязанность налогоплательщика, за ее несдачу или просрочку возможен штраф по ст. 119 НК РФ. Его размер определяется в процентах от суммы налога, не уплаченной на основании несданной/опоздавшей декларации.

В данном случае сумма налога равна 0, поэтому взыскать с вас могут штраф лишь в минимальном размере — 1000 руб. Но только за годовую декларацию. За декларации по итогам отчетных периодов оштрафуют не более чем на 200 руб. — по ст. 126 НК РФ.

Подробнее об ответственности за неподачу налоговой отчетности читайте в этой статье. О том, как налоговики будут взыскивать недоимки, штрафы и пени с 1 января 2023 года, расскажет другая наша статья.

Итоги

Отсутствие данных для внесения в декларацию или получение нулевой суммы налога к уплате не освобождает плательщика налога на прибыль от сдачи декларации. При отсутствии данных по доходам и расходам для заполнения разделов декларации она считается нулевой. Ее представление осуществляют в обычные для отчетности по прибыли сроки. Ответственность за непредставление нулевой декларации минимальна: штраф 1000 руб. за годовую декларацию и 200 руб. за декларации отчетных периодов.

Добавить в «Нужное»

Нулевая декларация по налогу на прибыль

Организациям на общем режиме налогообложения, у которых в отчетном (налоговом) периоде не было доходов и расходов, учитываемых при расчете налога, все равно нужно отчитаться перед ИФНС. В этом случае по итогам отчетного/налогового периода сдается нулевая декларация по налогу на прибыль (утв. Приказом ФНС от 26.11.2014 № ММВ-7-3/600@).

Скачать бланк декларации можно здесь.

Состав нулевой декларации

Нулевая декларация подается в упрощенном варианте, т. е. не нужно сдавать в ИФНС абсолютно все листы декларации. Состав декларации зависит от выбранного способа уплаты авансовых платежей.

| Состав нулевой декларации | Способ уплаты авансов | |

|---|---|---|

| Только ежеквартальная уплата авансовых платежей | Ежеквартальная уплата с ежемесячным перечислением авансов | Ежемесячная уплата авансов исходя из фактически полученной прибыли |

| По итогам отчетных периодов | Титульный лист, подраздел 1.1 Раздела 1, Лист 02 и приложения № 1 и 2 к этому Листу | — по итогам трех, шести и девяти месяцев: Титульный лист, подраздел 1.1 Раздела 1, Лист 02, приложения № 1 и 2 к Листу 02 — по итогам остальных отчетных периодов: Титульный лист, подраздел 1.1 Раздела 1, Лист 02 |

| По итогам года | Титульный лист, подраздел 1.1 Раздела 1, Лист 02 и приложения № 1 и 2 к этому Листу |

Заполнение декларации

Заполнение нулевой декларации по налогу на прибыль не займет много времени: внесите необходимые данные в Титульный лист, а в других разделах бумажной декларации поставьте прочерки во всех ячейках за исключением строк, в которых указываются ИНН, КПП, номер страницы и дата заполнения.

Руководитель организации подписывает Титульный лист и подраздел 1.1 Раздела 1 декларации, а также ставит дату их заполнения.

См. образец заполнения.

Как подать декларацию

Есть три способа:

- отчетность сдается в ИФНС лично руководителем фирмы или любым ее сотрудником на основании выданной ему доверенности;

- декларация отправляется по почте заказным письмом (с уведомлением и описью вложения);

- декларация представляется по телекоммуникационным каналам связи (ТКС). Причем, если средняя численность работников за предшествующий год превышает 100 человек, то подать нулевую декларацию по налогу на прибыль организация обязана именно этим способом (п. 3 ст. 80 НК РФ).

Сроки представления нулевой декларации по налогу на прибыль

| Способ уплаты авансов | Срок подачи (пп. 3, 4 ст. 289 НК РФ) | |

|---|---|---|

| По итогам отчетных периодов | По итогам года | |

| Только ежеквартальная уплата авансовых платежей | Не позднее 28 числа месяца, следующего за отчетным кварталом | Не позднее 28 марта года, следующего за отчетным |

| Ежеквартальная уплата с ежемесячным перечислением авансов | ||

| Ежемесячная уплата авансов исходя из фактически полученной прибыли | Не позднее 28 числа месяца, следующего за отчетным месяцем |

Иногда срок представления декларации может сдвигаться: если крайний срок приходится на выходной/нерабочий праздничный день. В этом случае отчетность нужно представить в ближайший рабочий день, следующий за этим выходным/праздником (п. 7 ст. 6.1 НК РФ). Например, организациям, представляющим декларации по налогу на прибыль ежемесячно, за январь 2016 г. нужно отчитаться не позднее 29 февраля 2016 г., поскольку 28 февраля — воскресенье.

Штраф за несдачу в срок нулевой декларации

| За какой период сдается декларация | Размер штрафа |

|---|---|

| За отчетный период | 200 руб. (п. 1 ст. 126 НК РФ, Письмо ФНС от 30.09.2013 № СА-4-7/17536) |

| По итогам года | 1000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 № 03-02-08/47033) |

При нарушении срока подачи нулевой декларации по итогам года можно рассчитывать на снижение суммы штрафа — если у вас есть смягчающие обстоятельства (п. 1 ст. 112 НК РФ, п. 18 Постановления Пленума ВАС РФ от 30.07.2013 № 57), например, если просрочка составляет всего несколько дней. Для этого нужно вместе с отчетностью сдать в ИФНС письмо, в котором указать имеющиеся смягчающие обстоятельства, в связи с наличием которых вы просите налоговиков об уменьшении штрафа.

См. Калькулятор штрафа за непредставление налоговой декларации.

Иногда инспекторы пытаются оштрафовать на 1000 руб. при несвоевременной сдаче декларации по итогам отчетного периода (например за 1 квартал). Но это незаконно. Если вы попали в подобную ситуацию, напишите жалобу в ИФНС или сразу в УФНС своего региона.

См. Контактные данные ИФНС и УФНС по всем регионам России.

Приостановка операций по счетам за несдачу декларации

При просрочке представления нулевой декларации по налогу на прибыль по итогам года более чем на 10 рабочих дней ИФНС вправе заблокировать банковские счета вашей организации (пп. 1 п. 3 ст. 76 НК РФ).

Если же вы сдали не вовремя декларацию по итогам отчетного периода, то блокировка счета неправомерна (Письмо ФНС от 11.12.2014 № ЕД-4-15/25663). В такой ситуации обязательно напишите жалобу в ИФНС.

См. Контактные данные ИФНС и УФНС по всем регионам России.

Вместо нулевой прибыльной декларации можно сдать другой отчет

При отсутствии деятельности вместо декларации по налогу на прибыль можно подать единую упрощенную декларацию (ЕУД) (утв. Приказом Минфина от 10.07.2007 № 62н). В графе 1 данной декларации укажите «налог на прибыль организаций», в графе 2 — «25», а в графах 3 и 4 — период, за который представляется ЕУД.

Единая упрощенная декларация сдается раньше, чем декларация по налогу на прибыль. Например, за 2015 г. ЕУД нужно представить не позднее 20 января 2016 г., а декларацию по налогу на прибыль — не позднее 28 марта 2016 г.

- Опубликовано 17.03.2023 18:24

- Автор: Administrator

- Просмотров: 3857

Приближается срок сдачи годовой бухгалтерской отчетности, и конечно же у нас всех появляется много вопросов о том, как заполнить ее без ошибок. В этой публикации мы рассмотрим частую ситуацию, когда деятельность в организации по той или иной причине не ведется и выручки в отчетном периоде не было (к примеру, организация в отчетном году только открыта и деятельность на стадии планирования, или, наоборот, в связи с какими-то неблагоприятными событиями, деятельность организации приостановлена). А некоторые расходы есть. Подойдем к этой ситуации с разных сторон: расскажем, как программа формирует такую отчетность, что о ней думают налоговые инспекторы и как бухгалтеру балансировать «между двух огней».

Выручки действительно может не быть, это не редкость. Но это не значит, что и расходов у организации нет: ведь как минимум, ее нахождение по месту регистрации происходит на основании договора аренды, банк взимает ежемесячную комиссию за расчетно-кассовое обслуживание, даже при отсутствии сотрудников кто-то (например, аутсорсинговая компания или ИП-бухгалтер) сдает отчетность. А значит имеют место управленческие и внереализационные расходы.

Сдавать «нулевую» бухгалтерскую отчетность в этом случае согласно законодательства нельзя, так как отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении (согласно положениям ПБУ 4/99 «Бухгалтерская отчетность организации»).

Давайте посмотрим, как заполнить такую отчетность в программе 1С: Бухгалтерия предприятия ред. 3.0 и проверить правильность ее заполнения.

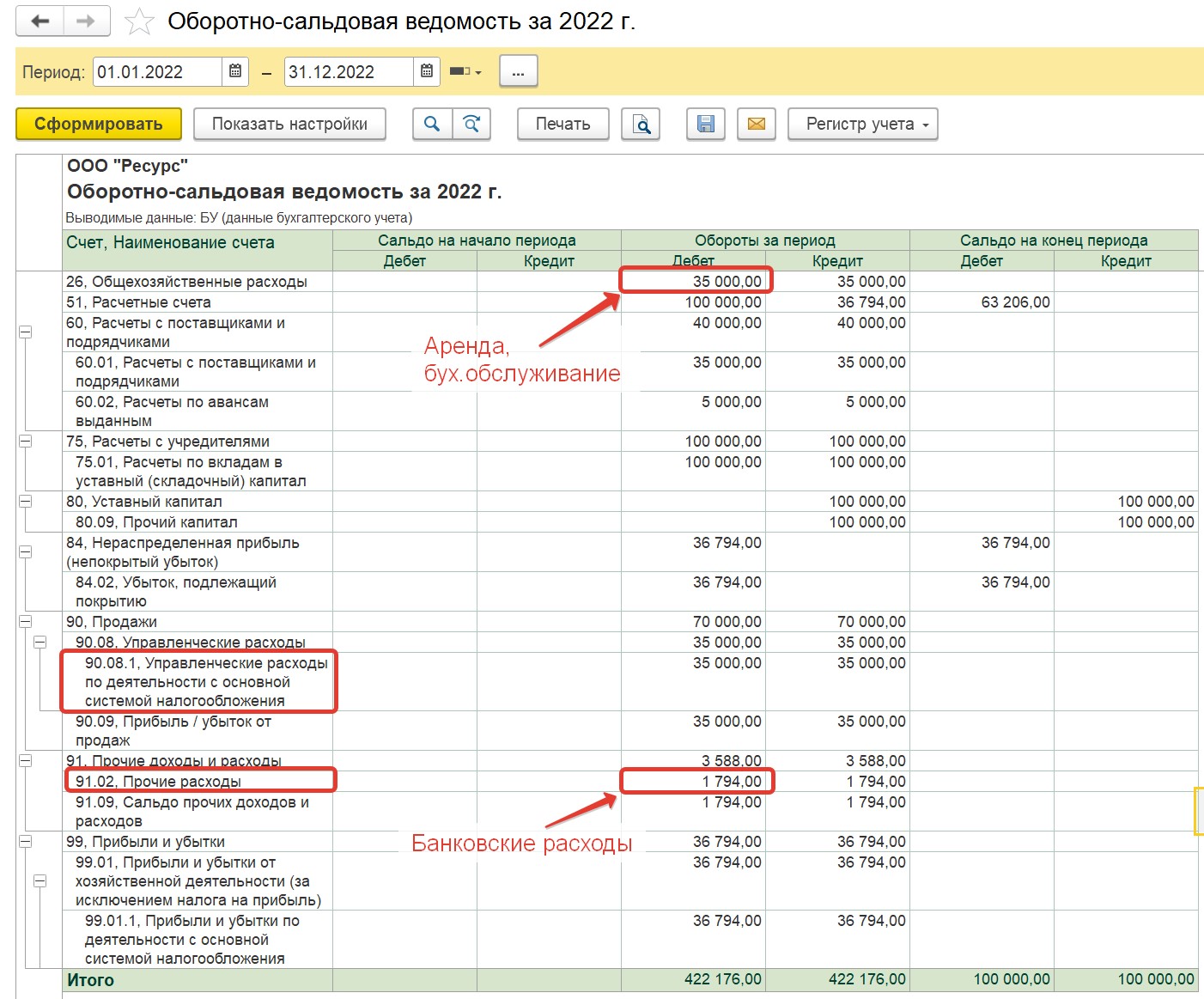

Итак, у нас есть некая организация, которая зарегистрировалась в 2022 г. В течение года у нее были управленческие расходы на аренду офиса, который зарегистрирован в качестве юридического адреса организации, бухгалтерское обслуживание в сумме 35000 рублей, и расходы на расчетно-кассовое обслуживание в сумме 1794 рубля, деятельность не велась, все расходы оплачены за счет взноса учредителя в уставной капитал.

Давайте также примем условие, что счет 26 нашей учетной политике не является основным счетом, на котором отражаются основные расходы, то есть он не формирует прямую себестоимость нашей продукции (например, наша организация создана для производства некой продукции и основной счет учета расходов для нас 20-й).

Сделаем необходимые настройки учетной политики в программе, чтобы эти расходы отражались правильно. Для этого переходим в раздел «Главное» и выбираем вкладку «Учетная политика»:

Далее в пункте «Учет затрат» нажимаем ссылочку «Настроить», после чего выходит небольшое окно, позволяющее нам сделать необходимые настройки.

Мы выбираем счет 20 в качестве основного: ставим напротив него галочку и нажимаем кнопку «Использовать как основной», а также ставим галочку напротив счета 26.

Закрываем это окно, нажав кнопку «Ок», и не забываем сохранить сделанные настройки! Для этого в предыдущем окне нажимаем кнопку «ОК», предварительно выбрав период, с которого эти положения учетной политики должны действовать.

Итак, мы сделали в программе все необходимые настройки, провели все первичные документы и сделали закрытие всех месяцев отчетного года.

В первую очередь нам необходимо проверить правильность отражения всех операций на счетах бухгалтерского учета. Самый удобный способ для этого – сформировать оборотно-сальдовую ведомость по всем счетам бухгалтерского учета за 2022 год.

Сформировав оборотно-сальдовую ведомость, мы видим, что несмотря на то, что деятельность организации вроде бы и не ведется, тем не менее мы видим обороты и остатки не менее чем по восьми счетам бухгалтерского учета.

Мы также видим, что произведенные в отчетном году расходы отражены на правильных счетах (26 и 91), и на конец года эти счета закрыты (по ним нет сальдо). Обращаем также внимание, что согласно условиям нашей учетной политики 26 счет закрыт на субсчет 90.08!

Теперь можно приступать к формированию бухгалтерской отчетности. Переходим в раздел «Отчеты» и выбираем вкладку «Регламентированные отчеты».

По кнопке «Создать» формируем вид отчета «Бухгалтерская отчетность с 2011 года»:

Далее выбираем отчетный период и вид организации:

В открывшейся форме отчета нажимаем кнопку «Заполнить» все отчеты:

Видим, что отчет «Бухгалтерская отчетность с 2011 года» формирует полный комплект бухгалтерской отчетности, состоящий из большого количества отчетов.

Однако, если ваша организация имеет право на упрощенные способы ведения бухгалтерского учета, то можно формировать упрощенную бухгалтерскую отчетность, которая включает только 2 формы: Бухгалтерский баланс и Отчет о финансовых результатах.

Не путайте упрощенные способы ведения учета и упрощенную систему налогообложения (УСН). Это два разных понятия. Право на применение упрощенных способов ведения учета имеют конкретные организации, которые работают на самых разных системах налогообложения. Подробности ищите в видеоуроках нашего закрытого клуба для бухгалтеров.

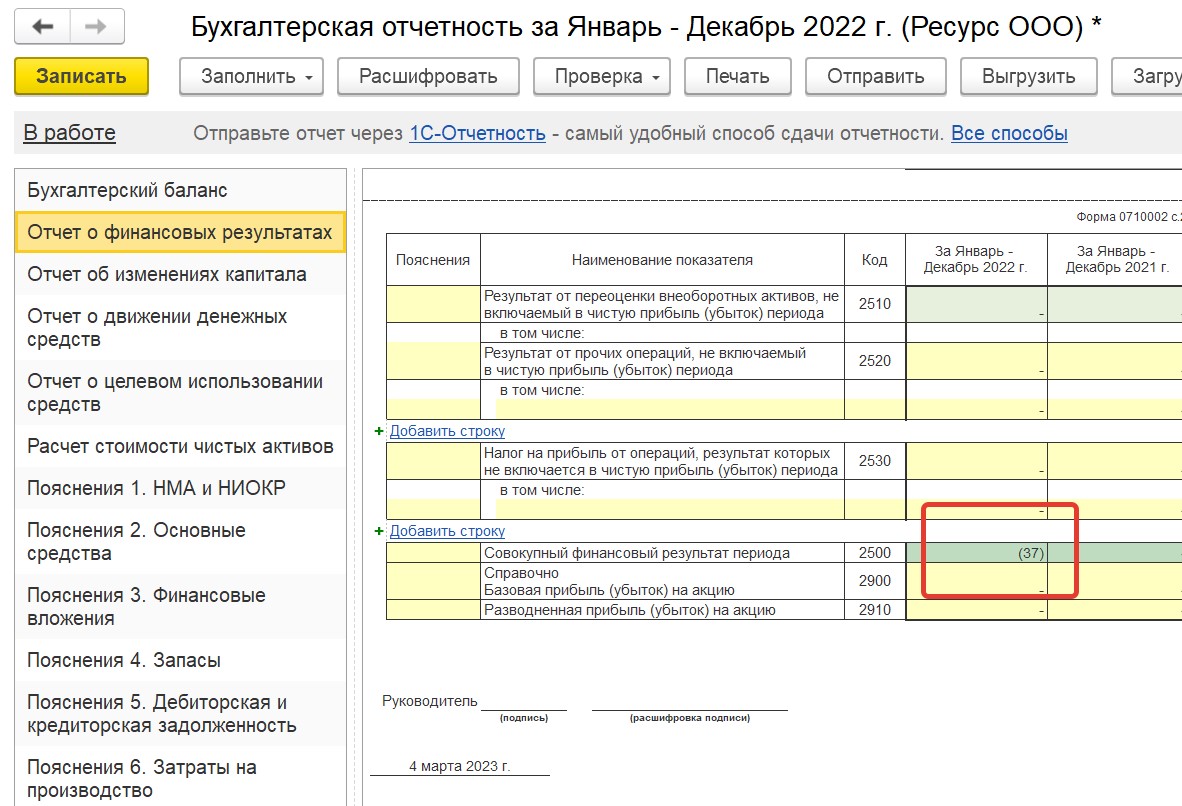

Вернемся к нашему примеру и сначала посмотрим Отчет о финансовых результатах, а потом посмотрим, как он соотносится с показателями Бухгалтерского баланса.

Нажимаем вкладку «Отчет о финансовых результатах»:

Итак, мы видим, что расходы по счету 26 отразились в отчете о финансовых результатах как «Управленческие расходы», что соответствует нашей учетной политике. Расходы на услуги банков отражены по строке «Прочие расходы», что также верно (в соответствии с п.11 ПБУ 10/99 «Расходы организации»).

Доходов за отчетный период в отчете не отражено, по итогам года у нас образовался убыток в сумме 37 тыс. рублей.

Теперь давайте посмотрим, как эти данные отражаются в бухгалтерском балансе.

Убыток, образовавшийся по итогам года, отражается в Пассиве баланса по строке 1370 «Нераспределённая прибыль (непокрытый убыток)». И как мы видим, его сумма соответствует строке 2500 «Отчета о финансовых результатах» и равно 37 тыс. рублей:

Отчетность заполнена в соответствии с фактами хозяйственной жизни и достоверно их отражает.

А теперь давайте посмотрим, как отражена деятельность организации за 2022 год в налоговом учете. Создаем и заполняем декларацию по налогу на прибыль за 2022 год.

Нас интересует лист 02, в котором отражаются данные, используемые при расчете налога на прибыль.

Итак, в декларации мы видим те же самые данные, что и в бухгалтерской отчетности, а именно убыток округленно 37 тысяч рублей. И, казалось бы, можем с чистой совестью сдать эти отчеты в налоговую и радоваться, что наконец вся отчетность за 2022 год сдана.

Однако, согласно п.3 статьи 88 НК РФ, налоговый орган при проведении камеральной налоговой проверки налоговой декларации, в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка. И на практике при получении «убыточной» декларации инспекция обязательно такое требование присылает. А еще нередки случаи, когда инспектор может даже звонить и просить бухгалтера сдать «нулевую» отчетность.

Решение в данной ситуации зависит только от вас.

Как правило, если отчетный год для организации первый, то при грамотном предоставлении пояснений о причине и размерах сформировавшегося убытка, существенных налоговых рисков не будет.

А вот если деятельность организации убыточна и в дальнейшие налоговые периоды, то предоставление налоговой отчетности с убытком несет уже более значительные налоговые риски. Так, если мы с вами обратимся к Концепции системы планирования выездных налоговых проверок которая утверждена приказом ФНС России от 30.05.2007 № ММ-3-06/333@, то мы увидим что в приложении 2 к данному приказу одним из оснований назначения выездной налоговой проверки является отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов (то есть 2-х и более лет).

Что же делать бухгалтеру, чтобы избежать риска?

Самый оптимальный вариант – принять произведенные расходы только в бухгалтерском учете, а к налоговому учету их не принимать, и сдать «нулевую» декларацию по налогу на прибыль. Тогда вероятность того, что у налогового органа будут к вам претензии существенно ниже. Ведь в таком случае, согласно положениям ст. 88 Налогового Кодекса РФ, которая регламентирует проведение камеральных проверок, у налогового органа уже не будет оснований для запроса пояснений, и тем более документов.

Для того, чтобы расходы не принимались в налоговом учете, нужно в документе поступления отнести затраты не на затратный счет (20,23,25,26,44), а на счет прочих расходов (91.02).

Субконто прочих доходов и расходов необходимо выбрать НЕ принимаемое к налоговому учету (то есть выбрать такой вид расходов, котором не установлена галочка НУ):

Тогда, после перепроведения всех документов поступления в бухгалтерском учете все данные о произведенных расходах останутся прежними, а вот в декларацию по налогу на прибыль никаких данных не попадет.

Выбор за вами!

Автор статьи: Евгения Шимова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Какой заполнять бланк

Действующая форма декларации по налогу на прибыль организаций утверждена Приложением № 1 к приказу ФНС России от 23.09.2019 № ММВ-7-3/475. Этим же документом утверждён:

-

порядок заполнения декларации по прибыли (Приложение № 2, далее – Порядок);

-

электронный формат (Приложение № 3).

Официальное название рассматриваемого документа – «Налоговая декларация по налогу на прибыль организаций».

Может так случиться, что у организации за определённые отчетные (налоговые) периоды не было доходов и расходов. В «нулевой» декларации не нужно представлять все листы. Ее состав зависит от способа уплаты авансовых платежей по налогу на прибыль, который применяет организация, и периода, за который надо отчитаться (п. п. 1.1, 1.3 Порядка заполнения декларации по налогу на прибыль).

А вот как заполнять декларацию в 2023 году — вопрос уже другой. Ее опять поменяли. Мы позвали экспертов на курс, чтобы они рассказали, как теперь по новому работать бухгалтерам.

Пока посмотрите в бесплатном уроке, как заполнять платежку по ЕНП.

Смотреть урок

Состав декларации по налогу на прибыль

Сразу скажем, что она имеет сложную структуру: состоит из 9 листов и двух приложений. Сами листы тоже зачастую имеют продолжение и своё приложение.

Свою специфику имеет декларация по налогу на прибыль по консолидированной группе налогоплательщиков (КГН). В ней отражают данные о доходах и расходах каждого участника и в целом по КГН.

В декларацию по налогу на прибыль по КГН необходимо включить (п. 1.13 Порядка заполнения декларации по налогу на прибыль):

титульный лист (лист 01);

-

подраздел 1.1 разд. 1;

-

лист 02;

-

Приложения № 1 и № 2 к листу 02;

-

Приложения № № 6, 6а и 6б к листу 02.

Что заполнять

Как видно из бланка, отдельные листы и части декларации по прибыли заполняют в зависимости от ситуации. Большую их часть в общем случае компании вообще не заполняют.

Обычно в декларацию включают (обязательный минимум):

-

титульный лист;

-

подразделы 1.1 и 1.2 разд. 1;

-

лист 02;

-

Приложения 1 и 2 к листу 02.

Состав декларации также может отличаться в зависимости от периода подачи – за отчетный или налоговый период.

|

СТРУКТУРНАЯ ЧАСТЬ ДЕКЛАРАЦИИ |

ПОЯСНЕНИЕ |

|

Подразделы 1.2 и 1.3 Раздела 1 Приложения № 3, 4, 5 и 7 к Листу 02 Листы 03-09 и Приложение № 1 к Листу 09 Приложения № 1 и 2 к декларации |

Заполняют только:

|

|

Подраздел 1.2 Раздела 1 |

Не заполняют за налоговый период |

|

Приложение N 4 к Листу 02 |

Заполняют только за 1 квартал и налоговый период. |

|

Лист 06 |

Заполняют только НПФ |

|

Лист 07 |

Заполняют при получении целевого финансирования, целевых поступлений и других средств, указанных в п. 1 и 2 ст. 251 НК РФ. И только за налоговый период. |

|

Лист 08 |

Заполняют при самостоятельной (симметричной/обратной) корректировке налоговой базы, налога (убытков). И только за налоговый период. |

|

Лист 09 и приложения к нему |

Заполняют за налоговый период КИК |

По итогам других отчетных периодов (за месяц, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев) организации, уплачивающие авансовые платежи ежемесячно, заполняют:

-

титульный лист (Листа 01);

-

подраздел 1.1 Раздела 1;

-

Лист 02.

Возможно, что по завершении квартала компания утратила основания уплачивать только квартальные платежи. Значит, надо подать декларацию и отразить в ней уже ежемесячные авансы, подлежащие уплате в следующем квартале.

Особая ситуация возникает, когда основания уплачивать только квартальные авансовые платежи вы утратили в IV квартале и начинаете уплачивать ежемесячные авансовые платежи в I квартале следующего года.

При осуществлении соответствующих операций и/или наличии обособленных подразделений они заполняют также подраздел 1.3 Раздела 1, Приложение № 5 к Листу 02 и Листы 03, 04, 05.

Организация с обособленными подразделениями по окончании каждого отчетного и налогового периода заполняет декларацию по организации с распределением прибыли по обособленным подразделениям или по группе обособленных подразделений.

В ИФНС по месту нахождения обособки сдают:

-

титульный лист (Лист 01);

-

подраздел 1.1 Раздела 1;

-

подраздел 1.2 Раздела 1 (при уплате в течение отчетных (налогового) периодов ежемесячных авансов);

-

расчет налога (Приложение № 5 к Листу 02) к уплате по месту нахождения данного обособленного подразделения.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также в сфере игорного бизнеса заполняют по итогам налоговых периодов:

-

титульный лист (Лист 01) с кодом 238 по реквизиту «по месту нахождения (учета) (код)»;

-

подраздел 1.1 Раздела 1;

-

Лист 09 и Приложения № 1 к нему (при необходимости).

Как заполнить декларацию по налогу на прибыль при применении УСН или ЕНВД, разобрано в КонсультантПлюс:

Если вы применяете УСН или уплачиваете ЕНВД, то подавать такую декларацию нужно только при получении отдельных видов доходов, например дивидендов от иностранных компаний, либо если вы – налоговый агент.

Организации, исполняющие обязанности налоговых агентов по исчислению налоговой базы и суммы налога, по удержанию у налогоплательщиков – получателей доходов и перечислению в бюджет налога (налоговые агенты) заполняют Расчет, состоящий из подраздела 1.3 Раздела 1 и Листа 03.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также доходы и расходы которых полностью относятся к игорному бизнесу заполняют по итогам отчетных (налоговых) периодов:

-

титульный лист (Лист 01) с кодом 231 по реквизиту «по месту нахождения (учета) (код)»;

-

подраздел 1.3 Раздела 1;

-

Лист 03.

Также заполняют, если доходы в виде дивидендов выплачивают только физическим лицам – акционерам и/или иностранным организациям.

Расчет не составляют, если выплачиваемые дивиденды полностью подлежат перечислению без удержания налога организациям, признаваемым налоговыми агентами.

Заполнить декларацию по налогу на прибыль при выплате дивидендов нужно в зависимости от того, кто и кому их выплачивает.

Организации, исполняющие обязанности налоговых агентов по НДФЛ заполняют Приложение № 2 к декларации.

Приложение № 2 к декларации сдают только за налоговый период.

Довольно распроcтранённая на практике сделка – продажа основных средств. Как отразить это в декларации по налогу на прибыль, рассказано в КонсультантПлюс:

Отражение операции по продаже основного средства в декларации по налогу на прибыль зависит от того, является оно амортизируемым или относится к имуществу, по которому амортизация не начисляется.

Советы

Начинать заполнение декларации по налогу на прибыль лучше с приложений и листов, где отражают состав доходов и расходов (например, Приложения 1 и 2 к листу 02). Затем – лист 02, где обобщают все показатели, а также разд. 1 с подразделами.

Обратите внимание, что при заполнении разделов декларации по налогу на прибыль под многими строками есть подсказки о том, из чего складывается конкретный показатель и/или какое условие должно соблюдаться. Их мы приводить не будем, т. к. они всегда есть в бланке.

Общие правила заполнения декларации по налогу на прибыль

Составляют нарастающим итогом с начала года.

Все значения стоимостных показателей указывают в полных рублях (кроме Приложения № 2 к декларации):

-

менее 50 копеек – отбрасывают;

-

50 копеек и более – округляют до полного рубля.

Сквозная нумерация с титульного листа (Листа 01) независимо от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним.

Порядковый номер страницы записывают, например, для первой страницы – 001, для двенадцатой – 012.

В каждом поле только один показатель. Исключение – дата (ДД.ММ.ГГГГ) и десятичная дробь (через точку).

Пример

Доля налоговой базы, приходящейся на обособленное подразделение, составляет 56,234%. В декларации он должен выглядеть следующим образом: 56-.234——–.

Для отрицательных чисел – знак минус в первом знакоместе слева.

Текст заполняют заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк.

А вот как заполнять декларацию в 2023 году — вопрос уже другой. Ее опять поменяли. Мы позвали экспертов на курс, чтобы они рассказали, как теперь по новому работать бухгалтерам.

Пока посмотрите в бесплатном уроке, как заполнять платежку по ЕНП.

Смотреть урок

Если для какого-либо показателя не нужно заполнять все знакоместа, то в незаполненных проставляют прочерки.

Пример

Ставка налога на прибыль в размерах 2% и 13,5%:

При распечатке на принтере допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны меняться. Печать шрифтом Courier New 16 – 18 пунктов.

Проставляют усиленную квалифицированную электронную подпись.

Как заполнять правопреемнику

Организация-правопреемник указывает:

-

в титульном листе по реквизиту «по месту нахождения (учета) (код)» – код 215 или 216;

-

в верхней его части – ИНН и КПП организации-правопреемника;

-

в реквизите «организация/обособленное подразделение» – наименование реорганизованной компании или её обособленного подразделения;

-

в реквизите «ИНН/КПП реорганизованной организации (обособленного подразделения)» – ИНН и соответствующий КПП до реорганизации или по месту нахождения обособленных подразделений.

Если декларация не за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации (обособленного подразделения)» прочерки.

Есть ещё детали и особенности, как заполнить декларацию по налогу на прибыль по реорганизуемой организации. Узнайте о них из КонсультантПлюс:

Декларацию за прежнюю организацию заполняйте в общем порядке. Особенности заполнения есть только в титульном листе и в разд. 1.

Заполнение при закрытии обособки

В случае принятия решения о прекращении деятельности (закрытии) своего обособленного подразделения уточненные декларации по нему, а также за последующие (после закрытия) отчетные периоды и текущий налоговый период сдают в налоговый орган по месту нахождения организации. При этом:

-

в титульном листе по реквизиту «по месту нахождения (учета) (код)» – код 223;

-

в верхней части – КПП по месту нахождения организации;

-

по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП, который был присвоен организации налоговым органом по месту нахождения закрытой обособки.

В течение налогового периода руководство компании может принять решение закрыть ту или иную обособку.

Декларацию по закрытому подразделению, а также декларации по действующим подразделениям и по организации вы заполняете с учетом некоторых особенностей. Эти особенности связаны, в первую очередь, с порядком расчета налога при закрытии обособленного подразделения.

Заполнение при новом статусе обособки

По обособленному подразделению, у которого изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ (п. 2 ст. 288 НК РФ), при сдаче уточненной декларации за период, когда оно было ответственным, а к моменту сдачи уточненки таковым не является, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП организации по месту нахождения бывшего ответственного обособленного подразделения.

Данный реквизит заполняется также:

-

при представлении по ответственному обособленному подразделению, изменившему свое место нахождения в пределах субъекта РФ с изменением КПП, уточненки – за период до изменения места нахождения;

-

при сдаче по обособке, изменившей место нахождения с изменением КПП, уточненки за период до изменения своего местонахождения.

В таких случаях указывают КПП, который имела организация до изменения места нахождения ответственного обособленного подразделения (обособки).

Заполнение титульного листа

|

РЕКВИЗИТ |

КАК ЗАПОЛНИТЬ |

|

ИНН и КПП |

Который присвоен тем налоговым органом, в который представляется декларация (есть особенности указания ИНН и КПП по реорганизованным организациям, а также КПП по закрытым обособленным подразделениям). Согласно документу, подтверждающему постановку на учет организации в налоговом органе по соответствующему основанию. |

|

Номер корректировки |

При заполнении первичной и уточненных деклараций за соответствующий налоговый (отчетный) период должна быть сквозная нумерация, где:

Недопустимо заполнение по уточненной декларации без ранее представленной первичной декларации. В уточненных декларациях при перерасчете налоговой базы и суммы налога на прибыль не учитывают результаты налоговых проверок за тот налоговый период, по которому сделан перерасчет налоговой базы и налога. При обнаружении налоговым агентом факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога на прибыль, он обязан внести необходимые изменения и представить уточненку. Уточненка должна содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога на прибыль. Для отражения номера корректировки информации по конкретным налогоплательщикам используют реквизит «Тип» в Разделе В Листа 03 Расчета. При этом в Титульном листе (Листе 01) уточненки по реквизиту «по месту нахождения (учета) (код)» указывают 231. Ошибки в налоговом учёте компании автоматически влекут за собой ошибки в декларации по налогу на прибыль. Ошибки налогового учета в уже поданной декларации по налогу на прибыль можно исправить двумя способами. При сдаче уточненных деклараций в их состав не включают:

|

|

Налоговый (отчетный) период |

За который представлена декларация. Берут из Приложения № 1 к Порядку:

|

|

Представляется в налоговый орган (код) |

Код налогового органа, в который представляете декларацию. Первые две цифры – код региона, вторые две – порядковый номер ИФНС на его территории. |

|

По месту нахождения (учета) (код) |

Берут из Приложения № 1 к Порядку. Вот некоторые из кодов:

|

|

Организация/обособленное подразделение |

Полное наименование, соответствующее учредительным документам (при наличии латинской транскрипции указывают её) |

|

Форма реорганизации (ликвидация) (код)/Изменение полномочий (закрытие) обособленного подразделения (код) |

Берут из Приложения № 1 к Порядку:

Есть особенность по закрытому обособленному подразделению и по которому изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ, а также в случаях изменения места нахождения обособленных подразделений. |

|

Номер контактного телефона |

Специальных требований нет |

|

Количество страниц и листов |

На которых составлена декларация и подтверждающих документов или их копий, вкл. документы или их копии, подтверждающие полномочия представителя, приложенных к декларации |

Заверение декларации

Заполнение раздела титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» зависит от того, кто её заверяет.

|

КТО |

КАК ЗАПОЛНЯТЬ |

|

Руководитель организации |

Ставят 1 и построчно фамилия, имя, отчество (при наличии) руководителя полностью + личная подпись и дата подписания |

|

Представитель налогоплательщика |

Ставят 2 Если это физлицо – построчно фамилия, имя, отчество представителя полностью + личная подпись и дата подписания, а также вид документа, подтверждающего полномочия. Если юрлицо, то построчно полностью фамилия, имя, отчество физлица, уполномоченного в соответствии с документом от юридического лица удостоверять достоверность и полноту сведений, указанных в декларации. |

|

Наименование организации – представителя налогоплательщика, налогового агента |

Наименование юрлица – представителя налогоплательщика |

|

Подпись |

Лица, сведения о котором указаны по строке «фамилия, имя, отчество полностью» и дата подписания |

Налоговый агент заверяет декларацию по этим же правилам.

Общие правила заполнения Раздела 1

Указывают сведения о сумме налога к уплате в бюджет по данным налогоплательщика (налогового агента).

Организация, не уплачивающая налог на прибыль по месту нахождения обособленных подразделений, в Разделе 1 показатели приводит в целом по организации.

Организация с обособками в декларации, сдаваемой по месту учета самой организации, в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывает в суммах, по организации без учета платежей входящих в ее состав обособленных подразделений.

В декларации по месту нахождения обособленного подразделения (ответственной обособки) в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывают в суммах по данному обособленному подразделению (их группе).

ОКТМО

Код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого происходит уплата налога на прибыль.

Указывают в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013.

Свободные знакоместа справа заполняют прочерками. Например, для восьмизначного кода ОКТМО 12445698 указывают 12445698–.

РЕОРГАНИЗАЦИЯ

Правопреемник при сдаче декларации за последний налоговый период и уточнёнок за реорганизованную организацию в Разделе 1 указывает код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В Разделе 1 декларации по закрытой обособке указывают код по ОКТМО муниципального образования, на территории которого оно находилось.

ИЗМЕНЕНИЕ МЕСТА НАХОЖДЕНИЯ

При изменении организацией или ее обособленным подразделением своего места нахождения и уплате налога на прибыль (авансовых платежей) в течение отчетного (налогового) периода в бюджеты разных субъектов РФ, можно в составе уточненной декларации представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Пример:

При изменении места нахождения 1 августа в уточненной декларации за полугодие сумму доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указывают в подразделах 1.1 и 1.2 Раздела 1 с ОКТМО по старому месту нахождения.

На отдельной странице подраздела 1.2 Раздела 1 с новым ОКТМО приводят суммы ежемесячных авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Заполнение Подраздела 1.1 Раздела 1

Указывают суммы авансов и налога к уплате в бюджеты всех уровней по итогам отчетного (налогового) периода.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

040 |

Сумма налога к доплате в федеральный бюджет, которую переносят из строки 270 Листа 02 |

|

050 |

Сумма налога к уменьшению в федеральный бюджет – из строки 280 Листа 02 |

|

070 |

Сумма налога к доплате в бюджет субъекта РФ – из строки 271 Листа 02 |

|

080 |

Сумма налога к уменьшению в бюджет субъекта РФ – из строки 281 Листа 02 |

Организации, имеющие обособленные подразделения, суммы авансов и налога к доплате или уменьшению в бюджеты субъектов РФ по месту нахождения этих обособок (ответственных обособок) и своего места нахождения указывают в Приложениях № 5 к Листу 02 и данные строк 100 (к доплате) и 110 (к уменьшению) указанных приложений отражают, соответственно, по строкам 070 и 080 подраздела 1.1 Раздела 1.

Заполнение Подраздела 1.2 Раздела 1

Заполняют, кто исчисляет ежемесячные авансовые платежи по налогу на прибыль.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

001 |

Не заполняют в декларациях за 1 квартал, полугодие, а также за 9 месяцев, если суммы ежемесячных авансов на 1 квартал следующего налогового периода идентичны ежемесячным авансам на 4 квартал текущего налогового периода. Т. е. строки 290, 300, 310 Листа 02 идентичны строкам 320, 330 и 340. При отличии суммы ежемесячных авансов на 1 квартал следующего налогового периода от суммы ежемесячных авансов на 4 квартал текущего налогового периода (в частности, в связи с закрытием обособок/реорганизацией) в декларацию за 9 месяцев включают две страницы подраздела 1.2 Раздела 1 с кодами:

Код 21 указывают также уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога. При переходе с общего порядка уплаты на авансы ежемесячно исходя из фактически полученной прибыли в декларацию за 9 месяцев включают одну страницу подраздела 1.2 Раздела 1 с кодом 24. В случае заполнения уточненки, по которой снимаются полностью ежемесячные авансовые платежи, отраженные ранее в подразделе 1.2 Раздела 1 с кодом 21 и/или с кодом 24, в неё включают подраздел 1.2 Раздела 1 с кодом 21 и/или с кодом 24 с указанием нулей по строкам 120-140 и 220-240. |

|

120, 130, 140 |

Суммы ежемесячных авансов к уплате в федеральный бюджет как 1/3 суммы по строкам 300 или 330 Листа 02. Ежемесячные авансовые платежи в течение отчетного периода делают в срок не позднее 28-го числа каждого месяца этого отчетного периода. Соответственно, первый, второй и третий срок уплаты – это последний день каждого из трех сроков уплаты, приходящихся на квартал, следующий за отчетным периодом, или на 1 квартал следующего налогового периода. |

|

220, 230, 240 |

Суммы ежемесячных авансов к уплате в бюджет субъекта РФ как 1/3 суммы, указанной по строкам 310 или 340 Листа 02. При наличии обособленных подразделений при сдаче декларации в т. ч. по месту их нахождения (ответственных обособок) суммы ежемесячных авансов к уплате в бюджет субъекта РФ указывают соответственно по строкам 220-240. Их сумма должна соответствовать строкам 120 или 121 Приложений № 5 к Листу 02. |

Если организация делает авансовые платежи по фактической прибыли, декларацию по налогу на прибыль нужно заполнять ежемесячно. Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, смотрите в КонсультантПлюс:

В декларации по итогам 1, 2, 4, 5, 7, 8, 10, 11 месяцев обязательно включите титульный лист, подраздел 1.1 разд. 1 и лист 02.

Заполнение Листа 02

По реквизиту «Признак налогоплательщика (код)» указывают 01, кроме указанных ниже организаций.

|

КОД |

КТО УКАЗЫВАЕТ |

|

02 |

Сельскохозяйственный товаропроизводитель, уплачивающий налог по деятельности, связанной с:

|

|

03 |

Резидент особой (свободной) экономической зоны – по деятельности, связанной с включением организации в Реестр резидентов особой (свободной) экономической зоны |

|

06 |

Резидентам территорий опережающего социально-экономического развития – по доходам от деятельности при исполнении соглашения о ведении деятельности на территории опережающего социально-экономического развития |

|

14 |

Есть статус регионального оператора по обращению с твердыми коммунальными отходами – в отношении деятельности в рамках договора на оказание услуг по обращению с ТКО |

Указанными выше организации Лист 02 по иным видам деятельности заполняют с указанием по реквизиту «Признак налогоплательщика (код)» кода 01.

Код 07, если Лист 02 составляет организация – участник региональных инвестиционных проектов, а код 08 – участник специальных инвестиционных контрактов, которые соответствуют условиям применения нулевых и пониженных налоговых ставок.

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Доходы от реализации, сформированные по данным налогового учета и указанные по строке 040 Приложения № 1 к Листу 02 |

|

020 |

Общая сумма внереализационных доходов, учтенных за отчетный (налоговый) период и указанных по строке 100 Приложения № 1 к Листу 02 |

|

030 |

Расходы, уменьшающие сумму доходов от реализации, сформированные в соответствии со статьями 252-264, 279 НК РФ и указанные по строке 130 Приложения № 2 к Листу 02 |

|

040 |

Внереализационные расходы, указанные по строке 200 Приложения № 2 к Листу 02, а также убытки, приравниваемые к внереализационным расходам в соответствии с п. 2 ст. 265 НК РФ и указанные по строке 300 Приложения № 2 к Листу 02 |

|

050 |

Суммы убытков, не принимаемых для целей налогообложения или принимаемых с учетом ст. 268, 275.1, 276, 279, 323 НК РФ и указанных по строке 360 Приложения № 3 к Листу 02 |

|

По строкам 010, 030, 050 не учитывают доходы, расходы и убытки, отраженные в Листах 05 и Листе 06 (кроме строки 241) По строкам 010 – 050 не указывают:

|

|

|

060 |

Общая сумма прибыли (убытка) от реализации товаров (работ, услуг) и внереализационных операций (строка 010 + строка 020 – строка 030 – строка 040 + строка 050). Если показатель имеет отрицательное значение, его указывают со знаком минус. |

|

070 |

Общая сумма доходов, исключаемых из прибыли, отраженной по строке 060 Листа 02. К таким доходам относят, в частности:

|

|

100 |

См. формулу в бланке декларации. Данный порядок расчета учитывает право налогоплательщика направить убытки, определенные с учетом всех доходов (расходов), формирующих общую налоговую базу, на уменьшение налоговой базы (прибыли) по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами (строки 100 Листа 05) в соответствии с п. 24 ст. 280 НК РФ. Если показатель имеет отрицательное значение, указывают со знаком минус. |

|

110 |

В декларациях за 1 квартал и за налоговый период сумму убытка или его части, уменьшающего налоговую базу за отчетный (налоговый) период, переносят из строки 150 Приложения № 4 к Листу 02 с кодами 01, 03, 04, 06, 07, 08 и 14 по реквизиту «Признак налогоплательщика (код)». За иные отчетные периоды определяют исходя из данных:

|

|

120 |

Налоговая база для исчисления налога как разница строк 100 и 110. Если строка 100 имеет отрицательное значение, по строке 120 указывают ноль (0). |

|

130 и 170 |

Заполняют организации, для которых законами субъектов РФ понижена ставка в части сумм налога, зачисляемых в бюджеты регионов. По строкам 140 – 170 указывают налоговые ставки в соответствии со статьями 284, 284.1, 284.3, 284.3-1, 284.4, 284.5, 284.6, 284.8, 284.9 и 288.1 НК РФ. |

|

171 |

Реквизиты закона субъекта РФ, которым установлена примененная пониженная налоговая ставка для исчисления налога, подлежащего уплате в бюджет субъекта РФ. При этом последовательно указывают номер, пункт и подпункт статьи закона субъекта. Для каждого из указанных реквизитов отведено по 4 знакоместа. Если соответствующий реквизит имеет меньше 4-х знаков, свободные знакоместа слева заполняют нулями. Ниже 15 знакомест предназначены для указания номера закона субъекта РФ. Не заполняют, если есть обособленные подразделения и исчисление налога в бюджеты регионов происходит по отдельным расчетам в Приложениях № 5 и 6а к Листу 02. |

|

200 |

Сумму исчисленного налога в бюджет субъекта РФ организация, не имеющая обособленных подразделений, определяет путем умножения строк 120 и/или 130 (налоговая база) на ставки налога на прибыль, действующие по месту нахождения (строки 160 и/или строки 170). Имеющие обособленные подразделения – по отдельному расчету в Приложениях № 5 к Листу 02 в разрезе обособок или их групп. По строке 200 указывают значение, определенное путем сложения данных о суммах исчисленного налога на прибыль в бюджеты субъектов РФ из строк 070 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в нее обособок или по группе обособленных подразделений. |

|

210 – 230 |

Суммы начисленных авансовых платежей за отчетный (налоговый) период:

Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в предыдущем отчетном периоде (строки 240-260) в уплату налога на прибыль в России за указанный отчетный период, суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) уменьшают на сумму указанного зачтенного налога. Организации, которые в предыдущем отчетном периоде уменьшили сумму исчисленного аванса на сумму торгового сбора (строка 267 Листа 02 за предыдущий отчетный период, равная строке 266 Листа 02 за отчетный (налоговый) период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210 и 230) на сумму сбора. Организации, которые в предыдущем отчетном периоде уменьшили суммы исчисленных авансов на сумму инвестиционного налогового вычета (строки 268 и 269 Листа 02 за предыдущий отчетный период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) на сумму указанного вычета. Имеющие обособленные подразделения строку 230 определяют в общем порядке. При этом сумма начисленных авансов в бюджет региона в целом по организации должна быть равна сумме строк 080 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в ее состав обособок или по их группе. |

|

240 – 260 |

Показатели не могут превышать показатели по строкам 180, 190 и 200 |

|

265, 266 и 267 |

Организации, не имеющие обособленных подразделений (а также когда обособки находятся на территории только одного субъекта РФ и при уплате налога применяют положения абзаца второго п. 2 ст. 288 НК РФ), по строке 267 указывают сумму уплаченного торгового сбора из строки 265. Однако, если она (строка 265) превышает исчисленный по итогам соответствующего отчетного (налогового) периода аванс (налога) (строка 200), торговый сбор учитывают по строке 267 в пределах этого исчисленного авансового платежа (налога). Таким образом, строка 267 не может быть больше строки 200. Если зачет налога, уплаченного за пределами РФ (строка 260) и учёт уплаченного торгового сбора (строка 267), то суммы засчитываемого налога и торгового сбора в совокупности не могут превышать сумму аванса (налога) по строке 200. Имеющие обособленные подразделения сумму торгового сбора, на которую уменьшают исчисленные авансовые платежи (налог) в бюджет субъекта РФ по месту нахождения этих обособок, исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02. |

|

268 и 269 |

Сумму расходов, на которую уменьшены платежи текущего налогового (отчетного) периода в федеральный бюджет (строка 268), переносят из строк 050 Раздела Г Приложения № 7 к Листу 02. Сумму инвестиционного налогового вычета, учитываемую в текущем налоговом (отчетном) периоде (строка 269), переносят из строки 050 Раздела А с кодом 5 по реквизиту «Расчет составлен (код)» Приложения № 7 к Листу 02. При наличии обособленных подразделений строку 269 определяют путем суммирования строк 050 Разделов А с кодами 1, 2, 3 или 4 по реквизиту «Расчет составлен (код)». При этом строка 269 должна быть равна сумме строк 098 Приложений № 5 к Листу 02. |

|

270 |

Сумма налога к доплате в федеральный бюджет как разница строки 190 и суммы строк 220, 250 и 268, если показатель строки 190 превышает сумму указанных строк (строка 190 – строка 220 – строка 250 – строка 268, если строка 190 больше суммы строк 220, 250 и 268). |

|

271 |

Сумма налога к доплате в бюджет субъекта РФ как разница строки 200 и суммы строк 230, 260 и 269, если показатель строки 200 превышает сумму указанных строк (строка 200 – строка 230 – строка 260 – строка 269, если строка 200 больше суммы строк 230, 260 и 269). У организации, не имеющей обособленных подразделений, строки 270 и 271 должны соответствовать строкам 040, 070 подраздела 1.1 Раздела 1. Организации, уплачивающие торговый сбор, строка 271 – это разница строки 200 и суммы строк 230, 260 и 267, если показатель строки 200 превышает сумму указанных строк (т. е. строка 271 = строка 200 – строка 230 – строка 260 – строка 267, если строка 200 больше суммы строк 230, 260 и 267). |

|

280 |

Сумма налога к уменьшению в федеральный бюджет определяется в виде разницы суммы строк 220, 250, 268 и строки 190, если показатель строки 190 меньше суммы строк 220, 250, 268, то есть (строка 220 + строка 250 + строка 268) – строка 190, если показатель строки 190 |

|

281 |

Сумма налога к уменьшению в бюджет субъекта РФ как разницу суммы строк 230, 260, 269 и строки 200, если показатель строки 200 меньше суммы указанных строк. То есть (строка 230 + строка 260 + строка 269) – строка 200, если строка 200 Организации, уплачивающие торговый сбор, по строке 281 налог к уменьшению в бюджет региона определяют в виде разницы суммы строк 230, 260, 267 и строки 200, если показатель строки 200 меньше суммы указанных строк. То есть строка 281 = (строка 230 + строка 260 + строка 267) – строка 200, если строка 200 Имеющие обособленные подразделения сумму налога к доплате или к уменьшению в бюджет субъекта РФ по месту нахождения этих обособок исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02. |

|

290 |

Сумму платежей определяют как разницу между суммой исчисленного налога за отчетный период по строке 180 и суммой исчисленного налога по такой же строке Листа 02 за предыдущий отчетный период. Если такая разница отрицательна или равна нулю, ежемесячные авансовые платежи не делают. Показатель строки равен сумме строк 120, 130, 140, 220, 230, 240 подраздела 1.2 Раздела 1. Например, в декларации за 9 месяцев по строке 290 указывают сумму ежемесячных авансовых платежей на 4 квартал, исчисленную как разность строки 180 декларации за 9 месяцев и строки 180 декларации за I полугодие. В декларации за 1 квартал указывают сумму ежемесячных авансов к уплате во 2 квартале. Она будет равна сумме исчисленного налога по строке 180 декларации за 1 квартал. |

|

300 и 310 |

Суммы ежемесячных авансовых платежей в федеральный бюджет и в бюджет субъекта РФ, которые рассчитывают аналогично строке 290. По срокам уплаты ежемесячные авансы в указанные уровни бюджетов распределяют равными долями в размере 1/3 суммы платежа на квартал. Если платеж не делится по трем срокам уплаты без остатка, остаток прибавляют к ежемесячному авансовому платежу по последнему сроку уплаты. Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в отчетном (налоговом) периоде в уплату налога в РФ, а также у которых исчисленная сумма авансов (налога) уменьшена на торговый сбор/инвестиционный налоговый вычет, сумму ежемесячных авансовых платежей исчисляют в указанном выше порядке и отражают по строкам 290-310 в полном объеме. При наличии обособленных подразделений сумму ежемесячных авансов к уплате в бюджет субъекта РФ по месту их нахождения определяют в указанном выше порядке в целом по организации. Она должна быть равна сумме строк 120 и 121 Приложений № 5 к Листу 02. |

|

По строкам 290 – 310 указывают сумму ежемесячных авансовых платежей, подлежащих к уплате в квартале, следующем за отчетным периодом, за который представлена декларация Строки 290 – 310 не заполняют:

|

|

|

320 – 340 |

Заполняют в декларации за 9 месяцев. Указывают сумму ежемесячных авансов, подлежащих уплате в 1 квартале следующего налогового периода. Сумму ежемесячных авансовых платежей на 1 квартал принимают равной сумме ежемесячных авансов к уплате в 4-м квартале (кроме случаев см. выше). Заполняют также в декларациях за 11 месяцев уплачивающие авансы ежемесячно по фактической прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога. |

|

350 и 351 |

Заполняют участники региональных инвестиционных проектов |

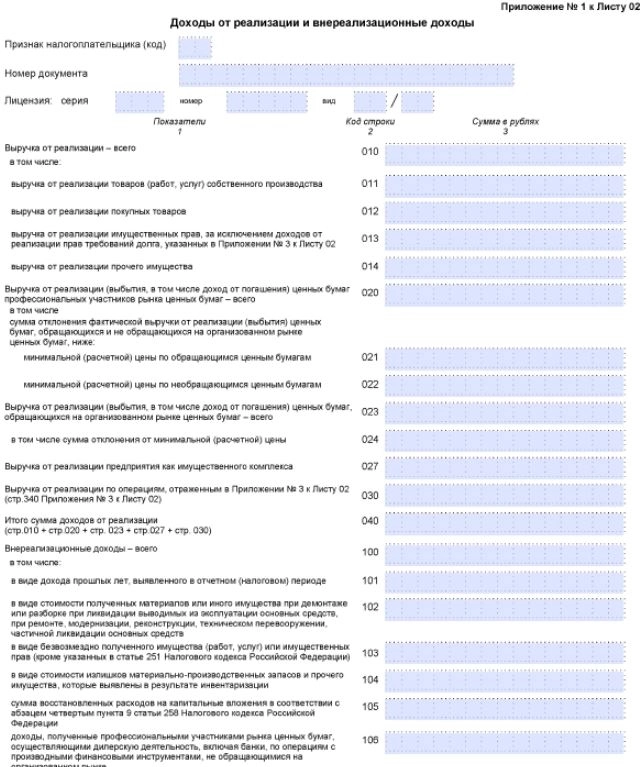

Заполнение Приложения № 1 к Листу 02

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Общая сумма выручки от реализации товаров (работ, услуг) и имущественных прав, исчисленная в соответствии со ст. 248 и 249 НК РФ. |

|

020 |

Выручка от реализации (выбытия, в т. ч. погашения) ценных бумаг с учетом положений п. 11, 12, 14-19 ст. 280 НК РФ |

|

021 |

Сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг, обращающихся на организованном рынке, ниже:

Не заполняют, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг:

Указывают сумму отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг в случае:

|

|

022 |

Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже (минимальной) расчетной цены с учетом предельного отклонения цен, определяемая в соответствии с п. 6 ст. 280 НК РФ. Не заполняют, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым п. 6 ст. 280 НК. Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже:

|

|

Строки 020 – 022 заполняют только профессиональные участники рынка ценных бумаг |

|

|

023 |

Выручка от реализации, выбытия, в т. ч. погашения ценных бумаг, обращающихся на организованном рынке. Доходы от операций по реализации или от иного выбытия ценных бумаг (в т. ч. погашения или частичного погашения их номинальной стоимости) определяют исходя из:

При этом в доход от реализации или иного выбытия ценных бумаг не включают суммы процентного (купонного) дохода, ранее учтенные при налогообложении. |

|

024 |

Сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг – в случае совершения сделки с обращающимися бумагами вне организованного рынка – ниже минимальной цены сделок на дату совершения |

|

027 |

Выручка от реализации предприятия как имущественного комплекса |

|

По строкам 011 – 030 приводят данные о выручке по отдельным видам операций |

|

|

100 |

Внереализационные доходы, в частности:

Показатель должен быть больше или равен сумме строк 101 – 106. |

|

106 |

Доходы профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность, вкл. банки, полученные по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке |

|

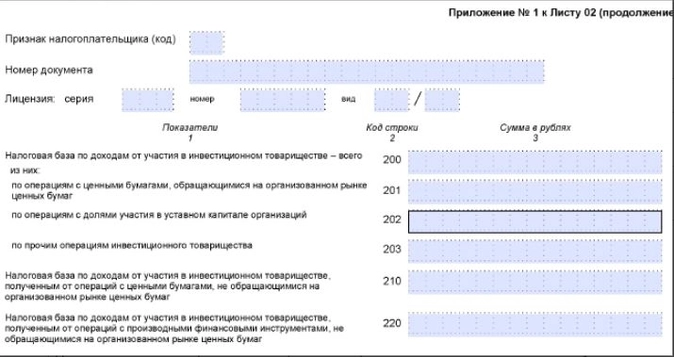

200 – 220 |

Налоговые базы по доходам от участия в инвестиционном товариществе, определенные отдельно в разрезе операций, приведенных в п. 4 ст. 278.2 НК РФ. Доходы, полученные по операциям в рамках инвестиционного товарищества, указывают с учетом уменьшения их на:

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывают при определении показателя строки 100 Листа 02. Показатели строк 210 и 220 учитывают при определении показателей Листа 05. При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы указывают по соответствующим строкам со знаком минус. Налоговая база по таким операциям признается равной нулю:

Таким образом, показатель строки 200 равен (строка 201, если строка 201 > 0) + (строка 202, если строка 202 > 0) + (строка 203, если строка 203 > 0). Строки 200 – 220 не заполняют при составлении деклараций по КГН. |

Показатели Приложения № 1 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.

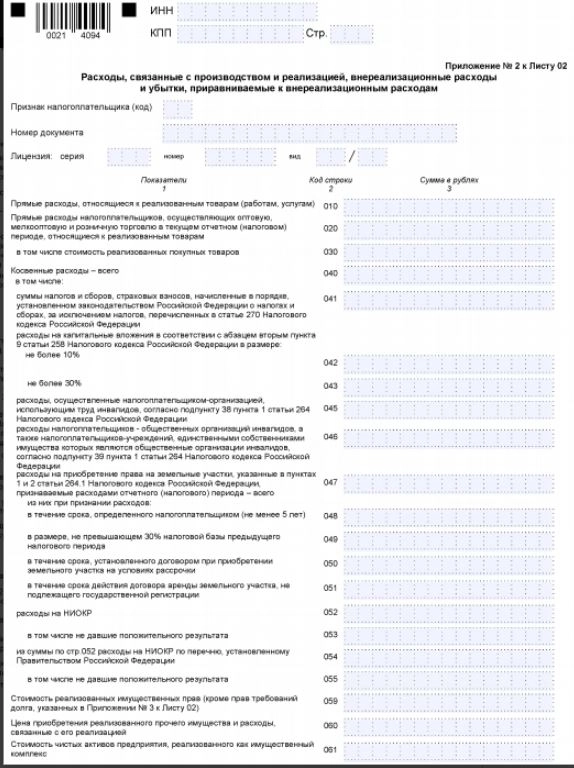

Заполнение Приложения № 2 к Листу 02

|

СТРОКА |

КАК ЗАПОЛНЯТЬ |

|

010 |

Заполняют при производстве товаров, выполнении работ, оказании услуг |

|

020 |

Заполняют при оптовой, мелкооптовой и розничной торговле (кроме реализации товаров собственного производства). Указывают стоимость реализованных покупных товаров. |

|

Строки 010-030 не заполняют организации, применяющие кассовый метод определения доходов и расходов |

|

|

040 |

Применяющие:

Показатель должен быть больше или равен сумме строк 041, 042, 043, 045, 046, 047 и 052. |

|

041 |

Суммы начисленных налогов и сборов, страховых взносов, кроме перечисленных в ст. 270 НК РФ |

|

042 – 043 |

Заполняют организации, предусмотревшие в учетной политике для целей налогообложения включение в состав расходов отчетного (налогового) периода:

|

|

045 |

Показывают расходы организации, использующей труд инвалидов, и принятые для целей налогообложения в порядке подп. 38 пункта 1 ст. 264 НК РФ |

|

046 |

Расходы общественных организаций инвалидов, а также учреждений, единственный собственник имущества которых – общественные организации инвалидов. Расходы, указанные в подп. 38 и 39 п. 1 ст. 264 НК РФ, не могут быть включены в расходы, связанные с:

|

|

047 |

Расходы на приобретение права на земельные участки и заключение договоров их аренды, указанных в п. 1 и 2 ст. 264.1 НК РФ, и признаваемые прочими расходами, связанными с производством и/или реализацией, учитываемыми в текущем отчетном (налоговом) периоде. При этом расходы на приобретение права на земельные участки включают в строку 047, если договоры на их приобретение заключены с 01.01.2007 по 31.12.2011 |

|

048 – 051 |

Расшифровка указанных по строке 047 расходов в зависимости от способа признания их в целях налогообложения |

|

052 – 055 |

Расходы, учитываемые в порядке ст. 262 и 267.2 НК РФ. В их состав плательщик, формирующий резерв предстоящих расходов на НИОКР, включает расходы за счет указанного резерва при реализации программ проведения научных исследований и/или опытно-конструкторских разработок. |

|

059 |

Стоимость приобретения (создания) реализованных имущественных прав (кроме прав требований долга, указанных в Приложении № 3 к Листу 02) |

|

060 |

Цена приобретения (создания) реализованного прочего имущества (кроме ценных бумаг, продукции собственного производства, покупных товаров, амортизируемого имущества), доходы от которого отражены по строке 014 Приложения № 1 к Листу 02, полученные в отчетном (налоговом) периоде, а также расходы, связанные с его реализацией. |

|

061 |

Стоимость чистых активов предприятия, реализованного как имущественный комплекс |

|

070 |

Заполняют только профессиональные участники рынка ценных бумаг (вкл. банки) и отражают расходы, связанные с приобретением и реализацией (выбытием, в т. ч. погашением) реализованных (выбывших) ценных бумаг |

|

071 |

Сумма отклонения фактических затрат на приобретение ценных бумаг, обращающихся на организованном рынке, вне его выше

Кроме того, отражают сумму отклонения фактических затрат на приобретение ценных бумаг, не обращающихся на организованном рынке, выше расчетной цены с учетом предельного отклонения цен (с учетом п. 16 и 17 ст. 280 НК РФ). Не заполняют, если:

Показатель строки 071 не включают при подсчете расходов по строке 130. |

|

072 |

Расходы, связанные с приобретением и реализацией ценных бумаг, обращающихся на организованном рынке. В т. ч. расходы, связанные с обращением инвестиционных паев паевых инвестиционных фондов. Расходы при реализации или ином выбытии (в т. ч. при погашении или частичном погашении номинальной стоимости) ценных бумаг определяют исходя из:

При этом в расход не включают суммы накопленного процентного (купонного) дохода, ранее учтенные при налогообложении. |

|

073 |

Сумма отклонения фактических затрат на приобретение ценных бумаг, обращающихся на организованном рынке, вне его – выше:

|

|

При заполнении строк 072 и 073 также учитывают право применения для налогообложения расчетной цены сделки (п. 19 ст. 280 НК РФ). |

|

|

090 |

Суммы убытков предыдущих налоговых периодов по объектам обслуживающих производств и хозяйств, вкл. объекты жилищно-коммунальной и социально-культурной сферы, которые могут быть учтены в течение 10 лет в уменьшение прибыли текущего отчетного (налогового) периода, полученной по указанным видам деятельности |

|

100 |

Соответствующая текущему отчетному (налоговому) периоду сумма убытка от реализации амортизируемого имущества, признаваемая прочими расходами текущего периода в порядке п. 3 ст. 268 НК РФ, и учтенная ранее по строке 060 Приложения № 3 к Листу 02. |

|

110 |

Сумма убытка от реализации права на земельный участок, признаваемая прочими расходами в текущем отчетном (налоговом) периоде |

|

120 |

Сумма надбавки, уплачиваемая покупателем предприятия как имущественного комплекса, относящаяся к расходам текущего отчетного (налогового) периода и исчисленная в порядке подп. 1 п. 3 ст. 268.1 НК РФ. |

|

131 – 134 |

Сумма начисленной амортизации за отчетный (налоговый) период по ОС и НМА независимо от того, учтено ли подобное имущество на последний день отчетного (налогового) периода |

|

135 |

Метод начисления амортизации, отраженный в учетной политике для целей налогообложения |

|

Если учетной политикой предусмотрено применение нелинейного метода, то сумму амортизации, начисленную этим методом, отражают по строке 133 с выделением амортизации по НМА по строке 134. Одновременно, при наличии объектов 8-10 амортизационных групп сумму амортизации, начисленную по ним линейным методом, указывают по строкам 131 и 132. При этом по строке 135 – код 2. |

|

|

200 |

Заполняют независимо от применяемого метода определения выручки от реализации. Применяющие кассовый метод отражают показатели при наличии фактически понесенных расходов. Показатель по строке 200 должен быть больше или равен сумме строк с 201 по 206. Банки, профессиональные участники рынка ценных бумаг и страховые организации по строке 200 отражают внереализационные расходы, не учтенные в расходах по строкам 010 или 020 Приложения № 2 к Листу 02, уменьшающих доходы от реализации. Кроме того, по строке 200 налогоплательщики указывают расходы по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, а также по операциям хеджирования. При операциях хеджирования расходы учитывают при определении налоговой базы, при расчете которой учитывают доходы и расходы, связанные с объектом хеджирования. |

|

202 |

Расходы по созданию резерва предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов, произведенные общественными организациями инвалидов и организациями, использующими труд инвалидов, в которых:

|

|

204 |

Расходы на:

|

|

205 |

Расходы:

|

|

206 |

Профессиональные участники рынка ценных бумаг, осуществляющие дилерскую деятельность, вкл. банки, отражают сумму убытка, полученного по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке |

|

400 |

Корректировка налоговой базы при реализации предоставленного права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам – когда допущенные ошибки (искажения) привели к излишней уплате налога. Показатель строки 400 учитывают при формировании строки 100 Листа 02 (кроме деклараций по КГН). |

|

401 – 403 |

Расшифровка строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения) |

|

В строки 400 – 403 не включают суммы доходов и убытков прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде, и отраженные по строке:

|

Показатели Приложения № 2 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.

Как видно, в Приложении № 2 к Листу 02 ничего не сказано про резерв по сомнительным долгам.

После регистрации индивидуальных предпринимателей ставят на учёт в налоговую инспекцию, куда они должны своевременно отчитываться. При этом некоторые ИП считают, что если бизнес они не ведут и доходов не получают, то и сдавать декларации не надо. На самом деле, это не так. Нулевая отчётность ИП сдаётся в те же сроки, что и отчётность с показателями.

В большинстве случаев справиться с нулёвками можно самостоятельно, ведь бухучёт предприниматели не ведут и баланс им сводить не надо. А на некоторых налоговых режимах даже нулевые декларации не нужны.

Обратите внимание: ИФНС вправе исключать ИП из государственного реестра, если предприниматель в течение 15 месяцев не сдаёт отчётность (не приобретает патент), а также имеет долги по налогам и взносам.

Давайте детально разберёмся, какую отчётность должен сдавать ИП, если он по какой-то причине не ведёт деятельность.

Помощь в сдаче бухгалтерской отчетности

Налоговая отчётность

После регистрации предприниматель должен выбрать систему налогообложения, в рамках которой он будет работать. Налоговых режимов для ИП несколько и почти все они льготные, что предполагает низкие налоговые ставки и простую отчётность.

Упрощённая система налогообложения

ИП на УСН должен сдавать одну годовую декларацию и вести книгу учёта доходов и расходов. Естественно, если предприниматель не ведёт деятельность, то и доходов у него не будет, поэтому в такой декларации проставляют нули. Подготовить нулевую отчётность ИП на УСН можно с помощью нашего онлайн-сервиса.

ЕСХН

Единый сельхозналог платят предприниматели, занятые в сфере сельского хозяйства и рыболовства. Если после регистрации было подано заявление о переходе на этот режим, то нулевая отчётность для ИП состоит из годовой декларации ЕСХН.

Патентная система налогообложения

Отчётность ИП на патенте – это только книга учёта доходов, деклараций на ПСН нет. Расчёт налога производится сразу при оформлении патента, а его стоимость указывается в выданном документе.

Если предприниматель оформил патент, но потом не вёл деятельность, то налог придётся платить. Конечно, можно отказаться от этого режима и запросить возврат налога, если патент уже был оплачен. Такая возможность предусмотрена статьей 346.51 НК РФ. Однако оформить новый патент в течение года, если такая необходимость возникнет, уже не получится.

В отношении ПСН есть один спорный нюанс. С одной стороны, нулевая отчётность ИП на патенте вообще не подаётся, ведь в статье 346.52 НК РФ чётко указано, что налоговая декларация для патентной системы не предусмотрена.

С другой стороны, если при регистрации ИП указал также коды ОКВЭД, не подходящие для патентной деятельности, есть вероятность, что налоговая инспекция потребует по ним отчитаться. Например, если предприниматель выбрал коды ОКВЭД, соответствующие оптовой торговле, то патент на такой бизнес нельзя получить в принципе. Ведь патентные виды деятельности ограничены розницей, общепитом, бытовыми услугами.

При этом нет однозначной позиции по поводу того, должен ли предприниматель на ПСН отчитываться по всем заявленным кодам ОКВЭД, если деятельность по ним он не ведёт. Но безопаснее сдавать нулевую декларацию УСН, для чего надо своевременно подать уведомление о переходе на упрощённый режим.

Если же уведомление не было подано, вполне возможно, что отчётность ИП на патенте должна включать в себя нулевые декларации общей системы налогообложения: по НДС и 3-НДФЛ. Рекомендуем уточнять этот вопрос в своей налоговой инспекции.

Налог на профессиональный доход

Работать на НПД могут не только самозанятые, но и индивидуальные предприниматели. Никаких деклараций и книг учёта на этом режиме нет, даже если ИП получает доходы от деятельности. Налог рассчитывает налоговая служба, на основании сведений в личном кабинете. При отсутствии выручки налог начисляться не будет.

Автоматизированная упрощённая система налообложения

АУСН в 2023 году могут применять только ИП, которые зарегистрированы в одном из четырёх субъектов РФ: Москве и области, Татарстане, Калужской области. На этом режиме, как и на НПД, нет деклараций, вся отчётность формируется автоматически на основании данных ККТ и расчётного счёта. Но если ИП не получает доходов, то и фиксироваться они не будут.

Основная система налогообложения

Если предприниматель не сообщил о переходе на льготный режим, то он признаётся плательщиком общей системы налогообложения. Нулевая отчётность ИП на ОСНО включает в себя две декларации: по НДС и по НДФЛ.

Единая упрощённая декларация

Существует ещё одна форма налоговой отчётности, которую можно сдавать по разным налогам. Это единая упрощённая декларация, но подать её могут только предприниматели, которые не проводили никаких операций по расчётному счёту, в том числе, расходных.

В принципе, нулевая отчётность ИП на УСН и ЕСХН может быть заменена подачей единой упрощённой декларации. Однако срок сдачи ЕУД за прошедший год наступает раньше, чем по льготным режимам, то есть – 20 января 2023 года.

Важно: ЕУД может заменить только квартальную декларацию по НДС для предпринимателей на общей системе. К сожалению, 3-НДФЛ для ИП на ОСНО все равно придётся сдавать, единая упрощённая декларация не заменяет эту отчётность.

Отчётность по работникам

Обычно, если ИП не ведёт деятельность, то и работников у него нет. Однако может оказаться так, что работники есть, но они отправлены в неоплачиваемый отпуск и выплат в их пользу нет. Тем не менее, работники являются застрахованными лицами, поэтому сдавать нулевую отчётность придётся.

Если с работниками есть действующие трудовые договоры, то по ним надо отчитаться в СФР по форме ЕФС-1. РСВ и Персонифицированные сведения тоже необходимо сдавать. А вот форму 6-НДФЛ при отсутствии выплат работникам представлять не надо, ведь она отражает удержанный подоходный налог, которого в данном случае не будет.

Что касается отчётов по страховым взносам за себя, то ИП её не сдают. Взносы надо просто вовремя перечислять и сохранять платёжные документы.

Статистическая отчётность

Росстат проверяет деятельность ИП выборочно, направляя запрос о предоставлении отчётности. Но кроме того, каждые пять лет статисты проводят сплошное наблюдение за предпринимателями и малыми компаниями. Последний раз все ИП отчитывались за 2020 год. В промежутках между периодами сплошного наблюдения необходимо проверять обязанность сдать отчёты на сайте ведомства.

Сроки сдачи нулевой отчётности

Сроки сдачи нулевых отчётов ИП не отличаются от сроков отчётов с показателями, приводим их в таблице.

| Вид отчетности | Крайний срок сдачи |

|---|---|

| Декларация по УСН | 25 апреля за прошедший год |

| Декларация по ЕСХН | 25 марта за прошедший год |

| Декларация 3-НДФЛ | 30 апреля за прошедший год |

| Декларация по НДС | 25-ое число после отчётного квартала |

| Единая упрощённая декларация | 20-ое число после отчётного квартала |

Сроки сдачи отчётов по работникам указаны в нашем календаре бухгалтера на 2023 год.

Нарушение указанных сроков грозит штрафами и блокировкой расчётного счёта ИП. Размеры санкций зависят от вида отчётности:

- налоговые декларации и расчёты по страховым взносам – от 1 000 рублей за каждый месяц просрочки;

- статистические формы – от 10 000 до 20 000 рублей.

Если у вас нет бухгалтера, то все отчётные формы можно подготовить с помощью 1С:Фреш.

Не хочется заниматься учётом самостоятельно? Попробуйте бесплатный месяц обслуживания от 1С:БО и убедитесь, что качественные услуги не всегда стоят дорого.