Рассмотрим, какие нарушения допускают бухгалтеры при заполнении декларации по налогу на прибыль, и дадим рекомендации, как делать правильно.

Новая форма декларации по налогу на прибыль

ФНС России выпустила приказ от 23.09.2019 № ММВ-7-3/475@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка её заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме».

Таким образом, ФНС утвердила новую форму декларации по налогу на прибыль, порядок её заполнения и формат представления в электронной форме.

При этом признан утратившим силу приказ ФНС России от 19.10.2016 № ММВ-7-3/572@, которым была утверждена «старая» форма налоговой декларации.

Надо сказать, что обновление формы налоговой декларации продиктовано внесением многочисленных изменений в законодательство о налогах и сборах.

По итогам 2019 года организации должны представлять налоговую декларацию по налогу на прибыль по новой форме.

Скачайте новую форму декларации по налогу на прибыль.

Состав налоговой декларации по налогу на прибыль

Напомним наши читателям, что в обязательном порядке в состав декларации включаются:

- титульный лист (Лист 01);

- подраздел 1.1 «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)»;

- Лист 02 «Расчет налога»;

- приложение №1 «Доходы от реализации и внереализационные доходы» к Листу 02;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» к Листу 02.

Остальные листы декларации по налогу на прибыль нужно включать в ее состав только в случае, если у организации есть соответствующие данные и показатели для заполнения.

При этом даже при наличии данных организация не включает в состав декларации по налогу на прибыль за календарный год подраздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» раздела 1.

А приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» включается в состав декларации только за 1-ый квартал и календарный год.

Рассмотрим на примерах какие ошибки допускают работники бухгалтерской службы при заполнении декларации по налогу на прибыль.

При наличии обособленных подразделений не заполняется Приложение N 5 к листу 02

При наличии обособленных подразделений декларация подается по организации в целом и по каждому обособленному подразделению либо по группе подразделений, если налог в региональный бюджет в целом по группе уплачивает ответственное подразделение (п. 1 ст. 289 НК РФ).

Ответственное подразделение – это то подразделение, через которое организация уплачивает налог и авансовые платежи в региональный бюджет за все обособленные подразделения, расположенные в данном регионе (п. 2 ст. 288 НК РФ).

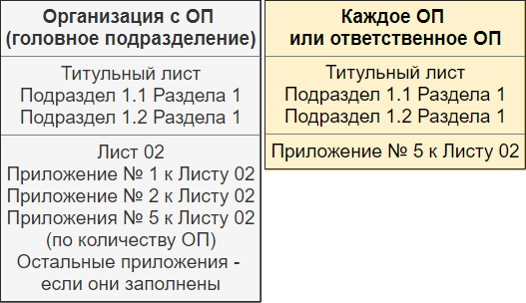

Порядок представления декларации по налогу на прибыль при наличии обособленных подразделений

Организация, при наличии обособленных подразделений, представляет отдельные декларации (п. п. 1, 5 ст. 289 НК РФ, п. 1.4 Порядка заполнения декларации по налогу на прибыль):

- в целом по организации – по месту нахождения своего головного подразделения;

- по каждому обособленному подразделению, которое самостоятельно уплачивает налог в региональный бюджет, – по месту нахождения такого подразделения. При этом в декларацию по обособленному подразделению включаются, как правило, титульный лист, подразделы 1.1 и 1.2 разд. 1 и Приложение N 5 к листу 02;

- по каждой группе обособленных подразделений, если налог в региональный бюджет в целом по группе уплачивает ответственное подразделение, – по месту нахождения ответственного подразделения.

Декларация подается по итогам каждого отчетного периода и по итогам года в общеустановленные сроки и, как правило, в электронной форме (п. 3 ст. 80, п. п. 1, 3, 4 ст. 289 НК РФ).

Порядок заполнения декларации по налогу на прибыль при наличии обособленных подразделений

Отметим, что декларации, которые следует подать по организации в целом и по обособленным подразделениям (группам подразделений), различаются как по составу, так и по порядку заполнения (п. п. 1, 5 ст. 289 НК РФ, разд. X Порядка заполнения декларации по налогу на прибыль):

- по организации в целом приводится расчет общей суммы налога (авансовых платежей) с распределением его по обособленным подразделениям;

- по обособленным подразделениям отражается налог (авансовые платежи) за данное подразделение (группу подразделений).

При этом, сначала заполняется декларацию по организации в целом, а затем на ее основе формируется декларации по обособленным подразделениям.

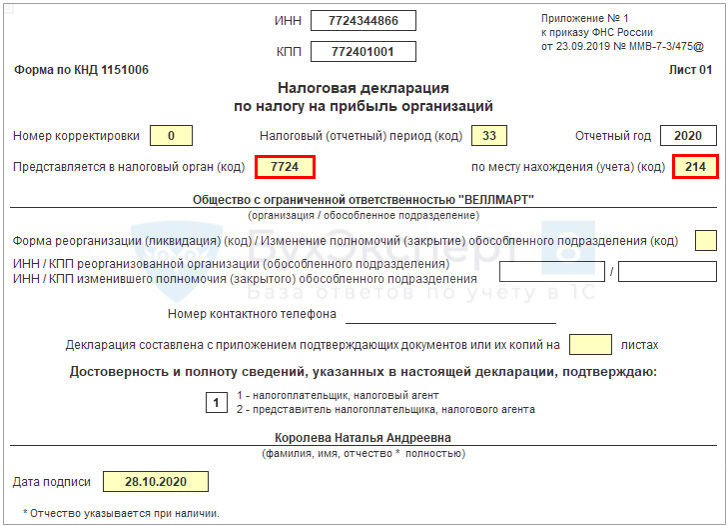

Заполнение декларации по организации в целом

Декларацию, которую надо подать по месту нахождения организации, заполняется в общем порядке с учетом следующих особенностей, а именно в декларацию включаются:

- Приложения N 5 к листу 02 по каждому обособленному подразделению, которое самостоятельно уплачивает налог в региональный бюджет, включая подразделения, закрытые в налоговом периоде (п. 10.1 Порядка заполнения декларации по налогу на прибыль).

- по каждой группе обособленных подразделений, расположенных в одном регионе (если налог в региональный бюджет по этой группе уплачивает ответственное подразделение – п. 2 ст. 288 НК РФ);

- Приложение N 5 к листу 02 по организации без учета обособленных подразделений

Таким образом, декларацию по организации следует заполнить в общем порядке, включив в нее дополнительно Приложения N 5 к листу 02 по каждому обособленному подразделению (группе подразделений) и по организации без обособленных подразделений.

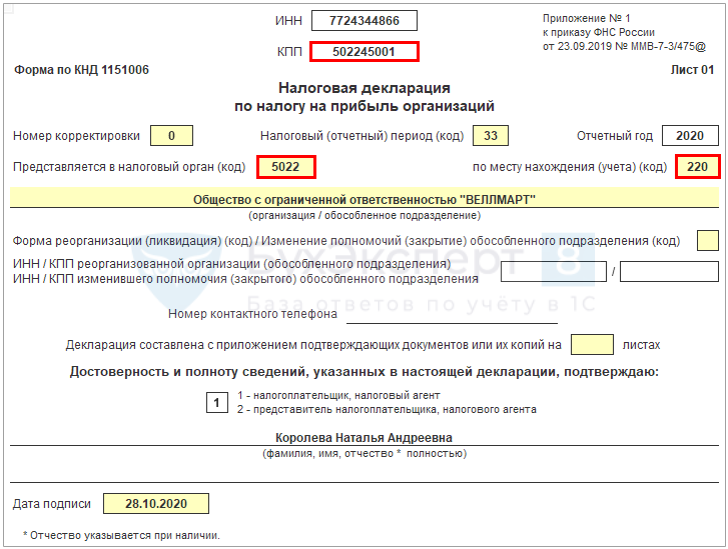

Заполнение декларации по обособленному подразделению

По месту нахождения обособленного подразделения необходимо представлять декларацию по налогу на прибыль по обособленному подразделению (группе обособленных подразделений) в следующем составе:

- Титульный лист (Лист 01);

- подраздел 1.1 Раздела 1;

- подраздел 1.2 Раздела 1 (при уплате в течение года ежемесячных авансовых платежей);

- Приложение № 5 к Листу 02.

Приведем некоторые особенности заполнения прибыльной декларации в ОП.

На Титульном листе в поле «КПП» указывается КПП обособленного подразделения, по месту нахождения которого представляется декларация.

Соответственно, в поле «Представляется в налоговый орган (код)» указывается код ИФНС, куда сдается декларация.

В поле «По месту нахождения (учета) (код)» указывается код 220. Это означает, что декларация представляется по месту нахождения обособленного подразделения российской организации.

В поле «Организация/обособленное подразделение» указывается полное наименование обособленного подразделения.

В подразделе 1.1 Раздела 1 строки 040 и 050 не заполняются (ставятся прочерки), ведь налог в федеральный бюджет уплачивается по месту нахождения головной организации.

Если налог на прибыль в бюджет субъекта РФ получился к доплате, заполняется строка 070. Отражаемая в ней сумма соответствует величине, показанной по строке 100 Приложения № 5 к Листу 02.

Если налог к уменьшению – заполняется строка 080 (из строки 110 Приложения № 5 к Листу 02).

Если организация уплачивает ежемесячные авансовые платежи, то в подразделе 1.2 Раздела 1 нужно заполнить строки 220-240.

В этих строках нужно показать по 1/3 суммы, отраженной в строке 120 Приложения № 5 к Листу 02.

Обращаем внимание, что подраздел 1.2 не включается в состав налоговой декларации за год.

В Приложение N 5 к листу 02 следует перенести данные по этому подразделению из соответствующего Приложения N 5 к листу 02 основной декларации (в частности, доля прибыли обособленного подразделения).

Заполнение декларации по налогу на прибыль по ответственному обособленному подразделению

Декларацию по группе подразделений следует заполнить так же, как и по отдельному обособленному подразделению, с учетом следующих особенностей:

- в Приложении N 5 к листу 02 в поле? “Расчет составлен (код)” указывается код “4” (п. п. 1.4, 10.1 – 10.11 Порядка заполнения декларации по налогу на прибыль);

- суммовые показатели рассчитываются в целом по группе. При этом доля налоговой базы определяется исходя из суммарных показателей средней численности работников (расходов на оплату труда) и остаточной стоимости амортизируемого имущества по всем подразделениям, входящим в группу (п. 1 ст. 274, п. 2 ст. 288 НК РФ).

Операция по продаже ценных бумаг, обращающихся на рынке ценных бумаг, не отражена в листе 05 декларации по налогу на прибыль

Ценные бумаги признаются обращающимися на организованном рынке при одновременном выполнении условий, перечисленных в п. 3 ст. 280 НК РФ:

- если они допущены к обращению хотя бы одним организатором торговли, имеющим на это право в соответствии с национальным законодательством;

- если информация об их ценах (котировках) публикуется в средствах массовой информации (в том числе электронных) либо может быть предоставлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение трех лет после даты совершения операций с ценными бумагами;

- если по ним рассчитывается рыночная котировка, когда это предусмотрено соответствующим национальным законодательством.

Под национальным законодательством понимается законодательство того государства, на территории которого осуществляется обращение ценных бумаг (заключение гражданско-правовых сделок, влекущих переход права собственности на ценные бумаги, в том числе и вне организованного рынка ценных бумаг) (п. 3 ст. 280 НК РФ).

Если какое-либо из этих условий не выполняется, то ценные бумаги признаются не обращающимися на рынке ценных бумаг.

Цена реализации рыночных ценных бумаг в целях налогообложения определяется следующим образом (п. 5 ст. 280 НК РФ).

В состав доходов при определении налоговой базы включается фактическая цена реализации, если эта цена находится в интервале между минимальной и максимальной ценами сделок (интервал цен) с указанной ценной бумагой, зарегистрированной организатором торговли на рынке ценных бумаг на дату совершения соответствующей сделки

Если фактическая цена реализации будет ниже минимальной цены сделок на организованном рынке, то при определении налоговой базы по налогу на прибыль принимается минимальная цена сделки на организованном рынке ценных бумаг.

То есть в этом случае в целях налогообложения организации придется увеличить фактическую цену реализации на сумму разницы между минимальной и фактической ценами реализации, отразив эту разницу в строке 020 листа 05 Декларации по налогу на прибыль.

Пример.

В октябре 2019 г. организация приобрела 1500 акций, обращающихся на организованном рынке ценных бумаг, по 110 руб. за одну акцию при номинальной цене 100 руб.

30 декабря 2019 г. организация по договору купли-продажи продала физическому лицу 500 акций по цене 120 руб. за одну акцию.

Предположим, что 30 декабря 2019 г. организатором торгов была зафиксирована минимальная цена продажи таких акций – 130 руб., а максимальная – 135 руб.

Тогда, при определении налоговой базы по налогу на прибыль организации необходимо увеличить сумму фактической реализации до минимального значения продажных цен на акции, т.е. доход в целях налогообложения нужно рассчитать исходя из цены реализации 130 руб. за акцию.

В этом случае фактически полученную от продажи 500 акций выручку необходимо увеличить на 5000 руб. ((130 руб. – 120 руб.) х 500 шт.).

Лист 05 Декларации по налогу на прибыль (фрагмент) будет выглядеть следующим образом:

Расчет налоговой базы по налогу на прибыль по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг (фрагмент)

|

Показатели |

Код строки |

Сумма |

|

1 |

2 |

3 |

|

Выручка от реализации (выбытия, в том числе доход от погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг (500 шт. х 120 руб.) |

010 |

60 000 |

|

Сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг, обращающихся на организованном рынке ценных бумаг, ниже минимальной цены сделок на организованном рынке ценных бумаг (500 шт. х (130руб. -120 руб.)) |

020 |

5 000 |

|

Расходы, связанные с приобретением и реализацией (выбытием, в том числе погашением) ценных бумаг, обращающихся на организованном рынке ценных бумаг |

030 |

55 000 |

|

Итого прибыль (убыток) (строка 010 + строка 020 – строка 030) |

040 |

10 000 |

|

Налоговая база (строка 070 – строка 100) отражается по строкам 180 – 200 Листа 02 |

120 |

10 000 |

В декларации по налогу на прибыль не верно отражена в операция по продаже основного средства с убытком

В декларации по налогу на прибыль организаций должны быть указаны данные:

- об убытке, полученном при реализации амортизируемого имущества;

- о сумме, которая включается в расходы в целях налогообложения прибыли в конкретном отчетном (налоговом) периоде.

Эти данные найдут свое отражение в листе 02 «Расчет налога», а также приложениях к этому листу:

- 1 «Доходы от реализации и внереализационные доходы»;

- 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам»; и

- 3 « Расчет суммы расходов по операциям, финансовые результаты по которымучитываются при налогообложении прибыли с учетом положений статей 268, 275.1, 276, 279, 323 Налогового кодекса Российской Федерации (за исключением отраженных в Листе 05)».

Пример.

Во втором квартале текущего года организация реализовала основное средство за 450 000 руб.

Остаточная стоимость основного средства – 600 000 руб.

Таким образом, компания получила убыток от продажи основного средства в размере 150 000 руб. (450 000 руб.- 600 000 руб.)

Отчетными периодами организации являются первый квартал, полугодие, девять месяцев.

В приложении 3 к листу 02 декларации за шесть месяцев налогоплательщик отразит:

|

Показатели |

Код строки |

Сумма в рублях |

|

Количество объектов реализации амортизируемого имущества – всего |

010 |

1 |

|

В том числе объектов, реализованных с убытком |

020 |

1 |

|

Выручка от реализации амортизируемого имущества |

030 |

450 000 |

|

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией |

040 |

600 000 |

|

Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком) |

050 |

– |

|

Убытки от реализации амортизируемого имущества без учета объектов, реализованных с прибылью) |

060 |

150 000 |

Покажем в какие строки каких приложений попадут данные по реализации основного средства с убытком:

|

Приложение 3 к листу 02 |

Приложение 3 к листу 02 (продолжение) |

Приложение 1 к листу 02 |

Приложение 2 к листу 02 (продолжение) |

Лист 02 |

||||

|

Показатель |

Код строки |

Сумма, руб. |

Код строки |

Код строки |

Код строки |

Код строки |

Код строки |

Код строки |

|

Выручка от реализации амортизируемого имущества |

030 |

450 000 |

340 |

030 |

040 |

010 |

||

|

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией |

040 |

600 000 |

350 |

080 |

130 |

030 |

||

|

Убытки от реализации амортизируемого имущества |

060 |

150 000 |

360 |

050 |

В приложении 3 к листу 02 показатели строк 030 (выручка от реализации ОС), 040 (остаточная стоимость) и 060 (убыток от реализации) проставляются соответственно в строках 340, 350 и 360 приложения 3.

В свою очередь, показатели этих строк используются при заполнении листа 02, а также приложений 1 и 2 к нему.

Так, показатель строки 340 указывается в строке 030 приложения 1, показатель строки 350 – в строке 080 приложения 2, а показатель строки 360 – в строке 050 листа 02.

При этом, выручка от реализации ОС попала в строку 010 листа 02, а расходы – в строку 030 листа 02.

Чтобы убыток, полученный от продажи амортизируемого имущества, в целях налогообложения прибыли не был учтен единовременно, в листе 02 декларации убыток отражается в отдельной строке 050, которая при расчете прибыли по строке 060 участвует со знаком «+».

Для наглядности предположим, что кроме данной операции у организации других операций не было.

Лист 02 будет выглядеть следующим образом:

|

Показатели |

Код строки |

Сумма в рублях |

|

Доходы от реализации |

010 |

450 000 |

|

Расходы, уменьшающие сумму доходов от реализации |

030 |

600 000 |

|

Убытки |

050 |

150 000 |

|

Итого прибыль (убыток) (стр. 010 + 020 – 030 – 040 + 050) |

060 |

0 |

Таким же образом заполняется декларация за 9 месяцев 2019 года и за 2019 год.

Сумма убытка, включаемая ежемесячно в прочие расходы, учитываемые в целях налогообложения прибыли, указывается по строке 100 приложения 2 листа 02.

В декларации за шесть месяцев 2019 года эта сумма равняется 10 000 руб. (по 5 000 руб. за май и июнь).

В декларации за девять месяцев 2019 года эта сумма равняется 15 000 руб. (по 5 000 руб. за июль – сентябрь),

В годовой декларации за 2019 год – 40 000 руб. (по 5 000 руб. в мае – декабре).

Акционерное общество декларации по налогу на прибыль не правильно отразила операцию по выплате дивидендов акционерам – физическим лицам

Если АО выплачивает дивиденды только физическим лицам, то в декларации по налогу на прибыль следует заполнить лист 03 и подраздел 1.3. разд. 1, а также Приложение N 2 по каждому акционеру – физическому лицу (п. п. 1.1, 1.7, 1.8 Порядка заполнения декларации по налогу на прибыль).

Способы исправления ошибок в декларации по налогу на прибыль

Ошибки, которые были допущены при заполнении декларации по налогу на прибыль, можно исправить двумя способами: в налоговой декларации за текущий период или путем подачи уточненной налоговой декларации за период возникновения ошибки.

В декларации за текущий период можно исправить ошибки, которые привели к переплате налога, а также ошибки, период совершения которых невозможно определить.

Если же из-за ошибки налог на прибыль занижен, то исправить ее нужно, подав уточненную декларацию. Это общее правило.

При этом уточненная декларация заполняется так же, как и первичная. При этом в ней нужно отразить новые, верные данные, а не разницу между первичными и скорректированными показателями.

Исправление ошибки в расчете налоговой базы прошлых отчетных (налоговых) периодов в налоговой декларации за текущий период

Организация вправе исправить ошибки в расчете налоговой базы прошлых отчетных (налоговых) периодов в декларации за текущий период в тех случаях, когда нельзя точно определить период совершения ошибок или если соблюдаются следующие условия:

- декларация за текущий период является “прибыльной”, а не “убыточной”;

- допущенные ошибки привели к излишней уплате налога;

- на дату представления декларации за текущий период со дня уплаты налога по декларации с ошибкой не прошло трех лет.

Такой вывод следует из анализа п. 1 ст. 54, п. 7 ст. 78 НК РФ, писем Минфина России от 27.09.2017 N 03-02-07/1/62596, от 04.04.2017 N 03-03-06/1/19798, от 24.03.2017 N 03-03-06/1/17177.

Ошибки, которые привели к переплате налога, также можно исправить в декларации за текущий период.

Для исправления ошибок сумму неучтенных расходов и излишне учтенных доходов следует отразить в строках 400 – 403 Приложения N 2 к листу 02 декларации за текущий период (п. 7.3 Порядка заполнения налоговой декларации по налогу на прибыль).

Исправление ошибки в уже сданной декларации путем подачи уточненной декларации по налогу на прибыль за прошлый период

В некоторых случаях представлять уточненную декларацию обязательно.

Так, уточненную декларацию, следует представить, если (п. 1 ст. 54, п. 1 ст. 81, п. 3 ст. 88 НК РФ):

- организация самостоятельно обнаружила, что не отразила (не полностью отразила) необходимую информацию в первичной декларации или выявила ошибку, из-за которой налог на прибыль был уплачен в меньшем размере или не уплачен вовсе. При этом период, в котором была допущена ошибка, компании известен;

- выявленная ошибка в прошедшем периоде привела к занижению расходов, и следовательно к излишней уплате налога. Но при этом в текущем периоде был получен убыток (письмо Минфина России от 24.03.2017 N 03-03-06/1/17177);

- обнаружена ошибка в расчете налоговой базы в “убыточной” декларации. В данном случае также нужно представить уточненную декларацию за прошлый период и отразить в ней увеличенные расходы. Дело в том, что обнаруженная ошибка не приводит к излишней уплате налога, поскольку налог и так не начислялся (письма Минфина России от 11.08.2011 N 03-03-06/1/476, от 07.05.2010 N 03-02-07/1-225);

- компания получила требование от налоговых органов о внесении исправлений в первичную декларацию и согласна с ним.

Также можно (но не обязательно) подать уточненную декларацию, если обнаруженные организацией ошибки и неверные данные не повлияли на сумму налога или повлекли его переплату (п. 1 ст. 81 НК РФ). В последнем случае уточненную декларацию можно подать, если фирма желает зачесть или вернуть переплату.

Обращаем внимание, что подача уточненной декларации несет риск проведения в отношении организации выездной налоговой проверки корректируемого периода, даже если период выходит за пределы трех лет, предшествующих году подачи уточненной декларации (п. 4 ст. 89 НК РФ, Письмо ФНС России от 29.05.2012 N АС-4-2/8792).

Не нужно подавать уточненную декларацию при доначислении налога или авансового платежа по итогам налоговой проверки.

В этом случае налоговая инспекция доначислит налог и сама отразит его в карточке лицевого счета организации. Это следует из пп. 2 п. 3.2 Порядка заполнения налоговой декларации по налогу на прибыль, Письма ФНС России от 21.11.2012 N АС-4-2/19576.

Как заполнить и подать уточненную декларацию по налогу на прибыль

Уточненная декларация по налогу на прибыль составляется по той же форме, что и первичная декларация (п. 5 ст. 81 НК РФ).

Например, если организация в 2019 г. подает уточненную декларацию за девять месяцев 2016 г., то ее нужно составлять по форме, которая действовала в тот период.

Особый порядок оформления уточненной декларации законодательством не предусмотрен. Поэтому уточненная декларация заполняется в общем порядке, то есть так же, как и первичная декларации.

В уточненной декларации надо заполнить все листы, разделы и приложения, которые были заполнены в первичной декларации (в том числе и те, что не содержат ошибок).

При этом следует учитывать некоторые особенности (п. 1 ст. 81 НК РФ, пп. 2 п. 3.2 Порядка заполнения декларации по налогу на прибыль):

- в уточненной декларации отражаются новые, верные данные, а не разница между первичными и скорректированными показателями;

- в реквизите “номер корректировки” титульного листа уточненной декларации следует указать порядковый номер уточненной декларации (например, “1–“, “2–” и т.д.).

К уточненной декларации рекомендуем приложить сопроводительное письмо с указанием причин, по которым внесены изменения. Так как, инспекция, скорее всего, все равно запросит у вас пояснения к уточненной декларации.

Если уточненная декларация подается из-за неуплаты (недоплаты) налога, то к сопроводительному письму целесообразно приложить копии платежных документов на перечисление налога и пеней.

При представлении уточненной декларации необходимо учитывать следующие моменты:

Во-первых, срок представления уточненной декларации Налоговым кодексом РФ предусмотрен только в том случае, если в рамках камеральной проверки инспекция потребовала от организации представить уточненную декларацию. Сделать это нужно в течение пяти рабочих дней со дня получения требования (п. 6 ст. 6.1, п. 3 ст. 88 НК РФ).

В противном случае компании грозит штраф по ст. 129.1 НК РФ в размере 5 000 руб.

Для всех остальных случаев срок представления уточненной декларации Налоговым кодексом РФ не установлен. Однако, несмотря на отсутствие срока, рекомендуем не затягивать с ее подачей и представлять ее как можно раньше.

Во-вторых, уточненную декларацию нужно представить в ИФНС, где организация состоит на учете. При этом не имеет значения, в какой налоговый орган компания подавала первичную декларацию (п. 5 ст. 81 НК РФ).

В-третьих, если организация подает уточненку с налогом к доплате уже после истечения сроков сдачи декларации и уплаты налога, то перед ее подачей рекомендуем уплатить недоимку и пени.

Это необходимо сделать, чтобы избежать штрафа за неполную уплату налога.

При этом важно погасить недоимку и пени до того, как инспекция зафиксирует ошибки в акте камеральной проверки или до получения фирмой информации о назначении выездной проверки этого периода.

Такой вывод следует из пп. 1 п. 4 ст. 81 НК РФ, Писем Минфина России от 13.09.2016 N 03-02-07/1/53498, ФНС России от 21.02.2018 N СА-4-9/3514@.

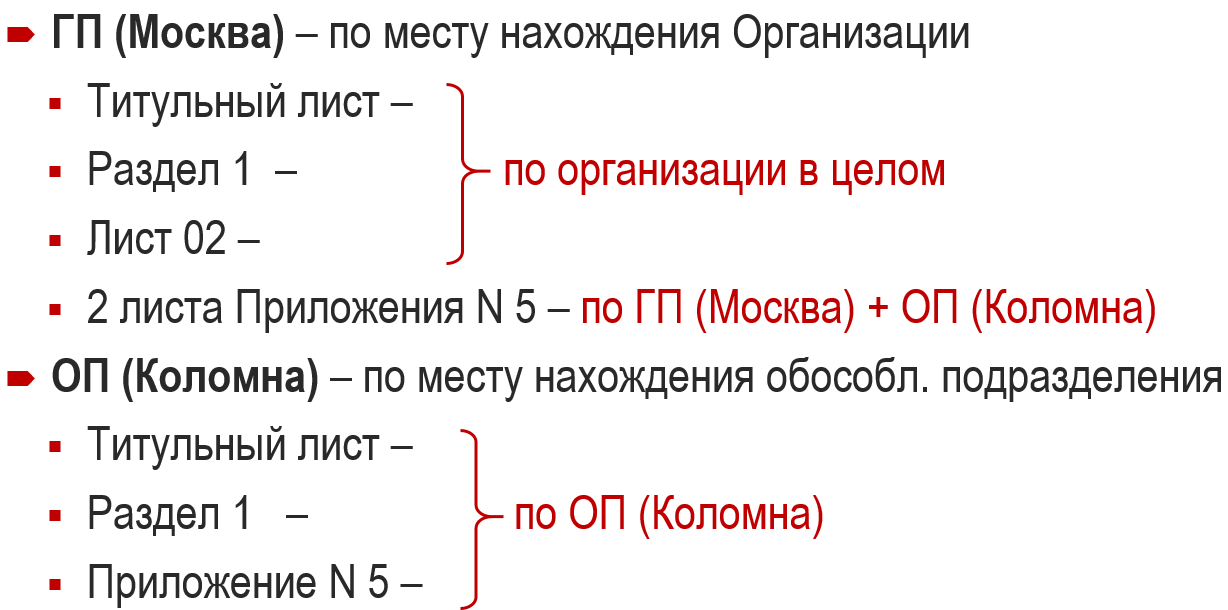

Организация, зарегистрированная в Москве – головное подразделение (ГП), осуществляет деятельность в МО (г. Коломна) – обособленное подразделение (ОП).

Состав декларации по организации

Налог на прибыль (авансовые платежи) исчисляется в:

- ФБ – по организации в целом;

- РБ – делится между:

- головным подразделением;

- обособленным подразделением.

Налоговая база по организации в целом распределяется между подразделениями – определяется доля прибыли (п. 2 ст. 288 НК РФ).

Финансовый результат ОП в целях налога на прибыль НЕ важен!

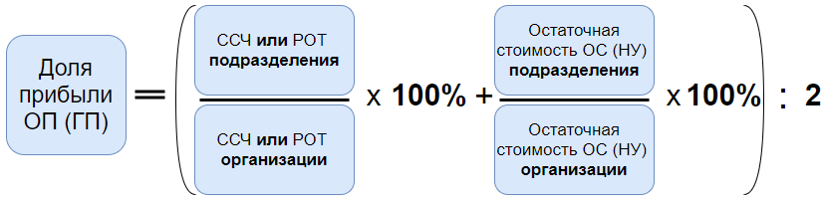

Доля прибыли определяется за период:

ССЧ – среднесписочная численность,

РОТ – расходы на оплату труда за период,

ОС (НУ) – амортизируемое имущество.

Трудовой показатель закрепить в налоговой учетной политике.

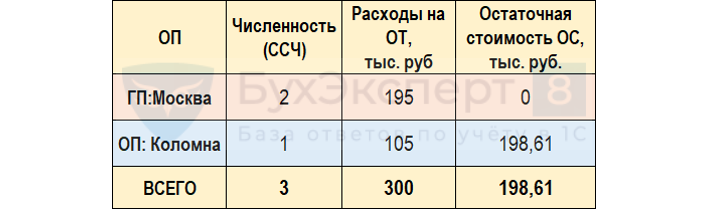

Показатели для расчета доли прибыли подразделений

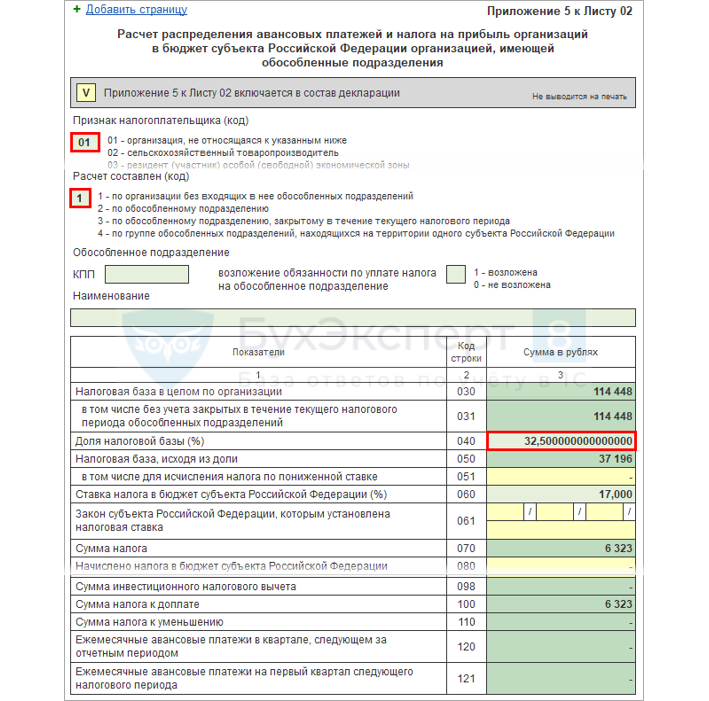

Расчет доли прибыли по ГП Москва:

- ССЧ – рассчитать самостоятельно:

(2 / 3*100% + 0) / 2 = 33,3333%

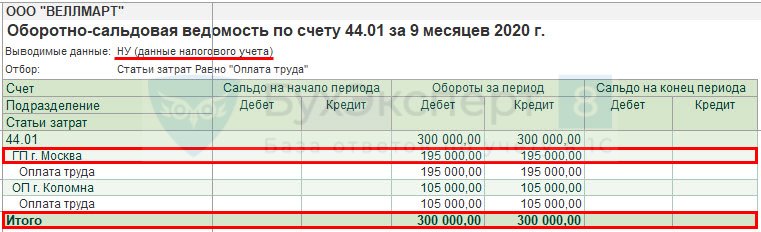

- Расходы на ОТ – ОСВ по счету учета затрат:

(195/300*100% + 0) / 2 = 32,5%

Так как амортизируемого имущества в ГП нет, его удельный вес для расчета доли прибыли равен 0 (Письмо Минфина РФ от 09.04.2013 N 03-03-06/1/11551).

Отчеты – Оборотно-сальдовая ведомость по счету 44.01

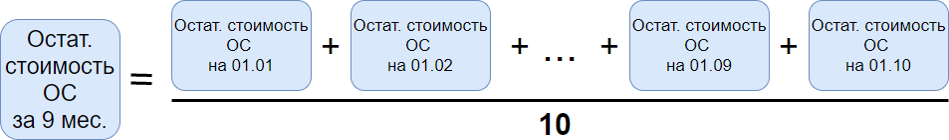

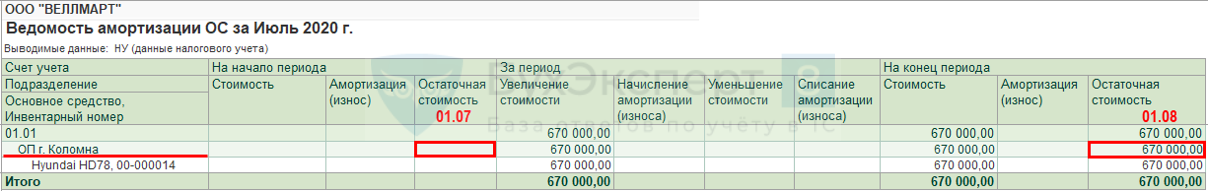

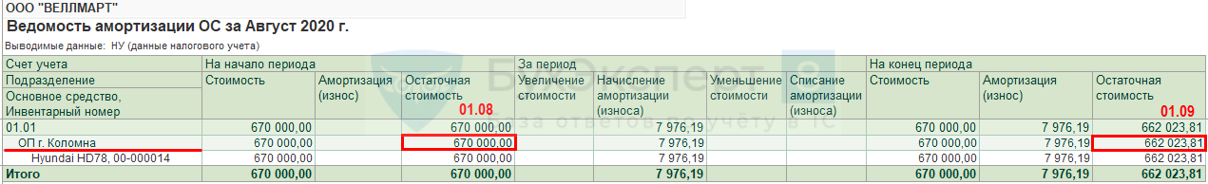

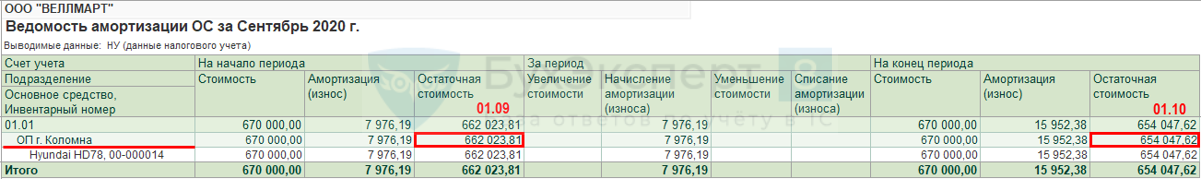

Расчет остат. стоимости амортизируемого имущества ОП Коломна:

Ост. ст. ОС = (670 000 + 662 023,81+ 654 047,62) / 10 = 198 607,14 руб.

В состав имущества для расчета доли прибыли ОП включаются в т.ч. НМА и амортизируемое имущество, не подлежащее амортизации (Письмо Минфина РФ от 25.10.2019 N 03-03-06/1/82151).

ОС и НМА – Ведомость амортизации ОС (налоговый учет)

Расчет доли прибыли по ОП Коломна:

- с удельным весом среднесписочной численности:

1 / 3*100% + 100%) / 2 = 66,6667%

- с удельным весом расходов на оплату труда:

105/300*100% + 100%) / 2 = 67,5%

В версии КОРП доля прибыли ОП рассчитывается автоматически исходя из доли:

- расходов на оплату труда;

- остаточной стоимости амортизируемого имущества.

В 1С:Бухгалтерия ПРОФ – все расчеты выполняются в ручном режиме вне базы 1С.

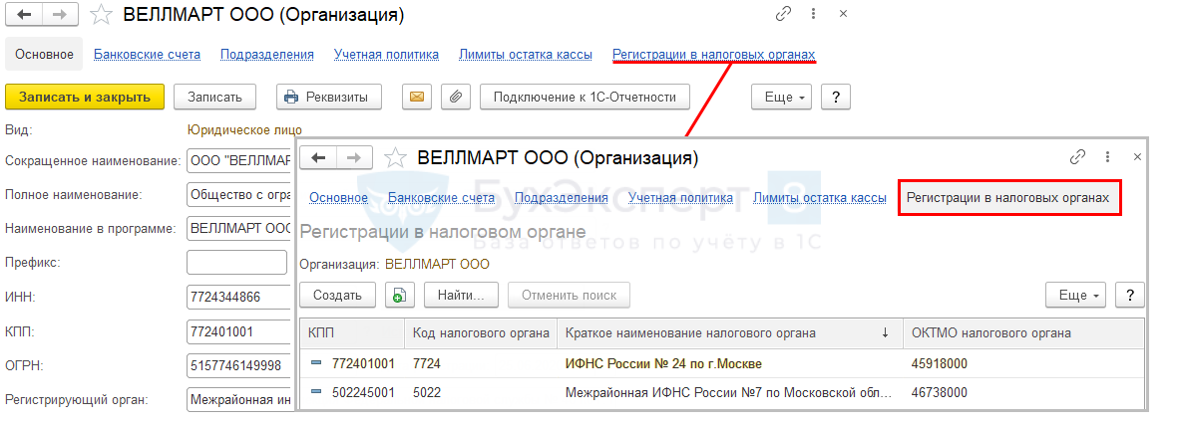

Главное – Организация – Регистрация в налоговых органах

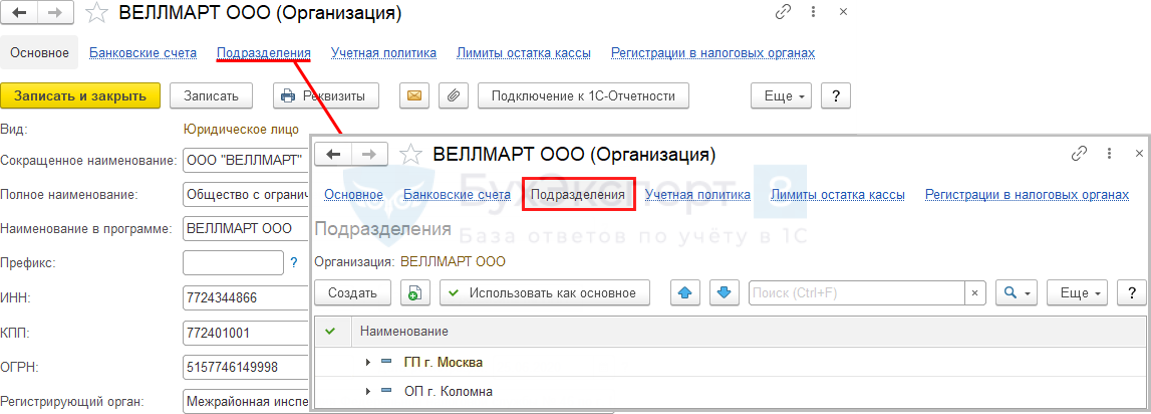

Главное – Организация – Регистрация подразделений

Отчеты – Регламентированная отчетность

Титульный лист

Приложение N 5 к Листу 02

Титульный лист

См. также:

- Как завести обособленное подразделение в 1С 8.3 Бухгалтерия

- Минфин назвал случай, когда не нужно сообщать налоговому органу об открытии обособленного подразделения

- Куда платить налог на имущество обособленному подразделению, если в декларации указывать КПП головного?

- [20.10.2020 запись] Декларация по налогу на прибыль и имущественные налоги за 9 месяцев 2020 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Декларация по налогу на прибыль обособленного подразделения

Если в состав организации, находящейся на ОСН, входят обособленные подразделения (ОП), такая организация должна в общем случае представлять налоговую декларацию по налогу на прибыль не только по своему месту нахождения, но и по месту нахождения ее обособленных подразделений (п. 1 ст. 289 НК РФ).

Но нужно иметь в виду, что если обособленное подразделение находится в том же субъекте РФ, что и головная организация, и такая головная организация приняла решение самой уплачивать за свое ОП налог на прибыль в бюджет субъекта РФ и уведомила о таком намерении налоговую инспекцию, представлять налоговую декларацию по месту нахождения обособленного подразделения не нужно. Аналогично, если у организации есть несколько ОП в одном субъекте РФ, налог на прибыль в бюджет этого субъекта может уплачиваться по месту нахождения одного из обособленных подразделений (так называемого ответственного ОП). Соответственно, и декларацию по таким обособленным подразделениям нужно будет представлять только одну – по месту нахождения ответственного ОП (п. 1.4 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@).

О составе налоговой декларации обособленного подразделения и особенностях ее составления расскажем в нашей консультации.

Состав налоговой декларации обособленного подразделения

Форма, состав налоговой декларации и порядок ее заполнения, в т.ч. обособленными подразделениями, утверждены Приказом ФНС от 19.10.2016 № ММВ-7-3/572@.

Так, указывается, что по месту нахождения обособленного подразделения необходимо представлять декларацию по налогу на прибыль в следующем составе:

- Титульный лист (Лист 01);

- подраздел 1.1 Раздела 1;

- подраздел 1.2 Раздела 1 (при уплате в течение года ежемесячных авансовых платежей);

- Приложение № 5 к Листу 02.

Порядок заполнения прибыльной декларации в ОП

Порядок заполнения налоговой декларации по налогу на прибыль утвержден Приказом ФНС от 19.10.2016 № ММВ-7-3/572@ и приведен в Приложении № 2 к Приказу.

Приведем некоторые особенности заполнения прибыльной декларации в ОП.

На Титульном листе в поле «КПП» указывается КПП обособленного подразделения, по месту нахождения которого представляется декларация. Соответственно, в поле «Представляется в налоговый орган (код)» указывается код ИФНС, куда сдается декларация. В поле «По месту нахождения (учета) (код)» указывается код 220. Это означает, что декларация представляется по месту нахождения обособленного подразделения российской организации.

В поле «Организация/обособленное подразделение» указывается полное наименование обособленного подразделения.

В подразделе 1.1 Раздела 1 строки 040 и 050 не заполняются (ставятся прочерки), ведь налог в федеральный бюджет уплачивается по месту нахождения головной организации.

Если налог на прибыль в бюджет субъекта РФ получился к доплате, заполняется строка 070. Отражаемая в ней сумма соответствует величине, показанной по строке 100 Приложения № 5 к Листу 02. Если налог к уменьшению – заполняется строка 080 (из строки 110 Приложения № 5 к Листу 02).

Если организация уплачивает ежемесячные авансовые платежи, в подразделе 1.2 Раздела 1 нужно заполнить строки 220-240. В этих строках нужно показать по 1/3 суммы, отраженной в строке 120 Приложения № 5 к Листу 02.

Обращаем внимание, что подраздел 1.2 не включается в состав налоговой декларации за год.

В Приложении № 5 к Листу 02 нужно показать, в частности, долю прибыли ОП. Как она рассчитывается, мы рассказывали здесь.

Приведем для декларации по налогу на прибыль обособленного подразделения образец ее заполнения за 9 месяцев 2018 г.

Срок сдачи декларации по прибыли ОП

Налоговая декларация по налогу на прибыль, представляемая по месту нахождения ОП, сдается в те же сроки, что и декларация по месту нахождения головной организации: в течение года не позднее 28 календарных дней со дня окончания квартала, полугодия или 9 месяцев. А по итогам года – не позднее 28 марта следующего года (п.п.3,4 ст. 289 НК РФ). При этом если последний день срока сдачи декларации приходится на выходной или нерабочий праздничный день, сдать декларацию можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

Декларация по прибыли при закрытии ОП

При закрытии обособленного подразделения декларация по прибыли сдается по месту учета головной организации. При этом в качестве кода места нахождения на титульном листе декларации указывается код 223 «По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению».

В Приложении № 5 к Листу 02 по реквизиту «Расчет составлен» нужно указать код 3 «По обособленному подразделению, закрытому в течение текущего налогового периода». В строках 120, 121 Приложения № 5 к Листу 02, а также в строках 220-240 Подраздела 1.2 ставятся прочерки.

Декларацию по закрытому ОП нужно сдавать за отчетный период, в котором подразделение снято с учета, а также за последующие отчетные периоды года закрытия и по итогам года.

Срок сдачи декларации стандартный – не позднее 28 календарных дней со дня окончания квартала, полугодия или 9 месяцев, а по итогам года – не позднее 28 марта следующего года (п.п.3,4 ст. 289 НК РФ).

Обращаем внимание, что если дата снятия ОП с учета пришлась на первый отчетный период его функционирования (например, 1-ый квартал), то сдавать декларации по такому ОП уже не нужно. Соответственно, не придется заполнять и Приложение № 5 к Листу 02 в прибыльной декларации головной организации (Письмо УФНС по г. Москве от 13.04.2010 № 16-15/038587).

Для организаций, имеющих обособленные подразделения, расчет и уплата налога на прибыль, а также порядок представления отчетности имеет свои особенности. О том, как организовать налоговый учет и заполнить декларации по налогу на прибыль по головному и обособленным подразделениям в «1С:Бухгалтерии 8 КОРП» редакции 3.0 с учетом новых возможностей программы, БУХ.1С рассказали эксперты 1С.

Понятие обособленного подразделения

Согласно статье 11 НК РФ подразделение признается обособленным, если удовлетворяет двум условиям:

- территориально обособлено от организации;

- имеет стационарные рабочие места, созданные на срок более месяца.

В письме от 18.08.2015 № 03-02-07/1/47702 Минфин России разъяснил, что территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации. Понятие рабочего места определено статьей 209 ТК РФ как место, где работник должен находиться, или куда ему необходимо прибыть в связи с работой и которое прямо или косвенно находится под контролем работодателя (письмо Минфина России от 13.09.2016 № 03-02-07/1/53392).

Если обособленное подразделение, через которое осуществляется предпринимательская деятельность, не было поставлено на налоговый учет, то организация может быть привлечена к ответственности по пункту 2 статьи 116 НК РФ (см., например, постановление Арбитражного суда Северо-Кавказского округа от 21.07.2015 № Ф08-4287/2015 по делу № А32-29169/2014). Согласно указанной статье ведение деятельности организацией или ИП без постановки на учет в налоговом органе влечет взыскание штрафа в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тыс. руб.

Исчисление, уплата и отчетность по налогу по обособленным подразделениям

Особенности исчисления и уплаты налога на прибыль налогоплательщиком, имеющим обособленные подразделения, определены в статье 288 НК РФ.

Исчисление и уплата авансовых платежей (налога) в федеральный бюджет осуществляется налогоплательщиком по месту регистрации в общем порядке, то есть без распределения этих сумм по обособленным подразделениям. В бюджет субъектов РФ авансовые платежи (налог) нужно исчислять и уплачивать как по месту своего нахождения, так и по месту нахождения каждого обособленного подразделения. Суммы налога определяются исходя из налоговой базы (доли прибыли) обособленного подразделения и ставки налога, установленной на территории каждого субъекта РФ.

Перечислять авансовые платежи (налог) в бюджет субъектов РФ может как сама организация (далее – головное подразделение), так и ее обособленное подразделение, если оно имеет расчетный счет.

Если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то он может выбрать ответственное подразделение, через которое будет осуществляться уплата налога. О таком решении организация должна сообщить в налоговые органы по месту нахождения этих подразделений до 31 декабря года, предшествующего налоговому периоду.

Если налогоплательщик, имеющий обособленные подразделения, изменил порядок уплаты налога на прибыль, а также если изменилось количество структурных подразделений на территории субъекта РФ, или произошли другие изменения, влияющие на порядок уплаты налога, то в налоговый орган должны быть представлены соответствующие уведомления.

Рекомендуемые типовые формы таких уведомлений, а также схема направления уведомлений при изменении порядка уплаты налога на прибыль в бюджеты субъектов РФ ФНС России привела в письме от 30.12.2008 № ШС-6-3/986.

Определение доли прибыли

Доля прибыли, приходящаяся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (или расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно по отношению к аналогичным показателям по налогоплательщику в целом (п. 2 ст. 288 НК РФ).

Удельный вес среднесписочной численности работников (расходов на оплату труда) называют трудовым показателем, а удельный вес остаточной стоимости амортизируемого имущества – имущественным.

Правила определения средней численности работников изложены в приказе Росстата от 26.10.2015 № 498. Минфин России указал, что определять среднесписочную численность работников обособленного подразделения нужно исходя из фактического места осуществления трудовой деятельности сотрудников (письмо от 27.12.2011 № 03-03-06/2/201).

Сумма расходов на оплату труда определяется согласно статье 255 НК РФ.

Налогоплательщик должен зафиксировать выбор между тем или иным вариантом определения трудового показателя в приказе по учетной политике организации. Следует учитывать, что не разрешается в течение налогового периода менять установленный в учетной политике вариант определения этого показателя.

Для расчета имущественного показателя учитывается остаточная стоимость основных средств (ОС), определенная в соответствии с пунктом 1 статьи 257 НК РФ, то есть по данным налогового учета. Организация вправе использовать данные бухгалтерского учета, если амортизацию в налоговом учете она начисляет нелинейным методом.

Средняя (среднегодовая) остаточная стоимость основных средств за отчетный (налоговый) период определяется по методике, изложенной в пункте 4 статьи 376 НК РФ (письмо Минфина России от 10.04.2013 № 03-03-06/1/11824).

При определении удельного веса остаточной стоимости амортизируемого имущества:

- учитывается амортизируемое имущество того обособленного подразделения, в котором это имущество фактически используется для получения дохода, вне зависимости от того, на балансе какого подразделения оно учитывается (письмо ФНС России от 14.04.2010 № 3-2-10/11).

- не учитывается остаточная стоимость ОС, не относящихся к амортизируемому имуществу (письма Минфина России от 23.05.2014 № 03-03?РЗ/24791, от 20.04.2011 № 03-03-06/2/66), а также стоимость капитальных вложений в арендованные объекты основных средств (письмо Минфина России от 10.03.2009 № 03-03-06/2/36).

Если на балансе обособленного подразделения основные средства не числятся, то удельный вес амортизируемого имущества по данному подразделению равен нулю. Поэтому доля прибыли, приходящаяся на это подразделение, определяется путем деления пополам только трудового показателя этого подразделения (письмо Минфина России от 09.04.2013 № 03-03-06/1/11551).

Если основных средств нет ни у головной организации, ни у ее обособленных подразделений, то в расчете доли прибыли по такому подразделению участвует только трудовой показатель (письмо Минфина России от 29.05.2009 № 03-03-06/1/356).

Доля прибыли обособленного (головного) подразделения определяется нарастающим итогом на конец каждого отчетного периода и по итогом налогового периода.

О порядке исчисления налога на прибыль по обособленным подразделениям см. в справочнике «Налог на прибыль организаций» в разделе «Налоги и взносы».

Представление деклараций по налогу на прибыль

Налоговая декларация по налогу на прибыль организаций (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@, далее – Приказ) представляется в налоговые органы по месту нахождения головной организации и по месту нахождения каждого обособленного подразделения (п. 5 ст. 289 НК РФ, п. 1.4 Приказа).

Если налог перечисляется только через головную организацию или ответственное обособленное подразделение, то декларацию по месту нахождения обособленных подразделений, через которые налог не уплачивается, представлять не надо (письмо ФНС России от 11.04.2011 № КЕ-4-3/5651@).

В каком составе организация, имеющая обособленные подразделения, должна представлять декларации помимо тех листов, которые являются общими для всех налогоплательщиков?

По месту нахождения головного подразделения необходимо заполнить и представить Приложение № 5 к Листу 02 декларации в количестве страниц, соответствующем числу имеющихся обособленных подразделений (п. 10.1 Приказа).

По месту нахождения обособленного подразделения следует представить декларацию, которая должна включать (п. 1.4 Приказа):

- Титульный лист;

- Подраздел 1.1 Раздела 1;

- Подраздел 1.2 Раздела 1 (если уплачиваются ежемесячные авансовые платежи);

- Приложение № 5 к Листу 02.

Расчет налога на прибыль в «1С:Бухгалтерии 8 КОРП» (ред. 3.0)

Распределение налога на прибыль по субъектам РФ в «1С:Бухгалтерии 8 КОРП» выполняется автоматически. Для налогового учета подразделений в разрезе субъектов РФ используется справочник Регистрации в налоговых органах (регистрации в ИФНС).

Данные о регистрации в ИФНС указываются:

- для головной организации и обособленных подразделений, выделенных на отдельный баланс, – в карточке организации;

- для обособленных подразделений, не выделенных на отдельный баланс, – в справочнике Подразделения.

Если подразделение не является обособленным и относится к внутренней структуре головного подразделения или обособленного подразделения, выделенного на отдельный баланс, то регистрация в ИФНС для него не заполняется.

Для определения трудового показателя в программе анализируются расходы на оплату труда (определение трудового показателя по среднесписочной численности работников в программе не поддерживается). Расходы на оплату труда обособленного подразделения определяются по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации ИФНС, как обороты по дебету счетов учета затрат по статьям затрат с видами:

- Оплата труда;

- Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов;

- Добровольное личное страхование на случай наступления смерти или утраты трудоспособности;

- Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников.

Для определения удельного веса остаточной стоимости амортизируемого имущества в программе учитывается остаточная стоимость основных средств по данным налогового учета. Средняя остаточная стоимость основных средств за отчетный (налоговый) период определяется как частное:

- суммы, полученной в результате сложения величин остаточной стоимости ОС на первое число каждого месяца отчетного (налогового) периода и первое число месяца, следующего за отчетным (налоговым) периодом;

- количества месяцев в отчетном (налоговом) периоде, увеличенного на единицу.

При расчете имущественного показателя по обособленному подразделению анализируется сальдо по дебету счетов 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» и сальдо по кредиту счета 02 «Амортизация основных средств» по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации в ИФНС. Из расчета исключаются данные по земельным участкам и капитальным вложениям в арендованное имущество.

Расчет налога на прибыль в разрезе бюджетов и инспекций ФНС выполняется ежемесячно регламентной операцией Расчет налога на прибыль, входящей в обработку Закрытие месяца, и подтверждается справками-расчетами:

- Распределение прибыли по бюджетам субъектов РФ;

- Расчет налога на прибыль.

Определение долей прибыли в обособленных подразделениях

Рассмотрим, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и заполнение налоговых деклараций по обособленным подразделениям.

Пример 1

Организация ООО «Комфорт-сервис» применяет ОСНО, положения ПБУ 18/02, по итогам отчетного периода уплачивает только ежеквартальные авансовые платежи.

Организация ООО «Комфорт-сервис» зарегистрирована в г. Москва, и имеет два обособленных подразделения, которые расположены в г. Санкт-Петербург, в г. Анапа (Краснодарский край) и зарегистрированы в ИФНС по своему месту нахождения.

В учетной политике ООО закреплено, что при расчете доли прибыли обособленных подразделений в качестве трудового показателя используются расходы на оплату труда.

Перечисление авансовых платежей (налога) в бюджет субъекта РФ осуществляет головная организация (Москва).

По итогам I квартала 2017 года налоговая база по налогу на прибыль в целом по организации составила 334 880 руб. Ставки налога на прибыль в бюджеты субъектов РФ не отличаются и составляют 17 %. Расходы на оплату труда и остаточная стоимость основных средств по данным налогового учета представлены в таблице 1.

Таблица 1

|

№ п/п |

Показатели для расчета доли прибыли |

Организация в целом, руб. |

Головной офис |

Обособленное подразделение в г. Санкт-Петербург, руб. |

Обособленное |

|

1 |

Расходы на оплату труда с 1 января до 1 апреля |

460 000 |

300 000 |

100 000 |

60 000 |

|

2 |

Остаточная стоимость ОС на 1 января |

0 |

0 |

0 |

0 |

|

3 |

Остаточная стоимость ОС на 1 февраля |

150 000 |

150 000 |

0 |

0 |

|

4 |

Остаточная стоимость ОС на 1 марта |

354 000 |

144 000 |

210 000 |

0 |

|

5 |

Остаточная стоимость ОС на 1 апреля |

343 800 |

138 000 |

205 800 |

0 |

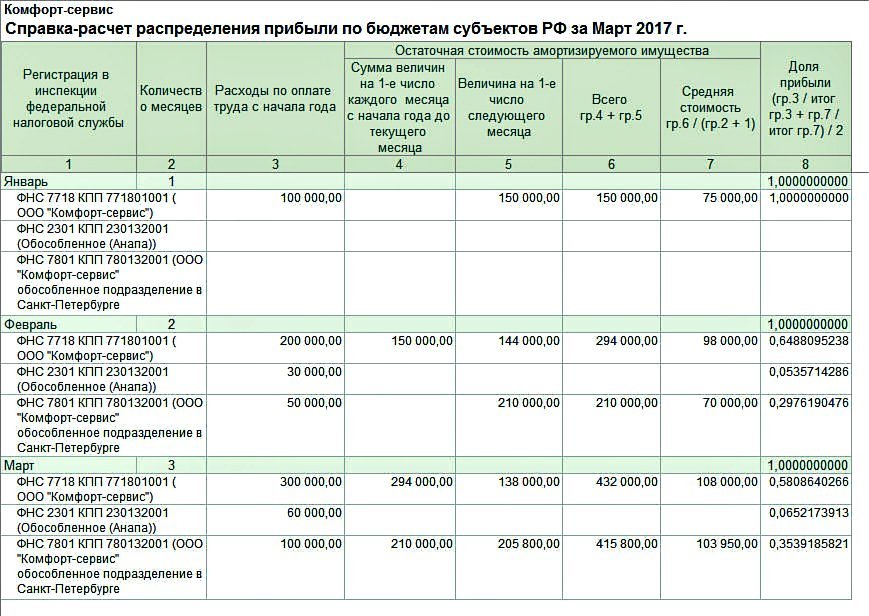

Рассчитаем долю прибыли, приходящуюся на каждое обособленное подразделение (в т. ч. и на головную организацию) ООО «Комфорт-сервис» за I квартал 2017 года.

Удельный вес расходов на оплату труда составляет:

- по головному офису в г. Москва – 65,22 % (300 000 руб. / 460 000 руб. х 100 %);

- по обособленному подразделению в г. Санкт-Петербург – 21,74 % (100 000 руб. / 460 000 руб. х 100 %);

- по обособленному подразделению в г. Анапа – 13,04 % (60 000 руб. / 460 000 руб. х 100 %).

Показатель средней остаточной стоимости основных средств составляет:

- по организации в целом – 211 950 руб. (0 руб. + 150 000 руб. + 354 000 руб. + 343 800 руб.) / 4);

- по головному офису в г. Москва – 108 000 руб. (0 руб. + 150 000 руб. + 144 000 руб. + 138 000 руб.) / 4);

- по обособленному подразделению в г. Санкт-Петербург – 103 950 руб. (0 руб. + 0 руб. + 210 000 руб. + 205 800 руб.) / 4);

- по обособленному подразделению в г. Анапа – 0 руб. (0 руб. + 0 руб. +0 руб. +0 руб. / 4).

Удельный вес остаточной стоимости амортизируемого имущества составляет:

- по головному офису в г. Москва – 50,96 % (108 000 руб. / 211 950 руб. х 100 %);

- по обособленному подразделению в г. Санкт-Петербург – 49,04 % (103 950 руб. / 211 950 руб. х 100 %);

- 0,00 % – по обособленному подразделению в г. Анапа (0 руб. / 211 950 руб. х 100 %).

Доля налоговой базы (прибыли) составляет:

- по головному офису в г. Москва – 58,09 % ((65,22 % + 50,96 %) / 2);

- по обособленному подразделению в г. Санкт-Петербург – 35,39 % ((21,74 % + 49,04 %) / 2);

- по обособленному подразделению в г. Анапа – 6,52 % ((13,04 % + 0 %) / 2).

Во избежание ошибок, связанных с округлением, в «1С:Бухгалтерии 8 КОРП» редакции 3.0 расчет долей прибыли выполняется с точностью до десяти знаков после запятой (рис. 1).

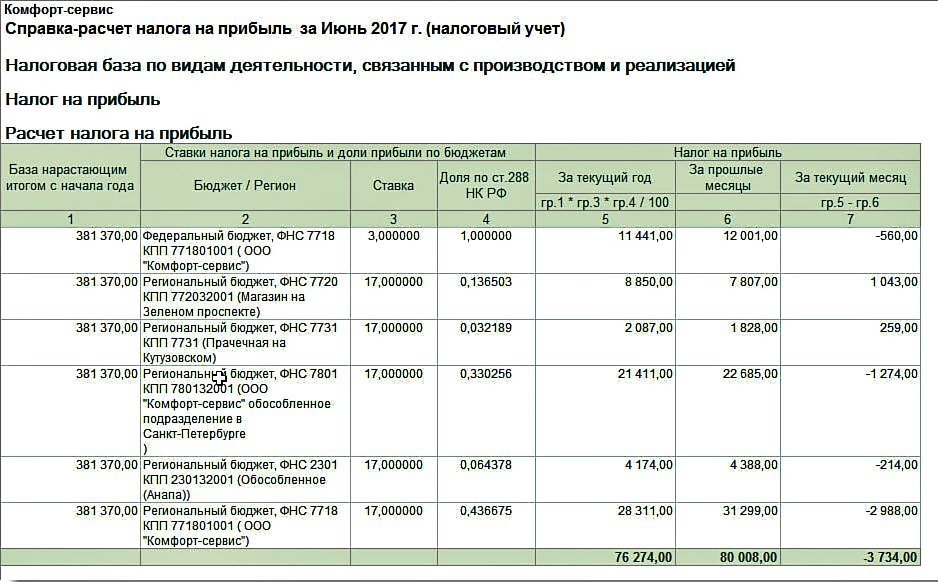

Рис. 1. Справка-расчет распределения прибыли по бюджетам субъектов РФ

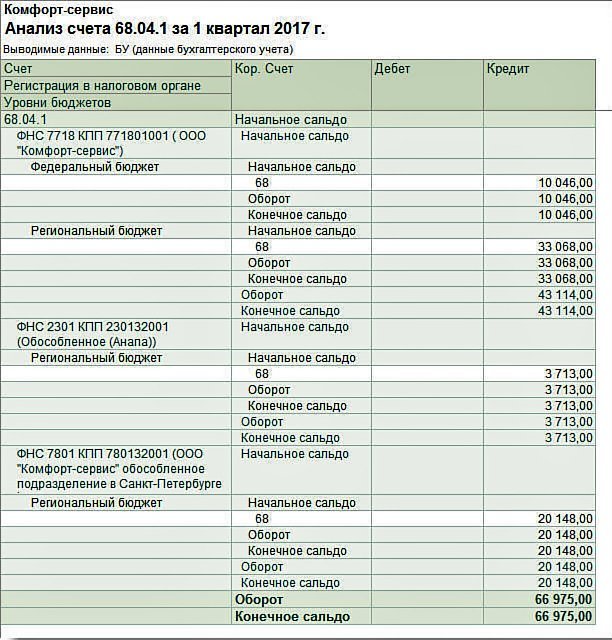

Исходя из рассчитанных долей, в программе автоматически определяется налоговая база, исчисляется сумма налога по каждому обособленному (в т. ч. и по головному) подразделению и формируются проводки в разрезе бюджетов и ИФНС (рис. 2). В целях упрощения примера считаем, что сальдо расчетов с бюджетами всех уровней по всем ИФНС на начало 2017 года равно нулю.

Рис. 2. Анализ счета 68.04.1 за I квартал 2107 года

Сформируем в сервисе 1С:Отчетность комплект налоговых деклараций за I квартал 2017 года. При создании нового варианта отчета Декларация по налогу на прибыль, в титульном листе по умолчанию устанавливаются реквизиты головного подразделения (Москва), а именно:

- в поле Представляется в налоговый орган (код) – указывается код налогового органа, в котором зарегистрировано головное подразделение (7718);

- в поле по месту нахождения учета (код) – указывается код: 214 (По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком).

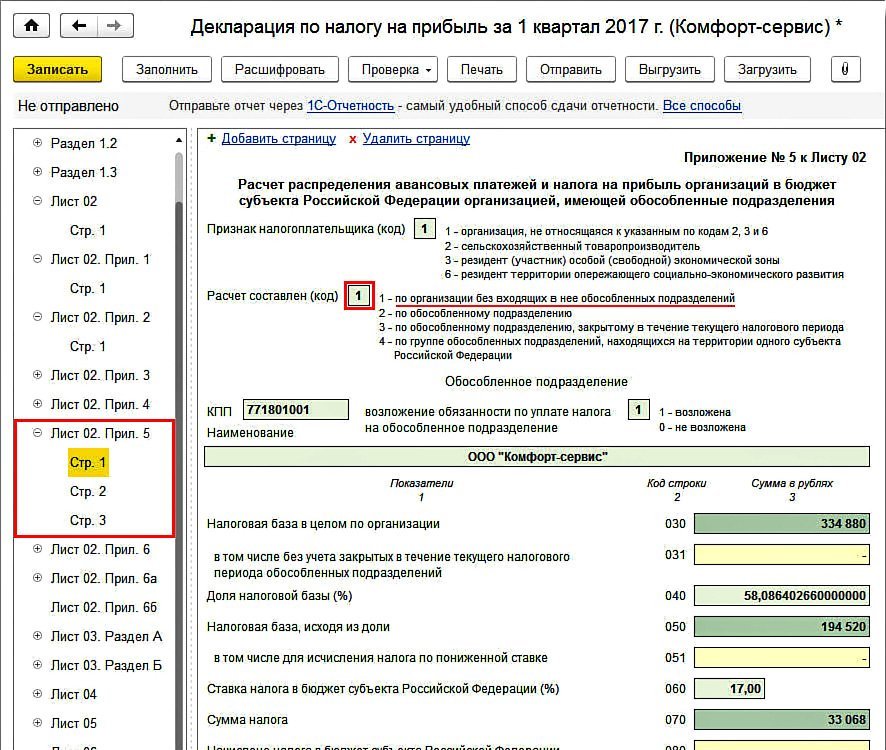

Основные листы и показатели Декларации, в том числе и Приложения № 5 к Листу 02, заполняются автоматически (кнопка Заполнить) по данным налогового учета.

Декларация по налогу на прибыль, которая представляется по месту нахождения головного подразделения, включает Приложения № 5 к Листу 02 в количестве трех страниц, соответствующих количеству регистраций в ИФНС (по головному и двум обособленным подразделениям). На рисунке 3 представлен фрагмент первой страницы Приложения № 5 к Листу 02 Декларации, составленного по головному подразделению.

Рис. 3. Приложение № 5 к Листу 02 Декларации – страница 1

В поле Расчет составлен (код) будет указано значение: 1 – по организации без входящих в нее обособленных подразделений. Поле возложение обязанности по уплате налога на обособленное подразделение нужно заполнить вручную (указать значение: 1 – возложена).

В составленных по обособленным подразделениям Приложениях № 5 к Листу 02 (на страницах 2 и 3) в поле Расчет составлен (код) будет указано значение: 2 – по обособленному подразделению. Поле возложение обязанности по уплате налога на обособленное подразделение нужно заполнить вручную (указать значение: 0 – не возложена).

Подраздел 1.1 Раздела 1 Декларации по головному подразделению будет автоматически заполнен по данным декларации:

- по строке 040 – указывается сумма налога к доплате в федеральный бюджет (10 046 руб.);

- по строке 070 – указывается сумма налога к доплате в бюджет г. Москвы (33 068 руб.).

При заполнении налоговой декларации, которая представляется по месту нахождения обособленного подразделения, на титульном листе пользователь должен указать соответствующий код налогового органа, выбрав его из списка регистраций, и код места представления декларации: 220 (По месту нахождения обособленного подразделения российской организации). По кнопке Заполнить программа автоматически сформирует комплект листов Декларации по указанному обособленному подразделению. Приложение № 5 к Листу 02 заполняется аналогично соответствующей странице Приложения № 5 к Листу 02 Декларации, которая представляется по месту нахождения головного подразделения.

В подразделах 1.1 Раздела 1 Декларации по каждому обособленному подразделению будет заполнена только строка 070:

- 20 148 руб. – сумма налога к доплате в бюджет г.Санкт-Петербург;

- 3 713 руб. – сумма налога к доплате в бюджет г.Анапа.

Расчет налога на прибыль по разным ставкам налога

Законами субъектов РФ налоговая ставка может быть понижена для отдельных категорий налогоплательщиков (п. 1 ст. 284 НК РФ). Именно поэтому для организаций, которые имеют обособленные подразделения, в Листе 02 Декларации проставляется только налоговая ставка для исчисления налога, подлежащего уплате в федеральный бюджет (строка 150), а строки 160 и 170 не заполняются (п. 5.6 Приказа).

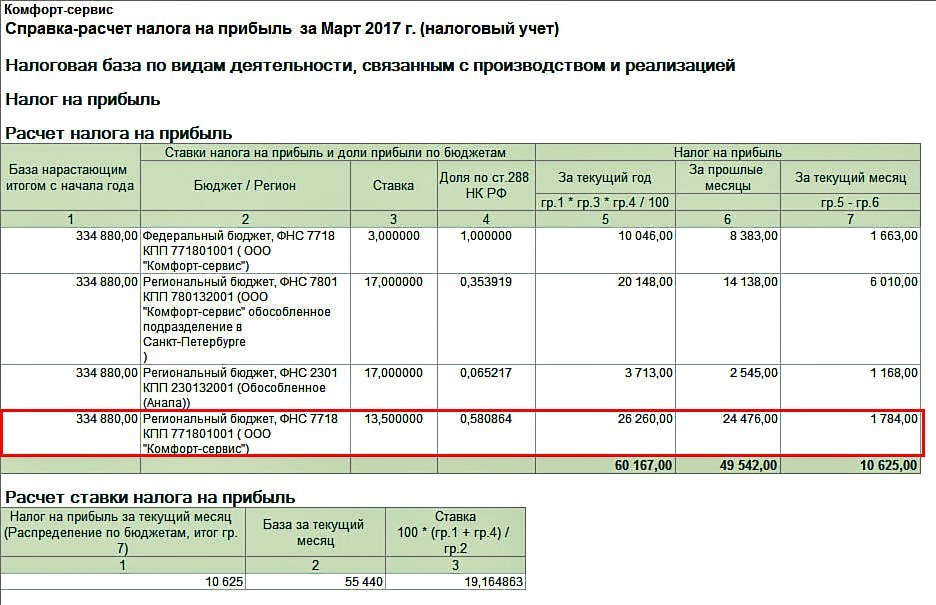

Изменим условия Примера 1: пусть ставки налога в региональный бюджет для обособленных подразделений отличаются.

В таком случае в форме Настройки налогов и отчетов в разделе Налог на прибыль (далее – настройки налога на прибыль) рядом с полем Региональный бюджет необходимо установить флаг Отличается для обособленных подразделений. После установки флага становится активной гиперссылка Ставки налога для обособленных подразделений. По данной гиперссылке открывается форма Ставки налога на прибыль в бюджет субъектов РБ, где нужно указать ставку налога по каждому обособленному подразделению (для каждой регистрации в налоговом органе). Допустим, ставка налога по головному подразделению (г. Москва) составляет 13,5 %.

На расчет долей прибыли пониженная ставка никак не повлияет. Повлияет она только на исчисленный налог. На рисунке 4 представлена Справка-расчет налога на прибыль за март 2017 года, где наглядно представлен расчет налога по каждому обособленному подразделению исходя из соответствующих долей прибыли и ставок, а также определяется расчетная ставка.

Рис. 4. Справка-расчет налога на прибыль по разным ставкам

Для чего требуется расчетная ставка?

Согласно Положению по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ18/02 (утв. приказом Минфина России от 19.11.2002 № 114н, далее – ПБУ18/02) условный расход (доход) по налогу на прибыль и постоянные и отложенные налоговые активы и обязательства (ПНА и ПНО) определяются исходя из ставки налога на прибыль, установленной законодательством РФ о налогах и сборах и действующей на отчетную дату. При этом в ПБУ 18/02 отсутствует описание особенностей исчисления этих показателей для налогоплательщика, имеющего обособленные подразделения. Поэтому бухгалтер вправе указать его в учетной политике организации по собственному усмотрению.

Пользователям «1С:Бухгалтерия КОРП» редакции 3.0 при расчете условного расхода (дохода) по налогу на прибыль, ПНА и ПНО предлагается использовать расчетную ставку.

Расчетная ставка определяется для каждого месяца по формуле:

Расчетная ставка = Сумма налога / Сумма базы,

где: Сумма налога – это общая сумма налога на прибыль по всем субъектам РФ к уплате в текущем месяце;

Сумма базы – прибыль текущего месяца, исчисленная по данным бухгалтерского учета.

1С:ИТС

Об условном расходе, доходе, корректировке налога на прибыль при применении разных ставок налога в «1С:Бухгалтерии 8 КОРП» (ред. 3.0) см. в разделе «Технологическая поддержка прикладных решений» – «Методическая поддержка 1СПредприятия 8».

Новые возможности налогового учета в «1С:Бухгалтерии 8 КОРП»

В программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 предусмотрен функционал, который существенно упрощает ведение учета, а также формирование и представление отчетности по налогу на прибыль при наличии обособленных подразделений:

- начиная с версии 3.0.45 можно формировать единую декларацию по группе обособленных подразделений, зарегистрированных в одном регионе;

- автоматизировано заполнение декларации при закрытии обособленных подразделений. Данный функционал поддержан с выходом очередных версий.

Один регион – одна декларация

Законодательство РФ позволяет использовать централизованный порядок расчета и уплаты налога на прибыль: если несколько обособленных подразделений находятся в одном регионе, то организация вправе представить в налоговый орган единую декларацию по налогу на прибыль по данному региону, не распределяя прибыль по каждому из этих подразделений (п. 2 ст. 288 НК РФ).

При этом следует учитывать мнение ФНС России, согласно которому налогоплательщик, имеющий обособленные подразделения в различных субъектах РФ, не вправе в одном субъекте уплачивать налог по группе подразделений через ответственное подразделение, а в другом субъекте – по каждому подразделению в отдельности. В письме ФНС России от 25.03.2009 № 3-2-10/8 отмечено, что одновременное применение налогоплательщиком в различных субъектах РФ порядка исчисления и уплаты налога через ответственное обособленное подразделение и по каждому обособленному подразделению Налоговый кодекс РФ не предусматривает.

На вновь созданные обособленные подразделения применяемый налогоплательщиком порядок уплаты налога распространяется с момента их создания.

Если организация и ее обособленное подразделение находятся на территории одного субъекта РФ, то налогоплательщик вправе принять решение об уплате налога на прибыль за это подразделение по месту своей регистрации. В таком случае декларация представляется только в налоговый орган по месту нахождения головного офиса (письмо Минфина России от 25.11.2011 № 03-03-06/1/781).

Теперь возможность централизованного расчета и уплаты налога существует и в программе «1С:Бухгалтерия 8 КОРП» (ред. 3.0). В настройках по налогу на прибыль предусмотрен выбор порядка представления декларации:

- Отдельно по каждому обособленному подразделению;

- Одна декларация на все обособленные подразделения, находящиеся в одном регионе.

Для представления единой декларации нужно для каждого региона выбрать налоговую инспекцию – получателя декларации по налогу на прибыль.

Рассмотрим, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и заполнение налоговых деклараций по обособленным подразделениям, находящимся в одном регионе.

Пример 2

Организация ООО «Комфорт-сервис» зарегистрирована в г. Москва (ИФНС № 18) и имеет обособленные подразделения в:

– г. Москва (ИФНС № 20);

– г. Москва (ИФНС № 31);

– г. Санкт-Петербург;

– г. Анапа (Краснодарский край).

По итогам полугодия 2017 года налоговая база по налогу на прибыль в целом по организации составила 381 370 руб. Ставки налога на прибыль в бюджеты субъектов РФ не отличаются и составляют 17 %.

Если организация представляет отдельные декларации по каждому обособленному подразделению, то порядок расчета налога на прибыль и формирования деклараций в программе не отличается от порядка, описанного для Примера 1. На рисунке 5 представлен расчет налога по каждому обособленному подразделению исходя из соответствующих долей прибыли и ставок.

Рис. 5. Справка-расчет налога на прибыль за июнь

Согласно исчисленным суммам налога по каждому обособленному (головному) подразделению и формируются проводки в разрезе ИФНС (теперь их пять и еще одна в Федеральный бюджет).

Декларация по налогу на прибыль за полугодие 2017 года, которая представляется по месту нахождения головного подразделения, будет включать Приложения № 5 к Листу 02 в количестве пяти страниц. Помимо этого еще необходимо сформировать 4 декларации для представления по месту нахождения каждого обособленного подразделения (в г. Санкт-Петербург, г. Анапу и две в г. Москву).

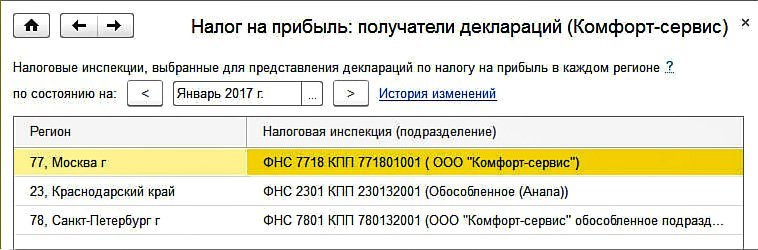

Посмотрим, как изменится расчет налога и формирование деклараций, если в настройках налога на прибыль выбрать централизованный порядок представления деклараций в одном регионе. Перейдем по гиперссылке Налоговые инспекции – получатели деклараций в форму, где укажем для каждого региона «ответственную» ИФНС (рис. 6).

Рис. 6. ИФНС – получатели деклараций

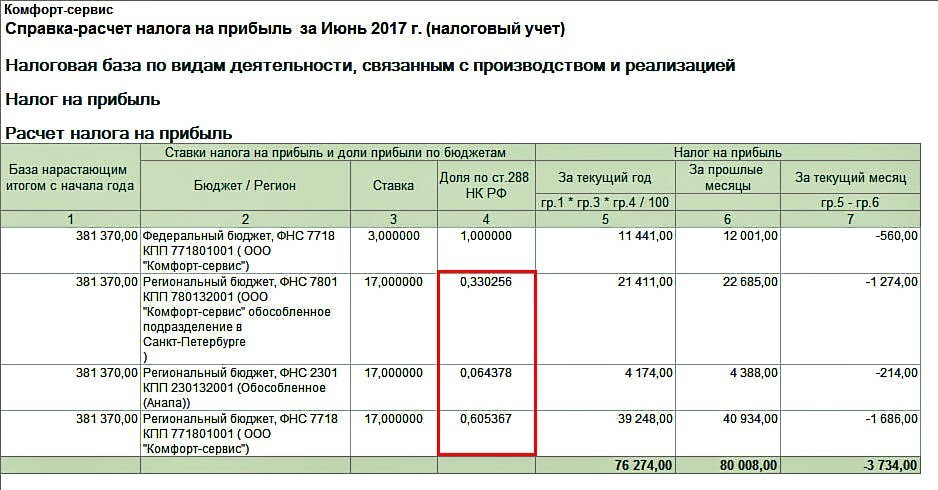

После выполнения регламентной операции Расчет налога на прибыль за июнь Справка-расчет налога на прибыль изменится (рис. 7). Соответственно, изменится в сторону уменьшения количество проводок по начислению налога на прибыль по ИФНС.

Рис. 7. Справка-расчет налога на прибыль за июнь 2017 года при централизованном порядке расчета

Сформируем комплект налоговых деклараций за полугодие 2017 года. Декларация по налогу на прибыль, которая представляется по месту нахождения головного подразделения (Москва), теперь включает Приложения № 5 к Листу 02 в количестве трех страниц.

В Приложении № 5 к Листу 02, составленному по московским подразделениям, в поле Расчет составлен (код) будет указано значение: 4 – по группе обособленных подразделений, находящихся на территории одного субъекта Российской Федерации.

Помимо этого, еще необходимо сформировать декларации для представления по месту нахождения каждого обособленного подразделения, но теперь их только две (в г. Санкт-Петербург и г. Анапу).

Стоит ли говорить, насколько упрощается документооборот из-за существенного сокращения, как количества деклараций в целом, так и количества страниц в декларации по головному подразделению.

Декларация при закрытии обособленных подразделений

Если обособленное подразделение закрывается, то необходимо учитывать некоторые особенности законодательства:

- о закрытии обособленных подразделений (так же как и об их открытии) необходимо уведомлять налоговые органы в установленные сроки;

- до конца года по закрытым обособленным подразделениям по месту нахождения головной организации представляются отдельные декларации с кодом 223 по месту нахождения (п. 2.7 Приказа). Исключение – если подразделение закрывается в первом отчетном периоде;

- порядок заполнения декларации определяет для такого случая особый расчет долей налоговой базы по обособленным подразделениям (п. 10.2 Приказа).

Расчет налога на прибыль и порядок заполнения декларации при ликвидации обособленных подразделений достаточно сложен, поскольку зависит от многих факторов, например:

- как закрытое подразделение участвовало в исчислении и уплате налога (авансовых платежей) в бюджет субъекта РФ (самостоятельно, через ответственное подразделение или будучи ответственным обособленным подразделением);

- уплачивает ли организация ежемесячные авансовые платежи;

- было ли обособленное подразделение ликвидировано до представления декларации за предшествующий ликвидации период;

- прибыль или убыток получила организация по итогам отчетного (налогового) периода, в котором ликвидировано обособленное подразделение.

С выходом очередных версий в «1С:Бухгалтерии 8 КОРП» (ред. 3.0) поддерживается следующий функционал:

- регистрация снятия с учета в ИФНС закрытого обособленного подразделения и хранение данного события в истории регистраций в налоговом органе;

- регистрация переезда обособленного подразделения;

- расчет налоговой базы по закрытым обособленным подразделениям и автоматическое заполнение декларации по закрытым подразделениям.

В одном из следующих номеров «БУХ.1 С» мы расскажем о порядке заполнения декларации по налогу на прибыль при закрытии обособленных подразделений.

От редакции. О поддержке налогового учета в программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 при наличии обособленных подразделений, а также о новых возможностях программы, в том числе об автоматизированном заполнении декларации по налогу на прибыль при закрытии обособленных подразделений, смотрите в видеозаписи лекции экспертов 1С «1С:Отчетность за I квартал 2017 года – новое в отчетности, на что обратить внимание», которая состоялась 13.04.2017 в 1С:Лектории.

Отчитаться за обособленное подразделение через интернет.

Попробовать

Обособленное подразделение — это часть юридического лица, осуществляющая деятельность за пределами местонахождения головного офиса. Подразделение необходимо зарегистрировать в ФНС, если оно создано на срок более одного месяца и в нем оборудованы стационарные рабочие места. Определение дано в п. 2 ст. 11 НК РФ.

Перечень уплачиваемых налогов и представляемой отчетности отличен у головной компании и обособленного подразделения.

Бухгалтерская отчетность обособленных подразделений

Виды и формы отчетности зависят от места ведения бухгалтерского учета. Обособленное подразделение можно выделить на отдельный баланс. Это следует отразить в учредительных документах и учетной политике организации. В учетной политике компания определяет план счетов для подразделения, а также прописывает, как будет отражено их взаимодействие и какую отчетность будет представлять ОП. Выделенное на отдельный баланс ОП имеет отдельный расчетный счет и собственную бухгалтерскую службу.

Такое подразделение для управленческих нужд организации составляет отчетность, в которой отражают имущественное и финансовое положение. Отдельную отчетность не представляют в налоговый орган, это внутренний финансовый документ, показатели которого могут быть самостоятельно разработаны головной компанией (письмо Минфина №03-06-01-04/273 от 02.06.2005).

Если ОП не выделяют на отдельный баланс, то оно не ведет бухучет, все операции отражает головная компания — это централизованный учет. Данные заносят на основании первичной документации, которую обособленное подразделение передает в сроки, установленные учетной политикой. В контролирующие органы ОП также не представляет отчетность, но может составлять отчеты, необходимые главной организации для внутренних нужд и подготовки консолидированной отчетности.

При составлении бухотчетности в целом по компании показатели головной организации и обособленных подразделений необходимо суммировать. Имущество, закрепленное за выделенным ОП, отражается одновременно и в балансе головной организации, и в балансе самого подразделения. При этом отражать внутрихозяйственные расчеты на счете 79 не нужно.

Налоги обособленных подразделений

Перечень основных налогов и условий их перечисления зависят от наличия и местонахождения имущества и самого ОП, наличия сотрудников и др. Ниже рассмотрим основные налоги и условия их уплаты подробно.

1. НДС

В соответствии с п. 1 ст. 143 НК РФ плательщиками НДС признают организации и ИП. Таким образом, обособленное подразделение не представляет декларацию по НДС и не платит налог, это делает головная организация. Однако подразделение выставляет счета-фактуры при реализации товаров (работ, услуг) с НДС, указывая свой КПП.

2. Налог на прибыль

Налог на прибыль в федеральный бюджет и бюджет субъектов РФ уплачивается по-разному.

Налог в федеральный бюджет по ставке 3% головная организация перечисляет единой суммой по месту своего нахождения без распределения между подразделениями (п. 1 ст. 288 НК РФ).

Налог в бюджеты субъектов по ставке 17% уплачивают по месту нахождения каждого из обособленных подразделений, исходя из доли прибыли. Если на территории одного субъекта головная организация имеет несколько подразделений, то она может выбрать одно ответственное, которое будет перечислять налог в бюджет. Об этом необходимо уведомить органы.

Налог на прибыль рассчитывают по формуле:

Сумма налога по ОП = Налоговая база по всей организации х Доля прибыли ОП х Ставка налога в бюджет субъекта

Долю прибыли рассчитывают на основании одного из двух показателей:

- удельного веса остаточной стоимости амортизируемых основных средств ОП,

- удельного веса среднесписочной численности работников ОП либо удельного веса расходов на оплату труда сотрудников ОП.

Декларацию по налогу на прибыль представляет каждое обособленное подразделение или выбирают одно ответственное, если все ОП расположены в одном субъекте. Однако в декларации, которую подает головная организация, она отражает показатели своих обособленных подразделений.

Если организация и все ОП расположены на территории одного региона, то уплачивать налог и представлять одну общую декларацию может головная организация без разделения данных по ОП.

3. Налог на имущество

Налог на имущество исчисляет и уплачивает в бюджет по своему месту нахождения только то обособленное подразделение, которое имеет отдельный баланс. Порядок уплаты закреплен в ст. 384 НК РФ.

Если место нахождения ОП и недвижимости не совпадают, то налог перечисляют в бюджет по месту нахождения такой недвижимости (ст. 385 НК РФ).

Налог рассчитывают как произведение налоговой ставки, действующей на территории субъекта РФ, и налоговой базы, определенной за налоговый период в соответствии со ст. 376 НК РФ.

Декларацию представляют в ИФНС по месту уплаты налога (ст. 386 НК РФ). Согласно п. 3.2.1-3.2.2 Порядка заполнения налоговой декларации по налогу на имущество организаций, утвержденного Приказом ФНС России от 14.08.2019 № СА-7-21/405@, указывают КПП головной организации.

Если ОП не имеет отдельного баланса, то все имущество можно учитывать в составе головной организации.

4. Транспортный налог

Обособленное подразделение уплачивает транспортный налог в соответствии с п. 1 ст. 363 НК РФ по месту нахождения транспортных средств, которое определяют в соответствии с пп. 2 п. 5 ст. 83 НК РФ.

5. НДФЛ

Если обособленное подразделение имеет сотрудников, которым выплачивает заработную плату, то оно платит НДФЛ и представляет отчетность самостоятельно.

Перечисление налога идет в инспекцию, где ОП стоит на учете, за сотрудников подразделения, работающих по трудовому договору, и за исполнителей по гражданско-правовым договорам, если договор заключен с ОП.

Если в одном муниципальном образовании компания имеет несколько ОП, то уплату НДФЛ можно производить по месту нахождения одного из подразделений. Об этом необходимо уведомить инспекцию.

Обособленное подразделение подает расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Подготовить отчетность по прибыли за все подразделения одной кнопкой

Узнать больше

Если обособленное подразделение самостоятельно начисляет и выплачивает заработную плату персоналу, то оно должно уплачивать страховые взносы и представлять расчеты по ним в Фонд социального страхования (ФСС) и Пенсионный Фонд России (ПФР) (п. 11 ст. 431 НК РФ). Подразделение представляет формы отчетности по месту своего нахождения:

- расчет по страховым взносам на обязательные пенсионное, медицинское, социальное страхование — в ИФНС,

- расчет по форме 4-ФСС — в территориальный орган ФСС,

- сведения по персонифицированному учету по форме СЗВ-М и СЗВ-СТАЖ, СЗВ-ТД — в территориальный орган ПФР.

Кратко о налогах и взносах обособленного подразделения

| Налог | Особенность уплаты |

|---|---|

| НДС | НДС уплачивается головной организацией централизованно. |

| Налог на прибыль | Налог в федеральный бюджет уплачивает головная организация. В региональный бюджет головная компания и ее подразделения распределяют и уплачивают налог, исходя из доли прибыли. Можно выбрать ответственное ОП, которое будет уплачивать налог за все ОП, расположенные в одном регионе. |

| Налог на имущество | ОП уплачивает налог за недвижимое имущество, расположенное по месту нахождения этого ОП. |

| Транспортный налог | ОП уплачивает налог по месту нахождения транспортных средств. |

| НДФЛ | Если ОП выплачивает зарплату сотрудникам, то платит НДФЛ по месту своего нахождения. Если в одном муниципальном образовании несколько ОП, можно выбрать одно ответственное. |

| Страховые взносы | Если ОП выплачивает зарплату сотрудникам, то самостоятельно уплачивает страховые взносы и представляет расчеты по ним. |

Если компания принимает решение о прекращении деятельности обособленного подразделения, то в течение трех дней необходимо уведомить об этом ИФНС по месту нахождения головной организации (пп. 3.1 п. 2 ст. 23 НК РФ).

Заявление составляют по форме № С-09-3-2. Сделать это можно лично или онлайн с использованием электронной подписи. Обособленному подразделению важно полностью произвести расчет по уплачиваемым налогам и взносам.

Декларацию по налогу на прибыль необходимо заполнить за период закрытия обособленного подразделения и за следующие отчетные периоды до конца года. Сдает отчет в ИФНС головная организация.

Если прекращает деятельность подразделение, ответственное за уплату налога на прибыль по всем ОП, то инспекцию необходимо уведомить о выборе нового представителя, через которого будет происходить уплата налога и сдача отчетности.

Обособленному подразделению важно соблюсти требования Трудового кодекса по увольнению или переводу сотрудников, если они согласны перейти в другое подразделение.

До закрытия ОП организация должна представить расчет по форме 6-НДФЛ и справки о доходах и налогах физического лица в отношении работников данного подразделения в ИФНС по месту учета ОП за последний отчетный период, то есть за период от начала года до дня завершения закрытия подразделения (письмо ФНС России от 02.03.16 № БС-4-11/3460@).

При необходимости нужно сдать декларации по транспортному налогу, налогу на имущество, земельному налогу и доплатить налоги.

ФСС

Если головная компания ставила обособленное подразделение на учет в Фонд социального страхования, то при прекращении деятельности его необходимо снять с учета. Для этого в территориальное отделение ФСС нужно подать:

- заявление о снятии с учета, утвержденное приказом ФСС от 22.04.2019 № 217,

- копию решения о закрытии,

- справку из банка о закрытии расчетного счета.

Перед этим ОП должно сдать расчет по страховым взносам и 4-ФСС за последний квартал работы.

Подавать отдельное заявление в Пенсионный фонд не нужно. Сведения о снятии ОП с учета в ПФР передаст налоговая инспекция.

Подготовить, проверить и сдать отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН через интернет

Попробовать

Чтобы сократить усилия при работе с отчетностью за подразделения, используйте Контур.Экстерн. Вы сможете отчитываться в контролирующие органы через интернет по удобной для вас схеме. Например, головная организация и подразделения отчитываются самостоятельно. Или головная организация сдает отчетность за себя и за подразделения.

Контроль за отчетностью подразделений

В Экстерне можно настроить права доступа и отслеживать работу всех пользователей. Определите для каждого ответственного сотрудника — к какой отчетности у него будет доступ и какие действия он может выполнять — заполнять отчеты и/или подписывать и отправлять. В списке отчетов вы видите, кто из сотрудников отправил тот или иной отчет или редактировал его в последний раз.

Онлайн-таблицы

Актуальные сроки и статусы по отчетам и платежам всех подразделений можно удобно контролировать в специальной таблице отчетности.

Другая таблица показывает все поступающие от налоговой требования: о пояснениях, о представлении документов и прочие. Благодаря этому легко проверять отправку квитанций о приеме и ответов, чтобы не допускать просрочек.

Удобная работа с большим количеством документов

В Экстерне можно автоматически формировать отчеты по прибыли за обособленные подразделения на основании данных отчета за организацию в целом. А еще — отправлять в ИФНС неограниченное число запросов на сверку. Экстерн сформирует для вас наглядный сводный отчет в Excel-формате на основе полученных из ИФНС ответов по всем подразделениям компании.

Как еще Экстерн помогает крупным компаниям при работе с отчетностью за подразделения, смотрите по ссылке.