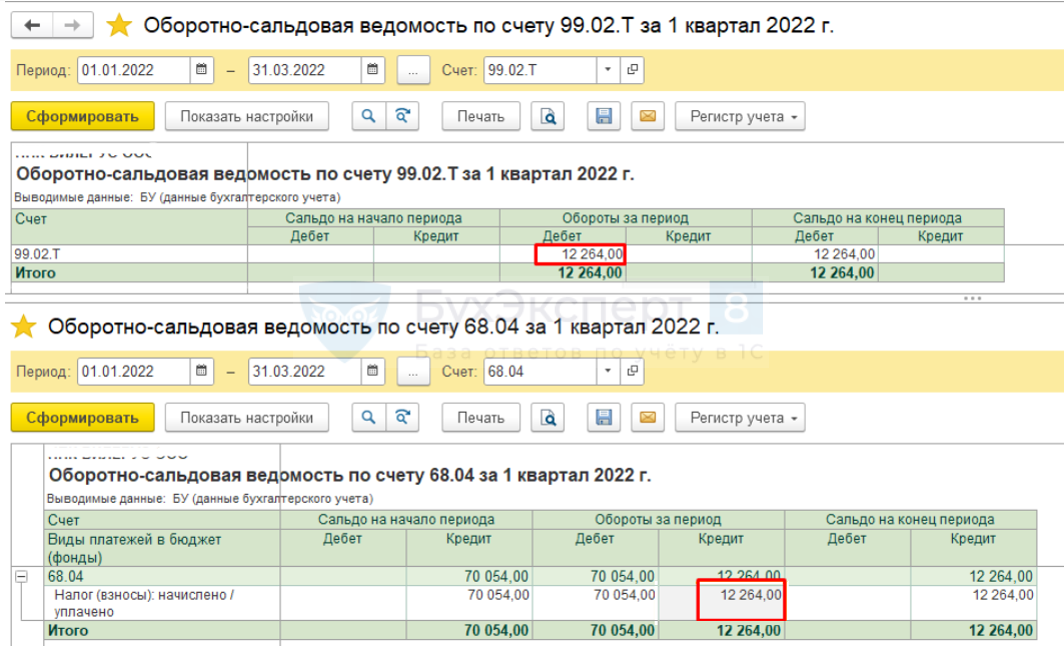

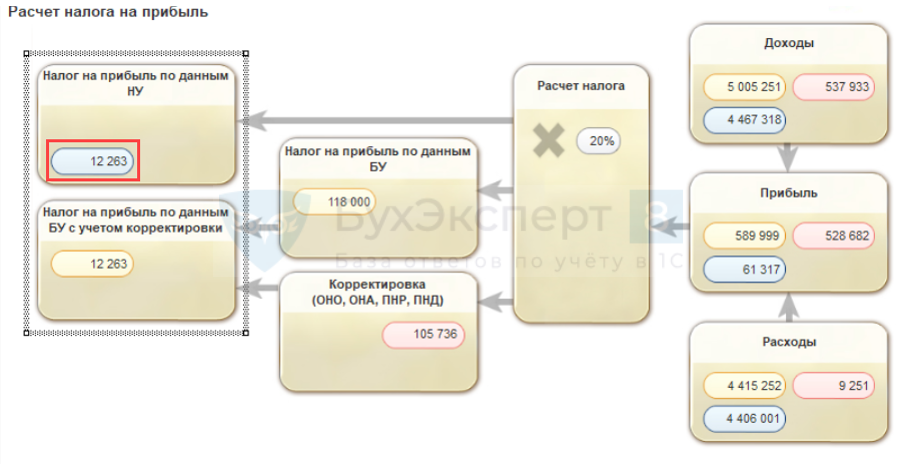

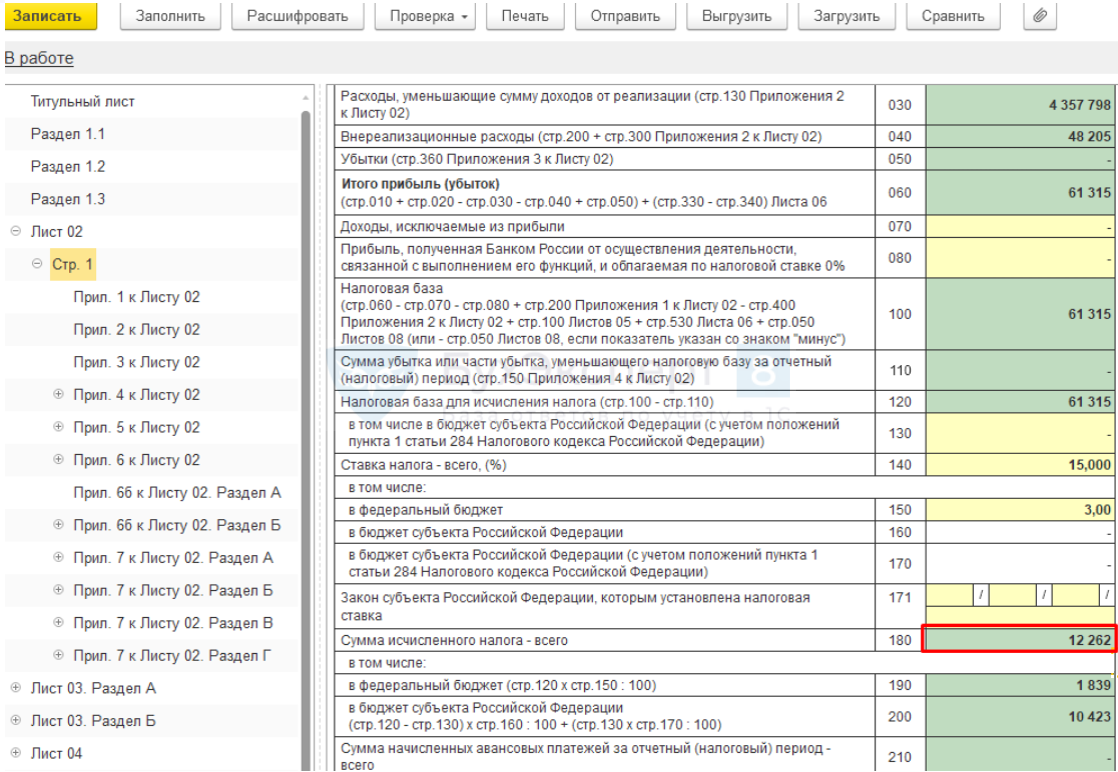

При подготовке декларации по налогу на прибыль обнаружили расхождения в сумме налога на 1-2 рубля в отчетах:

- Декларация по налогу на прибыль;

- Справке-расчете налога на прибыль и ОСВ по счетам 99.02.Т и 68.04.1;

- Анализе учета по налогу на прибыль.

Какой отчет считать верным?

Отчеты – Оборотно-сальдовая ведомость по счету

99.02.Т

68.04.1

Отчеты – Анализ учета по налогу на прибыль

Декларация по налогу на прибыль

Лист 02

Такие расхождения возможны из-за округления в указанных отчетах налоговой базы на различных этапах расчета:

- в декларации – каждый показатель (каждая строка);

- справке-расчете налога на прибыль и ОСВ по счетам 99.02.Т и 68.04.1 – итоговый показатель (налоговая база);

- анализе учета по налогу на прибыль – отдельно доходы и расходы.

Сумма в декларации – наиболее верная, так как каждый показатель рассчитан в соответствии с требованиями порядка заполнения.

См. также:

- Декларация по налогу на прибыль за 1 полугодие 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Автор статьи

Анастасия Владимировна Селиванова

Автор и разработчик курсов: “Бухгалтерский и налоговый учет”, “1С Бухгалтерия”, “1С Управление торговлей (Торговля и склад)”, “Продвинутый бухгалтер”. Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Плательщиками налога на прибыль признаются организации на общей системе налогообложения. Сроки уплаты и подачи отчетности закреплены ст.285, 286 НК РФ. Существует три способа уплаты налога и подачи отчетности :

- Ежемесячно по фактической прибыли

- Ежеквартально с ежемесячными авансовыми платежами (основной)

- Ежеквартально по фактической прибыли ( льготный : могут применять коммерческие организации с выручкой за предыдущие 4 квартала в среднем не превышает 15 млн. рублей).

После того, как Вы сформировали в программе декларацию по налогу на прибыль, Вам необходимо сверить ее с ОСВ, так сказать посчитать вручную сумму налога, проверить программу.

Мы будем рассматривать вариант работы обычной организации без применения ПБУ 18/02.

Сначала проверяем приложение 1 и 2 листа 02 декларации.

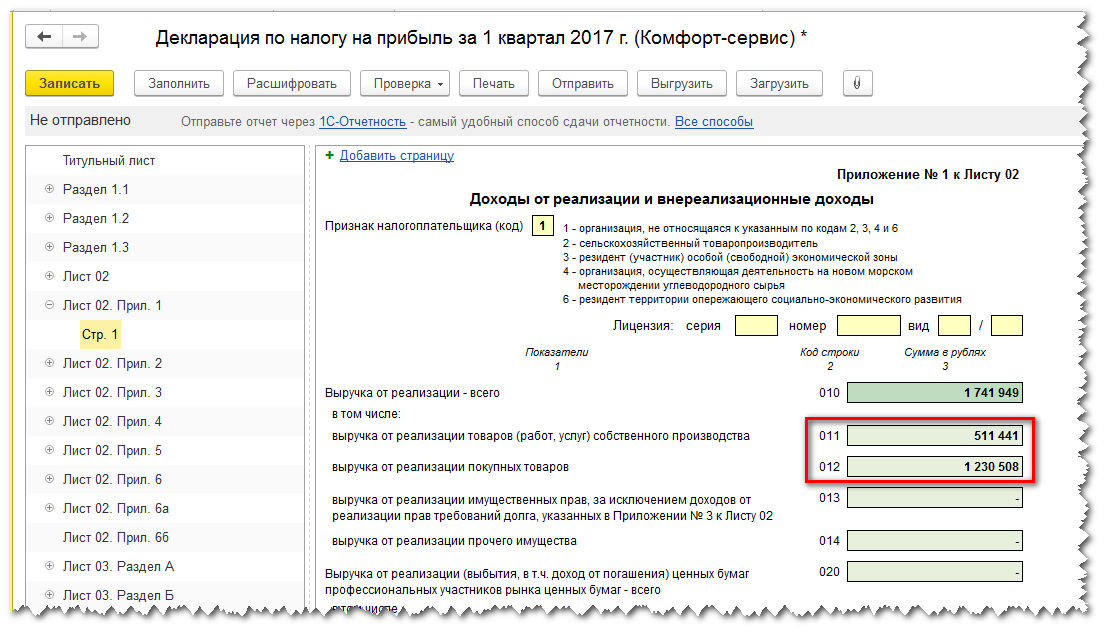

Приложение 1 – Доходы организации.

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03

Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

Строка 012 это выручка от продажи готовой продукции без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 43). Можно сформировать анализ счета 43 и посмотреть корреспонденцию с 90.02.

Строка 040 = сумма строк 020…….030

Внереализационные доходы, строка 100 – проверяем оборот по кредиту счета 91.01 (без НДС)

Напоминаю, что при расчете налога на прибыль используйте в расчетах только принимаемые в налоговом учете доходы и расходы (гл. 25 НК РФ).

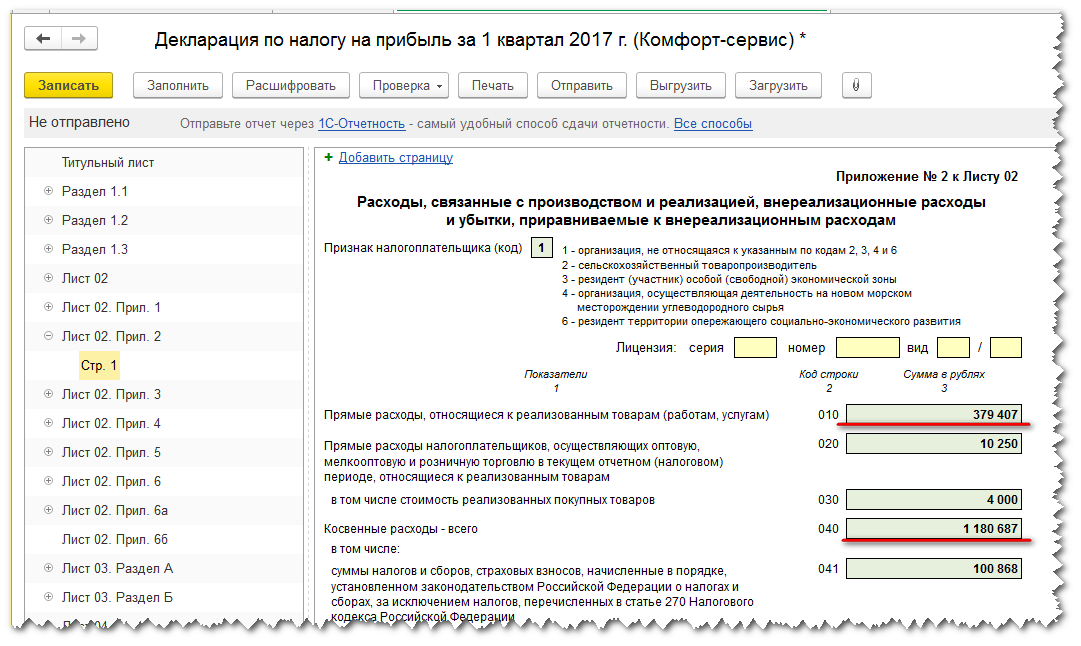

Приложение 2 – Расходы организации

Строка 010 – оборот по дебету 90.02 в корреспонденции с 20 счетом

Строка 020 – оборот по дебету 90.02 в корреспонденции с 41,43 счетами

Строка 040 – оборот по дебету 90.07 + 90.08

Строка 130 – сумма вышеперечисленных строк. (это расходы по 90 счету без НДС и оборота по счету 90.09)

Строка 200 – внереализационные расходы, принимаемые в расходы для целей налогового учета

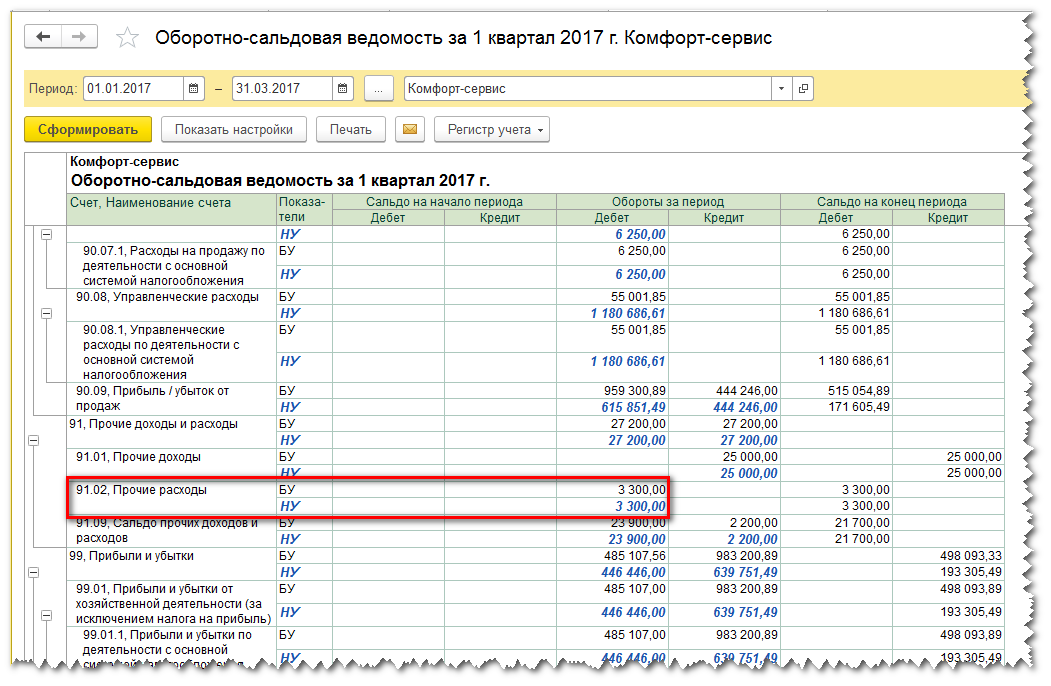

Смотрите ОСВ по счету 91.02

Лист 02

Берем доходы по кт 90.01 (без НДС) – оборот по Дт 90.02 – оборот по Дт 90.07 – оборот по Дт 90.08 + Оброт по Кт 91.01 (без НДС) – оборот по Дт 91.02 (принимаемые расходы) = строка 060 листа 02

Затем произведите расчет суммы налога в соответствии с установленной ставкой в Вашем регионе. При расчете суммы налога к уплате учтите уплаченные ранее авансовые платежи (оборот по Дт 68.04)

Если у Вас возникают вопросы по заполнению декларации по налогу на прибыль, звоните, поможем консультацией (зайдем удаленно). Тел. +7(391) 287-7-287/ “Бухгалтерская энциклопедия “Профироста”

25.07.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Как заполняется декларация по налогу на прибыль в программе 1С: Бухгалтерия предприятия? Откуда программа берет данные для заполнения декларации? Почему сведения в декларации не совпадают с ОСВ? Ответы на эти вопросы вы узнаете из нашей новой статьи.

Декларация по налогу на прибыль, ее заполнение и проверка – один самых распространённых вопросов в каждую отчетную кампанию. Я постоянно сталкиваюсь с тем, что многие бухгалтеры, работающие в программе 1С:Бухгалтерия предприятия 8 заполняют ее “ручками” не пытаясь разобраться в том, откуда берутся те или иные данные в декларации при автоматическом заполнении. Чаще всего от обратившихся к нам впервые пользователей программы я слышу, что программа заполняет все неправильно, непонятно какие сведения неизвестно откуда она берет. Я же всегда советую не спорить с программой, а попытаться ее понять и тогда она станет вашим большим помощником в работе, а не врагом, с которым вы постоянно боретесь.

В своей небольшой статье я расскажу вам об основных показателях в декларации на прибыль, откуда они берутся и как их сверить с ОСВ. Декларацию на прибыль будем формировать за 1 квартал 2017 года.

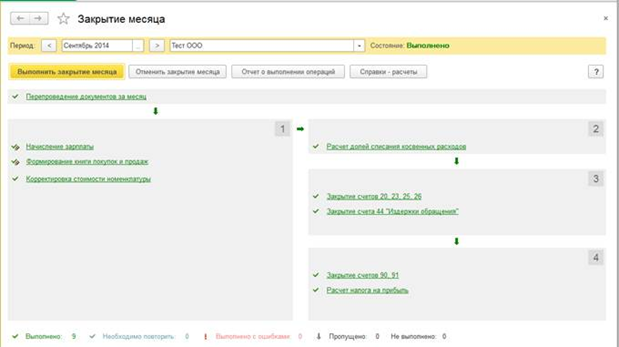

Итак, первое, что необходимо сделать перед заполнением декларации на прибыль это обязательно провести все регламентные операции по закрытию периода. Т.е. закрыть январь, февраль и март.

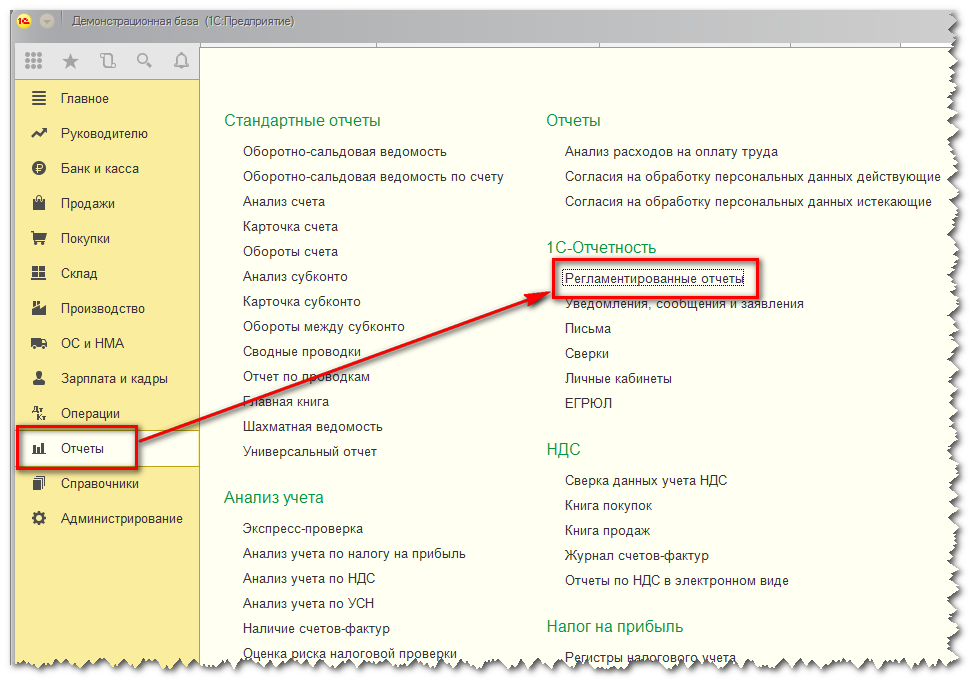

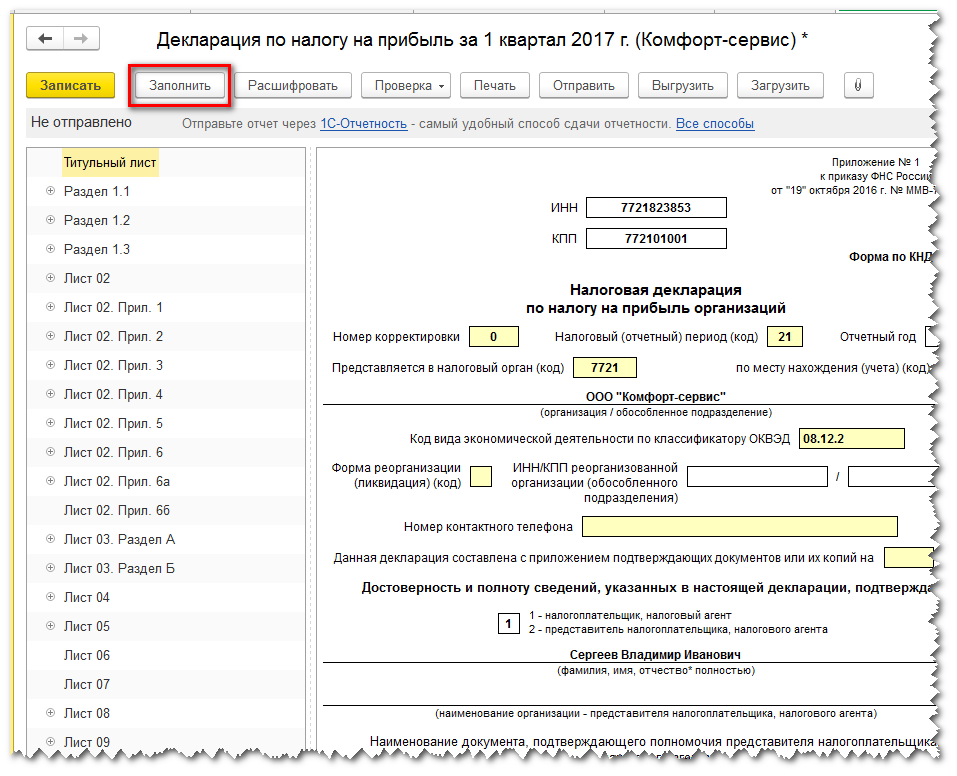

После этого можно формировать декларацию. В разделе Отчеты открываем список регламентированных отчетов и создаем новую декларацию по налогу на прибыль:

Созданную декларацию заполняем автоматически по кнопке Заполнить.

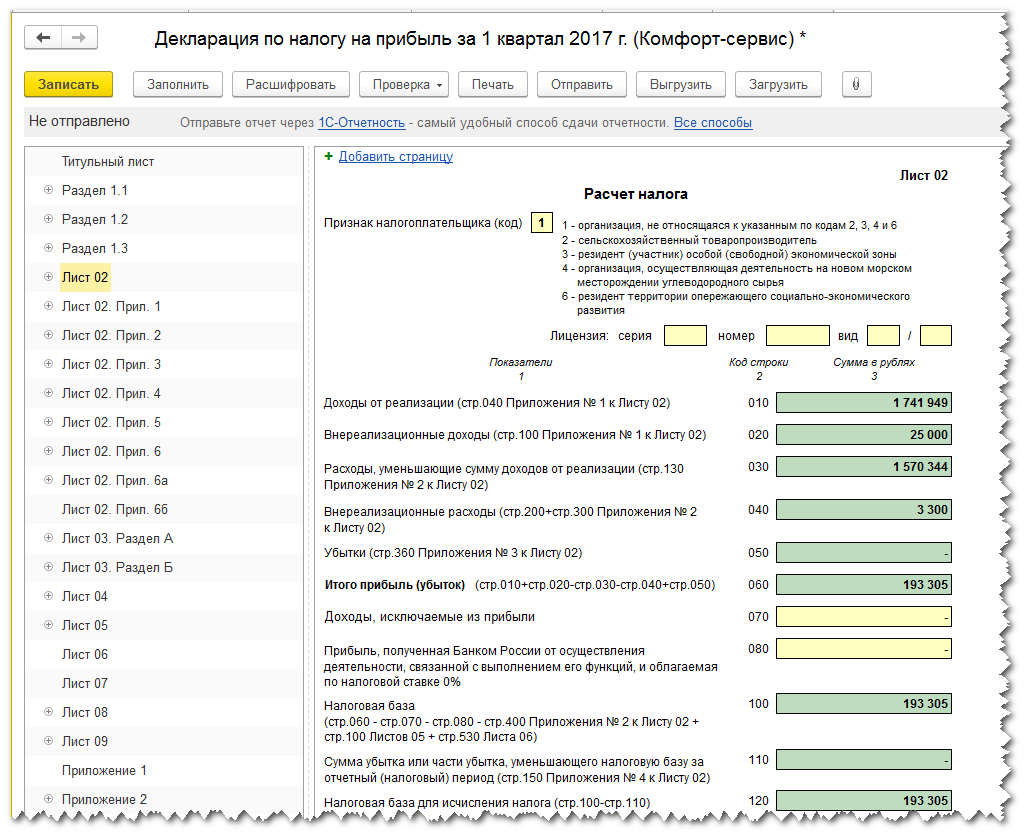

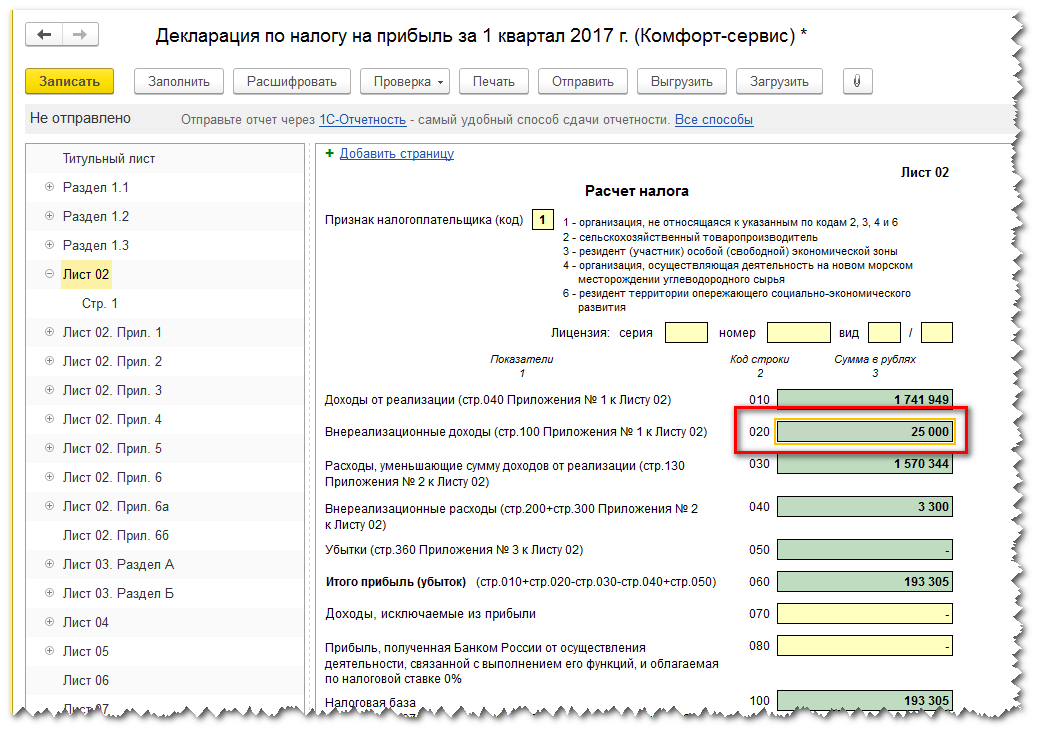

Давайте перейдем на лист 2 декларации и проанализируем полученные данные:

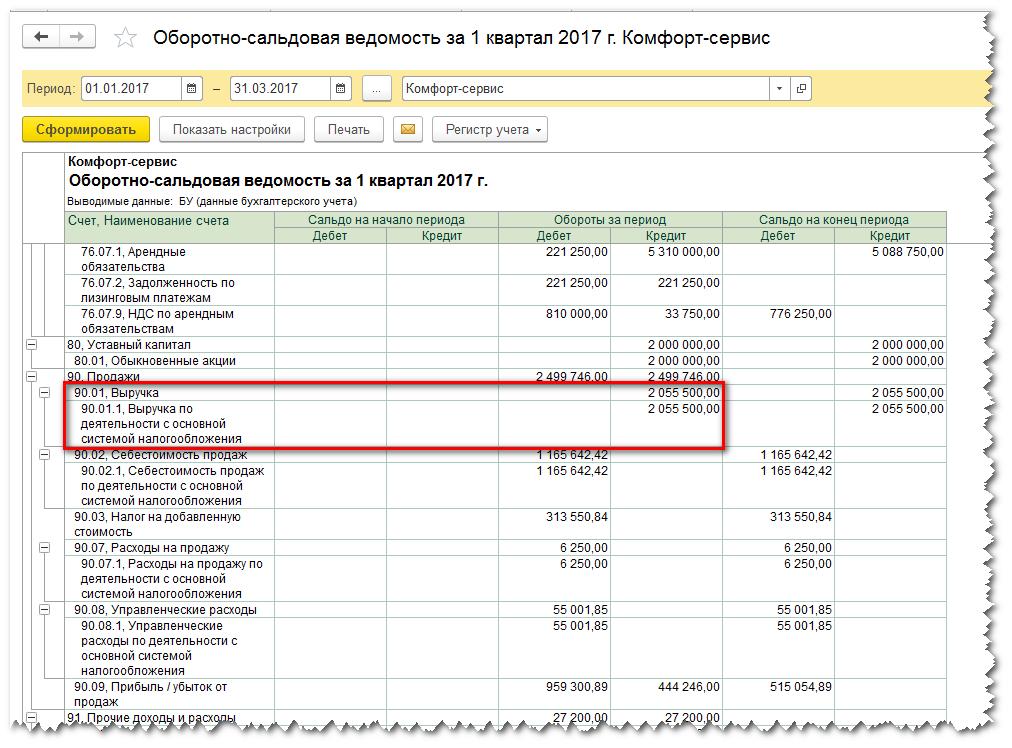

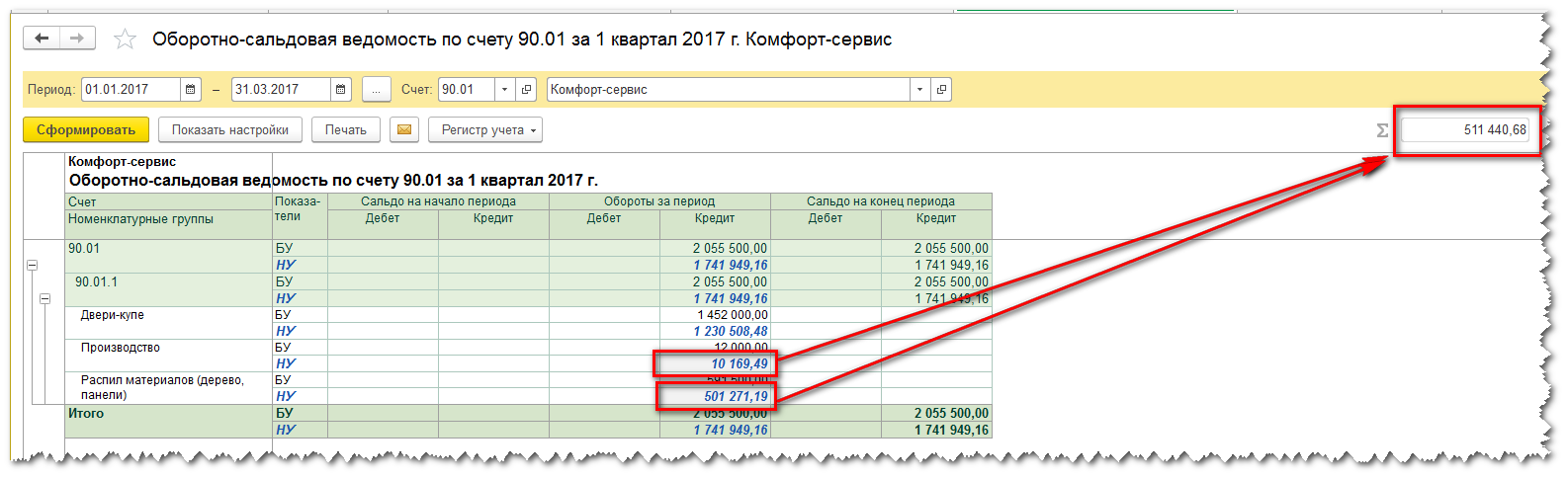

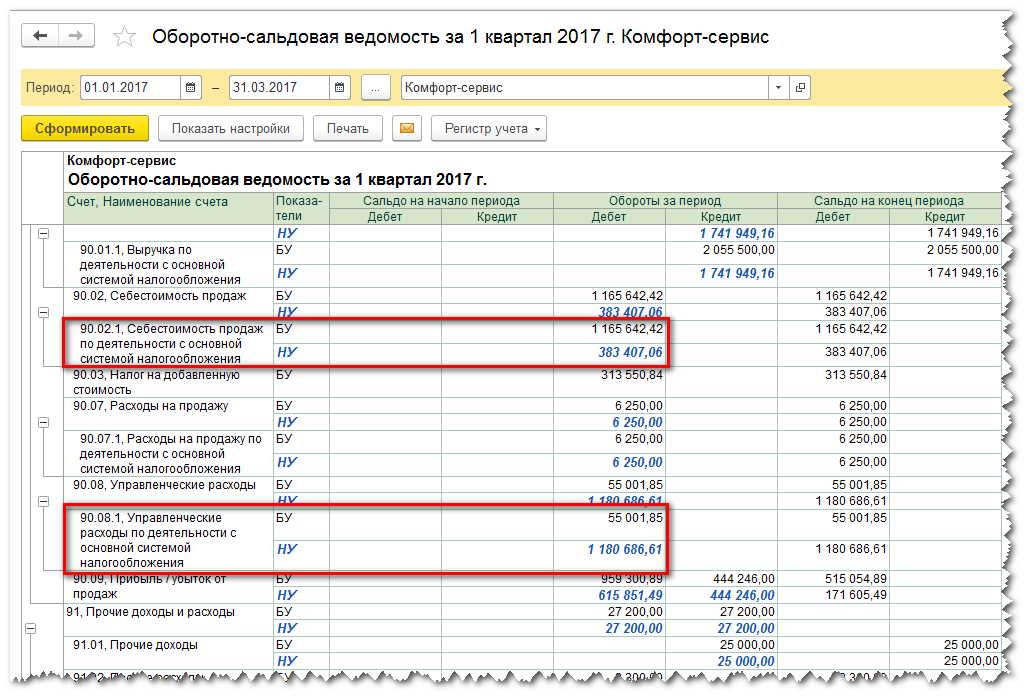

Посмотрим на строку 010 – доходы от реализации. В ОСВ эта сумма должна быть равна обороту по кредиту счета 90.01. Давайте откроем ОСВ и посмотрим, совпадают ли эти данные. И многие пользователи сформировав в программе оборотку получают вот такую красоту:

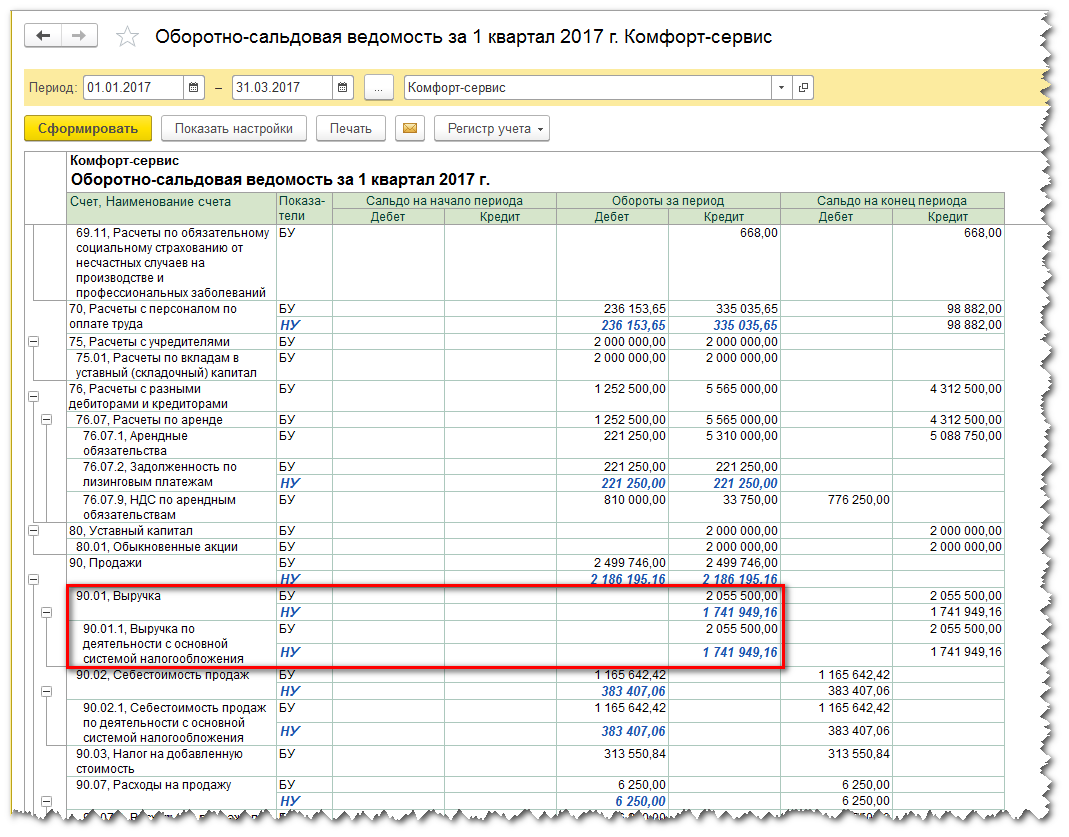

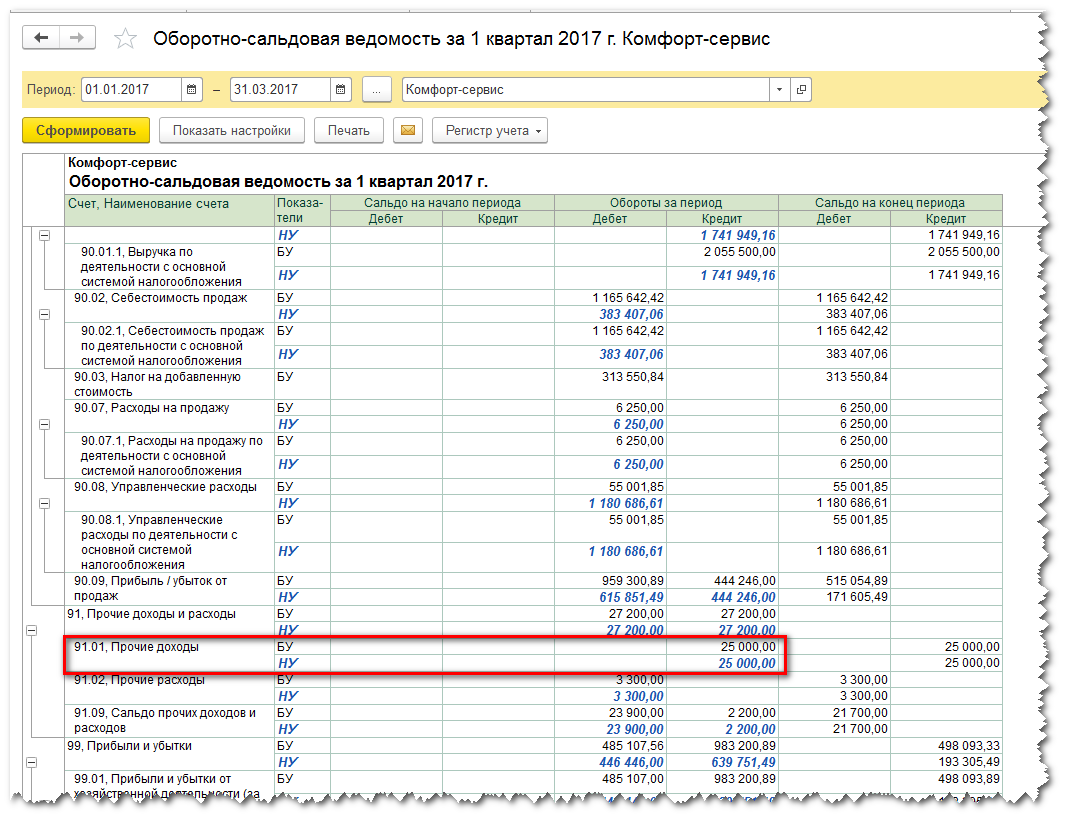

Вот здесь и возникает первое непонимание и утверждение о неправильности работы программы. И я напоминаю вам, что декларация по налогу на прибыль является НАЛОГОВОЙ и поэтому заполняется по данным НАЛОГОВОГО учета. В программе 1С: Бухгалтерия 8 налоговый учет ведется параллельно бухгалтерскому на тех же счетах учета. Только по умолчанию эти данные в оборотно-сальдовой ведомости мы не видим. Включаем налоговый учет (как настраивать ОСВ можно прочитать здесь) и видим уже для некоторых счетов по две строки БУ и НУ, суммы в которых между прочим различные:

И как мы видим, в декларации по строке 010 отражены данные налогового учета по счету 90.01.

Отлично. Вернемся к декларации. Строка 020:

Она заполняется по данным налогового учета на счете 91.01:

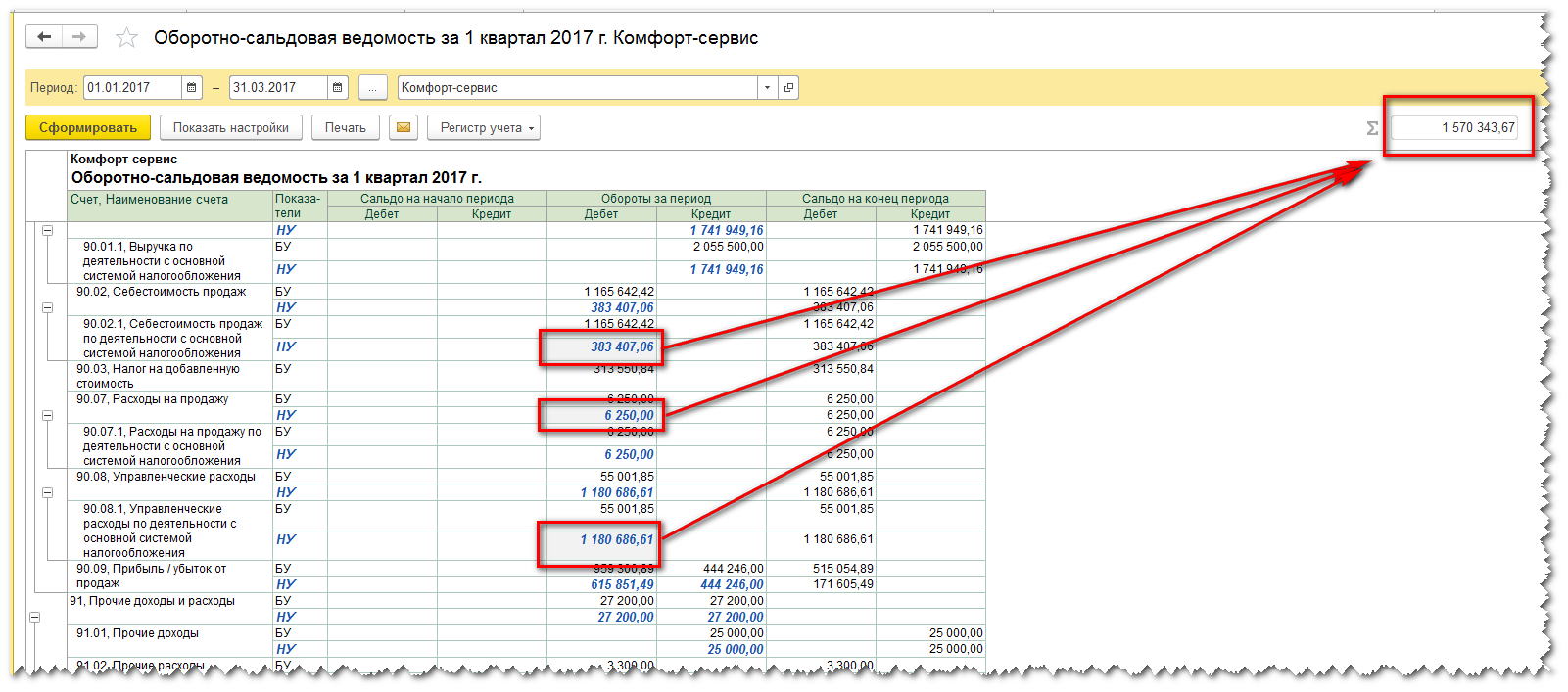

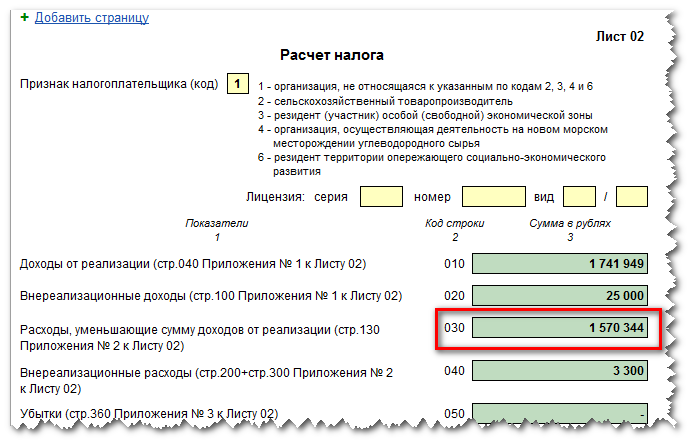

Строка 030 декларации это сумма по счетам 90.02, 90.07 и 90.08. Для того чтобы найти сумму нескольких ячеек оборотно-сальдовой ведомости выделите их, зажав при этом клавишу Ctrl и тогда в правом вернем углу ОСВ вы увидите сумму выделенных данных:

Именно этот результат и попал в нашу декларацию в строку 030:

Ну и строка 040 это данные на счете 91.02:

Перейдем к Приложению 1 Листа 02 декларации на прибыль

Здесь выручка разбивается в зависимости от того, какие номенклатурные группы мы указали в учетной политике (см. статью) для учета доходов от реализации товаров (работ услуг) собственного производства и есть ли операции по оказанию производственных услуг . В нашем случае в этом регистре указана номенклатурная группа Производство и оказаны производственные услуги по номенклатурной группе Распил материалов. Сформируем ОСВ по счету 90.01:

Ну и последнее приложение, на которое я хочу обратить ваше внимание, это Приложение 2 к Листу 02. В моем примере выглядит оно так:

Я выделила строки 010 и 040, потому что чаще всего ошибки возникают именно здесь. При распределении расходов на прямые и косвенные. Неоднократно ко мне обращались бухгалтеры, у которых в графе прямых расходов вообще было пусто и все расходы оказывались косвенными. Хотя мы знаем что если у нас производственное предприятие, то так быть не должно. Давайте посмотрим, как выглядит оборотно-сальдовая ведомость в свете этого приложения:

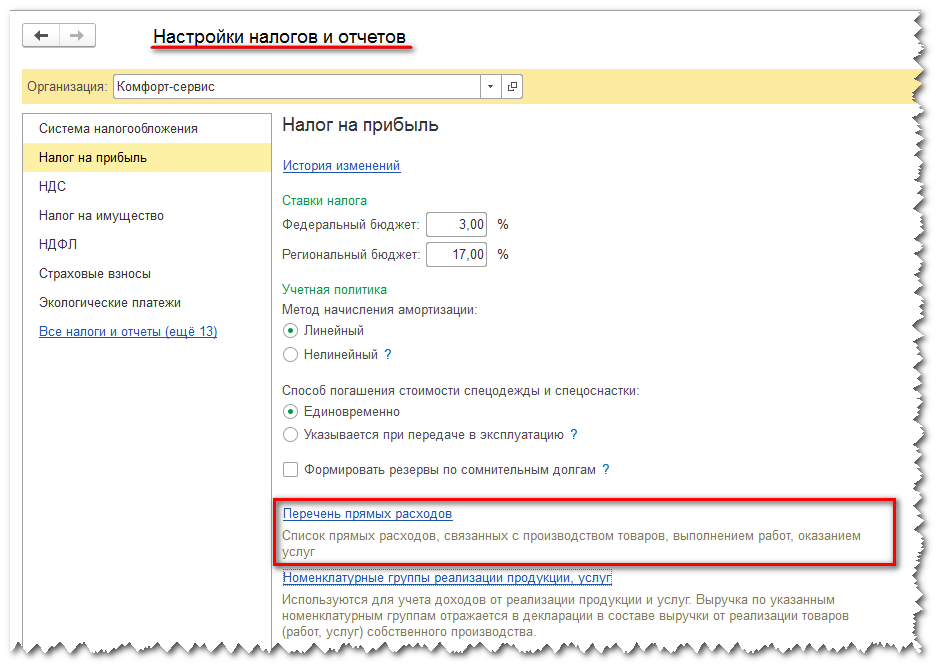

Вот они, два главных счета, по которым “разбежались” бухгалтерский и налоговый учет. Решение проблемы в этом случае также скрывается в настройках учетной политики. Т.е. при ее заполнении мы или не сформировали или сформировали неправильно перечень прямых расходов.

Необходимо вернуться к настройкам учетной политики и после этого перепровести регламентные операции по закрытию периода.

Вот и все, что я хотела вам сегодня рассказать. Мы рассмотрели только основные показатели декларации, которые традиционно вызывают трудности у пользователей. Надеюсь статья была для вас полезной. А для тех, кто предпочитает слушать и смотреть – наш маленький видеоурок

С вами была Виктория Буданова. Следите за нашими новыми публикациями в соц.сетях и на сайте.

Балансовый и затратный методы в деталях

22 января 2020, Елена Позднякова

Целый год я ждала, что кто-нибудь другой разберет этот неудобоваримый и совершенно непостижимый пример, опубликованный в новой редакции ПБУ 18/02, которая вступает в действие с 2020 года.

Но так и не дождалась. Значит, разбирать мне =) […как же он меня бесит…]

Но теперь мне придется понять его и полюбить!

Онлайн 1С — автоматические обновления, доступ из любой точки мира

“

При составлении бухгалтерской отчетности за отчетный год организацией “А” в отчете о финансовых результатах отражена прибыль до налогообложения (бухгалтерская прибыль) в размере 150 000 руб.

Налоговая база по налогу на прибыль за этот же период составила 280 000 руб. Ставка налога на прибыль составила 20 процентов.

На конец отчетного года балансовая стоимость активов организации суммарно была меньше их стоимости, принимаемой для целей налогообложения на 50 000 руб.,

а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 15 000 руб.

На конец предыдущего года балансовая стоимость активов организации превышала их стоимость, принимаемую для целей налогообложения на 70 000 руб.,

а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 10 000 руб.

Требуется рассчитать показатель “Расход по налогу на прибыль” и связанные с ним показатели по ПБУ 18/02.

Все показатели и их взаимосвязь мы разберем в следующем пункте.

А пока давайте начнем с вопроса,

чего не хватает в условии?

А не хватает много чего.

Для расчета традиционным (затратным) методом здесь не хватает данных о структуре доходов и расходов, а также о том, в каком порядке эти доходы и расходы принимаются для целей налогового учета.

А для полного понимания балансового метода в условии не хватает информации о структуре активов и обязательств, а также об и их абсолютной величине.

Нет, я не спорю, что именно для расчета данных хватает (ведь сам расчет даже приведен в ПБУ 18)… Но, согласитесь, не понятно же ничего!

Поэтому для того, чтобы можно было изучить в деталях оба метода: балансовый и затратный, я дополнила условие задачи данными о выручке, структуре затрат, размере активов и обязательств и внесла эти показатели в программу 1С, чтобы посмотреть на это в формате привычных нам оборотно-сальдовых ведомостей.

Какие дополнительные данные я внесла:

1) выручка без НДС в бухгалтерском и налоговом учете – 10 000 000,

2) активы, стоимость которых отличается в бухгалтерском и налоговом учете – это основные средства, стоимость на начало периода в БУ – 1 245 000,

3) обязательства, бухгалтерская и налоговая оценка которых отличается – это резервы предстоящих расходов, стоимость на начало периода в БУ – 10 000.

Теоретически, если рассматривать эти дополнительные данные в качестве трёх переменных, то допустимо бесконечное множество других вариантов дополнительных условий, при которых эта задача будет иметь одинаковый ответ.

Но после установления указанных констант, все данные задачи являются взаимосвязанными и дальнейшая вариативность не возможна.

Итак, ниже представлены две оборотно-сальдовые ведомости: первая по данным бухгалтерского учета, вторая – налогового.

Показатели из практического примера обведены в рамку: отличие в том, что в практическом примере указаны только отклонения в стоимости, а в данных ОСВ – сама стоимость.

Пояснения относительно структуры основных средств, а также доходов и расходов за период будут приведены ниже, в разделах “Затратный метод” и “Балансовый метод”.

А сейчас давайте ознакомимся с показателями, которые требуется рассчитать.

Показатели в ПБУ 18/02 и их взаимосвязь

объясняю “на пальцах”

Условный расход (доход) по налогу на прибыль – это сумма налога на прибыль по данным бухгалтерского учета, определяемая “как есть” (как будто бы все доходы и расходы принимаются для целей налога на прибыль).

Текущий налог на прибыль – это сумма налога на прибыль, рассчитанная по данным налогового учета и отражаемая в налоговой декларации.

Следующие показатели нужны для того, чтобы связать между собой налог на прибыль, рассчитанный по данным БУ и налог на прибыль, рассчитанный по данным НУ.

Сразу привожу формулу:

Условный расход по налогу на прибыль (отрицательное значение)

или условный доход по налогу на прибыль (положительное значение)

– постоянный налоговый расход

+ постоянный налоговый доход

– отложенный налоговый актив

+ отложенное налоговое обязательство

= Текущий налог на прибыль

Постоянный налоговый расход (сокращенно: ПНР, в прошлой редакции: постоянное налоговое обязательство) – это сумма налога на прибыль с расходов, которые не принимаются для целей налогового учета (и не будут приняты никогда в дальнейшем).

Постоянный налоговый доход (сокращенно: ПНД, в прошлой редакции: постоянный налоговый актив) – это сумма налога на прибыль с доходов, которые не принимаются для целей налогового учета (и не будут приняты никогда в дальнейшем).

Отложенный налог на прибыль – это сумма, которая изменяет на величину налога на прибыль в бюджет в последующих отчетных периодах.

Отложенный налог на прибыль включает в себя отложенные налоговые активы и отложенные налоговые обязательства.

Отложенный налоговый актив (сокращенно: ОНА) – это та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль в последующих отчетных периодах.

Отложенное налоговое обязательство (сокращенно: ОНО) – это та часть отложенного налога на прибыль, которая должна привести к увеличению налога в последующих отчетных периодах.

А теперь переходим к новому показателю, который введен в ПБУ 18 с 2020 года и он с 2020 года отражается в отчете о финансовых результатах.

Расход (доход) по налогу на прибыль – это сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка).

Расход (доход) по налогу на прибыль включает в себя 2 показателя:

текущий налог на прибыль и отложенный налог.

Альтернативная формула:

Расход (доход) по налогу на прибыль это Условный расход (доход) по налогу на прибыль, скорректированный на Постоянный налоговый расход (доход).

В отчете о финансовых результатах (с 2020) Расход (доход) по налогу на прибыль отражается по строке 2410 “Налог на прибыль”.

Что-то много всяких показателей, вы не находите?

Так в какой момент расчет по ПБУ 18/02 считать законченным?

Давайте договоримся, что должны быть выполнены условия:

• Заполнен отчет о финансовых результатах

Прибыль (убыток) до налогообложения (строка 2300)

Расход по налогу на прибыль (строка 2410)

в т.ч.

текущий налог на прибыль (строка 2411)

отложенный налог на прибыль (строка 2412)

Чистая прибыль (убыток) (строка 2400)

• Все показатели отчета о финансовых результатах совпадают с бухгалтерской оборотно-сальдовой ведомостью (как минимум, это: прибыль до налогообложения, чистая прибыль, налог на прибыль к уплате)

• Нам детально понятно, откуда взялись остатки на счетах 09 и 77, и при каких условиях эти остатки будут погашены

(а то знаете ли, бывает так: всё идет, все хорошо, но небольшая ложка дёгтя содержится в бочке с медом на счетах 09 и 77. А именно, откуда что взялось – это ТАЙНА ЗА СЕМЬЮ ПЕЧАТЯМИ: так сделала… Программа!

а у нас не спрашивайте).

Итак, мы рассмотрели все показатели, которые участвуют в расчете налога на прибыль по ПБУ 18/02, и их взаимосвязь, но прежде чем приступить к конкретным методам расчета: затратному и балансовому, предлагаю ознакомиться с мнением Минфина о том, какой метод допустимо использовать с 2020.

Мнение Минфина: какой метод использовать в 2020?

Балансовый способ (?)

или

затратный способ (он же: способ отсрочки) (?)

В своем информационном сообщении от 28.12.18 №ИС-учет-13 “Об изменениях Положения по бухгалтерскому учету “Учет расчетов по налогу на прибыль организаций” ПБУ 18/02″ Минфин сообщает следующее:

“

В новой редакции ПБУ 18/02 приведен практический пример определения расхода по налогу на прибыль и связанных с ним показателей.

Для наглядности в примере рассчитана также величина чистой прибыли за отчетный период, причем расчет выполнен двумя способами:

путем уменьшения прибыли до налогообложения на величину расхода по налогу на прибыль (так называемый балансовый способ)

и

путем уменьшения прибыли до налогообложения на величину условного расхода, скорректированную на суммы постоянного налогового расхода, увеличения отложенного налогового актива и отложенного налогового обязательства отчетного периода (так называемый способ отсрочки) .

ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору.

Таким образом, с 2020 года можно продолжать вести учет в рамках ПБУ 18 затратным методом (способом отсрочки), как раньше, и при этом все привычные бухгалтерские проводки сохраняются.

Традиционную схему проводок мы рассмотрим сегодня при разборе практического примера из ПБУ 18/02 затратным методом.

А что за НОВЫЕ ПРОВОДКИ по ПБУ 18/02?

В связи с изменениями, внесенными в ПБУ 18/02 с 2020 года, Бухгалтерский методологический центр (БМЦ) выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль».

В рекомендации предложена принципиально новая схема бухгалтерских проводок для ПБУ 18/02: без детального учета постоянных и временных разниц и вообще без отражения на счетах бухучета постоянного налогового расхода и дохода.

Ссылка: Рекомендация Р-102/2019-КпР “Порядок учета налога на прибыль”

Схему проводок от БМЦ мы рассмотрим при разборе практического примера из ПБУ 18/02 балансовым методом.

И последний вопрос:

Получается, что в 2020 по ПБУ 18/02 допускаются 2 метода ведения учета:

БАЛАНСОВЫЙ и ЗАТРАТНЫЙ (он же: способ отсрочки)

Но почему тогда в программе 1С предлагается 3 способа на выбор?

С 2020 года в программе 1С: бухгалтерия появилась возможность выбора метода учета отложенных налоговых активов и обязательств.

Допускается на выбор 3 варианта:

1) Балансовый метод, основанный на рекомендации БМЦ Р-102/2019 (при использовании данного метода изменяется формат бухгалтерских проводок)

2) Балансовый метод с отражением постоянных и временных разниц (при этом в бухучете сохраняется формат проводок, применявшихся до 2020 года, а для целей налогового учета активов и обязательств применяется балансовый метод)

3) Затратный метод или метод отсрочки (при этом в бухучете сохраняется формат проводок, применявшихся до 2020 года, для целей налогового учета активов и обязательств применяется затратный метод)

Ссылка на разъяснения от компании 1С: https://buh.ru/articles/documents/100605/

Затратный метод

(способ отсрочки)

Затратный метод расчета по ПБУ 18 предполагает последовательное движение от налога на прибыль, рассчитанного по данным бухучета, к налогу на прибыль по данным декларации, путем внесения корректировок в бухгалтерскую прибыль (дополнительными проводками) относительно всех статей затрат, которые по-разному принимаются для целей бухгалтерского и налогового учета. Давайте посмотрим.

[Это дополненные данные из практического примера ПБУ 18. Казалось бы, ничего общего, только прибыль совпадает. Но после окончательного разбора этой задачи разными способами, вы сможете убедиться, что всё-таки это одна и та же задача.]

СОКРАЩЕНИЯ:

БУ – бухгалтерский учет, НУ – налоговый учет, ОС – основное средство

Все показатели приведены без НДС

Требуется рассчитать показатель “Расход по налогу на прибыль”, связанные с ним показатели по ПБУ 18/02 и заполнить отчет о финансовых результатах.

Расчет показателя

Расход (доход) по налогу на прибыль (строка 2410)

для отчета о финансовых результатах:

Вариант расчета 1.

Текущий налог на прибыль + Отложенный налог

8 400 + 47 600 + (500) + (23 500) + (1 000) = (31 000)

Примечание: наверняка возникнут сложности относительно того, с каким знаком брать отложенный налог.

Алгоритм такой: оборот по кредиту 09/77 минус оборот по дебету 09/77, какой знак получился, такой и ставим.

Перепроверить значение можно при сопоставлении остатка по счету 99 и чистой прибыли в отчете о финансовых результатах.

Вариант расчета 2.

Условный расход (доход) по налогу на прибыль + Постоянный налоговый расход – Постоянный налоговый доход

(30 000) + (1000) = (31 000)

Отчет о финансовых результатах:

Данные бухгалтерского учета:

Балансовый метод

проводки по методике БМЦ

Данный метод расчета по ПБУ 18 предполагает, что налоговый учет ведется параллельно бухгалтерскому и в полном объеме.

Нам требуется сравнить следующие показатели ОСВ в БУ и НУ:

– суммарная стоимость активов и обязательств на начало и конец периода;

– налоговая база по налогу на прибыль в БУ и НУ.

По результатам сравнения выведем сумму отложенного налога, и этого показателя будет достаточно, чтобы сформировать проводки по ОНА/ОНО и отчет о финансовых результатах.

Рассчитывать постоянный налоговый расход (доход) при балансовой методике нет необходимости.

Еще раз приведу текст условия из практического примера и начальные оборотки. Структура выручки и затрат сохранилась, как и в предыдущем расчете, но теперь для нас она не имеет значения, так как мы будем идти другим путем, но придем к тем же самым результатам.

“

При составлении бухгалтерской отчетности за отчетный год организацией “А” в отчете о финансовых результатах отражена прибыль до налогообложения (бухгалтерская прибыль) в размере 150 000 руб.

Налоговая база по налогу на прибыль за этот же период составила 280 000 руб. Ставка налога на прибыль составила 20 процентов.

На конец отчетного года балансовая стоимость активов организации суммарно была меньше их стоимости, принимаемой для целей налогообложения на 50 000 руб.,

а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 15 000 руб.

На конец предыдущего года балансовая стоимость активов организации превышала их стоимость, принимаемую для целей налогообложения на 70 000 руб.,

а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 10 000 руб.

Требуется рассчитать показатель “Расход по налогу на прибыль”, связанные с ним показатели по ПБУ 18/02 и заполнить отчет о финансовых результатах.

Далее я приведу логику рассуждений и пошаговый алгоритм расчета.

На самом деле, оборотно-сальдовых ведомостей могло бы и не быть, расчет все равно получился бы.

Они нужны скорее для наглядной демонстрации, но никакой информации, которая бы влияла на расчет (или как-то его изменила бы) они в себе не несут.

Алгоритм расчета суммы отложенного налога

У нас есть данные о суммарной стоимости активов и обязательств по данным бухгалтерского и налогового учета.

Для начала нужно

Определитьь тип разниц отдельно по активам, отдельно по обязательствам

на начало и на конец периода: НАЛОГООБЛАГАЕМЫЕ или ВЫЧИТАЕМЫЕ?

НАЛОГООБЛАГАЕМЫЕ разницы приводят к увеличению налога на прибыль в последующих периодах*,

ВЫЧИТАЕМЫЕ разницы приводят к уменьшению налога на прибыль в последующих периодах*.

*Имеется в виду налог на прибыль по декларации относительно налога, рассчитанного по данным бухгалтерского учета.

“

Данные из нашего примера. АКТИВЫ НА НАЧАЛО ПЕРИОДА*:

Стоимость основных средств в БУ на начало периода: 1 245 000

Стоимость основных средств в НУ на начало периода: 1 175 000

РАЗНИЦА: 70 000

* в суммарную стоимость активов для анализа следует включить все статьи, стоимость по которым отклоняется в бухгалтерском и налоговом учете.

В нашем случае это только основные средства. Если бы присутствовала накопленная амортизация, то её следовало бы вычесть из стоимости ОС.

Теоретически, могло бы присутствовать отклонение по статьям “Дебиторская задолженность”, “Запасы” и т.п.

Но есть статьи, которые не включаются в расчет, так как в налоговом учете не оцениваются: “Отложенные налоговые активы”, “НДС по приобретенным ценностям”, “Денежные средства”.

ЛОГИКА РАССУЖДЕНИЙ СЛЕДУЮЩАЯ:

Стоимость активов в налоговом учете меньше на 70 000, значит, эту сумму в налоговом учете уже взяли на расходы, следовательно, в последующих периодах эту сумму уже не возьмем в расходы, и налог в налоговом учете увеличится относительно бухгалтерского. Это налогооблагаемая временная разница.

“

Данные из нашего примера. ОБЯЗАТЕЛЬСТВА НА НАЧАЛО ПЕРИОДА:

Резервы предстоящих расходов в БУ на начало периода: 10 000

Резервы предстоящих расходов в НУ на начало периода: 0

РАЗНИЦА: 10 000

ЛОГИКА РАССУЖДЕНИЙ СЛЕДУЮЩАЯ:

Стоимость обязательств в налоговом учете меньше на 10 000, чем в бухгалтерском. Значит, эту сумму в бухгалтерском учете уже взяли на расходы, а в налоговом еще нет, следовательно, в последующих периодах эту сумму возьмем в расходы и налог в налоговом учете уменьшится относительно бухгалтерского. Это вычитаемая разница.

Можно, конечно, не впадать каждый раз в такие долгие логические рассуждения, а просто записать формулу:

Превышение стоимости активов в бухгалтерском учете – это налогооблагаемые разницы, превышение стоимости активов в налоговом – вычитаемые.

По обязательствам обратная формулировка: превышение стоимости обязательств в бухгалтерском учете – это вычитаемые разницы, превышение стоимости обязательств в налоговом – налогооблагаемые.

В итоге, по данным нашего примера, получаем:

“

На начало периода

по активам: 70 000 налогооблагаемая разница,

по обязательствам: 10 000 вычитаемая разница

На конец периода

по активам: 50 000 вычитаемая разница,

по обязательствам: 15 000 вычитаемая разница

Теперь данные по разницам на начало нужно свернуть до одного показателя (а потом и данные на конец тоже).

Если разницы одного типа, мы их складываем,

если разных типов, то из большей вычитаем меньшую.

“

На начало периода

70 000 налогооблагаемая разница МИНУС 10 000 вычитаемая разница

= 60 000 налогооблагаемая разница

На конец периода

50 000 вычитаемая разница ПЛЮС 15 000 вычитаемая разница

= 65 000 вычитаемая разница

Третий шаг: рассчитать отложенный налоговый актив (ОНА) или отложенное налоговое обязательство (ОНО)

на начало и конец периода.

Вместе с налогооблагаемыми разницами в балансе отражаются ОНО (счет 77), вместе с вычитаемыми – ОНА (счет 09).

как 20% от суммы, то есть по ставке налога на прибыль.

но так как разницы у нас уже в свернутом виде до одного показателя, то и ОНА/ОНО будет рассчитано свернуто.

В итоге, по данным нашего примера, получаем:

“

На начало периода

60 000 налогооблагаемая разница → ОНО (счет 77) 60000*20%=12000

На конец периода

65 000 вычитаемая разница → ОНА (счет 09) 65000*20%=13000

На этом этапе мы можем сверить полученную сумму на начало периода с балансом:

в балансе развернуто ОНА (счет 09) 2000, ОНО (счет 77) 14 000.

Соответственно, свернуто это будет 14000-2000=12000 ОНО (Счет 77).

Всё идет!

На конец пока проверить не можем, так как проводки еще не сделаны.

и наконец-то мы подошли к расчету финального показателя: отложенный налог.

Третий шаг: рассчитать отложенный налоговый актив за период

Да нужно просто сложить ОНО(или ОНА) на начало и на конец. Как всё просто!

Но не тут-то было!

СКЛАДЫВАТЬ ИЛИ ВЫЧИТАТЬ?

И КАКОЙ ЗНАК БУДЕТ ИМЕТЬ ПОЛУЧЕННАЯ СУММА В ОТЧЕТЕ О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ??

В рассматриваемом примере ПБУ 18 по данному вопросу приведено такое решение:

“

Отложенный налог на прибыль за отчетный период:

= 13 000 – (-) 12 000 = 25 000

Лично мне из него ничего не понятно. Мы имели 2 положительных значения:

1) ОНО на начало 12000

2) ОНА на конец 13000

По какому принципу подбирался знак – (-)? Никто не пояснил.

Есть 2 варианта рассуждений. Логика и зубрежка.

ЛОГИКА:

Увеличение ОНА за период всегда имеет положительное значение с точки зрения отчета о финансовых результатах, потому что в части ОНА мы начисляем налог на прибыль не за счет чистой бухгалтерской прибыли, а за счет изменения 09 счета.

Соответственно, уменьшение ОНА за период всегда имеет отрицательное значение.

И С ОНО всё ровно наоборот.

Увеличение ОНО за период всегда имеет отрицательное значение, уменьшение ОНО за период – положительное значение.

Отложенный налог на прибыль за отчетный период представляет из себя разницу между этими двумя значениями. Значит, все-таки, вычитать! Из значения на конец, значение на начало. ОНА берем всегда с плюсом, ОНО с минусом.

Не знаю, как Вы, а я предпочту зубрежку (даже зубрить не буду, сделаю алгоритм и буду в него подглядывать):

Вычесть из значения на конец периода значение на начало.

ОНА всегда брать с +, ОНО всегда брать с (-).

И помним, что 2 минуса дают плюс.

Поэтому:

13000 – (-) 12000=25000

Расчет показателя

Расход (доход) по налогу на прибыль (строка 2410)

для отчета о финансовых результатах:

Вариант расчета только 1*.

Текущий налог на прибыль + Отложенный налог

* расчет по второй формуле не возможен, потому что при балансовом методе мы не рассчитываем постоянный налоговый расход (доход)

Текущий налог на прибыль (это который по данным налоговой декларации):

280 000 * 20% = 56000

В отчет о финансовых результатах значение идет в скобках (отрицательное), так как уменьшает чистую бухгалтерскую прибыль : (56 000)

А отложенный налог у нас имеет положительное значение 25 000

Таким образом, расход по налогу на прибыль:

(56 000) + 25 000 = (31 000)

Отчет о финансовых результатах (такой же, как и при затратном методе):

Бухгалтерские проводки (по методике БМЦ – НОВЫЕ!):

Вот он, отложенный налог 25 000, который мы так долго считали (состоит из трёх частей):

Обратите внимание, что наша любимая программа 1С всё равно детализировала ОНА и ОНО, хотя по методике БМЦ проводка должна быть сводная, без детализации.

Данные бухгалтерского учета:

Про идеальное сочетание затратного и балансового метода

для безошибочного расчета

Балансовый метод действительно красив и требует меньше действий, чем затратный подход.

Но кто рассчитает и подготовит показатели суммарной стоимости активов и обязательств для двух видов учета? – Ведь для этого потребуется провести огромную подготовительную работу, почти в ручном режиме.

Да и не так-то просто сопоставить данные налогового и бухгалтерского учета.

При анализе налоговой ОСВ есть две проблемы:

1) не соблюдается принцип двойной записи, итоги не равны (а это означает, что нет никакой гарантии целостности и безошибочности данных).

2) некоторые активы и обязательства просто не имеют оценки в налоговом учете: например, деньги, и не создают разниц в суммарной стоимости, а какие-то не имеют оценки из-за того, что как раз присутствует разница в оценке активов и обязательств (например, не признание в налоговом учете оценочных обязательств).

Поэтому, чтобы “легко” выдать эти 4 цифры, которые приведены в практическом примере ПБУ 18 в качестве исходного условия, требуется проделать огромную работу, сопоставимую с расчетами по затратному методу, а может, даже и бОльшую.

Второй момент, чтобы блеснуть балансовым методом, нужно уже заранее откуда-то знать прибыль и в бухгалтерском, и в налоговом учете и быть на 100% уверенными, что она рассчитана правильно.

То есть, нужен идеальный налоговый учет.

… и тогда, зная суммарное отклонение стоимости активов и обязательств на начало и конец периода, и зная бухгалтерскую и налоговую прибыль за период, мы в одно действие сможем определить…

что, кстати?

🙂

Изменение отложенного налога за период!

Чтобы потом рассчитать расход по налогу на прибыль.

По большому счету, применяя балансовый метод, мы ищем СВЕРНУТЫЕ ДАННЫЕ.

А где они нужны? Правильно, в отчете о финансовых результатах.

Чтобы заполнить строчки.

Вот я и рекомендую балансовый метод использовать для финальной проверки данных, и в том числе и заполненного отчета о финансовых результатах.

Факт расчета балансовым методом можно оформить бухгалтерской справкой.

Таким образом, затратный способ или способ отсрочки будет использоваться, как основной, для расчета показателей, а балансовый способ для финальной проверки.

Особенно проверка двумя методами актуальна сейчас, в переходный период.

В частности, при решении моей задачи в 1С, я заметила, что программа, после изменения алгоритмов, периодически глючит с отложенными налоговыми активами и обязательствами.

Вот и всё, что я хотела сегодня рассказать.

Если остались вопросы или нужно видео с разбором – пишите в комментариях! Сделаю.

Понравилась статья?

Поделитесь в соцсетях:

Подпишитесь на обновления, чтобы первыми узнавать о публикации новых статей

Другие статьи автора по теме ПБУ 18:

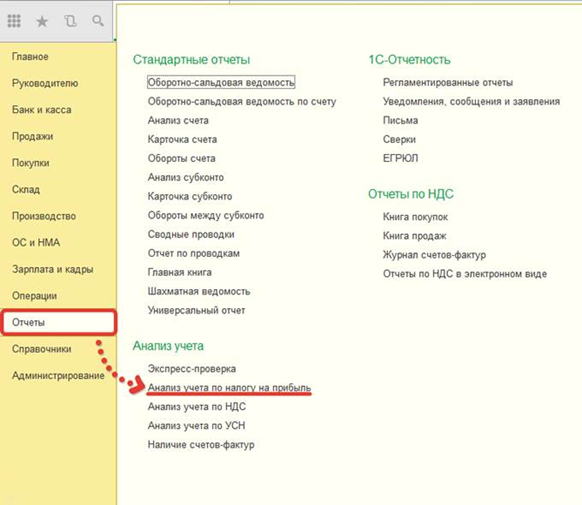

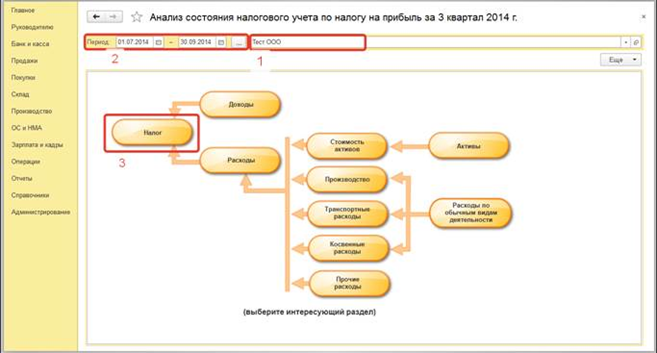

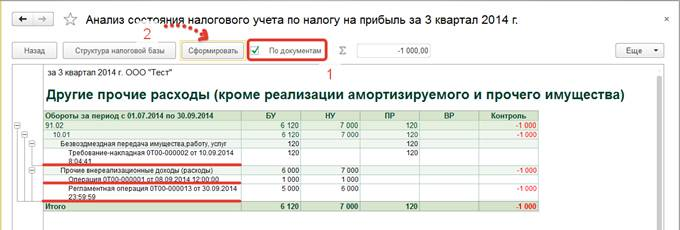

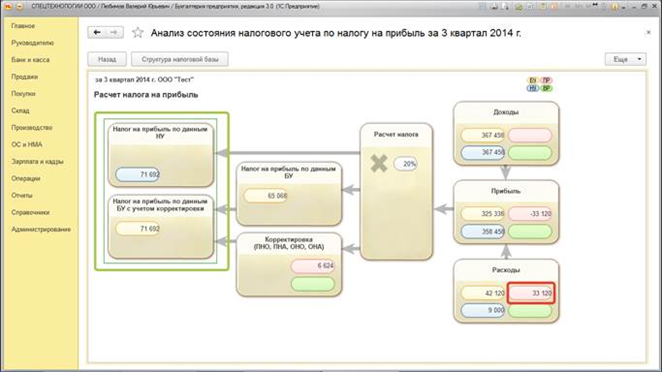

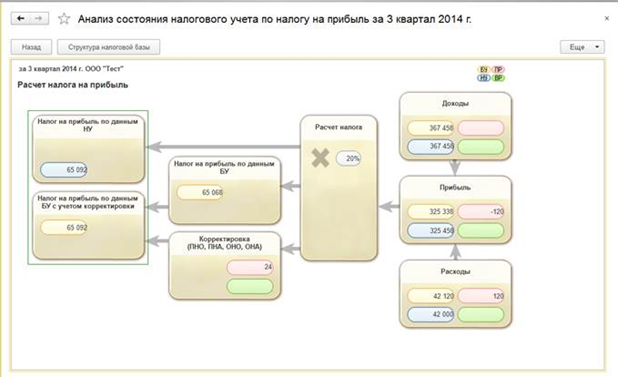

Для проверки правильности составления декларации по налогу на прибыль необходимо воспользоваться отчетом Анализ состояния налогового учета по налогу на прибыль.

Для примера возьмем организацию, занимающуюся выпуском продукции и продажей товаров.

В 3 квартале организация закупила материалы, выпустила продукцию и реализовала ее покупателю.

Купила и продала товар.

А также купила чай и сахар для сотрудников и списала их на прочие расходы, не принимая в налоговом учете.

На примере рассмотрим принцип работы с отчетом.

Работать будем в программе бухгалтерия предприятия редакция 3.0

Для корректной работы отчета необходимо провести закрытие всех месяцев, входящих в период отчета.

После этого можно переходить непосредственно к анализу.

Переходим в меню Отчеты – Анализ учета по налогу на прибыль.

При открытии отчета выводится структура налоговой базы по налогу на прибыль. С ее помощью можно перейти к интересующему разделу учета.

Основным принципом работы с отчетом для выявления ошибок является движение по разделам “от конца к началу”.

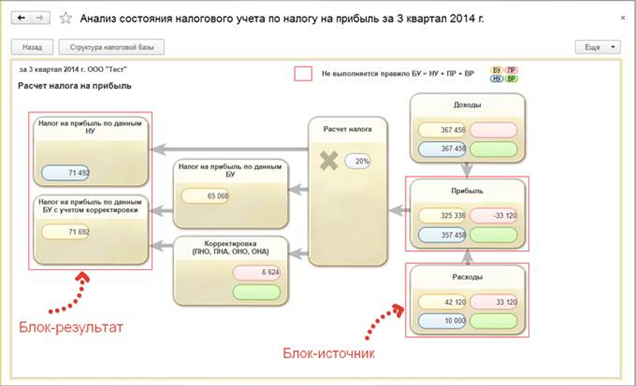

Сначала проанализируем данные раздела “Налог” .

Если данные всех видов учета по объекту учета согласуются между собой, то выполняется правило: БУ = НУ + ПР + ВР.

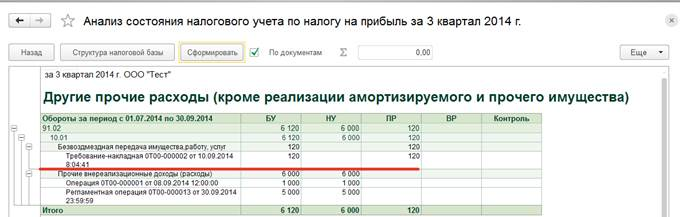

Особое внимание следует уделить блокам, обведенным красной рамкой. Это сигнал о возможной ошибке в учете. Для ее выявления в отчете предусмотрена возможность навигации по графической схеме и расшифровки данных.

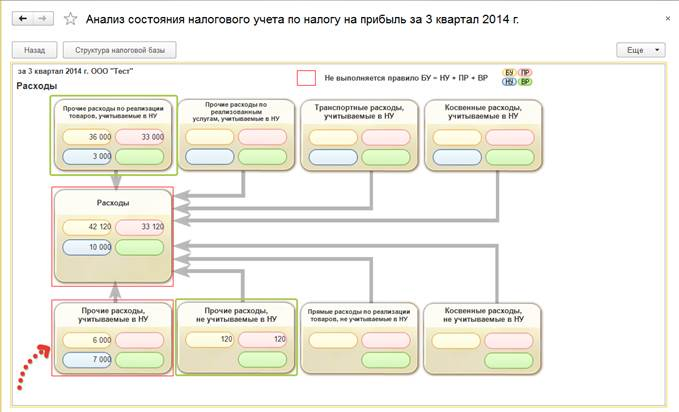

Перейдем внутрь блока, чтобы посмотреть из чего складываются Расходы. На схеме состава расходов видим, что есть два источника постоянных разниц и блок с возможной ошибкой.

Существуют две основным причины возникновения ошибок при анализе учета по налогу на прибыль, это ошибки в первичных документах и не корректные ручные операции.

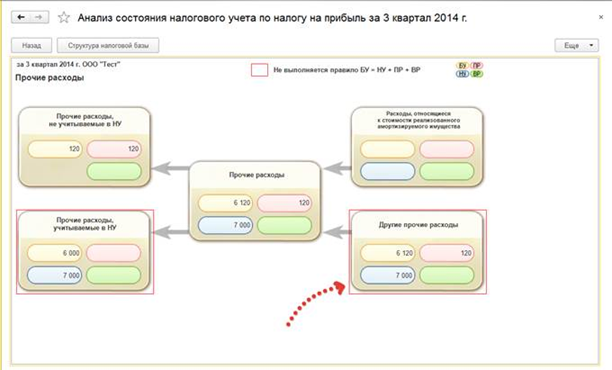

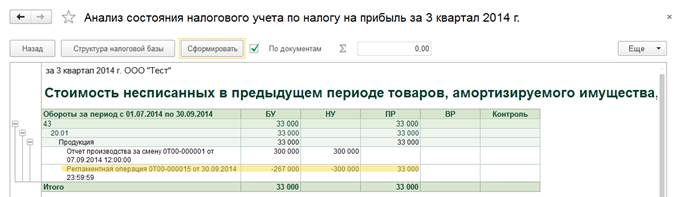

Рассмотрим сначала блок, в котором возникают отрицательные временные разницы. Переходим внутрь блока, здесь снова отражена графическая схема, на которой показатели группируются по экономическому содержанию.

Продолжаем переходить в блоки источники потенциальной ошибки, пока не дойдем до отчета по сводным проводкам (оборотам), сформировавшим показатели блока.

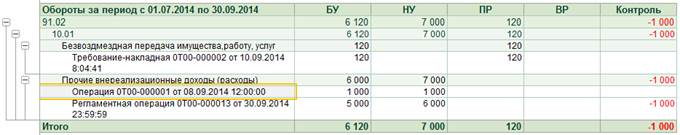

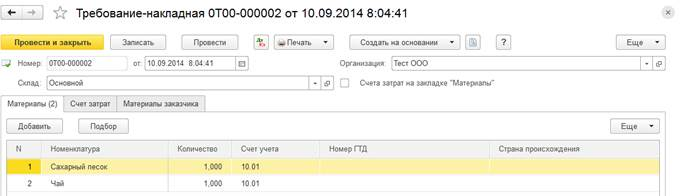

Ставим флажок “По документам”, нажимаем “Сформировать” и видим первичные документы, сформировавшие показатели блока.

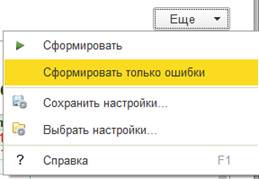

Так же можно воспользоваться кнопкой Еще – Сформировать только ошибки – для просмотра проводок, не прошедших контроль.

В нашем примере контроль не выполняется в регламентной операции, поскольку она была сформирована при закрытии месяца, вернемся к отчету со всеми документами и посмотрим, какие из первичных документов могли стать причиной ошибки.

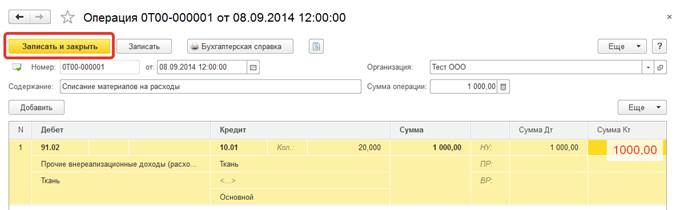

Предполагаем, что за ошибку ответственна ручная операция. Сразу из отчета двойным щелчком по строке с названием документа переходим в него.

Видим, что при выполнении операции списания материалов на расходы не была указана сумма по кредиту счета 10.01. Вносим исправления и проводим документ.

После этого, необходимо перезакрыть месяц, в документы которого вносились изменения.

Вернуться в раздел Структура налоговой базы и снова зайти в раздел Налог.

Видим, что источник ошибки был определен нами верно.

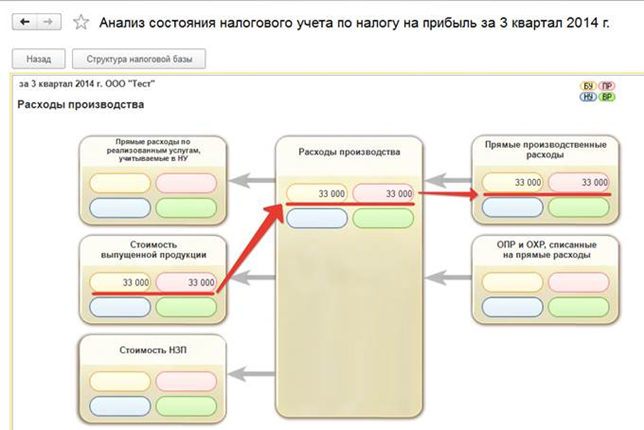

Однако, в разделе расходов присутствуют постоянные разницы. Необходимо разобраться с причиной их возникновения.

Переходим в блок Расходы и видим, что источником постоянных разниц является блок Прочие расходы по реализации товаров, а так же блок Прочие расходы не учитываемые в НУ.

Сначала проверим прочие расходы по реализации.

Продолжаем движение по блокам источникам, до отчета о проводках.

Переформируем его, чтобы увидеть документы.

Постоянные разницы возникают при закрытии месяца.

И связано это с производством продукции.

Вернемся к структуре налоговой базы и перейдем непосредственно в раздел производство.

Сразу видим, что затраты на производство не были приняты в налоговом учете, из-за этого и возникли постоянные разницы.

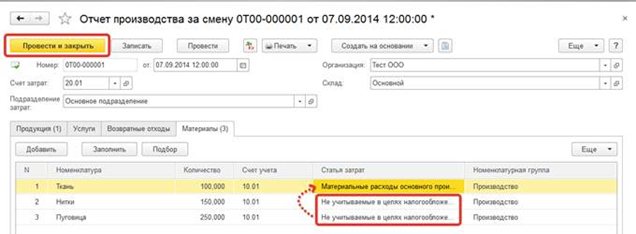

Перейдем к отчету по проводкам, чтобы определить первичный документ.

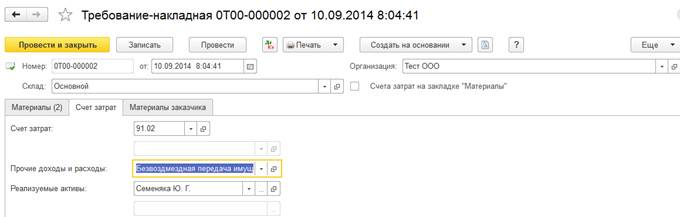

Из отчета переходим к документу и на закладке Материалы, видим, что неверно указана статья затрат.

Вносим исправления. Проводим документ.

Возвращаемся к разделу Расходы, чтобы разобраться с расходами, не учитываемым в НУ. Доходим до отчета и стоим его по документам.

Определяем документ для проверки и переходим в него. Видим, что было выполнено списание Чая и сахара для сотрудников, мы не можем обосновать это списание для налогового учета и не принимаем расходы в НУ. Этот документ оформлен верно, и в исправлениях нет необходимости.

Теперь нужно перезакрыть месяц и проверить результаты расчета налога на прибыль.

Рекомендуем Вам при составлении декларации по налогу на прибыль пользоваться данным отчетом.