Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за 1 квартал 2023 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2023 — 2 000 рублей;

- до 25.05.2023 — 2 000 рублей;

- до 26.06.2023 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 12.12.2022 № ЕД-7-3/1191@. Она действует с отчета за 1 квартал 2023 года.

Посмотреть порядок заполнения

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2023 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2023 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2023).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2023).

- Поступил счет-фактура № 5 от 12.11.2022 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2023. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2023 году

Все требования — в одной наглядной таблице

Контролируйте статусы и сроки по всем формализованным и неформализованным требованиям ФНС за все организации

Подключить

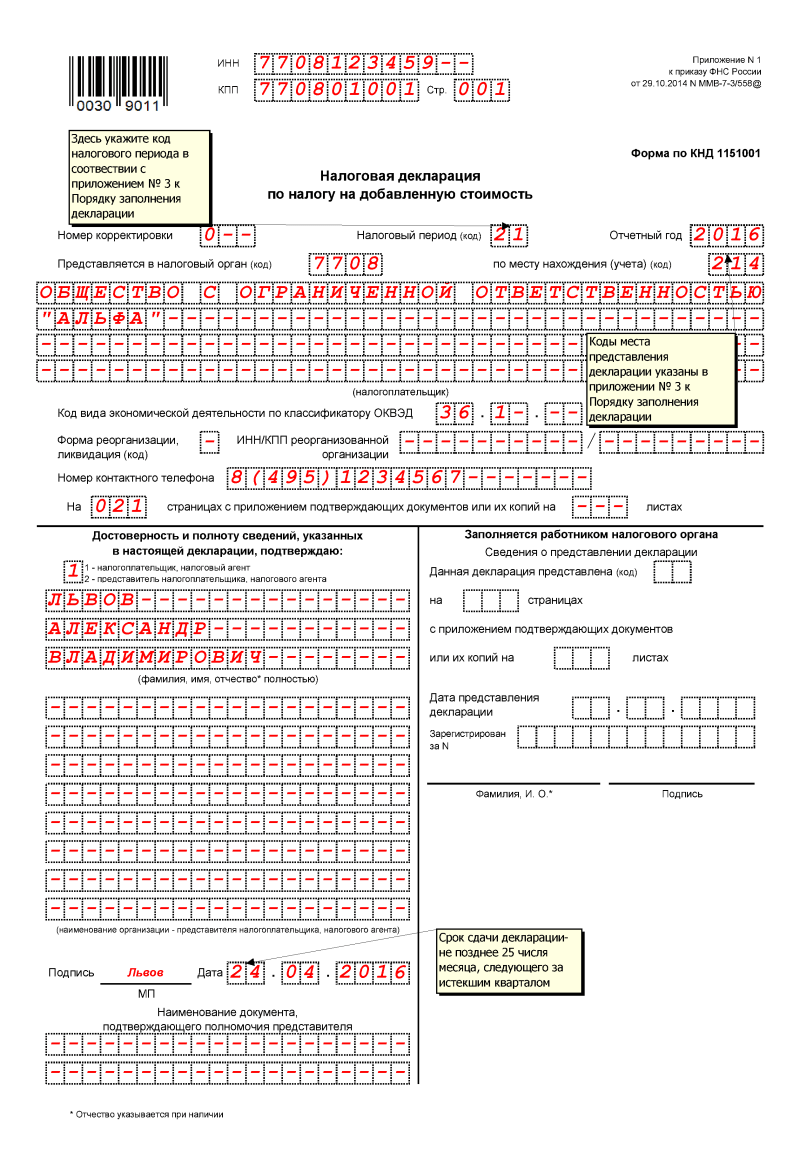

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

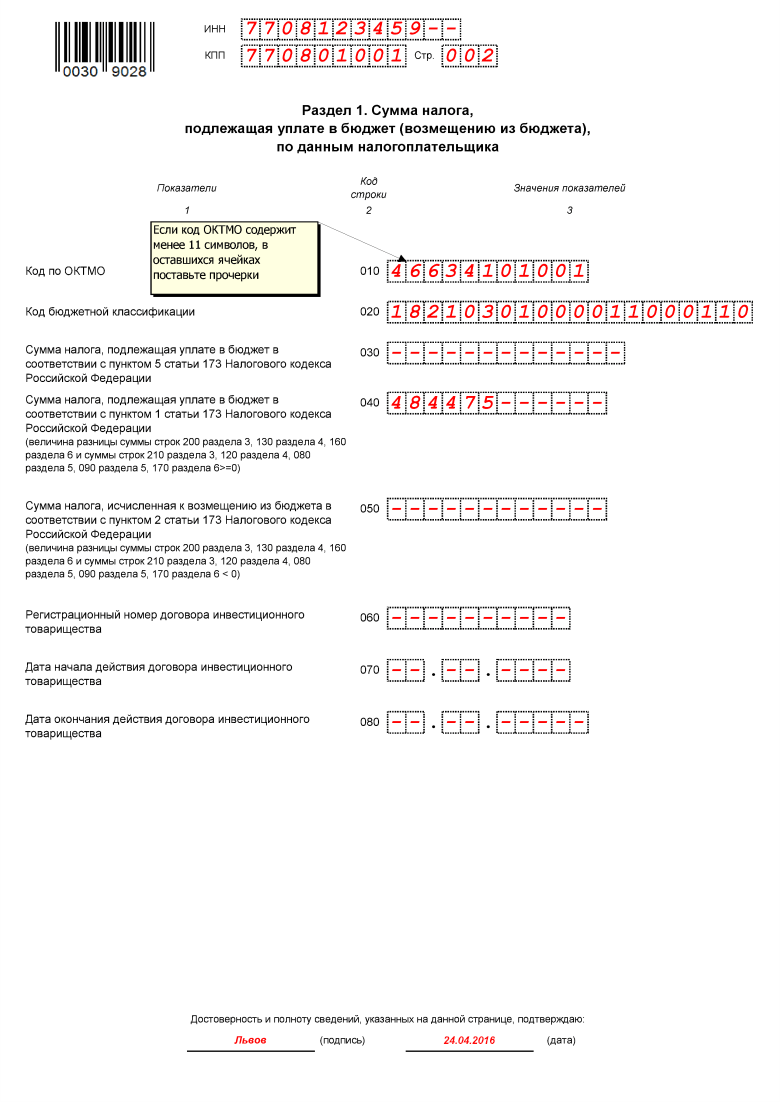

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2023 год для НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

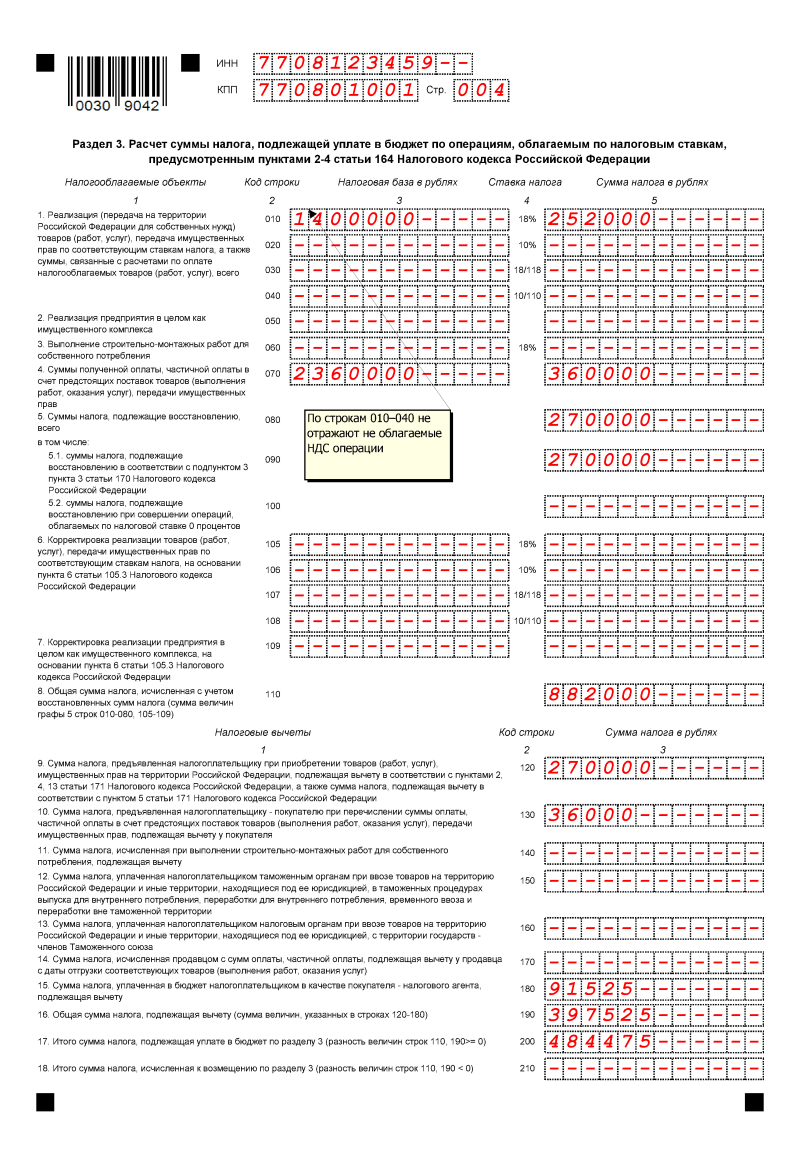

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

По строке 210 указывается налог к возмещению по третьему разделу.

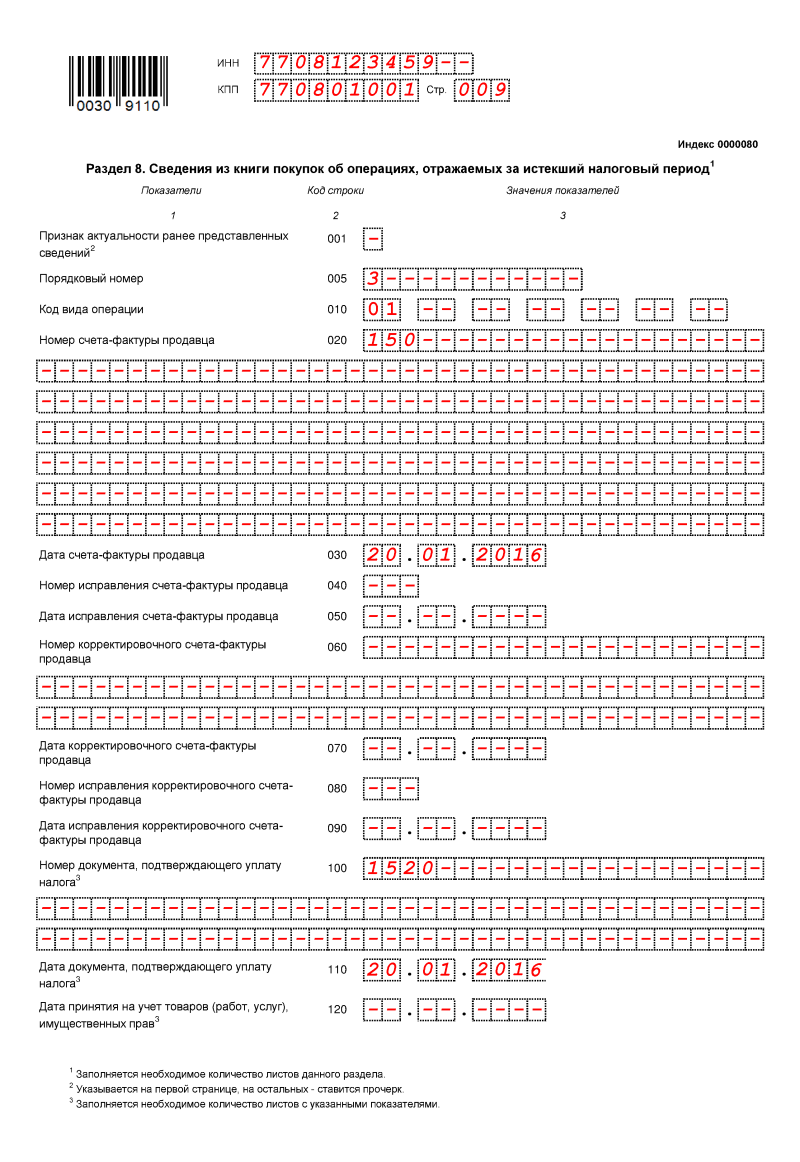

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

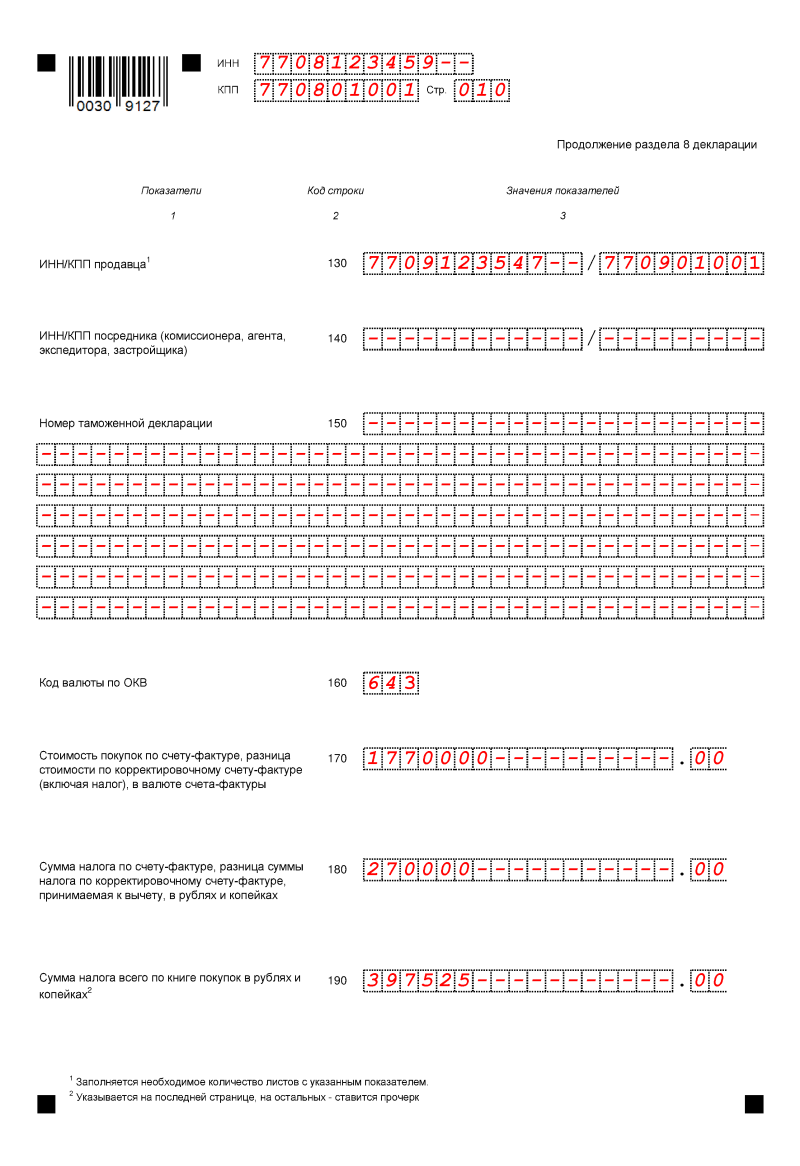

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

С 2021 года разделы 8 и 9 дополнены новыми строками для отражения операций с прослеживаемыми товарами. В них указывается РНПТ или регистрационный номер декларации на товары, код количественной единицы товара, количество товара и его стоимость без НДС.

Наши эксперты ответили на частые вопросы пользователей Экстерна и дали Разъяснения по заполнению приложений к декларации по НДС.

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Исправить ошибки в декларации или дополнить переданные сведения можно с помощью корректировки по НДС. Порядок работы с уточненными декларациями описан в пункте 2 порядка заполнения.

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

НДС — это налог, который исчисляет продавец при реализации товаров, работ, услуг, имущественных прав покупателю. Декларацию по налогу на добавленную стоимость сдают организации и индивидуальные предприниматели. Это обязательная форма отчетности налогоплательщиков.

Корректировки по НДС представляют, если в первичной декларации не были отражены все необходимые данные или были обнаружены ошибки, которые занижают налог или завышают сумму, начисленную к возмещению. Уточненную декларацию по НДС заполняют по аналогии с первоначальным отчетом. В нее в обязательном порядке вносят все значения полностью, а не только отображают разницу между ошибочно поданными и правильными данными. Таким образом, уточненка по НДС — это обычная декларация с правильными (уточненными) цифрами. Для идентификации уточненного документа на титульном листе бланка в отдельном поле указывают специальный код, номер корректировки.

В декларации по НДС полученный аванс отображают в разделе 3 по строке 070 в графе 3, а сумму налога с аванса — в графе 5.

Декларация по НДС включает титульный лист и 12 разделов. Все налогоплательщики (налоговые агенты) обязательно заполняют титульный лист и раздел 1 декларации. Прочие разделы и приложения к ним заполняют, если совершали операции, которые должны быть в них отражены.

Обоснованность применения налоговых льгот по НДС подтверждается реестром документов в ответ на конкретное требование налоговой. Подробнее эксперты рассказали в инструкции.

Заполнение декларации по НДС требует от бухгалтера максимальной концентрации и знания нюансов оформления документа. Как правильно заполнить декларацию по НДС? На что обратить внимание при оформлении декларации при экспорте? Можно ли заполнить декларацию по НДС в режиме онлайн? В данной статье мы расскажем основные тонкости оформления декларации и покажем на примере порядок заполнения формуляра.

Составление декларации по НДС. Как составить и правильно заполнить декларацию

Форма декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected] в ред. от 12.12.2022. Этот же приказ устанавливает и правила ее заполнения. Напоминаем: в большинстве случаев она сдается в электронном виде по ТКС. В первоначальный бланк уже не один раз вносились уточнения. С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/[email protected]

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 1 квартал 2023 года, переходите по этой ссылке.

Основой для заполнения декларации по НДС служат:

- книга покупок и книга продаж;

- журнал учета счетов-фактур (для тех, кто ведет посредническую деятельность);

- счета-фактуры, выставленные неплательщиками НДС (п. 5 ст. 173 НК РФ);

- данные бухгалтерского и налогового учета.

Для проверки правильности заполнения используйте контрольные соотношения. С 01.07.2021 есть такие соотношения, из-за несоблюдения которых налоговики могут счесть декларацию непредставленной.

Подробнее читайте в материале «Как проверить декларацию по НДС (контрольные соотношения)».

Важно! Подсказка от КонсультантПлюс

Вы вправе не подавать в налоговые органы декларацию по НДС, если:

применяете спецрежим (УСН или ПСН) при условии…

Полный перечень лиц, которые не должны отчитываться по НДС, смотрите в КонсультантПлюс. Это бесплатно.

Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

Декларация состоит из титульного листа и 12 разделов. К разделам 3, 8 и 9 предусмотрены также приложения.

Титульный лист и раздел 1 представляются всегда в обязательном порядке.

Разделы 2–12, а также приложения включаются в декларацию только при осуществлении соответствующих операций (п. 3 Порядка заполнения налоговой декларации по НДС).

О правилах заполнения декларации налоговыми агентами читайте в статье «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС».

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2023 года.

Фирма ООО «Эльбрус» 06.02.2023 приобрела автомобиль за 2,5 млн руб. (в т.ч. НДС 416 667 руб.). 03.03.2023 машину продали за 2,9 млн руб. (в т.ч. НДС 483 333 руб.).

Бухгалтер ООО «Эльбрус» заполнил титульный лист, указав сведения из учредительных документов.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

Важно! С отчетности за 3 квартал 2021 года в разделах 8, 9, 10 и 11 появились новые строки. Их нужно заполнять реквизитами прослеживаемости, а если товар не прослеживается, ставить прочерки. Перечень товаров, подлежащих прослеживаемости, смотрите в КонсультантПлюс. Пробный доступ к системе бесплатен.

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

- в строке 010 сумму реализации и величину исчисленного налога;

- в строке 120 сумму налога, предъявленного к вычету.

Рассчитал сумму налога к уплате и зафиксировал ее в строке 200.

- «Как заполняется строка 030 раздела 3 декларации по НДС»;

- «Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Что отражается в строке 130 декларации по НДС».

Раздел 1 был заполнен в последнюю очередь, т. к. сюда переносятся итоговые данные о сумме НДС к уплате или к возмещению. Также здесь отражаются коды ОКТМО (подробнее о них — в материале «Куда платить НДС и как и где найти правильные реквизиты для уплаты?») и КБК.

Остальные разделы декларации заполняются при наличии данных:

- Раздел 2 заполняют налоговые агенты. Как правильно заполнить данный раздел, читайте здесь.

- Разделы 4-6 заполняются при экспорте. Подробнее об этом мы рассказываем в следующем разделе.

- Раздел 7 заполняется при отсутствии налогооблаемых операций. Подробности здесь.

- В разделы 10 и 11 переносятся сведения из журнала счетов-фактур. О том как правильно заполнять данные разделы, мы рассказывали здесь и здесь.

Важно! Подсказка от КонсультантПлюс

Декларацию по НДС подавайте в электронной форме по ТКС через оператора электронного документооборота (п. 5 ст. 174 НК РФ).

Исключением из данного правила являются…

Кто может отчитываться по НДС на бумаге, смотрите в КонсультантПлюс. Это можно сделать бесплатно.

Заполнение декларации по НДС при экспорте

Теперь расскажем, как заполнять налоговую декларацию по НДС экспортерам. Для них предусмотрены отдельные разделы декларации — 4–6.

Как правильно заполнить разделы, читайте в материалах:

- “Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%»

- “Порядок заполнения раздела 6 декларации по НДС».

Правила заполнения налоговой декларации по НДС экспортером с 01.07.2016 зависят не только от того, есть ли у него в наличии документы, подтверждающие экспорт, но еще и от вида товаров, отгруженных за границу:

- По несырьевым их разновидностям, приобретенным после 01.07.2016, вычет возможен в периоде отгрузки на экспорт. Ждать, когда будут собраны документы, подтверждающие экспорт, не требуется (п. 1, абз. 2, 3 п. 3 ст. 172 НК РФ).

- Экспортируемому сырью порядок подтверждения права на вычет сохранен: нужно собрать полный пакет подтверждающих экспорт документов в течение 180 дней, отведенных на это НК РФ (п. 9 ст. 165 НК РФ).

Подробнее о подтверждении ставки 0% путем сбора полного пакета документов читайте в материале «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)».

В части экспорта, считающегося подтвержденным в срок или не требующим наличия такого срока (по несырьевым товарам), в декларации по НДС заполняется раздел 4.

В отношении сырьевых товаров, для подтверждения права на ставку 0% по которым в течение 180 дней собрать документы не удалось, нужно представить уточненную декларацию за период отгрузки с заполненным разделом 6. В нем отразится начисление налога по применяемым в РФ ставкам 20 или 10%, а также налоговые вычеты.

Подробнее о действиях в такой ситуации читайте в статье «Что делать, если экспорт не подтвержден в установленный срок».

Если документы будут собраны впоследствии, по истечении 180 дней, то за период, в котором они собраны, представляется декларация с заполненным разделом 4, а уплаченный в связи с неподтверждением экспорта налог возвращается в порядке ст. 176, 176.1 НК РФ.

Раздел 5 заполняется, если обоснованность применения ставки 0% подтверждена ранее, но право на вычеты по НДС возникло только в текущем периоде.

Образец заполнения 4 раздела декларации при экспорте несырьевых товаров см. в КонсультантПлюс, получив пробный демо-доступ к правовой системе. Это бесплатно.

Читайте также «Экспорт в Белоруссию – декларация по НДС в 2023 году».

Можно ли заполнить декларацию по НДС онлайн

Официально разрешенной возможности заполнить декларацию по НДС онлайн нет. Через сайт ФНС можно лишь отправлять декларации в инспекцию. О том, как это сделать, рассказывается в разделе «Представление налоговой и бухгалтерской отчетности в электронном виде» сайта налоговой службы.

Однако на сайте ФНС есть много других полезных сервисов, которые могут в том числе помочь заполнить декларацию по НДС.

Важно! Подсказка от КонсультантПлюс

Порядок представления декларации по НДС в электронном виде зависит от того, кто ее подает.

О возможных способах подачи декларации по НДС онлайн читайте в КонсультантПлюс. Пробный доступ с материалу бесплатен.

Итоги

Декларация по НДС заполняется по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected] в ред. от 12.12.2022, и, как правило, представляется в налоговые органы в электронном виде. Титульный лист и раздел 1 декларации заполняются в обязательном порядке, остальные разделы 2–12 — в зависимости от наличия тех или иных операций. Корректность заполнения декларации можно проверить при помощи контрольных соотношений.

Дата публикации: 11.07.2016 05:57 (архив)

С 2015 года все налоговые декларации по НДС проходят автоматизированную камеральную налоговую проверку. Теперь каждый налогоплательщик, допустивший ошибку при представлении декларации по НДС, получает требование о представлении пояснений по контрольным соотношениям или по расхождениям данных, указанных в счетах-фактурах.

Рассмотрим случай, когда необходимость представления декларации по НДС возникает у налогоплательщика, применяющего упрощенную систему налогообложения (УСН).

Говоря строго, налогоплательщик, применяющий УСН, не должен уплачивать НДС. Но если он выставил покупателю счет-фактуры с выделением суммы НДС, то тогда он обязан исчислить сумму налога, представить налоговую декларацию по НДС в налоговый орган и уплатить НДС в бюджет (пп. 1 п. 5 ст. 173 НК РФ).

Отметим, что в этом случае декларация заполняется по несколько упрощенной форме – следует заполнять только титульный лист и разделы 1 и 12, а разд. 9 заполнять не надо.

Кроме того, если налогоплательщик применяет УСН и, значит, не является налоговым агентом по НДС, но при этом выставил покупателю счёт-фактуру с выделенной суммой НДС, ему следует вести книгу продаж, и в соответствии Правилами ведения книги продаж регистрировать в книге продаж все составленные и (или) выставленные счета-фактуры (в том числе корректировочные) во всех случаях, когда возникает обязанность по исчислению НДС.

Возможен также случай, когда налогоплательщик УСН выставляет или получает счета-фактуры на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), или на основе договоров транспортной экспедиции, а также при выполнении функций застройщика. В этом случае он должен представить в налоговый орган журнал учёта полученных и выставленных счетов-фактур не позднее 20-го числа месяца, следующего за истекшим кварталом

Следует также учесть, что декларации по НДС подаются только в электронной форме и по телекоммуникационным каналам связи через оператора электронного документооборота.

С 1 июля 2016 года, если у налогоплательщика возникла обязанность представлять налоговые декларации (расчеты) в электронной форме, то он должен не позднее 10 дней со дня возникновения такой обязанности обеспечить получение документов налоговым органом в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Если налогоплательщик этого не сделает, налоговый орган имеет право принять решение о приостановлении операций по его счетам в банке и переводов электронных денежных средств налогоплательщика.

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Скачать пустой бланк декларации по НДС .xlsСкачать образец заполнения декларации по НДС .xls

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах;

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110. Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090. Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

К категории операций, отражаемых в разделе 7, относятся и денежные суммы, поступившие на банковский счет налогоплательщика в счет готовящихся поставок.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 ноября 2020 г.

Содержание журнала № 22 за 2020 г.

По общему правилу упрощенцы не платят НДС и не сдают декларации. Однако из этого правила есть исключения. Кроме того, в некоторых случаях законодательство обязывает компании восстанавливать налог перед переходом на УСН.

НДС при УСН: что нужно знать

Когда платить НДС и сдавать декларацию

В некоторых случаях упрощенцы должны платить НДС и сдавать декларацию. Приведем самые распространенные ситуации.

Вы выставили счет-фактуру с НДС. Заплатить налог и сдать декларацию, причем в электронном виде, нужно не позднее 25-го числа первого месяца следующего квартала. Принять к вычету налог нельзя, так как упрощенец не плательщик НДСподп. 1 п. 5 ст. 173, п. 4 ст. 174 НК РФ; п. 5 Постановления Пленума ВАС от 30.05.2014 № 33; Письма Минфина от 11.01.2018 № 03-07-14/328, от 21.04.2016 № 03-11-11/22923; Письмо ФНС от 15.09.2016 № ЕД-4-15/17338.

Очень часто спецрежимники, предъявляя покупателям НДС и выставляя им счета-фактуры, этот налог в бюджет не платят. На этот случай учтите, что если покупатель в своей декларации заявит вычет по такому счету-фактуре, то инспекция обнаружит нестыковку на этапе камеральной проверки. И запросив пояснения у покупателя, она предъявит претензии упрощенцу.

Вы налоговый агент. К примеру, арендуете имущество у органа власти (в частности, у Комитета по управлению имуществом). Вы должны удерживать НДС из арендной платы и перечислять в бюджет, а вот НДС к вычету принимать нельзя.

Счета-фактуры составляйте в одном экземпляре для отражения в декларации.

Декларацию по НДС можно подавать как в бумажном, так и в электронном виде по ТКСп. 5 ст. 174, пп. 2, 3 ст. 346.11 НК РФ.

Отдельно можно выделить упрощенцев-посредников (агентов или комиссионеров). Такие организации должны выставлять и перевыставлять счета-фактуры, вести и сдавать в налоговую инспекцию журнал учета счетов-фактур, а вот платить НДС и сдавать декларацию им не надо.

Вы импортируете товары. НДС необходимо уплатить при ввозе товаров на территорию РФ. Сдавать стандартную декларацию по НДС не надо, но отчитаться все равно нужно. В зависимости от того, откуда ввозят товар, вам надо податьп. 1 ст. 174, пп. 2, 3 ст. 346.11 НК РФ; статьи 104, 105 ТК ЕАЭС; п. 20 Протокола о взимании косвенных налогов в рамках ЕАЭС (приложение № 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014):

•или декларацию на товары в таможенные органы, если импортируете из стран, которые не входят в ЕАЭС;

•или декларацию по косвенным налогам в ИФНС, если импортируете товары из ЕАЭС.

Когда НДС надо восстановить

Многие компании после перехода на упрощенку с общей системы продолжают использовать в своей деятельности товары, работы, услуги (в том числе ОС и НМА), приобретенные на ОСН. НК предписывает НДС, принятый к вычету по такому имуществу, восстановить. Давайте разберемся, как это делатьподп. 2 п. 3 ст. 170 НК РФ.

Итак, перед переходом на УСН в последнем квартале восстановите НДС, принятый к вычету по числящимся в учете на конец декабря МПЗ, ОС и выданным авансам. По МПЗ и авансам вычет восстанавливают полностью. А вот по ОС и НМА восстанавливать НДС нужно, используя формулуподп. 2 п. 3 ст. 170 НК РФ:

В книге продаж за квартал, в котором вы восстанавливаете налог, зарегистрируйте счет-фактуру, по которому ранее принимали НДС к вычетупп. 2, 14 Правил ведения книги продаж утв. Постановлением Правительства от 26.12.2011 № 1137.

Если счет-фактура у вас не сохранился, в книге продаж можно зарегистрировать бухгалтерскую справку-расчет. Такая ситуация возможна, например, по ОС или НМА, вычет по которым вы применили более 5 лет назад. Кстати, по идентичным товарам старые счета-фактуры вы можете не искать, а просто взять любые на нужную суммуПисьма Минфина от 25.09.2019 № 03-07-09/73784, от 06.09.2018 № 03-07-09/63731.

Справка

Входной НДС упрощенцы с объектом «доходы минус расходы» могут учесть в затратах, а вот при расчете налога по УСН с объектом «доходы» этого сделать нельзя.

Что касается налоговых расходов, то в составе прочих вы вправе учесть НДС, восстановленный по МПЗ и ОС. К примеру, такой НДС, восстановленный организацией в 2020 г. в связи с переходом с 01.01.2021 на УСН, учтите при определении налоговой базы по налогу на прибыль организаций по итогам 2020 г.Письмо Минфина от 01.04.2010 № 03-03-06/1/205

В дальнейшем, если вы вернетесь на общий режим, такой налог нельзя будет вновь принять к вычету, так как он уже был учтен в составе налоговой базы по налогу на прибыльПисьмо Минфина от 26.03.2012 № 03-07-11/84.

НДС, восстановленный с уплаченных авансов, включите в стоимость товаров, работ, услуг и вместе с ней учтите в расходах на УСН.

Ошибочно применяли УСН — заявляйте освобождение от НДС

Теперь давайте рассмотрим такую ситуацию: вы применяли упрощенку, а проверяющие в ходе проверки пришли к выводу, что вы не имели на это права. В такой ситуации заявляйте освобождение от уплаты НДС по ст. 145 НК за весь оспоренный период. Естественно, при соблюдении условий по размеру выручки. Дело в том, что нарушение срока представления уведомления об освобождении от НДС не лишает вас права на освобождение. Вы можете его направить задним числом, вместе с документами, подтверждающими размер выручки. Даже после окончания выездной проверки. В принципе сейчас с этим согласны и сами налоговикиПисьмо ФНС от 04.07.2019 № СД-4-3/13103@.

Дело в том, что еще в 2014 г. ВАС пришел к выводу, что уведомление, которое по закону нужно представить в налоговую не позднее 20-го числа месяца начала использования освобождения, носит чисто информационный характер. А право на освобождение от НДС возникает у налогоплательщика по факту соответствия его выручки пределу, установленному законом (бухгалтерская выручка от операций, облагаемых НДС, за 3 последних календарных месяца не должна превышать 2 млн руб.)п. 2 Постановления Пленума ВАС от 30.05.2014 № 33.

И еще такой момент. Если вы ошибочно применяли спецрежим и ИФНС это обнаружила, но вы не имеете права на освобождение от НДС, учтите, налоговики должны уменьшить начисленный налог на налоговые вычеты, право на которые документально подтверждено. Даже если они не были заявлены в декларации. Ведь ИФНС должна определить действительный размер налоговой обязанности налогоплательщикаПостановление Президиума ВАС от 25.06.2013 № 1001/13.

* * *

Об НДС-изменениях, действующих с 2020 г., мы рассказывали в статье:

2020, № 1

С 2020 г. действует еще одно правило о восстановлении НДС. Восстановить вычеты, примененные реорганизованной компанией, правопреемник должен на любом налоговом режиме. Таким образом, законодатель захотел избавиться от налоговых схем, при которых реорганизованная фирма переходила на упрощенку или вмененку с ОСН с целью не восстанавливать НДСп. 3.1 ст. 170 НК РФ; п. 3 Пояснительной записки к законопроекту № 720839-7.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

УСН – расчет / уплата