Импортный НДС в декларации по НДС — 0%, 10% или 20%. Налоговой базой является сумма таможенной стоимости, пошлины на товар и акцизов.

Что такое НДС при импорте

По действующим российским законам, все ввозные товары, работы, услуги облагаются налогом на добавленную стоимость. Исключений по категориям налогоплательщиком не предусмотрено. Рассчитать и внести в казну налог на добавленную стоимость обязаны:

- плательщики НДС — фирмы и бизнесмены на ОСНО;

- налоговые агенты и субъекты, освобожденные от уплаты НДС в России;

- налогоплательщики, применяющие льготные режимы обложения.

Освобождение предусмотрено лишь по категориям ввозимой продукции. Например, медицинские товары полностью освобождены от ввозного налога. Медпродукция, ввезенная на территорию России, не облагается НДС по п. 2 ст. 150 НК РФ.

Импорт облагается по общим ставкам налога. Это 10% или 20%. Определить косвенные налоги при импорте товаров несложно. Если ввозимая продукция реализуется в пределах нашей страны по ставке НДС 20%, то и ввозной налог пойдет по ставке 20%.

Сумму импортного НДС разрешают принять к вычету. Заявить уменьшение налога вправе только компании и ИП, уплачивающие его на территории России. Если фирма — неплательщик НДС в пределах нашей страны (спецрежим или освобождение), то вычеты ей не положены.

Порядок отражения импорта в декларации по НДС во многом зависит от страны поставщика-импортера. Немалую роль играет и назначение входных товаров. То есть важны операции, для которых налогоплательщик закупает импортную продукцию.

НДС на товары из стран ЕАЭС

Если поставщик-импортер относится к странам ЕАЭС, то получатель ввозного НДС — местное отделение налоговой инспекции. Исчисленный налог уплачивается в казну не позднее даты предоставления специальной декларации. В нормативах разъясняется, каким числом проводить в декларации ввозной НДС, — не позднее срока предоставления отчета. То есть если декларируете ввоз за декабрь 2021 года до 20.01.2022, ввозной налог тоже перечисляйте до 20.01.2022.

Налог на импорт из стран ЕАЭС рассчитывайте по формуле:

Сумма = налоговая база × налоговую ставку,

где:

- налоговая база — стоимость импортируемой продукции с учетом всех акцизов.

Учитывайте акцизные надбавки, если импортируете подакцизный товар. Базу для расчета определяйте на момент принятия товаров к учету.

Налоговая ставка — это ставка 10 или 20%.

Справочно: с 01.01.2015 в состав ЕАЭС входят: Россия, Беларусь, Казахстан, Киргизия, Армения.

НДС на товары из других стран

Если импортеры не входят в зону ЕАЭС, то перечислить ввозной сбор придется в таможенный орган. Рассчитывают налог по той же формуле. Необходимо умножить налоговую базу на действующую ставку по НДС. Но в этом случае налоговая база определяется иначе.

Налоговая база для расчета НДС при импорте из других стран:

НБ = ТС + ТП + АС,

где:

- ТС — это таможенная стоимость товара или продукции, импортируемой из стран, не входящих в ЕАЭС. Определяется по информации из таможенной декларации;

- ТП — сумма таможенных пошлин, уплаченная за ввоз продукции на территорию нашей страны. Размер обложения устанавливается нормативными актами;

- АС — сумма акцизных сборов и взносов, которые были включены в стоимость продукции. При условии, что импортируют подакцизные товары.

Как рассчитать НДС на импорт услуг

При закупках услуг у иностранного поставщика исчисление производится в особом порядке. Например, иногда покупатель выполняет роль налогового агента. Обязанности возникают, если реализация иностранных услуг производится на территории России. Российский покупатель перечисляет оплату поставщику сразу за минусом НДС. А сам налог перечисляет в государственный бюджет.

Сумма налога с оплаты поставщику перечисляют в ИФНС одновременно с оплатой услуг импортеру. Учтите особенности заполнения платежного поручения. КБК для зачисления в поле 104 укажите 182 1 03 01000 01 1000 110. Статус плательщика (поле 101) — впишите 02.

Не забудьте отчитаться перед ИФНС, то есть отразить НДС по импорту в квартальном отчете по налогу на добавленную стоимость. Подайте обычную декларацию по итогам квартала, в котором удержан агентский налог. Срок сдачи — 25 число месяца, следующего за отчетным кварталом.

Пакет необходимых документов

Перед заполнением декларационного отчета подготовьте документы, необходимые для заполнения и подтверждения импортных операций. Перечень требуемой документации:

- договоры, контракты или соглашения, на основании которых производятся импортные поставки товаров, работ, услуг;

- счета-фактуры, инвойсы, сопровождающие поставку;

- транспортные декларации, если транспортировку груза осуществляет транспортная компания;

- платежные документы (платежные поручения, чеки, квитанции, денежные переводы, банковские выписки, справки о конвертации валют и т. д.);

- таможенные декларации и справки, подтверждающие ввоз и уплату таможенных пошлин;

- декларации по акцизам при ввозе подакцизной продукции;

- прочее.

Контролеры вправе запросить иную подтверждающую документацию.

У тех, кто заполняет отчетность впервые, вызывает вопросы отражение ГТД по импорту в декларации по НДС: ее показывают в разделе 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период», в строке 150. Это регистрационный номер таможенной декларации, присваиваемый отчетности в ходе проверки таможенными органами.

Подробнее: «Как узнать и указать регистрационный номер таможенной декларации»

Как заполнить декларацию

При импорте товаров не из стран ЕАЭС заполняйте декларационный отчет в общеустановленном порядке. К примеру, декларация по НДС при импорте товаров из Китая (равно как и из других стран, кроме ЕАЭС) заполняется по форме КНД 1151001. Учтите, что сама операция по ввозу в декларации не отражается.

Бланк декларации по налогу на добавленную стоимость (форма КНД 1151001) и порядок его заполнения утверждены Приказом ФНС № ММВ-7-3/558@ от 29.10.2014. Начиная с отчетности за 3 квартал 2021 года, применяется обновленный бланк квартального отчета (Приказ ФНС № ЕД-7-3/228@ от 26.03.2021). Но налоговики планируют изменить и его — новую отчетную форму введут с отчетности за 1 квартал 2022 года. В Приказе № ММВ-7-3/558@ разъясняется, в какой строке декларации по НДС отражается заявление о ввозе товаров и уплате косвенных налогов, — в разделе 8: в строке 020 отражается номер заявления, а в строке 030 — его дата.

Подробнее: «Декларация по НДС: инструкция по заполнению»

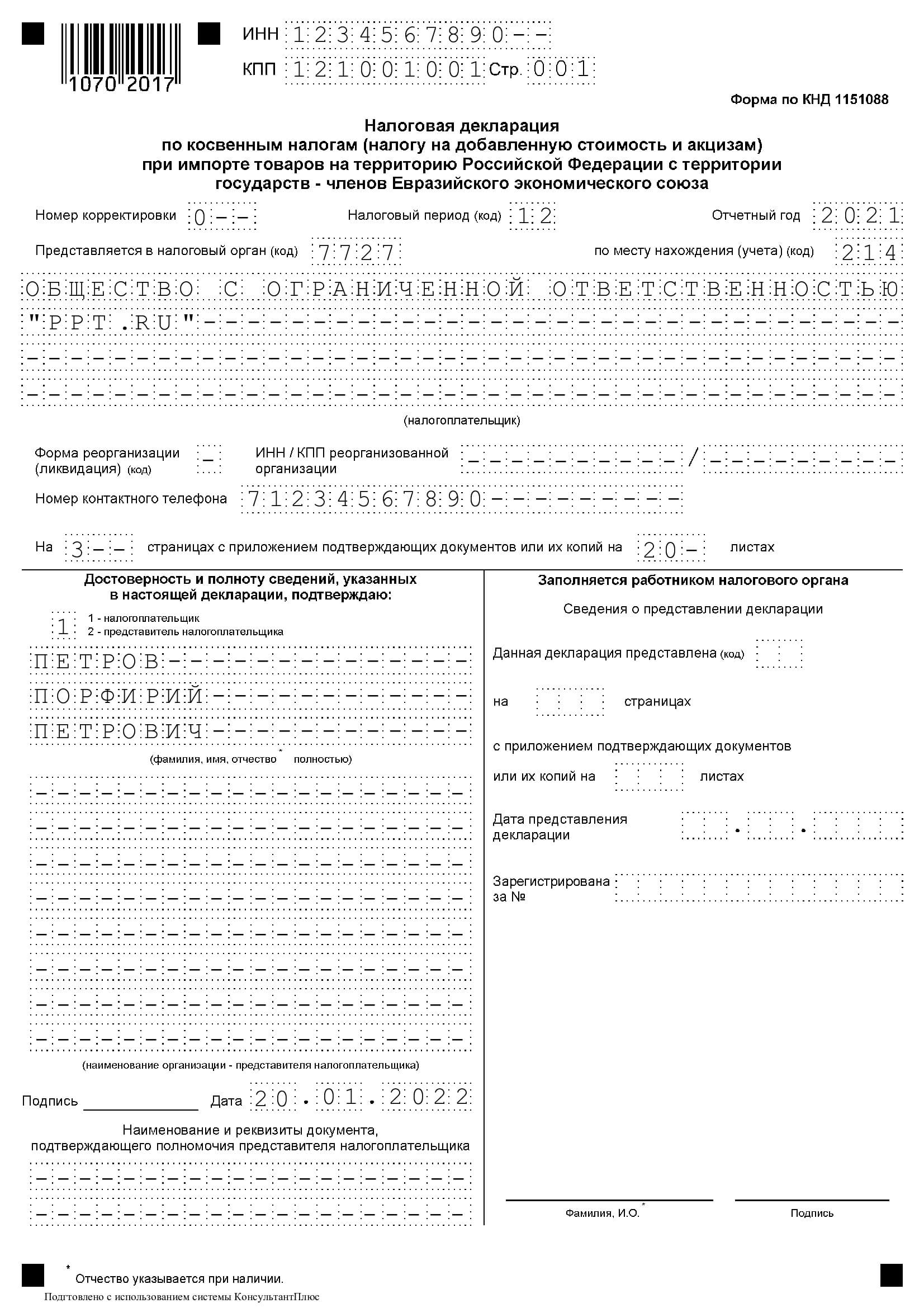

Для отчетности по импортному налогу на добавленную стоимость с товаров ЕАЭС используют бланк специальной декларации — КНД 1151088, утвержденной Приказом ФНС России № СА-7-3/765@ от 27.09.2017. Структура бланка:

|

Титульный лист |

Заполняется в любом случае. |

|---|---|

|

Раздел № 1 |

Подлежит заполнению, если в отчетном периоде:

|

|

Раздел № 2 |

Оформляют, если импортируются подакцизные товары, за исключением спирта этилового из всех видов сырья. |

|

Раздел № 3 |

Формируют налогоплательщики, которые импортируют спирт этиловый из всех видов сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый. |

Инструкция, как заполнить декларацию по НДС на импорт из стран ЕАЭС.

Титульный лист

Титульник отчета заполняется по стандартным правилам. В шапке страницы указываем ИНН и КПП подотчетной организации. Индивидуальные предприниматели вписывают только ИНН (КПП не заполняют).

Номер корректировки в первичном отчете — 0. Если подаете исправляющий отчет, то укажите порядковый номер корректировки.

Налоговый период заполните в соответствии с приложением № 1 к порядку, утвержденному Приказом ФНС России № СА-7-3/765@ от 27.09.2017. Например, при заполнении декларации за январь укажите 01, февраль — 02 и так далее. Если организация находится в стадии реорганизации, то впишите 71 — код января, 72 — февраля, 73 — марта и так до кода 82 — декабрь.

Отчетный год укажите в стандартном режиме. Например, для отчетности за 2021 год отразите в поле «2021», а при подаче отчетов 2022 года — «2022».

Код ИФНС, в который предоставляется декларация, уточняйте в регистрационных документах, выданных при постановке налогоплательщика на учет.

Код по месту нахождения проставьте в соответствии с приложением № 2 к порядку заполнения.

Наименование налогоплательщика отразите полностью. ИП указывают Ф.И.О. Отчество вписывают при наличии.

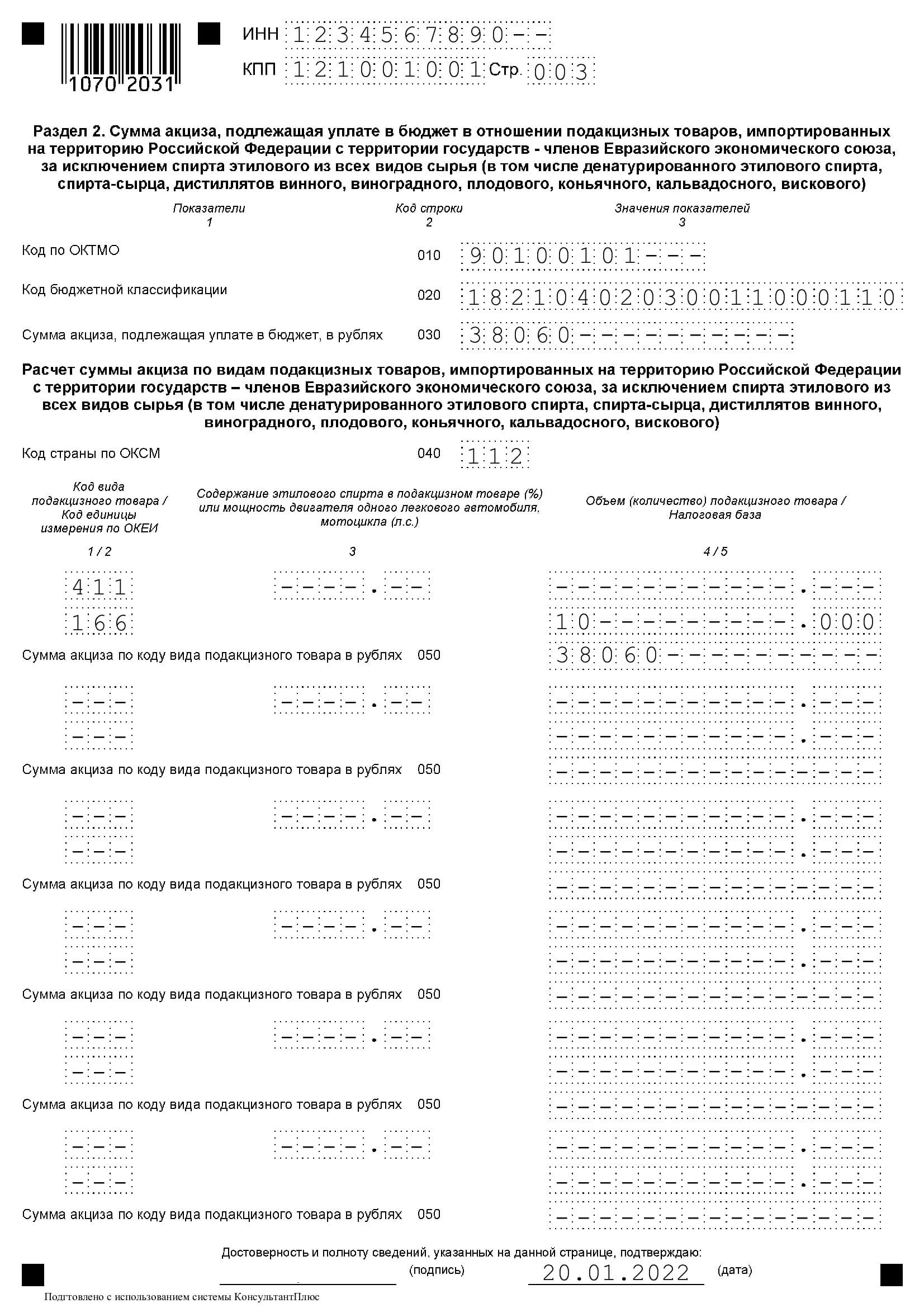

Раздел 1

В первом разделе декларационного расчета отражаем суммы налога на добавленную стоимость, исчисленные с импортированных товаров в Россию. Заполняем строки:

|

Номер строки |

Что указывать |

|---|---|

|

010 |

ОКТМО — вписываем код по общероссийскому классификатору. |

|

020 |

КБК — 182 1 04 01000 01 1000 110. |

|

030 |

Сумма налогов к уплате. Рассчитывается путем суммирования значений нижних строк раздела № 1 (031-035). |

|

031 |

Сумма налога, не указанного в строках 032-035. Заполняйте после строк 032-035. |

|

032 |

НДС с продуктов переработки. |

|

033 |

Налог с товаров, являющихся результатом выполнения работ. |

|

034 |

Побор с товаров, полученных по договору товарного кредита, по товарообменному контракту. |

|

035 |

НДС с лизингового платежа. |

|

040 |

Стоимость товаров, освобожденных от обложения. |

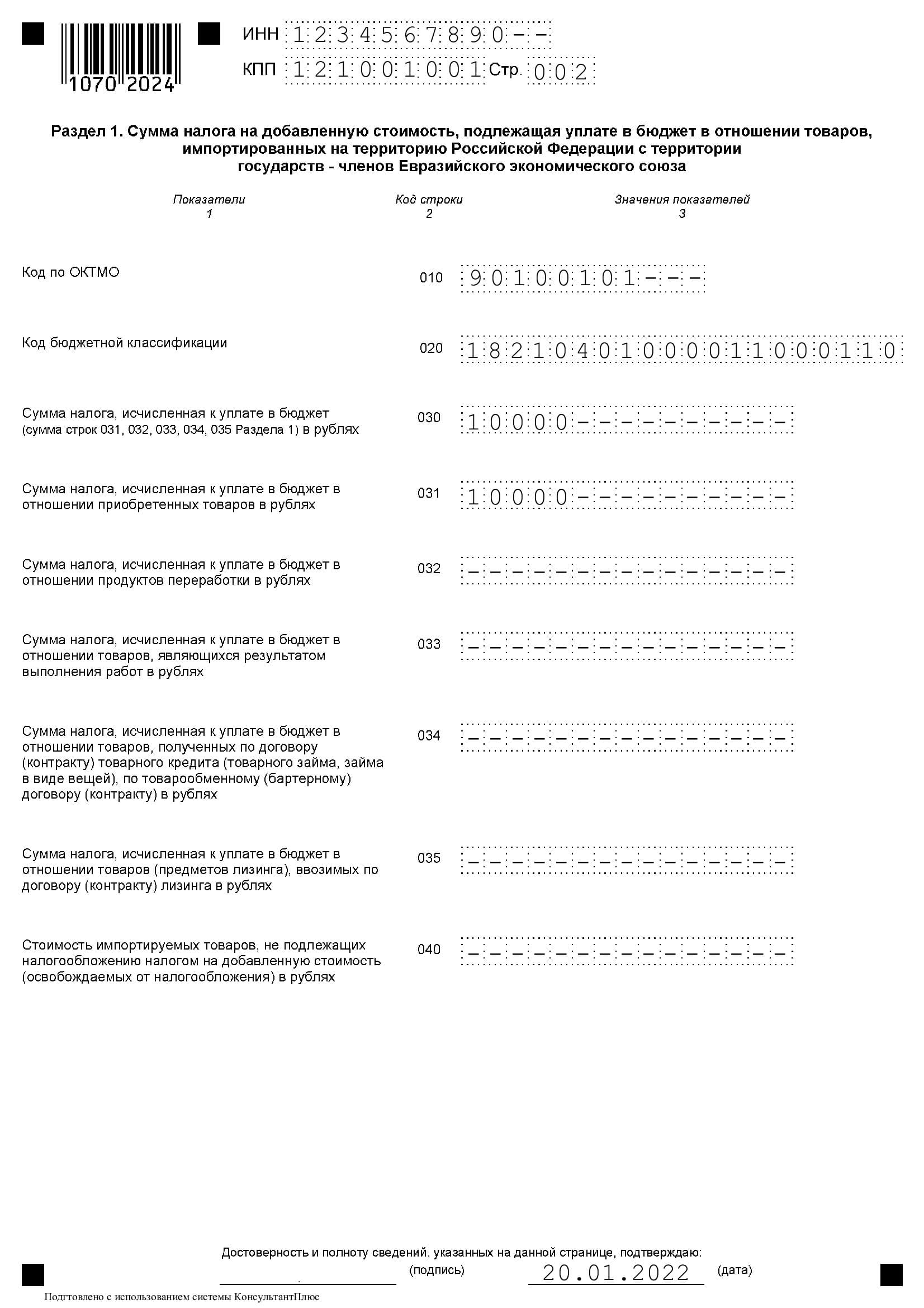

Раздел 2 и 3

Второй раздел заполняют импортеры подакцизной продукции, кроме спирта этилового и его производных. В декларации оформляют сразу несколько разделов № 2, если КБК и ОКТМО, по которым зачисляются сборы, разнятся. В первой части раздела отражают ОКТМО, КБК и сумму акциза, подлежащего уплате в бюджет. Во второй части раздела распределяют сумму налога по каждому виду подакцизного товара, ввезенного на территорию РФ.

Третий раздел подлежит заполнению, если в Россию импортируют этиловый спирт и его производные. Правила заполнения аналогичны разделу № 2. В первом блоке отражаем ОКТМО, КБК и сумму акциза. Если ОКТМО или КБК несколько, формируем отдельный раздел № 3 на каждый код. Во втором блоке раздела детализируем суммы акциза по каждому виду импортированного спирта.

Пример заполнения

Рассмотрим, как заполнить декларацию при ввозе товаров из Республики Беларусь. ООО «Ppt.ru» импортирует товары от белорусских организаций.

За декабрь 2021 г. бухгалтер ООО «Ppt.ru» рассчитал косвенные налоги по закупленной у белорусской организации и ввезенной в РФ партии курительного табака весом 10 кг. Сумма налогов за декабрь 2021 г.:

- НДС — 10 000 руб.;

- акциз — 38 060 руб.

ООО «Ppt.ru» заполняет титульный лист и разделы 1, 2 декларации.

Сроки сдачи декларации

Отчитаться перед ИФНС следует до 20-го числа месяца, следующего за отчетным. Напомним, что отчетным месяцем признается месяц, в котором импортированные товары были приняты на учет. Либо месяц, в котором наступил срок оплаты лизингового платежа по договору лизинга.

Организации и ИП отчитываются на бумаге или электронно. Отчет на бумажном носителе вправе предоставить компании, в штате которых числятся менее 100 человек. Остальные обязаны сдавать декларации электронно.

Проводки

Операции по начислению налоговых платежей относите на счет 68 бухучета. Отразите в бухгалтерском учете следующие проводки по косвенным налогам НДС:

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Исчислен таможенный НДС |

19 |

76, 68 |

|

Начислен НДС |

90, 91, 76, |

68 |

|

НДС принят к вычету |

68 |

19 |

|

Налог удержан налоговым агентом |

60, 76 |

68 |

Ответственность за непредоставление декларации

Не сдали вовремя декларационный отчет — ждите штрафа от контролеров. ИП или организацию оштрафуют на 5% от суммы неуплаченного налога в просроченной отчетности за каждый месяц задержки (полный и не полный).

Штраф — не меньше 1000 рублей и больше, чем 30% от всей суммы налога.

Наказание предусмотрено и для ответственного лица. Административный штраф на директора или главбуха составит 300-500 рублей.

Подача уточненки по налогу на добавленную стоимость не освобождает налогоплательщика от штрафа за просрочку первоначального отчета.

Вам в помощь образцы, бланки для скачивания

Добавить в «Нужное»

НДС при импорте

По общему правилу, ввоз товаров на территорию РФ облагается НДС. Причем уплачивать ввозной НДС должны абсолютно все импортеры: плательщики НДС, освобожденные от обязанностей плательщиков НДС, а также организации и ИП на спецрежимах (пп. 4 п. 1 ст. 146 НК РФ).

Но в некоторых случаях импорт товаров НДС не облагается. Например, если в Россию ввозятся медицинские товары, реализация которых не облагается НДС в нашей стране (п. 2 ст. 150 НК РФ).

Ставка НДС при импорте товаров

В 2023 г. ввозимые в РФ товары облагаются НДС по ставке 10% или 20%. Если, например, реализация определенного товара внутри страны облагается НДС по ставке 20%, то при ввозе такого товара НДС уплачивается по такой же ставке.

НДС при импорте товаров из стран ЕАЭС

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

Сумма НДС определяется по следующей формуле.

Налоговая база определяется на дату принятия импортированных товаров на учет (п. 14 Приложения № 18 к Договору о Евразийском экономическом союзе” (Подписан в г. Астане 29.05.2014) – далее Приложения № 18).

Представление декларации при импорте товаров из стран ЕАЭС

Декларация по импортному НДС при ввозе товаров из стран ЕАЭС (утв. Приказом ФНС от 27.09.2017 № СА-7-3/765@) представляется в ИФНС не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров. Например, за январский импорт 2023 года нужно отчитаться перед ИФНС не позднее 20.02.2023. Этот срок не изменился, поскольку он установлен Договором о ЕАЭС, а в него никакие поправки в части сроков не вносились (п. 20 Приложения N 18). В отличие от НК РФ.

Декларация по НДС при импорте товаров из стран ЕАЭС представляется в ИФНС в электронном виде по телекоммуникационным каналам связи, если средняя численность работников организации/ИП превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ). Если же эта численность не превышает 100 человек, то декларацию можно сдать на бумаге.

Уплата НДС при импорте товаров из стран ЕАЭС

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар принят на учет в январе 2023 г., то перечислить ввозной НДС нужно не позднее 20.02.2023. Сроки уплаты не изменились. Даже несмотря на то, что платить ввозной НДС теперь нужно посредством ЕНП вместе с другими налогами и взносами (Письмо ФНС от 02.09.2022 N СД-3-3/9545@).

Уплачивать ЕНП с 2023 года нужно на КБК – 18201061201010000510. Остальные поля заполняйте в соответствии с образцом, приведенным на сайте ФНС.

Кстати, переход на ЕНП требует представления уведомления по налогу, если его уплата приходится на даты, предшествующие сдаче отчетности по нему (п. 9 ст. 58 НК РФ в ред., действ. с 01.01.2023). Чтобы ИФНС знала, сколько организация (ИП) должна заплатить. Но так как сроки по представлению декларации по импортному НДС и по уплате этого налога установлены одинаковые – не позднее 20 числа следующего месяца, то отдельное уведомление по логике подавать не требуется.

Отметим, что в 2023 году организации и ИП вправе еще составлять отдельные платежки для уплаты налогов и взносов, т.е. пока не переходить на ЕНП. Хотя зачислять их все равно будут на ЕНС.

При перечислении платежей по данному налогу (для не перешедших на ЕНП) в поле 104 платежного поручения указывается КБК: 182 1 04 01000 01 1000 110.

Дополнительную информацию по теме можно найти в Готовом решении “НДС при импорте из стран ЕАЭС: Белоруссии, Казахстана, Армении и Киргизии”.

НДС при импорте товаров из других стран (не из ЕАЭС)

В этом случае получателем импортного НДС является таможня.

Ввозной НДС рассчитывается следующим образом (ст. 160 НК РФ).

Дополнительную информацию по теме можно найти в Готовом решении “НДС при импорте из стран, не входящих в ЕАЭС”.

НДС при импорте услуг

Приобретая услуги у иностранца, заказчик в некоторых ситуациях должен будет уплатить НДС в бюджет как налоговый агент. Обязанности налогового агента возникают, если местом реализации услуг признается территория РФ (ст. 148 НК РФ). Налог удерживается из суммы, перечисляемой иностранному исполнителю, и он получает в качестве дохода сумму за минусом НДС.

С 2023 года НДС при импорте услуг больше не уплачивается в бюджет одновременно с перечислением денег иностранцу. Теперь платить его нужно в общем порядке, то есть равными долями не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом (п. 1, 4 ст. 174 НК РФ в ред., действ. с 01.01.2023, Письмо ФНС от 07.09.2022 N СД-4-3/11844@). Если вы не перешли с 2023 года на ЕНП, то перечисляйте такой НДС на КБК 182 1 03 01000 01 1000 110. При этом в поле 101 платежного поручения («статус») указывайте «02». Если перешли на ЕНП, то платите на КБК 18201061201010000510. И заполняйте платежку так, как разъяснила ФНС.

По итогам квартала, в котором был удержан агентский НДС при импорте услуг, нужно отчитаться перед ИФНС, представив обычную декларацию по НДС не позднее 25 числа месяца, следующего за отчетным кварталом (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@). И так как сначала плательщик подает декларацию, а потом уплачивает НДС по 1/3 суммы, то подавать отдельно уведомления (после перехода на ЕНП) не нужно.

Кстати, форму декларации планируют откорректировать, проект уже разработан (Проект Приказа ФНС «О внесении изменений в приложение N 2 к приказу ФНС от 29.10.2014 N ММВ-7-3/558@», ID проекта 02/08/10-19/00095542). Если поправки примут, то уже за I квартал 2023 года отчитываться нужно будет по обновленной форме.

Косвенные налоги (НДС и акцизы) при экспорте и импорте товаров (выполнении работ, оказании услуг) в Евразийском экономическом союзе (ЕАЭС) уплачивают особым образом. Сейчас членами ЕАЭС наряду с Россией являются Белоруссия, Казахстан, Армения и Киргизия.

Порядок взимания косвенных налогов и механизм контроля их уплаты регламентирован протоколом, являющимся приложением № 18 к Договору о ЕАЭС от 29.05.2014 (далее — договор о ЕАЭС и приложение № 18 к договору о ЕАЭС). Применять эти документы нужно с учетом новшеств, начавших действовать в текущем году. На что нужно обратить внимание плательщикам «евразийского» НДС, разъяснила налоговая служба.

Налоговики обратили внимание налогоплательщиков на два момента.

Один из них касается большинства плательщиков импортного «евразийского» НДС и обусловлен введением с 01.01.2023 института ЕНП (письмо ФНС от 24.03.2023 № ЕА-4-15/3533@, далее – письмо № ЕА-4-15/3533@).

Другой нюанс касается плательщиков НДС, импортирующих товары с территории государств — членов ЕАЭС на территорию свободной (специальной, особой) экономической зоны (СЭЗ)*. При этом речь идет об СЭЗ, пределы которой полностью или частично совпадают с участками таможенной границы ЕАЭС, функционирующей в РФ по состоянию на 01.07.2016.

*Информация о перечне особых экономических зон, их типах, конкурентных преимуществах при реализации бизнес-проектов и государственных преференциях, размещена на сайте Минэкономразвития России.

Особенность декларирования «евразийского» НДС при ввозе товаров на территорию СЭЗ связана с изменениями, внесенными протоколом, подписанным в Москве 08.02.2021. В России документ был ратифицирован Федеральным законом от 01.05.2022 № 117-ФЗ. Новые правила начали действовать 03.04.2023. Причина столь отсроченного вступления в силу новых норм указана в самом протоколе, которым они были приняты. Согласно ст. 2 протокола от 08.02.2021, изменения вступают в силу с даты получения депозитарием последнего письменного уведомления о выполнении государствами-членами ЕАЭС внутригосударственных процедур, необходимых для его начала действия. Уведомления передаются по дипломатическим каналам, что, как видим, потребовало немало времени. Нюансы заполнения налоговой декларации по НДС и представления документов по нормам вновь введенного п. 20.1 приложения № 18 к договору о ЕАЭС, налоговая служба разъяснила в письме от 05.05.2023 № СД-4-3/5770@. (далее — письмо № СД-4-3/5770@).

Специфика возмещения «евразийского» НДС-2023 (без СЭЗ)

При ввозе товаров с территорий государств — членов ЕАЭС на российскую территорию НДС уплачивается налоговому органу по месту постановки на учет налогоплательщиков — собственников товаров. Причем уплатить импортный НДС обязаны:

-

лица, освобожденные от исполнения обязанностей плательщика НДС (п. 3 ст. 145, п. 1 ст. 145.1 НК);

-

упрощенцы (п. 2 ст. 346.11 НК).

Эта норма закреплена в п. 4 ст. 72 договора о ЕАЭС, п. 13 приложения № 18 к договору о ЕАЭС.

При импорте товаров с территории государства — члена ЕАЭС на территорию другого государства – члена союза, косвенные налоги уплачиваются не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (новая редакция п. 19 приложение № 18 к договору о ЕАЭС). Для сторон договора лизинга срок уплаты НДС установлен не позднее 20-го числа месяца, следующего за месяцем срока платежа, предусмотренного договором (контрактом). Это правило косвенных налогов не касается акцизов по маркируемым подакцизным товарам.

При импорте товаров на территорию РФ с территории государств — членов ЕАЭС в указанный срок налогоплательщик одновременно с налоговой декларацией по косвенным налогам должен представить:

-

заявление о ввозе товаров и уплате косвенных налогов (далее — заявление). Форма заявления утверждена в приложении 1 к протоколу об обмене информацией в электронном виде между налоговыми органами государств-членов ЕАЭС об уплаченных суммах косвенных налогов (далее — протокол об обмене информацией);

-

выписку банка, подтверждающую фактическую уплату косвенных налогов по импортированным товарам (при наличии излишне взысканных (уплаченных) налогов — решение ИФНС об их зачете в счет уплаты косвенных налогов по импортированным товарам), или

-

иной документ, подтверждающий исполнение налоговых обязательств по уплате косвенных налогов (п. 20 приложения № 18 к договору о ЕАЭС).

С введением с 01.01.2023 ЕНС обязанность налогоплательщика по уплате налога считается исполненной (частично исполненной) (подп. 1 п. 7 ст. 45 НК):

-

со дня перечисления в бюджет денег в качестве ЕНП,

-

со дня признания денежных средств в качестве ЕНП.

При этом на соответствующую дату на ЕНС налогоплательщика должна быть учтена совокупная обязанность ввозного «евразийского» импортного НДС, позволяющая налоговикам определить принадлежность средств именного к этому налогу.

Налоговики определяют принадлежность перечисленных в качестве ЕНП сумм в определенной последовательности. Если у налогоплательщика есть недоимка, перечисленные деньги учтут в первую очередь в счет ее погашения (начиная с наиболее раннего момента ее выявления). И при этом налоговикам неважно, что вы уплатили импортный НДС. Во вторую очередь деньги направят на погашение текущих платежей по налогам (авансовым платежам, сборам, страховым взносам).

Вот и получается, что уплаченный по импортированным «евразийским» товарам НДС в текущем году участвует в погашении общей совокупной обязанности, имеющейся на ЕНС на дату поступления платежа. А уплаченным этот НДС будет признан с того момента, когда налоговики определят принадлежность поступивших в качестве ЕНП денег по сроку уплаты за соответствующий период. И произойдет это не ранее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров (следующего за месяцем срока платежа, предусмотренного договором (контрактом) лизинга).

Уплаченный при ввозе товаров из государств ЕАЭС НДС российский налогоплательщик вправе принять к вычету на территории России в порядке, предусмотренном НК РФ (п. 26 Приложения № 18 к договору о ЕАЭС).

Товары в ЕАЭС перемещаются без таможенного оформления. По таким товарам принять к вычету НДС можно, если выполнена совокупность следующих условий:

-

товары приняты на учет;

-

предназначены для использования в облагаемых НДС операциях;

-

у налогоплательщика имеются документы, подтверждающие фактическую уплату налога;

-

имеется оформленный счет-фактура. Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом ЕАЭС, то вместо счета-фактуры в ИФНС представляют иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров.

Пункт о документах, подтверждающих фактическую уплату НДС, налогоплательщик может выполнить, только получив на заявлении отметку ИФНС о подтверждении уплаты налога. Согласно протоколу обмена информацией (п. 6), должностное лицо налогового органа, принявшего заявление, должно его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты) либо мотивированно отказать в соответствующем подтверждении. Результат проверки заявления и документов, предусмотренных протоколом, утверждается проставлением отметки ИФНС (или отказом в проставлении отметки). Налоговики должны проставлять отметку в срок не позднее десяти рабочих дней со дня поступления заявления.

Десять дней могут истечь как до срока уплаты косвенных налогов (20-го числа месяца), так и после этой даты.

Если десятидневный срок истекает до 20-го числа месяца отказать в отметке налоговики не могут. Это противоречит протоколу от обмене информацией. Но и проставить такую отметку до 20-го числа месяца налоговики не вправе по действующим нормам НК РФ о ЕНП. Как же быть?

Руководство ФНС нашло выход. В письме № ЕА-4-15/3533@ подведомственным инспекциям рекомендовано уведомлять налогоплательщиков (посредством информационных писем) о возможности проставления указанной отметки после наступления срока уплаты косвенных налогов за соответствующий период.

Если десятидневный срок истечет ранее или в день наступления срока уплаты косвенных налогов, налоговый орган проставит отметку о подтверждении уплаты косвенных налогов либо откажет в ее проставлении не позднее следующего дня после наступления срока уплаты косвенных налогов, т. е не позднее 21 числа. При условии, что этот день не приходится на выходной.

Пример

Налогоплательщик 26.04.2023 ввез товары из Киргизии по договору поставки. Право собственности на товары перешло к налогоплательщику, товары были приняты к учету. В ИФНС по месту учета 03.05.2023 налогоплательщик подал заявление о ввозе товаров и уплате косвенных налогов. Заявление подано в электронном виде в соответствии с форматом, утв. приказом ФНС от 13.12.2019 № ММВ-7-6/634@. В наименовании элемента «Причина возникновения заявления» был указан код 1 (первичное заявление). В этот же день были поданы товаросопроводительные документы. Десять рабочих дней с даты отметки о регистрации заявления истекут 18.05.2023. Заявление с отметкой о подтверждении уплаты НДС налоговая инспекция не может вернуть налогоплательщику до 20-го числа. Поскольку 20.05.2023 — суббота, то ИФНС вернет заявление с подтвержденной уплатой импортного НДС не ранее понедельника 22.05.2023.

Как на расчет влияет страна, из которой осуществляется импорт?

Порядок начисления НДС определяют две группы правил:

- относящиеся к странам — участницам Евразийского экономического союза (ЕАЭС);

- предназначенные для стран, не входящих в этот союз.

В ЕАЭС помимо России входят еще 4 страны: Армения, Белоруссия, Казахстан и Киргизия. Таможня между ними отсутствует, а взаимодействие в части ввоза товаров (в т. ч. по вопросам обложения НДС) регулирует Договор о ЕАЭС, подписанный 29.05.2014 в Астане.

Импорт в Россию из всех прочих стран происходит через таможню и подчинен порядку, устанавливаемому таможенным законодательством, которое базируется на ТК ЕАЭС и документах, публикуемых Федеральной таможенной службой России. В отношении начисления НДС основным документом здесь служит приказ ГТК РФ от 07.02.2001 № 131.

Существование разных правил предопределяет не только разницу в порядке определения налоговой базы, но и различие в иных аспектах работы с ввозным НДС. Вместе с тем существуют и общие для них принципы. В их числе:

- обязательность обложения налогом ввозимого товара, если он не относится к числу освобождаемых от этого (п. 1 ст. 71 Договора о ЕАЭС, п. 1 приложения к приказу ГТК РФ № 131);

- единый базовый список оснований, освобождающих от налогообложения, отсылающий к ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС, п. 13 приложения к приказу ГТК РФ № 131);

- одинаковые значения применяемых для расчета ставок налога (п. 15 раздела III приложения № 18 к Договору о ЕАЭС, раздел 3 приложения к приказу ГТК РФ № 131).

Объединяет две группы правил и то обстоятельство, что от их применения не избавляет применение импортером спецрежима или освобождения, предусмотренного ст. 145 НК РФ. То есть лица, признаваемые неплательщиками НДС для целей обложения налогом на территории России, обязаны платить налог, начисляемый при ввозе товара в страну.

Ставки налога и возможность освобождения от его уплаты

Начисление НДС, взимаемого при импорте товаров в Россию, осуществляется по общеустановленным для ее территории ставкам, т. е. 20% или 10% (п. 5 ст. 164 НК РФ). Выбор конкретного значения ставки зависит от вида ввозимого товара (пп. 2, 3 ст. 164 НК РФ).

Освобождаются от налогообложения (ст. 150 НК РФ):

- товары, ввозимые как безвозмездная помощь России;

- медицинские, протезно-ортопедические изделия, технические средства, предназначающиеся для реабилитации инвалидов, корригирующие линзы, очки и оправы для таких очков, сырье и комплектующие для изготовления таких товаров (если их аналоги не производятся в России);

- материалы для приготовления иммунобиологических лекарственных препаратов;

- культурные ценности, купленные госучреждениями России или полученные ими в дар;

- книги, иные печатные издания, кинопродукция, ввозимые по некоммерческому обмену;

- продукция, произведенная на той территории иностранного государства, которой Россия пользуется по условиям международного договора;

- технологическое оборудование, аналоги которого в России не производятся;

- природные алмазы, не прошедшие обработку;

- товары, предназначаемые для использования в иностранных и дипломатических представительствах;

- валюта (как России, так и зарубежных стран), являющаяся действующим средством платежа, ценные бумаги;

- продукты морского промысла, добытые и переработанные (если этого требует технология) российской организацией;

- суда, зарегистрированные в Российском международном реестре судов;

- товары (кроме подакцизных), задействованные в международном сотрудничестве в области космоса;

- незарегистрированные в России лекарственные средства, предназначаемые для конкретных пациентов;

- материалы, не имеющие аналогов российского производства, которые будут использованы в научно-исследовательских и научно-технических разработках;

- племенные скот (также его сперма и эмбрионы) и птица (и ее яйца).

При ввозе из страны — участницы ЕАЭС не будет облагаться налогом также давальческое сырье (п. 14 раздела III приложения № 18 к Договору о ЕАЭС) и товары, закупленные у российского продавца, но доставляемые к покупателю по территории страны ЕАЭС (письмо Минфина России от 26.02.2016 № 03-07-13/1/10895).

Порядок, применяемый в части НДС к товарам, ввозимым из ЕАЭС

Процедуру ввоза из страны — участницы ЕАЭС в отношении НДС характеризует следующее:

- Необходимость уплаты налога импортером появляется после принятия товара на учет или после наступления установленной договором лизинга (если сделка осуществляется по нему) даты очередного платежа (п. 19 раздела III приложения № 18 к Договору о ЕАЭС).

- Налоговая база будет определена, соответственно, либо на дату взятия товара на учет, либо на дату платежа, отраженную в договоре лизинга.

- Начисленный налог следует перечислить в налоговый орган и туда же подать посвященную ему отчетность, включающую два дополнительных отчета (заявление о ввозе и декларацию, составленную по особой форме).

- Начислять налог и отчитываться по нему предстоит помесячно, делая это за те месяцы, в которых имел место импорт.

- Для подачи отчета и платежей по налогу действует особый срок, приходящийся на 20-е число месяца, идущего вслед за месяцем ввоза (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС).

Основу налоговой базы составит стоимость товара, отраженная в сопровождающих его документах (п. 14 раздела III приложения № 18 к Договору о ЕАЭС). К ней добавится акциз, если товар подакцизный.

ВНИМАНИЕ! Затраты на доставку товаров налоговую базу по НДС в общем случае не увеличивают. Исключением являются случаи, когда такие расходы включены в стоимость импортируемых товаров (абз. 2 п. 14 приложения 18 к Договору о ЕАЭС, письмо Минфина от 07.10.2010 № 03-07-08/281). Несмотря на то, что в письме Минфина сделаны выводы на основе протокола, действующего до вступления в силу Договора о ЕАЭС, эти разъяснения можно применять и в настоящее время.

Для договора лизинга база будет возникать в размере величины каждого очередного платежа (п. 15 раздела III приложения № 18 к Договору о ЕАЭС).

Выраженные в инвалюте суммы придется пересчитать в российские рубли, сделав это по курсу на дату (пп. 14, 15 раздела III приложения № 18 к Договору о ЕАЭС):

- взятия товара на учет;

- платежа, отраженную в договоре лизинга, независимо от того, когда и в какой именно сумме в действительности сделан платеж.

Весь процесс расчета применительно к каждой конкретной поставке по конкретному договору отразится в заявлении о ввозе товаров.

Примеры расчета налоговой базы при импорте из ЕАЭС

Пример 1

ООО «Мир» в Россию из Республики Беларусь в феврале ввезено 20 офисных столов. Цена каждого из них составляет 3 000 российских рублей. Соответственно, общая стоимость поставки — 60 000 российских рублей. Товар не подакцизный, т. е. акциз участвовать в расчете налоговой базы не будет.

Таким образом, налоговая база по этой поставке будет равна 60 000 рублей. Применяемая к ней ставка налога — 20%. Заплатить в бюджет по окончании февраля ООО «Мир» придется 60 000 × 20% = 12 000 рублей.

Пример 2

По договору лизинга ООО «Кварц» в марте из Республики Беларусь получено оборудование технологической линии стоимостью 12 000 000 российских рублей. По условиям договора платежи рассчитаны на 12 месяцев и платятся равными долями. То есть в марте ООО «Кварц» предстоит уплатить белорусскому поставщику 1 000 000 рублей.

Именно эта сумма и станет налоговой базой для начисления ввозного НДС за март. Налог от нее составит: 1 000 000 × 20% = 200 000 рублей.

Правила применения НДС при ввозе из страны, не являющейся участницей ЕАЭС

При ввозе из страны, не входящей в состав ЕАЭС, для НДС оказываются значимыми такие принципы:

- Без уплаты налога товар, подлежащий обложению им, не будет выпущен с таможни (п. 1 приложения к приказу ГТК РФ № 131).

- Начисление его суммы происходит одновременно с оформлением грузовой таможенной декларации (ГТД), и именно в этом документе следует искать ее величину (п. 12 приложения к приказу ГТК РФ № 131).

- Платить налог следует в таможенный орган, причем делать это может и не сам импортер (п. 2 приложения к приказу ГТК РФ № 131).

- Составления дополнительной отчетности не требуется.

Налоговую базу составят (п. 5 приложения к приказу ГТК РФ № 131):

- таможенная стоимость товара;

- таможенная пошлина (если она применяется);

- акциз (если товар им облагается).

Рассчитывать ее нужно с предварительной разбивкой товаров на группы по наименованию и с выделением среди них облагаемых и не облагаемых акцизами, а также представляющих собой продукты переработки материалов, направлявшихся для этого из России (п. 7 приложения к приказу ГТК РФ № 131).

В каких случаях возможно освобождение от НДС при ввозе товаров из стран, не входящих в ЕАЭС? Ответ на этот вопрос см. в Готовом решении от КонсультантПлюс. А если у вас нет доступа к справочно-правовой системе, оформите временный демо-доступ. Это бесплатно.

Примеры расчета налоговой базы при импорте из страны, не входящей в ЕАЭС

Пример 1

ООО «Сигнал» ввозит из Вьетнама охлажденную рыбу, не относящуюся к числу деликатесных. Таможенная стоимость партии — 300 000 российских рублей. Товар облагается таможенной пошлиной. Ее величина составляет 60 000 рублей. Подакцизным товар не является.

Налоговая база определится как сумма таможенной стоимости и таможенной пошлины, т. е. будет равна 300 000 + 60 000 = 360 000 рублей.

Ставка налога, применяемая для такого товара, как рыба, равна 10%. Соответственно, причитающийся к уплате налог составит 360 000 × 10% = 36 000 рублей.

Пример 2

ООО «Комфорт» декларирует поступление из Китая трикотажных изделий. В их числе есть предназначенные:

- для взрослых — их таможенная стоимость равна 400 000 российских рублей, таможенная пошлина по ним 80 000 рублей;

- для детей — их таможенная стоимость составляет 200 000 российских рублей, таможенная пошлина – 40 000 рублей.

К товарам для взрослых при расчете НДС будет применяться ставка 20%, а трикотаж, предназначенный для детей, облагается по ставке 10%. Соответственно, рассчитать базы нужно раздельно. Итоговая величина налога будет получена суммированием двух его значений, рассчитанных от двух разных баз: (400 000 + 80 000) × 20% + (200 000 + 40 000) × 10% = 120 000 рублей.

Правила принятия ввозного НДС в вычеты

Для включения связанного с импортом НДС в вычеты вне зависимости от того, из какой именно страны осуществлен ввоз, необходимо выполнение следующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ):

- товар принят к учету (причем это может быть и учет за балансом);

- предназначается товар для операций, подпадающих под НДС;

- налог уплачен.

Для импорта из страны, не являющейся участницей ЕАЭС, эти условия выполняются в момент ввоза. Поскольку никаких дополнительных действий от налогоплательщика больше не требуется, в вычеты такой налог попадает в периоде ввоза. Документом, выполняющим для него роль счета-фактуры при внесении данных в книгу покупок, служит грузовая таможенная декларация (ГТД).

При импорте, осуществляемом из страны — участницы ЕАЭС, уплату налога производят в месяце, наступающем после месяца ввоза, что на границе налоговых периодов приведет к перенесению вычета на более поздний из них. Кроме того, к возможности его применения здесь возникают дополнительные требования, связанные с наличием особой обязательной отчетности, сдаваемой в ИФНС (заявление о ввозе и декларация). До ее принятия налоговым органом вычет не считается возможным (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180). В книгу покупок вычет по импорту из страны — участницы ЕАЭС попадет со ссылкой на реквизиты заявления о ввозе.

Проводки, возникающие при учете НДС по импорту

Для НДС по импорту проводки, выполняемые в бухучете, различаться не будут:

- начисление налога к уплате отобразится как Дт 19 Кт 68.2;

- платеж по нему — Дт 68.9 (субсчет ЕНП) Кт 51 (для платежей на таможню здесь возможна проводка Дт 68 Кт 76, если НДС в адрес таможенного органа перечисляется авансом);

ВАЖНО! НДС при импорте товаров из ЕАЭС – относится к перечсилению налогов в бюджетную систему РФ, поэтому уплачивается посредством ЕНП. НДС при импорте из стран, не входящих в ЕАЭС, относится к таможенным платежам, поэтому не может уплачиваться в качестве ЕНП.

- выполнение обязательства по уплате налога – Д68.2 К 68.9 (в связи с введеним ЕНП с 2023 года) – только для НДС при импорте из стран ЕАЭС;

- принятие в вычеты — Дт 68.2 Кт 19.

Однако по датам проведения отличия в операциях, связанных со странами, не входящими в ЕАЭС, и странами — участницами этого союза будут существенными. В первом случае они осуществляются на дату выпуска товара на территорию России, а во втором — в месяце, наступающем за месяцем ввоза при условии принятия в нем налоговым органом отчетности, связанной с импортом из ЕАЭС.

В периоде выполнения всех необходимых условий, связанных с применением вычетов, они отразятся в обычной квартальной НДС-декларации, но использоваться в ней для этого будут разные строки раздела 3: 150 — для налога, уплаченного на таможне, 160 — для налога, уплаченного в налоговый орган.

Итоги

Правила начисления и уплаты НДС, связанного с импортом, зависят от того, из какой страны осуществляется ввоз: являющейся участницей ЕАЭС или нет. Ввоз из страны, входящей в ЕАЭС, упрощен в отношении самой процедуры ввоза (здесь нет таможни), но сопровождается дополнительной отчетностью перед налоговыми органами и более поздним выполнением условий для включения ввозного налога в вычеты. Импорт из страны, не являющейся участницей ЕАЭС, происходит через таможню и требует уплаты налога для выпуска товара в Россию. Базы для начисления налога для входящих и не входящих в состав ЕАЭС стран определяются по-разному. В первом случае ей служит стоимость, отражаемая в товаросопроводительных документах (плюс акциз, если он есть), а во втором — таможенная стоимость, увеличенная на таможенную пошлину и акциз (если пошлина и акциз должны уплачиваться).