По форме № 11 организации ежегодно отчитываются о своих основных фондах. С отчетности за 2023 год форму бланка обновили, актуальный вариант утвержден приказом Росстата от 22.06.2022 № 453 в приложении 1.

По форме № 11 о своих основных фондах и прочих нефинансовых активах отчитываются все юридические лица. При этом вид деятельности, форма собственности и организационно-правовая форма не имеют значения. Даже при работе на УСН придется отчитаться.

Под исключение попадают только некоммерческие организации и субъекты малого предпринимательства. Также организации потребительской кооперации, чья работа носит в основном затратный характер, сдают отчет по форме № 11 (краткая). Но если у такой организации стабильно получают прибыль, стандартную форму11 в Росстат сдать нужно.

Организации, в отношении которых введена процедура банкротства, сдают форму в общем порядке, пока их не ликвидируют.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

По форме № 11 организации отчитываются один раз в год. За 2022 год нужно сдать отчет в Росстат с 15 февраля по 3 апреля 2023 года включительно. Стандартно последний день сдачи приходится на 1 апреля, но в 2023 году это суббота, поэтому представить форму можно будет и в понедельник.

Форму можно сдать только в электронном виде, предварительно заверив электронной подписью.

Организации с обособленными подразделениями, действующие в рамках одного субъекта РФ, сдают одну форму 11, в которой разделы 1-3 содержат общие сведения, а в разделе 4 данные о среднегодовой полной учетной стоимости распределяются между подразделениями.

Если у организации есть обособленные подразделения в других субъектах, то отчет заполняют как отдельно по юрлицу, так и по каждому такому обособленному подразделению. По обособленным подразделениям из одного субъекта данные по форме могут быть заполнены в виде сводного отчета. Для этого руководитель назначает ответственное должностное лицо, которое будет агрегировать информацию. В таком случае обязанность представить отчет закрепляется за одним из подразделений.

Пункт сдачи зависит от структуры компании:

- юридические лица — в территориальное отделение Росстата по месту фактического ведения деятельности;

- обособленные подразделения в том же субъекте, где головная организация — в территориальное отделение Росстата по месту фактического ведения деятельности головной организации;

- обособленные подразделения в иных субъектах — подайте отчеты по ОП в территориальный орган Росстата по месту их фактического ведения деятельности, а отчет по головной организации — в отделение по месту его деятельности.

Обособленные подразделения за пределами РФ в отчет не включаются.

Форма № 11 иначе обозначается как ОКУД 0602001. Ее бланк утвержден в приложении № 1 к приказу Росстата от 22.06.2022 № 453. А порядок заполнения утвержден приказом Росстата от 29.11.2021 № 844. Этот порядок утрачивает силу с 2023 года, но разъяснения из него по-прежнему актуальны.

С отчета за 2022 год изменились правила заполнения

Теперь форма 11 (статистика) содержит титульный лист и четыре раздела, а не пять. Из отчета убрали раздел, в котором раньше отражали неамортизируемые основные фонды.

В разделе 3 появились новые строки 38–40 для инвестиционной недвижимости и основных фондов, переклассифицированных в долгосрочные активы к продаже. А еще в строке 20 теперь указываются основные фонды, взятые в любую аренду, финансовую в том числе, но только учитываемые на балансе арендодателя.

Перед тем как начинать заполнять форму, нужно понять, о каких основных фондах нужно отчитываться. В указаниях дано определение, из которого можно выделить, что к основным фондам относятся произведенные активы, подлежащие использованию неоднократно или постоянно в течение длительного периода, но не менее года используемые для:

- производства товаров и услуг (включая управленческие нужды);

- или предоставления в этих же целях другим организациям и гражданам за плату во временное владение и пользование или во временное пользование.

Состав основных фондов соответствует ОКОФ.

Не нужно включать землю и объекты природопользования, лицензии, договора аренды, контракты, деловую репутацию, товарные знаки, драгоценности, ювелирные изделия, произведения искусства.

Также исключаются активы, отвечающие определению основных фондов, если их стоимость не превышает установленного лимита и они не отражаются в составе основных средств.

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

Рассмотрим порядок заполнения подробно.

Титульный лист

У формы 11 стандартный для всех статистических отчетов титульный лист. На нем нужно указать полное и краткое наименование организации, которая сдает отчет, и ее юридический или фактический адрес.

В кодовой части указывается код ОКПО для юрлиц без обособленных подразделений или с подразделениями, находящимися в том же субъекте. Идентификационный номер указывают для головного подразделения организации и для обособленных подразделений, находящихся в других субъектах.

Раздел I

В форме № 11 основные фонды нужно отражать по полной учетной и остаточной балансовой стоимости. Подробные разъяснения по стоимостям есть в п. 4 Указаний.

В первом разделе респонденты отражают, как менялись состав и стоимость основных фондов.

Строка 01 — результирующая, в ней отражаются все основные фонды, кроме незавершенных активов, находящиеся у респондента на правах собственности, хозяйственного ведения, оперативного управления, аренды, и учитываемые на счетах 01, 03 и 08. А также сюда включаются объекты интеллектуальной собственности.

Далее активы из строки 01 распределяются по видам в строках 02 — 14. Каждой строке соответствует свой код ОКОФ. Разобраться в том, что и в какой строке показать, поможет п. 5 Указаний.

В графах нужно указать:

Графа 3 — корректировка полной учетной стоимости объекта основных фондов из-за переоценки на конец отчетного года.

Графа 4 — увеличение полной учетной стоимости за счет приобретения, сооружения и изготовления новых основных фондов, внесения фондов учредителями в счет вкладов в УК, получения фондов безвозмездно. Сюда же попадают достройка, модернизация, реконструкция, регулярные крупные затраты на ремонт и иные подобные мероприятия, отраженные в бухбалансе в разделе «Внеоборотные активы».

Основные средства и НМА, относящиеся к основным фондам, принимаются к учету по первоначальной стоимости. Она отличается в зависимости от способа приобретения:

- приобретение — сумма затрат на приобретение, сооружение и изготовление;

- безвозмездное получение — текущая рыночная стоимость на дату принятия к учету;

- полученных в качестве вклада в УК — денежная оценка, согласованная учредителями;

- бартер — стоимость ценностей для обмена.

Полученные в порядке импорта основные фонды учитываются в графе 4 независимо от того, были ли они ранее в эксплуатации вне РФ.

Графа 5 — увеличение полной учетной стоимости за счет приобретения б/у основных фондов. Они могут поступить в организацию в порядке купли-продажи, вклада в уставный капитал, передачи от другой организации, в том числе при реорганизации. Выкупленные по лизингу основные фонды, которые раньше были на балансе лизингодателя, учитываются как приобретенные б/у фонды по стоимости приема на баланс.

Если основной фонд обнаружили во время инвентаризации в отчетном году, но фактически он был приобретен раньше, учитывать его в этой графе не нужно. Он будет отражен в стоимости основных фондов на конец в графах 9 и 10.

Графа 6 — уменьшение полной учетной стоимости основных фондов за счет ликвидации. Сюда включаются списание и продажа для дальнейшей ликвидации путем разборки, утилизации и т.п. Если основной фонд полностью самортизирован, но продолжает использоваться, показывать его в графе не надо.

Графа 7 — из графы 6 выделить фонды, ликвидированные из-за стихийных бедствий, техногенных катастроф, автоаварий, пожаров, военных действий и т.п.

Графа 8 — уменьшение полной учетной стоимости основных фондов за счет их продажи, безвозмездной передачи другим организациям и т.п. Сюда же попадают фонды, которые были украдены, переданы при реорганизации, выкуплены арендатором, переданы в казну.

Графа 9 — наличие объектов на конец 2022 года по полной стоимости с учетом переоценки на конец года.

Графа 10 — наличие объектов на конец 2022 года по остаточной балансовой стоимости с учетом переоценки на конец года. Если у основного фонда амортизация не начисляется и износ на забалансовом счете не определяется, остаточная стоимость принимается равной полной учетной.

Графа 11 — начисленный за 2022 год учетный износ основного фонда. Износ по б/у фондам, начисленный прежним владельцем, тут не учитывается. Начисление амортизации, износа по основным фондам, амортизированным, изношенным на 100%, не производится.

Графа 12 — из состава износа по графе 11 тут выделяется начисленная амортизация, включаемая в себестоимость продукции, то есть отнесенная на затраты на производство и учитываемая по дебету счетов 20, 23, 25, 26, 29 и 44.

Графа 13 — учетный износ по ликвидированным фондам, начисленный за все время эксплуатации.

Графа 14 — тип стоимости, по которой преимущественно учтено прочее поступление основных фондов в графе 5: «1» — по текущей рыночной, «2» — по полной учетной, «3» — по остаточной балансовой стоимости, «4» — при отсутствии прочих поступлений.

Раздел II

Второй раздел похож на первый, но основные фонды нужно делить по видам деятельности из ОКВЭД 2, а не классификатору видов основных фондов ОКОФ. Графы в таблице аналогичные.

Сумму основных фондов из строки 01 нужно распределить по видам деятельности в строках 15. Это множественная строка, которая при наличии нескольких видов деятельности заполняется несколько раз. В первой строке 15 указываются данные по основным фондам, которые задействованы в основном виде экономической деятельности и вспомогательных. В последующих строках 15 отражайте данные по фондам, относящимся к второстепенным видам деятельности.

Если строк 15 на бланке не хватило, оформите дополнительный бланк со строками 151, 152 и т.д.

Код ОКВЭД нужно указывать высшего уровня, то есть обозначать буквой, а не числом. Основные фонды распределяются по видам деятельности не пообъектно, а по структурным подразделениям в зависимости от характера деятельности каждого. Например, если несколько структурных подразделений ведут одинаковую деятельность, то их основные фонды будут показаны по одной строке.

В первой строке 15 указываются основные фонды структурных подразделений, относящихся к основному виду деятельности. Определить основной ОКВЭД можно, выделив удельный вес каждого вида деятельности в общем объеме выпущенной продукции и оказанных услуг.

Основной вид деятельности определяется для конкретного респондента, то есть обособленное структурное подразделение указывает свой основной вид деятельности, а не юридического лица в целом.

Раздел III

В третьем разделе нужно отчитаться о стоимости и возрасте имеющихся фондов. Заполняемая графа тут только одна, в ней показываем значение на конец 2022 года.

В строках 19 — 22 распределяется часть данных из строки 01 графы 9 первого раздела.

В строке 19 выделены доходные вложения в матценности, которые принадлежат компании, но не используются в производстве. Например, их сдают в аренду, прокат или лизинг. В строках 20 и 21 — данные по аренде фондов в полной учетной стоимости. В строке 20 указывайте то, что вы взяли в аренду, а в строке 21 — то, что вы дали.

В строке 22 указывают фонды, предназначенные для защиты окружающей среды. Их типовой перечень приведен в приложении N 1 к форме федерального статистического наблюдения N 4-ОС «Сведения о текущих затратах на охрану окружающей среды».

В строке 23 из строки 01 графы 4 первого раздела выделяются затраты на приобретение, строительство, выращивание новых основных фондов, осуществленных в том же году.

Далее по строкам указывают инвестиции в основные фонды, среднегодовую стоимость фондов, фактическую стоимость продажи и т.п.

В строках 29 — 32 указывают средний возраст основных фондов, оставшихся на конец года, с разбивкой по видам: здания и сооружения, машины и оборудование, транспорт. Для объектов, которые были приобретены бывшими в использовании, учитывается возраст с даты изготовления, а не покупки. Если средний возраст меньше 6 месяцев, то в строках проставьте «0».

В строках 33 — 37 указывают, в ценах какого года учитываются основные фонды. Это могут быть годы от 1995 до отчетного.

В строке 38 покажите данные о стоимости инвестиционной недвижимости. Это будет часть суммы из строки 19.

По строкам 39 — 40 приводится стоимость основных фондов, переклассифицированных в долгосрочные активы к продаже.

Раздел IV

В четвертом разделе отражается полная среднегодовая учетная стоимость фондов. Ее необходимо распределить отдельно по головному и по обособленным подразделениям организации, находящимся в том же субъекте.

В строку 41 впишите количество обособленных подразделений, информацию по которым включили в отчет.

По строке 42 в графе 4 показывается информация о среднегодовой полной учетной стоимости основных фондов организации отдельно по его головному подразделению и по обособленным подразделениям. Если у ОП нет основных фондов, то оно тоже учитывается, а в графе 4 по строке 42 проставляется «0».

В графе 5 по строке 42 впишите:

- код ОКПО (не менее 8 знаков) для юрлица без обособленных подразделений;

- коды ОКПО и идентификационные номера головного подразделения юрлица и обособленных подразделений (не менее 14 знаков), расположенных на территории одного субъекта РФ;

- коды ОКПО и идентификационные номера обособленных подразделений, находящихся в ином субъекте РФ, чем юридическое лицо, и включенных в сводные данные.

Так как в разделе предусмотрена только одна строка, то при наличии нескольких подразделений придется включать в форму дополнительные листы. Если подразделения находятся в другом субъекте, то их не нужно учитывать в разделе.

В итоге важно, чтобы сумма строк 41 по головному подразделению и обособленным подразделениям была равна строке 24 третьего раздела «Среднегодовая полная учетная стоимость основных фондов».

Бланк формы 11

Образец заполнения формы 11

Если в отчетном периоде у организации не было основных фондов, то за 2022 год респондент должен отправить пустой отчет по форме.

В форме нулевого вида нужно заполнить только титульный лист, а в остальных разделах не писать никаких значений, в том числе нулей и прочерков. Подписать отчетность нужно в общем порядке.

Если организация не работала часть года, то форму нужно сдавать. Те, кто прекратил работать в 2022 году, указывают дату остановки деятельности. А те, кто начал работать в 2022 году, показывают отсутствие фондов на его начало.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Вы можете отчитаться в Росстат по форме 11 (статистика) с помощью системы Экстерн. Как это сделать, читайте в подробной инструкции.

Всем российским предпринимателям по регламенту действующего законодательства необходимо предоставлять в Федеральную службу Госстатистики формы отчётов. Но бизнесмены теряются среди огромного количество разнообразных отчётов, что приводит к наложению штрафных санкций за несвоевременность сдачи. Давайте разберемся с этим вопросом и определим виды и формы статистической отчётности по нормативам.

Кто должен сдавать статотчётность?

Об этом говорит ФЗ за № 282. Согласно протоколу, принятые формы отчётов обязаны сдавать:

- Юрлица. В том числе формируется отчётность от муниципальных и госорганов, российских филиалов представительств зарубежных компаний.

- ИП (индивидуальные предприниматели).

- Представители местного самоуправления и государственной власти.

- Субъекты малого предпринимательства. В основную категорию также входят хозяйственные партнерства, производственные и сельхозкооперативы, фермерские (крестьянские) хозяйствования.

В соответствии с ФЗ № 209 представителям среднего и малого бизнеса разрешается сдавать формы документов в упрощенном виде.

Учитывайте, что компании (предприятия), использующие в бухгалтерии спецрежим налогообложения, сдают отчётность в Росстат на общих основаниях.

Заполнение форм статотчётности различается и зависит от особенностей бизнеса (размер компании, направление работы и пр.).

Основные формы и виды статистической отчётности

Ежемесячные документы

| Кто должен сдавать | Наименование (какие сведения представляются) | Сроки сдачи формы |

|---|---|---|

| Организации, у которых в течение двух предыдущих лет средняя численность работников не превышает 15 человек | «Сведения о производстве и отгрузке товаров и услуг» (П-1) | с 1-го по 10-й рабочий день после отчётного периода. |

| Организации со штатом сотрудников от 15 человек | Сведения о численности и заработной плате работников (П-4) | до 15-ого числа следующего месяца за отчётным |

Ежеквартальные отчеты

| Кому требуется сдать | Наименование (какие сведения представляются) | Период сдачи отчётности |

|---|---|---|

| Юридические лица (если в штате компании более 15 человек) | Сведения о финансовом состоянии компании (П-3) | За квартал и год – до 30-го числа |

| «Сведения об инвестициях в нефинансовые активы». (П-2) | Годовая отчётность – сдается до 8 февраля |

Ежегодные формы отчётов

| Кто обязан сдавать отчётность | Наименование (какая информация указывается) | Даты подачи формы |

| Юридические лица (кроме финансовых/банковских организаций, бюджетных и малых предприятий) | Основные сведения о деятельности организации (1-предприятие) | С 1 марта по 15 апреля года, идущего после окончания отчётного |

| ИП (индивидуальные предприниматели) | «Сведения о деятельности индивидуального предпринимателя» (1-ИП) | до 2 марта текущего года, последующего за отчётным |

Формы статистической отчётности субъектов малого предпринимательства

| Кому нужно сдать | Наименование (какие данные представляются) | Сроки сдачи бланков |

| Малые предприятия | Сведения об основных показателях деятельности малого предприятия (ПМ) | ежеквартально до 29-го числа отчетного месяца |

| Малые предприятия обрабатывающей или добывающей отрасли, работающие в сфере добычи и распределения электроэнергии, воды, газа, лесозаготовка, ловля рыбы | Сведения о производстве продукции малым предприятием (ПМ-пром) | Срок сдачи – с 1-го по 10-й рабочий день после отчетного периода |

| Микрокомпании | Сведения об основных показателях деятельности микропредприятия (МП микро) | Годовая отчетность – подается до 5 февраля |

Формы для заполнения документов утверждаются и отправляются в действие распоряжениями Росстат. Все приказы обладают уникальным номером с аббревиатурой и код ОКУД. Уточнить какие именно бланки потребуется заполнять компании, можно на сайте.

Для этого введите в строку поиска один из следующих реквизитов:

- ИНН;

- ОКПО;

- ОГРИП (ОГРН).

Самостоятельно (не используя сайт Росстата) разобраться в действующих формах документации и понять, требуется ли сдавать их определенной компании, очень сложно. Перечень и списки статотчётности меняются очень часто, поэтому привести в пример их точный перечень не представляется возможным.

В России сейчас действуют более 250 вариантов заполнения бланков. Но это не говорит о том, что представители бизнеса обязаны заполнять все существующие варианты.

Заполнение форм статистической отчётности Росстат: полезные сведения

Одним из главных нововведений по регулярной сдаче отчётных бланков стала отмена представления бухгалтерских документов в Росстат. Ранее бухгалтера предприятий ежегодно отправляли туда отчётность.

Сейчас составление статистической отчётности происходит следующим образом:

- После заполнения документов бухгалтер формирует ежегодную отчётность и отправляет ее в ИФНС.

- Налоговое ведомство вносит полученную информацию в форму ГИРБО (единый информационный реестр).

- При необходимости в получении определенных сведений Росстат и будет забирать их самостоятельно из реестра ГИРБО.

Такие обновления Росстата значительно облегчили процесс формирования и предоставления контролирующим органам ежегодных финансовых отчётов и статистической отчётности предприятия. А те формы, которые ранее включались в бухгалтерские отчёты, теперь разрешается отправлять отдельно сразу в Росстат (его территориальные местные органы).

Правила заполнения статистической отчётности

Сформированные и подготовленные документы необходимо предоставлять в намеченный срок в местные отделения Федеральной службы Росстата. Выбор представительства зависит от фактического месторасположения предприятия.

В случае, когда компания имеет несколько филиалов, формы документов обязано заполнять каждое структурное подразделение. Подготовленные отчёты представляются в территориальный орган Росстата. Центральный офис заполняет статистическую отчётность без учета сведений от филиалов.

Заполненные формы документов отправляются контролирующим органам в электронном виде. Сделать это можно как на портале Росстата, так и используя другие специализированные онлайн-сервисы (например, «1С-Отчётность»). Но, учитывая сложность и долгую процедуру регистрации, проще обратиться к операторам, предоставляющим подобные услуги. Оперативно отправляет отчётность в контролирующие органы ведущий российский сервис «Такском».

Проверки контролирующих организаций по составлению статистических отчётов

Представители органов Росстата регулярно проверяют деятельность компаний и ИП по принятой форме. В ходе мониторинга статистической отчётности проводятся три варианта проверок.

Сплошные. Осуществляются каждые 5 лет среди представителей малого, среднего бизнеса. Регламентирует контроль за их проведением ФЗ № 207 (ст.5). Последняя сплошная проверка проводилась в 2021 г., следующая запланирована на 2026.

Выборочные. Проводятся выборочно по итогам представленных отчётов (ежемесячных и квартальных). Проверке правильности заполнения формы и своевременности предоставления сведений подвергаются представители малых, средних и микропредприятий, включая ИП.

Постоянные. Их можно отнести к запланированным обязанностям современных предпринимателей, которые регулярно предоставляют статистическую отчётность в контролирующие органы.

Штрафные санкции за несвоевременную сдачу форм отчётов

Если предприниматель своевременно не представил статистическую отчётность или же при проверке выяснились недостоверные сведения, виновный привлекается к административной ответственности. Штрафы регламентируются статьей 13.19 КоАП РФ.

Размер штрафных санкций:

- для предприятия (компании): 20 000-70 000 руб.;

- для руководителя (владельца бизнеса): 10 000-20 000 руб.

Основные штрафы при повторном нарушении закона:

- для предприятия (компании): 100 000-150 000 руб.;

- для руководителя (владельца бизнеса): 30 000-50 000 руб.

Административных штрафов легко можно избежать. Сервис «Онлайн-Спринтер» от «Такском» заранее предупредит о необходимости подготовки и сдачи отчёта.

. Статистическое декларирование – кому и когда надо

С 10.01.2016 г. ФТС России начала выполнять функции уполномоченного органа, ответственного за ведение статистики в отношении продукции, перемещаемой в рамках торгового оборота со странами ЕАЭС (ранее уполномоченным органом был Росстат). Обязанность представлять «статформу» о торговле со странами ЕАЭС в таможенные органы, прописано в Законе о таможенном регулировании в РФ (Статья 278 Закона от 03.08.2018 N 289-ФЗ (ЗоТР).

Кто обязан предоставлять – Российское лицо, которое:

-

заключило сделку или от имени (по поручению) которого заключена сделка, в соответствии с которой товары ввозятся в РФ с территорий государств – членов Союза или вывозятся из РФ на территории государств – членов Союза,

-

а при отсутствии такой сделки российское лицо, которое имело на момент получения (при ввозе) или отгрузки (при вывозе) товаров право владения, пользования и (или) распоряжения товарами, обязаны представлять в таможенный орган статистическую форму учета перемещения товаров, заполненную в личном кабинете участника внешнеэкономической деятельности.

Ранее такие лица были названы лишь в Постановлении Правительства, утвердившем Правила ведения статистики торговли товарами в рамках ЕАЭС (Постановление Правительства РФ от 07.12.2015 N 1329 (далее – Постановление N 1329)). С 24.07.2020 вступило в силу Постановление Правительства РФ от 19.06.2020 № 891 “О порядке ведения статистики взаимной торговли товарами Российской Федерации с государствами – членами Евразийского экономического союза и признании утратившим силу Постановления Правительства Российской Федерации от 7 декабря 2015 г. N 1329”

Т.о. при ведении внешнеэкономической деятельности со странами ЕАЭС, с которыми при перемещении товаров, у нас в рамках Единого таможенного союза (Евразийского экономического союза) нет электронного декларирования – всегда требуется заполнять статистическую форму учета товаров:

-

если они заключили сделку о ввозе товаров в Россию с территории стран ЕАЭС (вывозе товаров из России в страны ЕАЭС);

-

если от их имени (по их поручению) заключена такая сделка;

-

если сделка не заключалась, но им принадлежит право владения, пользования и (или) распоряжения ввозимыми (вывозимыми) товарами.

– дневные группы (4 ак. часа),

– вечерние группы (4 ак. часа),

– вебинар он-лайн (4 ак. часа) + доступ к материалам на СДО 1 мес.,

– видео-запись вебинара (3 ак. часа, 2900 р.) + доступ к материалам на СДО на 1 мес.,

Ведется предварительная запись на мероприятие!

Статистическая форма НЕ заполняется и НЕ подается в таможенные органы Российской Федерации, если в соответствии с законодательством Таможенного союза перемещаемые товары подлежат обязательному декларированию, а также на следующие категории товаров:

-

перемещаемые транзитом по территории Российской Федерации;

-

перемещаемые физическими лицами для личных и иных не связанных с осуществлением предпринимательской деятельности нужд;

-

перемещаемые отдельными категориями лиц государств-членов ТС, пользующихся преимуществами, привилегиями и (или) иммунитетами в соответствии с международными договорами, дипломатическими представительствами, консульскими учреждениями, иными официальными представительствами, международными организациями государств-членов ТС и персоналом этих представительств;

-

вывозимые из Российской Федерации на территорию комплекса «Байконур» и ввозимые с территории комплекса «Байконур» в Российскую Федерацию;

-

временно ввозимые (вывозимые) сроком менее 1 года;

-

поставляемые на ремонт или после ремонта, являющиеся объектом ремонта (подвергающиеся ремонту);

-

товары (припасы) для обеспечения нормальной эксплуатации и технического обслуживания транспортных средств, осуществляющих международные перевозки, предназначенные для потребления пассажирами и членами экипажа, предназначенные для реализации пассажирам и членам экипажа морских и воздушных судов;

-

предметы материально-технического снабжения и снаряжения, топливо, продовольствие и другое имущество, вывозимые за пределы таможенной территории Российской Федерации для обеспечения деятельности российских или арендованных (зафрахтованных) российскими лицами судов, ведущих морской промысел;

-

валюта Российской Федерации и иностранная валюта (кроме используемой для нумизматических целей), ценные бумаги;

-

выставочные экспонаты;

-

рекламные материалы и сувениры;

-

многооборотная тара;

-

материальные носители, разработанные на заказ, содержащие объекты интеллектуальной деятельности, в т. ч. военного, специального и двойного назначения, и не предназначенные непосредственно для реализации на потребительском рынке;

-

отходы, образовавшиеся в результате переработки товаров на территории Российской Федерации и переработки для внутреннего потребления.

2. Статистическое декларирование – нормативные документы для специалиста ВЭД и Бухгалтера ВЭД

-

Федеральный закон от 03.08.2018 N 289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации» (статьи 278-279 ЗоТР №289-ФЗ);

-

Постановление Правительства РФ от 19.06.2020 № 891 “О порядке ведения статистики взаимной торговли товарами Российской Федерации с государствами – членами Евразийского экономического союза и признании утратившим силу Постановления Правительства Российской Федерации от 7 декабря 2015 г. N 1329”;

-

«Кодекс Российской Федерации об административных правонарушениях» от 30.12.2001 N 195-ФЗ (ред. от 11.10.2018) (статья 19.7.13).

3. Алгоритм действия специалиста при статистическом декларировании

Все компании, работающие со странами ЕАЭС – участники ВЭД, а именно импортеры и экспортеры должны заполнять статформу в Личном кабинете участника ВЭД на сайте ФТС России через сервис “Статистическое декларирование” (https://edata.customs.ru/stat).

Отметим, что если у организации нет усиленной квалифицированной электронной подписи для работы с сервисами ФТС России – то данную статформу НЕ подать.

Заполненная на интернет-сайте статформа подается согласно Правилам утв. Постановлением N 891:

-

в электронном виде, если у организации/ИП есть усиленная квалифицированная электронная подпись для таможни (ЭЦП).

Заполнение статформы в любом случае осуществляется через сайт ФТС России в электронном виде:

-

вручную с чистой веб-формы – вводом данных в каждое поле каждой закладки формы;

-

автоматически – загрузкой данных из файла в формате XML, созданного/выгруженного заранее из специализированного ПО, по кнопке Загрузить из файла.

С 08.2020 года – отмена возможность подавать статистическую форму на бумажном носителе.

В статистической форме данные размещаются на трех вкладках веб-формы – Общие сведения, Сведения о товарах и Сведения о заявителе.

Поля статистической формы, обязательные для заполнения, помечены красной звездочкой.

Контроль статформ ведет таможенный орган, в регионе деятельности которого заявитель состоит на учете в налоговом органе.

Например, если заявитель состоит на учете в налоговом органе в г. Москва, то статистическую форму будет проверять таможенный орган г. Москва из списка таможенных органов, правомочных принимать статистические формы.

Список таможенных органов c адресами можно посмотреть здесь: https://edata.customs.ru/FtsPersonalCabinetWeb2017/Help/#?topic=Stat_TO_poRTU (сгруппированы по РТУ).

4. Сроки предоставления статформы в таможенные органы

Статистическая форма представляется в таможенный орган не позднее 10-го рабочего дня календарного месяца, следующего за календарным месяцем, в котором произведены отгрузка или получение товаров, за исключением случаев, предусмотренных пунктом 7 Постановления №891.

Местом представления статистической формы является таможенный орган, осуществивший электронную регистрацию статистической формы. Датой представления статистической формы в таможенный орган является дата направления статистической формы в таможенный орган через личный кабинет.

Регистрация таможенным органом статистической формы и аннулирование зарегистрированной таможенным органом статистической формы осуществляются в порядке, установленном Федеральной таможенной службой. Пункт 11 Правил, утв. Постановлением N 891).

По поставкам в рамках одного контракта (договора), перемещаемых в отчетном месяце от одного отправителя в адрес одного получателя вы можете предоставить несколько отдельных статформ по каждой отдельной отгрузке (поставке) или одну статформу по итогам всех отгрузок (поставок).

Вы можете не дожидаться 1-го числа месяца, следующего за отчётным месяцем, и предоставить статформу сразу после какой-либо после отгрузки (поставки) товаров.

График представления статистических форм в таможенные органы на 2023г. ВСЕ АКТУАЛЬНЫЕ ДАННЫЕ НА ВЕБИНАРЕ / СЕМИНАРЕ!

№ Отчетный период Срок представления п/п

(месяц, год) по дату (включительно)

1 Декабрь 2022 г. 20 января 2023 г.

2 Январь 2023г. 14 февраля 2023 г.

3 Февраль 2023г. 15 марта 2023 г.

4 Март 2023 г. 14 апреля 2023 г.

6 Май 2023 г. 15 июня 2023г

8 Июль 2023 г. 14 августа 2023 г.

9 Август 2023 г. 14 сентября 2023 г.

10 Сентябрь 2023 г. 13 октября 2023 г.

11 Октябрь 2023 г. 15 ноября 2023 г.

Источник: https://sztu.customs.gov.ru/

5. Правила заполнения полей статистической формы по графам

В 2021 г. были внесены изменений в порядок заполнения Статистической формы учета товаров для товаров, подлежащих обязательной маркировке средствами идентификации

В 2016г. были внесены изменений в порядок заполнения Статистической формы учета товаров, информации о документах, относящихся к перемещаемым товарам, сроков подачи формы в таможенные органы.

В частности, введены новые графы (например, графа 19 «Дополнительные сведения», графа 20 «Декларация на товар»), расширены требования к сведениям, которые должны быть указаны в статистической форме. Например, в статистической форме учета товаров необходимо указывать информацию о документах, подтверждающих соблюдение запретов и ограничений, валютного законодательства, указывать информацию о том, подвергались ли перемещаемые товары переработке, и т.д.

Правила заполнения статистической формы по графам

Правила составлены в соответствии с Постановления №891.

Дополнения, отсутствующие в постановлении, согласованы с отделом методологии УТСА (выделены курсивом).

В веб-форме статформы программа автоматически заполняет ряд корректных данных, НЕ противоречащих положениям Постановления №1329.

При внесении кодированной информации в статистическую форму учета перемещения товаров (далее – статистическая форма) для указания кодов применяются классификаторы нормативно-справочной информации, используемые в целях таможенного декларирования (далее – классификаторы).

В статистической форме может быть указано не более 999 товаров. При этом графы 11 – 20 заполняются на каждый товар.

Графа “Регистрационный номер” заполняется при регистрации статистической формы в таможенных органах:

– при подаче статистической формы в электронном виде с подписанием ЭП – регистрационный номер присваивается автоматически;

– при подаче статистической формы на бумаге – регистрационный номер присваивается вручную таможенным инспектором.

Графа “Номер аннулируемой статистической формы” заполняется заявителем в случае представления новой статистической формы взамен аннулированной.

В графе указывается регистрационный номер аннулированной статистической формы.

Обратите внимание! Не допускаются пробелы до и после номера (пробел считается дополнительным символом) и буква “С” должна быть русской.

В графа “Системный номер” заполняется в личном кабинете автоматически:

– при подаче статистической формы в электронном виде с подписанием ЭП – при создании новой статформы в списке;

– при подаче статистической формы на бумаге – после прохождения форматно-логического контроля по кнопке “Получить системный номер и распечатать”.

В графе 1 “Продавец” указываются сведения о лице, указанном в качестве продавца товаров в контракте (договоре) и (или) товаросопроводительных документах (счете-фактуре (инвойсе), счете-проформе (проформе-инвойсе)):

-

для юридического лица – наименование, организационно-правовая форма и местонахождение (адрес). Если от имени юридического лица выступает его обособленное подразделение, то дополнительно указываются сведения об обособленном подразделении и его местонахождение;

-

для физического лица, зарегистрированного на территории Российской Федерации в качестве индивидуального предпринимателя, – фамилия, имя, отчество, местожительство (адрес), а также сведения о документе, удостоверяющем его личность.

Для лиц, зарегистрированных в Российской Федерации, после знака “№” указывается идентификационный номер налогоплательщика (ИНН), а через знак разделителя “/” – основной государственный регистрационный номер (ОГРН) и (при наличии) код причины постановки на учет (КПП).

Частные случаи заполнения графы 1. Продавец при ИМпорте

В случае, если продавец товара, ввозимого в Российскую Федерацию, зарегистрирован в стране, отличной от страны фактического перемещения товара, то в подразделе графы 1 “Сведения об обособленном подразделении” необходимо указать реквизиты и местонахождение фактического отправителя товара в государстве – члене Евразийского экономического союза.

ПРИМЕР: Если продавцом товара, ввозимого в РФ из Казахстана, является лицо, зарегистрированное в Республике Армения, то в графе 1 указывается информация о лице, указанном в качестве продавца товара в контракте или товаросопроводительных документах, а в подразделе графы 1 “Сведения об обособленном подразделении” – сведения о наименовании и местонахождении отправителя товара в Республике Казахстан.

В графе 2 “Покупатель” указываются сведения о лице, указанном в качестве покупателя товаров в контракте (договоре) и (или) товаросопроводительных документах (счете-фактуре (инвойсе), счете-проформе (проформе-инвойсе)):

-

для юридического лица – наименование, организационно-правовая форма и местонахождение (адрес). Если от имени юридического лица выступает его обособленное подразделение, то дополнительно указываются сведения об обособленном подразделении и его местонахождение;

-

для физического лица, зарегистрированного на территории Российской Федерации в качестве индивидуального предпринимателя, – фамилия, имя, отчество, местожительство (адрес), а также сведения о документе, удостоверяющем его личность.

Для лиц, зарегистрированных в Российской Федерации, после знака “№” указывается идентификационный номер налогоплательщика (ИНН), а через знак разделителя “/” – основной государственный регистрационный номер (ОГРН) и (при наличии) код причины постановки на учет (КПП).

Частные случаи заполнения графы 2. Покупатель при ЭКспорте

В случае, если покупатель товара, вывозимого из Российской Федерации, зарегистрирован в стране, отличной от страны фактического перемещения товара, то в подразделе графы 2 “Сведения об обособленном подразделении” необходимо указать реквизиты и местонахождение фактического получателя товара в государстве – члене Евразийского экономического союза.

ПРИМЕР: Если покупателем товара, вывозимого из РФ в Казахстан, является лицо, зарегистрированное в Республике Армения, то в графе 2 указывается информация о лице, указанном в качестве покупателя товара в контракте или товаросопроводительных документах, а в подразделе графы 2 “Сведения об обособленном подразделении” – сведения о наименовании и местонахождении получателя товара в Республике Казахстан.

В графе 3 “Лицо, ответственное за финансовое урегулирование” указываются сведения о лице, осуществляющем налоговые операции на территории Российской Федерации в отношении заявленных в статистической форме товаров:

-

для юридического лица – наименование, организационно-правовая форма и местонахождение (адрес). Если от имени юридического лица выступает его обособленное подразделение, то дополнительно указываются сведения об обособленном подразделении и его местонахождение;

-

для физического лица, зарегистрированного на территории Российской Федерации в качестве индивидуального предпринимателя, – фамилия, имя, отчество, местожительство (адрес), а также сведения о документе, удостоверяющем его личность.

Для лиц, зарегистрированных в Российской Федерации, после знака “№” указывается идентификационный номер налогоплательщика (ИНН), а через знак разделителя “/” – основной государственный регистрационный номер (ОГРН) и (при наличии) код причины постановки на учет (КПП).

В графе 3 указываются сведения о резиденте Российской Федерации, организации или физическом лице, которое осуществляет налоговые операции на территории Российской Федерации в отношении заявленных в статистической форме поставках товаров.

Сведения о паспорте в данной графе обязательно для физических лиц, осуществляющих торговлю, представители организаций паспортные данные могут не заполнять.

Поля Организация / ФИО физического лица и Организационно-правовая форма в графах 1, 2, 3

В графах 1, 2, 3 в поле Организация / ФИО физического лица указывается:

-

для организации – аббревиатура или краткое название организационно-правовой формы, затем – название организации. Например: ООО “Стальсил”, ПАО “Вираж”;

-

для индивидуального предпринимателя – аббревиатура “ИП”, затем его фамилия, имя, отчество. Например: ИП Баранчуков Илья Матвеевич.

Именно из полей Организация / ФИО физического лица выводятся сведения в графы 1, 2, 3 печатной формы статформы.

В графах 1, 2, 3 в поле Организационно-правовая форма указывается полное название организационно-правовой формы соответственно Продавца, Покупателя или Лица, ответственного за финансовое урегулирование:

-

если страна в соответствующей графе (графа 1, 2 или 3) – Россия, то значение выберите из выпадающего списка. Например: Публичное акционерное общество;

-

если страна – НЕ Россия, то название введите текстом вручную.

ВНИМАНИЕ! До заполнения поля Организационно-правовая форма выберите значение страны в этой графе (1, 2 или 3).

Информация из полей Организационно-правовая форма в печатную форму статформы НЕ выводится.

В графе 4 “Направление перемещения” указываются символ “ИМ” в случае направления перемещения импорт либо символ “ЭК” в случае направления перемещения экспорт.

В графе 5 “Торгующая страна” указываются:

-

в первом подразделе – наименование страны, в которой зарегистрировано или постоянно проживает лицо, выступающее контрагентом лица, ответственного за финансовое урегулирование;

-

во втором подразделе – код страны в соответствии с классификатором.

В графе 6 “Страна назначения” указываются:

-

в первом подразделе – наименование страны, в которую должны быть доставлены товары;

-

во втором подразделе – код страны, в которую должны быть доставлены товары, в соответствии с классификаторами.

Графа 6 заполняется только при направлении перемещения экспорт на основании сведений, указанных в товарно-транспортных (перевозочных) документах, по которым производилась перевозка товаров.

При импорте система автоматически устанавливает значение “РОССИЯ” в графе 8, что НЕ является ошибкой заполнения и НЕ противоречит положениям Постановления №1329.

В графе 7 “Код валюты и общая стоимость товаров” указываются:

-

в первом подразделе – буквенный код валюты, в которой определена стоимость заявленных в статистической форме товаров, в соответствии с классификаторами;

-

во втором подразделе – общая стоимость всех ввозимых (вывозимых) товаров, полученная как сумма стоимостей, указанных в графе 13 статистической формы.

В графе 8 “Страна отправления” указываются:

-

в первом подразделе – наименование страны отправления;

-

во втором подразделе – код страны отправления в соответствии с классификаторами.

Графа 8 заполняется только при направлении перемещения импорт на основании сведений, указанных в товарно-транспортных (перевозочных) документах, по которым производилась перевозка товаров.

При экспорте система автоматически устанавливает значение “РОССИЯ” в графе 8, что НЕ является ошибкой заполнения и НЕ противоречит положениям Постановления №1329.

В графе 9 “Вид транспорта на границе” указываются:

-

в первом подразделе – наименование вида транспортного средства в соответствии с классификаторами (заполняется автоматически при вводе кода вида транспорта);

-

во втором подразделе – код вида транспортного средства в соответствии с классификаторами.

В графе 10 “Документы” указываются следующие документы:

-

номер и дата контракта (договора) (при наличии);

-

номера и даты соответствующих счетов на оплату и поставку (отгрузку) товаров (счет-фактура (инвойс), счет-проформа (проформа-инвойс).

-

а) При отсутствии счета-фактуры, счета-проформы – допускается указание товарной накладной, счета на оплату.

-

б) При наличии большого количества документов на оплату и поставку/отгрузку товаров по заполняемой статистической форме – допускается выбрать один вид (наименование) документа из перечисленных в данном пункте и указать все имеющиеся документы этого вида;

-

номер и дата товаросопроводительного документа, подтверждающего правомерность перемещения товаров, в отношении которых установлены особенности регулирования ввоза и обращения на таможенной территории Евразийского экономического союза;

-

номер и дата документа, подтверждающего соблюдение требований в области валютного контроля, в соответствии с валютным законодательством Российской Федерации (паспорт сделки) (при наличии);

-

номер и дата выдачи документа, подтверждающего соблюдение ограничений, введенных мерами технического регулирования и экспортного контроля (при наличии).

В графе 11 “Код товара” указываются:

-

в первом подразделе – цифровыми символами порядковый номер товара, начиная с единицы;

-

во втором подразделе – классификационный код товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза на уровне 10 знаков.

В графе 12 “Описание товара” указываются наименование (торговое, коммерческое или иное традиционное наименование) товара в соответствии с транспортными (перевозочными) документами или счетом- фактурой (инвойсом), сведения о производителе товара (при наличии), а также дополнительные сведения, позволяющие идентифицировать товар и относить его к одному 10-значному классификационному коду по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза.

В графе 13 “Стоимость товара” указывается цифровыми символами фактически уплаченная стоимость товара в валюте, указанной в графе 7 статистической формы.

В случае безвозмездных поставок в графе 13 указывается оценочная стоимость товара в валюте, указанной в графе 7 статистической формы.

Указывается фактически уплаченная стоимость товара (НЕ за единицу товара), или подлежащая уплате либо компенсируемая иными встречными представлениями (в форме выполнения работ, оказания услуг, передачи прав на результаты интеллектуальной деятельности), указанная в договоре, если таковой имеется, либо в товаросопроводительных документах, в валюте, указанной в графе 7 Код валюты договора.

В графе 14 “Статистическая стоимость товара (в долларах США)” указывается цифровыми символами стоимость товара в совокупности с расходами по доставке товара до границы страны импортера (экспортера), пересчитанная в доллары США. Пересчет стоимости в доллары США осуществляется по курсу, установленному Центральным банком Российской Федерации на дату отгрузки товаров либо их получения.

В графе 15 “Страна происхождения” указываются:

-

в первом подразделе – наименование страны происхождения (страны, в которой товар был полностью произведен или подвергнут достаточной переработке);

-

во втором подразделе – код страны происхождения в соответствии с классификаторами.

В графе 16 “Вес нетто товара (кг)” указывается в килограммах масса нетто перемещаемого товара:

для товара, перемещаемого в упакованном виде:

-

масса перемещаемого товара с учетом только первичной упаковки, если в такой упаковке, исходя из потребительских свойств, товары предоставляются для розничной продажи и первичная упаковка не может быть отделена от товара до его потребления без нарушения потребительских свойств товаров;

-

масса перемещаемого товара без учета какой-либо упаковки в остальных случаях;

для товара, перемещаемого без упаковки (насыпом, наливом, навалом), – общая масса товара.

В графе 17 “Статистическая стоимость товара (в рублях)” указывается цифровыми символами стоимость товара в совокупности с расходами по доставке товара до границы страны импортера (экспортера), пересчитанная в российские рубли. Пересчет стоимости в российские рубли осуществляется по курсу, установленному Центральным банком Российской Федерации на дату отгрузки товаров либо их получения.

Графа 17 Статистическая стоимость (в рублях) товаров рассчитывается:

-

при направлении перемещения Экспорт,как сумма (либо разница, в зависимости от условий поставок и способа формирования цены товара) графы 13 Цена (стоимость) товара и затрат на транспортировку товара по территории Российской Федерации (от пункта отправления внутри Российской Федерации до границы Российской Федерации);

-

при направлении перемещения Импорт, как сумма (либо разница, в зависимости от условий поставок и способа формирования цены товара) графы 13 Цена (стоимость) товара и затрат на транспортировку товара по территории государства-партнера (от пункта отправления внутри государства-партнера до границы Российской Федерации).

В графе 18 “Дополнительные единицы” указываются:

-

в первом подразделе – количество товара, сведения о котором указаны в графе 11 статистической формы, в дополнительной единице измерения, если в соответствии с Единым таможенным тарифом Евразийского экономического союза в отношении перемещаемого товара применяется дополнительная единица измерения;

-

во втором подразделе – код дополнительной единицы измерения в соответствии с единицами измерения, применяемыми в Едином таможенном тарифе Евразийского экономического союза.

Графа 18 заполняется только в случае, если для выбранного кода товара (Графа 11) имеется дополнительная единица измерения в справочнике ТНВЭД ТС.

Если дополнительная единица измерения для выбранного кода товара (Графа 11) отсутствует в справочнике ТНВЭД ТС, то в Графе 18 поле Количество товара и поле Единица измерения должны оставаться пустыми.

В графе 19 “Дополнительные сведения” ставится отметка в случае наличия следующих видов операций с товарами:

-

01 – переработка на таможенной территории;

-

02 – переработка вне таможенной территории;

-

03 – продукты переработки;

-

04 – товары, перемещаемые по договору финансовой аренды (лизинга).

Значение в поле Код графы 19 выберите из выпадающего списка. При этом поле Наименование графы 19 заполнится автоматически.

Если вышеперечисленные операции с товарами отсутствуют, оставьте графу незаполненной (либо выберите из выпадающего списка “пустое” значение).

В графе 20 “Декларация на товары” указываются:

-

в первом подразделе – номер декларации на товары, согласно которой осуществлен выпуск товара на таможенной территории Евразийского экономического союза;

-

во втором подразделе – порядковый номер товара в декларации на товары.

Графа 20 заполняется для товаров, ввезенных на таможенную территорию Евразийского экономического союза и приобретших статус товаров Евразийского экономического союза либо признанных товарами Евразийского экономического союза в соответствии с законодательством Евразийского экономического союза.

Графу 20 рекомендуется обязательно заполнять для товаров, которые были произведены ВНЕ территории стран ЕАЭС, как для ИМпорта, так и для ЭКспорта (например, при вывозе из России товара, произведенного в Турции).

Если у вас отсутствует информация по декларации на товары и НЕТ возможности узнать ее (например, запросить у контрагента), то можно графу не заполнять.

Если вы владеете информацией по ДТ, но не знаете порядкового номера товара в декларации, то вводите только номер ДТ, а номер товара не указывайте либо проставьте “0”.

В таких случаях существует вероятность постановки вашей статформы на контроль в ТО из-за отсутствия информации о декларации.

В графе “Дата заполнения документа” указывается в формате ДД.ММ.ГГГГ дата составления статистической формы.

В графе “Отчетный период” указывается в формате ММ.ГГГГ месяц и год отгрузки (получения) товара.

В графе “Заявитель либо лицо, должным образом уполномоченное представлять статистическую форму от имени заявителя” указываются:

-

для юридического лица – наименование организации (полное и сокращенное), идентификационный номер налогоплательщика (ИНН), код причины постановки на учет (КПП) организации и основной государственный регистрационный номер (ОГРН), местонахождение (адрес) заявителя либо лица, должным образом уполномоченного представлять статистическую форму от имени заявителя, и фамилия, имя, отчество, должность, номер телефона, факса, телетайпа, адрес электронной почты лица, заполнившего статистическую форму;

-

для физического лица, зарегистрированного на территории Российской Федерации в качестве индивидуального предпринимателя, – фамилия, имя, отчество, идентификационный номер налогоплательщика (ИНН), номер телефона, факса, телетайпа, адрес электронной почты, фактическое местонахождение (почтовый адрес) заявителя либо лица, должным образом уполномоченного представлять статистическую форму от имени заявителя.

6. Ответственность участника ВЭД за статистическое декларирование

Участники ВЭД (экспортеры и импортеры), торгующие со странами ЕАЭС, могут быть оштрафованы, если статистическая форма учета перемещения товаров:

-

или не представлена;

-

или несвоевременно представлена;

-

или содержит недостоверные сведения.

Информация для участников ВЭД, ведущих ВЭД внутри Таможенного союза (ЕАЭС) при взаимной торговле: изменения в КОАП.

29.01.2017 г. вступили в силу изменения в Кодекс Российской Федерации об административных правонарушениях (КоАП), на основании Закона РФ от 28.12.2016 г. № 510-ФЗ «О внесении изменений в статьи …..». Изменения в часть 1 статьи 4.5, статью 19.7, часть 1 статьи 23.8, пункт 4 части 1.1 статьи 29.9 КоАП.

С 29.01.2017 г. и максимальные, и минимальные размеры штрафов за эти нарушения для организаций и их руководителей были снижены. К индивидуальным предпринимателям применяются те же санкции, что и к организациям (Примечание 1 к ст. 19.7.13 КоАП РФ). Раньше же размер штрафов для предпринимателей был таким же, как для руководителей фирм (Статья 2.4 КоАП РФ). В результате таких перемен штрафы для предпринимателей с 29.01.2017г. возросли.

В 2017 г. изменений в КоАП коснулись вопросов уточнения правомочности таможенных органов рассмотрения дел по указанным административным правонарушениям и уточнению случаев привлечения к административной ответственности вследствие технических ошибок и опечаток либо в силу не указания той или иной информации (например, отсутствия в статистической форме номера таможенной декларации в отношении товара иностранного производства, приобретенного и ввезенного в Россию с территории государств-членов ЕАЭС).

Теперь четко прописана ответственность участников ВЭД за несвоевременную подачу Статистической декларации при ведении взаимной торговли внутри Таможенного союза, статья 19.7 дополняется статьей 19.7.13 «Непредставление или несвоевременное представление в таможенный орган статистической формы учета перемещения товаров».

Непредставление или несвоевременное представление в таможенный орган статистической формы учета перемещения товаров (далее – статистическая форма) либо представление статистической формы, содержащей недостоверные сведения, влечет наложение административного штрафа:

-

на должностных лиц в размере 10 000 – 15 000 руб.,

-

на юридических лиц в размере 20 000 – 50 000 руб.

При повторном совершении правонарушения штраф увеличивается:

-

для должностных лиц до 20 000 – 30 000 руб.,

-

для юридических лиц до 50 000 – 100 000 руб.

Индивидуальные предприниматели несут административную ответственность как юридические лица.

Лицо освобождается от административной ответственности за правонарушение, предусмотренное статьёй 19.7.13, в случае добровольного, своевременного (до выявления таможенным органом административного правонарушения) представления в таможенный орган заявления об аннулировании статистической формы, содержащей недостоверные сведения, с одновременным представлением новой статистической формы с достоверными сведениями.

Рассмотрение дел об административных правонарушениях, предусмотренных статьёй 19.7.13 КоАП, возлагается на таможенные органы.

Штрафовать за несвоевременное представление в таможню статформы или за ошибки в ней теперь станут чаще. Ведь раньше за 2 месяца таможенные органы должны были успеть выявить нарушение и сообщить о нем в Росстат, а последний, в свою очередь, – успеть вынести постановление о привлечении к ответственности. Теперь же штрафовать сможет сама таможня, и на это у нее будет целый год. Так что импортерам и экспортерам, торгующим со странами ЕАЭС, нужно быть еще более внимательными при представлении и заполнении статформы.

7. Исправление или аннулирование статформы

Статформа считается поданной с недостоверными сведениями, если (Пункт 9 Правил, утв. Постановлением N 1329):

-

нарушены Правила её заполнения;

-

допущены арифметические или логические ошибки.

Представление такой формы – повод для штрафа. Но его можно избежать. Для этого до выявления нарушения сотрудниками таможни организация/ИП должны успеть представить (Примечание 2 к ст. 19.7.13 КоАП РФ; п. 9 Правил, утв. Постановлением N 1329):

-

новую правильную статформу;

-

заявление в произвольной форме об аннулировании прежней статформы. В нем нужно указать ее системный номер, перечень изменений и основания для их внесения, а также необходимые пояснения.

Лицо освобождается от административной ответственности за правонарушение, предусмотренное статьёй 19.7.13 КоАП, в случае добровольного, своевременного (до выявления таможенным органом административного правонарушения) представления в таможенный орган заявления об аннулировании статистической формы, содержащей недостоверные сведения, с одновременным представлением новой статистической формы с достоверными сведениями.

Причем для освобождения от санкций необходимо, чтобы таможня не нашла ошибку до дня поступления заявления и регистрации (!) новой, исправленной, статформы (Примечание 2 к ст. 19.7.13 КоАП РФ). Это важно учитывать, если отчетность подается на бумаге, в особенности – заказным письмом.

Если же недостоверные сведения обнаружат сотрудники таможни, организации/ИП придется и заплатить штраф, и исправить ошибки.

О выявленных недочетах таможня уведомит в течение 10 рабочих дней.

Получив уведомление, экспортер (импортер) должен будет подать новую статформу и заявление об аннулировании прежней. На это ему отводится 10 рабочих дней (Пункт 9 Правил, утв. Постановлением N 1329).

8. Предоставление статформы в банк и иные организации

Подача статистической формы с использованием электронной подписи предусмотрена п. 8 постановления Правительства Российской Федерации от 07.12.2015 N 1329

При этом проставление каких-либо отметок таможенным органом на СФ, поданной с ЭП, не предусмотрено.

В случае, если необходимы отметки из таможенного органа, подтверждающие регистрацию статистической формы, сотрудники банков (или других внешних организаций) могут обратиться за подтверждением необходимых сведений в таможенный орган, в регионе деятельности которого заявитель состоит на учете в налоговом органе.

Приглашаем на Курсы и Семинары из цикла “ВЭД для Бухгалтера”:

1. Семинар о ВЭД. Как организовать внешнеэкономическую деятельность? (код программы VTD-S01);

2. Внешнеторговый контракт, документация (семинар) (код программы VTD-S02);

3. Валютный контроль – минимизация рисков исполнения контрактов (семинар) (код программы VTD-S04);

4. Таможенная стоимость. Судебная практика по таможенным спорам. Разбор наиболее сложных практических вопросов (семинар) (код программы TDL-S03);

5. ВЭД для бухгалтера. Бухгалтерский учёт ВЭД и валютных операций (код программы BGL-K01);

6. Бухгалтерский и налоговый учёт международных и внутренних перевозок (код программы BGL-K02);

7. ТН ВЭД в налоговом учёте, для таможни, сертификации и маркировки товаров (код программы BGL-K03).

8. Статистическое декларирование в ЕАЭС (код программы BGL-S02).

Звоните или пишите нам, будем рады Вашим обращениям!

Формы обучения: дневные и вечерние группы, группа выходного дня, индивидуальное обучение и дистанционно в формате вэбинар.

Для записи в группу, получения договора и счёта отправьте заявку или позвоните:

Место проведения занятий: Наб. Канала Грибоедова д. 19 (м. Невский проспект, м. Гостиный двор, м. Адмиралтейская), С.-Петербург

Запись и доп.инфо: +7 981 145 13 68 (whatsapp, telegram, skype, viber)

Ссылка на Академию ВЭД и Логистики «СФЕРА»© обязательна http://sferaved.ru

Как отправить отчет в Росстат в электронном виде организациям, ИП и субъектам МСП

Через систему сбора отчетности

Через офлайн-модуль Росстата

По электронной почте

Через Госуслуги

По ЭДО

Кто относится к субъектам МСП

Какие отчеты нужно сдавать в Росстат субъектам МСП

Если кратко

С 1 января 2022 года субъекты малого и среднего предпринимательства (МСП) должны сдавать отчеты в Росстат в электронном виде. О том, кто является субъектом МСП, какие отчеты нужно сдавать и как это можно сделать — в статье.

Через систему сбора отчетности

Система сбора отчетности — онлайн-сервис Росстата. Чтобы зарегистрироваться в системе, заполните анкету. Когда данные пройдут проверку, на почту придет письмо с паролем для входа. Логином будет ваш ОКПО, указанный в заявке.

Любой отчет нужно подписывать квалифицированной электронной подписью. Чтобы она корректно работала, настройте браузер.

|

Браузер |

Что нужно сделать |

|

Internet Explorer версии 9.0 и новее |

Подробная инструкция в статье |

|

Google Chrome версии 42 и новее |

Установите расширение |

|

Opera версии 33 и новее |

Установите расширение и плагин |

|

Mozilla Firefox любой версии |

Установите расширение |

Электронные подписи для любых задач

В комплекте сертификат, сертифицированный токен и лицензия КриптоПро — все, что нужно для работы

Заказать подпись

Если ваш компьютер работает на Windows XP, установите корневые сертификаты в список доверенных. Скачать сертификаты можно по ссылке. Инструкция по установке корневых сертификатов — в статье. Для более новых версий Windows это не требуется.

Через офлайн-модуль Росстата

У офлайн-модуля тот же функционал, что и у онлайн-системы сбора отчетности. Только для заполнения отчета не нужен постоянный доступ в интернет. Вы можете внести данные в форму офлайн. Но чтобы отправить отчет в госорган, нужно подключение к интернету.

Как отправить отчет в Росстат через офлайн-модуль:

- Установите на компьютер платформу NET Framework версии 2.0 и выше.

- Скачайте офлайн-модуль.

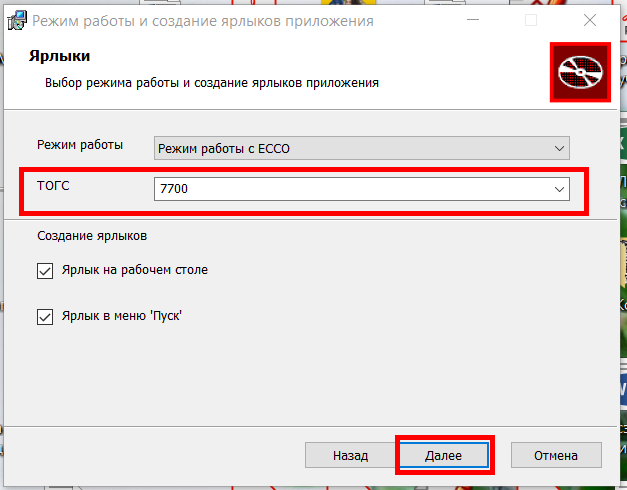

- Установите офлайн-модуль на компьютер. На последнем шаге нужно ввести номер Территориального органа государственной статистики. Для Москвы — 7700.

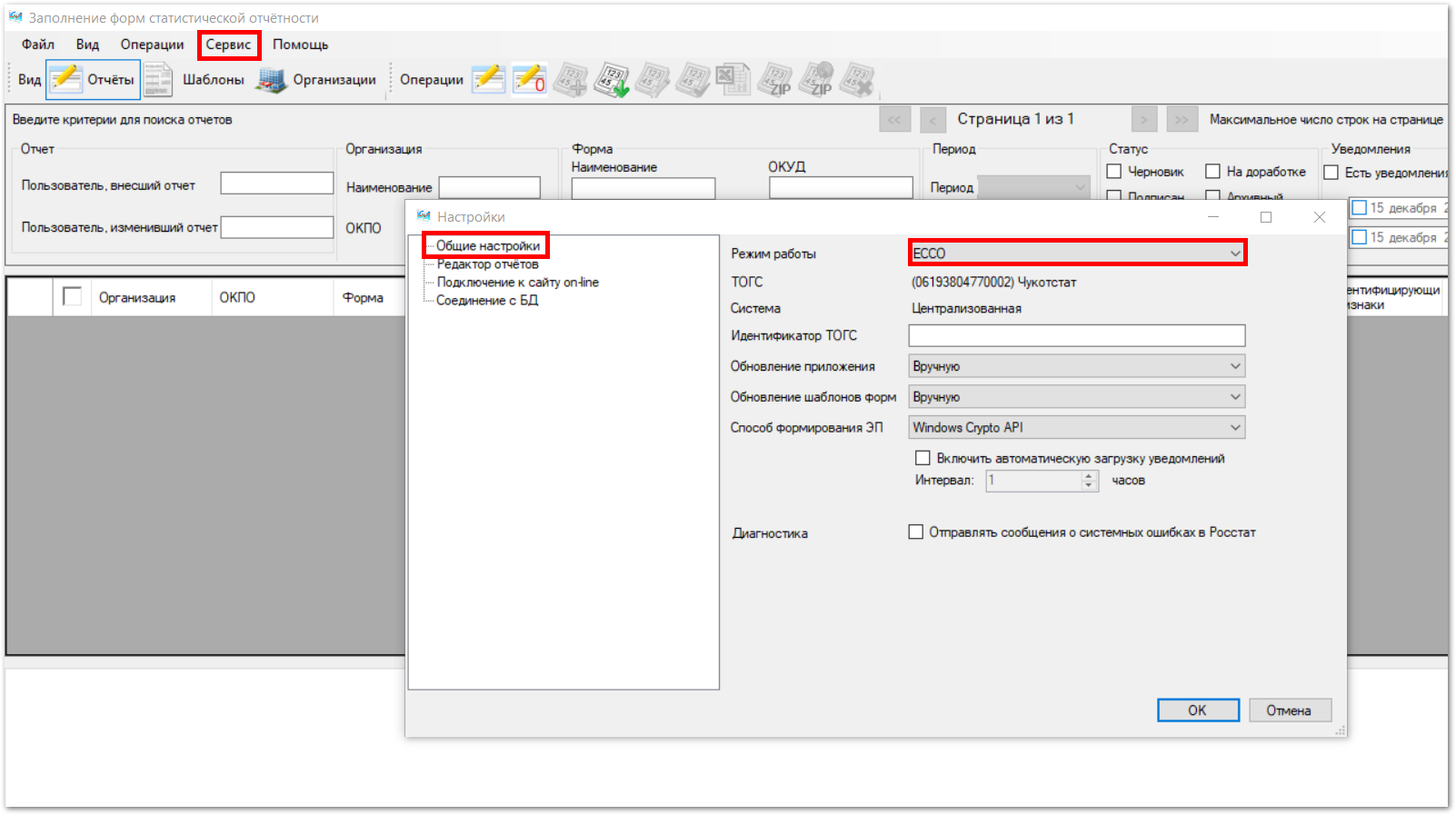

- Зайдите во вкладку «Сервис» и выберите пункт «Настройки». Убедитесь, что в графе «Режим работы» выбран режим ECCO. В таком случае вы сможете использовать полный функционал офлайн-модуля.

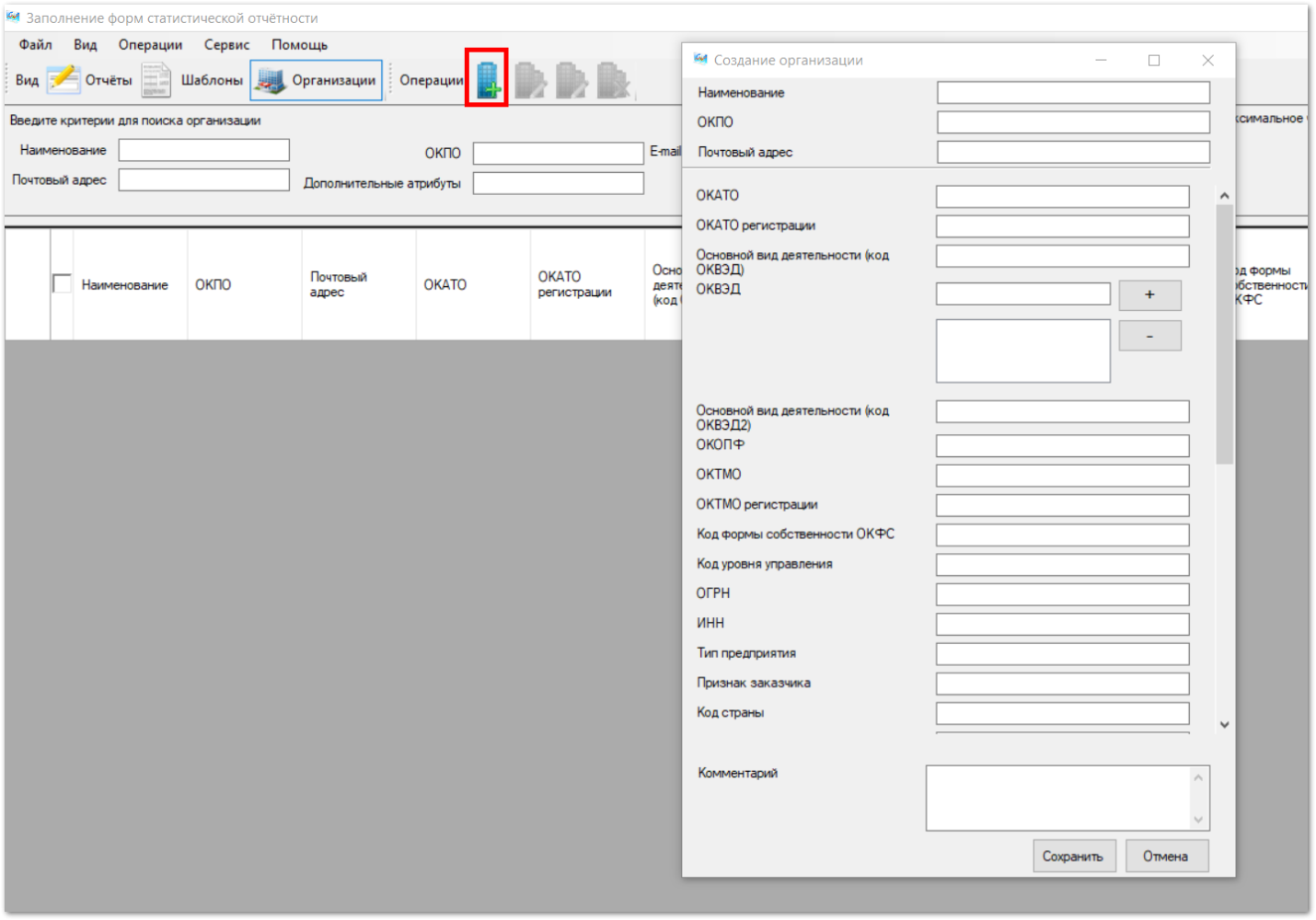

- Кликните на синий значок вверху экрана и заполните данные об организации, за которую вы будете сдавать отчет

- Создайте отчет по шаблону и отправьте его в Росстат. На этом этапе понадобится подключение к интернету и логин и пароль для системы сбора отчетности.

По электронной почте

Чтобы сдать отчет в Росстат по электронной почте, нужно зарегистрироваться в системе сбора отчетности и иметь электронную подпись.

- Скачайте нужную форму отчета с сайта Росстата и заполните ее на компьютере.

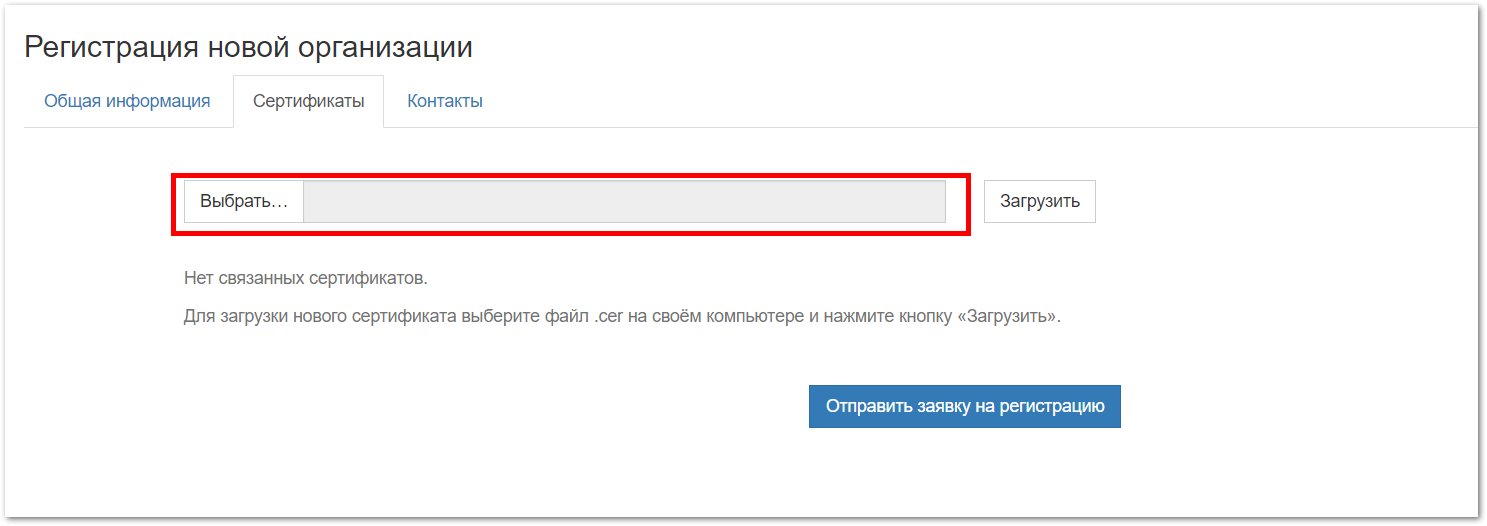

- Убедитесь, что сертификат электронной подписи, которой вы будете подписывать документ, загружен в онлайн-модуль Росстата. Обычно это сертификат, который вы выбрали при регистрации в онлайн-модуле.

- Подпишите документ электронной подписью и отправьте его на почту websbor-report@gks.ru.

Через Госуслуги

В 2021 году субъекты МСП должны были участвовать в экономической переписи. Ее проводит Росстат один раз в пять лет. Для удобства передать данные о бизнесе можно было через Госуслуги. Скорее всего, для следующей переписи такой способ тоже будет работать. Поэтому настройте заранее учетную запись.

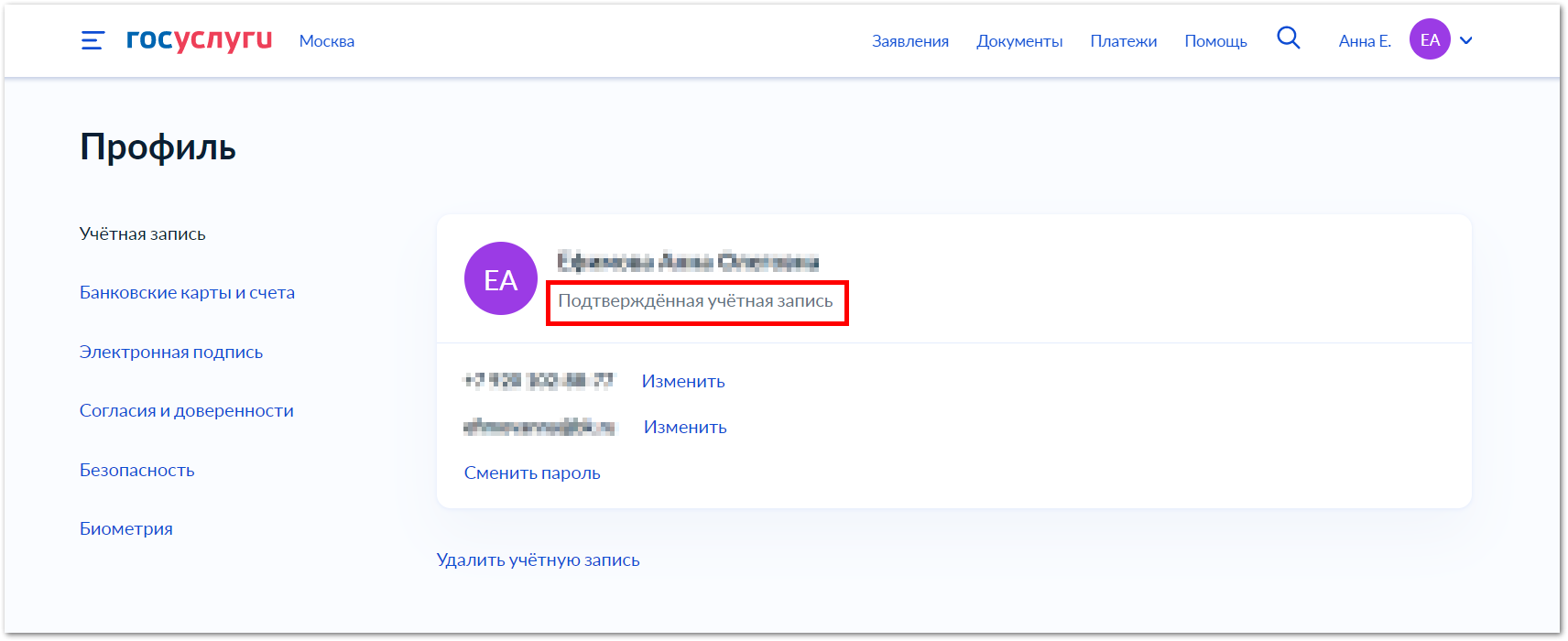

- Войдите в личный кабинет Госуслуг. Важно, чтобы ваша учетная запись была подтверждена. Чтобы проверить это, зайдите в раздел «Профиль».

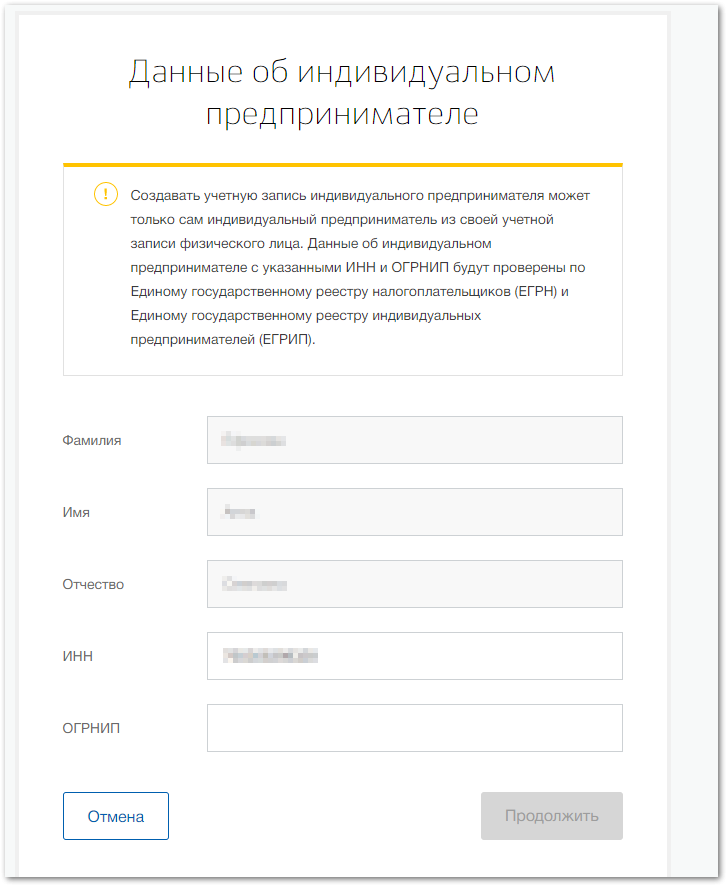

- Создайте учетную запись предпринимателя или организации, если у вас ее нет.

Чтобы создать учетную запись, заполните анкету. Часть данных автоматически подтянется из вашего личного кабинета. Когда данные пройдут проверку, вам придет уведомление на электронную почту.

- Найдите услугу на сайте, заполните форму и отправьте данные в Росстат.

- Если вы правильно заполнили форму, вам придет уведомление, что отчет принят.

По ЭДО

В системы ЭДО обычно уже загружены все федеральные шаблоны, разработанные Росстатом. Вам нужно только внести данные и отправить отчет в госорган. После этого вы получите извещение о получении отчета. Когда Росстат проверит данные, вам придет протокол проверки. Если в отчете найдут ошибки, нужно их исправить и отправить форму повторно.

Кто относится к субъектам МСП

Субъектом МСП может быть ООО, АО, товарищество, партнерство, кооператив, КФХ и ИП. Все организации должны соответствовать критериям.

|

Критерий |

Показатель |

|

Структура уставного или складочного капитала |

|

|

Средняя численность работников за предыдущий календарный год |

Среднее предприятие — от 101 до 250 человек |

|

Малое предприятие — до 100 человек |

|

|

Микропредприятие — до 15 человек |

|

|

Годовой доход от предпринимательской деятельности |

Среднее предприятие — не более 2 млрд руб. |

|

Малое предприятие — не более 800 млн руб. |

|

|

Микропредприятие — не более 120 млн руб. |

Критерии и исключения подробно расписаны в Федеральном законе «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ

Налоговая служба ведет Единый реестр субъектов малого и среднего предпринимательства. ФНС России может сама добавить организацию в реестр, если она соответствует критериям. Если вы — субъект МСП, но данных о вас нет в реестре, отправьте запрос на включение на сайте Единого реестра.

Какие отчеты нужно сдавать в Росстат субъектам МСП

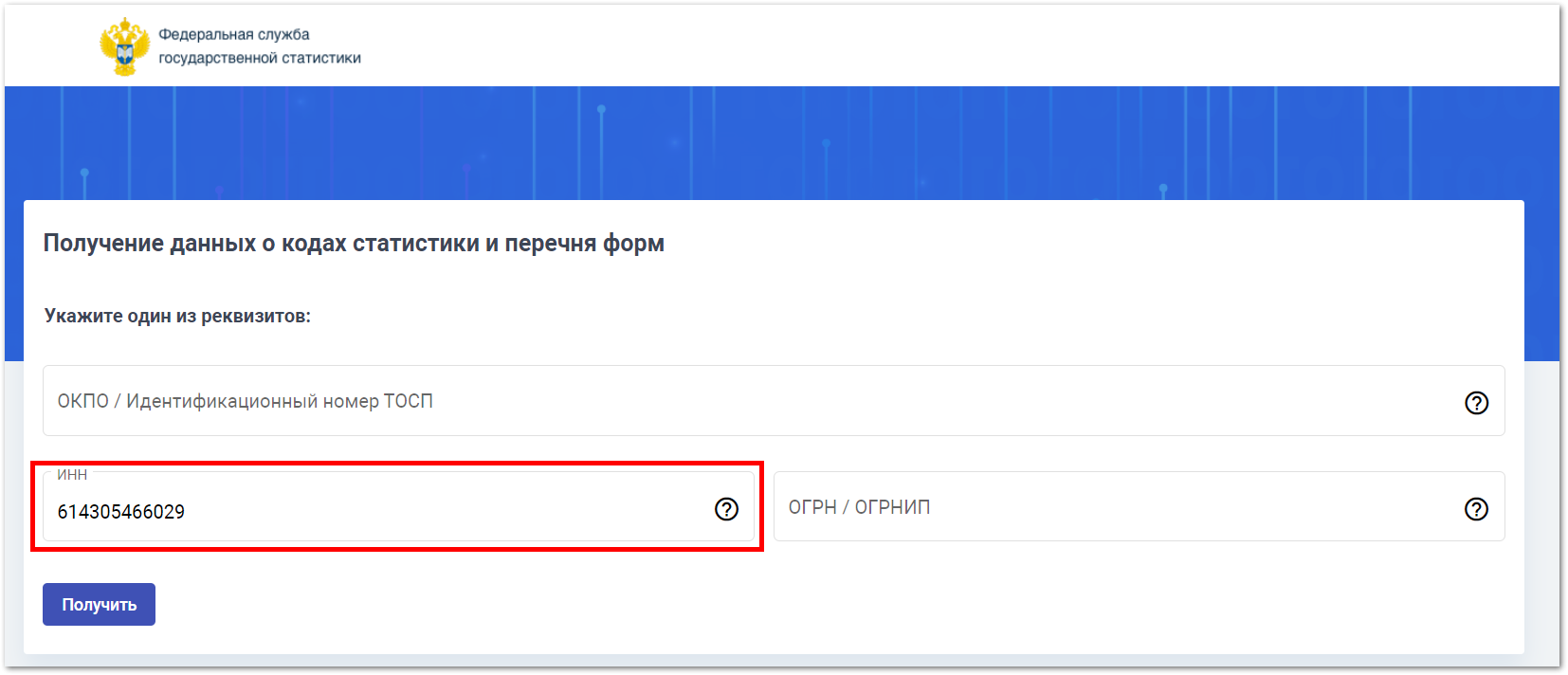

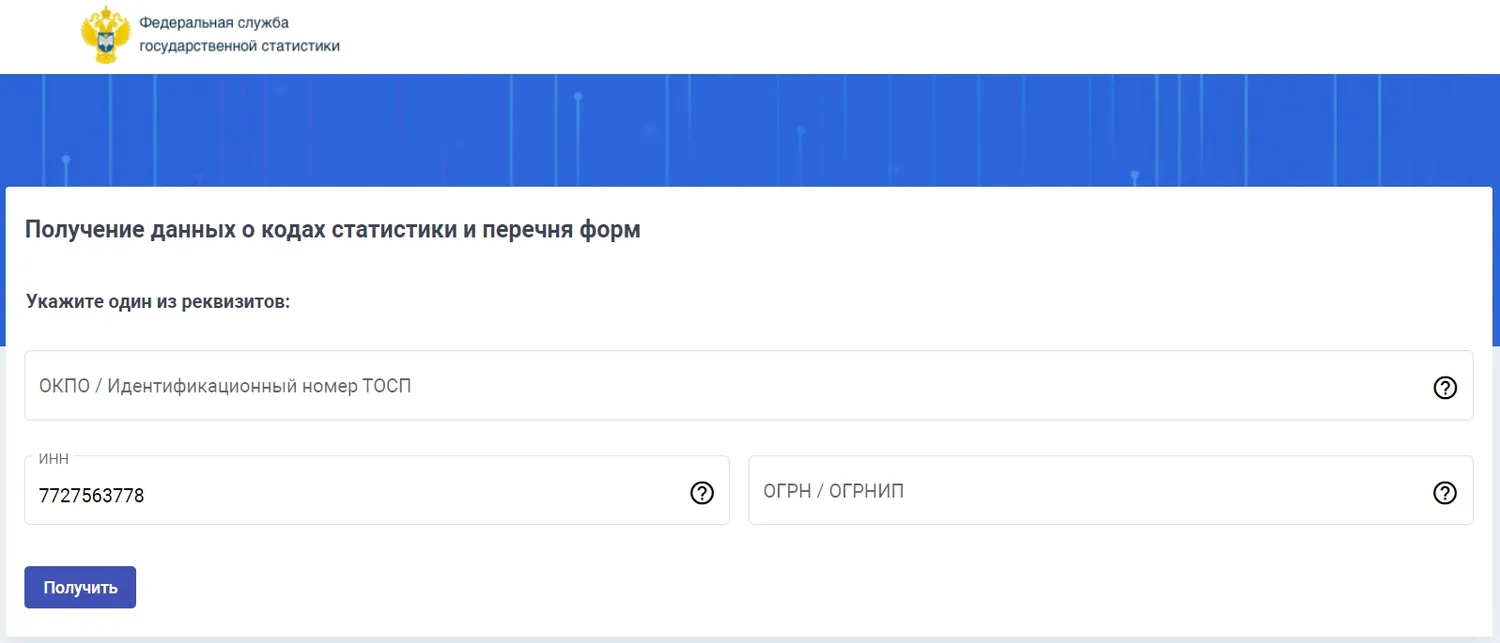

Чтобы узнать, какие отчеты и когда нужно сдавать в Росстат, воспользуйтесь специальным сервисом.

- Заполните форму. Достаточно ввести данные в любую строку

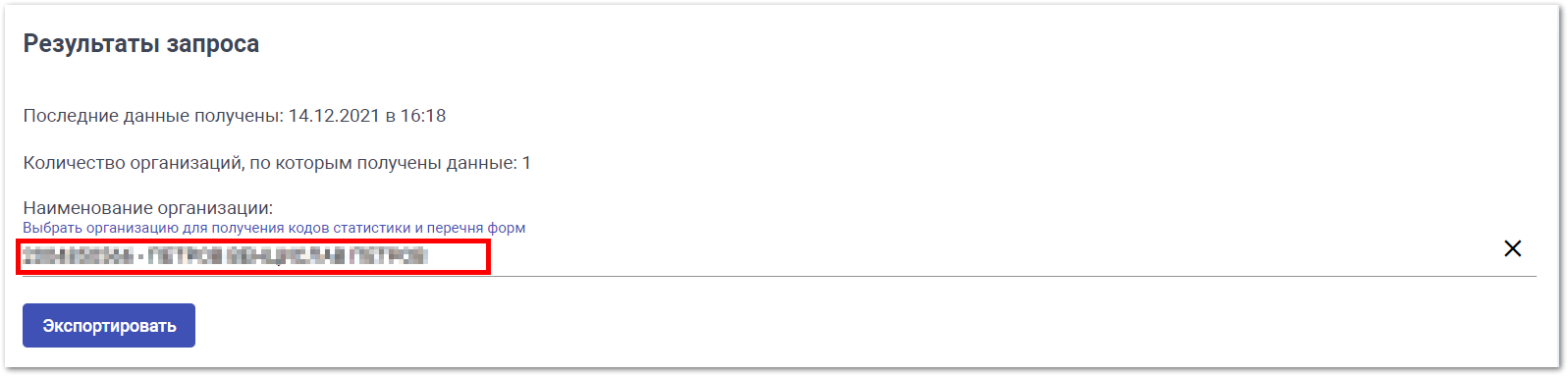

- Убедитесь, что подгрузились ваши данные

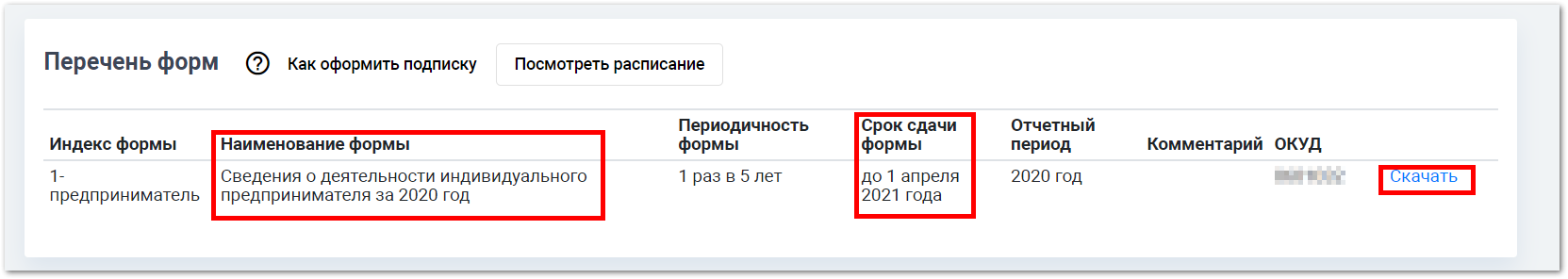

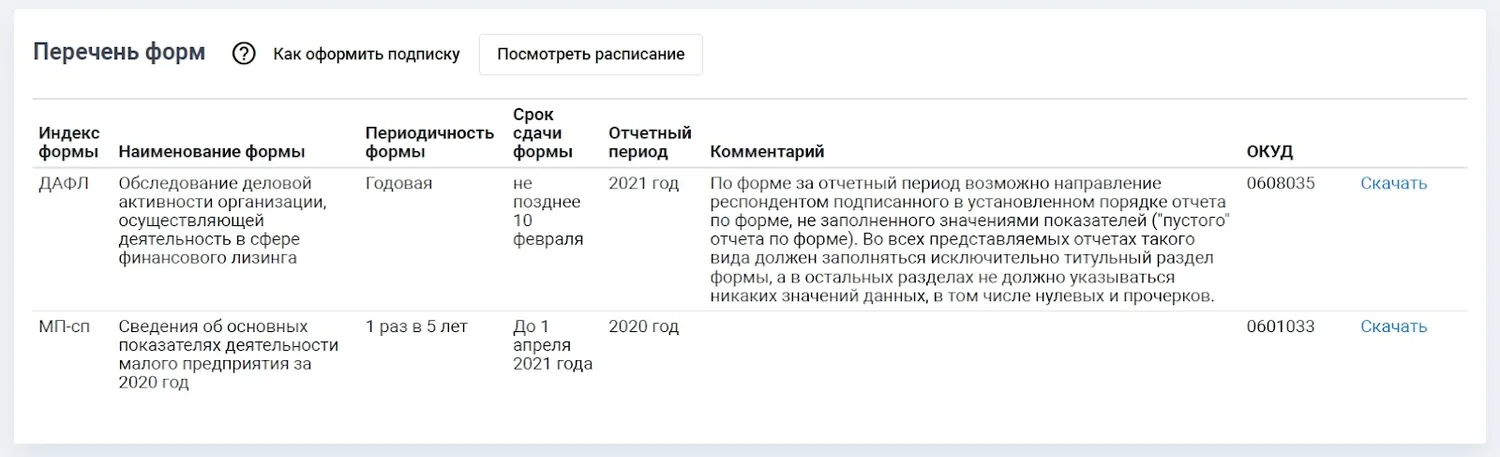

- В конце страницы появится печень форм, которые нужно направить в Росстат. Там же будет указан срок сдачи отчета и форма в формате XML.

Если кратко

- Чтобы получить статус субъекта МСП, бизнес должен соответствовать критериям.

- Чтобы узнать, какие отчеты можно сдавать в Росстат, используйте специальный сервис.

- Сдать отчет в Росстат в электронном виде можно через онлайн-сервис госоргана, офлайн-модуль, электронную почту и ЭДО.

- Раз в пять лет Росстат проводит экономическую перепись малого и среднего бизнеса. Загрузить данные можно через Госуслуги.

Материал актуален на 10.01.2022

Кто сдаёт статистическую отчётность

Отчитываться приходится всем организациям и индивидуальным предпринимателям, но крупному бизнесу чаще и больше. Средний и малый бизнес проверяют выборочно.

Росстат периодически формирует выборку по малому бизнесу, и если вы в неё попадёте, пришлёт требование по адресу регистрации ИП или организации. Можно и самостоятельно на сайте Росстата проверить, надо ли вам сдавать статистическую отчётность, и какую. Перейдите по ссылке, введите свои данные и нажмите «Получить». Информацию по каждому обособленному подразделению проверяйте отдельно от головной компании, потому что есть формы, которые заполняются по каждому подразделению отдельно и по организации без них.

После того как система выдаст результаты запроса прокрутите страницу вниз до конца. Там увидите формы, которые надо сдавать: название отчета, сроки сдачи. Там же можно скачать бланк формы для заполнения.

Если увидите надпись «Не найдены формы статистической отчётности», значит пока вам ничего не надо сдавать. Но на практике можно столкнуться с тем, что система не выдала никаких отчётов, а через какое-то время они появились, но предприниматель об этом не знал, и в результате пришло письмо со штрафом. Чтобы не было таких ситуаций, рекомендуем проверять сайт ежемесячно.

Раз в пять лет Росстат проводит сплошную перепись субъектов малого и среднего бизнеса, и тогда отчитываться должны все. Последнее сплошное наблюдение было в 2021 году, следующее будет в 2026 году. При сплошном наблюдении все предприниматели должны заполнить анкету и сдать формы № МП-сп или № 1-предприниматель.

Вы можете узнать, надо ли вам участвовать в переписи, по той же ссылке, где смотрели формы. Если в перечне помимо основных форм будут ещё формы № МП-сп или № 1-предприниматель, значит вы участник переписи.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Какие формы надо сдавать в Росстат

Всего форм более двухсот, но каждая компания и ИП заполняют свои отчёты. Перечень форм зависит от вида деятельности и размера бизнеса. Например, среднему бизнесу по производству мебели в 2022 году надо сдать 24 формы. Вот некоторые из них.

Единоразово за 2021 год:

- 4-ТЭР «Сведения об использовании топливно-энергетических ресурсов»;

- 12-Ф «Сведения об использовании денежных средств»;

- 1-натура БМ «Сведения о производстве, отгрузке продукции и балансе производственных мощностей»;

- 1-предприятие «Основные сведения о деятельности организации»;

- 1-Т «Сведения о состоянии условий труда и компенсациях на работах с вредными и (или) опасными условиями труда»;

- 11 (0602001) «Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов»;

- 7-травматизм «Сведения о травматизме на производстве и профессиональных заболеваниях»;

Ежеквартально:

- 5-З «Сведения о затратах на производство и продажу продукции (товаров, работ, услуг)»;

- П-4 (НЗ) «Сведения о неполной занятости и движении работников»;

- ежемесячно:

- 1-цены производителей «Сведения о ценах производителей промышленных товаров (услуг)»;

- 3-Ф «Сведения о просроченной задолженности по заработной плате»;

- П-4 «Сведения о численности и заработной плате работников»

А малому бизнесу в сфере розничной торговли, который попал в выборку, придётся сдавать всего 2 отчёта каждый квартал:

- 3-торг (ПМ) «Сведения об обороте розничной торговли малого предприятия»;

- ПМ «Сведения об основных показателях деятельности малого предприятия».

При этом если по какой-то из форм у вас отсутствуют показатели, отчёт всё равно надо сдавать — нулевой. Полный перечень форм, которые надо сдавать именно вам, можно узнать на сайте Росстата.

В каком виде сдавать статистическую отчётность

С января 2022 года все без исключения сдают статистическую отчётность в электронном виде с ЭЦП. Порядок предоставления данных в электронной форме определяется постановлением Правительства Российской Федерации от 18 августа 2008 г. № 620.

Для заполнения отчётов и передачи их в электронном виде есть offline-модуль, который можно скачать на сайте Росстата. Чтобы пользоваться модулем, надо зарегистрироваться в системе WEB-сбора и иметь свою учётную запись. Для этого в территориальном Росстате нужно оформить заявку на предоставление отчётности в электронном виде. К заявке приложить сертификат электронной подписи, чтобы статистика при получении отчётности смогла проверить достоверность ЭЦП.

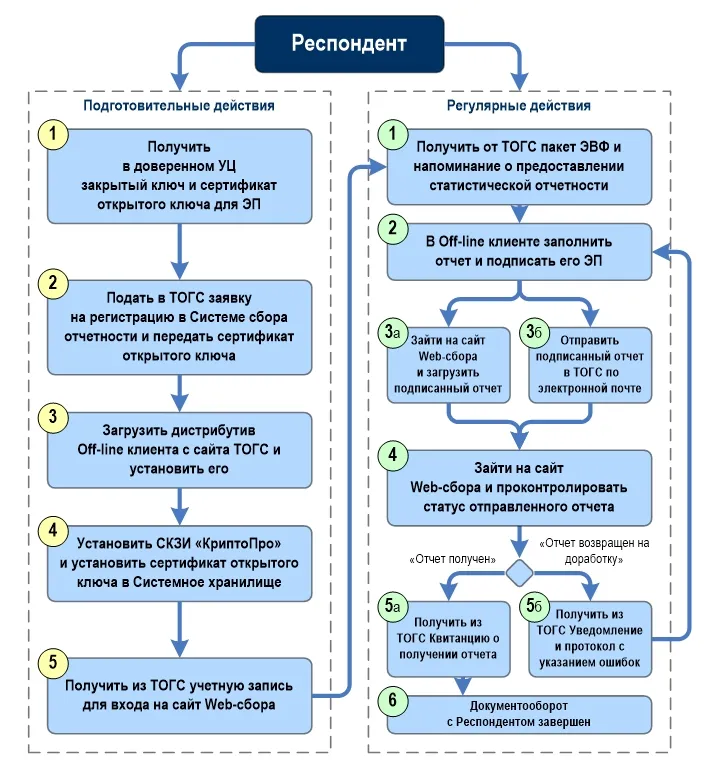

Схематично порядок действий по установке и использованию модуля в инструкции Росстата представлен так:

Подробная инструкция по использованию модуля и сдачи отчётности изложена в руководстве пользователя, которую можно скачать на форуме взаимодействия с пользователями.

Сроки сдачи статистической отчётности

Сроки сдачи указаны в каждой конкретной форме. Обычно это диапазон дат, а не конкретное число. Например, форму № 5-З «Сведения о затратах на производство и продажу продукции (товаров, работ, услуг) сдают большинство организаций, которые что-то производят или продают. Форма квартальная. Отчётные периоды — квартал, полугодие, 9 месяцев. Годовой формы нет. Диапазон для представления этого отчета в Росстат — с 1 по 30 число месяца, следующего за отчётным периодом.

Следовательно, в 2022 году сроки такие:

- за 1 квартал — с 1 апреля по 30 апреля 2022 года;

- за полугодие — с 1 июля по 30 июля 2022 года;

- за 9 месяцев — с 1 октября по 30 октября 2022 года.

Что будет, если не сдать статистическую отчётность

Если не сдать хотя бы один отчёт, Росстат составит протокол об административном правонарушении по статье 13.19 КоАП РФ и назначит штраф:

- на ИП или руководителя компании от 10 000 до 20 000 рублей;

- на организацию от 20 000 до 70 000 рублей.

За повторные случаи штрафы больше:

- на ИП или руководителя компании от 30 000 до 50 000 рублей;

- на компанию от 100 000 до 150 000 рублей.

Регулярно проверяйте сайт Росстата по своему ИНН, чтобы не пропустить какую-нибудь форму.

Как исправить ошибки в статистической отчётности

После того, как отправили отчёт в Росстат, вы можете обнаружить в нём ошибки. Чтобы их исправить, надо направить уточнённую форму и составить пояснительную записку с описанием причины ошибки.

Ошибки может найти и Росстат. При получении отчётности специалисты делают арифметический контроль. Сверяют показатели между собой внутри отчёта и сравнивают с отчётами предыдущих периодов. Если обнаружат ошибки, направят вам уведомление. Поэтому важно перед отправкой проверять отчёт на контрольные соотношения. Они прописаны в описании заполнения формы.

На исправление ошибок даётся 3 дня со дня получения уведомления или с момента, когда вы обнаружите ошибки самостоятельно.

Если нарушите трёхдневный срок или совсем не представите уточненный отчёт, Росстат вправе назначить за это штраф по статье 13.19 КоАП РФ. Правда в письме от 24.04.2019 № СЕ-04-4/55 СМИ Росстат указал, что рассматривает каждый случай нарушения в индивидуальном порядке. Возможно наказания и не будет, если ошибки были допущены по уважительным причинам.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг