Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Диверсификация поможет уменьшить потери, когда некоторые бумаги падают, и получить выгоду от разных инструментов. Рассказываем, что это и как ее можно использовать. А эксперты составили для нас примеры портфелей

В этой статье вы узнаете:

-

Что такое диверсификация

-

Стратегии диверсификации

-

Примеры портфеля

-

Ключевые советы

Что такое диверсификация

Диверсификация

— это широкое понятие. Например, оно может означать расширение ассортимента выпускаемой продукции и услуг, освоение компанией новых для себя отраслей, чтобы повысить эффективность производства и получить выгоду. В этом тексте мы поговорим про диверсификацию в инвестициях.

Диверсификация инвестиций — это распределение средств в портфеле между разными группами активов (акциями, облигациями и другими инструментами), чтобы снизить риски.

Инвестиционный портфель — это набор активов, который собрали таким образом, чтобы доход от них соответствовал целям инвестора. В него могут входить любые активы, которые приносят доход. Это не только инструменты фондового рынка — акции, облигации, паи биржевых фондов, опционы, фьючерсы. Можно включить в портфель драгоценные металлы, валюты разных стран, банковские вклады и недвижимость.

Суть диверсификации в инвестициях

Современная портфельная теория — это метод выбора активов, цель которого — получить максимальный доход с минимальным риском. У ее истоков стоит американский экономист, лауреат Нобелевской премии Гарри Марковиц. В 1952 году он выпустил статью под названием «Выбор портфеля».

Чтобы получить более высокую доходность, нужно выбирать

инвестиции

с большим риском. Их стоимость может как резко вырасти, так и сильно упасть. Однако вы можете и не хотеть вкладывать деньги в подобные бумаги. Все зависит от того, насколько вы готовы рисковать.

Согласно современной портфельной теории, управлять риском можно с помощью диверсификации. Если объединить высокорискованные типы активов с другими, то получится сбалансированный портфель. Общий риск будет ниже, чем у отдельных инструментов. Например, вместо того, чтобы покупать только акции, можно объединить их с

облигациями

.

Теория предполагает, что нужно подбирать активы, которые мало или вообще не коррелируют между собой, то есть в одной и той же ситуации ведут себя по-разному. Допустим, цена одних бумаг увеличивается вместе с ростом цен на нефть, а других — наоборот, падает. Так инвестор может защитить себя от

волатильности

на рынке и значительных потерь, потому что прибыль по одной бумаге будет компенсировать убыток по другой.

Ребелансировка портфеля поможет сохранять уровень риска в долгосрочной перспективе. Например, изначально по стоимости акции занимали в вашем портфеле 70%, а облигации — 30%. Но некоторые акции выросли в цене, и теперь они занимают 80%, а долговые бумаги — 20%. Чтобы вернуть портфель к первоначальному состоянию, нужно его ребаласировать. Например, продать часть акций, которые выросли в цене, и реинвестировать полученные средства, либо докупить облигации.

Плюсы и минусы диверсификации

Плюсы:

-

Снижение общего уровня риска, то есть вероятности того, что вы потеряете значительную сумму денег. Диверсификация снижает специфический риск, связанный с конкретной компанией. Если одни акции в портфеле падают, то другие могут расти и уменьшать потери;

-

Возможность инвестировать часть средств в потенциально доходные, но рискованные активы, в которые вы бы не стали вкладывать все средства. В диверсифицированном портфеле они не повысят общий уровень риска;

-

Защита от волатильности на рынке, то есть когда цены на бумаги сильно меняются, скачут то вверх, то вниз;

-

В долгосрочной перспективе диверсифицированный портфель может помочь повысить общую доходность.

Минусы:

-

Диверсификация не защищает от системных рисков, то есть тех, которые влияют на все

ценные бумаги

. Это риск краха всей финансовой системы. Например, когда один банк не смог выполнить свои обязательства и объявил дефолт, и вслед за ним пошел каскад других

дефолтов

; -

Чем больше активов в портфеле, тем сложнее им управлять. Для этого понадобится много времени;

-

Чем больше вы покупаете и продаете различных активов, тем больше комиссий вы платите. Чрезмерная диверсификация также может уменьшить доходность. Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов;

-

Защищая от рисков и убытков, диверсификация ограничивает возможности заработать в краткосрочной перспективе. Например, вы вложили в акции пяти компаний по ₽20 тыс., всего — ₽100 тыс. Бумаги одной компании выросли на 50%, и первоначальная сумма вложений увеличилась с ₽20 тыс. до ₽30 тыс. В итоге вы заработали на разнице ₽10 тыс., но если бы вложили все средства в эти акции, то получили бы прибыль в ₽50 тыс.

Фото: Spencer Platt / Getty Images

Стратегии диверсификации для инвесторов

Разбить по активам

Диверсифицировать ваш портфель по активам нужно для того, чтобы в периоды

стагнации

или падения экономики ваш портфель не проседал слишком сильно. Акции, облигации, депозиты, фонды — это основные инструменты, которые подойдут тем, кто знаком с фондовым рынком относительно недавно. В них вы сможете разобраться достаточно быстро, чтобы заработать, а не потерять деньги.

Также можно отметить контракты на поставку товаров, то есть фьючерсы. Однако это уже более рискованный и непредсказуемый инструмент, который подойдет более опытным инвесторам. Если вы не понимаете, как работает инструмент — лучше в него не инвестировать.

Акции — это самая доходная часть портфеля. Доход с акций получают двумя путями — в виде дивидендов и за счет роста цены. Акции будут расти, когда растет экономика, особенно после мирового финансового кризиса. Когда весь рынок падает, можно купить много хороших компаний по сниженной цене. Но нужно быть внимательным и уверенным в бизнесе компании, прежде чем покупать ее бумаги.

«Тут главное — избегать соблазна покупать за бесценок акции третьего эшелона, котировки которых снизились в цене в несколько раз, но при этом долговая нагрузка с каждым годом растет, финансовая стабильность вызывает большие вопросы, а что такое

дивиденды

, акционеры даже и не знают. Жадность в этом деле до хорошего не доведет. Март 2020 года — яркое тому доказательство», — предупреждает автор телеграм-канала «Инвестируй или проиграешь» Юрий Козлов.

Фонды (ETF) — это доходность и умеренный риск. Если вам не хочется или нет времени разбираться с бизнесом каждой конкретной компании, то можете вложиться в фонды или индекс. В ETF входят сразу несколько компаний из одной отрасли. И когда вы покупаете долю в фонде, вы как бы покупаете сразу несколько компаний. В отличие от фонда, кусочек индекса купить не получится. Потому что индекс только следит за поведением бумаг. Но можно купить ETF, в который входят компании из индекса.

Облигации и депозиты — это защитная часть портфеля. Когда все акции просели из-за пандемии коронавируса многие инвесторы начали продавать свои облигации, чтобы купить акции. С одной стороны — это имеет смысл, потому во время таких потрясений на акциях можно заработать больше. С другой стороны, совсем избавляться от облигаций не стоит, ведь на рынке может случиться «второе дно» или начаться стагнация.

В такое время как раз подойдут облигации. Они будут приносить стабильный доход. В этом случае также можно использовать депозиты. Однако у них зачастую доходность ниже облигаций. Оба эти инструмента — консервативные и не принесут таких больших доходностей, как акции. Но зато они помогут защитить ваш портфель от сильной волатильности.

Облигации не совсем однородны, в том числе по своим защитным свойствам. Они бывают государственные, корпоративные и муниципальные. Государственные выпускает Министерство финансов (ОФЗ), муниципальные — регионы, корпоративные — компании. Самые надежные из всех — ОФЗ, потому что банкротство целой страны менее вероятно, чем отдельных регионов или компаний.

Частный инвестор, автор блога FinOsnova и соавтор налогового проекта NDFL.guru Александра Янковская считает, что каждому инвестору необходимо иметь облигации: «Облигации обязательно должны быть в портфеле. И не высокорисковые, а крепкие корпоративные облигации, ОФЗ или гособлигации США. Перед тем, как покупать акции условного «Газпрома» познакомьтесь с его предложением по облигациям».

Какую долю облигаций в портфеле вам нужно иметь можно посчитать разными способами. В первую очередь это зависит от того, насколько вы готовы к риску. Если хотите свести его к минимуму, то лучше иметь около 50% облигаций в вашем портфеле. Также можно исходить из возраста. Например, если вам 30 лет, то в портфеле должно быть 30% облигаций, если вам 50 лет, соответственно 50% облигаций. Какой способ выбрать — решать вам.

Разбить по секторам

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Почему это важно, опять же хорошо показывает нынешний кризис. Когда одни акции падают, другие наоборот растут. Это создаст баланс в вашем портфеле и позволит потерять как можно меньше доходности или не потерять ее вовсе.

Из-за пандемии, карантина и закрытых границ очень сильно пострадали нефтегазовые компании и авиаотрасль. А вот акции агропромышленных предприятий, нефтехимии и ретейла наоборот выросли. Представьте, что в январе 2020 года в вашем портфеле были одни авиа- и нефтяные компании. 50% «Аэрофлот» и 50% «Роснефти». В таком случае в марте ваш портфель бы рухнул и сильно пострадал, даже несмотря на дивидендные выплаты по акциям этих компаний. Кроме того, некоторые компании временно отказались от выплаты дивидендов из-за финансовых трудностей.

И на иностранном, и на российском фондовом рынке можно выделить следующие основные отрасли в экономике: нефть и газ, телекоммуникации, нефтехимия, электроэнергетика, IT-сектор, металлургия, фармацевтика, финансы и банки, добыча полезных ископаемых, ретейл, строительный сектор, транспорт. Последнюю отрасль можно разбить на автопроизводителей, авиакомпании и морские перевозки.

Не обязательно вкладываться сразу во все отрасли. Выберите те, которые вам нравятся больше всего. Либо те отрасли, в которых вы лучше всего разбираетесь и понимаете, как работает бизнес компаний. Также можно посмотреть на макроэкономические показатели в отдельно взятой стране или в мире. Когда вы уже определились с инструментами, в которые планируете вкладываться, начните искать бумаги в разных секторах.

Юрий Козлов советует постепенно собирать портфель из разных секторов. «Я рекомендую в каждой отрасли найти для себя наиболее перспективные с инвестиционной точки зрения акции компаний, и постепенно наполнять портфель этими бумагами. Выбирать лучше от от одного до трех лучших представителей из каждого сектора», — говорит он.

Как вы будете выбирать и проводить сравнительный анализ среди конкретных компаний — решать вам. «Кому-то пригодятся финансовые

мультипликаторы

, для кого-то подойдет метод дисконтированных денежных потоков, консервативно настроенные долгосрочные инвесторы и вовсе могут ограничиться прогнозом будущих дивидендов», — подводит инвестор.

Фото: Spencer Platt / Getty Images

Разбить по валютам

Следующее правило, о котором не стоит забывать при диверсификации портфеля, — это распределение ваших активов по разным валютам. Например, многие брокеры не позволяют сразу купить акции США за доллары. Сначала вам потребуется купить сами доллары, а потом уже покупать на них бумаги.

«С каждой получки откладывайте 1/10, чтобы купить доллары или евро в любой момент, — советует Александра Янковская. — Так вы не пропустите месяцы, когда курс наиболее выгоден». Благодаря тому, что вы всегда будете покупать понемногу, ваш средний курс окажется выгодным. А значит, и покупка иностранных бумаг в будущем.

Есть еще один важный момент, когда мы говорим про валюту. Он касается российских компаний. Если они есть в вашем портфеле, обратите внимание, в какой валюте компании рассчитываются с поставщиками, платят по долгам, получают выручку и на каком рынке реализуют свою продукцию. Например, кризис и падения рубля легче переносят компании-экспортеры, которые получают выручку в долларах, чем те, которые почти 90% своей продукции реализуют на российском рынке.

«Долларовая диверсификация лишней, как известно, не бывает», — говорит Юрий Козлов. Это относится также и к личным накоплениям. Если вы храните все деньги в рублях, а рубль вдруг резко падает, то часть ваших средств обесценится.

Вне зависимости, какими инструментами вы решили пользоваться, пусть хотя бы часть из них по возможности будет разбита по разным валютам. Если у вас один депозит, то можно разделить его на два — один в рублях, один в долларах. Если вы предпочитаете акции — то пусть часть из них будут иностранными и купленными на валюту.

Разбить по странам

Тут мы как раз переходим к моменту страновой диверсификации. «Если вы начинающий инвестор, то на первых порах можно и нужно сконцентрироваться только на отечественном фондовым рынке. А когда ваш счет достаточно вырастет, вы самостоятельно придете к осознанию, что зарубежные рынки тоже достойны внимания», — предостерегает инвестор.

Но если вы инвестируете в инструменты только одной страны, то политические и экономические риски для ваших бумаг увеличиваются. Особенно, если вы настраиваетесь на долгосрочные инвестиции. Обратите внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты. Если бы у вас было, допустим, $50 млрд, стали бы вы вкладывать все деньги только в Россию?

Однако, слишком глобальная диверсификация может усложнить управление портфелем. Диверсификация не предполагает того, что вам обязательно нужно купить как можно больше разных инструментов, вложиться в десятки стран и компаний. Важнее то, что вы будете понимать, куда инвестируете деньги.

Так или иначе, любая диверсификация будет полезна вашему портфелю. «Делая ставку на разных и лучших лошадей в этой инвестиционной скачке, вы автоматически увеличиваете свои шансы на итоговую победу», — подводит итог Козлов.

Фото: Giulia Marchi / Bloomberg

Примеры диверсификации

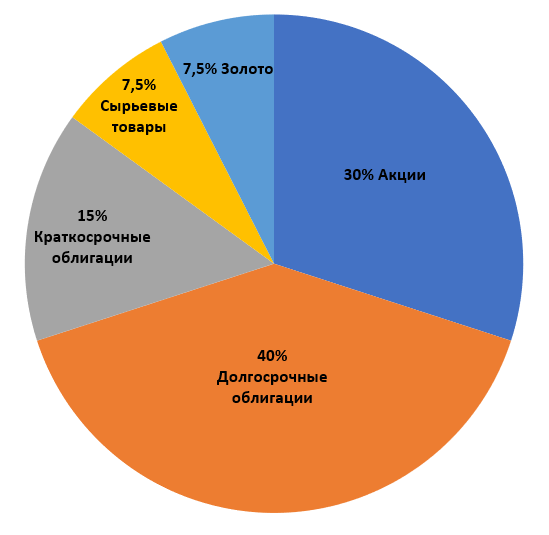

Активы в успешном портфеле должны быть распределены так, чтобы он мог «выдержать любую экономическую бурю и обеспечить стабильную прибыль в долгосрочной перспективе», считает эксперт по фондовому рынку «БКС мир инвестиций» Никита Покровский. Он составил для нас пример диверсифицированного портфля — упрощенную копию всесезонного портфеля знаменитого инвестора Рэя Далио:

-

30% портфеля следует инвестировать в акции США. Тут можно сделать выбор самому, скажем из 20 акций, которые на ваш взгляд могут быть интересны в ближайшие 1-2 года. Или просто купить ETF на широкий рынок вроде

ETF

VTI; -

40% от портфеля вложить в долгосрочные облигации США со сроком погашения более 20 лет. Для покупки долгосрочных облигаций можно приобрести, например, ETF iShares 20+ Year Treasury Bond;

-

15% — в среднесрочные облигации с погашением через 7-10 лет. Несмотря на то, что

ключевая ставка

Банка России в ближайшее время будет расти, в случае сильных снижений на рынке данная часть портфеля должна будет уравновешивать падение широкого рынка акций. ETF IEF iShares подойдет для приобретения среднесрочных облигаций; -

Чтобы добавить в портфель долю товарных рынков можно приобрети ETF SPDR Gold Trust для покупки золота (7,5% от портфеля) и PowerShares DB Commodity Index Tracking Fund (DBC) или ETF iShares Global Materials для приобретения сырьевых товаров (7,5% от портфеля).

Легендарный инвестор

Уоррен Баффет

изобрел инвестиционную стратегию «90/10» для инвестирования пенсионных сбережений своей жены. Портфель с такой стратегией состоит на 90% из ETF с низкой комиссией и на 10% — из краткосрочных государственных облигаций. Аналитик «Финама» Юлия Афанасьева составила для «РБК Инвестиции» пример такого портфеля, но немного изменила его структуру, которая может быть интересна более опытным инвесторам.

«Суть подхода проста: мы имеем полностью обеспеченную позицию по фьючерсам и деньги, не заблокированные гарантийным обеспечением (ГО), выкладываем в облигации с высоким уровнем надежности», — отметила аналитик.

Начать такую стратегию можно с небольших сумм. Например, долгосрочную ставку на рост индекса Мосбиржи можно сделать, имея на счете менее ₽40 тыс., полагает Афанасьева.

-

Фьючерсы на индексы или сырье. Их можно купить сроком погашения на 2-3 года вперед и не заботиться об экспирации. Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз.

-

Облигации. 15-25% суммы у вас заблокируется на ГО при покупке фьючерса, а остальные деньги можно вложить в облигации. Афанасьева считает, что первоначально лучше использовать маржинальные облигации с постоянным или фиксированным доходом, которые помогут пересидеть падение рынка.

Однако если вы не разбираетесь в этих инструментах, лучше подобрать другие активы.

По мнению Георгия Ващенко, начальника управления торговых операций на российском фондовом рынке «Фридом Финанс», идеально, чтобы доля одного инструмента в портфеле не превышала 15%. Всего их может быть 6-8.

Нет необходимости покупать десятки и сотни бумаг, входящих в индекс. Достаточно купить паи паевого инвестиционного фонда (ПИФа) или ETF на соответствующий индекс. На Московской бирже уже больше 70 различных ETF на акции, облигации, инструменты денежного рынка и золото, отметил эксперт. «Стоит поглядывать на статистику активно управляемых фондов, чтобы не связываться с наихудшими», — посоветовал он.

Конкретные параметры портфеля зависят от возможностей и планов инвестора, отметил старший аналитик «Альфа-Капитала» Максим Бирюков. Основные факторы — доли валютных доходов и расходов, планы крупных приобретений, горизонт инвестирования.

«Кроме того, стоит понимать, что наилучшие результаты процесс инвестирования дает при регулярном пополнении портфеля. Причем со временем соотношение инструментов следует менять в зависимости от режима рынка», — считает эксперт.

По его мнению, пример портфеля с умеренным риском выглядит так:

-

70-80% акции — через отраслевые фонды;

-

20-30% облигации — ОФЗ или надежные корпоративные заемщики.

Фото: Steve Pope / Getty Images

Диверсификация портфеля: ключевые советы

-

Выбирайте для своего портфеля разные активы — акции, облигации, депозиты, фонды и другие. Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно;

-

Подберите инструменты в разных секторах экономики. Не обязательно вкладываться во все отрасли, которые только существуют. Подумайте, какие из них вам больше всего интересны, в каких вы больше всего разбираетесь, посмотрите на макроэкономические показатели в отдельно взятой стране или в мире;

-

Выберите от одной до трех лучших компаний из каждого сектора. Решите, как будете их анализировать и сравнивать — по мультипликаторам, дивидендам или другим критериям;

-

Распределите активы по разным валютам. Чтобы не получилось так, что рубль упал и ваши сбережения обесценились. Откладывайте 1/10 зарплаты, чтобы периодически покупать валюту. Если вы будете приобретать ее понемногу, то средний курс будет выгодным. А значит, и покупка иностранных бумаг в будущем;

-

Если вы новичок в инвестициях, то лучше пока что сконцентрироваться на отечественном фондовом рынке. Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски;

-

При выборе иностранных бумаг обращайте внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты;

-

Не выделяйте одному инструменту слишком большую долю портфеля;

-

Чрезмерная, слишком глобальная диверсификация может усложнить управление портфелем. Кроме того, чем больше покупок и продаж, тем больше комиссий вы заплатите;

-

Инвестиции принесут наилучшие результаты при регулярном пополнении портфеля. Не забывайте про его ребалансировку.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Содержание статьи

Показать

Скрыть

Диверсификация — это одно из первых слов, которые слышит любой, кто начинает интересоваться инвестициями. Англоязычный термин diversity буквально переводится как «разнообразие». Это довольно точное определение диверсификации инвестиционного портфеля. Его составляющие в идеале действительно должны быть разнообразными, так как вкладывать все свои деньги в какой-то один актив слишком рискованно. Можно сорвать куш, но гораздо более вероятно остаться ни с чем. Чтобы уменьшить возможные убытки, стоит диверсифицировать свой портфель, то есть вкладывать деньги в разные активы.

Как работает диверсификация портфеля

Диверсификация работает как способ снижения риска. Допустим, у человека есть миллион рублей. На весь миллион он покупает акции какой-нибудь одной компании, а затем оказывается, что цена на них обвалилась на 50%. Соответственно, инвестор теряет 500 000 рублей. Теперь представим, что человек вложил не весь миллион в убыточные акции, а только 200 000 рублей, а остальное распределил, например, между банковским депозитами, облигациями и валютой. При таком сценарии потери от акций составят всего 100 000 рублей, и этот минус может компенсировать доход от вкладов, облигаций и роста валюты. Таким образом, несмотря на крайне неудачную сделку с акциями, инвестор как минимум может ничего не потерять, а как максимум — заработать. Без диверсификации — убыток в полмиллиона, с диверсификацией — он или несущественный, или даже инвестор получает прибыль.

Диверсификация простыми словами — это стратегия распределения ресурсов, в первую очередь позволяющая минимизировать риски убытков.

Разобраться в инвестициях

Но у любой медали есть и оборотная сторона. Диверсификация страхует инвестора от больших потерь, но при этом не дает и получить максимальную прибыль. Вернемся к нашему примеру с миллионом. Предположим, что акции, в которые он был инвестирован, не подешевели, а напротив, подорожали на 50%, то есть инвестор получает плюсом сразу полмиллиона. В случае же с диверсифицированным миллионом акции принесут только 100 000 рублей. Столько же придет от депозитов, облигаций и валюты. Получается, что без диверсификации инвестор заработал бы 500 000 рублей, а с диверсификацией лишь 200 000 рублей.

Плюсы диверсификации

- Защита от больших убытков

- Снижение инвестиционных рисков

- Сбалансированный портфель

- Потенциально более высокая доходность в долгосрочной перспективе

Минусы диверсификации

- Ограничение возможной прибыли

- Сложность в управлении при большом количестве инструментов

Работает ли диверсификация для инвестора в 2022 году

2022 год нагляднее некуда показал для инвесторов, зачем нужна диверсификация активов. Тот, кто держал, к примеру, все свои сбережения в долларах в банке или вложился исключительно в еврооблигации или в расчете на рекордные дивиденды закупился акциями «Газпрома», наверняка оказался недоволен выбранной инвестиционной моностратегией.

После февраля ситуация на российском фондовом и валютном рынках кардинально изменилась, строить прогнозы стало сложнее, полностью застраховаться от убытков было нельзя. Однако в лучшем положении оказались те инвесторы, которые не держали все яйца в одной корзине. По большинству активов было обвальное падение, но были и неплохие возможности для заработка.

УЗНАТЬ БОЛЬШЕ ПРО ИНВЕСТИЦИИ

К примеру, нефть с февраля к середине июня подорожала с 90 долларов за баррель Brent до 125 долларов, так что, купив фьючерсы на черное золото, можно было получить прибыль почти в 40%. Или другой пример. В марте можно было открыть долгосрочные депозиты под фантастические 20–25% годовых и получать гарантированную доходность без риска. На рынке акций также можно было найти растущие истории. Например, котировки «Русгидро» после февральско-мартовского обвала затем выросли, заработать на этом можно было больше 30%.

У обладателей диверсифицированных портфелей даже при сверхжестком кризисе больше возможностей для заработка и компенсации потерь, чем у тех, кто не считает нужным распределять инвестиции по разным активам.

Виды диверсификации

1. По видам активов

Наиболее распространенный способ диверсификации. Инвестор вкладывает деньги в инструменты, относящиеся к разным финансовым рынкам: в акции, облигации, фьючерсы, опционы, биржевые фонды, структурные продукты, валюту, криптовалюту, депозиты, драгоценные металлы, недвижимость, инвестиционное страхование. Суть в том, что пока один вид активов может падать, другой может, напротив, дорожать. К примеру, когда на мировом рынке растет курс доллара, как правило, падают котировки золота, и наоборот. Или когда ставки по вкладам становятся малопривлекательными, начинает дорожать недвижимость. Диверсификация вложений по разным видам активов позволяет делать своеобразные страховые стратегии.

2. По секторам экономики

Диверсификация портфеля обязательно должна проводиться с учетом специфики конкретных секторов экономики. Есть защитные и циклические сектора. В новых технологичных секторах преобладают акции роста, в более традиционных сыграет дивидендная история. Также важна геополитическая обстановка и макроэкономическая конъюнктура.

Акции гонконгских компаний в России торгуются уже месяц. Первые итоги и прогнозы на будущее

К примеру, основной санкционный удар пока пришелся на российский банковский сектор. Поэтому акции российских банков сейчас находятся под большим давлением. При этом санкционные ограничения привели к взлету цен на нефть и газ, соответственно, нефтегазовые компании получают дополнительную прибыль. Из-за все тех же санкций сейчас выигрывают компании, чей бизнес ориентирован на внутренний спрос. Все эти факторы и нужно учитывать при секторальной диверсификации, то есть не покупать бумаги компаний только из какого-то одного сектора экономики, а вкладываться в эмитентов из разных отраслей.

3. Внутри одного класса активов

После того как произведена диверсификация по видам активов, можно переходить на следующий уровень — к диверсификации в рамках конкретного актива. Допустим, инвестор решил вложиться в акции, тогда нужно будет определиться, акции скольких компаний он будет покупать — двух, трех или сразу тридцати. Общепринятым правилом считается, что на бумаги одной компании не должно приходиться больше 5% всего портфеля акций. При таком весе получается, что акции больше 20 эмитентов покупать не стоит. Такой подход почти полностью устраняет несистемные риски.

4. По странам

Диверсифицированность по странам снижает риски, присущие конкретной стране. К тому же она позволяет сделать диверсифицированный портфель по валютам. Суть в том, что в разных странах разные инвестиционные возможности и текущее состояние экономики и фондового рынка. Когда в одних странах экономический спад, в других может быть рост. Кроме того, в мире есть развитые и развивающиеся страны, что также стоит учитывать при диверсификации вложений. В последних риски выше, но и доходность инвестиций зачастую больше.

Подобрать брокера

5. По валютам

Страновая диверсификация подразумевает и валютную. Экономики разных стран имеют различный темп роста, торговый баланс, промышленные и производственные мощности, потенциал роста. Помимо этого влияет и денежно-кредитная политика регуляторов. В результате меняются курсы валют, деньги подвергаются инфляции в разной степени.

В текущей геополитической ситуации валютная диверсификация сопряжена с большими рисками. Однозначно можно сказать, что в корзину валют для диверсификации можно добавить валюты дружественных стран, в частности юань.

Как выбрать способы диверсификации

Способ диверсификации портфеля в первую очередь зависит от размера средств. Зависимость простая: чем больше сумма, тем больше вариантов инвестирования. Если у человека в распоряжении 10 000 рублей, ему вряд ли подойдет диверсификация по классам активов, так как это будет не особо выгодно. В таком случае лучше рассмотреть возможность инвестирования через паевые инвестиционные фонды. При сумме в 100 000 рублей можно попробовать разбить портфель по видам активов, например, купить акции, облигации, фьючерсы и ПИФы.

Как и зачем инвестировать в драгоценные металлы и как выбрать между золотом и палладием

При выборе способа диверсификации надо определить инвестиционные цели: хочется получать максимальную прибыль или на пару процентов по доходности обгонять инфляцию? Способ диверсификации должен определяться также исходя из отношения к инвестиционному риску.

Начинающему инвестору может быть непросто самостоятельно сформировать эффективный и сбалансированный портфель. В этом случае могут помочь советы инвестиционного консультанта и готовая стратегия диверсификации от брокеров. В таком случае лучше обратиться за помощью к профессионалам. Многие брокеры, в том числе представленные в инвестиционном разделе Банки.ру, предлагают уже готовые портфельные решения. В Народном рейтинге инвестиционных компаний можно почитать отзывы клиентов.

Памятка

Диверсификация простыми словами — это способ распределения ресурсов для снижения риска.

Плюсы:

- Защита от больших убытков

- Снижение инвестиционных рисков

- Сбалансированный портфель

- Потенциально более высокая доходность в долгосрочной перспективе

Минусы:

- Ограничение возможной прибыли

- Сложность в управлении при большом количестве инструментов

Кризисный 2022 год наглядно показал, зачем нужна диверсификация портфеля. Она помогает сохранить сбережения, уйти от огромных убытков, разнообразить источники дохода.

Типы диверсификации:

- По видам активов

- По секторам экономики

- Внутри одного класса активов

- По странам

- По валютам

Как получить готовый сбалансированный портфель, можно узнать у брокера. Подобрать подходящего можно на сервисе Банки.ру, а здесь можно почитать отзывы действующих клиентов.

Дмитрий ВЕРЕТЕННИКОВ для Banki.ru

Диверсификация — это покупка разных бумаг, чтобы меньше зависеть от динамики каждой из них. Самый простой подход — купить акции разных компаний из нескольких секторов и стран. Какой бывает взаимосвязь между эмитентами, как ее найти и снизить риск портфеля?

Если вы купили акции «Аэрофлота», «Магнита» и еще нескольких российских компаний — это не значит, что вы составили надежный портфель. Эти эмитенты зависят от состояния экономики России: если россияне станут беднее, то они начнут меньше зарабатывать, и вы, как акционер, тоже. Грамотно собрать инвестиционный портфель вам поможет диверсификация, но для этого нужно понимать, как она работает.

Правило 1. Компании в портфеле не должны зависеть от одного показателя

Ваш портфель может быть собран из десяти разных акций, например, авиаперевозчик, продуктовый ретейлер, газодобывающая компания и продавец стали. С виду это разные бизнесы, но они все могут зависеть от чего-то одного: рынка сбыта, курса валют, стоимости продукции или других факторов.

Рынок сбыта. Многие компании продают большую часть товаров или услуг на какой-то определенный рынок: в Россию, США, страны Европы и Азии. Это значит, что такие компании зависят от спроса на этом рынке. Если потребители станут покупать меньше продукции, снизится и выручка, и прибыль.

Сравните «Аэрофлот» и «Магнит». Одна компания продает возможность путешествовать, а другая — еду. Но, по сути, и та, и другая хотят взять деньги у одного конкретного русского. И если денег у человека резко станет меньше, у обеих компаний могут упасть доходы. И наоборот, чем больше у россиян денег, тем больше путешествий и еды. Компании зависят от ВВП в России и состояния экономики страны в целом.

Другой пример: НЛМК и «Газпром». Одна компания продает сталь, другая — газ. Но обе зависят от экспорта. НЛМК продает около 17% стали в США и 18% Европу, а «Газпром» — примерно 60% газа в Европу и СНГ. Если страны-покупатели решат расторгнуть контракты, ввести санкции, пошлины, найдут более выгодных поставщиков — это все повлияет на выручку и прибыль компаний.

Например, в марте 2018 года президент США Дональд Трамп ввел пошлину на импорт стали — 25%. Это значит, что теперь НЛМК будет зарабатывать немного меньше. Что-то похожее может произойти с «Газпромом»: вдруг Европа решит снизить потребление природного газа и начать закупать сжиженное топливо у поставщиков из США или Ближнего Востока.

Если купить акции компаний, которые зависят только от одного рынка сбыта, вы купите один общий макроэкономический риск. Если с этим рынком сбыта что-то случится, то компания начнет меньше зарабатывать, а вы получите меньше денег.

Курс валюты. Еще один частый вид зависимости — от валютного курса. Это когда компания продает большую часть товаров или услуг только за доллары или только за рубли или когда от этого зависят основные издержки бизнеса.

Например: «М.Видео» продает телевизоры, холодильники, плиты и другую технику. Компания покупает товары за рубежом за валюту, а продает их в России за рубли. Если доллар подорожает, условный Samsung продаст «М.Видео» условный телевизор дороже. Конечно, ретейлеры в таких случаях перекладывают издержки на покупателей и тоже повышают цены. Но дорогая техника хуже продается — это скажется на выручке.

Другой пример — компания «Черкизово», которая работает преимущественно на внутреннем рынке и продает свою продукцию за рубли.

Можно сказать, что «Черкизово» покупает зарубежные комбайны и другую технику, но общая зависимость от доллара у этой компании довольно низкая. Более того, если доллар подорожает, ей это будет даже выгодно. Тогда импортная колбаса подорожает для россиян, а колбаса от «Черкизово» — нет.

Стоимость продукции. Если компании производят один вид продукта, то они зависят от цены на этот продукт. Обычно это касается компаний, которые добывают нефть, золото, алмазы, уголь, металлы.

Пример: «Татнефть» зарабатывает большую часть выручки, добывая и продавая нефть, а «Полюс» — золото. Если вырастет цена на нефть или золото, вырастет и выручка компаний; если упадет, выручка снизится.

Правило 2. Компании в портфеле должны заниматься разным бизнесом

Основная идея диверсификации — чтобы акции компаний в портфеле не зависели друг от друга. Хорошо, когда бизнес не зависит от одного показателя, вроде курса валют или цены на нефть, но еще лучше, если компании в вашем портфеле занимаются разным бизнесом. И даже если компании работают в одном секторе, это не значит, что они зарабатывают на одном и том же.

Сравним «Русгидро», «Россети» и «Мосэнергосбыт». Все эти эмитенты из сектора энергетики. Кажется, что они зависят друг от друга, но на самом деле это три разных бизнеса.

«Русгидро» добывает энергию на гидроэлектростанциях. Выглядит это так: на огромные лопасти падает вода, они крутятся и вырабатывают энергию. После этого компания продает ее внутри страны. Чем эффективнее «Русгидро» это делает, тем больше она зарабатывает.

«Россети» — крупнейшая сеть в России по транспортировке электроэнергии. Когда-то давно «Россети» провели по всей России линии электропередачи, и теперь если компании вроде «Русгидро» захотят их использовать, им нужно будет за это заплатить.

Допустим, «Русгидро» объявит себя банкротом и закроется. «Россети» в этом случае найдет другого поставщика и начнет транспортировать уже его энергию.

«Россети» доставляют энергию сбытовым компаниям, в том числе «Мосэнергосбыту». Основа бизнеса сбытовых компаний — продавать энергию конечному потребителю, то есть обычным людям и организациям. По сути, это бухгалтерия: таким компаниям важно, чтобы клиенты больше платили, а должников было меньше. «Мосэнергосбыту» не важно, кто добыл энергию и кто ее транспортировал. Главное, чтобы жильцы из условной квартиры №3 платили вовремя.

Хотя «Русгидро», «Россети» и «Мосэнергосбыт» относятся к одному сектору, бизнес у каждой компании устроен по-разному. «Русгидро» важно эффективно производить энергию, «Россетям» — не терять энергию при транспортировке, а «Мосэнергосбыту» — чтобы было меньше должников.

Правило 3. В портфеле должны быть акции с разными видами риска

Зависимость от каких-то факторов и особенностей бизнеса — это не плохо и не хорошо. Это просто зависимость. Задача диверсификации — не уничтожить риски любой ценой. Нужно быть в курсе рисков.

Узнайте, от чего зависит компания. Чтобы собрать портфель из не взаимосвязанных акций, нужно понять, как работает бизнес. Что делает компания, кому и что продает, от каких факторов зависит ее деятельность.

Для этого посмотрите на источники выручки. Чаще всего компании публикуют подробную информацию о своем бизнесе на сайте в разделе «О компании». Еще один источник — годовые презентации для инвесторов. Это многостраничные PDF-отчеты, где с помощью инфографики компании рассказывают о состоянии бизнеса за последний год.

Покупайте акции с разными видами риска. Когда вы разобрались в бизнесе, нужно оценить зависимость компаний от определенных факторов: для кого-то важен внутренний спрос, для кого-то курсы валют и стоимость продукции.

Если от каких-то факторов зависят компании, значит, от этого зависят и акции, в которые вы вложили деньги. Дальше нужно решить, устраивает вас такая зависимость или нет. Допустим, если вы верите, что экономика в России будет расти, вкладывайтесь в компании, которые станут бенефициарами этого процесса. Главное, выбирать риски осознанно.

Еще один способ снизить взаимосвязь — купить акции с противоположным риском. Например, когда одна компания начнет больше зарабатывать от роста доллара по отношению к рублю, а другая меньше. Так вы застрахуетесь от возможных потерь на случай колебания курсов валют.

Учитывайте доходность. Когда вы пытаетесь избавиться от риска, не забывайте, что задача портфеля не только не потерять деньги, но и заработать. Если акции в вашем портфеле не будут зависеть друг от друга — это хорошо, но какой в этом смысл, если в итоге вы получите доходность меньше депозита в банке? Чтобы заработать, все равно придется брать на себя какой-то риск.

Цель инвестора – получать от вложенных средств стабильный и, по возможности, самый высокий доход. Но фондовый рынок обладает изрядной долей коварства, устраивая то взлеты, то падения котировок, а периодически – глубокие кризисы, когда падает все, и инвесторы в панике начинают спасать свои вложения.

Мировой фондовый рынок существует не одно столетие. И за это время несколькими поколениями инвесторов (как маститых теоретиков, так и практиков) выработана масса способов «переиграть» рынок и избежать возможных потерь.

Одним из базовых принципов безрисковых инвестиций является диверсификация инвестиционного портфеля. Термин «диверсификация» происходит от латинских diversus «разный» + facere «делать», проще говоря – разнообразить активы, включаемые в портфель. В статьях по инвестициям можно встретить и «дифференциацию» (буквально – разделение) портфеля. Если не вдаваться в лингвистические детали, то для нашего случая оба термина обозначают одно и то же.

В необходимости диверсификации убеждено большинство специалистов. Но причины этой необходимости и как именно следует проводить диверсификацию, часто объясняют по-разному.

Чтобы помочь инвесторам разобраться во всех этих нюансах и выработать собственный подход к диверсификации рассмотрим в статье следующие вопросы:

-

Портфельная теория инвестиций о диверсификации портфеля.

-

Диверсификация портфеля по Рэю (Рэймонду) Далио.

-

Стоимостная теория инвестиций о диверсификации портфеля.

-

Основные виды диверсификации и их реализация в сервисе Fin-plan Radar:

– по эмитентам;

– по отраслям;

– по инструментам;

– по странам;

– по валютам.

Портфельная теория инвестиций о диверсификации портфеля

Основоположником этой группы теорий по праву считается Гарри Марковиц (подробнее в статье «Теория портфеля Марковица»). Его основные идеи, на которых базируются все последующие портфельные теории, заключаются в следующем:

-

доходность и риск акций являются случайными величинами, их значения определяются на основе анализа исторических данных о котировках;

-

доходность равна математическому ожиданию, а риск определяется степенью волатильности котировок: чем она выше, тем выше риск инвестора и наоборот;

-

котировки разных акций взаимозависимы, т.е. коррелируют между собой.

Именно последний вывод является основой для диверсификации портфеля в рамках портфельной теории. Остановимся на нем подробнее.

Экономика состоит из целого ряда взаимосвязанных отраслей, причем рост доходности в некоторых из них чисто в силу особенностей производства сопровождается падением в других, что сказывается и на котировках. Допустим, растут цены на нефть. Это толкает вверх акции нефтяных компаний, но увеличивает издержки транспортных фирм, нефтехимических предприятий. Или, в кризис, обычно, растут цена золота и акции золотодобытчиков, но падают стоимость сырья и акции компаний, его добывающих. И т.д., и т.п. Эти процессы мы недавно наблюдали в период «ковидного кризиса», и они общеизвестны.

Допустим, в вашем портфеле акции циклических компаний (товары долгосрочного потребления). В период экономического роста на них можно неплохо заработать. Но эти акции имеют особенность значительно снижаться в кризисные периоды. Добавим к ним акции золотодобывающих компаний, которые, как правило, имеют обратную тенденцию. В этом случае падение акций циклических компаний будет компенсировано ростом акций золотодобытчиков. Потенциальная общая доходность портфеля остается неизменной, а его совокупный риск, понимаемый как волатильность – снижается. Т. е. портфель становится более устойчивым к колебаниям рынка.

Поэтому Марковиц и рекомендовал подбирать в портфель не просто растущие акции, а те, курсы которых обладают отрицательной или наименьшей взаимной зависимостью (корреляцией). Отсюда возникает требование межотраслевой диверсификации портфеля, т.е. подбора акций компаний из различных отраслей, которые в кризисные периоды работают как бы в противофазе: падение котировок одних компенсируется ростом других.

Марковиц вычислял корреляцию между парами акций, что значительно усложняло их подбор. Его последователь У. Шарп упростил эту задачу введением коэффициента β – бета, отражающего корреляцию котировок акции с движением рынка в целом (подробнее в статьях «Коэффициент бета (примеры расчета и использования)», «Коэффициент Трейнора»). Коэффициент β присутствует уже в готовом виде на многих инвестиционных сайтах. По его значению можно судить о степени взаимозависимости котировок акций и делать соответствующий выбор: чем больше разброс данного коэффициента у различных акций, тем менее они коррелированны между собой.

Диверсификация портфеля по Рэю (Рэймонду) Далио

Р. Далио задался целью сформировать «всепогодный» портфель, который был бы нацелен на сохранение уже накопленного капитала. Этот портфель должен иметь невысокую, но превышающую уровень инфляции доходность, зато обладать значительной устойчивостью к любым, в том числе и самым экстремальным колебаниям рынка.

Для формирования такого портфеля Далио позаимствовал идеи Марковица о взаимозависимости курсов акций, но распространил их на крупные группы активов. На основе многолетних исследований ему удалось установить, цены на какие из этих групп ведут себя по-разному в зависимости от роста и падения экономики, повышения и снижения инфляции. Иными словами, какие группы в наименьшей степени коррелированны между собой.

Кроме того, Далио решил, что портфель нужно балансировать не по стоимостям групп активов, а по их рискам. В этом случае активы со слабой или отрицательной корреляцией будут наилучшим образом компенсировать риски друг друга.

Расчеты Далио привели к следующей структуре всепогодного портфеля:

При таких пропорциях риски по указанным группам в наибольшей степени компенсируют друг друга.

По данным американских исследователей, всепогодный портфель обеспечивает среднегодовую доходность чуть ниже, чем у индекса S&P 500. Зато его наибольшая просадка в 10 раз меньше, чем у индекса. Подробнее об идеях Далио по диверсификации активов, способах и результатах их воплощения можно прочитать в статье «Всепогодный портфель».

Стоимостная теория инвестиций о диверсификации портфеля

Одним из основоположников данной группы инвестиционных теорий справедливо считается Бенджамин Грэм. Учеником Грэма и последовательным сторонником его идей является известнейший инвестор У. Баффет. Подробнее о взглядах Грэма и Баффета можно прочитать в статье «Стратегия Баффета».

И портфельные, и стоимостные теории во главу угла ставят снижение риска инвестора, но оценивают его по-разному.

Марковиц и его последователи сводят риск к волатильности котировок. Такой подход имеет ряд недостатков. Во-первых, соответствующие расчеты проводятся исключительно на основании прошлых данных о курсах ценных бумаг. В результате они плохо приспособлены для прогнозирования в условиях кризисов, особенно вызванных непредсказуемыми событиями, т.н. «черными лебедями» наподобие пандемии COVID. Во-вторых, если стоимость какой-то акции постоянно растет, то увеличивается и ее волатильность, т.е. риск по Марковицу. Но, спрашивается, в чем при этих условиях состоит реальный риск инвестора?

Поэтому Грэм утверждает, что риск состоит не в волатильности котировок, а в реальной потере вложенных средств. Такая потеря может возникнуть, если инвестор поддастся панике и начнет распродавать свои акции при любом снижении курса. Для данного случая Грэм советует никогда не следовать слепо за рынком, потому что позже, когда ситуация стабилизируется, инвестору придется приобретать те же акции, но по более высокой цене.

Проиллюстрируем эти рассуждения на примере акций Apple.

Как видно из графика, волатильность котировок акции и риск инвестиции в этот инструмент по Марковицу очень высоки – цены изменились с 2010 г. в 14 раз. Но, в действительности в 14 раз увеличилась стоимость вложения инвестора в эту бумагу. За рассмотренный период акции испытали два крупных падения: в конце 2018 г. почти в 1,5 раза, и в марте 2020 г. – почти на 25%. Инвесторы, поддавшиеся панике и распродавшие эти акции, понесли существенные потери. Однако, котировки восстановились после первого падения уже через год, а после второго – всего за 2 месяца, дополнительно увеличившись к настоящему времени почти вдвое.

Этот пример подтверждает правоту Грэма, предостерегавшего от продажи акций при любом падении их котировок и настаивающего на том, чтобы инвесторы учились спокойно переживать «плохие времена».

По мнению Грэма действительный риск потерь возникает в том случае, если инвестор будет объективно вынужден продать акции с убытком. Это становится возможным, если слепо следовать за рынком и вкладываться только в растущие акции. Грэм подчеркивает, что имеется множество примеров, когда такие акции, в конце концов, падают, причем иногда бесповоротно.

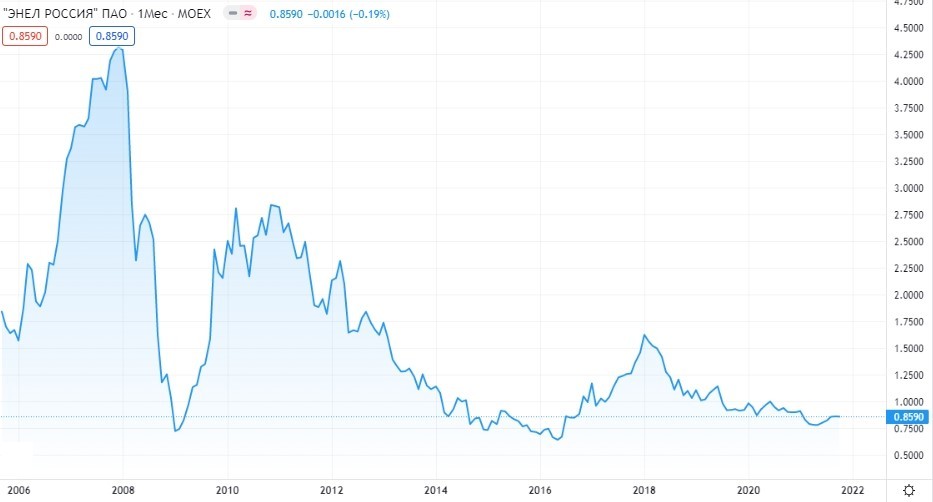

Для иллюстрации можно привести пример акции Энел.

Из графика следует, что если в 2006-2008 гг. акция довольно уверенно росла, то затем перешла к практически непрерывному падению.

Чтобы избежать такой ситуации, Грэм вводит понятие «запас надежности», который представляет собою разницу между реальной стоимостью ценной бумаги и ее ценой на рынке, характеризуя степень недооценки акции рынком.

Реальная стоимость определяется на основе анализа финансовой отчетности компании за несколько лет (как это делается, можно прочитать в статье «Фундаментальный анализ акции», а узнать детально – на нашем курсе повышения квалификации инвесторов «Секреты фундаментального анализа (продвинутый уровень)») с обязательным учетом прогноза финансовых показателей эмитента хотя бы в пределах срока инвестирования. Продавать же акции следует не при любом колебании цен, а только когда они исчерпают запас надежности.

К запасу надежности портфеля в целом Грэм относит его диверсификацию путем включения 10-30 акций, поскольку это позволяет избежать дополнительных рисков.

Казалось бы, портфельные и стоимостные теории занимают прямо противоположные позиции. Марковиц рекомендует включать в портфель только растущие акции – Грэм сомневается в обоснованности этого подхода и вводит критерий запаса надежности. Марковиц сводит риск портфеля к его волатильности и рекомендует приобретать наименее коррелированные акции – Грэм считает риском потери, которые будет нести инвестор в результате покупки переоцененных акций.

А что показывает практика? Далио сделал себе состояние, придерживаясь портфельной теории и распространив ее на крупные группы активов. Баффет тоже сделал себе состояние, следуя советам Грэма.

Корреляция котировок различных активов – это установленный факт, основываясь на котором Далио сумел составить успешный и очень устойчивый портфель. Но недооценка рынком целого ряда акций, что впоследствии приводит к их бурному росту, тоже неопровержимый факт.

Рассмотрим, например, акции Amazon.

Более 10 лет на эти акции никто не обращал внимания, и только примерно с 2010 г. начинается их устойчивый и ускоряющийся рост.

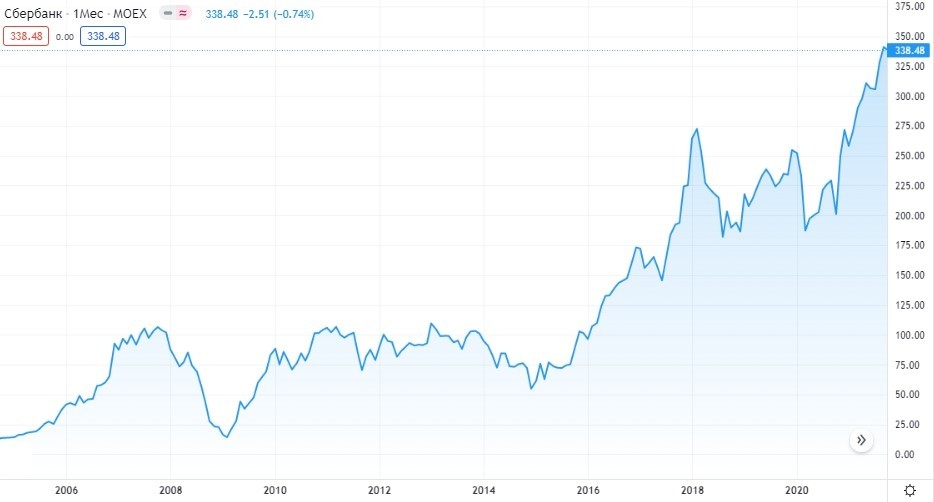

Аналогично, акции Сбербанка. С 2006 по 2016 г. по ним не наблюдается существенного роста, хотя и в тот период банк являлся лидером банковской системы по основным финансовым показателям.

Каждая из групп теорий охватывает только часть фактов, реально характеризующих фондовый рынок. Марковиц говорит о формировании портфеля из растущих акций, но не дает точных критериев подбора из множества инструментов, котировки которых повышаются. А Грэм, настаивая на включении в портфель недооцененных акций, не устанавливает точных признаков, по которым из их общего числа следует подобрать в портфель 10-30 штук.

Скорее всего, портфельные и стоимостные теории не столько исключают, сколько дополняют друг друга, предполагая следующий алгоритм действий: вначале определяется круг недооцененных акций, а затем в портфель включаются те из них, которые обладают отрицательной или слабой корреляцией.

Основные виды диверсификации и их реализация в сервисе Fin-plan Radar

Диверсификация инвестиционного портфеля в широком плане – распределение инвестированных средств в разные активы. Но под понятием “разные активы” могут пониматься различия как по типу бумаг, так по их валюте, отраслевой принадлежности и т.д. То есть могут быть разные виды диверсификации в зависимости от заложенного принципа распределения средств. Мы рассмотрим основные виды:

-

диверсификация по эмитентам;

-

диверсификация по отраслям;

-

диверсификация по инструментам;

-

диверсификация по странам;

-

диверсификация по валютам.

Диверсификация инвестиционного портфеля по эмитентам

Если следовать выводу предыдущего раздела, то диверсификация портфеля является далеко не простой задачей. Первоначально мы должны определить круг эмитентов с хорошими финансовыми показателями, акции которых недооценены или обладают потенциалом роста. Для этого потребуется проанализировать финансовую отчетность за последние годы, изучить и сопоставить прогнозы по выручке, прибыли и т.п. на несколько лет вперед. Затем – выявить степень взаимной корреляции между собою предварительно отобранных нами акций.

Причем, этот анализ нужно поддерживать в актуальном состоянии, т.к. с каждым выходом квартальной отчетности показатели будут изменяться. А теперь, давайте представим себе, каков будет объем этой работы, если учесть, что только на российских площадках обращаются около 1850 акций российских и зарубежных компаний!

С учетом данного обстоятельства компанией Фин-план разработан специальный профессиональный сервис Fin-plan Radar, в котором представлена и обновляется в режиме реального времени база данных по всем 1850 эмитентам.

База данных включает в себя следующие основные сведения:

-

Краткое описание каждого эмитента с указанием профиля деятельности, рынков работы, его конкурентов и конкурентных преимуществ.

-

Основные финансовые показатели из финансовой отчетности, в глубокой ретроспективе с разбивкой по годам и кварталам.

-

Основные коэффициенты, которые характеризуют, насколько биржевые котировки отражают реальную стоимость акций: P/E, P/B, P/Equity, P/Sale, EV/EBITDA, PEG и др.(«Рыночные мультипликаторы»).

Здесь же даются прогнозы, что позволяет оценить перспективы компании на предстоящие годы.

Таким образом, в сервис Fin-plan Radar имеются все необходимые данные для выбора в портфель самых лучших инвестиционных идей:

-

Расчетный потенциал (Потенциал, Target), который представляет собой совокупную оценку фундаментальных источников роста (недооценку акции рынком, перспектив роста компании, дивидендной доходности).

-

Просад – мера риска, характеризуемая как максимальное падение акций за 3 года.

-

Основные рыночные мультипликаторы: P/E, P/B, P/Equity, P/Sale, характеризующие степень недооценки/переоценки акции в сопоставлении со среднеотраслевыми значениями.

-

Коэффициент β – бета, определяющий движение котировок акции относительно рынка в целом.

Ориентируясь на эти данные, инвесторы имеют возможность быстро произвести отбор эмитентов для включения их акций в портфель.

Но, все-таки просматривать около 1850 компаний даже имея уже готовые финансовые показатели и рассчитанные по ним мультипликаторы весьма затруднительно.

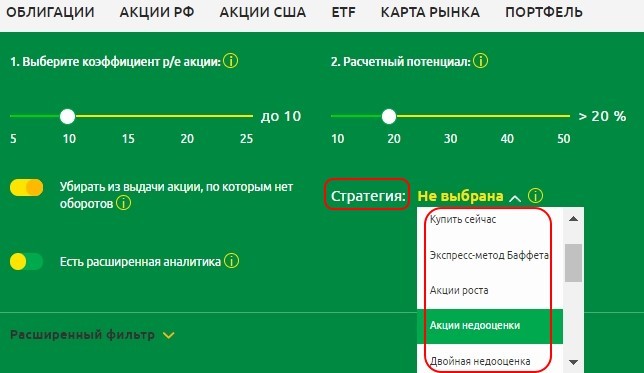

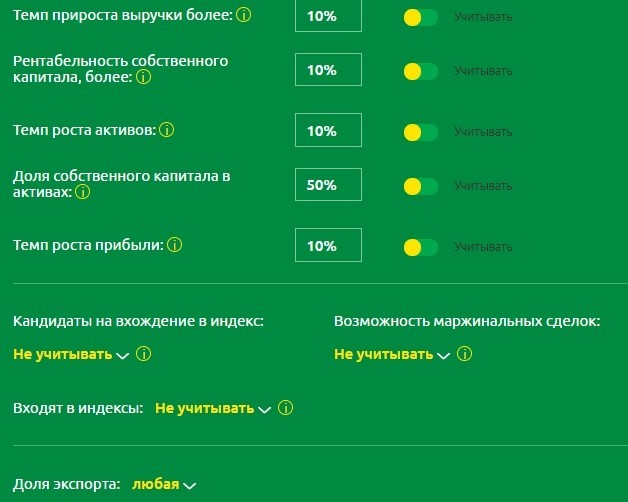

Поэтому в сервисе Fin-plan Radar есть скринер, с помощью которого можно произвести автоматический подбор эмитентов в зависимости от выбранной стратегии инвестирования. Для выбора финансовых инструментов можно воспользоваться уже готовыми стратегиями.

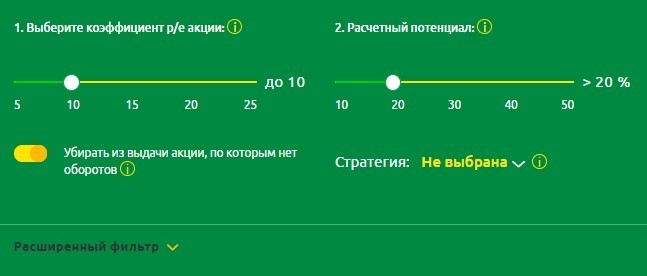

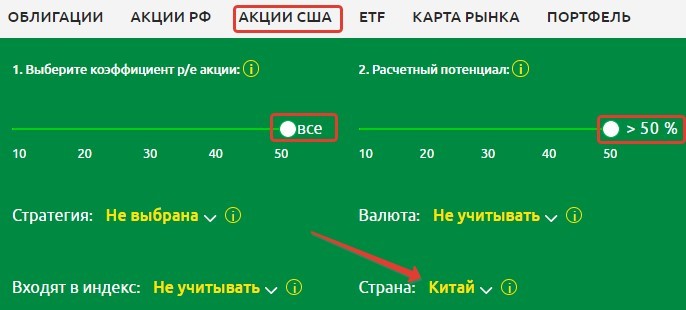

Если ни одна из готовых стратегий инвестора не устраивает, то возможно произвести подбор акций по самостоятельно заданным параметрам с использованием расширенного фильтра. Например, по уровню P/E и расчетного потенциала акции:

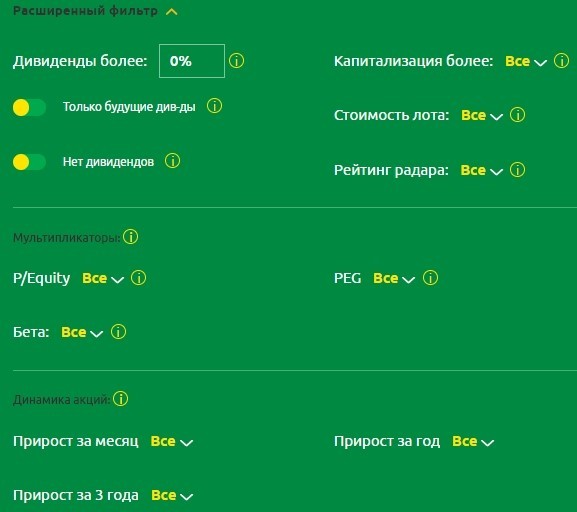

По дивидендам, основным мультипликаторам и динамике курсовой стоимости:

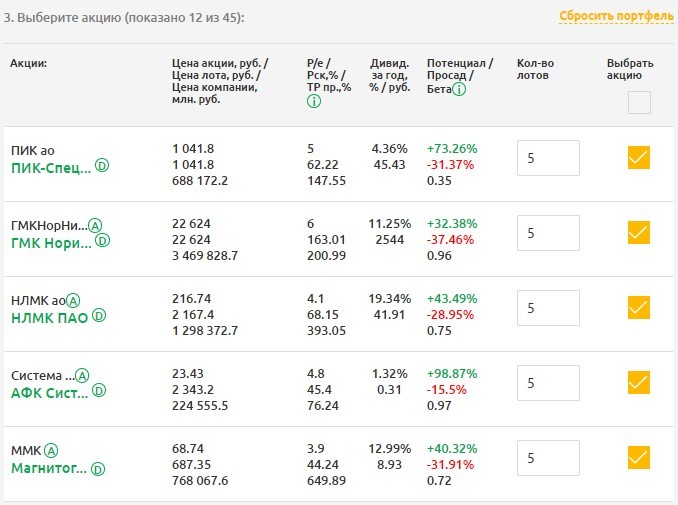

Итогом использования стратегий и фильтров является сводная таблица акций с указанием их основных параметров, по которым можно проводить дальнейший отбор.

Таким образом, сервисе Fin-plan Radar освобождает инвестора от выполнения огромной технической работы по подбору акций конкретных эмитентов, по максимуму автоматизируя этот процесс.

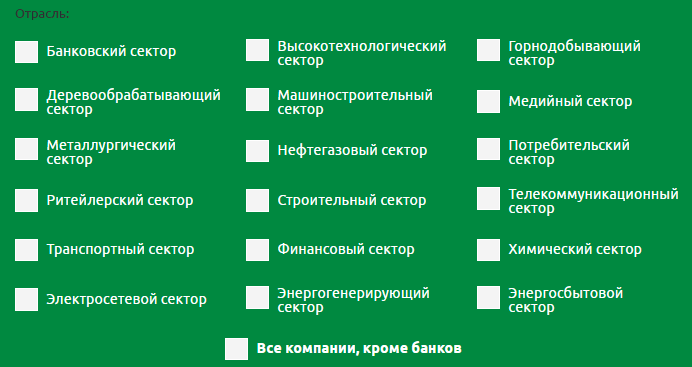

Диверсификация инвестиционного портфеля по отраслям

Ее необходимость прямо следует из рекомендаций портфельной теории, согласно которой разные отрасли имеют различную степень корреляции с рынком, т.е. по-разному реагируют на фазы экономического цикла. Совет диверсификации по отраслям содержится и во всех известных статьях, посвященных данной теме. Обычно предлагается определиться, в какие отрасли Вы будете инвестировать, затем выбрать в каждой из них 1-3 лучшие акции. Только вот на вопрос, как отбирать эти отрасли, авторы статей в большинстве случаев отвечают довольно абстрактно. Частично ответ мы дали в статьях «Перспективные отрасли для инвестирования» и «Технологические тренды 2021». Но, только частично. Во-первых, перспективные отрасли могут дать значительный прирост котировок. Но вот когда это конкретно произойдет, предсказать крайне сложно. Кроме того, нужно определиться, в акции какого конкретно эмитента стоит инвестировать. Во-вторых, рынок склонен к переоценке акций высокотехнологичных секторов, о чем свидетельствует т.н. «кризис доткомов» 2000 г. (подробнее в статье «Пузырь доткомов»). Первоначальная эйфория инвесторов в отношении акций интернет-компаний сменилась разочарованием в их реальных финансовых показателях. В результате, если с мая 1997 г. по март 2000 г. индекс высокотехнологичных компаний Nasdaq вырос примерно в 5 раз, то к сентябрю 2002 г. он испытал примерно такое же падение.

После схлопывания пузыря потребовалось более 14 лет, чтобы котировки высокотехнологичных акций восстановились до уровня 2000 г.

Поэтому, инвестиции исключительно в акции высокотехнологичных компаний представляют безусловный интерес, но и несут высокий риск.

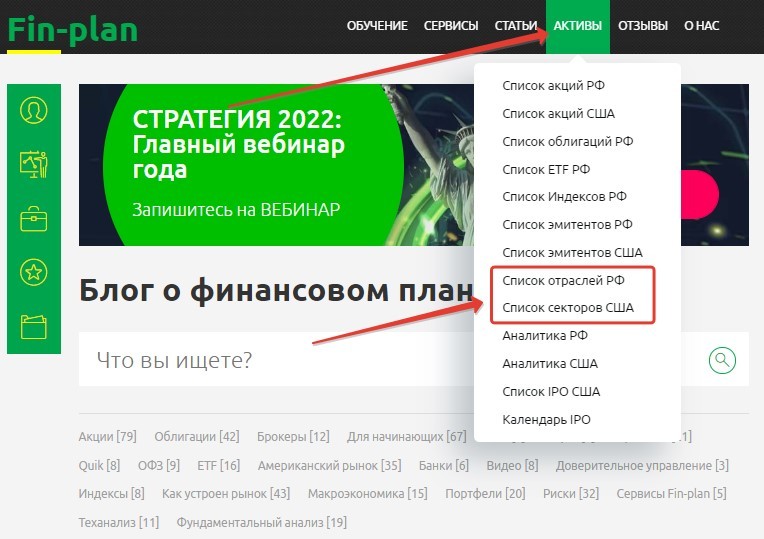

Важно отслеживать не только курсы акций, но и фактические экономические показатели соответствующих отраслей. Для этого сервисе Fin-plan Radar предоставляет широкие возможности. Здесь в разделе «Активы» содержится перечень отраслей России и США.

В раскрывающемся списке мы получим основные экономические показатели по отраслям – как графический материал, так и табличный: абсолютные финансовые показатели, а также относительные и рыночные мультипликаторы. По каждой отрасли можно получить более подробные данные за 5 лет, как в табличном, так и в графическом виде.

По этим показателям можно судить, как развивается та или иная отрасль, каковы ее перспективы, являются ли ее компании переоцененными или недооцененными и т.п.

Портфельные теории рекомендуют отбирать акции эмитентов тех отраслей, которые слабо взаимосвязаны между собою, или отрицательно коррелированны, т.е. движутся в «противофазе», когда рост одних сопровождается падением других. Здесь нужно прослеживать технологические цепочки: растут цены на сырье и металл – растут акции добывающих и металлургических компаний, но возникают проблемы у строителей и машиностроителей, в результате которых их акции, скорее всего, будут падать и т.д. В сервисе Fin-Pln Radar эти тенденции можно отследить по темпам роста выручки, прибыли, активов, изменениям рыночных мультипликаторов.

Определившись с отраслями, можно переходить к выбору конкретных эмитентов, используя соответствующий фильтр:

Диверсификация инвестиционного портфеля по инструментам

На рынке обращается целый ряд инструментов: акции, облигации, ETF, фьючерсы, опционы и т.д. Производные инструменты – деривативы (форварды, фьючерсы, опционы и т.п.) обладают повышенным уровнем риска. Поэтому их использование не рекомендуется для начинающих инвесторов (подробнее о деривативах в статьях «Как хеджировать риски», «Опцион», «Как заработать на фьючерсах»). Рассмотрим два базовых инструмента – акции и облигации.

Основной проблемой является установление их правильного соотношения в составе портфеля. Акции, как правило, приносят инвесторам более высокий доход, но имеют значительные волатильность и риск по сравнению с облигациями. Поэтому акции относят к рисковым активам. Облигации рекомендуется включать в портфель в качестве защитного актива. Защитные свойства облигациям придает известный заранее фиксированный купонный доход, который компенсирует просадки котировок акций. Общая доходность портфеля при этом снижается, но уменьшается риск потерь инвестора.

В публикациях по диверсификации можно встретить самые разнообразные рекомендации по соотношению акций и облигаций, от 90% на 10%, до 10% на 90%. Все эти рекомендации можно рассматривать как обоснованные и, одновременно, нет. Дело в том, что более конкретно необходимое соотношение акций и облигаций определяется риск-профилем инвестора. В зависимости от уровня риска инвестиционные профили можно условно разделить на агрессивный, сбалансированный и защитный.

-

Агрессивный портфель имеет смещение в сторону рискованных активов: акций роста и недооцененных акций, которые составляют в его структуре около 100%. Такой портфель имеет высокий потенциал доходности при соответствующем высоком уровне риска.

-

Сбалансированный портфель нацелен на обеспечение приемлемого уровня доходности при наименьшем уровне риска. В его структуре примерно равное соотношение акций и облигаций, то есть 50/50%.

-

Защитный портфель. Его основные признаки – 100% защита вложенных инвестиций и минимум рисковых активов. Соотношение акций и облигаций около 20% на 80%. Такой портфель имеет приемлемый уровень доходности практически при нулевых рисках. Параметр минимального риска достигается за счет преобладания в портфеле защитных активов (облигаций).

Но согласитесь, что советы по соотношению акций и облигаций, как 20/80, 30/70, больше 50 и т.д. и т.п. достаточно умозрительны. Ведь нас интересуют совершенно конкретные вещи: какую именно, в цифрах доходность даст нам портфель, и каков, тоже в цифрах, будет наш риск. Сервис Fin-Plan Radar предоставляет прекрасную возможность получить такую конкретику.

Подбор портфеля начинаем с акций, руководствуясь рекомендациями предыдущих разделов. При этом можем использовать готовые стратегии «Акции роста», «Недооцененные акции», «Дивидендные акции». Из полученных списков бумаг, руководствуясь показателями потенциала, просада, учитывая бету и результаты дополнительного анализа текущей, будущей и инвестиционной оценки компании, выбираем лучшие акции различных отраслей.

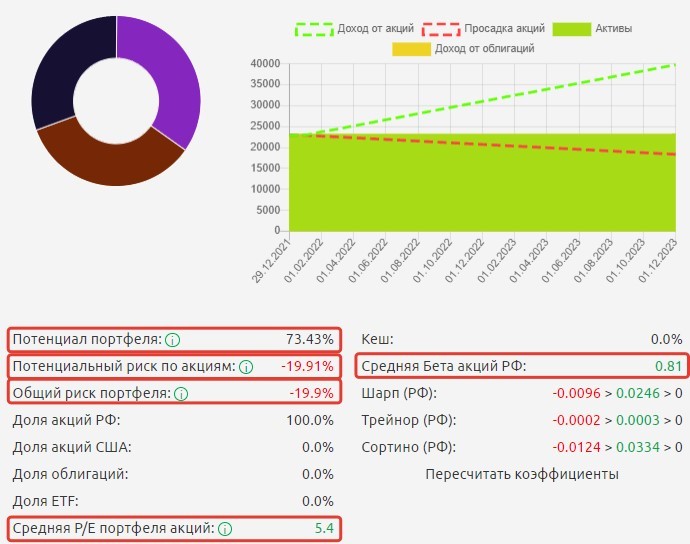

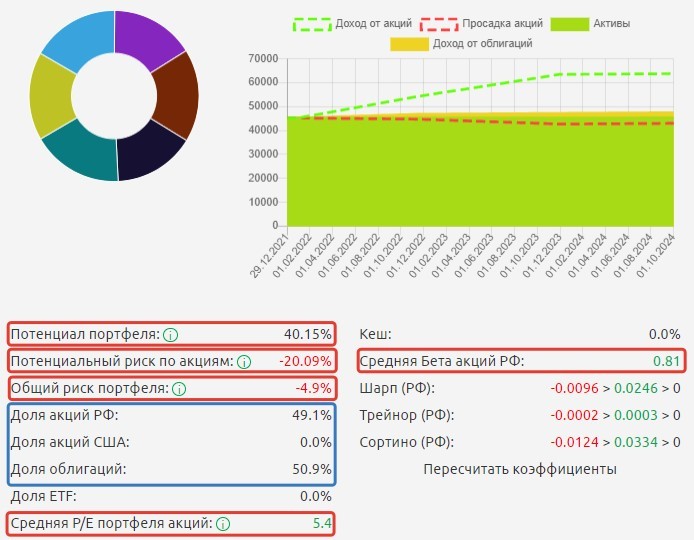

Для простоты возьмем всего 3 акции, по одной в каждой отрасли: Система (финансы), Русгидро (электрогенерация), Северсталь (металлургия).

Получаем портфель и проводим его ребалансировку, выравнивая доли акций. Здесь же автоматически рассчитываются основные характеристики портфеля в целом.

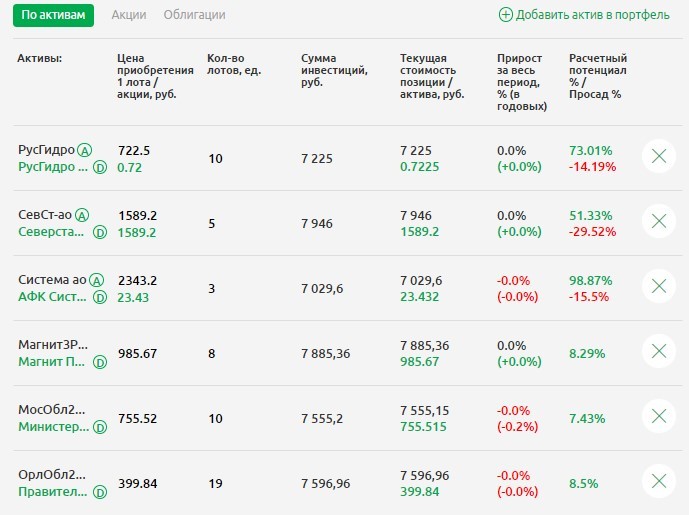

Как видим, потенциал портфеля довольно внушительный, но и риск немалый. Для его снижения пополняем портфель облигациями, желательно относящимися к числу «голубых фишек». Получаем следующий портфель:

И тут же имеем расчет его параметров:

Видим, что потенциал портфеля снизился, но все-таки превышает 40%, что очень неплохо. А риск упал почти в 5 раз. Соотношение акций и облигаций в портфеле примерно в равных долях.

Мы можем общий риск портфеля уменьшать и далее, увеличивая долю облигаций. При желании риск можно вообще свести к нулю. Но при этом снизится и потенциал портфеля.

Таким образом, сервис Fin-Plan Radar позволяет руководствоваться не довольно абстрактными рекомендациями по соотношению акций и облигаций, а формировать портфель с приемлемым для себя риском с точностью до долей процента.

Диверсификация инвестиционного портфеля по странам

Необходимость ее обусловлена тем, что рынки разных стран развиваются неравномерно.

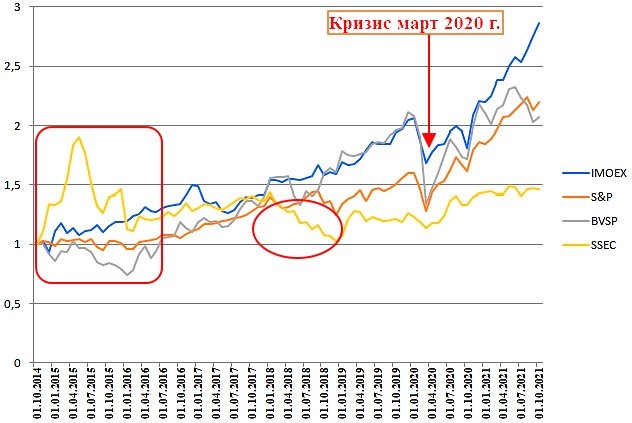

Ниже представлен график котировок основных биржевых индексов 4-х стран за последние 7 лет с 01.10.2014 по 01.10.2021 г. с месячным интервалом.:

-

Россия – индекс Мосбиржи (IMOEX),

-

Бразилии – индекс Bovespa (BVSP),

-

США – индекс S&P500,

-

Китай – индекс Шанхай Композите (SSEC).

За начало отсчета принято значение каждого индекса по состоянию на 01.10.2014 г.

Из графика следует, что в период, например, с 01.10.2014 г. по начало 2016 г. Россия демонстрирует устойчивый рост, США – боковик, Бразилия – довольно существенное падение, а Китай – вначале резкий рост, а затем такой же спад. С начала 2018 г. и до начала 2019 г. мы наблюдаем падение индекса Китая на фоне подъема рынков остальных трех стран. Наиболее высокими темпами растет российский рынок. Не отстает от него, за исключением 2021 г., и Бразильский, который, правда, более волатилен. Но, наиболее волатилен рынок Китая, хотя в мартовский кризис 2021 г. он демонстрирует наименьшую просадку.

Такая рассинхронизация обусловлена особенностями экономики различных стран. Для снижения страновых рисков и желательна географическая диверсификация. По большому счету такую диверсификацию можно произвести:

1) получив доступ к международным рынкам при условии наличия статуса квалифицированного инвестора;

2) открыв счёт у международного брокера («Как открыть счет в Interactive Brokers», «INTERACTIVE BROKERS ДЛЯ ИНВЕСТОРА»).

Возможность диверсификации по странам, которую предоставляют отечественные биржевые площадки, невелика, хотя и постепенно увеличивается. Здесь представлено более 1600 иностранных акций, в подавляющем большинстве США, а также более сотни эмитентов других стран, главным образом Европы и Китая.

Кроме того, здесь можно купить акции ETF – инвестиционных фондов, которые охватывают, обычно, самый широкий круг активов. Есть индексные ETF, которые инвестируют в соответствующий индекс, например, S&P500, закупая все включенные в него акции в необходимой пропорции.

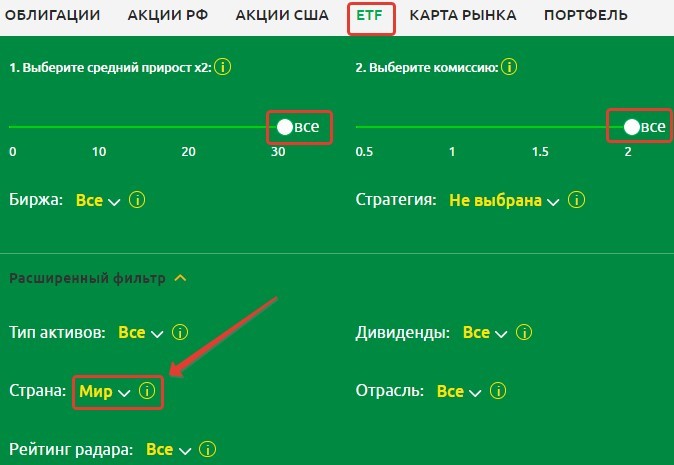

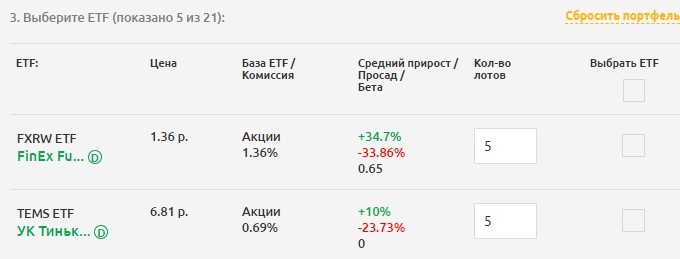

Сервис Fin-plan Radar предоставляет необходимые возможности подбора ETF для диверсификации портфеля. Для широкой диверсификации по странам представляют интерес фонды, которые соответствуют фильтру «Мир». С помощью дополнительных фильтров можно подобрать фонды по фактической и ожидаемой доходности (Потенциал), риску (Просад), размеру комиссии, стране или странам, валюте, отрасли и т.д.

Эти фонды инвестируют в акции, облигации, отрасли целого ряда стран. Например, FXRW ETF инвестирует в акции более 500 компаний из 7 стран: США, Германии, Японии, Великобритании, Китая, Австралии и России.

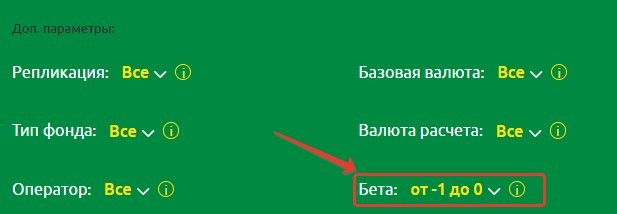

Немаловажен и тот факт, что некоторые фонды имеют малое или отрицательное значение коэффициента бета, т.е. их котировки слабо связаны с рынком в целом, или противоположны его движению. Это позволяет использовать данные ETF для снижения общего риска портфеля.

Диверсификация инвестиционного портфеля по валютам

Изменения курса валют значительно влияет на реальную доходность портфеля. Любой инвестор, составляющий портфель в отечественной валюте, часто не задумывается, а что будет с доходностью, если привести ее к какому-то общему знаменателю, каким в настоящее время, несмотря на многолетние угрожающие прогнозы, продолжает оставаться доллар США. Проиллюстрируем это на графике, где сопоставлены индексы Мосбиржи (IMOEX) и S&P500 (SPX) за период с 01.10.2014 г. по настоящее время. При этом IMOEX представлен в двух вариантах: в рублях и в USD по курсу на соответствующую дату.

IMOEX в рублях уверенно опережает S&P500. А вот IMOEX в долларах дает обратную картину. При этом, если IMOEX в рублях в период с 01.10.1014 г. по начало 2016 г. уверенно рос, то IMOEX в долларах в этот период существенно падал. Не удивительно: за указанный период курс рубля изменился примерно с 43 до 76 рублей за 1$, т.е. почти на 76%, перекрыв весь прирост индекса Московской биржи. Инвесторы на американском рынке выиграли в доходности более 27% по сравнению с российскими за рассмотренный период.

Но, допустим, мы начали инвестировать всего год назад. Поэтому рассмотрим аналогичный график, но только за последние 12 месяцев.

Здесь картина иная. Индекс Мосбиржи и в долларах, и в рублях опережает S&P500. При этом в долларах IMOEX растет наиболее высокими темпами. В данный период выгоднее инвестировать в рублях, т.к. пересчитывая их затем в доллары, мы получим более высокую доходность – примерно на 11%. А по сравнению с американским рынком доходность будет еще выше – без малого на 30%. Причина простая: в начале выбранного периода курс рубля к доллару составлял около 80, а сейчас колеблется в районе 72 рублей.

Инвестируя в течение 7 лет в американские бумаги, мы бы выиграли, а за последний год – оказались бы в проигрыше.

Общая схема получается такой: при укреплении рубля выгоднее инвестировать в рублях на российском рынке, а при ослаблении – наоборот. Эта схема относится к любым валютам: юаню, йене, швейцарскому франку, британскому фунту и т.д.

На российских площадках мы можем использовать только 3 валюты: рубли, евро и USD. Причем, в евро имеется небольшой выбор в акциях, облигациях и ETF. Остальные активы – либо рубли, либо USD. Правда, есть еще один инвестфонд, базовой валютой которого является тенге – FXKZ ETF. Таким образом, реально диверсификация по валютам будет сводиться к рублям и USD, а при благоприятных обстоятельствах – к евро. Учитывая сложность прогнозирования одновременного изменения курсов валют и котировок ценных бумаг, рекомендации по соотношению рублевой и валютной частей портфеля будут весьма абстрактными. Но такую диверсификацию целесообразно проводить, поддерживая соотношение рублевой и валютной частей портфеля примерно 50/50.

Вывод

Диверсификация портфеля является важным способом снижения рисков. Ее целесообразно проводить в широком плане:

-

по эмитентам, выбирая наиболее перспективные и надежные активы;

-

по отраслям, производя отбор наименее коррелированных между собою бумаг;

-

по инструментам, сочетая акции, облигации и ETF;

-

по странам и валютам.

В большинстве случаев рекомендации по диверсификации носят довольно абстрактный характер, нередко противоречивы и мало пригодны для практического использования.

Сервис Fin-plan Radar предоставляет уникальную возможность достаточно просто, не затрачивая времени на рутинную техническую работу, подобрать в портфель перспективные и надежные акции и облигации, установить такое соотношение между различными инструментами, отраслями, странами и валютами, которое точно бы соответствовало ожиданиям инвестора по наиболее вероятным доходности и риску.

Детальная проработка всех аспектов диверсификации выходит далеко за рамки одной статьи. Более подробно мы рассказываем об этом на открытых мастер-классах. Вы можете записаться на очередной открытый урок по ссылке.

Удачных Вам инвестиций!

Если эта статья была Вам полезна, поделитесь ею или оставьте комментарий в специальном поле под статьей.