Я парикмахер, планирую арендовать кабинет и работать с клиентами на себя. Хочу зарегистрироваться плательщиком НПД и снимать помещение в статусе самозанятой. Но будущий арендодатель сказал, что может заключить со мной договор аренды, только если я буду ИП.

Могу ли я зарегистрировать ИП, чтобы подписать договор аренды, но работать с клиентами как самозанятая? Не будет ли противоречий с законом?

Чтобы арендовать коммерческую недвижимость, вам не обязательно регистрироваться в качестве ИП. Самозанятый может арендовать помещение и как плательщик НПД без статуса индивидуального предпринимателя.

В то же время можно стать ИП, если этого требует арендодатель, платить за аренду как предприниматель и работать с клиентами в статусе самозанятого — тоже ИП.

В вашем случае есть несколько вариантов действий — расскажу о них подробнее.

Вы узнаете

- Могут ли самозанятые арендовать нежилое помещение

- Как самозанятому арендовать помещение

- Влияет ли стоимость аренды на налог

- Можно ли быть ИП и работать в статусе самозанятого

- Что делать вам

Могут ли самозанятые арендовать нежилое помещение

Закон не запрещает арендовать коммерческую недвижимость физлицу без статуса ИП, в том числе самозанятому. Аренда нежилых помещений доступна для вас во всех вариантах: целое помещение, отдельный кабинет, офис или рабочее место. Получать статус ИП для того, чтобы подписать договор аренды, не нужно.

Трудно сказать, почему арендодатель отказывается сотрудничать с самозанятыми и настаивает, чтобы вы были ИП. Возможно, он плохо знаком с этим налоговым спецрежимом или считает, что арендатор-ИП окажется более платежеспособным.

Как самозанятому арендовать помещение

Как составить договор. Договор аренды с самозанятым ничем не отличается от договора с ИП или организацией — в нем будут такие же существенные условия и структура.

Если вы заключите договор с арендодателем как ИП и станете работать в помещении как самозанятая, юридических противоречий не будет. Статусы ИП и плательщика НПД привязаны к личности и неотчуждаемы от нее. В любом случае будет считаться, что подписал договор и обслуживает клиентов один и тот же парикмахер.

Для договора аренды понадобятся паспорта арендатора и арендодателя и правоустанавливающие документы, например договор купли-продажи или свидетельство о наследовании.

Какие документы получить от арендодателя. Кроме подписанного экземпляра договора, арендодатель должен составить с арендатором акт приема-передачи. Он нужен, чтобы документально зафиксировать состояние помещения, его недостатки и наличие каких-либо вещей.

Влияет ли стоимость аренды на налог

Нет, не влияет. Самозанятые платят НПД только со своего месячного дохода и не могут учесть расходы при определении налоговой базы. Это главное отличие от ИП, которые могут уменьшить налоговую базу на сумму арендных платежей, если применяют упрощенную систему налогообложения «Доходы минус расходы» — УСН 15%.

Самозанятый Александр заработал в месяце 100 000 Р, при этом за аренду помещения заплатил 70 000 Р. Налог Алексей заплатит с дохода, то есть со 100 000 Р:

100 000 Р × 0,06 = 6000 Р

У Александра останется 24 000 Р.

Алексей применяет упрощенку «Доходы минус расходы». Ставка налога на этом режиме — 15%. При том же доходе и тех же арендных платежах Алексей заплатит налог с 30 000 Р:

(100 000 Р − 70 000 Р) × 0,15 = 4500 Р

У Алексея останется 25 500 Р и обязанность платить страховые взносы, которой нет у Александра.

Если не принимать в расчет страховые взносы, в этом случае выгоднее быть ИП, чем самозанятым. Аренда помещения настолько дорога, что лучше платить налог по более высокой ставке, лишь бы вычитать аренду из дохода.

Можно ли быть ИП и работать в статусе самозанятого

Вы можете стать ИП и заключить договор аренды, а работать в статусе самозанятого. Но есть тонкости, которые зависят от того, в каком порядке произойдет регистрация самозанятости и ИП.

Сначала стать ИП, а потом зарегистрировать самозанятость. Чтобы стать плательщиком НПД, индивидуальный предприниматель должен отказаться от спецрежима, например от УСН. Для этого он должен встать на учет через приложение «Мой налог» и в течение месяца подать в налоговую уведомление о прекращении применения УСН. Если этого не сделать, самозанятость аннулируют. Налоговая будет считать, что все это время ИП работал на УСН.

Если при регистрации ИП спецрежим не выбирали, значит, уведомлять налоговую не нужно.

За период со дня регистрации и до дня перехода на НПД индивидуальный предприниматель должен рассчитать и заплатить фиксированные страховые взносы.

Сначала стать самозанятым, потом зарегистрировать ИП. В этом случае никаких уведомлений подавать не нужно. Будет считаться, что ИП — плательщик НПД с первого дня регистрации. Страховые взносы тоже платить не нужно.

Для ИП на НПД остаются в силе запреты и ограничения для самозанятых. Например, нельзя нанимать сотрудников по трудовому договору или перепродавать товары.

Что делать вам

У вас есть несколько вариантов, как можно поступить:

- поговорить с арендодателем и убедить подписать с вами договор как с самозанятой;

- отказаться от аренды и поискать другие помещения, владельцы которых сотрудничают с самозанятыми арендаторами;

- зарегистрировать ИП для того, чтобы подписать договор аренды, и дальше работать в статусе самозанятой и платить со всех доходов НПД;

- зарегистрировать ИП на УСН или патенте и продолжить работать в этом статусе без регистрации самозанятости.

Может ли самозанятый арендовать помещение именно для профессиональной деятельности, а не для личных нужд, интересует тысячи людей, участвующих в государственном эксперименте. В статье расскажем, можно ли арендовать такое помещение и какие последствия аренда повлечет для самозанятого.

Право самозанятого на заключение договора аренды

Гражданское законодательство обеспечивает свободу договора — все дееспособные граждане и юридические лица вправе заключить любой договор (ст. 421 ГК РФ, ст. 29, ст. 30 ГК РФ). Положения ст. 651 ГК РФ, определяющей порядок и правила заключения договора аренды, не содержит дополнительных ограничений и требований к сторонам.

При составлении договора необходимо отразить существенные условия совершаемой сделки и прописать дополнительные. Как грамотно составить договор аренды? Оформите пробный бесплатный доступ к КонсультантПлюс и получите алгоритм, который поможет не упустить все важные условия договора аренды.

Кроме того, не содержится ограничений, связанных с использованием помещений, и в законодательстве, устанавливающем требования, которым должен соответствовать самозанятый гражданин. Полный перечень таких требований установлен положениями ч. 2 ст. 4 федерального закона «О проведении эксперимента…» от 27.11.2018 № 422-ФЗ, в соответствии с которыми самозанятый не вправе:

- иметь наемных работников;

- применять спецрежим НПД (налог на профессиональный доход) после достижения суммарного годового дохода в размере 2,4 млн руб.;

- заниматься продажей товаров промышленного производства (т. е. не самостоятельно изготовленных, а приобретенных для перепродажи);

- продавать подакцизные товары и товары, подлежащие обязательной маркировке;

- вести предпринимательскую деятельность на основании договоров комиссии, поручения или агентских договоров;

- добывать и продавать полезные ископаемые;

- доставлять товары с приемом платежей в пользу третьих лиц, за исключением случаев, когда для приема таких платежей используется контрольно-кассовая техника продавца товара;

- одновременно применять другой налоговый режим.

Приведенный перечень ограничений исчерпывающий — самозанятый гражданин вправе осуществлять в ходе своей профессиональной деятельности другие законные действия.

Как самозанятый должен исполнять “Закон о защите прав потребителей” читайте здесь.

Соответственно, гражданин, зарегистрированный в качестве плательщика налога на профессиональный доход, может арендовать как жилое, так и нежилое помещение как для личных и для рабочих нужд.

Особенности аренды помещений для осуществления некоторых видов деятельности

Итак, арендовать помещение для работы в качестве самозанятого законодатель не запрещает. Однако существуют виды деятельности, для осуществления которых необходимо, чтобы помещение отвечало определенным требованиям — пожарным, санитарно-эпидемиологическим и пр.

Например, если самозанятый хочет арендовать помещение, чтобы проводить в нем занятия с несовершеннолетними детьми, ему потребуется получить разрешение от Роспотребнадзора, а сделать это, не имея статуса ИП, не получится.

Кроме того, нужно помнить, что самозанятые не могут получить разрешение, например, на торговлю алкогольной продукцией, соответственно, арендовать помещение для такой деятельности не имеет смысла, хотя и не запрещено.

Может ли самозанятый работать с юрлицами? Ответ вы найдете в нашей статье.

Порядок постановки на учет в качестве самозанятого подробно описан в КонсультантПлюс. Оформите пробный бесплатный доступ и переходите в материал.

Зависит ли размер налога от стоимости аренды помещения?

При аренде нежилого помещения самозанятому стоит помнить о том, что расходы, которые он понесет в связи с оплатой такой аренды, не будут учтены при расчете размера налогооблагаемого дохода. Предприниматели, работающие с применением упрощенной системы налогообложения по принципу «доходы минус расходы», знают, что при определении суммы обязательного платежа полученная ими выручка уменьшается на сумму понесенных расходов, а с полученной разницы уплачивается налог в размере 15%.

В отношении самозанятых такой принцип не работает — налог придется платить со всех доходов, вне зависимости от того, какие расходы возникли в ходе осуществления предпринимательской деятельности.

Итоги

Самозанятый гражданин вправе арендовать помещение для осуществления профессиональной деятельности — закон не содержит запретов в отношении подобных сделок, совершаемых физическими лицами, оказывающими платные услуги, но не имеющими статуса предпринимателя. Ограничения могут возникнуть только в том случае, если к помещению предъявляются определенные требования, соответствие которым проверяется государственными контролирующими органами (например, Роспотребнадзором).

Физическому лицу (в том числе предпринимателю) перешедшему на режим (НПД) для ведения бизнеса может потребоваться офисное или производственное помещение. Арендовать его Самозанятому гражданину законодательство не запрещает. Следовательно, нужно понять, как оформить договорные отношения между сторонами правильно, на основании закона и с наименьшими затратами.

Правила составления Договора аренды нежилого помещения с Самозанятым лицом (предпринимателем) мы рассмотрим в этой статье.

Предлагаем вам актуальный вариант договора аренды с Самозанятым, который вы прямо сейчас можете скачать на странице:

Составляете документ впервые? Боитесь ошибиться? Читайте материал до конца.

Продолжим…

Правовая сторона

Договорные взаимоотношения с Самозанятым регулирует ГК РФ. Основные условия содержания договора аренды устанавливает гл. 34 ГК РФ. Эти нормы не противоречат 422 ФЗ, который контролирует деятельность Самозанятого.

Если площади в аренду сдает организация или ИП, то соглашение обязательно оформляется письменно, именно таковы требования

ст. 609 ГК

. Эта же статья регулирует порядок регистрации соглашения в государственных органах.

Срок действия договора определяется его условиями. Если срок окончания аренды не указан, то он считается бессрочным.

Правила составления документа

Договор аренды рабочего места для Самозанятого не имеет стандартизированной формы. Составляется в простом письменном виде, согласно общим нормам и требованиям к деловой документации. Такой документ можно составить самостоятельно, без привлечения помощи юриста.

Силу документ будет иметь при наличии необходимых реквизитов:

- Наименование организации,

- Название документа и его номер,

- Место составления,

- Дата подписания,

- Наименование сторон,

- Описание события. Обязательно: сумма аренды (без указания арендной платы соглашение не действительно (Ст.654 ГК РФ)) и описание помещения,

- Подпись (должность, расшифровка).

Исполненным соглашение будет считаться после подписания акта приема-передачи, если иное не предусмотрено в договоре.

Печать ставится при наличии или по договоренности сторон. Это не входит в перечень обязательных реквизитов.

Важные разделы договора

Рассмотрим подробнее заполенние отдельных разделов договора:

| Часть | Описание раздела |

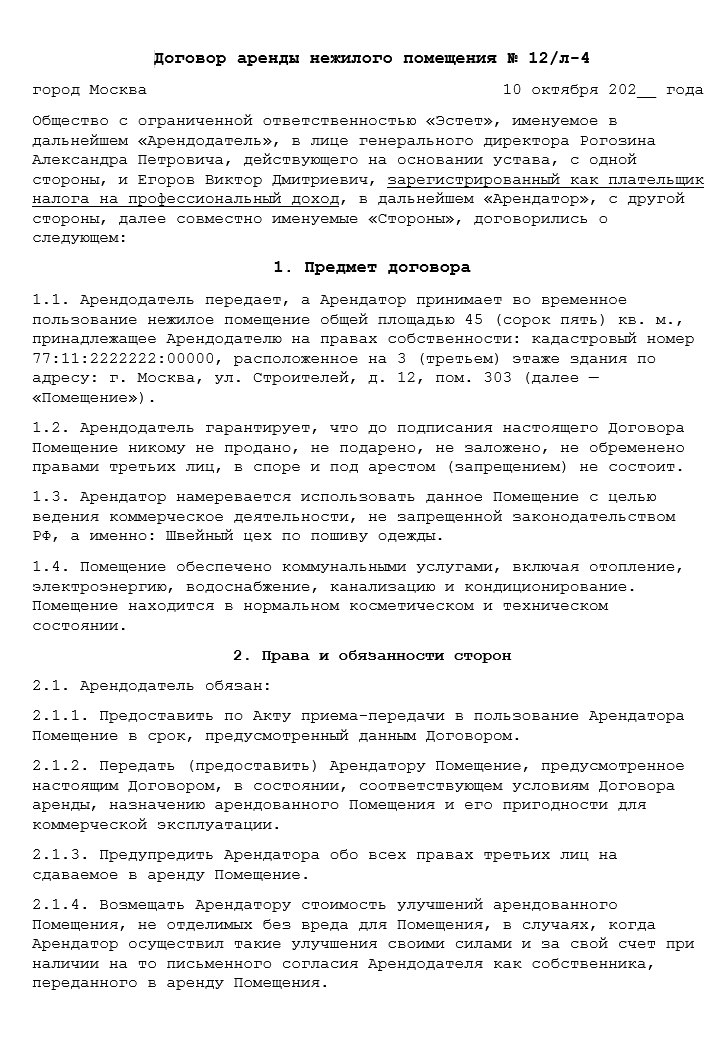

| Преамбула | Это вводная часть, которая содержит реквизиты и общую информацию о сторонах сделки: наименование и номер документа, место заключения договора, дата, данные сторон, ответственные лица. Кроме того, нужно обозначить статус Самозанятого и указать, что он является плательщиком НПД. |

| Предмет | Арендодатель обязуется сдать в аренду, за плату, имущество арендатору на определенный/неопределенный срок, для конкретных целей. Подробное описание имущества. Подтверждение прав собственности на объект (данные свидетельства). |

| Права и обязанности сторон | Права арендатора. Снижение платы при ухудшении условий аренды, первоочередное право аренды на новый срок, субаренда (по согласованию), проведение ремонтных работ. При отсутствии срочного капитального ремонта от арендодателя провести работы самостоятельно с последующей компенсацией или расторгнуть договор. Обязанности арендатора. Своевременность платежей, использование имущества согласно договору и цели назначения. Оплата коммунальных услуг, обеспечение порядка. Косметический ремонт. Информирование арендодателя при смене или лишении статуса Самозанятого. Предоставление арендодателю чеков после оплаты. Возвращение имущества в надлежащем виде при прекращении сделки. Права арендодателя. Проверка содержания арендуемого объекта. Право на расторжение договора и компенсацию убытков при серьезных нарушениях. При нарушении сроков оплаты арендодатель может потребовать преждевременной оплаты, но не более чем за 2 месяца. Обязанности арендодателя. Сдача имущества в надлежащем виде, согласно прописанным требованиям. Предоставление доступа к нему в указанный срок. Капитальный ремонт. Компенсация существенных улучшений имущества арендатору. Принять арендуемый объект после прекращения соглашения в указанные сроки. |

| Цена | Сумма аренды указывается за всю площадь или рассчитывается за кв.м. Цифрами и прописью. Устанавливаются сроки, порядок расчетов и способ платежей. Оплата коммунальных услуг, электроэнергии, интернет и пр. Условия изменения платы за аренду – по договоренности, но не более одного раза в год. |

| Ответственность контрагентов | Нарушение пунктов соглашения регулируется законодательством РФ. Если имущество передано с нарушением сроков или есть недочеты, препятствующие деятельности арендатора, то арендодатель должен компенсировать причиненный ущерб. Необходимо обозначить пеню на просрочку по платежам аренды и штраф при несоответствии использования имущества по его назначению. |

| Срок действия и порядок расторжения | Определить срок, на который заключается договор аренды. Условия и сроки по его продлению или расторжению. Если ни одна из сторон не подала на расторжение – договор продлевается без подтверждения с теми же условиями, на тот же срок. |

| Заключительные положения | Решение разногласий переговорами или судебным путем. Гарантии арендодателя, что по имуществу отсутствуют обременения. Условия по внесению изменений и дополнений. Информация о количестве экземпляров договоров. Форс-мажор и пр. |

| Приложение | В зависимости от ситуации: акт приема – передачи, дополнительное соглашение, график платежей, подробное описание имущества, документ с расчетами размера аренды, техническая документация, расписка по принятию предоплаты и пр. |

Пример стр. 1.

ТРУДко, ИНФО

Аренда помещения для самозанятых – нюансы, возможности, юридические аспекты.

Имеют ли самозанятые право на аренду рабочего помещения? Какие проблемы могут возникнуть со съемом помещения для самозанятых? Повлияет ли аренда на сумму налога? Давайте в этом разберемся!

Имеют ли самозанятые право на аренду рабочего помещения?

В Гражданском кодексе нет никаких запретов для самозанятых на заключение договора аренды. Более того, есть пункты, которые можно интерпретировать как «разрешающие» (например, ст. 421 ГК РФ, ст. 29, ст. 30 ГК РФ). Любой дееспособный гражданин или же юридическое лицо имеет полное право на заключение любого договора. В статье 651 ГК РФ, в которой прописано всё, что касается оформления договора аренды, тоже не содержится никаких запретов.

В законодательстве есть пункт (федеральный закон «О проведении эксперимента…» от 27.11.2018 № 422-ФЗ ч. 2 ст. 4), отражающий список требований, которые должен соблюдать самозанятый.

В частности, самозанятые не могут:

- нанимать работников;

- использовать специальный режим НПД, если показатели годового дохода достигли 2.4 млн рублей;

- осуществлять продажу товаров «несобственного» производства (приобретенных специально для этой цели);

- осуществлять продажу товаров с акцизной маркой или другим видом обязательной маркировки;

- заключать комиссионные договоры, договоры поручения или же агентские для ведения предпринимательской деятельности;

- заниматься добычей полезных ископаемых для последующей продажи;

- осуществлять доставку и прием платежей для третьих лиц (только кассу с собой носить нельзя);

- устанавливать сразу несколько налоговых режимов.

Можно сделать вывод, что снимать рабочие помещения для самозанятых не воспрещается. Нет необходимости оправдываться перед проверяющими инстанциями и врать, что помещение было снято для личного использования. Всё в рамках закона.

Какие проблемы могут возникнуть со съемом помещения для самозанятых?

Есть такие сферы, для работы в которых нужно получить разрешения от соответствующих органов. К примеру, для организации частного детского сада нужно пройти проверку от Роспотребнадзора (кстати, такую лицензию без ИП вам не дадут).

Допустим, вы решили открыть винную лавку. Самозанятый не сможет получить разрешение на торговлю алкоголем. Соответственно, можете сразу отменить заказ на стенды для бутылок, а также извиниться перед арендатором за то, что потратили его время.

А вот у мастера ногтевого сервиса не будет проблем с арендой помещения. Главное, пройти проверку от санэпидемстанции.

Повлияет ли аренда на сумму взимаемого налога?

Оплата аренды (если вы самозанятый) не учитывается при расчете налогообложения. У ИП есть возможность использовать систему налогообложения, которая называется «доходы минус расходы». Налог вычисляется по формуле: 15% от разницы между выручкой и расходами.

К сожалению, самозанятые такой привилегией пользоваться не могут. Налог уплачивается только с доходов, без учета расходов.

25 августа 2022

- самозанятые

Имеют ли самозанятые право на аренду рабочего помещения? Какие проблемы могут возникнуть со съемом помещения для самозанятых? Повлияет ли аренда на сумму налога? Давайте в этом разберемся!

Имеют ли самозанятые право на аренду рабочего помещения?

В Гражданском кодексе нет никаких запретов для самозанятых на заключение договора аренды. Более того, есть пункты, которые можно интерпретировать как «разрешающие» (например, ст. 421 ГК РФ, ст. 29, ст. 30 ГК РФ). Любой дееспособный гражданин или же юридическое лицо имеет полное право на заключение любого договора. В статье 651 ГК РФ, в которой прописано всё, что касается оформления договора аренды, тоже не содержится никаких запретов.

В законодательстве есть пункт (федеральный закон «О проведении эксперимента…» от 27.11.2018 № 422-ФЗ ч. 2 ст. 4), отражающий список требований, которые должен соблюдать самозанятый.

В частности, самозанятые не могут:

-нанимать работников;

-использовать специальный режим НПД, если показатели годового дохода достигли 2.4 млн рублей;

-осуществлять продажу товаров «несобственного» производства (приобретенных специально для этой цели);

-осуществлять продажу товаров с акцизной маркой или другим видом обязательной маркировки;

-заключать комиссионные договоры, договоры поручения или же агентские для ведения предпринимательской деятельности;

-заниматься добычей полезных ископаемых для последующей продажи;

-осуществлять доставку и прием платежей для третьих лиц (только кассу с собой носить нельзя);

устанавливать сразу несколько налоговых режимов.

Можно сделать вывод, что снимать рабочие помещения для самозанятых не воспрещается. Нет необходимости оправдываться перед проверяющими инстанциями и врать, что помещение было снято для личного использования. Всё в рамках закона.

Какие проблемы могут возникнуть со съемом помещения для самозанятых?

Есть такие сферы, для работы в которых нужно получить разрешения от соответствующих органов. К примеру, для организации частного детского сада нужно пройти проверку от Роспотребнадзора (кстати, такую лицензию без ИП вам не дадут).

Допустим, вы решили открыть винную лавку. Самозанятый не сможет получить разрешение на торговлю алкоголем. Соответственно, можете сразу отменить заказ на стенды для бутылок, а также извиниться перед арендатором за то, что потратили его время.

А вот у мастера ногтевого сервиса не будет проблем с арендой помещения. Главное, пройти проверку от санэпидемстанции.

Повлияет ли аренда на сумму взимаемого налога?

Оплата аренды (если вы самозанятый) не учитывается при расчете налогообложения. У ИП есть возможность использовать систему налогообложения, которая называется «доходы минус расходы». Налог вычисляется по формуле: 15% от разницы между выручкой и расходами.

К сожалению, самозанятые такой привилегией пользоваться не могут. Налог уплачивается только с доходов, без учета расходов.

Источник: Клерк.ру