Если после расторжения брака родители остались в дружеских отношениях, один из них может согласиться платить алименты добровольно. Для этого бывшие супруги могут воспользоваться законным правом на заключение добровольного соглашения об уплате алиментов. Это письменный договор между плательщиком и получателем денежных средств. В нем они оговаривают не только размер сумм, но также порядок и способ их передачи.

Чаще всего споры по уплате алиментов вспыхивают между родителями, у которых есть маленькие дети. Однако, претендовать на получение алиментов вправе не только ребенок, но и недееспособный супруг, а также престарелые родители. Получать деньги на свое содержание может и гражданин после достижения совершеннолетия, например, при обучении в вузе.

Алиментное соглашение вправе оформлять любые граждане, между которыми возникли соответствующие правоотношения.

Способы взыскания алиментов при добровольном соглашении

Добровольные выплаты на содержание ребенка уплачиваются алиментщиком после оформления письменного соглашения со вторым родителем.

Если один из родителей периодически помогает материально своему ребенку, не оформляя выплаты в установленном законом порядке – это не считается выплатой алиментов.

Если достигнута добровольная договоренность, выплаты взыскиваются:

-

по соглашению, оформленному между родителями в досудебном порядке. В документе предусматриваются регулярные выплаты на содержание сына или дочери;

-

после принятого решения судьей районного суда. Для исполнения судебного вердикта алименты уплачиваются добровольно без вмешательства судебного пристава и взыскания в принудительном порядке;

-

на основании мирового соглашения, в котором предусмотрена выплата алиментов на ребенка в добровольном порядке, при передаче дела в суд и нахождении его на стадии рассмотрения;

-

добровольно обязанным лицом без оформления соответствующих документов.

Обратите внимание!

Для применения каждого из способов предполагается не только добровольное согласие на выплату денег обязанного лица, но и конкретные действия, совершаемые им для передачи определенной суммы от его доходов.

Как выбрать подходящий способ добровольной выплаты алиментов?

Выбор наиболее подходящего способа зависит от решения, принятого обязанным лицом. Если бывшие супруги договорились добровольно платить алименты, то оформляется:

-

мировое соглашение – если компромисса удалось достичь во время судебного заседания;

-

письменное нотариально заверенное соглашение об уплате алиментов – если родителям не пришлось доводить дело до суда.

Каждый из вышеуказанных документов отличается особенностями оформления, а также преимуществами и недостатками.

Как составить соглашение?

Любые гражданско-правовые акты, в том числе и алиментные соглашения, регулируются положениями ГК РФ. Документ оформляется в письменном виде и подписывается обеими сторонами. Затем его заверяют нотариально. Должностное лицо нотариальной конторы ставит свою отметку, удостоверяющую подлинность совершенной сделки. После этого документ приравнивается к исполнительному листу, выданному по решению судебного органа. Поэтому при уклонении от уплаты алиментов получатель вправе обратиться к судебному приставу с заявлением для принудительного исполнения такой письменной договоренности.

Заключение добровольного алиментного соглашения – лучший способ решения вопроса. Оформив договор, вам не придется тратить время, нервы и средства на судебное разбирательство.

В документе обязательно прописывается:

-

подлежащая перечислению сумма (если она фиксирована) либо размер алиментов в процентах. Он рассчитывается от официальной зарплаты должника;

-

порядок и сроки уплаты.

В договоре может предусматриваться любой удобный сторонам порядок выплат: ежемесячный, ежеквартальный, ежегодный или единоразовый.

В соответствии со ст. 114 СК РФ для погашения задолженности по алиментам, кроме денежных средств в пользу получателя, может оформляться движимое или недвижимое имущество в виде земельного участка, квартиры, дома, транспортных средств. Эти материальные ценности могут продаваться, а деньги от продажи засчитываться в счет погашения долгов.

Обратите внимание!

При отсутствии задолженности по алиментам обязательства по содержанию ребенка должны исполняться только в денежном выражении (в долях от дохода или в фиксированной денежной сумме).

Соглашение о добровольной выплате алиментов супруги могут подписать не только после развода, но и в любой момент до расторжения брака.

Если стороны определили, что выплаты будут совершаться в виде доли от дохода, то такой документ передается в бухгалтерию организации, в которой работает плательщик. Бухгалтер затем производит расчет и перечисляет деньги второй стороне соглашения. Одновременно с соглашением в бухгалтерию подается заявление о взыскании алиментов.

Алиментное соглашение вправе заключать не только биологические, но и приемные родители ребенка, а также опекуны. В процессе оформления документов вправе участвовать несовершеннолетний в возрасте от 14 до 18 лет.

Для составления потребуется наличие документов:

-

удостоверяющих личности сторон;

-

обосновывающих установленный размер алиментов.

В соглашении указываются:

-

личные данные плательщика и получателя выплат;

-

данные и возраст ребенка, в отношении которого будут исполняться обязательства;

-

размер денежных средств, подлежащих уплате;

-

дата, с начала которой будут производиться удержания.

После проверки указанных сведений, документ, используемый впоследствии в качестве исполнительного листа, удостоверяется нотариусом.

Обратите внимание!

Если вы решили аннулировать или изменить ранее заключенное соглашение, нужно оформить отдельный документ и заверить его у нотариуса.

Добровольная уплата алиментов без соглашения

Если родители разошлись мирно, уплата алиментов на ребенка может осуществляться без письменных договоренностей. Но в этом случае существуют риски в первую очередь для плательщика. Если второй супруг вдруг передумает и обратится за взысканием алиментов в суд, то доказать, что алименты выплачивались на протяжении нескольких месяцев или лет, без документов будет фактически невозможно.

Обратите внимание!

Какими бы доверительными ни были отношения, если условия выплаты алиментов нигде не определены, то для подтверждения добровольной передачи денег на содержание ребенка лучше всего брать с получателя письменную расписку, в которой будет отражено, что это за выплаты и для чего предназначены.

В качестве подтверждения факта добровольной уплаты средств можно предоставить банковские чеки или выписку по карте.

Способы добровольной выплаты алиментов

Алименты в добровольном порядке могут выплачиваться:

-

путем передачи средств получателю лично в руки;

-

через перечисление доли дохода алиментщика организацией – работодателем;

-

в порядке почтового перевода;

-

с помощью перечисления на банковские реквизиты получается.

Факт выплаты подтверждается соответствующими документами: бланками почтового перевода, выписками по счету, расписками о получении и т.д.

Резюме

Добровольная уплата алиментов может происходить несколькими способами. Лучший выход из ситуации – заключить письменное соглашение и заверить его у нотариуса. Таким образом обе стороны получат гарантии исполнения обязательств.

Соглашение об уплате алиментов – это так называемый мирный способ решить вопрос содержания детей при разводе или в любых других условиях, кода родители проживают раздельно. Вообще соглашение об алиментах может касаться и алиментных обязательств мужа к жене (или наоборот), взрослых детей по отношению к родителям, что практике встречается редко.

Соглашение обязательно составляется письменно и заверяется нотариально. Без заверения оно правовой силой не обладает, а значит, плательщик алиментов совершенно правомерно не будет исполнять свою обязанность. В документе прописываются все значимые условия мирового соглашения об уплате алиментов. Альтернативой добровольно заключаемому соглашению является исполнительный лист по судебному решению. Эти два документа имеют равную юридическую силу.

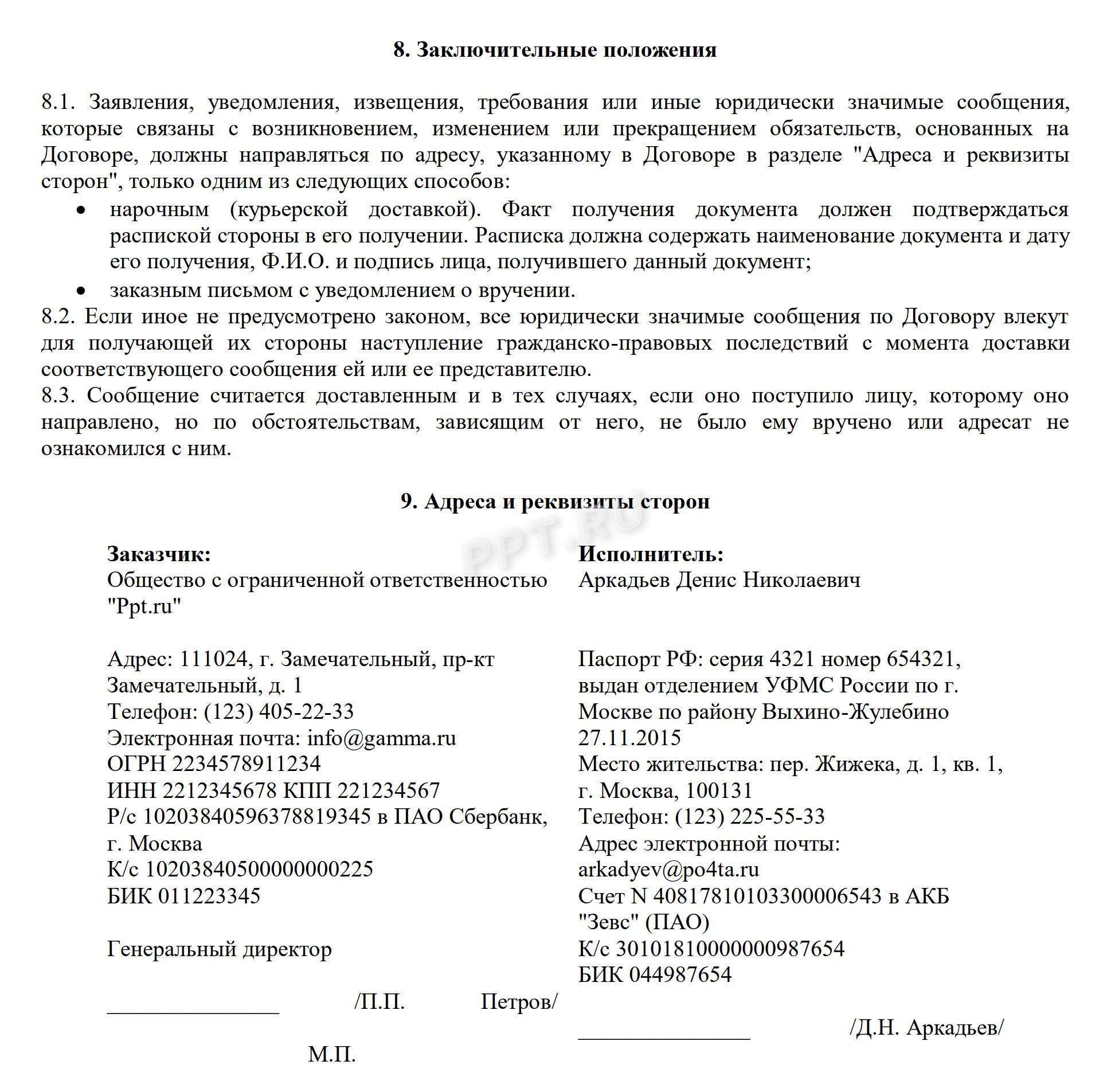

Соглашение

об уплате алиментов № ______

г. _____________

«__»__________ ____ г.

Гражданин _______________________, паспорт: ________________________, зарегистрированный по адресу: ___________________________, именуемый в дальнейшем «Плательщик алиментов», с одной стороны, и

Граждан__ _____________________________, паспорт _______________________, зарегистрированн__ по адресу: __________________________, действующ__ в качестве законного представителя несовершеннолетнего ребенка _______________________ «___»__________ ____ г. р., свидетельство о рождении N ________ от «___»___________ ____ г., именуемые в дальнейшем «Получатель алиментов» и «Ребенок» соответственно, с другой стороны, а совместно именуемые «Стороны», заключили настоящее Соглашение о нижеследующем:

1. Предмет Соглашения

1.1. В соответствии с настоящим Соглашением Плательщик алиментов обязуется выплачивать алименты во исполнение обязанности по содержанию Ребенка в порядке, сроки и размере, установленных настоящим Соглашением.

1.2. Плательщик алиментов начиная с первого числа месяца, следующего за месяцем, в котором заключено настоящее Соглашение, осуществляет уплату ежемесячных алиментных платежей.

2. Обязательства Сторон

2.1. Плательщик алиментов обязуется выплачивать алименты своевременно и в предусмотренных настоящим Соглашением размерах, а также своевременно извещать Получателя алиментов об изменении места своего жительства.

2.2. Получатель алиментов обязуется своевременно сообщать Плательщику алиментов об изменениях места своего жительства, изменениях реквизитов банковского счета и любых других обстоятельствах, имеющих существенное значение для своевременного выполнения Плательщиком алиментов своих обязательств по уплате алиментов.

2.3. Получатель алиментов обязуется использовать алименты исключительно на содержание Ребенка.

3. Финансовые условия

3.1. Размер каждого ежемесячного платежа определен соглашением Сторон и составляет ___________ минимальных размеров оплаты труда (именуемых в дальнейшем «МРОТ»). При определении размера МРОТ Стороны руководствуются нормативными актами официальных органов, устанавливающих размер МРОТ.

3.2. Выплата денежных средств, предусмотренных п. 3.1 настоящего Соглашения, осуществляется Плательщиком алиментов или по его поручению третьим лицом путем перечисления всей суммы на банковский счет, открываемый на имя Получателя алиментов, либо путем вручения наличных денежных средств не позднее _____ числа соответствующего месяца.

3.3. Документами, подтверждающими выполнение Плательщиком алиментов своих обязательств, являются:

3.3.1. Расписка Получателя алиментов — при расчетах наличными денежными средствами.

3.3.2. Банковские и бухгалтерские документы — при расчетах путем перевода денежных средств на банковский счет.

3.4. Размер выплачиваемых алиментов может быть уменьшен в следующих случаях:

3.4.1. Утраты Плательщиком алиментов трудоспособности менее чем на 50%.

3.4.2. Наступления иных обстоятельств, с которыми действующее законодательство Российской Федерации связывает право Плательщика требовать уменьшения размера выплачиваемых алиментов.

3.5. Уменьшение размера алиментов осуществляется по соглашению Сторон, а в случае недостижения соглашения — в судебном порядке.

4. Срок действия Соглашения. Порядок изменения

и расторжения Соглашения

4.1. Настоящее Соглашение вступает в силу с момента его заключения Сторонами и прекращает свое действие при наступлении одного из следующих обстоятельств:

4.1.1. Достижение ребенком совершеннолетия.

4.1.2. Утраты Плательщиком алиментов трудоспособности на 50% и более процентов либо признания его недееспособным.

4.1.3. Наступления иных событий, с которыми действующее законодательство Российской Федерации связывает прекращение обязательств по уплате алиментов.

5. Заключительные положения

5.1. Все изменения и дополнения к настоящему Договору должны быть совершены в письменной форме и подписаны уполномоченными представителями Сторон.

5.2. Стороны обязуются письменно извещать друг друга о смене реквизитов, адресов и иных существенных изменениях.

5.3. Расходы, связанные с нотариальным удостоверением настоящего Соглашения, оплачивает Плательщик алиментов (или: Получатель алиментов).

5.4. Настоящее Соглашение составлено в трех экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон, и один экземпляр хранится в делах нотариуса г. __________________________ по адресу: _____________________________.

5.5. Ни одна из Сторон не вправе передавать свои права и обязанности по настоящему Соглашению третьим лицам без письменного согласия другой Стороны.

5.6. Во всем остальном, что не урегулировано настоящим Соглашением, Стороны руководствуются действующим законодательством Российской Федерации.

6. Подписи Сторон

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Подпишитесь на соцсети

Публикуем обзор статьи, как только она выходит. Отдельно информируем о важных изменениях закона.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 22 апреля 2019 г.

Содержание журнала № 9 за 2019 г.

Условия оплаты труда — это размер зарплаты (тарифная ставка или оклад работника, доплаты, надбавки и премии), сроки, форма и способ ее выплаты. Все это обязательные условия трудового договора. Но нужно ли их прописывать в договоре детально? Для подробного описания некоторых условий оплаты лучше найти место в локальных нормативных актах. Главное — не забыть ознакомить работников под роспись с такими ЛНА до оформления трудового договора.

Формулируем «зарплатные» пункты в трудовом договоре

Устанавливаем базовый размер оплаты труда

В трудовом договоре с каждым работником обязательно нужно прописывать размерстатьи 57, 135 ТК РФ; Письмо Роструда от 22.03.2012 № 428-6-1 (п. 2):

•или оклада — фиксированной оплаты труда за полностью отработанный месяц. При этом неважно, сколько дней (в том числе и рабочих) в месяце: оклад выплачивается в установленной в договоре суммест. 112 ТК РФ. В трудовом договоре это может быть сформулировано, например, так.

3.1. За выполнение трудовых обязанностей Работнику устанавливается должностной оклад в размере 35 000 (тридцать пять тысяч) рублей в месяц.Сумма должна быть указана в рублях четко, без вилки значений «32 000—37 000 рублей в зависимости от…».

Размер удерживаемого из зарплаты НДФЛ указывать не нужно.

•или тарифной ставки — фиксированной оплаты труда за каждый отработанный день (дневная тарифная ставка) или час (часовая тарифная ставка). Например, для сотрудников с гибким графиком работы, работников обслуживающих производств. А кто-то оплачивает по часам труд совместителей.

3.1. Работнику устанавливается почасовая оплата труда из расчета 278 (двести семьдесят восемь) рублей в час.

Если размер оплаты труда в трудовом договоре не указан или отсутствует оформленный в письменном виде договор, то при «зарплатном» споре с работником суд может установить такой размер, используя:

•иные кадровые документы работодателя (штатное расписание, приказы, ведомости, расчетные листки);

•объявления о вакансии в СМИ или сети ИнтернетАпелляционное определение Хабаровского крайсуда от 25.05.2017 № 33-4045/2017;

•статистику о средней зарплате по видам деятельности или информацию центра занятости.

При сдельной системе оплаты труда в трудовом договоре прописываются сдельные расценки за единицу продукции.

3.1. Работнику устанавливается сдельная система оплаты труда.

3.2. Предусмотрены следующие сдельные расценки:

— за производство единицы кондитерского изделия — 8 (восемь) рублей/штука;

— за производство единицы хлебобулочного изделия — 6 (шесть) рублей/штука.

3.3. Количество произведенной работником продукции фиксируется в наряде.Количество изготовленной продукции или проделанной работы (например, число совершенных рейсов) вносится в первичные документы — наряды, ведомости, акты, путевые листы. В зависимости от этого будет рассчитываться итоговая сумма оплаты за день, неделю или месяц: сдельные расценки за единицу продукции умножьте на количество произведенной продукции за день, неделю или месяц

…

3.6. За каждый нерабочий праздничный день, в который работник не привлекается к работе, выплачивается дополнительное вознаграждение в размере среднего дневного заработка. Средний заработок рассчитывается исходя из заработка работника и количества рабочих дней в полностью отработанном месяце, предшествующем месяцу, в котором требуется оплата нерабочих праздничных дней.Такое вознаграждение выплачивается сдельщикам и почасовикам. Оно может быть установлено разными способами, которые работодатель вправе изобрести или выбрать самостоятельно (к примеру, исходя из норм выработки сотрудника или в твердой сумме). Условие о вознаграждении за неотработанные праздники не обязательно прописывать в трудовом договоре. Оно может быть установлено положениями ЛНАст. 112 ТК РФ

Имейте в виду, что на испытательный срок работнику лучше не прописывать в трудовом договоре более низкую зарплату, чем она предусмотрена по этой должности в штатном расписании. Трудинспекция может оштрафовать за дискриминацию и ненадлежащее оформление трудового договора, а работник — попытаться отсудить доплату за период испытательного срокач. 1, 4 ст. 5.27 КоАП РФ.

Кстати, если вы хотите сэкономить на зарплате нового работника, который еще неизвестно как впишется в коллектив, принимайте его на другую должность, для которой предусмотрена более низкая оплата. Например, на должность «пекарь-стажер», «младший бухгалтер». В случае соответствия сотрудника переведете его позднее на должность «пекарь-кондитер» или «старший бухгалтер».

Предусматриваем доплаты и надбавки

Всю систему доплат и надбавок, применяемых в компании, их размеры и условия выплаты нужно предусмотреть в ЛНАст. 135 ТК РФ; Письмо Роструда от 22.03.2012 № 428-6-1. Это будут:

•компенсационные доплаты (в частности, за работу в ночное время или в выходной день, за работу с вредными и (или) опасными условиями труда, за работу в особых климатических условиях и на территориях, подвергшихся радиации). Все такие доплаты и их минимальные размеры установлены законодательно, поэтому выплачивать эти суммы вы обязаны независимо от того, пропишете вы их у себя в ЛНА или нет. Но в своих ЛНА вы можете установить повышенные размеры подобных компенсационных доплатстатьи 147—149, 151—153 ТК РФ;

•стимулирующие надбавки (допустим, за профессиональное мастерство или квалификационный разряд, за стаж работы в организации или в отрасли, за успешное прохождение курсов повышения квалификации или длительность пребывания в командировке, за ученую степень или знание иностранного языка). Подобные надбавки законодательно не предусмотрены, но если вы установите их у себя в ЛНА, то будете обязаны их платить.

В трудовой договор можно: включить указанные в ЛНА доплаты и надбавки, полагающиеся конкретному работнику или вставить ссылку на ЛНА, содержащий основания, правила выплаты и их размеры. Но в обоих случаях необходимо отделить тарифную ставку (оклад) от всех остальных «добавочных» частей зарплаты. С учетом этого в трудовом договоре могут быть следующие формулировки.

3.1. За выполнение трудовых обязанностей работнику устанавливается заработная плата в размере 34 160 (тридцать четыре тысячи сто шестьдесят) рублей в месяц, которая включает:

— оклад — 27 000 (двадцать семь тысяч) рублей;

— доплаты и надбавки, предусмотренные Положением об оплате труда работодателя.

Или можно изложить так.

3.1. За выполнение трудовых обязанностей работнику устанавливается заработная плата в размере 34 160 (тридцать четыре тысячи сто шестьдесят) рублей в месяц, которая включает:Избегайте формулировок наподобие: «…работнику устанавливается тарифная ставка в размере 1651 руб. в день с учетом доплаты за работу во вредных условиях труда…». При такой формулировке без дополнительных расчетов невозможно узнать размер самой тарифной ставки. То есть размер заработной платы работника определен нечетко, что может обернуться штрафом для организации и ее руководителяст. 57 ТК РФ; Апелляционное определение Свердловского облсуда от 10.08.2017 № 33а-13285/2017; Решение Хабаровского крайсуда от 15.09.2016 № 21-918/2016

— оклад 27 000 (двадцать семь тысяч) рублей;

— доплату за работу во вредных условиях труда 8% от оклада —Минимальная доплата (4%) к базовому окладу (ставке) при вредной или опасной работе установлена ТК РФ. Но вы вправе предусмотреть более высокий размер доплаты, закрепив его в ЛНА, коллективном или трудовом договоре 2160 (две тысячи сто шестьдесят) рублей;

— надбавки за владение уникальной технологией производства — 5000 (пять тысяч) рублей.

Напомним, что установление разных окладов на одинаковых должностях грозит спорами с работниками и штрафом от трудинспекции за дискриминациюч. 1 ст. 5.27 КоАП РФ. Хотя есть примеры успешного оспаривания в суде права назначать бо´льшие оклады при одинаковых должностях сотрудникам, в частности, если они:

•имеют более высокую квалификациюАпелляционное определение Мосгорсуда от 18.10.2018 № 33-45662/2018;

•трудятся в другом подразделении с бо´льшим объемом работАпелляционное определение ВС Республики Башкортостан от 15.02.2018 № 33-2993/2018.

А вот размеры и основания выплаты надбавок работодатель вправе регулировать самостоятельно. Поэтому при помощи надбавок можно без опаски сделать различной по размеру оплату труда сотрудников, работающих на одной должности с одинаковым окладом, но, допустим, обладающих различным уровнем профессионализма, различными навыками или объемом ответственности.

Прописываем премиальные выплаты

Если в компании есть система поощрительных выплат (премий за определенные достижения в работе), то их размеры, условия и порядок выплаты/невыплаты нужно подробно расписать в ЛНАст. 135 ТК РФ; Письмо Минтруда от 14.02.2017 № 14-1/ООГ-1293. А в трудовом договоре достаточно сделать отсылку к такому документуАпелляционное определение Свердловского облсуда от 24.01.2018 № 33а-1755/2018 (33а-23834/2017).

Когда вы прописываете положения о премиях, обратите внимание вот на что. В ЛНА или в трудовой договор бесполезно включать положение о том, что премия не выплачивается при увольнении работника по любым основаниям, например:

•до окончания периода, за который полагается премия;

•до момента принятия решения о назначении и выплате премииАпелляционное определение Приморского крайсуда от 20.06.2017 № 33-6115/2017; Письмо Минтруда от 14.03.2018 № 14-1/ООГ-1874.

Такие правила ЛНА ухудшают положение работника, и встречаются суды, которые расценивают их как дискриминационные. Поэтому если сотрудник, проработавший большую часть периода, за который предусмотрена премия (предположим, 10 месяцев из 12), решит оспорить отказ в ее выплате, то велика вероятность, что вам придется выплатить премию через суд. Причем независимо от того, застал сотрудник издание приказа о назначении премии или нетАпелляционные определения Новосибирского облсуда от 07.08.2018 № 33-7507/2018; ВС Республики Саха (Якутия) от 05.07.2017 № 33-2537/2017.

Закрепляем сроки выплаты зарплаты

Конкретные даты выплаты денег в трудовом договоре можно не прописывать, если они содержатся в ПВТР компаниист. 136 ТК РФ. Тогда в трудовом договоре достаточно закрепить следующее.

3.4. Заработная плата Работнику выплачивается каждые полмесяца в день, установленный Правилами внутреннего трудового распорядка.

За первую половину текущего месяца работнику выплачивается аванс в размере, рассчитанном исходя из отработанного им времени с 1-го по 15-е число текущего месяца.Советуем предусмотреть расчетный способ определения зарплаты за первую половину месяца (аванса), чтобы избежать споров с трудинспекциейПисьма Минтруда от 10.08.2017 № 14-1/В-725, от 03.02.2016 № 14-1/10/В-660; Постановление Челябинского облсуда от 17.01.2018 № 4А-1583/2017. При расчете аванса учитывайте размерПисьма Минтруда от 10.08.2017 № 14-1/В-725, от 18.04.2017 № 11-4/ООГ-718:

•оклада (тарифной ставки);

•доплат в фиксированной сумме (например, за дополнительные функции, за стаж работы, за профессиональное мастерство);

•надбавок в процентах от ставки (оклада) за особый режим работы или условия труда (тяжелые, вредные или опасные условия труда, работа в ночное время)

Напомним, что никакие соглашения с работником или его письменные заявления не допускают выплату зарплаты раз в месяцст. 136 ТК РФ. Закрепление в ЛНА режима выплаты денег раз в месяц тоже противозаконно, и штрафа от трудинспекции не избежать.

Определяем способ выплаты зарплаты

Советуем ограничить в трудовом договоре способ выплаты денег одним вариантом:

•или наличными через кассу работодателя;

•или на банковскую карту. При этом не прописывайте, через какой именно банк выдаются деньги. Даже закрепив условие о конкретном банке в трудовом договоре, вы не сможете удержать работников от смены банка. У них есть право в любое время подать заявление об этомст. 136 ТК РФ. А вот оформлять дополнительные соглашения при каждой такой смене банка работником вам придется.

Достаточно в трудовом договоре записать следующее.

3.5. Заработная плата Работнику перечисляется на счет Работника в банке.

3.6. Работник вправе заменить банк, в который ему должна переводиться заработная плата. Для этого работник должен самостоятельно:

— открыть себе счет в выбранном им банке;

— подать в бухгалтерию письменное заявление с новыми банковскими реквизитами для перевода заработной платы не позднее чем за 5 рабочих дней до дня выплаты заработной платы;

— оплачивать расходы, возникающие в связи с открытием и ведением карты вне зарплатного проекта работодателя.

Кстати, если работник захочет поменять способ получения денег с «карточного» на наличный, то работодатель не обязан по заявлению сотрудника начать выдавать ему зарплату наличными. В случае согласия компании пойти навстречу работнику нужно будет оформить дополнительное соглашение с ним, указав иной способ выплаты зарплаты. Такое соглашение можно не оформлять, если сотрудник в заявлении просит разово выдать ему зарплату наличными. Например, работник обращается с такой просьбой, поскольку возникли недоразумения с банком, из-за которых деньги с его карты списываются принудительно.

Описываем формы выдачи зарплаты

Если работодатель планирует часть зарплаты платить в натуральной форме, то необходимо, чтобы:

•условие об этом было прописано именно в трудовом договоре, если в компании нет коллективного договорастатьи 131, 136 ТК РФ; Апелляционное определение Тамбовского облсуда от 05.09.2018 № 33-3220/2018. ЛНА не подходит для положений о натуральных выплатах;

•работник написал заявление с указанием периода выплаты зарплаты в натуральной форме и изделий, выдаваемых в счет зарплатып. 54 Постановления Пленума ВС от 17.03.2004 № 2. Имейте в виду, что даже если в своем заявлении сотрудник изъявит желание получать в натуральной форме больше 20% зарплаты, то вы не должны идти у него на поводу. Установленный законом лимит превышать нельзя ни по своей инициативе, ни по желанию работника;

•работодатель издал приказ об установлении стоимости, по которой товары передаются работнику в качестве оплаты труда.

В трудовом договоре, к примеру, может быть раздел о «натуральной» части зарплаты такого содержания.

4.1. 15% начисленной ежемесячной заработной платыДоля выплачиваемой в натуральной форме зарплаты не должна превышать 20% от начисленной месячной зарплатыст. 131 ТК РФ. Лимит рассчитывается:

•исходя из всего совокупного начисленного месячного заработка сотрудника (оклад (тарифная ставка), надбавки, доплаты, премиистатьи 129, 135 ТК РФ);

•без учета, в частности, суммы больничных или командировочных, поскольку эти суммы не являются вознаграждением за трудстатьи 129, 164 ТК РФ выдается Работнику в натуральной форме по его заявлению при каждой выплате или в течение определенного периода в виде продукции работодателя: детских трикотажных изделий.Зарплата должна выплачиваться товарами, которые могут пригодиться в хозяйстве для личного потребления работника и его семьи (продукты, одежда, косметика, предметы быта и т. д.)п. 54 Постановления Пленума ВС от 17.03.2004 № 2

4.2. Заработная плата в натуральной форме выдается 10-го числа каждого месяца. В случае когда 10-е число приходится на выходной или нерабочий праздничный день, зарплата выдается накануне этого дня.

4.3. Замена оплаты труда в натуральной форме на денежную оплату производится Работодателем на основании заявления Работника без каких-либо ограничений по времени предупреждения.

Если Работник изъявил желание на получение части заработной платы в натуральной форме на определенный период, то он вправе до окончания этого периода подать заявление об отказе от такой формы оплаты.

4.4. Стоимость товаров, передаваемых при выплате Работнику заработной платы в натуральной форме, определяется приказом Работодателя 7-го числа каждого месяца на основании данных бухгалтерского учета и сведений статистики по Тульской области без превышения уровня рыночных цен, сложившихся для этих товаров по Тульской области в период начисления выплат.

* * *

Об индексации зарплаты в трудовом договоре писать не нужно. Ее механизм, критерии и периодичность должны быть закреплены в коллективном договоре или в локальном нормативном акте работодателяст. 134 ТК РФ; разд. «Оплата труда» Доклада… за III квартал 2017 г., утв. Рострудом.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Кадры / Оплата труда

2023 г.

2022 г.

2021 г.

- Главная

- Правовые ресурсы

- Подборки материалов

- Договор оказания услуг с ежемесячной оплатой

Договор оказания услуг с ежемесячной оплатой

Подборка наиболее важных документов по запросу Договор оказания услуг с ежемесячной оплатой (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов

Судебная практика

Статьи, комментарии, ответы на вопросы

Путеводитель по сделкам. Аренда недвижимости. Арендатор (субарендатор)Для подтверждения расходов в виде арендных платежей составлять ежемесячный акт об оказании услуг по договору аренды не требуется. Подробнее об этом см. Энциклопедию спорных ситуаций по налогу на прибыль. Исключением является случай, когда оформление такого акта предусмотрено договором (см., например, Письмо Минфина России от 24.03.2014 N 03-03-06/1/12764).

Договор гражданско-правового характера (ГПХ) — это соглашение, по которому исполнитель оказывает заказчику услуги. Рассказываем, в каких случаях его заключают, какие отчеты сдавать заказчику и в каком порядке начисляются налоги на доход исполнителя.

Договор ГПХ

Договор гражданско-правового характера — это соглашение, по которому исполнитель оказывает заказчику услуги. Соглашением определяют перечень услуг, порядок их оказания, стоимость, права и обязанности сторон.

Заключая сделку, стороны не вступают в трудовые отношения. Этим пользуются работодатели, оформляя вместо трудового гражданский контракт. Если проверяющие обнаружат, что гражданским подменили трудовые отношения — работодателя накажут.

По ГПД оказывают разнообразные услуги, единого перечня нет:

- юридические;

- бухгалтерские;

- репетиторские;

- авторские и пр.

Что означает ГПХ при устройстве на работу

При трудоустройстве заключение гражданского вместо трудового лишает работника прав, которые ему гарантирует ТК РФ:

- выплата зарплаты два раза в месяц;

- отпуск;

- оплата сверхурочных;

- охрана труда;

- оплата простоя;

- индексация зарплаты и пр.

Отношения по ГПД регламентирует Гражданский кодекс, а по трудовому — Трудовой.

Трудоустройство по ГПХ: плюсы и минусы для работника и работодателя

Преимущества для работника:

- увеличенный размер оплаты, поскольку работодатель экономит на взносах и нередко разницу относит на зарплату;

- возможность увольнения без отработки;

- отсутствие обязательств по возмещению вреда.

Недостатки для работника:

- отсутствие гарантий, предусмотренных ТК РФ для работника;

- отсутствие оплачиваемого отпуска;

- отсутствие соцпакета.

Преимущества для работодателя:

- экономия на взносах;

- отсутствие социальных обязательств;

- отсутствие ответственности, предусмотренной ТК РФ.

Недостатки для работодателя:

- сложно взыскать материальный ущерб с работника;

- работник не обязан отрабатывать две недели перед увольнением;

- отношение к работе менее серьезно.

Срок действия договора ГПХ

Срок действия определяют по соглашению сторон. В отличие от трудового, ГПД нельзя заключить бессрочно.

С кем заключается договор ГПХ

ГПД вправе заключить:

- граждане между собой;

- организации между собой;

- организация с гражданином;

- ИП с организацией, гражданином, ИП.

Прием на работу по договору ГПХ

Трудоустройство по ГПД не требует внесения записи в трудовую книжку, издания приказа о приеме, ведения личной карточки и пр.

Для оформления достаточно заключить контракт.

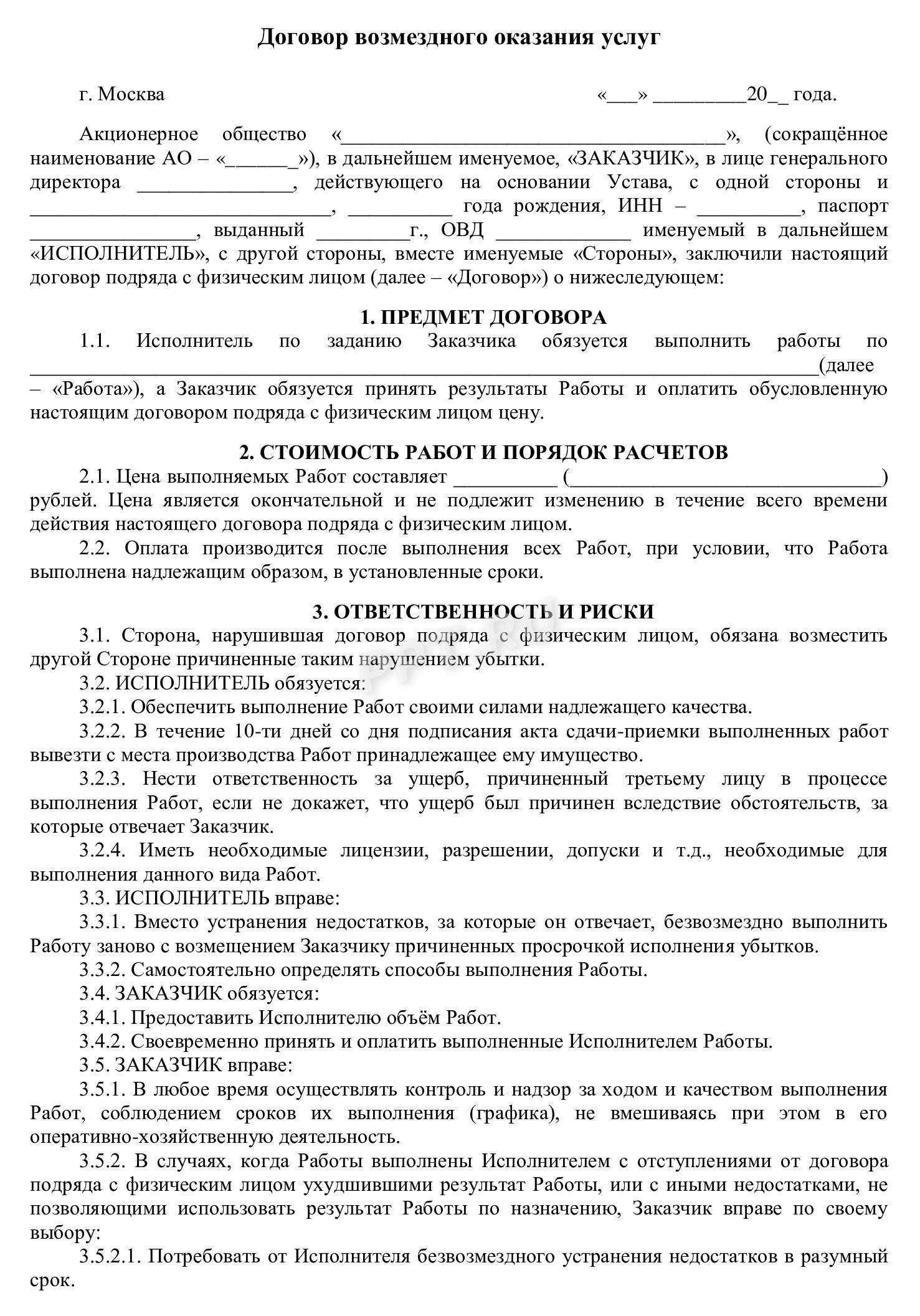

Образец договора ГПХ

Подробнее: еще больше образцов, правил и нюансов по договору возмездного оказания услуг

Можно ли совмещать ГПХ и трудовой договор

Закон не запрещает совмещение. Гражданин вправе оказывать услуги по ГПД как у работодателя, так и в иной организации.

Работы должны иметь разовый характер, если они выполняются у работодателя. Если работы систематичны, работодатель рискует получить предписание о переквалификации гражданской сделки в трудовую.

Подробнее: в каких случаях можно заключить ГПД и не оформлять трудовую книжку

ГПХ с сотрудником по основному месту работы

Работник вправе совмещать работу по трудовому и по гражданскому соглашению.

Ограничений по количеству рабочих часов нет. Допустимо заключение ГПД с работодателем, у которого гражданин трудоустроен официально. В таком случае учет рабочего времени и объем оказанных услуг ведут отдельно. Оплату проводят отдельно: зарплату и выплаты по ГПД.

Необходимо учитывать, что работа по ГПД — разовая. Например, когда бухгалтер оказывает услуги по оформлению зала для проведения корпоратива.

Если услуги по гражданскому систематичны и пересекаются с трудовыми обязанностями сотрудника, есть риск признания такого соглашения трудовым.

ГПХ: изменения с 2023 года

В соответствии со ст. 9 Федерального закона от 14.07.2022 № 237-ФЗ, с 2023 года работодатели уплачивают страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Взносы подлежат уплате по сделкам с физлицами, предметом которых является выполнение работ или оказание услуг. Тариф общий — 2,9%.

Граждане вправе получать пособия по временной нетрудоспособности по ГПД, если сумма взносов за предыдущий календарный год составит не менее половины от установленного минимума страхового года.

Подробнее: общий порядок заключения договора ГПХ с физлицом

Уплата налогов по договору ГПХ

Доход физлица, по правилам ст. 208 НК РФ, облагается НДФЛ. Сумма налога исчисляется, удерживается и перечисляется в бюджет заказчиком — организацией. Исключение: если исполнитель — ИП или самозанятый.

Подробнее: как начислять и платить налоги и страховые взносы по договору ГПХ

Профессиональный налоговый вычет по договору ГПХ

Исполнитель вправе оформить профессиональный налоговый вычет в соответствии со ст. 221 НК РФ. Вычет предоставляют на величину расходов, которые исполнитель понес в процессе оказания услуг.

К расходам относят:

- покупку материалов;

- затраты на проезд;

- затраты на пользование оборудованием и пр.

Для получения вычета исполнителю необходимо предоставить заказчику заявление и документы, подтверждающие расходы.

Подробнее: особенности заключения договора ГПХ с самозанятыми

Как признать договор ГПХ трудовым договором

Признать ГПД трудовым вправе как работник через трудовую инспекцию или суд, так и инспектор ГИТ.

Проверяющие и суд квалифицируют контракт трудовым при наличии таких признаков:

- подчинение гражданина правилам внутреннего трудового распорядка;

- установленный заказчиком (работодателем) график работы;

- участие гражданина в производственной деятельности;

- выполнение работ под контролем работодателя. Сдача отчетности, составление объяснительных и служебных записок;

- выполнение работ на рабочем месте, определенном работодателем;

- неоднократное продление и перезаключение ГПД.

Подробнее: разъяснения ФНС о признании отношений по договору ГПХ трудовыми

Переквалификация договора ГПХ в трудовой договор

В соответствии со ст. 19.1 ТК РФ, переквалификация ГПД в трудовой допустима:

- на основании предписания трудовой инспекции;

- по заявлению гражданина;

- в судебном порядке.

Сомнения относительно наличия трудовых отношений трактуются в пользу трудового. В случае переквалификации ГПД в трудовой работодателю доначислят налоги и взносы, которые он должен был уплатить, если бы оформил работника официально.

Разница между ГПХ и трудовым договором

ГПД отличается от трудового:

- на ГПД у сотрудника нет графика. Он выполняет работу в удобное время;

- сотрудник не подчиняется правилам внутреннего трудового распорядка, иным локальным актам;

- у сотрудника нет оплачиваемого отпуска;

- гарантии и компенсации, предусмотренные нормами ТК РФ, на гражданина не распространяются;

- заказчик (работодатель) вправе в любое время отказаться от услуг сотрудника, фактически проведя увольнение. ТК РФ закрепляет ограниченный перечень причин и условий для увольнения по инициативе работодателя.

Для сведения: точка зрения Роструда о трудовых отношениях и договоре ГПХ

В чем разница между договорами ГПД и ГПХ

ГПД и ГПХ — это одно и то же. Гражданско-правовой договор (ГПД) и гражданско-правового характера (ГПХ) — наименования соглашения на оказание услуг.

Сделку именуют так в силу правового регулирования, которое осуществляет Гражданский кодекс.

Такое соглашение сравнивают с трудовым, правовое регулирование которого осуществляет Трудовой кодекс.

Подробнее: особенности начисления и уплаты страховых взносов и налогов по договору ГПХ

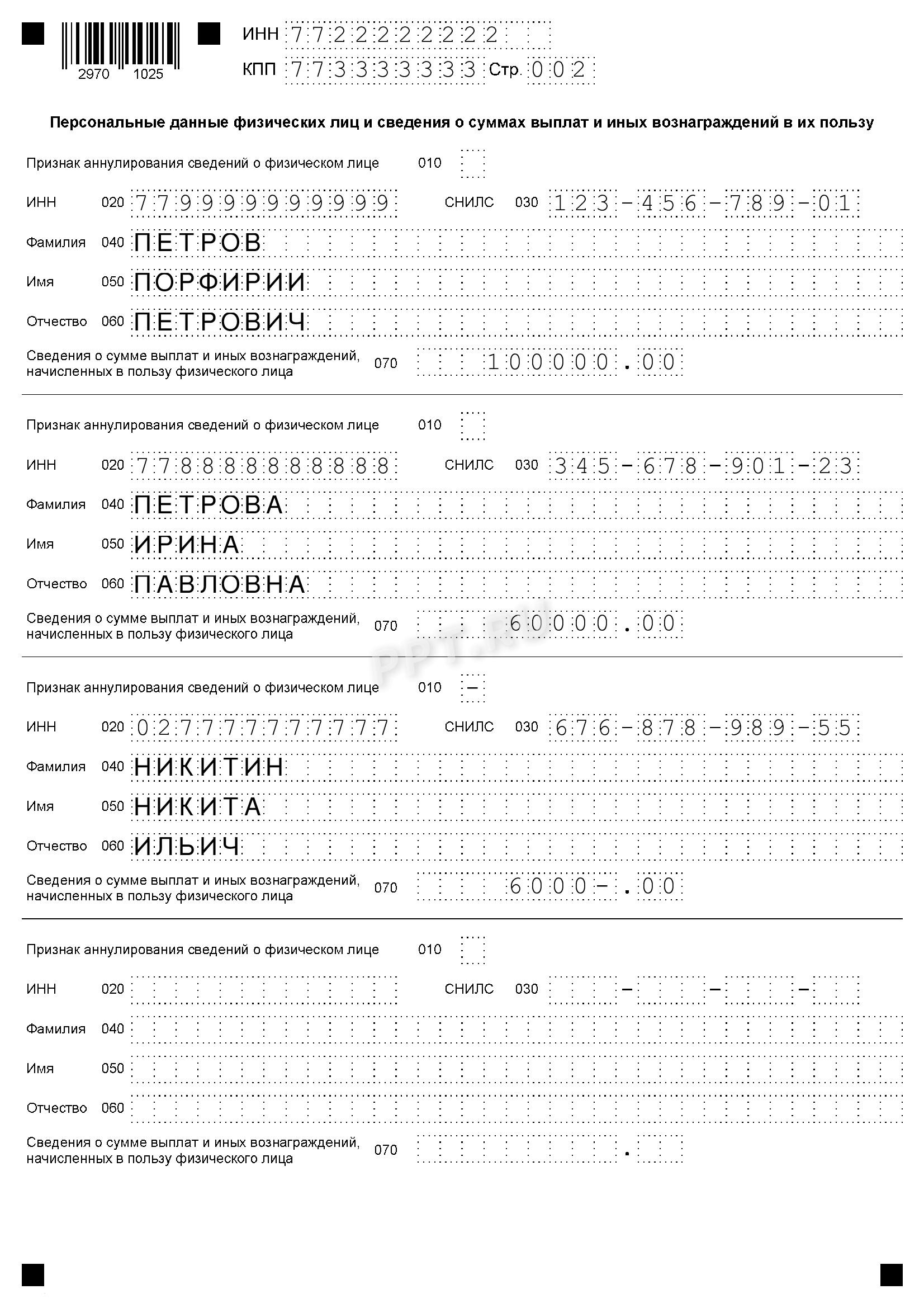

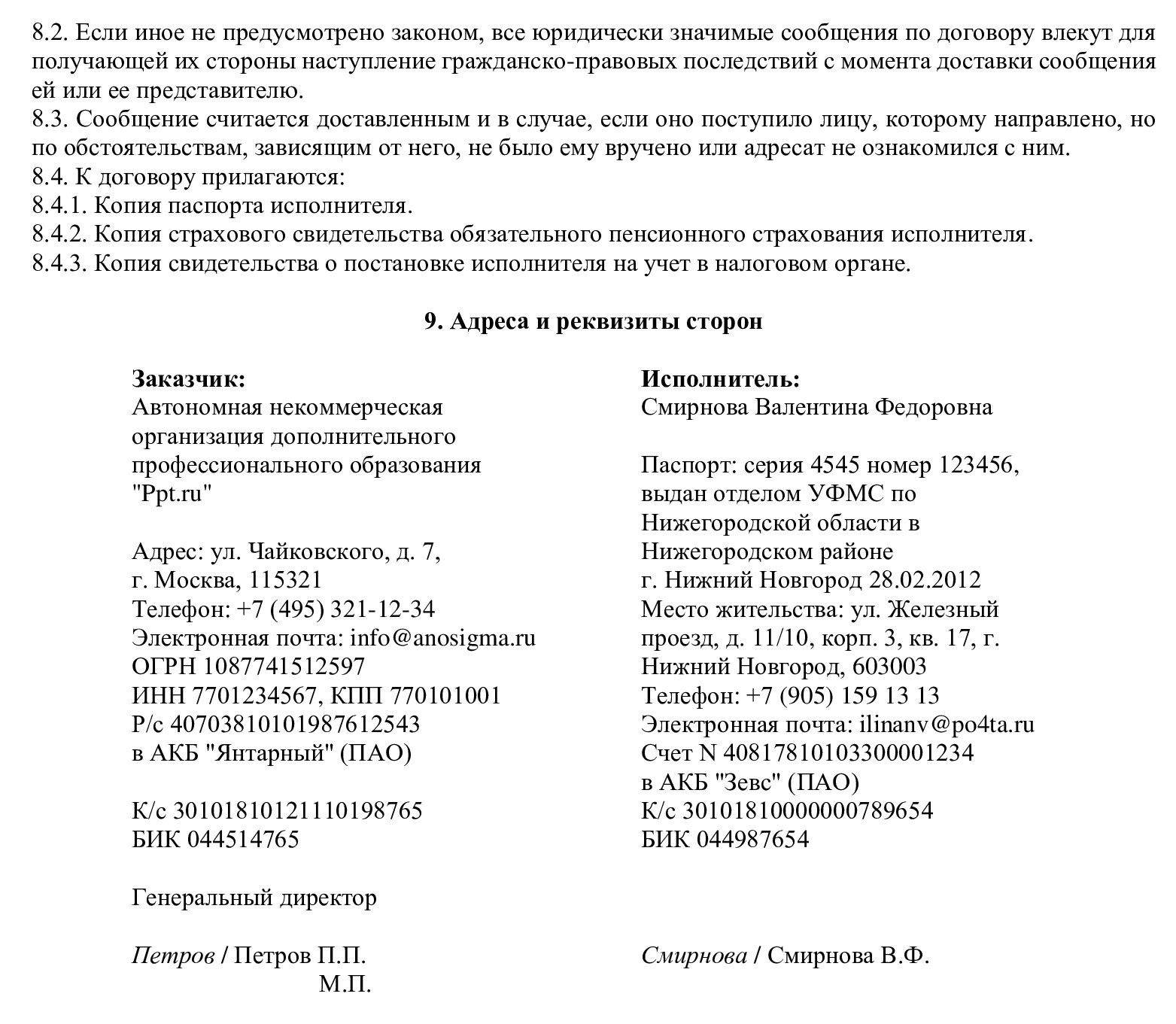

Самозанятость или ГПХ: что лучше

Сравним самозанятость и ГПД в таблице:

|

Критерии |

Самозанятость |

ГПД |

|---|---|---|

|

Налогообложение |

4-6% |

13% |

|

Вид деятельности |

Ограничен |

Не ограничен |

|

Ограничение по сумме дохода |

2,4 млн в год |

Не установлено |

|

Социальные взносы |

Платят по желанию |

Платит заказчик |

|

Отчетность |

Сдает самостоятельно |

Сдает заказчик — юрлицо. Если заказчик физлицо — сдает самостоятельно |

Подробнее: о налогообложении договоров ГПХ

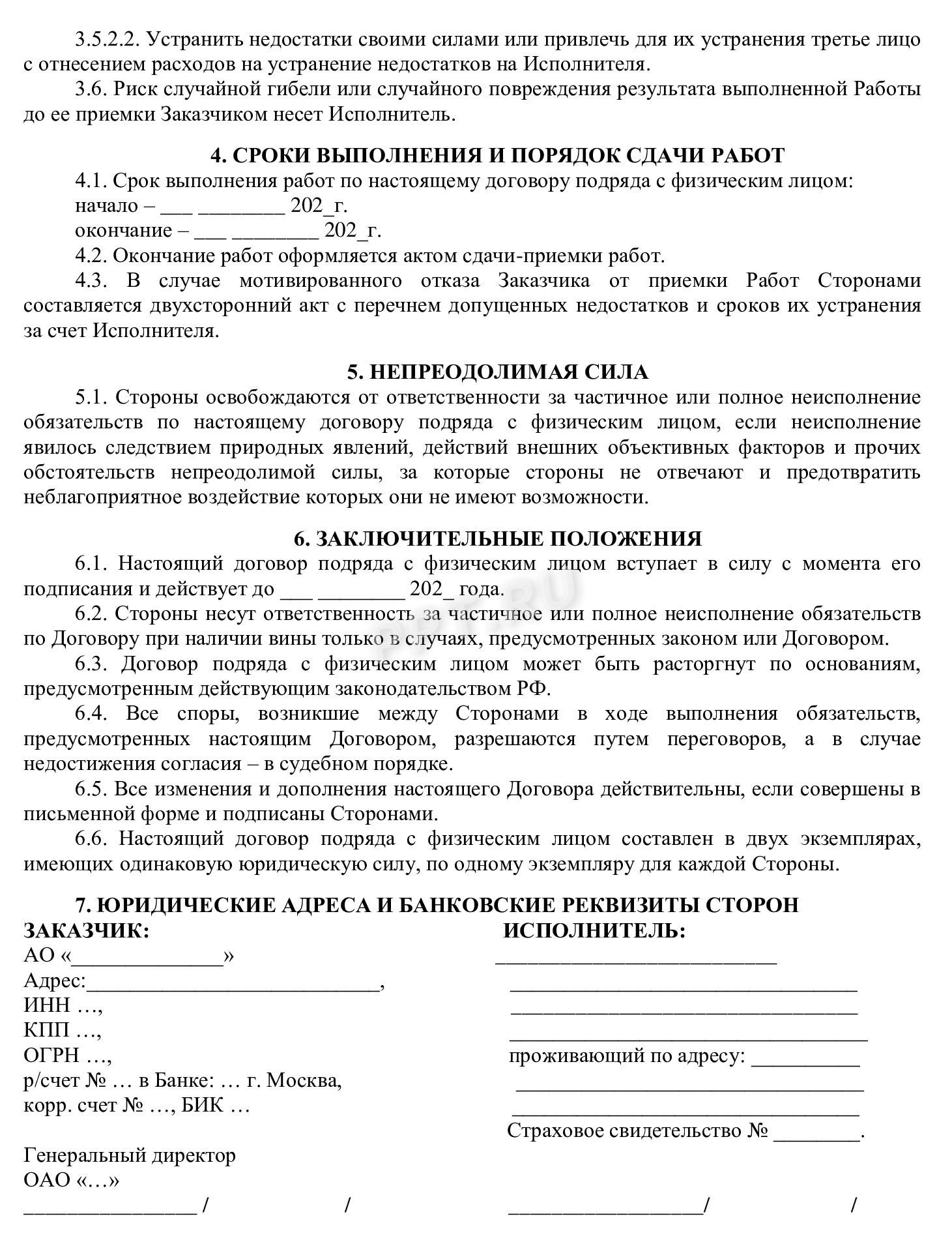

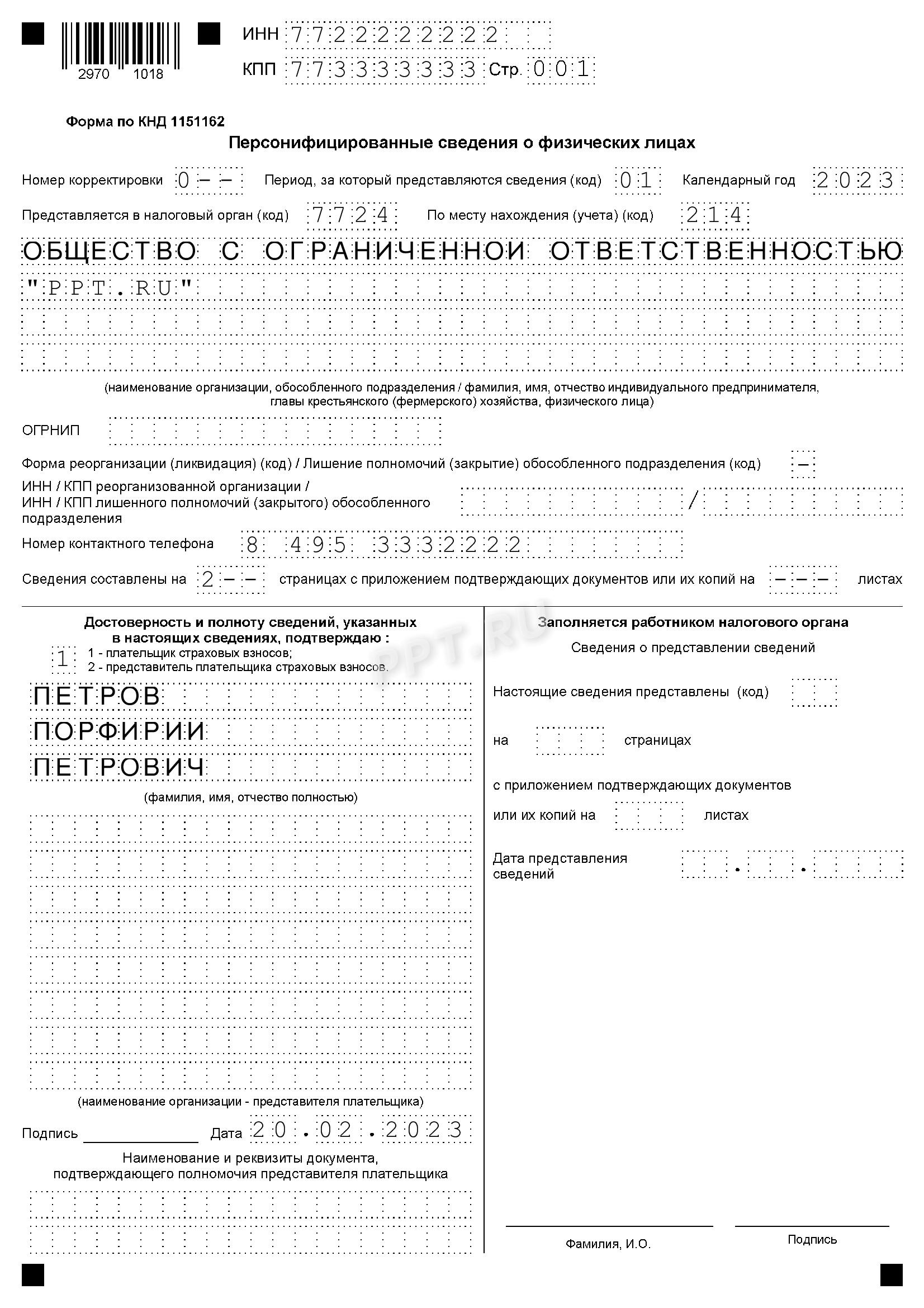

Отчет по ГПХ с 2023 года

Заказчик сдает отчеты:

- ЕФС-1, утв. Постановлением правления ПФР от 310.2022 № 245п, подают в Социальный фонд. Заполняют титульный лист и подраздел 1.1. В отчете отражают дату начала и окончания действия договора;

- персонифицированные сведения по форме, утв. Приказом ФНС России от 29.09.2022 № ЕД-7-11/878@ (приложение № 2). Отчет подают в ФНС. В нем указывают начисления в пользу гражданина за отчетный месяц.

Подробнее: как правильно заполнить и отправить ЕФС-1

Код ОКЗ для ГПХ в 2023 году

В форме ЕФС-1 необходимо заполнить графу «Трудовая функция». Для трудовых договоров это код ОКЗ, а для ГПХ — коды по виду выполняемой работы:

- ДГПХ — выполнение работ, оказание услуг;

- ДАВТ — авторский заказ;

- ДОИП — отчуждение исключительного права;

- ИЗЛД — лицензионный;

- ЛДПИ — о предоставлении права на объекты исключительных прав.

Для сведения: как заполнить ОКЗ в 1С

Образец ЕФС-1: окончание договора ГПХ

При расторжении ГПД в ЕФС-1 заполняют подраздел 1 раздела 1. В таблице заполняют колонки 1, 2, 3, 6, 8, 9, 10.

Так заполняют ЕФС-1, когда действие договора завершено:

Сотрудники по ГПХ в СЗВ-СТАЖ

С 2023 года форму СЗВ-СТАЖ заменил отчет ЕФС-1. Подраздел 1.2 раздела 1 заполняют вместо СЗВ-СТАЖ.

Форма дополнена данными:

- районный коэффициент;

- занятость (условия досрочного назначения страховой пенсии);

- сведения о СОУТ.

Этот подраздел подают на работников, если в работе имеются особенности:

- выполняли работу, дающую право на досрочное назначение пенсии;

- замещали государственные должности;

- отправлены в простой и пр.

Если особенностей работы нет, раздел не заполняют, а сведения о приеме и увольнении отражают в подразделе 1.1.

На сотрудников по ГПД этот раздел не заполняют. Достаточно данных о заключении и расторжении ГПД.

Подробнее: о заполнении и отправке СЗВ-СТАЖ

ГПХ СЗВ-ТД

На основании СЗВ-ТД формировали электронные трудовые книжки. С 2023 года этот отчет отменили, сведения включили в единую форму ЕФС-1.

Данные содержатся в подразделе 1.1 раздела 1. В этой части отчета заполняют данные о заключении и расторжении ГПД.

При подаче данных всю форму ЕФС-1 заполнять не требуется, достаточно заполнить соответствующий раздел.

Подробнее: об отчетах при увольнении работников

Подается ли СЗВ-ТД на договоры ГПХ

СЗВ-ТД отменили, сведения о заключении и расторжении ГПД подают в составе ЕФС-1.

Договор ГПХ в СЗВ-М

С января 2023 года форму СЗВ-М отменили. Вместо СЗВ-М подают персонифицированные сведения на сотрудников. Бланк утвержден Приказом ФНС от 29.09.2022 № ЕД-7-11-878:

Подробнее: об отчете СЗВ-М

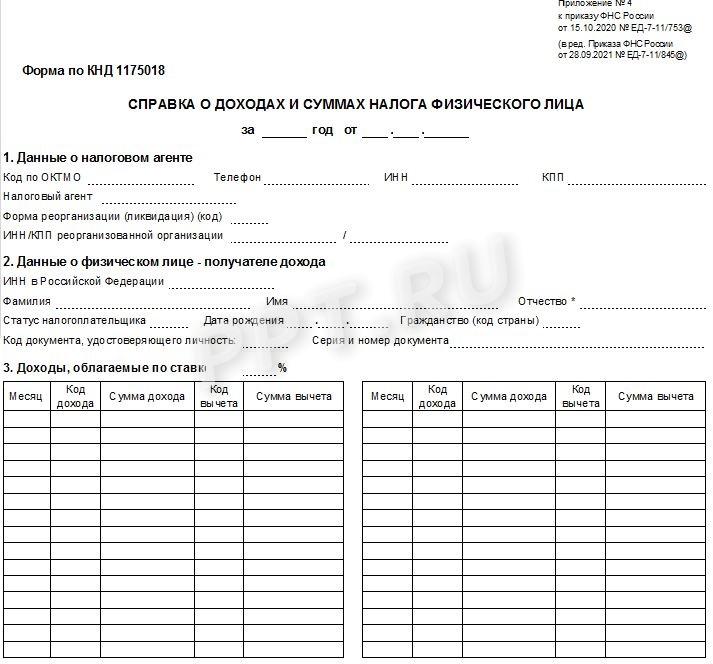

2-НДФЛ по договору ГПХ

Заказчик выдает исполнителю 2-НДФЛ, которая действовала ранее, в 2023 году справка имеет форму КНД 1175018. В ней отражают доход, который исполнитель получил по гражданско-правовому соглашению.

Суммы дохода отражают в том месяце, в котором их получил исполнитель.

Подробнее: о справке 2-НДФЛ и когда она нужна

Код дохода ГПХ в справке 2-НДФЛ

В действовавшей ранее справке 2-НДФЛ, в актуальном приложении 1 к расчету 6-НДФЛ и в справке по форме КНД 1175018 (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@) указывают код дохода.

Коды определены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Для ГПД применяют код 2010.

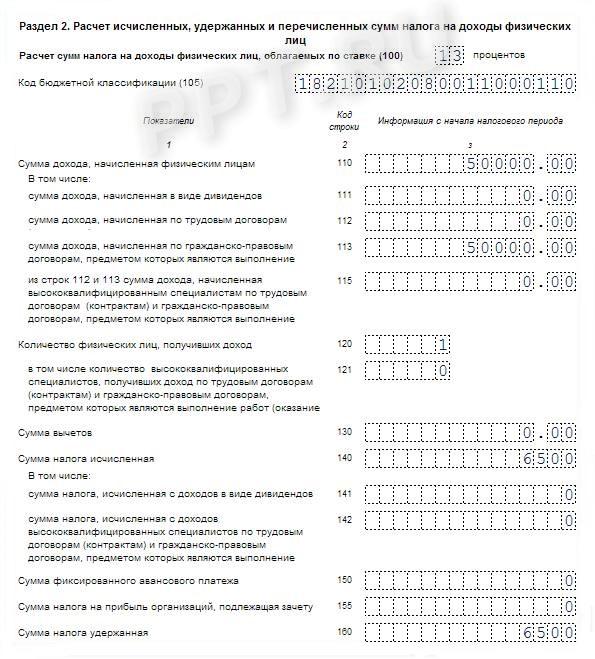

НДФЛ по ГПХ в 6-НДФЛ

В декларации 6-НДФЛ доход по ГПД отражают в строке 110 и 113:

КБК указывают в зависимости от ставки налога:

- 13% (доход до 5 млн руб.) — 182 1 01 02130 01 1000 110;

- 15% (доход более 5 млн руб.) — 182 1 01 02140 01 1000 110.

ГПХ в РСВ 2023 году

В РСВ по гражданско-правовому соглашению заполняют:

- подраздел 1.1 по пенсионному страхованию;

- приложение 1 к разделу 1 расчета и 1.2 по медицинскому страхованию;

- приложение 1, 1 раздел, строка 030 — суммы выплат;

- строку 030 подраздела 1.1 приложения 1 к разд. 1 и строку 030 приложения 2 по больничному;

- строку 050 — база для страховых взносов.

Строки 010-060 приложения 2 к разд. 1 не заполняют.

Раздел 3 и подраздел 3.2 заполняют на каждое физлицо.

Подробнее: как заполнить РСВ

Как рассчитать среднюю численность работников по ГПХ

В соответствии с п. 5.1 Приказа Росстата от 30.11.2022 № 872, если работник работает в организации по трудовому договору и по ГПД, он учитывается в списочной и среднесписочной численности один раз по месту основной работы, а начисленная ему заработная плата по трудовому контракту и соглашению гражданско-правового характера — в графе 8 (фонд заработной платы работников списочного состава).

Если трудового нет, то работников по ГПД считают по методологии определения среднесписочной численности (п. 70 Приказа № 872): количество сотрудников на ГПД умножаем на количество рабочих дней в месяце и делим на количество календарных дней в месяце.

Годовая средняя численность определяется путем суммирования средней численности за все месяцы, истекшие с начала года, и деления полученной суммы на число месяцев отчетного периода.

Для удобства: онлайн-калькулятор расчета средней численности работников

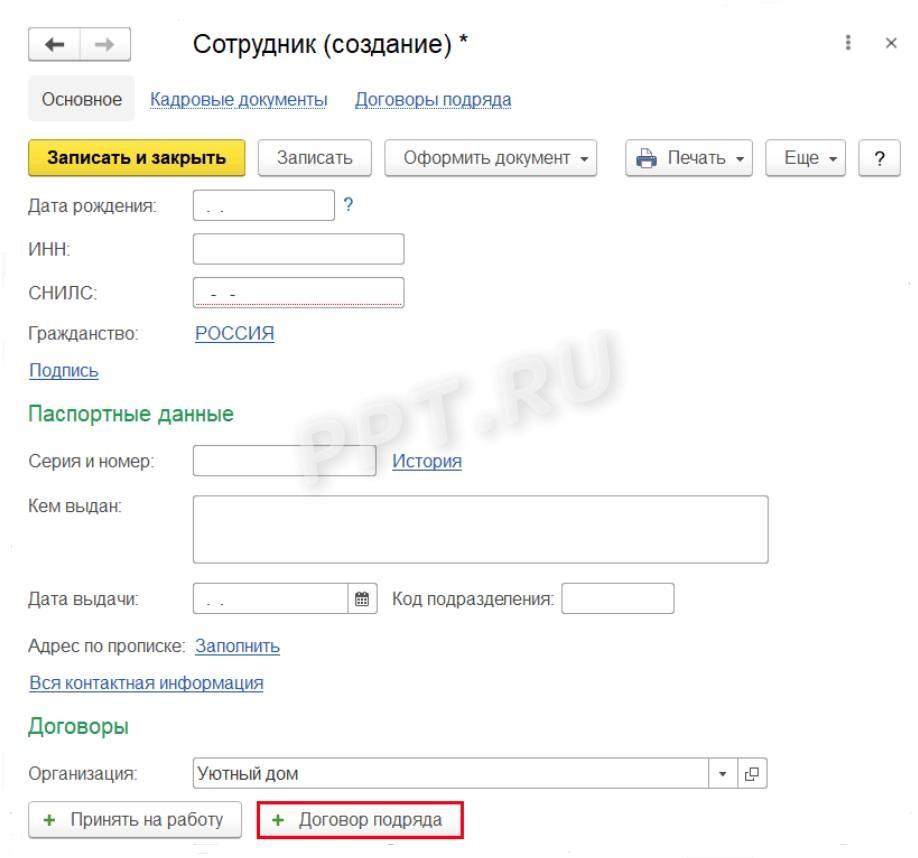

Договор ГПХ в 1С

Программное обеспечение 1С предусмотрело возможность учета сотрудников по ГПД и выплат по ним.

Программа ведет учет количества исполнителей по гражданским сделкам, перечислений и удержаний, формирует отчетность.

Для учета необходимо внести данные исполнителя, договора и суммы выплат. При начислении суммы взносов и налогов отобразятся в программе.

ГПХ в 1С:ЗУП в 2023 году

В прошлых версиях программы начисления отображались в ручном режиме. В 2023 году операции автоматизировали.

Для внесения исполнителя в разделе «Сотрудники» создаем карточку физлица, отмечаем: подряд или ГПД.

Для учета выплат необходимо заполнить параметры соглашения:

- срок действия;

- порядок выплат;

- сумму выплат.

Сотрудник учтен в системе.

Начисления отобразятся в конце срока договора или ежемесячно, в зависимости от внесенных данных. НДФЛ и взносы отобразятся автоматически.

Для выплаты программа создаст ведомость в банк или в кассу, в зависимости от способа расчета с исполнителем.

Проводки по ГПХ с физическим лицом

Для отражения расчетов по гражданским договорам используют счет 76, счет 70 не используют.

Для отражения расчетов применяют проводку:

Подробнее: что такое счет 50 в бухгалтерском учете

Для учета НДФЛ:

- Дт 76 Кт 68/НДФЛ — удержан НДФЛ с вознаграждения по договору ГПХ;

- Дт 68/ЕНП Кт 51 — перечисление ЕНП в бюджет;

- Дт 68/НДФЛ Кт 68/ЕНП — зачет ЕНП в счет уплаты НДФЛ по сроку уплаты.

Подробнее: что такое счет 69 в бухгалтерском учете

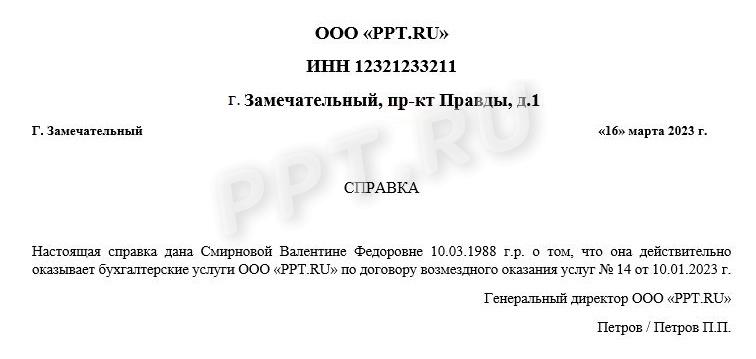

Образец справки о работе по договору ГПХ

Гражданин вправе запросить справку о том, что он выполняет работы и получает вознаграждение по ГПД. Справку запрашивают для подтверждения дохода в банк, для госорганов, для налоговых вычетов.

Справку о работе составляют в произвольной форме. Указывают наименование заказчика, Ф.И.О. исполнителя, номер и дату заключения сделки.

Вот образец:

Если потребуется справка о доходах по ГПД, ее оформляют по форме КНД 1175018:

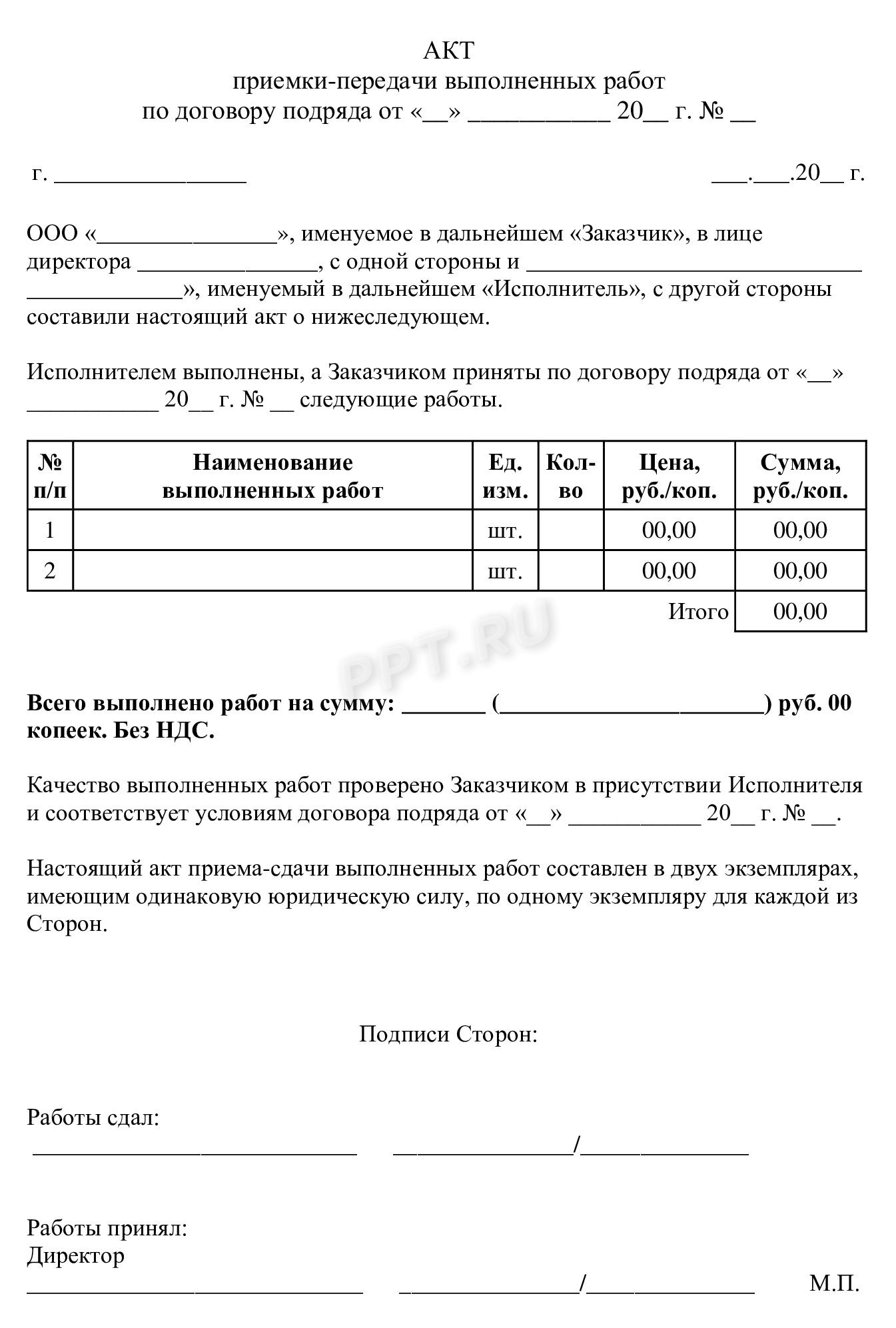

Акт выполненных работ по договору ГПХ

Акт выполненных работ имеет юридическую силу и подтверждает сдачу и приемку работ или услуг по сделке.

Для организации акт понадобится для целей бухучета расходов. Для сторон его наличие обеспечит доказательство выполнения обязательств по сделке.

Акт подтверждает, что исполнитель выполнил работу, а заказчик ее принял без замечаний.

В акте указывают:

- дату составления;

- наименование заказчика;

- Ф.И.О. исполнителя;

- реквизиты договора;

- перечень работ и услуг;

- объем работ и услуг;

- стоимость работ и услуг.

Заказчику необходимо сделать отметку об отсутствии или о наличии замечаний относительно выполненных исполнителем работ.

Документ составляют в двух экземплярах, его подписывает заказчик и исполнитель.

Образец акта:

Подробнее: как оформить акт выполненных работ по договору подряда

Журнал регистрации договоров ГПХ

Обязательное наличие журнала регистрации сделок по ГПД законом не предусмотрено. Журнал заводят для внутренней организации работы.

В журнал вносят информацию:

- номер договора;

- дата заключения;

- наименование контрагента;

- предмет сделки;

- цена;

- срок действия;

- ответственное лицо.

Журнал ведут на бумажном носителе или электронно, в зависимости от учетной политики организации.

Можно ли работать по ГПХ в декрете

Закон не ограничивает гражданина в праве работать в декрете по договору ГПД. На размер декретных выплат и срок отпуска договор не влияет.

Необходимо учитывать, что закон запрещает подмену трудового договора на ГПХ.

Можно ли выплачивать суточные по договору ГПХ

Командировочным сотрудникам по ГПД разрешено выплачивать суточные и возмещать расходы на командировку.

Письмо Минфина России от 04.10.2019 № 03-04-05/76261 уточняет: такие выплаты облагаются НДФЛ.

Обратите внимание: гражданин вправе оформить налоговый вычет на сумму расходов, которые он понес для выполнения работ по ГПД, в том числе на проезд и проживание.

Аванс по договору ГПХ

Заказчик вправе выплатить исполнителю аванс по ГПД. Его размер и сроки выплаты согласуются сторонами.

Организация начисляет взносы только на выплату, на которую подписан акт выполненных работ. Поскольку для аванса акт не требуется, заказчик не начисляет на сумму взносы.

НДФЛ с суммы аванса необходимо удержать и перечислить в бюджет.

Подробнее: как указать условия оплаты в договоре ГПХ

Удерживаются ли алименты с договора ГПХ

Удержание алиментов осуществляется со всех доходов гражданина. Ограничений для удержания по ГПД законом не установлено.

Судебный пристав-исполнитель вправе направить документ на удержание организации — заказчику или в банк, если суммы перечисляют безналично.

Идет ли стаж по договору ГПХ

Несмотря на то, что работодатель — заказчик по ГПД не вносит запись в трудовую книжку, у исполнителя идет стаж для назначения страховой пенсии.

Такое правило закреплено п. 13 правил подсчета и подтверждения страхового стажа для установления страховой пенсии, утв. Постановлением Правительства РФ от 2.10.2014 № 1015.

Заказчик передает данные о заключении и расторжении ГПД в Социальный фонд.

Оплачивается ли больничный по договору ГПХ

С 01 января 2023 года исполнителей по ГПД включили в перечень застрахованных лиц. Граждане вправе получать пособия по временной нетрудоспособности и в связи с материнством, если сумма уплаченных за них взносов за предыдущий календарный год составляет не менее стоимости страхового года (ч. 4.2 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”).

Может ли директор работать по ГПХ

Директор вправе оказывать услуги организации в качестве исполнителя: подготовить рекламную афишу, украсить зал, сделать презентацию и пр.

Заменить трудовой договор на исполнение обязанностей директора по ГПХ запрещено: работа является длящейся, присутствует подчинение правилам внутреннего трудового распорядка, соблюдение должностной инструкции и иные признаки трудового договора.

Проверяющие переквалифицируют такой договор в трудовой.

Можно ли продлить договор ГПХ дополнительным соглашением

ГК РФ закрепляет принцип свободы договора и не содержит ограничений по сроку действия сделок.

Стороны вправе продлить договор ГПХ по соглашению сторон. Для этого оформляют дополнительное соглашение о продлении.

Расторжение договора ГПХ

Договор расторгается:

- автоматически по завершении срока действия;

- по соглашению сторон;

- в одностороннем порядке;

- в судебном порядке.

Право на односторонний отказ закрепляет ГК РФ: правила отказа различны в зависимости от вида сделки. Например, ст. 717 ГК РФ позволяет заказчику отказаться от подряда в любое время до завершения работ.

Если стороны не пришли к соглашению о расторжении, сторона вправе обратиться в суд. Суд принимает решение о расторжении, если имеются основания, предусмотренные законом.

Например, ст. 620 позволяет арендатору расторгнуть сделку в суде, если арендодатель не предоставляет ему помещение.

Подробнее: как составить соглашение о расторжении договора оказания услуг

Как разорвать договор ГПХ с Вайлдберриз

Большинство работников на Вайлдберриз работают по ГПХ. Для расторжения договора необходимо подать заявление в личном кабинете сотрудника.

Сроки и порядок расторжения регламентированы договором. После рассмотрения заявления в системе отобразится уведомление о последнем рабочем дне и порядке действий исполнителя для завершения сотрудничества.

Договор ГПХ с самозанятым

Основное правило для заключения ГПХ с самозанятым — гражданин не должен быть бывшим работником. Сотрудничество с бывшими работниками разрешено не менее чем через два года после увольнения.

Иные особенности сделки:

- самозанятый самостоятельно исчисляет и уплачивает налог;

- заказчик не начисляет страховые взносы;

- для бухучета требуется чек самозанятого;

- такую сделку могут переквалифицировать в трудовой договор, если имеются признаки трудовых отношений.

Следите за лимитом дохода — самозанятый вправе получать не более 2,4 млн руб. в год. Если лимит превысят, гражданин теряет статус самозанятого. В этом случае выплаты облагаются НДФЛ и страховыми взносами.

Подробнее: как заключить договор с самозанятым

Договор ГПХ с ИП

Индивидуальный предприниматель вправе заключить договор оказания услуг с физлицом.

Учитывайте особенности:

- вознаграждение облагается НДФЛ и взносами (п. 1 ст. 420 НК РФ, письмо МФ РФ от 12.04.2019 № 03-15-05/26092);

- если сделка заключена не на оказание услуг, а на передачу имущественных прав, выплаты не облагаются взносами.

Для ИП нет исключений — налоги, взносы и отчеты (персонифицированные сведения, ЕФС-1) направляют наравне с организациями.

ИП вправе выступать в роли исполнителя. В этом случае исчисление налогов и взносов осуществляет предприниматель самостоятельно.

Подробнее: как заключить договор ГПХ с ИП

Договор ГПХ с несовершеннолетними в РФ: особенности

С несовершеннолетним допустимо заключить сделку, если гражданину исполнилось 14 лет. Для этого потребуется согласие родителей или законных представителей.

Сделка ГПД не требует разрешения органа опеки и прохождения медосмотра.

Запрещено привлекать несовершеннолетних к работам, связанным с табачными и алкогольными изделиями, материалами ограниченного оборота, ограниченными в обороте произведениями.

Договор ГПХ с иностранным гражданином

Для привлечения к труду иностранных граждан заказчику требуется разрешение (ст. 13 Федерального закона от 25.07.2002 № 115-ФЗ “О правовом положении иностранных граждан в Российской Федерации”). Иностранцу потребуется разрешение на работу.

Документы выдают в МВД РФ в отделениях и на Госуслугах.

Вид разрешения на работу зависит от правового статуса гражданина:

- если гражданин прибыл в РФ на основании визы — требуется разрешение на работу (абз. 16 п. 1 ст. 2 закона № 115);

- если иностранец прибыл без визы — требуется патент (абз. 1 п. 4 ст. 13, абз. 1, 2 п. 1 ст. 13.3 закона № 115-ФЗ).

Разрешение на работу не требуется высококвалифицированным специалистам в сфере ИТ, получившим документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий (за исключением организаций, имеющих статус резидента технико-внедренческой особой экономической зоны).

Патент не требуется для граждан ЕАЭС.

Налогообложение зависит от того, является ли гражданин резидентом или нет.

О заключении и расторжении с иностранным гражданином сделки на оказание услуг или выполнение работ необходимо уведомить МВД.

Подробнее: как заключить договор ГПХ с иностранным гражданином

Налогообложение при ГПХ с нерезидентами РФ

С выплат иностранцам удерживают НДФЛ. Ставка зависит от статуса физлица:

- для резидентов применяют ставку 13% либо прогрессивную ставку 15% (п. 1 ст. 224 НК РФ);

- для нерезидентов ставка 30%. К доходам нерезидентов — высококвалифицированных специалистов, работающих по ГПД, для граждан стран ЕАЭС применяется либо общая ставка 13%, либо прогрессивная 15% в зависимости от величины выплаченных в налоговом периоде доходов.

Если исполнитель — ИП или самозанятый, исчислять и удерживать налог и взносы не требуется.

На выплаты начисляются взносы НДФЛ и взносы на ОПС, ОМС и по ВНиМ. Исключение — выплаты временно пребывающим в РФ высококвалифицированным иностранным специалистам из стран, которые не являются членами ЕАЭС. Такие выплаты взносами не облагаются.

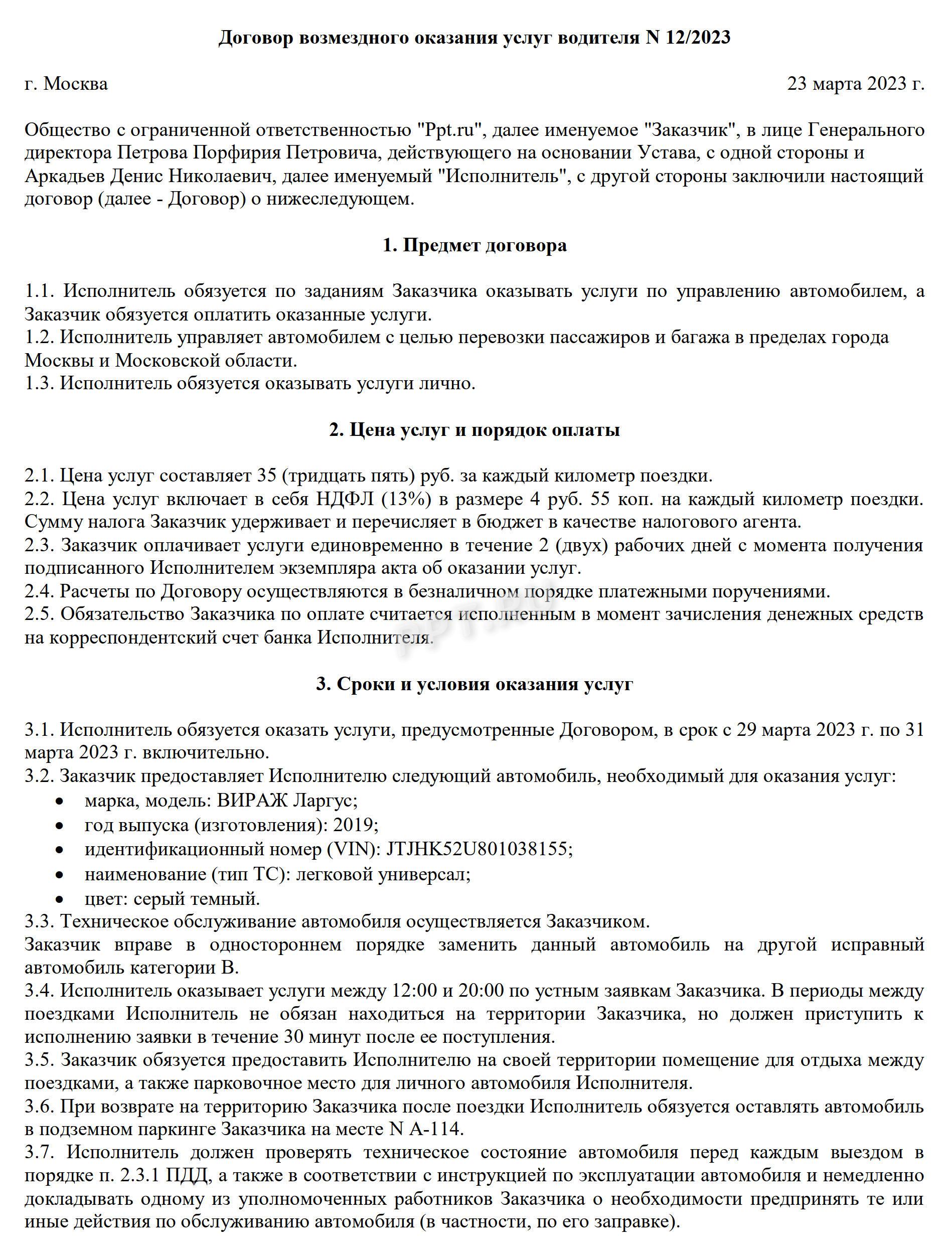

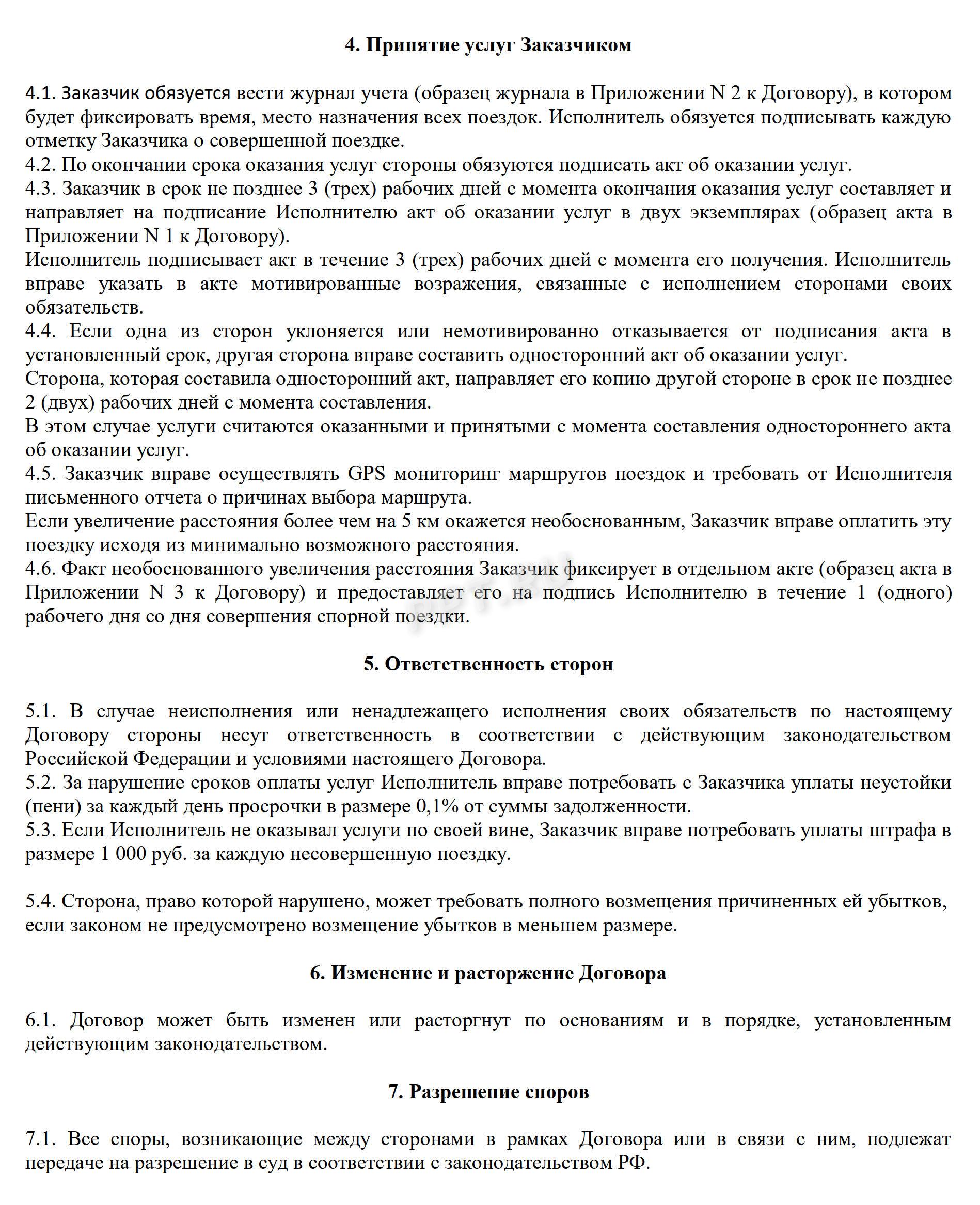

Договор ГПХ с водителем

Заказчик вправе заключить соглашение ГПД с водителем.

В соглашении необходимо предусмотреть:

- какой автомобиль используется для оказания услуг — корпоративный или личный;

- порядок и размер оплаты: расчет по времени, по расстоянию и пр.;

- ответственность сторон.

Использовать автомобиль водителя не рекомендуется, поскольку сделка приобретает признаки аренды.

Если услуги имеют постоянный характер, выплаты осуществляются два раза в месяц, сделку могут признать имеющей признаки трудовых отношений и переквалифицировать.

Образец договора ГПХ с водителем грузового автомобиля

Вот образец:

Договор ГПХ с бухгалтером

Заказчик вправе пользоваться услугами бухгалтера по ГПД. Сделку заключают, когда в штате нет основного сотрудника, и услуги бухгалтера не требуются на постоянной основе.

В соглашении необходимо определить перечень услуг, порядок их приема и передачи.

Шаблон:

Договор ГПХ с преподавателем

Для такой сделки заказчику не обязательно вести образовательную деятельность и иметь лицензию. В роли заказчика вправе выступать студент, родитель ребенка, репетиторское агентство, некоммерческая организация.

При согласовании условий необходимо убедиться, что сделка не имеет признаков трудового соглашения.

К исполнителю по ГПД не применяют требования для педагогических работников об образовании, квалификации, отсутствии судимости и пр.

Образец:

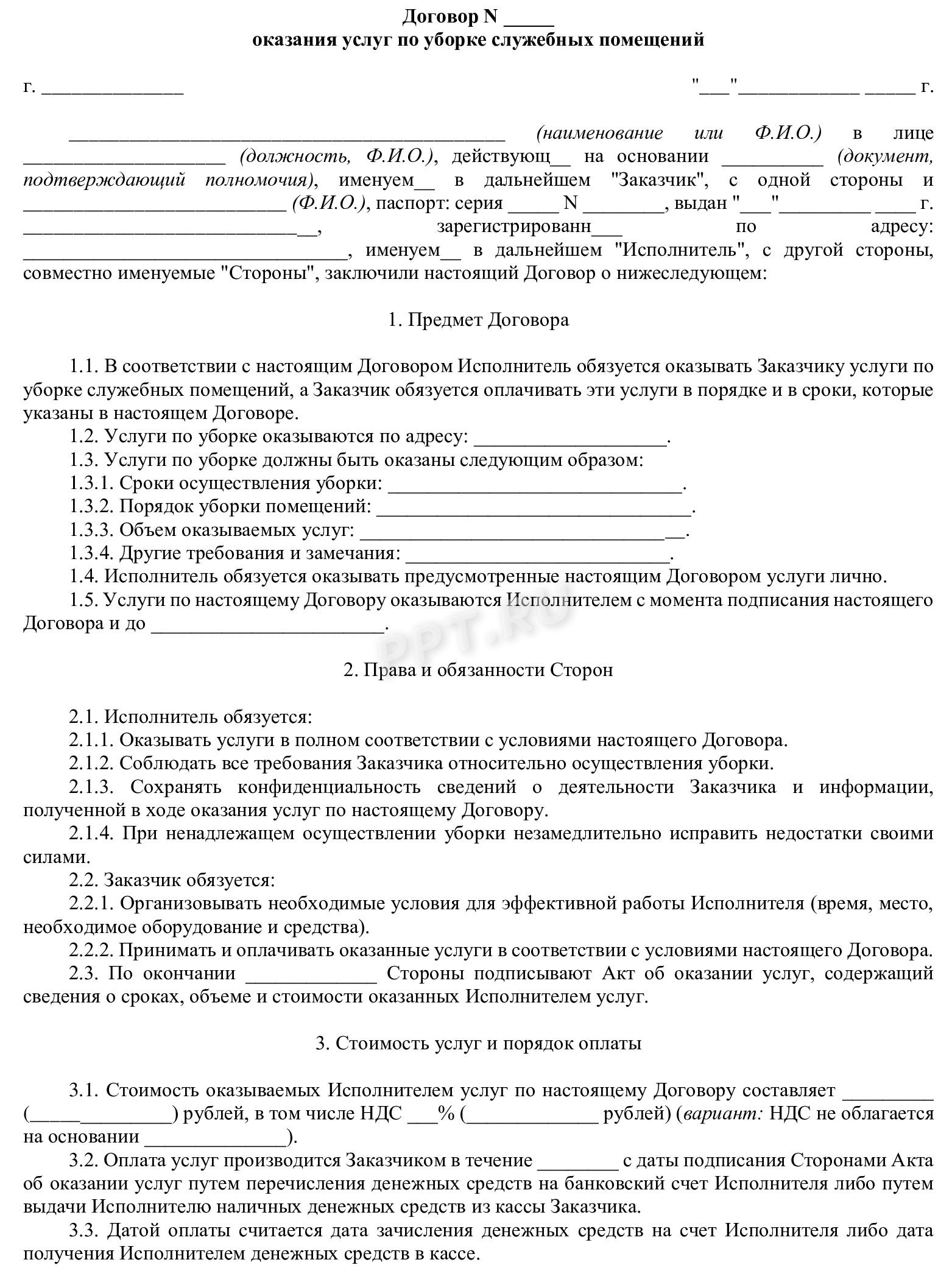

Договор ГПХ с уборщицей служебных помещений

В соглашении необходимо предусмотреть:

- объем услуг;

- периодичность оказания услуг;

- кто предоставляет материалы и инвентарь;

- порядок оплаты.

Избегайте признаков трудовых отношений.

Вот шаблон: