Как оформить каско?

Хотите купить полис каско, но не знаете, что для этого конкретно нужно? Сравни.ру подскажет вам алгоритм действий.

Порядок оформления каско выглядит следующим образом:

1. Для начала необходимо подготовить все документы: паспорт, документы на машину (свидетельство о регистрации или договор купли-продажи), талон техосмотра, водительские удостоверения людей, которые будут вписаны в полис.

2. Нужно приехать в страховую компанию на автомобиле, который вы хотите застраховать. Машина будет осмотрена специалистом с целью фиксации дефектов (если они имеются), а по итогам этой процедуры будет составлен акт. При этом стоит учитывать, что страховщик не несёт ответственности за весь элемент кузова, который уже имеет повреждения. Предстраховой осмотр включает в себя:

- Сверку VIN кода на автомобиле с VIN кодом в представленных документах.

- Сверку номера кузова.

- Сверку регистрационного знака.

- Подтверждение наличия двух комплектов ключей.

- Внешний осмотр автомобиля.

3. На основе предоставляемых документов представитель страховой компании оформит договор страхования и предложит ознакомиться с его условиями. Внимательно изучите этот документ. Помните, что каско лишь частично защищает ваш автомобиль и только от случаев, которые прописаны в этом документе.

4. Если вас устраивают все условия, то договор нужно подписать и оплатить стоимость страховки. После этого вам выдадут:

- полис каско;

- квитанцию об оплате;

- правила страхования.

Страховка начнёт действовать с момента, указанного в полисе. Обязательно изучите случаи, при которых вам компенсируют ущерб. Как только произойдет один из них – звоните в страховую компанию. Специалист подскажет, что делать в конкретной ситуации и как получить положенные деньги.

Совет Сравни.ру: Если вы опытный водитель и хотите сэкономить на каско, то покупайте страховку с франшизой.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МФК «Мани Мен»

Реклама

ООО МКК «Академическая»

Реклама

ООО МФК «Вэббанкир»

Читайте полезные рекомендации, как страховому агенту успешно оформить КАСКО через Пампаду.

Содержание:

1. Сбор пожеланий клиента

2. Подача заявки через калькулятор предварительных расчетов

3. Получение и согласование детальных расчетов

4. Проведение осмотра автомобиля

5. Оплата и начисление вознаграждения

6. Особенности пролонгаций прошлогодних полисов, оформленных на Пампаду

1. Сбор пожеланий клиента

При обращении клиента по страхованию КАСКО в первую очередь попросите предоставить копии необходимых для расчетов документов:

— паспорта страхователя и собственника транспортного средства;

— паспорт транспортного средства (ПТС) и свидетельство о регистрации автомобиля (СТС), если авто уже поставлено на учет;

— водительские удостоверения всех, кого необходимо вписать в полис,

— предыдущий полис при наличии.

Затем уточните детали и пожелания к условиям страхования:

— авто в залоге по кредиту/лизингу или нет (влияет на размер вашей комиссии),

— если нужно продлить действующий полис, то были ли выплаты по нему (влияет на скидку и необходимость осмотра авто),

— на какой бюджет рассчитывает клиент (поможет быстрее подобрать и согласовать подходящие варианты),

— готов ли он к страхованию с франшизой и в каком размере (влияет на стоимость полиса),

— какие страховые риски интересуют прежде всего (страхование отдельных рисков удешевляет страховку),

— есть ли предпочтения по выбору страховой компании.

Проговорите сроки ожидания расчетов. Сообщите, что сможете предоставить их в течение дня или назавтра, если клиент к вам обратился вечером. Если клиент согласен на это, приступайте к подаче заявки.

Важно помнить:

! Не приступайте к работе без документов. Данные со слов клиента могут быть неточными, отчего расчеты будут некорректными. И в ситуации, когда страховые повышают тарифы изо дня в день, задержка с передачей документов может вылиться значительным изменением стоимости полиса.

! Если кредит на авто закрыт, попросите копию выписки из банка о погашении. Это гарантирует, что размер вашего вознаграждения не будет снижен. Страховая компания автоматически перечисляет банку часть вознаграждений за полисы, оформленные на кредитные авто. Даже если банк не требует страховать автомобиль на третий или четвертый год, а полис оформляется по инициативе клиента.

! Банки-кредиторы в большинстве своем на второй год принимают частичное КАСКО с максимальной франшизой. Главное, чтобы были застрахованы «Угон» и «Тоталь». Если клиенту страховка нужна только из-за требований банка, согласуйте с ним такой вариант экономии.

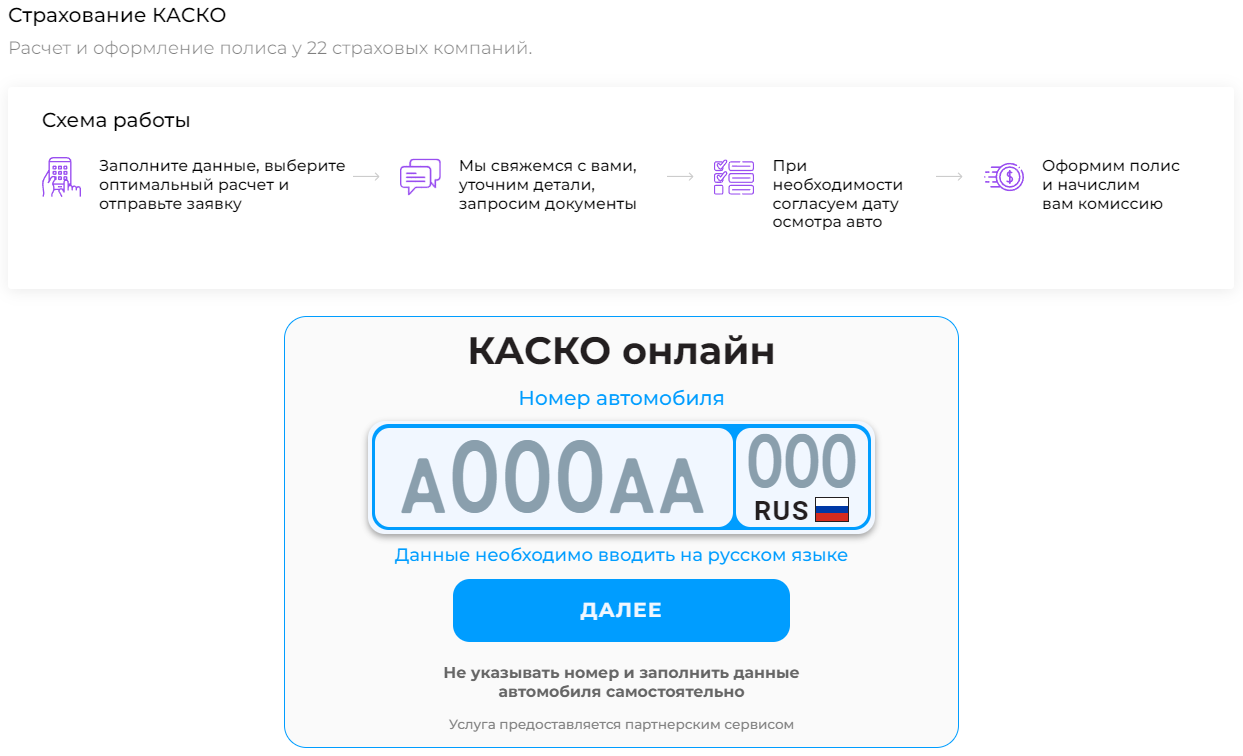

2. Подача заявки через калькулятор предварительных расчетов

Воспользуйтесь калькулятором КАСКО, чтобы получить предварительные расчеты от 22 страховых компаний.

Для этого от вас потребуется заполнить минимум данных, а именно:

— марку и модель авто,

— пробег, мощность, год выпуска и стоимость автомобиля,

— пол, возраст, стаж водителей, их семейный статус и количество детей, если есть,

— город собственника автомобиля,

— свои контактные данные (имя и телефон).

После подтверждения номера телефона кодом из СМС вы увидите усредненные цены полного КАСКО без франшизы от компаний, предварительно готовых к страхованию по введенным вами данным.

Сравнить результаты вам помогут основные преимущества программ страхования, указанные на карточках расчетов. Нажимайте «Заказать» на подходящем вам варианте и ждите звонка.

Важно помнить:

! Не согласовывайте с клиентом цены, полученные в результате предварительного расчета. При уточнении деталей и пожеланий клиента стоимость на полных расчетах может кардинально измениться.

! Указывайте свои контактные данные, а не клиента. Это ускорит работу менеджера, и вы сможете контролировать этапы работы со своей заявкой.

! Если хотите, чтобы менеджер расчета довел клиента до продажи без вашего участия, то можете оставить контакт клиента. Но в таком случае ваша комиссия будет снижена на 4% от регламентированной. И вы должны обязательно предупредить клиента, что от вас позвонят в течение часа или на следующий день (если заявка подана вечером).

3. Получение и согласование детальных расчетов

При ожидании звонка от менеджеров расчетов учтите график их работы:

— с понедельника по четверг — с 10.00 до 19.00 (по Московскому времени),

— в пятницу — с 10.00 до 18.00 (по Московскому времени),

— в субботу, воскресенье и праздничные дни — работают только дежурные менеджеры с 10.00 до 18.00 (по Московскому времени).

Поэтому заявки, поступившие за два часа до окончания рабочего дня, — будут обработаны на следующее утро. Расчеты по ним будут предоставлены только следующим рабочим днем. То есть по заявке, поступившей в пятницу после 16.00 менеджер позвонит в субботу с 10.00, уточнит детали и запросит документы, но расчеты сможет предоставить только в понедельник с 10.00. Исключение составляют заявки, по которым действие полиса заканчивается не позднее чем через 3 дня или сегодня-завтра ожидается сделка по покупке авто.

В будние дни менеджер свяжется с вами по заявке в течение часа. В выходные — двух часов. В утреннее время прозвон заявок может осуществляться с небольшой задержкой из-за разбора ночных заявок. Если по какой-то причине с вами не связались вовремя или вы пропустили звонок, напишите в чат поддержки. Так вашу заявку приоритезируют в очереди и менеджер свяжется с вами в ближайшее время.

При устном общении с менеджером сообщите ему пожелания клиента к страховке и предпочтительный способ отправки документов: по электронной почте или через мессенджер WhatsApp. Потребуются фото или сканы следующих документов:

— действующий полис КАСКО при наличии (все страницы);

— паспорт собственника и страхователя (первая страница и страница с пропиской);

— водительское удостоверение каждого допущенного до управления лица (обе стороны);

— паспорт транспортного средства (обе стороны в развороте), если электронный ПТС — выписка на трех листах;

— свидетельство о регистрации транспортного средства (обе стороны).

Обязательно уточните: КАСКО требуется на кредитное или некредитное авто. Это важно, так как в случае с кредитным авто банк должен быть указан в полисе в качестве выгодоприобретателя.

Расчеты менеджер начнет производить только после уточнения всех деталей по заявке и получения необходимых документов. При желании проконсультирует вас по условиям страхования интересующих компаний и расскажет про особенности ценообразования, андеррайтинга и осмотра.

Расчеты по заявкам производятся в следующем порядке приоритетов:

— высокий — заявки, по которым менеджеру оперативно переданы все необходимые документы и озвучена весомая причина для повышения приоритета,

— стандартный — все новые заявки,

— низкий — заявки от пользователей, которые получили расчеты по 3 заявкам, но без веских причин отказались от сделок или не дали обратную связь.

Расчеты по одной заявке занимают около часа, так как менеджер заполняет котировки в кабинетах 10 СК. Поэтому при наличии трех одновременных заявок менеджер сможет предоставить расчеты по заявке с низким приоритетом в течение трех часов.

Если полученные расчеты по какой-то причине вас не устраивают, обязательно сообщите менеджеру об этом. Он продолжит искать более выгодные варианты. Если клиент отказывается от оформления полиса — сообщите менеджеру причину отказа. Не забывайте про обратную связь. Командная работа — залог успешной продажи.

Если полученные расчеты устраивают вашего клиента, менеджер запустит процесс согласований условий со страховой компанией. Время зависит от выбранной страховой компании и может занимать от 20 минут до 24 часов.

При получении расчетов также не забывайте уточнить у менеджера необходимость осмотра по каждому варианту. Некоторые компании даже безубыточный переход согласовывают только с осмотром, а другие согласны принять на страхование без осмотра, если не меняются какие-либо критические условия.

Далее согласуйте с клиентом предпочтительный расчет. Уточните пожелания к срокам и месту осмотра, контакты того, кто будет присутствовать на осмотре. Сообщите менеджеру результаты договоренностей с клиентом и обсудите сроки оплаты. Менеджер обязательно сообщит, в каком случае можно оплачивать полис до осмотра, а в каком лучше дождаться проведения или даже результатов осмотра. Если осмотр не требуется, то сразу пришлет ссылку на оплату вам или по согласованию напрямую клиенту.

Важно помнить:

! Есть компании, у которых затянут процесс согласования расчетов или полученная в их результате стоимость полиса корректируется после осмотра (например, у Ингосстраха). Поэтому, если для клиента важна оперативность и четкость, лучше запросить расчеты у других страховщиков.

! При согласовании с клиентом полученных вариантов расчетов учтите необходимость и условия осмотра. Некоторые компании имеют длительную очередь на осмотр, а у других осмотр возможен день в день или допустим самоосмотр.

4. Проведение осмотра автомобиля

Чтобы согласовать проведение осмотра, вам необходимо уточнить у клиента:

— дату, когда ему удобно вымыть и показать авто,

— промежуток времени, как минимум двухчасовой,

— место, где это удобно сделать,

— контакты того, кто будет присутствовать на осмотре.

Важно помнить:

! Некоторые страховые компании быстро согласовывают осмотр, готовы подъехать в нужное вам время и в любое назначенное место, как, например, Тинькофф. Другие назначают осмотр только на своей территории, в каком либо из подразделений.

! Если это удаленный регион, то некоторые компании открывают возможность самоосмотра. Такую возможность дает Ренессанс. Самоосмотр производится через специальное мобильное приложение, там же можно отследить статус осмотра. Есть подробная инструкция — с картинками, как сделать и загрузить 14 фотографий. Поэтому сложностей, как правило, не возникает. Но лучше побеспокоиться и при желании клиента — помочь в этом.

5. Оплата и получение вознаграждения

Отправьте клиенту ссылку на оплату и попросите отзвониться сразу же после того, как деньги будут перечислены страховой компании. Сообщите об этом менеджеру расчета.

Полис и правила страхования автоматически отправятся на электронную почту, указанную в расчетах, в течение минут 15 минут после оплаты. Если по какой-то причине письмо не пришло, попросите менеджера расчетов переотправить вам полис вручную.

Комиссионное вознаграждение начисляется каждую неделю по понедельникам. За полисы, оформленные за прошедшую неделю, вы получите свое вознаграждение в понедельник. На балансе будет поступление с описанием “Транзакция”

С размером комиссионного вознаграждения, вы можете ознакомиться заранее по ссылке. При этом помните, что на кредитное авто размер вознаграждения будет меньше, так как страховые компании автоматически перечисляют часть комиссии банкам.

Важно помнить:

! В большинстве случаев менеджер расчета видит изменение статуса договора после оплаты. И дальнейших действий не потребуется ни от него, ни от вас. Но при оформлении полиса у отдельных компаний (например, Совкомбанк Страхование) менеджеру расчета необходимо вручную изменить статус договора после оплаты. И обязательно в тот же день, что прошла оплата. Иначе возникнут проблемы с выгрузкой и отправкой полиса клиенту и другие. Поэтому обязательно держите руку на пульсе и вовремя сообщайте статус оплаты своему менеджеру расчета.

6. Особенности пролонгаций прошлогодних полисов

Пролонгациями прошлогодних полисов, оформленных на Пампаду, сейчас занимается отдельный менеджер – Валентина. При заведении заявки через ЛК, она определяется как новая, поэтому просим написать сообщение Валентине на номер +7-916-338-90-90, что оставили заявку на пролонгацию, указать номер автомобиля, таким образом расчет будет произведен гораздо быстрее. Также Валентина может сама с вами связаться, предложив оформить расчет пролонгации. В таком случае тоже не забудьте завести заявку в ЛК.

Если вам нужна пролонгация полиса, оформленного ранее не на Пампаду, тогда просто оставляйте заявку на КАСКО как обычно.

Будут вопросы — пишите в чат поддержки или читайте подборку готовых ответов.

Также подготовили для вас обучающую презентацию по КАСКО.

Содержание

- Правила страхования каско

- Какие риски покрывает каско

- На какой срок оформляется каско

- Каков размер страховой выплаты по каско

- Как возмещается ущерб по каско

- Кому стоит купить полис каско

- Правила страхования ОСАГО

- Что можно застраховать по ОСАГО

- Каков размер страховой выплаты по ОСАГО

- На какой срок оформляется ОСАГО

- Как возмещается ущерб по ОСАГО

- В каком случае страховка возмещает ущерб

У каждого автомобиля должен быть полис ОСАГО, который покрывает ущерб потерпевшему при ДТП, и виновнику аварии не приходится возмещать его самостоятельно. Также водители могут застраховать машины по каско, например, от угона, тотального ущерба, возгорания и других неприятностей.

В этом материале расскажем о правилах страхования по ОСАГО и каско: от чего страхуют полисы, какой будет компенсация, на какой срок и как их можно оформить.

Правила страхования каско

Каско – это добровольная страховка, то есть водитель оформляет ее по собственному желанию.

Какие риски покрывает каско

Полис покрывает большое количество рисков:

- Угон. Если органы правопорядка не найдут угнанный автомобиль, страховая компания возместит полную стоимость машины.

- Тотальный ущерб. Такой ущерб авто может получить в серьезном ДТП, при стихийном бедствии, поджоге третьих лиц. Страховщик, как и при угоне, возместит автовладельцу полную стоимость автомобиля.

- Мелкие повреждения. Этот пункт актуален для дорогих машин, требующих дорогостоящего ремонта и запчастей даже при небольших повреждениях.

- Повреждения лобового стекла от камней из-под колес едущих впереди машин.

- Стихийные бедствия, например, падения сосулек, деревьев и т. д.

- Пожары, поджоги, самовозгорание.

- Аварии. По каско водитель получает страховую выплату, даже если виновен в ДТП.

Есть и другие условия для получения компенсации, например, после столкновения с животным. Все страховые обстоятельства обсуждаются со страховщиком при покупке полиса и обязательно вписываются в договор.

Каско не страхует от форс-мажорных обстоятельств, ареста или изъятия машины, ущерба от теракта и иных случаев, указанных в договоре.

Также читайте: Стоит ли покупать авто после угона и как это сделать

На какой срок оформляется каско

Каско может быть краткосрочным или долгосрочным. Водитель сам решает, на какой период заключать договор.

- Некоторые компании соглашаются выдать страховку даже на неделю, например, чтобы водитель съездил на автомобиле в отпуск.

- Полис можно купить на один-три месяца, если владелец пользуется машиной только в летнее время.

- Можно застраховать авто на месяц, если планируется перепродажа.

- Чаще полис приобретают на год, а если машину купили в кредит, то на пять лет (период автокредитования).

Полис начинает действовать в течение 60 суток после внесения оплаты, водитель сам устанавливает конкретную дату. Задним числом оформить каско нельзя.

Приобрести каско можно только в офисе страховщика. Цены в разных компаниях могут значительно отличаться, так как стоимость страховки рассчитывается по собственным тарифам и коэффициентам.

Чтобы не переплатить, придется обойти несколько офисов страховых и попросить произвести расчет или же рассчитать приблизительную цену полиса в онлайн-калькуляторах на официальных сайтах страховщиков.

Также читайте: Как узнать свой КБМ

Каков размер страховой выплаты по каско

Максимальный размер страхового возмещения по каско не установлен. То есть водителю могут выплатить любую сумму, в которую эксперт оценит полученный машиной ущерб. Иногда выплаты достигают нескольких миллионов рублей.

Если водителя не устроит сумма, назначенная экспертом страховой, ее можно оспорить через независимую экспертизу.

Также читайте: Какой штраф за езду без ОСАГО

Как возмещается ущерб по каско

Водитель при заключении договора каско сам выбирает, в каком виде хочет получать страховое возмещение.

Это может быть:

- ремонт на СТО или в дилерском центре;

- денежная выплата, соответствующая стоимости ремонта (водитель сам восстанавливает авто);

- полная компенсация стоимости автомобиля, если он угнан или получил тотальный ущерб.

Для получения выплаты нужно в определенный договором срок подать в страховую компанию следующие документы:

- заявление;

- гражданский паспорт;

- водительские права;

- техпаспорт авто (ПТС);

- справка из полиции (если авто угнано);

- талон техосмотра;

- документы с места аварии (если было ДТП);

- чеки о понесенных расходах (если машину с места аварии эвакуировали).

Также нужно сдать ключи от машины и брелок от сигнализации. Могут понадобиться фото- или видеоматериалы с места происшествия.

Также читайте: Как заполнить европротокол: правила заполнения европротокола

Кому стоит купить полис каско

Каско – дорогая страховка и необязательная, поэтому, оформлять ее или нет, каждый водитель решает сам. Купить ее можно на новое авто, привлекательное для угонщиков, или на дорогостоящую машину с недешевым ремонтом.

На машины старше 10 лет каско имеет смысл оформить только в том случае, если они дорогие и антикварные. Страховать остальные авто нет смысла, так как цена полиса может превысить их рыночную стоимость. Чем выше страховые риски, тем дороже каско, а машины с десятилетним износом имеют больше шансов попасть в ДТП.

Если будете покупать машину в кредит, каско придется приобрести обязательно. Банк не выдаст заем без полиса, так как страховка покроет кредитору убытки, если авто пострадает.

Также читайте: Сколько стоит каско

Правила страхования ОСАГО

Если каско оформляется добровольно, то ОСАГО нужно покупать обязательно. Отсутствие страховки грозит штрафом в 800 рублей по ст. 12.37 КоАП. Оформить ОСАГО нужно в течение 10 дней после покупки ТС.

Что можно застраховать по ОСАГО

Если каско страхует автомобиль, то ОСАГО – гражданскую ответственность водителя в аварии. В случае признания за водителем вины, ему не придется возмещать потерпевшей стороне убытки – это бремя ляжет на плечи страховщика. Однако свое авто виновник будет ремонтировать самостоятельно.

Если ОСАГО у виновника нет, восстанавливать свое авто и машину потерпевшего придется из собственных средств. Если в аварии пострадали пассажиры или пешеходы, им тоже нужно будет выплатить компенсацию.

ОСАГО не страхует авто от кражи, упавших деревьев, поджога и других неприятностей. Это – сфера страхования каско.

Также читайте: Какой штраф за то, что водитель не вписан в страховку

Каков размер страховой выплаты по ОСАГО

Максимальный размер выплаты по ОСАГО ограничен суммой в 400 тыс. рублей.

Если ДТП было серьезным и ущерб потерпевшему причинен на большую сумму, то страховая выплатит 400 тыс. рублей, а остальную часть – виновная в аварии сторона.

Также читайте: Как купить б/у автомобиль в кредит

На какой срок оформляется ОСАГО

На какой срок покупать страховку, решает водитель. Ориентироваться можно на то, как часто эксплуатируется ТС в течение года.

Например, если машина нужна только для поездок на дачу в летнее время, можно купить ОСАГО на три месяца. Если авто используется круглый год, – на 12 месяцев. Чаще оформляется годовая страховка.

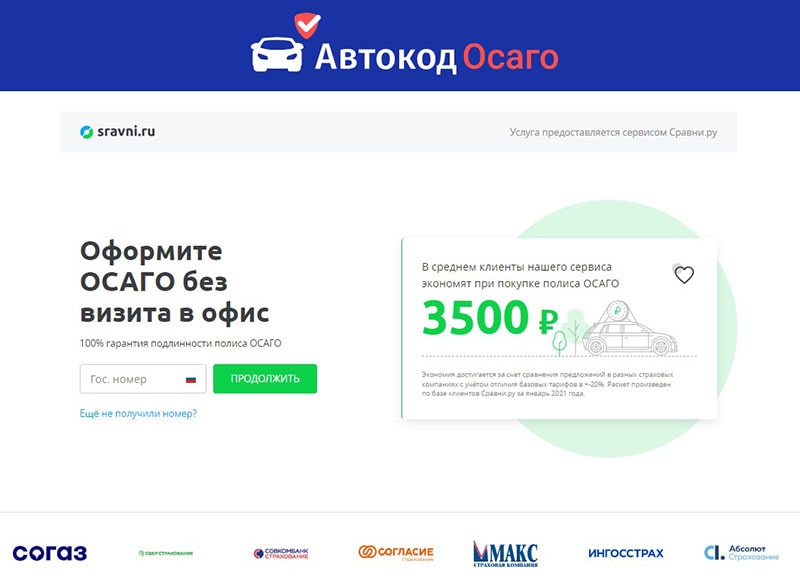

Когда срок действия полиса истечет, его нужно будет продлить в той страховой компании, где он приобретался, или в любой другой. Ездить с просроченной страховкой нельзя – оштрафуют как за отсутствие полиса на 800 рублей. Оплатить штраф по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

Купить ОСАГО можно в офисе или на сайте страховой компании или через специальный онлайн-агрегатор «Автокод ОСАГО», который показывает предложения от разных страховщиков и позволяет сэкономить на оформлении полиса до 3 500 рублей.

После оплаты ОСАГО сразу же добавляется в базы ГИБДД и РСА. Водитель получает полис на свою электронную почту. Страховку можно распечатать или предъявлять инспектору прямо с экрана телефона.

Также читайте: Как перегнать после покупки автомобиль без страховки

Как возмещается ущерб по ОСАГО

Потерпевший получает от страховой компании прямое возмещение убытков, то есть ему сделают ремонт машины. Получение денежной выплаты возможно только при указании в заявлении приоритета на страховое возмещение в виде денежного эквивалента со ссылкой на ст. 12 ч. 16.1 п. «ж» закона «Об ОСАГО» и в следующих случаях:

- Ремонт в сервисе оказался дороже выплаченной страховщиком суммы. Тогда можно подать претензию в страховую, напомнив о приоритете, указанном в заявлении (выплате страховки деньгами).

- Потерпевший получил тяжкий вред здоровья в аварии.

- Автомобиль полностью уничтожен в ДТП.

- Потерпевший погиб в ДТП.

- Потерпевший – инвалид первой или второй группы, и машина нужна для его постоянного передвижения.

Иногда страховщики стараются экономить на выплатах, не учитывая серьезные повреждения авто. Владельцам приходится обращаться к независимым экспертам и взыскивать выплату деньгами через суд.

Также читайте: Какие документы нужны для страхования автомобиля

В каком случае страховка возмещает ущерб

После попадания в ДТП водители должны сразу оповестить об инциденте своих страховщиков, а затем в течение пяти суток явиться в офис с пакетом документов, включающим:

- заявление о возмещении вреда (заполняется у страховщика);

- полис ОСАГО;

- гражданский паспорт;

- водительские права;

- свидетельство о регистрации автомобиля (СТС);

- документы о ДТП.

Также при себе нужно иметь фото- и видеоматериалы с места происшествия.

Заявление рассматривают в течение 15 суток. Сначала будет проведена экспертиза авто и установлен размер ущерба, затем машину отремонтируют в течение месяца. Ремонтировать авто самому, без разрешения страховой компании, нельзя.

Если один из участников ДТП не имеет полиса, документы по аварии оформляют сотрудники автоинспекции, приехавшие на место ДТП. При отсутствии страховки у виновной стороны потерпевшему придется взыскивать убытки в судебном порядке.

Автор: Ирина Джиоева

Программа «Полное КАСКО»

Автострахование по продуктам «ПОЛНОЕ КАСКО» и «КАСКО-ПЛАТИНУМ» включает в себя максимальное количество страховых рисков, что покроет все имущественные интересы по защите Вашего автомобиля. Также данные страховые продукты подойдут Вам при покупке автомобиля в кредит или по договору лизинга.

Оформление договора

Рассчитайте онлайн на сайте

Оформите заявку

Оплатите удобным для Вас способом

Доставим полис с последующим осмотром ТС

Дорожно-транспортное происшествие, в результате которого причинен вред застрахованному ТС

Утрата ТС в результате кражи, грабежа, разбоя или неправомерного завладения ТС без цели хищения

Совершение или попытка совершения третьими лицами неправомерных действий в отношении ТС

Внешнее повреждение ТС в результате действий животных

Повреждение ТС, произошедшее в результате опасного и (или) неблагоприятного природного явления

Повреждение ТС, произошедшее в результате провала (просадки) грунта, дорожного покрытия или покрытия искусственного сооружения, обустроенных или приспособленных для движения и (или) для стоянки транспортных средств

Внешнее механическое воздействие на ТС постороннего предмета

Неконтролируемое горение, способное к самостоятельному распространению и причиняющее материальный ущерб

Программы страхования

Полное Каско

Для полной защиты Вашего автомобиля от следующих рисков (также подходит при покупке а/м в кредит, лизинг):

- ДТП;

- Пожар;

- Повреждение отскочившим или упавшим предметом;

- Стихийное бедствие;

- Противоправное действие;

- Действия животных;

- Провал под грунт;

- Угон.

Каско платинум*

Содержит в себе все условия «Полное Каско», а также дополнительные следующие уникальные опции для комфорта владельцев застрахованного автомобиля:

- страхованием покрываются незначительные повреждения шин и дисков, не связанные с другими повреждениями автомобиля;

- возможность заявлять повреждения автомобиля, вызванные противоправными действиями без справок из компетентных органов;

- страхованием покрываются незначительные повреждения лакокрасочного покрытия детали (сколы).

Ремонт на СТОА официального дилера

Преимущественное направление на ремонт в дилерские центры. Особенно актуально для новых авто.

В договор страхования могут быть включены следующие дополнительные опции:

- Возможность заявлять повреждения автомобиля, вызванные противоправными действиями без справок из компетентных органов;

- Страхованием покрываются незначительные повреждения шин и дисков, не связанные с другими повреждениями автомобиля;

- Страхованием покрываются незначительные повреждения лакокрасочного покрытия детали (сколы);

- Страховое покрытие распространяется на повреждение или утрату пластиковой защиты днища или моторного отсека, арок колес;

- Возмещение затрат на приобретение оригинальной детали завода-изготовителя и стоимость работ по ее установке на негарантийный автомобиль ТС.

Ремонт на СТОА Страховщика

Направление на ремонт в авторизованные Ингосстрахом сервисные центры. Актуально для автомобилей от 3-х лет.

Как составить договор на страхование автомобиля каско

Вы можете выбрать один из вариантов страхования:

«Автокаско «Мини» — страхование легкового автомобиля возрастом до 10 лет. Страховым случаем является только повреждение в результате ДТП или аварии, подтвержденных справкой или извещением о ДТП.

Договор действует на территории Республики Беларусь. Без ограничений по месту хранения авто и водительскому стажу, мультидрайв. Без учета износа подлежащих замене частей, деталей транспортного средства.

В случае подтверждения страхового случая извещением о ДТП, выплата страхового возмещения производится не более 2-х раз в период действия договора страхования, размер выплаты не более 7 % от страховой суммы по каждому страховому случаю.

Размер страхового взноса — 3,4 % от стоимости автомобиля (страховой суммы).

«Автокаско «Стандарт» — защита транспортных средств от всех рисков.

Договор действует на территории Республики Беларусь и за ее пределами. Без ограничений по месту хранения и водительскому стажу, мультидрайв. Без учета износа подлежащих замене частей, деталей транспортного средства.

Размер страхового взноса:

— для легковых автомобилей возрастом до 10 лет от 2,10% до 6,37% от страховой суммы;

— для грузовых автомобилей и тягачей стоимостью от 30 000 долларов США возрастом до 7 лет от 1,30% до 1,95% от страховой суммы;

— для (полу-)прицепов к грузовым автомобилям стоимостью от 20 000 долларов США возрастом до 7 лет от 1,0% от страховой суммы

(итоговый размер страхового взноса зависит от возраста транспортного средства и его стоимости).

«Автокаско «Классический» — вы сами определяете нужные опции для обеспечения индивидуального уровня защиты вашего транспортного средства: страхование с угоном или без угона, действие договора страхования на территории Республика Беларусь или на территории Республики Беларусь и за ее пределами.

На страхование принимаются автомобили любого возраста, но возмещение ущерба без учета износа производится только для транспортных средств возрастом до 15 лет. Применяется гибкая система скидок, в том числе и за безаварийное использование транспортного средства (до 50%).

Выплата страхового возмещения производится

в соответствии с условиями договора страхования :

на основании счетов ремонтного предприятия,

осуществившего ремонт транспортного средства

(т.е. по факту выполненных работ) , либо на

основании составленной страховщиком кальк уляции

на восстановительный ремонт .

« Возможна ли выплата страхового возмещения без документов из компетентных органов? »

По случаям повреждения транспортного средства, застрахованного по вариантам страхования «Автокаско «Классический», «Автокаско «Бизнес», «Автокаско «Стандарт», за исключением хищения отдельных элементов транспортного средства, страховщик вправе произвести выплату страхового возмещения без предоставления документов из компетентных органов. Выплата производится на следующих условиях:

— при повреждении элементов остекления кузова транспортного средства (ветровое, заднее, боковые стекла); приборов наружного освещения грузовых автомобилей, тягачей, прицепов и полуприцепов к ним, автобусов, принадлежащих юридическим лицам и индивидуальным предпринимателям, осуществляющим международные перевозки в соответствии с действующим законодательством, в размере ущерба, рассчитанном с учетом условий страхования. Количество обращений не имеет ограничений;

— по иным повреждениям транспортного средства – в размере ущерба, рассчитанном с учетом условий страхования, но не более 7% от страховой суммы, установленной договором страхования, по каждому страховому случаю. Выплата производится не более двух раз в период действия договора страхования;

— если повреждение транспортного средства, осуществляющего международные перевозки, произошло на территории страны Европейского союза, где законодательством (сложившейся практикой) не предусмотрен выезд полиции и(или) других компетентных органов на место происшествия, в случае оформления извещения о ДТП (при наличии второго участника) выплата страхового возмещения производится в размере ущерба, рассчитанном с учетом условий страхования один раз за период действия договора страхования.

Заключить договор добровольного страхования наземных транспортных средств можно в любом подразделении Белгосстраха. Специалисты произведут оценку стоимости автомобиля и проконсультируют вас по вопросам страхования.

Памятка страхователю:

При наступлении страхового случая вам необходимо:

1. Принять разумные и доступные меры, чтобы уменьшить возможные убытки.

2. При необходимости заявить о произошедшем событии в компетентные органы (ГАИ, милицию, МЧС и т.п.) или заполнить извещение о дорожно-транспортном происшествии (в таком случае, выплата страхового возмещения будет производится как без справки компетентного органа).

3. Если есть возможность, произвести фото- или видеосъемку транспортного средства и места происшествия.

4. Не позднее 3 рабочих дней письменно заявить о наступлении события в обособленное подразделение Белгосстраха того района (города), на территории которого оно произошло, или находится транспортное средство, или в подразделение Белгосстраха, с которым заключен договор страхования.

5. Предъявить страховщику поврежденное транспортное средство (до ремонта) или его остатки, поврежденные части, детали, предметы для осмотра оценщиком транспортных средств.

АвтоКаско

Объектом страхования являются не противоречащие законодательству Республики Беларусь имущественные интересы Страхователя (Выгодоприобретателя), связанные с утратой (гибелью) или повреждением застрахованного транспортного средства и(или) дополнительного оборудования, находящегося во владении, пользовании, распоряжении Страхователя (Выгодоприобретателя).

Таким образом, при страховании АвтоКаско покрывается ущерб, причиненный именно Вашему автомобилю: ДТП (не важно: по Вашей вине, по вине третьего лица либо без ответчика), неправомерные действия третьих лиц, хищение, угон, пожар, стихийные бедствия, град, падение предметов.

То есть страхование АвтоКаско подразумевает защиту именно Вашего автомобиля.

По договору страхования могут быть застрахованы наземные транспортные средства — легковые, грузовые и грузопассажирские автомобили, микроавтобусы с количеством посадочных мест до 9 включительно, автобусы, тягачи, прицепы и полуприцепы тракторы.

Совместно с транспортным средств ом на страхование м ожет приниматься дополнительное оборудование, не входящее в его комплектацию согласно комплектации производителя.

Вы можете застраховать автомобиль по следующим рискам:

Полное Каско (возмещение по всем рискам: ущерб ТС, хищение, угон).

Частичное Каско (возмещение только по рискам: ущерб ТС).

-

«без учета процента износа» — страховое возмещение выплачивается без учета износа подлежащих замене деталей (автомобиль не старше 5 лет);

-

«с учетом износа» — страховое возмещение выплачивается по калькуляции (заключению о размере вреда) организации, специалиста-оценщика, имеющих право на составление таких документов. при этом страховое возмещение выплачивается по калькуляции (заключению о размере вреда) организации, специалиста-оценщика, имеющих право на составление таких документов. При расчете размера ущерба (вреда) стоимость деталей, подлежащих замене, уменьшается на процент их износа.

Страховая сумма по договору страхования устанавливается по соглашению между Страхователем и Страховщиком при заключении договора страхования в размере, не превышающем страховую стоимость застрахованного транспортного средства (дополнительного оборудования).

Страховой стоимостью считается действительная стоимость транспортного средства (дополнительного оборудования) в месте его нахождения в день заключения договора страхования.

Страховая сумма может устанавливаться по соглашению сторон, как в белорусских рублях, так и в иностранной валюте.

Оплата страхового взноса производится в белорусских рублях по курсу НБ РБ на дату заключения договора страхования (уплаты очередного взноса).

При заключении договора страхования Вам предоставляется право выбрать риски, территорию действия полиса (в период действия полиса Вы можете ее расширить, доплатив дополнительный взнос), вариант страхования и определить срок действия полиса (от 1 месяца до 1 года).

Выбранные Вами условия страхования, а также характеристика Вашего транспортного средства и будут определять страховой взнос.

Рассчитать ориентировочную стоимость полиса АвтоКаско вашего автомобиля вы можете, воспользовавшись калькулятором (точную стоимость полиса по вашим условиям страхования рассчитают в местах продаж):

- Письменное заявление на заключение договора страхования АвтоКАСКО;

-

Паспорт или иное удостоверение личности;

-

Регистрационные документы на ТС;

-

Предъявить транспортное средство представителю страховщика для его осмотра.

Подробнее познакомиться с рекомендациями при наступлении ДТП можно познакомится по ссылке:

Источник https://www.ingos.by/insurance/home/auto/polnoe-kasko/

Источник https://bgs.by/insurance/17/940/153/

Источник https://task.by/person/auto/kasko/

Договор Каско

Зачем нужен договор Каско?

Покупка транспортного средства относится к категории крупных приобретений. Как и любой другой объект, он подвержен множеству рисков, которые могут поджидать на дороге, во дворе дома, в гараже, на даче и в любом другом месте передвижения. Заботливые владельцы страхуют своё имущество по договору Каско с целью обезопасить, защитить себя лично в будущем от финансовых рисков, вызванных непредвиденными обстоятельствами.

Это добровольный вид страхования вновь приобретённых или подержанных ТС. Но обычно требуется оформление страховки только при покупке автомобиля в кредит (условие банка). Полис Каско включает в себя набор страховых рисков, которые в случае возникновения возмещаются страховщиком.

Условия страхования и виды рисков

Каждый автовладелец при обращении в страховую компанию сам определяет наиболее существенные для его машины риски. Условия страховки, согласно Правилам страхования, предусматривают защиту от следующих событий:

Ущерб своему авто в случае ДТП (покупатель — виновник).

Повреждения или полная гибель авто, полученные в результате:

-

Падения/отскакивания предметов;

-

Природных катастроф;

-

Действия животных;

-

Пожара;

-

Противоправных действий третьих лиц;

-

Техногенных аварий;

-

Провалов под грунт.

-

Угон с документами и ключами или без (в зависимости от условий договора).

Заключение договора

Договор Каско можно оформить:

В офисе компании;

С помощью заполнения онлайн-формы на сайте https://www.ingos.ru

СПАО «Ингосстрах»;

Через агента, наделенного правом заключать такого рода договоры.

Потребуется заполнить заявление с указанием:

Информации о Страхователе, контактов для связи в случае необходимости;

Данных Водителей, которые допущены к управлению транспортным средством;

Информация о страхуемом объекте с уточнением комплектации,

а также перечень дополнительного оборудования, если оно подлежит страхованию.

Важно!

В заявлении необходимо указать желаемые условия заключения договора Каско и иную дополнительную информацию, имеющую влияние на степень риска и соответственно на сумму страховой премии. Каждый автовладелец стремится надёжно защитить свой автомобиль, не переплачивая за страховку. Очень важно при заполнении указывать подлинные и подробные сведения для подбора оптимального варианта соотношения стоимости полиса и покрытия его действия.

При заключении договора Каско клиент должен предъявить работнику СК по его требованию следующие документы:

Личные документы. Для физлица — документ, удостоверяющий личность, и доверенность,

если лицо действует от имени страхователя. Для юрлица — документы о регистрации;

Удостоверения водителей, определенных в списке, допущенных к управлению автомобилем;

Регистрационные документы на ТС и документы, на основании которых определяется

заинтересованность страхователя в сохранении целостности имущества;

Если оформляется очередной полис в Ингосстрахе, необходимо предъявить предыдущую страховку;

Если ранее был полис, оформленный у другого страховщика, при наличии приложите справку

о безаварийном вождении — можно получить скидку;

При оформлении страховки через офис страховой компании необходимы данные осмотра автомобиля,

выполненного сотрудником;

Онлайн-форма предполагает отправку фотографий автомобиля, сделанных с различных ракурсов,

через мобильное приложение IngoMobile с последующим видеоосмотром в режиме реального времени.

Онлайн-форма предполагает отправку фотографий автомобиля, сделанных с различных ракурсов, через мобильное приложение IngoMobile с последующим видеоосмотром в режиме реального времени.

Перед подписанием договора страхования проводится осмотр машины и оформляется соответствующий бланк. Работники компании страховщика сверяют номера: регистрационный, идентификационный (VIN), двигателя, шасси, кузова. Проверяется модель, марка, комплектация авто, наличие доп. оборудования. Оценивается техническое состояние авто и выявляются видимые дефекты. По итогам обследования в листе фиксируются тип и уровень повреждений ТС.

Оформление договора посредством интернет-технологий предполагает передачу документов в страховую компанию в электронном виде в установленном страховщиком формате. Осмотр ТС всё равно проводится. Не проходят процедуру осмотра только новые автомобили при покупке Каско в автосалоне.

До окончания срока действия договора Каско в страховой полис допускается вписать дополнительного водителя, страховая премия при этом будет пересчитана.

Стоимость полиса

При расчете стоимости страхового полиса в учет принимается определенный набор критериев:

Характеристики транспортного средства;

Данные о водителе: регистрация, семейное положение, наличие детей, возраст и водительский стаж;

Выбранная страховая программа и совокупность входящих в нее рисков;

Страховая сумма. Данный параметр должен быть в пределах страховой стоимости

объекта страхования, но не больше;

Франшиза, ее тип (условная/безусловная) и размер. Увеличение данного параметра

прямо пропорционально уменьшению стоимости страховых взносов. Эта опция экономит ваши денежные

средства на этапе оформления страховки, однако может стать неожиданной частью расходов

в результате возникновения страхового события. В «Ингосстрахе» можно

оформить страховку с франшизой первого или второго страхового случая. В первом варианте

франшиза будет применяться при наступлении каждого страхового случая, во втором варианте —

с наступления второго и всех последующих страховых случаев. Если в договоре не обозначен

тип франшизы, то по умолчанию устанавливается вариант «безусловной».

На размер страховой премии, помимо указанных параметров, влияют также:

Вариант установления максимального размера выплаты:

-

«По каждому страховому случаю»

-

«По первому страховому случаю»

-

«По договору»

-

Способ возмещения:

-

Оплата ремонтных работ, выполненных в сервисе-партнере «Ингосстраха».

Компания перечисляет деньги на счет СТО;

-

Денежная компенсация страхователю для оплаты ремонта в СТО дилера либо в автосервисе,

который клиент выбрал самостоятельно;

-

В случае тотальной гибели авто или угона ТС выплаты производят в денежной форме.

-

Система возмещения ущерба (с учетом/без учета амортизации) — «новое за старое»,

«с коэффициентом выплат», «старое за старое». В двух последних вариантах

сумма выплаты рассчитывается с учетом износа ко всей сумме ущерба, либо к деталям, подлежащим замене.

Цена полиса изменяется в зависимости от учета поправочного коэффициента по результатам предыдущего договора страхования. Он зависит от количества и размера страховых выплат. Основанием для снижения цены страховки может послужить подключение опции «М-Телематика» и наличие противоугонной системы. Подробнее со всеми спецпродуктами по Каско можно ознакомиться на странице сайта.

Вычисленный размер страховой премии может вноситься сразу одним платежом или разбиваться на страховые взносы и вноситься частями.

Рассчитать стоимость полиса можно здесь: Калькулятор Каско.

Страховое возмещение

Тип выплаты и порядок ее осуществления зависит от возникшей ситуации.

В случае:

Полной гибели ТС предусмотрены следующие условия страхового возмещения:

-

«Стандартные». Возмещение производится в пределах страховой суммы за минусом

остаточной стоимости ТС, при этом объект остается у клиента.

-

«Особые». Выплата в пределах страховой суммы с передачей объекта страховой компании.

-

Угона: на размер страховой выплаты влияют наличие сигнализации или

противоугонной системы и ее включение в момент наступления страхового случая.

Ущерба: почти всегда применяется натуральная форма компенсации,

т.е. ремонт на СТОА.

Общий расчет страховой суммы опирается на:

Размер нанесенного ущерба;

Лимит и систему возмещения;

Франшизу;

Иные факторы, описанные в

Правилах страхования.

Страховые выплаты. Действия

Предоставить страховщику машину для осмотра.

Собрать пакет документации:

-

Извещение о повреждении ТС (заполняется в СК

«Ингосстрах»);

-

Справка по Форме № 154

(выдает ГИБДД) с перечислением деталей, получивших

дефекты в результате ДТП;

Важно!

С 20.10.2017 изменился порядок оформления документов ГИБДД.

Подробнее.

-

Протокол и постановление по делу/отказ в возбуждении дела

об АП (административном правонарушении) — оригинал или заверенная копия;

-

Свидетельство о регистрации ТС или иной заменяющий его документ;

-

Водительские права лица, управлявшего автомобилем в момент наступления события,

либо заменяющий их документ;

-

Паспорт;

-

При рассмотрении заявления Выгодоприобретателя о получении возмещения

Ингосстрах может потребовать дополнительные справки согласно п. 9 ст. 60

§ 19 Правил страхования.

-

Важно!

Известить СК Ингосстрах необходимо в течение 7 (семи) календарных дней с момента происшествия (т.е. страхового случая).

Ознакомиться с информацией о действиях при наступлении страхового события можно на странице Страховой случай по Каско.

Срок действия договора и условия его прекращения

Если вы оформляете полис онлайн, то период его действия будет стандартным — 1 год, а при обращении в офис компании можно выбрать срок, на который оформляется страховка. Это может быть краткосрочный полис на определенный срок до года, стандартный полис и полис сроком более 1 года (долгосрочный).

Договор заканчивает свое действие:

По обоюдному согласию сторон;

По истечении срока;

При наступлении одного из двух событий (угон/полная гибель ТС) и выполнении обязательств страховой

компании перед страхователем в части страховой выплаты;

По инициативе одной из сторон;

При утрате (гибели) ТС по причине, не относящейся к страховому случаю.

Важно!

Страховщик вправе потребовать пересмотра условий договора, если страхователь письменно не уведомил намеренно или по халатности, что произошло событие, которое повлекло за собой степень изменения рисков договора Каско. Желательно в течение 3-х дней оповестить страховую компанию или ее представителя о возможных последствиях происшествия.