![]()

Работаем с самозанятыми

29.06.2020

Универсальная инструкция для составления договора с самозанятым исполнителем

В статье поделимся шаблоном договора ГПХ и расскажем, какие нюансы стоит учесть индивидуальному предпринимателю или организации.

Содержание

Главный документ самозанятого — чек, сформированный в приложении «Мой налог». Составлять договоры, предоставлять счета и акты выполненных работ в его обязанности не входит, поэтому не удивляйтесь, если исполнитель не знает, как правильно оформить документы.

Специально для таких случаев подготовили пошаговую инструкцию по оформлению самозанятого и составили универсальные шаблоны договоров ГПХ. Подойдет как ООО и ИП, так и самозанятым.

Договор

Условия, которые необходимо прописать

Согласно статье 161 ГК РФ сделки между юридическими лицами и самозанятыми оформляются договором. В нем обязательно указываются:

Налоговый режим исполнителя

В начале документа прописываем ФИО исполнителя и его статус, например: «Иванов Иван Иванович является плательщиком налога на профессиональный доход».

Посмотрите, как это выглядит в нашем шаблоне договора.

Если в компании есть типовой договор ГПХ или подряда, видоизмените его: оставьте формулировки и условия, но обязательно укажите, что исполнитель применяет специальный налоговый режим НПД.

У Самозанятые.рф есть шаблон договора. Он подойдет, если вы планируете оформить сделку с заказчиком через нашу площадку.

Основные условия

Не забудьте указать самое главное:

- что обязуется делать исполнитель;

- на какой срок заключен договор;

- где вы будете вести переговоры по работе. Например: «Исполнитель обязуется по заданию Заказчика оказывать последнему услуги (далее — Услуги), перечень которых определен Сторонами в Приложении №1 к настоящему Договору, а Заказчик обязуется оплачивать эти Услуги».

Порядок расчетов

Другим важным условием договора ГПХ является порядок расчетов.

- стоимость услуг или ссылка на приложение, где указана стоимость;

- способ расчета: наличные, расчетный счет, электронный кошелек или платежная система, например сервис «Бизнес» Самозанятые.рф;

- срок, в течение которого заказчик обязан оплатить работу;

- примечание о том, что «все платежи не облагаются НДС, так как исполнитель применяет НПД».

Например: «Оплата Заказчиком Исполнителю цены договора осуществляется в приложениисамозанятые.рф/business по правилам соответствующего сервиса».

Приемка работы

Здесь описывается, как вы будете оценивать качество и принимать работу.

Например: «Услуги считаются оказанными надлежащим образом с момента подписания Сторонами Акта об оказании услуг».

Ответственность, штрафы и форс-мажоры

Напишите, что произойдет, если самозанятый не выполнит работу и в каких случаях вы можете не производить оплату.

Например: «Исполнитель обязуется своими силами и за свой счет устранить недостатки, выявленные по итогам оказания услуг».

Договоры ГПХ лучше оформлять с опытным юристом, чтобы избежать невыгодных или спорных условий. Если такой возможности нет — адаптируйте шаблон из интернета под себя и свои нужды.

Как подписать договор удаленно

Если стороны проживают в одном городе, найдите время для подписания договора: один экземпляр достается самозанятому, а другой — заказчику.

Для сторон, проживающих в разных городах, работает следующая схема:

- Распечатайте договор в двух экземплярах, подпишите каждый и отправьте оба договора исполнителю по почте, лучше — заказным письмом или курьерской службой.

- Дождитесь, пока исполнитель получит письмо, подпишет договор и вышлет копию вам.

- Получите письмо с подписанным договором и приступайте к работе.

Многие ИП и организации действуют по другой схеме: обмениваются по электронной почте сканами договора с подписями, приступают к работе и только потом отправляют письмо. Это допустимо, но ненадежно: отсканированная подпись не имеет полноценной юридической силы.

Если у вас и исполнителя есть электронная подпись, обменяйтесь договорами онлайн — скан с электронной подписью имеет ту же юридическую силу, что и договор, подписанный от руки.

Скоро у сервиса «Бизнес» появится электронный документооборот — оформлять договоры с самозанятыми станет еще проще.

Зачем нужны приложения к договору

Договора достаточно, если вы договорились на выполнение конкретной работы. Однако если у вас долгосрочное сотрудничество, много различных услуг, частые выплаты, подпишите общий договор и перечислите конкретные работы в приложениях.

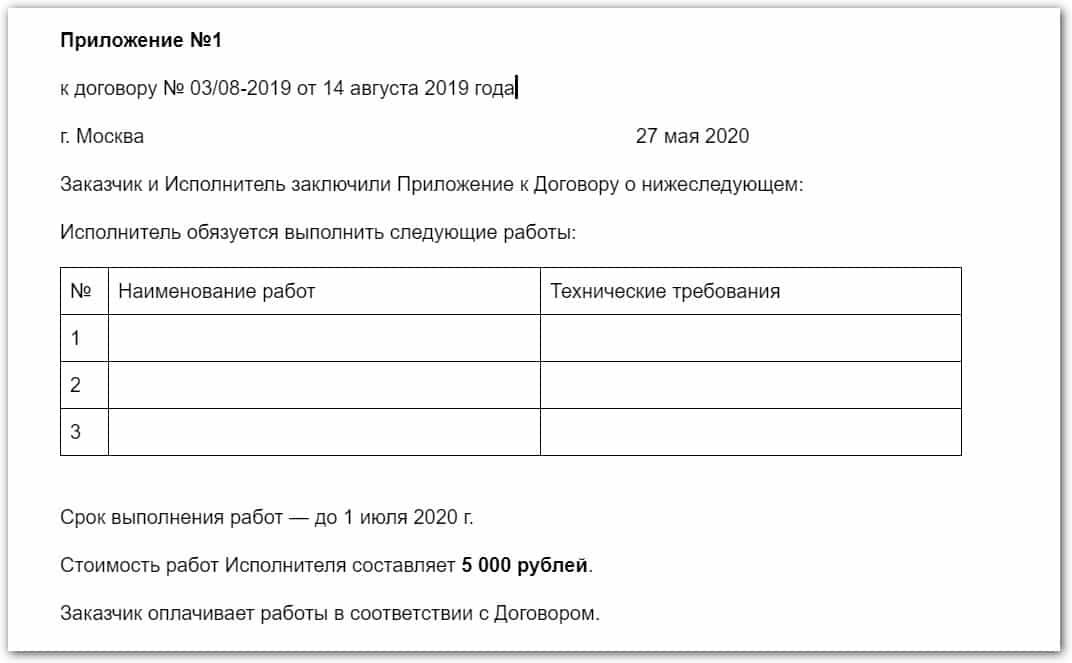

Приложение можно составить в свободной форме — посмотрите пример в нашем шаблоне:

В таком приложении прописывают:

- название конкретных работ, например «Написание текста для сайта»;

- технические требования, например уникальность текста, разрешение изображений и т. п;

- сроки выполнения работ;

- вознаграждение за конкретные работы.

Приложения нужно составлять к тем работам, за которые вы заплатите исполнителю единым счетом или двумя счетами: предоплатой и постоплатой. Например, за все работы в текущем месяце или услуги по конкретному проекту.

Приложения тоже подписывают и обмениваются оригиналами — процедура такая же, как с договором.

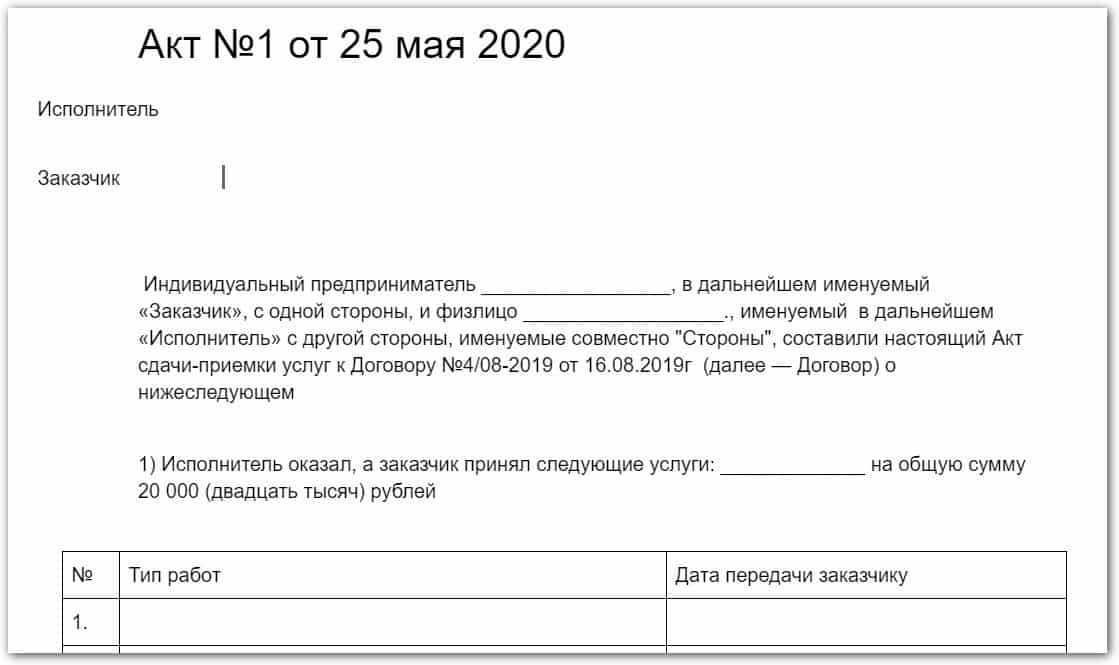

Акты

Самозанятый не обязан составлять акты проделанных работ, но такой документ нужен для корректной работы ИП и ООО. Он доказывает, что работа была выполнена и принята.

Акт можно составить по нашему шаблону:

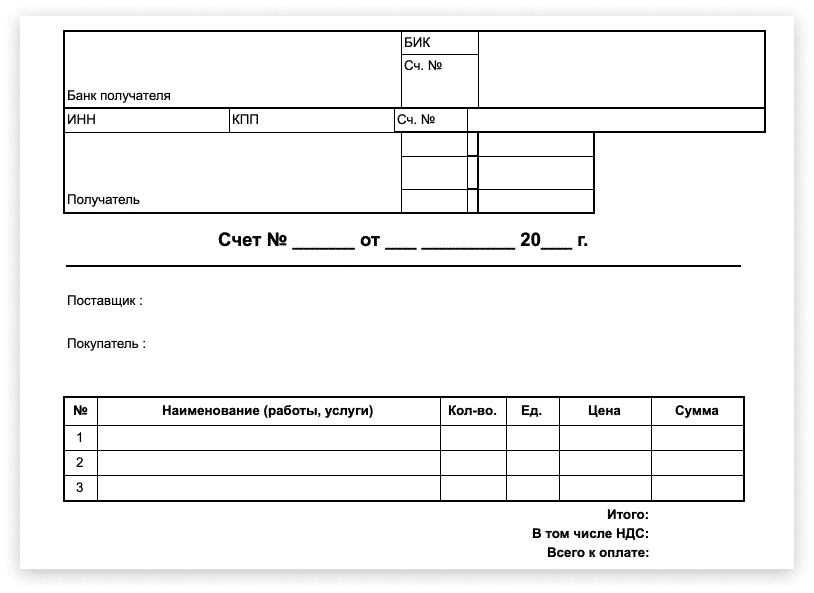

Счета

Счета самозанятые, как правило, не выставляют: для отчетности им достаточно чека. Но некоторые юрлица не могут провести оплату без счета — так устроена бухгалтерия.

Если самозанятый не знает, как выставить счет, то попросите его составить документ по нашему шаблону.

Счетами по обычной почте можно не обмениваться — достаточно отправить отсканированный документ с подписью.

Если не хотите каждый раз просить у самозанятого счет, подключитесь к сервису «Бизнес». Сервис сам будет заполнять информацию о платеже — вам останется только выгрузить уже сформированный документ.

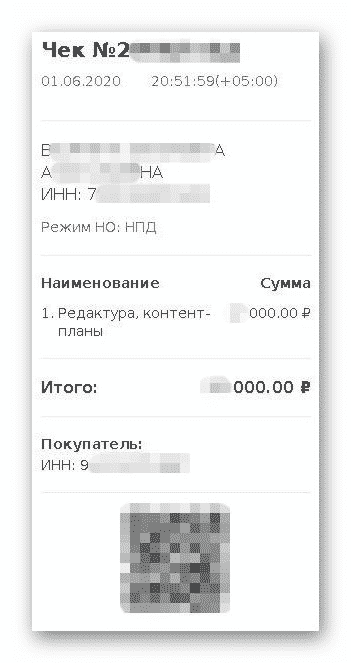

Чеки

Главный документ самозанятого — чек. Счета и акты по закону можно не отправлять, а вот чек самозанятый отправить обязан. Делать это нужно после оплаты, то есть когда деньги поступят на счет.

Список документов для работы с самозанятым исполнителем

- Договор, подписанный обеими сторонами. Обязательный документ при работе с самозанятым. В нем должен быть прописан налоговый режим исполнителя, а также условия работы, порядок расчетов и санкции за нарушение договора.

- Приложения к договору, в которых прописаны конкретные работы. Нужны, если у вас долгосрочное сотрудничество и много разноплановых работ.

- Акт, чтобы доказать, что работы выполнены и приняты.

- Счет, чтобы вы могли оплатить работу.

- Чек — основной документ самозанятого. По закону отправлять его обязательно.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️

- Главная /

- Бланки /

-

Договор с самозанятым

Договор с самозанятым

Договор с самозанятым составляется в произвольной форме, но по определенным правилам. Предлагаем вам бесплатно скачать договор с самозанятым и заполнить его по своим данным.

Вам поможет

Образец договора с самозанятым на оказание услуг

Образец договора с самозанятым на выполнение работ

Предыдущая статья

Следующая статья

Ваши вопросы

Может директор НКО быть самозанятым и платить себе зарплату?

Ни о какой зарплате при применении самозанятости не может быть и речи. Кроме того, он не может одновременно работать в НКО и выступать самозанятым.

Я ,пенсионерка, меня выбрали председателем правления СНТ (садоводство) могу ли я оформить самозанятость как бухгалтер

Если честно, то я не очень хорошо представляю, по какому договору Вы будете работать председателем в СНТ. Но для самозанятых есть одно очень важное ограничение – они не могут работать с организацией или ИП, если прежде были их сотрудниками – см. подп. 8 п. 1 ст. 6 Закона № 422-ФЗ.

Имею небольшую сауну, могу ли я предоставить её самозанятым ?

Добрый день! Могу ли я как самозанятый открыть пункт Химчистки по приему и выдаче вещей, и можно ли оформить пенсионера как самозанятый

Доброго времени суток. Ситуация такая. Организация на свой автотранспорт заключила договор о возмездном указании услуг с водителем пенсионером для перевозки груза.

Может ли он зарегистрироваться как самозанятый и что он в этом случае потеряет (льготы, субсидии, соц. выплаты)?

И как ФНС это будет считать для организации и для самозанятого?

Для организации – это договор подряда с самозанятым лицом. Как он оформляется, мы рассказывали здесь НДФЛ удерживать Вам не нужно, как и начислять страховые взносы.

А для пенсионера-самозанятого официальные разъяснения дают налоговики и чиновники пенсионного фонда~2022/09/02/7670. В целом, всё сводится к тому, что:

1) самозанятый не считается трудоустроенным лицом, поэтому регистрация в качестве плательщика НПД не влияет на получение каких-либо пенсионных льгот и/или компенсаций, т.е. пенсионеры сохраняют право на индексацию пенсии, компенсации и льготы;

2) доходы, полученные от “самозанятой” деятельности, не участвуют в формировании пенсионных накоплений.

Можно ли оформить водителя-снабженца как самозанятого?

Наверное, можно. Но нужно очень постараться, чтобы у проверяющих впоследствии не было возможности переквалифицировать такой договор в обычный трудовой с последующим доначислением налогов.

Также учитывайте определенные ограничения. Те лица, которые не могут стать самозанятыми, приведены в п. 2 ст. 4 Закона № 422-ФЗ. Кроме того существует еще один нюанс: заказчиками услуг самозанятого не могут выступать лица, которые являлись его работодателями в течение последних двух лет назад – подп. 8 п. 2 ст. 6 Закона № 422-ФЗ. Т.е. если водитель и Ваши с ним взаимоотношения не подпадают под указанные ограничения, то он может оформиться в качестве самозанятого, а Вы вправе заключить с ним договор как с самозанятым.

Я госслужащая, можно ли мне оформиться самозанятой ввиду того, что я сдаю в аренду квартиру. В правовом порядке не будет ли это нарушением Закона о госслужбе?

Я не юрист, чтобы квалифицировать подобные нарушения. Могу выразить лишь свое мнение.

В целом, как я понимаю, подп. 3.1 п. 1 ст. 17 Закона от 27.07.2004 № 79-ФЗ (ред. от 30.12.2021) “О государственной гражданской службе Российской Федерации” запрещает госслужащим заниматься предпринимательской деятельностью. Предпринимательская деятельность в свою очередь в соответствии со ст. 23 ГК РФ допускает как регистрацию в качестве ИП так и осуществление деятельности без такой регистрации. Последнее утверждение касается тех видов деятельности, которые подпадают по налоговый режим налога на профдоход – см. п. 6 ст. 2 Закона № 422-ФЗ. Из всего этого я могу сделать вывод о том, что ведение деятельности в качестве самозанятого – это ведение той же самой предпринимательской деятельности, которая запрещена Законом о госслужащих. Поэтому мое мнение – Вы, регистрируясь в качестве самозанятой, нарушите норму подп. 3.1 п. 1 ст. 17 указанного Закона.

Мнение других специалистов Вы можете узнать на нашем форуме, задав там свой вопрос.

Доброе время суток, подскажите как правильно оформить договор по самозанятым, на курьерские у слуги

Может самозанятый привлекать людей в помощь

Профессиональный доход – доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества

НЕ МОЖЕТ

А если я привлекаю других исполнителей не по трудовым договорам, а просто по договорам оказания услуг кого-то привлекаю?

Подскажите, пожалуйста. Я художник. Самозанятый. Сдаю работы в гос. галерею на продажу. Могут ли они составить со мной договор комиссии. И какую сумму в чеке я должна указывать. Если их комиссия 30%.

Профессиональный доход – доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества

можно ли в договоре самозанятого с физическим лицом не указывать паспортные данные

Здравствуйте. имеют ли право штрафовать самозанятого водителя курьера??? На каком основании.

Здраствуйте, я самозанятая, оказываю услуги мебельной компании в проектировании. могу ли я с ними заключить договор? могут ли это переквалифицировать в трудовой договор?

Татьяна, доброго времени суток!

Скажите, пожалуйста, ответили на Ваш вопрос или я этот ответ просто не вижу?

Проконсультируйте друг самозанятый работает сам на себя хочет заключить договор с ИП на оказания услуг по именно что самозанятый консультируется в сфере недвижимости и платить ИП вознаграждение в том числе и за пользования оргтехникой, спасибо заранее за ответ.

А вопрос у Вас в чем? Не совсем понятно из поста, что Вы хотите узнать.

Здравствуйте! Подскажите, пожалуйста, как правильно составить Договор,

Акт выполненных работ и Доп соглашение о взаимозачёте между самозанятым и ООО? Самозанятые – монтажники.

Добрый день! Будьте добрЫ, проконсультируйте пожалуйста. У нас ИП, занимаемся производством мебели, часто нанимаем монтажников на установки кухонь. Монтажники чаще всего одни и те же. Можем ли мы оформить с ними договор ИП-Самозанятый. И тот же вопрос, если эти монтажники работают только с нами и все их чеки и договора будут только с нашим ИП. Заранее спасибо за ответ!

А как ранее оформлялись отношения с монтажниками? Дело в том, что ИП не сможет заключить договор с физлицом как с самозянятым, если физлицо было трудоустроено по трудовому договору у этого предпринимателя. Также необходимо позаботиться и том, чтобы налоговики при проверке не смогли переквалифицировать договор с самозанятым в трудовой. Просмотрите внимательно статью, под которой Вы оставили свой комментарий, в ней содержится достаточно много информации по Вашему вопросу.

Так в том то и дело, что заключается не на срок, а на определённую конкретную работу.

На какой срок можно заключать договор между Ип и замозанятым.

Я не нашла, чтобы где-то оговаривались конкретные сроки, на который можно заключить договор между ИП и самозанятым. Но, как мне кажется, очень важно, чтобы при проверке Вам не переквалифицировали такой договор в трудовой с последующим доначислением взносов.

Если самозанятый работает с ИП или ООО, ему приходится заниматься документооборотом. Клиентам нужны бумаги, подтверждающие сделку: договоры, допсоглашения, счета и акты. Рассказываем, как правильно их оформить и что нужно учесть.

Заключить договор

Есть пять пунктов, которые обязательно нужно прописать в договоре.

1. Налоговый режим исполнителя

Пример: «Иванов Иван Иванович является плательщиком налога на профессиональный доход».

Мы подготовили шаблон договора для сделок через площадку «Самозанятые.рф» и наш «Кошелек». Если будете принимать оплату на карту, укажите это в разделе «Порядок расчетов».

2. Основные условия

- Обязанности исполнителя

- Срок договора

- Канал общения по задачам

Пример: «Исполнитель обязуется по заданию Заказчика оказывать последнему услуги (далее — Услуги), перечень которых определен Сторонами в Приложении №1 к настоящему Договору, а Заказчик обязуется оплачивать эти Услуги».

3. Порядок расчетов

- Стоимость услуг

- Способ и срок оплаты

- Примечание: «Все платежи не облагаются НДС, так как исполнитель применяет НПД»

Пример: «Оплата Заказчиком Исполнителю цены договора осуществляется в приложении самозанятые.рф/business по правилам соответствующего сервиса».

4. Приемка работы

Чем заказчик подтверждает, что принял работу.

Пример: «Услуги считаются оказанными надлежащим образом с момента подписания Сторонами Акта об оказании услуг».

5. Ответственность, штрафы и форс-мажоры

Как быть, если самозанятый не выполнил заказ или заказчик не оплатил работу.

Пример: «Если заказчик не предоставил информацию, необходимую для работы, исполнитель вправе приостановить работы, уведомив заказчика по электронной почте».

Как подписать договор удаленно

Инструкция для тех, кто не может подписать договор при личной встрече:

- Распечатайте два экземпляра договора и подпишите.

- Отправьте оба договора заказчику заказным письмом или с курьером.

- Попросите заказчика подписать договор и отправить одну копию вам.

- Когда получите договор, начинайте работу.

Чтобы не терять времени, можно сделать по-другому: обменяться сканами договора с подписями и начать работу. Так можно делать, только если доверяете заказчику: отсканированная подпись не имеет полноценной юридической силы.

Исключение — документы, подтвержденные электронной подписью в специальной системе документооборота, например в Диадоке.

Составить приложения к договору

Если планируете долгосрочное сотрудничество по разным задачам, удобно подписать общий договор, а конкретные работы прописывать в приложениях.

Строгой формы приложения нет, но мы подготовили шаблон:

Укажите в приложении:

- Название работы

- Техзадание

- Сроки

- Стоимость

Приложения тоже нужно подписать и обменяться оригиналами — так же, как с договором.

Подписать акт

Акты нужны заказчику — подтвердить, что вы сделали работу, а заказчик ее принял. Без них он не сможет официально оплатить ваши услуги. Акты оформляют в бумажном виде, как и договор.

Если у заказчика нет собственного шаблона акта, воспользуйтесь нашим:

Выставить счет

Самозанятые не обязаны выставлять счет. Но в некоторых компаниях их требует бухгалтерия, чтобы провести оплату. Счета можно не отправлять обычной почтой — достаточно выслать скан с подписью.

Счет можно заполнить по шаблону заказчика или по нашему шаблону:

Чтобы не заполнять счета вручную, предложите клиентам подключиться к сервису «Бизнес». Он автоматически заполняет информацию о платеже, а вы отправляете документ клиенту.

Оформить чек

Чек обязательно нужно предоставить клиенту, как только вы получили оплату. Заранее отправлять чеки нельзя, даже если очень просят. Если вам не заплатят, доказать это будет сложно.

Чек-лист: что и как оформить при работе с компанией-заказчиком

- Договор. Обязательно; в бумажном виде.

- Приложения к договору. Для поэтапной работы, разных заказов и долгосрочного сотрудничества; в бумажном виде.

- Акт. По требованию заказчика; в бумажном виде.

- Счет. По требованию заказчика; в электронном виде.

- Чек. Обязательно; в электронном виде.

А вам просто было разобраться с документооборотом самозанятого? Поделитесь опытом в комментариях!

Договор с самозанятым — нужно ли его заключать и как он выглядит? На эти вопросы мы ответим в данной статье. Здесь вы найдете все нюансы заключения договора с самозанятым гражданином: условия, образец, налоги, риски.

Но в 2023 году все правила работы с самозанятым поменяли. Чтобы не напороться на штрафы, смотрите объяснения наших экспертов на курсе повышения квалификации.

Глянуть бесплатный урок

Нюансы договора с самозанятым лицом

Налоговый режим, специально разработанный государством для самозанятых лиц, стартовал 01.01.2019 в четырех регионах страны: в Москве, Московской области, Татарстане, Калужской области (закон от 27.11.2018 № 422-ФЗ). С этой даты физические лица, ведущие деятельность в этих регионах, в том числе не имеющие статуса ИП, обязаны платить свой собственный налог на профдоход.

Режим совсем новый, и вполне естественно, что у организаций (или предпринимателей), собирающихся пользоваться услугами самозанятых, возникает много вопросов. В том числе — как оформлять договорные отношения, да и нужно ли вообще это делать?

Универсального рецепта здесь нет, поскольку налог на профессиональный доход имеет несколько нюансов:

-

На него может перейти как гражданин в статусе ИП, так и без этого статуса — то есть обычное физлицо.

-

Налогообложение ИП и обычных физлиц, применяющих один и тот режим для самозанятых, отличается.

-

Различаются и налоговые последствия для заказчиков услуг — в зависимости от того, с кем они заключают сделку: с ИП или обычным «физиком».

Можно ли вообще обойтись без заключения договора? Можно: соглашение между сторонами может быть и устным, если это их обеих устраивает, и для данной сделки не предусмотрена обязательная письменная форма договора (ст. 159 ГК РФ). Однако всегда нужно помнить, что договоренности, не закрепленные на бумаге, — это большие риски.

Заключаем договор с самозанятым ИП

Это самый простой случай — когда исполнитель и заказчик вступают в отношения как независимые субъекты предпринимательской деятельности. При этом заказчик не отвечает за то, выполнит ли исполнитель свои обязанности перед бюджетом по уплате налогов и сборов.

Таким образом, в данном случае договор не будет иметь каких-либо особенностей по сравнению с тем договором, который вы заключаете с ИП, применяющим другой налоговый режим.

Заключая договор с ИП, не забудьте удостовериться в его действующем статусе. Для этого нужно обратиться к ЕГРИП и узнать, есть ли в реестре соответствующая запись о предпринимателе. Ведь если ваш исполнитель закрыл ИП, вы будете обязаны заплатить за него НДФЛ и взносы в ПФР (22%) и ФФОМС (5,1%) как за обычного «физика» (Определение ВС РФ от 11.11.2016 № 309-КГ16-14620).

Наличие у ИП свидетельства о госрегистрации физлица в качестве ИП не свидетельствует о том, что в этом статусе он находится и сейчас. Свидетельство дает информацию лишь о том, что гражданин когда-то зарегистрировался в качестве предпринимателя. А вот является ли он им сегодня — об этом свидетельство не расскажет.

И еще нюанс — ГПХ-договор с ИП при определенных обстоятельствах могут признать трудовым. Последствия: доначисление НДФЛ, взносов во все фонды, а также административный штраф (п. 4, 5 ст. 5.27 КоАП).

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

Этот случай сложнее, поскольку ваши налоговые обязательства напрямую зависят от того, насколько добросовестно самозанятый исполнитель будет выполнять обязанности плательщика налога на профдоход. Здесь нужно учитывать следующее:

-

Самозанятые освобождены от уплаты НДФЛ (п. 9 ст. 2 закона № 422-ФЗ). Это значит, что, заключая договор с таким гражданином, вам исполнять обязанности налогового агента не придется. Проверить статус плательщика налога на профдоход можно будет на специальном сервисе.

-

Касательно страховых взносов: суммы, уплаченные самозанятому исполнителю, не облагаются взносами у заказчиков. Но при одном условии: на выплаченную сумму вы должны получить чек, сформированный самозанятым в электронной форме или на бумаге (абз. 2 п. 1 ст. 15 закона № 422-ФЗ). Нет чека — придется заплатить пенсионные и медицинские взносы. Есть чек — взносы платить не нужно.

-

Договор с обычным физлицом, уплачивающим профдоход, тоже может быть переквалифицирован в трудовой. А это значит, что заказчику доначислят НДФЛ и взносы.

Договор с самозанятым физлицом, не имеющим статуса ИП, — это стандартный договор ГПХ юрлица (или индивидуального предпринимателя) с гражданином.

Однако, помня о рисках, советуем включить в него положения:

-

указывающие на статус плательщика налога на профдоход,

-

закрепляющие ответственность исполнителя за убытки, которые вы понесете в случае недобросовестного исполнения им своих налоговых обязанностей.

Источник: “Блог кадровика”

В 2023 году режим для самозанятых действует в каждом субъекте РФ. Для ИП и организаций заказывать услуги у плательщика НПД выгоднее, чем нанимать работника в штат. Как заключить договор с самозанятым, чтобы не нарушить закон, расскажем в нашей публикации.

Кто такой самозанятый

Самозанятый – это человек, который самостоятельно оказывает услуги или выполняет определённые работы. Он может быть зарегистрирован, как индивидуальный предприниматель, но чаще всего, это обычное физическое лицо. Клиентами самозанятого могут быть организации, индивидуальные предприниматели, просто физические лица.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Налог, который платят самозанятые, называется налогом на профессиональный доход, и его ставка зависит от статуса клиента, которому оказаны услуги:

- 4% с доходов, полученных от физических лиц;

- 6% с доходов, полученных от ИП и организаций.

При получении оплаты за услуги или работы самозанятый формирует с помощью бесплатного приложения чек, который можно принять в качестве обоснования расходов.

Страховые взносы на своё пенсионное обеспечение самозанятые платят в добровольном порядке. Что касается медицинского страхования, то на эти цели идёт часть уплаченного ими налога на профдоход.

![]() Читайте также:

Читайте также:

- Как начисляется трудовой стаж для самозанятых

- Может ли иностранец быть самозанятым?

Какой договор заключают с самозанятым

Деятельность самозанятых регулируется законом от 27.11.2018 N 422-ФЗ, в котором говорится, что такие лица не имеют работодателя. Дополнительно в статье 6 есть указание на то, что налогом на профессиональный доход не облагаются доходы, получаемые в рамках трудовых отношений. Из этого следует, что договор с самозанятым лицом не может быть трудовым.

Более того, законом N 422-ФЗ установлен запрет на привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад. Эта норма введена специально, чтобы работодатели не пытались массово переводить работников в самозанятых, снижая тем самым свою фискальную нагрузку.

Таким образом, договор с самозанятым может быть только гражданско-правовым, но здесь тоже есть свои нюансы.

Если самозанятый имеет статус ИП

В данном случае договор подряда или оказания услуг оформляется так же, как и договор с ИП на любой другой системе налогообложения. Индивидуальный предприниматель, как исполнитель, является таким же самостоятельным субъектом предпринимательской деятельности, как его заказчик (организация или другой ИП).

По договору подряда или услуг ИП самостоятельно рассчитывает и выполняет свои обязательства перед бюджетом. Это означает, что заказчик не должен удерживать НДФЛ с вознаграждения или перечислять за него страховые взносы.

Перед тем, как заключить договор с самозанятым-ИП, проведите стандартную проверку контрагента, запросив или получив самостоятельно выписку из ЕГРИП. При согласовании стоимости услуг или работ стороны обычно указывают систему налогообложения, в частности, включается ли в цену НДС или ИП не является плательщиком этого налога.

В договоре не надо указывать, что исполнитель является самозанятым лицом, потому что по отношению к ИП не совсем корректно применять это понятие. Достаточно внести в реквизиты договора идентификационные коды (ИНН и ОГРНИП) и указать, что исполнитель является плательщиком налога на профессиональный доход.

Если вы уже сотрудничали с этим предпринимателем до его перехода на уплату НПД, то прежний договор с ним перезаключать необязательно. Об этом ФНС России сообщила в письме от 20.02.2019 N СД-4-3/2899@. И только если стоимость услуг или работ включала в себя НДС, надо составить к договору дополнительное соглашение для урегулирования цены, ведь на НПД не платят налог на добавленную стоимость.

Если самозанятый является обычным физлицом

Если исполнитель не зарегистрирован в качестве ИП, важно уточнить в договоре его статус самозанятого. Дело в том, что за обычного исполнителя, который не является плательщиком налога на профессиональный доход, заказчик должен перечислять страховые взносы – на пенсионное и медицинское страхование.

Для этого можно запросить у исполнителя выписку из приложения «Мой налог» и приложить её к договору. Дополнительно стоит самостоятельно проверить эту информацию с помощью бесплатного сервиса ФНС.

Не пренебрегайте этой проверкой! Если окажется, что исполнитель является самозанятым только на словах, заказчику придётся за свой счет выплатить за него страховые взносы, а также удержать и перечислить НДФЛ с вознаграждения за услуги или работы.

Ещё один важный нюанс – для плательщиков НПД установлен предел годового дохода в 2,4 млн рублей. Поэтому надо уточнить у исполнителя, не был ли нарушен этот лимит или не будет ли он превышен после исполнения конкретного договора. Ведь в случае превышения установленного предела исполнитель перестаёт быть самозанятым и становится обычным физическим лицом со всеми вытекающими для заказчика последствиями.

В качестве меры ответственности можно установить для самозанятого обязанность возместить возможные убытки (страховые взносы, пени и штрафы, которые взыщет с заказчика ИФНС), если он не сообщит об утрате своего статуса плательщика НПД.

Особенности договора с самозанятым

В договоре с самозанятым нельзя допускать условий, характерных для трудовых договоров. Поэтому здесь действуют общие рекомендации при заключении гражданско-правового договора. Вот некоторые из них.

- Нельзя перечислять должностные обязанности или функции исполнителя, предметом договора должно быть выполнение определённой услуги или объёма работ.

- Услуги или работы принимаются по акту, а выплата вознаграждения привязывается к их выполнению (можно предусмотреть часть оплаты авансом).

- Недопустимо указывать в договоре необходимость подчиняться заказчику и работать под его контролем, выполнять правила внутреннего распорядка, фиксировать рабочее время.

- Заказчик не обязан обеспечивать для исполнителя создание условий для оказания услуг или выполнения работ, но может предоставить свои материалы или оборудование.

- К исполнителю не применяются меры дисциплинарной ответственности, характерные для трудового договора, однако может быть предусмотрено возмещение материального ущерба заказчику.

Особенно пристрастно ФНС проверяет на предмет наличия трудовых отношений договоры с самозанятыми, у которых есть только один и при этом постоянный заказчик. Поэтому безопаснее, если у вашего исполнителя есть ещё и другие клиенты.

Договор с самозанятым бухгалтером, скачать образец

Выводы

- Сотрудничество с самозанятым – хороший способ сократить расходы на оплату труда, однако привлечение такого исполнителя должно быть обоснованным.

- Перед тем, как заключить договор с самозанятым лицом, обязательно проверьте его статус на сайте ФНС и укажите, что исполнитель является плательщиком налога на профессиональный доход.

- Если плательщик НПД не является индивидуальным предпринимателем, уточните, какой доход уже был получен им с начала года. В случае превышения установленного лимита в 2,4 млн рублей исполнитель теряет свой статус самозанятого и становится обычным физлицом, за которого заказчик обязан перечислять страховые взносы.

- Чтобы включить в налоговую базу расходы на оплату услуг или работ самозанятого, надо запросить у него чеки, которое формирует приложение «Мой налог». Договора и акта для этого недостаточно.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен – анонсы статей, новости по регистрации и ведению бизнеса

Мы в соцсетях: Телеграм, ВКонтакте, Дзен – анонсы статей, новости по регистрации и ведению бизнеса