Поздравляем, вы придумали собственный проект, провели анализ рынка, сделали MVP и готовы к запуску — пришло время искать деньги. Можно вложить собственные средства, попросить у FFF или найти инвестора. Сегодня поговорим о последнем варианте.

Самые распространённые вопросы — как разобраться с моделью оформления отношений, зачем нужны корпоративный договор, устав компании и договор займа и как не потерять контроль над собственной компанией. Подробно отвечаем на каждый.

По теме: Рассылка Rusbase Young — 10 писем для начинающих предпринимателей

Вы узнаете:

- Как оформить отношения с инвестором на бумаге

- Какие документы нужны для включения инвестора в свой бизнес

- Что такое инвестиционный контракт

- В чем особенности и подводные камни договора займа

- Почему не стоит соглашаться на все условия

— Все говорят, что отношения необходимо оформить на бумаге. Как мне это сделать?

Юристы используют несколько моделей оформления отношений с инвесторами: включение инвестора в бизнес в качестве участника, заключение договора займа или заключение инвестиционного соглашения. Поэтому и ответ на вопрос, как составить договор, будет зависеть от выбранной модели.

Во всех случаях инвестор взамен что-то получает: при включении в бизнес это будет доля в компании и возможность принимать решения по вопросам вашего бизнеса, а также участвовать в распределении прибыли. При заключении инвестиционного соглашения «выгода» инвестора, очевидно, зависит от специфики вашего стартапа. Например, он может приобрести право пользоваться вашим сервисом, право арендовать построенное тобой здание или ту же самую долю в бизнесе.

К сожалению, если вы не инвестор, то находитесь в заведомо более слабой позиции — кто платит, тот и музыку заказывает. Но мы постараемся дать вам несколько полезных советов и инсайтов в тех областях переговоров, где вы можете на что-то повлиять.

Кроме того, специфика конкретного проекта влияет на содержание документов. Постараемся поговорить о наиболее универсальных вещах.

— Хочется узнать подробнее про включение инвестора в бизнес. Какие документы нужны?

Как правило, это случай, когда у вас ОООшка. Уставный капитал увеличивают и в состав участников принимают нового человека — инвестора. Для этого необходимо определить размер его доли. Инвестор в таком случае пишет заявление о принятии его в состав участников с определенной долей. После этих процедур вносятся изменения в ЕГРЮЛ (единый государственный реестр юридических лиц) — отражается информация о новом размере уставного капитала и новом участнике.

Если ОООшки нет, то ее можно создать сразу вместе с инвестором.

— На первый взгляд все просто. Но инвестор же всегда вносит большие суммы. А размер уставного капитала моей компании, например, минимальный — 10 тыс. рублей. Получается, инвестор фактически заберет мой бизнес, если его доля будет 100 тыс. долларов?

Справедливый вопрос. Юристы на этот случай придумали такую конструкцию: инвестор вкладывает деньги не в уставный капитал, а в имущество организации. То есть вы принимаете инвестора в участники своей ОООшки, даете ему долю, скажем, 10% (сколько договоритесь), а потом вы примете решение о том, что инвестор осуществит вклад в имущество общества в размере 100 тыс. долларов. Но такая модель — редкая практика.

Чаще всего отношения строятся по модели «вхождение в бизнес + договор займа».

Корпоративный договор

Главное, на что необходимо обратить пристальное внимание, принимая инвестора в свой бизнес, это корпоративный договор. Это тот документ, который будет регулировать ваши с инвестором отношения практически по всем бизнес-вопросам:

- кто как будет голосовать на общем собрании участников и будет ли вообще у инвестора право управлять компанией и принимать решения;

- будет ли инвестор участвовать в распределении прибыли компании, в каком размере, и будут ли эти выплаты считаться, например, процентами по погашению займа или возвратом самого займа;

- будет ли у инвестора «свой» директор в вашей компании. Может, вы решите создать совет директоров — тогда как будут решаться вопросы назначения его членов, будет ли у инвестора там «свой» человек;

- будет ли у вас или инвестора право на опцион — право на выкуп доли, например, при достижении компанией определенных финансовых результатов или после выплаты инвестору дивидендов на определенную сумму;

- решите ли вы не распределять прибыль, предположим, первые три года, а полностью пускать ее на развитие компании;

- как будут решаться дедлоки. Дедлоками юристы называют ситуации, когда участники общества не могут договориться по каким-то вопросам управления компанией. Такая ситуация опасна тем, что разный взгляд двух бизнесменов на один и тот же вопрос может поставить крест на существовании бизнеса в принципе. Часто дедлоки решаются теми опционами, о которых мы говорили выше — кто-то один выкупает долю другого и становится хозяином компании, а потом самостоятельно принимает решения;

- как будут продаваться доли каждого из участников, будет ли у других участников преимущественное право купить продаваемую долю, будет ли у наследников право наследовать долю и войти в состав участников ОООшки;

- как инвестор будет выходить из бизнеса;

- какая будет установлена ответственность за нарушение условий корпоративного договора;

- есть ли у вас право учреждать еще одну компанию и делать в ней все то же самое, что вы делаете вместе с инвестором. Иногда инвесторы опасаются, что вы возьмете уже готовый проект, клиентскую базу, контракты и создадите свой параллельный бизнес, а этот — совместный с инвестором — потопите как конкурента. Поэтому инвестор может попросить закрепить этот момент в договоре.

Устав компании

Кроме корпоративного договора, при принятии инвестора в свои партнеры необходимо обратить внимание и на устав компании. В частности, необходимо строго разграничить полномочия общего собрания, совета директоров (если он вдруг будет создан), генерального директора. Кроме того, важно определить, какие вопросы на общем собрании будут приниматься единогласно, ⅔ или ¾ голосов или простым большинством. Связано это, опять же, с возможностью инвестора контролировать деятельность вашей компании, участвовать в принятии решений.

— Достаточно сложно. Много факторов надо учесть, о чем, уверен, практически никто не задумывается, когда вопрос стоит в срочном получении денег. А что с инвестиционным контрактом?

Это тоже один из способов оформления отношений с инвестором. Суть его заключается в том, что инвестор дает вам деньги на определенный проект. Предполагается, что эти деньги вы можете тратить только на этот проект.

Взамен инвестор получает что-либо — чаще всего это возможность использовать результат инвестиционного проекта, например, программное обеспечение.

Но никто не запрещает предусмотреть и возврат инвестиций. Например, прописать обязанность отдавать инвестору 50% прибыли по лицензионному договору.

— Понятно. А что с договором займа? Есть какие-то особенности, подводные камни?

- Во-первых, обсудите с инвестором, процентный или беспроцентный заем он вам дает. Пропишите это обязательно в договоре. Если в договоре ничего по этому вопросу не будет, считается, что заем — процентный. Процент будет равен ключевой ставке Банка России за соответствующие периоды, а начисляться проценты будут ежемесячно.

- Во-вторых, проверьте условия возврата займа в тексте договора. Будет ли это единовременный платеж или график погашения с периодическими (ежемесячными, ежеквартальными, ежегодными) платежами.

- В-третьих, обратите внимание на обеспечение. Редкий инвестор даст вам деньги и не попросит в залог, например, долю в компании или права на продукт, который вы разрабатываете. Это его страховка на случай, если вы не сможете вернуть ему деньги.

Кстати, есть и более сложная схема взаимоотношений с инвестором. Что-то среднее между вариантом, когда инвестор становится вашим партнером по бизнесу, и займом. В дополнение к договору займа вы заключаете еще и опцион на заключение в будущем договора купли-продажи доли. Инвестор получает право приобрести долю, за которую он уже как бы заплатил, когда компания достигнет определенных финансовых результатов.

В опционе необходимо указать все условия, на которых инвестор получит долю в вашем бизнесе. «Как-нибудь потом» договориться не получится. Такой вариант закрепления отношений с инвестором потребует дополнительных расходов на нотариуса, потому что обязательно нужно нотариальное удостоверение.

Эта схема популярна в США и получила название «конвертируемый заем». Суть в том, что в договоре займа есть несколько альтернативных способов возврата денег. Как правило, это непосредственный возврат денег, как при обычном займе, и передача доли в уже успешно развивающемся бизнесе. Выбор остается за инвестором. Если ваш стартап показывает уверенный рост и финансово привлекателен для инвестора, скорее всего, он выберет долю. Тем более, что успешный проект может потенциально принести инвестору больше прибыли, чем простой возврат денег по договору займа. Если же проект оказался неприбыльным, инвестору будет интереснее получить «живые» деньги.

— Есть над чем подумать! Но ведь инвестор в ситуации финансирования в более сильной позиции. Не должен ли стартап просто соглашаться на все условия без попытки настоять на своем?

Безусловно, в этом есть доля правды. Но не стоит преуменьшать значение своей позиции. Рекомендуем тщательно анализировать все документы, которые вы подписываете с инвестором, и продумывать самые неблагоприятные варианты развития событий.

Особенно это касается прав на управление компанией. По большому счету, инвестору важно получить прибыль. А то, как вы это будете делать, его не должно волновать. Вам же, кроме денег, важен и сам проект, судьба компании и продукта. Поэтому настоять на своем в вопросе прав инвестора на управление компаний вполне реально. Вдруг, увидев ваше неравнодушие, инвестор подумает, что вы серьезно настроены, болеете душой за проект — поэтому накинет еще один ноль к сумме инвестиций?

Фото: Unsplash

Способов оформления инвестиционных сделок в российской юрисдикции не так уж и много, на данный момент основных два — внесение инвестиций в виде вклада при увеличении уставного капитала компании и конвертируемый заём, который по факту является разновидностью первого способа (если говорить именно об инвестиционной, а не заёмной стороне этого инструмента). Помимо указанных, для заведения инвестиций в компанию также используется продажа казначейской доли, правда в силу того, что казначейская доля в компании — довольно редкое явление, то и применяется данный способ тоже довольно редко, хоть он и очень удобен в плане оформления. О нём я также расскажу ниже.

Весь процесс оформления венчурной сделки можно разделить на следующие этапы.

1. Знакомство инвестора и стартапа, обсуждение условий инвестиционной сделки

Знакомство инвестора и стартапа может произойти различными способами, чаще всего у инвестора каким-то образом оказывается инвестиционная презентация проекта и в случае интереса он даёт положительную обратную связь представителю проекта и стороны переходят к переговорам. Бывает, что инвестор сам инициирует контакт, но такое случается, как правило, на более поздних стадиях, когда «крутость» проекта уже становится очевидной.

В рамках переговоров стороны обмениваются информацией о себе, своих планах и взаимных ожиданиях. На данной стадии на практике часто возникает развилка — либо инвестор (стороны) после получения первичной информации о проекте (друг друге) сразу переходит к стадии due diligence — проверке проекта (друг друга) на предмет выявления и оценки возможных рисков, либо стороны переходят к обсуждению базовых параметров инвестиционной сделки и подписанию первичного соглашения о намерениях — так называемого term sheet, а due diligence проходит уже после подписания term sheet.

Ответ на вопрос, как правильно — сначала провести due diligence или сначала обговорить базовые параметры возможной инвестиционной сделки, зависит от специфики проекта, а также от того, что стороны понимают под term sheet.

В российской юрисдикции потенциальные участники инвестиционной сделки всё чаще подписывают term sheet (соглашение о намерениях), которое содержит в себе элементы соглашения о порядке ведения переговоров (ст. 434.1 Гражданского кодекса РФ), NDA (соглашения о неразглашении конфиденциальной информации), заверений об обстоятельствах (гарантий) и так далее. Term sheet часто содержит базовые параметры будущей инвестиционной сделки, а также описание последствий уклонения той или иной стороны от её заключения.

Доводы в пользу первоначального due diligence:

- Инвестору пока непонятна стоимость компании и для её оценки нужно изучение деталей. В таких условиях фиксировать какие-то параметры инвестиционной сделки особо нет смысла, ибо после due diligence видение инвестора может довольно сильно измениться.

- Для подписания term sheet нет веских оснований, к примеру, представления в рамках due diligence конфиденциальной информации или установления моратория на взаимодействие с другими игроками на рынке (конкурентами).

Доводы в пользу первоначального term sheet:

- Если в рамках due diligence инвестор, залезая под капот проекта, получает важную конфиденциальную информацию, то сначала нужен term sheet, содержащий в себе элементы NDA (соглашения о конфиденциальности).

- Если до проведения due diligence инвестору уже понятна стоимость компании, а проекту важно подтверждение серьезности намерений инвестора, то сначала нужен term sheet, в котором будут отражены базовые параметры сделки. Так основатели стартапа будут уверены, что раскрывают карты в рамках due diligence перед реально заинтересованным инвестором (особенно если в term sheet будут прописаны финансовые последствия необоснованного уклонения инвестора от инвестиционной сделки).

Резюме: далеко не всегда имеется необходимость в term sheet, но необходимость в due diligence имеется всегда. Если term sheet и оформлять, то уж точно не потому что так принято за рубежом, а для того, чтобы решить конкретные прикладные задачи. В этом случае указанный документ становится реальным рабочим юридическим и инвестиционным инструментом. В противном же случае term sheet окажется пустой бумажкой, которая может только помешать сторонам договориться после детального изучения специфики друг друга.

1.1. Подробнее о due diligence — процедуре выявления и оценки инвестиционных рисков

Due diligence — это что-то похожее на то, когда потенциальный жених (невеста) приходит в гости к родителям своей невесты (жениха) (простите за, возможно, старомодный пример, но он мне всё же кажется уместным) и узнаёт всё о быте семьи, их взглядах, истории, привычках, традициях и прочих имеющих важное для него значение деталях. Такая встреча может явиться началом конца отношений, а может вселить ещё большую уверенность в правильности выбора. То есть в рамках указанной процедуры потенциальный инвестор изучает всю подноготную стартапа, а стартап (да! и это тоже важно и правильно) — всю подноготную (ну или почти всю) инвестора.

В рамках due diligence проверяется:

- правомерно ли владеет компания активами, которые используются (будут использоваться) в её деятельности, владеет ли она ими вообще;

- имеет ли компания долги или основания их возникновения на момент проверки;

- достоверные ли данные компания предоставила в рамках переговоров (инвестиционной презентации) — запрашиваются дополнительные данные, имеющие значение для принятия инвестиционного решения;

- в каких отношениях состоят основатели и иные участники компании, нет ли между ними конфликтов или оснований для его возникновения;

- не нарушает ли компания своей деятельностью закон (в соответствующих юрисдикциях) и нет ли оснований для таких нарушений в будущем;

- не нарушает ли компания своей деятельностью права третьих лиц и нет ли оснований для таких нарушений в будущем;

- и так далее.

В рамках due diligence инвестора проверяется почти тоже самое, за исключением некоторых нюансов.

2. Составление проектов документов инвестиционной сделки и внесение в них правок

Чаще всего проекты документов инвестиционной сделки составляются стороной инвестора и представляются стартапу для ознакомления и внесения возможных правок.

Абсолютное большинство инвестиционных сделок в России структурируется по модели вхождения инвестора в компанию через увеличение уставного капитала или по модели конвертируемого займа (хотя конвертируемый заём является разновидностью первого способа).

В случае, если инвестор заходит в компанию через увеличение уставного капитала, то инвестором обычно готовятся проекты следующих документов: новый устав компании (если инвестора не устраивает прежняя редакция, что случается довольно часто), корпоративный договор (который устанавливает особые правила корпоративной игры с упором на далёкое будущее), протокол об увеличении уставного капитала и принятии вклада инвестора (да, не смотря на то, что этот документ чисто операционный и внутрикорпоративный, нередко его проект тоже готовится инвестором).

Иногда инвестор предлагает включить в структуру сделки также инвестиционное соглашение. Более подробно о нём расскажу ниже.

В случае, если инвестор планирует зайти в компанию через конвертируемый заём, то к документам, указанным в первом случае, добавляется договор займа.

Проекты инвестиционных документов готовятся инвестором с упором на договорённости, достигнутые сторонами в процессе переговоров, а также данные, полученные по результатам due diligence (проверки компании). После составления проекты документов направляются участникам и руководству компании (а также иным заинтересованным лицам, к примеру, к сотрудникам-держателям опционов). Каждая заинтересованная сторона вправе представить правки для их рассмотрения.

Бывает, что на этой стадии происходит срыв инвестиционной сделки. К примеру, кого-то из будущих подписантов не устраивает то или иное положение корпоративного договора или устава компании в новой редакции. Автор сам, будучи фаундером стартапа, как-то раз отклонил редакции документов потенциального инвестора по причине намерения последнего приобрести уровень корпоративного контроля в компании заведомо превышающего ценность вкладываемых им инвестиций.

Конечно, на данной стадии как для инвестору, так и компании важно не «перегнуть палку». Нередко инвесторы хотят слишком сильно и необоснованно закрутить гайки, а участники стартапа хотят сохранить за собой прежнюю безграничную свободу. Здесь важен баланс интересов и умение слышать и слушать друга друга, а также адекватно оценивать риски.

Рассмотрим каждый документ в отдельности.

Устав

Устав — “священное писание” компании, определяющее основные правила корпоративной игры. Правки инвестора в устав компании при структурировании инвестиционной сделки чаще всего касаются количества голосов, необходимого для принятия того или иного решения на общем собрании участников компании, критериев сомнительных сделок, для совершения которых необходимо получать одобрение на общем собрании участников компании, порядка отчуждения участниками компании своих долей (в том числе возможности их выхода из компании) и так далее.

Нередко бывает, особенно на ранних стадиях, что инвестор заходит компанию со своим уставом. Как правило, такие уставы тщательно выверены и уже не раз использовались в предыдущих сделках. Так что сразу отказываться от нового устава, предложенного инвестором, фаундерам вряд ли стоит, бывает, что такие «инвесторские» уставы оказываются более удобны для всех участников компании. К примеру, гораздо удобнее, когда уставом предусмотрен созыв общих собраний участников компании по электронной почте, а не путём отправки участникам бумажных писем (мелочь, а приятно, как говорится).

Новый устав (или правки в него) в рамках инвестиционной сделки регистрируется одновременно с регистрацией изменений размеров долей участников компании, основанием для регистрации является протокол общего собрания участников (решение единственного участника компании) и заявление по форме Р13001.

Примечание. Внимание! С 25 ноября 2020 года заявления по форме Р13001 и Р14001 применяться не будут, вместо них вводится новая единая форма Р13014, утвержденная приказом ФНС от 31.08.2020 N ЕД-7-14/617@. Внести изменения в устав компании и ЕГРЮЛ можно будет только с помощью этой формы.

Корпоративный договор

После устава компании этот документ имеет самую высокую значимость, ибо именно в нём прописываются особые правила отношений участников компании и иных заинтересованных лиц, которые по тем или иным причинам не прописываются в уставе.

В отличие от устава корпоративных договоров в компании может быть сколь угодно много и заключаться они могут не только между всеми участниками компании, но и между некоторыми из них, а также между участниками компании и любыми иными третьими лицами. Корпоративные договоры не нужно заверять нотариально, но об их заключении нужно уведомлять компанию (то есть генерального директора). Корпоративные договоры имеют первостепенную значимость для обеспечения интересов сторон инвестиционной сделки. С помощью этого документа инвестор может в той или иной степени обеспечить предсказуемое поведение фаундеров и других участников компании (миноритариев) в отношении тех или иных вопросов.

Как правило, в корпоративных договорах прописываются особенности голосования участников компании по определённым вопросам (например, что какой-то участник обязуется проголосовать «за» кандидатуру нового директора, если инвестор проголосует «за» эту кандидатуру), особенности продажи участниками своих долей в компании (например, что тот или иной владелец доли в компании не сможет продать её, если потенциальный покупатель не предложит инвестору выкупить одновременно и его долю, или что цена доли при продажи не может быть выше или ниже заранее определённой величины), особенности выхода участников из компании, KPI проекта и так далее.

Протокол общего собрания участников (решение единственного участника) компании о принятии вклада от инвестора и увеличении уставного капитала

Это чисто операционный документ, с помощью которого технически оформляется приобретение инвестором доли в компании и внесении им инвестиций. Этим же документом оформляется, соответственно, размытие долей прежних участников компании. Этот документ (при увеличении уставного капитала) должен быть подписан всеми участниками компании. Таким образом, ни увеличение уставного капитала, ни принятие инвестора в компанию через увеличение уставного капитала, ни размытие долей участников компании невозможно оформить без подписи всех участников компании. Именно поэтому распространенный страх многих фаундеров о том, что их доли могут размыться без их согласия, не имеет под собой никакой основы.

Данный документ обязательно заверяется нотариально (вернее, нотариус удостоверяет подписи каждого участника компании на этом документе). На основании него оформляется заявление по форме Р13001 (как я уже отмечал ранее, с 25 ноября 2020 года эта форма утратит силу и будет использоваться Р13014), которое подаётся в налоговую инспекцию для внесения в ЕГРЮЛ (единый государственный реестр юридических лиц) информации о новом размере долей участников компании.

Инвестиционный договор

Инвесторы в рамках структурирования инвестиционной сделки иногда предлагают подписать ещё и инвестиционный договор (инвестиционное соглашение), в котором обычно прописываются KPI проекта, а также иные условия, как правило, касающиеся отчётности и финансов.

Инвестиционное соглашение может также предусматривать новые обязанности генерального директора компании, которые после подписания соглашения последним, про сути, становится частью договора (трудового или оказания услуг) между ним и компанией. Это довольно важный аспект в тех случаях, когда CEO является наёмным сотрудником компании.

Данный документ, как и корпоративный договор не надо заверять нотариально. Отличие инвестиционного договора от корпоративного состоит в том, что в корпоративном договоре сама компания (в лице генерального директора) может не участвовать в качестве его стороны (подписанта), когда как стороной инвестиционного соглашения, как правило, является само юридическое лицо (компания) в лице генерального директора.

2.1. Конвертируемый заём

О конвертируемом займе я довольно подробно написал в своей статье 2019 года (не буду дублировать текст, кому интересно, прошу ознакомиться). Отмечу здесь, что российской юридической практикой уже как несколько лет найден неплохой способ структирования конвертируемого займа с помощью отечественных инструментов. И да, конечно, этот вид сделки получит, на мой взгляд, ещё большее распространение после того, как соответствующий законопроект о конвертируемом займе будет принят российским законодательным органом.

Конвертируемый заём, по сути, представляет собой вхождение инвестора в компанию также через внесение вклада при увеличении уставного капитала. Особенностью данной сделки является то, что внесение вклада и увеличение уставного капитала отсрочено по времени и зависит от соответствующего волеизъявления инвестора. В случае, если со временем инвестор, ранее предоставивший компании заём, не захочет заходить в капитал компании и приобретать долю в ней, он просто не реализует своё право конвертации и требует возврата денег (займа) с соответствующими процентами. Правда здесь описана модель конвертируемого займа, когда у инвестора остаётся выбор — конвертировать заём в долю или нет. Существует также модель конвертируемого займа, при которой инвестор обязан конвертировать займ в долю по соответствующей оценке (формуле расчёта), в момент, когда в компанию вложится следующий инвестор. Данная модель, по сути, не предоставляет инвестору права “отката” сделки, однако даёт ему более взвешенную оценку компании, на основании которой и производится расчёт в рамках конвертации.

Для оформления конвертируемого займа используются следующие документы: устав (опционально), корпоративный договор (обязательно), протокол общего собрания участников или решение единственного участника об увеличении уставного капитала (обязательно), договор займа (обязательно), инвестиционный договор (опционально).

2.2. Продажа казначейской доли

Казначейская доля — это доля, которая осталась за компанией в результате выхода из неё прежнего участника. Право выхода участника из компании должно быть прямо предусмотрено в уставе компании. Не допускается выход из компании всех участников (в компании не может быть менее 1 участника). После выхода участника из компании его доля переходит к обществу (компании), при этом компания может владеть ею не более 1 года, в течение данного срока казначейская доля должна быть либо распределена пропорционально между остальными участниками компании, либо погашена (путём уменьшения уставного капитала), либо отчуждена (подарена, продана и т.д.) кому-либо из участников или третьему лицу (инвестору).

В чём принципиальное отличие продажи казначейской доли от продажи доли, принадлежащей участнику компании? В том, что при продаже казначейской доли вырученные деньги (инвестиции) поступают кэш-ин, то есть в распоряжение компании, а при продаже доли, принадлежащей участнику компании, вырученные от продажи доли деньги поступают кэш-аут, то есть непосредственно продавцу (участнику) и компания не имеет никаких прав на них (то есть не может ими распоряжаться).

Поэтому продажу казначейской доли можно рассматривать как отдельный способ оформления инвестиционной сделки (кэш-ин сделки).

Продажа казначейской доли оформляется заключением договора купли-продажи доли между инвестором (покупателем) и самой компанией в лице генерального директора на основе протокола общего собрания участников компании. Данный договор не подлежит нотариальному удостоверению на основании пункта 11 статьи 21 Закона об ООО.

Плюсами структурирования инвестиционной сделки путём продажи казначейской доли является то, что она очень проста в оформлении, не нужно ничего заверять нотариально, что инвестору можно дать какую угодно рассрочку (в отличие от заведения инвестиций через увеличение уставного капитала, где рассрочка может составлять не более 6 месяцев).

Минусами структурирования инвестиционной сделки путём продажи казначейской доли является то, что такую долю довольно трудно добыть — нужно, чтобы какой-либо участник вышел из компании.

3. Исполнение сделки

Не буду здесь комментировать довольно простой процесс подписания документов инвестиционной сделки, отмечу только пару важных моментов, на которые стоит обратить внимание на данной стадии.

Как я уже отмечал, нотариальному удостоверению в рамках инвестиционной сделки подлежит только протокол общего собрания участников об увеличении уставного капитала компании, остальные документы оформляются в простой письменной форме.

Однако если говорить об опционе на долю в компании, то он также заверяется нотариально, поскольку предусматривает отчуждение доли в компании. Я не просто так заговорил об опционе в этом разделе статьи. Оформление опциона в рамках инвестиционной сделки всё чаще становится актуальным, потому что он непосредственно связан с исполнением инвестором своих обязательств.

Нередко инвесторы перечисляют инвестиции траншами, но при этом приобретают всю долю в компании сразу. В таких ситуациях возникает риск того, что инвестор, владея уже всей долей в компании, по какой-либо причине перестанет перечислять транши. Подобный кейс я довольно подробно разобрал в этой статье, такое действительно случается и для таких случаев лучше заранее подготовить опцион.

Опцион позволяет в случае допущения инвестором просрочки очередного транша забрать у последнего всю долю во внесудебном порядке и тем самым вывести его из компании, предложив впоследствии его долю новому инвестору для закрытия возможного кассового разрыва, который нередко возникает в таких случаях.

Опцион удобен тем, что для его исполнения достаточно лишь грамотно прописать случаи, при которых он «сработает». Так, если мы опционом защищаемся от просрочек инвестора, то прописываем в нём, что в случае возникновения просрочки инвестором очередного транша (график платежей, как правило указывается в самой инвестиционной сделке) основатель имеет право возмездно/безвозмездно забрать долю инвестора. Для того, чтобы это случилось, основатель после возникновения просрочки берёт выписку со счёта в банке, заверяет её подписью сотрудника банка (и оттиском печати банка), приходит с указанным документом и опционом к любому нотариусу (хотя лучше к том нотариусу, у которого изначально и оформлялся опцион), представляет их нотариусу и после их проверки нотариусом подписывает акцепт, на основании которого нотариус исполняя опцион, направляет заявление по форме Р14001 в налоговую инспекцию для регистрации соответствующих изменений в ЕГРЮЛ.

3.1. Отчётность и KPI

Как я отмечал ранее, в корпоративном договоре или инвестиционном соглашении могут содержаться KPI, которые надлежит достичь проекту. История с KPI вообще довольна опасна, особенно если за их недостижение основатели несут персональную ответственность в виде штрафных санкций и(или) обязанности продать свою долю (за бесценок) или выкупить долю инвестора (по цене, превышающей рыночную). Такие прецеденты в российской практике действительно встречаются (я подробно разобрал некоторые из них в своей книге).

Чтобы не попасть в подобные ситуации лучше вообще не прописывать KPI, а если уж они и предусматриваются в инвестиционных документах, то санкции за их недостижение должны соответствовать, что называется, стартап-истории. Стартап — это экспериментальная модель бизнеса, которая ищет оптимальную бизнес-модель и нередко стартапу приходится делать пивот (изменение бизнес-модели), отказываясь от прежних KPI и ставя перед собой новые вызовы. Я сам в качестве фаундера проходил эту историю и убежден в том, что KPI в венчуре скорее вредят, нежели помогают.

Что касается отчётности, то на мой взгляд, она должна быть и любой инвестор имеет право в перманентном режиме отслуживать динамику проекта. Единственная рекомендация на этот счёт — отчетность не должна занимать большое количество времени, она должна быть максимальна проста, релевантна и удобна в предоставлении и ознакомлении. В идеале прикрутить какой-либо удобный сервис, куда статистика будет стекаться в автоматическом режиме и к которому у каждого инвестора будет доступ. Кстати, если у кого-то будут примеры отличных сервисов с указанным функционалом, буду рад, если поделитесь в комментариях.

На этом пока всё.

С уважением, предприниматель, инвестиционный и корпоративный юрист Евгений Рябов

evrcapital@gmail.com

t.me/eriabov

Cпособов оформления инвестиционных сделок в российской юрисдикции не так уж и много, на данный момент основных два — внесение инвестиций в виде вклада при увеличении уставного капитала компании и конвертируемый заём, который по факту является разновидностью первого способа (если говорить именно об инвестиционной, а не заёмной стороне этого инструмента). Помимо указанных, для заведения инвестиций в компанию также используется продажа казначейской доли, правда в силу того, что казначейская доля в компании — довольно редкое явление, то и применяется данный способ тоже довольно редко, хоть он и очень удобен в плане оформления. О нём я также расскажу ниже.

Весь процесс оформления венчурной сделки можно разделить на следующие этапы:

1. Знакомство инвестора и стартапа, обсуждение условий инвестиционной сделки

Знакомство инвестора и стартапа может произойти различными способами, чаще всего у инвестора каким-то образом оказывается инвестиционная презентация проекта и в случае интереса он даёт положительную обратную связь представителю проекта и стороны переходят к переговорам. Бывает, что инвестор сам инициирует контакт, но такое случается, как правило, на более поздних стадиях, когда «крутость» проекта уже становится очевидной.

В рамках переговоров стороны обмениваются информацией о себе, своих планах и взаимных ожиданиях. На данной стадии на практике часто возникает развилка — либо инвестор (стороны) после получения первичной информации о проекте (друг друге) сразу переходит к стадии due diligence — проверке проекта (друг друга) на предмет выявления и оценки возможных рисков, либо стороны переходят к обсуждению базовых параметров инвестиционной сделки и подписанию первичного соглашения о намерениях — так называемого term sheet, а due diligence проходит уже после подписания term sheet.

Ответ на вопрос, как правильно — сначала провести due diligence или сначала обговорить базовые параметры возможной инвестиционной сделки, зависит от специфики проекта, а также от того, что стороны понимают под term sheet.

В российской юрисдикции потенциальные участники инвестиционной сделки всё чаще подписывают term sheet (соглашение о намерениях), которое содержит в себе элементы соглашения о порядке ведения переговоров (ст. 434.1 Гражданского кодекса РФ), NDA (соглашения о неразглашении конфиденциальной информации), заверений об обстоятельствах (гарантий) и так далее. Term sheet часто содержит базовые параметры будущей инвестиционной сделки,а также описание последствий уклонения той или иной стороны от её заключения.

Доводы в пользу первоначального due diligence:

- Инвестору пока непонятна стоимость компании и для её оценки нужно изучение деталей. В таких условиях фиксировать какие-то параметры инвестиционной сделки особо нет смысла, ибо после due diligence видение инвестора может довольно сильно измениться.

- Для подписания term sheet нет веских оснований, к примеру, представления в рамках due diligence конфиденциальной информации или установления моратория на взаимодействие с другими игроками на рынке (конкурентами).

Доводы в пользу первоначального term sheet:

- Если в рамках due diligence инвестор, залезая под капот проекта, получает важную конфиденциальную информацию, то сначала нужен term sheet, содержащий в себе элементы NDA (соглашения о конфиденциальности).

- Если до проведения due diligence инвестору уже понятна стоимость компании, а проекту важно подтверждение серьезности намерений инвестора, то сначала нужен term sheet, в котором будут отражены базовые параметры сделки. Так основатели стартапа будут уверены, что раскрывают карты в рамках due diligence перед реально заинтересованным инвестором (особенно если в term sheet будут прописаны финансовые последствия необоснованного уклонения инвестора от инвестиционной сделки).

Резюме: далеко не всегда имеется необходимость в term sheet, но необходимость в due diligence имеется всегда. Если term sheet и оформлять, то уж точно не потому что так принято за рубежом, а для того, чтобы решить конкретные прикладные задачи. В этом случае указанный документ становится реальным рабочим юридическим и инвестиционным инструментом. В противном же случае term sheet окажется пустой бумажкой, которая может только помешать сторонам договориться после детального изучения специфики друг друга.

1.1. Подробнее о due diligence — процедуре выявления и оценки инвестиционных рисков

Due diligence — это что-то похожее на то, когда потенциальный жених (невеста) приходит в гости к родителям своей невесты (жениха) (простите за, возможно, старомодный пример, но он мне всё же кажется уместным) и узнаёт всё о быте семьи, их взглядах, истории, привычках, традициях и прочих имеющих важное для него значение деталях. Такая встреча может явиться началом конца отношений, а может вселить ещё большую уверенность в правильности выбора. То есть в рамках указанной процедуры потенциальный инвестор изучает всю подноготную стартапа, а стартап (да! и это тоже важно и правильно) — всю подноготную (ну или почти всю) инвестора.

В рамках due diligence проверяется:

- правомерно ли владеет компания активами, которые используются (будут использоваться) в её деятельности, владеет ли она ими вообще;

- имеет ли компания долги или основания их возникновения на момент проверки;

- достоверные ли данные компания предоставила в рамках переговоров (инвестиционной презентации) — запрашиваются дополнительные данные, имеющие значение для принятия инвестиционного решения;

- в каких отношениях состоят основатели и иные участники компании, нет ли между ними конфликтов или оснований для его возникновения;

- не нарушает ли компания своей деятельностью закон (в соответствующих юрисдикциях) и нет ли оснований для таких нарушений в будущем;

- не нарушает ли компания своей деятельностью права третьих лиц и нет ли оснований для таких нарушений в будущем;

- и так далее.

В рамках due diligence инвестора проверяется почти тоже самое, за исключением некоторых нюансов.

2. Составление проектов документов инвестиционной сделки и внесение в них правок

Чаще всего проекты документов инвестиционной сделки составляются стороной инвестора и представляются стартапу для ознакомления и внесения возможных правок.

Абсолютное большинство инвестиционных сделок в России структурируется по модели вхождения инвестора в компанию через увеличение уставного капитала или по модели конвертируемого займа (хотя конвертируемый заём является разновидностью первого способа).

В случае, если инвестор заходит в компанию через увеличение уставного капитала, то инвестором обычно готовятся проекты следующих документов: новый устав компании (если инвестора не устраивает прежняя редакция, что случается довольно часто), корпоративный договор (который устанавливает особые правила корпоративной игры с упором на далёкое будущее), протокол об увеличении уставного капитала и принятии вклада инвестора (да, не смотря на то, что этот документ чисто операционный и внутрикорпоративный, нередко его проект тоже готовится инвестором).

Иногда инвестор предлагает включить в структуру сделки также инвестиционное соглашение. Более подробно о нём расскажу ниже.

В случае, если инвестор планирует зайти в компанию через конвертируемый заём, то к документам, указанным в первом случае, добавляется договор займа.

Проекты инвестиционных документов готовятся инвестором с упором на договорённости, достигнутые сторонами в процессе переговоров, а также данные, полученные по результатам due diligence (проверки компании). После составления проекты документов направляются участникам и руководству компании (а также иным заинтересованным лицам, к примеру, к сотрудникам-держателям опционов). Каждая заинтересованная сторона вправе представить правки для их рассмотрения.

Бывает, что на этой стадии происходит срыв инвестиционной сделки. К примеру, кого-то из будущих подписантов не устраивает то или иное положение корпоративного договора или устава компании в новой редакции. Автор сам, будучи фаундером стартапа, как-то раз отклонил редакции документов потенциального инвестора по причине намерения последнего приобрести уровень корпоративного контроля в компании заведомо превышающего ценность вкладываемых им инвестиций.

Конечно, на данной стадии как для инвестору, так и компании важно не «перегнуть палку». Нередко инвесторы хотят слишком сильно и необоснованно закрутить гайки, а участники стартапа хотят сохранить за собой прежнюю безграничную свободу. Здесь важен баланс интересов и умение слышать и слушать друга друга, а также адекватно оценивать риски.

Рассмотрим каждый документ в отдельности.

Устав

Устав — “священное писание” компании, определяющее основные правила корпоративной игры. Правки инвестора в устав компании при структурировании инвестиционной сделки чаще всего касаются количества голосов, необходимого для принятия того или иного решения на общем собрании участников компании, критериев сомнительных сделок, для совершения которых необходимо получать одобрение на общем собрании участников компании, порядка отчуждения участниками компании своих долей (в том числе возможности их выхода из компании) и так далее.

Нередко бывает, особенно на ранних стадиях, что инвестор заходит компанию со своим уставом. Как правило, такие уставы тщательно выверены и уже не раз использовались в предыдущих сделках. Так что сразу отказываться от нового устава, предложенного инвестором, фаундерам вряд ли стоит, бывает, что такие «инвесторские» уставы оказываются более удобны для всех участников компании. К примеру, гораздо удобнее, когда уставом предусмотрен созыв общих собраний участников компании по электронной почте, а не путём отправки участникам бумажных писем (мелочь, а приятно, как говорится).

Новый устав (или правки в него) в рамках инвестиционной сделки регистрируется одновременно с регистрацией изменений размеров долей участников компании, основанием для регистрации является протокол общего собрания участников (решение единственного участника компании) и заявление по форме Р13001.

Примечание. Внимание! С 25 ноября 2020 года заявления по форме Р13001 и Р14001 применяться не будут, вместо них вводится новая единая форма Р13014, утвержденная приказом ФНС от 31.08.2020 N ЕД-7-14/[email protected] Внести изменения в устав компании и ЕГРЮЛ можно будет только с помощью этой формы.

Корпоративный договор

После устава компании этот документ имеет самую высокую значимость, ибо именно в нём прописываются особые правила отношений участников компании и иных заинтересованных лиц, которые по тем или иным причинам не прописываются в уставе.

В отличие от устава корпоративных договоров в компании может быть сколь угодно много и заключаться они могут не только между всеми участниками компании, но и между некоторыми из них, а также между участниками компании и любыми иными третьими лицами. Корпоративные договоры не нужно заверять нотариально, но об их заключении нужно уведомлять компанию (то есть генерального директора). Корпоративные договоры имеют первостепенную значимость для обеспечения интересов сторон инвестиционной сделки. С помощью этого документа инвестор может в той или иной степени обеспечить предсказуемое поведение фаундеров и других участников компании (миноритариев) в отношении тех или иных вопросов.

Как правило, в корпоративных договорах прописываются особенности голосования участников компании по определённым вопросам (например, что какой-то участник обязуется проголосовать «за» кандидатуру нового директора, если инвестор проголосует «за» эту кандидатуру), особенности продажи участниками своих долей в компании (например, что тот или иной владелец доли в компании не сможет продать её, если потенциальный покупатель не предложит инвестору выкупить одновременно и его долю, или что цена доли при продажи не может быть выше или ниже заранее определённой величины), особенности выхода участников из компании, KPI проекта и так далее.

Протокол общего собрания участников (решение единственного участника) компании о принятии вклада от инвестора и увеличении уставного капитала

Это чисто операционный документ, с помощью которого технически оформляется приобретение инвестором доли в компании и внесении им инвестиций. Этим же документом оформляется, соответственно, размытие долей прежних участников компании. Этот документ (при увеличении уставного капитала) должен быть подписан всеми участниками компании. Таким образом, ни увеличение уставного капитала, ни принятие инвестора в компанию через увеличение уставного капитала, ни размытие долей участников компании невозможно оформить без подписи всех участников компании. Именно поэтому распространенный страх многих фаундеров о том, что их доли могут размыться без их согласия, не имеет под собой никакой основы.

Данный документ обязательно заверяется нотариально (вернее, нотариус удостоверяет подписи каждого участника компании на этом документе). На основании него оформляется заявление по форме Р13001 (как я уже отмечал ранее, с 25 ноября 2020 года эта форма утратит силу и будет использоваться Р13014), которое подаётся в налоговую инспекцию для внесения в ЕГРЮЛ (единый государственный реестр юридических лиц) информации о новом размере долей участников компании.

Инвестиционный договор

Инвесторы в рамках структурирования инвестиционной сделки иногда предлагают подписать ещё и инвестиционный договор (инвестиционное соглашение), в котором обычно прописываются KPI проекта, а также иные условия, как правило, касающиеся отчётности и финансов.

Инвестиционное соглашение может также предусматривать новые обязанности генерального директора компании, которые после подписания соглашения последним, про сути, становится частью договора (трудового или оказания услуг) между ним и компанией. Это довольно важный аспект в тех случаях, когда CEO является наёмным сотрудником компании.

Данный документ, как и корпоративный договор не надо заверять нотариально. Отличие инвестиционного договора от корпоративного состоит в том, что в корпоративном договоре сама компания (в лице генерального директора) может не участвовать в качестве его стороны (подписанта), когда как стороной инвестиционного соглашения, как правило, является само юридическое лицо (компания) в лице генерального директора.

2.1. Конвертируемый заём

О конвертируемом займе я довольно подробно написал в своей статье 2019 года (не буду дублировать текст, кому интересно, прошу ознакомиться). Отмечу здесь, что российской юридической практикой уже как несколько лет найден неплохой способ структирования конвертируемого займа с помощью отечественных инструментов. И да, конечно, этот вид сделки получит, на мой взгляд, ещё большее распространение после того, как соответствующий законопроект о конвертируемом займе будет принят российским законодательным органом.

Конвертируемый заём, по сути, представляет собой вхождение инвестора в компанию также через внесение вклада при увеличении уставного капитала. Особенностью данной сделки является то, что внесение вклада и увеличение уставного капитала отсрочено по времени и зависит от соответствующего волеизъявления инвестора. В случае, если со временем инвестор, ранее предоставивший компании заём, не захочет заходить в капитал компании и приобретать долю в ней, он просто не реализует своё право конвертации и требует возврата денег (займа) с соответствующими процентами. Правда здесь описана модель конвертируемого займа, когда у инвестора остаётся выбор — конвертировать заём в долю или нет. Существует также модель конвертируемого займа, при которой инвестор обязан конвертировать займ в долю по соответствующей оценке (формуле расчёта), в момент, когда в компанию вложится следующий инвестор. Данная модель, по сути, не предоставляет инвестору права “отката” сделки, однако даёт ему более взвешенную оценку компании, на основании которой и производится расчёт в рамках конвертации.

Для оформления конвертируемого займа используются следующие документы: устав (опционально), корпоративный договор (обязательно), протокол общего собрания участников или решение единственного участника об увеличении уставного капитала (обязательно), договор займа (обязательно), инвестиционный договор (опционально).

2.2. Продажа казначейской доли

Казначейская доля — это доля, которая осталась за компанией в результате выхода из неё прежнего участника. Право выхода участника из компании должно быть прямо предусмотрено в уставе компании. Не допускается выход из компании всех участников (в компании не может быть менее 1 участника). После выхода участника из компании его доля переходит к обществу (компании), при этом компания может владеть ею не более 1 года, в течение данного срока казначейская доля должна быть либо распределена пропорционально между остальными участниками компании, либо погашена (путём уменьшения уставного капитала), либо отчуждена (подарена, продана и т.д.) кому-либо из участников или третьему лицу (инвестору).

В чём принципиальное отличие продажи казначейской доли от продажи доли, принадлежащей участнику компании? В том, что при продаже казначейской доли вырученные деньги (инвестиции) поступают кэш-ин, то есть в распоряжение компании, а при продаже доли, принадлежащей участнику компании, вырученные от продажи доли деньги поступают кэш-аут, то есть непосредственно продавцу (участнику) и компания не имеет никаких прав на них (то есть не может ими распоряжаться).

Поэтому продажу казначейской доли можно рассматривать как отдельный способ оформления инвестиционной сделки (кэш-ин сделки).

Продажа казначейской доли оформляется заключением договора купли-продажи доли между инвестором (покупателем) и самой компанией в лице генерального директора на основе протокола общего собрания участников компании. Данный договор не подлежит нотариальному удостоверению на основании пункта 11 статьи 21 Закона об ООО.

Плюсами структурирования инвестиционной сделки путём продажи казначейской доли является то, что она очень проста в оформлении, не нужно ничего заверять нотариально, что инвестору можно дать какую угодно рассрочку (в отличие от заведения инвестиций через увеличение уставного капитала, где рассрочка может составлять не более 6 месяцев).

Минусами структурирования инвестиционной сделки путём продажи казначейской доли является то, что такую долю довольно трудно добыть — нужно, чтобы какой-либо участник вышел из компании.

3. Исполнение сделки

Не буду здесь комментировать довольно простой процесс подписания документов инвестиционной сделки, отмечу только пару важных моментов, на которые стоит обратить внимание на данной стадии.

Как я уже отмечал, нотариальному удостоверению в рамках инвестиционной сделки подлежит только протокол общего собрания участников об увеличении уставного капитала компании, остальные документы оформляются в простой письменной форме.

Однако если говорить об опционе на долю в компании, то он также заверяется нотариально, поскольку предусматривает отчуждение доли в компании. Я не просто так заговорил об опционе в этом разделе статьи. Оформление опциона в рамках инвестиционной сделки всё чаще становится актуальным, потому что он непосредственно связан с исполнением инвестором своих обязательств.

Нередко инвесторы перечисляют инвестиции траншами, но при этом приобретают всю долю в компании сразу. В таких ситуациях возникает риск того, что инвестор, владея уже всей долей в компании, по какой-либо причине перестанет перечислять транши. Подобный кейс я довольно подробно разобрал в этой статье, такое действительно случается и для таких случаев лучше заранее подготовить опцион.

Опцион позволяет в случае допущения инвестором просрочки очередного транша забрать у последнего всю долю во внесудебном порядке и тем самым вывести его из компании, предложив впоследствии его долю новому инвестору для закрытия возможного кассового разрыва, который нередко возникает в таких случаях.

Опцион удобен тем, что для его исполнения достаточно лишь грамотно прописать случаи, при которых он «сработает». Так, если мы опционом защищаемся от просрочек инвестора, то прописываем в нём, что в случае возникновения просрочки инвестором очередного транша (график платежей, как правило указывается в самой инвестиционной сделке) основатель имеет право возмездно/безвозмездно забрать долю инвестора. Для того, чтобы это случилось, основатель после возникновения просрочки берёт выписку со счёта в банке, заверяет её подписью сотрудника банка (и оттиском печати банка), приходит с указанным документом и опционом к любому нотариусу (хотя лучше к том нотариусу, у которого изначально и оформлялся опцион), представляет их нотариусу и после их проверки нотариусом подписывает акцепт, на основании которого нотариус исполняя опцион, направляет заявление по форме Р14001 в налоговую инспекцию для регистрации соответствующих изменений в ЕГРЮЛ.

3.1. Отчётность и KPI

Как я отмечал ранее, в корпоративном договоре или инвестиционном соглашении могут содержаться KPI, которые надлежит достичь проекту. История с KPI вообще довольна опасна, особенно если за их недостижение основатели несут персональную ответственность в виде штрафных санкций и(или) обязанности продать свою долю (за бесценок) или выкупить долю инвестора (по цене, превышающей рыночную). Такие прецеденты в российской практике действительно встречаются (я подробно разобрал некоторые из них в своей книге).

Чтобы не попасть в подобные ситуации лучше вообще не прописывать KPI, а если уж они и предусматриваются в инвестиционных документах, то санкции за их недостижение должны соответствовать, что называется, стартап-истории. Стартап — это экспериментальная модель бизнеса, которая ищет оптимальную бизнес-модель и нередко стартапу приходится делать пивот (изменение бизнес-модели), отказываясь от прежних KPI и ставя перед собой новые вызовы. Я сам в качестве фаундера проходил эту историю и убежден в том, что KPI в венчуре скорее вредят, нежели помогают.

Что касается отчётности, то на мой взгляд, она должна быть и любой инвестор имеет право в перманентном режиме отслуживать динамику проекта. Единственная рекомендация на этот счёт — отчетность не должна занимать большое количество времени, она должна быть максимальна проста, релевантна и удобна в предоставлении и ознакомлении. В идеале прикрутить какой-либо удобный сервис, куда статистика будет стекаться в автоматическом режиме и к которому у каждого инвестора будет доступ. Кстати, если у кого-то будут примеры отличных сервисов с указанным функционалом, буду рад, если поделитесь в комментариях.

С уважением, Евгений Рябов, инвестиционный и корпоративный юрист, автор книги «Стартап и инвестор: правила игры»

email: [email protected]

+7 (987) 207 73 80

Telegram t.me/eriabov

Полезное |

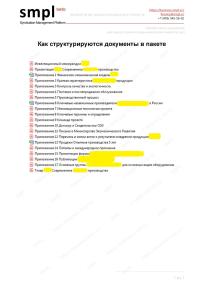

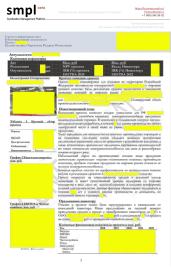

ПРИМЕР ПАКЕТА ДОКУМЕНТОВ ДЛЯ ЗАЩИТЫ ПРОЕКТА ПЕРЕД ИНВЕСТОРОМ (ИНВЕСТОР-ДЭК)

Финансово-экономическая модель:

- Не хватает необходимых расчётов (обратите внимание на количество и перечень вкладок в примере).

- Финансово-экономическая модель сделана без формул, то есть просто набор цифр.

- Формулы работают некорректно.

- Нет обоснования данных, которые брались за исходные.

Инвестиционный меморандум либо бизнес-план:

- Нет ссылок на источники информации тех или иных данных.

- Нет необходимых разделов (обратите внимание на содержание инвест-меморандума и список приложений), либо они поверхностно проработаны.

- Отсутствует внятное и обоснованное предложение по доле и доходности для инвестора за конкретную сумму.

- Нарушена логика подачи информации, у инвестора при изучении документов «пазл не складывается».

- Много «воды» и информации «не по делу».

Презентация:

- Вместо презентации для инвестора предоставляется маркетинговая презентация для клиента.

Структура и форма:

- Вместо одной папки с пронумерованными файлами с понятными названиями на русском языке присылается куча файлов с непонятными названиями транслитом, да ещё в нескольких письмах. Инвесторам есть чем заняться, кроме как структурировать пакеты документов.

- Язык науки вместо языка продаж. Этим грешат научно-исследовательские институты – прекрасные документы с точки зрения сути, но у инвестора вместо желания скорее начать работу с проектом они вызывают тоску.

- Другая крайность – язык обывателя вместо языка профессионалов. Этим грешат инициаторы, когда делают документы самостоятельно «на коленках».

- Отсутствие визуализации.

- Громоздкий бизнес-план на 250 страниц вместо краткого инвестиционного меморандума на 20 страниц + десяток-другой приложений. Объём информации в обоих случаях одинаковый, но второй формат позволяет сразу увидеть все выгоды проекта, а первый – нет.

- Здесь представлен пример базового пакета инвестор-дэк (ИД) проекта из производственной сферы.

- Образцы документов представлены для ПРИМЕРНОГО понимания структуры, формы подачи информации и объёма работ по созданию ИД. С вероятностью в 99% структура ИД вашего проекта будет несколько отличаться от приведённого примера.

СТРУКТУРА ДОКУМЕНТОВ В ПАКЕТЕ

ИНВЕСТИЦИОННЫЙ МЕМОРАНДУМ

ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ МОДЕЛЬ

ПРИМЕР ПАКЕТА ДОКУМЕНТОВ ДЛЯ ЗАЩИТЫ ПРОЕКТА ПЕРЕД ИНВЕСТОРОМ (С КОММЕНТАРИЯМИ)

P.S. Наша компания SMPL занимается привлечением финансирования в проекты. И если Вам необходима помощь в подготовке документов, мы можем порекомендовать ряд проверенных подрядчиков ⟶

Если Вы уже подготовили для инвестора пакет документов по проекту, но не уверены в их полноте, качестве или инвестиционной привлекательности, Вы можете получить аудит инвестиционных документов от аналитиков «большой четвёрки» и ведущих фондов России.

Упущенная выгода – это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статью

Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статью

Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статью

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статью

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статью

Привлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статью

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статью

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статью

Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статью

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статью