Как сформировать инвестиционный портфель

Инструменты, которые защитят деньги и помогут увеличить капитал

Юлия Чистякова

имеет долгосрочный инвестиционный портфель

Содержание:

- Что такое инвестиционный портфель

- Виды инвест портфелей по степени риска

- Виды инвест портфелей по степени вовлеченности инвестора

- Виды инвест портфелей по срокам достижения цели

- Как новичку правильно составить инвестиционный портфель

- Портфельная стратегия Asset Allocation

- Примеры сбалансированных инвестиционных портфелей

- Ошибки новичков

2022 год стал настоящим испытанием для инвесторов, особенно новичков. Одни инвесторы стали искать новые возможности инвестирования. Другие — разочаровались в инвестициях и ушли с рынка. Мой инвестиционный портфель тоже показал отрицательную доходность. Но это не привело к отказу от инвестиций, хотя стратегию пришлось пересмотреть. В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, а также разберу типичные ошибки новичков.

Что такое инвестиционный портфель

Инвестиционный портфель — это индивидуальный инструмент, чтобы накопить и умножить капитал. У каждого человека портфель должен быть свой, настроенный под цели инвестора и сроки их достижения, отношение к риску, возраст. Инвестиционный портфель включает: ценные бумаги — акции, облигации; акции индексных фондов — ETF и БПИФ; паи ПИФов; валюту; драгоценные металлы — золото, серебро, платина; производные финансовые инструменты — опционы, фьючерсы; недвижимость; депозиты; экзотические активы — антиквариат, коллекционное вино; стартапы и другое. В зависимости от выбранной стратегии какие-то активы могут отсутствовать. Но от правильного распределения оставшихся будут зависеть уровни риска и доходности.

Виды инвестиционных портфелей по степени риска

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску и короткий срок, чтобы достичь финансовую цель. Например, до поступления ребенка в вуз осталось 3–5 лет, и цель инвестора — иметь деньги на оплату обучения. Поэтому перед ним стоит задача — сохранить сбережения. Инвестору подойдут низкорискованные активы: депозиты, накопительные счета, дебетовые карты с процентом на остаток, облигации федерального займа со сроком погашения к началу обучения — ОФЗ.

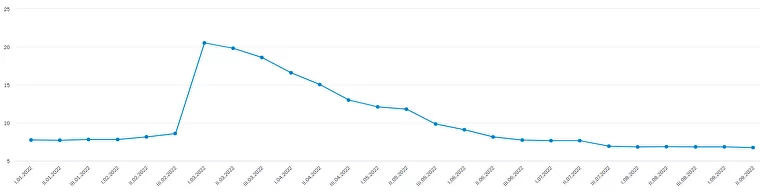

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В августе 2022 года доходность составила 6,83%. Это значительно ниже инфляции — 14,3%, но в марте банки предлагали доходность по вкладам выше 20% годовых.

Диаграмма показывает, как менялась процентная ставка по вкладам с 1.01.2022 по 20.09.2022

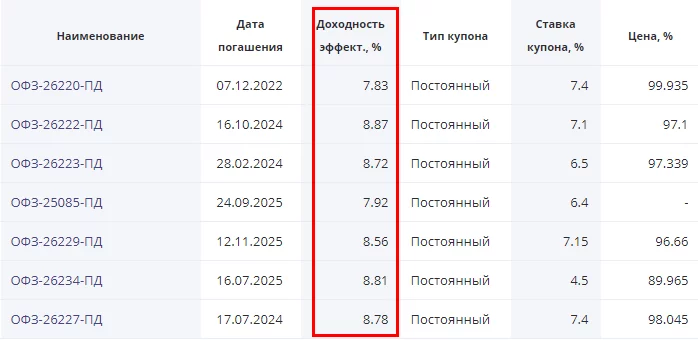

Вложения в ОФЗ принесут инвестору доходность около 7,8-8,8%. На сайте RUSBONDS можно посмотреть основные параметры облигаций.

Данные в реестре обновляют ежедневно

Виды инвестиционных портфелей по степени вовлеченности инвестора

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-26234-ПД составит 8,81%. Это значит, что при покупке облигации по текущей цене (89,965% от номинала) и владении бумагой до конца срока (16.07.2025), ее доходность будет 8,81% — это почти на два процентных пункта выше средней ставки по депозитам.

Инвесторы переходят в консервативные активы не только по мере приближения к своей финансовой цели, но и в период неопределенности в экономике. 2022 год как раз стал таким периодом.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Виды инвестиционных портфелей по срокам достижения цели

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Как новичку правильно составить инвестиционный портфель

Этап 1 — сформулировать финансовую цель. Она должна быть конкретной, выражаться в денежной сумме и иметь срок достижения.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Турцию семье из четырех человек в августе 2023 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

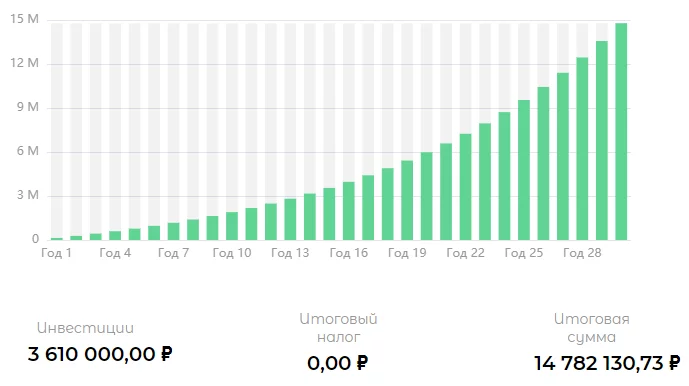

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Расчеты на калькуляторе показали: если инвестор будет ежемесячно откладывать по 10 000 ₽, то за 30 лет внесет на инвестиционный счет 3 610 000 ₽. За этот срок инвестиционный портфель с доходностью 8% увеличит его накопления до 14 782 130 ₽

Этап 3 — определить риск-профиль. Можно воспользоваться переводом иностранных тестов от ведущих инвестиционных компаний Fidelity, Bank of America corporation, Goldman Sachs, который сделал известный российский инвестор Сергей Спирин на своем сайте. Тест поможет определить восприимчивость к риску и получить рекомендации по структуре портфеля. Необязательно проходить все, достаточно одного.

Этап 4 — выбрать вид портфеля и стратегию инвестирования. На предыдущих этапах уже подготовлена информация, которая поможет грамотно собрать инвестиционный портфель.

ПримерВ приложении «Ак Барс Финанс» — «Ак Барс Трейд» — можно пройти тест, с помощью которого инвестор может определить свой риск-профиль. Я прошла тестирование, и оно показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций, 40% облигаций и 10% драгоценных металлов, например, золота.

Но здесь не учтена моя финансовая цель — 5 лет — и высокая неопределенность на рынке. Я скорректировала цифры: увеличила консервативную часть — депозиты, облигации — до 80% и уменьшила рискованную часть — акции — до 20%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта. Например в «Ак Барс Финанс» есть услуга «Стартовый портфель», с помощью которой консультант подберет активы в портфель бесплатно.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Пример: Портфель составлен в следующей пропорции: 50% акций, 40% облигаций и 10% золота. За год акции упали в цене, но выросли котировки золота. Следовательно, изменились и их доли — вместо 50% акций, допустим, стало 45%, а золото увеличилось до 15%. Нарушен принятый ранее баланс (50:40:10). Чтобы его восстановить, нужно либо докупить акции, либо продать часть золота.

Портфельная стратегия Asset Allocation

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

- Учитывать возраст инвестора, его цель и срок ее достижения, риск-профиль, финансовую грамотность и возможности, опыт в инвестициях, занятость, обязательства.

- Применять диверсификацию по классам активов, странам, валюте.

- Регулярно пополнять портфель и проводить обязательную ребалансировку не чаще одного–двух раз в год.

Стратегия подходит для долгосрочного инвестирования и предполагает небольшие затраты: комиссии за управление, оплата услуг брокера, налоги.

Основу таких портфелей составляют индексные фонды, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Мосбирже есть фонды на акции, облигации, драгоценные металлы и денежный рынок.

Примеры сбалансированных инвестиционных портфелей

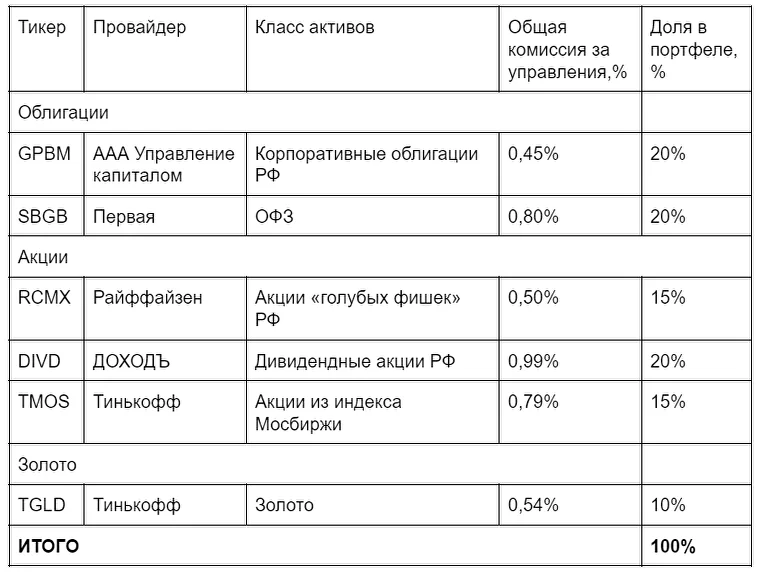

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

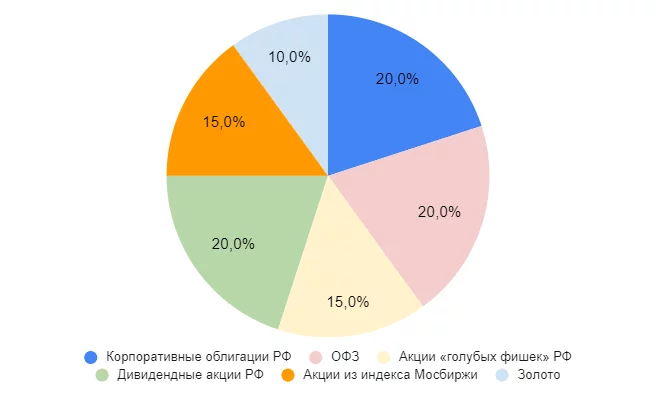

Инвестору 20 лет, и он планирует долгосрочные инвестиции. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка. Долевое распределение выбрано: акции 50%, облигации 40% и золото 10%.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото, которые на Мосбирже сегодня представлены только БПИФами.

Пример инвестиционного портфеля по стратегии Asset Allocation

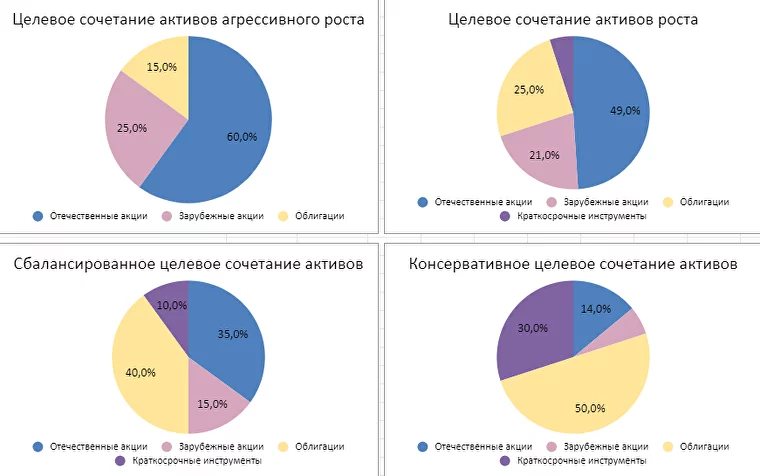

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

- целевое сочетание активов роста — инвестор стремится к росту капитала и может вынести значительные колебания рынка;

- сбалансированное целевое сочетание активов — инвестор стремится к росту капитала и способен выдержать умеренные колебания стоимости;

- консервативное целевое сочетание активов — инвестор хочет минимизировать колебания стоимости активов и ориентируется на получение небольшого дохода.

Примеры инвестиционных портфелей от Fidelity

Ошибки новичков при формировании инвестиционного портфеля

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Вывод, который сделала на полученном опыте: внимательно считайте расходы и помните, что доходы в прошлом не гарантируют доходов в будущем.

Узнать больше об инвестировании

Читайте также

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Инвестиции в разные активы называют диверсификацией. Она позволяет сохранить и даже приумножить средства. Рассказываем, что такое инвестиционный портфель, каким он бывает и как его собрать

В этом тексте вы узнаете:

- Что это

- Виды

- Стратегия Asset allocation

- Как собрать портфель

Что такое инвестиционный портфель

Инвестиционный портфель

— это совокупность различных видов инвестиций, которые принадлежат одному человеку или компании.

Если говорить о частных инвесторах, то обычно портфель — это набор

ценных бумаг

, валют и других активов, собранных таким образом, чтобы доход от них соответствовал определенным целям. Портфель может быть сформирован как по срокам достижения цели, так и по составу активов. Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались революционными, так как до него в теории инвестиций никто не обсуждал риски инвестирования, а вместо них рассматривали идею максимизации прибыли. Однако Марковиц математически доказал, что есть прямая связь между риском и доходностью. В 1990 году он получил Нобелевскую премию по экономике за свой вклад в развитие инвестиционных стратегий.

Портфельная теория Марковица, или современная портфельная теория основана на математическом подсчете соотношений доходности и рисков и формировании из них разнообразных портфелей. Марковиц утверждал, что инвесторы должны измерять, отслеживать и контролировать риски на уровне всего портфеля, а не отдельных ценных бумаг. Соответственно, бумаги стоит подбирать не только на основе их достоинств, но и того, как они повлияют на портфель в целом.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают агрессивную тактику на рынке, также могут составить для себя консервативный портфель, а под активную стратегию выделить другой портфель с рисковыми активами.

В инвестиционный портфель могут входить любые ценные активы, которые приносят доход:

- валюта и валютные депозиты;

- банковские вклады;

- ценные бумаги;

- драгоценные металлы;

- паи;

- недвижимость;

- опционы, фьючерсы.

Соотношение активов в портфеле может быть любым. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки с приемлемым для инвестора уровнем риска.

Существует два вида рисков:

- недиверсифицируемый, или системный риск связан с факторами, которые не зависят от инвесторов и влияют на весь рынок, его нельзя сгладить с помощью диверсификации. В эту категорию входят такие риски, как:

- Рыночный — риск падения цены актива;

- Валютный — риск изменения курса валюты, которое может стать причиной снижения стоимости и доходности инвестиций, а также убытков;

- Риск ликвидности — риск того, что купленные бумаги сложно или невозможно будет продать без потерь. Чем выше ликвидность, тем проще купить и продать актив;

- Процентный — риск изменения процентных ставок, в частности ключевой ставки Центробанка;

- Инфляционный — риск снижения покупательной способности доходов от инвестиций из-за инфляции;

- Событийный — возможность того, что наступит событие, которое повлияет на рынки и стоимость бумаг, например, как в случае с пандемией коронавируса;

- В отдельную категорию можно выделить геополитические риски, связанные с ухудшением геополитической обстановки, отношения к стране на мировой арене, введением санкций и другим. В него также можно включить политический риск, то есть вероятность потерять вложения, если ситуация в стране изменится или сменится политический курс;

- диверсифицируемый, или несистемный риск связан с определенной отраслью или компанией, ее бизнесом, финансовой и операционной деятельностью, то есть уникален для отдельных отраслей и бизнесов. В него входят:

- Финансовый риск. Связан с возможной неспособностью компании выполнять взятые на себя финансовые обязательства, например платить по кредитам, по облигациям;

- Операционный риск. Связан с деятельностью компании, он может возникнуть в результате сбоев во внутренних процессах, системах компании, а также из-за некомпетентности сотрудников — в отличие от рисков, вызванных внешними факторами, то есть систематических;

- Деловой риск. Это неопределенность будущих объемов продаж и прибыли компании, которые могут ухудшаться. Кроме того, он может возникнуть в случае, если руководство приняло неверное решение, которое может привести в том числе к банкротству компании или потере репутации.

Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой. С подобными рисками как раз работает портфельное инвестирование.

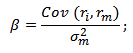

Для определения влияния рисков в портфеле используется коэффициент бета. Он показывает уровень риска конкретного актива (акции,

облигации

или целиком портфеля) по отношению к рынку.

Формула для подсчета коэффициента использует показатели доходности акции, рыночной доходности и ее дисперсии:

ri — доходность i-й акции;

rm — рыночная доходность;

σ2m — дисперсия рыночной доходности.

Дисперсия — это диапазон потенциальной доходности инвестиций, основанный на их рисках, который можно рассчитать с использованием исторических доходностей или исторической волатильности на основе этих доходностей. Другими словами, дисперсия может помочь измерить риск инвестиции — чем больше диапазон потенциальной доходности, тем волатильнее актив и выше риски.

Подсчитав коэффициент бета, можно выяснить не только уровень рисковости акции по отношению к рынку, но и направленность. То есть формула покажет, двигается акция вместе с рынком или в противоположном направлении.

Инвестору периодически нужно проводить ребалансировку своих портфелей. Требуется это, чтобы восстановить исходный баланс пакета бумаг, который изменился из-за подорожания одного или нескольких активов. Например, ваш портфель состоит на 30% из дивидендных акций, 30% облигаций и 40% индексных фондов. За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля.

Некоторые специалисты рекомендуют проводить ребалансировку не чаще одного раза в полгода, поскольку операции с бумагами приводят к дополнительным затратам на комиссии брокерам. Таким образом, можно ориентироваться либо по времени и проводить ревизию портфелей с конкретной периодичностью, либо на порог изменения баланса и проводить ребалансировку, когда один актив станет больше своей пропорции, например, на 10% или 15%

(Фото: Unsplash)

Виды инвестиционных портфелей

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, форматам доходности и инвестиций, а также срокам. Можно собрать самые разные варианты по широкому кругу параметров.

По степени риска

- Консервативный — низкий уровень риска. В него можно положить депозиты крупных банков, государственные облигации, драгоценные металлы. При формировании такого портфеля необходимо просчитать, будет ли доходность покрывать и превышать инфляцию.

- Сбалансированный — средний уровень риска. Его обеспечат фонды акций и облигаций, отдельные акции и облигации крупных, стабильных компаний. Даже если их стоимость на рынке будет меняться, дивиденды и купоны сбалансируют риски.

- Агрессивный — высокий уровень риска. Включает активы, которые высокодоходны, но одновременно более рисковые, например акции, опционы, бумаги недавно разместившихся на бирже компаний. Чаще всего такие портфели рассчитаны на короткий срок и требуют регулярного контроля активов, купли-продажи. При составлении таких портфелей всегда следует учитывать затраты на комиссии при частых сделках.

По типу доходности

- Дивидендный портфель. Его также называют купонный или комбинированный. В него можно включать те ценные бумаги, которые приносят регулярную прибыль. Например, «дивидендные аристократы» обычно выплачивают своим акционерам прибыль несколько раз в год или с иной периодичностью, а по облигациям регулярно начисляются купоны.

- Портфель роста. Ценные бумаги подбираются с учетом перспектив их роста. Когда портфель вырастет в цене, инвестор сможет его продать, если его цель заключается в получении определенной прибыли в определенный срок.

По степени вовлеченности

- Активный портфель. Предполагает активную стратегию управления, цель которой — превзойти рынок, то есть получить доходность выше индексов. Инвестор, выбравший такой вариант, старается найти недооцененные бумаги, выявить рыночные тренды. Соответственно, такие вложения сопряжены с большим уровнем риска.

- Пассивный портфель. Предполагает следование за определенным индексом, значит, и ожидаемая доходность инвестора зависит от доходности выбранного индекса.

По сроку достижения цели

- Краткосрочный портфель. Предполагает инвестиции на непродолжительный срок, (один — три года).

- Среднесрочный портфель. Формируется с более длительным горизонтом инвестирования (пять — десять лет).

- Долгосрочный портфель. Предполагает срок инвестирования от десяти лет.

Эксперты «БКС Экспресс» отметили, что инвестиции на длительный срок позволяют получить большую доходность, а при краткосрочных вложениях вырастают риски из-за высокой волатильности и возможности того, что инвестор выберет неудачный момент для покупки активов.

По словам аналитика ФГ «Финам» Юлии Афанасьевой, инвестиционный горизонт зависит от предполагаемого результата, который инвестор хочет получить, исходного объема вложений и суммы, которые планируется довносить на счет, а также от приемлемого уровня риска и выбора активов. Эксперт отметила, что консервативные бумаги, например государственные облигации или банковские депозиты, приносят меньший доход, поэтому не позволяют быстро достичь цели, а высокодоходные активы сужают горизонт инвестирования, но повышают риски.

Существуют разные способы распределять активы в портфеле, в том числе готовые стратегии и популярные принципы инвестирования, как, например, портфель 60/40. Он подразумевает, что портфель должен состоять на 60% из акций и на 40% из облигаций, однако его давно критикуют из-за низкой доходности в периоды активного роста рынков и корреляции между акциями и облигациями

(Фото: Unsplash)

Стратегия Asset Аllocation

Asset Allocation переводится с английского как «распределение активов». Этот способ предполагает распределение средств между различными классами активов, чтобы снизить инвестиционные риски, то есть диверсификацию. Ее суть заключается в том, что условия на рынке могут приводить к росту доходностей одного класса активов и снижению другого, соответственно, если стоимость одного актива в портфеле будет падать, ее может компенсировать рост другого.

Есть несколько широких категорий активов:

-

акции;

-

инструменты с фиксированным доходом (например, облигации);

-

денежные средства и их эквиваленты (например, краткосрочные долговые бумаги);

-

альтернативные активы, к которым можно причислить недвижимость, товары, предметы искусства и другие.

На распределение активов в портфеле влияют различные факторы, в частности цель инвестирования и его временной горизонт, уровень приемлемого риска. Кроме того, диверсифицированный портфель предполагает распределение на двух уровнях: между классами активов и внутри классов активов. Допустим, что в портфеле есть акции и облигации (первый уровень). Но внутри каждого класса они тоже различаются — акции различных отраслей из нескольких стран, государственные и корпоративные облигации в разных валютах.

В качестве примера распределения можно привести «всепогодный портфель», автором которого стал знаменитый инвестор Рэй Далио:

-

40% — долгосрочные облигации;

-

30% — акции;

-

15% — среднесрочные облигации;

-

7,5% — золото;

-

7,5% — сырьевые товары.

Американские инвестфонды публикуют квартальные отчеты по своим портфелям ценных бумаг в течение 45 дней после окончания квартала

(Фото: Unsplash)

Как новичку собрать портфель

Действовать нужно, исходя из собственных целей и времени, в течение которого инвестор планирует держать инвестпортфель: нужно ли вам получить конкретную прибыль к определенному сроку или вы вкладываете деньги, чтобы их сохранить и опередить инфляцию. Для всех этих задач будет подходить комбинированный тип портфеля. Кроме того, необходимо определиться с суммой инвестирования (и чем она крупнее, тем больше активов будет доступно), а также со стратегией и приемлемым уровнем риска.

Следующий шаг — определиться со структурой портфеля, то есть с тем, что и в каких пропорциях покупать. Как отмечают аналитик ФГ «Финам» Юлия Афанасьева и управляющий директор УК «Финам Менеджмент» Николай Солабуто, опытные инвесторы стараются сочетать три стратегии — консервативную, умеренную и агрессивную. В частности, выделяют три части портфеля:

- накопительную, куда входят самые консервативные инструменты (например, вклады и государственные облигации);

- стабилизационную, на которую приходятся активы, которые можно в любой момент выгодно продать;

- доходную, в которую входят самые рисковые и потенциально доходные активы.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке.

Другой стабильный вариант — индексный портфель, здесь есть возможности инвестировать через биржевые фонды —

ETF

и БПИФ, так комиссии будут значительно ниже.

Один из вариантов — вложения в дивидендный портфель. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново. Стоит учитывать, что в определенных случаях компании могут отказаться от выплаты дивидендов.

Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Однако здесь стоит помнить о дополнительной налоговой нагрузке, которая появляется при инвестировании в иностранной валюте, а также об ограничениях и рисках вложений в иностранные активы.

Серьезные известные инвесторы делают свои портфели публичными, что позволяет ориентироваться на их стратегию, учиться на ней, а также отдавать предпочтение компаниям, которые имеют в числе своих инвесторов Уоррена Баффета или Билла Гейтса.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

- Определяет финансовую цель.

- Распределяет активы.

- Снижает издержки.

- Проявляет дисциплину.

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Правило № 1

Определить финансовую цель

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Если же инвестор ставит долгосрочную цель, можно составлять портфель с преобладанием акций. Пример долгосрочной цели — накопить достаточный капитал для выхода на пенсию через 10—20 лет. Пример расчета такой цели я приводил в статье про формирование пенсионного портфеля.

Допустим, вы хотите за 10 лет накопить 360 000 $ (26 251 700 Р), чтобы жить на них на пенсии. Согласно правилу 4%, этих денег с большой вероятностью хватит, чтобы ежемесячно выводить по 1200 $ (87 500 Р) на протяжении минимум 30 лет. Посмотрим, какие моменты нужно учесть.

Инфляция. Важно скорректировать целевой капитал на размер предполагаемой инфляции, то есть понять, сколько именно нам нужно накопить, чтобы иметь сумму, эквивалентную сегодняшним 360 000 $. Деньги со временем теряют свою покупательскую силу, и для каждой валюты скорость обесценивания разная. Через 10 лет на 1200 $ уже не получится купить столько же товаров, сколько вы можете себе позволить сегодня: за последние 10 лет долларовые цены выросли в 1,2 раза. А 1200 $ из начала 2012 года эквивалентны сегодняшним 1427 $.

Проиндексируем наш целевой капитал — 360 000 $ — с поправкой на предполагаемую инфляцию в следующее десятилетие. Я возьму значение 2,1% годовых, так как именно такой средний уровень инфляции мы наблюдали с 2010 года, когда экономика находилась в такой же стадии бизнес-цикла, что и сейчас. Кроме того, примерно этот уровень инфляции до 2030 года прогнозируют в США.

Индексируем 360 000 $ с помощью калькулятора, учитывающего сложный процент, на срок 120 месяцев с процентным изменением 2,1% годовых. Итого наш целевой капитал через 10 лет должен быть 444 000 $.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

С другой стороны, волатильность и потенциальная доходность взаимосвязаны: чем больший риск берет на себя инвестор, тем выше ожидаемая доходность. Таким образом, на этапе планирования важно найти баланс между ожидаемой доходностью и риском.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

Например, инвестор соберет в своем портфеле десять хороших сырьевых компаний. Портфель получится циклическим и с фокусом на одной-двух отраслях. Это значительно увеличит риск и потенциальную просадку в конечных фазах бизнес-цикла, когда экономика будет испытывать замедление или кризис, ведь спрос на сырье упадет, прибыли сырьевых компаний тоже, и активы в портфеле инвестора, скорее всего, на какое-то время потеряют в цене.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Если у инвестора будет осознанная инвестиционная стратегия и дисциплина, чтобы этой стратегии придерживаться, это поможет избежать неэффективных действий и не сойти с пути к своей цели.

Подведем подытог. Инвестиционный план базируется на трех основных переменных: целевом капитале, горизонте вложений и восприимчивости к риску. Финансовую цель важно также сразу скорректировать на ожидаемую инфляцию, чтобы покупательская способность капитала в будущем осталась такой же, как сейчас.

Правило № 2

Распределять активы

Найти баланс между потенциальной доходностью и риском — основная задача инвестора при выборе активов. Ключ к этому — диверсификация, то есть добавление в портфель разных по своей природе и поведению классов активов.

Для диверсификации можно задействовать разные инструменты: акции, облигации, денежные эквиваленты, а также альтернативные классы активов, например недвижимость, золото, коммодити и предметы роскоши.

В идеале комбинация активов должна отвечать поставленной цели и условиям инвестора. Но уже сам факт того, что портфель диверсифицирован, значительно снижает риск и степень его просадки.

Например, возьмем условный диверсифицированный по разным инструментам портфель, который используют J. P. Morgan в своей аналитике рынков.

В период с 2006 по 2020 год этот условный портфель дал среднегодовую доходность 6,7% при волатильности 11,8%. В то же время, если бы инвестор делал ставку на какой-то один класс активов, он бы принял на себя гораздо больший риск и при этом не всегда выиграл бы в доходности либо выиграл незначительно с точки зрения принятого риска.

Так, если бы инвестор купил акции развивающихся стран — компаний из России, Китая, Индии, Бразилии и так далее, — он бы получил доходность 6,9% при волатильности 23,3%. То есть доходность была бы на 0,2 процентных пункта больше, чем у диверсифицированного портфеля, но при этом активы были бы в два раза более волатильными: пришлось бы пройти через более частые и сильные просадки.

Распределение активов в условном диверсифицированном портфеле в 2006—2020 годах

| Класс активов | Бенчмарк | Доля | Аналог на Мосбирже |

|---|---|---|---|

| Крупные компании США | S&P 500 | 25% | TSPX |

| Среднесрочные облигации США | Bloomberg Barclays US Aggregate | 25% | — |

| Акции развитых стран | MSCI EAFE | 15% | FXDM |

| Малые компании США | Russell 2000 | 10% | — |

| Фонды REIT | NAREIT Equity REIT Index | 5% | Набор компаний |

| Акции развивающихся стран | MSCI EM | 5% | VTBE |

| Глобальные высокодоходные облигации | Bloomberg Barclays Global HY Index | 5% | — |

| Казначейские векселя со сроком 1—3 месяца | Bloomberg Barclays 1—3 m Treasury | 5% | FXTB |

| Коммодити | Bloomberg Commodity Index | 5% | TGLD, AMSL, а также сырьевые компании |

Среднесрочные облигации США

Бенчмарк

Bloomberg Barclays US Aggregate

Бенчмарк

NAREIT Equity REIT Index

Аналог на Мосбирже

Набор компаний

Акции развивающихся стран

Глобальные высокодоходные облигации

Бенчмарк

Bloomberg Barclays Global HY Index

Казначейские векселя со сроком 1—3 месяца

Бенчмарк

Bloomberg Barclays 1—3 m Treasury

Бенчмарк

Bloomberg Commodity Index

Аналог на Мосбирже

TGLD, AMSL, а также сырьевые компании

Показатели разных классов активов и диверсифицированного портфеля в 2006—2020 годах

| Класс активов | Доходность | Волатильность |

|---|---|---|

| Крупные компании США | 9,9% | 16,7% |

| Малые компании США | 8,9% | 22,6% |

| Глобальные высокодоходные облигации | 7,5% | 12,2% |

| Фонды REIT, недвижимость | 7,1% | 23,1 |

| Акции развивающихся стран | 6,9% | 23,3% |

| Диверсифицированный портфель | 6,7% | 11,8% |

| Акции развитых стран | 5% | 19,1% |

| Среднесрочные облигации США | 4,5% | 3,2% |

| Казначейские векселя со сроком 1—3 месяца | 1,2% | 0,8% |

| Коммодити | −4% | 18,8% |

Глобальные высокодоходные облигации

Акции развивающихся стран

Диверсифицированный портфель

Среднесрочные облигации США

Казначейские векселя со сроком 1—3 месяца

Как видно из таблицы выше, акции в целом дают доходность выше облигаций, но и волатильность у них гораздо выше. Это связано с тем, что облигации обеспечивают инвестору хорошо прогнозируемую и фиксированную доходность.

В то же время с акциями инвестор может рассчитывать на какую-то часть будущей прибыли компании, а будет ли она и в каком размере — вопрос. Поэтому котировки акций будут чувствительно реагировать на новости о компании и ее финансовую отчетность.

Таким образом, если вы агрессивный инвестор и ваша задача — любой ценой приумножить капитал, то большую часть в портфеле стоит уделить акциям.

На картинке ниже видно, что даже 50% акций в портфеле делают его довольно волатильным: в худшие периоды такой портфель показывал просадку −22,5% по итогам года, а в течение года мог падать еще сильнее.

Инвестору, который психологически не готов к высокой волатильности, возможно, стоит больше денег вкладывать в облигации. Но в этом случае возникает опасность, что доходности портфеля может не хватить для достижения поставленной финансовой цели в установленное время.

Еще консервативный инвестор рискует больше пострадать от инфляции, которая снизит его реальную прибыль. В нормальных условиях уровень инфляции составляет несколько процентов в год, но она имеет накапливающийся эффект и на стратегическом горизонте в несколько десятков лет сильно скажется на итоговой доходности инвестора. Например, среднегодовой уровень инфляции 3% за 30 лет снизит покупательную способность портфеля более чем на 50%.

При этом государственные облигации в зависимости от дюрации обычно дают доходность всего на 1—2 процентных пункта выше инфляции, а иногда и не поспевают за ней. В частности, по состоянию на июнь 2021 года реальная доходность 10-летних трежерис отрицательная — −2,35%. Трежерис — это казначейские облигации, то есть долговые бумаги, выпущенные правительством США. Так что, если сейчас делать ставку на государственные облигации, не факт, что инвестору удастся сохранить свой капитал, не говоря уже о достижении амбициозной финансовой цели.

Долгосрочным инвесторам рекомендуется минимум 40—50% портфеля отводить акциям, а также добавлять альтернативные активы, которые, как правило, неплохо защищают от инфляции, — например, это может быть золото и коммодити. Коммодити — это сырьевые товары, такие как нефть или пшеница. Инвестировать в них можно, например, через акции сырьевых компаний. Золото же на Московской бирже можно приобрести через соответствующие фонды, например FXGD или TGLD.

Проанализировать исторические и макроэкономические данные важно для прогнозирования будущей доходности инвестиционной стратегии. Исторические данные не гарантируют повторения результатов в будущем, но дают хорошую базу, чтобы понимать, как распределять и оптимизировать доли активов.

При этом не стоит забывать, что рынки цикличны, а макроэкономическая конъюнктура может меняться, что отражается на характеристиках инструментов. Например, если происходит повышение ключевой ставки со стороны Центробанка, длинные облигации с фиксированным купоном упадут в цене. Или же, если мировая экономика постепенно скатывается в рецессию, первыми, как правило, страдают развивающиеся рынки и сырьевые компании.

Еще на доходность активов может влиять спекулятивная составляющая. История с 1926 года показывает, что акции США приносили в среднем 10,3% годовых, а облигации США — 5,3% без учета инфляции. Портфель 50/50 приносил 8,3% годовых. Но если взглянуть на более короткий период, картина меняется: с 1980 по 2019 год акции США дали 11,6% годовых, а облигации — 7,5%. И в этот период портфель 50/50 давал уже 9,9% годовых.

Доходность на этом интервале существенно выше за счет спекулятивной составляющей: оцененность S&P 500 по параметру CAPE за это время значительно выросла: с 8,7 в 1980 году до 39 в августе 2021 года. То есть за компании того же качества сейчас инвесторам нужно переплачивать. Более подробно я про это писал в статье «Что такое коэффициент CAPE». Там же я показал, что в ближайшее десятилетие мы, скорее всего, увидим доходность ниже, чем в период с 1980 по 2021 год.

Приведу более конкретный пример. Исследователи из Vanguard рассматривают три дальнейших сценария развития экономики в ближайшие годы:

- Базовый сценарий, по которому с вероятностью 55% будет восстановление экономики, подобное 1960-м годам с темпами чуть большими, чем в доковидное время, а затем нормальный рост ВВП около 2%. Инфляция при этом будет умеренная, и ключевая ставка не сильно вырастет.

- Стагнация по сценарию Японии — вероятность 25%. Некоторые секторы и отрасли не вернутся в нормальное состояние. Темп роста ВВП будет такой же, как в доковидное время, но стартует с более низкого уровня, и потери экономики в связи с коронавирусом не восполнятся. Ключевые ставки очень низкие, имеем дефляцию.

- Бурный рост производительности, подобный 1950-м и 1990-м годам, — с вероятностью 20%. Цифровые технологии и инновации улучшат производительность, в связи с чем экономика начнет расти опережающими темпами — 3% и выше. Уровень инфляции повысится, но будет хорошо управляем из-за сильного роста предложения на рынке.

Для каждого из трех сценариев исследователи составили подходящие диверсифицированные портфели и провели ряд симуляций.

Примеры портфелей для каждого прогнозируемого экономического сценария Vanguard

| Сценарий | Состав портфеля | Комментарий |

|---|---|---|

| Базовый сценарий | Акции США — 26%; глобальные акции — 38%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 28%; короткие облигации TIPS — 5% |

Акцент на акции и длинные облигации. Акции преимущественно глобальных компаний, так как американский рынок переоценен. Умеренная доля облигаций TIPS — с защитой от инфляции |

| Стагнация | Акции США — 24%; глобальные акции — 33%; глобальные облигации — 2%; короткие трежерис — 1%; длинные трежерис — 39%; короткие облигации TIPS — 1% |

Почти такое же распределение в акции, акцент на длинные казначейские облигации. Защита от инфляции не нужна |

| Бурный рост | Акции США — 36%; глобальные акции — 36%; глобальные облигации — 8%; короткие трежерис — 1%; длинные трежерис — 7%; короткие облигации TIPS — 12% |

Сильный акцент на акции и инструменты с защитой от инфляции |

Состав портфеля

Акции США — 26%;

глобальные акции — 38%;

глобальные облигации — 2%;

короткие трежерис — 1%;

длинные трежерис — 28%;

короткие облигации TIPS — 5%

Комментарий

Акцент на акции и длинные облигации. Акции преимущественно глобальных компаний, так как американский рынок переоценен. Умеренная доля облигаций TIPS — с защитой от инфляции

Состав портфеля

Акции США — 24%;

глобальные акции — 33%;

глобальные облигации — 2%;

короткие трежерис — 1%;

длинные трежерис — 39%;

короткие облигации TIPS — 1%

Комментарий

Почти такое же распределение в акции, акцент на длинные казначейские облигации. Защита от инфляции не нужна

Состав портфеля

Акции США — 36%;

глобальные акции — 36%;

глобальные облигации — 8%;

короткие трежерис — 1%;

длинные трежерис — 7%;

короткие облигации TIPS — 12%

Комментарий

Сильный акцент на акции и инструменты с защитой от инфляции

Стоит отметить, что каждый из смоделированных под конкретную конъюнктуру портфелей будет работать не очень, если мы не угадаем с экономическим сценарием. Можно отказаться от попыток угадать состояние экономики в будущем и использовать сбалансированную всепогодную стратегию — она будет работать неплохо в любой конъюнктуре.

Симуляции портфелей исследователи делали на основе трехлетних доходностей каждого инструмента по состоянию на сентябрь 2020 года с учетом дивидендов, но без учета брокерских комиссий и налогов.

Получившиеся результаты выражены в относительных величинах в сравнении с первым портфелем, созданным под базовый сценарий:

- Если наступит стагнация: портфель, разработанный для стагнации, даст среднегодовую доходность на 0,1 процентных пункта ниже и волатильность на 1,2 процентных пункта ниже, чем базовый портфель. Портфель, направленный на бурный рост, даст на 0,25 процентных пункта меньше доходности при волатильности на 2% выше, чем базовый портфель.

- Если случится бурный рост экономики: доходность стагнационного портфеля будет ниже на 0,5 процентных пункта и волатильность ниже на 1,4 процентных пункта, чем у базового портфеля. У портфеля, направленного на бурный рост, доходность выше на 1,2 процентных пункта при повышении волатильности на 2,2 процентных пункта в сравнении с базовым портфелем.

Таким образом, базовый портфель не во всех сценариях лучший, но никогда не худший. Это показано на картинке ниже.

Ключевой вывод. Распределение активов — главная задача инвестора, которая почти полностью определит будущую доходность и риски. Главное подспорье инвестора в этом деле — диверсификация.

Диверсификация позволит снизить волатильность портфеля, защититься от инфляции и получать выгоду в любой фазе бизнес-цикла. Анализ исторических данных и прогноз макроэкономической конъюнктуры помогут расставить акценты и оптимизировать стратегию так, чтобы она давала лучшую доходность в соответствующей экономической конъюнктуре.

В составлении и оптимизации портфеля вам также могут пригодиться наши статьи:

- 8 способов улучшить доходность портфеля

- Во что инвестировать, чтобы добиться доходности 10%

Правило № 3

Снижать издержки

Чем меньше сопутствующих издержек несет инвестор, тем выше его отдача от инвестиций. И на стратегической дистанции налоги и комиссии могут существенно повлиять на итоговый результат.

Одна из главных статей расходов при инвестировании — налоги. По закону с резидентов РФ брокер, как налоговый агент, удерживает 13% НДФЛ с положительного финансового результата от продажи активов и 13% с дивидендов от российских эмитентов. Что касается дивидендов от американских компаний, то при подписанной форме W-8BEN в большинстве случаев в США удержат 10% и еще 3% нужно будет задекларировать и заплатить в российскую налоговую самостоятельно.

Существует ряд налоговых льгот, которые позволяют сэкономить на налогах. В частности:

- Использование индивидуального инвестиционного счета — ИИС.

- Льгота на долгосрочное владение — если актив находился в собственности инвестора более трех лет, то с положительного финансового результата при продаже не взимается налог.

- Покупка российских БПИФ, которые не платят налог с дивидендов и реинвестируют их в полном объеме внутри фонда.

Что касается комиссий, то стоит выделить две основные категории:

- Брокерские — за ведение счета и совершение операций на бирже. Этот тип комиссий слабо влияет на итоговый финансовый результат, особенно если инвестор работает по принципу «купил и держи». Поэтому брокера зачастую выбирают не по размеру комиссии, а по другим критериям: удобству использования, доступу к необходимым инструментам, наличию программы лояльности и так далее.

- Комиссии фондов за управление активами, они же expense ratio. На этом пункте мы остановимся подробнее. Это актуальный вопрос, так как многие инвесторы предпочитают вкладывать в акции, облигации и другие классы активов через ETF.

ETF — это корзины активов, скомпонованные по определенному критерию и, как правило, повторяющие соответствующие индексы — они же бенчмарки. Активы в корзине ETF находятся под управлением фонда, который взимает ежегодную комиссию за свои услуги, — она учтена в котировках ETF.

Инвестирование через ETF позволяет купить разом десятки и сотни компаний и не тратить время на самостоятельный их отбор. Поэтому ETF популярны среди пассивных инвесторов и для использования в рамках «ленивых» портфелей.

Проблема в том, что если на иностранных рынках комиссии фондов часто не превышают 0,1%, то представленные на Московской бирже фонды берут в среднем 0,6—0,8% в год. И на долгосрочной дистанции это серьезно сказывается на результате.

Каждый доллар, ушедший фонду, — это потерянный доллар прибыли инвестора. Давайте посмотрим, насколько сильно комиссии фондов могут повлиять на долгосрочный рост портфеля.

Допустим, мы хотим вложить 100 000 $ на 30 лет с ежегодной доходностью 6%. В первом случае инвестор решил приобрести ETF с комиссией 0,25% в год, а во втором — ETF с комиссией 0,62%. Разница в итоговом результате составит 55 000 $!

Есть несколько способов улучшить отдачу от инвестиций при инвестировании через фонды:

- Получать доходность сверх рынка. Это возможно, если использовать активно управляемый фонд, где за счет успешного менеджмента или успешной стратегии получается извлечь экстраприбыль — так называемый компонент «альфа». Но на практике оказывается все не так легко, и активно управляемым фондам редко удается превзойти бенчмарк.

- Минимизировать расходы путем выбора ETF с самыми низкими комиссиями. Ниже я приведу рисунок со сравнением десятилетних показателей двух групп фондов: 25% ETF с самыми низкими expense ratio на рынке и 25% ETF с самыми высокими. Вне зависимости от класса ценных бумаг фонды с меньшими комиссиями принесли инвестору больше денег.

- Сэмплировать бенчмарк вручную. То есть отказаться от покупки ETF и вместо этого самостоятельно купить тот же набор акций в тех же пропорциях, что представлен в соответствующем индексе или ETF. Разумеется, это потребует больше времени и участия инвестора, зато можно будет исключить компанию, которая по какой-либо причине не устраивает инвестора. Более подробно про эту методику я писал в статье «Стратегии инвестирования в S&P 100 и Nasdaq».

Подытог: инвесторы не могут контролировать происходящее на рынке, но часто могут выбрать, сколько платить за инвестиции в виде налогов и комиссий. Со временем это может сыграть ключевое значение в выполнении поставленной цели. Ведь чем ниже затраты, тем выше доля дохода от инвестиций и больше влияние сложного процента на реинвестируемые деньги.

Правило № 4

Проявлять дисциплину

Итак, мы выбрали и оптимизировали нашу инвестиционную стратегию. Теперь задача — следовать ей и не отклоняться от намеченного пути.

Во-первых, важно сохранять холодный рассудок во время рыночных потрясений. Ведь если поддаться эмоциям, можно принять импульсивные решения. Например, во время рыночного обвала вроде случившегося в феврале — марте 2020 года инвестор мог запаниковать и начать распродавать активы задешево. В действительности же это была отличная возможность для покупок, ведь котировки быстро развернулись и устремились вверх.

Во-вторых, нужно следить за сохранением исходного распределения активов. Дело в том, что со временем доли в портфеле размываются: быстро растущие активы начнут перетягивать на себя одеяло. Тем самым портфель отклонится от выбранной стратегии и станет более волатильным. Чтобы вернуть исходные пропорции, периодически проводят ребалансировку активов.

Например, если бы инвестор в 2003 году собрал портфель, состоящий из акций и облигаций в пропорции 60/40, то через четыре года доля акций в нем составила бы уже 75% за счет их подорожания. Повышенное количество акций — это хорошо во время бычьего рынка и позволяет захватить больше прибыли. Но риски при этом так же сильно выросли, и в конце 2007 года с наступлением финансового кризиса этот инвестор получил бы сильную просадку — то, чего он старался избежать, изначально выбирая для себя более консервативный портфель 60/40.

Если инвестор находится в стадии накопления капитала и периодически вносит деньги на брокерский счет, он может докупать просевшие активы и тем самым выравнивать нарушенные пропорции.

Но если инвестор подолгу не вносит деньги или их недостаточно, чтобы выровнять доли инструментов, то может понадобиться принудительная ребалансировка — продажа части дорогих активов в пользу просевших.

Как показывают исследования, эффективнее всего производить ребалансировку раз в полгода или год, а также по триггеру 5% — когда доля какого-то актива отклоняется от исходной на указанный процент.

Поиск точки входа. Еще одно опасное искушение на пути инвестора — дожидаться оптимальной точки входа.

Многочисленные исследования показывают, что в большинстве случаев это контрпродуктивно, потому что:

- По статистике, большую часть времени рынки растут. А значит, не нужно затягивать с покупкой.

- Акции — более рисковый актив, чем облигации, а облигации — более рисковый, чем просто деньги. Как мы знаем, риск и доходность на фондовом рынке взаимосвязаны, и более рисковый актив имеет большую ожидаемую доходность. Не покупая ценные бумаги и оставаясь долгое время в кэше, мы упускаем доходность. Таким образом, ожидая некую идеальную точку входа, инвестор также несет убыток в виде упущенных возможностей.

Согласно исследованиям, стратегия определения лучшей точки входа или тактическое изменение долей активов в соответствии с техническими сигналами может иногда принести инвестору прибыль выше рыночной, но в среднем такой подход все равно уступает бенчмаркам — соответствующим индексам, например, в случае с американскими акциями — индексу S&P 500.

Это показано ниже на примере результатов активных фондов в разные экономические фазы с 1990 года. Только в одном из семи периодов активные менеджеры смогли получить экстраприбыль.

Что в итоге

- Начинающему инвестору важно сделать четыре шага: определить финансовую цель, собрать диверсифицированный портфель активов под нее, минимизировать издержки и в дальнейшем не отступать от плана.

- Целевой капитал обязательно нужно скорректировать на размер прогнозируемой инфляции в течение инвестиционного горизонта. В будущем вы не купите столько же товаров на ту же сумму.

- Широкая диверсификация — ключ уменьшению рисков и захвату роста в каждой фазе бизнес-цикла. Альтернативные классы активов, такие как золото и сырьевые товары, также помогут защититься от инфляции.

- Со временем доли активов в портфеле размываются, и периодически их нужно приводить в соответствие с исходной стратегией.

- Активное управление портфелем и угадывание точки входа в попытке обогнать рынок редко приводят к успеху.

Содержание статьи

Показать

Скрыть

Стабильный доход на фондовом рынке и минимальные потери, когда все котировки устремились в минус? Звучит как сказка, но это реально.

Что такое инвестиционный портфель?

Обычно портфельное инвестирование противопоставляют трейдингу, имея в виду, что настоящий инвестор не спекулирует на купле-продаже одного инструмента, а покупает сразу несколько бумаг, которые в идеале уравновешивают динамику друг друга: когда одни падают, другие растут.

Однако на бирже можно купить акции не конкретных компаний, а фондов, которые вкладываются сразу во много компаний, — ETF. Поэтому сегодня ваш портфель может состоять из одного такого инвестиционного инструмента. В США популярны долгосрочные портфели из 2—3 ETF, которые покрывают сразу все основные классы активов.

Ключевой вопрос для начинающего инвестора: как подобрать такой чудесный портфель, чтобы он защищал от падений рынка и при этом приносил хорошую прибыль? Над этой задачей экономисты и инвесторы бьются уже не одно десятилетие, и они могут предложить несколько рецептов.

Виды портфелей по степени риска

Страх потери денег — основной ограничитель для инвесторов в поиске прибыльных идей. Чем инвестиция выгоднее, тем больше риска она несет. На базе этой идеи принято делить всех людей по степени терпимости к убыткам и, соответственно, по тому, какие портфели для них психологически комфортнее.

Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

28.05.2021 00:01

Склонность к риску (иногда ее называют аппетитом к риску) связана с возрастом (молодые склонны больше рисковать), доходом (бедные чаще покупают лотерейные билеты), семейным статусом (одиночки более авантюрны), культурной средой.

Инвестиционные портфели, подобранные под минимально и максимально терпимых к риску людей, будут радикально различаться. Например, у российского пенсионера основу сбережений, скорее всего, составит недвижимость, а у студента из США — акции Tesla или Virgin Galactic. Умеренные в плане риска портфели обычно состоят из акций и облигаций крупных компаний, иногда с добавлением золота и недвижимости.

Активные и пассивные портфели

Среди портфельных управляющих сложилось две противоборствующих группы: сторонники активных и пассивных стратегий. Первые опираются на опыт коллег, которым удается обыгрывать фондовые индексы, вторые ссылаются на статистику, которая говорит, что большинство активных инвесторов в конечном итоге проигрывает индексу.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

26.05.2021 23:59

Эталонный пример использования тактики активного инвестиционного портфеля — это Уоррен Баффет, чей портфель с конца 1990-х растет в среднем вдвое быстрее американского рынка. «Подглядеть» структуру вложений Баффета можно в отчетах его управляющей компании Berkshire Hathaway.

Стиль пассивного инвестиционного портфеля с каждым годом поддерживает все большее количество инвесторов. На их стороне авторитетные нобелевские лауреаты Гарри Марковиц и Юджин Фама, доказавшие, что существует, по сути, один универсальный портфель (так называемый рыночный портфель) и обыграть его без повышения риска невозможно.

Как выйти на биржу на первых порах: самому или с помощью управляющего? Разбираемся в плюсах и минусах каждого из решений.

08.04.2021 00:01

Портфельная стратегия asset allocation

Все портфели индивидуальны и должны соответствовать риск-профилю инвестора. Но есть универсальный портфель, который дает оптимальное соотношение доходности и риска. И здесь мы приходим к термину asset allocation. Устойчивого перевода на русский язык он не имеет, но им принято обозначать стратегию формирования портфеля инвестора, в котором капитал распределен по видам биржевых активов. Не вдаваясь в детали, можно описать этот теоретический «идеал» таким образом: в него входят все существующие в мире активы ровно в тех долях, в которых их расставил сам рынок.

То есть те компании, которые стоят дорого, объективно должны занимать большую долю в портфеле, потому что коллективный разум инвесторов их туда поставил. Другой пример: если доля США в мировых активах составляет около 56%, то именно столько доллар должен занимать в универсальном портфеле. Аналогично с золотом: если его в мировых активах около 10%, то выше этого лучше не подниматься.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Такая структура справедлива для инвесторов, готовых держать портфель долго, в идеале — вечно. На практике так, конечно, не бывает. Например, одна из самых длинных реально продаваемых стратегий — это 50-летний пенсионный портфель от Vanguard, мирового лидера в портфельном управлении. В нем нет ни недвижимости, ни золота. Зато есть большой набор акций и облигаций США (индексные фонды на все бумаги сразу), а также других стран, общая доля которых как раз не превышает 40% — в полном соответствии с теорией.

Виды инвестиционных портфелей по срокам

Долгосрочные пенсионные портфели от Vanguard почти целиком составлены не просто из ценных бумаг США, а из акций. Общая доля американских и зарубежных (европейских, азиатских, латиноамериканских) облигаций — около 10%. Это готовый рецепт для тех, кто составляет портфель на десятилетия.

Американцам, которым до пенсии остается пять лет, Vanguard предлагает другую формулу. Во-первых, доля иностранных (не американских) бумаг приближена к 30%. Это понижает валютные риски портфеля для будущих пенсионеров. Во-вторых, доля всех акций, включая надежные американские, составляет только 57%. Иначе говоря, упор сделан на американские компании и бумаги американского правительства.

Пенсия еще не скоро? Если так размышлять, то на заслуженном отдыхе можно оказаться ни с чем. Разбираем, как государство мешает нам стать обеспеченными пенсионерами и что можно предпринять.

24.05.2021 23:59

В России наиболее частый срок инвестиций — от года до трех лет. Год — обычный срок для вклада, три — минимальный для индивидуального инвестиционного счета.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

18.03.2021 11:44

Ни одна из классических длинных или средних стратегий может попросту не подойти. В этом случае можно прибегнуть к тактике рантье, которые вкладывают преимущественно в облигации и дивидендные акции. Типичный рентный портфель состоит на две трети из облигаций и на треть из акций, зачастую привилегированных, где дивидендная доходность (отношение выплат акционерам к стоимости акции) часто выше.

«Вечные» («всепогодные») портфели

Для тех, кто не знает, на какой срок он инвестирует, и хотел бы иметь сразу обе возможности: и хорошо заработать, и при случае продать свои бумаги в любой момент без потери денег, существует несколько готовых портфелей от гуру рынка. Рассмотрим два наиболее популярных.

Так называемый вечный инвестиционный портфель придуман Гарри Брауном. Это американский аналитик, который обнаружил, что если разбить инвестиции на четыре равные части: акции, золото, длинные облигации и короткие облигации, — то такая комбинация практически всегда в плюсе, даже в периоды кризисов. В худший год «вечный» портфель Брауна терял не более 3%, когда весь рынок снижался на 30% и больше.

Похожий, но чуть более сложный алгоритм использовал в своем «всепогодном» портфеле (иногда его называют «всесезонным») Рэй Далио, один из самых успешных управляющих современности. Он с коллегами за долгие годы работы пришел к пропорции: 40% — в долгосрочные облигации, 30% — в акции, 15% — в среднесрочные облигации, 7,5% — в золото и еще 7,5% — в сырьевые товары. Такой портфель в худшие годы теряет всего около 2%.

Обе стратегии показывают среднегодовую доходность на 1—3 процентных пункта ниже, чем рынок акций, но на 4—6 п. п. выше, чем рынок облигаций. То есть по соотношению риска и доходности это золотая середина: инвестор почти полностью защищен от возможных убытков, но уверенно обыгрывает инфляцию и не сильно отстает от широких индексов.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

21.04.2021 00:00

Как составить портфель инвестиций новичку?

Самый легкий способ сообрать универсальный инвестиционный портфель — это купить два ETF или БПИФа с максимально широкой диверсификацией по странам и валютам. Например, соединить FXWO (акции всех стран мира) и SBRB (рублевые облигации) в пропорции 30/70, 50/50, 70/30 — в зависимости от того, как долго собираетесь их держать (чем срок дольше, тем облигаций меньше).

Чтобы повторить «вечный» портфель Брауна, нужно будет добавить к акциям и облигациям фонд на золото, например FXGD, выделив ему четверть общего портфеля (при этом долю двух предыдущих активов придется, понятно, сократить). Еще четверть инвестиций можно разместить на банковском депозите. Это близкий аналог коротких облигаций — четвертого компонента в стратегии Брауна.

Если решили собрать своими силами «всепогодный» портфель Рэя Далио, придется потрудиться. Депозиты займут 40%, фонд облигаций — 15%, фонд на акции — 30%. На фонд золота нужно выделить 7,5%. Оставшиеся 7,5% можно вложить в акции сырьевых компаний РФ, например «ЛУКОЙЛа», «Газпрома», «Норникеля», «Северстали», «Фосагро», «Русагро», которые придадут динамики за счет привязки к ценам на нефть, газ, металлы, удобрения и сельхозтовары.

Выводы

Структура портфеля зависит от темперамента инвестора. Люди стремятся выбрать золотую середину между риском и доходностью. Исследования говорят, что оптимальные портфели имеют в своем составе как минимум два класса активов: акции и облигации. Изменяя их доли, можно настроить инвестиции под свои цели.

Полностью избежать риска просадки портфеля нельзя, но можно уменьшить возможное падение до 2—3% в плохие годы, если следовать «вечной» стратегии Брауна, «всесезонной» Рэя Далио или их аналогам. Они просты в повторении, достаточно подобрать три биржевых фонда в нужной для вас валюте (на акции, облигации и золото), выделить часть вложений под банковский депозит и купить несколько «голубых фишек» РФ по одной из каждого сырьевого сектора.

Начать инвестировать

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение».

Евгения НОВИКОВА для Banki.ru

Время на прочтение

5 мин

Количество просмотров 33K

Изображение: Unsplash

Умение подбирать активы для инвестиций – ключевой навык для извлечения прибыли на бирже. Для решения этой задачи инвесторам необходимо анализировать собственный психологический портрет, ставить реалистичные цели инвестирования и научиться правильно распределять активы разных типов внутри портфеля.

Издание Investopedia опубликовало образовательный материал, в котором рассказывается о том, как построить и поддерживать качественный инвестпортфель. Мы подготовили адаптированную версию этой полезной статьи.

Шаг #1: определение подходящих пропорций разных активов

Первоочередная задача для решения при составлении инвестиционного портфеля заключается в выборе активов, которые соответствуют как текущей финансовой ситуации инвестора, так и желаемым целям его деятельности. Кроме того, на этом шаге необходимо оценить такие факторы как количество времени, которое инвестор сможет уделять своему портфелю, потенциальные будущие затраты, которые могут потребовать продажи части активов и т.п.

К примеру, молодому выпускнику института 22-23 лет без семьи подойдет иная стратегия, чем 55-летнему женатому профессионалу, который планирует оплату образования младшему ребенку и задумывается о выходе на пенсию.

Необходимо и учитывать собственный психологический профиль и толерантность к риску. Инвестор должен задать себе вопрос, готов ли он терпеть временные убытки, если уверен в том, что в будущем стратегия принесет серьезную прибыль? Или ему будет комфортнее зарабатывать меньше, но и избегать сильных просадок по счету? Всем хочется в конце года подводить успешные итоги, но если в процессе достижения результата вы не сможете спать ночами при краткосрочных падениях, то сможете ли продолжать следовать выбранной стратегии?

Также крайне важно четко понимать собственное финансовое положение – какие свободные деньги есть сейчас, что с текущими обязательствами, есть ли вероятность возникновения внезапных затрат в будущем? Ответы на все эти вопросы находят свое отражение в окончательном инвестиционном портфеле. Желание больше заработать всегда идет в комплекте с большим риском, а более надежные инструменты, вроде модельных портфелей или облигаций федерального займа (особенно купленных с помощью счетов ИИС), приносят меньше. Совсем от риска избавиться нельзя, но если у вас семья, которую нужно кормить, и не так много свободных денег, рисковать хочется меньше, чем когда вам двадцать лет, и нет особенно никаких обязательств.

Шаг #2: построение портфеля

Как только инвестор определится с составом своего портфеля, настает пора его фактического построения. Ему понадобится открыть брокерский счет онлайн, установить торговый софт, и заняться проведением сделок.

На первый взгляд здесь нет ничего сложного – акции, облигации, валюта – понятные инструменты, в приобретении которых нет никакой отдельной науки. Однако классы активов можно дробить на подклассы – и каждый из них также будет иметь собственные параметры риска и потенциальную доходность.

К примеру, инвестор может разделить часть портфеля, которая приходится на акции, между акциями компаний из разных отраслей или секторов экономики, рассмотреть компании с разным уровнем капитализации, локальными или иностранными эмитентами. Облигации могут быть краткосрочными или долгосрочными, государственными и корпоративными и т.п.

Существует несколько способов выбора активов и акций для исполнения инвестиционной стратегии:

Выбор акций

Ценные бумаги должны соответствовать уровню риска, который готов взять на себя инвестор. Здесь нужно анализировать такие факторы как сектор экономики, рыночная капитализация и доля рынка, тип акции и т.п. Это достаточно трудоемкий процесс, который занимает немало времени. При этом в общем случае крупные компании с долгой историей, лидирующие на своем рынке, подвержены меньшим рискам.

Выбор облигаций

Когда инвестор выбирает облигации, то ему нужно будет изучить купонный доход, тип облигации, кредитный рейтинг эмитента, а также проанализировать общую ситуацию со ставками на рынке.

Покупка ETF

ETF (Exchange-Traded Funds) – отличная альтернатива вложениям в биржевые индексы для инвестором с ограниченным капиталом. Этот финансовый инструмент торгуется на бирже так же, как и акции. По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

ETF покрывают большое количество различных классов активов, так что их стоит рассмотреть как инструмент «усреднения» портфеля с адекватным риском.

Шаг #3: переоценка распределения активов внутри портфеля

После того, как вы составили портфель, необходимо постоянно его анализировать и проводить ребалансировку. Это нужно потому, что изначально удачно подобранные параметры по распределению различных активов, со временем начинают работать хуже. Ситуация на рынке меняется, возникают и проходят кризисы, они могут затрагивать как конкретную отрасль, так и всю экономику в целом.

Меняться может и финансовое положение самого инвестора, его будущие потребности в деньгах, даже отношение к риску. При возникновении таких изменений, нужно вносить корректировки в портфель. Если вы чувствуете, что вам все труднее переживать просадки портфеля в угоду выбранной стратегии, это знак о том, что поменять нужно именно ее. Или у вас увеличились запасы денег, и теперь вы готовы действовать на бирже более агрессивно – такое тоже бывает.

Для ребалансировки нужно определить «перегруженные» и «недогруженные» сегменты портфеля. К примеру, допустим у инвестора 30% портфеля — это акции небольших компаний, а изначальная стратегия инвестирования предполагала, что акций такого типа в портфеле будет не более 15%. В таком случае нужно провести ребалансировку.

Шаг #4: стратегическая ребалансировка

После того, как инвестор определился с тем, объем каких активов в портфеле нужно уменьшить, а каких – увеличить, и на сколько, нужно вернуться к шагу два и выбрать активы, которые нужно докупить. Также возможно придется и продать часть активов, которых по результатам анализа оказалось слишком много.

Важнейший момент при совершении всех этих операций – налоговые последствия продажи активов в конкретный момент времени. Если получится так, что вы продаете условные акции, и они выросли в цене с момента покупки, то с точки зрения законодательства – это фиксация прибыли, а с прибыли нужно платить налоги. С этой точки зрения, выгоднее может быть просто перестать покупать активы такого типа, а нарастить объемы других сегментов инвестпортфеля. Так вы сможете снизить вес какого-либо актива в портфеле без финансовых потерь.

При этом, если вы считаете, что есть все основания для падения цены активов, возможно их стоит продать вне зависимости от дальнейших налоговых последствий. Если цена акции обвалится на десятки процентов, это в любом случае хуже чем уплата налога на прибыль.

Заключение

Хорошо диверсифицированный инвестиционный портфель – залог долгосрочной прибыли от работы на бирже. Чтобы его построить, сначала нужно выбрать подходящее именно для вас и вашей ситуации распределение активов разных типов. Затем, нужно разбить их на подтипы для лучшего контроля рисков.

После создания портфеля необходимо периодически проводить переоценку распределения активов внутри него и соответственно ребалансировать портфель. При этом анализировать нужно множество факторов, в том числе и возможные налоговые выплаты по итогам совершения операций. О том, какие затраты ждут биржевых инвесторов, мы писали в этом материале.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital