УПРАВЛЕНЧЕСКАЯ ОТЧЕТНОСТЬ: НАЗНАЧЕНИЕ, ОТЛИЧИЕ ОТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Управленческая отчетность — это совокупность внутренних отчетов предприятия, формируемых на добровольной основе. Главная цель формирования управленческой отчетности — получить достоверную информацию о состоянии дел организации на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Основное отличие управленческой отчетности от бухгалтерской — в получателе, конечном пользователе. Бухгалтерскую отчетность составляют в обязательном порядке для представления в налоговые органы, для аудиторов. Она нужна, чтобы проанализировать работу предприятия за прошедший отчетный период, проверить правильность отражения фактов хозяйственной деятельности организации.

Добровольная управленческая отчетность требуется руководителю предприятия, его заместителям, другим уполномоченным лицам (управленческий персонал, менеджеры), а также собственникам предприятия для анализа и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Бухгалтерскую отчетность составляют в целом по предприятию, управленческую отчетность при необходимости представляют в разрезе структурных и обособленных подразделений, дочерних компаний и др. Такая детализация позволяет выявить проблемные места.

ЭТО ВАЖНО

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Обычно управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Периодичность формирования и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Рассмотрим основные формы управленческой отчетности, которые можно применить практически в любой организации. Для наглядности используем управленческие отчеты предприятия ООО «Березка» (название условное), выпускающего мебель.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (ДОХОДАХ И РАСХОДАХ)

Этот отчет стоит в основе управленческого учета. В нем отражают информацию о реальной прибыли/убытке предприятия. Задача любой коммерческой организации — получить положительный финансовый результат (прибыль), поэтому данному отчету уделяют особое внимание.

Для построения управленческого отчета о прибылях и убытках лучше всего использовать форму Отчета о финансовых результатах, утвержденную Приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций».

В управленческом отчете допустимо как сгруппировать некоторые строки отчета, так и дать более детализированную расшифровку (в первую очередь это касается расходов предприятия). Конечные получатели документа могут запросить детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Рассмотрим управленческий отчет о прибылях и убытках мебельного предприятия ООО «Березка» (табл. 1).

|

Таблица 1. Управленческий отчет о прибылях и убытках за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

56 501 |

|

Себестоимость продаж |

46 991 |

|

Валовая прибыль (убыток) |

9510 |

|

Прибыль (убыток) от продаж |

9510 |

|

Проценты к уплате |

301 |

|

Прочие расходы |

845 |

|

Прибыль (убыток) до налогообложения |

8364 |

|

Текущий налог на прибыль |

1673 |

|

Чистая прибыль (убыток) |

6691 |

Основное, что мы видим из данного отчета, — положительный финансовый результат деятельности предприятия (6691 тыс. руб.).

Выручка от реализации превышает общую себестоимость, то есть сумму всех расходов, связанных с выпуском и реализацией продукции. Однако каждое предприятие постоянно стремится увеличить прибыль. Для этого, как правило:

• увеличивают цену реализации единицы продукции (в итоге растет размер выручки от реализации);

• сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные расходы, причем постоянные расходы практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты, необходимые для формирования планового отчета о прибылях и убытках.

Нам известно, что выручка в размере 68 074 тыс. руб. получена от реализации 213 ед. продукции по цене 265 262,90 руб. за единицу. В следующем отчетном периоде планируется реализовать 264 ед. Планируемая выручка составит 70 029 тыс. руб. (265 262,90 руб. × 264 ед.).

При себестоимости единицы в 220 616,3 руб. себестоимость выпуска 264 ед. составит 58 243 тыс. руб. (220 616,30 руб. × 264 ед.).

Сформируем прогнозный управленческий отчет о прибылях и убытках (табл. 2).

|

Таблица 2. Прогноз управленческого отчета о прибылях и убытках на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

70 029 |

|

Себестоимость продаж |

58 243 |

|

Валовая прибыль (убыток) |

11 787 |

|

Прибыль (убыток) от продаж |

11 787 |

|

Проценты к уплате |

373 |

|

Прочие расходы |

1047 |

|

Прибыль (убыток) до налогов |

10 366 |

|

Текущий налог на прибыль |

2073 |

|

Чистая прибыль (убыток) |

8293 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и др.) остаются неизменными, ведь при прогнозировании учитывают только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

1. Рентабельность основной деятельности (R1) — отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки. Условно нормативным значением рентабельности основной деятельности принято считать 10–15 %.

Рассчитаем рентабельность основной деятельности на прогнозируемый 4 квартал 2021 г.:

- 1(4 кв) = 10 366 тыс. руб. / 70 029 тыс. руб. × 100 % = 14,8 %.

Значение рентабельности основной деятельности за отчетный 3 квартал 2021 г. было таким же:

- 1(3 кв) = 8364 тыс. руб. / 56 501 тыс. руб. × 100 % = 14,8 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

2. Рентабельность продукции (R2) — отношение чистой прибыли к полной себестоимости. Показатель имеет большое значение для анализа эффективности деятельности. Он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

Прогноз рентабельности продукции на 4 квартал 2021 г. составил:

R2(4 кв) = 8293 тыс. руб. / 58 243 тыс. руб. × 100 % = 14,24 %.

За 3 квартал 2021 г. рентабельность продукции составила ту же величину:

R2(3 кв) = 6691 тыс. руб. / 46 991 тыс. руб. × 100 % = 14,24 %.

На этапе анализа управленческой отчетности и планирования деятельности в краткосрочной или долгосрочной перспективе можно выявить проблемные зоны: высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решение, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс по структуре практически аналогичен бухгалтерскому балансу, то есть он представляет собой некое равновесие активов и пассивов предприятия.

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

Важный момент: в зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

В таблице 3 представлен управленческий баланс ООО «Березка».

|

Таблица 3. Управленческий баланс за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4560 |

|

Итого по разделу I |

4563 |

|

II. Оборотные активы |

|

|

Запасы |

13 664 |

|

Дебиторская задолженность |

21 290 |

|

Денежные средства и денежные эквиваленты |

3858 |

|

Итого по разделу II |

38 812 |

|

Баланс |

43 375 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

71 |

|

Резервный капитал |

12 |

|

Нераспределенная прибыль (непокрытый убыток) |

13 635 |

|

Итого по разделу III |

13 718 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

522 |

|

Кредиторская задолженность |

29 135 |

|

Итого по разделу V |

29 657 |

|

Баланс |

43 375 |

Привычная форма бухгалтерского баланса упрощена — удалены статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На базе данных управленческого баланса за 3 квартал 2021 г. рассчитывают основные показатели финансового состояния предприятия. На этом этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на основных проблемных зонах.

Коэффициент обеспеченности собственными средствами (Косс) — отношение разницы собственного капитала и внеоборотных активов к оборотным активам:

Косс = (Итог по разделу III – Итог по разделу I) / Итог по разделу II.

В нашем случае Косс = (13 718 тыс. руб. – 4563 тыс. руб.) / 38 812 тыс. руб. = 0,24.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и его возможности проводить независимую финансовую политику говорит значение показателя больше 0,5.

Коэффициент задолженности (Кз) — отношение общей задолженности предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III.

На анализируемом предприятии: Кз = 29 657 тыс. руб. / 13 718 тыс. руб. = 2,16.

Нормативное значение коэффициента задолженности — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании результатов управленческого баланса за 3 квартал 2021 г. можно спрогнозировать модель управленческого баланса на следующий период (например, методом процента от продаж). Для этого нужны данные:

• о фактических продажах за отчетный период (для нашего примера — 213 ед.);

• планируемый объем продаж в следующем периоде (для нашего примера — 264 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывают следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.

В нашем случае Кизм = 264 ед. / 213 ед. = 1,239.

В основе данной методики утверждение, что статьи баланса напрямую зависят от колебаний объема реализации.

Основные принципы составления управленческого баланса методом процента от продаж:

• текущие активы, текущие обязательства и переменные издержки при изменении объема продаж на определенный процент изменяются в среднем на такой же процент;

• при полной загрузке производственной мощности делается допущение, что потребность в основных средствах изменяется прямо пропорционально изменению объема выпуска продукции. Остальные внеоборотные активы (за исключением основных средств) берут в прогноз неизменными;

• долгосрочные обязательства и собственный капитал, в состав которого входят уставный капитал, добавочный капитал, резервный капитал, доходы будущих периодов и резервы предстоящих расходов, также берут в прогноз неизменными;

• нераспределенную прибыль прогнозируют следующим образом: к нераспределенной прибыли базового периода прибавляют прогнозируемую чистую прибыль и вычитают дивиденды, если на них запланированы расходы.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 8293 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые нужно погасить. Чистую прибыль можно направить на:

• увеличение нераспределенной прибыли (5779 тыс. руб.);

• погашение обязательств (2515 тыс. руб.).

Составим на основании рассмотренной методики прогнозную модель управленческого баланса на 4 квартал 2021 г. (табл. 4).

|

Таблица 4. Прогноз управленческого баланса на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5652 |

|

Итого по разделу I |

5655 |

|

II. Оборотные активы |

|

|

Запасы |

16 936 |

|

Дебиторская задолженность |

26 388 |

|

Денежные средства и денежные эквиваленты |

4782 |

|

Итого по разделу II |

48 106 |

|

Баланс |

53 761 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

88 |

|

Резервный капитал |

15 |

|

Нераспределенная прибыль (непокрытый убыток) |

19 414 |

|

Итого по разделу III |

19 517 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

647 |

|

Кредиторская задолженность |

33 596 |

|

Итого по разделу V |

34 243 |

|

Баланс |

53 761 |

На основании предложенных изменений рассчитаем коэффициенты:

Косс = (19 517 – 5655) / 48 106 = 0,29;

Кз = 34 243 / 19 517 = 1,75.

Благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость мебельного предприятия «Березка» от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая планируемые и фактические поступления и расходования денежных средств.

Отчет о движении денежных средств позволяет:

- оценить финансовые возможности предприятия;

- отслеживать наличие денежных средств на счетах и в кассе предприятия;

- сбалансировать поступления и расходования денежных средств;

- контролировать ликвидность и платежеспособность предприятия.

В Отчет о движении денежных средств, как и в Бюджет движения денежных средств, включают денежные потоки от текущих, инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и др.

К денежным потокам от финансовых операций относятся денежные потоки от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, нужно проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом. Рассмотрим управленческий отчет о движении денежных средств ООО «Березка» (табл. 5).

|

Таблица 5. Управленческий отчет о движении денежных средств за 3 кв. 2021 г. |

|||

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2020 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ, услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2020 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2020 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2020 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходования денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходования по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.2.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.2.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.2.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.2.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2 |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Общепроизводственные расходы |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструмент, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Расходования по налогам |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходования по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходования по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь отчета, — отрицательное значение показателя cash flow. Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow по отчету свидетельствует о том, что поступления денежных средств ниже расходований. Если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В управленческом ОДДС плановые и фактические показатели представлены в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, если плановые показатели значительно отличаются от фактических.

На основании подобного управленческого ОДДС можно:

• спрогнозировать движение денежных средств на следующий период;

• установить лимит средств к расходованию или остаток денег на расчетном счете и в кассе, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности партнеров.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции, обеспечивала спрос на рынке.

После того как рыночная цена или контрактная фиксированная цена сформирована, нужно постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Ситуацию можно контролировать с помощью управленческого отчета о фактической себестоимости продукции.

Рассмотрим управленческий отчет о фактической себестоимости продукции ООО «Березка» (табл. 6).

|

Таблица 6. Управленческий отчет о фактической себестоимости единицы продукции за 3 кв. 2021 г., руб. |

|||

|

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

Затраты на материалы |

53 800,00 |

54 361,00 |

561,00 |

|

Затраты на оплату труда производственных рабочих |

75 500,00 |

76 254,00 |

754,00 |

|

Страховые взносы |

22 650,00 |

22 876,20 |

226,20 |

|

Общепроизводственные расходы |

27 382,00 |

27 761,80 |

379,80 |

|

Общехозяйственные расходы |

41 284,00 |

41 642,70 |

358,70 |

|

Производственная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Прибыль |

44 646,90 |

42 367,20 |

–2279,70 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Этот отчет отражает отклонения плановых показателей калькуляции себестоимости от фактических. Если они значительные, нужно провести дополнительный анализ, чтобы выяснить причины.

На данном этапе создания управленческой отчетности устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости, и формируют политику сокращения расходов для увеличения прибыльности продукции.

Например, для сокращения затрат на материалы перезаключают договоры с другими поставщиками на более выгодных условиях. Чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и др.

С учетом мероприятий по оптимизации структуры себестоимости планируют обновленную структуру на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне.

Фактические общехозяйственные расходы на единицу продукции (см. табл. 6) — 41 642,70 руб. при объеме продаж 213 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов составляет:

41 642,70 руб. × 213 ед. = 8 869 895,10 руб.

Планируемый объем реализации на следующий отчетный период — 264 ед. Разделив общий размер общехозяйственных расходов (8 869 895,10 руб.) на планируемый объем реализации, получим удельные общехозяйственные расходы на единицу продукции — 33 598,09 руб. (табл. 7).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

|

Таблица 7. Планирование структуры себестоимости единицы продукции на 4 кв. 2021 г. с учетом предложенных мероприятий, руб. |

|||

|

Статья калькуляции |

Факт |

План |

Изменения, +/– |

|

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

Затраты на оплату труда производственных рабочих |

74 254,00 |

76 254,00 |

0,00 |

|

Страховые взносы |

22 276,20 |

22 876,20 |

0,00 |

|

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

Общехозяйственные расходы |

41 642,70 |

33 598,09 |

8044,61 |

|

Производственная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Прибыль |

44 967,20 |

50 411,81 |

8044,61 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, кроме общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 8044,61 руб., то есть на общий прогнозный объем продаж — 2 123 777,04 руб. (8044,61 руб. × 264 ед.).

ОТЧЕТ О ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия, отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

К СВЕДЕНИЮ

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы; кредиторская задолженность — сумма денежных средств, которую должно предприятие своим кредиторам.

Факт формирования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

Отчет о дебиторской и кредиторской задолженности составляют на конкретную дату. Конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Рассмотрим управленческий отчет о дебиторской и кредиторской задолженностях предприятия ООО «Березка» (табл. 8).

|

Таблица 8. Отчет о дебиторской и кредиторской задолженностях |

||||||

|

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 01.10.2021 |

||

|

дата |

сумма, руб. |

дата |

сумма, руб. |

|||

|

Дебиторы |

||||||

|

ООО «Бета» |

11 000 000 |

23.07.2021 |

11 000 000 |

16.07.2021 |

5 500 000 |

5 500 000 |

|

Кредиторы |

||||||

|

ООО «Норман» |

1 100 000 |

15.07.2021 |

1 100 000 |

09.07.2021 |

880 000 |

220 000 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.07.2021 проавансировало на 80 % ООО «Норман» (880 000 руб.). Продукция отгружена в полном объеме 15.07.2021, но на сегодняшний день предприятие еще не рассчиталось окончательно — долг в размере 220 000 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500 000 руб. Продукция в полном объеме отгружена 23.07.2021, однако окончательный расчет в размере 50 % предприятие не получило.

Как правило, в договорах с контрагентами указывают условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с дня приемки покупателем поставляемой продукции).

За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки). Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только сделать окончательный расчет, но и выплатить штрафные санкции.

ЗАКЛЮЧЕНИЕ

Мы рассмотрели основные управленческие отчеты, которые формируют для руководителей предприятия. Эти отчеты не являются обязательными, их не нужно сдавать в соответствующие службы, у них нет унифицированных форм.

Управленческие отчеты нужны для внутреннего анализа деятельности, планирования в краткосрочной или долгосрочной перспективе. Вид отчета и периодичность его составления индивидуальны для каждого предприятия и зависят от требований конечного получателя.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2021.

Недавно проводила собеседование на должность экономиста отдела управленческой отчетности, на одном из собеседований меня начали убеждать, что баланс для управленческого учета вообще штука бесполезная, он нужен исключительно бухгалтерам, а для собственника и менеджмента он вообще ценности не несёт, аргументом было «даже в интернете так написано».

Для практикующего экономиста по управленческому учету — это звучит очень забавно, разумеется. Но, в интернете я всё-таки почитала и действительно много информации о том, что нужен отчет о финансовых результатах и отчет о движении денег, а баланс можно не использовать, так как там якобы нет информации для принятия управленческих решений. Почему-то часто возникают сложности в этой части и у специалистов и у собственников бизнеса, поэтому, давайте сегодня поговорим о трёх формах отчетности, для чего каждый отчет нужен и как они между собой увязываются.

Был у меня проект один. Производственная компания. Светлые планы на будущее, компания планировала значительно увеличить обороты и выйти на новый уровень, причем, производство было в нескольких городах-а значит, контрольная функция важна как никогда. Как и в большинстве своем, многие задумываются про управленческий учет на стадии роста, бизнес растет, процессов, людей, объемов работ становится все больше и на ряду с этим увеличиваются объемы информации, в голове держать всё невозможно.

Основная цель внедрения управленческого учета была связана с тем, что собственники бизнеса не видели куда идут, что с бизнесом происходит, в каком он сейчас состоянии, сколько компания прибыли генерирует. В штате был сотрудник, который вёл учет на коленке, но было подозрение, что отчетность не достоверная. Так и оказалось.

Вы сами владеете управленческим учетом? Как минимум, вы точно знаете, как сильно сейчас ценятся те, кто понимает в управленке, финанализе и бюджетировании. Такие профи на вес золота! Для тех, кто хочет в ряды особо ценных бухгалтеров, мы сделали онлайн-курс «Антикризисный управленческий учет и бюджетирование: с нуля до внедрения». Я преподаю в нем несколько модулей про 1С и провожу онлайн-встречу с потоком. Посмотреть программу и записаться на курс можно тут. Обучение онлайн 1 месяц. По окончании получите официальное удостоверение на 140 часов с занесением в госреестр.

При принятии отчетности, как сейчас помню, управленческий баланс не бился на 1,3 млн рублей (равенство активов и пассивов не соблюдалось). На мой вопрос, почему мне предоставляют искаженную управленческую отчетность прилетел ответ: «это, вообще-то, управленческий баланс и в нём допускаются расхождения». У меня созрел логичный вопрос: а для целей бухгалтерского учета по такому же принципу составляется баланс?

— «Конечно нет, бухгалтерский учет ориентирован на государство, там так не допускается. А управленческий учет ориентирован на компанию и вообще тут плана счетов нету, поэтому я вам его и не смогу свести так, как баланс сводится в бухгалтерии».

Друзья, если вам подсовывают такой баланс, не важно управленческий это учет или бухгалтерский, бегите от таких специалистов. Никакой ясной картины они вам не предоставят.

Кстати, к слову, в управленческой конфигурации 1С управленческий баланс можно разработать и без бухгалтерского плана счетов, а в некоторых конфигурациях программ он есть уже встроенный, на самый крайний случай, его можно собирать в excel, если не хотите делать автоматизацию на 1С. Разница лишь в том, что в бухгалтерии ведётся всё по счетам учета, а управленческий учет всё фиксирует в регистрах накопления. Но принцип формирования идентичный.

Я конечно всё понимаю, правила ведения управленческого учета устанавливает предприятие, а не государство, только вот эти правила никак не могут влиять на то, что баланс имеет право расходиться.

Пожалуй, начнём с самых азов.

Принцип формирования управленческого баланса такой же, что и в бухгалтерии.

Каждый день в компании происходят различные процессы: реализации товаров, закуп материала, фиксируются расходы различные — всё это хозяйственные операции.

Баланс построен по принципу двойной записи, то есть операция одна, а части учета затрагивается две. Например, Коля дал вам в долг 50 рублей — это хоз. операция и она одна, а вот части учета затрагивается две.

Факт поступления денежных средств в компанию — это актив баланса, мы 50 рублей там отражаем, в разделе «денежные средства», но к нам не только деньги поступили, Коля же в долг дал, а значит у нас появилась задолженность перед Колей, мы ему должны 50 рублей. В пассивах, в разделе займов мы фиксируем этот долг. Тут всё просто. Как видите, без плана счетов можно проводки расписать.

Во-вторых, все формы управленческой отчетности между собой взаимосвязаны. И в определенных точках, они сходятся. Ключевое, почему баланс это круто и он обязательно нужен, так это то, что каждую строку баланса мы можем проверить и подтвердить, а вот отчет о финансовых результатах такой роскоши не имеет, проверить его достоверность можно только через баланс. Все остатки, которые в балансе, мы можем проинвентаризировать — товары и основные средства — пересчитаем. Задолженность сверим с помощью актов сверки, деньги сверим с банковскими выписками и кассами.

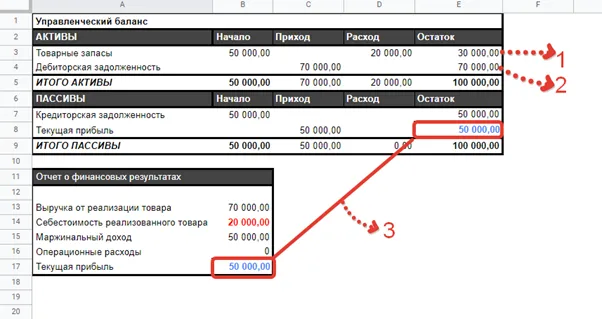

Давайте разберем одну операцию и разложим её на всей управленческой отчетности, заодно и состыкуем отчеты между собой. На практическом примере, гораздо понятнее, как это всё работает.

Для корректности примера, введем начальные остатки. Представим, что до момента свершения этой операции у нас на складе был товар на сумму 50 000 и мы взяли его в долг у поставщика (товары на балансе на сумму 50 000, и долг поставщику 50 000. Актив=Пассиву).

Сама операция, которая произошла:

Мы продаем товар за 70 000, его себестоимость составляет 20 000. На этой сделке мы заработали 50 000. Операция одна. Части учета 2 — товары и дебиторская задолженность, а 50 000 — это прибыль (то, что вы заработали).

Как это проходит по отчетности:

-

Разберем первую строку баланса «Товарные запасы». У вас уменьшился товар на складе на сумму 20 000, вы его продали. Это себестоимость. Изначально на складе у вас товара было на 50 000, а осталось на 30 000. В балансе вы видите на какую сумму у вас товаров есть сейчас. В балансе происходит уменьшение актива, а в отчете о финансовых результатах эта цифра отражается по статье «Себестоимость реализованного товара». Эту строку баланса легко проверить на достоверность. Сколько по факту товаров в компании, столько и на балансе числится. Подтвердить мы это можем с помощью инвентаризации.

-

В момент продажи у нас формируется дебиторская задолженность. Когда мы отгрузили товар покупателю, в этот момент у него перед нами возникает долг. Отгрузили товар на 70 000, отразили в дебиторской задолженности. Когда покупатель оплатит деньги, тогда задолженность закроется. Эту строку баланса тоже легко проверить, с помощью сверки взаиморасчетов с покупателем. В отчете о финансовых результатах — это выручка. (продали на 70 000).

-

На этой сделке мы заработали 50 000. Отражаем в разделе прибыли. Как видно на примере, прибыль в балансе и прибыль в отчете о финансовых результатах совпадает. Это и есть та самая точка, в которой увязывается отчетность (отчет о финансовых результатах и баланс).

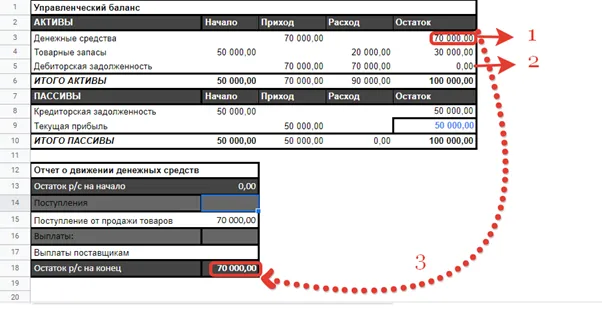

Еще есть отчет о движении денежных средств — он исключительно про деньги.

Деньги не равно прибыль. Очень многие этот отчет путают с отчетом о финансовых результатах. По сути, отчет о движении денег это всего лишь одна строка баланса (денежные средства). Остаток в балансе всегда сходится с остатком денежных средств в отчете.

В момент нашей первой операции — именно факт продажи, отчет ДДС не работает. В отчет ДДС попадёт эта информация только тогда, когда покупатель нам оплатит 70 000 и будет выглядеть это так:

-

Факт самой оплаты (покупатель оплатил 70 000). Деньги поступили на расчетный счет, в балансе увеличились денежные средства компании. В отчете видно, что сейчас у нас в компании появились деньги. Эту строку баланса подтверждаем выпиской банка.

-

Закрывается дебиторская задолженность. Покупатель оплатил и он нам больше не должен! В отчете мы видим, что задолженностей со стороны покупателей у нас больше нет.

-

Остатки денежных средств в балансе и в отчете о движении денежных средств всегда совпадают.

Управленческий баланс отражает картину вашего бизнеса целостно. В отчете о финансовых результатах вы не увидите, на какую сумму у вас склад, на какую сумму основные средства, состояние задолженностей. Именно поэтому основных формы отчетности 3, одна дополняет другую.

Баланс это про общее положение дел компании, в нем же и прибыль видно. Но, для того, чтобы эту прибыль можно было разложить по статьям, проанализировать структуру доходов и расходов нужен отчет о финансовых результатах. А всеми любимый отчет о движении денежных средств не отражает прибыль компании — он отвечает за остатки и обороты денег, т.е. мы в разрезе статей ДДС можем проанализировать куда мы потратили деньги и сколько денег к нам поступило. С балансом он стыкуется в части остатков и оборотов денежных средств, они обязательно должны совпадать.

Когда бизнес растет, просто смотреть на прибыль уже недостаточно, нужно больше информации. И для принятия управленческих решений нужна информация, которая есть именно в балансе. Нам же важно понимать, что со складом? Сколько там денег заморожено? Мы эту строку баланса можем развернуть, анализ провести и определить сколько ликвидных товаров, а сколько неликвидных. Что с основными средствами, сколько денег на расчетных счетах и в кассах, хватает их для развития или кредитоваться надо? А задолженность какая, сколько дней просрочено, сколько денег нужно, чтобы её закрыть?

Это всё есть в балансе, поэтому он жизненно необходим. Иногда у собственников возникают вопросы, в отчете о финансовых результатах прибыль 5 рублей, а денег в компании 1 рубль. А где деньги? И ответ на этот вопрос также есть в балансе. Плюс ко всему, прибыль в нём и в отчете о финансовых результатах должна совпадать. Если всё совпадает и баланс достоверный, значит вы видите реальное положение дел.

Что касается моей любимой фразы «Это же управленка ТУТ….» нужно все у себя довести до логического заключения, что можно закреплять в методологии и делать на своё усмотрение, а что нельзя.

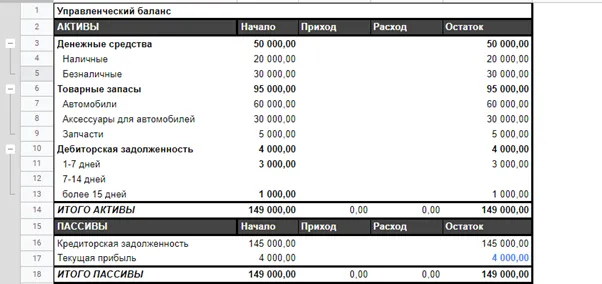

Например, закрепить то, что баланс будет примерный или не будет сходиться — нельзя. Ибо принцип его формирования никак не связан с методологическими особенностями. Нельзя взять и отменить двойную запись. Но есть вещи, которые безусловно, можно делать на своё усмотрение. Знаете, какие преимущества у управленческого баланса над бухгалтерским? Аналитика и макет отчета, вот тут мы можем разгуляться. А что если, баланс вашей компании будет таким:

Аналитика может быть любой. Например, денежные средства мы можем разбить на виды денежных средств: наличные и безналичные, можно по расчетным счетам и кассам, можно по подразделениям, по филиалам и тд. Товарные запасы также, по номенклатурным группам, по складам, по направлениям бизнеса и тд. Задолженность по интервалам, по менеджерам, по торговым подразделениям. Аналитика встраивается индивидуально в таком разрезе, в каком необходима информация для принятия управленческих решений.

Нельзя просто взять и выкинуть какую-либо хозяйственную операцию из отчетности. Не сойдётся баланс. В этом и есть смысл, а если вы какую-то часть учитываете, а какую-то выкидываете — это вообще не про достоверность отчетности.

Не сойдётся баланс — нет уверенности, что прибыль в компании считается достоверно и что активы компании в сохранности. Если прибыль в балансе и прибыль в отчете о финансовых результатах не совпадает, значит что-то идет не так.

Например, в балансе прибыль может быть 5 000, а в финрезе 10 000. Начинаем разбираться, у нас активы в части дебиторской задолженности уменьшились, мы их списали, в балансе провели, а в финрезе не учли. Так не бывает. Это у вас когда-то Вася приобрел товар, но в долг. Время идет, а Вася как не платил деньги так и не платит. Если мы эту задолженность списываем — это убытки и они обязательно должны фигурировать в двух отчетах (баланс и финансовый результат). Банкет получился за свой счет.

Не пренебрегайте балансом. Поглядывайте на красные маячки в виде точек, где стыкуется отчетность и сверяйте прибыль в балансе и прибыль в отчете о финансовых результатах. Учет нужен вам для того, чтобы компанией возможно было управлять опираясь на цифры и реальное положение дел, если уж и внедрять учет — то целостным подходом со всем набором контрольных функций.

-

Что представляет собой управленческий учёт

-

Разница между учё тами предприятия

-

Главные задачи и принципы учёта информации

-

Управленческий учёт и его методы

-

Какие показатели выступают объектами управленческого учёта

-

Постановка системы полноценного управленческого учёта на предприятии

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Что представляет собой управленческий учёт

Управленческий учёт — это процесс сбора, оформления, распределения и анализа сведений о деятельности организации. С учётом можно предугадать и снизить предпринимательские риски, принять оптимальное управленческое решение, повысить эффективность бизнеса.

Работа с учётом — это регулярный процесс, который позволяет отслеживать результаты компании в динамике. Благодаря управленческому учёту руководство всегда в курсе реального положения дел. Это помогает сосредоточиться на главных проблемах или преимуществах предприятия, выстроить оптимальную стратегию для достижения целей компании, основываясь на объективных данных.

Компаниям не обязательно заниматься управленческим учётом, это добровольное решение. Государство данный учёт никак не регулирует, чего не скажешь о бухгалтерском. Но если организация хочет грамотно оптимизировать расходы и увеличить выручку, лишней такая система точно не будет.

Работа с управленческим учётом позволит:

- корректно определять и формулировать цели и задачи предприятия;

- прогнозировать результаты и прибыль;

- иметь точное представление о нынешнем финансовом положении организации;

- отслеживать запасы товаров на складе;

- эффективно планировать платежи и прочие финансовые операции;

- избежать кассовых разрывов;

- обнаружить скрытые резервы предприятия, точки роста доходов.

С грамотным учётом бизнес может трезво оценить положение, найти причины убытков и «слабые места» организации, оптимизировать расходы, взять под контроль хозяйственные процессы.

Ключевая цель, стоящая перед управленческим учётом — дать пользователям исчерпывающие сведения, которые помогут принимать обоснованные эффективные решения.

Какие инструменты используют для выполнения этой задачи:

- своевременное предоставление пользователям всех необходимых сведений;

- анализ информации, прогнозирование, регулярный мониторинг экономических показателей;

- формирование оптимальной стратегии развития;

- эффективное распределение имеющихся ресурсов;

- поиск скрытых резервов.

Руководство самостоятельно решает, кто будет заниматься учётом. Вариантов несколько:

| Ответственный за работу с управленческим учётом | Нюансы | Какому бизнесу подойдёт |

|---|---|---|

| Сам руководитель или собственник предприятия | Распространённая ситуация для бизнеса на старте, когда хозяйственных процессов и рабочих направлений немного. Но с развитием дела на плечи руководителя ляжет больше обязанностей, и работа с учётом со временем может отойти на второй план. | Малому |

| Бухгалтер, специалист по управленческому учёту, экономист | Конечно, всё зависит от условий работы предприятия, но такой вариант часто приводит к путанице и перегрузке. У финансовых специалистов много других задач: работа с бухгалтерскими отчётами, уплата налогов, расчёт зарплат, взносов и прочих платежей. Это чревато тем, что к концу отчётного периода у сотрудника не останется ни времени, ни сил на полноценную работу с управленческим учётом. | Среднему |

| Финансовый директор | Оптимальный вариант, который позволяет эффективно распределить задачи. Руководитель занят своими прямыми обязанностями, бухгалтер — работой с платежами и бухгалтерскими отчётами, а финансовый директор — непосредственно управленческим учётом. Он самостоятельно мониторит и собирает необходимую информацию и в установленное время предъявляет результат руководству. Единоличных решений такой специалист не принимает, его задача — регулировать процесс работы с учётом и своевременно информировать управленцев. | Крупному |

Какие объекты попадают под регулирование в работе с управленческим учётом:

- прибыль и убытки;

- финансовые потоки;

- дебиторская и кредиторская задолженность;

- товарно-материальные ценности;

- штат сотрудников;

- направления развития и проекты компании.

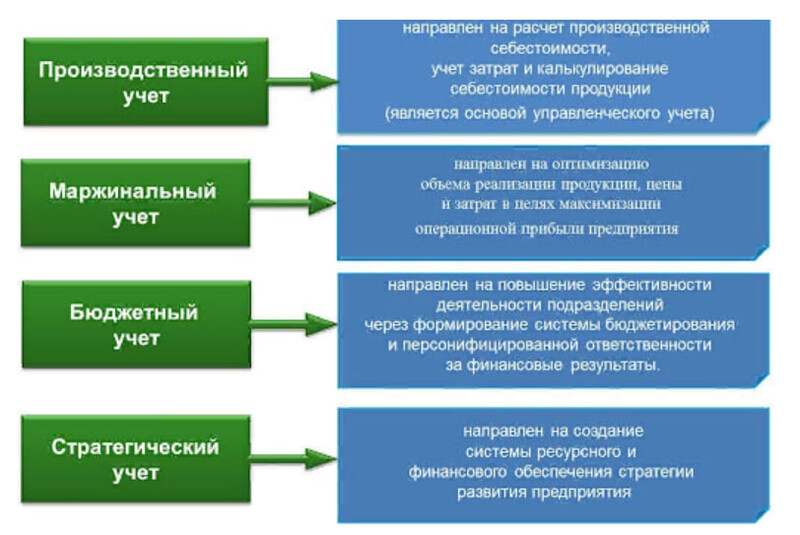

Виды управленческого учёта

hidden>

По такому учёту нет установленной классификации. Каждая организация опирается на свои возможности и условия. Она сама решает, какие методы будет использовать, с какими показателями ей нужно работать, как будут формироваться отчёты и т.д

Но на практике выделяется несколько форм учёта:

- производственный — является основой для управленческого учёта бизнеса. При его ведении рассчитывается себестоимость изготовленной продукции с учётом затрат на производство;

- маржинальный — применяется для оптимизации объёмов производимых товаров, затрат и цен для повышения прибыли. По учёту можно сделать выводы о зависимости между прибылью и объёмами производства (реализации);

- бюджетный — позволяет определить ответственность за финансовое состояние компании посредством внедрения системы бюджетирования;

- стратегический — инструменты данного учёта используются для того, чтобы обеспечить бизнес всеми средствами и ресурсами, необходимыми для его потенциального развития.

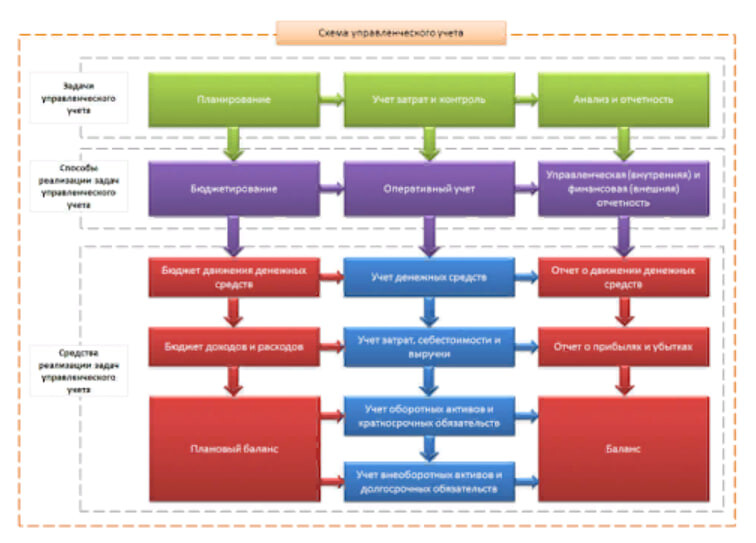

Рисунок 1 — Виды управленческого учёта

Разница между учё тами предприятия

Ключевой фактор, отличающий бухгалтерский учёт от управленческого — это цель. Главная задача первого — отмечать и обрабатывать сведения о хозяйственной деятельности компании для финансового контроля. Цель управленческого учёта — своевременный анализ достоверных знаний о бизнесе для эффективного управления и планирования.

Отсюда все остальные различия между этими двумя учётами:

- Порядок ведения. Нормы работы с бухгалтерскими отчётами определены в законе. Для бухгалтерии предусмотрены унифицированные формы и специальные правила, общие для всех предприятий. Компании могут устанавливать собственную политику, но так, чтобы она не противоречила установленным нормам. Управленческий же учёт формируется самим руководством — так, как ему необходимо, опираясь на задачи и цели самого предприятия. Формы документов и порядок сбора информации компания определяет тоже самостоятельно.

- Потребители сведений. Данные из бухгалтерских отчётов нужны, в первую очередь, внешним пользователям: контролирующим органам, инвесторам, аудиторам, финансовым учреждениям. С управленческим учётом работают внутренние пользователи: руководители и сотрудники.

- Метод. Система учёта сведений в бухгалтерии создаётся на основе действующих стандартов и положений о бухгалтерском учёте. В работе с управленческим учётом компания может разработать собственные методы, опираясь на потребности предприятия.

- Отчётность. Как мы уже заметили, формы основной бухотчётности строго регламентированы. В работе с управленческим учётом бланки всех необходимых документов можно разработать самостоятельно или воспользоваться любыми существующими шаблонами.

- Сроки и подача документов. Бухотчётность компании в обязательном порядке сдают на проверку органам. Сроки для оформления и подачи бухгалтерской документации определены законом. В работе с управленческим учётом бизнес опирается на сроки, установленные руководством предприятия. И никому другому предоставлять сведения он не должен.

- Содержание сведений. Законом чётко установлено, какую информацию нужно включать в бухгалтерские отчёты. Данные при этом должны быть достоверными и точными. В случае с управленческим учётом такого требования нет. Если компании для принятия решений достаточно приблизительных сведений, значит, точные данные можно не собирать.

Чтобы лучше запомнить ключевые различия между двумя учётами, можно воспользоваться таблицей:

| Принцип | Бухучёт | Управленческий учёт |

|---|---|---|

| Цель | Зафиксировать все факты хозяйственной деятельности предприятия | Сбор информации, анализ которой позволит в принятии решений, прогнозировании и планировании |

| Обязанность ведения | Ведётся в любом случае по закону в большинстве случаев | Ведётся при необходимости |

| Порядок ведения | Определяется законом | Определяется потребностями и удобством бизнеса |

| Методы | Установлены законом, стандартами и правилами бухучёта | Разрабатываются самим предприятием |

| Потребители сведений | Преимущественно внешние: налоговая, инвесторы, аудиторы, банки и т.д. | Внутренние: руководство, работники |

| Сроки оформления и подачи документов | Определены законом | Устанавливаются предприятием |

| Объём сведений | Укрупнённая информация, общие отчёты по компании | Данные более детализированы, часто распределены по отдельным направлениям или центрам ответственности |

| Точность сведений | Достоверно точные | Могут быть общими или приблизительными, если компании этого достаточно для принятия решений, прогнозирования и планирования |

Таблица 1 — Различия между бухгалтерским и управленческим учётом

Хотя между учётами немало различий, ведутся они параллельно. В работе с управленческим учётом так или иначе нужно опираться на сведениях из бухгалтерии.

Главные задачи и принципы учёта информации

Основная задача управленческого учёта — предоставить пользователям необходимые сведения в типовых и индивидуальных отчётах. Их форма и содержание зависят от целей и назначения документа. У каждой компании может быть своя система отчётности.

Грамотная работа с управленческим учётом позволяет компании решить ряд задач:

- сбор, подготовка и анализ данных о материальных, трудовых, финансовых ресурсах бизнеса,

- установка плановых показателей, регулирование соответствия, выявление причин отклонения от нормативов;

- планирование показателей себестоимости и её оперативный расчёт в зависимости от влияния отдельных факторов;

- анализ результатов организации;

- построение прогнозов развития предприятия, формирование оптимальной стратегии продвижения и достижения поставленных финансовых целей;

- предоставление информации в доступной и понятной отчётности.

Чтобы достичь задач, поставленных перед учётом, компании понадобится бюджетирование, оперативный учёт, отчётность. Среди основных документов, с которыми нужно работать компании — Бюджет движения денежных средств, Бюджет доходов и расходов, Прогнозный баланс.

Так как установленных норм для работы с управленческим учётом нет, то и обязательных требований к нему не предусмотрено. Но по многолетнему опыту отечественных компаний можно выделить несколько основных принципов:

- Соответствие собранных данных целям, стоящим перед учётом. Пользователи должны чётко понимать, какие задачи им нужно решить, и какие сведения для этого нужны. Не стоит включать в отчётность показатели, которые никак не повлияют на решение управленцев.

- Полнота сведений. Мы уже заметили, что данным необязательно быть точными, но важно, чтобы их было достаточно для полноты картины.

- Системность. Компании стоит выработать конкретный регламент по работе с управленческим учётом и фиксировать сведения по общему принципу. Например, если одни и те же показатели отражать в разных периодах по разным статьям, пользователь запутается.

- Оперативность. Данные нужно собирать в то время, когда эта информация требуется для принятия решений. Доверять можно сведениям, переданным своевременно.

- Доступность. Важно, чтобы пользователи могли достоверно интерпретировать информацию в отчётах. Если данные непонятно изложены, это может привести к ошибочным решениям.

- Регулярность. Мониторить ключевые показатели нужно постоянно, а анализировать их — своевременно. Нет смысла собирать первые отчёты через три месяца работы с учётом, потом надолго о них забыть и вернуться к анализу через год — это не принесет эффективного результата.

Порядок для каждого предприятия формируется индивидуально. Регламент закрепляется в учётной политике.

Управленческий учёт и его методы

Метод учёта — это способ, по которому специалисты по управленческому учёту будут собирать, консолидировать, отражать информацию.

Сложилось несколько методов работы с учётом:

- Параллельный учёт. Суть в том, что информацию отражают в управленческом и бухгалтерском учётах одновременно. Способ позволяет добиться максимально точных и детальных сведений. Минус в том, что внедрение и поддержка такой системы требует крупных затрат, так как для разных учётов предусмотрены свои правила и принципы.

- Трансформация. Способ работает так: на протяжении определённого времени компания собирает данные, руководствуясь одним методом учёта. Позже полученные сведения трансформируют в другой метод. Такой принцип работы с учётом проще предыдущего, но добиться таких же точных и детальных сведений не получится.

- Последовательный учёт. Специалист по работе с учётом фиксирует данные о каждой операции, но отражает их в общей учётной системе. Этот метод дешевле, чем параллельный учёт. В точности и детализации сведений будут погрешности, но по соотношению качество результата / затраты данный метод считается самым оптимальным.

Если компания выбрала параллельный метод, нужно разграничить и детально описать принципы работы с разными учётами. Обозначить, как сведения в бухучёте связаны с данными управленческого учёта. Зафиксировать порядок в регламенте.

Какой бы метод ни выбрала фирма, в работе с управленческим учётом существуют элементы, общие для всех способов:

- определение точки безубыточности — она демонстрирует минимальный показатель продаж, который необходим компании для сохранения рентабельности, а также способ ценообразования, который позволит бизнесу избежать убытков;

- бюджетирование денежных средств — чтобы грамотно распоряжаться денежными ресурсами, планировать доходы и расходы, строить финансовые прогнозы и т.д.;

- определение расходов по процессам — если компания производит и продаёт однотипные товары;

- определение затрат по проектам — если бизнес работает с несколькими разными процессами, требующими отдельных решений;

- предельный расчёт затрат — при цикличности бизнес-процессов, которые можно описать по отдельности;

- нормативный учёт расходов — для определения нормативов по себестоимости, наценке, выпуску продукции. В то же время необходимо установить максимально допустимый уровень отклонения от плана;

- директ-костинг — согласно методу, затраты делят на постоянные и переменные, а в расчёт себестоимости включают в зависимости от динамики производства.

Какие показатели выступают объектами управленческого учёта

Объекты учёта — это сведения о применении и распределении ресурсов бизнеса, расходах на операции, необходимые для достижения финансовых результатов.

Специалисты по работе с управленческим учётом выделяют несколько групп таких объектов:

- производственные ресурсы;

- хозяйственные операции;

- доходы и расходы;

- структурные единицы (распределение затрат и доходов по центрам ответственности).

Отталкиваясь от задач и условий бизнеса, руководители самостоятельно определяют, какие показатели необходимо отслеживать, как их классифицировать и фиксировать в учёте. В соответствии с этим разрабатываются формы отчётности.

Постановка системы полноценного управленческого учёта на предприятии

При организации системы управленческого учёта необходимо сформировать систему быстрой обработки сведений, необходимых для принятия управленческих решений. Порядок работы с учётом будет надёжным, если информация:

- поступает оперативно и своевременно;

- грамотно обрабатывается;

- корректно интерпретируется.

В результате специалист по работе с управленческим учётом формирует доступную и исчерпывающую отчётность, которую можно передать руководству или ответственным сотрудникам.

Рисунок 2 — Система управленческого учёта в компании

Внедрение учёта — многоэтапный процесс. К нему нужно подготовиться:

- Составить список будущих пользователей. Перечислить основных лиц, у которых будет доступ к данным учёта. Как правило, это люди, занимающиеся стандартными административными задачами — руководители, менеджеры, совет директоров и т.д.;

- Оформить эскиз методики. Это буквально «набросок» будущей работы с учётом. Стоит прикинуть, каким будет порядок, какие процессы нужно охватить, какую документацию разработать, как фиксировать и обрабатывать данные и т.д.

Затем потребуется выполнить несколько шагов:

- определить потребности и цели компании, разобраться в структуре предприятия, провести опрос среди сотрудников;

- обозначить стратегию развития организации;

- изучить текущие бизнес-процессы, оформить их документально;

- сформулировать требования к структуре бизнеса — финансовой и организационной;

- определить модель необходимой системы управленческого учёта, формы и порядок заполнения отчётности;

- разработать методику работы с учётом, определить стандарты контроля и регулирования, оформить регламент;

- определить формы, которые будут использоваться в работе с управленческим учётом.

Когда система оформлена и описана в локальных актах, можно приступать к внедрению. В результате компания получит регулярный источник достоверных сведений, на которые можно опираться при принятии любых управленческих решений в зависимости от целей — оптимизировать расходы, повысить уровень прибыли и эффективность управления ресурсами компании и тд.

Проблемы при внедрении управленческого учёта

hidden>

Часто работа с управленческим учётом поначалу не складывается — данные путаются, результаты выходят необъективными или неполными, сама система работает неэффективно или не работает совсем.

Если с учётом возникают проблемы, нужно проанализировать и исправить ошибки. В отдельных случаях стоит полностью перезапустить процесс.

Какие ошибки чаще всего допускают на этапе внедрения работы с учётом:

- Не доработана система документооборота. Отчётов может быть недостаточно, чтобы составить объективное представление о положении компании. Или они могут не отвечать задачам, поставленным перед управленческим учётом. Возможно, проблема не в формах, а в их содержании — если данные поступают с опозданием, обрабатываются некорректно или излагаются непонятно, это исказит общий результат и приведёт к неэффективным решениям;

- Цели учёта сформулированы некорректно. Без этого также не выстроить оптимальный порядок документооборота;

- Не обозначен спектр необходимой информации. Недостаточность сведений — не единственная проблема в работе с учётом. Иногда информации слишком много, но не все данные отвечают запросам и основным целям. Это отнимает лишнее время и усложняет отчётность;

- Управленческий учёт организовали отдельно от прочих учётов. Процессы внутри организации взаимосвязаны и влияют друг на друга. Если управленческий учёт оторван от остальных, данные в нём вряд ли будут полными и объективными;

- Объекты формирования себестоимости определены некорректно. Тогда результаты будут просто бесполезны.

Автоматизация учёта

hidden>

Бизнес может планировать систему учёта и вести его так, как удобно. Обычно всё начинается с таблиц в Excel, и это неплохой вариант — наглядно, удобно, доступно. Но такой формат подойдёт бизнесу на старте или малым предприятиям. С развитием дела бизнес-процессов и административных задач станет больше. Ручной монотонный труд может привести к опечаткам и путанице, и учёт быстро потеряет эффективность.

Решение — в автоматизации процессов. Автоматизированный учёт работает бесперебойно, сводя риск ошибок к минимуму. Снижает материальные и трудовые затраты, а результативность при этом возрастает.

Современный бизнес давно пользуется облачными сервисами для автоматизации учётной системы. Это выгодно — руководству не нужно организовывать отдельное место для сбора и хранения сведений, а работать с учётом можно удалённо из любой точки мира.

Один из подобных облачных помощников — сервис «Моё дело Финансы». Отлично подходит малым и средним предприятиям и помогает решить основные управленческие задачи — контролировать доходы и расходы, исключать кассовые разрывы, корректно считать показатели.

Сервис «Моё дело Финансы» функционален и удобен в использовании. Пользователи платформы могут:

- готовить подробный бюджет доходов и расходов, вносить собственные сведения, если необходимо;

- синхронизировать учётные данные с Эксель, 1С, онлайн-бухгалтерией «Моё дело»;

- настраивать платформу под собственные нужды, добавлять необходимые показатели;

- с помощью одного сервиса вести параллельный учёт нескольких организаций;

- получать визуальную информацию в графиках, диаграммах, схемах и т.д.;

- настраивать доступы сотрудников к сервису согласно их ролям;

- вести учёт по проектам.

Если нет возможности, времени или желания заниматься учётом самостоятельно, можно делегировать этот процесс удалённым специалистам. Это сэкономит время и позволит не беспокоиться об ошибках и сроках.

Принципы эффективной организации управленческого учёта

hidden>

Чтобы эффективно автоматизировать процессы, действовать нужно системно. Есть несколько общих правил, которые помогут быстрее справиться с внедрением:

- вносите в систему только те объекты, которые действительно необходимы для текущих задач учёта;

- используйте любые эффективные методики для анализа элементов отчётности, если они отвечают вашим требованиям. Можно обратиться к зарубежным методикам, если не нашли оптимальных среди отечественных;

- перед тем, как автоматизировать все процессы, стоит провести диагностику предприятия и подготовить сотрудников к новому формату работы;

- сбором сведений должны заниматься не только экономисты и сотрудники бухгалтерии, но и другие отделы — это необходимо для достоверной картины;

- учёт решает несколько задач в комплексе, он не работает на одну определённую цель;

- не бойтесь модернизировать систему учёта, внедрять новые методологии и сервисы.

Часто задаваемые вопросы

С какой даты начинать ведение управленческого учёта?

Это решает сама компания. Можно начать с нового года, а можно и с нового месяца. Целесообразно — именно с первого числа, а не с середины периода.

Имеет ли смысл внедрять управленческий учёт, если у нас торговая компания? Мы ничего не производим, занимаемся перепродажей.

Управленческий учёт целесообразно вести при разных направлениях деятельности. У вас также есть доходы и расходы. Кроме того, для вас важно рассчитать правильную наценку, чтобы получать прибыль и иметь клиентуру.

Как построить эффективный управленческий учёт и получать сверхприбыль

Время на прочтение

7 мин

Количество просмотров 8.5K

Управленческий учёт — очень широкое понятие. Википедия характеризует его как упорядоченную систему выявления, измерения, сбора, регистрации, интерпретации, обобщения, подготовки и предоставления важной для принятия решений по деятельности организации информации и показателей для управленческого звена организации.

Основная задача управленческого учёта — показать план и факт по финансовой модели организации для принятия управленческих решений. Но как учесть все факторы и риски для построения финансовой моделей?

Что вас ждёт в статье

Как мы подходим к формированию управленческого учёта, прогнозируем затраты и определяем минимальный горизонт планирования.

На кого рассчитана статья

Статья будет интересна топ-менеджерам, руководителям проектов, финансовым менеджерам и всем, кто так или иначе занимается подсчётом рентабельности производства ПО.

Дисклеймер

Данная статья не является панацеей, а лишь описанием модели управленческого учёта, которую мы применяем для прогнозирования производственных финансов (Евгений Лобанов, исполнительный директор AGIMA).

Модель управленческого учёта

Раньше мы не задумывались, для чего используется управленческий учёт и как его прогнозировать. Было несколько связанных табличек в Excel, где учитывались все потоки денежных средств, но в принятии управленческих решений это не помогало. План-факт часто расходились, причём сильно. Мы решили формализовать управленческий учёт и процедуру работы с ним.

Выделяют два основных подхода к управленческому учёту:

- По движению денежных средств.

- По закрытым бухгалтерским актам.

Корректно использовать второй подход и учитывать только закрытые акты, как в выручке, так и в затратах. Учёт по движению денежных потоков (cashflow) не отображает реальную финансовую модель компании. Можно столкнуться с непредвиденной ситуацией. Например, вы не выполнили условий договора и клиент забрал предоплату (а вы её уже распределили). В AGIMA cashflow вынесена в отдельную систему, которая значительно проще, чем управленческий учёт, но мы обязательно опишем это в следующей статье.

По условиям договора с крупными клиентами действует отсрочка платежа от 60 до 90 рабочих дней, то есть оплату ваших услуг вы получите спустя 2–3 месяца. Мы считаем работу выполненной после получения всех актов. Закрытый акт = закрытая работа. С затратами аналогично: например, в сентябре заплатили за мебель (срок амортизации регулируется Законом), но акт получим только в следующем месяце. Значит, это будет затрата за октябрь, хотя деньги уже списаны с нашего счета (можно написать мотивированный отказ на акт в следующем месяце и забрать полную стоимость мебели).

Что важно учитывать при формировании управленческого учёта

- Все состоявшиеся затраты, включая все прямые и косвенные затраты на внутренних специалистов и аутсорс.

- Все прогнозы по возможным будущим затратам, включая прогнозы по увеличению ФОТ сотрудников, масштабирование офиса, налоги и т. д.

- Ориентируемся только на подтверждённые документами входящие объёмы работ, без потенциальных заказов.

- Ведём отдельный учёт всех транзитов, сумма закупки и зеркальная сумма продажи не должны участвовать в расчёте мотивации сотрудников.

Например, мы выполнили работы на условные 100 рублей, при этом наши затраты составили 50 рублей. Рентабельность задачи — 50%. Если к ним добавить 100 транзитных рублей, например за лицензию «1С-Битрикс» со стоимостью закупки «1С-Битрикс» 100 рублей, рентабельность составит 25%. Это умышленное ухудшение рентабельности, хотя на самом деле ничего не произошло.

Поток денежных средств не должен влиять на управленческий учёт. Управленческий учёт должен полностью, до копейки, совпадать с бухгалтерской отчётностью (P&L), иначе ни тому ни другому нельзя доверять.

Процедура работы с моделью управленческого учёта

Процедура работы с моделью управленческого учёта состоит из пяти основных действий:

- Прогнозирование объёмов входящих работ.

- Валидация и планирование затрат.

- Расчёт квот.

- Определение горизонта планирования.

- Фиксация результата по прошедшим периодам.

1. Прогнозирование объёма входящих работ

Валидируем учётные входящие работы и определяем вероятность наступления и степень влияния рисков на этапы этих работ. Минимизируем риски там, где это возможно, и фиксируем чёткий путь минимизации. Или выносим эти работы за тот период времени, на который строим модель.

Прямые затраты на этот объём работ прогнозируем исходя из коэффициента рентабельности, который заложен в ставках по каждому проекту, участвующему в объёме работ. В нашей компании за это отвечают специалисты проектного офиса и финансовое подразделение.

Все квоты по косвенным затратам прогнозируем опираясь на ретроспективу: берём данные за прошлый год и увеличиваем в зависимости от планируемого объёма продаж. Если в этом году объем по продажам х1,5 от прошлого, то и затраты для формирования квот на следующий период по умолчанию умножаем на 1,5 (касается всех косвенных и непроизводственных затрат: HR, PR и т. д.).

Что ещё нужно учитывать:

Необходимо сделать максимальную детализацию всего проекта по этапам, которые закрываются актами. В идеале каждый этап, закрытый актом, не должен длиться больше месяца. Иначе команда, которая три месяца работала над одним этапом, будет рентабельна только в последний месяц, а два предыдущих — «в минусе».

Многие крупные заказчики не готовы закрывать финансовые акты каждый месяц, поэтому стоит предусмотреть «промежуточные»: «подписание ТЗ», «подписание концепции», «подписание набора прототипов» и т. д. Формально они имеют гораздо меньше доказательств, что работы выполнены и приняты, в отличие от бухгалтерского акта, зато по ним можно сразу понять удовлетворённость клиента готовым артефактом. А вы сможете измерять рентабельность команды каждый месяц.

Важно фиксировать рентабельность не просто по проекту в целом, но и по каждому этапу работ на каждом производственном юните, от отдела компании до конечного специалиста. Мы измеряем рентабельность компании и каждого отдела. Внутри отделов смотрим на рентабельность подотделов, в подотделе — каждого тимлида/арт-директора и специалиста в их команде. Нормы выработки специалиста рассчитываем исходя из его ФОТ (включая НДФЛ и ЕСН) + фиксированные косвенные на каждую голову + плановый коэффициент рентабельности.

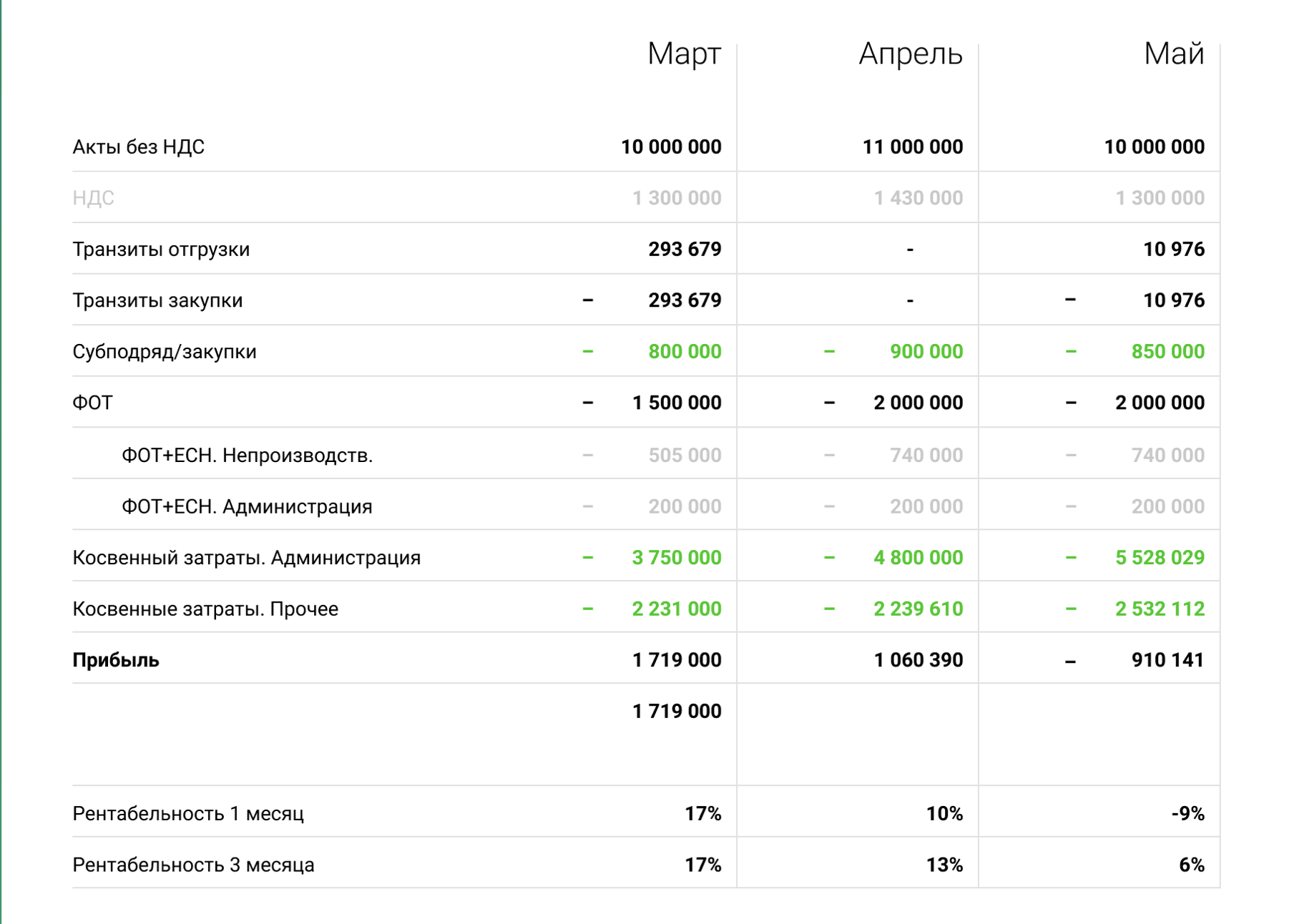

Важно: НДС ни в объёме, ни в затратах не учитываем. Это видно на примере отчёта из нашей системы управленческого учёта.

Выгрузка отчёта из нашей системы управленческого учёта. Суммы изменены. Такие отчёты мы формируем по каждому юниту.

2. Система валидации планов и прогнозов

Выделяем три статуса этапов работ:

- План (есть все документы, подписаны договор и заказы).

- Прогноз (есть смета/подтверждение от клиента работ, но нет документов. Договор в стадии согласования с юр. лицами заказчика).

- Потенциал (нет подтверждения и нет документов, учитываются среднестатистические отклонения по статистическим показателям).

В управленческом учёте учитываем только план и прогноз по этапам работ, без потенциала (он используется в процедурах, связанных с продажами).

Определяем все этапы работ и валидируем сроки по ним:

- Проводим еженедельные срезы по каждому проекту со стороны проектного офиса и производства: внутренний дедлайн этапа, включая валидацию сроков по каждой задаче этапа с учётом времени на приёмку клиентом и проведение бизнес-тестирования задач.

- Определяем вероятность наступления и степени влияния рисков на каждом этапе работы.

- Выделяем три степени риска: отсутствие риска, риск вероятен, риск вероятен и имеет максимальное влияние на этап (карту рисков мы подробно описывали в статье про идеальный тайм-план).

- Работаем по риск-менеджменту этапов с определённым приоритетом.

Основной приоритет риск-менеджмента — объем задачи, побочные — «длинные деньги» (постоянная работа и загрузка в течение длительного времени) и работа, которую мы можем использовать как интересный кейс. Если объем маленький и задача нам потенциально неинтересна, работой можно пренебрегать в управленческом учёте при процедуре риск-менеджмента.

3. Как правильно планировать затраты?

Это одна из самых важных вещей при управленческом учёте, не менее важная, чем работа с объёмами и выручкой. Затратой может быть и что-то необходимое, и то, что никак не поможет компании (мы, например, сейчас устанавливаем уличный ИК-обогреватель для курильщиков. Такая затрата никак не скажется на работе компании, зато согреет наших курящих коллег).

Рассчитываем и фиксируем квоты на регулярные закупки, определяем все статьи затрат:

- Учитываем сразу все возможные прогнозы: масштабируемость аппаратной и административной частей, повышения ФОТ по результатам работы, прогнозы косвенных на основании законодательства.

- Непроизводственные юниты компании также рассчитываем исходя из объёмов входящих работ.

- Вводим квоты в каждую статью расхода.

Мы постоянно считаем производственные накладные расходы (overhead) и следим за тем, чтобы их коэффициент не превышал 1,7. Идеальный overhead, которого мы стараемся придерживаться, — 1,5.

4. Расчёт квот в статьях расходов

Все затраты планируем на год вперёд, рассчитываем и фиксируем квоты на регулярные закупки, определяем все статьи затрат. Повторимся, затраты прогнозируем опираясь на ретроспективу, увеличиваем квоты в зависимости от планируемого объёма продаж.

Чтобы определить свободный бюджет под плановый показатель рентабельности, пользуемся формулой:

(Акты + объем транзитов) – (Косвенные + ФОТ + закупки + затраты по транзитам + норма прибыли).

Показатель рентабельности у всех компаний на нашем рынке плавающий: кто-то работает под 5%, кто-то под 20%. Распределяем этот бюджет по статьям расходов исходя из прогнозируемого профита каждой статьи.