Основа экономического планирования

Эффективное финансово-экономическое планирование помогает осуществить правильное прогнозирование относительно будущих показателей деятельности организации, на основании которых разрабатываются мероприятия по совершенствованию производства и повышению рентабельности продукции. В рамках этого процесса происходит анализ следующих показателей:

- размер плановой прибыли;

- оборачиваемость промышленных запасов;

- отдача генеральных ресурсных фондов;

- потребности рынка;

- производственная мощность предприятия;

- затраты на продукцию с учетом ее отпускной стоимости.

После сопоставления рыночных потребностей с производственными мощностями (с учетом постоянных и переменных затрат) происходит примерный расчет точки безубыточности. Проведение анализа и четкого планирования работы позволяет повысить эффективность экономических процессов организации. К ним стандартно относятся:

- производственная деятельность;

- распределение;

- процедура обмена;

- потребление.

Воспроизводство

Производство – это процесс создания товаров, основанный на использовании имеющихся материальных и нематериальных ресурсов. Распределение позволяет эффективно разделить имеющиеся экономические ресурсы по прерогативным направлениям деятельности. В рамках обмена происходит интеграция информации, знаний и умений между различными подразделениями фирмы, а потребление предполагает использование ресурсной базы для изготовления какой-либо продукции.

Если все эти процессы действуют непрерывно в комплексе, то их симбиоз называют воспроизводством. Оно подразделяется на:

- расширенное (производственные объемы все время увеличиваются);

- простое (производство находится на одном уровне);

- суженное (производственные масштабы сокращаются).

Условия

Финансовое положение предприятия может улучшаться только в рамках расширенного и простого воспроизводства. Это достигается с помощью выполнения двух условий:

- рентабельность деятельности в рамках рыночной экономики;

- денежная состоятельность.

В противном случае компания оказывается на грани банкротства и без внедрения средств антикризисного менеджмента и программ финансового оздоровления рискует прекратить свое существование.

Цели экономического планирования

Цели планирования на предприятии многообразны:

- самоконтроль организации;

- получение кредита в банке;

- привлечение инвестиционного капитала;

- внешнеэкономический альянс с зарубежными партнерами;

- заключение крупной сделки;

- привлечение квалифицированных кадров;

- оптимизация и реорганизация предприятия.

Успешное достижение этих целей невозможно без наличия четкого экономического плана компании.

Принципы экономического планирования

Принципы экономического планирования базируются на том, что деятельность компании направлена на получение максимальной прибыли при использовании минимального количества материальных и нематериальных ресурсов. При этом все бизнес-процессы должны происходить в рамках правового поля. Различают следующие принципы:

- комплексности (планирование экономической деятельности охватывает все направления работы фирмы);

- единства (взаимодействие, интеграция и координация всех подразделений предприятия в единой экономической модели, учитывая горизонтальные и вертикальные управленческие уровни);

- холизма (сочетание координации и интеграции дает возможность одновременно и взаимосвязано управлять большим количеством структурных элементов в режиме реального времени);

- непрерывности (для каждого временного отрезка предусмотрены определенные действия);

- сбалансированности (поддержание баланса между потреблением и производством с учетом рационального использования всех имеющихся ресурсов);

- гибкости (в рамках имеющегося плана должна оставаться возможность деформироваться и приспосабливаться к изменяющейся среде);

- точности (показатели должны быть конкретными, реалистичными и обоснованными, а временные границы – четкими);

- участия (помимо общего структурного планирования на производстве должен иметься индивидуальный план для каждого отдельно взятого сотрудника по возможности разработанный им самим);

- монетарности (получение финансового результата и поддержание ликвидности продукции).

Регулированием всех этих принципов и целей при планировании занимается экономическая служба предприятия.

Экономическая служба и ее роль в деятельности предприятия

Состав экономической службы определяется каждой фирмой самостоятельно в зависимости от целей деятельности.

Важно! Обязательным структурным элементом, деятельность которого регламентируется правовыми государственными актами во всех субъектах РФ, является бухгалтерия.

Остальные подразделения необязательны и обычно формируются при увеличении объемов производства. Различают следующие отделы:

- финансовый;

- экономических задач;

- персонала.

Бухгалтерия

Бухгалтерский отдел отражает в своих отчетах все осуществляемые организацией операции, предоставляет всем подразделением оперативные данные о деятельности фирмы и составляет нужную финансовую и налоговую документацию. Также бухгалтерия проводит все денежные расчеты с контрагентами, начисляет заработную плату сотрудникам, разрабатывает договорные документы, которые служат основаниями для кредитных, расчетных и прочих денежных обязательств, и осуществляет анализ производственных процессов на основании имеющихся финансовых отчетов.

Финансовый отдел

Финансовый отдел осуществляет планирование экономического управления бюджетной системой предприятия и его подразделений. Он рассчитывает необходимый размер капиталовложений, определяет источники финансирования, организовывает привлеченные денежные средства и хранит их излишек. Благодаря финансовому отделению обеспечивается платежеспособность организации и контроль ее бюджетирования.

Отдел экономических задач

Он разрабатывает сметы и калькуляцию затрат на предприятии, определяет политику ценообразования (при оптовых и розничных продажах) и ведет статистическую отчетность. Отделение экономических задач оценивает эффективность всех подразделений фирмы и различных хозяйственных мероприятий. Экономисты осуществляют оценку объемных показателей видов производственной деятельности и торговли и проводят технико-экономический анализ всех бизнес-процессов.

Отдел персонала

Подразделение набирает и обучает сотрудников фирмы. Оно управляет численностью и функциональным составом персонала и разрабатывает социально-мотивационную политику заработной платы.

В небольших компаниях все эти функции и задачи возлагаются исключительно на бухгалтерию, но постоянное усложнение бизнес-процессов и повышение требований рынка приводит к тому, что она не может качественно решать все возникшие проблемы из-за отсутствия необходимого функционала и инструментария.

Экономика и стратегическое планирование производства во время кризиса

Если экономические подразделения компании не справляются со своими функциями во время кризиса, придется использовать средства антикризисного менеджмента. Они позволяют:

- стабилизировать финансовое состояние компании с учетом ее особенностей;

- увеличить объем реализующейся продукции;

- решить внутренние экономические проблемы, возникающие во время плановой работы;

- оптимизировать производственные расходы и увеличить прибыль.

Экономическое планирование и управление производством во время кризиса должно осуществлять профилактику негативных последствий, заранее распознавать критические ситуации и смягчать их действие, если не удастся полностью преодолеть. Различают следующие антикризисные методы:

- сокращение затрат (снижаются расходы, которые не относятся к основной деятельности предприятия);

Сокращение затрат. 6 уровней в глубину. - оптимизация финансов;

- создание управленческой отчетности (она правдиво отражает положение дел на предприятии в режиме реального времени);

- реорганизация структуры (например, выделение некоторых частей фирмы на аутсорс);

- увеличение инвестиций;

- стимулирование наличных расчетов за счет акционных программ;

- определение антикризисной стратегии.

Сокращение расходов

Снижение затрат не должно отражаться на качестве выпускаемой продукции. Лучше использовать плавное уменьшение издержек, а после каждого шага проводить экономический анализ, и на его основе осуществлять дальнейшее планирование бизнес-процессов.

В рамках антикризисного менеджмента происходят следующие сокращения:

- снижение материальных расходов за счет использования дешевого сырья и специальных сберегающих методов;

- сотрудничество с местными поставщиками;

- исключение посредников из производственной цепи;

- сокращение финансирования в области научных разработок и административно-хозяйственной деятельности;

- уменьшение линейки продукции, оставление только наиболее популярных товаров (на основании статистических данных).

Оптимизация финансовых потоков

По возможности надо не выбрасывать отходы и ресурсные остатки от производства, а продавать их. Нужно сократить сроки товарного кредита и консервировать неиспользуемые денежные средства для снижения ставки налогообложения. При наличии кредиторской задолженности следует провести реструктуризацию, сущность которой заключается в:

- переуступке кредиторам имеющейся дебиторской задолженности;

- обмене долга на ценные бумаги;

- рассрочке выплат и т. д.

Важно! Для оптимизации денежных потоков следует ежедневно сверять балансовые документы и реестр платежей.

Планирование экономических процессов на предприятии требует комплексного подхода всех подразделений организации. Благодаря формированию четких целей и внедрению работающих методов компания сможет эффективно работать во время кризиса или быстро финансово оздоровиться за счет способов антикризисного менеджмента.

Татьяна Олеговна Павловская

Эксперт по предмету «Экономика»

Задать вопрос автору статьи

Замечание 1

Цель экономического планирования предприятия – разработка системы планов, которые направлены на удовлетворение потребительского спроса и получение стабильной прибыли от ведения финансово-хозяйственной деятельности длительное время.

Содержание и задачи экономического планирования

Основные задачи экономического планирования:

- Планово-расчетные задачи: расчет потребности в материальных, финансовых и трудовых ресурсах, расчет производственной мощности предприятия и его подразделений.

- Информационно-справочные задачи: формирование необходимой информации, составление плановой документации, накопление и хранение информации.

- Функциональные задачи: подготовка и составление документов планирования, оптимизация кадровых вопросов, обработка соответствующих данных и пр.

Содержание экономического планирования определяет возможный объем продажи выпускаемой предприятием продукции или оказываемых услуг.

Замечание 2

Экономическое планирование предприятия опирается на маркетинговые исследования рынка сбыта, рынка сырья, комплектующих изделий и материалов. В основе планов предприятия – договора, оформляемые с потребителями и заказчиками продукции.

Методология экономического планирования предприятия

Планирование является сложным многостадийным процессом, основанным на методологии, которая включает систему требований, методов и принципов.

Основные стадии экономического планирования:

- Прогнозирование представляет собой долгосрочное планирование, в рамках которого согласно миссии и главной цели предприятия определяются стратегические цели и задачи в разрезе функциональных направлений деятельности, устанавливаются альтернативные варианты развития на перспективу. В миссии отражается стратегия и тактика деятельности предприятия, определяется общая цель деятельности предприятия, оценивается роль и значимость продукции (услуг) данного предприятия для его текущих и потенциальных потребителей.

- Перспективное стратегическое планирование подразумевает разработку технических, организационных, экономических и социальных планов развития предприятия и установку основных технико-экономических показателей на 2 – 5 лет.

- Текущее планирование включает выполнение плановых расчетов и установку технико-экономических показателей, на базе которых составляются производственно-хозяйственный, социальный и финансовый план предприятия на год. На этой стадии разрабатывают нормы и нормативы, рассчитываются и устанавливаются технико-экономические плановые показатели.

- Оперативное планирование подразумевает разработку производственных программ предприятия и его подразделений на квартал, месяц, сутки или смену.

«Экономическое планирование предприятия» 👇

Технико-экономическое и оперативно-производственное планирование

По причине многогранности производственно-хозяйственной структуры и сложности деятельности предприятия показатели планов должны быть взаимосвязаны, а плановая работа должна классифицироваться в зависимости от объекта планирования, характера задач и способов их разрешения на технико-экономическое и оперативно-производственное планирование.

Взаимосвязь подразумевает преемственность показателей всех разделов планов, а также перспективного, текущего и оперативного планов. Уровень стратегического планирования предполагает определение средств, обеспечивающих приближение предприятия к стратегической цели во время его долговременного развития. Тактическое планирование определяет средства приближения к тактическим целям предприятия на тот период, на который разработан план.

Объектами технико-экономического планирования являются:

- объем и номенклатура сбыта и производства продукции,

- себестоимость продукции,

- показатели производительности труда,

- производственные затраты на единицу продукции,

- уровень рентабельности продукции и др.

Объекты оперативно-производственного планирования – номенклатура выпускаемой продукции в натуральном, трудовом и денежном выражении, календарный срок выпуска продукции и др.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

#статьи

- 14 июл 2022

-

0

Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

Какие методы используют, чтобы составить финплан? Как с планированием связаны баланс, cash flow и P&L? Какие специалисты за это отвечают?

Иллюстрация: Campaign Creators / Unsplash / Bass / Rawpixel / Annie для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Основатель консалтинговой компании Orlov.Finance. Более 10 лет — финансовый директор как в больших международных компаниях, так и в небольших стартапах. Спикер курса «Финансы для предпринимателя» в Skillbox.

Фото: личный архив Александра Орлова

Без финансового плана все решения бизнеса становятся более рискованными. Можно упустить возможности или сделать много ошибок и прогореть. Поэтому основы управления финансами важно понимать и менеджерам, и маркетологам, и тем более предпринимателям.

О базовых терминах и подходах к финансовому планированию — в стартовом гайде.

- Что такое финансовое планирование и какие задачи оно решает

- Три причины составить финансовый план

- Как проходит подготовка финансового плана поэтапно

- Из каких разделов состоит хороший финансовый план и как его составить с помощью финансового моделирования

- Как часто нужно обновлять финплан

- Что должны уметь специалисты по финансовому планированию

Финансовое планирование — управление доходами и расходами компании или проекта. Деньги распределяют между направлениями работы, а потом составляют финансовый план.

Это нужно, чтобы обеспечить финансирование деятельности компании. Руководство должно понимать, хватит ли у компании денег, чтобы осуществить все проекты и выполнить все запланированные задачи.

Допустим, компании нужно нарастить выпуск продукции. Сейчас она производит товаров с общей стоимостью 10 миллионов рублей, а хочет — на 100 миллионов. Для этого ей нужно построить новую производственную линию: найти помещение, отремонтировать его, закупить станки. У компании на счетах 20 миллионов рублей. Хватит ли ей денег, чтобы достичь цели? Ответ компания получит после составления финансового плана.

Результат может быть таким: «Да, у нас есть все ресурсы, которые нужны для проекта». Или: «Сейчас ресурсов нет, нужно искать внешнее финансирование. Например, брать кредит, искать инвестора или договариваться с поставщиками об отсрочках».

Финансовое планирование бывает краткосрочное, среднесрочное и долгосрочное.

Обычно это планирование на несколько недель, максимум — на месяц. В этом случае финансовый план — просто подробный список расходов и планируемых поступлений в конкретный период.

Все эти расходы — например, на зарплаты, аренду, услуги поставщиков — заранее известны компании. Поэтому, чтобы спланировать финансы на короткий период, нужно просто собрать список расходов и определить, хватит ли у компании денег на платежи с учётом плановых поступлений. Если нет — какие-то из них стоит перенести. Например, договориться с поставщиками о переносе платежа на конец месяца.

Такое планирование, наоборот, максимально абстрактное. Компания определяет, к каким результатам она хочет прийти через 3–5 лет, и на основании этого планирует свои финансы.

Долгосрочное планирование строится не на основе известных данных о расходах, а на основе текущих финансовых показателей компании. Например, объёма чистой выручки, уровня рентабельности, оборачиваемости товара. И исходя из их оценки ставят долгосрочные цели. Например, компания запустила новый продукт. Сейчас выручка от его продажи составляет 5 млн рублей. Компания планирует рост продаж, поэтому ставит долгосрочную цель — за три года увеличить выручку до 70 млн рублей. Пока точно не понятно, что нужно для этого предпринять.

Стратегическое планирование — постановка долгосрочных целей, которые сейчас не нуждаются в детальной проработке. Во время такого планирования компания определяет, какие задачи она собирается решать в течение 3–5 лет и к каким результатам ей нужно прийти.

Как понятно из названия, это нечто среднее между краткосрочным и долгосрочным планированием. Срок такого планирования — год или несколько месяцев. Расходы и доходы для среднесрочного плана можно прогнозировать точнее, чем для долгосрочного.

Например, компания уже знает, сколько сотрудников будет работать, поэтому может рассчитать, сколько денег уйдёт на зарплаты. Или известно, что нужно закупить новое оборудование, — можно спрогнозировать точные затраты на него.

Если при краткосрочном планировании уже есть счета с точными цифрами, то в среднесрочном мало такой конкретики. Какие счета компания будет оплачивать следующим летом — предсказать сложно.

Часто среднесрочное планирование называют бюджетированием или финансовым моделированием. Компания берёт данные, которые точно не известны, но которые можно предсказать. На основании них делает прогноз и дальше пользуется уже прогнозными значениями.

На мой взгляд, финансовое планирование, хотя бы минимальное, нужно любой компании. По трём причинам.

Это особенно важно, если он требует значительных вложений. Примеры таких вложений — закупка дорогого оборудования, покупка помещения и его ремонт, набор новых сотрудников. Конечно, можно начать выполнять проект без проработанного финансового плана. Но есть большой риск, что к середине проекта деньги закончатся — его придётся приостанавливать, а команду распускать.

Чтобы составить бюджет, нужно объединить планы и пожелания всех отделов, привести их к общему знаменателю.

Допустим, начальник склада хочет, чтобы компания хранила большие запасы продукции. Так он сможет отгрузить товар клиенту в любой момент. Но компании не нужны такие большие запасы — это замороженные на складах оборотные средства.

Противоречие обнаруживают, когда составляют бюджет. Руководство компании объясняет начальнику склада, что запасы на три месяца — это невыгодно. Но, чтобы нужные товары всегда были на складе, они решают установить новую программу. Она контролирует остатки эффективнее. В результате запасы товаров требуются на два месяца или даже на один, а не на три.

Так во время составления финансового плана отделы сопоставили потребности и нашли решение, которое подходит всем. Получилась рабочая схема, которая учла цели отделов: не замораживать деньги в излишних запасах, но всегда иметь возможность выдать товар.

Таким образом, бюджетный процесс поможет сформулировать общие для компании цели и найти варианты, возможности их достижения.

С ростом компании её бюджет превращается в инструмент контроля. Он выполняет роль ограничителя для всех структурных подразделений.

Например, задача отдела — нарастить объём своих операций на 30%. Для этого согласован бюджет на год — в рамках него отдел начинает работать. Если в процессе выясняется, что для выполнения задачи нужен ещё один человек, — потребуются дополнительные согласования. Любое превышение бюджета требует согласования на всех уровнях, потому что влияет на компанию в целом.

Здесь важно не перестараться. Пока компания маленькая, много контроля не нужно — это будет мешать ей развиваться. Она ещё не может на равных конкурировать с большими организациями, поэтому ей нужно действовать быстро и не тратить время на согласования.

Использовать бюджет для контроля целесообразно для компаний, где штат центрального офиса превышает 100 человек.

Итак, мы определили, что финансовое планирование в разной степени нужно всем компаниям — и крупным корпорациям, и небольшому бизнесу. В следующем разделе рассмотрим два основных метода составления финансового плана.

Есть два способа финансового планирования: сверху вниз и снизу вверх.

Сверху вниз — когда руководство компании определяет главную цель на год и затем передаёт её всем отделам. Отделы составляют свои планы, ориентируясь на эту цель.

Снизу вверх — когда планирование начинается с руководителей отделов, а готовые планы передают руководству компании. Например, отделы собирают информацию о том, сколько дополнительных сотрудников нужно нанять, сколько денег планируется потратить на обучение и на увеличение окладов, нужно ли что-то закупать. На основании этого топ-менеджмент строит общий финансовый план компании.

На мой взгляд, нужно использовать оба этих способа в такой последовательности.

1-й этап — руководство ставит основную цель компании. У собственников компании есть стратегия её развития. Также они понимают, какие есть ограничивающие факторы — например, законодательные ограничения или ограничения рынка.

Исходя из стратегии компании и возможных ограничений, руководство ставит руководителям подразделений цели. Например, увеличить производство на 30%.

2-й этап — руководители отделов готовят планы по достижению цели. После того как отделы получают цели от руководства компании, они готовят планы, как будут их достигать. Затем прописывают все вытекающие из этого расходы.

Например, в отделе работает три человека. В сентябре понадобится взять четвёртого — в план отдела впишут его оклад. Также в план внесут все остальные расходы: начиная от затрат на канцелярию и заканчивая затратами на софт. В результате получится смета отдела на год.

Отделы, которые занимаются реализацией продукции, дополнительно к смете прорабатывают планы продаж: кому нужно будет продавать, в каком количестве, по какой цене.

Затем все планы отделов объединяют и сводят друг с другом — получается общий бюджет компании.

3-й этап — руководство и отделы согласовывают бюджет. Как правило, с первого раза у отделов не получается бюджет, который удовлетворяет собственников и руководство компании.

Например, решения по одной из статей нарушают требования закона, а на расходы по другой статье не хватает ресурсов. Отделы получают правки от руководства и дорабатывают бюджет по ним.

4-й этап — отделы корректируют бюджет. Отделы снова прорабатывают свои планы, сводят их между собой и согласовывают с руководством. Так проходит несколько итераций.

5-й этап — бюджет согласован. Финансовый план устраивает и собственников, и команду, которая будет его выполнять.

Как правило, подготовка финансового плана в каждой компании — это сложный процесс, который растягивается на несколько месяцев. На моём опыте, мало компаний к концу декабря имеют полностью готовый бюджет на год. Обычно есть предварительные версии, но окончательно он дорабатывается уже в феврале или в марте.

Мы определили, что финансовое планирование в компании должно проходить двумя способами — сверху вниз и снизу вверх — и в несколько итераций. Ниже рассмотрим, из каких обязательных разделов должен состоять финансовый план и как его составить с помощью метода финансового планирования.

Единая форма финансового плана утверждена только для государственных предприятий. Частные компании сами решают, что включать в свой план и насколько он должен быть детализирован.

Некоторые компании при составлении финансовых планов обходятся одним документом — прогнозом движения денежных средств. Сокращённо он называется планом ДДС или cash flow.

Cash flow — это таблица, в которой указывают поступления денег на расчётный счёт и расходы с него. В ней отражают, например, доходы от основной деятельности, инвестиционные доходы, обновление основных средств, расходы на зарплаты сотрудникам, платежи по кредитам.

Важно, что все эти доходы и расходы показывают в cash flow того периода, в который они должны быть получены или оплачены. Поэтому с финансовым планом, где есть только cash flow, сложно контролировать реальную финансовую эффективность организации.

Может получиться так, что в одном месяце у компании большие закупки, а в следующие полгода её склад загружен полностью и из расходов — только зарплаты и налоги. В этом случае по одному плану ДДС сложно понять, как на самом деле обстоят финансовые дела. Особенно актуально это в случае с сезонным бизнесом.

Например, если компания занимается закупками сельскохозяйственной продукции, все её основные траты приходятся на время выращивания и сбора урожая. В оставшееся время она только распродаёт продукцию, которую закупила. Получается, что часть года компания убыточна, потому что только тратит. А часть года, наоборот, сверхприбыльна, потому что только продаёт.

Для более точного финансового плана составляют ещё одну форму — прогноз прибылей и убытков (или план P&L). Это документ, в котором отражают ожидаемые доходы и расходы компании. При этом их выравнивают по периодам. Это значит, что доходы и расходы показывают в плане не общей суммой в момент поступления или траты, а частями — в таком размере, чтобы в итоге расход соответствовал полученному доходу. За счёт этого в любой месяц видна полная финансовая картина.

Например, в случае с нашей сельскохозяйственной компанией в отчёте P&L летние траты будут растянуты на весь год. Их отразят не одной суммой в момент закупки, а разделят на двенадцать и покажут частями в каждом месяце, в соответствии с продажами. Потому что эти летние расходы будут работать на доходы компании в течение всего следующего года.

Другой пример — допустим, компания закупает дорогое оборудование. По плану cash flow эти деньги она тратит сейчас. Но купленное оборудование будет использоваться и приносить прибыль следующие десять лет. Поэтому в плане P&L расходы на закупку распределят равномерно по всему периоду — укажут не одной сумму в момент покупки, а части в течение десяти лет.

Важный момент: прогнозы cash flow и P&L должны обязательно сходиться между собой. Для сверки этих прогнозов составляют третий раздел — балансовый план.

Балансовый план — документ, в котором отражают планируемый перечень активов и пассивов компании на каждый будущий месяц. Разница между активами и пассивами показывает стоимость собственного капитала компании.

Балансовый план составляют, когда уже готовы cash flow и P&L. Он отражает, все ли расходы и доходы верно учтены в cash flow и P&L. Пока есть расхождения, нельзя быть до конца уверенным, что финансовый план составили корректно.

Таким образом, чтобы финансовый план получился реалистичным, я рекомендую обязательно составлять три формы:

- план движения денежных средств (план ДДС или Cash Flow);

- план прибылей и убытков (или P&L);

- балансовый план.

Существует несколько способов составления финансового плана. Расскажу про метод, который я считаю основным, — метод финансового моделирования.

С его помощью находят взаимосвязи финансовых показателей компании и факторов, которые на них влияют. На основании этого строят финансовую модель.

Допустим, у компании есть план по количеству деталей, которые ей нужно произвести. Известно, что производительность труда одного работника — 200 деталей в смену. Исходя из этого планируют, сколько людей нужно нанять, чтобы выполнить план. Если план растёт — по этому же принципу рассчитывают, сколько ещё работников нужно привлечь.

Получается первая взаимосвязь: объём производства → производительность труда → количество сотрудников → расходы на зарплату и оплату налогов.

Вторая взаимосвязь — чем больше сотрудников, тем больше нужно площадей, тем дороже аренда.

В больших компаниях образуется сложная система таких зависимостей. Может быть около ста параметров, каждый из которых связан с другими. В этом методе важно не уйти в излишнюю детализацию.

На основании полученных взаимосвязей составляют планы для каждого отдела и сводят их в общий финансовый план компании.

Я считаю, что, даже если финансовый план разработан на год, его всё равно нужно периодически пересматривать и обновлять.

Например, в конце года компания запланировала бюджет и начала по нему работать. К апрелю стало понятно, что в некоторых вещах ошиблись, поэтому нет смысла продолжать выполнять этот план до конца года. Нужно пересмотреть его, ориентируясь на актуальные тренды рынка, экономики и самой компании, — найти способ достичь годовых целей другими способами.

Я рекомендую пересматривать финансовые планы три раза в год:

- в апреле — мае — когда заканчивается первый квартал и становится понятнее, как колеблется бюджет;

- в августе — сентябре — перед началом осенне-зимнего сезона, часто самого прибыльного для компании;

- в ноябре — декабре — при бюджетировании на следующий год.

В начале мы говорили, что финансовое планирование бывает:

- краткосрочное — на несколько недель;

- среднесрочное — на год;

- стратегическое — на 3–5 лет.

Краткосрочным финансовым планированием обычно занимаются бухгалтеры. Такой финансовый план — это календарь платежей. В нём сведены счета на оплату поставщикам, зарплаты сотрудников, налоги и другие текущие расходы и доходы компании. Его готовят либо на неделю, либо на месяц вперёд.

Финансовым планированием на более долгий срок должны заниматься финансисты. В этом случае требуется не только работа с данными и таблицами, но и умение всё это анализировать.

Поэтому хорошим финансистам важно быть подготовленными в двух обширных областях:

- В технической. Они должны уметь собирать информацию, подготавливать таблицы. Сводить данные отделов, делать расчёты, выявлять зависимости. Для этого нужно хорошо разбираться в Excel.

- В аналитической. Финансисты должны понимать, как работает бизнес, и хорошо ориентироваться в бизнес-процессах компании. Самостоятельно видеть, насколько реалистичны данные, которые подают отделы. Уметь доходить до мельчайших деталей и требовать обоснования каждой цифры плана.

Например, отдел может спланировать, что поставщики дадут отсрочку на три месяца. А финансист знает, что на этом рынке работают только по предоплате, поэтому план нереалистичен. Как правило, такие знания приходят только с опытом.

Большим компаниям нужна команда финансистов. В ней финансовый директор отвечает за стратегию и понимание рынков, а финансовые аналитики занимаются расчётами и готовят документы.

- Финансовое планирование — управление доходами и расходами компании или проекта. Оно бывает краткосрочным — на несколько недель, среднесрочным — на год, и стратегическим — на три-пять лет.

- Среднесрочное планирование обычно называют бюджетированием или финансовым моделированием. Бюджет компании лучше обновлять три раза в год — после первого квартала, перед началом осенне-зимнего сезона и в конце года.

- Краткосрочным финансовым планированием занимаются бухгалтеры. Среднесрочным и стратегическим — финансисты или финансовые отделы компании.

- Финансовое планирование нужно всем компаниям. Как минимум для того, чтобы понимать, хватит ли денег на выполнение проектов.

- Хороший финансовый план должен содержать три формы: прогноз движения денежных средств, прогноз прибылей и убытков, балансовый план.

- Чтобы финансовый план получился рабочим, важно составлять его в верной последовательности. Сначала руководство компании устанавливает главную цель. Потом отделы планируют, как будут её достигать. Затем подразделения утверждают с руководством, насколько их планы осуществимы в реальных условиях. При необходимости планы дорабатывают.

Изучаете управление в компаниях? Вот материалы Skillbox Media, которые вас заинтересуют

Научитесь: Финансы для предпринимателя

Узнать больше

Расчет финансового плана помогает понять, сколько денег нужно для открытия бизнеса: какие доходы и расходы бизнес-проект или компанию ожидают в будущем. Помогает определить, при каких вложениях и в какие сроки бизнес выйдет на точку безубыточности (будет работать в «ноль») и точку окупаемости (начнет приносить прибыль).

| Статья подготовлена с участием эксперта Ларисы Дзядзя, ТОП-менеджера Банка SIAB. |

|

Из этой статьи вы узнаете:

- Что нужно определить до финансовых расчетов

- Как посчитать расходы компании на год?

- Как спрогнозировать доходы компании?

- Как посчитать бюджет компании?

Что нужно сделать до финансового планирования?

Перед тем, как составлять финансовый план вашего будущего бизнеса, нужно определить две цели:

- Вашу личную цель, как владельца бизнеса. Зачем вам нужен бизнес, который вы задумали?

- Цель вашего бизнеса. Какую пользу он будет приносить миру?

Ваша личная цель и цель бизнеса объединены идейно, но при этом они не должны совпадать.

История. Кристина ходила на танцы в студию недалеко от дома. Она влюбилась в танцы, но ей не нравилась студия: в ней был дырявый пол с протертым линолеумом, маленький зал, тесная раздевалка со шторой вместо двери, плохая вентиляция. Тренеры долго не задерживались, ученики уходили вслед за ними.

Тогда Кристина решила открыть свою студию, но хорошую. В ее студии высокие потолки, раздевалки со шкафчиками и зеркалами, чистые душевые и туалет, полотенца, фен. Тренерская с диваном и кофемашиной. Это оценили преподаватели и ученики — группы заполнены, в студии регулярно проводятся вечеринки, а уже через год работы Кристина организовала свой первый отчетный концерт в ресторане с огромной сценой.

Личная цель Кристины состоит в том, чтобы расти как танцовщица и тренер. Для этого ей понадобилась хорошая студия, в которой захотели бы работать профессионалы — это и стало ее бизнесом. Сейчас Кристине 22 года, она преподает танцы в своей студии и выступает на соревнованиях.

Определите целевую аудиторию

Кому нужно то, что делает ваш бизнес? Почему они будут покупать это? В маркетинге много написано об анализе целевой аудитории, но на начальном этапе достаточно обозначить аудиторию «широкими мазками».

В этом поможет инструмент, который называется «5W» — это список из 5 вопросов о целевой аудитории: what (что вы продаете), who (кто это покупает), why (почему это покупают), when (когда это покупают), where (где это покупают).

Предположим, мы хотим открыть кафе при автомойке. Опишем наших покупателей по методу «5W».

Анализ целевой аудитории, метод 5W

Инициативы: что необходимо сделать для достижения целей?

Итак, мы хотим сделать кафе при автомойке. Какие для этого потребуются инициативы? Без чего наше кафе не может существовать?

- организовать кассу;

- составить меню;

- арендовать зал, с витринами, холодильником, столиками и стульями.

Реализация инициатив потребует от вас расходов, но в будущем, возможно, обещает прибыль. Следующий шаг — составление плана работ.

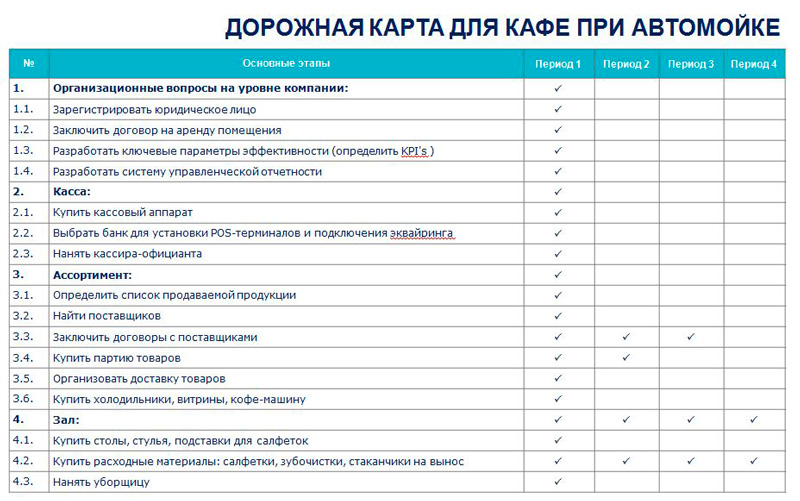

План работ по проекту, или «дорожная карта»

Раскладываем каждую инициативу на список задач. У каждой задачи должен быть результат: купить кассу, купить столы и стулья, нанять кассира, составить меню, договориться с поставщиками и т. д. Для каждой задачи должен быть определен период ее выполнения. Некоторые задачи (например, покупка расходников) нужно выполнять регулярно — это тоже отмечено в дорожной карте.

Пример дорожной карты

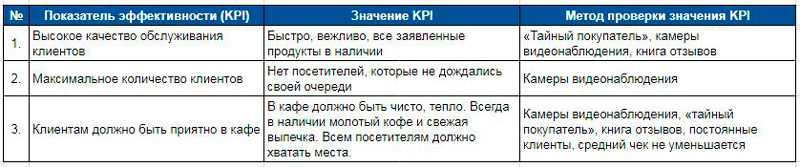

Показатели эффективности (KPI — key performance indicators) и их значения

Показатели эффективности — это критерии оценки результатов работы, по которым вы понимаете, хороший у вас результат или плохой. Что важно для нашего кафе при автомойке?

KPI кафе при автомойке:

- Качественное обслуживание клиентов;

- Обслуживание максимального количества посетителей;

- Посетителям должно быть приятно находиться в кафе.

Теперь нужно определить, что для нас значит «качественное обслуживание», «максимальное количество» и «приятно находиться» и как проверить, что это так и есть.

В итоге мы получим таблицу KPI для кафе:

Таблица KPI для кафе

Значения показателей определяют, насколько качественно проект, подразделение или весь бизнес выполняет свою работу. Выбор показателей эффективности и их значений тоже потребует от вас затрат: если мы хотим продавать вкусный кофе, то нам придется купить хорошую кофе-машину и кофейные зерна. Дешевыми пакетиками «3в1» здесь не обойтись.

У каждого бизнеса показатели KPI могут быть свои, но в бизнесах одного типа KPI совпадут. По KPI проводят маркетинговые исследования, чтобы понять, что является нормальными значениями эффективности для отрасли — это называется «бенчмарк» (benchmark).

Описание бизнеса или проекта

Теперь, когда вы собрали главную информацию о вашем бизнесе, важно обобщить ее в наглядной форме.

Для этого зафиксируйте ответы на вопросы:

- Что мы делаем?

- В каком режиме мы работаем, чтобы это делать?

- Как понять, что мы хорошо работаем?

- Кто будет выполнять работу?

- Какое максимальное количество клиентов нам нужно обслуживать одновременно?

Главная информация о вашем бизнесе

Как составлять финансовый план проекта или компании на год?

Чтобы составить финансовый план на год, вам нужно посчитать все расходы, определить ресурсы, изучить рынок, спрогнозировать доход и свести все данные в бюджет. Для этого вам понадобится таблица в Excel.

Мы предлагаем следующую структуру ведения финансового плана в Excel:

- Сделайте листы с наименованиями: «Сотрудники и рабочие места», «Ресурсы» (лист-справочник), «Расходы», «Мониторинг рынка», «Доходы» и «Бюджет»;

- В каждом листе закрепите левый столбец для обозначения статей финансового плана;

- Сделайте 12 столбцов-месяцев — так у вас не «поедут» данные, даже если расходы или доходы меняются с разной периодичностью.

Для примера возьмем все то же кафе при автомойке. У нас будут сотрудники, конкуренты, услуги и цены — все, как по-настоящему.

Перед тем как считать расходы

Нам нужно посчитать все расходы компании на ближайший год, которые мы способны спрогнозировать. Перед тем как считать расходы, нужно сделать несколько подготовительных этапов. Определимся с понятиями.

Итак, расходы бывают:

- Единоразовые — то, что нужно купить или оплатить один раз за анализируемый период. К таким расходам относятся регистрация юридического лица, покупка мебели и др.;

- Периодические расходы — зарплаты сотрудников, оплата услуг связи, интернета, аренда помещения и т. д.

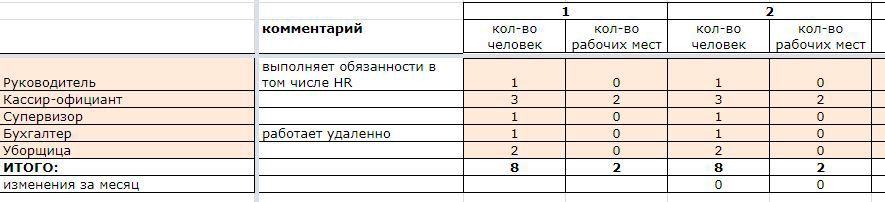

Лист «Сотрудники и рабочие места»

На периодические расходы сильнее всего влияют сотрудники (зарплаты, налоги и взносы), поэтому мы рекомендуем сделать до «Расходов» отдельный лист — «Сотрудники и рабочие места».

Пример листа «Сотрудники и рабочие места». Номера столбцов «1», «2», «3» и так далее — это месяцы. Если вы запланируете увольнения или прием новых сотрудников — этот факт отразится в строке «Изменения за месяц»

В нашем плане нет выделенного рабочего места для руководителя кафе на автомойке. Предположим, что поначалу мы не будем выделять для него кабинет, покупать мебель и компьютер — на старте он может выполнять бумажную работу удаленно. Это позволит снизить расходы.

Лист-справочник «Ресурсы»

Еще один подготовительный этап — лист-справочник «Ресурсы».

Важно заранее определить, какие ресурсы вам понадобятся и сколько это стоит. Как определить список ресурсов? Сесть и подумать. Как узнать стоимость? Найти в интернете.

Чтобы облегчить задачу, разделите ресурсы на категории и занесите в лист-справочник со ссылками на магазины либо компании-поставщики и ценами.

Категории ресурсов:

- человеческие ресурсы — это необходимые проекту сотрудники: программисты, менеджеры, операторы, кассиры, специалисты по продажам, бухгалтер, системный администратор, уборщица и пр.;

- материальные — это предметы и оборудование, которые вам нужны для работы: стол, стул, канцелярия, компьютер, принтер, машина, гигиенические принадлежности, сервера, станки, телефоны и т. д.;

- технологические — доступ в интернет, мобильная связь, CRM (client relationship management — управление работой с клиентами) система и прочие;

- внутренние ресурсы — это время и мощности вашей компании, которые вы тратите на развитие своего дела, а не на продажу: фонд денежной мотивации сотрудников, разработка внутреннего программного обеспечения, создание сайта компании и т. п.;

- внешние ресурсы, или аутсорс — то, что вы передаете кому-то в управление: маркетинг, прием звонков, продажи, курьерская доставка и др.

Пример «Справочника Ресурсов». Ресурсы поделены на категории вертикально, чтобы каждый список можно было бесконечно пополнять. «Человеческие ресурсы» — это ссылка на hh.ru и результаты поиска по конкретной вакансии на этом портале. «Материальные ресурсы» — ссылка на Яндекс.Маркет

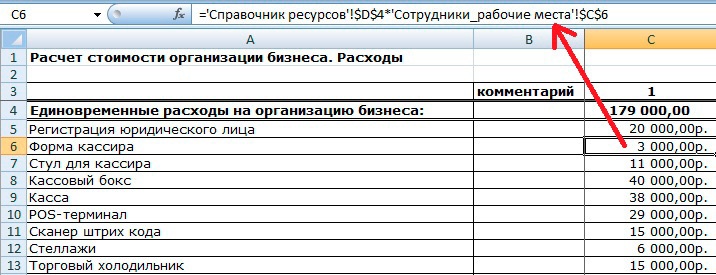

Дальше при расчете расходов мы будем строить формулы, ссылаясь на ячейки с ценами из «Справочника ресурсов». Тогда, если какие-то цены поменяются, вам достаточно будет поменять это в «Справочнике ресурсов», а данные в расходах и бюджете пересчитаются автоматически.

Вывод: чтобы расходы было удобно считать в любое время, сделайте лист «Справочник ресурсов».

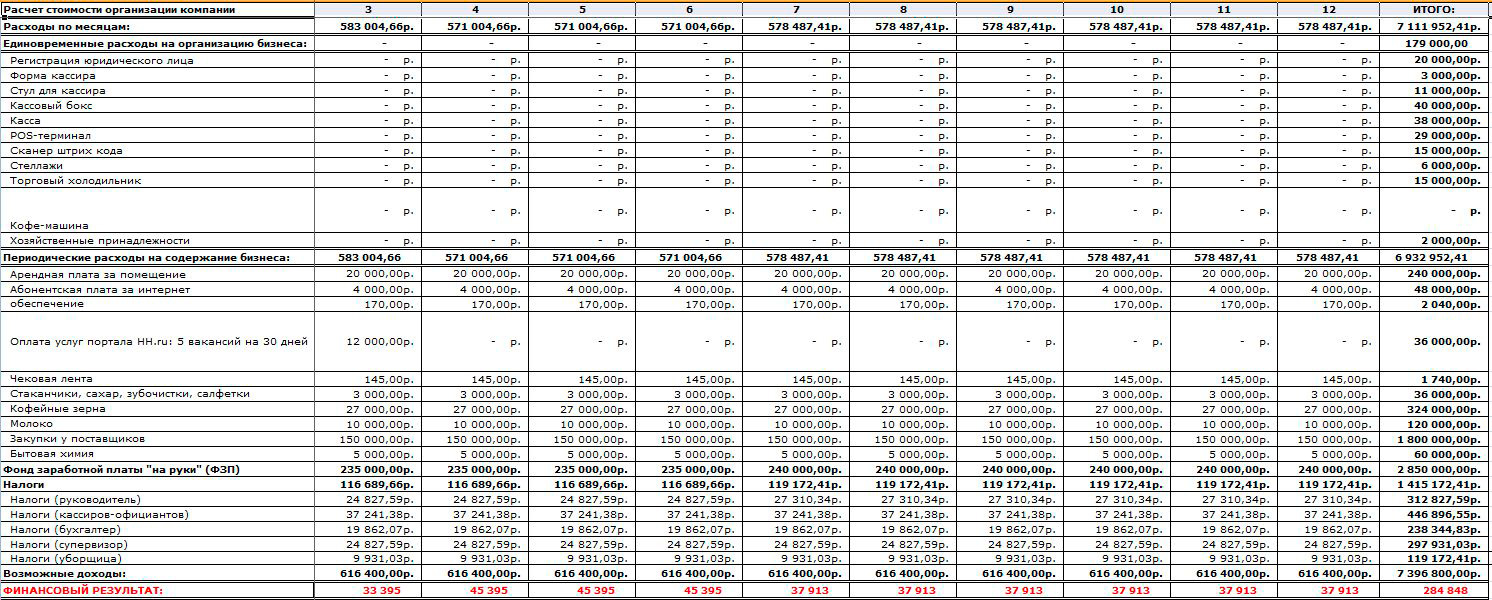

Считаем расходы

Итак, необходимо посчитать все единовременные и периодические расходы по месяцам. Данные берем из заранее составленного «Справочника ресурсов».

Некоторые вещи нужно купить для каждого сотрудника: компьютер, письменный стол, рабочий стул, в нашем примере — форменную одежду кассира. В этом случае умножьте нужные позиции расходов (ячейки на листе «Ресурсы») на общее количество сотрудников в месяц (ячейки листа «Сотрудники и рабочие места»).

Единовременные расходы

Запланируйте единовременные расходы и отразите их в плане в нужном месяце.

Формулы включают в себя ссылки на ячейки из вспомогательных листов — так проще работать с изменениями

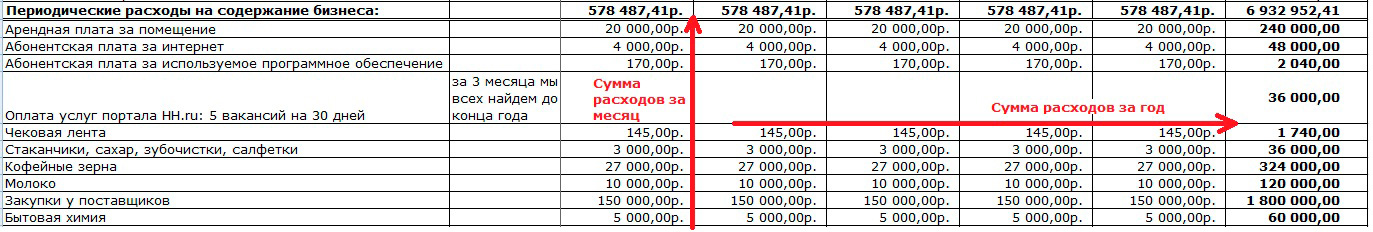

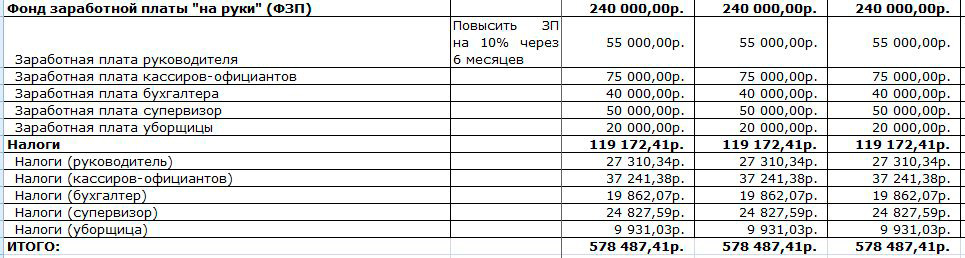

Периодические расходы

Периодические траты учитываем тогда, когда их необходимо оплачивать. Благодаря тому, что таблица построена по месяцам, легко учитывать не только ежемесячные, но и ежеквартальные платежи, и платежи раз 6 месяцев.

Чтобы правильно и быстро заполнить таблицу периодических расходов, скопируйте список позиций из листа «Справочник ресурсов» и вставьте в крайний левый столбец. В нашем примере это чековая лента, арендная плата за помещение, абонентская плата за интернет и т. д.

Если требуются комментарии — впишите их в специальный столбец. В ячейке с расходом сделайте ссылку на ячейку с ценой из «Справочника ресурсов». Чтобы Excel всегда ссылался на одну и ту же ячейку (а не сдвигался в следующую при копировании), закрепите столбец и строку ячейки символом $ — $D$15 — и протяните по горизонтали с 1-го по 12-й месяц включительно.

В крайнем правом столбце посчитана сумма расходной статьи за весь год =СУММ(C18:N18)

Строка «Периодические расходы на содержание компании» считает сумму всех расходов в каждый месяц и в последней ячейке — сколько всего нужно потратить за год.

В этом примере мы учитываем оплату подписки на hh.ru в течение трех месяцев, дальше — считаем, что это лишний расход. Учитываем повышение ЗП руководителя через 6 месяцев работы. Эти комментарии полезно фиксировать в специальном поле, чтобы потом не запутаться

Не забудьте учесть заработную плату, налоги и отчисления в социальные фонды:

НДФЛ + социальные отчисления = (ЗП на руки)/0,87 × 1,302 — (ЗП на руки)

Считайте заработную плату так же, как и другие расходы: ссылка на ячейку из «Справочника ресурсов» умножить на количество сотрудников в данном месяце из «Сотрудников и рабочих мест» — тогда ничего не потеряется.

Расчет заработной платы

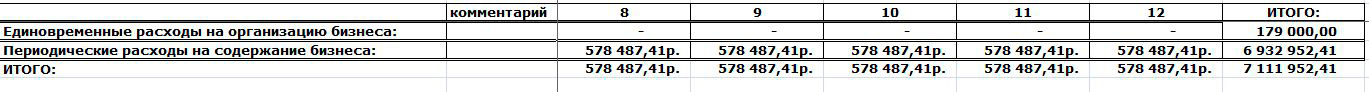

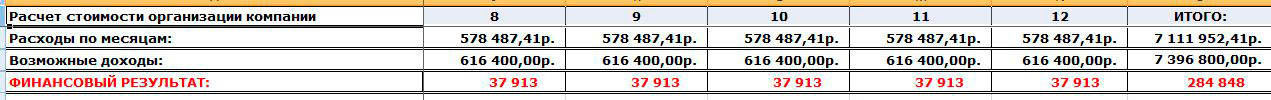

Если все просуммировать, то обобщенно результат по расходам будет выглядеть вот так:

Всего за год вы потратите 7 111 952,41 (семь миллионов сто одиннадцать тысяч девятьсот пятьдесят два рубля, 76 коп.)

Теперь давайте попробуем посчитать, сколько можно заработать на этом бизнесе.

Доходы и мониторинг рынка

Прогнозирование доходов — самая сложная часть финансового плана. В этой части будет много расчетов и формул, приготовьтесь!

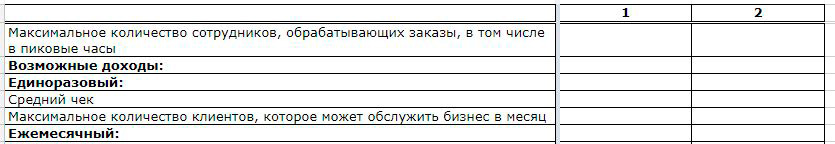

Таблица с доходами по месяцам, пока еще не заполненная

Чтобы спрогнозировать возможные доходы, нужно посчитать средний чек и понять, какое количество клиентов вы сможете обслуживать, неся уже запланированные расходы (количество сотрудников, качество оборудования и т. д.). Заметьте, ваша задача понять, не сколько клиентов нужно привлечь, чтобы выйти на окупаемость, а сколько клиентов ваш бизнес сможет обслужить.

Чтобы посчитать возможные доходы, нужно знать:

- средний чек — сумма, которую вы зарабатываете с каждого клиента (до вычета налогов);

- среднее количество клиентов за месяц — это необходимо, чтобы понимать, способен ли ваш бизнес обрабатывать существующий поток клиентов;

- количество клиентов, которое может обслужить ваш бизнес на заданных мощностях — совпадет ли эта цифра со средним количеством клиентов за месяц вообще? Если да, значит все правильно. Если вы можете меньше — стоит пересмотреть расходную часть и увеличить мощности. Если ваше предложение превышает спрос — вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

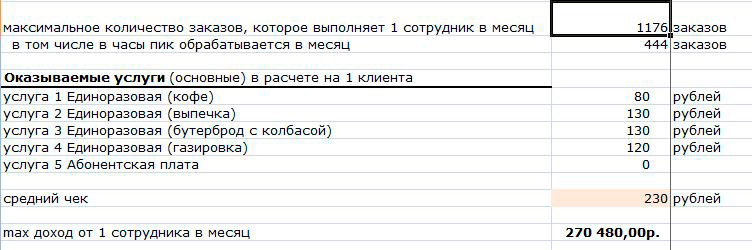

Параметры, которые мы будем рассчитывать, чтобы спрогнозировать доходы

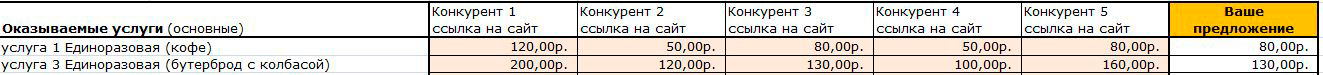

Перед тем как прогнозировать собственные доходы, необходимо обратиться к рынку и проанализировать конкурентов. В первую очередь — линейку продуктов и цены.

Мониторинг рынка

Чтобы посчитать доходы, нужно определиться с ценами. Цены устанавливаются, исходя из спроса и предложения.

Выберите 5 основных ваших конкурентов. Важно понимать, что конкуренты — это компании, которые борются за один и тот же сегмент клиентов: Apple конкурирует с Samsung, ресторан — с другими ресторанами, но не столовыми и фаст-фудом.

Вспомните, как вы анализировали целевую аудиторию. Кто еще продает такие же товары или услуги этой же аудитории? Это и есть ваши конкуренты.

Изучите, какие услуги оказывают ваши конкуренты и за какую стоимость. Их цены — ориентир для вас. Вы можете продавать свои услуги, примерно, по таким же ценам. Оцените качество предоставления этих услуг и сравните с собой. Что из этого вы можете лучше?

Если в вашем бизнесе есть единоразовые услуги и услуги на абонентской плате, то при мониторинге рынка и прогнозе доходов их нужно считать отдельно.

Для примера сделаем такую таблицу для нашего кафе при автомойке:

Мониторинг рынка и расчет собственных цен

Для расчета собственной цены лучше использовать не среднее значение, а медиану — она высчитывает значение посередине и не учитывает крайние значения: МЕДИАНА(С5:G5). Поэтому даже если кто-то будет предлагать слишком высокие или слишком низкие цены, стоимость вашего предложения останется средним по рынку. Если вы предлагаете что-то, чего нет у других, то можете сами назначать цену рынку.

Средний чек

Чтобы посчитать средний чек, нужно всю выручку (до вычета налогов) за период разделить на количество чеков за период.

Берем цены, которые мы получили в результате мониторинга рынка, и прикидываем позиции в чеке. Если у вас есть опыт работы в этой сфере, то определить состав чека не составит труда. Если нет — придется пройтись по конкурентам и проанализировать их чеки.

Итак, в нашем кафе мужчина чаще всего заказывает:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| ИТОГО | 160 рублей |

Что заказывает чаще всего в кафе мужчина

Женщина:

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| Шоколадка | 80 рублей |

| Бутерброд с колбасой | 130 рублей |

| ИТОГО | 340 рублей |

Что заказывает чаще всего в кафе женщина

Более голодный мужчина:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| Шоколадка | 80 рублей |

| Бутылка газировки 0,5 | 80 рублей |

| ИТОГО | 320 рублей |

Что заказывает чаще всего в кафе более голодный мужчина

Товарищи «на бегу»

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| ИТОГО | 100 рублей |

Что заказывает чаще всего в кафе «на бегу»

Средний чек = (160 + 340 +320 + 100) ÷ 4 = 230 рублей

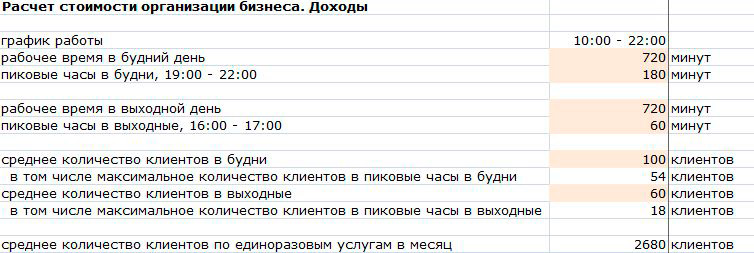

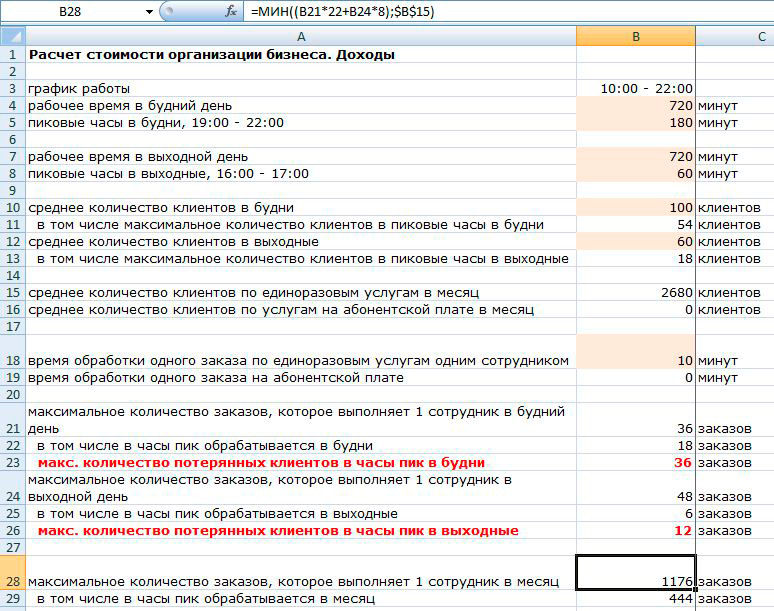

Среднее количество клиентов за месяц

Снова представим себе кафе при автомойке. Нам нужно посчитать, сколько человек по будням и выходным приходят в автомойку в течение ее рабочего времени и сколько из них делают заказ в кафе. Если опыта работы в этой сфере нет, то идем к конкурентам, садимся и считаем. Пройдясь по нескольким таким кафе, не забудем посчитать количество столов и стульев, чтобы нашим гостям не пришлось стоять.

Автомойка и кафе работают с 10:00 до 22:00, то есть 720 минут. Всего мойка вмещает 6 машин одновременно и моет их 20 минут.

Значит, в день проходит максимум: 720 минут ÷ 20 минут × 6 машиномест = 216 человек-автомобилистов.

Есть еще пассажиры, которые тоже заходят в наше кафе — вместе с автомобилистами мы насчитали 316 человек. Допустим, по будням заказ делают в среднем 100 посетителей, в том числе автомобилисты и пассажиры. А в выходной — 60 человек из 150 пришедших.

Среднее количество клиентов за месяц = 100 клиентов в будний день × 22 будних дня + 60 клиентов в выходной день × 8 выходных дней = 2 680 клиентов.

2 680 клиентов в месяц принимаем за верхнее пороговое значение — больше физически в кафе не заходит, поэтому при прогнозе доходов мы не должны обрабатывать больше 2 680 заказов в месяц.

Суммарное количество клиентов в пиковые часы

Предположим, что пиковые часы в будние дни в нашем кафе с 19:00 до 22:00 — это три часа, или 180 минут. В выходные — с 16:00 до 17:00, то есть 60 минут. В эти часы у нас каждые 20 минут появляется очередь длиной в 6 человек — столько машин могут одновременно помыть на автомойке.

Максимальное количество клиентов в часы пик по будням: 180 минут ÷ 20 минут × 6 клиентов = 54 клиента

Максимальное количество клиентов в часы пик по выходным: 60 минут ÷ 20 минут × 6 клиентов = 18 клиентов

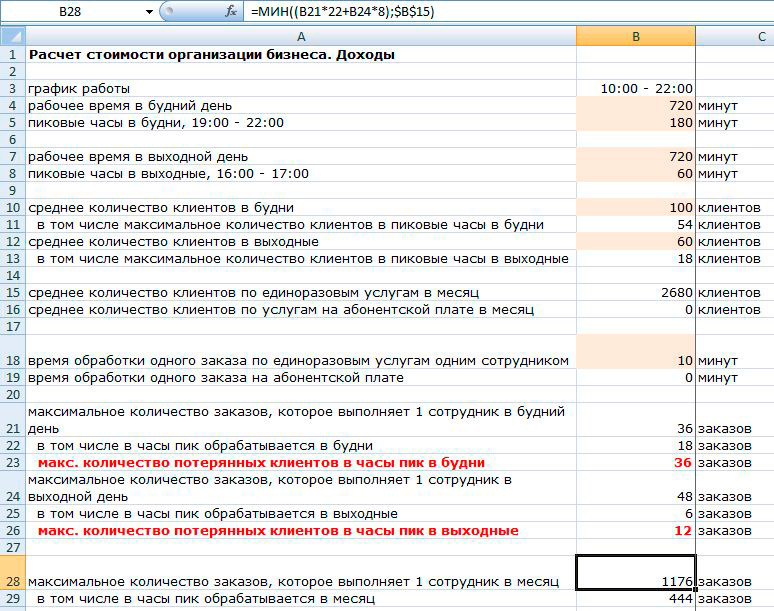

Фиксируем параметры работы бизнеса в листе «Доходы по месяцам»

Количество клиентов, которое может обслужить один сотрудник

Чтобы посчитать вашу мощность, нужно узнать, сколько клиентов обслуживает один сотрудник. Сколько времени готовится и выдается типичный заказ силами одного кассира в кафе при автомойке? Сколько человек может одновременно обучать один фитнес-тренер за одно занятие? Сколько типичных текстов пишет один копирайтер за месяц?

В кафе на мойке один официант-кассир выдает и рассчитывает заказ за 4 минуты. Этого времени хватает, чтобы налить кофе, подогреть булочку и провести расчет через кассу. Но клиенту нужно не только получить заказ, но и сесть за стол, выпить свой кофе. Тогда обслуживание каждого клиента с «посидеть» занимает уже все 10 минут, при этом в среднем у каждого клиента есть всего 20 минут свободного времени.

Это означает, что всего два человека в очереди успеют получить заказ и выпить свой кофе, до того как будет помыта их машина. Если очередь будет больше двух человек, то оставшиеся посетители не успеют воспользоваться нашим кафе с «посидеть», потому что пойдут забирать машину с мойки.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по будням?

Чтобы посчитать, сколько клиентов обрабатывает один кассир за месяц, нужно сначала определить его возможности в пиковые часы.

Итак, мы определили время обработки заказа — 10 минут.

В течение пиковых часов по будням суммарно набегает 54 человека, но единовременно очередь у нас из 6 человек.

За 180 минут у нас образуется максимум 9 очередей по 6 человек: 180 ÷ 20 = 9.

Но один кассир не сможет обслужить всех шестерых клиентов в очереди. Гарантированно он обслуживает только 2 человек в каждой из 9 очередей, то есть: 9 × 2 = 18 клиентов.

Не дождутся своей очереди: 54 — 18 = 36 человек.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по выходным?

В выходные пиковое время всего 1 час (60 минут). Посчитаем максимальное количество клиентов в это время: 60 минут ÷ 20 серий мойки = 3 очереди по 6 человек.

Максимальное количество клиентов в пиковое время в выходные: 3 × 6 = 18 клиентов.

Из каждой очереди мы обслуживаем всего 2 заказа: 3 × 2 = 6 клиентов.

18 заказов — 6 принятых заказов = 12 клиентов мы потеряем.

Количество принятых заказов одним сотрудником в месяц

Рассчитаем, какое максимальное количество заказов принимает один кассир в будний день. Для этого разделим время смены (720 минут) на время обработки заказа (10 минут) и вычтем из результата количество потерянных в часы пик клиентов: 720 ÷ 10 — 36 = 36 заказов.

В выходные — смена 720 минут, время обработки заказа — 10 минут, количество потерянных клиентов — 12 заказов: 720 ÷ 10 — 12 = 60 заказов.

Однако у нас не может быть 60 заказов в выходной день, потому что по выходным к нам суммарно приходит всего 60 человек, а мы совершенно точно теряем клиентов в часы пик. Нужно учесть пороговое значение и вычесть из максимальных 60 клиентов 12 потерянных: 60 — 12 = 48 заказов.

Итого в месяц: 36 заказов в будни × 22 рабочих дня + 48 заказов в выходные × 8 выходных дней = 1 176 заказов.

Проверяем, чтобы результат был не меньше нуля и не больше порогового значения: максимум к нам заходит 2 680 клиентов в месяц. Мы насчитали 1 176 заказов — это меньше 2 680, значит все правильно.

В формуле заданы пороговые значения: сумма обработанных за месяц заказов не должна превысить среднее количество клиентов, посещающих кафе в месяц

На практике возможна ситуация, когда количество обработанных заказов будет больше физически зашедших клиентов: ведь один и тот же клиент может пробить несколько чеков. Но на этапе планирования разумнее придерживаться более пессимистичного сценария.

Считаем прибыль от одного сотрудника и общий доход

Чтобы посчитать доход, нужно умножить средний чек на количество клиентов: 230 рублей × 1 176 человек = 270 480 рублей валовой (до вычета налогов) прибыли.

Доход от одного сотрудника в месяц при среднем чеке 230 рублей и максимальном количестве обрабатываемых заказов в месяц —1 176 составит 270 480 рублей

Если мы ничего не делаем: не улучшаем маркетинг, не увеличиваем количество сотрудников, не оптимизируем процесс выполнения заказа, не повышаем средний чек и т. д., — то выше этой цифры нам точно не прыгнуть.

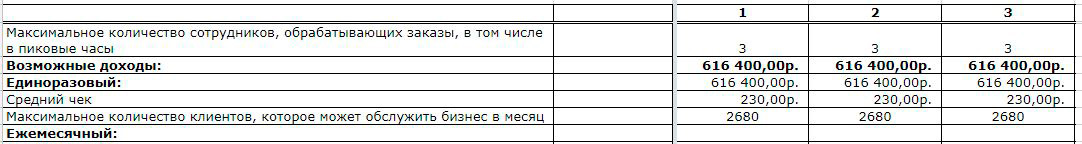

Мы запланировали нанять трех кассиров — посмотрим, справится ли наш бизнес с потоком клиентов?

С тремя сотрудниками кафе обслуживает максимум клиентов — все дожидаются своей очереди. Это было одним из наших KPI

Мы считали доходы, исходя из среднего количества посетителей. Но если вы начинаете бизнес, в котором у вас мало опыта работы с клиентами, попробуйте рассчитать пессимистичный сценарий ваших доходов. Заложите на первые три месяца максимальное количество клиентов не 100%, а всего 30% от среднего количества, а затем постепенно наращивайте эту цифру.

Вывод: доходы = средний чек × количество клиентов

Бюджет проекта на год

Бюджет — это то, как сочетаются детально посчитанные расходы и прогнозируемые доходы вашего бизнеса. Теперь, когда у вас есть план расходов и доходов по месяцам, остается вычесть одно из другого и посмотреть, достигнете ли вы точки безубыточности и точки окупаемости, к чему вы придете через год.

Уже на этапе планирования вы сможете оценить, сколько денег вам понадобится каждый месяц на содержание компании и какой потенциальный доход она сможет принести. Вы заранее поймете, стоит ли игра свеч.

В бюджете указываем все расходы и доходы по месяцам, в финансовом результате считаем разницу в каждый месяц и суммарно за год

Обобщенно бюджет можно показать так:

Свернутый вариант представления бюджета

Как видите, наш пример оказался прибыльной бизнес-моделью, во всяком случае, до вычета налога на прибыль. В этой статье мы не будем рассчитывать налоги, потому что их сумма зависит от выбранной вами системы налогообложения. О том, какие системы налогообложения бывают и как считать налоги на УСН, у нас написана отдельная статья.

Вывод: для расчета финансового результата нужно вычесть расходы из доходов в каждом месяце. Не забудьте вычесть налог на прибыль.

Стоит ли открывать убыточный бизнес?

Если через год проект не только не выходит на окупаемость, но и не достигает точки безубыточности, стоит ли его начинать? Иногда да.

История. Детские Центры Надежды Самойловой для детей-инвалидов. Надежда — мама девочки Леси, у нее ДЦП. Государственный садик Лесю не взял: не могут обеспечить должный уход и развитие.

Тогда Надежда решила открыть свой садик. Найти коррекционных педагогов, воспитателей, специалистов по реабилитации и собрать их всех в одном месте, вместо того чтобы ездить к каждому из них отдельно. Так у особых детей есть свой садик, где они учатся общаться, играть и попросту жить, а у их родителей появилась возможность вернуться к работе и немного заняться собой.

Детские Центры не приносят дохода и даже не выходят в ноль. Аренда помещений, реабилитационное оборудование, детская мебель, игрушки и пособия, зарплаты сотрудников — денег на все не хватает. Центрам жертвуют средства, иногда удается получить гранты, многие компании помогают Центрам, оплачивая обучение детей или покупая нужные вещи. Это дело живет не ради денег.

Еще один случай, когда важно создать и развивать убыточный проект — когда вы создаете поддерживающую структуру внутри компании. Примерами таких проектов являются: контакт-центр, собственная бухгалтерия, системное администрирование и др. Эти проекты не зарабатывают деньги вашему бизнесу, но они помогают вам нести меньше расходов.

Если контакт-центр обрабатывает звонки только вашей компании, то вы его содержите, но ничего не зарабатываете. Однако при этом ваши клиенты могут оперативно получить нужную информацию, решить свою проблему и остаться вашим клиентом, а не уйти к конкуренту.

Ваша бухгалтерия занимается только вашими налогами, доходами и расходами — вы ничего не зарабатываете, вынуждены ежемесячно платить зарплату бухгалтеру и обеспечить ему оборудованное рабочее место. Но зато вы не платите налоговикам штрафы и пени за свои ошибки.

Шпаргалка «Как составить финансовый план на год»:

- Перед составлением финансового плана опишите свою бизнес-модель: сформулируйте цели, задачи, проанализируйте целевую аудиторию и определите показатели эффективности вашей работы;

- В финансовом плане сделайте вспомогательные листы: «Сотрудники и рабочие места» и «Справочник ресурсов». Не считайте расходы в уме! Всегда прописывайте формулы со ссылками на вспомогательные листы;

- Посчитайте все единоразовые и периодические расходы;

- Перед тем, как считать доходную часть, проанализируйте цены и услуги ваших конкурентов — ваше ценовое предложение должно быть посередине;

- Чтобы посчитать доходы, нужно вычислить среднее количество клиентов и средний чек, а потом — перемножить одно на другое;

- Посчитайте бюджет: вычтите расходы за каждый месяц из доходов в каждом месяце — это и будет ваш финансовый результат;

- Не забудьте про налоги на прибыль;

- В некоторых случаях стоит открыть убыточный проект: он не позволит вам зарабатывать, но позволит меньше тратить.

Подходит к концу последний месяц года, а это значит, что сотрудникам экономических отделов предприятий предстоит выполнить большой объем работы. Необходимо подвести итоги работы за декабрь, четвертый квартал и год, рассчитать трудовые и материальные затраты, разработать планы объемных, технико-экономических и финансовых показателей на следующий год. Вопросы, касающиеся разработки планов, и примеры планирования различных показателей рассмотрим в данной статье.

ПЛАНИРОВАНИЕ: СУТЬ, МЕТОДЫ И ВИДЫ

Планирование — это разработка и установление руководством предприятия системы количественных и качественных показателей его развития, определяющих темпы, пропорции и тенденции развития как в текущем периоде, так и на перспективу.

Существует несколько основных методов планирования:

- балансовый;

- расчетно-аналитический;

- экономико-математический;

- графоаналитический;

- программно-целевой.

Балансовый метод обеспечивает установление связей между потребностями в ресурсах и источниками их покрытия, а также между разделами плана.

Расчетно-аналитический метод используют для расчета показателей плана, анализа их динамики и факторов, обеспечивающих необходимый количественный уровень. В рамках этого метода определяют базисный уровень основных показателей плана, их изменения в плановом периоде за счет количественного влияния основных факторов, рассчитывают индексы изменения плановых показателей по сравнению с базисным уровнем.

Экономико-математические методы позволяют разработать экономические модели зависимости показателей на основе выявления изменения их количественных параметров по сравнению с основными факторами, подготовить несколько вариантов плана и выбрать оптимальный.

Графоаналитический метод дает возможность представить результаты экономического анализа, используя графические средства. С помощью графиков можно выявить количественную зависимость между сопряженными показателями.

Программно-целевые методы позволяют составлять план в виде программы, то есть комплекса задач и мероприятий, объединенных одной целью и приуроченных к определенным срокам. Характерная черта программы — ее нацеленность на достижение конечных результатов.

По срокам различают следующие виды планирования:

- перспективное (стратегическое);

- текущее (годовое);

- оперативно-производственное.

Перспективное (стратегическое) планирование основывается на прогнозировании. С его помощью прогнозируют перспективную потребность в новых видах продукции, товарную и сбытовую стратегию предприятия по различным рынкам сбыта и т. д. Стратегическое планирование подразделяется на долгосрочное (10–15 лет) и среднесрочное (3–5 лет).

ОБРАТИТЕ ВНИМАНИЕ

Прогнозирование основано на предвидении, построенном на экономико-математическом, вероятностном и в то же время научно обоснованном анализе перспектив развития предприятия в обозримом будущем.

Текущее (годовое) планирование уточняет показатели среднесрочного плана. Структура и показатели годового планирования различаются в зависимости от объекта и подразделяются на заводские, цеховые и бригадные.

Оперативно-производственное планирование уточняет задания текущего годового плана на более короткие отрезки времени (месяц, декаду, смену, час) и по отдельным производственным подразделениям (цеху, участку, бригаде, рабочему месту). Есть три вида оперативно-производственного планирования:

- межцеховое;

- внутрицеховое;

- диспетчирование.

Завершающим этапом заводского оперативно-производственного планирования является сменно-суточное планирование.

ПЛАНИРОВАНИЕ ПОКАЗАТЕЛЕЙ РАБОТЫ ПРЕДПРИЯТИЯ

Чтобы составить планы экономических и финансовых показателей, экономисту в первую очередь нужно рассчитать трудовые, материальные и другие затраты предприятия на следующий год. Для этого необходимо:

- подвести ожидаемые итоги работы за прошедший отчетный период;

- составить производственную программу работы на планируемый период;

- проанализировать цены в отчетном периоде на все виды материалов, топлива, электроэнергию и спрогнозировать рост цен в планируемом периоде с учетом инфляции;

- учесть поступление и выбытие основных фондов в планируемом периоде;

- выяснить, на какую величину планируется индексация заработной платы работникам предприятия (после разработки плана этот размер может быть уменьшен или увеличен в зависимости от полученного финансового результата работы);

- учесть изменение налоговых ставок и т. д.

Рассмотрим несколько примеров, как разработать текущие (годовые) планы основных объемных, технико-экономических и финансовых показателей работы предприятия.

ПРИМЕР 1

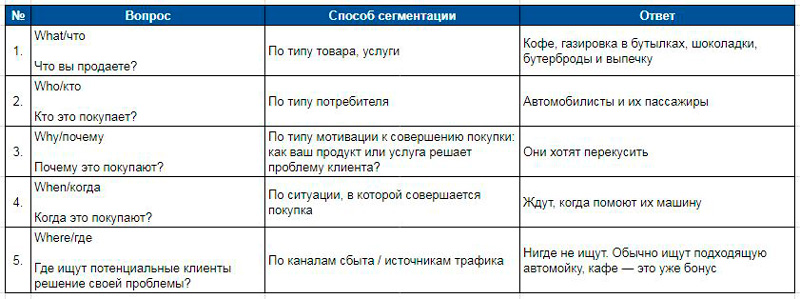

На основании имеющихся данных по количеству израсходованных предприятием материалов за 11 месяцев 2016 г., средних цен на материалы за год, денежных затрат на материалы за 11 месяцев 2016 г. (табл. 1) нужно определить плановую величину расходов на материалы на 2017 г.

Прогнозируемый рост цен на материалы в 2017 г. — 10 %, так как в 2015–2016 гг. цены на них росли в течение каждого года на 10 %.

Плановый объем работы предприятия, количество обслуживаемых зданий и сооружений в планируемом периоде не меняются по сравнению с 2016 г.

Плановое количество по каждому виду материалов на 2017 г. рассчитаем следующим образом:

- делим количество материалов, израсходованных за 11 месяцев 2016 г., на 11;

- полученный результат умножаем на 12.

Например, за 11 месяцев 2016 г. израсходовано 15 автоматов. Отсюда количество автоматов, которое планируется расходовать в 2017 г.:

15 шт. / 11 мес. × 12 мес. = 16 шт.

К СВЕДЕНИЮ

Чтобы плановое количество материалов рассчитать более точно, нужно учесть, какие из них расходуются именно в декабре (зимний период), так как при составлении плана данные за декабрь отсутствуют.

Цену на материалы в 2017 г. определяем с учетом планируемого роста цен.

Цена на автоматы в 2016 г. (средняя за год) — 108,67 руб.

Планируемая цена в 2017 г.:

108,67 руб. × 1,1 = 119,54 руб.

ОБРАТИТЕ ВНИМАНИЕ

Если анализ роста цен на материалы не ведется, можем учесть их рост на планируемый период в соответствии с прогнозируемым уровнем инфляции на данный период. Однако более точный результат при планировании расходов на материалы можно получить, если учесть изменения фактических цен в течение года, причем не в среднем на все расходуемые предприятием материалы, как в рассматриваемом примере, а на каждый вид материалов в отдельности.

Плановые расходы на 2017 г. на каждый вид материала рассчитаем путем умножения планового количества материалов на планируемую цену.

Расход на автоматы в 2017 г.:

16 шт. × 119,54 руб. = 1913 руб.

Аналогично рассчитываем расходы на другие материалы. Результаты расчетов представлены в табл. 1. Плановые затраты на материалы в 2017 г. — 218 428 руб.

|

Таблица 1. План расходов на материалы на 2017 г. |

||||||

|

Материал |

Количество за 11 мес. (факт) |

Цена, руб. |

Расходы за 11 мес. (факт), руб. |

Количество (план) на год |

Цена, руб. |

Плановые расходы на год, руб. |

|

Автомат |

15 |

108,67 |

1630 |

16 |

119,54 |

1913 |

|

Адаптер |

1 |

77,00 |

77 |

1 |

84,70 |

85 |

|

Антенна |

1 |

290,00 |

290 |

1 |

319,00 |

319 |

|

Арматура |

12 |

60,00 |

720 |

13 |

66,00 |

858 |

|

Батарейка |

15 |

91,93 |

1379 |

16 |

101,12 |

1618 |

|

Бахилы |

400 |

1,02 |

408 |

436 |

1,12 |

488 |

|

Блок питания |

4 |

1255,00 |

5020 |

4 |

1380,50 |

5522 |

|

Бобышка |

4 |

135,00 |

540 |

4 |

148,50 |

594 |

|

Болт анкерный |

20 |

9,45 |

189 |

22 |

10,40 |

229 |

|

Болт |

376 |

11,35 |

4267 |

410 |

12,49 |

5121 |

|

Бумага для принтера |

75 |

199,92 |

14 994 |

82 |

219,91 |

18 033 |

|

Бумага туалетная |

85 |

27,96 |

2377 |

93 |

30,76 |

2861 |

|

Бур |

25 |

112,80 |

2820 |

27 |

124,08 |

3350 |

|

Валик |

23 |

171,48 |

3944 |

25 |

188,63 |

4716 |

|

Газ ацетилен |

30 |

480,00 |

14 400 |

33 |

528,00 |

17 424 |

|

Газ пропан |

272 |

19,52 |

5310 |

297 |

21,47 |

6377 |

|

Гайка |

476 |

3,62 |

1725 |

519 |

3,98 |

2066 |

|

Гайка Вило |

2 |

1350,00 |

2700 |

2 |

1485,00 |

2970 |

|

Гильза |

4 |

729,00 |

2916 |

4 |

801,90 |

3208 |

|

Грубый ровнитель пола |

750 |

7,80 |

5850 |

818 |

8,58 |

7018 |

|

Грунт универсальный |

2 |

259,00 |

518 |

2 |

284,90 |

570 |

|

Грунтовка |

155 |

51,50 |

7983 |

169 |

56,65 |

9574 |

|

Губки |

2 |

19,50 |

39 |

2 |

21,45 |

43 |

|

Датчик |

3 |

347,33 |

1042 |

3 |

382,06 |

1146 |

|

Датчик температуры |

3 |

158,33 |

475 |

3 |

174,16 |

522 |

|

Дюбель-гвоздь |

506 |

2,01 |

1018 |

552 |

2,21 |

1220 |

|

Заглушка |

2 |

32,00 |

64 |

2 |

35,20 |

70 |

|

Заклепка |

8 |

91,00 |

728 |

9 |

100,10 |

901 |

|

Замок навесной |

60 |

146,00 |

8760 |

65 |

160,60 |

10 439 |

|

Знак аварийный |

1 |

650,00 |

650 |

1 |

715,00 |

715 |

|

Известь |

367 |

18,97 |

6963 |

400 |

20,87 |

8348 |

|

Изолента |

30 |

57,00 |

1710 |

33 |

62,70 |

2069 |

|

К/гайка д/15 |

20 |

16,00 |

320 |

22 |

17,60 |

387 |

|

К/гайка д/20 |

116 |

18,83 |

2184 |

127 |

20,71 |

2630 |

|

К/гайка д/25 |

1 |

24,00 |

24 |

1 |

26,40 |

26 |

|

К/гайка д/32 |

30 |

41,33 |

1240 |

33 |

45,46 |

1500 |

|

Кабель |

16 |

180,00 |

2880 |

17 |

198,00 |

3366 |

|

Канцтовары |

45 122 |

0,45 |

20 520 |

49 224 |

0,50 |

24 612 |

|

Кран-букса |

1 |

100,00 |

100 |

1 |

110,00 |

110 |

|

Кран Ду15 |

10 |

655,00 |

6550 |

11 |

720,50 |

7926 |

|

Кран Ду50 |

4,0 |

3300,00 |

13 200 |

4 |

3630,00 |

14 520 |

|

Электролампы |

2156 |

16,50 |

35 574 |

2352 |

18,15 |

42 689 |

|

Лампа галогеновая |

1 |

250,00 |

250 |

1 |

275,00 |

275 |

|

Итого |

184 348 |

218 428 |

Если требуется срочно получить общую плановую сумму расхода на материалы в 2017 г. и нет необходимости приводить расшифровку по видам материалов, то можно общую сумму, израсходованную на материалы за 11 месяцев 2016 г., разделить на 11, умножить на 12 и на 1,1. Этот расчет будет менее точным, но времени потребует меньше.

184 348 руб. / 11 мес. × 12 мес. × 1,1 = 221 218 руб.

ПРИМЕР 2

Предприятие перевозит уголь для клиентов и оказывает им другие услуги.

Фактические объемные, технико-эксплуатационные показатели работы предприятия, а также основные показатели плана по труду (численность работников, фонд оплаты труда и среднемесячная заработная плата за 2016 г.) представлены в табл. 2.

Требуется определить плановые объемные, технико-эксплуатационные показатели работы предприятия, запланировать численность работников, фонд оплаты труда и среднемесячную заработную плату на 2017 г. с разбивкой по кварталам.

Планируемая индексация заработной платы с января 2017 г. — 10 %.

Составление любых планов начинается с планирования объемных и технико-эксплуатационных показателей.

Чтобы запланировать объемы работ по погрузке и выгрузке угля, нужно собрать от клиентов заявки на 2017 г. с разбивкой по кварталам.

Плановый объем перевозок за каждый период рассчитываем, суммируя погрузку и выгрузку.

Количество перерабатываемых вагонов определяем расчетным путем исходя из объемов перевозок и грузоподъемности вагонов, грузооборот — исходя из объемов перевозок грузов и дальности перевозок.

Все перечисленные показатели стоит планировать в год и в сутки. Значения объемных показателей в сутки рассчитываем путем деления их величин за год (кварта)л на количество дней в планируемом периоде.

Из-за сокращения планируемого объема работы по перевозке грузов в 2017 г. по сравнению с планом 2016 г. на 13 % и по сравнению с фактом 2016 г. на 16 % плановый грузооборот и плановое количество перерабатываемых вагонов уменьшились.

Инвентарный парк маневровых тепловозов можно запланировать меньше, чем в 2016 г., из-за снижения объемов работы, а можно оставить его на уровне 2016 г., сократив количество смен работы тепловозов. Выбираем второй вариант.

Такие показатели, как эксплуатационная и развернутая длина путей, количество стрелочных переводов, планируем на уровне 2016 г., так как они будут использоваться для перевозки грузов.

Составив план объемных и технико-эксплуатационных показателей, переходим к планированию показателей плана по труду. Так как объемы по перевозкам в планируемом периоде сократятся, можно выбрать один из вариантов:

1) запланировать сокращение штата работников;

2) оставить штат работников на уровне факта 2016 г., сократив штат тех, кто занят на перевозках, и увеличив численность работников, занятых оказанием других услуг. Важная деталь: объем этих услуг в планируемом периоде увеличиваем, чтобы не потерять квалифицированных работников в случае, если объемы перевозок начнут расти.

Дальновидные руководители предприятий выбирают второй вариант. Мы планируем также оставить общую численность работников на уровне факта 2016 г. (125 чел.).

Плановая численность работников, занятых перевозками угля в 2016 г., — 101 чел.

Плановая численность работников по перевозкам на 2017 г. с учетом сокращения объемов перевозок:

101 × (100 – 13) / 100 = 88 (чел.).

Численность работников, сокращенную на перевозках, распределяем на аппарат управления и число работников, занятых оказанием других услуг.

Разбить численность работников по кварталам лучше равномерно. Для этого нужно заранее подумать о том, чтобы предоставить работникам больше отпусков в кварталах с меньшим объемом перевозок.

Среднемесячную заработную плату планируем всем работникам с учетом индексации — 10 % от факта 2016 г. Так, фактическая месячная заработная плата за 2016 г. у работников, занятых на перевозках, — 12 973 руб. Тогда планируемая средняя зарплата в месяц в 2017 г. у этих работников с учетом индексации с января — 14 270 руб. (12 973 руб. × 1,1).

Плановый фонд оплаты труда определяем путем умножения плановой среднемесячной заработной платы на плановую численность работников.

Учитывая снижение объема перевозок в 2017 г. по сравнению с планом 2016 г. на 13 % и по сравнению с фактом 2016 г. на 16 %, мы запланировали сократить численность штата, занятого на перевозках угля, но не допустили сокращения общего штата работников за счет перевода их на другие рабочие места, увеличив объем оказания прочих услуг отделения.

Несмотря на сокращение объемов перевозок, мы запланировали проиндексировать заработную плату работникам на 10 %, поэтому ФОТ на 2017 г. на 5 % больше планового ФОТ прошлого года и на 10 % больше фактического фонда оплаты труда в 2016 г. Все основные плановые показатели плана по труду с разбивкой по кварталам приведены в табл. 2.

|

Таблица 2. План основных объемных, технико-экcплуатационных показателей работы предприятия и показателей плана по труду |

||||||||||

|

Показатель |

Единица измерения |

2016 г. |

План 2017 г. |

План 2017 г. к плану 2016 г., % |

План 2017 г. к факту 2016 г., % |

|||||

|

план |

факт |

год |

1 кв. |

2 кв. |

3 кв. |

4 кв. |

||||

|

Погрузка в год |

тыс. т |

2464 |

2490 |

1682 |

402 |

421 |

440 |

419 |

68 |

68 |

|

В среднем в сутки |

6,73 |

6,80 |

4,61 |

4,47 |

4,63 |

4,78 |

4,55 |

68 |

68 |

|

|

Выгрузка в год |

тыс. т |

3482 |

3714 |

3503 |

732 |

927 |

964 |

880 |

101 |

94 |

|

В среднем в сутки |

9,51 |

10,15 |

9,60 |

8,13 |

10,19 |

10,48 |

9,57 |

101 |

95 |

|

|

Объем перевозок в год |

тыс. т |

5946 |

6204 |

5185 |

1134 |

1348 |

1404 |

1299 |

87 |

84 |

|

В среднем в сутки |

16,25 |

16,95 |

14,21 |

12,60 |

14,81 |

15,26 |

14,12 |

87 |

84 |

|

|

Количество перерабатываемых вагонов в год |

вагонов |

90 396 |

94 318 |

78 826 |

17 240 |

20 493 |

21 345 |

19 748 |

87 |

84 |

|

В среднем в сутки |