Развитие технологий, доступных для использования в современном бизнесе, заметно упрощает рутинные операции, выполняемые на ежедневной основе. Нововведения, закрепляемые на законодательном уровне, могут использоваться компаниями абсолютно официально. Так, в 2022 году получение нового товара уже не требует такого же объема бумажной работы, с каким кладовщикам и бухгалтерам приходилось сталкиваться в начале прошлого десятилетия — достаточно выполнить ряд стандартных требований, позволяющих перейти на цифровой обмен документами в онлайн режиме. Что такое электронная счет-фактура, как правильно создать, заполнить, оформить и выписать ЭСФ, и чем переход на новую систему правил помогает организациям и предприятиям различного масштаба? Давайте разбираться.

Общее представление

Документооборот, осуществляемый в рамках торговых операций между контрагентами, позволяет каждой из сторон получить официальное подтверждение совершенной сделки, необходимое как для ведения внутреннего учета, так и для внешней отчетности. Традиционная практика — выписка сопроводительной физической документации, пакетом которой сопровождается отгрузка продукции или акт выполненных работ — в последние годы все больше отходит на второй план. Ее место занимает выставление электронных счетов-фактур, оформленных и регистрируемых через уполномоченных операторов даже в тех случаях, когда покупатель фактически не относится к категории плательщиков налога на добавленную стоимость.

Общий порядок действий

Для перехода на новый формат взаимодействия с контрагентами потребуется выполнить стандартный набор действий:

- Уточнить у партнера по планируемой сделке о наличии соответствующего технического оборудования, а также возможности следовать требованиям законодательства.

- Оформить ЭЦП квалифицированного статуса, позволяющую подписывать документы в цифровом режиме, без использования физического носителя. Предоставляется удостоверяющими центрами, имеющими соответствующую аккредитацию.

- Заключить соглашение с одним из обслуживающих операторов, предоставляющим данные для входа на официальный сайт портала, в личный кабинет информационной системы с реестром электронных счетов-фактур (ЭСФ) по НДС. Перечень указан на сайте Федеральной налоговой службы.

Завершение всех трех этапов позволяет перейти к ведению официального документооборота в онлайн-формате.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Актуальные правила оформления

В 2021 году, на фоне внесения изменений в законодательные нормы, регламентирующие торговую сферу, были скорректированы и принципы формирования документов рассматриваемой категории. Основной причиной стал запуск в работу национальной системы прослеживания товаров, оказавшей влияние на способы реализации соответствующей продукции. К перечню относятся импортные поставки изделий, включенных в содержание правительственного постановления № 1110 от 1.07.21 — структура схожа с маркировкой, активно практикуемой в ряде сегментов торговли, однако предусматривает не «поштучный», а «партийный» контроль, для осуществления которого были приняты корректировки исходной формы.

Нововведения, общие для всех сфер

Говоря о последних изменениях и требованиях, коснувшихся информации о цифровых счетах-фактурах, порядка их выставления и подписания в электронном виде, стоит отметить следующие нюансы:

- В форме появилась дополнительная строка «5а», при заполнении которой указываются сведения об отгрузочной документации, выступающей основанием. В качестве примера — это могут быть накладные, акты выполненных работ или оказанных услуг, и т. п.

- Отдельной графой фиксируется порядковый номер данных, при этом под название отведен раздел «1а», для кода по Товарной номенклатуре внешнеэкономической деятельности — «1б».

- Изменено название одиннадцатой колонки, адаптированной не только для продукции, обязательной к прослеживанию, но и для остальных типов импортируемых изделий.

- В форме электронной счет фактуры (сч/ф) добавились дополнительные столбцы (12, 12а и 13), заполнять которые нужно, когда торговые операции связаны со сбытом прослеживаемой продукции. В первом и втором разделах отмечаются кодовый идентификатор и единица измерения. Для авансовых экземпляров, как и в тех случаях, когда реализовывать планируется товары, не относящиеся к указанной категории, строки прописываются, но не заполняются.

Новая система прослеживаемости

Внедрение очередных правил контроля за рынком стало уже привычным для отечественного бизнеса. Основной целью декларируется сокращение объемов контрафакта и повышение качества продукции, доступной для конечных потребителей. Тестирование началось еще в 2020 году, а с 2021-го в перечень, определенный правительственным постановлением, вошли изделия сразу нескольких групп, включая холодильное и стиральное оборудование, автомобильные детские кресла, офисная мебель из металла, и т. д. Ввод новых обязательных реквизитов в электронные с/ф — следствие указанных изменений.

Дополнительные разделы

К числу маркеров, наличие которых было признано целесообразным по итогам прошедшего тестового периода, отнесены:

- Регистрационные номера деклараций и партий продукции.

- Единицы измерения, соответствующие категории.

- Общее количество, подлежащее прослеживанию.

Формирование бумажной или цифровой счет-фактуры оставалось добровольным до 1.07.21, однако после наступления указанной даты наличие последней версии стало обязательным условием — включая корректировочные экземпляры.

Что требуется от продавца

Чтобы стать участником новой системы документооборота, достаточно обратиться к оператору ТКС с соответствующим заявлением, содержащим информацию об организации или ИП:

- Наименование (либо ФИО).

- Адрес регистрации (или место проживания).

- ИНН, сведения сертификатов ЭЦП, реквизиты.

- Контактные данные.

Также обязательным условием выступает предоставление согласия на обмен сведениями с другими службами, оказывающими идентичные услуги. После положительного рассмотрения заявки претенденту выдается идентификатор ЭДО, а также учетные и иные сведения, требующиеся для авторизации в центре по обмену электронными счет-фактурами. Стоит отметить, что в случае изменения какой-либо информации, контрагент обязан уведомить оператора в течение трех рабочих дней — для последующего внесения корректировок в идентичный срок на основании полученного заявления.

Оформление ЭСФ

Алгоритм действий продавца предусматривает следующую последовательность:

- Составление документа в соответствии с утвержденной инструкцией.

- Подписание с помощью цифровой подписи.

- Отправка через платформу ЭДО.

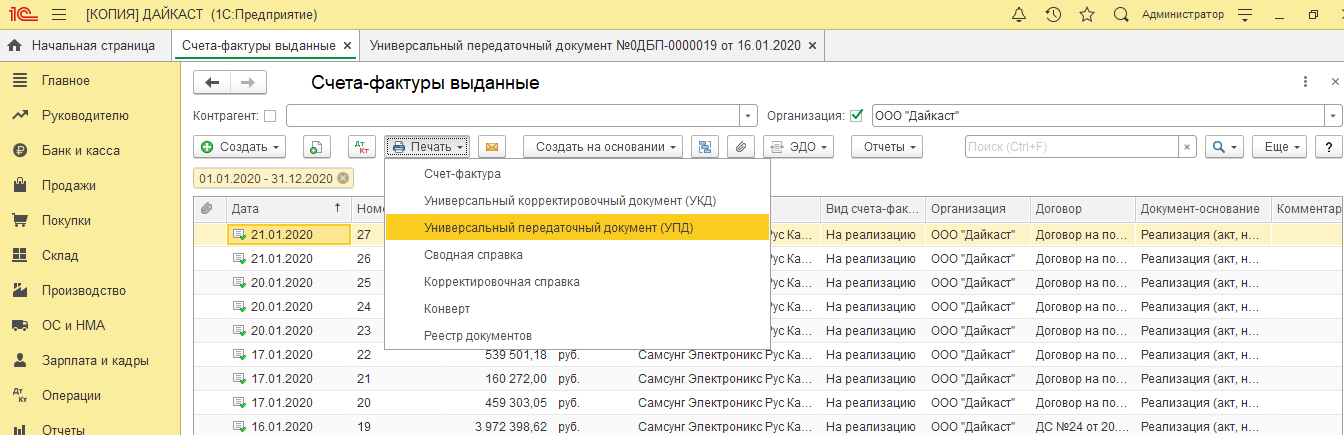

Использование современных учетных программ позволяет реализовать процедуру автоматически — достаточно ввести данные по планируемой отгрузке, и система самостоятельно сгенерирует всю сопроводительную документацию, выгрузив ее в общую базу после подтверждения пользователем корректности.

Промежуточный этап

Сотрудники компании, выступающей посредником, обеспечивающим стабильность и бесперебойность документооборота, принимают исходящую запросы, фиксируют основные реквизиты, и проверяют соответствие содержания, включая сверку образцов подписания. После этого эл сч/фактуры перенаправляются оператору, с которым сотрудничает покупатель товара, который также отмечает у себя все необходимые данные, подтверждая обоснованность и корректность сделки. Сам контрагент получает извещение после окончания проверки.

Принятие электронной счет-фактуры

Соответствие базовых параметров означает возможность сверки плановых и фактических показателей. Клиент сначала сверяет предложенную версию с заявкой на предмет позиционного и количественного соответствия, после чего проводит сопоставление еще раз — но теперь уже с фактически прибывшим перечнем ассортимента. Наличие расхождений является основанием для отказа от подтверждения операции, либо для оперативного внесения правок, также отражаемых в общей учетной системе. После того как план и факт сходятся с изначально намеченными данными, покупатель подтверждает отгрузку, также подписывая счет-фактуру в электронно-цифровой форме (ЭЦФ), при корректировке формируется новый документ — ИСФ.

Стоит отметить, что в тех случаях, когда продавец и клиент обслуживаются у одного и того же оператора ЭДО, цикл реализуется с меньшими временными затратами, поскольку не требует повторной фиксации на промежуточной стадии.

Решения возможных проблем

Законодательно установленный Порядок содержит не только основные регламентирующие положения, но и своеобразный аналог FAQ, разъясняющий алгоритмы решения потенциальных проблемных ситуаций. Рассмотрим основные моменты содержания пунктов 23—24:

- Один из участников системы документооборота не получил подтверждений в сроки, определенные в качестве нормативных. В подобной роли могут оказаться как покупатель или продавец, так и оператор платформы ЭДО, отвечающий за протоколирование и сопровождение торговых операций. В подобных ситуациях субъект цепочки, столкнувшийся с указанной проблемой, должен уведомить отправителя подтверждающего уведомления, используя для этого любой доступный способ.

- Электронные счета фактуры не были представлены получателю в период, определенный положениями третьего пункта статьи 168 Налогового кодекса (5 календарных дней с даты отгрузки). В этом случае необходимо поставить продавца в известность, указав на увеличение сроков для исполнения плановых мероприятий ЭДО. Если отправитель был уведомлен о том, что оператор со своей стороны получил цифровую версию документации, он также информирует клиента.

Стоит отметить, что внедренная система ориентирована на добросовестное сотрудничество, в рамках которого каждая из сторон должна прикладывать усилия, необходимые для успешного завершения каждого цикла документооборота.

Несмотря на достаточно долгий срок тестирования, на сегодняшний день нельзя с уверенностью говорить о том, что все предприниматели знают, как выглядит электронный счет-фактура (ЕСФ), и как сделать, отправить и выставить документы в цифровом виде. В тех случаях, когда оформление сопроводительной документации подобным образом не представляется возможным, используется обычная бумажная версия. Однако следует учитывать, что эта опция не распространяется на товарную продукцию, относящуюся к прослеживаемым категориям. Параметры, указанные изначально, и подтвержденные оператором ЭДО, копируются продавцом без изменений, распечатываются и закрепляются подписями в надлежащем порядке. Последующее перевыставление подобной ЭСФ, даже когда у второго контрагента появляется возможность принятия, запрещено регламентом.

Особенности работы с электронными счетами-фактурами (СЧФ)

Алгоритм системы обуславливает возможность ее полноценной реализации только при условии, что все три участника — отправитель, получатель, а также оператор платформы, выступающий в роли связующего и контролирующего звена — располагают необходимым набором технических средства, а также доступом к Сети. Общие принципы закреплены в содержании приказа Министерства финансов № 174н.

В целом можно сказать, что механика не слишком отличается от привычной схемы. Спектр обязанностей продавца — формирование, подписание и отправка цифровой с/ф, после чего ему остается только дождаться официального подтверждения от покупателя. Тот, в свою очередь, оформляет не только извещение, но и подтверждение для оператора, отвечающего за доставку документации в установленные сроки, проверку соответствия параметров, а также фиксацию торговых операций в общем реестре.

Важный момент: правила выписки счет фактуры в электронном виде (ИС ЭСФ) для ИП и ООО предусматривают оформление единственного экземпляра, подписать который может только один субъект, обладающий соответствующими полномочиями, и имеющий квалифицированную цифровую подпись.

Где взять образцы заполнения

Потребность в демонстрационных экземплярах, по сути, отсутствует, поскольку речь идет о стандартизированной файловой форме, характеризующейся идентичным набором реквизитов. В плане заполнения документация практически не отличается от бумажного аналога, регламентируемого положениями статьи 169 Налогового кодекса. Физический носитель не требуется, что обуславливает практическую невозможность и нецелесообразность представления наглядных материалов в привычном понимании.

Впрочем, некоторые организации и предприниматели практикуют использование инструкций, представляющих собой визуализацию алгоритма работы. Проще говоря — предоставляют сотрудникам, не имеющим достаточный практический опыт, картинку, на которой отображены поля и характеристики, поясняющие принципы их заполнения. Однако в этом случае нужно учитывать, что использование различных версий программного обеспечения обуславливает разницу интерфейсов, так что найти и скачать универсальный образец заполнения электронной счет-фактуры не представляется возможным.

Преимущества и недостатки системы

Практика показывает, что автоматическая обработка ЭСФ позволяет сократить временные издержки, необходимые для сверки документов и выявления возможных ошибок. Кроме того, снижаются расходы, связанные с организацией печати и доставки бумажных экземпляров. Также стоит отметить упрощенный алгоритм взаимодействия с контролирующими органами — при поступлении запроса достаточно отправить данные по ТКС, не прибегая к стандартной процедуре копирования и заверения.

Что касается минусов, то к их числу в первую очередь стоит отнести проблемы, возникающие у участников торговых операций при отсутствии доступа к Сети, а также при технических неполадках и сбоях, возникающих по независящим от них причинам. Нарушение цикла формирования ЭСФ обуславливает необходимость возврата к обычному формату. При этом выставление документов задним числом исключается, так как в обязанности оператора платформы ЭДО входит фиксация всех дат по совершаемым сделкам.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Итоги

Ответ на вопрос о том, надо ли переходить на электронные счета-фактуры (ESF) для госзакупок, работы с банками, или выполнения торговых операций с продукцией, относящейся к категории прослеживаемой, однозначно будет положительным. Внедрение цифрового документооборота упрощает целый ряд бизнес-процессов, облегчает ведение отчетности и контроля. Сделать бизнес еще более эффективным помогут и программные решения, предлагаемые компанией «Клеверенс», целью которых выступает автоматизация рутинных задач, характерных для большинства современных предприятий.

Количество показов: 7212

К выставлению счета-фактуры предъявляют особенные требования, поскольку он необходим для учета НДС. Это значит, что с ним будут «иметь дело» не только продавец товаров, работ или услуг с их покупателем, но также и контролирующие органы.

Счет-фактуру оформляет продавец в течение 5 дней с момента передачи предмета договора покупателю. Он может сделать это как в бумажном, так и в электронном виде. В бумажном виде все просто – документ формируют в 2-х экземплярах, первый остается у продавца, а второй уходит покупателю, например, по почте или с курьером. С электронными вариантами все несколько сложнее, но именно в этих «сложностях» кроются основные преимущества ЭСФ.

Особенности работы с электронными счетами-фактурами

Главная особенность работы со счетами-фактурами в электронной форме обусловлена тем, что они составляются по взаимному согласию сторон сделки и при наличии у сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур. Данное условие, а также формат счетов-фактур и процедур обмена по телекоммуникационным каналам связи – через оператора электронного документооборота, устанавливают соответствующие нормативные документы ИФНС.

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.

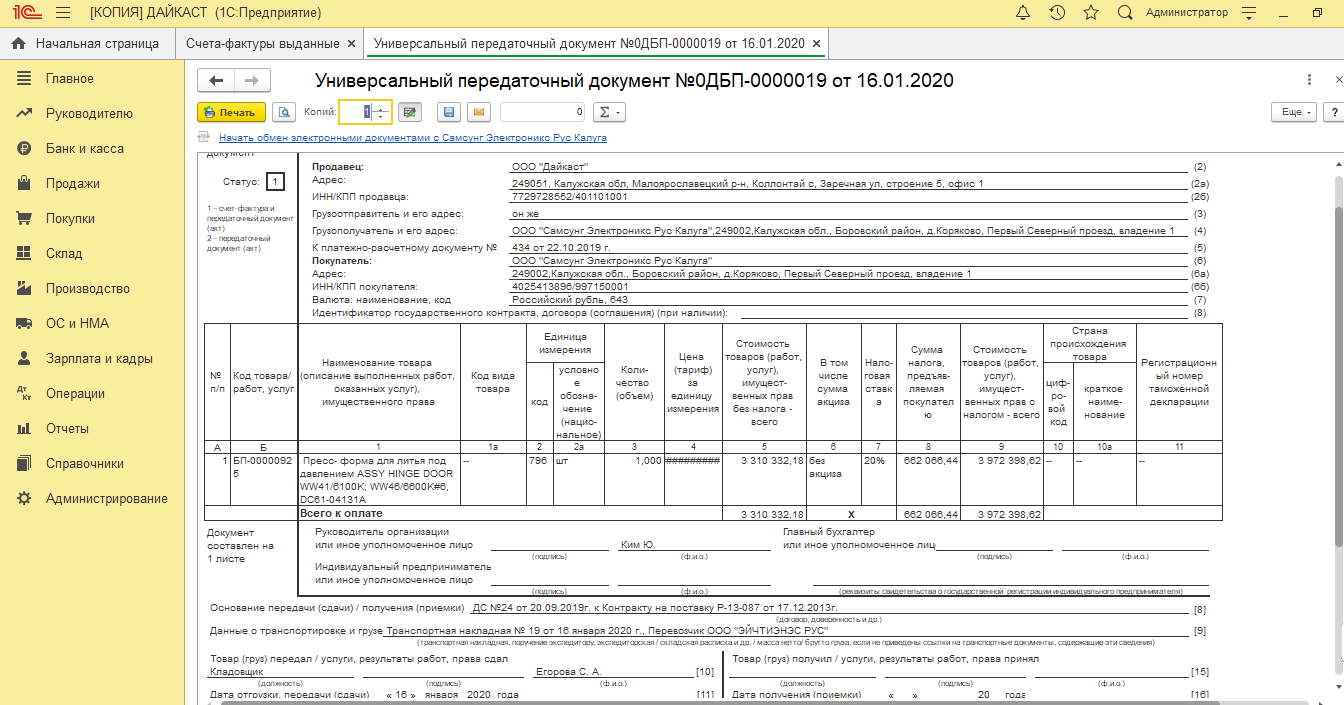

Отметим, что для удобства сторон сделки и контролирующих органов предусмотрен обмен не просто счетами-фактурами, а пакетом документов, именуемым УПД – универсальным передаточным документом. В него входит СФ и акт/накладная, что упрощает понимание информации по сделке и позволяет обмениваться сразу несколькими документами за одну сессию.

Обязательные для заполнения реквизиты

Список обязательных к заполнению реквизитов в счете-фактуре, опять же, обусловлен требованиями законодательства: данные считаются правильными, если не содержат ошибок и не мешают налоговой верно определить – кто продавец, а кто покупатель, наименование товаров (работ, услуг), их количество, стоимость одной единицы и всей партии, налоговую ставку, сумму НДС, предъявленную покупателю.

То есть счет-фактура в электронном виде содержит те же реквизиты и данные, что и его бумажный аналог, но приобретает юридическую значимость после добавления особого реквизита – электронной подписи руководителя организации продавца или его доверенного лица с соответствующим уровнем защиты, то есть с усиленным квалифицированным сертификатом.

Так же как и в бумажном варианте, если вывести печатный образец электронного счета-фактуры на экран цифрового устройства, мы увидим реквизиты в шапке документа, фактурную (табличную) часть со всеми расчетами, но визуализация электронной подписи в самом документе при его открытии не отобразится, потому что является реквизитом. Для удобства пользователей реализована возможность получения «синей печати» на документе, как факта его подписания. На «штампе» содержится полная информация о статусе сертификата, подписанта и результат проверки подписи.

Как выписать электронную счет-фактуру?

Что подразумевается под выставлением электронных счетов-фактур? Продавец формирует документ реализации, создает к нему СФ, который загружает в систему ЭДО (или отдельно, или в составе УПД). Оператор автоматически фиксирует дату выставления счета-фактуры. Именно она будет указана в подтверждении оператора ЭДО о том, что документ поступил к нему на сервер. Когда документ отправляется покупателю, оператор фиксирует дату отправки, известив об этом обе стороны, счет-фактура считается выставленным. Отметим, что служебные сообщения оператора, сопровождающие отправки/получения счетов-фактур, будут сохранены вместе с ними и переданы налоговикам при запросе.

Бесплатная

консультация

эксперта

Анна Викулина

Руководитель Центра

сопровождения 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Получение счетов фактур

Получивший файл счета-фактуры должен не позднее следующего рабочего дня, если с документом все в порядке, подписать (сохранить с реквизитом подписи) счет-фактуру со своей стороны и оповестить через оператора контрагента о получении и принятии документа. На этом отдельно взятый процесс ЭДО будет считаться завершенным.

Следует помнить, что подписание извещений входит в перечень обязательных действий при обмене счетами фактурами, так как они прилагаются к счетам-фактурам при запросе ИФНС.

Если покупатель нашел в документе несоответствия или ошибки, он отклоняет документ и через оператора посылает продавцу запрос корректировки.

Можно ли исправить электронный счет-фактуру?

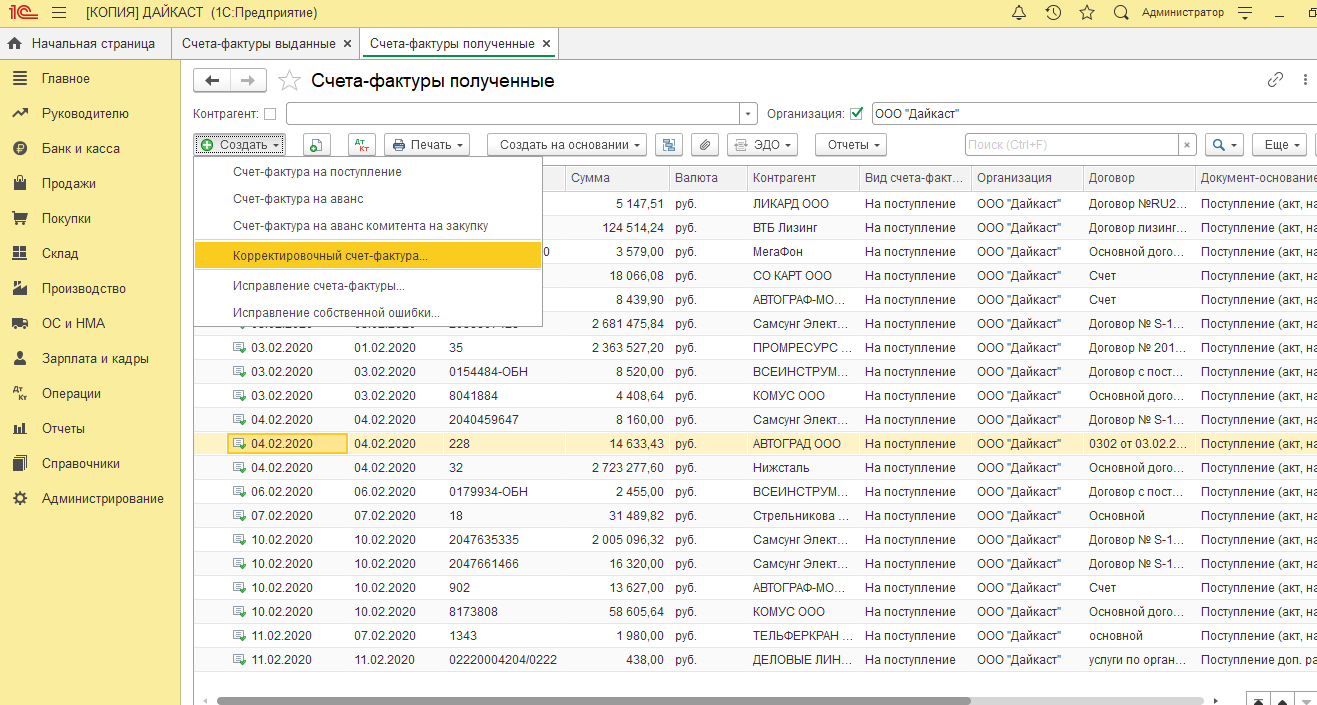

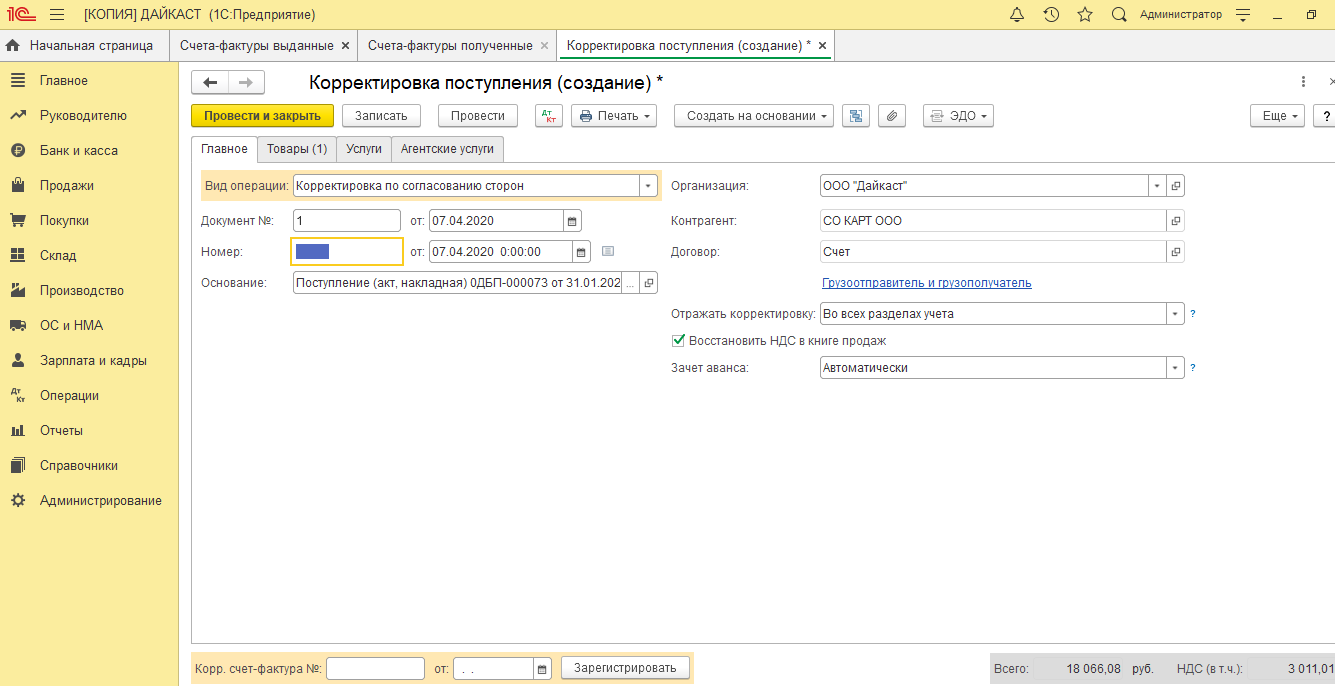

Если в выставленный счет-фактуру закралась ошибка, то в соответствии с №245-ФЗ, чтобы ее исправить, нужно создать новый документ – исправленный или корректировочный счет-фактуру, в зависимости от типа ошибки.

Обнаруженная ошибка в реквизитах или описка в цифрах в табличной части, потребуют ИСФ. При обнаружении ошибки покупатель должен отправить продавцу через оператора ЭДО уведомление об исправлении документа, получив которое, продавец корректирует документ и отправляет его как первоначальный электронный документ.

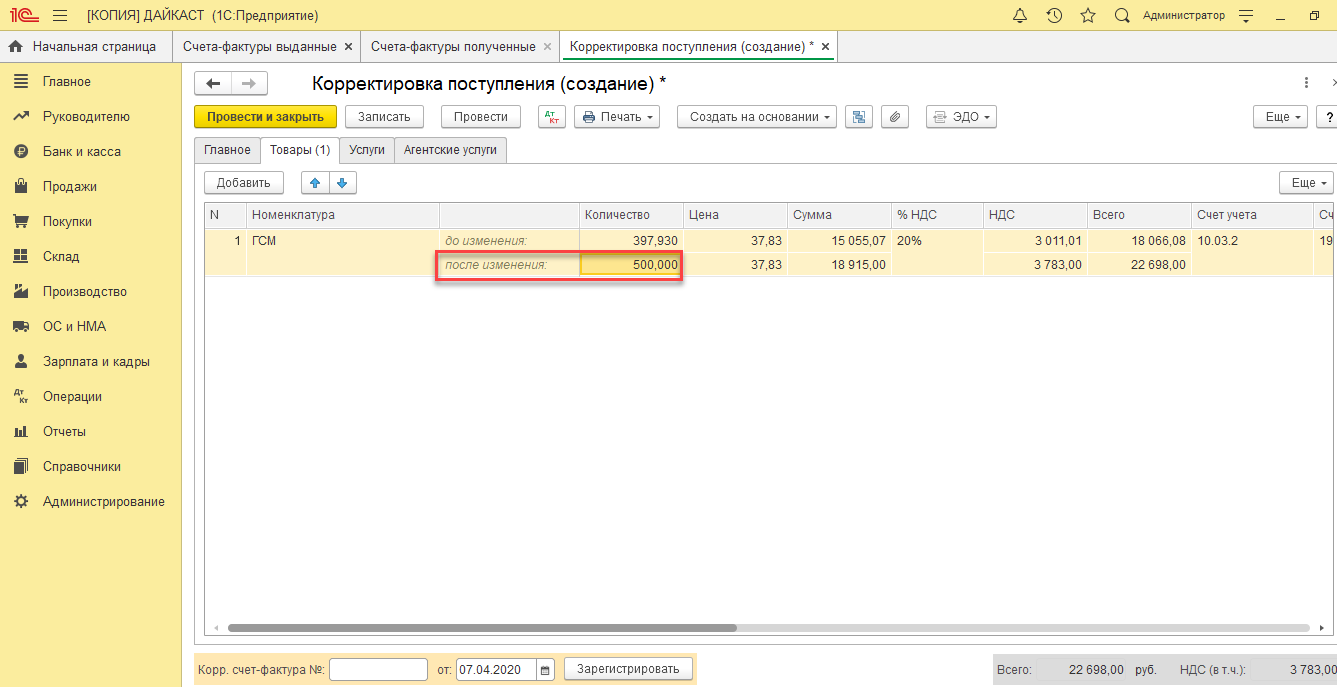

КСФ нужен, когда после завершения хозоперации произошло изменение стоимости, а значит и суммы НДС. Основанием для его выставления является новый первичный документ.

Оператор ЭДО также выставляет служебные документы с датами обмена ИСФ и КСФ, которые также подписывают обе стороны. В остальном процессы работы с электронными и бумажными корректировочными и исправленными счетами-фактурами идентичны.

Отметим, что именно первичная дата выставления счета-фактуры, пусть и ошибочного, считается датой выставления документа, которую будут учитывать контролирующие органы.

Как перейти на электронные счета-фактуры?

Государство, показывая в последние годы свою заинтересованность в переводе первичных документов в электронный вид, активно создавало полноценную нормативную базу по работе с ними, согласно которой выставить документ можно исключительно через одного из официально зарегистрированных операторов, которые перечислены на сайте ФНС.

Оператор подтверждает подлинность подписи, обеспечивает контроль формата электронного документа, гарантирует доставку счета-фактуры до адресата, формирует все служебные документы, подтверждающие дату и факты выставления, а также обеспечивает их хранение в течение установленного законом периода (4 года). Чтобы пользоваться этими преимуществами, нужно сделать три простых шага:

- Первый шаг в переходе на ЭДО вообще, и на электронные счета-фактуры в частности – получение сертификата заверенной квалифицированной электронной подписи и регистрация у одного из аккредитованных государством операторов.

Гарантия 6 мес. на услуги подключения и настройки ЭДО в 1С. Решаем любые задачи!

- После подключения к сервису оператора, разослать приглашения к обмену своим контрагентам, которые уже используют ЭДО.

- Получив подтверждение от контрагентов, начать обмен.

Для учета сумм НДС по ЭСФ в учетной системе ведут журнал учета, книгу покупок или книгу продаж. При этом оператор хранит все счета-фактуры – первичные, ИСФ и КСФ, вместе со всеми реквизитами, в том числе и ЭП, а также сопровождающими техническими документами оператора и извещениями. Это делает доступ к полному пакету документов простым и удобным: пользователь всегда может скачать электронный оригинал мгновенно, что невозможно себе представить при потере бумажного аналога.

Преимущества и недостатки ЭСФ

- Первое и самое понятное преимущество ЭСФ – отказ от бумажных документов;

- Не нужно собирать, распечатывать и передавать документы поставщикам, а потом заботится об их возвращении;

- На сегодня стоимость передачи документов через оператора настолько мала, что просто несопоставима с затратами на бумагу, картриджи, курьеров и прочими расходами, неминуемо сопровождавшими бумажный документооборот.

Конечно, задним числом выставить документ не получится, но моментальная, гарантированная доставка, с официальным подтверждением о получении и подписании все же важнее такой возможности, особенно, в интересах покупателя. Это может послужить подтверждением сроков для налоговой или независимым мнением в суде при спорах с контрагентами.

Как еще больше сэкономить на обмене электронными документами?

Не смотря на то, что уход от бумажного документооборота уже позволяет существенно экономить на расходных материалах и курьерской доставке, существуют технологии, которые делают ЭДО еще дешевле. В процессе электронного документооборота вы платите только за исходящие документы, все входящие – бесплатно у любого оператора ЭДО. Однако тарифы на исходящие у разных операторов могут отличаться.

Хранение счетов-фактур и прочих документов, связанных с ними, в электронном виде поможет в кратчайшие сроки предоставить документы в налоговую для проверки в случае возникновения такого требования, а ведь чтобы составить опись документов и отправить весь пакет в ИФНС в бумажном виде, может потребоваться круглосуточная работа всей бухгалтерии. Оперативно исправить ошибки и получить подтверждение приема на проверку в режиме реального времени – все это также преимущества электронных коммуникаций и безбумажного делопроизводства.

Подготовлена редакция документа с изменениями, не вступившими в силу

Утвержден

приказом Министерства финансов

Российской Федерации

от 05.02.2021 N 14н

ПОРЯДОК

ВЫСТАВЛЕНИЯ И ПОЛУЧЕНИЯ СЧЕТОВ-ФАКТУР В ЭЛЕКТРОННОЙ ФОРМЕ

ПО ТЕЛЕКОММУНИКАЦИОННЫМ КАНАЛАМ СВЯЗИ С ПРИМЕНЕНИЕМ

УСИЛЕННОЙ КВАЛИФИЦИРОВАННОЙ ЭЛЕКТРОННОЙ ПОДПИСИ

ПОРЯДОК

ВЫСТАВЛЕНИЯ И ПОЛУЧЕНИЯ СЧЕТОВ-ФАКТУР В ЭЛЕКТРОННОЙ ФОРМЕ

ПО ТЕЛЕКОММУНИКАЦИОННЫМ КАНАЛАМ СВЯЗИ С ПРИМЕНЕНИЕМ

УСИЛЕННОЙ КВАЛИФИЦИРОВАННОЙ ЭЛЕКТРОННОЙ ПОДПИСИ

Список изменяющих документов

(в ред. Приказа Минфина России от 28.04.2022 N 64н)

Электронные счета-фактуры в 2021 году могут применяться наравне с бумажными, но для того, чтобы начать с ними работать, нужно выполнить ряд требований. Об особенностях применения этих электронных документов расскажет наша статья.

О переходе на электронные счета-фактуры

Не утонуть в наш стремительный век в огромном потоке информации и бумаг помогают технические средства и современные форматы документов. В связи с этим для работающих с НДС лиц все более актуальными становятся электронные счета-фактуры.

ВАЖНО! При продаже прослеживаемых товаров другим организациям и ИП надо выставлять электронные счета-фактуры. Покупатели обязаны их принимать через оператора ЭДО, даже если они не являются плательщиками НДС (ст. 169 НК РФ).

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в готовом решении от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в материал.

Чтобы перейти на применение электронных счетов-фактур, необходимо:

- Согласовать с контрагентами возможность обмена электронными счетами-фактурами, предварительно проверив наличие у сторон технических возможностей (п. 1.4 приказа № 174 н).

- Получить квалифицированную электронно-цифровую подпись (письма Минфина РФ от 12.09.2016 № 03-03-06/2/53176, ФНС РФ от 19.05.2016 № СД-4-3/8904) в удостоверяющем центре, выполняющем функции в соответствии с законом «Об электронной подписи» от 06.04.2011 № 63-ФЗ.

- Заключить договор с одним из операторов электронного документооборота (п. 1.3 приказа Минфина № 174н, приказ ФНС России от 20.04.2012 № ММВ-7-6/[email protected]) — их перечень размещен на сайте ФНС.

Если все эти шаги выполнены, можно приступать к работе с электронными счетами-фактурами.

Как работать с электронными счетами-фактурами

Получить или отправить электронные счета-фактуры (ЭСФ) можно только в том случае, если все 3 стороны (покупатель, продавец, оператор ЭДО) одновременно могут в этом участвовать, технические средства в порядке и есть доступ к интернету. Порядок работы с ЭСФ утвержден приказом Минфина № 174н.

При этом продавцу нужно сформировать, подписать и отправить ЭСФ, затем дождаться от покупателя извещения о его получении. Покупателю требуется после получения ЭСФ не только оформить это извещение, но и подтвердить оператору получение ЭСФ. У оператора особая функция: он обеспечивает доставку ЭСФ, организует проверку соответствия установленным форматам и фиксирует даты его отправки и получения.

ВАЖНО! ЭСФ оформляется только в одном (!) экземпляре, и подписать его может только одно уполномоченное лицо (п. 6 ст. 169 НК).

Можно ли, составив покупателю счет-фактуру на бумаге, себе сделать электронный экземпляр? В сентябре 2017 года ФНС РФ, согласовав свою позицию с Минфином РФ, дала положительный ответ. Отметим, что ранее Минфин высказывался данному вопросу отрицательно.

Важно учесть! Рекомендация от КонсультантПлюс:

Электронные счета-фактуры храните в электронном виде. Распечатывать их на бумаге не нужно (Письмо ФНС России от 19.07.2017 № СД-4-3/[email protected]). Вместе с электронными счетами-фактурами вы должны хранить документы и информацию…(подробнее смотрите в К+, получив бесплатный демо-доступ к системе К+).

Образец электронного счета-фактуры

Электронный счет-фактура представляет собой файл, содержащий определенный набор реквизитов. Перечень этих реквизитов такой же, как у документа на бумаге, то есть установленный ст. 169 НК РФ. Физического носителя информации у электронного счета-фактуры нет. Например, хранить ЭСФ можно в электронном виде, не распечатывая его на бумагу. Поэтому представить образец электронного счета-фактуры в каком-то графическом виде или в виде документа вряд ли получится.

В крайнем случае, говоря об образце электронного счета-фактуры, можно подразумевать визуальное воспроизведение алгоритма его формирования в соответствующей программе. Проще говоря, картинку с набором полей для заполнения. А она будет зависеть от интерфейса используемого вами ПО. Универсальной такой картинки (образца электронного счета-фактуры), к сожалению, нет.

Достоинства и недостатки электронных счетов-фактур

В результате автоматической обработки ЭСФ сокращается время проверки и обнаружения в них ошибок, плюс отпадает необходимость распечатки и доставки контрагенту бумажного счета-фактуры. Кроме того, при запросе контролерами счетов-фактур для проверки ЭСФ можно передать по ТКС — копировать их и заверять при этом, как в случае с бумажными документами, не требуется (письмо ФНС России от 09.09.2015 № СА-4-7/15871). Все это можно отнести к преимуществам ЭСФ.

Но есть и недостатки. Так, если отсутствует доступ к Интернету или случается сбой в работе автоматизированных систем сторон сделки или оператора, извещения о получении этого документа не формируется, а сам ЭСФ не считается выставленным (пп. 1.10 и 1.11 порядка, утв. приказом № 174н). В этом случае продавец будет вынужден оформить бумажный счет-фактуру.

ВАЖНО! Выставить ЭСФ задним числом не получится, т.к. все даты (и выставления, и получения) фиксирует оператор (пп. 1.10 и 1.11 порядка, утв. приказом № 174н), который является независимой третьей стороной в обороте ЭСФ.

Итоги

Электронный счет-фактура позволяет сэкономить время и средства, так как мгновенно доставляется контрагенту по каналам связи и не требует бумажной распечатки. При этом формируется только одни экземпляр этого документа за подписью только одного уполномоченного лица. Однако если технические средства связи подведут, придется вернуться к бумажному варианту счета-фактуры.

Счет-фактура (СФ) — документ, который подтверждает факт выплаты НДС за товар (работу, услугу). На основании этого документа покупатель может возместить сумму налога на добавленную стоимость в соответствии с п.1 ст.169 Налогового кодекса Российской Федерации.

Что из себя представляет

Электронный счет-фактура (ЭСФ) — это файл в формате XML, переданный по телекоммуникационным каналам связи (ТКС) через оператора ЭДО и подписанный усиленной квалифицированной электронной подписью (УКЭП) руководителя либо иного уполномоченного лица.

Набор полей в электронном документе совпадает с его аналогом на бумаге. Основное отличие цифровой и бумажной формы заключается в дополнительном реквизите — штампе электронной подписи (ЭП). Он включает исчерпывающие данные о подписанте — ФИО и должность, номер и срок действия сертификата усиленной ЭП.

Счет-фактуру в электронном виде не нужно распечатывать и хранить на бумаге, его можно поместить в архив на базе информационной системы и передавать в налоговую по ТКС или через личный кабинет налогоплательщика в цифровом формате.

Как устроен электронный обмен счетами-фактурами

Выставление ЭСФ — это обязательное условие, если реализуются товары, подлежащие прослеживаемости в соответствии с п.1.2 ст. 169 НК РФ. Остальные плательщики НДС могут обмениваться ими по двустороннему согласию, если у участников сделки есть технические средства для обмена и обработки электронных документов.

ЭДО счетами-фактурами возможен при выполнении всеми участниками процесса своих функций:

- продавец: составляет ЭСФ, подписывает его УКЭП и отправляет контрагенту в XML-формате через оператора ЭДО. Для завершения документооборота поставщик должен дождаться уведомления от покупателя о получении электронного документа;

- оператор ЭДО: координирует доставку файла, проверяет соответствие утвержденному ФНС формату и регистрирует даты отправки и получения;

- покупатель: подтверждает получение счета-фактуры электронной подписью и формирует извещение о получении через оператора ЭДО.

Если покупатель не получил документ в электронном виде через пять дней с момента отгрузки товаров (выполнения работ, оказания услуг), то он должен сообщить об этом поставщику. Продавец обязан выяснить и разрешить проблему передачи документа совместно с оператором ЭДО либо направить контрагенту бумажный счет-фактуру.

Электронные счета-фактуры помогут избежать отказа в вычете «входного» НДС

В случае критичных ошибок при составлении счета-фактуры контролирующие органы могут отклонить возмещение налога на добавленную стоимость. Переход на электронные СФ значительно сократит количество таких дефектов.

| Распространенные ошибки | Бумажный счет-фактура | Электронный счет-фактура |

|---|---|---|

| Некорректное оформление реквизитов | Налоговая может отказать в вычете предъявленных сумм НДС, если не удастся установить продавца или покупателя, наименование товаров или услуг, либо при неверном отражении количества товара, стоимости, ставки или суммы НДС. | Реквизиты сверяются со справочником ЕГРЮЛ/ЕГРИП. Электронный документ не отправится, если будут пустые поля или ошибки в обязательных реквизитах. |

| Различия в титуле продавца и покупателя | Бумажный СФ выставляется в двух экземплярах — титуле продавца и покупателя. Если документ корректируется, то исправления нужно вносить в оба титула. | ЭСФ составляется в единственном экземпляре, поэтому несоответствий в данных быть не может. При выставлении исправленного документа оператор ЭДО фиксирует каждый этап корректировки. |

| Получение счета-фактуры после отчетного периода | Заявлять вычет можно в том налоговом периоде, в котором фактически был выпущен СФ. Если покупатель получил оригинал с опозданием, то ему придется обосновывать правомерность вычета. Для этого налогоплательщикам приходится хранить конверты с печатью почты. | Оператор ЭДО фиксирует дату отправки и получения документа. В случае спорных вопросов провайдер будет выступать независимой стороной в обмене электронным СФ. |

| Отсутствие подписей или их расшифровок | Счет-фактура без подписи не принимается к возмещению НДС. Факсимильная подпись также может стать основанием для отказа. | В цифровом документе проставляется электронная подпись, которая уже содержит в себе сведения о подписанте — ФИО и должность. |

Налоговая может потребовать переделать счета-фактуры при нарушении правил представления документов. Если плательщик НДС не предъявит в установленный срок документы, то п.1 ст. 126 НК РФ предусматривает штраф 200 рублей за каждый документ.

Как работать со счетами-фактурами в Directum RX

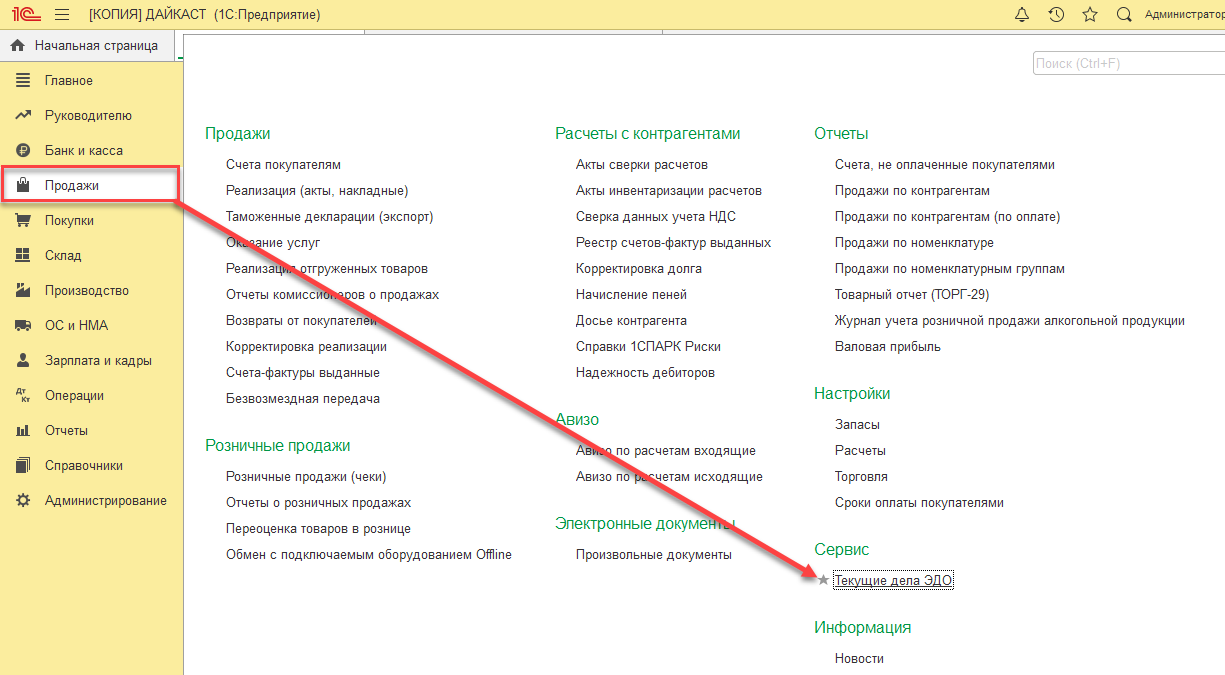

Перейти на безбумажный документооборот можно с решениями Directum. В системе предусмотрена возможность электронного обмена через сервисы Диадок и СБИС. Юридическая значимость такого обмена подтверждается квалифицированной электронной подписью, а форматы документов соответствуют требованиям законодательства.

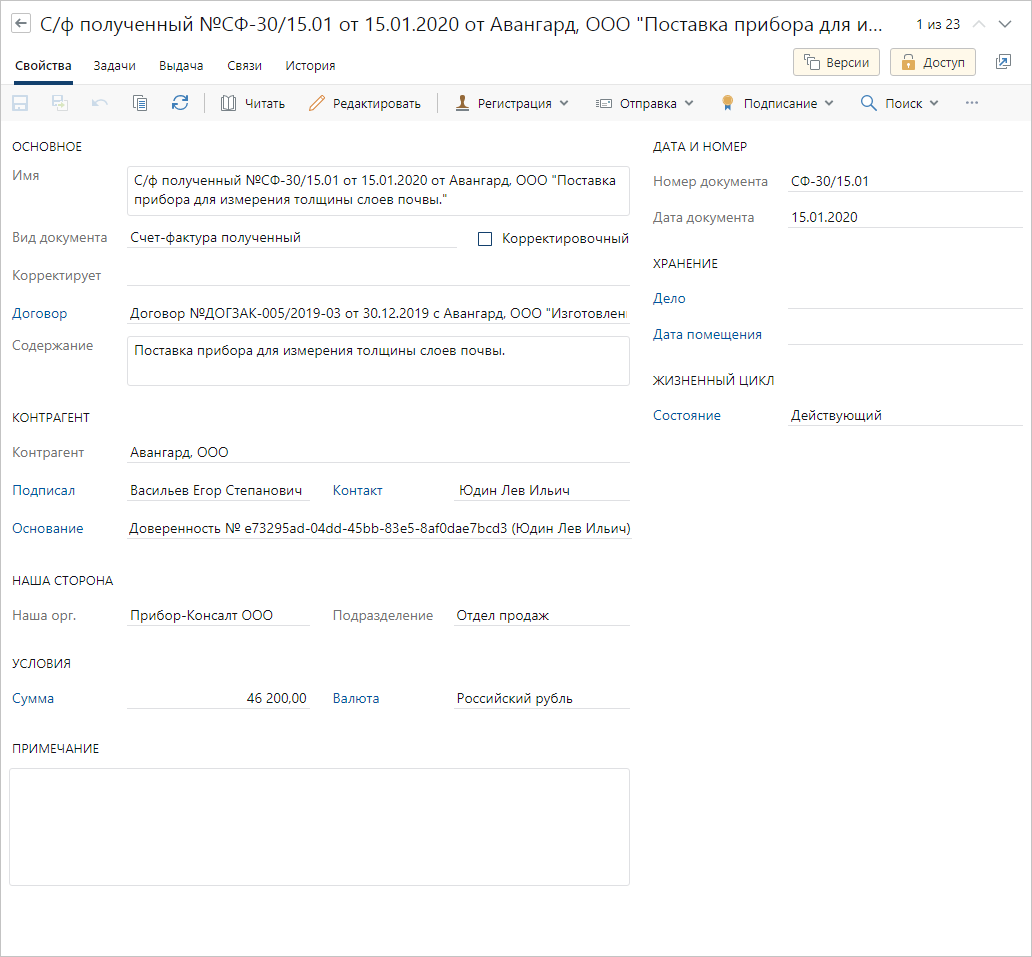

Счета-фактуры, полученные от контрагентов через сервисы обмена, заносятся в Directum RX автоматически. Ответственному за абонентский ящик придет задание на дальнейшую обработку документа в системе. Сотруднику останется проверить полноту и корректность заполненных полей в карточке документа.

Карточка полученного счета-фактуры

Для удобства пользователей формализованные документы, которые поступают через сервисы обмена, в Directum RX автоматически преобразуются в формат PDF. При этом в системе также хранится тело документа в том формате, в котором он поступил от оператора.

Полученный счет-фактура не требует внутреннего подписания, поэтому отправляется подзадачей бухгалтеру для отражения в бухгалтерском и налоговом учете организации.

После выполнения задания на обработку документа создается извещение о получении и подписывается сертификатом квалифицированной ЭП. Извещение в автоматическом режиме отправляется в сервис обмена.

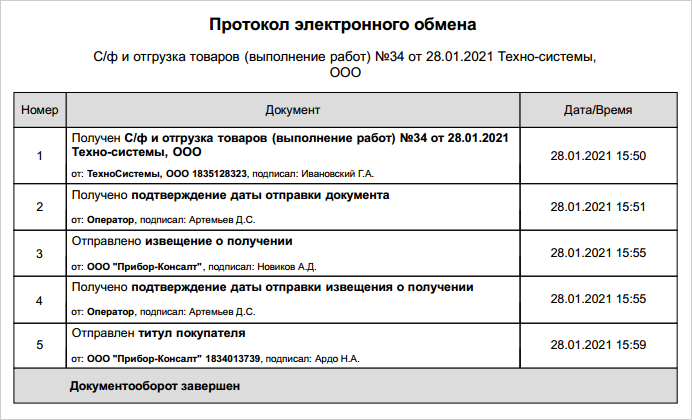

Выставленные счета-фактуры составляются в учетной системе и вручную заносятся в Directum RX. Перед отправкой контрагенту документ подписывается КЭП и автоматически заполняется информацией о продавце. Убедиться в завершенности документооборота и получении извещения, можно с помощью отчета.

Отчет о завершении документооборота

Планируете внедрять цифровые инструменты?

Узнайте, чем будут полезны решения Directum для вашей компании! Оставьте заявку, и мы свяжемся с вами в течение рабочего дня — определим ваши интересы и подготовим индивидуальную презентацию.