Я несколько раз пыталась создать финансовый резерв, но постоянно срывалась и тратила часть накоплений.

Ситуация изменилась во время пандемии коронавируса. Мне 24 года, я с семимесячной дочерью сидела дома и получала декретные, а муж остался без работы. Найти новую у нас в Вологде не так-то просто. Пришлось взять себя в руки и начать откладывать, чтобы быть готовой к подобным форс-мажорам в будущем.

Пока я училась копить, открыла для себя несколько маленьких хитростей, которые помогают откладывать по чуть-чуть. В итоге я не только создала подушку безопасности, но и смогла начать копить на другие цели.

Что такое подушка безопасности

В Т—Ж уже выходила статья о том, что такое подушка безопасности, зачем она нужна и где ее лучше хранить. Если коротко, это финансовый резерв, который нужен на случай непредвиденных трат — например, увольнения или болезни.

Финансовая подушка должна обеспечивать ваш привычный уровень жизни на 3—6 месяцев. В расходы включают все повседневные траты — не только продукты, связь, транспорт и коммуналку, но и одежду, и платежи по кредитам. Чтобы вывести средние расходы за месяц, можно посмотреть свои траты за год и разделить их на 12.

Резерв надо хранить так, чтобы можно было быстро получить наличные. Поэтому лучше не вкладывать отложенное на черный день в ценные бумаги. Может случиться, что деньги нужны срочно, а курс акций просел. Идеальный вариант — карта с процентом на остаток или расходно-пополняемый вклад. Так деньги можно быстро снять, а процент будет немного покрывать инфляцию — ну или хотя бы равняться ей.

Правда, на депозите деньги вряд ли будут защищены от обесценивания. Например, по итогам 2020 года официальная инфляция в России составила 4,9%. Максимальная процентная ставка по рублевым депозитам в декабре 2020 года — не превышала 4,5%.

Как я начала откладывать

Откладывать на черный день я пыталась еще до пандемии — где-то с мая 2019 года. Тогда я работала в колцентре сотового оператора и получала от 16 000 до 30 000 Р в месяц. Муж работал в салоне связи, зарабатывал примерно столько же. Всего в среднем наш доход в месяц составлял 45 000—60 000 Р в месяц.

Я поделилась своей идеей создания финансовой подушки с подругами и спросила, есть ли у кого-то такой денежный резерв. Оказалось, что резерва нет ни у кого, а одна из подруг считала, что в случае финансовых проблем ее спасет кредитная карта.

Я же не хотела влезать в долги в случае чего. Решила, что нам с мужем точно нужно отложить сумму, которая позволила бы компенсировать повседневные расходы на шесть месяцев. В идеале финансовая подушка безопасности должна быть рассчитана именно на полгода.

Чтобы узнать, сколько денег мне нужно отложить, я воспользовалась таким калькулятором Т—Ж — рассчитайте и вы свою финансовую подушку:

Для начала я решила посчитать наши минимальные необходимые ежемесячные траты. Получилось 23 000 Р:

- Продукты — 10 000 Р.

- Специальное питание для ребенка — он аллергик — 7000 Р.

- Коммунальные услуги — 3000 Р.

- Бытовая химия, лекарства, корм для кота и другие мелкие расходы — 3000 Р.

Живем мы в своей квартире, поэтому на съем жилья тратиться не надо. Одежду себе практически не покупаем, ребенку ее дарят дедушки и бабушки. Поэтому эта статья расходов в бюджете отсутствует. Общественным транспортом и такси не пользуемся — все, что нужно, в шаговой доступности. На работу муж ходил пешком — добирался за 20 минут.

Получившуюся сумму я умножила на шесть месяцев. Получилось 138 000 Р — столько нам необходимо было накопить.

Для накоплений я завела отдельную карту Сбербанка. Решила отправлять на этот счет по 1000 Р после каждой своей зарплаты. Мужа по этому вопросу не трогала. Я не особо верила, что у меня получится систематически откладывать, поэтому карта была дебетовая, без процентов на остаток. Стартовой суммы у меня не было, резерв я формировала с нуля.

Держаться и не тратить отложенное получалось не всегда. Как-то у меня получилось отложить 5000 Р, а потом я увидела в интернет-магазине красивую сумку. Не удержалась, перевела все накопленные деньги на основную карту — и купила ее. Я пообещала себе вернуть все потраченное, но, естественно, этого не произошло.

Ситуация повторялась несколько раз: как только удавалось отложить хоть сколько-нибудь значимую сумму, я брала оттуда деньги на свои желания. Например, однажды я не сдержалась и потратила около 5000 Р на средства по уходу за волосами и декоративную косметику в «Летуале».

Вторая попытка — удачная

В марте 2020 года я ушла в декрет. Потом объявили карантин, муж лишился работы. Из дохода у нас остались лишь декретные выплаты — 19 000 Р. Пришлось сильно ужать расходы: мы полностью сократили расходы на развлечения и одежду, хотя мы и так на нее не сильно тратились. Повезло, что коммунальные услуги мы до этого оплатили на несколько месяцев вперед. Мой отец работал в нашем ТСЖ, и по договору часть его зарплаты шла в резерв оплаты нашей квартиры. Так накопилась большая сумма.

Кроме этого, мы стали серьезно экономить на еде — траты на эти цели сократили с 35 000—40 000 Р до 15 000—16 000 Р в месяц. О том, как это получилось сделать, я уже писала в отдельной статье для Т—Ж.

Но даже с небольших доходов я старалась откладывать — хотя бы 1000—2000 Р. В мае 2020 года муж нашел новую работу, и какую-то часть от его зарплаты мы тоже начали отправлять на накопительный счет — правда, не каждый месяц. К сожалению, инициативы он не проявлял: выделял какую-то сумму, только если я просила. Мог добавить 500 Р, а мог и 10 000 Р. Но все это было несистематично.

В августе я открыла сберегательный валютный счет и начала копить в долларах. Это помогло мне не спускать отложенные деньги на первый понравившийся товар. Чтобы что-то купить, надо было совершить очень много действий: вывести деньги на онлайн-карту, поменять доллары на рубли, перевести на обычную карту. Появлялось время все обдумать и не совершать спонтанных покупок.

В итоге к ноябрю 2020 года я накопила нужную сумму — 138 000 Р. С того момента, как я решила начать копить подушку безопасности, прошло примерно полтора года.

Что помогло мне накопить подушку

Я начала систематически откладывать деньги — не просто переводила определенную сумму с декретных, а по возможности и с зарплаты мужа на сберегательный счет, но и использовала разные небольшие хитрости. Расскажу о них подробнее.

Переводить на счет сразу часть зарплаты. Когда я только начала копить — еще до декрета — моя зарплата колебалась от 16 000 Р до 30 000 Р. Казалось бы, это небольшая сумма. Что вообще с нее можно накопить? Но я выработала привычку сразу же после получения даже минимальной суммы переводить на накопительный счет 1000 Р, то есть 1/16 от поступлений. Если платили больше, я увеличивала сумму, которую отправляла на накопления, стараясь переводить по-прежнему 1/16 от дохода. Потом, с декретных, откладывала 1000 Р.

Перевод определенного процента или фиксированной суммы от каждого поступления на накопительный счет можно сделать автоматическим. Например, такая функция есть в приложении Сбербанка, ВТБ, Тинькофф и других банков.

Некоторые банки предлагают переводить на счет определенный процент от ежедневных расходов. Например, если вы потратили сегодня 2000 Р, то еще 100 Р уйдут в копилку. Получается, чем больше тратишь, тем больше копишь. Этот способ позволяет понемногу откладывать, но сама я им не пользуюсь.

Откладывать дополнительные доходы. Иногда я пишу отзывы на «Айрекомменд» и получаю за это небольшое вознаграждение. Выплаты перечисляют на «Киви-кошелек». Я эти деньги не трачу: жду, когда накопится 5000 Р и тогда уже всю сумму перевожу на накопительный счет. За год накопила так 15 000 Р.

Так же я поступаю и с незапланированными премиями на работе, которые не учитывались в семейном бюджете. Все их тоже отправляю в накопления. А еще, когда мне дарят деньги на день рождения, я не трачу больше половины от этой суммы: получается, что и себя балую, и откладываю.

Округлять суммы трат. Этот способ я называю «метод хвостиков». О нем я прочитала на каком-то форуме в интернете. Суть в том, что надо откладывать небольшие суммы, округляя счет на карте в меньшую сторону. Например, я получила зарплату — 16 000 Р. Потом 1000 Р сразу отправила на накопления — осталось 15 000 Р. Пошла в магазин и купила продуктов на 1768 Р. На карте осталось 13 232 Р. «Хвостик» в 32 Р уходит в копилку.

Эти деньги кажутся несущественными: я их не замечу и не буду из-за них переживать, но за месяц так может накапливаться до 1000 Р.

Откладывать монеты. К этому способу я пришла, глядя на свою подругу. Она всегда стремилась потратить мелочь как можно быстрее — «чтобы не бренчала». Например, если она платила сторублевой купюрой за проезд в автобусе, то получала 75 Р сдачи монетами. На эти деньги подруга почти сразу же покупала какую-нибудь ненужную ерунду — брелок, жвачку, мелкую игрушку. В общем, всякие безделушки, которые обычно продают на остановках.

Посмотрев на это, я поняла, что в какой-то мере сама беспечно отношусь к монетам, даже если их собирается много. Иногда это становилось решающим фактором при спонтанной покупке: «Наверное, возьму, хотя бы мелочь потрачу».

Проанализировав свое поведение, я решила эти деньги не тратить, а складывать в копилку. Ее я сделала сама. Через девять месяцев копилка наполнилась, я разбила ее — внутри оказалось 3000 Р. А я могла бы эту мелочь незаметно потратить!

Не покупать сладости, а откладывать эти деньги. Я решила сбросить килограмм-другой и для этого отказалась от сладкого. Особые муки доставляло мне созерцание полок с шоколадками в магазине. Но я изобрела хитрый способ совместить похудение и накопления: каждый раз, отказывая себе в покупке шоколада, я переводила на накопительный счет столько денег, сколько стоит понравившаяся сладость. Так и худелось веселее и копилось быстрее.

Причем все суммы я округляла в большую сторону. Например, если шоколадка стоила 70 Р, на счет я отправляла 100 Р, если стоила 150 Р, то я откладывала 200 Р. Суммы не крупные, но в конце месяца получалась неплохая прибавка к ежемесячным отчислениям. Когда я активно худела, отложила так 3000 Р за месяц.

Не покупать на эмоциях. Еще на меня оказала большое влияние книга Кейт Фландерс «Год без покупок». Основная мысль, которую продвигает автор — перестать покупать на эмоциях, в том числе ненужные вещи ради удовольствия. Фландерс на своем примере рассказывает, как можно прожить, имея минимум одежды, бытовых предметов и разных мелочей, и быть при этом счастливее, чем со всеми вышеперечисленными вещами.

Ставить цели. Я считаю, что никакие мелкие ухищрения не помогут, если у вас нет четкой цели. Часто в начале пути меня посещали мысли, что раз я живу один раз, нужно себя баловать, а не ограничивать. Но потом я подробно расписала, зачем откладываю, и все сомнения отпали.

Эмоциональных покупок я больше не совершаю: помимо подушки безопасности я хотела накопить на путешествие, ремонт, а также начать инвестировать. Если мне очень хотелось что-то купить «вот прямо сейчас», я перечитывала свой список целей и успокаивалась.

Что в итоге

За полтора года, с учетом попыток откладывать и до декрета, я накопила свою запланированную подушку безопасности — 138 000 Р. Сейчас эти деньги лежат в «Газпромбанке» под 5,5% на вкладе с возможностью снятия.

За все это время у меня выработалась стойкая привычка копить. Поэтому, создав подушку безопасности, я начала откладывать на ремонт и путешествия, а также на инвестиции. При этом я по-прежнему получаю 19 000 Р декретных, зарплата мужа — все те же 30 000 Р. Пока я отложила около 10 000 Р, но уверена: все впереди.

Недавно я открыла счет в Тинькофф-инвестициях. Пока там чуть меньше полутора тысяч рублей, но я планирую регулярно покупать ценные бумаги. Считаю, что это тоже хороший способ не спустить накопления — не буду же я срочно продавать акции, чтобы купить понравившиеся туфли.

Содержание статьи

Показать

Скрыть

Чуть больше половины (53%) россиян имеют финансовую подушку безопасности, судя по исследованию компании «Ромир» в мае 2022 года. Большинству из них (39%) сбережений хватило бы максимум на три месяца, 25% — на полгода, 25% — на год, 11% — больше чем на год. Что же такое финансовая подушка безопасности? Для чего она нужна, как определить размер и как ее создать? Разобрались вместе с главным аналитиком Банки.ру Богданом Зваричем.

Финансовая подушка безопасности: что это и в чем ее назначение

Откладывать на черный день. По сути, это и значит формировать свою подушку безопасности.

Финансовая подушка безопасности — это финансовый резерв одного человека или, например, семьи, который складывается благодаря регулярным отчислениям из дохода. оздается в спокойное время и нужна, чтобы быть готовым к кризису, потере работы, незапланированным тратам.

Почему важно иметь финансовый резерв

Представьте: компания, в которой вы работаете, решила сократить ваш отдел. В кризис найти новое место непросто, на это уйдет несколько месяцев. Если у вас нет накоплений, придется на время поиска сильно сократить расходы.

Или, например, заболевает один из членов семьи. Требуется дорогостоящее лечение, а средств на него нет. Нужно брать кредит или просить деньги в долг у родственников и друзей. Финансовая подушка безопасности помогает этого избежать: дает уверенность в будущем, защищает от непредвиденных ситуаций.

«Создание подушки безопасности позволит нивелировать негативные последствия событий, связанных с потерей работы или ухудшением экономических условий, а также в случае форс-мажорных обстоятельств, требующих неотложной траты, — поясняет главный аналитик Банки.ру Богдан Зварич. — При этом созданием подушки безопасности нужно заниматься в спокойных экономических условиях и при наличии постоянного дохода».

Может показаться, что усилия, прилагаемые к созданию подушки безопасности, не имеют смысла, ведь достаточно взять кредит.

«Однако при ухудшении экономических условий возможности по кредитованию снижаются, в результате чего банк может отказать в кредите либо предложить “неподъемную” ставку. В такой ситуации усилия по созданию финансовой подушки безопасности окупаются многократно», — говорит Богдан Зварич.

Чем подушка безопасности отличается от инвестирования

Финансовая подушка безопасности направлена в основном на то, чтобы сберечь деньги, отложить их на чрезвычайный случай. Только когда резерв сформирован, можно начинать инвестировать.

Инвестиции — вложения денежных средств для их сохранения и приумножения. То есть это способ не только сберечь деньги, но и получить прибыль. И подходит он тем, кто готов рисковать.

Что такое инвестиции и с какой суммы начинать: разбор Банки.ру

Существует несколько видов финансовых вложений: вклады, драгоценные металлы, валюта, акции и облигации, ПИФы. Но не все эти инструменты можно использовать для формирования финансовой подушки безопасности. Здесь важны два правила: минимальные риски и возможность в любой момент конвертировать вложения в деньги без больших потерь. Если вы решите хранить финансовый резерв не «под матрасом», то стоит придерживаться консервативных методов: вкладов или облигаций.

Выбор пользователей Банки.ру

| Название | Ставка, % | Мин. сумма, ₽ | Мин. срок, дней | |

|---|---|---|---|---|

|

Мой Дом Банк ДОМ.РФ |

от 7.3% |

от 30000 |

91 |

Открыть Лиц.№ 2312 |

|

Мой Дом (на 91 день) Банк ДОМ.РФ |

от 7.3% |

от 30000 |

91 |

Открыть Лиц.№ 2312 |

|

Мой Дом (на 367 дней) Банк ДОМ.РФ |

от 8.1% |

от 30000 |

367 |

Открыть Лиц.№ 2312 |

|

Мой Дом (на 181 день) Банк ДОМ.РФ |

от 7.9% |

от 30000 |

181 |

Открыть Лиц.№ 2312 |

|

Первый (в конце срока) Банк «Открытие» |

8.45% |

от 50000 |

367 |

Открыть Лиц.№ 2209 |

Как создать финансовую подушку безопасности

Прежде чем формировать финансовую подушку безопасности, нужно проанализировать свои расходы. Смысл резерва в том, чтобы покрыть обязательные траты во время чрезвычайной ситуации. Поэтому необходимо понять, на что точно нужны деньги (платежи по коммунальным услугам, кредитам и займам, покупка продуктов питания, обслуживание автомобиля и т. д.), а от чего можно отказаться. Для этого следует:

- Составить список всех жизненно важных продуктов, вещей, лекарств и услуг.

- Оценить расходы по обязательным платежам, закрыть те, что требуют одноразового погашения. Остальные заложить в подушку безопасности.

Вычислив размер трат и сократив необязательные расходы, решите, сколько денег отчислять из зарплаты в резерв. Желательно не меньше 10%. Так постепенно можно довести подушку до необходимого уровня.

Если денег хватает

Начинайте часть от доходов (например, 10–15%) вкладывать в разные инструменты. Это может быть депозит или накопительный счет. Вложения должны быть существенными, но не сильно сказываться на расходах семьи.

Если денег недостаточно

Когда денег хватает от зарплаты до зарплаты, стоит пересмотреть расходы семьи так, чтобы появился объем свободных средств — 5–10%. И откладывать их на финансовую подушку.

Если есть долги

При наличии долгов важно, по каким ставкам вы платите кредиты. Если по низким, вносить платежи можно в том графике, который существует, а параллельно формировать подушку безопасности. Если денег не хватает и нет даже 5–10% на резерв, лучше направить появляющиеся свободные средства на досрочное погашение долга. В первую очередь — расплатиться с кредитами, взятыми по высоким ставкам. Это снизит объем необходимых расходов в месяц.

Управление личными финансами в кризисной ситуации. Советы экспертов Банки.ру

Как определить размер финансовой подушки безопасности

Эксперты считают, что размер финансовой подушки безопасности должен составлять от трех до шести ежемесячных обязательных расходов (оплата квартиры, еды, лекарства, ЖКУ, выплаты по кредитам). Эти средства можно разделить на несколько частей:

- На депозит — 2/3.

- В облигации — 1/3.

Такое распределение средств поможет снизить риски и сохранить деньги, защитив их от инфляции.

Как можно хранить деньги финансовой подушки?

Деньги резерва лучше хранить частями: и в наличных (в размере трехмесячного бюджета семьи на обязательные расходы) на случай какого-то форс-мажора, и на счете. Какие есть варианты:

- Вклад с возможностью частичного снятия, чтобы получить деньги в любой момент. Его можно открыть не только в рублях, но и в валюте. Но существует риск, что на момент снятия валюта упадет в цене.

Подобрать вклад

- Накопительный счет. На нем также можно хранить деньги в рублях или в валюте. Но стоит помнить, что банк вправе менять ставку по своему усмотрению.

Выбрать накопительный счет

- «Под матрасом». Плюс в том, что деньги всегда под рукой. Минусы: они не защищены от инфляции и, например, ограбления или пожара.

- Брокерский счет. Здесь стоит рассматривать только облигации — крупных надежный компаний или облигации федерального займа.

Подобрать брокера

- Обезличенный металлический счет. По нему начисляются проценты, это позволяет защититься от обесценивания рубля. Стоимость металла может снижаться, поэтому объем подушки, вкладываемой в этот инструмент, должен быть небольшим.

Что говорят эксперты

После создания подушки безопасности можно перейти к инвестированию денежных средств, советует Богдан Зварич.

«Лучше создать долгосрочный диверсифицированный портфель, который позволит достичь определенных финансовых целей: накопления на крупную покупку, например автомобиля или квартиры, отпуск или обучение ребенка. При создании подушки безопасности формируется финансовая дисциплина и привычка сберегать часть денежных средств. Эти навыки помогут в формировании инвестиционного капитала», — говорит эксперт.

Инвестиции — слово, которое мы слышим ежедневно, но до сих пор не совсем понимаем как это относится лично к нам.

09.12.2021 14:52

На что можно использовать накопления из финансовой подушки безопасности

Финансовая подушка безопасности нужна для форс-мажоров. Ее нельзя вдруг потратить на отпуск, например, или на шопинг. Смысл резерва — помочь в непредвиденной ситуации. Вот примеры, когда финансовую подушку можно использовать:

- Потеря работы. Нужно время, чтобы найти новую, а источника дохода нет.

- Болезнь.

- Срочный ремонт машины или бытовой техники, без которой не обойтись (например, плита).

- Незапланированный переезд.

Надежда НИЗАМОВА для Банки.ру

О том, что нужно иметь подушку безопасности, знают многие. Сбережения помогают преодолеть временные финансовые трудности и не залезать в долги, например, в случае потери работы или поломки холодильника.

Не все понимают, как правильно рассчитать сумму на чёрный день. В статье мы расскажем об алгоритме.

Учет доходов и расходов

Одним достаточно 15 тысяч рублей в месяц на жизнь, другим будет мало и 100 тысяч. По этой причине финансовая подушка безопасности рассчитывается индивидуально.

Первое, с чего нужно начать при формировании финансовой подушки безопасности, – это взять в руки калькулятор. С его помощью считаем расходы за один полный месяц.

Есть два способа это сделать:

-

записываем все траты в блокнот, после чего выводим общую сумму,

-

фиксируем баланс на банковской карте в начале месяца, тратим деньги только с неё и в конце месяца получаем результат.

При подсчёте расходов важно не забывать об обязательных платежах – по кредитам, на аренду жилья, квартплату, сотовую связь, интернет и т. д. Стоит включать также автомобильные штрафы, сервисы по подписке, налоги и даже долг соседу.

Чем честнее мы посчитаем расходы, тем предсказуемее и, соответственно, безопаснее будет будущее.

Если в планах – сформировать подушку безопасности для семьи, то стоит учитывать доходы и расходы всех её членов.

Если планируется пополнение, то важно включить предполагаемые дополнительные расходы, связанные с рождением ребёнка: коляска, кроватка, подгузники и т. д.

Помощники в подсчете расходов

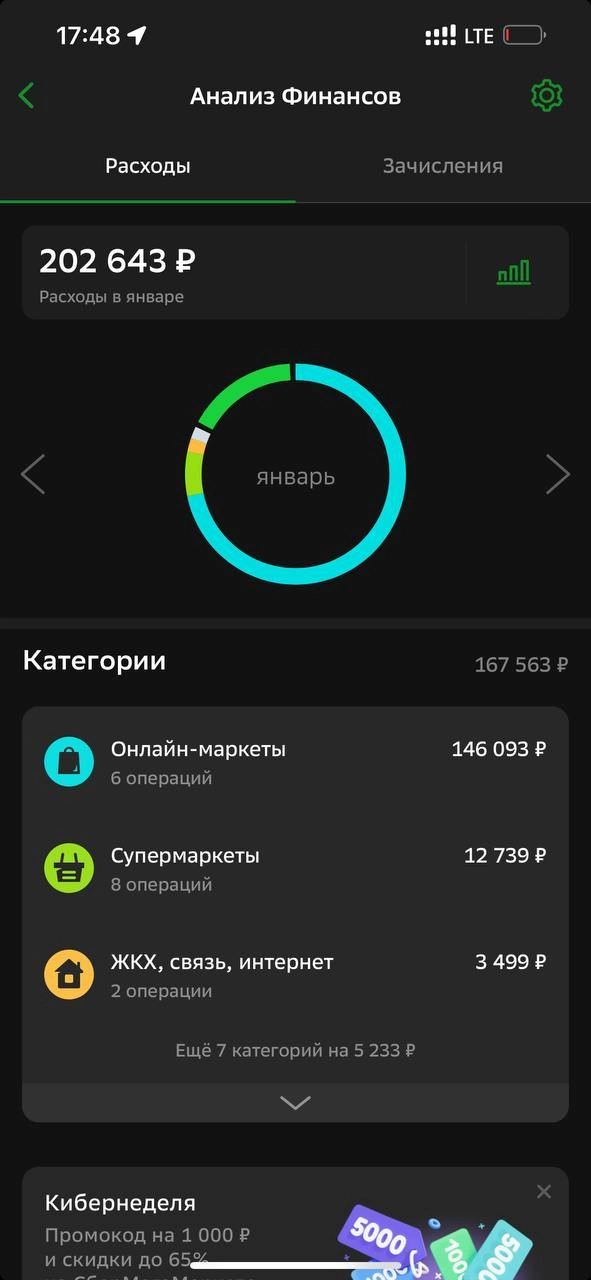

Помочь в анализе расходов может также специальный раздел банковского приложения.

Алгоритмы для удобства даже группируют траты по разделам: одежда и обувь, супермаркеты, такси и т. д. Иметь перед глазами такую градацию полезно.

Так можно заметить, например, что траты на такси или развлечения высоки, и снизить расходы по этим направлениям.

Также существуют различные мобильные приложения, которые помогают фиксировать расходы, что избавляет от необходимости вручную вносить каждый платёж и покупку.

Самые популярные приложения: Wallet, Monefy, Финансы, Расходы ОК, Дзен-мани и др. Будьте внимательны, некоторые приложения платные.

Иногда такое приложение можно синхронизировать с онлайн-банком. Каждая трата по карте будет автоматически заноситься в приложение.

Такие приложения также удобны тем, что в них можно вести учёт расходов всей семьи и при необходимости запрашивать отчёт.

Размер подушки безопасности

После того как траты посчитаны, принимаем решение о размере подушки безопасности. Оптимальной считается следующая формула:

Средние траты за месяц × 3-6 месяцев = финансовая подушка безопасности.

Конечно, чем больше подушка безопасности, тем лучше. Однако решение всё же стоит принимать индивидуально.

К примеру, человек, у которого несколько источников дохода (работа по основному трудовому договору, работа по договору о совместительстве, деньги со сдачи квартиру в аренду), может позволить себе резерв на три месяца.

При этом человеку, который живёт на одну зарплату и каждый месяц платит за ипотеку, лучше формировать финансовую подушку безопасности на 6 месяцев.

Также размер сбережений на чёрный день зависит от терпимости к риску.

Если источников пополнения семейного бюджета несколько и вероятность потери сразу всех доходов не высока, но при этом человек чувствует себя тревожно с денежным запасом на 3 месяца, то лучше довести сумму до психологически спокойной отметки.

Пример:

У жительницы Самары Ольги Д. два источника дохода: зарплата и средства от продажи собственных картин (непостоянный доход). Сумма расходов в месяц составляет около 30 000 рублей.

Ольга Д. решила, что ей будет достаточно хранить резерв на 5 месяцев на случай болезни или потери доходов. Таким образом, финансовая подушка самарчанки составит 150 000 рублей.

Со временем расходы могут увеличиться из-за инфляции, переезда или других причин.

Хотя бы раз в год нужно проверять, достаточно ли подушки, чтобы покрывать расходы за месяц при сохранении тех же сроков резерва. Если нет, подушку нужно увеличить.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

- Что это такое

- Как посчитать, сколько нужно

- Как накопить

- Денег хватает

- Денег недостаточно

- Где хранить сбережения

- Наличные в сейфе

- На сберегательном счету

- Инвестиции

По утрам меня будит собака: она скребется в дверь, лает и пританцовывает от нетерпения, даже порой лижет мое лицо – так сильно жаждет прогулки. Но однажды я проснулась сама, а все, что она сделала – слабо лизнула меня горячим, как вскипевший чайник, языком. Она лежала на кровати почти без движения, а в ответ на мое предложение пойти гулять – слабо заскулила.

Дрожащими руками я схватила свое десятикилограммовое сокровище на руки и побежала в ветеринарную клинику, попутно молясь, чтобы все было хорошо. До зарплаты оставалось три дня, а на руках была последняя тысяча рублей.

Но также у меня был закрытый счет – я откладывала деньги на посудомойку. Уже в клинике, пока ветеринар колдовал над собакой с высокой температурой, я вскрыла вклад и, вздохнув, оплатила лечение.

Сейчас с любимой собакой все хорошо – врач назначил антибиотики и множество других лекарств, и уже на следующий день она была как новенькая. По-прежнему будит меня по утрам нетерпеливым лаем и непослушными прыжками. А я завела еще один вклад под названием «Финансовая подушка».

Деньги, спрятанные под подушкой, обесцениваются. Сберегите средства от инфляции и заставьте накопления работать на вас. Откройте вклад в Совкомбанке со ставкой до 9,5% годовых. Гибкие условия сыграют вам на руку:

- вы можете открыть вклад дистанционно;

- управлять им не выходя из дома;

- увеличить ставку, пользуясь картой «Халва».

Дополнительную сохранность средств обеспечивает государственная Система страхования вкладов.

Что это такое

Что такое финансовая подушка безопасности? Это деньги на черный день. А именно на случай, если семья (или один человек) лишится дохода на несколько месяцев – например, от трех до девяти, или срочно понадобится крупная сумма.

Хорошо рассуждать о деньгах «на всякий случай», а ты попробуй на что-то важное накопи, когда зарплаты и так впритык…

Никто не может получить большую сумму из ниоткуда. Придется либо взять кредит, либо копить. Но подумайте вот о чем: что будет, если вы совсем лишитесь дохода, а последние деньги закончатся? Кредитки, кредиты, займы в МФО и ломбардах – все это точно такой же «вклад». Но в таком случае вы не вкладываетесь в будущее, а расплачиваетесь за то, что уже потратили.

Вдобавок придется выплачивать проценты, а клиентам с низким доходом предлагают, как правило, менее выгодные условия.

Как посчитать, сколько нужно

Моя бабушка всю жизнь была крайне скупой, экономила каждую копейку и отказывала себе даже в мелочах. Вначале я ее слегка осуждала, а потом увидела 800 тысяч рублей, покоящихся на ее счету «на всякий пожарный», и задумалась.

Сколько нужно денег для создания финансовой подушки? Ответ прост: чем больше, тем лучше. Но, как советуют эксперты домашней экономии, первое, с чего стоит начать в любом финансовом жесте, – подсчет расходов.

Нужно посчитать, на что именно и сколько уходит. Существует несколько способов это сделать.

- В течение месяца записывать все траты (или сохранять чеки), а затем проанализировать записи.

- Просмотреть записи в историях банковских карт. Можно их выписать на листочек, в таблицу Excel, или познакомиться с уже готовым графиком, если вы доверяете мобильному приложению.

- Рассчитать, сколько вам нужно продуктов, бытовой химии или кошачьего корма в месяц, и перемножить на цены с сайтов магазинов, которые вы обычно посещаете.

Так вы узнаете, сколько денег тратите в месяц. Даже если вы не станете формировать подушку безопасности, теперь вы сможете увидеть, есть ли среди ваших расходов лишние траты, следовательно, сумеете сократить их.

Далее эту сумму нужно перемножить на три. Три месяца может понадобиться, чтобы найти новую приличную работу. Если в семье только один кормилец, или у вас узкая специализация, то можете умножить это число на шесть.

За шесть месяцев можно получить новую специальность (парикмахер, водитель, повар и проч.) или пройти курсы повышения квалификации. С ними вы найдете достойную работу с большей вероятностью.

Кто-то советует накопить деньги на 9-12 месяцев без работы. Если у вас есть такая сумма, то лучше вложить ее в инвестиции, получить образование или взять ипотеку.

Как накопить

Если накопления являются проблемой для вас, то это может быть по двум причинам:

- не хватает силы воли, чтобы не тратить деньги;

- не хватает дохода, чтобы откладывать.

Денег хватает

Получив зарплату, вы послушно откладываете средства на сберегательный счет: но вдруг вам взгрустнулось, и рука уже тянется к смартфону, чтобы заказать доставку роллов. Или вы забыли про день рождения подруги – и из финансовой подушки отнимается еще 3 тысячи рублей. Что делать в этом случае?

- Положить деньги на закрытый счет, который можно только пополнять – многих такой формат стимулирует.

- Попросить близкого родственника, который точно не прикоснется к вашим деньгам, держать средства на его счету.

- Поработать над мотивацией. Придать сбережениям цель: хвалить себя за сохраненные на счету деньги и не ругать за траты.

- Обратиться к психологу. Шопоголизм – такая же зависимость, как сигареты, алкоголь и запрещенные вещества. И, как любая зависимость, может быть только симптомом другой, более глубокой проблемы.

Самое главное: даже если вам потребовалось снять какую-то сумму, то не поддавайтесь поговорке «Сгорел сарай – гори и хата». В глобальном смысле ничего не изменится от того, что вы заберете себе небольшую часть. А вот если разом лишитесь всех накоплений, даже если купите то, о чем давно мечтали, – тогда в трудную минуту придется несладко.

Денег недостаточно

В таком случае вопрос решается так же, как и проблемы с низкой самооценкой: вы либо снижаете требования к себе, либо действительно им соответствуете.

В первом случае можно воспользоваться таким способом. Ученые провели небольшой эксперимент среди бедных людей. Они предложили им откладывать небольшой процент от своих доходов (не 10%, как рекомендует большинство, а 3-4%), а когда их доходы увеличивались, повышать и процент от него.

Вначале они откладывали по 3-4%, но вместе с каждым повышением или переходом на более оплачиваемую работу поднимали этот процент на 1-2 пункта. Если в начале эксперимента люди могли позволить себе только кроссовки, то впоследствии накопленных средств хватало на недорогую машину.

Вопрос «как увеличить доход» – гораздо сложнее. Большинство из нас и так старается, находится на максимуме своих возможностей. Но способы все-таки есть, вот самые очевидные из них:

- брать больше смен или соглашаться на переработки;

- найти подработку по специальности;

- попросить увеличение ЗП;

- перейти на более оплачиваемое место работы.

Универсальная карта «Халва» — не просто удобное платежное средство. Она словно швейцарский нож содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. Кешбэк до 10%, рассрочка в 250 000+ магазинов и доход на остаток до 12% с бесплатным обслуживанием. Сделайте свою жизнь слаще и удобнее!

Где хранить сбережения

Место для хранения подушки безопасности должно подходить по нескольким критериям.

- Средства должны быть защищены от инфляции.

- Место, в котором хранятся деньги, должно быть надежно защищено, чтобы они не смогли испариться в секунду, словно их и не было.

Наличные в сейфе

- Плюсы этого способа заключаются в том, что деньги можно достать в ту же минуту, когда они понадобились.

- Минусы – они не выдерживают инфляцию. В случае пожара, наводнения или ограбления такая «подушка» также находится в зоне риска.

На сберегательном счету

Надежность способа зависит от банка, а дополнительная страховка стоит денег. Но если вам срочно потребуются средства, например, на лекарства или оплату ремонта машины, с их получением также не возникнет проблем.

Инвестиции

Покупка акций, облигаций лидирует в этом списке как защитник от инфляции. Получить можно даже чуть больше, чем было вложено изначально. А вот с тем, чтобы вернуть свои деньги, могут возникнуть проблемы.

Кроме того, есть риск потерять накопления, – никто не защищает от резкого падения акций или облигаций, и это нормально для инвестирования.

Конечно, выбор за вами, но напомним, что ничто не мешает вам комбинировать эти способы. Можно держать 5 тысяч рублей всегда под рукой, а 20 тысяч – на сберегательном счету, еще 20 потратить на акции «Газпрома«», «Форда» и т.д.

Представим, что вы получили зарплату 50 тысяч рублей. 15 из них уйдут на продукты, 5 – на ЖКХ, 20 – на оплату ипотеки, 5 – на проезд, 5 – на фитнес, 10 – на финансовую подушку. Так, стоп… Уже получается 60 тысяч. А ведь еще нужно отложить на зимнюю одежду и обувь, на повышение квалификации и кофемашину…

Хотеть все и сразу – нормально. Но если это не совместимо с реальностью, то приходится делать выбор: приятное или полезное, дешевое или качественное. Всегда нужно искать баланс. Откладывать на подушку безопасности – это и есть своего рода баланс между игнорированием опасности и паранойей.

Откладывайте на черный день. Пусть медленно, пусть не спеша, но обязательно откладывайте – тогда в один прекрасный день вы будете благодарны себе за это мудрое решение.

Совместить все и сразу поможет карта «Халва». Повышенный кешбэк, беспроцентная рассрочка и проценты на остаток станут вашими верными помощниками на пути к разумной трате денег. А вклад с Халвой защитит накопления и приумножит их. Подсчитайте сами: