Бухгалтерский баланс, отчет о финансовых результатах и несколько приложений — так выглядит полный комплект годовой отчетности (ч. 1 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ). Годовой отчет утверждают на собрании участников. Нюансы составления, состав отчетности и ее подробное содержание раскрыты в ПБУ 4/99.

Существуют такие приложения:

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к балансу и отчету о финансовых результатах в письменном или табличном виде (п. 2 и 4 Приказа Минфина России от 02.07.2010 № 66н, письмо Минфина России от 23.05.2013 № 03-02-07/2/18285);

- отчет о целевом использовании средств (только для некоммерческих организаций ч. 2 ст. 14 Закона № 402-ФЗ);

- аудиторское заключение.

Срок сдачи всей отчетности — 31.03.2022. Сдается все сразу, по отдельности сдавать не нужно.

Малые предприятия имеют право сдавать упрощенную бухгалтерскую отчетность.

Существует ряд компаний, которые должны публиковать бухгалтерскую отчетность. То есть данные их деятельности должны быть доступны всем заинтересованным лицам (п. 9 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ).

Узнать, должна ли организация публиковать отчетность, можно, проанализировав закон, регулирующий деятельность компании. Например, публиковать отчетность обязаны саморегулируемые организации (пп. 11 п. 2 ст. 7 Федерального закона от 01.12.2007 № 315-ФЗ).

Акционерные общества должны раскрывать свою годовую отчетность вместе с аудиторским заключением (п. 1 ст. 92 Закона от 26.12.1995 № 208-ФЗ).

Публиковать отчетность нужно до 1 июня, если иное не установлено законодательством (п. 46 Приказа Минфина РФ от 06.07.1999 № 43Н). Например, акционерные общества публикуют отчетность на своем сайте в течение трех дней после составления аудиторского заключения, но не позднее 120 дней с даты окончания отчетного года.

Сдайте бух.отчетность в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Попробовать бесплатно

Баланс составляется на основании данных по счетам на конец года. Включает два раздела, итоги которых должны быть равны. Это актив и пассив. Когда-то баланс именовали формой № 1.

Виды бухгалтерского баланса: упрощенный и полный. Первый вариант могут составлять компании, которые имеют право вести упрощенный учет. В основном это малые предприятия. Остальные представляют баланс с подробной расшифровкой по статьям. Также компании могут составлять бухгалтерский баланс как внутренний отчет для управленческих целей.

Срок сдачи бухгалтерского баланса за 2022 год — 31.03.2023/

В 2023 году действует форма бухбаланса, утвержденная приказом Минфина от 02.07.2010 № 66н (ред. от 19.04.2019). Из последних изменений теперь в форме нужно указывать:

- проводится ли обязательный аудит;

- данные аудиторской фирмы;

- суммы в тысячах рублей, в миллионах отчетность больше нельзя составлять;

- код вида деятельности по ОКВЭД2.

ООО «Флаги» создано в 2022 году. В конце года главный бухгалтер (он же и директор) составил баланс на основании оборотно-сальдовой ведомости по счетам учета. Так как деятельность ведется первый год, показатели за предыдущие два года отсутствуют. Остатки по счетам представлены в таблице.

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сумма, тыс. руб. |

|

01 |

100 |

02 |

14 |

|

10 |

74 |

60 |

40 |

|

19 |

37 |

62 |

45 |

|

50 |

15 |

66 |

39 |

|

51 |

88 |

69 |

14 |

|

70 |

37 |

||

|

80 |

10 |

||

|

84 |

115 |

В строку 1150 баланса записывается разница между счетами 01 и 02, то есть отражается остаточная стоимость основных средств.

Остатки по счету 10 заносятся в строку 1210. НДС нужно учесть в строке 1220. Все денежные средства отражаются в строке 1250 актива баланса (15 + 88 = 103).

Для уставного капитала есть строка 1310, а для нераспределенной прибыли — строка 1370.

Сальдо счета 66 (займы) отражается в строке 1510. Вся задолженность кредиторов — в строке 1520 (40 + 45 +14 +37 = 136).

В конце заполнения баланса нужно сопоставить строки 1600 и 1700 — они должны быть равны. В примере итог баланса равен 300 тыс. руб.

Скачать образец бухгалтерского баланса

Скачать пустой бланк баланса

Также этот отчет многие по привычке называют формой № 2. В утвержденном бланке отсутствуют коды строк. Их нужно вписать самостоятельно, опираясь на кодировку, представленную в приложении № 4 к Приказу Минфина России от 02.07.2010 № 66н.

Составляя баланс, можно руководствоваться конечным сальдо по счетам. Для отчета о финрезультатах понадобятся обороты по счетам.

Итак, краткое содержание строк отчета:

Код 2110 — оборот по кредиту счета 90 «Выручка». Предположим, что ООО «Флаги» заработало 11 000 тыс. руб.

Код 2120 — оборот по дебету счета 90. Здесь пишется себестоимость товаров, проданной продукции, работ и т.д. Допустим, ООО «Флаги» отнесло затраты на себестоимость в размере 7 000 тыс. руб.

Код 2100 — разница строк 2110 и 2120. То есть в нашем примере расчет такой: 11 000 — 7 000 = 5 000.

Код 2210 — оборот по дебету счета 90. В этой строке запишем коммерческие расходы (счет 44) ООО «Флаги», которые составили 1 500 тыс. руб.

Код 2220 — оборот по дебету счета 90 «Себестоимость продаж» в корреспонденции со счетом 26. Бухгалтер запишет в отчет сумму 1 300 тыс. руб.

Код 2200 = строка 2100 — 2210 — 2220. Прибыль ООО «Флаги» составит 2 200 тыс. руб. (5 000 — 1 500 — 1 300).

Код 2340 — оборот по кредиту счета 91 (не учитываются суммы по строкам 2310 и 2320).

Код 2350 — оборот по дебету счета 91 за вычетом строки 2330.

Код 2300 = строка 2200 + строка 2310 + строка 2320 + строка 2340 — строка 2330 — строка 2350.

Код 2410 — налог на прибыль начисленный (20 % от строки 2300). У ООО «Флаги» прибыль составила 144 тыс. руб. Значит, налог равен 29 тыс. руб. (144 х 20 %).

Код 2400 = 2300 — 2410 — 2460. Также нужно учесть строки 2430 и 2450 (либо вычесть, либо прибавить в зависимости от знака строки).

Скачать образец отчета о финансовых результатах

Скачать пустой бланк отчета о финрезультатах

В этом отчете подробно расшифровываются все движения капитала компании. Состоит отчет из трех разделов. По названию строки можно легко понять, какую информацию следует занести по тому или иному коду.

Среди бухгалтеров форма имеет также название форма № 3.

В нашем примере у ООО «Флаги» не было деятельности в 2020 и 2021 годах, поэтому в отчете соответствующие строки будут пустыми.

Строка 3311 равна строке баланса 1370. Итого по строке 3300 будет совпадать с суммой по строке 1300 баланса. Раздел 2 отчета не заполняется, так как у ООО «Флаги» не было корректировок.

Раздел 3 отчета расскажет пользователям о наличии чистых активов. В нашем случае они равны 125 тыс. руб. (все активы за вычетом краткосрочных обязательств, 300 — 175 = 125).

Скачать образец отчета об изменениях капитала

Скачать пустой бланк отчета об изменениях капитала

Представляется в составе годовой отчетности. Раньше отчет именовался формой № 4.

Заполнение рассмотрим на примере.

Остатки денежных средств ООО «Флаги» по состоянию на 31.12.2022:

Наличные в кассе — 15 000 руб.

На банковском счете — 88 000 руб.

Сумма выручки от продажи товаров без НДС — 11 000 000 рублей.

Полученные займы составили 39 000 рублей, возвратов по ним не было.

Платежи по текущим долгам составили 10 936 000 рублей.

Пояснения к балансу составляют в произвольной форме. В них раскрывают подробно показатели, указанные в балансе и других годовых отчетах. Содержание записки компания определяет сама. Но чем подробнее будет пояснительная записка, тем меньше вопросов и сомнений будет у налоговой инспекции. Также пояснительная записка может понадобиться учредителям и прочим лицам, работающим с отчетностью.

Что можно и нужно включать в пояснительную записку, раскрывают п. 24–31 ПБУ 4/99.

Сдайте бух.отчетность в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Попробовать бесплатно

Бухгалтер может обнаружить в учете компании ошибки, которые искажают учет и, соответственно, отчетность.

Если ошибка обнаружена до формирования отчетности, она исправляется датой отчетного года. Тут есть несколько нюансов:

- Ошибка найдена в отчетном году. В таком случае сторнирующие записи вносятся месяцем обнаружения.

- Ошибка найдена бухгалтером уже в новом году, но до подписания отчетности. Тогда нужно внести исправления в учет декабрем отчетного года.

- Существенная ошибка предшествующего отчетного года найдена после подписания отчетности, но до даты представления. Нужно внести исправления в учет декабрем отчетного года. Но если отчетность представлена внешним пользователям, переделайте отчетность, повторно заверьте ее у руководителя и представьте внешним пользователям еще раз.

- Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности, но до ее утверждения. Нужно внести исправления в учет декабрем отчетного года. При этом нужно отметить, что новая отчетность заменяет первоначальную, и указать основания составления корректировки.

- Существенная ошибка предшествующего отчетного года, выявленная после утверждения отчетности, исправляется:

- записями по соответствующим счетам в текущем году. При этом корреспондирующим счетом в записях будет счет нераспределенной прибыли (непокрытого убытка);

- путем пересчета сравнительных показателей за отчетные периоды, отраженные в бухотчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Подробная инструкция по внесению исправлений представлена в ПБУ 22/2010.

Для неверной отчетности, обязательный экземпляр которой представлен в ГИРБО, исправленный вариант подается в налоговый орган не позднее 31 июля года, следующего за отчетным. Если отчетность утверждена после 31 июля, ее нужно подавать в течение 10 рабочих дней со дня, следующего за днем утверждения. Но не позднее 31 декабря текущего года.

Продолжаем рассказывать о годовой бухгалтерской отчётности за 2021 год. Сегодня на очереди инструкция по составлению отчёта о финансовых результатах.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

Отчёт о финансовых результатах содержит информацию о доходах, расходах и финансовых результатах организации. Эта форма бухгалтерской отчётности также известна как отчёт о прибылях и убытках или «Форма № 2». Как устроен отчёт о финансовых результатах мы рассказывали в этой статье. Российские компании должны составлять отчёт о финансовых результатах по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Отчёт о финансовых результата нужно сдать в налоговую не позднее 31 марта 2022 года. Далее подробно рассмотрим, как заполнять строки отчёта о финансовых результатах на основании данных бухгалтерского учёта.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие для главбуха

Как составить годовую бухгалтерскую отчётность за 2021 год

Оставьте заявку в форме ниже, и мы вышлем вам подробные инструкции по составлению всех форм бухотчётности бесплатно!

Как отразить финансовые результаты от обычных видов деятельности организации

В строку 2110 «Выручка» нужно включить информацию о выручке организации от основной деятельности. Это кредитовый оборот по счёту 90.1 «Продажи» за вычетом дебетовых оборотов по счетам 90.3 «НДС» и 90.4 «Акцизы», если компания платит эти налоги.

Если компания занимается несколькими видами деятельности, то нужно отдельно показать выручку по каждому направлению, которое даёт более 5 % от общего дохода компании (п. 18.1 ПБУ 9/99).

В строке 2120 «Себестоимость продаж» указывают данные о расходах, которые непосредственно связаны с производством проданной продукции, закупкой реализованных товаров или оказанием услуг. Это дебетовый оборот по счёту 90.2 «Себестоимость продаж» в корреспонденции с кредитом следующих счетов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства»;

- 40 «Выпуск продукции, работ, услуг» — если компания ведёт учёт по нормативной (плановой) себестоимости с использованием этого счёта;

- 41 «Товары»;

- 43 «Готовая продукция»;

- 45 «Товары отгруженные»

- 46 «Выполненные этапы по незавершённым работам».

Если в строке 2110 была выделена выручка по разным направлениям деятельности, то и себестоимость продаж по ним также нужно показать отдельно (п. 21.1 ПБУ 10/99).

В строке 2100 «Валовая прибыль (убыток)» указывают валовый финансовый результат от основной деятельности. Это разность между выручкой и себестоимостью продаж:

Стр. 2100 = стр. 2110 – стр. 2120.

В строке 2210 «Коммерческие расходы» отражают расходы, связанные с реализацией продукции, товаров или услуг: реклама, логистика и т.п. Это дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» нужно указать расходы на управление организацией, отражённые на одноимённом счёте 26. Это, например, зарплата руководства и других офисных сотрудников, аренда офиса и т.п.

До 2021 года порядок заполнения строки 2220 зависел от учётной политики организации. С 2021 года вступил в силу для обязательного применения ФСБУ 5/2019 «Запасы». Теперь все организации должны указывать в строке 2220 дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 26.

В строке 2200 «Прибыль (убыток) от продаж» нужно указать общий финансовый результат от основной деятельности организации. Для этого следует вычесть из валовой прибыли коммерческие и управленческие расходы:

Стр. 2200 = стр. 2100 – стр. 2210 – стр. 2220.

Как составить годовой отчёт за 2021 год

Бесплатный вебинар Алексея Иванова и Людмилы Архипкиной 15 марта в 11-00

Как отразить прочие доходы и расходы

В строку 2310 «Доходы от участия в других организациях» включают информацию о полученных дивидендах или доходах от продажи акций либо долей в уставном капитале. Это кредитовый оборот по счёту 91.1 «Прочие доходы» в части перечисленных видов доходов.

В строке 2320 «Проценты к получению» указывают различные виды процентов, которые получает организация: по выданным займам, приобретённым ценным бумагам или средствам на банковских депозитах. Сведения берут с кредита счёта 91.1 в части начисленных процентов.

В строке 2330 «Проценты к уплате» отражают все виды процентных выплат организации: по полученным кредитам и займам, а также по облигациям и векселям. Эту информацию берут с дебета счёта 91.2 «Прочие доходы».

В строке 2340 «Прочие доходы» указывают все иные доходы организации, которые не относятся к основной деятельности, и не были учтены выше. Чтобы заполнить эту строку, нужно вычесть из кредитового оборота по счёту 91.1 показатели строк 2310 и 2320.

Например, для производственной или торговой компании в строку 2340 могут войти доходы от сдачи в аренду временно неиспользуемых помещений.

В строку 2350 «Прочие расходы» нужно включить информацию обо всех расходах, не связанных с основной деятельностью, кроме процентов. Показатель этой строки должен быть равен разности между дебетовым оборотом по счёту 91.2 и данными строки 2330.

Например, в этой строке нужно отразить расходы на услуги банков или начисленные штрафы и пени.

Как отразить итоговый финансовый результат и налоги с него

В строке 2300 «Прибыль (убыток) до налогообложения» следует отразить итоговый финансовый результат организации с учётом всех доходов и расходов. Для этого нужно скорректировать значение прибыли (убытка) от продаж на суммы прочих доходов и расходов:

Стр. 2300 = ст. 2200 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350.

В строке 2410 «Налог на прибыль»организации, которые работают на ОСНО, должны указать начисленную сумму данного налога. Показатель строки 2410 складывается из двух строк, расположенных ниже:

Стр. 2410 = стр. 2411 +- 2412.

В строке 2411 «Текущий налог на прибыль» нужно указать сумму этого налога, которая начислена по декларации.

Строку 2412 «Отложенный налог на прибыль» должны заполнять те организации, которые используют ПБУ 18/02. Она содержит отклонения между данными бухгалтерского и налогового учёта по налогу на прибыль. Сумма в строке 2412 равна разности между дебетовыми оборотами по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» и кредитовыми оборотами по этим же счетам.

Показатель по этой строке может быть, как положительным, так и отрицательным.

В строке 2460 «Прочие» нужно указать другие виды доходов или расходов, которые влияют на чистую прибыль. Например, компании, которые применяют упрощённую систему налогообложения или единый сельхозналог должны указать в этой строке сумму начисленного налога по своему спецрежиму.

Показатель строки 2400 «Чистая прибыль (убыток)» равен разности между прибылью до налогообложения и начисленным налогом на прибыль с учётом прочих доходов или расходов:

Стр. 2400 = стр. 2300 – стр. 2410 +- стр. 2460.

Как заполнить справочную информацию

В строках, перечисленных ниже, нужно указать данные, которые не влияют на чистую прибыль, но отражаются на капитале компании, либо дают полезную информацию для акционеров.

В строке 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» нужно указать сведения о переоценке активов, если эти суммы не вошли в прочие доходы или расходы, а были отнесены на увеличение или уменьшение добавочного капитала организации на счёте 83.

В строке 2520 «Результат от прочих операций, не включаемых в чистую прибыль (убыток) периода» нужно отразить информацию об иных операциях, кроме переоценки активов, которые не были учтены при расчёте чистой прибыли, но повлияли на капитал организации. Например, здесь следует отразить курсовые разницы, связанные с деятельностью организации за пределами РФ (п. 19 ПБУ 3/2006).

В строке 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» указывают сведения о налоге на прибыль, начисленном с показателя строки 2520:

Стр. 2530 = Стр. 2520 х СТ,

где СТ – ставка налога на прибыль, которую применяет организация.

В строке 2500 «Совокупный финансовый результат периода» нужно отразить информацию об итоговом финансовом результате деятельности организации, с учётом всех операций, повлиявших на её капитал:

Стр. 2500 = стр. 2400 +- стр.2510 +- стр. 2520 +- стр. 2530.

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» содержат информацию, которую должны заполнять только акционерные общества (п. 16 Методических рекомендаций, утверждённых приказом Минфина от 21.03.2000 № 29н):

- В строке 2900 нужно указать сумму чистой прибыли, которая приходится на одну обыкновенную акцию.

- В строке 2910 отражают информацию о максимально возможном уменьшении прибыли на одну обыкновенную акцию вследствие выпуска компанией дополнительных акций.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Как составить годовой отчёт за 2021 год

с учётом новаций законодательства

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Бухгалтерская отчетность: формы 1 и 2

Бухгалтерская отчетность составляется и представляется по формам, утвержденным приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019).

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в последний раз формы отчетности были обновлены в 2019 году.

Бухгалтерская отчетность – формы 1 и 2 – представляется всеми организациями. Кроме форм 1, 2 бухгалтерской отчетности существуют приложения к ним (пп. 2, 4 приказа Минфина России от 02.07.2010 № 66н):

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Для малых предприятий в составе годовой отчетности обязательным является представление только формы 1 бухгалтерской отчетности и формы 2.

Форма 2 бухгалтерского баланса: один отчет — два названия

Форма 2 бухгалтерского баланса — под этим названием мы традиционно понимаем отчетную форму, которая содержит сведения о доходах, расходах и финансовых результатах деятельности организации. Ее актуальный бланк содержится в приказе Минфина России от 02.07.2010 № 66н, в котором она называется отчетом о финрезультатах.

В действовавшем до 2013 года законе «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ эта форма именовалась Отчетом о прибылях и убытках, а в сменившем его законе от 06.12.2011 № 402-ФЗ — Отчетом о финансовых результатах. При этом сама форма стала носить такое название -«Отчет о прибылях и убытках» – только с 17.05.2015, когда вступил в силу приказ Минфина России от 06.04.2015 № 57н, внесший изменения в отчетные формы.

Кстати, сейчас форма 2 — это не официальное, а общепринятое название отчета. Официальным оно перестало быть с 2011 года, когда утратил силу приказ Минфина РФ от 22.07.2003 № 67н, утверждавший прежние формы бухотчетности, которые так и именовались: форма 1 «Бухгалтерский баланс», форма 2 «Отчет о прибылях и убытках», форма 3 «Отчет об изменениях капитала».

В 2019 году в форму 2 были внесены последние изменения (приказ Минфина от 19.04.2019 № 61н). Так, заполняя отчет за 2022 год, учтите:

- заполнять отчетность в миллионах нельзя, единицей измерения стали тысячи рублей;

- необходимо вписать ОКВЭД2;

- строка 2410 изменила название «Налог на прибыль» (вместо «Текущий налог на прибыль»);

- исчезли строки 2421, 2430, 2450, посвященные налоговым обязательствам (активам);

- появились строки 2411 «Текущий налог на прибыль», 2412 «Отложенный налог на прибыль», 2530 «Налог на прибыль от операций,

результат которых не включается в чистую прибыль (убыток) периода».

А совокупный финансовый результат определяется как сумма строк:

- «Чистая прибыль (убыток)»;

- «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода»;

- «Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода»;

- «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода».

Образец формы 2 за 2022 год в последней редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Подробнее о формах, дополняющих бухбаланс и отчет о финрезультатах, читайте в статье «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

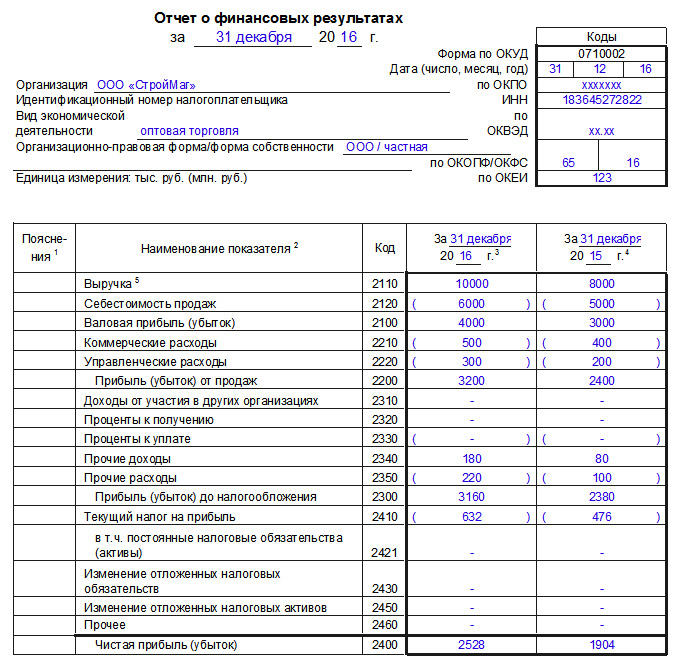

Как выглядит бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса представляет собой таблицу, над которой приводятся:

- отчетный период и дата;

- сведения об организации (включая коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС);

- единица измерения (с 2019 года — только тыс. руб.).

Таблица с отчетными показателями состоит из 5 граф:

- номер пояснения к отчету;

- наименование показателя;

- код строки (он берется из приложения 4 к приказу № 66н);

- величина показателя за отчетный период и аналогичный период прошлого года, который переносится из отчета за прошлый год.

Показатели прошлого и отчетного года должны быть сопоставимыми. А это означает, что прошлогодние в случае изменения правил учета следует трансформировать под действующие в отчетном году правила.

О том, как делается такая трансформация, читайте в материале «Бухгалтерский баланс предприятия за 3 года (нюансы)».

Отчет о финансовых результатах: расшифровка строк

Отчет о финансовых результатах – расшифровка строк производится по определенным правилам. Рассмотрим, как заполнить отдельные строки отчета.

1. Выручка (код строки — 2110).

Здесь показывают доходы по обычным видам деятельности, в частности от продажи товаров, выполнения работ, оказания услуг (пп. 4, 5 ПБУ 9/99 «Доходы организации», утвержденного приказом Минфина России от 06.05.1999 № 32н).

Это оборот по кредиту счета 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

О том, можно ли судить о величине выручки по бухгалтерскому балансу, читайте в статье «Как отражается выручка в бухгалтерском балансе?».

2. Себестоимость продаж (код строки — 2120).

Здесь приводится сумма расходов по обычным видам деятельности, например, расходы, связанные с изготовлением продукции, приобретением товаров, выполнением работ, оказанием услуг (пп. 9, 21 ПБУ 10/99 «Расходы организации», утвержденного приказом Минфина России от 06.05.1999 № 33н).

Это суммарный дебетовый оборот по субсчету 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках, поскольку вычитается при выведении финансового результата.

3. Валовая прибыль (убыток) (код строки — 2100).

Это прибыль от обычных видов деятельности без учета коммерческих и управленческих расходов. Она определяется как разница между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Убыток, как отрицательная величина, здесь и далее отражается в круглых скобках.

4. Коммерческие расходы (код строки — 2210, значение записывается в круглых скобках).

Это различные расходы, связанные с продажей товаров, работ, услуг (пп. 5, 7, 21 ПБУ 10/99), то есть дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 44.

5. Управленческие расходы (код строки — 2220, значение записывается в круглых скобках).

Здесь показываются расходы на управление организацией, если учетной политикой не предусмотрено их включение в себестоимость, т. е. если они списываются не на счет 20 (25), а на счет 90-2. Тогда по этой строке указывают дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 26.

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы». А с отчетности за 2022 год следует применять новый ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». Начать применять новые бухгалтерские стандарты можно было и раньше. Такое решение нужно было закрепить в учетной политике предприятия.

Например, как правильно перейти на ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно изучите материал.

6. Прибыль (убыток) от продаж (код строки — 2200).

Здесь выводят прибыль (убыток) от обычных видов деятельности. Показатель рассчитывается путем вычитания строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)»; его значение соответствует сальдо счета 99 по аналитическому счету учета прибыли (убытка) от продаж.

7. Доходы от участия в других организациях (код строки — 2310).

К ним относятся дивиденды и стоимость имущества, полученного при выходе из общества или при его ликвидации (п. 7 ПБУ 9/99). Данные берутся из аналитики по кредиту счета 91-1.

8. Проценты к получению (код строки — 2320).

Это проценты по займам, ценным бумагам, коммерческим кредитам, а также выплачиваемые банком за пользование деньгами, имеющимися на расчетном счете организации (п. 7 ПБУ 9/99). Информация также берется из аналитики по кредиту счета 91-1.

9. Проценты к уплате (код строки — 2330, значение записывается в круглых скобках).

Здесь отражают проценты, выплачиваемые по всем видам заемных обязательств (кроме включаемых в стоимость инвестиционного актива), и дисконт, причитающийся к уплате по облигациям и векселям. Это аналитика по дебету счета 91-2.

10. Прочие доходы (код строки — 2340) и расходы (код — 2350).

Это все остальные доходы и расходы, прошедшие через 91 счет, кроме указанных выше. Расходы записываются в круглых скобках.

11. Прибыль (убыток) до налогообложения (строка 2300).

Строка показывает бухгалтерскую прибыль (убыток) организации. Чтобы ее рассчитать, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению», 2340 «Прочие доходы» и вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы». Значение строки соответствует сальдо счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка).

12. Текущий налог на прибыль (код строки — 2410).

Это сумма налога, начисленная к уплате согласно декларации по налогу на прибыль.

Организации на спецрежимах отражают по этой строке налог, соответствующий применяемому режиму (например, УСН, ЕСХН). Если налоги по специальным режимам уплачиваются наряду с налогом на прибыль (при совмещении режимов), то показатели по каждому налогу отражаются обособленно по отдельным строкам, введенным после показателя текущего налога на прибыль (приложение к письму Минфина России от 06.02.2015 № 07-04-06/5027 и 25.06.2008 № 07-05-09/3).

Организации, применяющие ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н) далее показывают:

- постоянные налоговые обязательства (активы) (код строки — 2421);

- изменение ОНО (строка 2430) и ОНА (строка 2450).

О том, как применение ПБУ 18/02 отражается на расчете налога на прибыль, читайте в материале «Какой бухгалтерской проводкой отразить, если начислен налог на прибыль?».

По строке 2460 «Прочее» отражается информация об иных показателях, влияющих на чистую прибыль.

Сама чистая прибыль приводится по строке 2400.

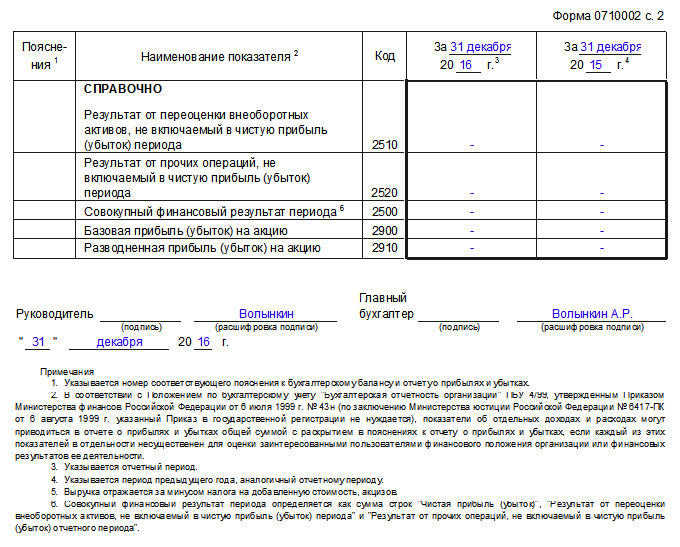

Далее следует справочная информация:

- о результате переоценки внеоборотных активов, не включаемом в чистую прибыль (убыток) периода (строка 2510);

- результате прочих операций, не включаемом в чистую прибыль (убыток) периода (строка 2520);

- совокупном финансовом результате периода (строка 2500);

- базовой и разводненной прибыли (убытке) на акцию (строки 2900 и 2910 соответственно).

Подписывает форму 2 бухгалтерского баланса руководитель организации. Подпись главбуха с 17.05.2015 из нее исключена (приказ Минфина России от 06.04.2015 № 57н).

Отчет о финансовых результатах: пример заполнения

Для наглядности приведем выдержки из оборотно-сальдовой ведомости за 2022 год (в рублях), сформированные до реформирования баланса и необходимые для заполнения отчета о финансовых результатах.

|

Счет (субсчет) |

Оборот |

||

|

Номер |

Наименование |

Дебет |

Кредит |

|

09 |

Отложенные налоговые активы |

45 000 |

40 000 |

|

77 |

Отложенные налоговые обязательства |

110 000 |

90 000 |

|

90.01 |

Выручка |

110 799 640 |

|

|

90.02 |

Себестоимость продаж |

76 880 000 |

|

|

90.03 |

НДС |

16 901 640 |

|

|

90.08 |

Управленческие расходы |

5 865 000 |

|

|

90.09 |

Прибыль/убыток от продаж |

11 153 000 |

|

|

91.02 |

Прочие расходы |

352 000 |

|

|

91.09 |

Сальдо прочих расходов |

352 000 |

|

|

99 |

Прибыли и убытки |

||

|

99.01 |

Прибыли и убытки (за исключением налога на прибыль) |

11 153 000 |

352 000 |

|

99.02 |

Налог на прибыль |

2 210 200 |

|

|

99.02.1 |

Условный расход по налогу на прибыль |

2 160 200 |

|

|

99.02.3 |

Постоянное налоговое обязательство |

50 000 |

При реформации баланса проводкой Дт 99.01.1 Кт 84.01 будет списана чистая прибыль в размере 8 590 800 руб.

На основе вышеуказанных данных рассмотрим форму 2 бухгалтерской отчетности – образец заполнения за 2022 год (данные за 2021 год взяты из прошлогоднего отчета):

|

Наименование показателя |

Код |

За 2022 год |

За 2021 год |

|

Выручка |

2110 |

93 898 |

88 365 |

|

Себестоимость продаж |

2120 |

(76 880) |

(75 993) |

|

Валовая прибыль (убыток) |

2100 |

17 018 |

12 372 |

|

Коммерческие расходы |

2210 |

( – ) |

(545) |

|

Управленческие расходы |

2220 |

(5 865) |

(3 682) |

|

Прибыль (убыток) от продаж |

2200 |

11 153 |

8 145 |

|

Доходы от участия в других организациях |

2310 |

– |

23 |

|

Проценты к получению |

2320 |

– |

– |

|

Проценты к уплате |

2330 |

( – ) |

( – ) |

|

Прочие доходы |

2340 |

– |

– |

|

Прочие расходы |

2350 |

(352) |

(513) |

|

Прибыль (убыток) до налогообложения |

2300 |

10 801 |

7 655 |

|

Налог на прибыль |

2410 |

(2 235) |

(1 894) |

|

в т.ч. |

2411 |

(2260) |

(1894) |

|

отложенный налог на прибыль |

2412 |

25 |

– |

|

Прочее |

2460 |

– |

– |

|

Чистая прибыль (убыток) |

2400 |

8 591 |

5 761 |

|

Наименование показателя 2) |

Код |

За 2022 год |

За 2021 год |

|

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода |

2510 |

– |

– |

|

Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода |

2520 |

– |

– |

|

Совокупный финансовый результат периода |

2500 |

8 591 |

5 761 |

|

Справочно Базовая прибыль (убыток) на акцию |

2900 |

– |

– |

|

Разводненная прибыль (убыток) на акцию |

2910 |

– |

– |

Малые предприятия вправе сдавать упрощенную отчетность, в которую входит бухбаланс и форма 2 в урезанном варианте. Получите пробный доступ к КонсультантПлюс и изучите порядок заполнения упрощенного отчета бесплатно.

Где найти бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса можно скачать на нашем сайте по ссылке ниже:

Также шаблоны всех форм бухгалтерской и налоговой отчетности есть на сайте ФНС РФ в разделе «Налоговая и бухгалтерская отчетность».

Итоги

Форма 2, или отчет о финрезультатах, создается на бланке установленной формы и подчиняется определенным правилам заполнения. Его данные показывают, из какого рода доходов и расходов формируется чистая прибыль в отчетном периоде.

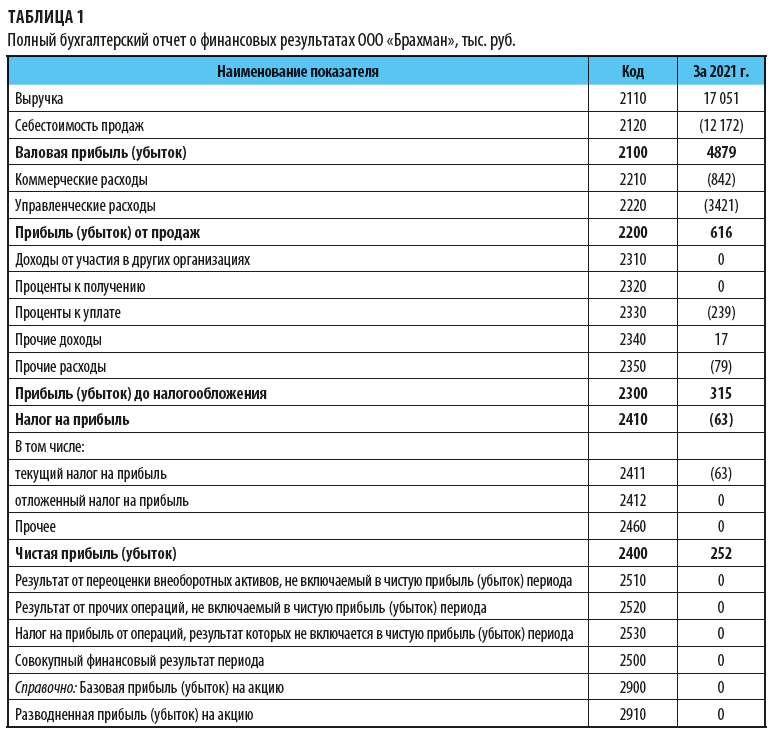

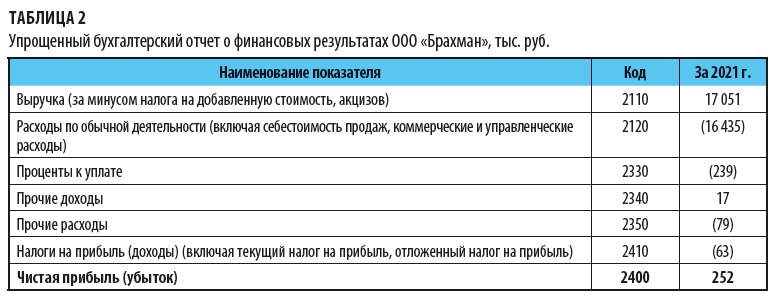

Чем полная форма Отчета о финансовых результатах отличается от упрощенной?

Как заполнить Отчет о финансовых результатах (на примере)?

Отчет о финансовых результатах в составе бухгалтерской отчетности формируют раз в год, но на практике многих собственников не устраивают такие сроки. Они хотят видеть текущие данные, не дожидаясь окончания года. Поэтому многие предприятия формируют такой отчет ежеквартально, а в некоторых случаях даже ежемесячно. Как сформировать отчет о финансовых результатах? Такой вопрос задают многие экономисты. Ответ на него — в данной статье.

Отчет о финансовых результатах — это бухгалтерская (финансовая) форма, которая отражает финансовые результаты деятельности организации за отчетный период и содержит данные о выручке и расходах по обычной деятельности, а также о прочих доходах и расходах. В итоге в форме видны финансовые результаты компании (прибыль или убыток) в сумме нарастающим итогом с начала года до отчетной даты.

Формы отчетности утверждены Приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» (в ред. от 19.04.2019). Использование самостоятельно разработанных форм бухгалтерской отчетности не допускается. Этим же Приказом установлен и порядок формирования бухгалтерской отчетности установлен.

В отчетность должны быть включены показатели только по группам статей (без детализации показателей по статьям).

Формы отчетности могут быть полными и упрощенными.

Полную финансовую отчетность формируют все компании, кроме тех, кому законодательством разрешено применять упрощенную форму. К таким «счастливцам», в частности, относятся субъекты малого предпринимательства.

Как проверить, относится ли ваша компания к субъектам малого предпринимательства и можно ли ей формировать упрощенную форму бухгалтерской отчетности?

Зайдите на сайт ФНС https://ofd.nalog.ru/, в поисковой строке введите ИНН или ОГРН организации и получите данные о том, зарегистрирована ли компания в едином реестре субъектов малого и среднего предпринимательства.

Если зарегистрирована, компания имеет право формировать упрощенную бухгалтерскую отчетность. В состав годовой упрощенной отчетности в обязательном порядке входят баланс и отчет о финансовых результатах. Остальные формы не являются обязательными.

Чем полная форма отчета о финансовых результатах отличается от упрощенной

Отчет о финансовых результатах отражает финансовые показатели работы компании, ее финансовые итоги работы за текущий отчетный период, а также за соответствующий период прошлого года. Соответственно, форма является базой для сравнительного анализа данных и фундаментальной основой для оценки перспектив развития бизнеса.

Отчет о финансовых результатах формируют все без исключения компании: и те, которые формируют полную бухгалтерскую отчетность, и те, которые формируют упрощенные формы отчетности.

Название «упрощенная» форма Отчета о финансовых результатах говорит само за себя. В ней меньше показателей, ее проще формировать. В частности, виды расходов (себестоимость продаж, коммерческие и управленческие расходы), которые приводятся в полной форме, в упрощенной обобщены в единый показатель «Расходы по обычной деятельности (включая себестоимость продаж, коммерческие и управленческие расходы)», в ней нет ряда промежуточных финансовых итогов.

Важно!

Несмотря на разную степень обобщения данных, итоговые показатели в обеих формах должны быть одинаковыми. Ведь финансовый результат компании един и не зависит от подходов к отображению показателей.

Показатели расходов, т. е. показатели, которые минусуются из суммы выручки, отображаются в скобках. В скобках отображается и отрицательный финансовый результат (убыток).

ООО «Брахман» занимается торговой деятельностью. Показатели финансово-хозяйственной деятельности общества за отчетный период:

• выручка — 17 051 тыс. руб.,

• себестоимость продаж (затраты на закуп реализованной продукции) — 12 172 тыс. руб.

• управленческие расходы — 3421 тыс. руб.,

• коммерческие расходы — 842 тыс. руб.,

• проценты к уплате — 239 тыс. руб.,

• прочие доходы — 17 тыс. руб.,

• прочие расходы — 79 тыс. руб.,

• налог на прибыль — 63 тыс. руб.

Компания является субъектом малого предпринимательства и имеет право формировать упрощенные формы бухгалтерской (финансовой) отчетности.

Финансовые итоги в полной (табл. 1) и упрощенной форме Отчета о финансовых результатах (табл. 2) совпадают. Общая величина расходов составит 16 435 тыс. руб., независимо от того, будут ли они приведены общей суммой или с разбивкой на управленческие, коммерческие расходы и себестоимость продаж. Единым будет и конечный финансовый результата — чистая прибыль — 252 тыс. руб.

Как заполнить Отчет о финансовых результатах

Когда есть выбранные из системы учета данные о выручке, расходах, то сформировать Отчет о финансовых результатах несложно. Но как быть, когда таких подготовленных данных нет, их еще нужно обработать, аккумулировать. Откуда их взять?

Так как отчет о финансовых результатах формируется на основании данных бухгалтерского учета, то и данные нужно брать из системы бухгалтерского учета. Расскажем, как заполнить отчет о финансовых результатах построчно.

Строка 2110 «Выручка»

Данные о выручке компании — это кредитовый оборот счета 90 «Продажи» субсчет 01 «Выручка» за соответствующий период.

Обратите внимание!

Выручка в рассматриваемой форме отражается за минусом налога на добавленную стоимость и суммы акцизов. Поэтому надо взять или соответствующие данные бухгалтерского учета и убрать суммы НДС, или сразу данные налогового учета по счету 90.01 «Выручка» — они уже очищены от сумм НДС.

Если организация не является плательщиком НДС, не платит акцизы, то используется кредитовый оборот счета 90 «Продажи» субсчет 01 «Выручка» за соответствующий период без каких-либо дополнительных ухищрений.

В отношении плательщиков НДС «очистить» выручку от НДС можно несколькими способами. Например, расчетно. Если компания применяет единую ставку налога на добавленную стоимость, то бухгалтерскую выручку можно получить без НДС, если разделить на 1,2 (разделить на 120 % и умножить на 100 %).

Второй способ — из бухгалтерской выручки отнять сумму начисленного за период НДС, числящегося по дебету счета 90.03 «НДС».

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 5, 2022.

Каждое предприятие, активно ведущее коммерческую деятельность, вне зависимости от системы налогообложения по концу года должно составлять и передавать работникам налоговой службы специальный документ под названием «Финансовый отчет», ранее известный, как «Отчет о прибылях и убытках» (форма 2).

ФАЙЛЫ

Скачать пустой бланк отчёта о финансовых результатах .xlsСкачать образец отчёта о финансовых результатах .xls

Зачем нужен данный документ

В отчете регистрируется движение финансовых средств на предприятии в отчетный период. Сюда включаются доходы, расходы, убытки и прибыли организации которые рассчитываются нарастающим итогом от начала и до конца года.

Кто занимается составлением отчета

Составление отчета входит в компетенцию сотрудника бухгалтерского отдела или главного бухгалтера. В небольших компаниях это может быть сторонний специалист, работающий на условиях аутсорсинга.

После оформления документ обязательно должен быть передан на подпись руководителю фирмы.

Куда подавать документ

Составленный и надлежащим образом оформленный отчет о финансовых результатах необходимо передавать в территориальную налоговую службу вместе с прочими документами, входящими в бухгалтерскую отчетность.

Срок сдачи финансового отчета

Как любые другие бухгалтерские документы, передаваемые в налоговые органы, этот также имеет строгие сроки подачи. В данном случае период составляет три месяца с момента окончания отчетного года (т.е отчет необходимо сдать до конца марта). В случае, если эта норма будет нарушена, предприятию грозит административная ответственность в виде штрафа.

Правила составления документа

Отчет о финансовых результатах имеет две унифицированные формы:

- обычную (включает в себя расширенную информацию),

- упрощенную (информация в ней более сжата).

Вне зависимости от того, какой формой воспользуется компания, отчет содержит следующие обязательные данные:

- реквизиты предприятия,

- дату составления документа,

- показатели прибылей и убытков,

- итоговые значения.

К заполнению документа следует относиться очень внимательно, поскольку ошибки, а тем более внесение в него недостоверных или заведомо ложных сведений чревато неприятными последствиями.

Если в процессе заполнения документа были допущены какие-то неточности или исправления, лучше всего распечатать новый бланк и оформить его заново.

Правила оформления финансового отчёта

Все сведения в бланк можно вносить как в рукописном виде, так и в печатном. Главное условии, чтобы он содержал в себе подлинную подпись руководителя предприятия или уполномоченного действовать от его имени сотрудника.

Начиная с 2016 года печать на отчете ставить не обязательно, поскольку юридические лица законодательно освобождены от необходимости визировать свои документы с помощью печатей и штампов.

Отчет о финансовых результатах оформляется в двух экземплярах:

- один передается в налоговую инспекцию,

- второй остается в организации.

После утраты актуальности данный документ передается на хранение в архив предприятия, где и содержится в течение всего периода, установленного для подобного рода бумаг.

Как отправить отчет о финансовых результатах

На сегодняшний день документ можно передать в налоговую службу тремя основными способами.

- Первый: путем личного похода в налоговую. В этом случае отчет может отдать как непосредственно руководитель компании, так и действующее от его имени доверенное лицо (но тогда необходимо иметь на руках доверенность, заверенную у нотариуса).

- Второй вариант: переслать отчет о финансовых результатах через электронные средства связи: правда, тут надо иметь ввиду, что у предприятия должна быть зарегистрированная электронная подпись.

- Третий способ подачи отчета: отправка через почту России заказным письмом с уведомлением о вручении.

Образец оформления отчёта о финансовых результатах

Вначале бланка вписывается дата, на которую заполняется документ. Далее в строки с левой стороны вносятся:

- наименование организации,

- вид ее экономической деятельности (словами),

- организационно-правовой статус (ИП, ООО, ЗАО, ОАО),

- форма собственности (словами).

В табличку справа включаются:

- дата составления документа,

- код организации по ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- код по ОКВЭД (Общероссийский классификатор видов экономической деятельности),

- коды ОКФС (Общероссийский классификатор форм собственности),

- код единицы измерения (рубли или миллионы) по ОКЕИ (Общероссийской классификатор единиц измерения).

Далее идет основная часть. Если разбирать ее построчно, то получится так:

В строку под шифром 2110 вписываются доходы от стандартных видов деятельности, таких как:

- выполнение работ,

- оказание различного вида услуг,

- продажа товаров.

Данные вносятся без акцизов и НДС;

Шифр 2120 включает расходы по тем же стандартным видам деятельности. Показатели сюда нужно вносить в круглых скобках, что будет говорить о том, что они подлежат вычитанию;

Шифр 2100 фиксирует валовую прибыль, равную следующей формуле: значение строки 2110 минус значение строки 2120;

Шифр 2210 здесь, также в круглых скобках, указываются затраты, понесенные при сбыте и реализации товаров и услуг;

Шифр 2220 учитывает расходы по управлению (тоже в круглых скобках);

Шифр 2200: тут ставится значение, высчитанное по формуле: из данных 2100 вычитаются данные 2210, далее минусуется строка 2220, т.е. образованные в результате продаж прибыли или убытки;

Шифр 2310 показывает доход организации из уставных долей иных компаний;

Шифр 2320 показывает проценты, полученные в виде прибыли по акциям, облигациям, депозитам и т.п.;

Шифр 2330 показывает проценты, подлежащие к оплате (значение вписывается в круглых скобках);

Шифр 2340 содержит все прочие доходы, не внесенные в вышестоящие строки (например, выручка от реализации нематериальных активов, основных средств, материалов и т.п.);

Шифр 2350 в круглых скобках содержит все прочие расходы (штрафы, пени и т.п.);

Шифр 2300 указывает на прибыль до подсчета и вычитания налога на прибыль. Формула расчета проста: строка 2200 плюс 2310 плюс 2320 минус 2330 плюс 2340 минус 2350;

Шифр 2410: Здесь указывается высчитанный налог на прибыль. Если предприятие использует в своей деятельности «упрощенку», здесь ничего писать не нужно;

Шифр 2460 включает штрафы, доплаты по налогам, пени и т.п.;

Шифр 2400: тут содержится чистая прибыль за год, подсчитанная из значений в предыдущих строках.

Вторая часть документа содержит в себе справочную информацию, которая также разнесена на отдельные пункты.

Шифр 2510 включает в себя не вошедшие в чистую прибыль данные об итогах переоценки активов;

Шифр 2520 фиксирует результат от не вошедших в чистую прибыль прочих операций;

Шифр 2500 регистрирует итоговый финансовый результат: т.е. из 2400 вычитается 2510 и прибавляется 2520;

Шифр 2900 показывает базовую прибыль или убыток на акцию (т.е. базовая прибыль (убыток) делиться на количество акций);

Шифр 2910 дает сведения о разводненной прибыли или убытке на акцию. Формула подсчета: (чистая прибыль минус дивиденды по привилегированным акциям) делиться на количество обычный акций.

После того, как вся необходимая информация в документ внесена, его необходимо подписать у руководителя компании и еще раз датировать.