Любая коммерческая организация работает ради получения прибыли. Считается, что чем она выше, тем лучше для бизнеса. Но все не так однозначно. Чтобы оценить, насколько эффективно функционирует предприятие, нужно разбираться в видах прибыли, которые в комплексе помогают составить целостную картину о финансовых делах и управлении компании.

Что такое прибыль

Понять, что такое прибыль, проще всего на примере. Представим, что пекарня продает хлебобулочных изделий на 10000 р. в день. За месяц продается товара на сумму 300000 р. Однако за этот период бизнес тратит около 210000 р. на закупку сырья, транспорт, амортизацию оборудования, оплату труда сотрудников, аренду помещения, оплачивает налоги и коммунальные услуги. Если из общей суммы вычесть все затраты, это и будет прибыль компании. В нашем случае 90000 р.

Прибыль – это разница между суммарным заработком компании и всеми расходами.

Если бизнес работает в разных сферах, оптимально рассчитывать прибыль по каждому виду деятельности. Это дает понимание об их рентабельности и эффективности компании в целом.

Чем прибыль отличается от выручки

Собственники малого и среднего бизнеса не всегда понимают разницу между выручкой и прибылью, считая эти слова синонимами. Однако термины существенно отличаются.

Выручка – это сумма, которую предприятие получило персонально от клиентов за проданные товары или оказанные услуги.

Если вернуться к описанному выше примеру с пекарней, то сумма в 10000 р. и 300000 р. – это и есть выручка компании за день и месяц соответственно. То есть это заработок до вычета всех платежей.

Есть нюанс. Выручкой считаются средства, полученные за выполненные обязательства. То есть, если клиент оплатил товар/услугу, которую еще не получил, бизнес не может записать деньги как выручку, хоть они и лежат на его счету в банке. Выручкой эта сумма сможет стать только после того, как клиент получит то, за что заплатил, и отразит это в первичной бухгалтерской документации.

Выручка – сумма, полученная от продаж.

Прибыль – сумма, оставшаяся после вычета издержек.

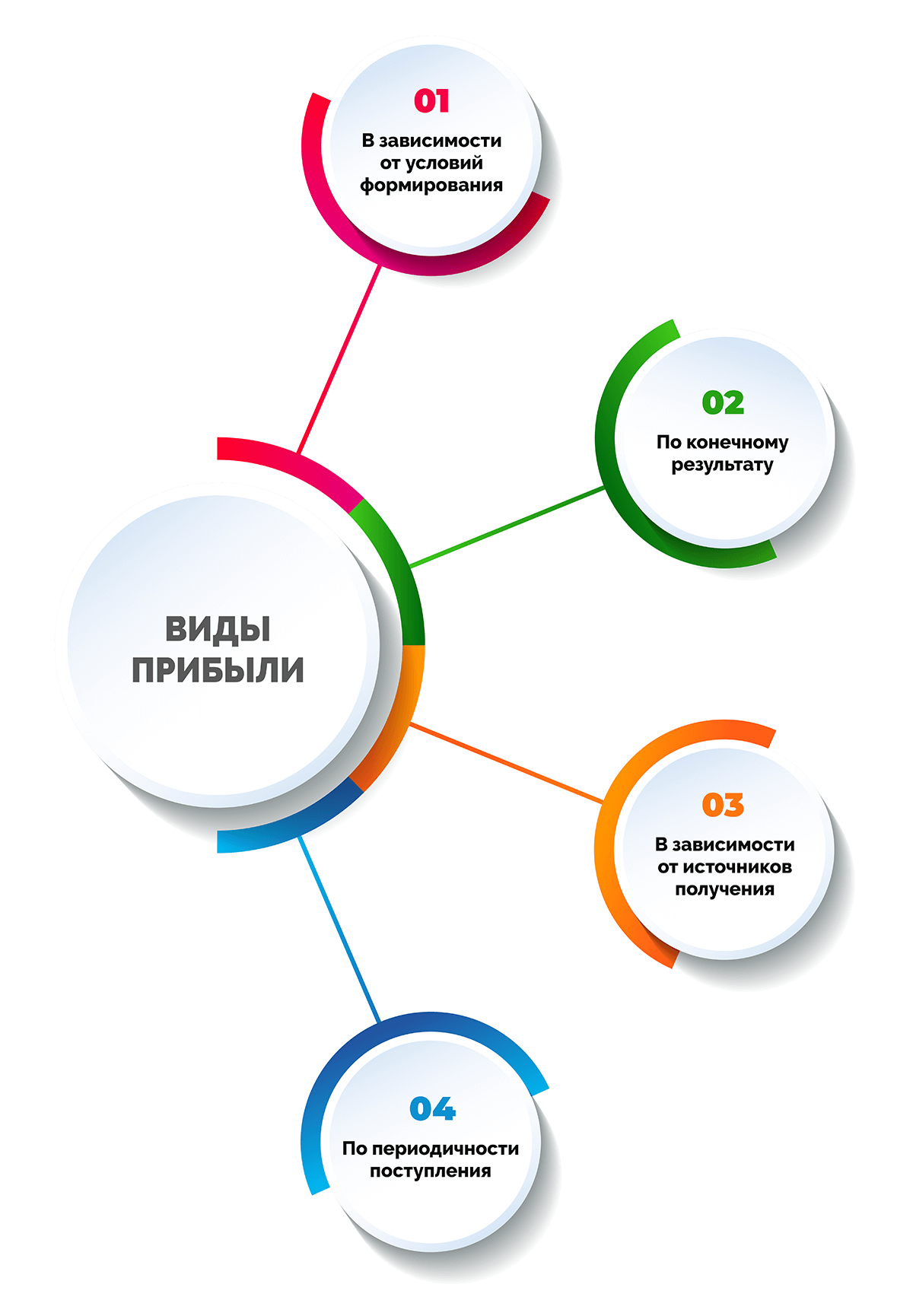

Виды прибыли

Существует много видов прибыли в зависимости от того, какие расходы вычитаются из общей суммы, а также ряда других признаков. Подобное разделение необходимо для проведения глубокого анализа и получения детальных сведений о финансовом состоянии бизнеса.

Все виды прибыли можно разделить на несколько больших категорий. Читайте далее о каждой из них.

В зависимости от условий формирования

При расчете прибыли из выручки вычитают расходы по различным статьям, что позволяет получить целый ряд видов дохода.

Валовая прибыль

Рассчитывается отдельно для каждого продукта и показывает, насколько целесообразно его производить. Включает сумму налоговых отчислений. Рассчитывается как:

Валовый доход = Выручка от реализации – Себестоимость

Простыми словами, валовая прибыль помогает понять, какие линейки продукции/услуги стоит развивать, а от каких направлений деятельности лучше отказаться.

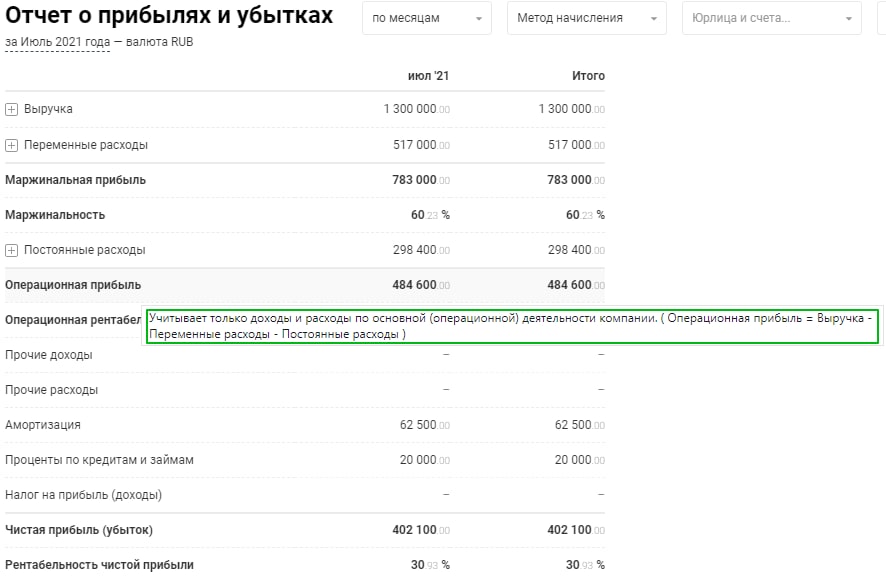

Операционная (прибыль от продаж)

Показывает сумму за вычетом операционных расходов (в т. ч. текущих затрат и амортизации), отражает успешность бизнеса в разрезе основной деятельности.

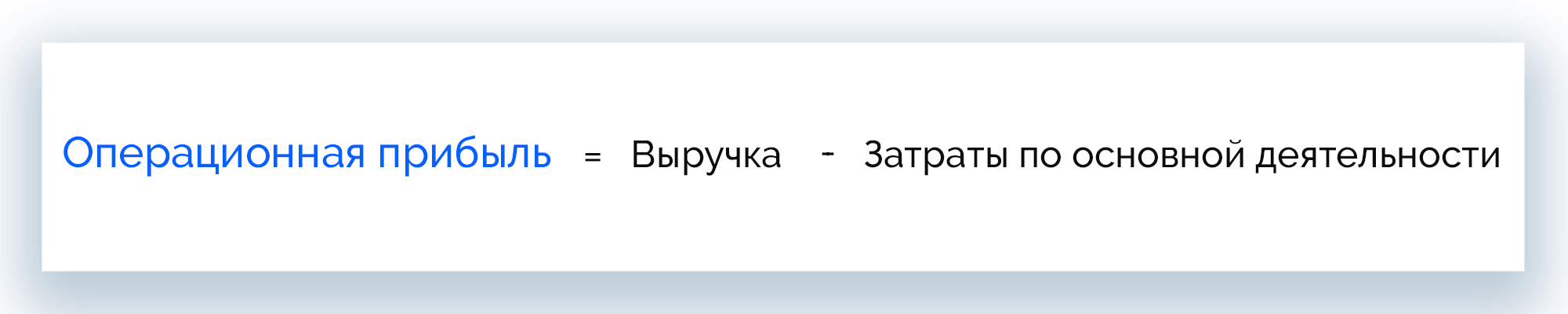

Операционная прибыль = Выручка – Затраты по основной деятельности

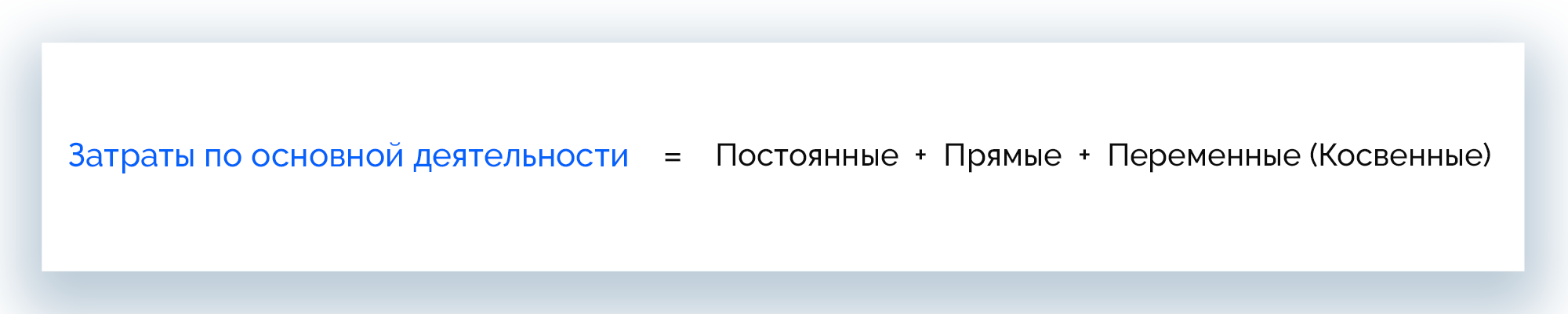

Затраты по основной деятельности = Постоянные + Прямые + Переменные (Косвенные)

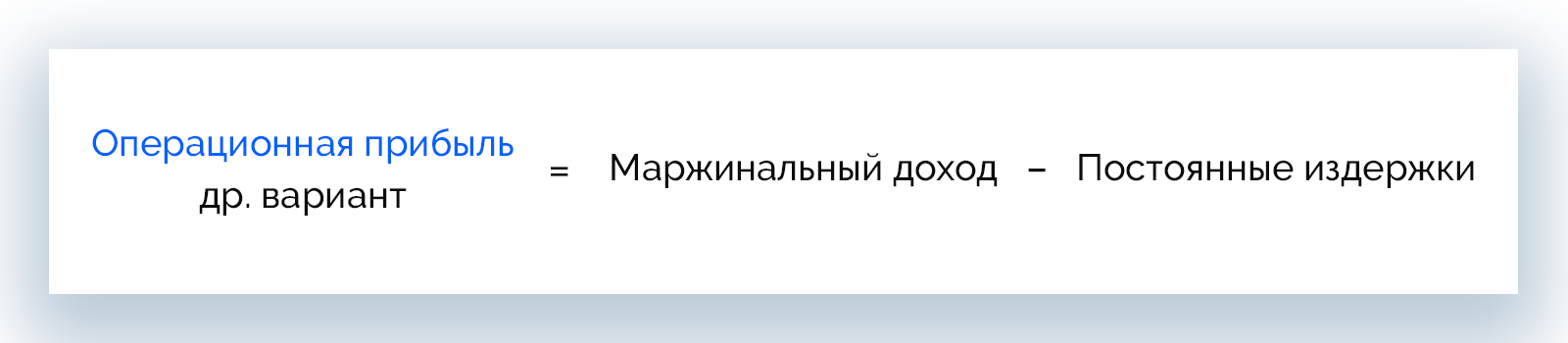

Рассчитывают операционный доход и в другом порядке:

Операционная прибыль = Маржинальный доход – Постоянные расходы

Чистая

Это реальные деньги, которые получает бизнес, и главный показатель финансовой успешности проекта. Для вычисления используется следующая формула:

Чистая прибыль = Общая выручка – (Затраты по основной деятельности + Прочие доходы + Прочие расходы + Налог на прибыль + Проценты по кредитам + Амортизационные расходы)

Чистый доход можно направить на развитие компании или использовать на другие нужды бизнеса.

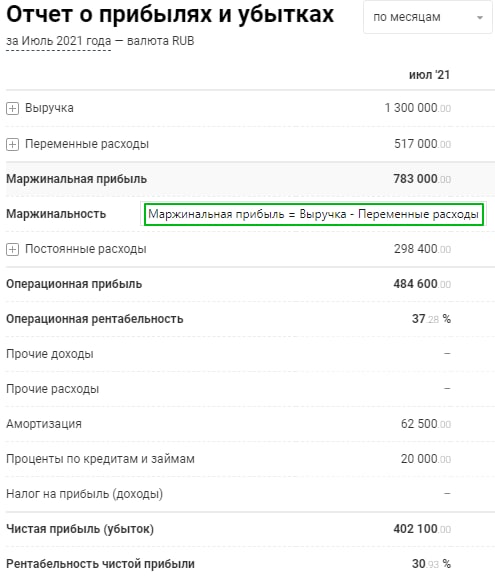

Маржинальная

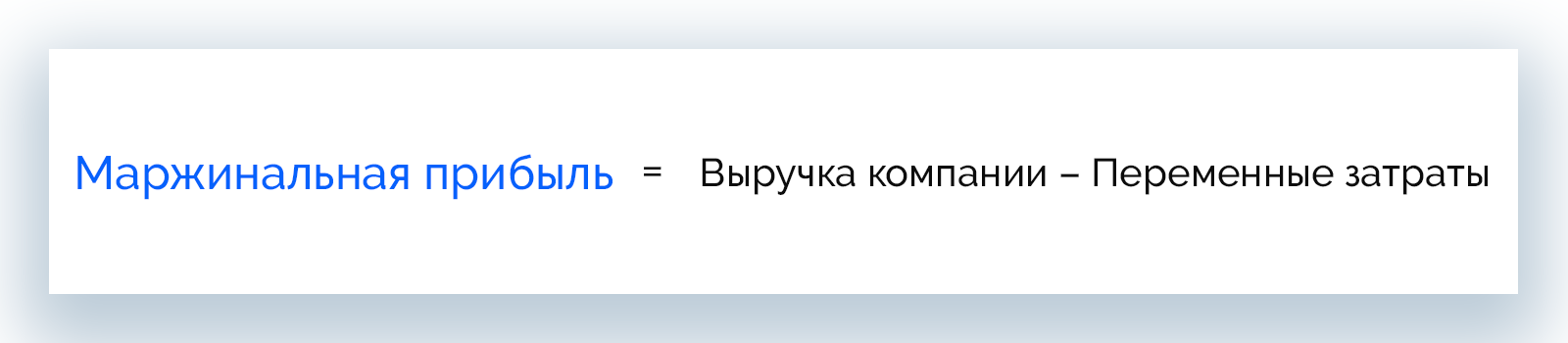

Это прибыль, которая обеспечивает достижение компанией точки безубыточности и отражает рентабельности бизнеса.

Маржинальная прибыль = Выручка компании – Переменные затраты

Рассчитывать маржинальный доход необходимо ежемесячно, чтобы отслеживать динамику показателей и вовремя вносить изменения в бизнес-процессы.

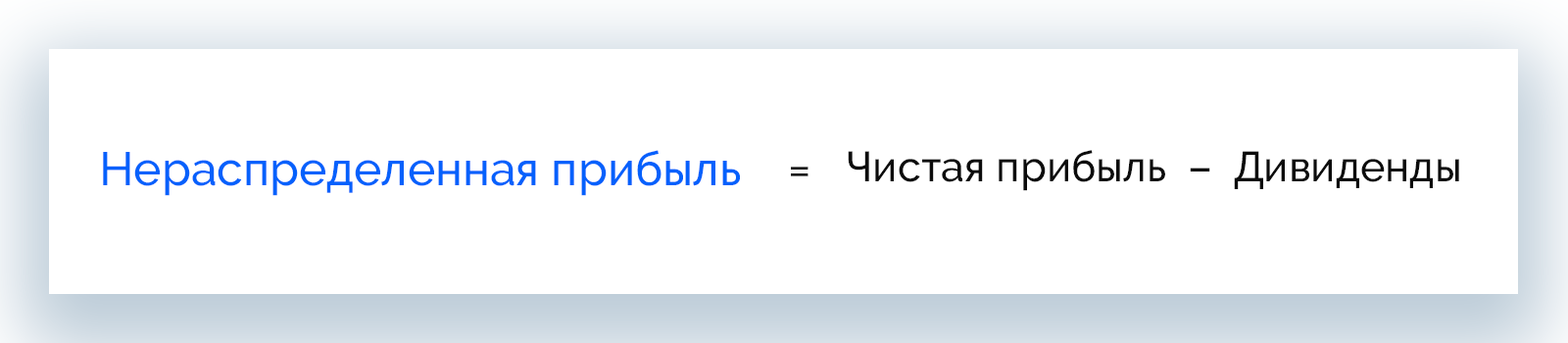

Нераспределенная

Этот вид прибыли не тратится, а остается на счету компании в течение всего периода ее существования.

Нераспределенная прибыль = Чистая прибыль – Дивиденды

Сумма нераспределенного дохода может уменьшаться вследствие увеличения уставного капитала, отчислений части средств в резервный фонд и других факторов.

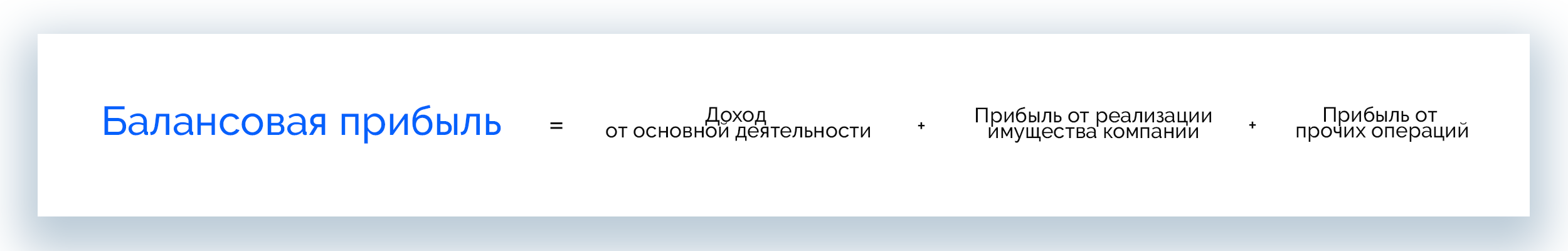

Балансовая

Отражает выгодность сделок за определенный период, а также позволяет получить картину финансового состояния бизнеса путем сравнения нескольких периодов. Рассчитывается как:

Балансовая прибыль = Доход от основной деятельности + Прибыль от реализации имущества компании + Прибыль от прочих операций

Балансовый доход – основа налогообложения.

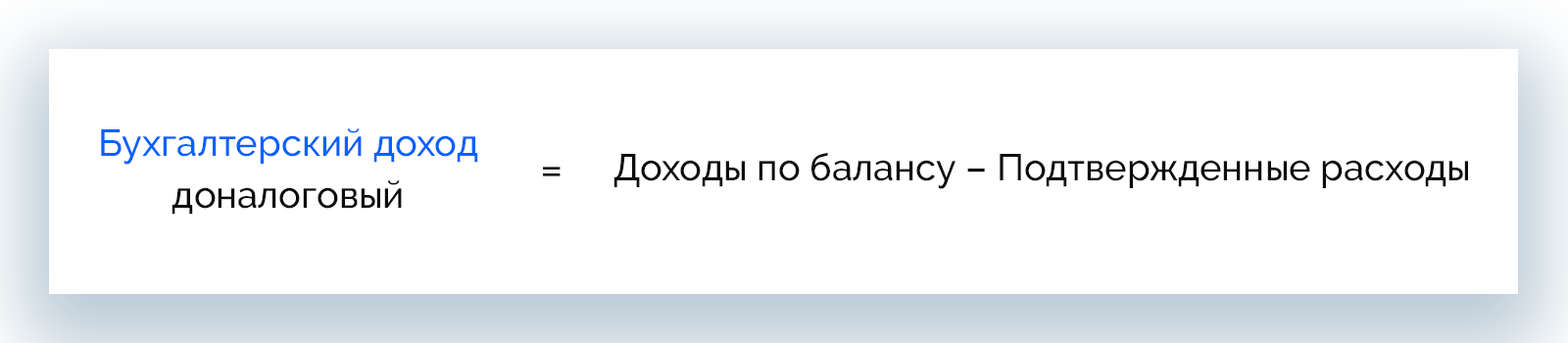

Бухгалтерская или доналоговая

Этот вид дохода нужен для оценки финансовых дел предприятия на конкретном этапе. Бухгалтерская прибыль рассчитывается исключительно по данным, отраженным в периодической отчетности.

Бухгалтерский доход = Доходы по балансу – Подтвержденные расходы

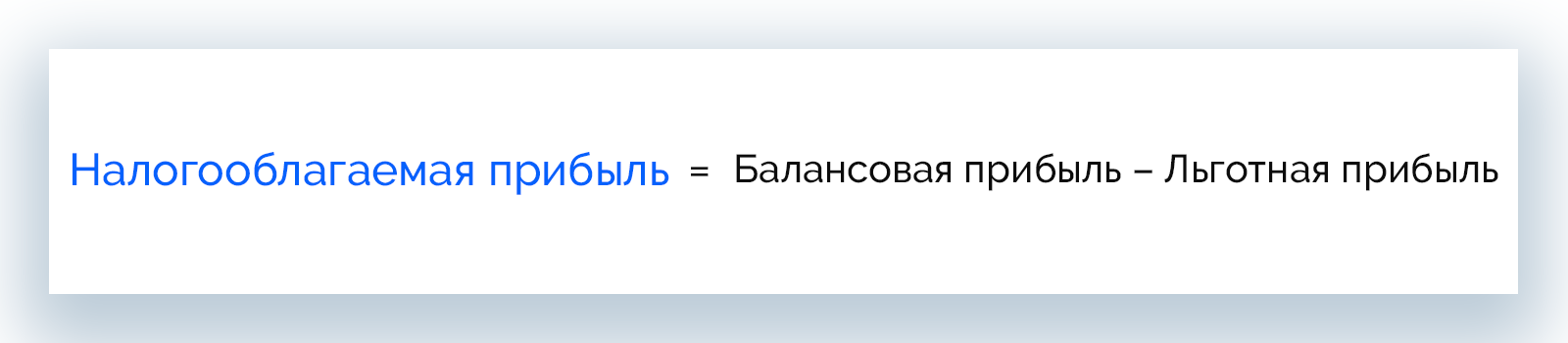

Налогооблагаемая

Сюда относятся все доходы организации, которые облагаются налогом на прибыль. Рассчитывают налогооблагаемый доход только компании с общей системой налогообложения.

Налогооблагаемая прибыль = Балансовая прибыль – Льготная прибыль

Льготным доходом считаются деньги, которые фирма перечисляет на личные карты и счета в рамках благотворительности, в помощь ликвидации последствий чрезвычайных ситуаций (стихийных бедствий) и т. д.

Экономическая

В отличие от бухгалтеров, экономисты учитывают не только явные расходы, но и альтернативные. С учетом этого расчет экономического дохода – это способ лучше оценить работу управляющего аппарата, а также выстроить бизнес-процессы с учетом интересов акционеров.

Экономическая прибыль = Чистая прибыль – Неявные затраты

Неявные затраты – это незапланированные расходы, неполученная прибыль, расходы на связь, освещение и т. д.

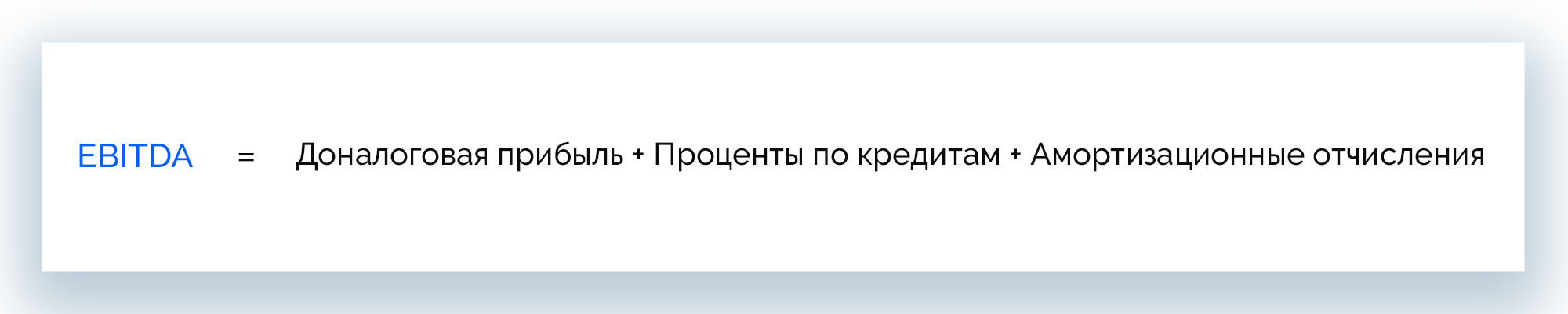

EBITDA

Доход до вычета налогов, процентов и амортизации. Рассчитан на сторонних лиц, которые интересуются бизнесом с точки зрения инвесторов, кредиторов.

EBITDA = Доналоговая прибыль + Проценты по кредитам + Амортизационные отчисления

По конечному результату

Прибыль делится на 3 вида в зависимости от достигнутого результата:

- предусмотренная/нормативная/запланированная;

- максимальная или минимально допустимая;

- упущенная/недополученная/отрицательная.

Рассмотрим каждый вид подробнее.

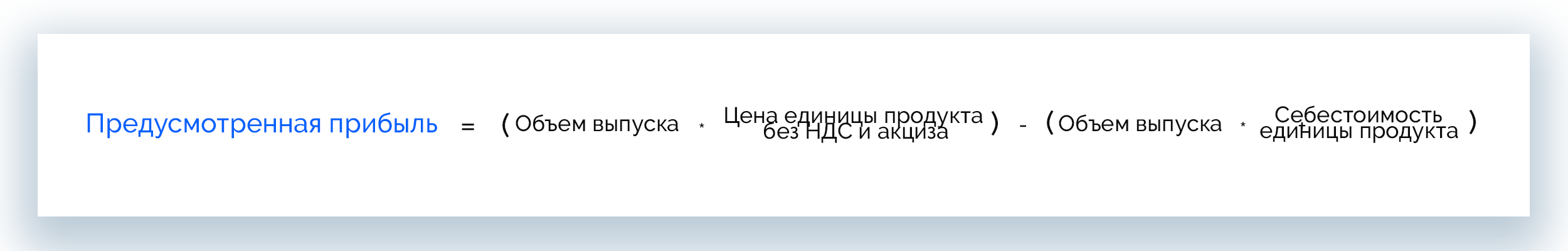

Предусмотренная или нормативная (запланированная)

Полностью покрывает потребности компании, обеспечивает реализацию плана по развитию, предусматривает выполнение взятых на себя обязательств в полном объеме.

Расчет этого вида дохода происходит следующим образом:

Прибыль = (Объем выпуска * Цена единицы продукта без НДС и акциза) – (Объем выпуска * Себестоимость единицы)

Максимальная или минимально допустимая

Максимальной считается прибыль при таком объеме выпускаемой продукции, когда максимальный доход равен максимальным расходам. Производство расширяют до тех пор, пока эти значения не сравняются.

Минимально допустимый доход – самая низкая прибыль, которая требуется для продолжения работы бизнеса и предотвращения банкротства.

Упущенная (недополученная) или отрицательная (убыточная)

Упущенной или недополученной прибылью считается сумма, которую компания должна была получить по итогу несостоявшейся сделки. Рассчитывается она приблизительно на основании бухгалтерских показателей расходов и доходов за прошлые периоды.

Отрицательной считается прибыль, при которой сумма издержек предприятия превышает ее совокупный доход. При таком условии фирма работает бесплатно, себе в убыток и движется в сторону банкротства.

В зависимости от источников получения

Современные компании используют все доступные возможности для приумножения прибыли. Классифицировать ее можно в зависимости от источников формирования.

- Доходы от финансовой деятельности. Это результат выгодного вложения капитала в краткосрочном периоде, например, прибыль, полученная вследствие колебания курса валют.

- Доходы от операционной деятельности. Компания тратит средства на закупку сырья, оплату труда персонала, несет другие расходы, необходимые для работы бизнеса. А также получает доход от сбыта произведенных товаров/услуг, который и является прибылью от операционной деятельности.

- Доходы от инвестиционной деятельности. Средства, полученные благодаря инвестициям в производство, которые повлекли рост продаж и увеличение прибыли. Также сюда относится результат долгосрочных финансовых вложений: дивиденды, проценты по выданным займам, депозиты.

По периодичности поступления

Бизнес может получать доходы в разные периоды и в разных объемах, поэтому прибыль бывает:

- нормированная – регулярно получаемый доход при работе компании в нормальном режиме;

- сезонная – прибыль, которую фирма получает ежегодно только в определенное время;

- чрезмерная – сверхприбыль бизнеса;

- предельная (добавочная) – такую прибыль компании получают при дополнительной реализации продукции.

Разница между чистой и нераспределенной прибылью

Часто под чистым и нераспределенным доходом понимают одно и то же. Эти определения действительно близки по смыслу. Оба вида прибыли определяются по сумме дохода компании минус налог на прибыль. Для предприятий с упрощенной системой налогообложения из дохода организации вычитают налог УСН.

Разница между нераспределенной и чистой прибылью в периоде учета. Так, чистый доход рассчитывается за отчетный год, а нераспределенный – за год и весь предыдущий период существования компании.

Отличия бухгалтерской и экономической прибыли

С помощью этих показателей руководство может оценить, насколько эффективно функционирует компания и ее управленческий аппарат. Они же помогают потенциальным инвесторам увидеть перспективы вложения средств, чтобы в будущем сделать доходы выше.

Бухгалтерская и экономическая прибыли уже были рассмотрены выше, теперь разберем, в чем принципиальная разница между ними.

Экономическая прибыль меньше бухгалтерской

Экономический доход отражает фактическое положение дел в компании, поскольку, в отличие от бухгалтерской прибыли, представляет собой доход, из которого исключены все виды издержек, в т. ч. альтернативные.

Относительно нормального дохода экономическая прибыль бывает двух видов:

- положительная – деятельность компании можно считать успешной, а инвестиции в такой бизнес имеют все шансы на окупаемость;

- отрицательная – предприятие работает себе в убыток, а вложенные в него средства не дают инвестору ожидаемого результата.

Что касается бухгалтерской прибыли, то она предполагает вычет из валового дохода только явных расходов, т. е. тех, которые отражены в бухгалтерских документах.

Экономическая прибыль всегда меньше или равна бухгалтерской, а разницу между этими показателями составляет сумма неявных издержек.

Какие издержки могут быть неявными

Неявные издержки, которые еще называют альтернативными, – это абстрактные значения неполученной в процессе работы прибыли, непроизведенные расходы, которые пришлось понести для достижения производственных целей и т. д. Говоря проще, это потенциальная выгода, которая могла бы положительно повлиять на окупаемость инвестированных средств, но была упущена.

Каждая коммерческая организация в процессе работы несет неявные расходы, которые отрицательно влияют на показатель экономической прибыли. Совпадения с бухгалтерским доходом могут быть лишь теоретические. По факту при анализе 99,9% предприятий наблюдается отличие между этими показателями.

Что такое нормальная прибыль

При оценке компании с точки зрения инвестиционной привлекательности используют показатель нормальной прибыли. Он отражает размер дохода, получаемый инвесторами от текущей работы предприятия, при котором они не стремятся изъять вложенный капитал и прекратить финансирование данного бизнеса.

Нормальную прибыль рассчитывают наряду с экономической и бухгалтерской и используют в комплексном анализе финансового состояния фирмы. При этом могут быть обнаружены следующие отклонения:

- положительный доход – превышает нормальную прибыль, это говорит о хорошей работе бизнеса, его инвестиционной привлекательности, а инвесторы получают доход выше среднерыночного;

- отрицательный доход – не дотягивает до показателя нормальной прибыли, в этом случае компания не способна окупить вложенные в нее инвестиции, а инвесторы не получают ожидаемый доход.

О чем говорит различие

Расчет величины неявных расходов – основная задача, предшествующая принятию управленческих решений. В зависимости от того, насколько бухгалтерская прибыль отличается от экономической, можно оценить показатели дохода за заданные периоды. Что показывает значение неявных расходов:

- эффективность или неэффективность работы компании в конкретных направлениях деятельности;

- эффективность управленческого аппарата и решений, которые он принимает;

- динамику развития бизнеса.

Именно размер неявных расходов позволяет оценить эффективность дополнительных вложений в бизнес.

Что такое финансовые результаты

Если компания функционирует, вкладывает деньги в производство, выпускает товары или оказывает услуги, у нее должны быть финансовые результаты. Они позволяют оценивать эффективность ведения предпринимательской деятельности в целом или развития определенных направлений.

Финансовые результаты – это:

- прибыль – положительная разница между доходами и расходами;

- убыток – когда расходы превышают доходы.

Определять финансовые результаты можно как за бухгалтерские периоды (например, за месяц, квартал, полугодие, год), так и по каждой операции или конкретному направлению деятельности.

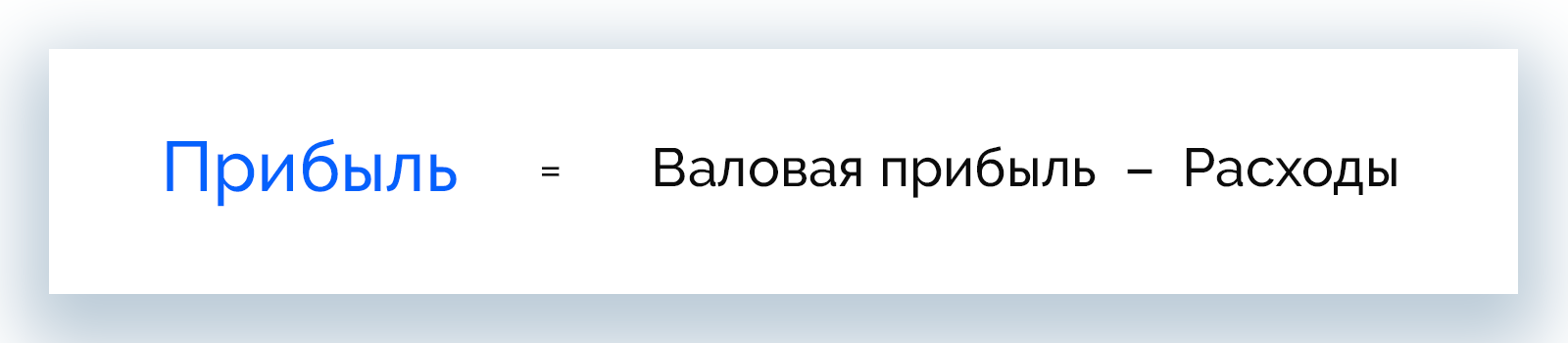

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Пока активы остаются в бизнесе, пусть и в другой форме (материалы, трудовые ресурсы и т. д.), они считаются затратами и не должны вычитаться из доходов.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Доходы слабо коррелируют со временем поступления денег в компанию. Финансовые средства могут зачисляться на счет организации в момент получения дохода, раньше него или позже. При планировании платежей нужно учитывать этот момент, чтобы не потрать то, что еще не получено.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

Предположим, что ООО «Альфа» получило заказ на выпуск 5000 единиц продукции сверх основного объема, который составляет 30000 единиц. Реализуется товар по цене 20 рублей за единицу. Нужно определить минимальную стоимость заказанного товара, чтобы прирост прибыли составил 15000 рублей.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Как видно из расчета, минимальная цена единицы дозаказанного товара при заданных условиях составляет 13,94 р., что на 6,06 р. меньше текущей.

Функции и роль полученной прибыли

Прибыль отражает экономический результат работы компании, это ее главная функция, но есть и дополнительные:

- оценочная – позволяет оценить хозяйственную деятельность организации, уровень ее развития;

- стимулирующая – выступает стимулом для улучшения результатов ведения бизнеса;

- воспроизводительная – показывает, насколько прибыль превышает расходы;

- контрольная – помогает отслеживать и вовремя корректировать показатели компании;

- фискальная – служит основной для отчисления средств в гос. бюджет.

Роль прибыли в том, чтобы в денежном эквиваленте отразить результат работы предприятия, показать качество продукции, ее востребованность на рынке и успешность у потребителей.

Динамика прибыли

Прибыль необходимо оценивать не только в одном конкретном периоде, но также и в динамике, это помогает анализировать показатели и планировать работу компании в будущем.

Отслеживают значения в первую очередь по следующим показателям:

- выручка;

- валовая прибыль;

- прибыль от продаж;

- чистая прибыль.

Если дела в компании идут хорошо, наибольший рост наблюдается по показателю чистой прибыли, за ним следует прибыль от продаж, затем валовая. Меньше всего меняется выручка. Изменения в этой цепочке приводят к снижению чистой прибыли.

Планирование прибыли

Любой бизнес начинается с планирования. Финансовые показатели прогнозируют по результатам анализа рынка, с учетом результатов работы действующих организаций из нужной сферы. На этом этапе необходимо добиться идеальных показателей по всем статьям финансирования и обязательных выплат, стабильного притока чистой прибыли в компанию.

Работа по планированию строится на трех ключевых факторах, которые определяют прибыльность бизнеса: объем продаж, наценка, сумма затрат на выпуск продукта.

Для понимания свободы действий в отношении объемов продаж и цены необходимо изучить рыночный спрос, аудиторию потенциальных потребителей, предельно снизить производственные издержки.

На основании результатов анализа можно выяснить, стоит ли продолжать вкладывать деньги в данный бизнес в том виде, который есть, или необходимо ставить вопрос о его реорганизации, пока убытки не перешагнули критическую черту.

Анализ показателей прибыли предприятия

В ходе анализа можно узнать финансовое состояние компании, поэтому его проводят перед принятием управленческих решений.

Рассчитывая различные показатели прибыли, удается оценить рентабельность предприятия и целесообразность вложения в него средств. Анализ проводится несколькими методами.

- Горизонтальный или по времени. Прибыль рассматривают в разрезе конкретного периода, затем эти периоды сравнивают по годам. Например, январь-март 2020 года и январь-март 2021 года.

- Вертикальный (структурный). Предполагает разбивку выручки на составляющие и анализ каждой из них. Например, постоянные расходы, себестоимость, налоги, платежи по кредитам и т. д.

- Конкурентный. Показатели компании сравниваются с аналогичными данными конкурентных организаций. Чаще анализируют операционную прибыль. Ориентироваться можно на статистику Росстата или конкретные цифры, которые может подсказать финансовый консультант.

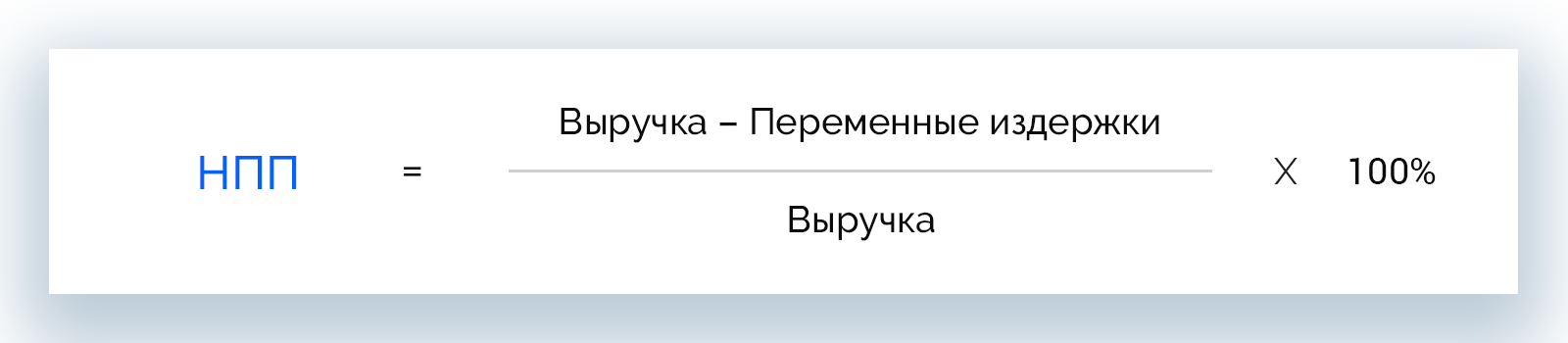

Норма предельной прибыли

Норма предельной прибыли – это доход, в который включены все виды расходов. С помощью нее можно определить, издержки какого типа стоит сократить, чтобы компания стала работать эффективнее. Показатель рассчитывается по формуле:

НПП = Выручка – Переменные издержки / Выручка * 100%

Норма предельной прибыли не всегда прямо коррелирует с чистой прибылью, поскольку на нее также влияют постоянные и переменные расходы.

Если известна НПП по каждой категории продуктов, можно повысить общую прибыль компании. Для этого нужно:

- продвигать товары/услуги с высоким числом НПП;

- сокращать расходы на выпуск продукции с низкой НПП;

- удерживать значение НПП на среднем уровне для товаров, которые только начали производить.

Чтобы управлять прибылью предприятия грамотно и эффективно, в рамках политики компании нужно:

- учитывать точку окупаемости;

- контролировать рентабельность продуктов;

- отслеживать прибыльность по ключевым клиентам;

- избегать продаж по слишком низким ценам.

Рассмотрим эти методы детальнее.

Точки окупаемости и безубыточности

Точка окупаемости – это значение прибыли, по достижении которого инвестированные в компанию средства окупаются. Чтобы ее рассчитать, требуется информация о размере вложений в бизнес, а также суммы прибыли и расходов за конкретный период.

Точка безубыточности показывает момент, при котором бизнес уже не работает в убыток, но еще и не получает прибыль, т. е. расходы равны выручке от продажи товаров или услуг. Для расчета необходимы сведенья о сумме выручки, основных издержек, постоянных и переменных расходов.

Рентабельность продукта

Рентабельность рассчитывают для каждого вида продукта, будь то услуга или товар. Однако вычисления не могут быть точными, поскольку производственные и трудовые ресурсы участвуют в выпуске разных продуктов, а не одного. При расчете ориентируются на «распределенные» или фактические расходы (примерные).

Рентабельность по ключевым клиентам

На крупных клиентов приходятся продажи около 5% всей выпускаемой продукции. Такие заказчики, как правило, более требовательны, и работа с ними предполагает дополнительные расходы. Важно регулярно рассчитывать НПП по каждому постоянному или оптовому клиенту.

К чему приводят слишком низкие цены

Когда продажи падают, некоторые бизнесмены пытаются привлечь клиентов путем снижения цен, не предполагая, что это приведет к резкому падению рентабельности вместо ожидаемого роста прибыли.

В некоторых случаях снижение цен может принести положительный результат, но необходимо грамотно к этому подойти:

- снижать цены на короткий период (акции, скидки);

- снижать цены для новых сегментов целевой аудитории, потребителей из других регионов и стран;

- продавать товары/услуги с низкой себестоимостью.

В противном случае слишком низкие цены приведут к тому, что бизнес станет нерентабельным.

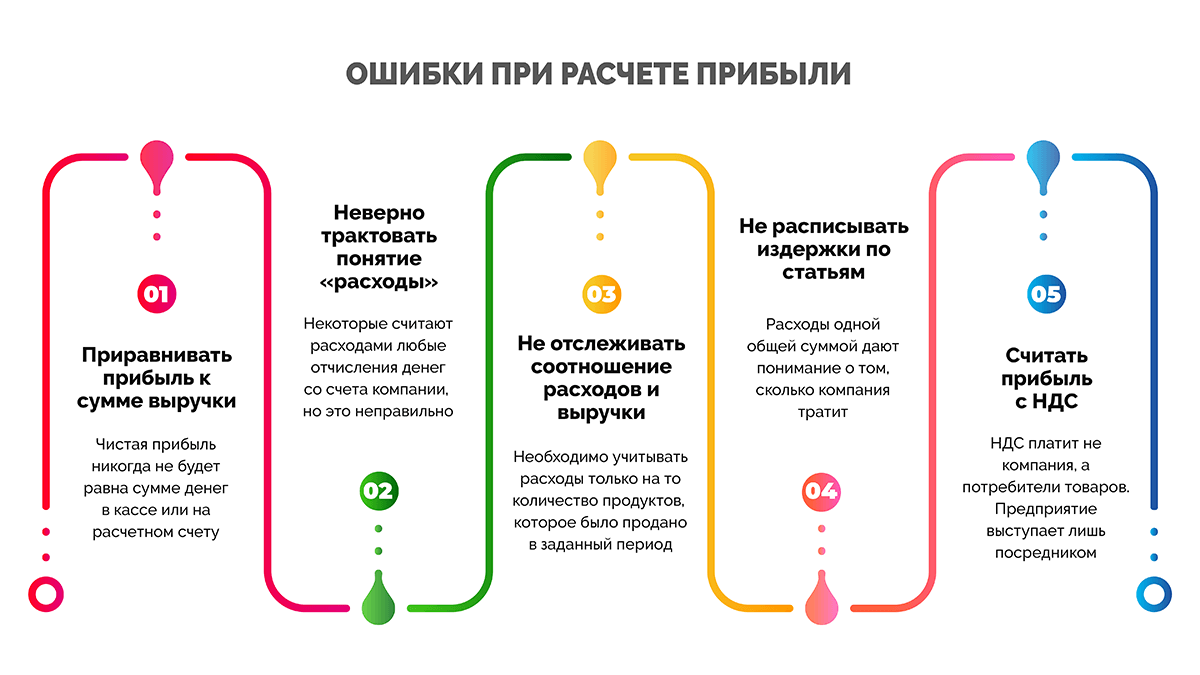

Ошибки при расчете прибыли

Правильный расчет чистой прибыли – основа эффективной работы предприятия. Однако некоторые бизнесмены испытывают трудности с подсчетами, которые связаны с рядом особенностей. Их необходимо знать и учитывать в процессе вычислений. Рассмотрим распространенные ошибки, которые мешают правильно рассчитывать прибыль компании.

Приравнивать прибыль к сумме выручки

Выше мы уже описывали разницу между прибылью и выручкой и знаем, что это абсолютно разные понятия, которые нельзя сопоставлять. Чистая прибыль никогда не будет равна сумме денег в кассе или на расчетном счету, ведь бизнес несет массу расходов, которые вычитают из этой суммы.

Неверно трактовать понятие «расходы»

Некоторые считают расходами любые отчисления денег со счета компании, но это неправильно.

Расходы можно признать только в том случае, если активы компании переходят в собственность другой организации. Чаще всего это происходит в момент продажи, а расходом является себестоимость.

Не отслеживать соотношение расходов и выручки

Необходимо учитывать расходы только на то количество продукции, которая была продана в заданный период. Например, было выпущено 1,5 млн гаек, из них за январь продано 1,2 млн единиц. Значит, в расходы за январь можно записать себестоимость 1,2 млн гаек.

Не расписывать издержки по статьям

Расходы одной общей суммой дают понимание о том, сколько компания тратит, но не позволяют провести анализ издержек. Когда прибыль падает, важно понимать, на что уходят средства: то ли сотрудники пьют много кофе, то ли подорожала закупка сырья. Выяснить это позволяет разбивка расходов на статьи или категории и их анализ.

Переменные и постоянные расходы

Эти категории могут использовать предприятия, деятельность которых строится в одном направлении.

Постоянные расходы есть всегда и не зависят от суммы выручки. Это зарплата сотрудников, аренда помещения и т. д. – то, на что бизнес тратит деньги даже при отсутствии выручки.

Сумма переменных расходов определяются суммой выручки. Главный вид переменных расходов – себестоимость. Чем больше продаж, тем они больше.

Прямые и косвенные расходы

Разделение на эти категории подходит бизнесу, который работает в нескольких направлениях.

Прямые расходы относятся непосредственно к конкретному направлению деятельности. Например, в каждом магазине сети будут свои прямые расходы на закупку товара.

Косвенные расходы распространяются на деятельность компании в целом и не могут быть отнесены к одному из направлений. Сюда можно отнести издержки на маркетинг, рекламу, развитие корпоративного сайта.

Считать прибыль с НДС

НДС платит не компания, а потребители товаров. Предприятие выступает лишь посредником, который перечисляет полученные от покупателей деньги государству. Соответственно, эти деньги не принадлежат бизнесу и не должны учитываться при подсчете прибыли и издержек.

Заключение

Прибыль – ключевой показатель эффективности работы компании. Его разновидности позволяют проводить детальный финансовый анализ для составления целостной картины положения дел в организации. Несмотря на простоту расчета, множество нюансов создают сложности при вычислении прибыли, однако многих ошибок можно избежать, если подойти к вопросу грамотно и основательно.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Содержание страницы

- Прибыль до налогообложения – все термины

- Себестоимость и непроизводственные расходы

- Функции учета операционной прибыли

- Убыток до налогообложения

- Формулы для вычисления прибыли до налогообложения

- Бухгалтерский отчет по прибыли до налогообложения

Любое предприятие рентабельно, только если его деятельность приносит прибыль.

Учет прибыли – одна из важнейших бухгалтерских операций, поскольку свидетельствует об экономической эффективности и положительном итоге работы организации.

Даже если организация не является коммерческой, где прибыль – это приоритетная задача, учет доходов все равно ведется.

Стабильно высокая цифра данного показателя в бухгалтерских документах говорит о стабильности предприятия на волнах рыночных колебаний, его финансовой успешности, экономической эффективности методов предпринимательской деятельности.

Рассмотрим, какие функции выполняет учет прибыли до налогообложения, как ее правильно рассчитать с использованием формул, от каких финансовых показателей зависит этот расчет.

Прибыль до налогообложения – все термины

Прибыль – финансовый итог, полученный предприятием за определенный временной интервал, учитывающий доходы за вычетом понесенных расходов.

Прибыль, рассчитываемая до налогообложения – это показатель, показывающий разность между валовой прибылью, называемой еще маржинальной, и суммой непроизводственных расходов. Другое название для этого финансового итога предпринимательской активности – операционная прибыль, в англоязычной документации аббревиатура EBITDA или EBT (Earnings Before Tax).

Она считается до того момента, как с нее будут уплачены:

- налоговые сборы;

- начисленные штрафы;

- пени;

- платежи по кредитам.

ОБРАТИТЕ ВНИМАНИЕ! Если у фирмы имеются долгосрочные финансовые обязательства в процентном соотношении, они вычисляются именно в зависимости от показателя прибыли до налогообложения.

Логичен вопрос: что такое тогда валовая прибыль, от которой зависит и операционная?

Маржинальная (валовая прибыль), в англоязычной литературе определяемая как «cost of goods sold», то есть «стоимость проданных товаров» (обозначается аббревиатурой COGS) – это выручка предприятия минус себестоимость.

Себестоимость и непроизводственные расходы

Чтобы определить операционную прибыль, нужно от общей суммы выручки сначала отминусовать себестоимость товаров или услуг. Для этого нужно четко разделять, какие траты относятся к себестоимости. Это отражается в нормативно-правовых документах:

- ПБУ 9/99 «Доходы организации»;

- ПБУ 10/99 «Расходы организации»;

- ст. 248, 252 НК РФ и др.

К себестоимости, по общим правилам, относят:

- заработную плату для персонала;

- взносы в страховые фонды;

- затраты на сырье, комплектующие, материалы и т.п.;

- амортизацию оборудования;

- коммунальные платежи;

- плату по аренде и др.

Непроизводственные расходы являются частью себестоимости. Это те траты, которые приходится совершать для реализации уже произведенной продукции:

- стоимость тары, упаковки, фасовки;

- затраты на хранение на складе;

- расходы по транспортировке товаров;

- уплата за погрузку-разгрузку;

- комиссионные, выплачиваемые организациям, занимающимся сбытом;

- рекламные инвестиции;

- административные траты и др.

Функции учета операционной прибыли

Цифра, которая попадает в финансовый отчет – это не просто отвлеченный показатель абстрактного понятия «успешность». От нее зависит множество факторов, которые отражаются и в денежных вопросах фирмы. Операционную прибыль учитывают с такими целями:

- определить, сколько составляет чистая прибыль;

- иметь возможность распределить прибыль между учредителями организации;

- правильно определить налог на прибыль и другие платежи, которых нельзя избежать (штрафы, займы, обязательства и пр.);

- по возможности компенсировать расходы или убытки;

- добавить сумму в накопительную часть доходов (при положительном балансе);

- отследить дополнительные доходы, не касающиеся производства;

- оптимизировать расходы на будущее.

Убыток до налогообложения

Если полученный показатель операционной прибыли получился отрицательным, это значит, что расходы превысили финансовые поступления, то есть налицо убыток.

С точки зрения экономической теории, это один и тот же показатель, только с разным знаком, а вот для предприятия разница колоссальная.

Если констатируется не прибыль, а убыток до налогообложения, отсюда несомненно следует, что предприятие оказалось в плохом финансовом положении, что средства распределяются неправильно или деятельность малоэффективна. В любом случае, это повод для немедленного принятия соответствующих мер.

Убытки нужно списать до того, как начислять налог на прибыль по конкретному временному промежутку. Основанием для отнесения расхода в графу «Убытки» являются положения письма Министерства финансов РФ от 16 января 2013г. № 03-03-06-/2/3.

Формулы для вычисления прибыли до налогообложения

Для расчета прибыли до налогообложения (операционной) целесообразно применить следующую формулу:

ОП = В + ОД – ОР + ИД – ИР

где:

ОП – операционная прибыль (искомая прибыль до налогообложения);

В – выручка, то есть доходы, полученные вследствие реализации продукции фирмы (товаров, услуг);

ОД – обычные доходы, то есть поступления от производственных видов деятельности организации;

ОР – обычные расходы, то есть траты на себестоимость;

ИД – иные доходы организации, помимо производства;

ИР – иные расходы.

Соответствующие показатели берутся с учетом требований, сформулированных в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Иногда этот же расчет формулируется немного по-другому:

ПДНо = ПР + РД + РР + ДВР – ДРР

где:

ПДНо – прибыль до налогообложения (операционная);

ПР – прибыль от реализации товаров, услуг;

РД – реализационный доход;

РР – расходы на реализацию;

ДВР – доходы вне реализации;

ДРР – расходы вне реализации.

Здесь показатели взяты с учетом определений Налогового Кодекса Российской Федерации (гл. 25, ст. 248-273).

Показатель ПР в этой формуле – прибыль от продаж – отличается от РД – реализационного дохода. Чтобы определить ПР, нужно применить формулу:

ПР = ВП – КР – УР

где:

ПР – прибыль от реализации (продаж);

ВП – валовая прибыль (нетто-выручка, из которой вычли себестоимость);

КР – коммерческие расходы;

УР – управленческие расходы.

Все показатели, необходимые для расчета ПР, отражаются в соответствующих строках бухгалтерского отчета о финансовых итогах.

Бухгалтерский отчет по прибыли до налогообложения

«Отчет о финансовых результатах» составляется за определенный временной промежуток. В него заносятся все показатели относительно финансовых поступлений и трат, а на их основании делается вывод о различных видах прибыли или убытка.

Важно правильно разнести показатели по соответствующим графам отчетности. При суммировании значений, стоящих в этих графах:

- строка 2200 «Прибыль (убыток) от продаж»;

- строка 2310 «Доходы от участия в других организациях»;

- строка 2320 «Проценты к получению»;

- строка 2340 «Прочие доходы»;

и вычете из полученных данных значений в графах:

- строки 2330 «Проценты к уплате»;

- 2350 «Прочие расходы».

получится итоговый показатель операционной прибыли – строка 2300.

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. Она отражает чистый доход, созданный в материальной сфере производства. Прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия. Планирование прибыли начинается после расчета плановой себестоимости производства и реализации продукции по экономическим элементам затрат. Однако прибыль бывает разных видов, а на ее величину и значение влияют самые разные факторы. Рассмотрим основные методы формирования и планирования прибыли.

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. В общем виде прибыль определяется как разница между обшей выручкой и общими издержками, т.е. разница между доходами и расходами. Таким образом, прибыль отражает чистый доход, созданный в материальной сфере производства.

Виды прибыли:

-

бухгалтерская прибыльпредприятия представляет собой выручку предприятия от реализации продукции за вычетом из нее затрат на производство реализованной продукции, добавляя или исключая при этом доходы либо расходы от внереализационных операций;

-

чистая прибыль отражает оставшуюся часть доходов у предприятия. т.е. это бухгалтерская прибыль за минусом налогов на нее;

-

экономическая прибыль — предполагает получение финансового результата, воспринимаемого как выручка предприятия за минусом себестоимости продукции.

При разработке плана по прибыли следует иметь в виду, что НДС и акцизы в этом плане не отражаются, так как они взыскиваются до образования прибыли. Планирование прибыли начинается после расчета плановой себестоимости производства и реализации продукции по экономическим элементам затрат обычно на квартал, так как планирование на более длительный период значительно снижает точность плановых расчетов.

Валовая прибыль представляет собой сумму прибыли (убытка):

-

от реализации продукции;

-

от реализации основных фондов;

-

от реализации иного имущества (например, производственных запасов), а также включает доходы от внереализационных операций.

Таким образом, финансовый результат предприятия делится на реализационныйи внереализационный.

Валовая прибыль (убыток) от реализации продукции (работ, услуг)определяется как разница между выручкой от реализации продукции (работ, услуг) в свободных оптовых ценах без НДС, акцизов и затратами на ее производство и реализацию.

При использовании предприятием метода определения выручки от реализации продукции по мере их оплаты валовая прибыль слагается из сумм, поступивших в оплату отгруженной продукции на расчетный счет предприятия или в кассу предприятия непосредственно, а также сумм, указанных при зачете взаимных требований.

Предприятия, определяющие выручку от реализации продукции по моменту ее отгрузки и предъявления покупателям расчетных документов, отражают валовую прибыль в размере стоимости этой продукции, указанной в расчетных документах. При этом учитывается результат от реализации на сторону продукции вспомогательных и подсобных производств предприятия. В случае если предприятие не могло реализовать продукцию по ценам выше себестоимости из-за снижения ее качества или потребительских свойств (включая моральный износ) либо если сложившиеся цены на эту или аналогичную продукцию оказались ниже ее фактической себестоимости. то применяется (для целей налогообложения) фактическая иена реализации продукции.

Таким образом, прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами. Предприятие получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг). В общем виде показатель можно рассчитать следующим образом:

Пр = ВР – С

где Пр — прибыль от продаж, руб.; С — себестоимость реализованной продукции (работ, услуг), руб.; ВР — выручка от продажи продукции (услуг), руб.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Значение прибыли состоит в следующем:

-

отражает конечный финансовый результат деятельности предприятия за определенный период;

-

выполняет стимулирующую функцию, проявляющуюся в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия;

-

является основным источником формирования доходной части бюджетов разных уровней.

Механизм формирования прибыли содержится в «Отчете о финансовых результатах».

Чистая прибыль предприятия определяется путем вычитания из балансовой прибыли сумм налога на прибыль, рентных платежей, налога на экспорт и импорт. При этом в нее включается результат от чрезвычайных обстоятельств, рассчитанный как разность между поступлениями и связанными с этими обстоятельствами расходами. При формировании чистой прибыли учитываются операции по уплате штрафных санкций, пеней и других платежей, которые оплачиваются за счет прибыли, остающейся в распоряжении организации после налогообложения. Чистая прибыль распределяется по следующим направлениям:

-

на формирование резервных фондов;

-

на выплату доходов учредителям (участникам);

-

на создание фондов целевого назначения (накопления, потребления, социальной сферы).

Важный фактор, влияющих на величину прибыли — изменение объема производства и реализации продукции (зависимость прямая).

Рассмотрим различные методы формирования и планирования прибыли.

Метод прямого счета. Данный метод предполагает, что прибыль определяется как разница между планируемой выручкой и полной себестоимостью продукции в действительных ценах с основными отчислениями. Метод является наиболее распространенным, и его используют при обосновании создания нового или расширения действующего производства.

В данном методе основной показатель — прибыль от реализации продукции, которая рассчитывается по отдельным видам хозяйственной деятельности. Расчет осуществляется по основной формуле нахождения прибыли:

П = Выручка – С/С – Налоги (НДС, акцизы),

где П — прибыль от реализации продукции, руб.; С/С — себестоимость, руб.

Такой подход обусловлен тем, что некоторые виды деятельности не облагаются налогом на прибыль и добавочную стоимость либо имеют свой процент расчета. Поэтому метод позволяет точно и объективно определить прибыль предприятия.

-

Достоинства: точность и объективность.

-

Недостатки: трудоемкость, при наличии большой номенклатуры данный метод становится невозможным для применения.

Метод прямого счета предполагает определение прибыли по товарному выпуску и по объему реализуемой продукции предприятием. Так, прибыль по товарному выпуску (Птп) планируется на основе сметы затрат на производство и реализацию продукции, в которой определяется себестоимость товарного выпуска планируемого периода:

Птп = Цтп – Стп,

где Цтп — стоимость товарного выпуска планируемого периода в действующих ценах реализации (без НДС, акцизов, торговых и сбытовых скидок); Стп, — полная себестоимость планируемого периода.

Следует также различать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции. Прибыль на реализуемую продукцию (Прп) в общем виде рассчитывается по формуле

Прп = Врп – Срп,

где Врп — планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок); Срп — полная себестоимость реализуемой в планируемом периоде продукции.

Более детально от объема реализуемой продукции в плановом периоде прибыль на реализуемую продукцию определяется по формуле

Прп = Пон + Птп – Пок,

где Пон — сумма прибыли остатков нереализуемой продукции на начало планового периода; Птп — прибыль от объема выпуска товарной продукции в плановом периоде; Пок — прибыли от остатков нереализуемой продукции в конце планового периода.

Данная методика расчетов применима для укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Разновидностью метода прямого счета является метод поассортиментного планирования прибыли. При этом методе прибыль суммируется по всем ассортиментным позициям. К полученному результату прибавляется прибыль в остатках готовой продукции, не реализованных на начало планового периода.

Нормативный метод предполагает формирование прибыли на основе системы разнообразных нормативов, таких как норма прибыли на собственный капитал, норма прибыли на активы предприятия, норма прибыли на единицу реализованной продукции и т.д.

-

Достоинства: точность расчетов, возможность планировать и прогнозировать.

-

Недостатки: трудоемкость, не сможем оценить уровень цен (возможен только при стабильном производстве).

Метод экстраполяции представляет собой анализ динамики за несколько лет, выявление общих тенденций в формировании прибыли и прогноз ее на новый плановый период. Данный метод эффективен для обоснования технико-экономического плана или проекта.

Аналитический метод предполагает использование многофакторных экономических моделей при формировании и планировании прибыли промышленного предприятия. В наиболее простом варианте метод сводится к установлению прибыли предыдущего периода (анализ), определение се доли в общем валовом доходе предприятия и на единицу реализованной продукции. В результате путем корректировки с учетом изменения объемов производства устанавливается плановая прибыль предприятия.

Аналитический метод основан на построении многофакторных моделей и учитывает влияние различных факторов на результаты деятельности предприятия. Метод может иметь графическую интерпретацию в виде графиков рентабельности, позволяющих определить точку безубыточности предприятия. Алгоритм определения прибыли при данном методе следующий:

-

1-й этап — анализируется полученная прибыль предприятия за отчетный период;

-

2-й этап — определяется плановое изменение объемов производства;

-

3-й этап — устанавливается доля прибыли в общем объеме полученных доходов;

-

4-й этап — определяется планируемая прибыль как произведение планируемых доходов доли прибыли с учетом изменения объемов производства.

Метод совмещенного расчета предполагает синтез двух методов: прямого счета и аналитического расчета прибыли предприятия.

Содержание статьи

1. Что такое прибыль

2. Чем прибыль отличается от выручки

3. Бухгалтерская и экономическая прибыль

4. Маржинальная прибыль

5. Валовая прибыль

6. Операционная прибыль

7. Чистая прибыль

8. Зачем считать разные виды прибыли и как ее анализировать

9. Должен ли предприниматель самостоятельно во всем этом разбираться

Предприниматель работает для извлечения прибыли. Но при финансовом учете важно рассчитывать несколько видов прибыли, чтобы понимать, насколько эффективно действует бизнес. Рассказываем, как это все посчитать и почему от этого бизнесу будет лучше.

Что такое прибыль

Прибыль — это разница между тем, что заработал бизнес и всеми издержками. При этом считаются доходы и расходы по всем видам деятельности. По сути, это самое главное в бизнесе. Ради прибыли предприниматели и начинают свое дело.

Давайте разберем на примере. Киоск продает шаурму. Каждый день продажа еды и напитков приносит примерно 15 тысяч рублей. За 31 день в кассе заведения оказалось 465 000 рублей. Но у киоска есть расходы на продукты, аренду, зарплату работников, коммунальные платежи и налоги. Например, на это уходит 370 тысяч рублей. Значит прибыль заведения 95 тысяч рублей в месяц.

Чем прибыль отличается от выручки

Предприниматели в малом и среднем бизнесе довольно часто путают выручку и прибыль.

Основатель магазина хенд-мейда «Плюшкин-Вилль» Борис Зак считает, что это связано с тем, что у предпринимателей не всегда есть соответствующие знания:

«Человек с экономическим образованием вряд ли способен спутать выручку и прибыль. Но в предприниматели не всегда идут экономисты. А данные по выручке выглядят красивее, чем по прибыли. Обратите внимание на рекламу франшиз: там часто пишут, какой доход (то есть выручку) будет получать франчайзи, умалчивая о размерах прибыли, потому что так франшиза выглядит более привлекательной в глазах начинающих предпринимателей»

Выручка — это заработанные деньги компании за выполненные обязательства. И тут нужно сделать акцент именно на выполнении обязательств.

Смотрите, предприниматель продает древесину для деревообрабатывающих предприятий. Заказчики покупают товар по предоплате, но пока не было отгрузки товара, деньги не принадлежат продавцу. Они могут лежать на расчетном счете, но станут выручкой для учета в момент, когда покупатели получат древесину и отразят это в документации.

В этот момент деньги станут принадлежать компании. Но станут ли они прибылью? Нет. Потому что у компании есть и другие обязательства: зарплаты, ЖКХ, налоги, затраты на заготовку дерева. Эти расходы вычитаются из выручки, и получается прибыль.

То есть выручка появляется, когда компания выполнит обязательства перед контрагентами, а прибыль — это выручка за минусом собственных расходов.

Каждому предпринимателю нужно обязательно разделять эти термины. Слишком много случаев, когда поступает выручка, и собственники пускают ее на свои расходы, а потом не остается денег для закрытия обязательств.

Старший преподаватель экономического факультета РУДН Елена Егорычева уверена, что разобраться в этих понятиях способен каждый предприниматель:

«Можно смело утверждать, что заполнив самостоятельно один раз Форму №2 «Отчета о финансовых результатах» или просто изучив его внимательно на протяжении нескольких отчетных периодов, любой руководитель компании будет четко понимать разницу, более того, будет знать, как формируется валовая прибыль его компании, прибыль от продаж, прибыль до налогообложения и сама чистая прибыль. Больше затруднений для предпринимателя, бизнес которого не только сводится к купле и последующей перепродаже товаров, составляют правильное исчисление себестоимости, так как не любой бизнесмен со стажем сможет грамотно обосновать решение, какие расходы относить на себестоимость, а что относить на управленческие расходы. В связи с этим часто возникают проблемы завышения цены, это делает товар или услугу неконкурентоспособной на рынке, либо, наоборот, занижения цены, что приводит к убыткам компании»

Бухгалтерская и экономическая прибыль

Эти показатели смотрят для определения финансового состояния бизнеса на определенном этапе. Например, когда инвесторы или покупатели хотят оценить выгодность бизнеса.

Бухгалтерская прибыль – это доходы минус расходы по всем видам деятельности.

Экономическая прибыль – это доходы минус расходы, но в расходы включают и все неявные издержки.

Давайте разберемся чуть подробнее. В показатели бухгалтерской прибыли включают все явные затраты: зарплаты, коммунальные расходы, затраты на оборудование и материалы, банковские и налоговые платежи.

А при расчете экономической прибыли вычитают и неявные расходы. Например, деревообрабатывающий цех принадлежит предпринимателю, но его можно сдавать и в аренду. А это значит, что есть неявные денежные потери, то есть возможная недополученная прибыль от аренды.

Этот вид прибыли рассчитывают, чтобы понять, насколько эффективна основная деятельность. Поэтому экономическую прибыль также можно рассчитать по формуле:

Экономическая прибыль = Бухгалтерская прибыль – внутренние(неявные) затраты.

Если показатели экономической прибыли выше, то предпринимательской деятельностью заниматься не выгодно.

Директор онлайн-бухгалтерии Небо Артем Туровец считает, что бухгалтерская прибыль нужна для целей учета:

«Во-первых, эта прибыль больше нужна для учета. Для ее определения используют стандартный подход, который не меняется. Во-вторых, обычно этот показатель применяют, когда надо сравнить компанию с другими. Например, инвестор хочет купить бизнес. Он знает показатели похожего бизнеса и хочет убедиться, что они совпадают с цифрами предприятия, которое хочет купить. Он берет значения бухгалтерской прибыли для сравнения. Потому что они подсчитаны по одинаковым стандартам. А экономическая прибыль используется для принятия управленческих решений»

Маржинальная прибыль

Этот вид прибыли помогает предпринимателям понять, как развивается бизнес от месяца к месяцу. Маржинальность считают по формуле:

Маржинальная прибыль = Выручка – Переменные расходы.

В переменные расходы включают зарплаты менеджеров по продажам или закупку сырья. То есть показатели, которые регулярно меняются. Например, продали больше товаров, и менеджеры получили больше денег в качестве зарплаты. Или компания по обжарке кофе в мае закупала сырье по одной цене, а в августе стоимость изменилась из-за кризиса в Бразилии. Расходы поменялись, а следом меняется маржинальная прибыль.

Лучше регулярно смотреть, как меняется этот вид прибыли. Например, в мае кофейная компания продала продуктов на 700 тысяч рублей, а переменные расходы были 400 тысяч. Если в августе выручка осталась в районе 700 тысяч, а переменные расходы увеличились до 600 тысяч, то это повод пересмотреть бизнес-процессы. Возможно, стоит увеличить цены на товары.

С помощью маржинальной прибыли рассчитывают рентабельность бизнеса по формуле:

Рентабельность = Маржинальная прибыль : на Выручку.

Давайте снова вернемся к кофейной компании. В мае маржинальная прибыль составила 300 тысяч рублей. Разделим это число на 700 000 и получим рентабельность 0,43 или 43%.

В августе маржинальная прибыль составила 100 000 рублей. Разделим на 700 000 и получим 0.14 или 14%, то есть видим падение рентабельности.

Полезно следить за показателями рентабельности каждый месяц. Если значения падают, то лучше принять меры для изменения ситуации. Например, сократить издержки. В блоге ПланФакта есть полезная статья, которая поможет грамотно это сделать.

Пример того, как это отражается в ПланФакте в отчете с маржинальной прибылью:

Валовая прибыль

С помощью валовой прибыли определяют целесообразность продажи или производства отдельных товаров или услуг. Для этого используют формулу:

Валовая прибыль = Выручка от продажи – Себестоимость.

Главное, что в этом случае считают прямые затраты, связанные с этим товаром. Например, себестоимость шаурмы 80 рублей, а клиентам продают за 180 рублей. Валовая прибыль равна 100 рублей.

Этот показатель помогает предпринимателям рассматривать бизнес по отдельным направлениям. В перспективе станет понятно, какие направления выгодно развивать, а от каких проще отказаться.

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = (Выручка компании + Прочие доходы) – (Расходы по основной деятельности + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы)).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом.

Например, показатели ларька с шаурмой за месяц выглядят так:

- Выручка – 465 000

- Постоянные расходы – 100 000

- Переменные расходы – 150 000

- Налоги – 50 000

- Кредитные платежи – 20 000

- Амортизация – 5000

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Зачем считать разные виды прибыли и как ее анализировать

Все это делается для управленческих решений. Подсчет прибыли показывает, как на самом деле работает бизнес. Ведь иногда кажется, что компания зарабатывает достаточно денег, но их не хватает на масштабирование, развитие и запуск новых направлений.

Борис Зак уверен, что без таких расчетов не понять, насколько хорошо развивается бизнес:

«В видах прибыли необходимо разбираться, чтобы понимать эффективность ведения бизнеса и сколько реально зарабатывает предприниматель. Например, валовая прибыль показывает, пройдена ли точка безубыточности компании. И ее размеры могут быть впечатляющими. Но чистая прибыль при этом может оставаться близкой к нулю. Из этого следует вывод, что точка безубыточности пройдена, но зарабатывать компания еще не начала»

Расчеты прибыли помогают понять рентабельность бизнеса. Для этого нужно анализировать цифры несколькими методами.

Горизонтальный анализ (по времени)

Для этого прибыль сравнивают с определенными периодами. Например, март, апрель, май 2020 года с аналогичным периодом 2021 года. Цифры помогут понять, развивается бизнес или нет. В 2020 году на это время пришлась первая волна Covid-19, и многие заведения общепита были закрыты. И если анализ показывает, что у киоска с шаурмой в 2021 году показатели прибыли больше, значит бизнес развивается, не стоит на месте.

При этом анализе можно вовремя заметить падение выручки и принять решения, чтобы улучшить показатели или хотя бы подтянуть к показателям прошлого периода.

Вертикальный анализ (структурный)

Этот подход анализирует структуру выручки, сколько уходит на налоги, косвенные затраты, себестоимость, постоянные расходы и кредитные платежи. Например, чистая прибыль деревообрабатывающей компании в апреле 2021 года была 4 миллиона рублей или 12% от выручки.

В мае чистая прибыль стала 5 миллионов, но чистая прибыль составила 7% от выручки. Значит придется разбираться, почему просела прибыль. Возможно, поставщики увеличили цены из-за того, что в лесах распутица, и трудно вывозить древесину. Тогда в следующем периоде чистая прибыль должна подрасти. Но может компания продала больше материалов с низкой валовой прибылью, и следует пересмотреть бизнес-процессы.

Конкурентный анализ

Показатели бизнеса полезно сравнивать с показателями конкурентов. Для этого обычно используют результаты операционной прибыли. Как узнать цифры конкурентов? Некоторые предприниматели используют инсайдерскую информацию. Например, сотрудник конкурента не подписывал договор о неразглашении информации, а после увольнения рассказал о показателях на новой работе.

Есть финансовые консультанты, которые помогают с бизнес-планами и финансовыми моделями. Если у них десятки клиентов, то они знают показатели по направлениям бизнеса. Раскрывать значения конкурентов они не станут, но подскажут к каким цифрам необходимо стремиться.

Если нет возможности получить данные этими способами, то используйте статистику Росстата. Они ежегодно считают средние показатели по отраслям. Эти цифры помогут сориентироваться в показателям и понять, как себя чувствует компания в сравнении с другими участниками рынка.

Артем Туровец считает, что показатели прибыли показывают эффективность руководителя:

«Расчет прибыли помогает понять, где теряет или зарабатывает бизнес. Если валовая прибыль в порядке, а маржинальная нет, то самое время разобраться с косвенными расходами. Например, сократить зарплату директору или сократить неэффективных сотрудников. А если прибыль в целом не устраивает, то нужно полностью разобрать бизнес и, возможно, закрыть его»

На самом деле неумение считать прибыль может привести к плачевным результатам. Есть реальный случай, когда предприниматель решил открыть производство древесных пеллет на базе леспромхоза. Он арендовал цех и оборудование, а потом получил тендер на поставку продукции в детский оздоровительный лагерь. К сожалению, собственник не умел правильно считать деньги и банально перепутал выручку и прибыль. Платежи от тендера он потратил на покупку автомобиля и недвижимость. Когда пришло время платить по обязательствам, то у компании не было денег на зарплату и покупку сырья. История печально закончилась тем, что за предпринимателем ходят судебные приставы и пытаются взыскать долги.

Должен ли предприниматель самостоятельно во всем этом разбираться

Здесь нет однозначного ответа, но лучше, чтобы предприниматель понимал, как складываются финансовые показатели бизнеса. Хотя бы для того, чтобы в будущем его не могли обманывать сотрудники или сторонние специалисты. Борис Зак уверен, что на начальных этапах лучше во все вникать самостоятельно:

«На базовом уровне предприниматель должен понимать, что такое выручка, что такое прибыль, какой она бывает и как ее рассчитать. Это необходимо для подготовки бизнес-плана, чтобы уже на этом этапе понять, при каких условиях бизнес-проект будет выгодным. По мере роста бизнеса лучше нанять финансиста, который будет следить за этими показателями, чтобы владелец бизнеса мог сосредоточиться на стратегических вопросах»

Эксперт по франчайзингу Евгений Талдыкин думает, что опытные предприниматели разбираются в этих показателях, но на определенных этапах понадобятся эксперты:

«Честно говоря, не встречал предпринимателей, которые не разбираются в видах прибыли. Когда клиенты хотят запустить франшизу, то у них уже есть управленческий и финансовый опыт. Его хватает, чтобы расписать так называемый бизнес-план на салфетке. А вот уже дальше лучше привлекать экономиста, который сделает подробную финансовую модель и детально считает маржинальность и рентабельность. В целом, расчет прибыли дает трезвую оценку бизнесу: выгодный он или нет»

Елена Егорычева уверена, что в крупном бизнесе у предпринимателей другие задачи, и за финансовые показатели отвечают отдельные специалисты:

«На самом деле, человеку, который генерирует предпринимательские идеи, управляет людьми, развивает свой бизнес и масштабирует его, разбираться в видах прибылей и особенностях их формирования нет необходимости и даже потребности. Это компетенции его главного бухгалтера или финансового директора»

Получается, что для развития бизнеса нужно вовремя принимать управленческие решения. Это поможет сделать расчет разных видов прибыли. Если бизнес небольшой, то это реально сделать самостоятельно. Когда показатели вырастут, то лучше нанять отдельных специалистов.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.