С ростом популярности инвестиций многие новички стали интересоваться сложными финансовыми инструментами, например фьючерсами. Рассказываем, что нужно о них знать, чтобы не потерять свои деньги

- Что это

- Клиринг и вариационная биржа

- Гарантийное обеспечение

- Контанго и бэквордация

- Особенности торговли

- Преимущества и недостатки

Что такое фьючерс простыми словами

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, а вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки и внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Пример: вы купили

фьючерс

на акции «Газпрома», куда входит 100 бумаг за ₽28 000. Таким образом, вы обеспечили себе в будущем покупку конкретного количества бумаг по определенной цене (₽280 за акцию). Если до даты экспирации вы не продали фьючерс, то на ваш счет будут зачислены 100 бумаг «Газпрома» на общую сумму ₽28 000. При этом не важно, какова будет рыночная цена этих акций.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Фьючерс и опцион

Опцион — это договор, согласно которому покупатель опциона получает право купить или продать какой-то актив в определенный срок по заранее оговоренной цене. Покупатель может решить им не воспользоваться, но стоимость опциона не возвращается. Продавец же обязан исполнить опцион.

Фьючерс отличается от опциона тем, что и покупатель, и продавец берут на себя обязательство совершить сделку, тогда как в опционе одна сторона имеет право, а другая — обязательство.

Фьючерс и форвард

Форвардный контракт (форвард) — это договор, согласно которому одна сторона сделки (продавец) обязуется в срок, определенный договором, продать базовый актив (товар) другой стороне. Казалось бы, определение похоже на фьючерс, но есть ряд принципиальных отличий:

- форвард всегда заключается на реальный актив: сырье, валюту, ценные бумаги. Фьючерсы могут быть заключены на индексы или процентные ставки;

- форвард является внебиржевой сделкой, в то время как фьючерсный контракт можно заключить только на бирже;

- форвард не застрахован от срывов поставок, фьючерс же регулируется через расчетную палату биржи;

- форвардный — это контракт, заключаемый в частном порядке между двумя идентифицированными контрагентами.

Что такое клиринг и вариационная маржа

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день.

Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия;

14:00–14:05 — промежуточный клиринг;

14:05–18:45 — вечерний расчетный период основной сессии;

18:45–19:00 — основной клиринг;

19:00–23:50 — дополнительная торговая сессия.

Вариационная маржа — это полученная или списанная сумма после подсчета финансового результата по сделке.

Пример: вы купили фьючерс на акции «Газпрома» стоимостью ₽25 000 в 11:00. К 14:00 цена контракта выросла до ₽27 000, торги остановились, а во время клиринга

биржа

рассчитывает вашу прибыль: ₽27 000 — ₽25 000 = ₽2000. Это и будет вариационной маржой, которая зачислится на ваш счет. С 14:05 торги возобновятся. К 18:45 стоимость фьючерса упала до ₽26 000, и с вашего счета будет списано ₽1000. Весь финансовый результат, который будет сформирован с 19:00, будет учитываться во время дневного клиринга на следующий день.

Гарантийное обеспечение фьючерса

Гарантийное обеспечение — это денежный залог, который блокируется на вашем счету при открытии сделки с фьючерсами. Когда вы закрываете позицию, сумма гарантийного обеспечения размораживается.

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10–40% от стоимости контракта.

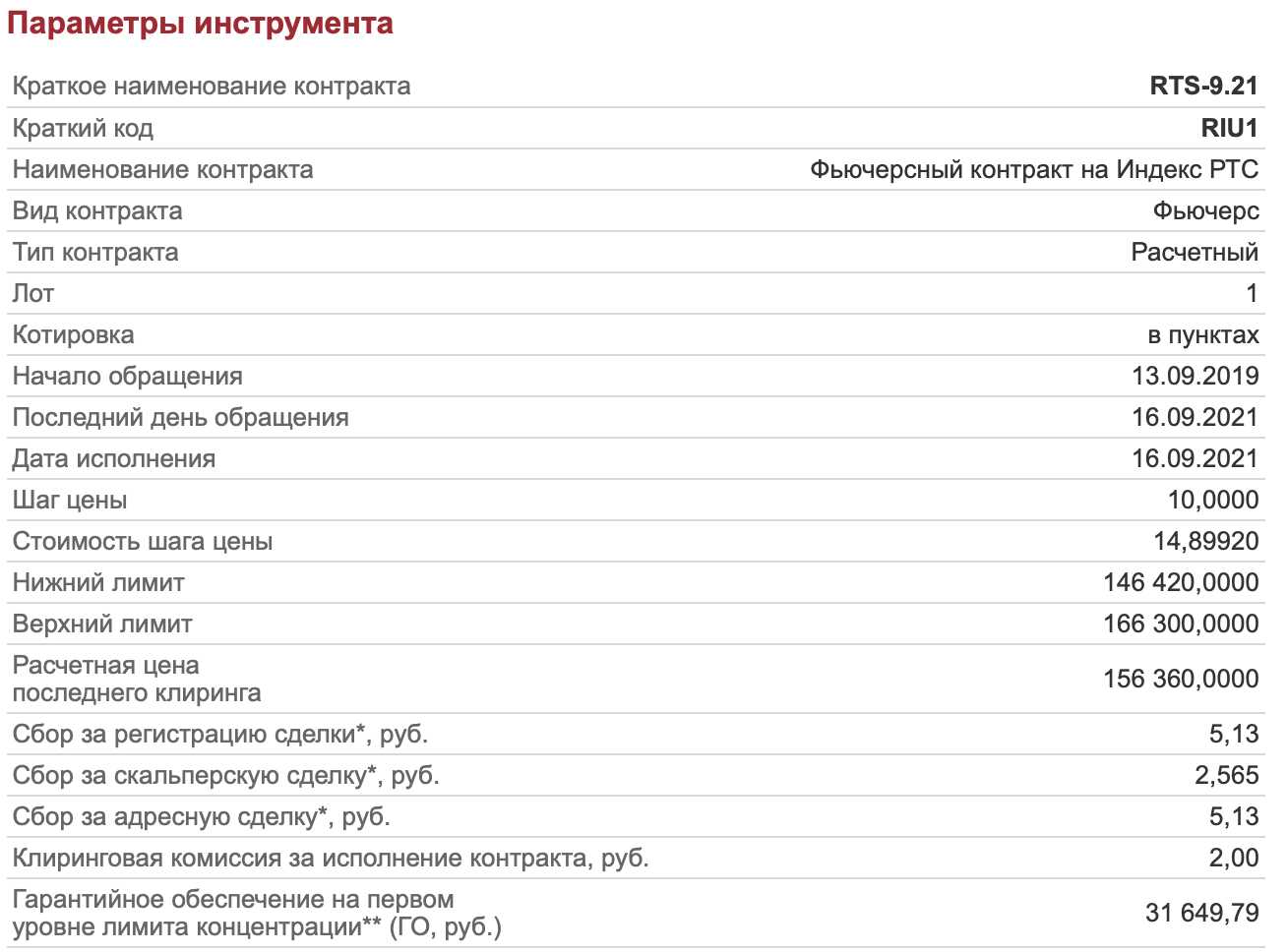

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

При покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО.

Допустим, стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых пять контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что его стоимость обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендный гэп уже заложен в цене.

По мере приближения даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордацией.

Особенности торговли фьючерсами

- Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы подсчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены — 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

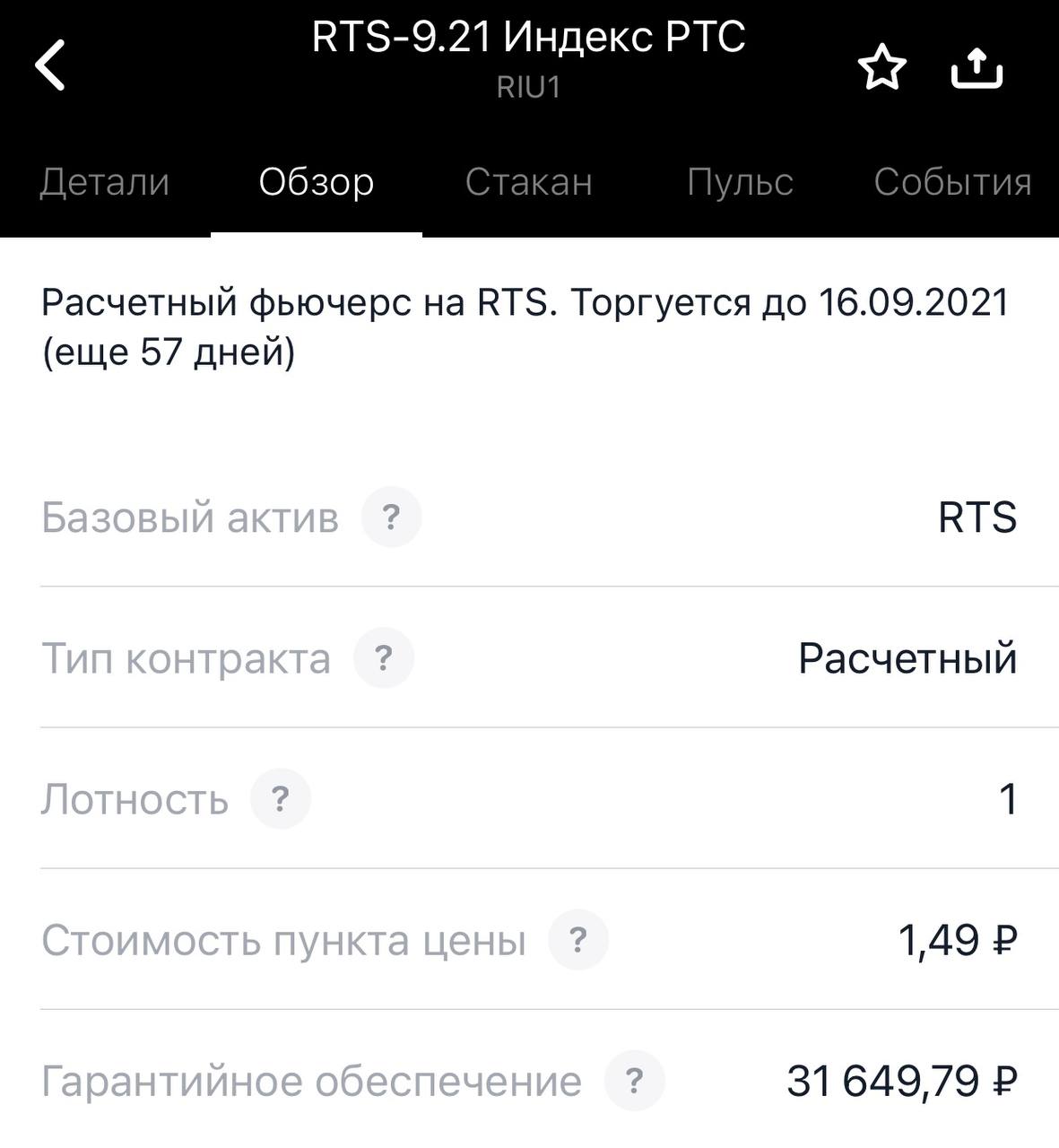

- Во фьючерсах разные лоты. Например, один лот фьючерса на акции «Газпрома» включает в себя 100 бумаг компании, на акции Mail — десять, на «Норникель» — одну. Информацию по лотам также можно уточнить на сайте Мосбиржи.

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

В фьючерсах разные лоты, поэтому некоторые брокеры для удобства клиентов в своем приложении указывают эти данные.

- Чтобы закрыть сделку по фьючерсам, нужно совершить операцию с контрактом, у которого такой же срок экспирации. Например, если вы купили фьючерс на акции Сбербанка со сроком исполнения в сентябре, то, чтобы закрыть сделку, вы должны продать именно этот инструмент. Если вы продадите фьючерс со сроком экспирации в декабре, то у вас будут два контракта — один в лонг (сентябрьский), а другой в шорт (декабрьский).

Преимущества и недостатки фьючерсов

Плюсы

- Встроенное кредитное плечо за счет того, что не нужно платить полную стоимость контракта.

- Низкие комиссии — обычно цена сделки за один контракт составляет ₽5–10.

- Торговля в шорт без ограничений — брокер может не разрешить открыть короткую позицию по некоторым акциям, однако на фьючерсы такие ограничения не распространяются.

- Возможность хеджировать позиции. Например, если у вас есть акции «Сбера» и вы ожидаете, что они упадут, но не хотите их продавать, то можете открыть шорт по фьючерсу на акции «Сбера». Тогда прибыль от сделки по фьючерсу компенсирует потери от просадки акций.

Минусы

- Торговля фьючерсами приносит как большую доходность, так и огромные риски. Если не пользоваться тейк-профитом и стоп-лоссом, то есть вероятность потерять свой депозит.

- Не получится «пересидеть» убыток. Если в акциях можно ждать, когда бумага отрастет и выйдет в плюс, то с фьючерсами ситуация иная. Во-первых, потому что у контракта ограниченный «срок жизни», а во-вторых — из-за списаний вариационной маржи: вам придется либо пополнять счет, либо закрывать позицию.

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В нашем материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Фьючерс, фьючерсный контракт (futures contract) — договор на покупку или продажу базового актива, при заключении которого участники сделки договариваются о цене и сроках исполнения.

Разбираем основные понятия, как совершать операции, сколько на них можно заработать, важные особенности и нюансы. Полученная информация применима для российского срочного рынка.

Основные понятия

Организатором торгов на срочном рынке выступает Московская биржа. На рынке торгуются фьючерсы, опционы и календарные спреды.

Фьючерсные контракты отличаются между собой базовыми активами, сроком обращения, гарантийным обеспечением и датой экспирации. Каждый контракт имеет спецификацию или параметры, которые задаются биржей и публикуются на ее сайте.

Фьючерсы не зря называют срочным контрактом. Это связано с тем, что невозможно купить и условно забыть о них, как в случае с акциями или валютой. Любой договор имеет дату начала и окончания действия, также работают и фьючерсы. При этом таких договоров несколько: в течение года торги не прекращаются, инвестор может перейти на следующий контракт, следующим за исполненным.

На рынке может быть несколько контрактов на один и тот же базовый актив, поэтому контракты имеют специальный код.

Пример: RTS-3.22 — это фьючерс на индекс РТС, один из самых популярных контрактов на срочном рынке. Чаще всего можно встретить короткое обозначение — RIH2.

• RI — обозначение базового актива

• H — Месяц исполнение контракта

• 2 — год исполнения

В нашем случае получается, что RIH2 — срочный контракт на индекс РТС с экспирацией в марте 2022 г.

Базовым активом могут выступать акции, валютные пары, облигации, индексы, EFT, товары, процентные ставки и другие активы.

Торги проводятся с 7:00 до 23:50 (здесь и далее время московское), и в этом промежутке происходит 2 приостановки торгов для осуществления клиринга.

Клиринг — система безналичных расчетов, в это время проводятся взаиморасчеты между покупателем и продавцом. Еще проще: если позиции инвестора в плюсе, то ему зачисляют полученную прибыль, если в минусе — списывают. Процесс осуществляет Национальный клиринговый центр, который также выступает гарантом выполнения обязательств по сделкам. При клиринге происходит экспирация контрактов.

Экспирация — исполнение контракта, когда проводятся окончательные расчеты между участниками сделки. Проще: это финальный этап жизни фьючерса, далее торгуется следующий контракт с другой датой исполнения. Фьючерсы с базовым активом в виде валютных пар исполняются во время дневного клиринга, остальные — в вечерний.

По типу исполнения фьючерсы могут быть:

• Поставочными. То есть в момент исполнения фьючерса на счет инвестора переводят базовый актив. Например, к таким контрактам относят фьючерсы на акции.

• Расчетными. В момент исполнения контракта физически инвестор не получает базовый актив, например нефть, золото, валюту. Вместо этого происходит последний расчет во время клиринга и контракт закрывается, а вложенные деньги высвобождаются.

Что делать после экспирации

Итак, каждый контракт имеет срок действия, исполнение контракта может быть каждый месяц, раз в 3 месяца и так далее. Возникает вопрос: что делать, когда деньги от ГО высвободились, а текущий контракт закрылся?

Можно войти в позицию по следующему контракту на тот же актив с другой датой экспирации. Для этого есть два пути.

Путь 1. Когда деньги от прежнего контракта высвободились, инвестор покупает или продает следующий контракт.

Путь 2. Можно использовать календарный спред. Эта функция позволяет совершить 2 разнонаправленные сделки с одним контрактом, но с разными датами исполнения. С его помощью инвестор экономит средства на комиссиях при закрытии текущего контракта и открытии другого. Можно использовать как для длинных, так и для коротких позиций.

Что нужно знать о позиции в срочном контракте

Фьючерсы, в отличие от акций, нельзя держать неопределенное время. Во-первых, акции не имеют срока исполнения. Во-вторых, купив акции, вы начинаете владеть имуществом и можете держать или продавать его в любое время, при этом прибыль или убыток будут зафиксированы лишь в момент закрытия позиции.

Выделим несколько важных понятий для фьючерсов.

Гарантийное обеспечение (ГО) — это сумма средств, необходимая для открытия и поддержания позиции по фьючерсу. Эти средства платит как покупатель, так и продавец в клиринговую организацию. Размер ГО устанавливает биржа. Для каждого контракта сумма разная и зависит от стоимости контракта и волатильности.

Особенностью ГО является то, что данные средства выступают гарантом сделки. Дополнительно это дает возможность торговать с эффектом плеча (займа), так как инвестор не платит полную стоимость контракта.

Пример. Фьючерс на нефть марки Brent на рынке стоит $91 за баррель, в контракте 10 баррелей. В рублях контракт стоит примерно 68,5 тыс. руб. Вы, как инвестор, не вкладываете всю сумму. Требуется только ГО, сейчас оно составляет 11,4 тыс. руб. Разница называется эффектом плеча, при этом займом не является и процентов по нему платить не нужно.

Примечание. ГО — величина непостоянная. Она может изменяться в течение дня несколько раз как в сторону увеличения, так и уменьшения. Некоторые брокеры могут предложить вам услугу единого брокерского счета (ЕБС). Включена она или нет — от этого будет зависеть размер ГО, который может быть больше размера, заданного биржей. Если не подключено маржинальное кредитование и есть услуга ЕБС, тогда вместо суммы ГО блокируется полная стоимость контракта.

Вариационная маржа — денежное выражение изменения обязательств участников сделки. Или просто — ваша прибыль или убыток, зачисляющиеся каждый день.

Да, финансовым результатом считается «цена закрытия – цена открытия». Однако во фьючерсах это правило немного сложнее. Допустим, инвестор купил контракт на акции Сбербанка по цене 28 000 руб. Контракт начал расти в цене, на момент клиринга цена составила 28 500 — на счет инвестора будет зачислена вариационная маржа в размере 500 руб.

После окончания клиринга вариационная маржа не будет рассчитываться от цены приобретения (28 тыс.), а будет использоваться цена предыдущего клиринга (28,5 тыс.) Допустим, цена упала до 28 400, во время следующего клиринга с инвестора спишут убыток — 100 руб.

Далее инвестор закрывает позицию. Его итоговый финансовый результат составит 400 руб., включая 500 уже начисленных и 100 списанных позже. Этот пример применим к одной торговой сессии. Если позиция не закрывается и переносится на другие сессии, такой процесс будет продолжаться до экспирации или же пока инвестор не закроет позицию.

Примечание. Стоимость фьючерсов может быть выражена в рублях, в долларах или в пунктах. В зависимости от этого процесс расчета вариационной маржи может усложняться. Так, стоит запомнить формулу, применяя которую, можно легко и быстро все посчитать:

Расчетная цена 2 – Расчетная цена 1 / Шаг цены * Стоимость шага цены, где

• Цена 2 — текущая котировка или цена закрытия сделки

• Цена 1 — цена открытия позиции до клиринга, либо цена после клиринга

• Шаг цены — минимальное изменение цены, у каждого фьючерса свое значение

• Стоимость шага цены — денежное выражение одного шага цены, в рублях

Так как же заработать на фьючерсах?

Вы наверняка слышали: чем выше риск — тем больше прибыль. Фьючерсы являются активами с повышенным риском, так как потери потенциально могут превысить запас кэша, без учета ГО. Можно сказать, что такие же риски характерны и для акций. Однако если в них не использовать заемных средств, то можно переждать просадку и дождаться роста цен. Худший сценарий — это банкротство компании или отсутствие перспектив и постоянный нисходящий тренд.

Проще говоря, фьючерсы — это не инвестиции, за позицией в них нужно следить. Это не имущество в виде акций. Значит, и дивидендов вы не получите, и участвовать в собрании акционеров не сможете.

Хеджирование

Это одно из главных преимуществ срочного рынка. Представим ситуацию, что вы владеете акциями и они начинают падать в цене. Акции во владении более 3 лет — вы сможете получить льготу за долгосрочное владение ценными бумагами. Чтобы не терять ее, когда акции падают, можно использовать фьючерсы.

Эффект плеча во фьючерсах, о котором мы говорили ранее, не является займом. Следовательно, можно открыть позицию по фьючерсам хоть в лонг, хоть в шорт — стоить это будет одинаково. Вы открываете позицию шорт в акциях, стоимость которых падает, и зарабатываете на этом.

В этом случае вы не фиксируете убыток в акциях, зарабатываете на их снижении, а полученные средства можете использовать для реинвестирования в просевшие бумаги.

Аналогично можно поступать с акциями добывающего сектора, применяя фьючерсы на нефть, золото, серебро и другие активы. Для экспортеров выгоден слабый рубль, а во время его укрепления можно хеджироваться, используя в срочном контракте на доллар-рубль.

Спекуляции

Срочный рынок во многих активах очень волатилен, из-за чего контракты подвержены сильным колебаниям цены. Если вы придерживаетесь тактики спекулятивной (краткосрочной) торговли, то фьючерсы будут выгоднее акций, так как требуют меньшей суммы инвестиций.

Пример. Вы имеете депозит 50 тыс. руб., инвестиционный выбор — акции Сбербанка. По текущим ценам вы можете купить 178 бумаг или 17 лотов (170 бумаг). Фьючерсы на акции банка — SRH2, стоят 28 тыс. за 1 лот, равный 100 бумагам. Но ГО на 1 контракт составляет 6800 руб. При прочих равных вы сможете купить 7 контрактов, что сопоставимо с 700 акциями или 196 тыс. руб. — это почти в 4 раза превышает ваш депозит. Получается, что потенциальная прибыль гораздо больше. Плюс комиссии на срочном рынке зачастую ниже, чем на фондовом рынке.

Возможности

Базовым активом фьючерсов выступают разные биржевые активы. Среди них можно найти те, которые инвестор не сможет использовать иначе, кроме как через фьючерсы. Такими активами могут быть товары (нефть, газ, золото, платина) или процентные ставки.

Конечно, можно купить акции нефтяных или золотодобывающих компаний, все акции из индекса, ETF или ПИФы на них. Но все это не прямой способ инвестирования, и он может потребовать большую сумму вложений, чем фьючерсы.

Что еще

С помощью фьючерсов можно выстроить и протестировать свои торговые системы, отыгрывать важные события, страховать инвестиции на фондовом рынке, а также сократить влияние дивидендных гэпов.

FAQ — где можно напутать

Очень много параметров нужно знать, где их брать?

С опытом вы поймете, что их немного и поиск несложный. На сайте Московской биржи можно открыть интересующий контракт, на его странице описаны все основные важные параметры. Если вы используете терминал QUIK, то в таблице текущих торгов их тоже можно найти.

Что понадобится: размер ГО, шаг цены и его стоимость, дата экспирации, размер лота.

Закрыл позицию, а вариационная марже все равно меняется

Это нормально, фьючерсы в валюте или пунктах привязаны к курсу доллара, до клиринга он меняется и немного изменяет вариационную маржу. Финальный, он же вечерний клиринг, зафиксирует окончательный результат.

Что будет с поставочным контрактом в день экспирации?

Когда начнется клиринг, стартует и экспирация фьючерса. Ваше ГО в контракте высвобождается, проходит последний расчет вариационной маржи. Освободившиеся деньги идут на сделку с базовым активом.

Если денег на эту сделку не хватает, то брокер может принудительно закрыть позицию во фьючерсах до экспирации. Если есть доступное плечо, то поставка будет в долг. Для его покрытия нужно самостоятельно закрыть позицию в акциях или внести деньги на счет.

У меня 100 тыс. руб. и все они в ГО, что может пойти не так?

Вариационная маржа начисляется или списывается каждый день в момент клиринга. Если допустить, что на вашем счете совсем нет свободных денег, то брокер вправе частично закрыть вашу позицию для покрытия обязательств. Поэтому стоит всегда оставлять запас кэша для возможных убытков и под комиссии.

У меня короткая (шорт) позиция по фьючерсу, что будет в день экспирации?

Если контракт поставочный, например, на акции Сбербанка, а в вашем портфеле уже есть 1000 акций, то 500 бумаг из вашей позиции продастся из-за фьючерса. Если на счете не было акций, то при экспирации вам поставят отрицательное количество акций, то есть откроется короткая позиция в акциях Сбербанка.

Можно не ждать экспирацию и поставку, а закрыться раньше?

Конечно, в любой день до дня экспирации и самого клиринга вы можете открывать и закрывать позиции.

А валюту использовать можно?

Да, некоторые брокеры, и в их числе БКС, дают возможность использовать валюту в качестве ГО. Валюта оценивается в рублях по курсу ЦБ. Важно отметить, что комиссия или вариационная маржа не будут списываться из валютных остатков, для этих целей всегда нужен рублевый кэш.

Как взаимосвязаны текущий и следующий контракт?

Ближайшим контрактом называют тот, дата экспирации которого ближе всего к текущей дате. Как правило, он наиболее волатилен и ликвиден. А по мере приближения экспирации, волатильность и ликвидность переходит в следующий. Оба контракта имеют разную цену, но ближе к дате исполнения ближайшего, цена будущего стремится к текущему.

Пример. Текущий контакт на пару доллар-рубль SiH2 исполнится 17 марта, сейчас он стоит 75 880; а следующий SiM2, исполняющийся 16 июня, стоит 77 630. Ближе к дате исполнения первого, стоимость второго будет стремиться к первому.

Список полезных статей для тех, кто хочет разобраться в теме подробнее:

Что такое фьючерсы и как ими торговать на бирже

Опционы и фьючерсы представляют собой срочные контракты, в которых продавец и покупатель договариваются о поставке актива по определенной цене через определенное время. Но есть отличия. В этой статье — что такое фьючерс, как он работает и какие риски несет.

Фьючерс — один из инструментов срочного рынка. Он позволяет зафиксировать цену на конкретный актив здесь и сейчас, а сами расчеты произвести в будущем. Одним участникам сделки это помогает защититься от волатильности рынка, другим — наоборот, дает возможность заработать на этой волатильности.

- Что такое фьючерс простыми словами

- С чего все начиналось

- Особенности торговли фьючерсами

- Примеры фьючерсов на Мосбирже

- На что обратить внимание

Что такое фьючерс простыми словами

Фьючерсный контракт, или фьючерс, — это соглашение или договор между двумя сторонами, по которому один участник обязуется продать, а другой — купить конкретный актив. Цена актива фиксируется на день заключения контракта и не подлежит изменению. Окончательный расчет между сторонами происходит через какое-то время — в день исполнения контракта, но при этом каждый день между сторонами происходит расчет вариационной маржи.

Участники фьючерсной сделки:

- покупатель — обязуется купить актив по заранее оговоренной цене, независимо от фактической цены, которая сложилась на дату исполнения контракта;

- продавец — обязуется продать актив по заранее оговоренной цене, независимо от фактической цены, которая сложилась на дату исполнения контракта;

- биржа — посредник между продавцом и покупателем. Гарантом исполнения контракта выступает клиринговый центр.

Фьючерс похож на опцион. Оба являются инструментами срочного рынка и позволяют зафиксировать цену на актив с отложенной поставкой. Но есть одно принципиальное отличие. В опционном договоре покупатель не обязан, а имеет право купить или продать актив. При неблагоприятном движении рынка он может отказаться от сделки. Во фьючерсном контракте обе стороны обязаны выполнить условия сделки.

Например, один трейдер предполагает, что из-за продления срока льготной ипотеки акции строительной компании вырастут. А другой считает, что спрос на жилье продолжит снижаться и акции тоже. Они заключают фьючерсный контракт. Если акции вырастут, то в прибыли будет первый трейдер, который купит их по более низкой цене. В таком случае второй трейдер будет вынужден дождаться исполнения фьючерса или продать его, в любом случае зафиксировав убыток.

Фьючерс привлекает инвесторов тем, что не надо сразу платить полную стоимость контракта при его покупке. Достаточно внести небольшую часть, которая называется гарантийным обеспечением. Окончательный расчет произойдет в день исполнения контракта.

Фьючерсный контракт заключается на следующие виды базового актива:

- ценные бумаги;

- валюта;

- биржевые индексы;

- товары;

- процентные ставки.

Лидируют на Мосбирже по объемам торгов валютные фьючерсы. Их доля в общем объеме октября 2022 года составила 62%. Замыкают пятерку фондовые фьючерсы с долей всего 6%. Источник: сайт Мосбиржи

Самые популярные фьючерсы на Московской бирже (по числу сделок):

- на индекс РТС;

- на обыкновенные акции ПАО «Сбербанк»;

- на курс «доллар США — российский рубль»;

- на природный газ.

С чего все начиналось

Впервые фьючерсы появились на рынке сельскохозяйственной продукции и долгое время были связаны с ним. В Средние века в Японии работала фьючерсная биржа, на которой производители риса договаривались о реализации будущего урожая по текущей цене.

Дальнейшее развитие срочные соглашения получили в США в конце XIX века. Участники сделки заключали контракты на поставку зерна, скота и другой натуральной продукции.

Выгоды были очевидны для всех сторон:

- В случае неурожая цена на продукцию росла. Но покупатель получал товар по более низкой цене за счет заключения срочного контракта. И наоборот, в случае перепроизводства, когда цена падала, в выигрыше оказывался продавец.

- Участники контракта могли передумать и продать свои обязательства другому человеку. Например, в случае неурожая фермер продавал фьючерс другому фермеру, у которого проблем с урожаем не было и которого устраивали условия контракта.

Современный фьючерс позволяет не только защититься от риска изменения цены на базовый актив, но и заработать трейдеру на спекуляции — купить фьючерс дешевле и продать его дороже раньше срока исполнения контракта.

Сегодня в своем развитии фьючерсы пришли к тому, что реальная поставка актива от продавца покупателю не обязательна. Все зависит от вида контракта: поставочный или расчетный.

Поставочный — продавец обязан поставить актив, который лежит в основе фьючерса в день исполнения контракта. В основном это касается валюты, товаров и ценных бумаг. Например, трейдер купил поставочный фьючерс на один лот акций Газпрома со сроком исполнения 17.03.2023. В этот день он получит на свой счет 100 акций Газпрома.

Расчетный — реальной поставки актива не происходит. Биржа рассчитывает разницу между ценой фьючерса на момент заключения контракта и ценой на момент его исполнения. Одна из сторон получает прибыль и деньги на свой счет, другая — убыток, деньги со счета списываются. Примеры расчетных фьючерсов — фьючерсные контракты на нефть Brent, индекс Мосбиржи или курс «евро — российский рубль».

Особенности торговли фьючерсами

Технически процесс покупки или продажи фьючерса выглядит точно так же, как и ценных бумаг. Трейдер в торговом терминале выбирает инструмент, указывает количество лотов и цену, подает заявку на сделку. Условия контракта известны заранее и прописаны в спецификации. Стороны сделки не могут их изменить.

Фьючерсы торгуются на Московской бирже в секции «Срочный рынок». Список инструментов включает поставочные и расчетные контракты на индексы, акции, валюту, процентные ставки, товары. На один инструмент может быть несколько контрактов с разными сроками исполнения.

Выбранный фьючерсный контракт на акции Газпрома должен быть исполнен 16.03.2023. Источник: сайт Мосбиржи

Объясним некоторые параметры фьючерсного контракта из спецификации.

Спецификация с условиями фьючерсного контракта на поставку одного лота акций ПАО «Газпром». Источник: сайт Мосбиржи

Краткое наименование контракта — в нем зашифрован базовый актив и срок исполнения фьючерса. В нашем примере это акции ПАО «Газпром» и март 2023 года.

Лот — количество базового актива в контракте. Оно может отличаться от количества актива, которое напрямую торгуется на бирже. Например, в одном лоте акций Газпрома находится 10 акций. А в одном лоте фьючерса на акции Газпрома — 100 акций.

Начало и последний день обращения — срок обращения фьючерса на бирже, в течение этого времени трейдер может купить или продать инструмент.

Дата исполнения — день, когда контракт должен быть исполнен. В нашем примере 17.03.2023 на счет покупателя поступят 100 акций Газпрома. Если контракт расчетный, то в этот день фиксируется финансовый результат для обеих сторон сделки.

Шаг цены и стоимость шага цены. Стоимость фьючерса указывается в пунктах. Формула перевода в рубли:

Стоимость фьючерса в рублях = Стоимость фьючерса в пунктах / Шаг цены × Стоимость шага цены

Например, стоимость фьючерса на акции Газпрома равна 17 000 пунктов. В рублях это будет: 17 000 / 1 × 1 = 17 000 рублей.

Расчетная цена последнего клиринга. В течение торгового дня клиринговый центр биржи проводит взаиморасчеты между участниками сделки на основе расчетной цены фьючерса. Расчетная цена определяется по методике биржи. На Мосбирже клиринг проходит два раза: в 14:00 (промежуточный) и в 18:45 (основной). Расчетная цена находится между нижним и верхним лимитами.

Нижний и верхний лимиты — предельные величины, в рамках которых может меняться стоимость фьючерса между клирингами. В тех случаях, когда цена на фьючерс достигает лимита и не откатывается от него, биржа оставляет за собой право приостановить торги и расширить лимиты.

Гарантийное обеспечение — обеспечение, которое берет биржа с продавца и покупателя в момент заключения контракта. Это гарантия выполнения обеими сторонами своих обязательств. Сумма блокируется на счетах покупателя и продавца до закрытия сделки.

У каждого фьючерса размер гарантийного обеспечения разный. Он зависит от цены базового актива и волатильности рынка, а также регулярно пересчитывается. В нашем примере гарантийное обеспечение равно 4631,13 рубля. Эта сумма актуальна только на 28.11.2022. Трейдер должен следить за изменениями и вовремя пополнить счет или закрыть сделку, если не хватает денег для обеспечения.

Поясним механизм торговли на примере. Трейдер хочет купить фьючерс на акции Газпрома. Текущая стоимость — 17 000 рублей. Гарантийное обеспечение — 4000 рублей. Во время клиринга биржа определяет расчетную цену клиринга и вариационную маржу.

Вариационная маржа — разница между расчетной ценой и ценой покупки. Если она положительная, то покупатель получает деньги на счет. Если отрицательная, деньги с его счета списываются.

Допустим, расчетная цена составила 17 500 рублей. Биржа перечисляет трейдеру 500 рублей на счет. Или, например, расчетная цена составила 16 500 рублей. Биржа списывает со счета трейдера 500 рублей.

Трейдер должен следить, чтобы денег на счете всегда было больше, чем гарантийное обеспечение. Если после списания вариационной маржи их окажется меньше, то необходимо будет пополнить счет и закрыть позицию, в противном случае позиция может быть принудительно закрыта.

Примеры фьючерсов на Мосбирже

Фьючерс на индекс московской недвижимости ДомКлик начал торговаться 31.01.2022. Базовым активом является индекс московской недвижимости, который рассчитывает Мосбиржа на основе реальных данных об ипотечных сделках. Индекс отражает среднюю стоимость 1 м2 жилья в Москве. В расчете участвуют квартиры в многоэтажных домах без учета элитного жилья стоимостью более 30 млн рублей.

Покупка фьючерса позволяет трейдеру инвестировать в инструмент на рынок жилой недвижимости Москвы даже с небольшим капиталом. Например, цена контракта с датой исполнения в декабре 2022 года на 29.11.2022 составляет 26 000 рублей с гарантийным обеспечением около 1700 рублей.

Фьючерс на индекс пшеницы начал торговаться с 31.08.2022. Его базовым активом является индекс российской пшеницы на условиях поставки порта Новороссийск. Это единственный в России и мире биржевой контракт на российскую пшеницу. Он расчетный, поэтому у трейдера нет риска поставки реальной пшеницы. Цена контракта с датой исполнения в декабре 2022 года — 14 870 рублей с гарантийным обеспечением около 2370 рублей.

На что обратить внимание

Чтобы заработать на фьючерсах, трейдер должен оценить риски и знать особенности торговли.

- Внутрь фьючерса уже встроено плечо, потому что трейдер платит только часть суммы при покупке. Например, если цена контракта 15 000 рублей, а гарантийное обеспечение — 1500 рублей, то плечо составляет 1:10. При неблагоприятном движении рынка можно потерять капитал.

- Цена фьючерса отличается от цены базового актива. Это объясняется тем, что в первом случае инвестор имеет дело с прогнозом, а во втором — с текущей рыночной ценой.

Владение фьючерсом на акции не дает права голоса на собрании акционеров компании и на получение дивидендов. У трейдера-владельца нет прав и на часть дохода от продажи имущества при ликвидации компании. - Фьючерс имеет срок исполнения, поэтому не может быть инструментом долгосрочного инвестора. Нельзя просто переждать падение котировок. Можно лишь до исполнения контракта закрыть позицию и открыть новую с более поздним сроком исполнения.

Необязательно ждать даты исполнения контракта. Фьючерс можно продать раньше, как обычный биржевой актив. Трейдеры зарабатывают на разнице в котировках. Но всегда есть риск ошибиться в прогнозе и потерять деньги.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Что такое фьючерсы и как они устроены

Что такое фьючерсы

Фьючерс – это контракт, с помощью которого инвестор может участвовать в росте или падении цены базового актива. Базовым активом фьючерса могут быть акции, валюты, товары, индексы и многое другое.

Заключая сделку с фьючерсом, мы можем стать одной из сторон контракта – продавцом или покупателем. Если мы купили фьючерс на актив, то будем получать деньги (так называемую вариационную маржу), пока этот актив растёт в цене. Если актив начнёт дешеветь, деньги, наоборот, будут списываться с нашего счёта.

Допустим, сегодня 1 доллар стоит 60 рублей. Инвестор считает, что доллар будет стоить дороже уже в ближайшее время и хочет заработать на этом.

Инвестор покупает фьючерс на доллар к рублю. Теперь каждый день инвестор будет получать деньги, если доллар будет расти к рублю, или терять деньги, если доллар будет падать.

Чем покупка фьючерса отличается от покупки базового актива

Когда вы покупаете фьючерс на акцию, облигацию и т.д — вы не становитесь их владельцем. Поэтому не сможете получать купонный доход, дивиденды или голосовать на собрании акционеров. Фьючерс — это контракт на базовый актив, но не сам актив.

С ценными бумагами или валютой наоборот: покупка означает переход прав. После заключения сделки и поставки актива (может занять до 2 дней) вы становитесь полноценным владельцем ценной бумаги, можете претендовать на дивиденды, купонные выплаты и т.д.

Кстати, комиссия за сделку базовым активом обычно больше, чем за сделку с фьючерсом. Низкие комиссии – одна из причин популярности фьючерсов.

Виды фьючерсов

Фьючерсы используют разные базовые активы, поэтому делятся на 3 секции:

• Фондовая. Контракты на российские индексы, акции.

• Товарная. Контракты на нефть, драгоценные и цветные металлы, агропродукцию.

• Денежная. Контракты на валюту, облигации, процентные ставки.

Еще одно деление — на расчетные и поставочные.

Расчетные. Продавец и покупатель обмениваются платежами весь «срок жизни» контракта.

Допустим, трейдер купил расчётный фьючерс на индекс Московской биржи за 70 000 пунктов. В момент экспирации стоимость фьючерса вышла на уровень 100 000 пунктов.

Каждый день у трейдера списывалась или начислялась вариационная маржа. Поскольку мы имеем дело с расчётным фьючерсом, в последний день исполнения биржа ещё раз начислит или спишет вариационную маржу, после чего контракт перестанет существовать.

Стоимость шага цены (пункта) фьючерса равна одному рублю, поэтому финансовый результат получится таким:

100 000 ₽ – 70 000 ₽ = 30 000 ₽

Поставочные. В день экспирации поставочного контракта между покупателем и продавцом заключается сделка с базовым активом (например, акцией).

Например, инвестор заключил контракт на 1 лот акций «Газпрома». В дату экспирации он будет обязан купить 1 лот акций по установленной цене. При этом, продать фьючерс можно и до даты экспирации, если у инвестора нет желания заключать сделку с акциями.

Популярные фьючерсы на Московской бирже

По статистике, больше торгов фьючерсами ведется по валютным и индексным контрактам — 46% и 32% от общего объема в январе 2022 года.

Статистика торгов на Московской бирже

Обычно на Московской бирже на один базовый актив торгуется несколько фьючерсов с разной экспирацией. Чем ближе экспирация, тем выше ликвидность инструмента. Ликвидность — способность инструмента продаваться быстро и с маленькими комиссия. Чем выше ликвидность инструмента, тем чаще им торгуют.

Например, в марте 2022 года дневной объем торгов фьючерсами на нефть с экспирацией в апреле составил 3,3 млрд рублей. Объем торгов с экспирацией в мае — 2,5 млрд рублей, а в июне — 26 млн рублей.

Чем ближе срок окончания фьючерса — тем выше объем торгов

Время торговли фьючерсами на Московской бирже

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия (дневной расчетный период).

14:00–14:05 — промежуточный клиринг.

14:05–18:45 — вечерний расчетный период основной сессии.

18:45–19:00 — основной клиринг.

19:00–23:50 — дополнительная торговая сессия.

Клиринг — пауза в торгах для зачисления средств, перерасчёта риск-нормативов и ряда других технических процедур.

Экспирация фьючерсов

На Московской бирже фьючерсы закрываются ежеквартально: в марте, июне, сентябре и декабре каждый третий четверг месяца. В некоторых активах контракты исполняются ежемесячно. Даты экспирации фьючерсов указаны в их карточках на сайте биржи.

Определяем дату экспирации фьючерса по карточке на сайте

Месяц экспирации можно определить по краткому обозначению фьючерса, которое используется в торговых системах. Например, контракт на пару доллар-рубль с кодом SiH2, где:

• Si — это краткое обозначение пары доллар-рубль;

• H — март, месяц экспирации. Остальные месяца обозначаются так: Z — декабрь, M — июнь, U — сентябрь.

• 2 — 2022 год.

Торговля фьючерсами: ГО, вариационная маржа и шаг цены

Допустим, трейдер захотел купить 1 фьючерс на нефть Brent за 10 тысяч рублей. Экспирация — март, краткий код — BRH2.

Чтобы заключить сделку, трейдеру нужно внести залог. Он называется гарантийным обеспечением (ГО). У разных активов разные уровни ГО, которые формируются клиринговым центром. Уровень ГО основывается на цене контракта и предполагаемой волатильности — изменчивости курса актива. Например, если акция быстро растет или падает в цене — она волатильна.

Актуальные значения смотрите на сайте Московской биржи в карточке инструмента.

Карточка контракта BRH2: ГО — 13 423 рубля

Основные стратегии торговли фьючерсами

Две главные стратегии на срочном рынке – это хеджирование (страховка) и спекуляции.

Хеджирование используют, чтобы защититься от неблагоприятных изменений цены базового актива. Например, если у человека в портфеле есть акции Сбербанка и он ждет их падения, ему стоит открыть шорт-позицию во фьючерсе на акции Сбербанка. Если цена пойдет вниз, прибыль с фьючерса перекроет потери от просадки акций.

Также хеджирование используют организации, чтобы защититься от падения цен. Например, если нефтедобывающая компания ждет снижения стоимости нефти, она может купить соответствующий фьючерс и перекрыть возможные риски.

Обычно фьючерсные спекуляции выгоднее, чем торговля на фондовом рынке. Дело в том, что объём ГО меньше, чем стоимость базового актива. Также комиссии на срочном рынке ниже.

Повторим

1. Фьючерс – контракт, по которому продавец обязуется поставить покупателю базовый актив по заранее установленной цене и в определенный срок.

2. На Московской бирже торгуются фьючерсы на акции, индексы, товары, облигации, процентные ставки.

3. Фьючерсы бывают поставочными и расчетными.

4. Фьючерсы торгуются с 10:00 до 23:50 с двумя клирингами.

5. Чем ближе дата экспирации, тем, как правило, выше ликвидность фьючерса.

6. Фьючерс – это не инвестиционный инструмент

Когда актив нужен не сейчас, а через некоторое время, и покупатель понимает, что цена может вырасти, он может договориться о будущей покупке с продавцом. Если цена упадёт, актив придётся купить, и тогда продавец получит прибыль. В этом суть фьючерсного контракта

Что такое фьючерс

Если простыми словами объяснять, что такое фьючерсы на бирже, или фьючерсный контракт, то это производный финансовый инструмент, договор о том, что в будущем две стороны совершат сделку купли-продажи ценных бумаг. В договоре прописываются сроки и цены, по которым будут торговаться ценные бумаги.

Большинство сделок по купле-продаже фьючерсов представляют собой биржевую спекуляцию, основанную на прогнозах изменений цен. Если ожидается рост, трейдеры покупают фьючерсы, при прогнозируемом падении — продают.

Как это работает

Фьючерс может становиться дешевле или дороже, и выгода трейдера состоит в том, чтобы купить по низкой стоимости, а продать по высокой. Принцип покупки и продажи спекулятивных инструментов — такой же, как и при торговле другими биржевыми активами. Прибыль, полученную в виде разницы, называют profit (профит). На этой разнице зарабатывают трейдеры.

Пример, как работают фьючерсы: сейчас одна акция «Газпрома» стоит 364 рубля, участники торгов заключают фьючерсный контракт о том, что через 2 месяца продавец продаст базовый актив (акции) по 364 рубля. Не имеет значения, вырастут или упадут рыночные котировки за это время. Если цена акций изменится, одна из сторон останется с прибылью, вторая – получит убыток.

При исполнении контракта возможны три варианта:

- товар стоит дороже, и покупатель получает прибыль;

- цена не изменилась, никто не получает прибыль или убыток;

- товар подешевел, и продавец получает прибыль.

Биржа гарантирует, что фьючерсная сделка будет исполнена. В качестве обеспечения исполнения обязательств участники вкладывают сумму, которая замораживается на счёте. Эти деньги называют страховым депозитом или гарантийным обеспечением (ГО). Для каждого фьючерса биржа рассчитывает размер гарантийного обеспечения отдельно.

Тот, кто торгует фьючерсами, держит на счетах в несколько раз больше денег, чем нужно для обеспечения гарантийных обязательств. Это нужно, чтобы избежать принудительного закрытия сделок по рыночной цене, если на счёте клиента окажется недостаточно денег для страхового депозита.

Обратите внимание! Если на счёте есть крупная сумма, брокер может предоставить возможность вносить меньшую сумму гарантийного обеспечения.

Виды фьючерсных контрактов

Есть два вида фьючерсных контрактов: поставочный и расчётный.

Поставочные

Поставочный контракт подразумевает, что в установленную дату (дату поставок) продавец должен продать, а покупатель приобрести определённое количество товара. Расчёт ведётся по цене, которая была зафиксирована в последнюю дату торгов. Если на дату исполнения поставочных фьючерсов у продавца не оказалось товара, биржа выставляет штраф.

Расчётные

В отличие от поставочного, расчётный фьючерс не предполагает реальную поставку базового актива. Расчёт производится в деньгах: одна сторона выплачивает другой разницу между ценой актива на момент заключения контракта и той, которая зафиксирована на дату истечения.

Примеры расчётных фьючерсов: на индекс RTS и на курс доллар-рубль (Si). Расчёты по этим контрактам ведутся в денежном эквиваленте, поставки физических товаров не предусмотрены.

Есть две основные цели заключения расчётных контрактов: спекуляции и хеджирование. Во втором случае заключают сделку на одном рынке для того, чтобы игнорировать потери от изменения цены противоположной позиции на другом рынке.

Как торговать, ликбез для начинающих

В России покупка и продажа фьючерсных контрактов происходит на Московской бирже. Инвестор или биржевой спекулянт должен иметь на счёте от 10 до 20% стоимости фьючерса. Сумму гарантийного обеспечения необходимо внести банковским переводом. На зарубежных биржах достаточно внести от 0,2 до 1% стоимости контракта.

Самый популярный торговый инструмент в России — биржевой индекс RTS. Торговля происходит через посредников — лицензированных брокеров. Совершать сделки, не имея много средств на счёте, позволяет кредитное плечо, но в этом случае покупка и продажа контрактов сопряжены с рисками.

Как заработать на фьючерсах:

- На балансе должно быть достаточное количество денег для покрытия гарантийного обеспечения. Величина ГО варьируется для разных инструментов, кроме того, она может меняться в течение дня. Покупая фьючерс, оптимально иметь столько средств, чтобы была возможность торговать даже при убытках инвестора.

- При торговле фьючерсами биржа и брокер взимают комиссии, но их размер в несколько раз меньше, чем при покупке и продаже акций.

- Фьючерсный контракт — подходящий инструмент для внутридневной биржевой торговли.

- Покупка в расчёте на увеличение стоимости — это длинная позиция («игра на повышение», long), а сделка, по которой доход получается с падения цены, — короткая позиция («игра на понижение», short). Трейдер может выбрать любую стратегию торговли.

- Покупатель актива имеет право продать его раньше, чем закончится срок действия контракта.

Обратите внимание! Торговля фьючерсами для начинающих не подходит, потому что она ближе к спекуляциям, чем к инвестициям.

Что нужно учитывать при торговле

Для успешной деятельности на рынке фьючерсов нужно учитывать следующее:

- Волатильность. Чем она выше, тем больше прибыли можно извлечь за короткое время и тем выше риски при торговле. Волатильность — это изменчивость цены.

- Ликвидность — способность актива быстро быть проданным. Выбирая биржевые инструменты, нужно смотреть на количество заявок на продажу и покупку разных ценовых уровней. Чем выше ликвидность актива, тем быстрее его можно продать.

- Диверсификация. Инвестиционный портфель необходимо формировать таким образом, чтобы в нём были разные инструменты. Когда торговля одним активом принесёт убытки, они компенсируются прибылью от других инструментов.

Важно! Финансовые потери при торговле неизбежны. Чтобы их минимизировать, выставляют ограничения по цене.

Фундаментальный анализ

Цель фундаментального анализа — с максимально возможной достоверностью определить реальную стоимость фьючерсов или других активов. При проведении такого анализа за основу берут производственные, финансовые, экономические показатели и оценивают привлекательность инструмента с точки зрения инвестиций в него.

Технический анализ

При техническом анализе основываются на графиках. Используются графики с разными интервалами времени. Подход основан на том, чтобы на основе предыдущих колебаний цен определить, как будет изменяться стоимость базового актива в будущем. Для определения расчётных цен есть несколько методов.

Вариационная маржа по фьючерсам

Вариационная маржа — это разница в цене между ценой актива по контракту и текущей, зафиксированной биржей на момент остановки торгов. Торги останавливаются дважды в день. Сумма списывается со счёта или поступает на счёт, в зависимости от того, подорожали активы или подешевели.

Пример

Покупатель приобрёл 100 акций по 500 руб. за штуку. Сумма заключённого контракта составила 50 000 руб., гарантийное обеспечение — 5 000 руб.

Днём биржа зафиксировала цену в 490 руб. за акцию. Со счёта списали разницу, которая составила 1 000 руб. При этом средства, заблокированные в качестве гарантийного обеспечения, остаются нетронутыми. К вечеру акции стали стоить 502 руб. за штуку. На счёт поступает 200 руб.

Преимущества стратегии

Торговля фьючерсами имеет несколько преимуществ по сравнению с покупкой и поставкой базовых активов:

- Возможность диверсифицировать портфель. Трейдер получает доступ к разнообразным активам.

- Большие объёмы торгов за короткий промежуток времени. Рынок контрактов ликвиден, фьючерс можно продать в любое время.

- Стоимость контракта в несколько раз меньше, чем цена самого актива. На Московской бирже цена гарантийного обеспечения составляет от 2% до 10%. Ставки гарантийного обеспечения устанавливает биржа.

Для торговли на бирже могут использоваться разные типы торговых стратегий.

Фьючерсы на Московской бирже

На Московской бирже фондовая секция фьючерсов представлена следующими видами контрактов: на акции, на фондовые индексы, на волатильность российского рынка.

На акции

Базовый актив — акции российских компаний. Эмитенты представлены во всех значимых отраслях отечественной экономики, включая металлургию, связь, энергетику, нефтедобычу. Список ценных бумаг, на покупку и продажу которых могут заключаться фьючерсные контракты, постоянно расширяется. Фьючерсы на акции торгуются на Московской бирже много лет.

На индексы

Производные финансовые инструменты дают широкие возможности как для крупных, так и для мелких игроков. Можно начать торговлю, имея небольшой объём средств. Целью покупки и продажи контрактов на индексы может быть игра на повышении и понижении котировок и хеджирование рисков. Инструменты представлены фьючерсами на биржевые индексы РТС, МосБиржи, голубых фишек.

На волатильность

Базовый актив фьючерса — волатильность российского рынка. Она рассчитывается по 2 сериям опционов: ближайшей и следующей за ней. Предусмотрено ежемесячное исполнение контракта в день экспирации (завершения обращения фьючерсов).

Теоретически при торговле фьючерсами нужно договариваться о цене и дате. В реальности это не требуется: дату определяет биржа, а рыночную стоимость устанавливает рынок. Гарант отвечает за исполнение обязательств, и все детали контракта чётко определены.

Популярные фьючерсные товары

При составлении портфеля стоит выбирать самые популярные товары, которые относятся к разным группам. У каждого есть специфика, и не всегда они показывают положительную доходность. Виды биржевых товаров разнообразны.

- Алюминий. Используется в строительстве, машиностроении, самолётостроении. Цена привязана к ситуации на рынке энергоресурсов. Крупнейший поставщик — Китай. Прогноз на ближайшие годы — рост спроса.

- Свинец. Крупные потребители — развитые государства. Цена металла привязана к ситуации на рынке техники. За 2021 г. цены на фьючерсы выросли почти на 20% — самый высокий показатель среди фьючерсных базовых активов.

- Медь. Цены на медь отметились высоким ростом после марта 2020 года. За два года котировки выросли почти на 80%. Это во многом связано с ведущей ролью меди в «зелёном» энергетическом переходе. Прогнозируют, что стоимость этого металла будет только расти.

- Никель. Цены на никель трудно спрогнозировать, потому что он чаще используется в сплавах, чем в чистом виде. Эксперты считают, что есть вероятность роста цены, но непредсказуемость рынка может внести коррективы.

- Цинк. Стойкость к коррозии позволяет использовать цинк во многих отраслях. Стоимость привязана к положению дел на рынке «зелёной» энергетики. Потребители — Соединённые Штаты, Китай, Индия, производители — Китай, Перу, Австралия. В последнее время стоимость фьючерсов на цинк растёт.

- Золото. Стоимость напрямую зависит от положения дел на мировом рынке. Золото используется для производства монет, слитков, электротехнических деталей. Прогнозировать стоимость трудно, рост составил около 20% после снижения рыночных котировок в марте 2020 года, а что будет дальше, неизвестно.

- Серебро. Стоимость фьючерсов на этот металл обычно повторяет траекторию цен на «золотые» фьючерсы. По прогнозам, в ближайшее время серебряные фьючерсы не будут показывать бурный рост ввиду ужесточения денежной политики центробанками, но время покажет.

- Палладий. Спрос на этот металл будет расти в связи с повышением экологических стандартов. Палладий применяется для сокращения объёмов выбросов в окружающую среду. За последние 3 года стоимость товарных фьючерсов на палладий выросла более чем на 60%.

- Платина. Применяется в машиностроении, химической, стекольной и энергетической промышленности. Потребители — Япония, Китай, Соединённые Штаты, производители — ЮАР, Зимбабве, Россия. За последние пять лет цены на данный металл остались почти без изменений.

- Уголь. Значительная часть энергетической отрасли всё ещё работает на этом ресурсе. Также уголь используется в газовой, строительной, химической промышленности и металлургии. За последние три года цена на уголь увеличилась на 150%.

- Нефть. Ближайшие перспективы для нефтяных фьючерсов — положительные, отдалённые — под вопросом. Но ввиду сокращения объёмов добычи на рынке образовался значительный дефицит. Сейчас роль нефти — ключевая в транспортной, химической и энергетической промышленности.

- Газ. Этот товар используется только как источник энергии. Основные производители — Россия и Соединённые Штаты, потребители — страны бывшего СНГ и Европа. В последнее время газовые котировки выросли из-за энергетического кризиса.

- Пшеница. Фьючерсы на пшеницу всегда популярны на товарных биржах. На стоимость влияют государственные программы и погодные условия. Составлять прогнозы невозможно, потому что в засуху ситуация меняется, однако этот сегмент рынка не исчезнет, потому что зерновые всегда нужны. В последние годы образовался дефицит на рынке пшеницы ввиду нарушения логистических поставок, а также аномальных погодных условий.

- Кукуруза. На цену влияют природные явления, поэтому прогнозы похожи на те, что составляются для пшеницы. В России эта культура выращивается в малых объёмах из-за неподходящих погодных условий.

Для спекуляций больше подходят товары с сезонными колебаниями цен, а для торговли с минимальным риском — те, стоимость которых не зависит от времени года.

Пример из практики

Бывают периоды, когда на валютном рынке наблюдаются колебания. Сейчас такая ситуация складывается с курсами валют. Пример: через некоторое время должна поступить выручка в долларах, но из-за нестабильности курса существует большой риск убытков. Для хеджирования рисков, обусловленных предстоящими колебаниями курса, можно продать один или несколько контрактов с такой датой исполнения, чтобы она совпадала с датой поступления средств. Это позволит зафиксировать текущий курс. При получении денег позиция закроется.

Важное условие: в такой ситуации покупка валютных фьючерсов имеет смысл, если удовлетворяет текущий курс.

Подводим итоги

Фьючерсные контракты — инструмент для участников срочного рынка, и начинающим инвесторам он не подойдёт. Контракт подразумевает реальную покупку и обязателен к исполнению обеими сторонами сделки. Торговля расчётными фьючерсами предполагает расчёты в деньгах, без покупки базового актива, поставочными — с поставкой актива продавцом. Чтобы купить фьючерс, нужно иметь на балансе сумму гарантийного обеспечения. Если средств на счёте меньше, нужно пополнить его банковским переводом или продать имеющийся контракт.

Расчёт по производным финансовым инструментам происходит ежедневно в момент закрытия сессии. Основной (вечерний) клиринг реализуется в период с 18:45 до 19:00 по МСК, промежуточный (дневной) — с 14:00 до 14:05.

Популярные вопросы

Что будет если не продать фьючерс?

Если до даты исполнения фьючерс не продан, трейдер должен выполнить поставку актива согласно спецификации биржевого контракта.

Почему фьючерс дешевле базового актива?

Ситуация, когда фьючерс стоит дешевле базового актива, называется бэквордацией. Причина — ожидание скорого падения цены базового актива на основных рынках.

Что значит фьючерсный рынок?

Фьючерсный рынок — это централизованная площадка, где происходит покупка и продажа фьючерсных соглашений. Для уменьшения издержек и ускорения исполнения многие биржи используют электронные платформы.