Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок – в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки.

Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

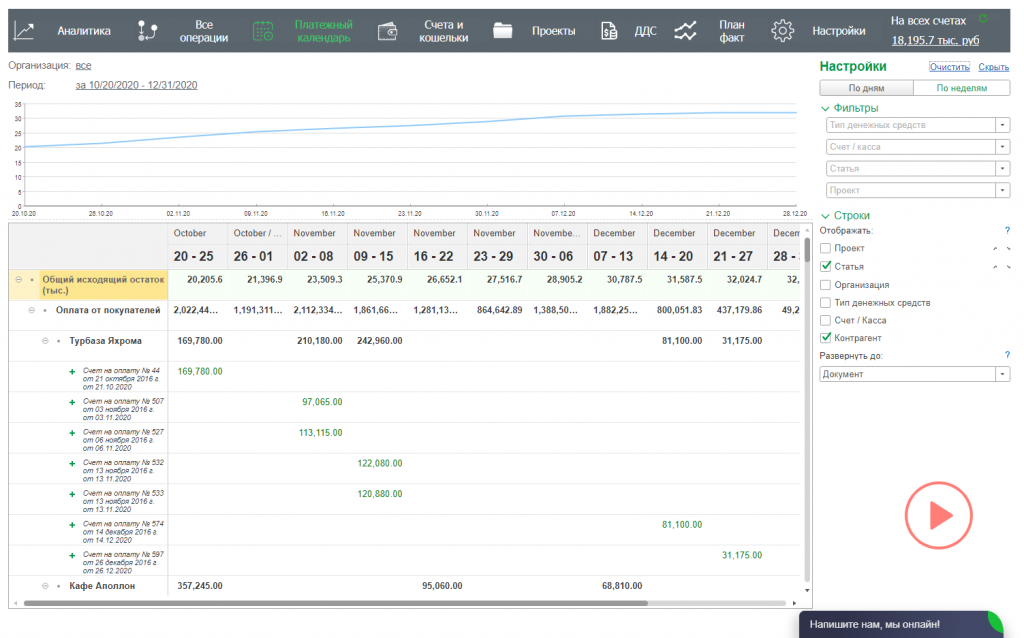

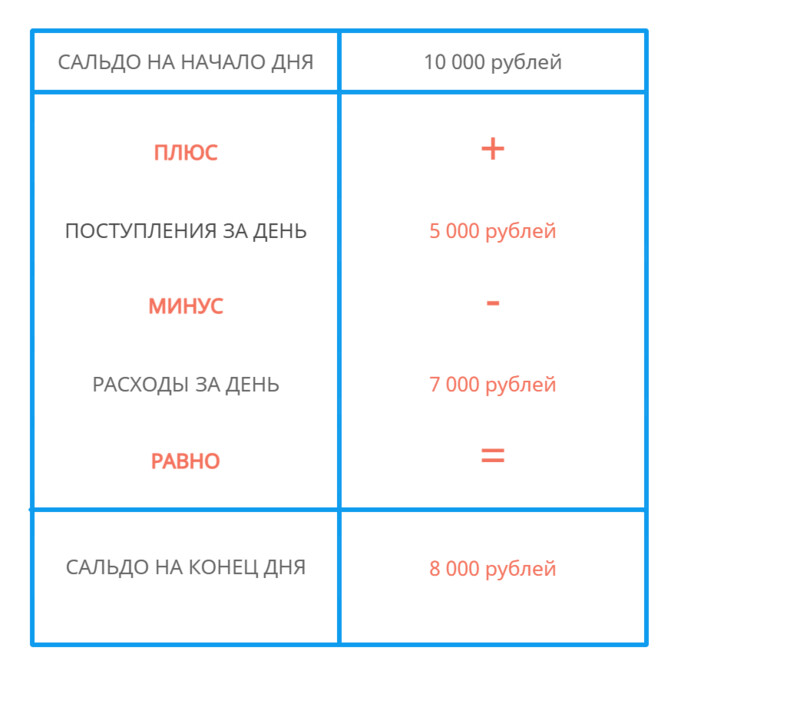

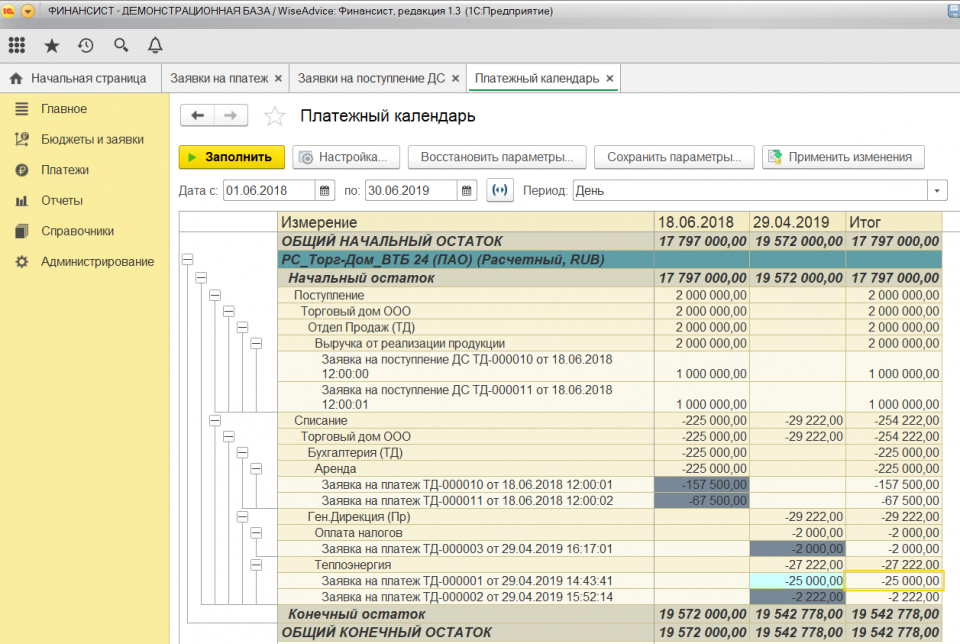

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

- экономический анализ помогает предсказать возможные сценарии развития событий;

- нормативный метод устанавливает лимиты на пользование средствами и размеры резервных фондов.

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

Платежный календарь удобнее всего составлять в специализированных сервисах управленческого учета, таких как «Управленка». Так вы получите максимальную гибкость настройки и автоматизацию процесса составления.

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

Но если в бизнесе операций немного, и вы хотите попробовать сделать все своими руками, то можно начать с имеющихся под рукой инструментов – таких как Excel.

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

- остаток средств на начало периода,

- предполагаемые поступления,

- статья дохода,

- наименование контрагента,

- дата поступления,

- название проекта,

- сумма платежа,

- предполагаемая дата оплаты,

- наименование поставщика,

- колонка для замечаний и комментариев,

- остаток средств на конец периода.

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

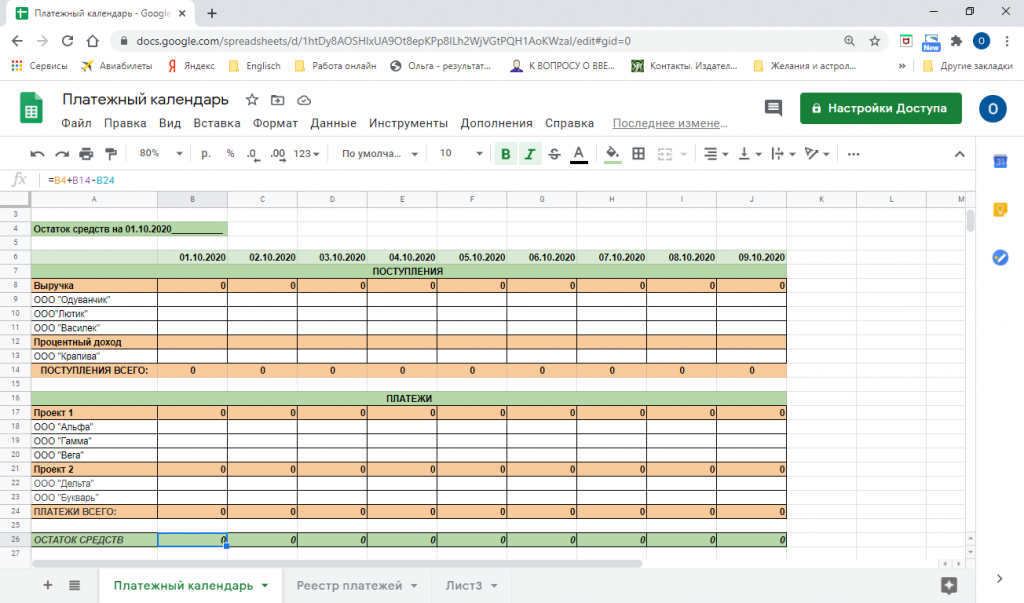

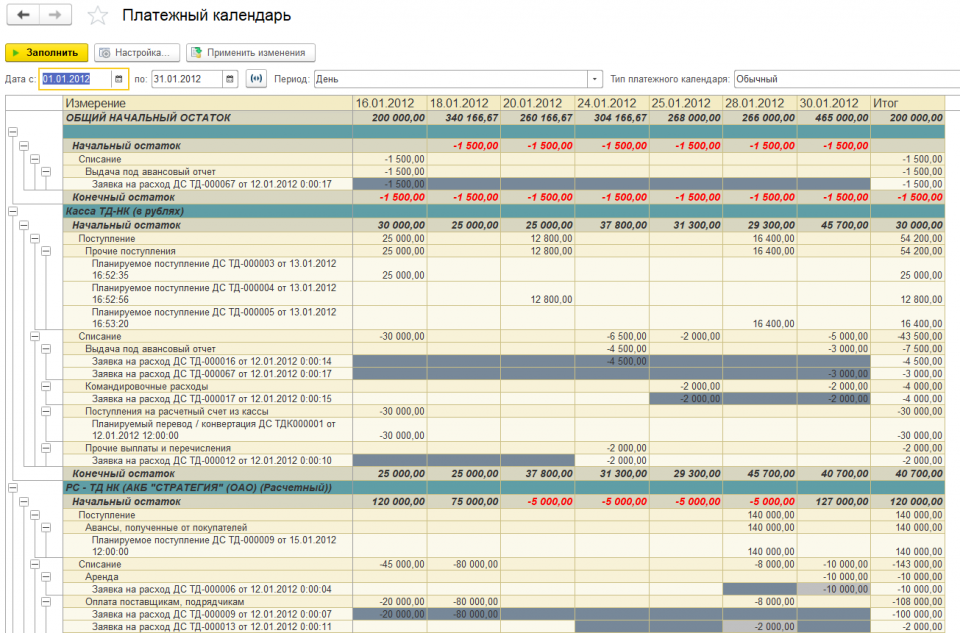

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

Лист 1 – непосредственно платежный календарь (Рис. 3):

- В верхней части таблицы располагают информацию об остатках на начало периода и предполагаемых поступлениях.

- Внизу остается остаток средств на конец текущего периода.

- В столбцах проставляются даты платежей.

- Сбоку указываются все остальные параметры: название контрагента, проекта, статья дохода или расхода.

- Комментарии к платежам можно вынести в “Примечание”.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

- На отдельных листах допускается ведение налогового календаря, с указанием всех выплат по налогам, реестра выплаты заработной платы и реестра погашения кредитных обязательств.

- При этом информация со всех листов аккумулируется в Листе 1 “Платежный календарь”, чтобы наглядно видеть платежеспособность бизнеса во времени.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

- все обновления нужно ежедневно вносить вручную;

- процесс трудоемкий, потребуется занять чье-то время – ваше или выделенного сотрудника;

- для поиска ошибки в документе, потребуется значительное время;

- форматы формирования отчета заранее ограничены определенным набором данных.

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

- закладывает цельную систему работы компании

- направляет сотрудников в сторону выполнения поставленных целей

- помогает избежать ограничения ресурсов в неподходящий момент

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

-

О пользе применения календаря платежей

-

Преимущества ведения платёжного календаря

-

Рекомендации по составлению платёжного календаря

-

Порядок формирования и работы с платёжным календарём

-

Образец заполнения ПК

-

Нюансы формирования ПК

-

Автоматизация ведения ПК

О пользе применения календаря платежей

Деловая репутация компании сильно зависит от своевременности и полноты исполнения обязательств, в том числе и финансовых. А проконтролировать их можно с помощью платёжного календаря — распределив все поступления и выплаты на ближайшие несколько дней или недель.

Зная, в какой день компания столкнётся с недостатком денег на счёте, руководитель сможет вовремя принять управленческое решение — например, оформит займ или договорится об отсрочке платежа.

Таким образом, компания сможет сохранить реноме надёжного партнёра, и избежит возможных штрафов и санкций.

Преимущества ведения платёжного календаря

Применение данного финансового инструмента позволяет:

- распределять потоки доходов и расходов так, чтобы не создавать дефицита денег;

- повысить оборачиваемость денежных средств;

- синхронизировать положительные и отрицательные потоки;

- составить очередность платежей с учётом их приоритетности;

- гарантировать платёжеспособность предприятия на ближайшую перспективу.

- создать финансовый резерв на случай непредвиденных обстоятельств.

Регулярно работая с платёжным календарём, руководитель получает следующие возможности:

- оперативно управлять прибылью и затратами;

- принимать гибкие решения в быстро изменяющихся ситуациях;

- оптимизировать кредитную нагрузку на компанию.

Основная задача календаря платежей — предусмотреть финансовое состояние на ближайшие дни, недели, месяц. Чем короче контрольный период, тем точнее прогнозирование. Содержание таблицы определяется спецификой деятельности предприятия. Но в ней есть общие для всех графы, в которых указываются финансовые поступления, расходы и остатки.

Платёжный календарь также разрабатывается в ходе планирования погашения кредитов или займов, особенно краткосрочных.

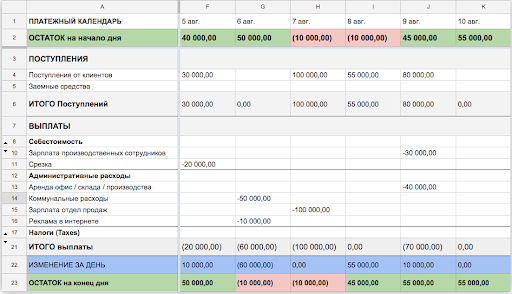

Так выглядит календарь платежей

Вообще ,в зависимости от назначения, виды платёжных календарей (ПК) могут быть разными:

| Налоговый ПК | Необходим для фиксации налоговых отчислений. Дата уплаты — последний день контрольного периода |

| ПК дебиторской задолженности | Даты платежей совпадают с датами, указанными в договорах с контрагентами. Даты получения средств фиксируются на момент их реального зачисления на счёт |

| ПК отдельного проекта | Учитываются денежные потоки в рамках отдельно взятого инвестиционного проекта |

| Зарплатный ПК | Рекомендуются для компаний, где выплаты зарплат организованы по многоступенчатому графику |

| ПК производственных резервов | Платежи ставятся в очередь согласно закупочным планам. Такой же документ формируется для выплат задолженностей поставщикам |

| ПК управленческих расходов | В таблицу заносятся суммы, необходимые для оплаты лицензий, текущих офисных расходов, деловых поездок и т.д. Суммы определяются сметами, сроки согласовываются со смежными подразделениями предприятия. |

| ПК реализации продукции | Составляется из двух разделов. Первый посвящается поступлению платежей, второй учитывает расходы, связанные с реализацией товаров. |

Как правило, в небольших компаниях составляется единый платёжный календарь, который включает все виды денежных потоков.

Рекомендации по составлению платёжного календаря

Форма документа произвольная, но чтобы он был максимально информативным, желательно включать в него следующие данные:

- доходные и расходные статьи ПК;

- наименование проектов, по которым проводятся платёжные операции;

- реквизиты контрагента;

- даты входящих или исходящих операций;

- суммы;

- контроль (ответственные);

- комментарии.

Как составить платёжный календарь? Каких-то особых знаний здесь не требуется. Таблица формируется с учётом особенностей предприятия и пожеланий руководства — так, чтобы с ней было удобно работать.

Так, к примеру ПК для ИП, работающего с населением, будет сильно отличаться от ПК крупного производственного холдинга. В первом случае таблицу можно вести в Excel, а во втором потребуется автоматизированная программа сбора и консолидации данных.

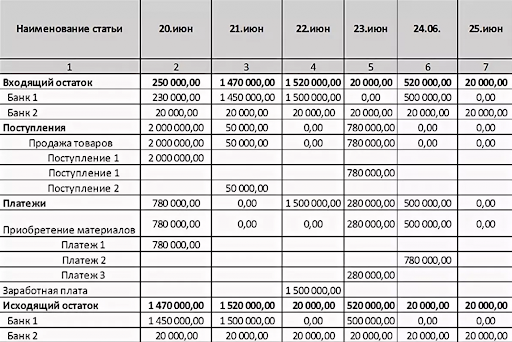

ПК в программе Excel

Перед созданием ПК рекомендуем определиться с:

- форматом таблицы;

- порядком её заполнения;

- используемыми источниками информации;

- доступом и правами пользователей;

- порядком внесения данных и их корректировки.

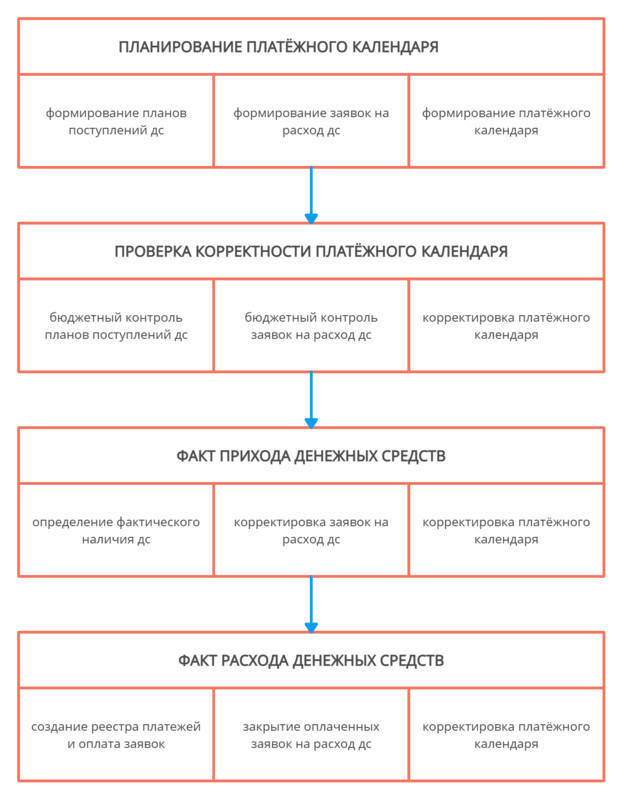

Порядок формирования и работы с платёжным календарём

Чтобы работа по контролю финансовых потоков носила систематический характер, желательно составить регламент платежей компании. В нём указывается процесс сбора и согласования заявок на оплату расходов от структурных подразделений согласно утверждённому бюджету. Прописываются приоритетность и очерёдность платежей, определяются ответственные лица.

Распишем, как составить график платежей и работать с ним дальше.

Этап первый

hidden>

Ответственное лицо, контролирующее исполнение бюджета (финансист, бухгалтер), собирает заявки от подразделений по планируемым затратам на ближайший месяц (реестр платежей). Отдел сбыта даёт прогноз продаж. Специалист распределяет данные в таблице календаря по дням.

Крупные статьи расходов целесообразно разделять на подпункты. В колонках дат составляемого документа рекомендуется включать выходные дни. Их выделяют другим цветом.

Методика расчёта показателей ПК крайне проста:

Как считаются показатели ПК

Этап второй

hidden>

В процессе сбора плановых значений выявляются даты с минусовым значением сальдо — когда прогнозируемая выручка в этот день не покрывает предполагаемые расходы. В рамках своих обязанностей специалист самостоятельно перераспределяет платежи согласно установленным в компании приоритетам.

Если ситуацию решить не получается, в дело включаются руководители: они проводят переговоры с покупателями и поставщиками по рассрочкам платежей, либо с банками — по открытию кредитных линий.

По итогам принятых решений в плановый ПК вносятся изменения.

Этап третий

hidden>

Ежедневная актуализация предварительно внесённой информации в платёжный календарь. Проводится в конце рабочего дня по результатам данных, внесённых из банковских выписок, кассовой книги. Фактические поступления и расходы сравниваются с плановыми, определяются отклонения.

Но это не единственный вариант корректирования данных. Платёжный календарь можно корректировать и еженедельно Такой вариант экономит время работы с документом, но снижает его информативность и актуальность.

Систематическая аналитика отклонений от графика помогает руководству:

- контролировать текущие расчёты предприятия и общую финансовую ситуацию. Можно легко оценить критичность отставаний от графика погашения задолженностей. Видение реальной ситуации помогает оперативно разработать план действий для решения потенциальных проблем;

- решать вопросы с определением бюджетных лимитов. Постоянный контроль позволяет устанавливать их максимально приближённо к фактическим показателям;

- своевременно закрывать кассовые разрывы. Если платёжный календарь показывает отставание от графика оплат, достаточно вовремя принять управленческое решение.

Основная трудность ведения платёжного календаря заключается в наполнении информацией. Её необходимо получать из разных источников. Финансисту необходимо постоянно взаимодействовать с различными отделами и службами компании.

Этапы работы с ПК: составление платёжного календаря и его контроль

Образец заполнения ПК

Рассмотрим что такое платёжный календарь на конкретном примере. Финансист ООО «Кредо» составил график на 3 ближайших дня:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | -190 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | 60 000 | ||

| Сальдо ден.средств на конец дня | 140 000 | -190 000 | -60 000 |

Выявился кассовый разрыв 25 января 2023 года. Его устранили следующим образом: перенесли платёж на содержание офиса на более поздний срок, а с покупателем, который должен был перечислить деньги 26 января договорились перенести на день раньше. В результате платёжный календарь сбалансирован, кассовый разрыв пропал:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | 20 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | |||

| Сальдо ден.средств на конец дня | 140 000 | 20000 | 0 |

Нюансы формирования ПК

Существует два момента, на которые стоит обратить внимание. Первый связан с профицитом денежных средств. Поступления можно расходовать в полном объёме, но нулевое сальдо на счёте чревато проблемами — из-за возможных непредвиденных затрат. Обычно банки устанавливают лимит неснижаемого остатка, и его нужно обязательно фиксировать в календаре. Если счетов несколько, установить лимиты необходимо по каждому.

Второй момент — при регулярно возникающем дефиците денежных средств. Тогда имеет смысл ранжировать обязательства по приоритетности:

- задаёмся вопросом — возможно ли применение законодательных санкций за просрочку платежа? По налогам и зарплатам — да: последуют штрафы, административная или уголовная ответственность, блокировка счетов;

- значимость контрагента для предприятия. Просрочка оплаты за продукцию может повлечь прекращение поставок и сотрудничества;

- жёсткость штрафных санкций. Условия прописываются в договорах, и если есть санкции, их нужно указать в ПК;

- репутационные риски. Например, срыв исполнения государственного контракта приведёт предприятие в реестр недобросовестных поставщиков — а это потеря доверия и огромные штрафы.

Рассмотрев возможные варианты, можно определиться с очередностью платежей и их приоритетами. После этого договориться с поставщиками об отсрочке и внести изменения в договоры.

Схему ранжирования обязательств можно менять в зависимости от ситуации.

Автоматизация ведения ПК

Формирование и контроль ПК можно вести в любой бухгалтерской программе (1С, Парус, Галактика, и т.д). Автоматизация обработки данных значительно облегчит работу финансиста по сбору и распределению показателей. Но чтобы добиться результата, нужно чтобы процессы учёта были взаимосвязаны и унифицированы.

Если предприятие уже использует программный продукт, функционал платёжного календаря должен быть совместим с ПО и обладать следующими возможностями:

- создание заявок или реестров платежей;

- формирование отчётов. Опция отследит исполнение платежей в пределах установленного лимита;

- контроль платежей. Перед осуществлением транзакции заявка на оплату должна пройти проверку соответствующих служб;

- разграничение доступа. Информация о финансовой деятельности распределяется между профильными отделами, специалистами. Заявки на платежи в автоматизированном платёжном календаре видят только те исполнители, к которым они относятся.

Эффективность использования автоматизированного платёжного календаря зависит от правильности построения бизнес-процесса — соответствия его организационных и технических характеристик требованиям управленческого учёта.

Содержание

- Составление платежного календаря

- Предотвращение кассовых разрывов

- Платежное поручение

- Форма платежного календаря состоит из следующих областей

Контроль движения денежных средств – основная задача, которая стоит перед финансовой службой любого предприятия. При этом инструментом, позволяющим в наглядной форме управлять денежными потоками, является платежный календарь предприятия или график платежей организации.

Составление платежного календаря

Платежный календарь – это полезнейший и часто используемый инструмент казначея в части оперативного финансового планирования, позволяющий получить исчерпывающе подробную информацию по остаткам и движению денежных ресурсов в перспективе за произвольно установленный период времени.

Он может быть разработан как в разрезе отдельных денежных потоков, так и в целом по компании.

Исторически, на многих предприятиях составление и ведение платежного календаря производится с помощью электронных таблиц в Excel (скачать пример платежного календаря в Excel). Этот зарекомендовавший себя за многие годы способ, дает возможность базового финансового планирования, поскольку сильно зависит от «человеческого фактора». Продвинутый вариант, позволяющий раскрыть весь потенциал такого инструмента, как платежный календарь, заключается в его составлении и ведении с помощью автоматизированной финансовой системы.

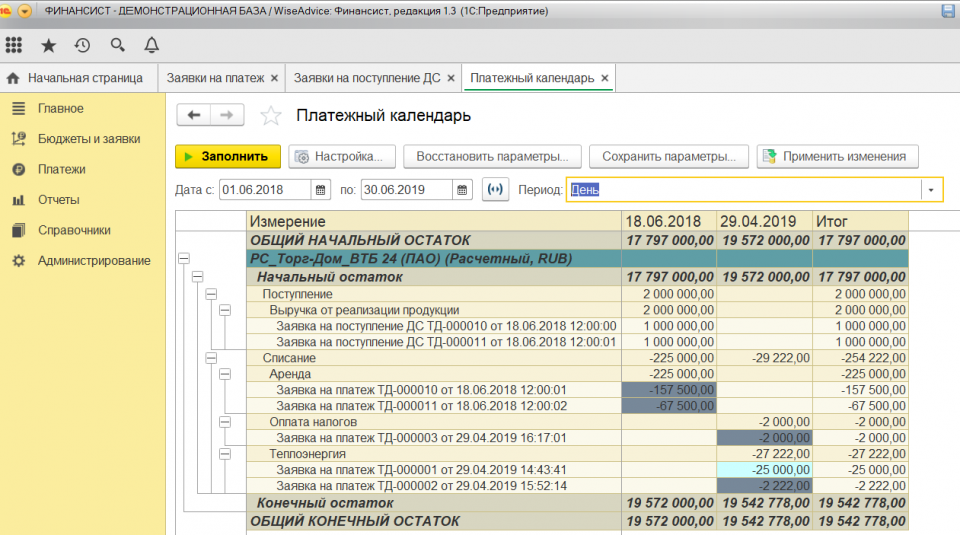

Составленный платежный календарь предприятия в специализированной программе, разработанной на базе «1С: Предприятие», по своей сути является планом движения денежных средств на определенный период с необходимым уровнем детализации, достаточным для принятия решений по управлению движения денежными средствами (ДДС).

Предотвращение кассовых разрывов

Главная цель использования платежного календаря – борьба с кассовыми разрывами. Представление графика платежей в простой, наглядной форме позволяет явственней увидеть картину движения денежных средств, сформированную данными оперативного планирования на основании информации о плановых поступлениях и списаниях денежных средств.

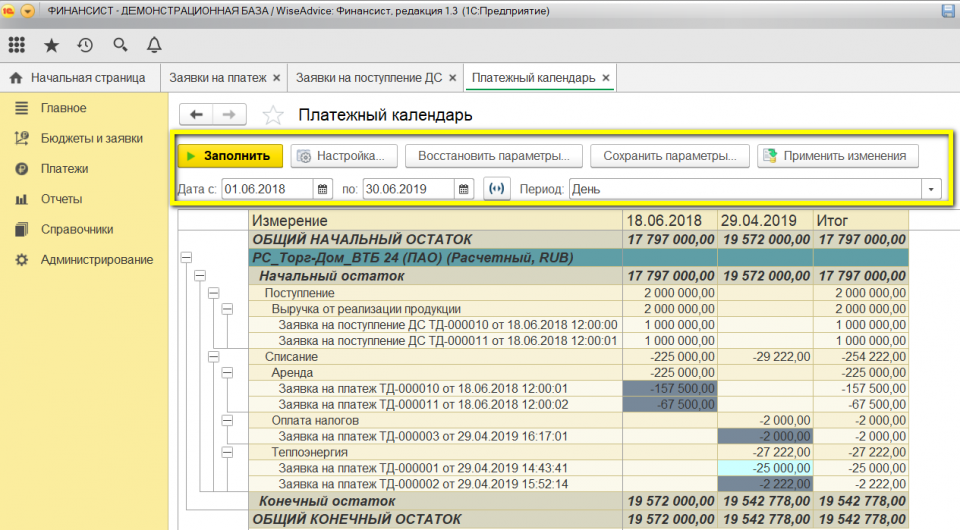

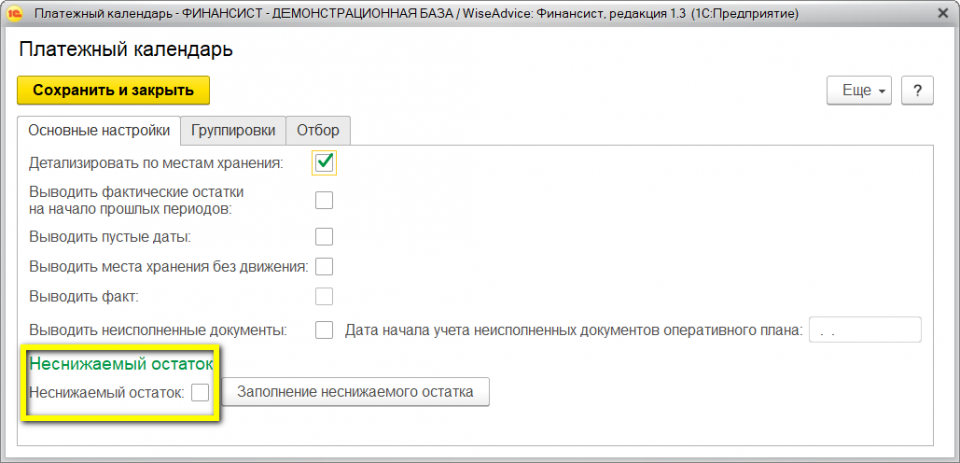

Рисунок 1. Пример платежного календаря в профессионально специализированной программе «WA: Финансист».

Информация о прогнозном движении денежных средств с возможными кассовыми разрывами способствует оперативному принятию мер по недопущению данной ситуации.

Очень важным для использования данного инструмента управления движением денежных средств является его интерактивность и возможность настройки аналитики любой глубины в полезном разрезе.

Возможность переноса планового платежа непосредственно в форме с оперативным изменением ситуации по плану поступлений и расходования денежных средств дает пользователю наглядную картину ситуации по изменению денежных потоков предприятия.

Настраиваемые группировки инструмента предоставляют пользователю тот уровень детализации, который ему действительно необходим (от сводных оборотов по каждой заявке, до детализированных).

Использование информации о неснижаемом остатке, может быть эффективным механизмом накопления сумм на счете к определенной дате (например, для оплаты налогов или выплаты заработной платы).

Результатом оптимизации платежного календаря является упорядоченный план (прогноз) движения денежных средств, в котором отсутствуют кассовые разрывы.

Платежное поручение

На основании этих данных формируется реестр платежей и график платежей, с помощью которого создаются платежные поручения в банк.

Всем этим требованиям соответствует платежный календарь, реализованный в программном продукте на базе 1С – «WA:Финансист. Управление денежными средствами».

Платежный календарь в системе – это интерактивный инструмент, при помощи которого казначей управляет денежными потоками предприятия.

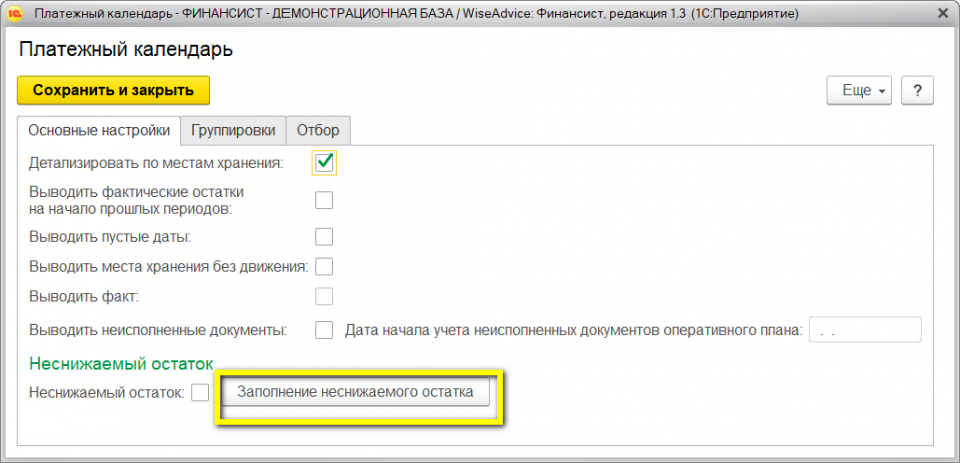

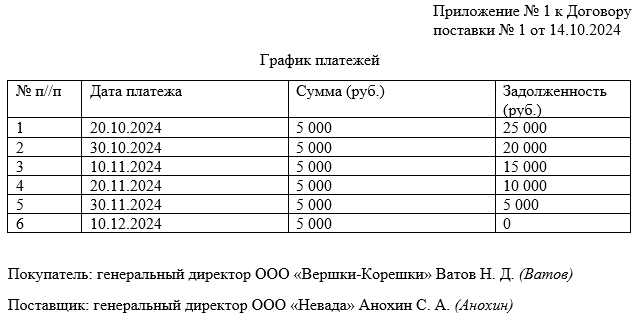

Рисунок 2. Пример платежного календаря в программе «WA: Финансист. Управление денежными средствами».

Форма платежного календаря состоит из следующих областей

Рисунок 3. Область настройки отчета в программе «WA: Финансист. Управление денежными средствами».

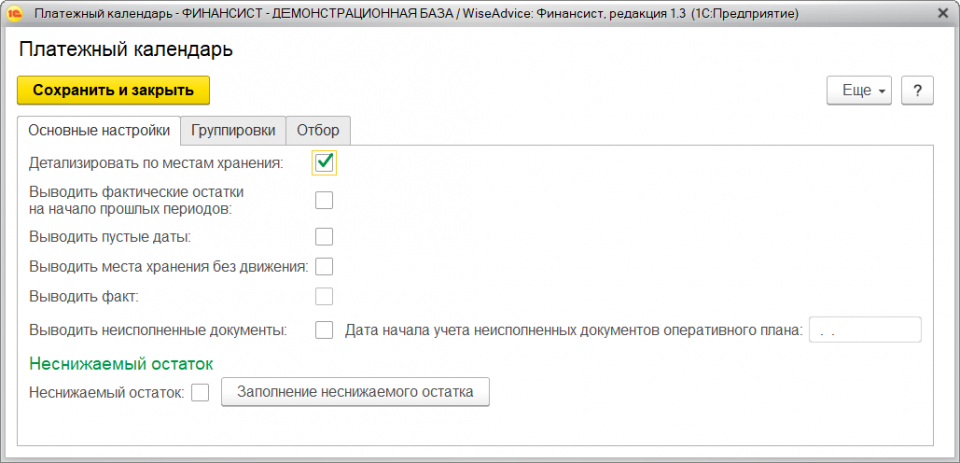

В настройках платежного календаря можно:

- Установить период формирования, задать его периодичность;

- Быстро переключиться между уровнями группировок выводимых данных, одним кликом вывести либо сводную информацию, либо детализировав её до документа оперативного планирования движением денежных средств;

- Выбрать тип платежного календаря. В системе можно сформировать платежный календарь предприятия двух типов:

- обычный – формируется по данным документов оперативного планирования;

- предварительный – составляется согласно плану (бюджету) движения денежных средств.

- Открыть меню настроек Платежного календаря, в котором пользователь может:

- Управлять основными настройками;

Рисунок 4. Меню настроек платежного календаря в программе «WA: Финансист. Управление денежными средствами».

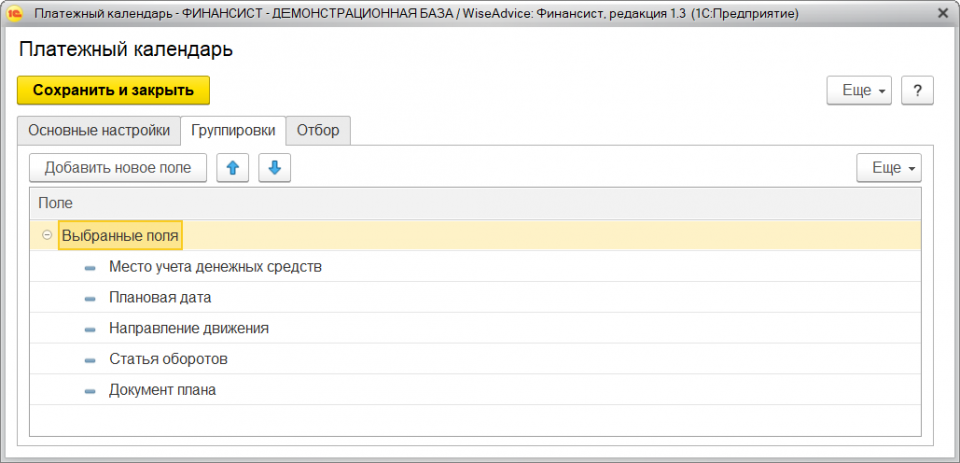

- Настроить группировки вывода информации;

Рисунок 5. Меню настроек платежного календаря в программе «WA: Финансист. Управление денежными средствами».

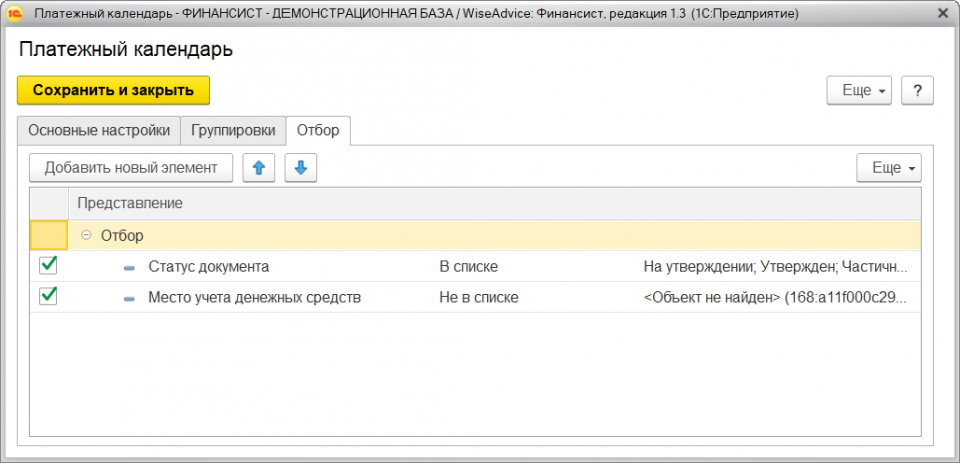

- Установить отборы.

Рисунок 6. Реестр платежей в программе «WA: Финансист. Управление денежными средствами».

- Управлять основными настройками;

Все эти функции дают пользователю возможность не только управлять выводом данных, но и настраивать структуру платежного календаря «под себя», задавать отборы, создавать реестр платежей. Настройки системы, созданные пользователем один раз, могут быть, как сохранены и использованы самим пользователем, так и скопированы для других.

В соответствии с настройками пользователя, платежный календарь предприятия формируется с той или иной степенью детализации.

Рисунок 7. Пример детализации платежного календаря в программе «WA: Финансист. Управление денежными средствами».

В область данных выводится информация о планируемом движении денежных средств или графике платежей, визуально отображаются области, в интервале которых казначей может двигать дату платежа по заявкам без нарушений условий договора. Перемещение заявки на другую дату не требует редактирования документа. Пользователь просто «перетаскивает» заявку на другую дату. При этом автоматически пересчитывается план движения денежных средств по датам. Пользователь «перетаскиванием» может переносить заявки, как между интервалом дат, так и между местами хранения денежных средств.

Если для планирования необходима информация о неснижаемых остатках по счетам, пользователь может включить вывод этой информации, выбрав соответствующий пункт в настройках платежного календаря.

Рисунок 8. Ввод информации о неснижаемом остатке ДС в программе «WA: Финансист. Управление денежными средствами».

Для ввода данных о неснижаемом остатке денежных средств, используется специальный помощник, вызываемый по кнопке

После «нормализации» потоков денежных средств, пользователь может применить изменения в системе. После принятия изменений, график дат запланированных платежей зафиксируются в заявках.

На основании заявок можно сформировать реестр платежей или напрямую сформировать платежные поручения для отправки их в систему взаимодействия с программой «Клиент-Банк».

График платежей – это документ, в котором стороны определяют конкретные даты осуществления выплат второй стороне. В материале мы рассмотрим, как правильно сформировать официальную бумагу, а также её юридическое значение.

Файлы для скачивания:

Расчёты между контрагентами

График платежей применяется в тех ситуациях, когда между сторонами по договору предполагаются расчёты. Речь идёт о любых возмездных соглашениях: выполнение работ, оказание услуг, поставка и так далее. Документ применяется для урегулирования сроков выплат, а также их размеров.

Юридическое значение

Не стоит недооценивать юридическую роль графика платежей. Стороны, оставляя в официальной бумаге свои автографы, берут на себя определённые обязательства. В частности, речь идёт о передаче денежных средств контрагенту. Если представитель второй стороны по каким-то причинам не осуществит выплату, предварительно не предупредив об этом, неминуемо последуют санкции. Все они должны быть прямо прописаны в тексте договора: штрафы, пени, неустойка.

Однако всегда имеется возможность предпринять попытку договориться с контрагентом: перенести срок, перераспределить выплаты или что-то ещё. Обращение в суд – процесс непростой, требующий затрат временного ресурса, которого у предпринимателей и без того не хватает. Тем не менее, если вторая сторона не выплачивает вовсе, ничего не останется, кроме как составлять исковое заявление. Порядок и правила формирования, подачи иска содержатся в Главе 12 Гражданского процессуального кодекса.

Подтверждение передачи денег

Любой договор, а равно и график платежей, лишь выражают намерения сторон совершить те или иные юридически значимые действия. В нашем случае это передача денежных средств. Однако необходимо ещё будет утвердить факт. Для этого при каждом эпизоде осуществления выплаты мы рекомендуем составлять соответствующий акт приёма-передачи денежных средств или расписку в получении денег. Дополнительная осторожность никогда не будет лишней, ведь несколько необязательных официальных бумаг помогут защититься от недобросовестного контрагента.

Представитель второй стороны сможет заявить, что не получал никаких денег. В такой ситуации имеющиеся на руках акты и расписки выступят доказательством обратного, что и станет решающим фактором при принятии решения судьёй.

Кто составляет

Заключение договора – это дело добровольное. Никто не вправе принуждать лиц подписывать гражданско-правовые соглашения. То же самое касается и графика платежей. Все условия сделки, в том числе и даты передачи денег, решаются сторонами на этапе согласования условий договора. Отметим, что этот процесс может длиться довольно долго, закон никак не ограничивает его временные рамки. До тех пор, пока представители обеих сторон не будут согласны на предложенные условия, сделка заключена не будет.

Обычно бремя по составлению графика ложится на того же человека, что и формировал проект договора. Как правило, это штатный юрисконсульт фирмы. Лицо, имеющее высшее юридическое образование и опыт работы по специальности, безусловно знает, как правильно вести переговоры с контрагентом, согласовывать условия.

Форма документа

Статья 421 Гражданского кодекса провозглашает принцип свободы договора, благодаря которому все официальные бумаги, регулирующие гражданско-правовые отношения, могут составляться в свободной форме из использования общеобязательных унифицированных бланков. График платежей по договору бесспорно относится к этой же категории документов, не является исключением из общего правила. Более того, органы власти не предлагают даже рекомендованных шаблонов.

График платежей обычно выполняется на фирменном бланке одной из компаний. Если такового не оказалось под рукой, можно воспользоваться чистым листом бумаги формата А4.

Составить содержательную часть можно как при помощи чёрной или синей шариковой ручки, так и с помощью компьютера и соответствующего офисного ПО. В силу того, что график представляет собой таблицу, предпочтение обычно отдаётся именно второму способу. Программы MS Word и MS Excel обладают достаточным инструментарием для реализации данной задачи.

Рассказываем, как правильно составить график

В первую очередь следует отметить, что настоящая официальная бумага не самостоятельна, а является приложением к заключённому между сторонами гражданско-правовому договору. Для этого в правом верхнем углу листа бумаги делаем соответствующую отметку, оставляем ссылку на соглашение (дата, номер). Далее прописываем наименование документа.

Следующим шагом мы приступаем к формированию непосредственно самого графика. Обычно он представляется в виде таблицы, однако это необязательно. Столбцы должны именоваться следующим образом:

- дата платежа;

- сумма переданных денежных средств;

- задолженность.

Мы напоминаем, что российское законодательство позволяет заключать договоры исключительно в рублях. Использование другой, иностранной валюты запрещено. Такое соглашение будет признано не имеющим юридической силы.

Примерный образец

На этом моменте работа с документом подходит к завершению. Осталось лишь заверить его подписями представителей сторон. Необходимо учесть, что полномочия представителей должны подтверждаться соответствующими бумагами: уставом общества, паспортом ИП, доверенностью от имени директора компании. В противном случае график не будет иметь юридической силы.

Всего должно быть составлено два экземпляра документа, по одному для каждого из контрагентов. Делается это для подстраховки от проявления недобросовестности со второй стороны. График хранится вместе с договором в течение всего срока его действия. Если копия была утрачена, восстановить её самостоятельно не удастся – придётся связываться с контрагентом.

Как сформировать платежный календарь?

Чем отличается платежный календарь от БДДС и какая между ними взаимосвязь?

Как работать с платежным календарем?

Как автоматизировать формирование и ведение платежного календаря?

Поговорим о том, как с помощью платежного календаря оптимизировать движение денежных средств и сократить риск неплатежеспособности предприятия.

КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — основной оперативный платежный план организации, инструмент ежедневного управления поступлением и расходованием денежных средств предприятия, контроля за платежеспособностью компании и борьбы с кассовыми разрывами.

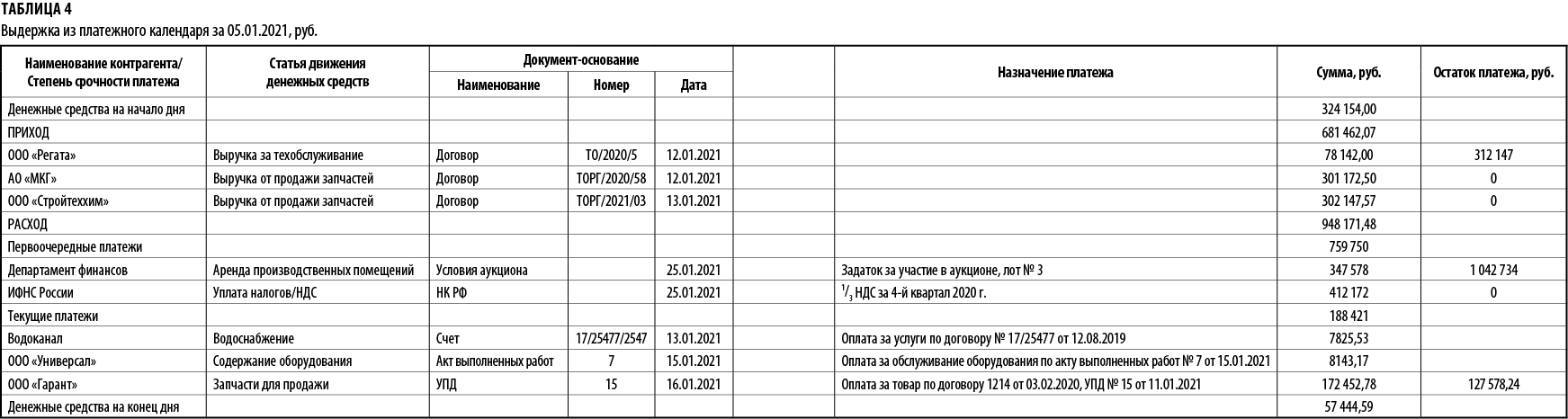

Форму платежного календаря и его содержание предприятия могут разработать сами. Основные реквизиты развернутого детального платежного календаря:

• Наименование контрагента.

• Статус срочности платежа.

• Статья движения денежных средств.

• Документ-основание (наименование, дата, номер), в рамках которого поступают деньги или производятся платежи.

• Дата операции.

• Сумма прихода или расхода.

• Назначение платежа.

• Остаток долга по контрагенту, если это необходимо для оперативного контроля.

Обратите внимание!

В платежном календаре отражаем конкретные ежедневные поступления или платежи в разрезе каждого контрагента, договора, отгрузочного документа или по иным основаниям (если ведется соответствующий учет). И это уже не обобщенные субъективные прогнозные цифры, а выверенные данные по договорам, выставленным и полученным счетам.

В зависимости от специфики организации и требований управленческого учета платежный календарь может усложняться или, наоборот, упрощаться. Необходимые показатели добавляют (например, комментарий, указание, с какого расчетного счета производится платеж, аналитика по НДС в разрезе ставок, указание ответственных лиц и т. п.), лишние убирают.

Если в результате запланированных на период платежей в платежном календаре появляются отрицательные остатки, это значит, что нужно либо найти дополнительные средства, либо секвестировать запланированные платежи, отложить их на будущие периоды, когда появятся средства.

Пример 1

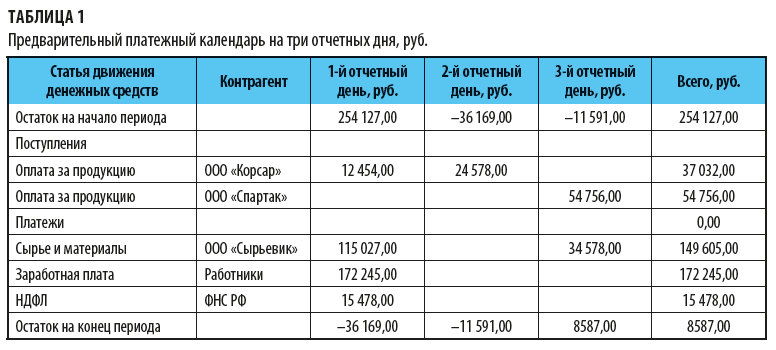

Финансовая служба, планируя приход и расход денежных средств, составила предварительный платежный календарь (табл. 1).

В предварительном варианте приведены все ожидаемые и выверенные суммы поступлений и перечислены платежи, которые желательно оплатить в отчетные даты. И тут очень ярко проявляется роль и смысловое значение платежного календаря, который должен указать на финансовые перекосы (кассовые разрывы) и исправить их.

Дело в том, что хотя конечный остаток средств положительный, в данной редакции платежный календарь будет некорректным, так как оплатить все запланированные на первый отчетный день платежи денег не хватит. Значит, нужно или изыскивать дополнительные резервы средств, или уменьшать платежи.

В ходе переговоров с покупателями удалось договориться с ООО «Спартак» о том, что оно раньше погасит свою задолженность. Но покупатель не сможет в первый день оплатить всю сумму — 54 756 руб. Его финансовые возможности позволяют погасить только 15 000 руб.

О других дополнительных поступлениях средств, к сожалению, договориться не удалось. Значит, расходную часть по срокам платежей нужно корректировать.

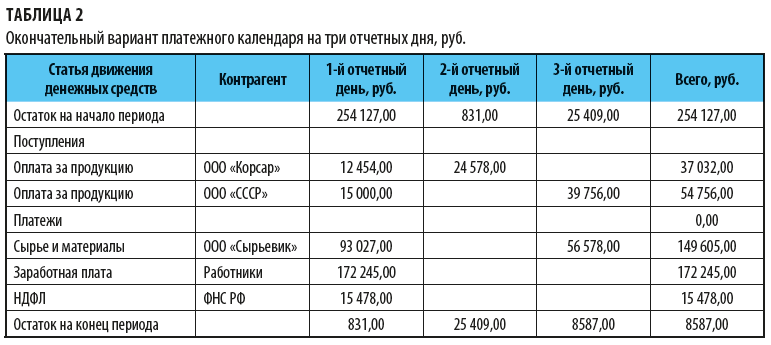

Окончательный вариант платежного календаря представлен в табл. 2.

В окончательной версии платежного календаря в первый день контрагенту ООО «Сырьевик» предусмотрен платеж на 22 000 руб. меньше, чем планировалось первоначально. На эту сумму увеличивается платеж третьего дня отчетного периода.

Такая переброска вкупе с дополнительными поступлениями в размере 15 000 руб. от ООО «Спартак» делает форму корректной, с положительными остатками на конец каждого отчетного дня.

Итак, преимущества платежного календаря:

• помогает оперативно управлять финансами на ежедневной основе;

• позволяет предвидеть образование кассовых разрывов;

• высокая точность данных.

ЧЕМ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ ОТЛИЧАЕТСЯ ОТ БДДС И КАКАЯ МЕЖДУ НИМИ ВЗАИМОСВЯЗЬ?

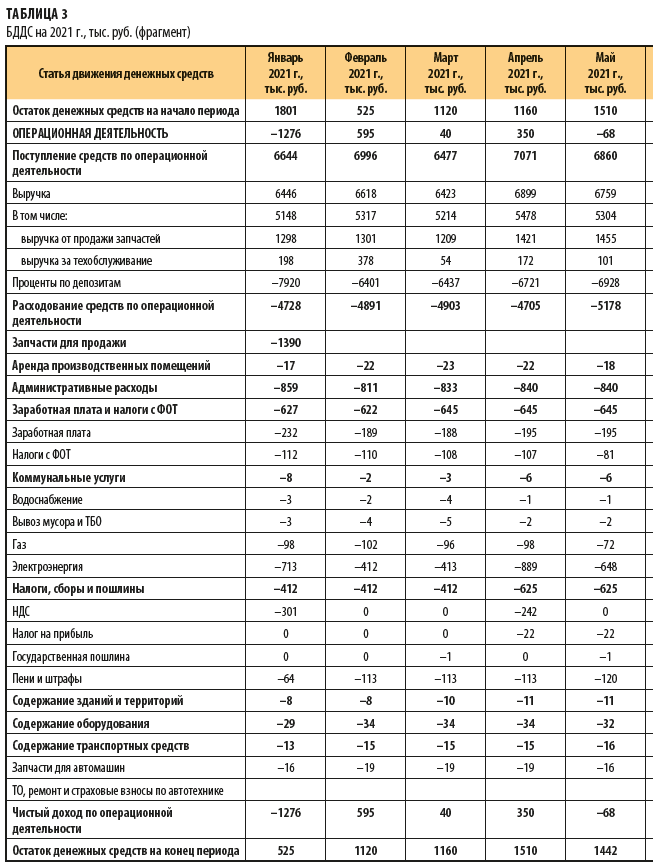

Бюджет движения денежных средств (БДДС) — это обобщенный финансовый план. В нем отражается движение денежных потоков на более широкий временной диапазон, нет разбивки по конкретным дневным поступлениям и платежам.

Рассмотрим различия между платежным календарем и БДДС.

- Период планирования.

БДДС формируется чаще всего на год с поквартальной, помесячной разбивкой. На предприятиях с очень строгой бюджетной дисциплиной БДДС составляют на декады или даже недели.

Более подробно БДДС не формируют: при больших временных и трудовых затратах это не имеет смысла — подневной бюджет движения денежных средств с годовым периодом планирования невозможно ни точно составить, ни выполнить.

Период формирования платежного календаря, как правило, — не более месяца. Объяснение этому достаточно простое: чем больше период, включенный в платежный календарь, тем менее точным будет календарь, тем больше корректировок понадобится. В таком случае проще сократить срок планирования, чем постоянно менять документ. Именно поэтому наиболее распространенные сроки формирования платежного календаря — несколько дней, неделя, декада или месяц.

- Детализация данных.

БДДС может быть очень детализированным, но все равно он не сможет соперничать с платежным календарем по ряду причин. В БДДС, несмотря на степень детализации по аналитическим направлениям (статьи движения денежных средств, группы контрагентов, виды деятельности и т. п.), приводятся обобщенные данные, которые дают лишь общее представление об объемах поступления и расходования денежных средств в разрезе принятой аналитики.

Платежный календарь более детализирован, содержит данные о конкретных плательщиках или получателях средств, ссылки на основания платежей, более точные и выверенные данные.

- Степень точности данных.

БДДС содержит расчетные или экспертные данные, а платежный календарь формируется или на основе фактических данных — по накладным, актам выполненных работ и актам сверок, УПД, выставленным счетам, или на основе договоров.

- Корректировки данных.

БДДС корректируется только в крайних случаях, когда отклонения существенны и нарушают всю прогнозную картину. В остальных случаях расхождения — это отклонения плана от факта. Их выявляют, анализируют, определяют и устраняют или минимизируют причины их появления.

Важно!

В платежном календаре не должно быть никаких отклонений, только максимально точные данные по поступлениям и платежам, ведь на основе этих данных осуществляются платежи. Выявленные отклонения должны быть скорректированы.

- Единицы измерения.

БДДС формируются, как правило, в тысячах рублей, о копейках чаще всего не идет даже речи. А платежный календарь содержит строго рублевые и копеечные значения.

- Частота формирования.

БДДС чаще всего формируется на год, иногда на квартал и даже месяц. На меньший период времени создавать его нерационально. То есть в самом крайнем случае в году может быть сформировано 12 бюджетов — на каждый месяц.

В отличие от БДДС платежный календарь может формироваться и на несколько дней. Это позволяет иметь каждый день точные данные о поступлениях и платежах.

- Источники данных.

Основа платежного календаря — конкретные данные договоров, первичных документов, выставленных и полученных счетов, а также внутренних приказов, утвержденных служебных записок на оплату, ведомостей по заработной плате и многих других документов, в то время как основа БДДС, особенно с большим горизонтом планирования, — аналитические материалы, прогнозы в отношении хозяйственной деятельности.

- Приоритеты платежей.

В БДДС очень сложно учесть срочность платежей на период планирования свыше месяца. Более того, даже если подобная работа и будет проведена, то точность представленных данных будет низкой: невозможно предвидеть все трудности, с которыми может столкнуться предприятие, все перебои с поступлением средств на таком периоде планирования.

А платежный календарь просто обязан учитывать приоритеты в платежах. И это очень важно для поддержания платежеспособности компании.

Все эти отличия особенно наглядно заметны при сравнении заполненных финансовых форм — БДДС и платежного календаря.

Пример 2

На предприятии разработали и утвердили БДДС на 2021 г. (табл. 3). Кроме того, на отчетную неделю систематически формируется платежный календарь (табл. 4).

При формировании платежного календаря было учтено, что первоочередными платежами являются:

• уплата 1/3 НДС за предыдущий квартал в размере 412 172 руб.;

• задаток за участие в аукционе на право аренды производственных площадей. Общая прогнозная сумма платежа за право аренды — 1 390 312 руб.

Остальные платежи являются текущими.

При сравнении сформированных финансовых форм видны все отличия, перечисленные выше: детализация и точность данных, единицы измерения и частота формирования, периоды планирования и источники данных, приоритетность платежей.

Вместе с тем эти финансовые формы связаны друг с другом.

Например, платежный календарь может использоваться в качестве одного из механизмов контроля выполнения бюджета движения денежных средств: суммы, проходящие в платежных календарях в течение отчетного месяца по соответствующей статье движения денежных средств, не должны превышать месячную норму расходования средств по данной статье. Возникающие отклонения еще до платежа должны тщательно анализироваться на предмет их обоснованности.

В нашем примере на 25.01 запланирована уплата НДС в размере 412 172 руб. В БДДС в январе по данной статье также утвержден платеж в размере 412 тыс. руб.

Есть и иная взаимосвязь. Финансовая служба компании в конце прошлого года учла расходы на намечаемый аукцион на право аренды производственных помещений и включила их в БДДС в январе 2021 г. в сумме 1390 тыс. руб.

В платежном календаре по данной статье движения денежных средств 25.01 предусмотрен задаток в сумме 347 578 руб. и выводится оперативный долг в сумме 1 042 734 руб., что в общем итоге дает 1 390 312 руб.

Конечно, чем ближе к концу планового года, тем меньше будет схождений, точность данных по БДДС будет падать, тем не менее взаимосвязь для контроля будет оставаться.

СХЕМА РАБОТЫ С ПЛАТЕЖНЫМ КАЛЕНДАРЕМ

Платежный календарь формируется на основе выверенной информации:

• о поступлении денежных средств. Как мы уже писали, основа для заполнения формы — данные договоров, выставленных счетов, отгрузочных документов, телефонных переговоров с контрагентами по уточнению точной даты и суммы платежа, и т. п.;

• о расходовании денежных средств. Источники этих данных — полученные счета, кредитные и другие договоры, отгрузочные документы (акты выполненных работ), ведомости по заработной плате, приказы и другие документы.

Формирует платежный календарь чаще всего финансовая служба или бухгалтерия.

Инициаторами платежа, как правило, выступают ответственные лица предприятия — снабженцы, механики, производственники и т. п. Согласованные с руководством документы на оплату они передают в финансовую службу или бухгалтерию, которые проверяют платеж на соответствие всем необходимым условиям.

На каждом предприятии эти условия разные. Но как правило, чтобы прошла оплата, необходимы:

• сам договор;

• согласование расхода руководителем;

• соответствующая статья движения денежных средств;

• соответствие суммы платежа бюджетным лимитам (если есть отклонения, они должны быть согласованы);

• отметка бухгалтерии, подтверждающая факт оприходования ТМЦ, например, и др.

Обратите внимание!

Процесс подачи заявок стоит регламентировать и закрепить во внутреннем регламентирующем документе в том числе время сдачи заявок, документов на оплату (например, до 15:00 текущего дня при формировании платежного календаря на следующий день).

Поможет избежать производственных конфликтов и финансовых потерь и перечень первоочередных платежей, к которым обычно относят:

• кредитные выплаты;

• лизинговые платежи;

• налоговые платежи;

• платежи за участие в аукционах;

• заработную плату;

• платежи, неосуществление которых приведет к штрафным санкциям.

Эти выплаты также должны оцениваться с точки зрения наличия резерва времени для их оплаты. Но если срок оплаты уже подходит, при прочих равных условиях перечисленные направления должны быть закрыты в первую очередь.

Первичное обобщение данных в платежном календаре — задача финансовой службы или бухгалтерии. Решение о приоритетности платежей принимает лицо, ответственное за формирование платежного календаря, с учетом мнений руководителей профильных служб.

Далее обобщенные данные оцениваются с точки зрения наличия/отсутствия кассовых разрывов, наличия срочных платежей, требований руководства о наличии финансовых резервов и т. д.

Готовый платежный календарь утверждается руководителем и передается к оплате.

Но на этом работа с платежным календарем не закончена. Необходимо убедиться, что он исполняется. Причины невыполнения платежного календаря разные. Например, не хватит средств из-за незапланированного списания с расчетного счета по требованию налогового органа или, наоборот, образовался излишек в связи с поступлением незапланированных средств.

Финансовая служба (бухгалтерия) должна тщательно отслеживать исполнение платежного календаря и при необходимости корректировать данные — сокращать расходы, если по непредвиденным причинам не хватает средств, или добавлять платеж, если образовался свободный остаток.

КАК АВТОМАТИЗИРОВАТЬ ВЕДЕНИЕ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Чаще всего для контроля денежных потоков организации используют Excel. На первое время этого достаточно. Excel — очень удобный инструмент для работы с массивами данных. В этой программе можно создавать максимально автоматизированные формы, быстро обрабатывать данные и получать исходный материал для анализа.

Но по мере роста предприятия, совершенствования управленческого учета, создания глубокой и разветвленной аналитики, роста объемов платежей возникает необходимость автоматизировать ведение платежного календаря и снизить трудоемкость работ. В этом случае стоит доработать автоматизированную систему бухгалтерского учета с таким расчетом, чтобы максимальный объем данных поступал в платежный календарь из данных бухгалтерского и управленческого учета, содержащихся в программе.

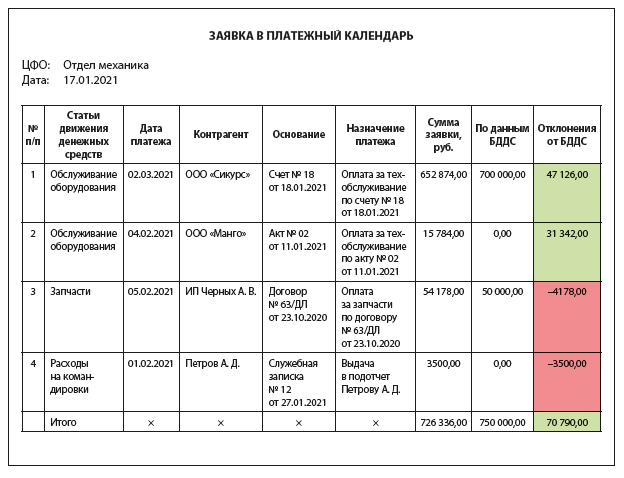

Пример 3

Чтобы упростить и автоматизировать подачу заявок в платежный календарь в автоматизированной системе бухгалтерского учета, была доработана специальная форма — заявка в платежный календарь (см. пример).

Заявку заполняют прямо в бухгалтерской системе работники профильных подразделений. Для этого им дается доступ с соответствующим урезанным набором прав. Статьи движения денежных средств выбираются строго из справочника статей движения денежных средств. Аналогично заполняется колонка «Контрагент» — из соответствующего справочника.

При формировании заявки программа сразу автоматически оценивает свободный лимит денежных средств по конкретной статье и сигнализирует цветом:

• красным, если есть перерасход бюджета и необходимо согласовать превышения;

• зеленым, если платеж «вписывается» в лимит.

Это позволяет уже на момент платежа оценивать его с точки зрения исполнения бюджета.

На этом предложения по автоматизации не заканчиваются. Например, на основании утвержденного платежного календаря можно формировать платежные поручения. Для этого в справочнике в карточке контрагента должны быть указаны необходимые реквизиты.

Возможностей и направлений автоматизации ведения платежного календаря много, какие именно выберет организация, зависит от специфики ее работы и финансовых возможностей.

Выводы

Преимущества работы с платежным календарем в том, что вы сможете:

• заранее выявлять кассовые разрывы, а значит, у вас будет время исправить ситуацию;

• рационально распоряжаться имеющимися денежными средствами;

• контролировать свободные денежные средства и получать дополнительный доход от размещения этих средств на коротких депозитах;

• контролировать выполнение бюджета денежных средств;

• при этом не упустите важные сроки платежей и избежите просрочек и штрафных санкций.

Автоматизация платежного календаря, в свою очередь, позволит проще и быстрее формировать платежный календарь, контролировать исполнение бюджета движения денежных средств и даже создавать платежные поручения.

Статья опубликована в журнале «Справочник экономиста» № 1, 2021.