Графики платежей сегодня используются во многих сферах бизнеса и предпринимательской деятельности. Чаще всего это, конечно, погашение задолженностей в банковских кредитных учреждениях. Однако и между организациями таким графики составляются не так уж и редко.

Что такое «график платежей»

Под термином «график платежей» скрываются даты, условия, суммы, которые заказчик или покупатель должен перевести исполнителю или поставщику за предоставленные услуги или выполненные работы.

ФАЙЛЫ

Скачать пустой бланк графика платежей .docСкачать образец графика платежей .doc

График платежей может быть ежедневным, еженедельным, ежемесячным или произвольным. В нем обязательно оговаривается форма передачи денежных средств: посредством «налички» из рук в руки, через безналичные переводы, путем внесения в кассу, на депозит и т.д. График всегда составляется в виде таблицы и носит предварительный характер.

Как следует из самой сути документа – он не является самостоятельным бланком, а служит приложением к какому-либо договору: купли-продажи, аренды, займы и т.д. График подтверждает обязательства, возникшие у одного субъекта договорных отношений перед вторым, фиксируя их в письменном виде.

Зачем нужен график платежей

Роль документа довольно проста и при этом значительна: он не только фиксирует периоды и точные даты проплат, но и дисциплинирует стороны.

Исполнителя заставляет вовремя поставлять товары или услуги, заказчика – также своевременно их оплачивать.

Кроме того, часто график применяется в случаях, когда по договору проходят достаточно крупные денежные суммы, которые трудно выплатить единовременно. Рассрочка, оформляемая в виде графика платежей, позволяет решить эту проблему.

Плюсы графиков платежей

Графики платежей хороши тем, что они дают наглядную картину о суммах, которые должны быть оплачены по договору. То есть никаких скрытых комиссий, дополнительных взносов, пени, и т.п. непредвиденных и неприятных сюрпризов при оплате по грамотно составленному графику платежей не будет.

Когда его делать

График оформляется после того, как договор между сторонами будет подписан. Информация о наличии графика и порядке его исполнения обязательно должна быть отражена в договоре в числе прочих его условий.

Каким он может быть

График платежей может быть строго установленным или гибким. В первом случае, даты прописываются в том порядке, который удобен обеим сторонам договора, согласовываются, утверждаются между ними, но любое отклонение от графика автоматически приводит к штрафным санкциям, которые также заранее указываются в договоре. Во втором случае – график зависит от поставок или предоставления услуг, то есть в течение определенного срока после того, как товар придет или услуга будет выполнена, деньги должны быть проплачены.

Допустимо ли изменять график по ходу дела

В случае, если заказчик или покупатель по каким-то обстоятельствам не успевает в нужное время провести оплату, почти всегда он может договориться о редактировании графика с исполнителем или поставщиком.

Это будет наиболее правильный и честный способ решения возникшей проблемы, который даст возможность избежать конфликтов и спорных ситуаций, доходящих порой до судебной инстанции.

Нужно ли отслеживать оплату

При заключении договора в организациях с обеих сторон назначаются лица, которые несут ответственность за его исполнение. Точно также эти же самые сотрудники должны следить за тем, чтобы график платежей выполнялся в полном объеме и своевременно. Кроме того, за исполнением графика платежей обычно следят специалисты отдела бухгалтерии. Такой подход позволяет избежать просрочек и проконтролировать, чтобы условия договора в этом пункте не нарушались.

Что будет, если нарушить график

За нарушение графика платежей могут последовать вполне конкретные санкции, которые обязательно должны быть упомянуты в договоре.

Без упоминания их применение будет неправомерно. В первую очередь это, конечно, пени и штрафы. Кроме того, при систематическом нарушении графика, договор может быть расторгнут в одностороннем порядке (в том числе и по суду).

Как сделать документ

График платежей делается в произвольном виде, поскольку унифицированного его образца на сегодняшний день нет. Однако, если на предприятии, представитель которого делает документ, есть свой шаблон, утвержденный в его учетной политике, использовать нужно именно его.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Кто должен подписать

График должен быть подписан представителями с обеих сторон договорных отношений. Подписи должны поставить директора предприятий или лица, временно исполняющие их обязанности (о чем должно быть документальное подтверждение). Их автографы будут свидетельствовать о том, что график согласован между ними и обязателен к исполнению. Что касается печати, то ее следует проставлять только в том случае, если условие о ее использовании есть в нормативно-правовых актах организаций.

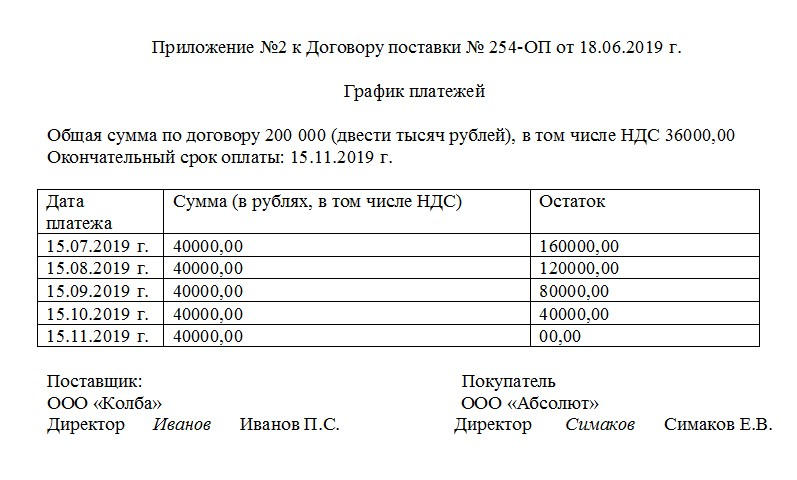

Образец графика платежей

Если перед вами встала задача по формированию графика платежей, с которым вы прежде никогда не сталкивались, посмотрите приведенный ниже пример и ознакомьтесь с комментариями к нему – на их основе вы без особых сложностей наверняка сделаете то, что вам требуется.

Первым делом надо сказать, что с точки зрения составления график не особенно труден и никаких особых знаний для его оформления не надо.

- Вверху бланка обозначьте его номер (как дополнительного приложения к договору), внесите собственно указание на договор, отметив его номер и дату заключения.

- Далее впишите дату формирования графика. Если считаете важным, можете дать информацию об организациях, между которыми оформлены договорные отношения и указать их реквизиты.

- После этого переходите к основному разделу. Сначала внесите сюда полную сумму, которая должна быть перечислена в порядке исполнения договора и окончательный срок погашения задолженности.

- Дальнейшую часть разумнее всего делать в виде таблицы, в которую включаются даты осуществления платежей, их размер, а также остаток долга. Если есть необходимость можете дополнить таблицу и другими столбцами и строками, которые вы считает важными именно в вашем конкретном случае.

- После того, как график будет окончательно заполнен и согласован, его необходимо заверить подписями представителей обеих сторон и проштамповать.

Мнения специалистов об оптимизации процесса распределения платежей по счетам в отсутствие ERP-системы.

Описание ситуации

1. Компания имеет высокую оборачиваемость денежных средств и большое количество платежей – до 20–30 в день.

2. Существует проблема нехватки денежных средств (на счетах меньше средств, чем это необходимо для оплаты выставленных счетов).

3. Перечень счетов к оплате поступает в финансовый отдел (до 100 платежных поручений, из которых 20–30 нужно оплатить «сегодня»), после чего возникает проблема определения приоритета платежей. Оперативные решения необходимо принимать по многим счетам различных подразделений.

4. Комплексная информационная система, которая позволила бы управлять платежами, не внедрена.

Ежедневно для составления графика платежей в компании проводились утренние планерки с участием линейных руководителей, финансового и генерального директоров. Однако такое положение вещей приводило к возникновению ряда проблем:

– пять самых высокооплачиваемых людей компании ежедневно тратили примерно полчаса, чтобы обсудить вопрос платежей;

– поскольку подразделения компании расположены не только в регионах России, но и за рубежом, возникали трудности, связанные с разницей во времени. По правилам компании, согласование платежей проходит с участием всех центров бизнеса, при этом максимальное отставание по времени между удаленными регионами составляет 3–4 часа. Кроме того, банковский день до недавнего времени заканчивался в 13:00, сейчас он продлен до 16:00, однако по валютным платежам действует ограничение до 11:00, при том что выписки по счетам поступают в 9:00. Это означает, что за два часа нужно принять решение по управлению своими валютными средствами;

– в обсуждении принимает участие не только топ-менеджмент компании, но и финансовый контролер холдинга.

Таким образом, необходимо примерно за час определить приоритеты платежей, согласовать их как внутри компании, так и с финансовым контролером и принять решение, из какого банка осуществить платежи.

Вопрос:

Каким образом в отсутствие ERP-системы оптимизировать процесс распределения платежей по счетам?

Мнения специалистов

руководитель финансового отдела компании «Инмарко» (Новосибирск)

Компании, столкнувшейся с подобной проблемой, можно предложить следующий вариант ее решения:

– составить бюджет доходов и расходов на год и на текущий месяц. Если при составлении месячного бюджета выявлены кассовые разрывы, заранее предусмотреть источники привлечения овердрафтов;

– ежемесячно определять приоритет

платежей на этапе утверждения бюджета доходов и расходов. Для нас приоритетны выплаты контрагентам, поставляющим ресурсы, необходимые для стабильной работы предприятия и которых можно лишиться в случае просрочки платежа (сырье для производства, ГСМ, электроэнергия). Также к приоритетным статьям расходов можно отнести выплаты по кредитам. Принимая решение по очередности оплаты счетов с одинаковым приоритетом платежа, нужно руководствоваться датой исполнения платежа по договору;

– возложить ответственность на начальника казначейства компании за принятие ежедневных решений по платежам в рамках утвержденного месячного бюджета;

– внедрить процедуру согласования месячного бюджета доходов и расходов с финансовым контролером и порекомендовать ему в течение месяца проводить выборочный контроль платежей. Ежедневный контроль оплат проводит бюджет-менеджер. Он проверяет визы, наличие договора, правильность указания кодов затрат, соответствие месячному бюджету.

руководитель отдела управленческих технологий АКГ «Развитие бизнес-систем» (Москва)

Чтобы оптимизировать процесс распределения платежей в компании, необходимо создать комиссию (в ее состав должны входить руководители подразделений и финансовый директор), которая будет планировать и утверждать объемы поступлений и расходования денежных средств на календарный месяц. Комиссия ежедекадно проводит корректировку платежного календаря. Менеджер по банковским операциям при составлении перечня выплат на день должен руководствоваться планом на месяц и приоритетом платежа. Для того чтобы определить приоритет платежа, необходимо выполнить следующие шаги.

Шаг 1. Статья расходов и ее статус. Приоритет платежа зависит от статьи расходов, к которой он относится, и ее статуса. Как правило, по статусу статьи делятся на три группы:

– защищенные счета, которые должны оплачиваться в первую очередь (например, расчеты с банками и налоговыми органами);

– условно-защищенные счета, которые должны оплачиваться во вторую очередь (например, затраты на покупку сырья и материалов для основного производства);

– незащищенные счета, которые оплачиваются в том случае, если все платежи по первой и второй группам исполнены (например, расходы, связанные с хозяйственными нуждами компании).

Шаг 2. Значимость контрагента для компании. Если компании предстоит оплатить несколько счетов, относящихся к одной и той же группе затрат, а доступных средств для этого не хватает, то следует руководствоваться значимостью контрагента. В первую очередь должны оплачиваться счета, выставленные «стратегическими» контрагентами (например, теми из них, которые представляют интерес для компании в плане долгосрочного сотрудничества).

Шаг 3. Статус договора. С одним контрагентом у компании может быть

заключено несколько договоров. В условиях нехватки средств целесообразно определить приоритеты их исполнения, в соответствии с которыми будут оплачиваться выставленные счета.

Если в компании преобладает проектный подход к ведению бизнеса, можно поменять очередность исполнения второго и третьего шагов и на втором этапе определять статус проекта, а не договора.

Для того чтобы решения о приоритетности платежей принимались оперативно, в компании следует вести базу данных по акцептованным счетам к оплате. Информация о счете должна содержать следующие сведения:

– статья затрат, к которой относится платеж;

– контрагент;

– договор (проект);

– сумма платежа;

– предполагаемая дата платежа;

– указание на необходимость внеочередной оплаты и комментарии ответственного лица о том, что в силу чрезвычайных обстоятельств оплата счета должна быть произведена вне установленной системы критериев.

В компании следует также ввести регламент, устанавливающий ответственных и сроки принятия решений по акцепту поступающих счетов, последовательность действий при обработке данных по принятым счетам, порядок согласования платежей на день.

Решить проблему можно путем создания в компании системы краткосрочного финансового планирования. Руководствуясь условиями контрактов с клиентами и партнерами, а также статистикой движения денежных средств за предыдущие периоды, предприятие может с достаточной точностью прогнозировать свои ежедневные финансовые потоки на ближайший месяц. Крупным компаниям целесообразно разделить планирование расходов по центрам ответственности. Для составления ежемесячного платежного календаря финансовая служба получает информацию от снабженцев о планируемой оплате предстоящих закупок, от IT-департамента – о расходах на связь и обслуживание техники и т.д.

Таким образом, специалисты службы имеют возможность составить график платежей. Далее расходная часть платежного календаря сопоставляется с планируемым графиком поступлений денежных средств, и определяются дни, в которые возникает нехватка средств. Кассовые разрывы финансируются за счет использования банковских овердрафтов. В случае если невозможно привлечь внешнее финансирование, часть платежей переносится на другую дату. После этого возникает задача определения первоочередных счетов к оплате. В первую очередь следует рассчитаться с налоговыми и другими государственными органами, выплатить заработную плату сотрудникам и погасить долговые обязательства (по кредитам, векселям и т.п.).

По всем остальным контрагентам необходимо составить график платежей, в соответствии с которым в первую очередь оплачиваются те счета, просрочка оплаты которых ведет к наибольшим штрафным санкциям (например, штрафы за просрочку исполнения финансовых обязательств по договорам, заключенным с контрагентами). Перенося выплаты по тем или иным счетам, важно довести до сведения партнеров график оплаты их услуг в соответствии с платежным календарем компании, поскольку такое решение благотворно повлияет на взаимоотношения.

Подобная последовательность действий расчетного центра (финансовой службы) компании должна быть однозначно определена и утверждена ее руководителем, главным бухгалтером или финансовым контролером холдинга.

Ежедневные планерки с участием линейных руководителей, финансового и генерального директоров, посвященные составлению графика платежей, следует заменить еженедельным совещанием, на котором будет утверждаться платежный календарь компании на ближайшую неделю. Помимо этого потребуется ежемесячное совещание по утверждению кассового плана на предстоящий месяц. В экстренных случаях можно провести селекторное совещание.

Решение компании ООО «Воды Боржоми»

Чтобы решить проблему определения приоритетности платежей, в компании была разработана следующая процедура.

Шаг 1. Формирование реестра платежей

Руководитель соответствующего департамента визирует счет, определяет его приоритет, а также указывает крайний срок исполнения в соответствии с договором (критичную дату платежа). В компании нет строгой политики, на которую должен ориентироваться сотрудник при определении приоритета счета. Однако он принимает во внимание следующие факторы. Во-первых, наличие партнерских отношений с контрагентом. Иногда долгосрочное сотрудничество позволяет просрочить платеж без начисления пеней компании. Во-вторых, определяет статью расходов, к которой относится платеж. Выставленные счета по таким статьям, как налоги, заработная плата, долговые обязательства, погашаются в первую очередь.

Следующими по приоритету будут счета, относящиеся к основному виду деятельности. И в последнюю очередь оплачиваются услуги и приобретенные ресурсы, связанные с обеспечением вспомогательных бизнес-процессов. Например, если на предприятии заканчиваются упаковочные материалы, то становится невозможным осуществление продаж, то есть основной деятельности компании. Если же в офисе закончилось мыло, то компания без потерь может подождать один день, пока не будет оплачена его покупка.

Шаг 2. Проверка счета на соответствие бюджету и формирование списка платежей на день

После того как руководитель подразделения указал на счете приоритет платежа и критичную дату, счет передается финансовому директору для проверки на соответствие бюджету доходов и расходов на месяц.

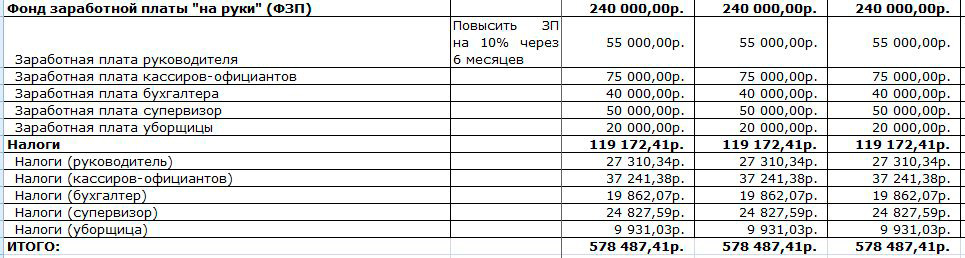

От финансового директора счет поступает к менеджеру по банковским операциям, который заносит в таблицу, разработанную в компании (см. таблицу), данные по счету, а также сведения об остатках средств на счетах компании до 10:00. Если средств на счетах недостаточно, то менее приоритетные платежи с более поздней критичной датой полностью или частично переносятся на следующие дни. На подобную работу понадобится не более 15 минут.

В 10:15 по электронной почте сформированный реестр платежей на день отправляется руководителям подразделений, генеральному и финансовому директорам, а также финансовому контролеру. Подтверждение либо корректировки должны быть сделаны в течение 15 минут. По умолчанию считается, что согласие получено. Исключением является подтверждение от финансового контролера, получение которого является обязательным. В результате к 10:30 менеджер имеет согласованный план платежей.

Шаг 3. Понедельное планирование

Для планирования движения денежных средств на ближайшие недели неоплаченные счета, платежи по которым могут быть перенесены на пять дней и более, отражаются менеджером по банковским операциям как предстоящие выплаты ближайшего месяца в разбивке по неделям. Это позволяет ликвидировать кассовые разрывы в течение недели.

Достигнутые результаты

Данная процедура успешно применяется в ООО «Воды Боржоми» уже на протяжении пяти лет. Аналогичный подход можно реализовать, используя любые информационные системы, в том числе «1С», в которую для этого нужно дополнительно вводить счета на оплату и данные по банковским остаткам.

Единственное узкое место подобной системы планирования текущих платежей – человеческий фактор. Поскольку менеджер по банковским операциям вручную вносит данные о счетах и составляет график платежей, может быть допущена опечатка или ошибка на этапе ввода информации.

Однако то, что результаты работы менеджера по банковским операциям могут видеть все, кто заинтересован в оплате счетов (например, руководители департаментов), а также возможность своевременно внести изменения и сообщить об этом позволяют предотвратить появление практически любых ошибок.

Экономия от внедрения такой системы в компании составляет, по оценкам автора бизнес-кейса, примерно 25 тыс. долл. США в год благодаря тому, что топ-менеджеры тратят значительно меньше времени на решение повседневных вопросов осуществления платежей.

|

Остатки средств на расчетных счетах компании на начало |

ДНЯ |

04/09/06 |

05/09/06 |

06/09/06 |

07/09/06 |

08/09/06 |

Итого неоплаченные счета на конец недели |

Распределение неоплаченных счетов по неделям |

||||||

|

Пн. |

Вт. |

Ср. |

Чт. |

Пт. |

||||||||||

|

Банк 1: |

70 000 |

385 000 |

375 000 |

250 000 |

345 000 |

|||||||||

|

Банк 2: |

450 000 |

10 000 |

50 000 |

290 000 |

0 |

|||||||||

|

Итого остатки (входящие) |

520 000 |

395 000 |

425 000 |

540 000 |

345 000 |

|||||||||

|

Дата счета |

Критичная дата платежа |

Приоритет |

№ счета |

Компания |

Сумма |

Группа расходов |

Неделя 1 |

Неделя 2 |

||||||

|

31/5/06 |

6/9/06 |

1 |

12-и |

А |

570 000 |

Логистика |

200 000 |

370 000 |

||||||

|

8/6/06 |

11/9/06 |

2 |

1672 |

В |

600 000 |

Логистика |

300 000 |

300 000 |

150 000 |

150 000 |

||||

|

5/6/06 |

1/9/06 |

1 |

13 |

С |

450 000 |

Логистика |

450 000 |

|||||||

|

5/6/06 |

20/9/06 |

4 |

15 |

D |

45 478 |

Логистика |

45 478 |

45 478 |

||||||

|

8/8/06 |

8/9/06 |

1 |

475-М |

Е |

181 690 |

Реклама |

181 690 |

|||||||

|

17/8/06 |

1 5/9/06 |

3 |

345 |

F |

45 087 |

Реклама |

45 087 |

45 087 |

||||||

|

19/8/06 |

6/9/06 |

1 |

6790-п |

1 |

59 000 |

Налоги |

59 000 |

|||||||

|

23/8/06 |

5/9/06 |

1 |

6780-п |

2 |

68 957 |

Налоги |

68 957 |

|||||||

|

30/8/06 |

8/9/06 |

1 |

Зарплата |

570 000 |

Персонал |

130,000 |

50 000 |

350 000 |

40 000 |

|||||

|

Итого |

2 590 212 |

518 957 |

389 000 |

420 000 |

531 690 |

340 000 |

390 565 |

195 087 |

195 478 |

|||||

|

Итого остаток на конец дня |

1 043 |

6 000 |

5 000 |

8 310 |

5 000 |

Расчет финансового плана помогает понять, сколько денег нужно для открытия бизнеса: какие доходы и расходы бизнес-проект или компанию ожидают в будущем. Помогает определить, при каких вложениях и в какие сроки бизнес выйдет на точку безубыточности (будет работать в «ноль») и точку окупаемости (начнет приносить прибыль).

| Статья подготовлена с участием эксперта Ларисы Дзядзя, ТОП-менеджера Банка SIAB. |

|

Из этой статьи вы узнаете:

- Что нужно определить до финансовых расчетов

- Как посчитать расходы компании на год?

- Как спрогнозировать доходы компании?

- Как посчитать бюджет компании?

Что нужно сделать до финансового планирования?

Перед тем, как составлять финансовый план вашего будущего бизнеса, нужно определить две цели:

- Вашу личную цель, как владельца бизнеса. Зачем вам нужен бизнес, который вы задумали?

- Цель вашего бизнеса. Какую пользу он будет приносить миру?

Ваша личная цель и цель бизнеса объединены идейно, но при этом они не должны совпадать.

История. Кристина ходила на танцы в студию недалеко от дома. Она влюбилась в танцы, но ей не нравилась студия: в ней был дырявый пол с протертым линолеумом, маленький зал, тесная раздевалка со шторой вместо двери, плохая вентиляция. Тренеры долго не задерживались, ученики уходили вслед за ними.

Тогда Кристина решила открыть свою студию, но хорошую. В ее студии высокие потолки, раздевалки со шкафчиками и зеркалами, чистые душевые и туалет, полотенца, фен. Тренерская с диваном и кофемашиной. Это оценили преподаватели и ученики — группы заполнены, в студии регулярно проводятся вечеринки, а уже через год работы Кристина организовала свой первый отчетный концерт в ресторане с огромной сценой.

Личная цель Кристины состоит в том, чтобы расти как танцовщица и тренер. Для этого ей понадобилась хорошая студия, в которой захотели бы работать профессионалы — это и стало ее бизнесом. Сейчас Кристине 22 года, она преподает танцы в своей студии и выступает на соревнованиях.

Определите целевую аудиторию

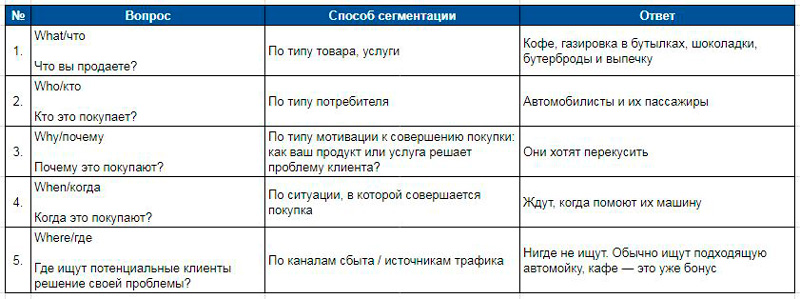

Кому нужно то, что делает ваш бизнес? Почему они будут покупать это? В маркетинге много написано об анализе целевой аудитории, но на начальном этапе достаточно обозначить аудиторию «широкими мазками».

В этом поможет инструмент, который называется «5W» — это список из 5 вопросов о целевой аудитории: what (что вы продаете), who (кто это покупает), why (почему это покупают), when (когда это покупают), where (где это покупают).

Предположим, мы хотим открыть кафе при автомойке. Опишем наших покупателей по методу «5W».

Анализ целевой аудитории, метод 5W

Инициативы: что необходимо сделать для достижения целей?

Итак, мы хотим сделать кафе при автомойке. Какие для этого потребуются инициативы? Без чего наше кафе не может существовать?

- организовать кассу;

- составить меню;

- арендовать зал, с витринами, холодильником, столиками и стульями.

Реализация инициатив потребует от вас расходов, но в будущем, возможно, обещает прибыль. Следующий шаг — составление плана работ.

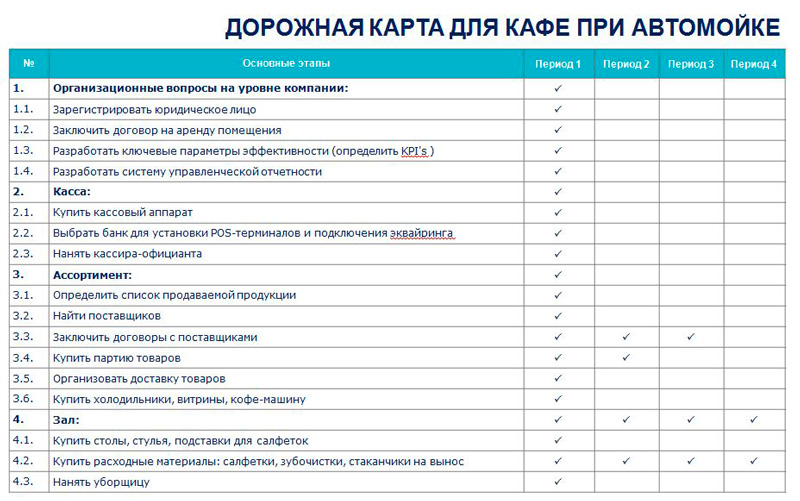

План работ по проекту, или «дорожная карта»

Раскладываем каждую инициативу на список задач. У каждой задачи должен быть результат: купить кассу, купить столы и стулья, нанять кассира, составить меню, договориться с поставщиками и т. д. Для каждой задачи должен быть определен период ее выполнения. Некоторые задачи (например, покупка расходников) нужно выполнять регулярно — это тоже отмечено в дорожной карте.

Пример дорожной карты

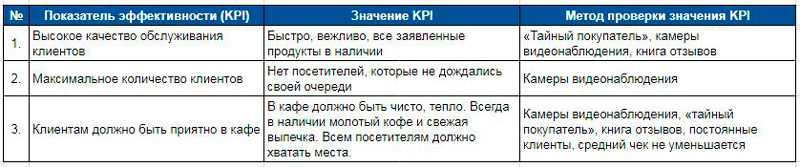

Показатели эффективности (KPI — key performance indicators) и их значения

Показатели эффективности — это критерии оценки результатов работы, по которым вы понимаете, хороший у вас результат или плохой. Что важно для нашего кафе при автомойке?

KPI кафе при автомойке:

- Качественное обслуживание клиентов;

- Обслуживание максимального количества посетителей;

- Посетителям должно быть приятно находиться в кафе.

Теперь нужно определить, что для нас значит «качественное обслуживание», «максимальное количество» и «приятно находиться» и как проверить, что это так и есть.

В итоге мы получим таблицу KPI для кафе:

Таблица KPI для кафе

Значения показателей определяют, насколько качественно проект, подразделение или весь бизнес выполняет свою работу. Выбор показателей эффективности и их значений тоже потребует от вас затрат: если мы хотим продавать вкусный кофе, то нам придется купить хорошую кофе-машину и кофейные зерна. Дешевыми пакетиками «3в1» здесь не обойтись.

У каждого бизнеса показатели KPI могут быть свои, но в бизнесах одного типа KPI совпадут. По KPI проводят маркетинговые исследования, чтобы понять, что является нормальными значениями эффективности для отрасли — это называется «бенчмарк» (benchmark).

Описание бизнеса или проекта

Теперь, когда вы собрали главную информацию о вашем бизнесе, важно обобщить ее в наглядной форме.

Для этого зафиксируйте ответы на вопросы:

- Что мы делаем?

- В каком режиме мы работаем, чтобы это делать?

- Как понять, что мы хорошо работаем?

- Кто будет выполнять работу?

- Какое максимальное количество клиентов нам нужно обслуживать одновременно?

Главная информация о вашем бизнесе

Как составлять финансовый план проекта или компании на год?

Чтобы составить финансовый план на год, вам нужно посчитать все расходы, определить ресурсы, изучить рынок, спрогнозировать доход и свести все данные в бюджет. Для этого вам понадобится таблица в Excel.

Мы предлагаем следующую структуру ведения финансового плана в Excel:

- Сделайте листы с наименованиями: «Сотрудники и рабочие места», «Ресурсы» (лист-справочник), «Расходы», «Мониторинг рынка», «Доходы» и «Бюджет»;

- В каждом листе закрепите левый столбец для обозначения статей финансового плана;

- Сделайте 12 столбцов-месяцев — так у вас не «поедут» данные, даже если расходы или доходы меняются с разной периодичностью.

Для примера возьмем все то же кафе при автомойке. У нас будут сотрудники, конкуренты, услуги и цены — все, как по-настоящему.

Перед тем как считать расходы

Нам нужно посчитать все расходы компании на ближайший год, которые мы способны спрогнозировать. Перед тем как считать расходы, нужно сделать несколько подготовительных этапов. Определимся с понятиями.

Итак, расходы бывают:

- Единоразовые — то, что нужно купить или оплатить один раз за анализируемый период. К таким расходам относятся регистрация юридического лица, покупка мебели и др.;

- Периодические расходы — зарплаты сотрудников, оплата услуг связи, интернета, аренда помещения и т. д.

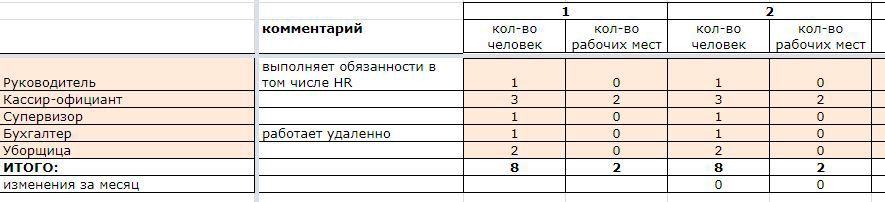

Лист «Сотрудники и рабочие места»

На периодические расходы сильнее всего влияют сотрудники (зарплаты, налоги и взносы), поэтому мы рекомендуем сделать до «Расходов» отдельный лист — «Сотрудники и рабочие места».

Пример листа «Сотрудники и рабочие места». Номера столбцов «1», «2», «3» и так далее — это месяцы. Если вы запланируете увольнения или прием новых сотрудников — этот факт отразится в строке «Изменения за месяц»

В нашем плане нет выделенного рабочего места для руководителя кафе на автомойке. Предположим, что поначалу мы не будем выделять для него кабинет, покупать мебель и компьютер — на старте он может выполнять бумажную работу удаленно. Это позволит снизить расходы.

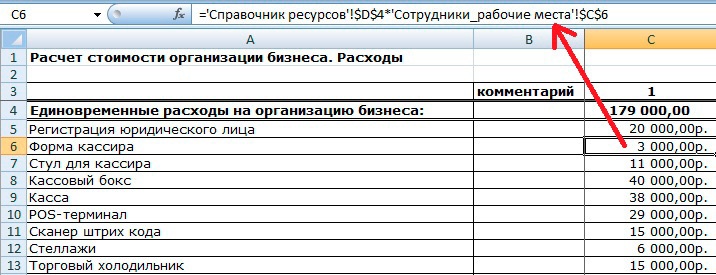

Лист-справочник «Ресурсы»

Еще один подготовительный этап — лист-справочник «Ресурсы».

Важно заранее определить, какие ресурсы вам понадобятся и сколько это стоит. Как определить список ресурсов? Сесть и подумать. Как узнать стоимость? Найти в интернете.

Чтобы облегчить задачу, разделите ресурсы на категории и занесите в лист-справочник со ссылками на магазины либо компании-поставщики и ценами.

Категории ресурсов:

- человеческие ресурсы — это необходимые проекту сотрудники: программисты, менеджеры, операторы, кассиры, специалисты по продажам, бухгалтер, системный администратор, уборщица и пр.;

- материальные — это предметы и оборудование, которые вам нужны для работы: стол, стул, канцелярия, компьютер, принтер, машина, гигиенические принадлежности, сервера, станки, телефоны и т. д.;

- технологические — доступ в интернет, мобильная связь, CRM (client relationship management — управление работой с клиентами) система и прочие;

- внутренние ресурсы — это время и мощности вашей компании, которые вы тратите на развитие своего дела, а не на продажу: фонд денежной мотивации сотрудников, разработка внутреннего программного обеспечения, создание сайта компании и т. п.;

- внешние ресурсы, или аутсорс — то, что вы передаете кому-то в управление: маркетинг, прием звонков, продажи, курьерская доставка и др.

Пример «Справочника Ресурсов». Ресурсы поделены на категории вертикально, чтобы каждый список можно было бесконечно пополнять. «Человеческие ресурсы» — это ссылка на hh.ru и результаты поиска по конкретной вакансии на этом портале. «Материальные ресурсы» — ссылка на Яндекс.Маркет

Дальше при расчете расходов мы будем строить формулы, ссылаясь на ячейки с ценами из «Справочника ресурсов». Тогда, если какие-то цены поменяются, вам достаточно будет поменять это в «Справочнике ресурсов», а данные в расходах и бюджете пересчитаются автоматически.

Вывод: чтобы расходы было удобно считать в любое время, сделайте лист «Справочник ресурсов».

Считаем расходы

Итак, необходимо посчитать все единовременные и периодические расходы по месяцам. Данные берем из заранее составленного «Справочника ресурсов».

Некоторые вещи нужно купить для каждого сотрудника: компьютер, письменный стол, рабочий стул, в нашем примере — форменную одежду кассира. В этом случае умножьте нужные позиции расходов (ячейки на листе «Ресурсы») на общее количество сотрудников в месяц (ячейки листа «Сотрудники и рабочие места»).

Единовременные расходы

Запланируйте единовременные расходы и отразите их в плане в нужном месяце.

Формулы включают в себя ссылки на ячейки из вспомогательных листов — так проще работать с изменениями

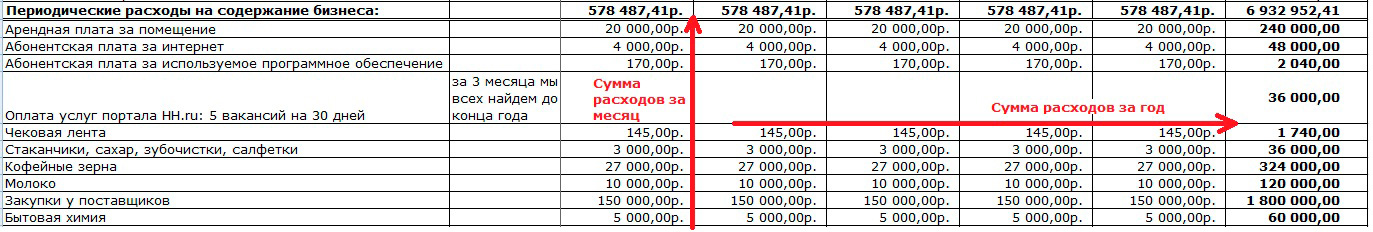

Периодические расходы

Периодические траты учитываем тогда, когда их необходимо оплачивать. Благодаря тому, что таблица построена по месяцам, легко учитывать не только ежемесячные, но и ежеквартальные платежи, и платежи раз 6 месяцев.

Чтобы правильно и быстро заполнить таблицу периодических расходов, скопируйте список позиций из листа «Справочник ресурсов» и вставьте в крайний левый столбец. В нашем примере это чековая лента, арендная плата за помещение, абонентская плата за интернет и т. д.

Если требуются комментарии — впишите их в специальный столбец. В ячейке с расходом сделайте ссылку на ячейку с ценой из «Справочника ресурсов». Чтобы Excel всегда ссылался на одну и ту же ячейку (а не сдвигался в следующую при копировании), закрепите столбец и строку ячейки символом $ — $D$15 — и протяните по горизонтали с 1-го по 12-й месяц включительно.

В крайнем правом столбце посчитана сумма расходной статьи за весь год =СУММ(C18:N18)

Строка «Периодические расходы на содержание компании» считает сумму всех расходов в каждый месяц и в последней ячейке — сколько всего нужно потратить за год.

В этом примере мы учитываем оплату подписки на hh.ru в течение трех месяцев, дальше — считаем, что это лишний расход. Учитываем повышение ЗП руководителя через 6 месяцев работы. Эти комментарии полезно фиксировать в специальном поле, чтобы потом не запутаться

Не забудьте учесть заработную плату, налоги и отчисления в социальные фонды:

НДФЛ + социальные отчисления = (ЗП на руки)/0,87 × 1,302 — (ЗП на руки)

Считайте заработную плату так же, как и другие расходы: ссылка на ячейку из «Справочника ресурсов» умножить на количество сотрудников в данном месяце из «Сотрудников и рабочих мест» — тогда ничего не потеряется.

Расчет заработной платы

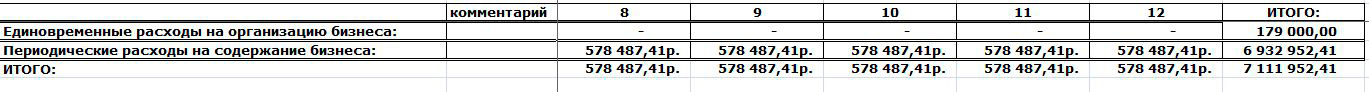

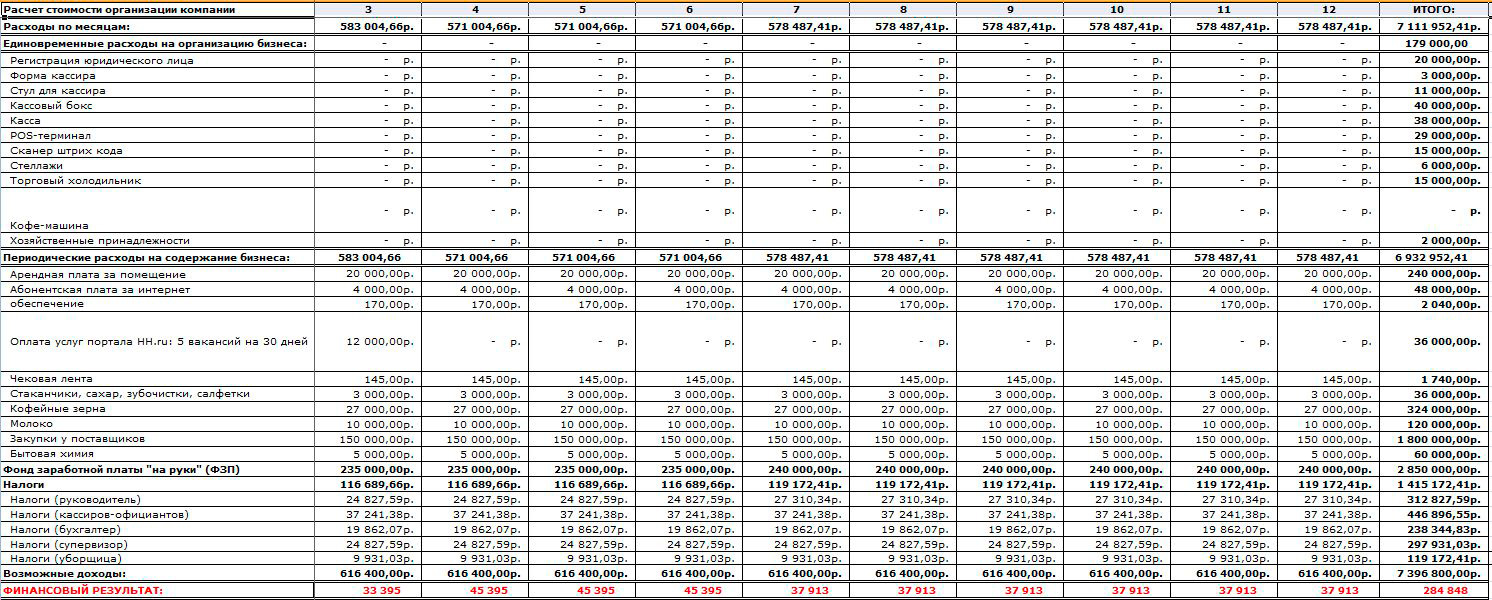

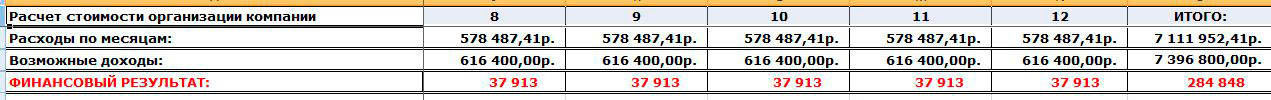

Если все просуммировать, то обобщенно результат по расходам будет выглядеть вот так:

Всего за год вы потратите 7 111 952,41 (семь миллионов сто одиннадцать тысяч девятьсот пятьдесят два рубля, 76 коп.)

Теперь давайте попробуем посчитать, сколько можно заработать на этом бизнесе.

Доходы и мониторинг рынка

Прогнозирование доходов — самая сложная часть финансового плана. В этой части будет много расчетов и формул, приготовьтесь!

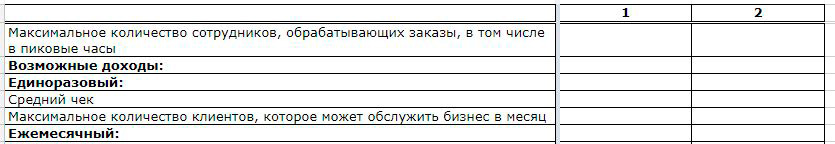

Таблица с доходами по месяцам, пока еще не заполненная

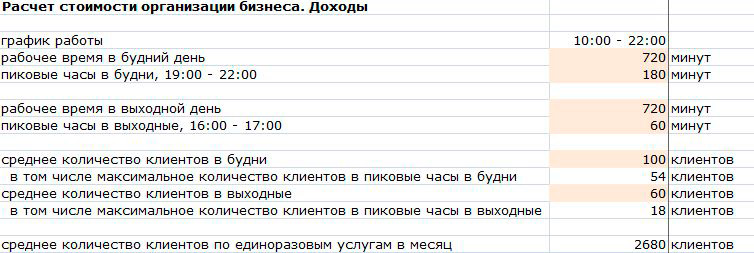

Чтобы спрогнозировать возможные доходы, нужно посчитать средний чек и понять, какое количество клиентов вы сможете обслуживать, неся уже запланированные расходы (количество сотрудников, качество оборудования и т. д.). Заметьте, ваша задача понять, не сколько клиентов нужно привлечь, чтобы выйти на окупаемость, а сколько клиентов ваш бизнес сможет обслужить.

Чтобы посчитать возможные доходы, нужно знать:

- средний чек — сумма, которую вы зарабатываете с каждого клиента (до вычета налогов);

- среднее количество клиентов за месяц — это необходимо, чтобы понимать, способен ли ваш бизнес обрабатывать существующий поток клиентов;

- количество клиентов, которое может обслужить ваш бизнес на заданных мощностях — совпадет ли эта цифра со средним количеством клиентов за месяц вообще? Если да, значит все правильно. Если вы можете меньше — стоит пересмотреть расходную часть и увеличить мощности. Если ваше предложение превышает спрос — вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

Параметры, которые мы будем рассчитывать, чтобы спрогнозировать доходы

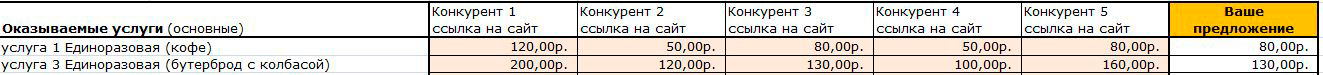

Перед тем как прогнозировать собственные доходы, необходимо обратиться к рынку и проанализировать конкурентов. В первую очередь — линейку продуктов и цены.

Мониторинг рынка

Чтобы посчитать доходы, нужно определиться с ценами. Цены устанавливаются, исходя из спроса и предложения.

Выберите 5 основных ваших конкурентов. Важно понимать, что конкуренты — это компании, которые борются за один и тот же сегмент клиентов: Apple конкурирует с Samsung, ресторан — с другими ресторанами, но не столовыми и фаст-фудом.

Вспомните, как вы анализировали целевую аудиторию. Кто еще продает такие же товары или услуги этой же аудитории? Это и есть ваши конкуренты.

Изучите, какие услуги оказывают ваши конкуренты и за какую стоимость. Их цены — ориентир для вас. Вы можете продавать свои услуги, примерно, по таким же ценам. Оцените качество предоставления этих услуг и сравните с собой. Что из этого вы можете лучше?

Если в вашем бизнесе есть единоразовые услуги и услуги на абонентской плате, то при мониторинге рынка и прогнозе доходов их нужно считать отдельно.

Для примера сделаем такую таблицу для нашего кафе при автомойке:

Мониторинг рынка и расчет собственных цен

Для расчета собственной цены лучше использовать не среднее значение, а медиану — она высчитывает значение посередине и не учитывает крайние значения: МЕДИАНА(С5:G5). Поэтому даже если кто-то будет предлагать слишком высокие или слишком низкие цены, стоимость вашего предложения останется средним по рынку. Если вы предлагаете что-то, чего нет у других, то можете сами назначать цену рынку.

Средний чек

Чтобы посчитать средний чек, нужно всю выручку (до вычета налогов) за период разделить на количество чеков за период.

Берем цены, которые мы получили в результате мониторинга рынка, и прикидываем позиции в чеке. Если у вас есть опыт работы в этой сфере, то определить состав чека не составит труда. Если нет — придется пройтись по конкурентам и проанализировать их чеки.

Итак, в нашем кафе мужчина чаще всего заказывает:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| ИТОГО | 160 рублей |

Что заказывает чаще всего в кафе мужчина

Женщина:

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| Шоколадка | 80 рублей |

| Бутерброд с колбасой | 130 рублей |

| ИТОГО | 340 рублей |

Что заказывает чаще всего в кафе женщина

Более голодный мужчина:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| Шоколадка | 80 рублей |

| Бутылка газировки 0,5 | 80 рублей |

| ИТОГО | 320 рублей |

Что заказывает чаще всего в кафе более голодный мужчина

Товарищи «на бегу»

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| ИТОГО | 100 рублей |

Что заказывает чаще всего в кафе «на бегу»

Средний чек = (160 + 340 +320 + 100) ÷ 4 = 230 рублей

Среднее количество клиентов за месяц

Снова представим себе кафе при автомойке. Нам нужно посчитать, сколько человек по будням и выходным приходят в автомойку в течение ее рабочего времени и сколько из них делают заказ в кафе. Если опыта работы в этой сфере нет, то идем к конкурентам, садимся и считаем. Пройдясь по нескольким таким кафе, не забудем посчитать количество столов и стульев, чтобы нашим гостям не пришлось стоять.

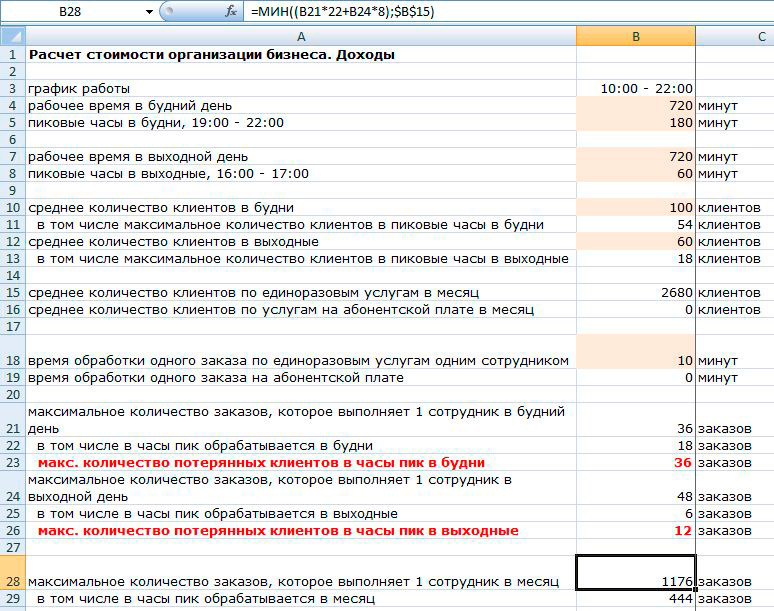

Автомойка и кафе работают с 10:00 до 22:00, то есть 720 минут. Всего мойка вмещает 6 машин одновременно и моет их 20 минут.

Значит, в день проходит максимум: 720 минут ÷ 20 минут × 6 машиномест = 216 человек-автомобилистов.

Есть еще пассажиры, которые тоже заходят в наше кафе — вместе с автомобилистами мы насчитали 316 человек. Допустим, по будням заказ делают в среднем 100 посетителей, в том числе автомобилисты и пассажиры. А в выходной — 60 человек из 150 пришедших.

Среднее количество клиентов за месяц = 100 клиентов в будний день × 22 будних дня + 60 клиентов в выходной день × 8 выходных дней = 2 680 клиентов.

2 680 клиентов в месяц принимаем за верхнее пороговое значение — больше физически в кафе не заходит, поэтому при прогнозе доходов мы не должны обрабатывать больше 2 680 заказов в месяц.

Суммарное количество клиентов в пиковые часы

Предположим, что пиковые часы в будние дни в нашем кафе с 19:00 до 22:00 — это три часа, или 180 минут. В выходные — с 16:00 до 17:00, то есть 60 минут. В эти часы у нас каждые 20 минут появляется очередь длиной в 6 человек — столько машин могут одновременно помыть на автомойке.

Максимальное количество клиентов в часы пик по будням: 180 минут ÷ 20 минут × 6 клиентов = 54 клиента

Максимальное количество клиентов в часы пик по выходным: 60 минут ÷ 20 минут × 6 клиентов = 18 клиентов

Фиксируем параметры работы бизнеса в листе «Доходы по месяцам»

Количество клиентов, которое может обслужить один сотрудник

Чтобы посчитать вашу мощность, нужно узнать, сколько клиентов обслуживает один сотрудник. Сколько времени готовится и выдается типичный заказ силами одного кассира в кафе при автомойке? Сколько человек может одновременно обучать один фитнес-тренер за одно занятие? Сколько типичных текстов пишет один копирайтер за месяц?

В кафе на мойке один официант-кассир выдает и рассчитывает заказ за 4 минуты. Этого времени хватает, чтобы налить кофе, подогреть булочку и провести расчет через кассу. Но клиенту нужно не только получить заказ, но и сесть за стол, выпить свой кофе. Тогда обслуживание каждого клиента с «посидеть» занимает уже все 10 минут, при этом в среднем у каждого клиента есть всего 20 минут свободного времени.

Это означает, что всего два человека в очереди успеют получить заказ и выпить свой кофе, до того как будет помыта их машина. Если очередь будет больше двух человек, то оставшиеся посетители не успеют воспользоваться нашим кафе с «посидеть», потому что пойдут забирать машину с мойки.

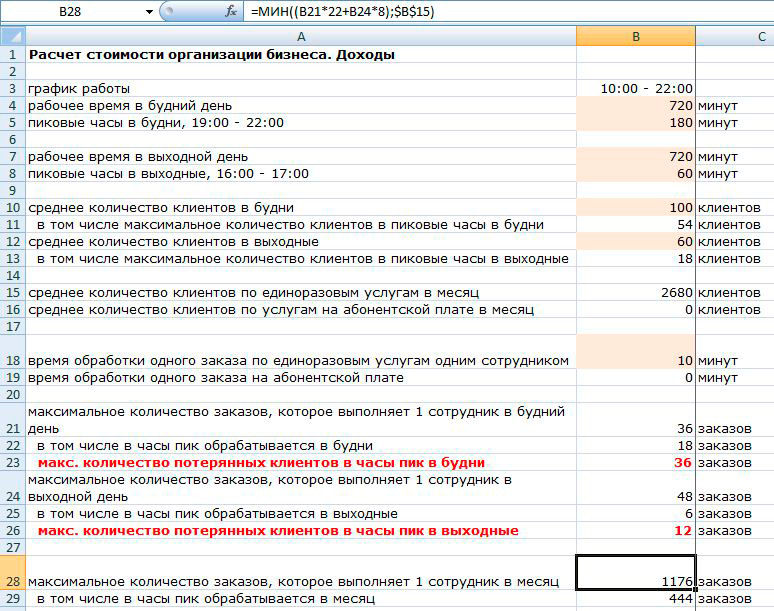

Сколько клиентов один сотрудник обрабатывает в пиковые часы по будням?

Чтобы посчитать, сколько клиентов обрабатывает один кассир за месяц, нужно сначала определить его возможности в пиковые часы.

Итак, мы определили время обработки заказа — 10 минут.

В течение пиковых часов по будням суммарно набегает 54 человека, но единовременно очередь у нас из 6 человек.

За 180 минут у нас образуется максимум 9 очередей по 6 человек: 180 ÷ 20 = 9.

Но один кассир не сможет обслужить всех шестерых клиентов в очереди. Гарантированно он обслуживает только 2 человек в каждой из 9 очередей, то есть: 9 × 2 = 18 клиентов.

Не дождутся своей очереди: 54 — 18 = 36 человек.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по выходным?

В выходные пиковое время всего 1 час (60 минут). Посчитаем максимальное количество клиентов в это время: 60 минут ÷ 20 серий мойки = 3 очереди по 6 человек.

Максимальное количество клиентов в пиковое время в выходные: 3 × 6 = 18 клиентов.

Из каждой очереди мы обслуживаем всего 2 заказа: 3 × 2 = 6 клиентов.

18 заказов — 6 принятых заказов = 12 клиентов мы потеряем.

Количество принятых заказов одним сотрудником в месяц

Рассчитаем, какое максимальное количество заказов принимает один кассир в будний день. Для этого разделим время смены (720 минут) на время обработки заказа (10 минут) и вычтем из результата количество потерянных в часы пик клиентов: 720 ÷ 10 — 36 = 36 заказов.

В выходные — смена 720 минут, время обработки заказа — 10 минут, количество потерянных клиентов — 12 заказов: 720 ÷ 10 — 12 = 60 заказов.

Однако у нас не может быть 60 заказов в выходной день, потому что по выходным к нам суммарно приходит всего 60 человек, а мы совершенно точно теряем клиентов в часы пик. Нужно учесть пороговое значение и вычесть из максимальных 60 клиентов 12 потерянных: 60 — 12 = 48 заказов.

Итого в месяц: 36 заказов в будни × 22 рабочих дня + 48 заказов в выходные × 8 выходных дней = 1 176 заказов.

Проверяем, чтобы результат был не меньше нуля и не больше порогового значения: максимум к нам заходит 2 680 клиентов в месяц. Мы насчитали 1 176 заказов — это меньше 2 680, значит все правильно.

В формуле заданы пороговые значения: сумма обработанных за месяц заказов не должна превысить среднее количество клиентов, посещающих кафе в месяц

На практике возможна ситуация, когда количество обработанных заказов будет больше физически зашедших клиентов: ведь один и тот же клиент может пробить несколько чеков. Но на этапе планирования разумнее придерживаться более пессимистичного сценария.

Считаем прибыль от одного сотрудника и общий доход

Чтобы посчитать доход, нужно умножить средний чек на количество клиентов: 230 рублей × 1 176 человек = 270 480 рублей валовой (до вычета налогов) прибыли.

Доход от одного сотрудника в месяц при среднем чеке 230 рублей и максимальном количестве обрабатываемых заказов в месяц —1 176 составит 270 480 рублей

Если мы ничего не делаем: не улучшаем маркетинг, не увеличиваем количество сотрудников, не оптимизируем процесс выполнения заказа, не повышаем средний чек и т. д., — то выше этой цифры нам точно не прыгнуть.

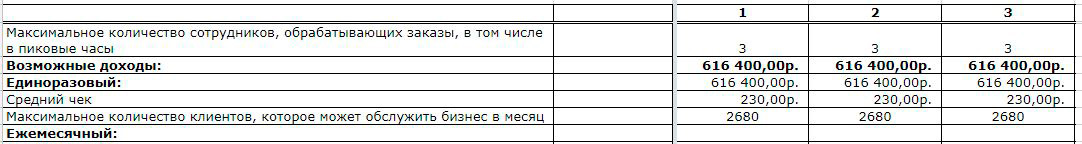

Мы запланировали нанять трех кассиров — посмотрим, справится ли наш бизнес с потоком клиентов?

С тремя сотрудниками кафе обслуживает максимум клиентов — все дожидаются своей очереди. Это было одним из наших KPI

Мы считали доходы, исходя из среднего количества посетителей. Но если вы начинаете бизнес, в котором у вас мало опыта работы с клиентами, попробуйте рассчитать пессимистичный сценарий ваших доходов. Заложите на первые три месяца максимальное количество клиентов не 100%, а всего 30% от среднего количества, а затем постепенно наращивайте эту цифру.

Вывод: доходы = средний чек × количество клиентов

Бюджет проекта на год

Бюджет — это то, как сочетаются детально посчитанные расходы и прогнозируемые доходы вашего бизнеса. Теперь, когда у вас есть план расходов и доходов по месяцам, остается вычесть одно из другого и посмотреть, достигнете ли вы точки безубыточности и точки окупаемости, к чему вы придете через год.

Уже на этапе планирования вы сможете оценить, сколько денег вам понадобится каждый месяц на содержание компании и какой потенциальный доход она сможет принести. Вы заранее поймете, стоит ли игра свеч.

В бюджете указываем все расходы и доходы по месяцам, в финансовом результате считаем разницу в каждый месяц и суммарно за год

Обобщенно бюджет можно показать так:

Свернутый вариант представления бюджета

Как видите, наш пример оказался прибыльной бизнес-моделью, во всяком случае, до вычета налога на прибыль. В этой статье мы не будем рассчитывать налоги, потому что их сумма зависит от выбранной вами системы налогообложения. О том, какие системы налогообложения бывают и как считать налоги на УСН, у нас написана отдельная статья.

Вывод: для расчета финансового результата нужно вычесть расходы из доходов в каждом месяце. Не забудьте вычесть налог на прибыль.

Стоит ли открывать убыточный бизнес?

Если через год проект не только не выходит на окупаемость, но и не достигает точки безубыточности, стоит ли его начинать? Иногда да.

История. Детские Центры Надежды Самойловой для детей-инвалидов. Надежда — мама девочки Леси, у нее ДЦП. Государственный садик Лесю не взял: не могут обеспечить должный уход и развитие.

Тогда Надежда решила открыть свой садик. Найти коррекционных педагогов, воспитателей, специалистов по реабилитации и собрать их всех в одном месте, вместо того чтобы ездить к каждому из них отдельно. Так у особых детей есть свой садик, где они учатся общаться, играть и попросту жить, а у их родителей появилась возможность вернуться к работе и немного заняться собой.

Детские Центры не приносят дохода и даже не выходят в ноль. Аренда помещений, реабилитационное оборудование, детская мебель, игрушки и пособия, зарплаты сотрудников — денег на все не хватает. Центрам жертвуют средства, иногда удается получить гранты, многие компании помогают Центрам, оплачивая обучение детей или покупая нужные вещи. Это дело живет не ради денег.

Еще один случай, когда важно создать и развивать убыточный проект — когда вы создаете поддерживающую структуру внутри компании. Примерами таких проектов являются: контакт-центр, собственная бухгалтерия, системное администрирование и др. Эти проекты не зарабатывают деньги вашему бизнесу, но они помогают вам нести меньше расходов.

Если контакт-центр обрабатывает звонки только вашей компании, то вы его содержите, но ничего не зарабатываете. Однако при этом ваши клиенты могут оперативно получить нужную информацию, решить свою проблему и остаться вашим клиентом, а не уйти к конкуренту.

Ваша бухгалтерия занимается только вашими налогами, доходами и расходами — вы ничего не зарабатываете, вынуждены ежемесячно платить зарплату бухгалтеру и обеспечить ему оборудованное рабочее место. Но зато вы не платите налоговикам штрафы и пени за свои ошибки.

Шпаргалка «Как составить финансовый план на год»:

- Перед составлением финансового плана опишите свою бизнес-модель: сформулируйте цели, задачи, проанализируйте целевую аудиторию и определите показатели эффективности вашей работы;

- В финансовом плане сделайте вспомогательные листы: «Сотрудники и рабочие места» и «Справочник ресурсов». Не считайте расходы в уме! Всегда прописывайте формулы со ссылками на вспомогательные листы;

- Посчитайте все единоразовые и периодические расходы;

- Перед тем, как считать доходную часть, проанализируйте цены и услуги ваших конкурентов — ваше ценовое предложение должно быть посередине;

- Чтобы посчитать доходы, нужно вычислить среднее количество клиентов и средний чек, а потом — перемножить одно на другое;

- Посчитайте бюджет: вычтите расходы за каждый месяц из доходов в каждом месяце — это и будет ваш финансовый результат;

- Не забудьте про налоги на прибыль;

- В некоторых случаях стоит открыть убыточный проект: он не позволит вам зарабатывать, но позволит меньше тратить.

Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

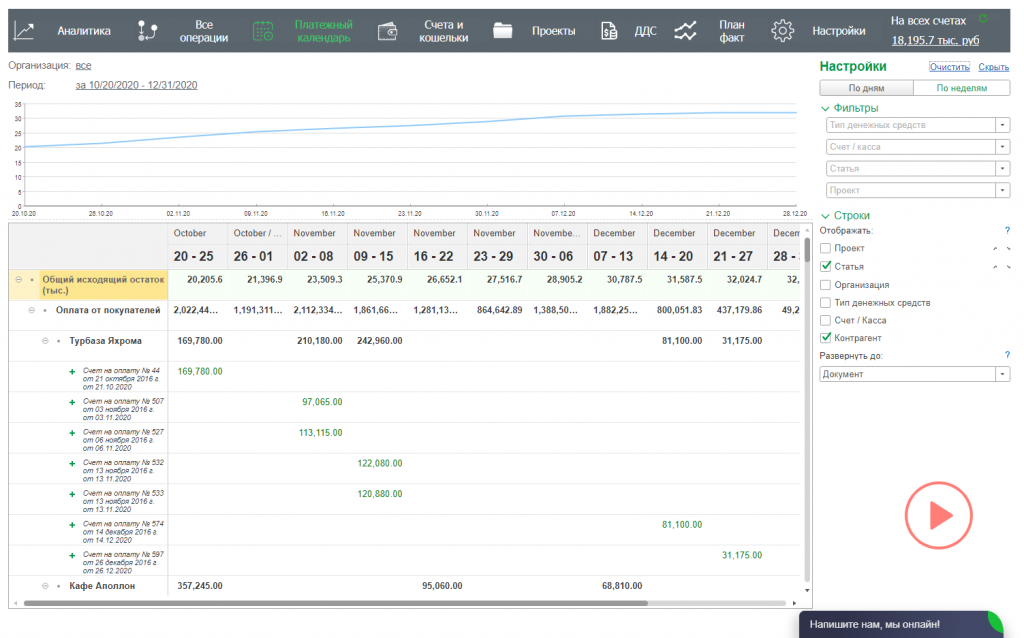

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок – в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки.

Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

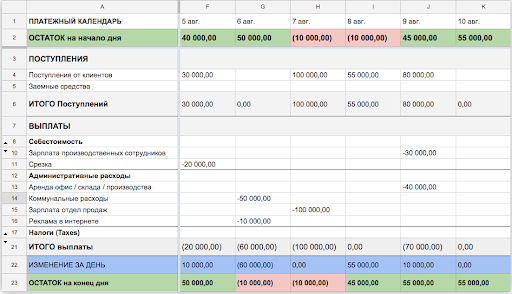

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

- экономический анализ помогает предсказать возможные сценарии развития событий;

- нормативный метод устанавливает лимиты на пользование средствами и размеры резервных фондов.

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

Платежный календарь удобнее всего составлять в специализированных сервисах управленческого учета, таких как «Управленка». Так вы получите максимальную гибкость настройки и автоматизацию процесса составления.

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

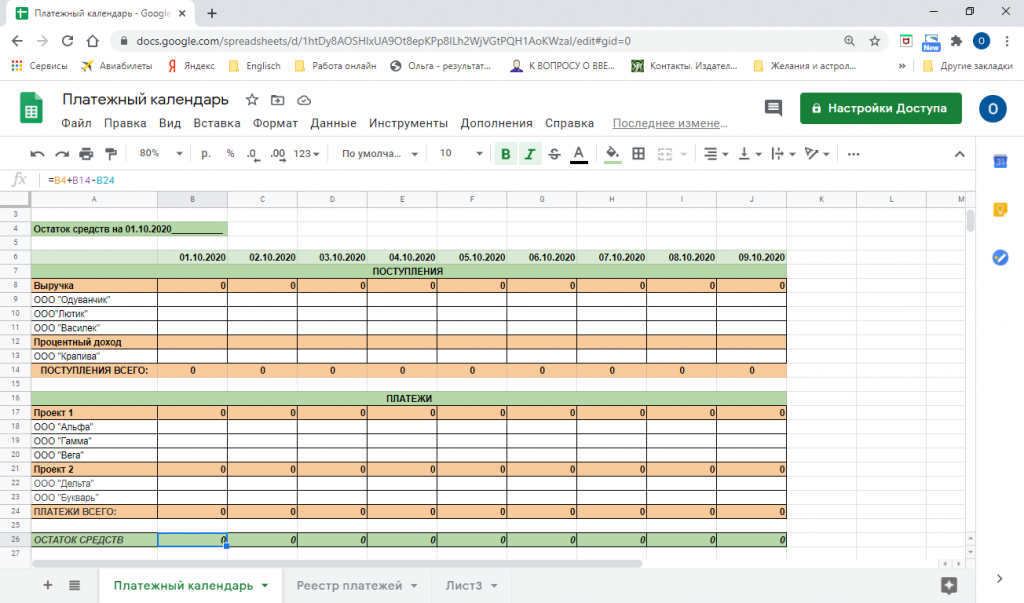

Но если в бизнесе операций немного, и вы хотите попробовать сделать все своими руками, то можно начать с имеющихся под рукой инструментов – таких как Excel.

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

- остаток средств на начало периода,

- предполагаемые поступления,

- статья дохода,

- наименование контрагента,

- дата поступления,

- название проекта,

- сумма платежа,

- предполагаемая дата оплаты,

- наименование поставщика,

- колонка для замечаний и комментариев,

- остаток средств на конец периода.

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

Лист 1 – непосредственно платежный календарь (Рис. 3):

- В верхней части таблицы располагают информацию об остатках на начало периода и предполагаемых поступлениях.

- Внизу остается остаток средств на конец текущего периода.

- В столбцах проставляются даты платежей.

- Сбоку указываются все остальные параметры: название контрагента, проекта, статья дохода или расхода.

- Комментарии к платежам можно вынести в “Примечание”.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

- На отдельных листах допускается ведение налогового календаря, с указанием всех выплат по налогам, реестра выплаты заработной платы и реестра погашения кредитных обязательств.

- При этом информация со всех листов аккумулируется в Листе 1 “Платежный календарь”, чтобы наглядно видеть платежеспособность бизнеса во времени.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

- все обновления нужно ежедневно вносить вручную;

- процесс трудоемкий, потребуется занять чье-то время – ваше или выделенного сотрудника;

- для поиска ошибки в документе, потребуется значительное время;

- форматы формирования отчета заранее ограничены определенным набором данных.

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

- закладывает цельную систему работы компании

- направляет сотрудников в сторону выполнения поставленных целей

- помогает избежать ограничения ресурсов в неподходящий момент

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

-

О пользе применения календаря платежей

-

Преимущества ведения платёжного календаря

-

Рекомендации по составлению платёжного календаря

-

Порядок формирования и работы с платёжным календарём

-

Образец заполнения ПК

-

Нюансы формирования ПК

-

Автоматизация ведения ПК

О пользе применения календаря платежей

Деловая репутация компании сильно зависит от своевременности и полноты исполнения обязательств, в том числе и финансовых. А проконтролировать их можно с помощью платёжного календаря — распределив все поступления и выплаты на ближайшие несколько дней или недель.

Зная, в какой день компания столкнётся с недостатком денег на счёте, руководитель сможет вовремя принять управленческое решение — например, оформит займ или договорится об отсрочке платежа.

Таким образом, компания сможет сохранить реноме надёжного партнёра, и избежит возможных штрафов и санкций.

Преимущества ведения платёжного календаря

Применение данного финансового инструмента позволяет:

- распределять потоки доходов и расходов так, чтобы не создавать дефицита денег;

- повысить оборачиваемость денежных средств;

- синхронизировать положительные и отрицательные потоки;

- составить очередность платежей с учётом их приоритетности;

- гарантировать платёжеспособность предприятия на ближайшую перспективу.

- создать финансовый резерв на случай непредвиденных обстоятельств.

Регулярно работая с платёжным календарём, руководитель получает следующие возможности:

- оперативно управлять прибылью и затратами;

- принимать гибкие решения в быстро изменяющихся ситуациях;

- оптимизировать кредитную нагрузку на компанию.

Основная задача календаря платежей — предусмотреть финансовое состояние на ближайшие дни, недели, месяц. Чем короче контрольный период, тем точнее прогнозирование. Содержание таблицы определяется спецификой деятельности предприятия. Но в ней есть общие для всех графы, в которых указываются финансовые поступления, расходы и остатки.

Платёжный календарь также разрабатывается в ходе планирования погашения кредитов или займов, особенно краткосрочных.

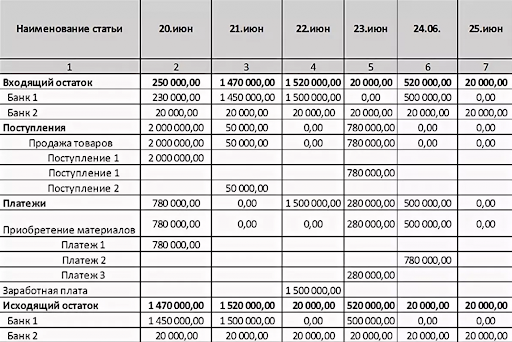

Так выглядит календарь платежей

Вообще ,в зависимости от назначения, виды платёжных календарей (ПК) могут быть разными:

| Налоговый ПК | Необходим для фиксации налоговых отчислений. Дата уплаты — последний день контрольного периода |

| ПК дебиторской задолженности | Даты платежей совпадают с датами, указанными в договорах с контрагентами. Даты получения средств фиксируются на момент их реального зачисления на счёт |

| ПК отдельного проекта | Учитываются денежные потоки в рамках отдельно взятого инвестиционного проекта |

| Зарплатный ПК | Рекомендуются для компаний, где выплаты зарплат организованы по многоступенчатому графику |

| ПК производственных резервов | Платежи ставятся в очередь согласно закупочным планам. Такой же документ формируется для выплат задолженностей поставщикам |

| ПК управленческих расходов | В таблицу заносятся суммы, необходимые для оплаты лицензий, текущих офисных расходов, деловых поездок и т.д. Суммы определяются сметами, сроки согласовываются со смежными подразделениями предприятия. |

| ПК реализации продукции | Составляется из двух разделов. Первый посвящается поступлению платежей, второй учитывает расходы, связанные с реализацией товаров. |

Как правило, в небольших компаниях составляется единый платёжный календарь, который включает все виды денежных потоков.

Рекомендации по составлению платёжного календаря

Форма документа произвольная, но чтобы он был максимально информативным, желательно включать в него следующие данные:

- доходные и расходные статьи ПК;

- наименование проектов, по которым проводятся платёжные операции;

- реквизиты контрагента;

- даты входящих или исходящих операций;

- суммы;

- контроль (ответственные);

- комментарии.

Как составить платёжный календарь? Каких-то особых знаний здесь не требуется. Таблица формируется с учётом особенностей предприятия и пожеланий руководства — так, чтобы с ней было удобно работать.

Так, к примеру ПК для ИП, работающего с населением, будет сильно отличаться от ПК крупного производственного холдинга. В первом случае таблицу можно вести в Excel, а во втором потребуется автоматизированная программа сбора и консолидации данных.

ПК в программе Excel

Перед созданием ПК рекомендуем определиться с:

- форматом таблицы;

- порядком её заполнения;

- используемыми источниками информации;

- доступом и правами пользователей;

- порядком внесения данных и их корректировки.

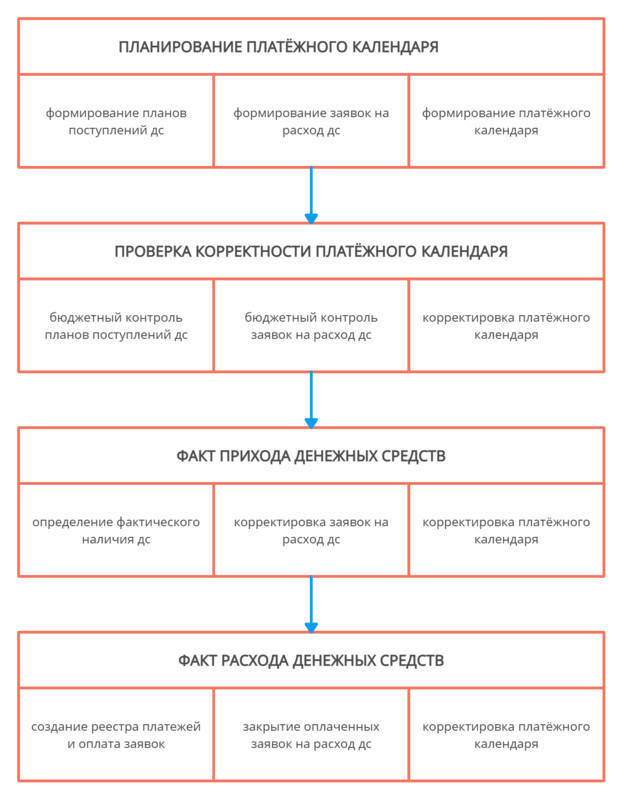

Порядок формирования и работы с платёжным календарём

Чтобы работа по контролю финансовых потоков носила систематический характер, желательно составить регламент платежей компании. В нём указывается процесс сбора и согласования заявок на оплату расходов от структурных подразделений согласно утверждённому бюджету. Прописываются приоритетность и очерёдность платежей, определяются ответственные лица.

Распишем, как составить график платежей и работать с ним дальше.

Этап первый

hidden>

Ответственное лицо, контролирующее исполнение бюджета (финансист, бухгалтер), собирает заявки от подразделений по планируемым затратам на ближайший месяц (реестр платежей). Отдел сбыта даёт прогноз продаж. Специалист распределяет данные в таблице календаря по дням.

Крупные статьи расходов целесообразно разделять на подпункты. В колонках дат составляемого документа рекомендуется включать выходные дни. Их выделяют другим цветом.

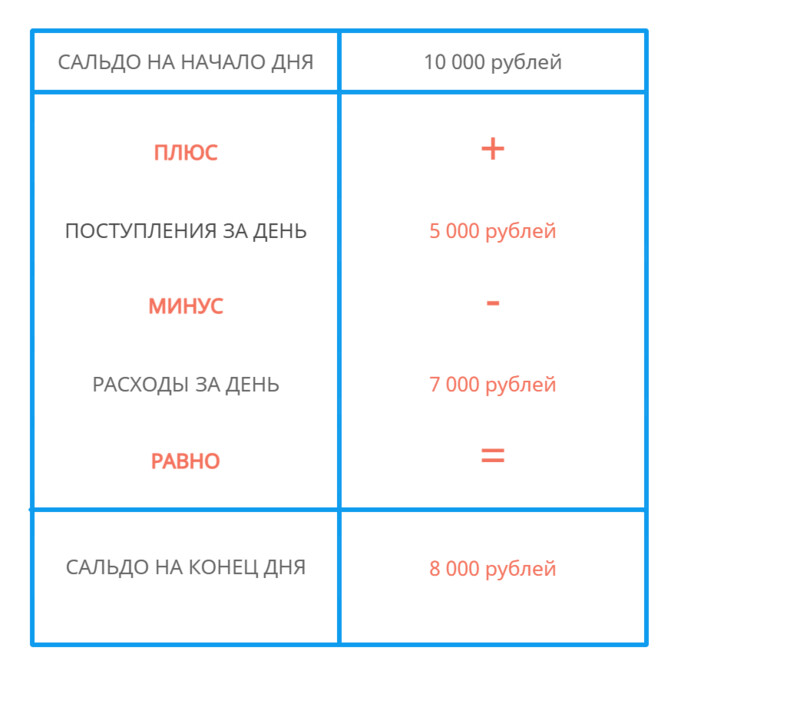

Методика расчёта показателей ПК крайне проста:

Как считаются показатели ПК

Этап второй

hidden>

В процессе сбора плановых значений выявляются даты с минусовым значением сальдо — когда прогнозируемая выручка в этот день не покрывает предполагаемые расходы. В рамках своих обязанностей специалист самостоятельно перераспределяет платежи согласно установленным в компании приоритетам.

Если ситуацию решить не получается, в дело включаются руководители: они проводят переговоры с покупателями и поставщиками по рассрочкам платежей, либо с банками — по открытию кредитных линий.

По итогам принятых решений в плановый ПК вносятся изменения.

Этап третий

hidden>

Ежедневная актуализация предварительно внесённой информации в платёжный календарь. Проводится в конце рабочего дня по результатам данных, внесённых из банковских выписок, кассовой книги. Фактические поступления и расходы сравниваются с плановыми, определяются отклонения.

Но это не единственный вариант корректирования данных. Платёжный календарь можно корректировать и еженедельно Такой вариант экономит время работы с документом, но снижает его информативность и актуальность.

Систематическая аналитика отклонений от графика помогает руководству:

- контролировать текущие расчёты предприятия и общую финансовую ситуацию. Можно легко оценить критичность отставаний от графика погашения задолженностей. Видение реальной ситуации помогает оперативно разработать план действий для решения потенциальных проблем;

- решать вопросы с определением бюджетных лимитов. Постоянный контроль позволяет устанавливать их максимально приближённо к фактическим показателям;

- своевременно закрывать кассовые разрывы. Если платёжный календарь показывает отставание от графика оплат, достаточно вовремя принять управленческое решение.

Основная трудность ведения платёжного календаря заключается в наполнении информацией. Её необходимо получать из разных источников. Финансисту необходимо постоянно взаимодействовать с различными отделами и службами компании.

Этапы работы с ПК: составление платёжного календаря и его контроль

Образец заполнения ПК

Рассмотрим что такое платёжный календарь на конкретном примере. Финансист ООО «Кредо» составил график на 3 ближайших дня:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | -190 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | 60 000 | ||

| Сальдо ден.средств на конец дня | 140 000 | -190 000 | -60 000 |

Выявился кассовый разрыв 25 января 2023 года. Его устранили следующим образом: перенесли платёж на содержание офиса на более поздний срок, а с покупателем, который должен был перечислить деньги 26 января договорились перенести на день раньше. В результате платёжный календарь сбалансирован, кассовый разрыв пропал:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | 20 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | |||

| Сальдо ден.средств на конец дня | 140 000 | 20000 | 0 |

Нюансы формирования ПК

Существует два момента, на которые стоит обратить внимание. Первый связан с профицитом денежных средств. Поступления можно расходовать в полном объёме, но нулевое сальдо на счёте чревато проблемами — из-за возможных непредвиденных затрат. Обычно банки устанавливают лимит неснижаемого остатка, и его нужно обязательно фиксировать в календаре. Если счетов несколько, установить лимиты необходимо по каждому.

Второй момент — при регулярно возникающем дефиците денежных средств. Тогда имеет смысл ранжировать обязательства по приоритетности:

- задаёмся вопросом — возможно ли применение законодательных санкций за просрочку платежа? По налогам и зарплатам — да: последуют штрафы, административная или уголовная ответственность, блокировка счетов;

- значимость контрагента для предприятия. Просрочка оплаты за продукцию может повлечь прекращение поставок и сотрудничества;

- жёсткость штрафных санкций. Условия прописываются в договорах, и если есть санкции, их нужно указать в ПК;

- репутационные риски. Например, срыв исполнения государственного контракта приведёт предприятие в реестр недобросовестных поставщиков — а это потеря доверия и огромные штрафы.

Рассмотрев возможные варианты, можно определиться с очередностью платежей и их приоритетами. После этого договориться с поставщиками об отсрочке и внести изменения в договоры.

Схему ранжирования обязательств можно менять в зависимости от ситуации.

Автоматизация ведения ПК

Формирование и контроль ПК можно вести в любой бухгалтерской программе (1С, Парус, Галактика, и т.д). Автоматизация обработки данных значительно облегчит работу финансиста по сбору и распределению показателей. Но чтобы добиться результата, нужно чтобы процессы учёта были взаимосвязаны и унифицированы.

Если предприятие уже использует программный продукт, функционал платёжного календаря должен быть совместим с ПО и обладать следующими возможностями:

- создание заявок или реестров платежей;

- формирование отчётов. Опция отследит исполнение платежей в пределах установленного лимита;

- контроль платежей. Перед осуществлением транзакции заявка на оплату должна пройти проверку соответствующих служб;

- разграничение доступа. Информация о финансовой деятельности распределяется между профильными отделами, специалистами. Заявки на платежи в автоматизированном платёжном календаре видят только те исполнители, к которым они относятся.

Эффективность использования автоматизированного платёжного календаря зависит от правильности построения бизнес-процесса — соответствия его организационных и технических характеристик требованиям управленческого учёта.