-

О пользе применения календаря платежей

-

Преимущества ведения платёжного календаря

-

Рекомендации по составлению платёжного календаря

-

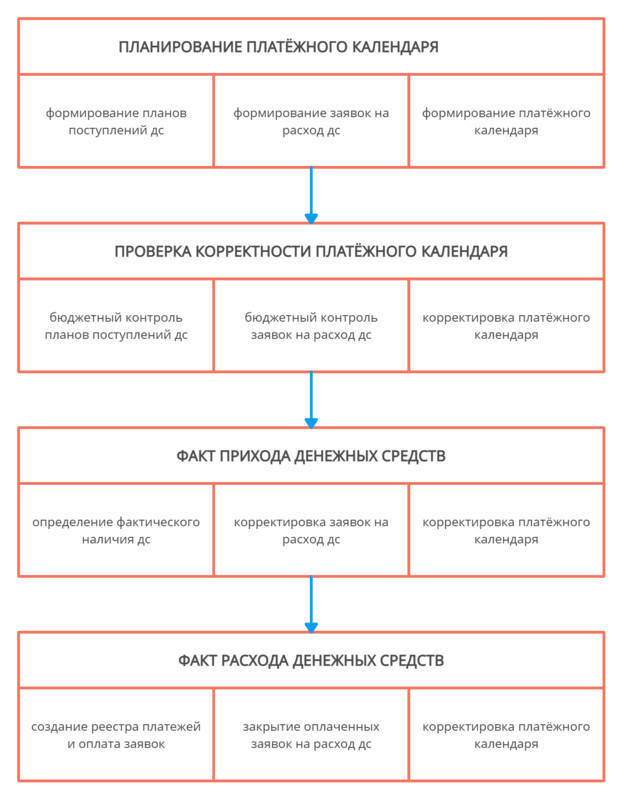

Порядок формирования и работы с платёжным календарём

-

Образец заполнения ПК

-

Нюансы формирования ПК

-

Автоматизация ведения ПК

О пользе применения календаря платежей

Деловая репутация компании сильно зависит от своевременности и полноты исполнения обязательств, в том числе и финансовых. А проконтролировать их можно с помощью платёжного календаря — распределив все поступления и выплаты на ближайшие несколько дней или недель.

Зная, в какой день компания столкнётся с недостатком денег на счёте, руководитель сможет вовремя принять управленческое решение — например, оформит займ или договорится об отсрочке платежа.

Таким образом, компания сможет сохранить реноме надёжного партнёра, и избежит возможных штрафов и санкций.

Преимущества ведения платёжного календаря

Применение данного финансового инструмента позволяет:

- распределять потоки доходов и расходов так, чтобы не создавать дефицита денег;

- повысить оборачиваемость денежных средств;

- синхронизировать положительные и отрицательные потоки;

- составить очередность платежей с учётом их приоритетности;

- гарантировать платёжеспособность предприятия на ближайшую перспективу.

- создать финансовый резерв на случай непредвиденных обстоятельств.

Регулярно работая с платёжным календарём, руководитель получает следующие возможности:

- оперативно управлять прибылью и затратами;

- принимать гибкие решения в быстро изменяющихся ситуациях;

- оптимизировать кредитную нагрузку на компанию.

Основная задача календаря платежей — предусмотреть финансовое состояние на ближайшие дни, недели, месяц. Чем короче контрольный период, тем точнее прогнозирование. Содержание таблицы определяется спецификой деятельности предприятия. Но в ней есть общие для всех графы, в которых указываются финансовые поступления, расходы и остатки.

Платёжный календарь также разрабатывается в ходе планирования погашения кредитов или займов, особенно краткосрочных.

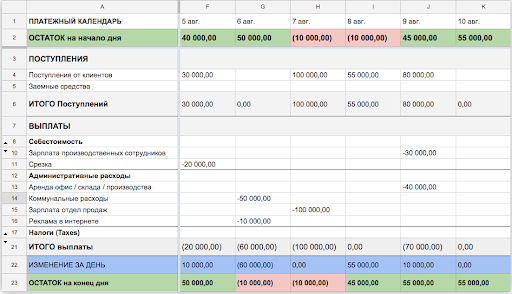

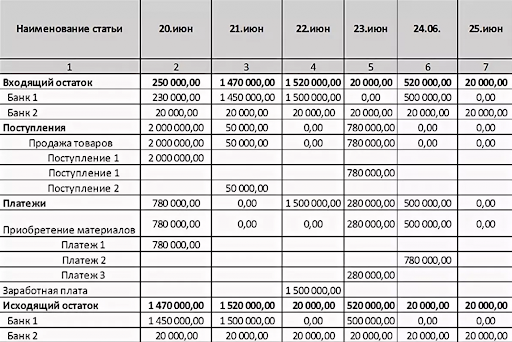

Так выглядит календарь платежей

Вообще ,в зависимости от назначения, виды платёжных календарей (ПК) могут быть разными:

| Налоговый ПК | Необходим для фиксации налоговых отчислений. Дата уплаты — последний день контрольного периода |

| ПК дебиторской задолженности | Даты платежей совпадают с датами, указанными в договорах с контрагентами. Даты получения средств фиксируются на момент их реального зачисления на счёт |

| ПК отдельного проекта | Учитываются денежные потоки в рамках отдельно взятого инвестиционного проекта |

| Зарплатный ПК | Рекомендуются для компаний, где выплаты зарплат организованы по многоступенчатому графику |

| ПК производственных резервов | Платежи ставятся в очередь согласно закупочным планам. Такой же документ формируется для выплат задолженностей поставщикам |

| ПК управленческих расходов | В таблицу заносятся суммы, необходимые для оплаты лицензий, текущих офисных расходов, деловых поездок и т.д. Суммы определяются сметами, сроки согласовываются со смежными подразделениями предприятия. |

| ПК реализации продукции | Составляется из двух разделов. Первый посвящается поступлению платежей, второй учитывает расходы, связанные с реализацией товаров. |

Как правило, в небольших компаниях составляется единый платёжный календарь, который включает все виды денежных потоков.

Рекомендации по составлению платёжного календаря

Форма документа произвольная, но чтобы он был максимально информативным, желательно включать в него следующие данные:

- доходные и расходные статьи ПК;

- наименование проектов, по которым проводятся платёжные операции;

- реквизиты контрагента;

- даты входящих или исходящих операций;

- суммы;

- контроль (ответственные);

- комментарии.

Как составить платёжный календарь? Каких-то особых знаний здесь не требуется. Таблица формируется с учётом особенностей предприятия и пожеланий руководства — так, чтобы с ней было удобно работать.

Так, к примеру ПК для ИП, работающего с населением, будет сильно отличаться от ПК крупного производственного холдинга. В первом случае таблицу можно вести в Excel, а во втором потребуется автоматизированная программа сбора и консолидации данных.

ПК в программе Excel

Перед созданием ПК рекомендуем определиться с:

- форматом таблицы;

- порядком её заполнения;

- используемыми источниками информации;

- доступом и правами пользователей;

- порядком внесения данных и их корректировки.

Порядок формирования и работы с платёжным календарём

Чтобы работа по контролю финансовых потоков носила систематический характер, желательно составить регламент платежей компании. В нём указывается процесс сбора и согласования заявок на оплату расходов от структурных подразделений согласно утверждённому бюджету. Прописываются приоритетность и очерёдность платежей, определяются ответственные лица.

Распишем, как составить график платежей и работать с ним дальше.

Этап первый

hidden>

Ответственное лицо, контролирующее исполнение бюджета (финансист, бухгалтер), собирает заявки от подразделений по планируемым затратам на ближайший месяц (реестр платежей). Отдел сбыта даёт прогноз продаж. Специалист распределяет данные в таблице календаря по дням.

Крупные статьи расходов целесообразно разделять на подпункты. В колонках дат составляемого документа рекомендуется включать выходные дни. Их выделяют другим цветом.

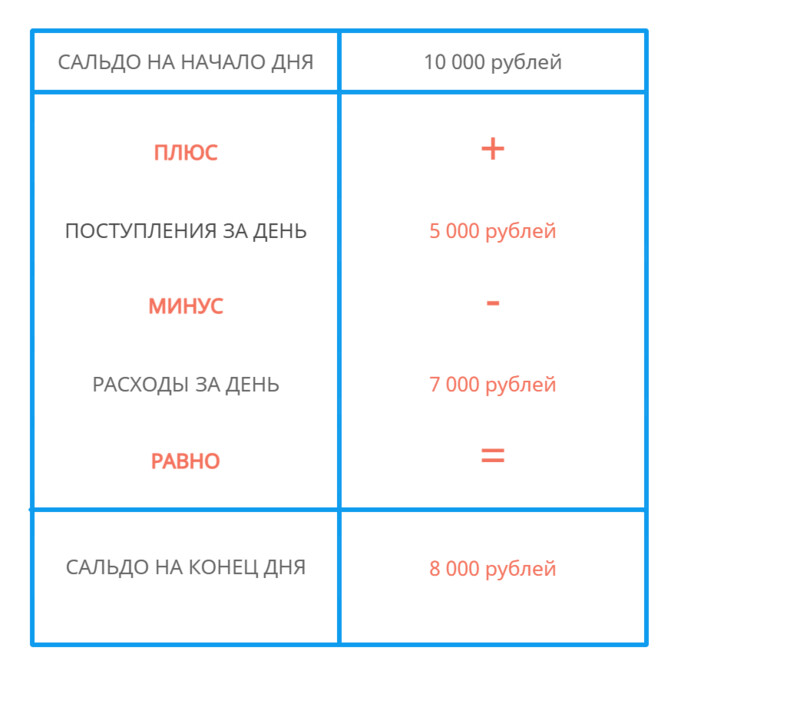

Методика расчёта показателей ПК крайне проста:

Как считаются показатели ПК

Этап второй

hidden>

В процессе сбора плановых значений выявляются даты с минусовым значением сальдо — когда прогнозируемая выручка в этот день не покрывает предполагаемые расходы. В рамках своих обязанностей специалист самостоятельно перераспределяет платежи согласно установленным в компании приоритетам.

Если ситуацию решить не получается, в дело включаются руководители: они проводят переговоры с покупателями и поставщиками по рассрочкам платежей, либо с банками — по открытию кредитных линий.

По итогам принятых решений в плановый ПК вносятся изменения.

Этап третий

hidden>

Ежедневная актуализация предварительно внесённой информации в платёжный календарь. Проводится в конце рабочего дня по результатам данных, внесённых из банковских выписок, кассовой книги. Фактические поступления и расходы сравниваются с плановыми, определяются отклонения.

Но это не единственный вариант корректирования данных. Платёжный календарь можно корректировать и еженедельно Такой вариант экономит время работы с документом, но снижает его информативность и актуальность.

Систематическая аналитика отклонений от графика помогает руководству:

- контролировать текущие расчёты предприятия и общую финансовую ситуацию. Можно легко оценить критичность отставаний от графика погашения задолженностей. Видение реальной ситуации помогает оперативно разработать план действий для решения потенциальных проблем;

- решать вопросы с определением бюджетных лимитов. Постоянный контроль позволяет устанавливать их максимально приближённо к фактическим показателям;

- своевременно закрывать кассовые разрывы. Если платёжный календарь показывает отставание от графика оплат, достаточно вовремя принять управленческое решение.

Основная трудность ведения платёжного календаря заключается в наполнении информацией. Её необходимо получать из разных источников. Финансисту необходимо постоянно взаимодействовать с различными отделами и службами компании.

Этапы работы с ПК: составление платёжного календаря и его контроль

Образец заполнения ПК

Рассмотрим что такое платёжный календарь на конкретном примере. Финансист ООО «Кредо» составил график на 3 ближайших дня:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | -190 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | 60 000 | ||

| Сальдо ден.средств на конец дня | 140 000 | -190 000 | -60 000 |

Выявился кассовый разрыв 25 января 2023 года. Его устранили следующим образом: перенесли платёж на содержание офиса на более поздний срок, а с покупателем, который должен был перечислить деньги 26 января договорились перенести на день раньше. В результате платёжный календарь сбалансирован, кассовый разрыв пропал:

| Статья | 24.01.2023 | 25.01.2023 | 26.01.2023 |

|---|---|---|---|

| Сальдо ден.средств на начало дня | 40 000 | 140 000 | 20 000 |

| Поступления, в том числе: | |||

| от покупателей | 500 000 | 150 000 | |

| от аренды | 30 000 | ||

| Расходы: | |||

| материалы | 400 000 | 20 000 | |

| оплата труда | 300 000 | ||

| содержание офиса | |||

| Сальдо ден.средств на конец дня | 140 000 | 20000 | 0 |

Нюансы формирования ПК

Существует два момента, на которые стоит обратить внимание. Первый связан с профицитом денежных средств. Поступления можно расходовать в полном объёме, но нулевое сальдо на счёте чревато проблемами — из-за возможных непредвиденных затрат. Обычно банки устанавливают лимит неснижаемого остатка, и его нужно обязательно фиксировать в календаре. Если счетов несколько, установить лимиты необходимо по каждому.

Второй момент — при регулярно возникающем дефиците денежных средств. Тогда имеет смысл ранжировать обязательства по приоритетности:

- задаёмся вопросом — возможно ли применение законодательных санкций за просрочку платежа? По налогам и зарплатам — да: последуют штрафы, административная или уголовная ответственность, блокировка счетов;

- значимость контрагента для предприятия. Просрочка оплаты за продукцию может повлечь прекращение поставок и сотрудничества;

- жёсткость штрафных санкций. Условия прописываются в договорах, и если есть санкции, их нужно указать в ПК;

- репутационные риски. Например, срыв исполнения государственного контракта приведёт предприятие в реестр недобросовестных поставщиков — а это потеря доверия и огромные штрафы.

Рассмотрев возможные варианты, можно определиться с очередностью платежей и их приоритетами. После этого договориться с поставщиками об отсрочке и внести изменения в договоры.

Схему ранжирования обязательств можно менять в зависимости от ситуации.

Автоматизация ведения ПК

Формирование и контроль ПК можно вести в любой бухгалтерской программе (1С, Парус, Галактика, и т.д). Автоматизация обработки данных значительно облегчит работу финансиста по сбору и распределению показателей. Но чтобы добиться результата, нужно чтобы процессы учёта были взаимосвязаны и унифицированы.

Если предприятие уже использует программный продукт, функционал платёжного календаря должен быть совместим с ПО и обладать следующими возможностями:

- создание заявок или реестров платежей;

- формирование отчётов. Опция отследит исполнение платежей в пределах установленного лимита;

- контроль платежей. Перед осуществлением транзакции заявка на оплату должна пройти проверку соответствующих служб;

- разграничение доступа. Информация о финансовой деятельности распределяется между профильными отделами, специалистами. Заявки на платежи в автоматизированном платёжном календаре видят только те исполнители, к которым они относятся.

Эффективность использования автоматизированного платёжного календаря зависит от правильности построения бизнес-процесса — соответствия его организационных и технических характеристик требованиям управленческого учёта.

Содержание материала

- Почему важно считать кредит самому?

- Видео

- Как рассчитать годовые проценты по кредиту?

- Как самостоятельно рассчитать аннуитетный платеж

- Какие данные нужны для расчета платежа по кредиту

- Воспользуемся банковскими калькуляторами

- Виды ежемесячных выплат по кредитам

- Самостоятельный подсчет при аннуитетных платежах

- Из чего состоит ежемесячный платеж

- Формула расчета процентов по кредиту

- Какие данные нужны для расчета

- Пример расчета процентов по кредиту

- Погашать долг можно по-разному

- Как составить график платежей

- График выплаты кредита с аннуитетными платежами

- График выплаты кредита с дифференцированными платежами

Почему важно считать кредит самому?

Кредитами сейчас сложно кого-то удивить. Каждый среднестатистический россиянин имеет или имел как минимум один-два кредита в своей жизни или собирается его взять. Если вы идете в банк для получения кредита и вам дают несколько предложений, то нужно выбрать самое дешевое и выгодное для вас. Для этого нужно рассчитать кредит самому, например в Excel. Нужно также знать размер ежемесячного платежа, чтоб понять нагрузку займа на ваш бюджет. Это тоже можно сделать самостоятельно.

Видео

Как рассчитать годовые проценты по кредиту?

Для аннуитетного платежа достаточно умножить сумму всего взятого кредита на процентную ставку. Наглядно это выглядит так:

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

При дифференцированном платеже сумма годовых процентов рассчитывается немого сложнее, поскольку необходимо помножить остаток по кредиту на процентную ставку и поделить на 12.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Самым оптимальным решением при выборе выплаты по кредиту будет попросить банковского служащего распечатать примерные графики и суммы платежей по обоим кредитам и сравнить, какой из них наиболее выгодный.

Также полезно будет узнать, какой вид платежа предлагается по умолчанию в каком-либо банке.

Как самостоятельно рассчитать аннуитетный платеж

Для самостоятельного расчета понадобится срок кредита, сумма и процентная ставка.

Стандартная формула расчета аннуитетного платежа выглядит так:

Иногда формула может отличаться. Например, если банк предлагает направлять первые платежи только на погашение процентов. Но чаще всего считают по стандартной формуле.

А вот как рассчитывается коэффициент аннуитета:

Для примера возьмем 300 000 рублей, срок 18 месяцев и процентную ставку 15% годовых.

Месячная процентная ставка = 15% / 12 = 1,25%, то есть 0,0125.

Количество платежей равно количеству месяцев — 18.

Подставляем данные в формулу и считаем коэффициент аннуитета:

0,0125 × (1 + 0,0125)18 / ((1 + 0,0125)18 − 1) = 0,062385

Теперь подставляем коэффициент аннуитета в расчет платежа: 300 000 × 0,062385 = 18 715,44 Р — в точности как в кредитном калькуляторе.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

- ставка,

- размер желаемого займа,

- срок, на который вы хотите занять деньги.

Воспользуемся банковскими калькуляторами

Банки побеспокоились о том, чтобы клиенты не морочили себе голову арифметикой, а сразу получали искомые параметры.

Составлено множество программ, которые названы «калькуляторами». Им стоит только задать основные величины, как они тут же произведут расчёт и покажут всё, что интересует заказчика, вплоть до помесячного графика платежей и суммы переплаты за кредит.

Виды ежемесячных выплат по кредитам

Ежемесячные платежи по кредитам, которые списывают в банках, бывают двух видов: аннуитетные и дифференцированные.

Аннуитетные — с должника на протяжении всего периода пользовании кредитом списывают равные суммы. По очередности списания приоритет у начисленных процентов. Проценты к оплате пересчитываются ежемесячно исходя из неоплаченной на текущий момент суммы долга. Остальная сумма, которая остается после удержания процентов, идет на погашения основной задолженности.

В будущем периоде сумма основного долга становится меньше, и на него насчитывается меньше процентов. Значит, из очередного равного платежа сумма распределится по-другому: меньше уйдет на проценты и больше на основной долг. Чем длиннее срок кредитования, тем большая получается итоговая переплата, хотя сумма ежемесячного платежа будет одинаковой для заемщика с начала и до конца периода кредитования.

Дифференцированные выплаты в отличие от аннуитетных не равные. Вначале кредитования суммы выше, а затем они уменьшаются. Снижение ежемесячного платежа происходит постоянно. Пересчет процентов такой же, как и при аннуитетных выплатах. Но итоговая сумма процентов, уплаченных кредитору, получается меньше.

Банки самостоятельно решают, какой тип ежемесячного платежа установлен по кредиту. Хотя некоторые компании предоставляют заемщику право выбора. Но если выбора нет, то клиент может закрыть кредит досрочно, когда для этого появятся деньги. В этом случае, понадобится заранее уведомить банк о своем желании, чтобы задолженность была погашена правильно.

Особенно важно это сделать при полном досрочном погашении. Если это не отследить, можно столкнуться с неприятностями и испортить свою кредитную историю. Чтобы этого не произошло, после завершения выплат всегда запрашивайте документ, где указано, что ваши обязательства перед кредитором исполнены и долгов нет.

Самостоятельный подсчет при аннуитетных платежах

Для удобства и наглядности подсчета обозначим одинаковые входные данные по кредиту:

- Процентная ставка — 18%.

- Период кредитования — 24 месяца.

- Сумма кредита — 500000 рублей.

Классическая формула для расчета аннуитетного платежа выглядит так:

Разовый аннуитетный платеж = Сумма кредита * Ка

где Ка — это коэффициент аннуитета.

Ка = ((ЕПС* (1 + ЕПС)n)/( (1 + ЕПС)n -1)

где ЕПС — ежемесячная процентная ставка.

Подставляя данные из примера, ЕПС будет выглядеть как 18%/12 = 1,5% = 0,015.

Итоговый расчет примет вид:

500 000 * (0,015 * (1 + 0,015)24)/((1 + 0,015)24 -1) = 24 962,05 рублей в месяц.

Данные полностью совпадают с примером, приведенным выше, где описан подсчет с помощью функции в Excel.

Итоговая сумма, которую выплатит заемщик за весь период пользования кредитом при точном соблюдении графика выплат:

24 962,05 * 24 = 599 089,24 рублей.

Общая сумма переплаты при аннуитетных платежах с приведенными в примере данными составит 99 089,24 рублей.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Формула расчета процентов по кредиту

S = (s3 x i x Kk / Kr) / 100

- S = вычисляемые проценты;

- S3 = общая сумма кредита;

- i = процентная ставка по кредиту;

- Kk = кол-во дней по платежам;

- Kr = кол-во дней на календарный год.

Какие данные нужны для расчета

- Сумма, выданная в кредит;

- Процентная ставка за год;

- Кол-во календарных дней в текущем году.

Пример расчета процентов по кредиту

65000 рублей – сумма переплаты в год. Для того чтобы посчитать сумму переплаты в месяц нужно 65000 рублей разделить на 12.

Погашать долг можно по-разному

Видов платежей два. Они бывают аннуитетными или дифференцированными, и от того, какой вы изберёте, зависит картина выплат.

С точки зрения банка, ежемесячный платёж распадается на несколько частей. Главными в них является тело долга и проценты, но есть и прочие составляющие.

Банк в первую очередь заботится о выплатах процентов, поскольку это его доход. Поэтому в первых платежах, какой бы вид вы ни выбрали, основная часть отводится именно им. По мере продвижения к концу срока доля процентной части уменьшается, а доля основного долга, соответственно, увеличивается.

Если платёж аннуитетный, то его величина остаётся постоянной на всём протяжении погашения долга.

Дифференцированный платёж имеет переменный размер, но в нём тоже есть постоянная часть: это доля основного долга. Процентная часть плавающая, она от максимума в первом платеже постепенно уменьшается до нуля в последнем, поскольку рассчитывается от величины оставшейся части долга (ОстДолга).

, поскольку в этом случае переплата меньше. Банку, соответственно, интереснее аннуитетные, и в последнее время они решительно преобладают. Делается это, якобы, во благо заёмщика, ведь с постоянным платежом ему удобнее обращаться.

Если срок небольшой и проценты невелики, то и разница некритична. А вот на многолетних ипотеках, да ещё с высокими процентами, расхождение весьма ощутимо.

Как составить график платежей

Самый простой способ — воспользоваться кредитным калькулятором: график платежей составляется автоматически.

Еще мы написали калькулятор в экселе, в котором можно прикинуть график платежей и ежемесячные платежи при обоих способах погашения.

Если вы хотите рассчитать график платежей самостоятельно, давайте разберемся на примере ранее рассчитанного платежа: кредит на 300 000 рублей, 18 месяцев под 15% годовых.

При аннуитетном способе ежемесячный платеж неизменный из месяца в месяц. Как мы посчитали выше, в нашем случае он составит 18 715,44 Р.

В целом график платежей уже понятен, но мы дополнительно можем посчитать, каким будет соотношение основного долга и процентов в каждом месяце.

Сначала считаем проценты:

Остаток долга × Процентная ставка × Количество дней в месяце / Количество дней в году

Если год не високосный, а в месяце 30 дней, получится 3698,63 Р — это сумма процентов, которые мы заплатим в первом месяце. На погашение основного долга пойдет остаток от нашего ежемесячного платежа: 18 715,44 Р − 3698,63 Р = 15 016,81 Р.

Во втором месяце сумма процентов начислится на сумму кредита минус платеж по основному долгу в первом месяце: 300 000 Р − 15 015,81 Р = 284 983,19 Р.

Считаем проценты во втором месяце. Предположим, что во втором месяце 31 день: 284 983,19 × 15% × 31 / 365 = 3630,61 Р.

На погашение основного долга во втором месяце пойдет 15 084,83 Р (18 715,44 − 3630,61).

Таким образом можно посчитать соотношение процентов и основного долга в каждом месяце кредита.

График выплаты кредита с аннуитетными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 18 715,44 | 15 016,81 | 3698,63 | 284 983,19 |

| 2 | 18 715,44 | 15 084,83 | 3630,61 | 269 898,37 |

| 3 | 18 715,44 | 15 387,92 | 3327,51 | 254 510,44 |

| 4 | 18 715,44 | 15 473,04 | 3242,39 | 239 037,40 |

| 5 | 18 715,44 | 15 670,17 | 3045,27 | 223 367,24 |

| 6 | 18 715,44 | 16 053,39 | 2662,05 | 207 313,85 |

| 7 | 18 715,44 | 16 074,31 | 2641,12 | 191 239,53 |

| 8 | 18 715,44 | 16 357,69 | 2357,75 | 174 881,84 |

| 9 | 18 715,44 | 16 487,49 | 2227,95 | 158 394,35 |

| 10 | 18 715,44 | 16 762,63 | 1952,81 | 141 631,73 |

| 11 | 18 715,44 | 16 911,09 | 1804,35 | 124 720,64 |

| 12 | 18 715,44 | 17 126,53 | 1588,91 | 107 594,11 |

| 13 | 18 715,44 | 17 388,93 | 1326,50 | 90 205,18 |

| 14 | 18 715,44 | 17 566,25 | 1149,19 | 72 638,93 |

| 15 | 18 715,44 | 17 819,89 | 895,55 | 54 819,04 |

| 16 | 18 715,44 | 18 017,06 | 698,38 | 36 801,98 |

| 17 | 18 715,44 | 18 246,59 | 468,85 | 18 555,40 |

| 18 | 18 768,91 | 18 555,39 | 213,51 |

Первый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 016,81

Сумма платежа в погашение процентов

3698,63

Остаток долга 284 983,19

Второй платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 084,83

Сумма платежа в погашение процентов

3630,61

Остаток долга 269 898,37

Третий платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 387,92

Сумма платежа в погашение процентов

3327,51

Остаток долга 254 510,44

Четвертый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 473,04

Сумма платежа в погашение процентов

3242,39

Остаток долга 239 037,40

Пятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 670,17

Сумма платежа в погашение процентов

3045,27

Остаток долга 223 367,24

Шестой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 053,39

Сумма платежа в погашение процентов

2662,05

Остаток долга 207 313,85

Седьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 074,31

Сумма платежа в погашение процентов

2641,12

Остаток долга 191 239,53

Восьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 357,69

Сумма платежа в погашение процентов

2357,75

Остаток долга 174 881,84

Девятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 487,49

Сумма платежа в погашение процентов

2227,95

Остаток долга 158 394,35

Десятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 762,63

Сумма платежа в погашение процентов

1952,81

Остаток долга 141 631,73

Одиннадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 911,09

Сумма платежа в погашение процентов

1804,35

Остаток долга 124 720,64

Двенадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 126,53

Сумма платежа в погашение процентов

1588,91

Остаток долга 107 594,11

Тринадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 388,93

Сумма платежа в погашение процентов

1326,50

Остаток долга 90 205,18

Четырнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 566,25

Сумма платежа в погашение процентов

1149,19

Остаток долга 72 638,93

Пятнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 819,89

Сумма платежа в погашение процентов

895,55

Остаток долга 54 819,04

Шестнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 017,06

Сумма платежа в погашение процентов

698,38

Остаток долга 36 801,98

Семнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 246,59

Сумма платежа в погашение процентов

468,85

Остаток долга 18 555,40

Восемнадцатый платеж Сумма платежа 18 768,91 Сумма в погашение тела кредита 18 555,39 Сумма платежа в погашение процентов 213,51 Остаток долга

При дифференцированном платеже проценты в первом месяце будут такими же — 3698,63 Р. Дальше же принцип расчета процентов аналогичен, а сумма основного долга будет каждый месяц уменьшаться равномерно — на 16 666,67 Р (300 000 / 18). Ежемесячный платеж будет складываться из этих двух сумм.

В результате в первые месяцы платеж будет больше, чем при аннуитетном способе, а итоговая переплата будет меньше.

График выплаты кредита с дифференцированными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 20 365,30 | 16 666,67 | 3698,63 | 283 333,33 |

| 2 | 20 276,26 | 16 666,67 | 3609,59 | 266 666,67 |

| 3 | 19 954,34 | 16 666,67 | 3287,67 | 250 000,00 |

| 4 | 19 851,60 | 16 666,67 | 3184,93 | 233 333,33 |

| 5 | 19 639,27 | 16 666,67 | 2972,60 | 216 666,67 |

| 6 | 19 248,86 | 16 666,67 | 2582,19 | 200 000,00 |

| 7 | 19 214,61 | 16 666,67 | 2547,95 | 183 333,33 |

| 8 | 18 926,94 | 16 666,67 | 2260,27 | 166 666,67 |

| 9 | 18 789,95 | 16 666,67 | 2123,29 | 150 000,00 |

| 10 | 18 515,98 | 16 666,67 | 1849,32 | 133 333,33 |

| 11 | 18 365,30 | 16 666,67 | 1698,63 | 116 666,67 |

| 12 | 18 152,97 | 16 666,67 | 1486,30 | 100 000,00 |

| 13 | 17 899,54 | 16 666,67 | 1232,88 | 83 333,33 |

| 14 | 17 728,31 | 16 666,67 | 1061,64 | 66 666,67 |

| 15 | 17 488,58 | 16 666,67 | 821,92 | 50 000,00 |

| 16 | 17 303,65 | 16 666,67 | 636,99 | 33 333,33 |

| 17 | 17 091,32 | 16 666,67 | 424,66 | 16 666,67 |

| 18 | 16 858,45 | 16 666,67 | 191,78 |

Первый платеж

Сумма платежа

20 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3698,63

Остаток долга 283 333,33

Второй платеж

Сумма платежа

20 276,26

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3609,59

Остаток долга 266 666,67

Третий платеж

Сумма платежа

19 954,34

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3287,67

Остаток долга 250 000,00

Четвертый платеж

Сумма платежа

19 851,60

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3184,93

Остаток долга 233 333,33

Пятый платеж

Сумма платежа

19 639,27

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2972,60

Остаток долга 216 666,67

Шестой платеж

Сумма платежа

19 248,86

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2582,19

Остаток долга 200 000,00

Седьмой платеж

Сумма платежа

19 214,61

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2547,95

Остаток долга 183 333,33

Восьмой платеж

Сумма платежа

18 926,94

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2260,27

Остаток долга 166 666,67

Девятый платеж

Сумма платежа

18 789,95

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2123,29

Остаток долга 150 000,00

Десятый платеж

Сумма платежа

18 515,98

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1849,32

Остаток долга 133 333,33

Одиннадцатый платеж

Сумма платежа

18 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1698,63

Остаток долга 116 666,67

Двенадцатый платеж

Сумма платежа

18 152,97

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1486,30

Остаток долга 100 000,00

Тринадцатый платеж

Сумма платежа

17 899,54

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1232,88

Остаток долга 83 333,33

Четырнадцатый платеж

Сумма платежа

17 728,31

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1061,64

Остаток долга 66 666,67

Пятнадцатый платеж

Сумма платежа

17 488,58

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

821,92

Остаток долга 50 000,00

Шестнадцатый платеж

Сумма платежа

17 303,65

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

636,99

Остаток долга 33 333,33

Семнадцатый платеж

Сумма платежа

17 091,32

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

424,66

Остаток долга 16 666,67

Восемнадцатый платеж Сумма платежа 16 858,45 Сумма в погашение тела кредита 16 666,67 Сумма платежа в погашение процентов 191,78 Остаток долга

Теги

Мнения специалистов об оптимизации процесса распределения платежей по счетам в отсутствие ERP-системы.

Описание ситуации

1. Компания имеет высокую оборачиваемость денежных средств и большое количество платежей – до 20–30 в день.

2. Существует проблема нехватки денежных средств (на счетах меньше средств, чем это необходимо для оплаты выставленных счетов).

3. Перечень счетов к оплате поступает в финансовый отдел (до 100 платежных поручений, из которых 20–30 нужно оплатить «сегодня»), после чего возникает проблема определения приоритета платежей. Оперативные решения необходимо принимать по многим счетам различных подразделений.

4. Комплексная информационная система, которая позволила бы управлять платежами, не внедрена.

Ежедневно для составления графика платежей в компании проводились утренние планерки с участием линейных руководителей, финансового и генерального директоров. Однако такое положение вещей приводило к возникновению ряда проблем:

– пять самых высокооплачиваемых людей компании ежедневно тратили примерно полчаса, чтобы обсудить вопрос платежей;

– поскольку подразделения компании расположены не только в регионах России, но и за рубежом, возникали трудности, связанные с разницей во времени. По правилам компании, согласование платежей проходит с участием всех центров бизнеса, при этом максимальное отставание по времени между удаленными регионами составляет 3–4 часа. Кроме того, банковский день до недавнего времени заканчивался в 13:00, сейчас он продлен до 16:00, однако по валютным платежам действует ограничение до 11:00, при том что выписки по счетам поступают в 9:00. Это означает, что за два часа нужно принять решение по управлению своими валютными средствами;

– в обсуждении принимает участие не только топ-менеджмент компании, но и финансовый контролер холдинга.

Таким образом, необходимо примерно за час определить приоритеты платежей, согласовать их как внутри компании, так и с финансовым контролером и принять решение, из какого банка осуществить платежи.

Вопрос:

Каким образом в отсутствие ERP-системы оптимизировать процесс распределения платежей по счетам?

Мнения специалистов

Елена Белякова,

Елена Белякова,

руководитель финансового отдела компании «Инмарко» (Новосибирск)

Компании, столкнувшейся с подобной проблемой, можно предложить следующий вариант ее решения:

– составить бюджет доходов и расходов на год и на текущий месяц. Если при составлении месячного бюджета выявлены кассовые разрывы, заранее предусмотреть источники привлечения овердрафтов;

– ежемесячно определять приоритет

платежей на этапе утверждения бюджета доходов и расходов. Для нас приоритетны выплаты контрагентам, поставляющим ресурсы, необходимые для стабильной работы предприятия и которых можно лишиться в случае просрочки платежа (сырье для производства, ГСМ, электроэнергия). Также к приоритетным статьям расходов можно отнести выплаты по кредитам. Принимая решение по очередности оплаты счетов с одинаковым приоритетом платежа, нужно руководствоваться датой исполнения платежа по договору;

– возложить ответственность на начальника казначейства компании за принятие ежедневных решений по платежам в рамках утвержденного месячного бюджета;

– внедрить процедуру согласования месячного бюджета доходов и расходов с финансовым контролером и порекомендовать ему в течение месяца проводить выборочный контроль платежей. Ежедневный контроль оплат проводит бюджет-менеджер. Он проверяет визы, наличие договора, правильность указания кодов затрат, соответствие месячному бюджету.

Денис Шальнев,

Денис Шальнев,

руководитель отдела управленческих технологий АКГ «Развитие бизнес-систем» (Москва)

Чтобы оптимизировать процесс распределения платежей в компании, необходимо создать комиссию (в ее состав должны входить руководители подразделений и финансовый директор), которая будет планировать и утверждать объемы поступлений и расходования денежных средств на календарный месяц. Комиссия ежедекадно проводит корректировку платежного календаря. Менеджер по банковским операциям при составлении перечня выплат на день должен руководствоваться планом на месяц и приоритетом платежа. Для того чтобы определить приоритет платежа, необходимо выполнить следующие шаги.

Шаг 1. Статья расходов и ее статус. Приоритет платежа зависит от статьи расходов, к которой он относится, и ее статуса. Как правило, по статусу статьи делятся на три группы:

– защищенные счета, которые должны оплачиваться в первую очередь (например, расчеты с банками и налоговыми органами);

– условно-защищенные счета, которые должны оплачиваться во вторую очередь (например, затраты на покупку сырья и материалов для основного производства);

– незащищенные счета, которые оплачиваются в том случае, если все платежи по первой и второй группам исполнены (например, расходы, связанные с хозяйственными нуждами компании).

Шаг 2. Значимость контрагента для компании. Если компании предстоит оплатить несколько счетов, относящихся к одной и той же группе затрат, а доступных средств для этого не хватает, то следует руководствоваться значимостью контрагента. В первую очередь должны оплачиваться счета, выставленные «стратегическими» контрагентами (например, теми из них, которые представляют интерес для компании в плане долгосрочного сотрудничества).

Шаг 3. Статус договора. С одним контрагентом у компании может быть

заключено несколько договоров. В условиях нехватки средств целесообразно определить приоритеты их исполнения, в соответствии с которыми будут оплачиваться выставленные счета.

Если в компании преобладает проектный подход к ведению бизнеса, можно поменять очередность исполнения второго и третьего шагов и на втором этапе определять статус проекта, а не договора.

Для того чтобы решения о приоритетности платежей принимались оперативно, в компании следует вести базу данных по акцептованным счетам к оплате. Информация о счете должна содержать следующие сведения:

– статья затрат, к которой относится платеж;

– контрагент;

– договор (проект);

– сумма платежа;

– предполагаемая дата платежа;

– указание на необходимость внеочередной оплаты и комментарии ответственного лица о том, что в силу чрезвычайных обстоятельств оплата счета должна быть произведена вне установленной системы критериев.

В компании следует также ввести регламент, устанавливающий ответственных и сроки принятия решений по акцепту поступающих счетов, последовательность действий при обработке данных по принятым счетам, порядок согласования платежей на день.

Александр Зайцев, заместитель директора департамента казначейских операций ОАО «Аэрофлот»

Александр Зайцев, заместитель директора департамента казначейских операций ОАО «Аэрофлот»

Решить проблему можно путем создания в компании системы краткосрочного финансового планирования. Руководствуясь условиями контрактов с клиентами и партнерами, а также статистикой движения денежных средств за предыдущие периоды, предприятие может с достаточной точностью прогнозировать свои ежедневные финансовые потоки на ближайший месяц. Крупным компаниям целесообразно разделить планирование расходов по центрам ответственности. Для составления ежемесячного платежного календаря финансовая служба получает информацию от снабженцев о планируемой оплате предстоящих закупок, от IT-департамента – о расходах на связь и обслуживание техники и т.д.

Таким образом, специалисты службы имеют возможность составить график платежей. Далее расходная часть платежного календаря сопоставляется с планируемым графиком поступлений денежных средств, и определяются дни, в которые возникает нехватка средств. Кассовые разрывы финансируются за счет использования банковских овердрафтов. В случае если невозможно привлечь внешнее финансирование, часть платежей переносится на другую дату. После этого возникает задача определения первоочередных счетов к оплате. В первую очередь следует рассчитаться с налоговыми и другими государственными органами, выплатить заработную плату сотрудникам и погасить долговые обязательства (по кредитам, векселям и т.п.).

По всем остальным контрагентам необходимо составить график платежей, в соответствии с которым в первую очередь оплачиваются те счета, просрочка оплаты которых ведет к наибольшим штрафным санкциям (например, штрафы за просрочку исполнения финансовых обязательств по договорам, заключенным с контрагентами). Перенося выплаты по тем или иным счетам, важно довести до сведения партнеров график оплаты их услуг в соответствии с платежным календарем компании, поскольку такое решение благотворно повлияет на взаимоотношения.

Подобная последовательность действий расчетного центра (финансовой службы) компании должна быть однозначно определена и утверждена ее руководителем, главным бухгалтером или финансовым контролером холдинга.

Ежедневные планерки с участием линейных руководителей, финансового и генерального директоров, посвященные составлению графика платежей, следует заменить еженедельным совещанием, на котором будет утверждаться платежный календарь компании на ближайшую неделю. Помимо этого потребуется ежемесячное совещание по утверждению кассового плана на предстоящий месяц. В экстренных случаях можно провести селекторное совещание.

Решение компании ООО «Воды Боржоми»

Чтобы решить проблему определения приоритетности платежей, в компании была разработана следующая процедура.

Шаг 1. Формирование реестра платежей

Руководитель соответствующего департамента визирует счет, определяет его приоритет, а также указывает крайний срок исполнения в соответствии с договором (критичную дату платежа). В компании нет строгой политики, на которую должен ориентироваться сотрудник при определении приоритета счета. Однако он принимает во внимание следующие факторы. Во-первых, наличие партнерских отношений с контрагентом. Иногда долгосрочное сотрудничество позволяет просрочить платеж без начисления пеней компании. Во-вторых, определяет статью расходов, к которой относится платеж. Выставленные счета по таким статьям, как налоги, заработная плата, долговые обязательства, погашаются в первую очередь.

Следующими по приоритету будут счета, относящиеся к основному виду деятельности. И в последнюю очередь оплачиваются услуги и приобретенные ресурсы, связанные с обеспечением вспомогательных бизнес-процессов. Например, если на предприятии заканчиваются упаковочные материалы, то становится невозможным осуществление продаж, то есть основной деятельности компании. Если же в офисе закончилось мыло, то компания без потерь может подождать один день, пока не будет оплачена его покупка.

Шаг 2. Проверка счета на соответствие бюджету и формирование списка платежей на день

После того как руководитель подразделения указал на счете приоритет платежа и критичную дату, счет передается финансовому директору для проверки на соответствие бюджету доходов и расходов на месяц.

От финансового директора счет поступает к менеджеру по банковским операциям, который заносит в таблицу, разработанную в компании (см. таблицу), данные по счету, а также сведения об остатках средств на счетах компании до 10:00. Если средств на счетах недостаточно, то менее приоритетные платежи с более поздней критичной датой полностью или частично переносятся на следующие дни. На подобную работу понадобится не более 15 минут.

В 10:15 по электронной почте сформированный реестр платежей на день отправляется руководителям подразделений, генеральному и финансовому директорам, а также финансовому контролеру. Подтверждение либо корректировки должны быть сделаны в течение 15 минут. По умолчанию считается, что согласие получено. Исключением является подтверждение от финансового контролера, получение которого является обязательным. В результате к 10:30 менеджер имеет согласованный план платежей.

Шаг 3. Понедельное планирование

Для планирования движения денежных средств на ближайшие недели неоплаченные счета, платежи по которым могут быть перенесены на пять дней и более, отражаются менеджером по банковским операциям как предстоящие выплаты ближайшего месяца в разбивке по неделям. Это позволяет ликвидировать кассовые разрывы в течение недели.

Достигнутые результаты

Данная процедура успешно применяется в ООО «Воды Боржоми» уже на протяжении пяти лет. Аналогичный подход можно реализовать, используя любые информационные системы, в том числе «1С», в которую для этого нужно дополнительно вводить счета на оплату и данные по банковским остаткам.

Единственное узкое место подобной системы планирования текущих платежей – человеческий фактор. Поскольку менеджер по банковским операциям вручную вносит данные о счетах и составляет график платежей, может быть допущена опечатка или ошибка на этапе ввода информации.

Однако то, что результаты работы менеджера по банковским операциям могут видеть все, кто заинтересован в оплате счетов (например, руководители департаментов), а также возможность своевременно внести изменения и сообщить об этом позволяют предотвратить появление практически любых ошибок.

Экономия от внедрения такой системы в компании составляет, по оценкам автора бизнес-кейса, примерно 25 тыс. долл. США в год благодаря тому, что топ-менеджеры тратят значительно меньше времени на решение повседневных вопросов осуществления платежей.

|

Остатки средств на расчетных счетах компании на начало |

ДНЯ |

04/09/06 |

05/09/06 |

06/09/06 |

07/09/06 |

08/09/06 |

Итого неоплаченные счета на конец недели |

Распределение неоплаченных счетов по неделям |

||||||

|

Пн. |

Вт. |

Ср. |

Чт. |

Пт. |

||||||||||

|

Банк 1: |

70 000 |

385 000 |

375 000 |

250 000 |

345 000 |

|||||||||

|

Банк 2: |

450 000 |

10 000 |

50 000 |

290 000 |

0 |

|||||||||

|

Итого остатки (входящие) |

520 000 |

395 000 |

425 000 |

540 000 |

345 000 |

|||||||||

|

Дата счета |

Критичная дата платежа |

Приоритет |

№ счета |

Компания |

Сумма |

Группа расходов |

Неделя 1 |

Неделя 2 |

||||||

|

31/5/06 |

6/9/06 |

1 |

12-и |

А |

570 000 |

Логистика |

200 000 |

370 000 |

||||||

|

8/6/06 |

11/9/06 |

2 |

1672 |

В |

600 000 |

Логистика |

300 000 |

300 000 |

150 000 |

150 000 |

||||

|

5/6/06 |

1/9/06 |

1 |

13 |

С |

450 000 |

Логистика |

450 000 |

|||||||

|

5/6/06 |

20/9/06 |

4 |

15 |

D |

45 478 |

Логистика |

45 478 |

45 478 |

||||||

|

8/8/06 |

8/9/06 |

1 |

475-М |

Е |

181 690 |

Реклама |

181 690 |

|||||||

|

17/8/06 |

1 5/9/06 |

3 |

345 |

F |

45 087 |

Реклама |

45 087 |

45 087 |

||||||

|

19/8/06 |

6/9/06 |

1 |

6790-п |

1 |

59 000 |

Налоги |

59 000 |

|||||||

|

23/8/06 |

5/9/06 |

1 |

6780-п |

2 |

68 957 |

Налоги |

68 957 |

|||||||

|

30/8/06 |

8/9/06 |

1 |

Зарплата |

570 000 |

Персонал |

130,000 |

50 000 |

350 000 |

40 000 |

|||||

|

Итого |

2 590 212 |

518 957 |

389 000 |

420 000 |

531 690 |

340 000 |

390 565 |

195 087 |

195 478 |

|||||

|

Итого остаток на конец дня |

1 043 |

6 000 |

5 000 |

8 310 |

5 000 |