Кредитный калькулятор от Банки.ру – это онлайн-инструмент, который позволяет рассчитать ежемесячные платежи и общую сумму погашения кредита, исходя из заданных параметров, таких как сумма, срок и процентная ставка и т.д.

Например, если человек хочет взять кредит и задумывается о разных вариантах срока и процентной ставки, то кредитный калькулятор позволит ему узнать, какой будет платеж в каждом случае. Также калькулятор может показать, сколько денег в итоге придется заплатить за весь кредит в зависимости от выбранных параметров.

Использование кредитного калькулятора помогает потенциальным заемщикам сделать более информированный выбор и выбрать наиболее выгодные условия кредитования.

Варианты расчетов:

- с онлайн заявкой

- с рефинансированием

- с выдачей наличными

- с досрочным погашением

Как рассчитать кредитную нагрузку?

Кредитная нагрузка – это общая сумма платежей по всем кредитным обязательствам, которые вы должны выплачивать каждый месяц. Рассчитать кредитную нагрузку можно следующим образом:

Соберите информацию о всех ваших кредитах, включая сумму, процентную ставку, срок и ежемесячный платеж. Эту информацию можно найти в выписках из банковского счета или на сайте банка.

Для каждого кредита рассчитайте ежемесячный платеж, который можно рассчитать с помощью формулы:

Ежемесячный платеж = (сумма x процентная ставка) / (1 – (1 + процентная ставка) в степени – количество месяцев)

Например, если у вас есть три кредитных обязательства: автокредит на 500 000 рублей с процентной ставкой 10% на 5 лет (60 месяцев), ипотека на 2 000 000 рублей с процентной ставкой 8% на 20 лет (240 месяцев) и кредитная карта с задолженностью в 50 000 рублей с процентной ставкой 20% в год.

Рассчитаем ежемесячный платеж для каждого кредита:

- Автокредит: (500 000 x 10%) / (1 – (1 + 10%) в степени – 60) = 10 608,13 рублей в месяц

- Ипотека: (2 000 000 x 8%) / (1 – (1 + 8%) в степени – 240) = 15 023,08 рублей в месяц

- Кредитная карта: 50 000 x 20% / 12 = 833,33 рублей в месяц

Общая кредитная нагрузка будет составлять 10 608,13 + 15 023,08 + 833,33 = 26 464,54 рублей в месяц.

Как рассчитать страховку по кредиту?

Страховка по кредиту – это дополнительная опция, которая обычно предлагается банком для защиты заемщика и кредитора от непредвиденных обстоятельств, которые могут повлиять на выплату кредита. Рассчитать стоимость страховки можно следующим образом:

- Определите тип страховки, который предлагает банк. Обычно банки предлагают страхование жизни заемщика, страхование от несчастных случаев или страхование от утраты работы.

- Узнайте стоимость страховки. Обычно стоимость страховки зависит от суммы и срока, возраста заемщика, а также от выбранного типа страховки.

- Рассчитайте ежемесячный платеж за страховку. Для этого нужно разделить стоимость страховки на количество месяцев кредита и добавить эту сумму к ежемесячному платежу.

Например, если вы взяли кредит на 1 000 000 рублей на срок 5 лет с ежемесячным платежом 20 000 рублей, а банк предлагает страхование жизни заемщика на 0,1% от суммы кредита в месяц, то стоимость страховки будет составлять 1 000 000 x 0,1% = 1 000 рублей в месяц.

Если срок кредита составляет 60 месяцев, то общая стоимость страховки за весь срок будет составлять 60 x 1 000 = 60 000 рублей.

Ежемесячный платеж по кредиту со страховкой будет составлять 20 000 + (1 000 / 60) = 20 016,67 рублей в месяц.

Обратите внимание, что стоимость страховки может меняться в зависимости от условий кредита и типа страхования, поэтому всегда уточняйте эту информацию у своего банка.

Как рассчитать кредит аннуитетными платежами?

Аннуитетный платеж – это постоянный ежемесячный платеж, который включает в себя как основной долг, так и проценты по кредиту, распределенные равномерно на весь период погашения кредита.

Для расчета аннуитетного платежа необходимо знать:

- Сумму – это общая сумма денег, которую вы берете в кредит.

- Срок – это период времени, на который вы берете кредит.

- Процентную ставку – это процент, который банк берет за предоставление кредита.

Формула расчета аннуитетного платежа выглядит следующим образом:

A = (P * i) / (1 – (1 + i)^(-n))

где A – аннуитетный платеж, P – сумма, i – месячная процентная ставка (годовая процентная ставка / 12), n – срок кредита в месяцах.

После расчета аннуитетного платежа, вы будете знать, какую сумму в месяц на протяжении всего срока вы должны выплачивать банку для погашения кредита.

Что такое дифференцированный платеж и как рассчитать кредит?

Дифференцированный платеж – это ежемесячный платеж, который состоит из двух частей: погашение части основного долга и уплаты процентов по кредиту. Размер платежа постепенно уменьшается в течение срока кредита, так как с каждым месяцем уменьшается оставшаяся задолженность.

Для расчета дифференцированного платежа необходимо знать сумму кредита, срок и процентную ставку.

При расчете дифференцированного платежа каждый месяц проценты начисляются на оставшуюся задолженность по кредиту. Размер платежа определяется путем деления оставшейся суммы долга на количество месяцев погашения кредита.

Формула расчета дифференцированного платежа выглядит следующим образом:

D = P / n + (P – (m – 1) * (P / n)) * i

где D – дифференцированный платеж, P – сумма, n – срок в месяцах, m – номер месяца, i – месячная процентная ставка (годовая процентная ставка / 12).

После расчета дифференцированного платежа, вы будете знать, какую сумму в месяц вы должны выплачивать банку для погашения кредита в каждом месяце. Размер платежа будет уменьшаться каждый месяц, так как оставшаяся сумма долга уменьшается.

Как рассчитать переплату по кредиту с помощью кредитного калькулятора Банки.ру?

Для расчета переплаты по кредиту с помощью кредитного калькулятора, необходимо ввести несколько параметров:

- Укажите параметры кредита: сумму, срок, процентную ставку, тип платежей (аннуитетные или дифференцированные), дату начала платежей и количество уже уплаченных взносов, если они есть.

- Нажмите на кнопку “Рассчитать”.

- После расчета калькулятор покажет ежемесячный платеж, общую сумму выплат и переплату по кредиту.

- Если вы хотите узнать более подробную информацию о переплате, нажмите на ссылку “График платежей” под результатами расчета. В графике вы увидите детальную информацию о каждом ежемесячном платеже, остатке задолженности и переплате по кредиту на каждый месяц.

В каких банках доступен расчет кредита с помощью калькулятора?

На Банки.ру можно рассчитать кредит для большинства российских банков. Например, Сбербанк, ВТБ, Совкомбанк, Почта банк, Альфа Банк, Тинькофф и многие другие.

| 🔷 Минимальная ставка по кредиту: | 2% |

| 🔷 Максимальный срок кредита: | 30 лет |

| 🔷 Максимальная сумма кредита: | 100 000 000 ₽ |

| 🔷 Количество предложений: | 326 |

Кредитный калькулятор

Нажмите «Рассчитать», чтобы увидеть расчет, график платежей и погашения

Что важно знать о кредитном калькуляторе

Как рассчитать кредитную нагрузку?

Под кредитной нагрузкой понимается показатель, предоставляющий собой отношение расходов на обслуживание кредита к общему размеру доходов. Считается, что максимальный уровень кредитной нагрузки не должен превышать 50%. На практике, даже 30-40% от общего семейного бюджета, направленные на погашение займов, могут оказаться тяжелым бременем, так как существует немало других обязательных расходов. Например, затраты на еду, коммунальные платежи и т.д.

Самые простые способы снижения кредитной нагрузки состоят в следующем:

- оптимизация расходов по кредитной карточке;

- реструктуризация задолженности;

- рефинансирование и/или объединение кредитов;

- перераспределение затрат с целью оперативного погашения части долга и уменьшения таким образом регулярного платежа по кредиту.

Как рассчитать страховку по кредиту?

Как рассчитать кредит аннуитетными платежами?

Как рассчитать кредит дифференцированными платежами?

Как рассчитать переплату по кредиту?

Расчет кредита на онлайн-калькуляторе

Сегодня кредитные онлайн-калькуляторы размещаются не только на сайтах банков, но и на большинстве специализированных интернет-ресурсов, посвященных финансовой тематике. Причина такой ситуации очевидна и заключается в удобстве и простоте пользования подобными инструментами.

Буквально в течение нескольких секунд любой желающий может рассчитать на кредитном калькуляторе онлайн примерные параметры доступного кредита. Примеры подобных расчетов приведены в таблице.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж, руб. | Величина переплаты, тыс. руб. | Общая сумма выплат, млн. руб. |

| 450 тыс. руб. | Полгода | 12% | 77 647 | 15,785 | 0,466 |

| 500 тыс. руб. | Год | 12% | 44 424 | 32,978 | 0,533 |

| 1 млн. руб. | Год | 18% | 91 680 | 99,798 | 1,100 |

| 1,5 млн. руб. | 2 года | 15% | 72 730 | 245,144 | 1,745 |

| 2 млн. руб. | Год | 11% | 176 763 | 120,744 | 2,121 |

| 3 млн. руб. | 5 лет | 11% | 65 227 | 912,792 | 3,913 |

| 5 млн. руб. | 5 лет | 10% | 106 235 | 1 372,894 | 6,373 |

| 5 млн. руб. | 7 лет | 10% | 83 006 | 1 971,075 | 6,971 |

Возможность предварительно рассчитать кредит позволяет определить наиболее важные его параметры, к числу которых относятся: величина регулярной выплаты, сумма переплаты и общий размер платежей по займу в целом. Сравнение нескольких вариантов расчетов наглядно показывает, какой вариант кредитования наличными наиболее выгоден для потенциального заемщика.

Расчет процентов по кредиту

Ключевым параметром для сравнения различных кредитов выступает величина выплаченных процентов или, как часто называют этот показатель, сумма переплаты. Именно она, наряду с эффективной процентной ставкой, демонстрирует реальную выгодность того или иного банковского продукта для клиента. Ниже приводятся примеры расчетов разных кредитов, отсортированные по данному параметру.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Размер переплаты | Ежемесячный платеж | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | Год | 10% | 27 402 руб. | 43 958 руб. | 0,527 |

| 500 тыс. руб. | 1,5 года | 10% | 40 433 руб. | 30 029 руб. | 0,540 |

| 750 тыс. руб. | Год | 10% | 41 102 руб. | 65 937 руб. | 0,791 |

| 1 млн. руб. | Год | 10% | 54 803 руб. | 87 916 руб. | 1,055 |

| 750 тыс. руб. | 1,5 года | 10% | 60 650 руб. | 45 043 руб. | 0,811 |

| 1 млн. руб. | 1,5 год | 10% | 80 866 руб. | 60 057 руб. | 1,081 млн. руб. |

Расчет ежемесячного платежа по кредиту

Не менее серьезное значение в процессе выбора кредита выступает величина ежемесячной выплаты по нему. От величины этого параметра зависит, насколько серьезная финансовая нагрузка ляжет на заемщика. Ниже размещены примеры расчетов условий кредита наличными с выделением данного показателя

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж | Величина переплаты | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | 2 года | 10% | 23 072 руб. | 53 664 руб. | 0,554 |

| 50 тыс. руб. | Год | 12% | 44 424 руб. | 32 978 руб. | 0,533 |

| 1 млн. руб. | 2 года | 10% | 46 145 руб. | 107 328 руб. | 1,107 |

| 1 млн. руб. | Год | 12% | 88 849 руб. | 65 957 руб. | 1,066 |

| 3 млн. руб. | 2 года | 9,5% | 137 743 руб. | 305 420 руб. | 3,305 |

| 5 млн. руб. | 3 года | 9,5% | 160 165 руб. | 765 069 руб. | 5,795 |

| 🟩 Минимальная сумма: | от 1 рубля |

| 🟩 Максимальная сумма: | до 500 млн рублей |

| 🟩 Минимальная ставка: | от 0,8% |

| 🟩 Максимальная ставка: | до 35% |

| 🟩 Минимальный срок: | от 10 дней |

| 🟩 Максимальный срок: | до 50 лет |

- Для чего нужно уметь рассчитывать аннуитетный платеж

- Чем аннуитетный платеж отличается от других

- Формула расчета аннуитетных платежей по кредиту

- Другие способы рассчитать аннуитетный платеж

- Воспользоваться специальной функцией в ПО Excel

- Воспользоваться кредитным онлайн-калькулятором

Для чего нужно уметь рассчитывать аннуитетный платеж

Взять кредит в наше время – не проблема. Интернет пестрит банковскими предложениями на любой «вкус и цвет». Но как разобраться во всем этом многообразии и рассмотреть в мутной воде айсберг целиком, а не только его верхушку?

Сайты-агрегаторы кредитных предложений, как правило, предоставляют лишь общие условия:

- размер процентной ставки;

- срок займа;

- максимальную сумму;

- способ погашения – аннуитетный или дифференцированный.

Если последний пункт не указан, то будьте уверены, что речь идет об аннуитетном графике. Этот тип погашения наиболее распространен и предлагается по умолчанию.

Однако из этой информации не очевидно, насколько обременительным будет ежемесячный платеж. Еще сложнее понять, каков будет итоговый размер переплаты.

Сразу предупредим, что банальное умножение процентной ставки на сумму и срок займа в годах даст неверный и сильно завышенный ответ.

Представим, что банк предлагает вам оформить потребительский кредит на сумму 50 000 рублей по ставке 18% годовых на 18 месяцев. Если посчитать способом, указанным выше, то получим ежемесячный платеж – 3527 рублей, а общую переплату – 13 500 рублей.

То есть за полтора года заемщик заплатит «сверху» 27% от суммы займа? Это очень много, и логика подсказывает, что в подсчете скрывается грубая ошибка.

Причина довольно очевидна. Расчет не учитывает, что с каждым месяцем долг уменьшается, а при погашении кредита процент всегда начисляется на остаток долга. Соответственно, с каждым разом размер переплаты будет уменьшаться.

Отсюда вывод – умение правильно рассчитать аннуитетный платеж позволит грамотно спланировать бюджет. А снизить нагрузку на него поможет правильный выбор кредитного предложения.

Для этого не нужно долго искать в интернете, просто ознакомьтесь с тарифами Совкомбанка. Среди них вы обязательно найдете подходящее предложение. Знали ли вы, к примеру, что владельцы универсальной Халвы могут вернуть на свой счет сумму переплаты?

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Чем аннуитетный платеж отличается от других

Главная особенность аннуитетного графика погашения – одинаковые платежи в течение всего срока кредита при неизменной процентной ставке. Но это не значит, что с каждой выплатой тело кредита сокращается на одну и ту же величину. Это характерно как раз для дифференцированной схемы.

При аннуитетном погашении кредита с каждой выплатой изменяется соотношение между суммой погашения долга и суммой начисленных процентов. Первый показатель постоянно растет, а второй сокращается.

Аннуитетные и дифференцированные платежи: в чем разница

Формула расчета аннуитетных платежей по кредиту

Любая программа и любой кредитный калькулятор опираются на одну и ту же формулу. Она довольно проста, хотя и сложнее, чем для дифференцированной схемы погашения кредита.

ЕП = С × ПС × (1 + ПС)ⁿ / ((1 + ПС)ⁿ – 1), где

ЕП – размер ежемесячного платежа,

С – сумма займа,

ПС – месячная ставка по займу в долях от единицы, которая вычисляется по формуле: годовая ставка / 12 мес. / 100%,

n – срок кредита (в месяцах).

Чтобы воспользоваться этой формулой, потребуется многофункциональный калькулятор с функцией возведения числа в степень. Если у вас такого нет, можно найти онлайн-версию.

Применим формулу расчета аннуитетных платежей к ранее описанной задаче.

ПС = 18% / 12 / 100% = 0,015

ЕП = 50 000 (руб.) × 0,015 × (1 + 0,015)18 / ((1 + 0,015)18 – 1) = 3191 руб.

Чтобы вычислить переплату, умножаем полученную сумму на число платежей (18) и вычитаем сумму займа. Она составит 7433 рубля.

Таким образом, реальная переплата составит 14,8% от суммы кредита.

Как посчитать переплату по кредиту

Другие способы рассчитать аннуитетный платеж

К счастью, можно обойтись и без «мозгового штурма».

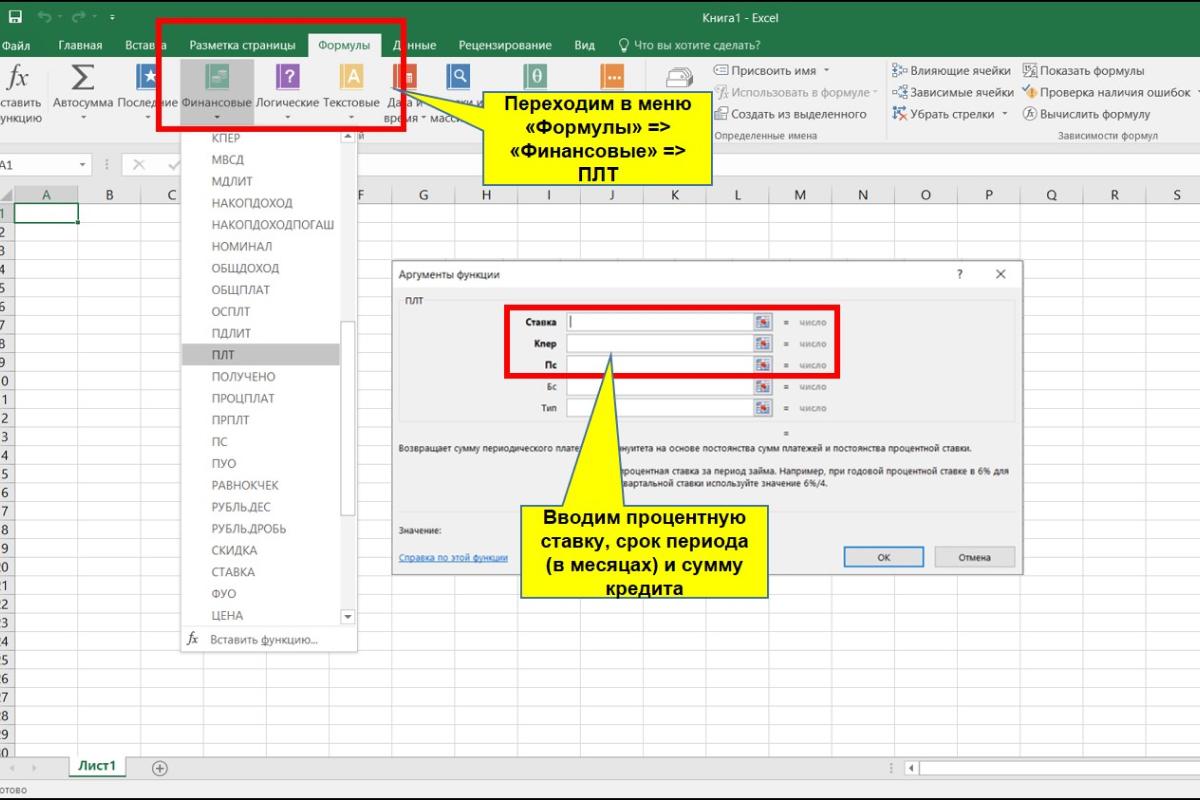

Воспользоваться специальной функцией в ПО Excel

Если у вас есть под рукой компьютер, но нет интернета, на помощь придет старая добрая электронная таблица.

Среди функционала программы есть специальный блок для расчета финансовых задач. Для этого нужно зайти во вкладку «Формулы» в верхней строке основного меню.

Нажмите кнопку «Финансовые», и перед вами откроется полный список всех релевантных функций. Найдите среди них формулу «ПЛТ». Она предназначена как раз для вычисления размера кредитного платежа.

Перед вами откроется небольшое меню, в котором имеется пять полей для ввода исходных данных. Два нижних нас не интересуют, их можно оставить пустыми.

В графе «Ставка» вводим месячную процентную ставку в долях от единицы (формула в предыдущей главе). В поле «Кпер» указываем срок займа в месяцах, в поле «Пс» – сумму кредита.

Важно: если вы введете годовую ПС и срок кредита в годах, то получите неверный ответ. Отталкиваться нужно от периодичности выплат по долгу. Практически всегда речь идет о ежемесячной периодичности.

Далее нажимаем «Ок» и получаем в выбранной ячейке искомое значение. Зная сумму ежемесячного платежа, несложно рассчитать размер переплаты.

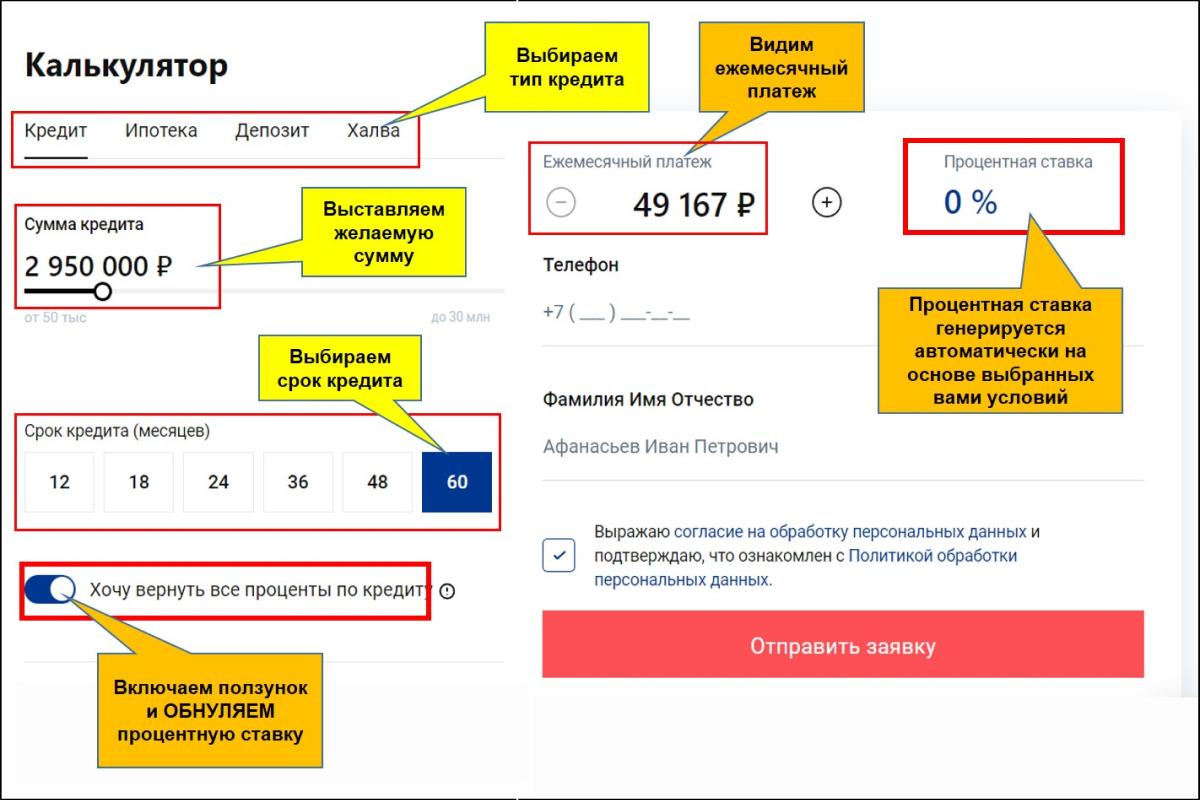

Воспользоваться кредитным онлайн-калькулятором

Самый простой способ, если под рукой есть интернет. В глобальной сети таких предложенией – огромное разнообразие.

Однако калькулятор калькулятору рознь. Не все они интуитивно понятны. Чтобы не тратить время, можно воспользоваться кредитным калькулятором Совкомбанка. Он один из самых простых в использовании.

Нужно лишь задать срок и желаемую сумму. Кредитный калькулятор автоматически сгенерирует годовую ставку и размер месячного платежа. Обратите внимание, что владельцы Халвы могут в один клик обнулить переплату по займу.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Таким образом, аннуитетный платеж – это не сложно. Его расчет займет не более 5 минут любым способом.

Эта короткая процедура может уберечь вас от навязанных и необоснованных расходов. Воспитывайте в себе финансовую дисциплину и получайте реальную выгоду от взаимодействия с кредитными организациями.

Как рассчитать аннуитетный платеж по кредиту

Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

- равномерной и понятной финансовой нагрузкой — проще запомнить одну цифру, чем каждый раз носить с собой график платежей;

- доступностью — кредит c аннуитетом можно взять в любом банке;

- высокой вероятностью одобрения — требования к заемщикам мягче чем при выборе дифференцированного платежа.

Как рассчитать аннуитетный платеж

Есть несколько способов самостоятельно выполнить расчет аннуитетного платежа: вручную или в онлайн-сервисах

с помощью кредитного калькулятора. Для расчета надо знать всего три параметра: сумму, процентную ставку и срок займа.

При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. Онлайн-калькуляторы на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита. Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение.

Формула расчета аннуитета вручную

- Pеп — размер ежемесячного платежа,

- Oск — остаток суммы кредита,

- ПС — месячная процентная ставка (рассчитывается как ставка по кредиту /100 *12),

- ПП (-1) — процентные периоды до окончания срока кредита (в месяцах).

Для расчета возьмем кредит на сумму 20000 рублей под 12% годовых, оформленный на 36 месяцев.

Рассчитаем процентную ставку в месяц (ПС) = 12/(100*12) = 0,01

Тогда

После выполнения расчетов получим:

Теперь можно определить переплату за весь период займа. Для этого размер ежемесячного взноса умножается на количество месяцев, а затем из полученного значения вычитают тело кредита — сумму основного долга, который вы получаете наличными.

Получается 3 904 руб.

Расчет графика платежей на компьютере

В Excel также можно выполнить расчет аннуитетного графика через финансовую функцию ПЛТ. Для этого нужно заполнить необходимые значения в мастере аргументов функции — окно появляется при нажатии кнопки fx.

Кпер — это срок кредита в месяцах, Пс — тело кредита.

Итоговым значением будет 664 руб., что аналогично результату ручного подсчета.

Как выглядит кредитный калькулятор

Выполнить действия гораздо быстрее и получить итоги в развернутом виде позволяют кредитные калькуляторы на банковских сайтах и финансовых ресурсах.

Стандартный калькулятор состоит из 4 ячеек, у каждой могут быть выпадающие списки:

- Тип платежей (с возможностью выбора аннуитетного или дифференцированного варианта).

- Размер кредита (в рублях).

- Ставка по кредиту в процентах (в год или месяц).

- Срок займа (в годах или месяцах).

Многие калькуляторы могут учитывать дату выдачи средств, досрочное погашение и другие дополнительные параметры.

Алгоритм действий простой:

- выбираем тип платежей «Аннуитетный»;

- вносим желаемую сумму в ячейку «Размер кредита»;

- прописываем приемлемую процентную ставку в ячейке «Ставка по кредиту»;

- указываем период кредитования (лучше в месяцах);

- нажимаем кнопку «Рассчитать».

Сервис рассчитает сумму ежемесячного взноса с разбивкой по основному долгу и процентами переплату. Итоги будут предложены в виде таблицы с графиком платежей.

Для наглядности вставим в ячейки калькулятора те же данные из предыдущего примера.

Калькулятор выдал сумму аннуитетного взноса в размере 664,29 руб. (второй столбец «Всего»).

| Год, месяц | Всего (с учетом д.п.) | В погашение долга | В погашение процентов | Остаток после платежа |

|---|---|---|---|---|

|

1 год 0 месяц |

-20000 |

0,0 |

0,0 |

20000 |

|

1 год 1 месяц |

664,29 |

464,29 |

200,00 |

19 535,71 |

|

1 год 2 месяц |

664,29 |

468,93 |

195,36 |

19 066,78 |

|

1 год 3 месяц |

664,29 |

473,62 |

190,67 |

18 593,17 |

|

1 год 4 месяц |

664,29 |

478,35 |

185,93 |

18 114,81 |

|

1 год 5 месяц |

664,29 |

483,14 |

181,15 |

17 631,67 |

|

1 год 6 месяц |

664,29 |

487,97 |

176,32 |

17 143,70 |

|

1 год 7 месяц |

664,29 |

492,85 |

171,44 |

16 650,86 |

|

1 год 8 месяц |

664,29 |

497,78 |

166,51 |

16 153,08 |

|

1 год 9 месяц |

664,29 |

502,76 |

161,53 |

15 650,32 |

|

1 год 10 месяц |

664,29 |

507,78 |

156,50 |

15 142,54 |

|

1 год 11 месяц |

664,29 |

512,86 |

151,43 |

14 629,68 |

Все 3 способа дают один и тот же результат, но кредитный калькулятор — бесспорно, самый удобный.

Рекомендуем выполнять вычисления на калькуляторе того банка, где вы планируете брать займ. Инструмент уже учитывает конкретные условия кредитования (суммы, сроки, действующие ставки), что гарантирует точный расчет. Так, в калькуляторе Райффайзен Банка — всего 2 поля с бегунками, ставки предлагаются автоматически в зависимости от суммы кредита. Поэтому не придется долго разбираться в ячейках и цифрах — достаточно одним движением поменять значения и сравнить результаты. Определившись с условиями кредита, на этой же странице можно подать заявку на оформление.

Эта страница полезна?

95

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Когда речь заходит про кредитные продукты, то иногда сложно разобраться самому во всех тонкостях процентных ставок, графика погашений, комиссий и прочих моментах системы кредитования. Но на самом деле не все так сложно, как кажется на первый взгляд. Любой пользователь сети интернет может легко найти в кредитный калькулятор с графиком платежей и самостоятельно рассчитать потенциальный кредит. Онлайн-калькулятор произведет полный расчет с указанием необходимых данных и быстро сформирует график платежей, включая: ежемесячный платёж, сумму переплаты по кредиту, эффективный период кредитования, досрочное погашение и многое другое.

39 500 000 Людей в России, имеют минимум один кредит. Для расчёта кредита Вам потребуются всего три вида основных данных: сумма кредита, процентная ставка и период кредитования. На данной странице мы предусмотрели расширенную версию кредитного калькулятора, но если Вы хотите получить примерный график платежей без учета комиссий и досрочного погашения, то Вам стоит указать только эти данные или воспользоваться простой версией калькулятора на главной странице.

По умолчанию мы предусмотрели аннуитетный платёж, так как он самый распространенный и актуальный на данный момент. Мы написали сравнительный обзор на тему аннуитетного и дифференцированного платежа, если у Вас есть 5 минут на финансовую грамотность, обязательно прочтите эту статью.

Если у Вас уже есть действующий кредит или Вы знаете остальные вводные данные, то обязательно заполните поле ввода ежемесячной и единовременной комиссии. Страхование жизни, которое, скорее всего банк обязал Вас оформить при получении потребительского кредита или ипотеки, мы относим к единовременным комиссиям, а к ежемесячным плату за СМС уведомления или обслуживание счёта.

Занимательный факт. До 2011 года банки активно пользовались именно ежемесячными комиссиями, которые составляли от 0,5 до 2% именно от суммы займа, а не от суммы ежемесячного платежа. Так и получались кредиты под 70% годовых и выше. Сейчас всё это в прошлом.

Не забывайте нажимать кнопку “Рассчитать”. Часто, в статистике мы обращаем на это внимание, что некоторые пользователи нашего сайта просто забывают нажать эту яркую кнопку и смотрят расчеты, сформированные заранее системой как пример. Получив график платежей по кредиту, калькулятор можно использовать для регулировки суммы кредита, выбора типа кредитования или ввода суммы досрочного погашения.

Если говорить кратко, комиссия за досрочное погашение уже не актуальна для четырёх крупных банков: сбербанк, втб, альфа-банк и россельхозбанк. В других банках комиссия остается актуальной, хоть и регулируется на законодательном уровне. Все нюансы досрочного погашения мы отразили в этой статье.

Используйте полученные данные для сравнения с графиком, полученным в банке. Распечатайте, отправьте на электронную почту или сохраните график платежей. Ежедневно мы улучшаем алгоритмы расчёта и оптимизируем уже готовые решения. Напишите нам в социальных сетях, если заметили ошибку. Мы обязательно отблагодарим Вас и исправим все замечания.

Преимущества кредитного калькулятора

Теперь рассмотрим, какие именно платежи мы можем посчитать самостоятельно при помощи калькулятора:

- Произвести расчет графика платежей по кредиту – т.е. получить таблицу ежемесячных платежей исходя из заданных параметров. Это поможет Вам распланировать свой бюджет и по желанию внести коррективы (уменьшение или увеличение ежемесячного взноса);

- Получить информацию об общей сумме процентов – «переплате» по кредиту за весь срок пользования;

- Скорректировать под ваш бюджет срок и сумму потенциального займа (не конкретный платёж, а общую задолженность);

- Выбрать наиболее удобный тип погашения ссуды: аннуитетный (равными платежами), или дифференцированный (процент начисляется на остаток «тела» кредита). Каждый из этих способов имеет свои плюсы и минусы, но от выбора одного из них будет зависеть Ваше платежное планирование. Важно: при дифференцированном типе, общая переплата по кредиту будет меньше, особенно это заметно при долгосрочных займах на большие суммы.

В целом, любой банковский сотрудник строит график платежей по кредиту по калькулятору со сходным принципом расчетов, так что Вы можете не тратить свое время лишними походами в банк и произвести расчет график платежей по кредиту не выходя из дома. Еще одним важным преимуществом является то, что Вы изначально уже будете видеть рамки переплаты и ежемесячные взносы. Вам станет намного удобнее ориентироваться при посещении банка в предложенных ими условиях.

При этом не стоит забывать, что у каждого банка или другой финансовой организации-кредитора свои собственные условия кредитования. Сторонний кредитный калькулятор с графиком платежей дает точные данные, но они могут различаться в зависимости от условий, предложенных банком.

Постараемся кратко описать, какие нюансы могут возникнуть:

- Изменение первоначального платежа. Например, изначально для себя Вы посчитали обычный ежемесячный платёж, а банк оставил возможность оплаты первого месяца – только проценты. График в этом случае подлежит пересмотру;

- Скрытая комиссия. Сейчас, в отличие от условий 10-ти летней давности, наблюдается тенденция «прозрачности» комиссионных сборов, но не следует забывать, что не всегда все дополнительные расходы видны из графиков (все зависит от банка-кредитора). Банк может пойти на хитрость и не вносить комиссии в график платежей по кредиту, калькулятор в некоторых банках настроен со специальной погрешностью;

- Принудительное страхование залогового имущества. Зачастую оформление этой услуги обязательно при выдаче ссуды (может достигать +10% к сумме). Не всегда банк вносит данный пункт в сам договор, иногда приходится дополнительно оплачивать разовый страховой взнос при оформлении;

- «Плавающая процентная ставка». Иногда банки предлагают займы при условии корректировки процентной ставки, но все подобные нюансы указываются в самом договоре и обсуждаются на этапе согласования условий;

- «Досрочное погашение». Сегодня штраф в этом случае достаточно редкое явление, но, тем не менее, иногда встречается при оформлении залога. Смысл сводится к тому, что заемщику невыгодно погашать кредит заранее, так как пересчет процентов в данном случае не производится. Совет: старайтесь брать кредитный займ с возможностью досрочного погашения, это полностью избавит Вас от проблем с ранней оплатой.

Когда график платежей может быть изменён

Предусматриваются несколько способов изменения графика платежей по кредиту. Чаще, график платежей изменяется по не запланированным причинам. Когда это актуально?

Изменяемая процентная ставка. Применяется в некоторых банках. Суть очень простая, когда Вы берете потребительский кредит без залогового обеспечения, банк предлагает первый год процентную ставку в 15,5%, а со второго года 14,1%. Такой пример, мы встретили в банке Райффайзен. Полную информацию об изменяемой процентной ставке мы написали в этой статье.

Занимательный факт, читая негативные отзывы Почта банка, мы обнаружили, что привлекательная процентная ставка в 10,9% использовалась только со второго года выплаты кредита, а первый год ставка по кредиту составляла 34%.

Частичное досрочное погашение кредита. Мы говорим именно про расчёт частичного досрочно погашения кредита, так как полное закрытие кредита, не сопровождается дополнительными процентами за упущенную выгоду банка. Раньше это было актуально, но с 2011 года Центральный Банк России запретил взыскивать комиссию за досрочное погашение. О нюансах частичного досрочного погашения, читайте по ссылке.

Задержка платежей по кредиту. Сопровождается штрафными санкциями и пени. Так же может отразиться в БКИ, что негативно скажется на дальнейших условиях кредитования. Ситуации бывают разные, и банк может пойти на уступки, но по письменному заявлению от заёмщика. Если этот момент был упущен, ожидайте новые условия кредитования.

Иногда эти условия прописаны в договоре, к примеру, при задержке платежей в 3 месяца, некоторые банки могут изменить и процентную ставку по кредиту, а иногда кредитный договор сопровождается более жесткими условиями.

Расчёт графика платежей в банке

Вопрос актуальный и имеет несколько вариантов развития. Самый простой – это расчёт графика платежей на официальном сайте банка. Крупные банки внедрили эту функцию совсем недавно и основана она на трех показателях: сумма кредита, процент по кредиту и период кредитования. Это удобный способ рассчитать кредит, но в чём подвох?

- Низкий процент. Банк злоупотребляет подачей информации и всегда скрывает реальные проценты по кредиту. Простой рекламный ход, когда 11-12% годовых превращаются в 18-25%. Да, ставка такая есть, но только для зарплатных или действующих клиентов банка. И да, зачастую кредитный калькулятор банка автоматически ставит минимальную процентную ставку.

- Тип кредита. Аннуитетный или дифференцированный. Некоторые банки злоупотребляют этими понятиями, автоматически выставляя аннуитетный тип кредитования. Но, что если Ваш кредит ипотека и у Вы хотите погасить кредит досрочно? Подробнее о двух типах кредита мы написали в этой статье.

- Страхование жизни. К примеру, Россельхозбанк обязал нас оформить страхование жизни. Сумма кредита составляла 550 000 рублей на 5 лет. А сумма страхования составила 55 000 рублей, то есть 11 000 рублей в год. Это законно? Да, ведь никто не заставляет нас брать кредит именно здесь, возьмите в другом месте.

Есть ещё много нюансов, которые мы не можем описать в рамках одной статьи. Мы специально выделяем активными ссылками материалы, которые Вам желательно прочитать и сопровождаем каждый из них примерами из реальной жизни. Потратив 20-30 минут на их прочтение, Вы будете лучше понимать, как устроена система кредитования в России не станете жертвой обмана.

Может ли банк не рассчитывать график платежей?

Может! По закону банк обязан предоставить исчерпывающие данные по Вашему кредиту, включая множество значений. Все они указаны в договоре и ещё буквально 2-3 года назад было именно так. Только некоторые банки предоставляли график платежей или давали открытый доступ к кредитному калькулятору. Мы не будем заострять на этом внимание, так как Вы находитесь на сайте кредитного калькулятора, где этот график можно получить за несколько простых действий. Вам лишь надо внимательно ознакомиться с договором и самим составить график платежей на нашем или ином сайте.