Бюджетники используют в работе универсальные кодификаторы КОСГУ и КВР. Коды применяются не только в бухучете, но и в планировании, бюджетировании и закупочной деятельности госсектора. Увязки КВР и КОСГУ на 2023 год обновили.

Что такое КОСГУ

В бюджете КОСГУ — это классификация операций сектора государственного управления. Специфический кодификатор позволяет сгруппировать аналогичные по содержанию операции. Присвоение КОСГУ существенно упрощает ведение учета и составление отчетности госсектора.

Как теперь применять виды расходов в КОСГУ по 209н с изменениями на 2023 год:

- Безвозмездные поступления разграничили на текущие и капитальные: в Приказе № 209н уточнили условия отнесения поступлений к указанным категориям (п. 7 порядка № 209н). Если на капвложения предусмотрено 80% и больше от общего объема средств, перечисления относят к капитальным. Если нельзя достоверно определить долю средств на капвложения и текущие расходы, перечисления признают текущими.

- Изменили доходные коды. В группе 100 «Доходы» скорректировали подстатьи 129, 139 и 174.

- Изменили расходные коды. Изменения коснулись статей 240, 280, 320 и 460, подстатей 224, 226, 264, 296 и 462.

- Скорректировали коды по поступлению и выбытию финансовых активов. В описание статей 510 и 610 включили операции по возврату и перечислению денег по обеспечению заявки на участие в закупке, исполнение контракта.

С 1 января 2023 года арендаторы относят расходы по возмещению арендодателю (собственнику) стоимости услуг связи, коммунальных услуг по договорам аренды, безвозмездного пользования недвижимости на подстатью 224 КОСГУ. Раньше эти затраты отражали по подстатьям КОСГУ 221 и КОСГУ 223, а на подстатью 224 относили возмещение расходов на уплату налогов на имущество и землю.

Оплату за участие в электронных торгах и закрытых электронных процедурах с участника или лица, с которым заключается контракт, плату за проведение торговых процедур с заказчика теперь отражают на подстатье 226. А расходы на оплату договоров на модернизацию нематериальных активов показывают на статье 320.

Код КОСГУ представляет собой три знака в формате «ХХХ». Первая цифра кодификатора обозначает принадлежность к конкретной группе операций, второй и третий символы кода детализируют подгруппу и содержание операции. Представляем действующие коды в таблице КОСГУ на 2023 год (по группам):

|

100 |

Доходы, в том числе прибыль учреждений госсектора |

|

110 — налоговые доходы |

|

|

111 — налоги |

|

|

112 — госпошлины и другие сборы |

|

|

130 — доходы от оказания платных услуг |

|

|

180 — прочие доходы |

|

|

200 |

Расходы, группа которых включает в себя все категории затрат учреждения |

|

211 — зарплата |

|

|

212 — прочие денежные выплаты персоналу |

|

|

213 — налоги |

|

|

221 — услуги связи |

|

|

222: расшифровка КОСГУ 222 — транспортные услуги |

|

|

223 — коммунальные услуги |

|

|

225 — работы и услуги по содержанию здания |

|

|

226: расшифровка КОСГУ 226 в 2023 году для бюджетных учреждений — прочие работы и услуги |

|

|

228 — работы для целей капитальных вложений |

|

|

290 — прочие расходы |

|

|

300 |

Поступление нефинансовых активов |

|

310 — увеличение стоимости основных средств |

|

|

320 — увеличение нематериальных запасов |

|

|

330 — увеличение непроизводственных активов |

|

|

340 — увеличение материальных запасов |

|

|

341 — увеличение лекарственных препаратов |

|

|

342 — увеличение стоимости продуктов питания |

|

|

343 — увеличение горюче-смазочных материалов |

|

|

344 — увеличение строительных материалов |

|

|

345 — увеличение мягкого инвентаря |

|

|

346: расшифровка КОСГУ 346 — увеличение стоимости прочих материальных запасов |

|

|

347 — увеличение стоимости материальных запасов для капитальных вложений |

|

|

349: расшифровка КОСГУ 349 в 2023 году для бюджетных учреждений — увеличение стоимости прочих материальных запасов однократного применения |

|

|

400 |

Выбытие нефинансовых активов (отражаются операции по выбытию НФА) |

|

410 — уменьшение стоимости основных средств |

|

|

411 — амортизация основных средств |

|

|

420 — уменьшение стоимости нематериальных активов |

|

|

421 — амортизация нематериальных активов |

|

|

440 — уменьшение стоимости материальных запасов |

|

|

500 |

Поступление финансовых активов (операции по увеличению денежных остатков на расчетных счетах и в кассе учреждения) |

|

510 — поступление денежных средств и их эквивалентов |

|

|

520 — увеличение стоимости ценных бумаг |

|

|

530 — увеличение стоимости акций |

|

|

600 |

Выбытие финансовых активов, то есть расходование денежных средств и иных финансовых инструментов |

|

610 — выбытие денежных средств и их эквивалентов |

|

|

620 — уменьшение стоимости ценных бумаг |

|

|

630 — уменьшение стоимости акций |

|

|

700 |

Увеличение обязательств. Отражает суммы принятых к исполнению обязательств |

|

710 — увеличение задолженности по внутренним привлеченным заимствованиям |

|

|

720 — увеличение задолженности по внешним привлеченным заимствованиям |

|

|

730 — увеличение прочей кредиторской задолженности |

|

|

800 |

Уменьшение обязательств. Фиксирует суммы исполненных обязательств |

|

810 — уменьшение задолженности по внутренним привлеченным обязательствам |

|

|

820 — уменьшение задолженности по внешним привлеченным обязательствам |

|

|

830 — уменьшение прочей кредиторской задолженности |

Еще в 2015 году все затратные операции в бюджете классифицировались по КОСГУ. Кодификатор являлся неотъемлемой частью кода бюджетной классификации. 20-значный КБК каждой расходной операции заканчивался тремя символами — КОСГУ. Но уже с января 2016 года правила поменялись, и бюджетная классификация по КОСГУ не формируется. Вместо классификации операций сектора государственного управления в КБК указывают код вида расходов, или КВР.

Применение КОСГУ на практике

После исключения КОСГУ из структуры расходных кодов бюджетной классификации кодификатор не утратил актуальности. Бюджетники обязаны классифицировать операции по КОСГУ. Например, казенные учреждения и сектор управления работают только по кодификатору. Они используют КОСГУ в следующих случаях:

- в планировании доходов и расходов бюджета, составлении росписи, кассового плана;

- при составлении бюджетных смет для казенной организации;

- при составлении обоснований расходов к бюджету и бюджетной смете;

- лимиты и ассигнования доводятся до получателей бюджетных средств в разрезе кодификатора КОСГУ;

- при составлении плана закупок и плана-графика;

- при расчетах с бюджетом;

- при составлении некоторых отчетных форм;

- при принятии обязательств (бюджетных, денежных);

- в иных случаях, предусмотренных БК РФ и Приказом № 209н.

Не стоит забывать про бюджетную отчетность. Некоторые формы предусматривают структурирование информации в разрезе КОСГУ: отчет о финансовых результатах деятельности и отчет о движении денежных средств.

КОСГУ в закупочной деятельности

Проведение закупок в организациях бюджетного сектора невозможно без распределения затрат по действующим кодификаторам. При составлении плана-графика учреждения необходимо руководствоваться бюджетной сметой, которая включает КОСГУ и составляется по статьям затрат.

К примеру, по КОСГУ 296 проводят иные выплаты текущего характера физлицам. Но закупок эта кодировка не касается. А по КОСГУ 346 отражают увеличение стоимости прочих материальных запасов:

- запчасти для ремонта машин и оборудования;

- спецоборудование для НИОКР;

- семена, удобрения, посадочные материалы;

- реактивы, химическая посуда, радиодетали;

- материальные запасы специального назначения и др.

Заказчик не вправе запланировать закупок больше, чем доведено до учреждения лимитов и ассигнований. Распределение средств в закупочной документации производится в строгом соответствии с ПФХД или сметой, то есть в разрезе кодов КОСГУ и КВР.

Корректировка структуры КБК изменила принципы отражения кодов в закупочной документации. Теперь операции классифицируются только по КВР. Но не забывайте про КОСГУ: исключение кода из структуры КБК не отменило его значимости. Это связано с тем, что коды КВР и КОСГУ неразрывно связаны между собой.

Невозможно определить правильный код вида расхода по операции, не установив правильный КОСГУ. Если допустить ошибку и неверно определить кодификаторы, то учреждение не сможет осуществить закупки необходимого оборудования, работ или услуг. За нарушение правил составления закупочной и плановой документации предусмотрена административная ответственность.

Работаем с КВР правильно

Код вида расходов — это трехзначный шифр, используемый для группирования однородных операций по расходованию бюджетных средств. Причем классификация операций производится непосредственно по их содержанию с целью эффективного управления бюджетным процессом и контроля над законным исполнением. Этот специфический кодификатор используется при составлении кода бюджетной классификации. А значит, шифр применяется практически во всех сферах финансовой деятельности.

Классификатор КВР имеет группировку:

Как применять код 247

Минфин ввел специальный закупочный КВР 247 «Закупка энергетических ресурсов». Порядок применения нового кода расходов Минфин разъяснил в письме № 02-05-10/10752 от 17.02.2021. Код используют независимо от даты заключения договора или отражения кредиторской задолженности.

В таблице показали случаи применения кодов 244 и 247 по правилам Минфина.

| 244 «Прочая закупка товаров, работ, услуг» | 247 «Закупка энергетических ресурсов» |

|---|---|

|

|

ВАЖНО!

Минфин разъяснил, как проводить комбинированные контракты на поставку тепла и горячей воды — только по КВР 247 (письмо Минфина № 02-05-11/77361 от 22.09.2021). Раньше смешанные договоры заключали по двум статьям — 244 (горячее водоснабжение) и 247 (теплоэнергия). Теперь КВР 244 для комбинированных госконтрактов применяют только в исключительных случаях.

Порядок определения КВР и КОСГУ

С изменением структуры КБК порядок взаимодействия КВР и КОСГУ тоже скорректирован. Чтобы определить верный код бюджетной классификации, необходимо:

- Выбрать правильный КОСГУ для совершаемой операции.

- Определить КВР, который соответствует КОСГУ.

- Проверить данные увязки КВР и КОСГУ по актуальной таблице соответствий.

- Внести проверенный КВР в плановую и отчетную документацию.

Таблица соответствия КВР и КОСГУ введена в действие еще в 2016 году, но позиции документа систематически обновляются. Чиновники утвердили новую таблицу соответствия для работы.

Как работать с кодами КВР и КОСГУ и таблицей соответствий

Пример № 1.

Допустим, госучреждение планирует провести ремонт оборудования. Ремонтные работы, в соответствии с Приказом № 209н, следует относить на статью расхода 225 КОСГУ «Работы, услуги по содержанию имущества».

Теперь анализируем тип планируемого ремонта оборудования и тип самого оборудования. К примеру, оборудование не относится к информационно-коммуникационным направлениям. Тогда следует выбрать КВР 244. Если оборудование ИКТ, то код — 242 (не используется БУ и АУ). Тип ремонта тоже влияет на вид затрат. К примеру, текущий ремонт относим в группы 244 или 242, а если ремонт капитальный, то КВР — 243.

ВАЖНО!

КВР 242 не используется бюджетными и автономными учреждениями. Для таких госучреждений все виды затрат отправляются на код 244 или 243, независимо от привязки к ИКТ.

Пример № 2.

Бюджетное учреждение заключило договор на проведение периодического медицинского осмотра водителей. Такие затраты относим на подстатью 226 КОСГУ. В эту категорию следует относить все виды работ и услуг, которые не включены в подстатьи 221-225, 227-229 КОСГУ.

Расходы на оплату медосмотра водителей отразите по подстатье 226 КОСГУ в увязке с кодом вида расходов 244 «Прочая закупка товаров, работ и услуг» (п. 10.2.6 порядка № 209н, порядок № 82н).

Пример № 3.

Учреждение заказывает проектно-сметную документацию по реконструкции здания. Анализируем операцию. Подготовка ПСД не является прямыми расходами на капитальное строительство или ремонт. Следовательно, услуги, работы для целей капитальных вложений относим на подстатью КОСГУ 228 в увязке с КВР 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества».

Пример № 4.

Бухгалтеры часто путаются в кодах КОСГУ при отражении расходов на приобретение основных фондов и материальных запасов. Прежде чем определить точную подстатью КОСГУ и КВР, необходимо понять, к какой группе нефинансовых активов относятся приобретенные объекты.

Как правильно определить кодификатор:

|

Если учреждение приобретает актив, который отвечает характеристикам ОС и используется как самостоятельный объект |

Если учреждение закупает актив для замены, установки, монтажа, при условии, что актив не используется как самостоятельный объект и отвечает признакам МЗ |

|---|---|

|

Отражайте расходы на подстатье 310 и КВР 244. |

Отражайте расходы в подгруппе 340 по КВР 244 (либо по КВР 243, если расходы связаны с капитальными вложениями). |

|

На подстатье 310 «Увеличение стоимости основных средств» отражайте расходы на строительство, приобретение (изготовление), реконструкцию, техническое перевооружение, расширение, модернизацию (модернизацию с дооборудованием) объектов основных средств и операции по их поступлению (принятию к учету). |

Статья 340 «Увеличение стоимости материальных запасов» КОСГУ детализирована подстатьями 341-347, 349 КОСГУ. По этим подстатьям отражайте расходы на приобретение (изготовление) объектов, признаваемых материальными запасами, и операции по их поступлению (принятию к учету). Статья 344 «Увеличение стоимости строительных материалов». |

Увязки КВР и КОСГУ на 2023 год в закупках

ВАЖНО!

Таблица 2023 года незначительно отличается от 2022. В нее добавили увязку нового КВР «Единые субсидии» с подстатьями КОСГУ 251 и 254. А еще удалили увязку КВР 863 и подстатьи 226.

Для справки: в таблицу включена только группировка по КВР 200, которая чаще всего используется в закупочной деятельности. Остальные виды расходов КОСГУ по 209н найдете в единой таблице в начале статьи.

|

КВР |

КОСГУ |

Примечание |

||

|

Код |

Бюджетные статьи расходов с расшифровкой |

Код |

Наименование |

|

|

210 Разработка, закупка и ремонт вооружений, военной и специальной техники, продукции производственно-технического назначения и имущества |

Отнесение расходов к категории закупок осуществляется на основании положений нормативных правовых актов, регулирующих отношения в указанной сфере |

|||

|

211 |

Поставка вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа в целях обеспечения государственной программы вооружения |

226 |

Прочие работы, услуги |

|

|

228 |

Услуги, работы для целей капитальных вложений |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

212 |

Поставка вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа вне государственной программы вооружения |

226 |

Прочие работы, услуги |

|

|

228 |

Услуги, работы для целей капитальных вложений |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

213 |

Поставка товаров, работ и услуг для обеспечения государственных нужд в области геодезии и картографии в рамках государственного оборонного заказа |

220 |

Оплата работ, услуг |

|

|

310 |

Увеличение стоимости основных средств |

|||

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

|||

|

214 |

Ремонт вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа в целях обеспечения государственной программы вооружения |

225 |

Работы, услуги по содержанию имущества |

|

|

226 |

Прочие работы, услуги |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

215 |

Ремонт вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа вне государственной программы вооружения |

225 |

Работы, услуги по содержанию имущества |

|

|

226 |

Прочие работы, услуги |

|||

| 310 |

Увеличение стоимости основных средств |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

216 |

Фундаментальные исследования в интересах обеспечения обороны и национальной безопасности Российской Федерации в рамках государственного оборонного заказа в целях обеспечения государственной программы вооружения |

226 |

Прочие работы, услуги |

|

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

217 |

Исследования в области разработки вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа в целях обеспечения государственной программы вооружения |

226 |

Прочие работы, услуги |

|

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

218 |

Исследования в области разработки вооружения, военной и специальной техники и военно-технического имущества в рамках государственного оборонного заказа вне государственной программы вооружения |

226 |

Прочие работы, услуги |

|

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

219 |

Поставка продукции (работ, услуг) в целях обеспечения заданий государственного оборонного заказа |

220 |

Оплата работ, услуг |

|

|

310 |

Увеличение стоимости основных средств |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

220 Закупка товаров, работ и услуг для обеспечения специальным топливом и горюче-смазочными материалами, продовольственного и вещевого обеспечения органов в сфере национальной безопасности, правоохранительной деятельности и обороны |

||||

|

221 |

Обеспечение топливом и горюче-смазочными материалами в рамках государственного оборонного заказа |

222 |

Транспортные услуги |

Отнесение расходов к категории закупок осуществляется на основании положений нормативных правовых актов, регулирующих отношения в указанной сфере |

|

224 |

Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов) |

|||

|

226 |

Прочие работы, услуги |

|||

|

229 |

Арендная плата за пользование земельными участками и другими обособленными природными объектами |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

343 |

Увеличение стоимости горюче-смазочных материалов |

|||

|

223 |

Продовольственное обеспечение в рамках государственного оборонного заказа |

214 |

Прочие несоциальные выплаты персоналу в натуральной форме |

|

|

226 |

Прочие работы, услуги |

Отнесение расходов к категории закупок осуществляется на основании положений нормативных правовых актов, регулирующих отношения в указанной сфере |

||

|

342 |

Увеличение стоимости продуктов питания |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

В части расходов по оплате кормов для животных |

||

|

224 |

Продовольственное обеспечение вне рамок государственного оборонного заказа |

226 |

Прочие работы, услуги |

|

|

225 |

Вещевое обеспечение в рамках государственного оборонного заказа |

226 |

Прочие работы, услуги |

Отнесение расходов к категории закупок осуществляется на основании положений нормативных правовых актов, регулирующих отношения в указанной сфере |

|

310 |

Увеличение стоимости основных средств |

|||

|

345 |

Увеличение стоимости мягкого инвентаря |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

|||

|

230 Закупка товаров, работ, услуг в целях формирования государственного материального резерва |

||||

|

231 |

Закупка товаров, работ, услуг в целях формирования государственного материального резерва в рамках государственного оборонного заказа |

220 |

Оплата работ, услуг |

|

|

300 |

Поступление нефинансовых активов |

|||

|

232 |

Закупка товаров, работ, услуг в целях обеспечения формирования государственного материального резерва, резервов материальных ресурсов |

220 |

Оплата работ, услуг |

|

|

300 |

Поступление нефинансовых активов |

|||

|

240 Иные закупки товаров, работ и услуг для обеспечения государственных (муниципальных) нужд |

||||

|

241 |

Научно-исследовательские и опытно-конструкторские работы |

226 |

Прочие работы, услуги |

|

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

242 |

Закупка товаров, работ, услуг в сфере информационно-коммуникационных технологий |

221 |

Услуги связи |

|

|

224 |

Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов) |

|||

|

225 |

Работы, услуги по содержанию имущества |

|||

|

226 |

Прочие работы, услуги |

|||

|

228 |

Услуги, работы для целей капитальных вложений |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

|||

|

347 |

Увеличение стоимости материальных запасов для целей капитальных вложений |

|||

|

349 |

Увеличение стоимости прочих материальных запасов однократного применения |

В части бланков строгой отчетности |

||

|

243 |

Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества |

222 |

Транспортные услуги |

|

|

224 |

Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов) |

|||

|

225 |

Работы, услуги по содержанию имущества |

|||

|

226 |

Прочие работы, услуги |

|||

|

228 |

Услуги, работы для целей капитальных вложений |

|||

|

229 |

Арендная плата за пользование земельными участками и другими обособленными природными объектами |

|||

|

296 |

Иные выплаты текущего характера физическим лицам |

Возмещения (компенсации), предусмотренные сводным сметным расчетом стоимости капитального ремонта |

||

|

297 |

Иные выплаты текущего характера организациям |

В части платы за проведение компенсационного озеленения при уничтожении зеленых насаждений |

||

|

299 |

Иные выплаты капитального характера организациям |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

344 |

Увеличение стоимости строительных материалов |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

|||

|

347 |

Увеличение стоимости материальных запасов для целей капитальных вложений |

|||

|

244 |

Прочая закупка товаров, работ и услуг |

214 |

Прочие несоциальные выплаты персоналу в натуральной форме |

В части отражения операций по приобретению молока или других равноценных пищевых продуктов для бесплатной выдачи работникам, занятым на работах с вредными условиями труда |

|

220 |

Оплата работ, услуг |

В том числе в части расходов по доставке (пересылке) пенсий, пособий и иных социальных выплат населению |

||

|

267 |

Социальные компенсации персоналу в натуральной форме |

|||

|

310 |

Увеличение стоимости основных средств |

|||

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

340 |

Увеличение стоимости материальных запасов |

|||

|

530 |

Увеличение стоимости акций и иных финансовых инструментов |

|||

|

245 |

Закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд в области геодезии и картографии вне рамок государственного оборонного заказа |

220 |

Оплата работ, услуг |

|

|

310 |

Увеличение стоимости основных средств |

|||

|

320 |

Увеличение стоимости нематериальных активов |

|||

|

346 |

Увеличение стоимости прочих оборотных запасов (материалов) |

|||

| 246 |

Закупка товаров, работ, услуг в целях создания, развития, эксплуатации и вывода из эксплуатации государственных информационных систем |

224 |

Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов) |

|

| 225 |

Работы, услуги по содержанию имущества |

|||

| 226 |

Прочие работы, услуги |

|||

| 228 |

Услуги, работы для целей капитальных вложений |

|||

| 310 |

Увеличение стоимости основных средств |

|||

| 320 |

Увеличение стоимости нематериальных активов |

|||

| 340 |

Увеличение стоимости материальных запасов |

|||

| 247 |

Закупка энергетических ресурсов |

223 | Коммунальные услуги |

В части оплаты по тарифам за поставку электроэнергии, поставку газа, за теплоснабжение и оплаты транспортировки газа, электричества по газораспределительным и электрическим сетям (за исключением аналогичных расходов зарубежных аппаратов государственных органов (направление расходов 90039 «Расходы на обеспечение функций зарубежного аппарата государственных органов»), при обеспечении деятельности которых вид расходов 247 не применяется) |

ВАЖНО!

В закупках применяются новые КВР — 246 и 247. Код 246 предназначен не для всех учреждений — госорганов, федеральных казенных учреждений и органов управления внебюджетными фондами. 247 код придется применять практически всем бюджетникам и автономным учреждениям при закупках энергетических ресурсов.

Ответственность за ошибки КВР и КОСГУ

За допущенные ошибки при определении кодификаторов предусмотрена административная ответственность.

|

Ошибка |

Штраф |

Как избежать наказания: действия бухгалтера |

|---|---|---|

|

Использованная увязка кодификатора КВР-КОСГУ не предусмотрена действующим законодательством |

Ст. 15.14 КоАП РФ:

|

Если в госучреждении планируется сделка, которой нет в новом Приказе Минфина № 82н, подготовьте запрос в Министерство финансов с требованием дать пояснения. До получения официального разъяснения не рекомендуется использовать несуществующую увязку |

|

Код ВР определен по неточному, то есть по предполагаемому описанию (предназначению) товара |

Планирование и(или) осуществление закупок по кодам, которые не отвечают документальному описанию (предназначению) товаров, работ или услуг, не допускаются. Это нарушение требований БК РФ и 44-ФЗ. Прежде чем совершить сделку, ознакомьтесь с технической или иной документацией к приобретаемому товару либо уточните технические характеристики аналогичных позиций товаров |

|

|

На группу кодификатора КВР 200 отнесены затраты, не связанные с осуществлением закупок |

Нарушения часто связаны с подотчетными расходами работников госучреждений. Чтобы не допустить ошибок, необходимо точно разграничить цель затрат: закупки на нужды организации или иные виды издержек |

|

|

Применен КВР, который не соответствует типу учреждения (казенное, автономное или бюджетное) |

Перед проведением «проблемной» сделки перепроверьте себя. Сравните выбранный КВР с утвержденными кодами из Приказа Минфина № 82н |

Еще по теме:

- как подключиться к системе «Электронный бюджет»;

- таблица новых КБК для госзакупок;

- лимиты бюджетных обязательств: как принять и распределить на госзакупки;

- инструкция по заполнению бюджетной сметы госзаказчика;

- инструкция по работе с расходным расписанием: как заполнить и опубликовать.

Об авторе этой статьи

- Александра ЗадорожневаБухгалтер, эксперт проекта

-

Практикующий бухгалтер.

Работаю с начала учебы в ВУЗе. Есть опыт работы и в коммерции, и в бюджете. С 2006 по 2012 работала бухгалтером-кассиром и кадровиком. С 2012 по настоящее время — главный бухгалтер в бюджетном учреждении. Помимо прямой бухгалтерии занимаюсь закупочной и планово-экономической деятельностью. 4 года пишу тематические статьи для профильные изданий.

Другие публикации автора

В 2023 году вступили в силу несколько документов, которые бухгалтеры бюджетной сферы должны обязательно учитывать. Изменения коснулись кодов видов расходов и классификации операций сектора госуправления.

С начала 2023 года действует Приказ Минфина России от 24.05.2022 № 82н (Порядок № 82н). Одновременно утратил силу Порядок № 85н, согласно которому учреждения учитывали доходы и расходы по кодам бюджетной классификации до 2023 года.

Особенности применения с 2023 года кодов видов расходов классификации расходов бюджетов

Расходы на участие спортсменов в соревнованиях через руководителей делегаций, командированных подотчетных лиц — штатных или внештатных сотрудников отражаются:

- по КВР 244 «Прочая закупка товаров, работ и услуг» — расходы на покупку товаров, услуг, проезд к месту проведения спортивного мероприятия и обратно, проживание, питание, организационные взносы, иные закупки, обеспечивающие участие в соревнованиях;

- по КВР 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда» или КВР 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда» — компенсация затрат на проезд, питание, иные компенсационные выплаты участникам спортивных мероприятий — сотрудникам учреждений;

- по КВР 113 «Иные выплаты учреждений привлекаемым лицам» или КВР 123 «Иные выплаты государственных (муниципальных) органов привлекаемым лицам» — компенсация затрат на проезд, питание, иные компенсационные выплаты участникам соревнований, не состоящим с направляющей организацией в трудовых отношениях.

Пример. Если участие в мероприятии оплачивается через командированного штатного или внештатного сотрудника, то расходы отражают по КВР 244. КОСГУ зависит от того, что оплачивает ответственный сотрудник:

- билеты на проезд — КОСГУ 222,

- проживание в гостинице, питание, организационный взнос — КОСГУ 226.

По тем же КВР нужно отражать расходы через подотчетных лиц, если на мероприятия направляются учащиеся образовательных учреждений.

Таблицу соответствия видов расходов классификации расходов бюджетов и статей (подстатей) КОСГУ, применяемую в 2023 году, вы найдете в нашей шпаргалке

В конце статьи есть шпаргалка

Особенности применения с 2023 года разделов/подразделов классификации расходов бюджетов

Профпереподготовка, повышение квалификации

Онлайн-курсы для бухгалтеров бюджетной сферы

Расписание курсов

Бухгалтеру надо учесть, что:

- по подразделу 0707 «Молодежная политика» отражаются расходы на организацию досуга, отдыха, оздоровления молодежи, государственная поддержка деятельности молодежных общественных объединений, поддержка инициатив молодежи и другие;

- по подразделу 0709 «Другие вопросы в области образования» — расходы на организацию отдыха детей, а также расходы учреждений, задействованных в организации и обеспечении оздоровления и отдыха детей;

- по разделу 1100 «Физическая культура и спорт», подразделу 1103 «Спорт высших достижений» вместо 0703 — расходы на дополнительные образовательные программы спортивной подготовки для детей и взрослых.

Такой порядок применения бюджетной классификации с 2023 года разъяснен в Письме Минфина России от 25.08.2022 № 02-05-11/83179.

Особенности применения подстатей КОСГУ с 2023 года

Организации бюджетной сферы в 2023 года при ведении бухгалтерского учета должны использовать обновленный Порядок № 209н. Приказ Минфина России от 08.09.2022 № 137н внес изменения в Порядок применения КОСГУ.

С 1 января 2023 года по-новому применяются подстатьи КОСГУ при оформлении отдельных операций:

- Оплату оператору электронной площадки нужно отражать по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 2.2.6 Порядка № 209н). Речь идет о бухучете платы за участие в электронной процедуре на основании ч. 4 ст. 24.1 Закона № 44-ФЗ с участника и заказчика.

До 2023 года такие расходы учитывали по подстатье КОСГУ 297 «Иные выплаты текущего характера организациям».

- По-новому нужно оформлять расходы арендатора по возмещению собственнику имущества за связь и коммунальные услуги. Эти расходы учитывают по подстатье 224 КОСГУ «Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов)».

До 2023 года их относили на подстатьи КОСГУ 221 «Услуги связи» и 223 «Коммунальные услуги».

Теперь на подстатью 224 КОСГУ относится возмещение собственнику имущества:

- расходов по обязательствам, предусмотренным договором аренды или безвозмездного пользования объектом недвижимого имущества;

- налога на имущество организаций и земельного налога;

- стоимости коммунальных услуг, услуг связи.

Пример. Расходы бюджетного учреждения по возмещению арендодателю стоимости коммунальных услуг оформляются бухгалтерской записью:

Дт 0 109 70 224 Кт 4 302 24 73Х

В учете арендодателя изменений нет. Если арендатор возмещает расходы на оплату коммунальных услуг отдельным платежом, то собственник отражает доход по условным арендным платежам:

Дт 0 205 35 56Х Кт 0 401 10 135

3. В перечень статьи 320 КОСГУ «Увеличение стоимости нематериальных активов» в дополнение к расходам по оплате договоров на приобретение НМА добавлены расходы:

- на создание исключительных прав на результаты интеллектуальной деятельности или средства индивидуализации

- модернизацию НМА

Профпереподготовка, повышение квалификации

Онлайн-курсы для бухгалтеров бюджетной сферы

Расписание курсов

- Из Порядка № 209н убрали подстатью 461 «Выбытие биологических активов». На статью 460 «Уменьшение стоимости биологических активов» КОСГУ перенесли доходы от:

- выбытия биологических активов,

- реализации биологических активов,

- возмещения ущерба, выявленного в связи с недостачей биологических активов,

- другие аналогичные доходы.

- Изменился учет безвозмездных поступлений: субвенций, грантов в форме субсидий, субсидий бюджетным, автономным учреждениям на иные цели. Если денежные средства одновременно перечисляют и на капитальные вложения, и на текущие расходы, то статью КОСГУ нужно выбирать с учетом требований п. 7 Порядка № 209н.

Таблицу соответствия видов расходов классификации расходов бюджетов и статей (подстатей) КОСГУ, применяемая в 2023 году вы найдете в нашей шпаргалке

В конце статьи есть шпаргалка

Уточним, что безвозмездные поступления и перечисления капитального характера направлены на приобретение или создание основных средств, то есть движимого и недвижимого имущества, нематериальных и непроизведенных активов.

Учитывают:

- по КОСГУ 161-168 — поступления капитального характера,

- по КОСГУ 281-286, 254-256 — перечисления капитального характера.

Поступления и перечисления текущего характера — те, что не относсятся к капитальным.

Учитывают:

- по КОСГУ 151-159 — поступления текущего характера,

- по КОСГУ 241-249, 251-253 — перечисления текущего характера.

Вопрос: как правильно выбрать КОСГУ, если субсидия предоставлена одновременно для капитальных вложений и текущих расходов?

Если на капвложения предусматривается 80 % и более от общего объема средств, то деньги относятся к средствам капитального характера.

Если точно определить долю невозможно, то субсидия признается перечислением или поступлением текущего характера.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

Таблица соответствия видов расходов классификации расходов бюджетов и статей (подстатей) классификации операций сектора государственного управления

410.2 КБ

Скачать

С начала 2023 года действует Приказ Минфина России от 24.05.2022 № 82н (Порядок № 82н). Одновременно утратил силу Порядок № 85н, согласно которому учреждения учитывали доходы и расходы по кодам бюджетной классификации до 2023 года.

Особенности применения с 2023 года кодов видов расходов классификации расходов бюджетов

Расходы на участие спортсменов в соревнованиях через руководителей делегаций, командированных подотчетных лиц — штатных или внештатных сотрудников отражаются:

- по КВР 244 «Прочая закупка товаров, работ и услуг» — расходы на покупку товаров, услуг, проезд к месту проведения спортивного мероприятия и обратно, проживание, питание, организационные взносы, иные закупки, обеспечивающие участие в соревнованиях;

- по КВР 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда» или КВР 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда» — компенсация затрат на проезд, питание, иные компенсационные выплаты участникам спортивных мероприятий — сотрудникам учреждений;

- по КВР 113 «Иные выплаты учреждений привлекаемым лицам» или КВР 123 «Иные выплаты государственных (муниципальных) органов привлекаемым лицам» — компенсация затрат на проезд, питание, иные компенсационные выплаты участникам соревнований, не состоящим с направляющей организацией в трудовых отношениях.

Пример. Если участие в мероприятии оплачивается через командированного штатного или внештатного сотрудника, то расходы отражают по КВР 244. КОСГУ зависит от того, что оплачивает ответственный сотрудник:билеты на проезд — КОСГУ 222,

проживание в гостинице, питание, организационный взнос — КОСГУ 226.

По тем же КВР нужно отражать расходы через подотчетных лиц, если на мероприятия направляются учащиеся образовательных учреждений.

Таблицу соответствия видов расходов классификации расходов бюджетов и статей (подстатей) КОСГУ, применяемую в 2023 году, вы найдете в нашей шпаргалке

[ArticleMaterials=2513]

Особенности применения с 2023 года разделов/подразделов классификации расходов бюджетов

Расписание курсовПрофпереподготовка, повышение квалификацииОнлайн-курсы для бухгалтеров бюджетной сферы

Бухгалтеру надо учесть, что:

- по подразделу 0707 «Молодежная политика» отражаются расходы на организацию досуга, отдыха, оздоровления молодежи, государственная поддержка деятельности молодежных общественных объединений, поддержка инициатив молодежи и другие;

- по подразделу 0709 «Другие вопросы в области образования» — расходы на организацию отдыха детей, а также расходы учреждений, задействованных в организации и обеспечении оздоровления и отдыха детей;

- по разделу 1100 «Физическая культура и спорт», подразделу 1103 «Спорт высших достижений» вместо 0703 — расходы на дополнительные образовательные программы спортивной подготовки для детей и взрослых.

Такой порядок применения бюджетной классификации с 2023 года разъяснен в Письме Минфина России от 25.08.2022 № 02-05-11/83179.

Особенности применения подстатей КОСГУ с 2023 года

Организации бюджетной сферы в 2023 года при ведении бухгалтерского учета должны использовать обновленный Порядок № 209н. Приказ Минфина России от 08.09.2022 № 137н внес изменения в Порядок применения КОСГУ.

С 1 января 2023 года по-новому применяются подстатьи КОСГУ при оформлении отдельных операций:

- Оплату оператору электронной площадки нужно отражать по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 2.2.6 Порядка № 209н). Речь идет о бухучете платы за участие в электронной процедуре на основании ч. 4 ст. 24.1 Закона № 44-ФЗ с участника и заказчика.

До 2023 года такие расходы учитывали по подстатье КОСГУ 297 «Иные выплаты текущего характера организациям».

- По-новому нужно оформлять расходы арендатора по возмещению собственнику имущества за связь и коммунальные услуги. Эти расходы учитывают по подстатье 224 КОСГУ «Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов)».

До 2023 года их относили на подстатьи КОСГУ 221 «Услуги связи» и 223 «Коммунальные услуги».

Теперь на подстатью 224 КОСГУ относится возмещение собственнику имущества:

- расходов по обязательствам, предусмотренным договором аренды или безвозмездного пользования объектом недвижимого имущества;

- налога на имущество организаций и земельного налога;

- стоимости коммунальных услуг, услуг связи.

Пример. Расходы бюджетного учреждения по возмещению арендодателю стоимости коммунальных услуг оформляются бухгалтерской записью:Дт 0 109 70 224 Кт 4 302 24 73Х

В учете арендодателя изменений нет. Если арендатор возмещает расходы на оплату коммунальных услуг отдельным платежом, то собственник отражает доход по условным арендным платежам:

Дт 0 205 35 56Х Кт 0 401 10 135

3. В перечень статьи 320 КОСГУ «Увеличение стоимости нематериальных активов» в дополнение к расходам по оплате договоров на приобретение НМА добавлены расходы:

- на создание исключительных прав на результаты интеллектуальной деятельности или средства индивидуализации

- модернизацию НМА

Расписание курсовПрофпереподготовка, повышение квалификацииОнлайн-курсы для бухгалтеров бюджетной сферы

- Из Порядка № 209н убрали подстатью 461 «Выбытие биологических активов». На статью 460 «Уменьшение стоимости биологических активов» КОСГУ перенесли доходы от:

- выбытия биологических активов,

- реализации биологических активов,

- возмещения ущерба, выявленного в связи с недостачей биологических активов,

- другие аналогичные доходы.

- Изменился учет безвозмездных поступлений: субвенций, грантов в форме субсидий, субсидий бюджетным, автономным учреждениям на иные цели. Если денежные средства одновременно перечисляют и на капитальные вложения, и на текущие расходы, то статью КОСГУ нужно выбирать с учетом требований п. 7 Порядка № 209н.

Таблицу соответствия видов расходов классификации расходов бюджетов и статей (подстатей) КОСГУ, применяемая в 2023 году вы найдете в нашей шпаргалке

[ArticleMaterials=2513]

Уточним, что безвозмездные поступления и перечисления капитального характера направлены на приобретение или создание основных средств, то есть движимого и недвижимого имущества, нематериальных и непроизведенных активов.

Учитывают:

- по КОСГУ 161-168 — поступления капитального характера,

- по КОСГУ 281-286, 254-256 — перечисления капитального характера.

Поступления и перечисления текущего характера — те, что не относсятся к капитальным.

Учитывают:

- по КОСГУ 151-159 — поступления текущего характера,

- по КОСГУ 241-249, 251-253 — перечисления текущего характера.

Вопрос: как правильно выбрать КОСГУ, если субсидия предоставлена одновременно для капитальных вложений и текущих расходов?Если на капвложения предусматривается 80 % и более от общего объема средств, то деньги относятся к средствам капитального характера.Если точно определить долю невозможно, то субсидия признается перечислением или поступлением текущего характера.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 11 декабря 2020 г. N 02-08-10/109210

Министерство финансов Российской Федерации в дополнение к письму от 27 декабря 2019 г. N 02-08-10/102939 направляет для использования в работе разъяснения по применению классификации операций сектора государственного управления (далее – КОСГУ) в части расходов, включенных в группы 200 “Расходы” КОСГУ и 300 “Поступление нефинансовых активов” (статьи 310 – 340) КОСГУ (приказ Министерства финансов Российской Федерации от 29 ноября 2017 г. N 209н “Об утверждении Порядка применения классификации операций сектора государственного управления”).

А.М.ЛАВРОВ

Порядок применения классификации операций сектора государственного управления, утвержденный приказом Министерства финансов Российской Федерации от 29 ноября 2017 г. N 209н (далее – Порядок применения КОСГУ), устанавливает единые правила применения кодов классификации операций сектора государственного управления (далее – КОСГУ) для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, а также при детализации (дополнительной детализации) показателей бюджетной росписи, бюджетной сметы казенного учреждения, обоснований бюджетных ассигнований.

Порядок применения КОСГУ гармонизирован с требованиями руководства по Статистике государственных финансов 2014 года, а также федеральных стандартов бухгалтерского учета для организаций государственного сектора.

1. Общие положения

Порядок применения КОСГУ содержит следующие понятия, используемые при определении отнесения операций на соответствующие статьи (подстатьи) КОСГУ.

Сектор государственного управления (п. 2 Порядка):

– органы государственной власти (государственные органы);

– органы местного самоуправления;

– органы управления государственными внебюджетными фондами;

– государственные (муниципальные) учреждения, в том числе находящиеся за пределами Российской Федерации;

– иные юридические лица, осуществляющие в соответствии с законодательством Российской Федерации бюджетные полномочия получателя бюджетных средств, в части деятельности по бюджетным полномочиям.

Организации государственного сектора (п. 7.1 Порядка):

– государственные (муниципальные) унитарные предприятия;

– государственные корпорации и компании, публично-правовые компании.

Финансовые организации (п. 10.4 Порядка) – банки и небанковские кредитные организации, имеющие лицензию Банка России на осуществление банковских операций, а также юридические лица, предоставляющие на основании соответствующей лицензии услуги страхования, перестрахования, взаимного страхования, микрофинансовые организации, иные финансовые организации.

Нефинансовые организации (п. 10.4 Порядка) – организации, занимающиеся производством товаров и оказанием нефинансовых услуг, работ.

Понятие “некоммерческие организации” используется в Порядке применения КОСГУ в том смысле, который определен Федеральным законом от 12 января 1996 г. N 7-ФЗ “О некоммерческих организациях”, с той лишь особенностью, что в категорию “некоммерческих организаций” в целях Порядка применения КОСГУ не включаются учреждения, государственные корпорации, компании, публично-правовые компании, включенные в иные категории.

Для целей Порядка применения КОСГУ к нерезидентам относятся:

– юридические лица, организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

– находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения указанных юридических лиц и организаций;

– иностранные юридические лица, зарегистрированные в соответствии с Федеральным законом от 3 августа 2018 г. N 290-ФЗ “О международных компаниях и международных фондах”.

В группу “нерезиденты” в целях Порядка применения КОСГУ не включаются физические лица – нерезиденты, наднациональные организации, правительства иностранных государств, международные финансовые организации, в том случае, когда они выделяются на обособленных подстатьях КОСГУ.

Участники бюджетного процесса (п. 13.5.1 Порядка):

– главные распорядители бюджетных средств;

– распорядители бюджетных средств;

– получатели бюджетных средств;

– государственные (муниципальные) бюджетные, государственные (муниципальные) автономные учреждения, осуществляющие в порядке, установленном законодательством Российской Федерации, полномочия соответственно федерального органа государственной власти (государственного органа), органа государственной власти субъекта Российской Федерации, органа местного самоуправления по исполнению публичных обязательств перед физическими лицами, подлежащих исполнению в денежной форме;

– иные получатели бюджетных средств, имеющие право на принятие и (или) исполнение бюджетных обязательств от имени соответствующего публично-правового образования за счет средств соответствующего бюджета;

– главные администраторы доходов бюджета;

– администраторы доходов бюджета;

– главные администраторы источников финансирования дефицита бюджета;

– администраторы источников финансирования дефицита бюджета;

– органы управления государственными внебюджетными фондами и территориальными государственными внебюджетными фондами, осуществляющих составление и исполнение соответствующих бюджетов.

Наднациональная организация – организация, созданная для обеспечения общих потребностей нескольких государств, наделенная нормоустановительными, исполнительными, контрольными правомочиями, которые имеют эффект на государства и частных лиц. Она имеет полномочия принимать решения, издавать правила, исполнять решения обязательные для государств-членов. Примерами наднациональных организаций являются следующие:

– Организация Объединенных Наций (ООН);

– Организация экономического развития и сотрудничества (ОЭСР);

– Экономический и Социальный Совет ООН;

– Организация стран – экспортеров нефти (ОПЕК);

– Международный олимпийский комитет (МОК);

– Всемирный банк (ВБ);

– Международный валютный фонд (МВФ);

– Европейский центральный банк (ЕЦБ);

– Международный суд ООН;

– Европейский суд по правам человека;

– Суд Европейского союза и др.

2. Классификация расходов

Основные расходные операции сгруппированы следующим образом:

1) оплата труда, начисления на выплаты по оплате труда (210);

2) приобретение работ и услуг (220) – представляет собой стоимость работ и услуг, закупленных сектором государственного управления для использования в своей деятельности.

Приобретение работ и услуг не включает работы и услуги, приобретенные сектором государственного управления для использования физическими лицами в целях удовлетворения их потребностей, в качестве их социального обеспечения;

3) обслуживание государственного (муниципального) долга (230) – представляют собой расходы, понесенные должником в связи с использованием средств другой институциональной единицы <1>;

——————————–

<1> Институциональная единица – хозяйствующая единица, которая обладает правом владеть активами и принимать обязательства и осуществлять операции от своего имени в соответствии с действующим законодательством Российской Федерации (согласно Общероссийскому классификатору организационно-правовых форм. ОК 028-2012, утвержденному Приказом Росстандарта от 16.10.2012 N 505-ст)

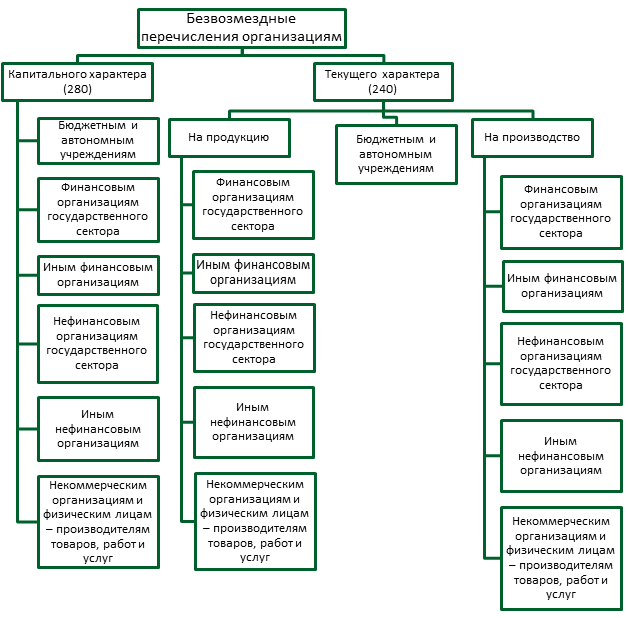

4) безвозмездные перечисления организациям (субсидии) (240, 280) – это текущие либо капитальные трансферты, которые перечисляются государственными (муниципальными) органами организациям, индивидуальным предпринимателям, физическим лицам – производителям товаров, работ, услуг (исходя из уровня их производственной деятельности, либо на основе количества или стоимости товаров или услуг, которые они производят, продают, импортируют и т.п.). В данную категорию также включаются субсидии организациям, предназначенные для компенсации их убытков;

6) безвозмездные перечисления бюджетам (250) – это трансферты в денежной или натуральной форме, перечисляемые другому бюджету бюджетной системы Российской Федерации, международной, наднациональной организации, правительству иностранного государства;

7) социальное обеспечение (260) – социальные выплаты населению для покрытия нужд, возникающих в результате наступления таких событий, как болезнь, отсутствие работы, выход на пенсию или по иным обстоятельствам;

8) прочие расходы (290) включают все расходные операции, не отнесенные к другим категориям (например, налоги, штрафы и пени и пр.).

Классификация предусматривает разграничение выплат физическим лицам на социальные и несоциальные, а также по форме, в которой они осуществляются (денежной или натуральной) (п. 7 Порядка).

По типу получателей социальные выплаты делятся на социальные выплаты физическим лицам, действующим работникам и бывшим работникам (служащим).

Выплаты относят к социальным, если они связаны с болезнью, утратой заработка или другими социальными рисками. Событие несет социальный риск, если может негативно повлиять на имущественное положение физического лица.

Несоциальными выплатами являются заработная плата, выплаты работодателей, связанные с привлечением и сохранением кадрового потенциала, а также выплаты работодателей, направленные на стимулирование занятости в соответствующей сфере трудовой деятельности, стипендии, а также выплаты компенсаций за ущерб (например, имуществу физического лица), причиненный сектором государственного управления, в том числе по решению суда.

К социальным пособиям в натуральной форме относится приобретение товаров, работ, услуг в пользу граждан, либо выплаты физическим лицам на приобретение товаров, работ, услуг, а также компенсации (возмещения) расходов физическим лицам на приобретение товаров, работ и услуг в объеме денежного эквивалента стоимости (полной или частичной) товара, услуги или работы на момент ее предоставления получателям (п. 7 Порядка).

Когда социальные пособия выплачиваются в натуральной форме, физическое лицо не имеет свободы выбора в отношении того, как использовать пособия.

2.1. Оплата труда, начисления на выплаты по оплате

труда (210)

Оплата труда работников представляет полное вознаграждение, подлежащее выплате лицу в рамках отношения между работодателем и наемным работником за работу, выполненную в течение определенного периода времени. Эти суммы подлежат выплате в порядке обмена за предоставляемые физическими лицами услуги (физического или умственного труда), используемые в процессе операционной деятельности, в процессе производства, оказания услуги.

Оплата труда работников не включает суммы, уплачиваемые вне отношений между работодателем и работником (например, подрядчикам и лицам, работающим не по найму, такие суммы, подлежащие выплате, классифицируются как оплата работ, услуг).

Оплата труда, начисления на выплаты по оплате труда состоит из:

– заработной платы (211);

– несоциальных выплат персоналу, не отнесенных к заработной плате (212, 214);

– начислений на выплаты по оплате труда (213).

Оплата труда работников измеряется величиной вознаграждения, которое работник имеет право получить от работодателя за работу, выполненную в течение соответствующего периода, и выплачиваемого авансом, по мере выполнения работы или же после ее завершения.

2.1.1. Заработная плата (211)

Заработная плата – это оплата труда работников государственных (муниципальных) учреждений, органов управления государственными внебюджетными фондами, лиц, замещающих государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности, государственных и муниципальных служащих, иных работников государственных (муниципальных) органов, не являющихся государственными (муниципальными) служащими, военнослужащих и приравненных к ним лиц, сотрудников органов внутренних дел, сотрудников, имеющих специальные звания и проходящих службу в учреждениях и органах уголовно-исполнительной системы, федеральной противопожарной службе Государственной противопожарной службы, таможенных органах Российской Федерации (далее – персонал, работник, работники), выплачиваемая в денежной и (или) натуральной форме.

Заработная плата включает суммы, удерживаемые из заработной платы работодателем, такие как налоги на доходы и другие вычеты (удержания), подлежащие уплате работником (т.е. суммы, уплачиваемые напрямую налоговым органам и т.д. от имени работников).

Заработная плата в денежной форме представляет собой суммы, подлежащие выплате работникам в форме денежных средств в обмен на выполненную работу.

В данную категорию включаются следующие виды вознаграждения:

– базовая заработная плата, выплачиваемая регулярно раз месяц или иные промежутки времени, включая оплату по результатам работ и сдельную оплату; дополнительную плату или специальные надбавки за сверхурочную работу, работу в ночные часы или в выходные дни или другие виды ненормированного рабочего времени; надбавки за работу с вредными и (или) опасными и иными особыми условиями труда и т.п.;

– заработная плата, подлежащая выплате работникам, не работающим в течение коротких промежутков времени, например, находящимся в отпусках;

– ежегодные дополнительные выплаты, такие как премии;

– разовые премии или другие выплаты, связанные с общими результатами работы организации, в рамках программ стимулов.

ПРИМЕРАМИ выплат, относящихся к заработной плате являются следующие:

1) базовая заработная плата:

– выплаты по должностным окладам, по ставкам заработной платы, по почасовой оплате, по воинским и специальным званиям;

– ежемесячное денежное вознаграждение судьи;

– доплаты к заработной плате до минимального размера оплаты труда;

– выплата заработной платы, осуществляемая на основании судебных решений;

– выплата заработной платы за работу в ночное время, праздничные и выходные дни;

– за сверхурочную работу;

– выплаты при совмещении должностей, расширении зон обслуживания, увеличение объема работы или исполнении обязанностей временно отсутствующего работника без освобождения от работы (ст. 151 ТК РФ);

– и тому подобное;

2) премии:

– выплаты поощрительного, стимулирующего характера, в том числе вознаграждения по итогам работы за год;

– выплата надбавки в виде ежемесячного денежного поощрения;

– единовременная выплата к юбилейным датам работникам;

– выплата работникам материальной помощи за счет фонда оплаты труда;

– и тому подобное;

3) специальные надбавки:

– надбавки за выслугу лет;

– выплата заработной платы за работу с вредными и (или) опасными и иными особыми условиями труда;

– выплата оклада судьи в соответствии с присвоенным ему квалификационным классом;

– ежемесячные доплаты работникам за почетное звание;

– надбавка за работу со сведениями, составляющими государственную тайну;

– за квалификационный разряд (классный чин, дипломатический ранг, за классность по специальности);

– за шифровальную работу, за знание иностранного языка, ученую степень, ученое звание, должности доцента и профессора;

– за особые условия государственной гражданской и иной службы;

– за работу и стаж работы в местностях с особыми климатическими условиями, в пустынных, безводных местностях, в высокогорных районах, в районах Крайнего Севера и приравненных к ним местностях, в южных районах Сибири и Дальнего Востока;

– за сложность, напряженность, специальный режим работы;

– и тому подобное;

4) оплата отпусков:

– оплата ежегодных отпусков, в том числе компенсация за неиспользованный отпуск;

– единовременные выплаты при предоставлении отпуска государственным (муниципальным) служащим;

– выплаты сотруднику при увольнении компенсации за неиспользованный отпуск (ст. 127 ТК РФ);

– отпусков за период обучения работников, направленных на профессиональную подготовку, повышение квалификации или обучение другим профессиям;

– дополнительного оплачиваемого отпуска гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС;

– и тому подобное.

Заработная плата не включает возмещение работодателем расходов, понесенных его работниками для того, чтобы они могли занять свои рабочие места или выполнять свою работу, например:

– возмещение расходов на поездки, переезд или связанные с ними расходы, производимые работниками, когда они заступают на новые рабочие места, или требуемые работодателями для переселения в другие части страны или в другую страну;

– возмещение понесенных работниками расходов на инструменты, оборудование, спецодежду или другие предметы, которые необходимы для того, чтобы они могли выполнять свою работу. В этих случаях возмещенные суммы отражаются как приобретение работ и услуг (220).

Заработная плата также не включает социальные пособия, подлежащие выплате работодателем работникам в виде:

– пособий по временной нетрудоспособности за счет средств работодателя в случае заболевания работника или получения травмы;

– выходных пособий и компенсаций работникам при их увольнении, потере трудоспособности и т.п.

2.1.2. Несоциальные выплаты персоналу (212, 214)

Несоциальные выплаты персоналу представляют собой суммы денежных средств, а также оплату товаров, работ, услуг, выплачиваемые (предоставляемые) работодателями в соответствии с законодательством Российской Федерации в пользу персонала и (или) их иждивенцев, членов семей, не относящиеся к заработной плате дополнительные выплаты (за исключением компенсаций расходов персонала, связанных с трудовой деятельностью), обусловленные условиями трудовых отношений, статусом работников (сотрудников).

К несоциальным выплатам работникам относятся выплаты, связанные с привлечением и сохранением кадрового потенциала, направленные на стимулирование занятости в соответствующей сфере деятельности, такие как:

– компенсация (оплата) найма жилья, проезда к месту работы и обратно (за исключением обеспечения должностных лиц проездными документами в служебных целях, компенсации (оплаты) расходов работников, имеющих разъездной характер работы);

– оплата (компенсация расходов за оплату) жилого помещения и коммунальных услуг;

– компенсация (предоставление) продуктов питания на регулярной основе;

– оплата (компенсация расходов) за пользование спортивными сооружениями, объектами для проведения досуга, базами отдыха для работников и членов их семей, детскими садами и яслями для детей сотрудников;

– оплата парковки (за исключением оплаты в служебных целях).

Аналогичные выплаты, производимые в связи с необходимостью реализации возложенных на работника функций, в связи с осуществлением трудовой деятельности, процессом производства, отражаются как использование (оплата) работ и услуг (220).

2.1.3. Денежная и натуральная форма выплат (212, 214)

Натуральная форма выплат

К выплатам в натуральной форме относится оплата товаров, работ, услуг, предоставляемых работникам, а также компенсация (возмещение) их расходов на приобретение товаров, работ и услуг. Выплаты в натуральной форме имеют денежный эквивалент, выраженный в стоимости (полной или частичной) товаров, работ, услуг на момент их предоставления работникам.

Выплаты в натуральной форме, как правило, состоят из товаров и услуг, приобретенных у производителя от имени работника, а также компенсаций, связанных с возмещением расходов работника на приобретение товаров, работ и услуг. Данные выплаты могут, например, включать оплату (компенсацию) медицинских услуг работникам и иных товаров, услуг. Хотя эти возмещения (частичные или полные), как правило, выплачиваются в денежной форме, они отражаются как выплаты в натуральной форме, так как предполагается, что они производятся непосредственно за совершенную покупку.

Под выплатами в натуральной форме понимается полная либо частичная оплата (компенсация) работодателем товаров, работ и услуг, предоставленных в личное пользование работников (т.е. работники могут использовать по своему усмотрению для удовлетворения своих собственных потребностей или потребностей членов их семей).

При осуществлении работодателем выплат в натуральной форме, работник не имеет свободы выбора в отношении того, как использовать выплату; выплата просто освобождает его от необходимости финансирования расходов за счет доходов из других источников.

Так, например, компенсация расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, и членов их семей относится к прочим выплатам в натуральной форме (подстатья 214 “Прочие несоциальные выплаты персоналу в натуральной форме”), поскольку данная выплата осуществляется в целях обеспечения (компенсации стоимости) услуги, гарантированной законодательством, определенным категориям работников в целях стимулирования занятости в определенных местностях.

ПРИМЕРАМИ выплат, относящихся к прочим выплатам в натуральной форме (214), являются следующие:

– приобретение молока или других равноценных пищевых продуктов для бесплатной выдачи работникам, занятым на работах с вредными условиями труда, а также компенсационная выплата этим работникам в размере, эквивалентном стоимости указанных продуктов;

– ежемесячные денежные выплаты работодателем своим работникам, проживающим и работающим в сельских населенных пунктах, рабочих поселках (поселках городского типа), по оплате жилого помещения и коммунальных услуг;

– компенсация расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, и членов их семей; компенсация стоимости проезда к месту отпуска и обратно судьям;

– компенсация (возмещение) расходов по проезду к местам использования реабилитационных отпусков, на лечение и обратно военнослужащим;

– компенсация работодателем своим работникам стоимости проезда к месту санаторно-курортного лечения и обратно;

– компенсация расходов, связанных с проездом и провозом багажа при переезде из районов Крайнего Севера к новому месту жительства в другую местность в связи с расторжением трудового договора, лицам, работающим в районах Крайнего Севера, приравненных к ним местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных;

– компенсация найма (поднайма) жилых помещений (за исключением служебных командировок) в установленных законодательством Российской Федерации случаях;

– возмещение персоналу дополнительных расходов, связанных с проживанием вне места постоянного жительства в служебных командировках (суточные, в том числе выплаты взамен суточных членам экипажей судов заграничного плавания);

– выплата спортсменам, состоящим в штате учреждения, на питание;

– компенсация проезда сотрудников к месту нахождения образовательной организации.

Денежная форма выплат

В случае невозможности отнесения по вышеуказанным критериям выплаты к натуральной форме, выплата является денежной.

Выплата может быть рассчитана из определенных физических и денежных показателей, например, выплата на ремонт жилого помещения, рассчитанная из нормативной стоимости ремонта квадратного метра жилья и площади жилого помещения, предоставляемая работнику с определенной периодичностью (например, раз в 10 лет), но не обусловленная наличием конкретных расходов физического лица, представляет денежную форму выплат работнику.

ПРИМЕРАМИ несоциальных выплат в денежной форме (выплат денежных средств, которыми работник может распоряжаться по своему усмотрению, не обусловленных фактическим потреблением товаров, работ и услуг) (212) являются следующие:

– подъемное пособие при переезде на новое место работы (службы) лицам, работающим в районах Крайнего Севера и приравненных к ним местностях, судьям, работникам загранучреждений и другим работникам в соответствии с законодательством Российской Федерации;

– подъемное пособие при переезде на новое место службы военнослужащим и приравненным к ним лицам;

– единовременное пособие при перезаключении трудового договора;

– выплата на первоначальное обзаведение хозяйством сотрудникам учреждений, исполняющих наказания;

– дополнительные ежемесячные выплаты к пенсиям работникам-пенсионерам;

– выплата стипендий ученым, научным работникам, являющимся сотрудниками учреждения;

– суточные на военнослужащего и каждого члена его семьи, переезжающих в связи с переводом военнослужащего на новое место военной службы;

– единовременное денежное поощрение молодым специалистам из числа педагогических работников в целях материальной поддержки, создания условий для развития образования и обеспечения населения качественными и доступными образовательными услугами, а также в целях повышения процента закрепления молодых специалистов в системе образования.

2.1.4. Начисления на выплаты по оплате труда (213)

К начислениям на выплаты по оплате труда относятся расходы по уплате страховых взносов в бюджеты Пенсионного фонда Российской Федерации на обязательное пенсионное страхование, Фонда социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федерального фонда обязательного медицинского страхования на обязательное медицинское страхование, а также страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Начисления на выплаты по оплате труда представляют собой отчисления на социальные нужды, выплачиваемые работодателями в фонды в целях обеспечения своих работников правом на получение социальных пособий.

2.2. Оплата работ, услуг (220)

Статья 220 “Оплата работ, услуг” КОСГУ группирует расходы на приобретение работ и услуг, используемых для обеспечения деятельности государственного (муниципального) органа, учреждения. Данная статья не включает расходы на приобретение работ и услуг в целях социального обеспечения работников, бывших работников, населения.

Под работой понимается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для обеспечения потребностей сектора государственного управления.

Под услугой понимается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Расходы на приобретение работ, услуг делятся на текущие расходы (221 – 227, 229) и расходы, осуществляемые в целях капитальных вложений (228).

2.2.1. Граница между оплатой работ и услуг и оплатой

труда работников

Вознаграждение работника, как правило, основано либо на времени, проведенном на работе, либо на другом объективном показателе объема выполненной работы.

Оплата труда работников не включает суммы, подлежащие уплате физическим лицам по заключенным с ними гражданско-правовым договорам. Такие суммы отражаются как оплата работ и услуг (220).

Следует отметить, что некоторые товары и услуги не используются органами государственной (муниципальной) власти и учреждениями непосредственно в процессе своей деятельности, но потребляются работниками, занятыми в этом процессе. В случае если товары или услуги используются работниками во внерабочее время и по их собственному усмотрению для непосредственного удовлетворения их потребностей или желаний, они представляют собой вознаграждение в натуральной форме (214).

Однако если такое использование товаров или услуг работниками необходимо для выполнения ими своей работы, оно отражается как использование товаров и услуг, а их оплата осуществляется по соответствующим подстатьям статьи 220 КОСГУ. Примерами последнего случая являются следующие виды использования товаров и услуг:

– инструменты или оборудование, применяемые исключительно или главным образом на работе;

– одежда или обувь, которую обычные потребители не покупают и не носят и которую носят исключительно или главным образом на работе (например, защитная одежда, комбинезоны или форменная одежда и т.д.);

– жилищные услуги на рабочем месте, которыми не могут пользоваться члены семей работников (например, казармы, бытовки, общежития и т.п.);

– специальная еда и напитки, необходимость потребления которых вызвана особыми условиями труда, потребляемые по время деловых поездок или еда и напитки, предоставляемые работникам, находящимся при исполнении обязанностей;

– средства оказания первой помощи, медицинские осмотры или другие проверки состояния здоровья, обусловленные характером работы.

2.2.2. Услуги, работы для целей капитальных вложений

В целях применения классификации операций сектора государственного управления под услугами, работами для целей капитальных вложений (228) понимаются услуги, работы, приобретение (использование) которых влечет увеличение (формирование) стоимости основных фондов, принимаемых к бухгалтерскому учету в качестве объектов нефинансовых активов (за исключением материальных запасов, в том числе в составе государственной казны Российской Федерации, казны республик в составе Российской Федерации, казны краев, областей, городов федерального значения, автономной области, автономных округов, муниципальной казны соответствующего городского, сельского поселения или другого муниципального образования), отражаемых на счете бухгалтерского учета 0 106 00 000 “Вложения в нефинансовые активы”.

К основным фондами относятся движимые и недвижимые основные средства, нематериальные активы, непроизведенные активы.

Работы и услуги для целей капитальных вложений (228) по своему экономическому смыслу могут быть аналогичны работам и услугам, включенным в текущие расходы (226).

В случае, если в рамках единого контракта не вся стоимость работ, услуг, а только ее часть может быть отнесена на увеличение стоимости основных фондов, то в целях применения классификации операций сектора государственного управления расходы по данному контракту относятся к текущим расходам.

Например, расходы в рамках капитального строительства (реконструкции, в том числе с элементами реставрации, технического перевооружения объектов капитального строительства) на установку (расширение) единых функционирующих систем, таких как: охранная, пожарная сигнализация, локально-вычислительная сеть, система видеонаблюдения, контроля доступа и иных аналогичных систем, в том числе обустройство “тревожной кнопки”, стоимость которых будет включена в стоимость объекта капитального строительства (реконструкции), либо сформирует стоимость отдельных объектов основных средств, в целях применения классификации операций сектора государственного управления являются расходами для целей капитальных вложений.

Расходы на установку (расширение) единых функционирующих систем в здании, введенном в эксплуатацию, в случае, если только часть работ будет принята к учету для включения (формирования) в стоимость объектов основных средств, отражаются как текущие расходы (226). В данном примере к работам, не влекущим изменение стоимости основного средства – здания, введенного в эксплуатацию, могут быть отнесены работы по установке коммуникаций внутри здания (протяжке кабеля, установке розеток и т.п.).

ПРИМЕРАМИ расходов, относящихся к услугам, работам для целей капитальных вложений (228) являются следующие расходы:

– на оплату услуг по проведению строительного контроля и экспертизе проектно-сметной документации при строительстве, реконструкции зданий, авторскому надзору за строительством, реконструкцией объектов капитального строительств и т.п.;

– на оплату демонтажных работ (снос строений, перенос коммуникаций и тому подобное);

– на оплату пусконаладочных работ “вхолостую” (расходы капитального характера на оплату работ по комплексному опробованию и наладке смонтированного оборудования на объектах капитального строительства, осуществляемые в рамках бюджетных инвестиций);

– на выполнение кадастровых работ, инженерно-геодезические изыскания, технологическое присоединение.

2.2.3. Услуги, работы, относимые к текущим расходам

Под услугами и работами, относимыми к текущим расходам, для целей применения классификации операций сектора государственного управления понимаются работы, услуги, потребляемые сектором государственного управления для обеспечения выполнения своих функций, содержания, обслуживания и поддержания на должном уровне технико-экономических и эксплуатационных показателей объектов нефинансовых активов, не влияющие на увеличение стоимости основных фондов.

Приобретение данных работ, услуг может осуществляться, в том числе через подотчетных лиц, также может производиться компенсация расходов работников на приобретение соответствующих работ и услуг.

Расходы на приобретение работ, услуг, относимых к текущим расходам, детализированы следующим образом:

– Услуги связи (221);

– Транспортные услуги (222);

– Коммунальные услуги (223);

– Арендная плата за пользование имуществом (за исключением земельных участков и других обособленных природных объектов) (224);

– Арендная плата за пользование земельными участками и другими обособленными природными объектами (229);

– Работы, услуги по содержанию имущества (225);

– Страхование (227);

– Прочие работы, услуги (226).

2.2.3.1. Услуги связи (221)