Когда речь заходит про кредитные продукты, то иногда сложно разобраться самому во всех тонкостях процентных ставок, графика погашений, комиссий и прочих моментах системы кредитования. Но на самом деле не все так сложно, как кажется на первый взгляд. Любой пользователь сети интернет может легко найти в кредитный калькулятор с графиком платежей и самостоятельно рассчитать потенциальный кредит. Онлайн-калькулятор произведет полный расчет с указанием необходимых данных и быстро сформирует график платежей, включая: ежемесячный платёж, сумму переплаты по кредиту, эффективный период кредитования, досрочное погашение и многое другое.

39 500 000 Людей в России, имеют минимум один кредит. Для расчёта кредита Вам потребуются всего три вида основных данных: сумма кредита, процентная ставка и период кредитования. На данной странице мы предусмотрели расширенную версию кредитного калькулятора, но если Вы хотите получить примерный график платежей без учета комиссий и досрочного погашения, то Вам стоит указать только эти данные или воспользоваться простой версией калькулятора на главной странице.

По умолчанию мы предусмотрели аннуитетный платёж, так как он самый распространенный и актуальный на данный момент. Мы написали сравнительный обзор на тему аннуитетного и дифференцированного платежа, если у Вас есть 5 минут на финансовую грамотность, обязательно прочтите эту статью.

Если у Вас уже есть действующий кредит или Вы знаете остальные вводные данные, то обязательно заполните поле ввода ежемесячной и единовременной комиссии. Страхование жизни, которое, скорее всего банк обязал Вас оформить при получении потребительского кредита или ипотеки, мы относим к единовременным комиссиям, а к ежемесячным плату за СМС уведомления или обслуживание счёта.

Занимательный факт. До 2011 года банки активно пользовались именно ежемесячными комиссиями, которые составляли от 0,5 до 2% именно от суммы займа, а не от суммы ежемесячного платежа. Так и получались кредиты под 70% годовых и выше. Сейчас всё это в прошлом.

Не забывайте нажимать кнопку “Рассчитать”. Часто, в статистике мы обращаем на это внимание, что некоторые пользователи нашего сайта просто забывают нажать эту яркую кнопку и смотрят расчеты, сформированные заранее системой как пример. Получив график платежей по кредиту, калькулятор можно использовать для регулировки суммы кредита, выбора типа кредитования или ввода суммы досрочного погашения.

Если говорить кратко, комиссия за досрочное погашение уже не актуальна для четырёх крупных банков: сбербанк, втб, альфа-банк и россельхозбанк. В других банках комиссия остается актуальной, хоть и регулируется на законодательном уровне. Все нюансы досрочного погашения мы отразили в этой статье.

Используйте полученные данные для сравнения с графиком, полученным в банке. Распечатайте, отправьте на электронную почту или сохраните график платежей. Ежедневно мы улучшаем алгоритмы расчёта и оптимизируем уже готовые решения. Напишите нам в социальных сетях, если заметили ошибку. Мы обязательно отблагодарим Вас и исправим все замечания.

Преимущества кредитного калькулятора

Теперь рассмотрим, какие именно платежи мы можем посчитать самостоятельно при помощи калькулятора:

- Произвести расчет графика платежей по кредиту – т.е. получить таблицу ежемесячных платежей исходя из заданных параметров. Это поможет Вам распланировать свой бюджет и по желанию внести коррективы (уменьшение или увеличение ежемесячного взноса);

- Получить информацию об общей сумме процентов – «переплате» по кредиту за весь срок пользования;

- Скорректировать под ваш бюджет срок и сумму потенциального займа (не конкретный платёж, а общую задолженность);

- Выбрать наиболее удобный тип погашения ссуды: аннуитетный (равными платежами), или дифференцированный (процент начисляется на остаток «тела» кредита). Каждый из этих способов имеет свои плюсы и минусы, но от выбора одного из них будет зависеть Ваше платежное планирование. Важно: при дифференцированном типе, общая переплата по кредиту будет меньше, особенно это заметно при долгосрочных займах на большие суммы.

В целом, любой банковский сотрудник строит график платежей по кредиту по калькулятору со сходным принципом расчетов, так что Вы можете не тратить свое время лишними походами в банк и произвести расчет график платежей по кредиту не выходя из дома. Еще одним важным преимуществом является то, что Вы изначально уже будете видеть рамки переплаты и ежемесячные взносы. Вам станет намного удобнее ориентироваться при посещении банка в предложенных ими условиях.

При этом не стоит забывать, что у каждого банка или другой финансовой организации-кредитора свои собственные условия кредитования. Сторонний кредитный калькулятор с графиком платежей дает точные данные, но они могут различаться в зависимости от условий, предложенных банком.

Постараемся кратко описать, какие нюансы могут возникнуть:

- Изменение первоначального платежа. Например, изначально для себя Вы посчитали обычный ежемесячный платёж, а банк оставил возможность оплаты первого месяца – только проценты. График в этом случае подлежит пересмотру;

- Скрытая комиссия. Сейчас, в отличие от условий 10-ти летней давности, наблюдается тенденция «прозрачности» комиссионных сборов, но не следует забывать, что не всегда все дополнительные расходы видны из графиков (все зависит от банка-кредитора). Банк может пойти на хитрость и не вносить комиссии в график платежей по кредиту, калькулятор в некоторых банках настроен со специальной погрешностью;

- Принудительное страхование залогового имущества. Зачастую оформление этой услуги обязательно при выдаче ссуды (может достигать +10% к сумме). Не всегда банк вносит данный пункт в сам договор, иногда приходится дополнительно оплачивать разовый страховой взнос при оформлении;

- «Плавающая процентная ставка». Иногда банки предлагают займы при условии корректировки процентной ставки, но все подобные нюансы указываются в самом договоре и обсуждаются на этапе согласования условий;

- «Досрочное погашение». Сегодня штраф в этом случае достаточно редкое явление, но, тем не менее, иногда встречается при оформлении залога. Смысл сводится к тому, что заемщику невыгодно погашать кредит заранее, так как пересчет процентов в данном случае не производится. Совет: старайтесь брать кредитный займ с возможностью досрочного погашения, это полностью избавит Вас от проблем с ранней оплатой.

Когда график платежей может быть изменён

Предусматриваются несколько способов изменения графика платежей по кредиту. Чаще, график платежей изменяется по не запланированным причинам. Когда это актуально?

Изменяемая процентная ставка. Применяется в некоторых банках. Суть очень простая, когда Вы берете потребительский кредит без залогового обеспечения, банк предлагает первый год процентную ставку в 15,5%, а со второго года 14,1%. Такой пример, мы встретили в банке Райффайзен. Полную информацию об изменяемой процентной ставке мы написали в этой статье.

Занимательный факт, читая негативные отзывы Почта банка, мы обнаружили, что привлекательная процентная ставка в 10,9% использовалась только со второго года выплаты кредита, а первый год ставка по кредиту составляла 34%.

Частичное досрочное погашение кредита. Мы говорим именно про расчёт частичного досрочно погашения кредита, так как полное закрытие кредита, не сопровождается дополнительными процентами за упущенную выгоду банка. Раньше это было актуально, но с 2011 года Центральный Банк России запретил взыскивать комиссию за досрочное погашение. О нюансах частичного досрочного погашения, читайте по ссылке.

Задержка платежей по кредиту. Сопровождается штрафными санкциями и пени. Так же может отразиться в БКИ, что негативно скажется на дальнейших условиях кредитования. Ситуации бывают разные, и банк может пойти на уступки, но по письменному заявлению от заёмщика. Если этот момент был упущен, ожидайте новые условия кредитования.

Иногда эти условия прописаны в договоре, к примеру, при задержке платежей в 3 месяца, некоторые банки могут изменить и процентную ставку по кредиту, а иногда кредитный договор сопровождается более жесткими условиями.

Расчёт графика платежей в банке

Вопрос актуальный и имеет несколько вариантов развития. Самый простой – это расчёт графика платежей на официальном сайте банка. Крупные банки внедрили эту функцию совсем недавно и основана она на трех показателях: сумма кредита, процент по кредиту и период кредитования. Это удобный способ рассчитать кредит, но в чём подвох?

- Низкий процент. Банк злоупотребляет подачей информации и всегда скрывает реальные проценты по кредиту. Простой рекламный ход, когда 11-12% годовых превращаются в 18-25%. Да, ставка такая есть, но только для зарплатных или действующих клиентов банка. И да, зачастую кредитный калькулятор банка автоматически ставит минимальную процентную ставку.

- Тип кредита. Аннуитетный или дифференцированный. Некоторые банки злоупотребляют этими понятиями, автоматически выставляя аннуитетный тип кредитования. Но, что если Ваш кредит ипотека и у Вы хотите погасить кредит досрочно? Подробнее о двух типах кредита мы написали в этой статье.

- Страхование жизни. К примеру, Россельхозбанк обязал нас оформить страхование жизни. Сумма кредита составляла 550 000 рублей на 5 лет. А сумма страхования составила 55 000 рублей, то есть 11 000 рублей в год. Это законно? Да, ведь никто не заставляет нас брать кредит именно здесь, возьмите в другом месте.

Есть ещё много нюансов, которые мы не можем описать в рамках одной статьи. Мы специально выделяем активными ссылками материалы, которые Вам желательно прочитать и сопровождаем каждый из них примерами из реальной жизни. Потратив 20-30 минут на их прочтение, Вы будете лучше понимать, как устроена система кредитования в России не станете жертвой обмана.

Может ли банк не рассчитывать график платежей?

Может! По закону банк обязан предоставить исчерпывающие данные по Вашему кредиту, включая множество значений. Все они указаны в договоре и ещё буквально 2-3 года назад было именно так. Только некоторые банки предоставляли график платежей или давали открытый доступ к кредитному калькулятору. Мы не будем заострять на этом внимание, так как Вы находитесь на сайте кредитного калькулятора, где этот график можно получить за несколько простых действий. Вам лишь надо внимательно ознакомиться с договором и самим составить график платежей на нашем или ином сайте.

Оформив кредит, заёмщик берёт на себя ряд обязательств перед финансовой организацией. Ему нужно ежемесячно вносить платежи, в соответствии с условиями кредитного договора.

Чтобы заемщик знал, когда и какую сумму вносить, составляется график платежей.

Как выглядит график платежей по кредиту?

График платежей по кредиту представляет собой отдельный документ, составленный в виде таблицы. График платежей является приложением к кредитному договору.

Таблица состоит из нескольких граф, в которые заносятся следующие сведения:

Процентная ставка;

Количество месяцев;

Сумма долга;

Остаток;

Дата погашения кредита;

Данные о досрочном погашении.

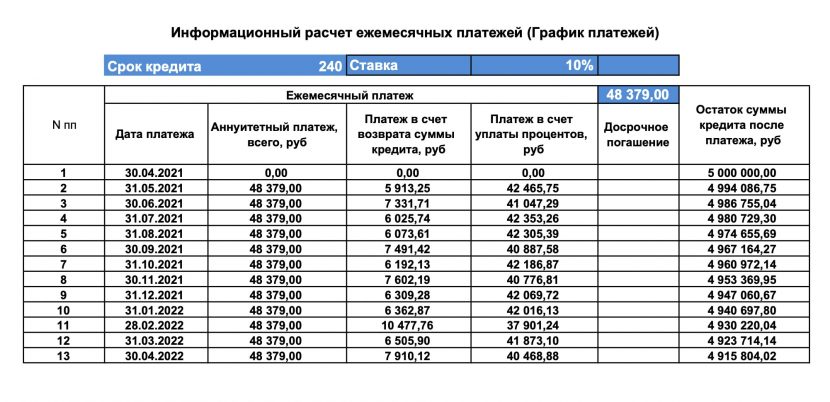

Примерно вот так выглядит график платежей по кредиту:

Банки предлагают две схем ы погашения кредита:

Аннуитетные платежи — это равные платежи на всем сроке кредита. Рассчитывается такое платеж по сложной формуле.

Внутри платежа есть и проценты, и часть погашаемого основного долга по кредиту. Сначала высчитываются проценты, по остатку считается основной долг.

График платежей с аннуитетом приведен как раз выше в рисунке.

Это наиболее распространенная схема среди банков. Считается, что она удобнее заемщикам, т.к. равные платежи позволяют спланировать бюджет на многие годы.

Подробно про аннуитеты мы рассказывали тут.

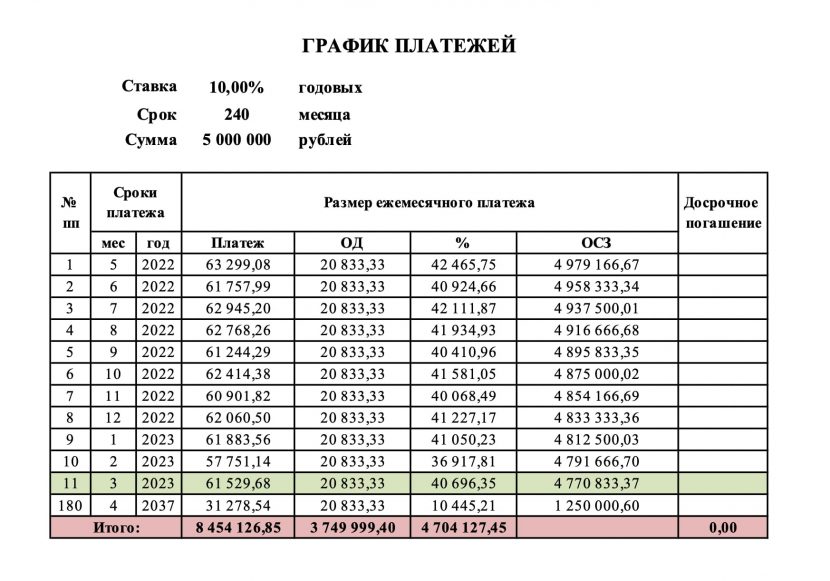

Дифференцированные платежи — это разные по величине платежи. При дифференцированной схеме основной долг делится на равные платежи, проценты считаются, как впрочем и везде, по факту от остатка долга каждый месяц. Т.к. сумма процентов всегда разная (меняется фактичеческий остаток долга, количество дней в месяце разное), то и сумма общего платежа по кредиту всегда разная. Банк при выдаче кредита дает плановый график платежей, но лучше перед оплатой уточнять еще раз сумму у банка.

В первые месяцы в дифференцированной схеме погашения сумма платежей выше. Потом по мере убывания основной суммы долга, ежемесячные выплаты уменьшаются.

Выглядит график платежей по кредиту с дифференцированной схемой погашения вот так:

Как составляется график платежей

Произвести самостоятельный расчёт ежемесячных взносов по кредиту, вроде не сложно и все-таки сложно.

Для аннуитетных платежей в интернете много калькуляторов, в том числе на сайтах некоторых банков. Поищите.

Дифференцированный график самому посчитать немного проще.

Пусть основной долг у нас равен 5 млн рублей, срок кредита 240 месяцев. Собственно, такие цифры приведены в картинке выше.

Делим 5000000 на 240, получается 20833,33. Сумма платежа округляется до сотых.

Далее считаем проценты. Они всегда, в любом графике и при любой схеме погашения, считаются от фактического остатка долга, количества дней в месяце (если погашение ежемесячно) и от фактической процентной ставки. Процентную ставку учитываем в пересчета на один день.

Считаем за май:

5000000 * 31 * 10%/365 = 42465,75. Собственно эта цифра, как видите, указана в график выше.

С дифференцированной схемой погашения, например, работают такие банки как Россельхозбанк, Газпромбанк, Энергобанк, Челиндбанк, Банк Санкт-Петербург, Банк Акцепт. Как видите, тут выбор банков небольшой.

Досрочное погашение

Досрочное погашение всегда меняет график платежей по кредиту и банк должен предоставить заемщику новый график.

Если заемщик выбрал при досрочном погашении сокращение срока кредита, то платеж не изменится.

Если выбран меньший платеж, то платеж меняется, а срок кредита остается прежний.

Общая переплата по процентах в обоих случаях будет меньше, но при сокращении срока она будет существеннее, т.к. кредит будет гаситься быстрее.

Выбирать вам.

Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. Из-за

этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Аннуитетный способ более понятен заемщику и чаще используется банками. Во-первых, по его формулам проще рассчитать вознаграждение банку, во-вторых , заемщик каждый раз платит одну и ту же сумму.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятор

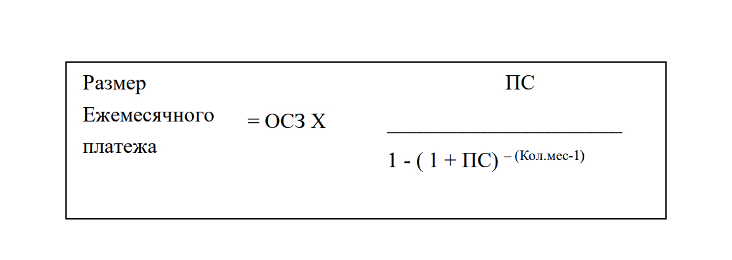

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

9415 |

200000*0,01=2000 |

9415-2000=7415 |

200000-7415=192585 |

|

Второй |

192585 |

9415 |

192585*0,01=1926 |

9415-1926=7489 |

192585-7489=185096 |

|

Третий |

185096 |

9415 |

185096*0,01=1851 |

9415-1851=7564 |

185096-7564=177532 |

Как рассчитать проценты по кредиту дифференцированным графиком

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

10333 |

200000*0,01=2000 |

8333 |

200000-8333=191667 |

|

Второй |

191667 |

10250 |

191667*0,01=1917 |

8333 |

191667-8333=183334 |

|

Третий |

183334 |

10166 |

183334*0,01=1833 |

8333 |

183334-8333=175001 |

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

- краткосрочный заем обойдется дешевле, чем долгосрочный;

- чем больше средств для погашения долга вы внесете досрочно, тем меньше процентов придется выплатить.

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзен Банка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А онлайн-кредит без залогов и поручителей позволит вам реализовать любые планы.

Эта страница полезна?

98

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Кредит представляет собой денежную сумму, которую банк предоставляет с определенными условиями. Один из безусловных принципов кредитования — принцип срочности — означает, что кредит выдается на определенный срок. Для расчета дат выплат используется график погашения кредита. Рассмотрим, как его составлять, чтобы следить за расходами и не пропускать платежи.

Содержание

- Что представляет собой график погашения кредита

- Зачем нужен график платежей

- Как составить график погашения кредита

- Какими бывают графики погашения кредита

Что представляет собой график погашения кредита

График платежей — эта информация о суммах и датах платежей по кредиту. Документ предоставляется клиенту банка при заключении договора потребительского кредита в любой удобной форме: в бумажном виде, по электронной почте, в виде документа, который сформирован в Интернет-банке или с помощью кредитного калькулятора.

В графике должны быть отдельно указаны суммы, направляемые на погашение основного долга по потребительскому кредиту, и суммы, направляемых на погашение процентов.

Зачем нужен график платежей

Основная цель графика погашения кредита — показать, сколько и когда платить. Таким образом, банки формируют финансовую дисциплину клиентов. Если человек не следует графику и не платит свои взносы по кредиту вовремя, то у него появляется просроченная задолженность.

С момента возникновения такой задолженности банк начисляет штрафы и пени, размер и принцип расчета которых указываются в кредитном договоре. При этом их можно оспорить в судебном порядке в случае, если они начислены с нарушениями.

С момента начисления просроченной задолженности клиента передают в ведение специальных подразделений банка — некоторые кредитные организации поручают взыскивать денежные средства с неплательщиков коллекторским агентствам.

Вторая важная цель графика платежей — показать, сколько заемщику осталось платить по кредиту и сколько процентов он платит каждый месяц. Размер платежей может быть одинаковым на протяжении всего времени погашения, но может и отличаться – это зависит от схемы погашения кредита.

Как составить график погашения кредита

Пример шаблон графика сроков погашения кредита, созданный в редакторе таблиц «Р7-Офис», можно посмотреть здесь.

График погашения представляет собой таблицу, в которой указываются:

- Номер платежа

- Дата платежа

- Сумма очередного платежа

- Размер процентов, которые нужно заплатить

- Сумма в погашение основного долга

- Остаток долга оплаты очередного платежа

- Общая сумма выплат за весь срок кредита

Иногда там могут содержаться и дополнительные сведения, например, сумма страховки к уплате за каждый период, продолжительность периода в днях, за который начислены проценты, его интервал. В отдельных строчках также могут содержаться сведения о проведенном досрочном погашении.

График погашения кредиты всегда предоставляют в банке при оформлении займа, однако его можно составить и самостоятельно. В этом случае лучше всего воспользоваться калькулятором кредитов банка, в котором планируется к оформлению займ.

Какими бывают графики погашения кредита

Графики платежей отличаются в зависимости от схемы погашения кредита. Выделяют три основных схемы погашения.

Аннуитетный платёж — представляет собой равный по сумме ежемесячный платёж по кредиту, включающий сумму начисленных процентов за кредит и сумму основного долга. В зависимости от банка расчёт аннуитетного платежа производится по разным формулам: его размер может отличаться даже при одинаковой процентной ставке.

В графике аннуитетных платежей в каждой из строк, кроме первой и последней, обычно равная сумма.

Формула расчета аннуитетного платежа (А):

А=К*(П/(1+П)-М-1),

где К – сумма кредита,

П – процентная ставка,

М – количество месяцев.

Дифференцированный платёж — это погашение кредита, при котором размер платежа ежемесячно уменьшается к концу срока кредитования и состоит из выплачиваемой постоянной доли основного долга и процентов на невыплаченный остаток кредита.

График дифференцированных платежей обычно выглядит как таблица с уменьшающимися суммами.

Для расчетов дифференцированного платёжа (ДП) используют универсальную формулу:

X= S/N+S*P*D/G/100,

где X – ежемесячный дифференцированный платеж;

S– размер тела кредита на дату расчета процентной части по очередному платежу;

P – размер годовой процентной ставки;

D – количество дней в расчетном периоде;

G – количество дней в текущем году;

N – число оставшихся процентных периодов (месяцев).

Одним из наиболее важных критериев, влияющих на целесообразность оформления кредита, выступает величина ежемесячного платежа. Возможности современных информационных технологий позволяют не заниматься выполнением необходимых расчетов вручную, так как произвести вычисления любой желающий может, воспользовавшись для этого многочисленными онлайн калькуляторами, размещенными в сети. Однако, для правильного их применения необходимо знать правила расчета.

Как рассчитать ежемесячный платеж?

Расчет ежемесячного платежа по кредиту онлайн

Из чего состоит ежемесячный платеж?

Особенности платежа в зависимости от вида кредитования

Как рассчитать ежемесячный платеж?

Прежде всего, следует отметить, что существует два варианта ежемесячных платежей:

- Аннуитетные. Данная схема погашения кредита предусматривает регулярные выплаты равного размера на протяжении всего срока действия займа. Следствием применения такого варианта является одинаковая финансовая нагрузка на заемщика;

- Дифференцированные. Размер ежемесячной выплаты рассчитывается с учетом оставшейся на данный момент задолженности по кредиту. В результате использования такого варианта погашения займа финансовая нагрузка на клиента банка постепенно сокращается.

Различия между двумя схемами приводят к достаточно существенной разнице между размером ежемесячного платежа и, следовательно, итоговой сумме переплаты, поэтому их обязательно необходимо учитывать при выборе подходящего варианта кредита. Важно отметить, что сегодня существует несколько вариантов расчета величины регулярных платежей по ссуде.

Расчет ежемесячного платежа по кредиту онлайн

Самый популярный и простой способ рассчитать размер ежемесячного платежа – воспользоваться онлайн калькулятором. Сегодня подобные простые и удобные сервисы размещены на официальных сайтах практически всех банков, а также многочисленных специализированных интернет ресурсах, посвященных вопросам кредитования и работы банковской системы страны. Обычно для выполнения расчета необходимо вбить в программу следующие данные, перечень которых может слегка изменяться в зависимости от вида займа:

- сумма и срок оформляемого займа;

- процентная ставка по кредиту;

- величина комиссий (при наличии таковых);

- размер первоначального взноса (если он планируется);

- дата начала погашения кредита;

- тип ежемесячных выплат (аннуитетные или дифференцированные).

Преимуществом использования онлайн калькуляторов, размещенных на сайтах различных банков, является наличие в базах их данных тарифов, установленных каждой конкретной кредитной организацией. Это существенно облегчает выполнение расчетов. Однако, при необходимости сравнения условий, предлагаемых различными банками, потребуется посетить несколько сайтов.

Важным плюсом использования онлайн калькуляторов является возможность оперативного выполнения множества расчетов, исходя из различных сроков кредитования или размера ежемесячного платежа. В результате потенциальный заемщик получает отличный шанс выбрать самый выгодный для себя вариант оформления займа.

Расчет в отделении банка

Другим вариантом произвести расчет размера регулярной выплаты по кредиту является обращение непосредственно в банк, с которым клиент планирует сотрудничать в дальнейшем. У любого сотрудника кредитного отдела также имеется программа для расчета графика ежемесячных платежей, которая с легкостью и очень быстро рассчитывает условия конкретного кредита, исходя из описанных выше основных его параметров.

В данном случае клиент также может попросить банковского работника произвести необходимое количество расчетов с целью выявления наиболее выгодного с точки зрения имеющихся у клиента финансовых возможностей варианта. Единственным минусом подобного способа вычисления условий кредита выступает невозможность быстрого сравнения предложений различных банков.

Другие способы расчета

Конечно же, существует еще и возможность выполнения расчета величины ежемесячного платежа по займу при помощи обычного калькулятора, то есть фактически вручную. Очевидно, что такой вариант вычислений используется сегодня крайне редко, так как требует больших временных затрат и знания достаточно непростых формул (особенно, в случае аннуитетных выплат), что ведет к возможности ошибки в расчетах. Намного проще, удобнее и, что немаловажно, точнее вычисления, производимые при помощи онлайн калькуляторов.

Формула расчета

Тем не менее, в некоторых случаях вычисления вручную все-таки осуществляются. При этом используются следующие формулы:

- для аннуитетного платежа:

- Платеж=Кредит*(Проц+(Проц/(1+Проц)*Мес-1)), где

- Платеж – размер ежемесячной аннуитетной выплаты;

- Кредит – сумма кредита;

- Проц – величина процентной ставки;

- Мес – срок действия кредита.

- для дифференцированного платежа:

- Платеж=Кредит/Мес + Остаток*Проц./12, где

- Платеж – размер дифференцированного платежа;

- Кредит – сумма кредита;

- Мес – срок действия займа;

- Остаток – задолженность по кредиту на момент начисления процентов;

- Проц – величина процентной ставки.

- Платеж=Кредит/Мес + Остаток*Проц./12, где

- Платеж=Кредит*(Проц+(Проц/(1+Проц)*Мес-1)), где

Из чего состоит ежемесячный платеж?

Приведенные выше формулы учитывают только две главных составляющих ежемесячной выплаты, направляемые на:

- Погашение основного долга по кредиту;

- Выплату начисленных за пользование заемными средствами процентов.

Однако, нередко по условиям заключенного с банком договора клиент вынужден дополнительно оплачивать какие-либо услуги, связанные с оформлением займа, или комиссии, установленные кредитной организацией. Они могут как включаться в график ежемесячных выплат, так и содержаться в отдельном соглашении.

Особенности платежа в зависимости от вида кредитования

Для того, чтобы расчет реального ежемесячного платежа был максимально точным, необходимо учитывать особенности отдельных видов кредитов. Например, при автокредитовании следует обращать внимание на обязанность клиента по страхованию приобретаемого транспортного средства, что составляет достаточно серьезную сумму. Аналогичная ситуация связана с получением страховки на недвижимость при ипотеке. Полный учет условий конкретного кредита позволит выбрать наиболее выгодный для клиента вариант оформления ссуды.