Содержание:

- Личные финансы – понятие и виды

- Пример личного финансового плана

- Веб-сервис для планирования бюджета

- Планирование расходов и доходов в программе

- Телеграм-бот для контроля личных финансов

- Оптимизация расходов и доходов

- Инвестирование личных финансов

- Типичные ошибки планирования

- Видео на тему личного финансового планирования

Личные финансы – понятие и виды

Личные финансы – это совокупность всех ваших денежных активов. Другими словами – это все деньги, которые у вас имеются на данный момент: счета в банке, наличность в кошельке, средства на банковской карте, валютные накопления и т.п.

Иногда к личным финансам ошибочно относят и другие активы, например, дом и автомобиль. Ведь их можно продать и также получить деньги. Но эти объекты являются имуществом, а не финансами. Разницу между имуществом и финансами нужно понимать.

Личный финансовый план – это порядок действий, который позволяет получить нужную сумму (или доход) к определенному сроку. Например, вы хотите приобрести автомобиль. Сначала вы оцениваете свое текущее финансовое положение – накопления и текущий доход. Затем на базе этих параметров рассчитываете, через какое время вы реализуете свой план достижения цели.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно.

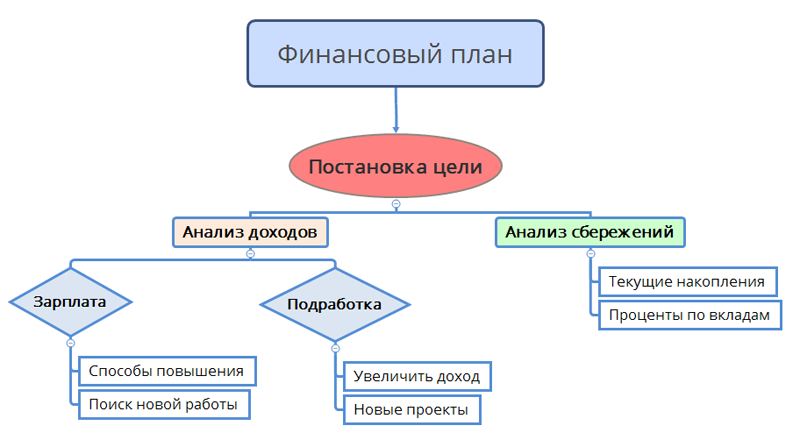

Для плана подходит и второе определение – обеспечить нужный доход к определенному сроку. В данном случае целью является не материальный объект, а общий достаток. Например, вы решили выйти на уровень зарплаты 70 000 рублей в месяц. Для начала нужно определить, за счет каких ресурсов можно повысить свой достаток. Если увеличить зарплату на текущей работе не получается, то следует обратить внимание на подработку или трудоустроиться в новое место, где зарплата выше.

К личными финансам относится:

- Вся доступная наличность, принадлежащая вам.

- Банковские счета (в том числе накопительные).

- Банковские карты (исключая кредитные).

- Текущий уровень достатка (деньги, поступающие в течение месяца).

Алгоритм создания личного финансового плана:

- Сформулировать цель (что-то купить или повысить уровень достатка).

- Оценить свое текущее финансовое положение (объем сбережений и уровень дохода).

- Составить план накоплений.

- Попробовать увеличить доходы (подработка, другая работа).

- Рассчитать сроки достижения цели.

↑ содержание ↑

Пример личного финансового плана

Чтобы составить эффективный план, нужно в первую очередь четко сформулировать цель, а во вторую учесть ежемесячные доходы и расходы.

Рассмотрим самый простой для понимания пример: допустим, вы хотите приобрести компьютер с монитором, общей стоимостью 70 тыс. рублей. Исходя из того, что ваша зарплата составляет, 50 000 рублей, а ежемесячные траты равны 45 000 рублей, в месяц можно отложить не более 5 000 рублей. Делим 40 на 5 и получаем 8. Через восемь месяцев вы сможете купить компьютер.

Мы рассмотрели идеальный пример, но в жизни все гораздо сложнее. Например, могут появиться срочные расходы, заплату не выдадут, компьютер подорожает и т.п. Поэтому рекомендуется составлять финансовый план с учетом погрешности 10-20%.

Также важно правильно рассчитать свои расходы. Уровень реальных расходов в вашем финансовом плане может быть сильно занижен. Используя специальную программу для ведения домашней бухгалтерии, можно составить максимально правдивую картину личного бюджета.

Для составления финансового плана рекомендуем использовать следующие инструменты:

- Личный финансовый план – калькулятор в Excel

- Простая таблица доходов и расходов в Excel

- Продвинутая таблица для контроля семейного бюджета

- Программы для домашней бухгалтерии

Сам факт постановки финансовой цели положительно влияет на жизнь. Цель заставляет быть прагматичным и расчетливым. Столкнувшись с реальными цифрами, появляется желание быстрее достичь цели. Это заставляет искать новые источники доходов и оптимизировать старые. Если личный доход небольшой, то срок достижения цели может быть очень большим. Например, откладывая 10 тысяч в месяц, копить на автомобиль за 600 тысяч придется пять лет. Такие сроки устраивают не всех – некоторые начинают искать способы увеличить свой достаток и это приводит к коренным переменам в их жизни.

↑ содержание ↑

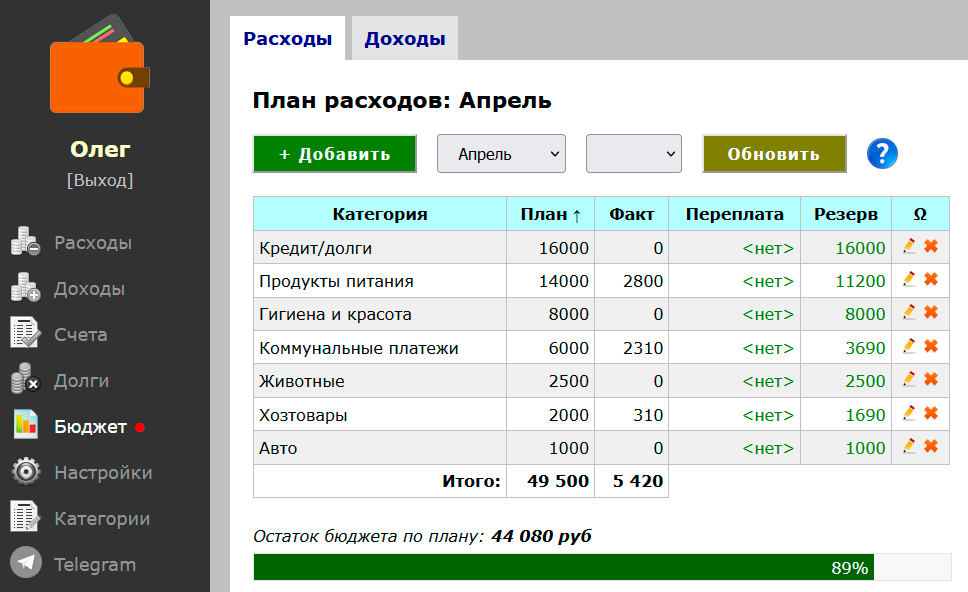

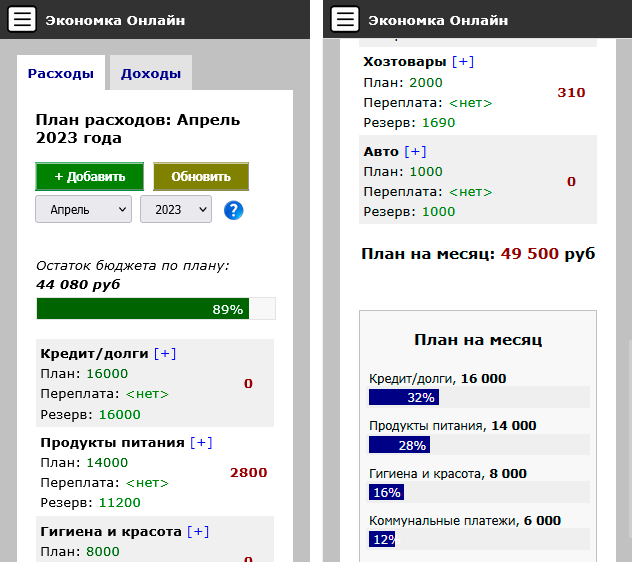

Веб-сервис для планирования бюджета

Составить личный финансовый план можно при помощи облачного сервиса Enomka.ru. Веб-сервис представляет собой облачную домашнюю бухгалтерию – здесь удобно вести учет личных расходов и доходов. Функционал для финансового планирования представлен в разделе «Бюджет».

В данном разделе можно составить персональных план расходов и доходов, а также контролировать соблюдения данного плана – для этого предусмотрены два столбца:

- Переплата (сумма по категории сверх плана).

- Резерв (сколько еще можно потратить средств по каждой категории).

Алгоритм работы с веб-сервисом «Экономка Онлайн» следующий:

- Вы вносите все свои финансовые операции на регулярной основе.

- В разделе «Бюджет» составляете план по доходам и расходам (столбец «План»).

- Сервис автоматически подтягивает данные по вашим операциям в раздел «Бюджет» (столбец «Факт»).

- Значения «Переплата» и «Резерв» рассчитываются автоматически – будет отдельный отчет по переплатам.

Работать с облачной бухгалтерий можно как со стационарного ПК, так и со смартфона (есть адаптивная версия). Возможности сайта довольно широкие: учет любых денежных операций и долгов (своих и чужих), финансовое планирование, мультивалютные счета, отчеты, подробная справка, Telegram-бот и многое другое.

Регистрация в сервисе «Экономка Онлайн» >>

↑ содержание ↑

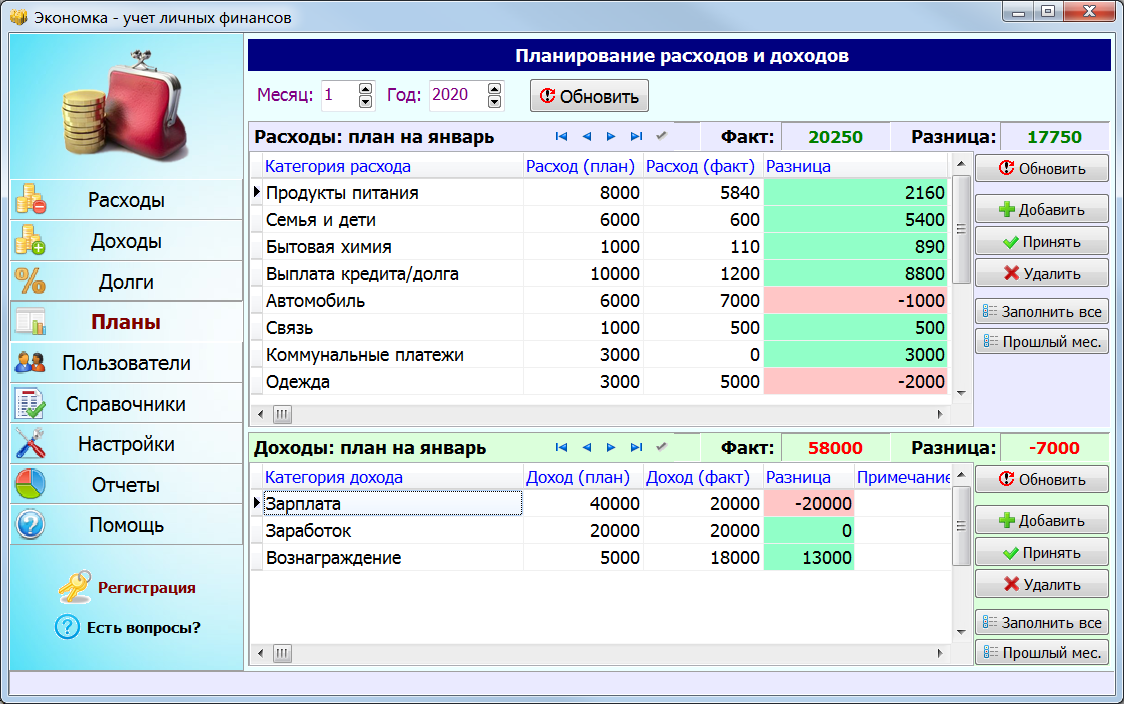

Планирование расходов и доходов в программе

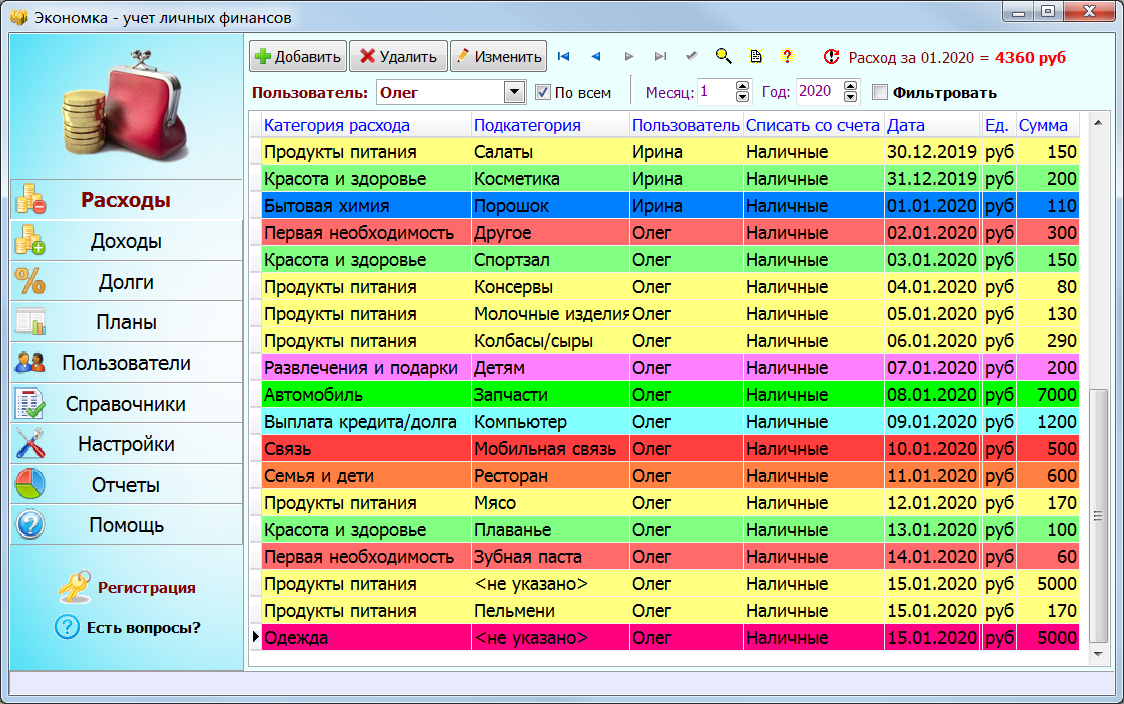

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути достижения цели. Располагая точными цифрами, легче рассчитать сроки реализации целей. Для формирования личного бюджета рекомендуем использовать специальные инструменты, например, программу Экономка (работает под Windows).

Скачать программу можно по этой ссылке >>

Особенность программы заключается в том, что планировать свои расходы и доходы можно совершенно бесплатно (данный раздел доступен без оплаты). Также в программе удобно вести список покупок и учитывать доходы.

Кратко рассмотрим принципы планирования в данной программе. Для начала нужно перейти в раздел «Планы». Здесь есть две области – план расходов и доходов за указанный месяц (см. скриншот). Сначала формируем список категорий на текущий месяц. Для этого нажимаем кнопку «Добавить», в новой строке нажимаем стрелку вниз (выпадающий список) и выбираем нужную категорию. Можно поступить проще – нажать кнопку «Заполнить все» и все категории, которые есть в программе, автоматически будут добавлены в таблицу. Вам останется только удалить лишние записи.

Пройти тест:

Узнайте психологический предел, который определяет ваш уровень дохода. Каждый получает ту зарплату, которую позволяет иметь подсознание. Именно подсознательный блок мешает многим получать достойную зарплату. Тест позволит выявить психологический блок.

Аналогично заполняем раздел с доходами. На скриншоте видно, что расходы на автомобиль (7000 руб.) превысили лимит на 1000 руб. Также это заметно для категории «Одежда» (превышение лимита на 2000 руб.). Смысл таблицы в том, чтобы составить структуру расходов на месяц, а потом попытаться удержаться в рамках данного плана.

Мы можем редактировать два параметра – категорию и уровень расхода. Третий столбец «Расход (факт)» формируется автоматически, исходя из реальных расходов, которые добавляются в разделе «Расходы».

Чтобы картина личных финансов была максимально точной, требуется систематически добавлять в программу свои транзакции. Данный инструмент удобнее таблицы Excel, потому что требует минимум действий от пользователя.

Полный обзор программы Экономка >>

↑ содержание ↑

Телеграм-бот для контроля личных финансов

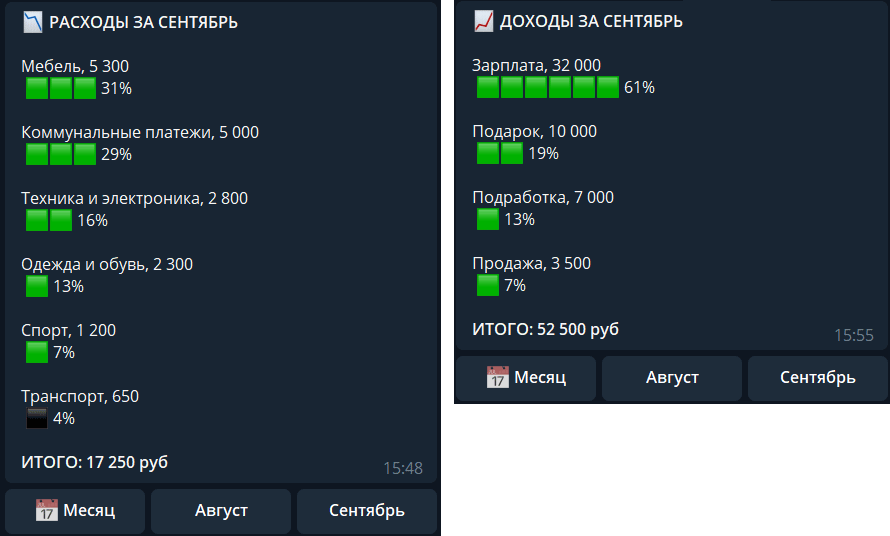

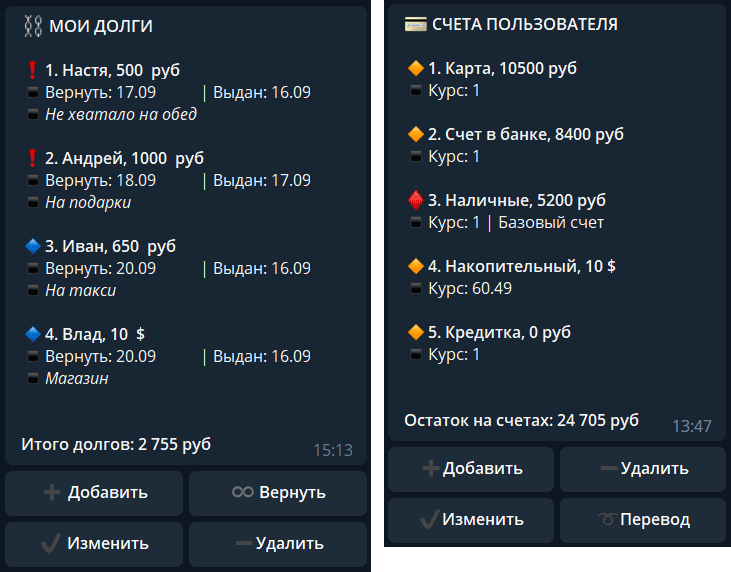

Телеграм-бот Enomka_bot предназначен для учета личных финансов. Его можно использовать как инструмент для анализа доходов и расходов.

Для планирования личных финансов необходимо точно знать о своих расходах и доходах. Именно этим и занимается Телеграм-бот Enomka_bot. Если запланирована крупная покупка, то необходимо точно рассчитать свои финансовые возможности.

Бот способен на многое:

- Учет расходов и доходов.

- Неограниченное количество счетов в любой валюте Мира.

- Справочники расходов и доходов.

- Учет ваших и чужих долгов.

- Интеграция с веб-сервисом «Экономка» (можно вести учет сразу в двух местах).

- Подробные отчеты (за месяц, за интервал, долги, остатки на счетах).

После запуска Телеграм-бота, пользователю предоставляется демонстрационная база – расходы, доходы и счета уже заполнены. Чтобы приступить к учету личных финансов с нуля, нужно выполнить следующие команды: Меню > Настройки > Очистить базу / создать аккаунт. Бота можно использовать бесплатно – при определенном уровне доходов покупать лицензию не требуется.

Запустить Телеграм-бот Enomka_bot >>

↑ содержание ↑

Оптимизация расходов и доходов

Вы составили план достижения финансовой цели, рассчитали расходы и учли все доходы. Что делать дальше? Можно просто ждать, а можно попытаться сократить сроки достижения цели. Оптимизация расходов позволит быстрее накопить деньги.

Опрос: Какую сумму в месяц вы можете отложить?

Экономия бюджета начинается с анализа расходов. Сначала нужно найти самые затратные направления. Например, самые большие траты наблюдаются в разделе «Питание». Необходимо проанализировать структуру этого раздела (затраты в месяц):

- Обед на работе – 7 000 руб.

- Рестораны и бары – 12 000 руб.

- Продукты питания – 11 000 руб.

- Сладости – 5 000 руб.

- Итого в месяц: 35 000 руб.

Как уменьшить расходы на обеды? Можно брать еду с собой. В этом случае легко сократить затраты два раза. Например, максимальная стоимость домашнего обеда (суп или каша с мясом + хлеб и сладость) равна примерно 150 руб. Умножаем эту сумму на 22 рабочих дня и получаем 3300 вместо 7000 за обеды в кафе. Домашняя еда не только экономит значительную часть личных финансов, но и положительно влияет на здоровье.

Читайте также:

Походы в рестораны и бары следует либо исключить, либо сократить. Представьте, что ваш финансовый план может быть значительно скорректирован в сторону уменьшения сроков достижения цели – это хороший стимул для экономии.

Пример экономии бюджета

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 12000 | 5000 | 7000 |

| Продукты питания | 11000 | 8000 | 3000 |

| Обеды на работе | 7000 | 3000 | 4000 |

| Сладости | 5000 | 2000 | 3000 |

| Одежда и обувь | 7000 | 4000 | 3000 |

| Алкоголь и сигареты | 9000 | 3000 | 6000 |

| ИТОГО | 26000 |

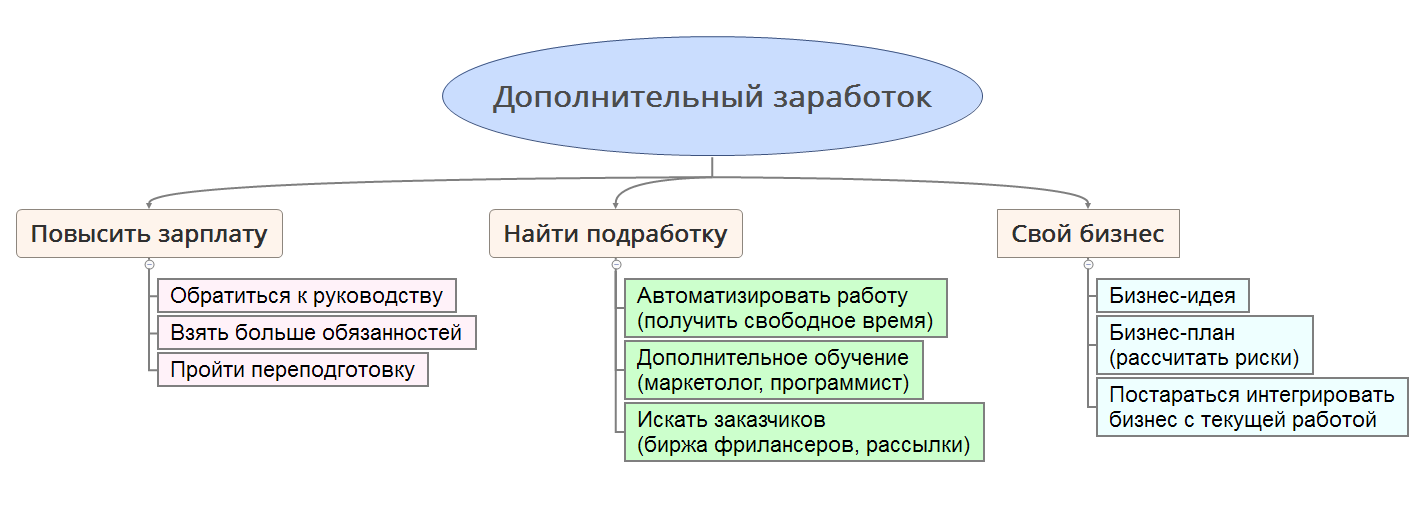

С оптимизацией доходов немного сложнее. Обычно у человека имеется один источник дохода – зарплата. Иногда есть дополнительный временный или постоянный достаток в виде подработки, хобби или второй работы. Чтобы зарабатывать больше, нужно пересмотреть источники денежных поступлений. В данном случае личный финансовый план будет стимулом для дальнейших изменений, потому что желание быстрее достичь цели будет вас стимулировать.

Что делать для увеличения доходов:

- Повысить зарплату на текущем месте работы.

- Найти подработку.

- Найти новую работу с большей зарплатой.

- Открыть свое дело.

В первом случае можно просто обратиться к руководству и попросить увеличить зарплату. Взамен взять больше обязанностей или пообещать увеличить качество работы. Ежегодный рост зарплаты на 10-20 процентов во многих компаниях считается нормой. Может получиться так, что вы ценный сотрудник и терять такого специалиста компании не выгодно, поэтому найдется финансовый компромисс, который устроит всех.

Если увеличить доход на основном месте работы не получается, тогда нужно искать подработку на стороне. Тут есть два варианта – либо решать «левые» задачи на основном месте работы, либо на территории второго работодателя. Первый случай предпочтительнее, поэтому старайтесь максимально автоматизировать свой труд, чтобы осталось время на дополнительную работу.

Опрос: Сколько у вас источников дохода?

В цифровую эру получить новую профессию не проблема. В интернете доступно множество обучающих курсов, которые позволят обрести дополнительную специализацию. Например, можно выучиться на дизайнера, интернет-маркетолога, копирайтера или программиста. Новая специальность поможет найти дополнительный заработок через интернет и работать в качестве фрилансера (без постоянного посещения офиса заказчика).

Найти новую более высокооплачиваемую работу – тоже не проблема. Если вы уверены в своих силах и считаете себя профессионалом, то можно смело рассылать свое резюме в крупные компании. Если сомневаетесь в своей компетенции, то лучше пройти дополнительное обучение и расширить свой профессионализм. Настоящим профессионалам всегда хорошо платят.

С открытием своего дела не стоит спешить. Необходимо заранее рассчитать все риски и составить четкий финансовый план. Если будущий бизнес связан с текущей наемной работой, то можно попытаться выделить и возглавить отдельное направление на вашем предприятии, а затем масштабироваться (создать собственную обособленную компанию). Так вы разделите риски со своим работодателем, получите опыт и будете в курсе всех особенностей данного бизнеса.

Рассмотренные способы оптимизации доходов и расходов позволяют изменить алгоритм «жизнь от зарплаты до зарплаты». Личный план заставляет взглянуть на жизнь с другой стороны и начать действовать в своих интересах.

↑ содержание ↑

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

Опрос: Сколько вы зарабатываете в месяц?

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

↑ содержание ↑

Типичные ошибки планирования

- Имеем цель, выраженную в цифровом виде.

- Анализируем свой текущий бюджет.

- Оптимизируем доходы и расходы.

- Делим стоимость объекта на сумму ежемесячных накоплений и получаем количество месяцев, через которое цель будет достигнута.

Типичной ошибкой планирования является занижение ежемесячных расходов и завышение доходов. Нужно точно рассчитать свои траты, именно поэтому мы рекомендуем использовать специальные финансовые инструменты – программы или таблицы Excel. Если четкой картины расходов нет, то при составлении плана придется закладывать большую погрешность.

Читайте также:

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel.

Еще одним важным фактором, влияющим на финансовое планирование, является увеличение стоимости объекта со временем. Если финансовый план подразумевает длительное ожидание, то цена объекта может вырасти по естественным причинам. Например, недвижимость имеет свойство дорожать на 5-10% в год. Движимое имущество тоже дорожает со временем. Для нового автомобиля рост стоимости на несколько процентов за год – это вполне реально. В этой связи рекомендуем заранее заложить в плане удорожание цели на 8-10% в год. Старайтесь также увеличивать во времени свои доходы. Если доходы растут пропорционально инфляции, то это хороший показатель.

↑ содержание ↑

Видео на тему личного финансового планирования

Видеоролик содержит информацию о принципах управления личными финансами. Автор отмечает, что самым важным моментом является постановка финансовых целей, а все остальное (доходы, расходы, вложения) – вторично. Сначала нужно составить список целей, а потом указать примерный срок достижения каждой из них. Данный список должен стать стимулом для дальнейших действий. Второе действие – это поиск средств для достижения желаемого. Автор ролика настаивает на том, что постановка финансовых целей первична, а поиск средств для их реализации – это второстепенная задача.

Следующий ролик повествует о том, как составить личный финансовый план. Автор делает акцент на контроле финансов. Здесь рассмотрены этапы финансового планирования. Сначала производится оценка текущего состояния – сколько вы зарабатываете и тратите. Автор предлагает контролировать свои затраты в ежедневном режиме – сколько денег в день потратили и на что. Так производится анализ своих расходов и их дальнейшая оптимизация.

↑ содержание ↑

Создать финансовый план стоит от 9 до 60 тысяч рублей, зависит от сложности. За последние 3 года я прочел больше 30 книг по теме личных финансов и инвестиций, посмотрел десятки видео. Расскажу как я сделал личный финансовый план, плюс внизу прикрепил ссылку на шаблон моего ЛФП в google tab.

1. Финансовые цели

Нужно определить финансовые цели на следующие 10-20 лет. Цели могут быть разные: квартира, авто, обучение детей, дом родителям, дача и тп. У меня главная цель – создать капитал, который в будущем будет приносить пассивный доход, потому что это сможет закрыть все остальные потребности.

Финансовая цель должна отвечать на вопросы:

- На что конкретно нужны деньги? Чем конкретнее будет цель, тем легче ее будет достичь.

- Сколько нужно денег? В какой валюте?

- Когда? В каком году?

2. Чистая стоимость

Необходимо определить текущее положение вещей, вашу “чистую стоимость” (активы – пассивы = чистая стоимость). Большинство людей не знают свое финансовое положение. Если вы это сделаете – вы уже будете отличаться от большинства.

- В колонку активов впишите все, что можно продать за деньги: вклады, недвижимость, ценные бумаги, фонды, автомобиль, гараж, дача и тд.

- В колонку пассивов – все ваши обязательства. Деньги, которые вы кому-то должны. Кредиты, кредитные карты, долги друзьям и тп.

Затем нужно проанализировать таблицу. Посмотреть какие активы неэффективны. Возможно у вас есть дача или гараж, которым вы не пользуетесь. Имеет смысл продать его и перевести деньги в другие инструменты.

Также посмотрите на пассивы. Возможно у вас кредитная карта, по которой вы платите минимальный платеж и ее давно пора закрыть.

3. Анализ доходов и расходов

Чтобы создать план нужно знать, сколько вы сможете инвестировать денег в месяц. Для этого нужно посчитать свои доходы и расходы. Если вы это уже делаете – отлично.

Если нет, советую скачать мобильное приложение для учета доходов. Я пользовался Monefy, сейчас перешел на Coinkeeper. И там, и там заплатил за полную версию. В койнкипере купил вечную подписку по акции за 499 рублей.

Если не хотите приложение использовать – можете вести учет в Excel. Главное не усложнять этот процесс, я трачу на это максимум 5-10 минут в день. Плюс в конце месяца смотрю статистику.

4. Защита от рисков

Мы создаем план, чтобы инвестировать. А инвестировать, чтобы быстрее прийти к нашим финансовым целям. И чтобы защитить наши цели, нужно закрыть базовые риски.

В защиту от рисков входит:

- Финансовая подушка на 3 месяца расходов, если работаете по найму. Если вы предприниматель, то лучше 6 месяцев. Пока у вас нет подушки на 3-6 месяцев расходов, не надо начинать инвестировать. Потому что любая непредвиденная ситуация, и откуда вы будете деньги брать? Подушка, должна быть в ликвидном инструменте. Обычно это банковский вклад, с возможностью пополнения и снятия денег. За доходностью можно не гнаться, выбирайте надежные банки (топ 20).

- Страхование жизни, здоровья и трудоспособности. Особенно важно, если есть иждивенцы.

- Страхование авто, квартиры, имущества. Выбирайте то, что наиболее уязвимо, в моем случае это авто.

5. Выбор инвестиционных инструментов

Когда вы поставили четкие цели, определили какие у вас активы и пассивы, проанализировали ваши доходы и расходы за 1-3 месяца, закрыли риски. Тогда можно начинать инвестировать.

Начать лучше с банковского вклада, на нем вы будете хранить подушку безопасности. Плюс это промежуточное звено, перед инвестициями.

По поводу инвестиций, советую книгу “Инвестировать – это просто.“

6. Планирование доходов и расходов, реализация вашего ЛФП.

Финальный шаг, это запланировать ваши доходы и расходы на этот год. Также запланируйте сумму денег, которую вы сохраните в этом году. А затем тоже самое на 10+ лет.

Если у Вас нет плана как стать богатым, значит, Вы планируете стать бедным!

Р. Кийосаки

Резюме:

- Посмотрите мой шаблон ЛФП по ссылке. Скопируйте себе и настройте для себя.

- Напишите ваши финансовые цели на 10+ лет

- Напишите в таблице ваши активы и пассивы, проанализируйте.

- Начните вести учет расходов и доходов, хотя бы на 2-3 месяца.

- Создайте финансовую подушку.

- Выберите инструменты, которые вам комфортны.

- Составьте план на этот год, а затем дальше. И просматривайте его ежемесячно.

Также советую книгу “Как составить личный финансовый план и как его реализовать” читал ее 2 раза, сейчас переслушиваю. Будет полезна тем, кто хочет взять свои финансы под контроль, и достичь финансовой независимости.

Если у вас остались вопросы, пишите их в комментариях. Постараюсь помочь.

Пару месяцев назад мы подробно разбирали, как составить Личный финансовый план. Посмотрите на 6 простых шагов, после которых вы сможете подробно расписать свои цели, выделить на них деньги и даже точно узнать, когда желания реализуются.

Если вы выполнили эти шаги или только собираетесь браться за свой ЛФП (личный финансовый план), перед вами стоит вопрос — как же составить его быстро и функционально.

Вас уже не будет тревожить вопрос: где взять денег? Вы будете задаваться вопросом: Куда вписывать еще больше целей? Как сделать, чтобы бюджет был доступен всем в семье? Куда вписывать проценты по инвестированию? И вообще, как это все соединить так, чтобы было удобно и понятно? 🙂

Вы можете сделать шаблон ЛФП самостоятельно, использовать формулы, которые вам удобны. А можете скачать мой шаблон. Используйте его в оригинальном варианте или дополните по собственным потребностям. Творите, ведь это ваши деньги!

Так как шаблон хранится у меня на Google Drive, вы не можете его изменять. Чтобы воспользоваться таблицей ЛФП скопируйте ее себе. Для этого перейдите по ссылке и выберите в меню “Файл” — “Создать копию” (или “File” — “Make a copy”).

Теперь давайте рассмотрим подробно все вкладки и я опишу, как пользоваться таблицей.

Страница первая — ЦЕЛИ

Конечно в самом начале у нас идут ЦЕЛИ. Это сделано для того, чтобы в первую очередь мы видели те желания, ради которых работаем!

Вписывайте цели, считайте, через сколько вы достигнете их. Как правильно вписывать цели, а так же, как правильно рассчитать время достижения подробно описано в статье: “Знаете как считать деньги и вписывать желания в бюджет?”. Посмотрите статью, в ней вы найдете полезные лайфхаки, что делать, если желание откладывается или наоборот, выполняется быстрее.

В ячейку “Доход” впишите ваш месячный доход, в той валюте, в которой получаете. У меня везде по умолчанию стоят рубли.

Переходим к второй странице Шаблона и видим лист, который часто вводит людей в уныние —

Страница вторая — ПЛАНИРОВАНИЕ РАСХОДОВ

Только на первый взгляд кажется, что все сложно. Но нет, все просто и таблица будет считать все сама 😉

Нумерация: первый столбец, где внизу указаны проценты. Я не использую нумерацию в категориях, чтобы иметь возможность переставлять их, как мне удобно. А вот проценты на желания и цели проставляю. Так удобнее ориентироваться, если процентное соотношение по целям разное.

Ежемесячные расходы: категории расходов, которые вы тратите или откладываете. Сейчас категории стоят по определению из статьи Как составить ЛФП, но вы можете их менять.

План: планирование ваших расходов. Как запланировать так, чтобы на все хватило описано в статье Подробное руководство по составлению Семейного бюджета.

Факт: тут по формуле вычисляется среднее значение за все месяцы.

Даты: сейчас таблица начинается с ноября, 2021 года, вы можете поставить более актуальные даты.

Как пользоваться:

Впишите доход за месяц в ячейку под датой. В первом месяце формула не стоит, но дальше будьте внимательны. Вписывать сумму дохода надо не в саму ячейку, а в строку с формулой. Посмотрите пример.

Сейчас я поставила доход в 34 000 рублей. А вы, вместо синей цифры, впишите свой доход за последний месяц.

Заполните строки с тратами. И в последней строчке увидите остаток, который у вас остался за месяц

Он автоматически переносится на следующий месяц и плюсуется к доходу.

Третья страница — АКТИВЫ И ПАССИВЫ

Переходим в третьей и последней вкладке нашей таблицы — Активы и Пассивы.

Активы — те деньги, которые приносят нам еще денег. Вклады в банках, доходные вложения, ценные бумаги, квартира для сдачи и т.д. Я заполнила строку с одним банковским вкладом, чтобы вы видели пример.

Поставьте сумму вклада, если он есть. Потом укажите процент и таблица автоматически рассчитает вам годовой доход.

Пассивы — противоположная активу часть ваших денег. Сюда впишите валюту (в рублях) наличкой, недвижимость, автомобиль, накопления, которые хранятся дома и т.д.

Итого — сумма активов и пассивов. Именно такой суммой вы владеете.

Лайфхаки пользования таблицей

Проявите творчество! Поставьте оформление в любимых цветах, используйте смайлы Google для обозначения ваших категорий. Привнесите свою индивидуальность в таблицу и вы заметите, как начнете пользоваться ей с удовольствием. Например, для обозначения категорий своих целей я пользуюсь ✈️ (путешествия), 🏡 (недвижимость), 💰 (капитал и инвестиции) и 🐼 (я называю эту категорию «то, о чем давно мечтала, но денег было жалко»😉).

Если вы захотите обновить шаблон используйте функции и формулы Google таблиц. Упростите себе жизнь и не рассчитывайте все вручную!

Если вы все сделали верно, то у вас не возникнет вопроса: Как планировать бюджет? Всего за вечер вы будете понимать что, сколько и куда откладывать, чтобы достичь своих финансовых целей.

Главное — не откладывайте на потом!

И это еще не все! Хотите узнавать о новых статьях и полезных ресурсах? Тогда подписывайтесь на мой телеграм Делай и Мечтай. Там, кроме всего прочего, я рассказываю и показываю новые идеи дополнительного дохода, идеи финансов и новые проекты! Вступайте в наш Клуб успеха и знайте, у вас все получится!

Если у вас есть предложения, изменения в таблице или вы хотите поделиться своим опытом — пишите в комментарии под этой статьей или в комментариях телеграма.😘

- –

- Aa

- +

Один из важных навыков для человека – умение грамотно обращаться с деньгами. Финансово подкованные люди знают, как можно увеличить доход не прибегая к кредитам и суровой экономии. Они достигают таких целей, которые и не снятся некоторым людям с таким же уровнем дохода.

Для того чтобы начать реализовывать свои долгосрочные цели, и существует такой документ, как личный финансовый план.

Он предназначен для того, чтобы помочь выявить реальный путь достижения цели и следовать ему.

В статье:

- Что такое финансовый план простыми словами

- С чего начать составление финансового плана

- Разделы финансового плана

- Как составить финансовый план

- Подсчет доходов и расходов

- Как защититься от рисков

- Образец финансового плана

- Как контролировать выполнение финансового плана

- Как корректировать финансовый план

- Советы экспертов

- Типичные ошибки при составлении финансового плана

- Пример составления финансового плана

Что такое финансовый план простыми словами

Личный финансовый план – это один из финансовых инструментов, главная цель которого заключается в помощи анализа и оптимизации денежных потоков, которые присутствуют у каждого человека всю его жизнь. А это как раз дает возможность создать механизм достижения поставленных задач и целей, а также увидеть общую материальную картину на 2, 5 и более лет вперед.

Цель есть у каждого человека, просто отличается их масштаб и направленность. У кого-то они бытовые, например дожить до следующей зарплаты, кому-то нужно приобрести что-то из крупной бытовой техники, сделать ремонт в кухне или обновить ноутбук. У других они более глобальные – накопить на автомобиль, дачу, образование детей в Европе или Америке и т.д.

Предварительно можно в своей голове прикинуть, сколько нужно денег на цель, рассчитать имеющиеся доходы и вычесть из них постоянные затраты. А затем ужаснуться от сумм, разочароваться и обратится в банковское учреждение за получением кредитных средств.

Но даже если вы отобразите на обычном листке бумаги, все что прикинули в голове, то ситуация может немного измениться в лучшую сторону. Продемонстрировав себе наглядно, несоответствие расходов и доходов, вы со 100% вероятностью немного отрезвитесь. Куда уходят денежные средства, как остановить бесконтрольный процесс спуска денег и что делать, чтобы финансовое состояние с каждым годом только увеличивалось? На все эти вопросы даст ответы финансовый план.

Простыми словами, финансовый план – это то, что помогает многим людям научиться видеть рациональное и нерациональное использование денег и во втором случае находить попытки изменить это.

Многие считают, что обычному человеку, не являющему ни аналитиком, ни финансовым брокером, это не нужно.

Конечно же, в этом есть доля истины — многие люди живут по стандартному циклу «дом-работа-дом-дети-выходные и так по кругу». Разве можно им еще что-то планировать?

Оказывается что да, можно и даже нужно. Ведь возникают такие насущные вопросы, как покупка жилья или автомобиля, или например, поступление ребенка в институт. Тут без тщательного планирования не обойтись никак.

Все финансовые планы пишутся именно для того, чтобы обязательно достичь поставленной цели путем реализации различных промежуточных пунктов. Требуется очень точно сформулировать для себя ответ на вопрос «чего же ты хочешь» и попытаться разложить по полочкам все шаги, необходимые для достижения желаемого.

С чего начать составление финансового плана

Существует несколько вариантов того, с чего начать финансовый план, однако главным в данном случае будет определить, какова же всё-таки цель его создания. Необходимо перейти от абстрактных понятий вроде «жить лучше» и «больше денег» к конкретным: новый автомобиль (марка, год выпуска), пассивный доход 40 тысяч рублей в месяц, ремонт в квартире и так далее. Как только расплывчатое желание обретает форму, оно становится целью.

После этого необходимо добавить своей цели максимум конкретики. Если это машина, то нужно уточнить объём двигателя, количество посадочных мест, тип привода, объём багажника и все остальные характеристики. Имея чёткие представления о том, что нужно человеку, можно начать выбирать из предложенных на рынке моделей подходящие, чтобы после выбрать из них одну оптимальную.

После того, как автомобиль мечты выбран, необходимо уточнить его цену в точках продаж и выяснить, какая часть суммы уже есть в наличии, и какую необходимо будет заработать. Итого человек получает задание вида «накопить 500 тысяч на автомобиль», и это именно то, с чего лучше начинать составление финансового плана – выяснение конкретной потребности и её реальная денежная оценка.

Личный финансовый план – это средство саморегулирования, по аналогии тайм-менеджмента, при котором нужно составлять список дел на сутки. Точно также и в этом случае, только сроки побольше.

Виды личных финансовых планов бывают:

- Краткосрочные – до 12 месяцев.

- Среднесрочные – от 1 года до 3 лет.

- Долгосрочные – от 3 лет до 5 и более.

Период, на который составляется план в первую очередь зависит от поставленных задач:

- Краткосрочный – дает возможность осуществить поставленные планы в пределах одного года. Вы прописываете размер дохода и повседневные траты, без которых никак нельзя обойтись. Так вы видите уровень дохода со всех источников и рациональность расходования денег. План дает возможность определить, на что больше всего уходит денег и можно ли как-то сократить эти траты.

- Среднесрочный – применяется, когда нужно совершить крупную покупку. Например, собрать деньги на первоначальный взнос по ипотеке, приобрести автомобиль, дорогой гаджет и т.д. Подобный план составляется по аналогии краткосрочного. Но только траты планируются на несколько лет вперед. А на основе остатка определенной суммы денег уже решается, что можно приобрести.

- Долгосрочный – предназначен для инвестиций и накоплений. Какие суммы вы будете каждый год откладывать и куда вкладывать (ценные бумаги, акции, инвестиционные фонды и т.д.). Долгосрочный план помогает увидеть, размер дохода, который будет получен при совершении небольших ежегодных вложений.

Составив финансовый план, автор видит источник получения средств и как он расходует. Фирмы прибегают к составлению такого плана, когда хотят проанализировать, насколько выгодна их деятельность.

Обычные люди, работающие на работодателя часто пренебрегают такой вещью и не считают нужным в трате на это времени. Но ведь жизнь ненамного отличается от процесса ведения бизнеса. Присутствуют те же доходы, затраты, кредиты и т.д.

Разделы финансового плана

Такого рода документы не имеют установленной формы, из-за чего разделы финансового плана могут разниться от случая к случаю. Важным является только то, чтобы они были информативны и удобны для реализации. Кроме того, существуют различные вариации составления этого документа в зависимости от удобства его пользователя.

Тем не менее, можно назвать основные составляющие финансового плана, которые можно включить в него, чтобы он получился реализуемым и практичным.

- Цели. Составлять их можно в удобной форме, но они обязательно должны быть конкретными и подкрепляться точными суммами денег, необходимыми на их достижение.

- Сроки. Цели не должны «зависать во времени» — для каждой необходимо задать чёткие сроки, в которые её необходимо выполнить. Они могут быть обоснованы объективными обстоятельствами, такими как достижение определённого возраста или окончание каких-либо договоров, или же просто адекватными желаниями, однако каждая цель должна быть поставлена в жесткие временные рамки – это ляжет в основу расчётов.

- Доходы. В этом разделе аккумулируются все доходы и накопления субъекта, для которого составляется план, в среднемесячной разбивке. Многие называют этот раздел «активы», однако с точки зрения бухгалтерского учёта это категорически неверно, а поскольку человек, составляющий финансовый план, рассчитывает получить от его использования экономическую выгоду, не стоит начинать с издевательства над экономической же терминологией.

- Расходы. В этом разделе фиксируются суммы расходов субъекта. Несмотря на то, что показатели здесь среднемесячные, необходимо делать их максимально близкими к реальности, чтобы в итоге годовая сумма расходов в плане максимально совпадала с реальной.

- Разница. Этот раздел нередко объединяется с двумя предыдущими в виде таблицы. Здесь отражается разность между доходами и расходами субъекта. В теории это должно быть положительное число, составляющее не менее 10% размера доходов.

- Инвестиции. Раздел, в котором подробно описываются стратегии вложения свободных и сэкономленных средств.

- Корректирующие мероприятия. Здесь отражаются варианты изменения показателей доходов и расходов в том случае, если их соотношение не удовлетворяет целям субъекта составления плана.

Некоторые из описанных элементов могут быть опущены или слиты воедино, а другие, напротив, добавлены для достижения необходимых результатов, поскольку составление финансового плана является сугубо индивидуальным делом.

Более того, документ не обязательно составлять непосредственно по разделам – вполне возможно оформление его в виде таблицы, графа, расчёта с последующим перечнем необходимых действий или любом другом.

Как составить финансовый план

Первое правило в составлении финансового плана и первое действие, с которого нужно начать процесс – определение целей, то есть того, чего вы хотите достичь. Они могут быть долгосрочные и краткосрочные. Важные, не важные и глобальные.

Кроме этого цели должны быть конкретизированы и выражены в денежном эквиваленте. Например, хочу новый автомобиль, поехать в отпуск на Мальдивы или купить дачный участок. Это вроде и цель, но ведь в таком виде они не несут важной информации. Правильная формулировка такая:

- Хочу новую машину Mazda 6 за 25 тыс. долларов.

- Хочу 2-этажный дачный участок с 12 сотками земли за 5 млн руб.

- Хочу накопить на отпуск 320 тыс. руб.

Вот теперь есть конкретные цели и уже более понятно, сколько требуется средств для их достижения.

Самое простое с чего следует начать, это накопления. Если у вас есть стабильный заработок, это поможет ежемесячно увеличивать ваш капитал. Понемногу, но стабильно и без ненужного риска.

Эта изображение может принести транжирам боль, но на самом деле это позволит вашему кошельку расти.

Расчет сроков

Когда цели готовы, нужно рассчитать время, в течении которого планируется их достичь. При отсутствии точных сроков цель уже начинает казаться призрачной и далекой. По перечисленным случаям в предыдущем пункте можно период распределить так:

- Приобрести Mazda 6 через 3 года.

- Дачный участок через 7 лет.

- Отпуск – собрать деньги к следующему маю.

Цели и период нужно устанавливать реальные, учитывая свои финансовые возможности. Хорошо мечтать о особняке за 2 млн долларов или нескольких миллионах на счет в Швейцарском банке, но при получении среднестатистической зарплаты по стране, план будет обречен на провал. Также как и накопить на пентхаус стоимостью 250 тыс. долларов за 1,5 года при сумме месячного заработка 1 тыс. долларов. В этом плане нужно быть реалистом.

Подсчет доходов и расходов

Это самый важный раздел финансового плана. Именно на него уйдет большая часть времени и именно от него зависит, будет ли достигнут успех в достижении намеченной цели.

Самое первое – нужно определить сколько ежемесячно вы сможете откладывать денег. Для этого сначала нужно подсчитать доходы и расходы, то есть активы и пассивы. Разница между этими цифрами и будет составлять то, что может уйти в ячейку, специально предназначенную для неприкосновенных денег.

Для наглядного примера можете составить таблицу (пример ниже). Не обязательно учитывать все до копейки. Сначала все можно прикинуть «на глаз», так как здесь самое главное трезво оценить общую картину доходов и затрат и в какой пропорции составляется одна или другая часть затрат от общей суммы заработка.

| Активы | Заработок | Пассивы | Затраты |

|---|---|---|---|

| Заработная плата | 60 тыс. руб. | Займы | 4 тыс. руб. |

| Проценты по вкладам | 4,5 тыс. руб. | Коммуналка | 6 тыс. руб. |

| Сдача квартиры в аренду | 9 тыс. руб. | Питание | 18 тыс. руб. |

| Дивиденды по акциям | 3 тыс. руб. | Бытовые траты | 2,5 тыс. руб. |

| Дополнительная подработка | 8 тыс. руб. | Спорт | 1,8 тыс. руб. |

| Развлечение и рестораны | 10 тыс. руб. | ||

| Итого: | 84,5 тыс. руб. | 42,3 тыс. руб. |

Судя по результатам таблицы, в месяц остается 42,2 тыс. руб. Исходя из этой цифры нужно подкорректировать свою поставленные цели и период их достижения.

Некоторым покажется более логичным сделать этот этап до установки сроков, но лучше действовать именно в этой последовательности, так как если определить, какая сумма остается и период до достижения плана, то на этом все может и закончиться. А несоответствие действительных и желаемых сроков будет толчком для поиска вариантов исправления этой ситуации.

Всё это нужно, чтобы понимать, сколько, куда и когда тратить, вкладывать, выводить и т. п. Таким образом вы с легкостью сможете составить финансовый план, начиная с определенной суммы, вы сможете расписать чего вы достигнете за определенный срок, и что со всем этим сможете сделать дальше, а если приложить усилия и увеличить капиталовложения, то перспективы ваши станут еще радостнее.

В финансовом плане, не забудьте также распределять полученную прибыль, как и сами инвестиции, откладывать средства на финансовую подушку, реинвестировать, и обязательно, хоть чуть-чуть оставлять на себя, пусть на тортик, но все же радовать себя необходимо!

Тот, кто хочет видеть результаты своего труда немедленно, должен идти в сапожники.

Альберт Эйнштейн

Как защититься от рисков

Все знают, что жизнь – это не предсказуемая штука. Иногда случаются непредвиденные ситуации из-за внезапной болезни, развода, экономического кризиса и т.д. А все это ставит под вопрос достижение поставленной цели вместе с чем и расшатывается финансовый план.

Защититься от рисков можно следующими способами:

- Решив все проблемы предварительно. Подуйте, что такого может произойти в вашей жизни, как это отразится на финансовых целях и как можно сделать так, чтобы негативное влияние минимизировалось.

- При отсутствии финансовой подушки, добавьте ее в список приоритетных целей. Накопите хотя бы три месячные зарплаты и вложите эту сумму в консервативный финансовый инструмент (например, части выберете депозит с возможностью снятия денег и инвестиции в ОФЗ). Гос. облигации могут быть с разным периодом выплаты и периодичностью произведения процентов (купонов): у вас будет возможность выбрать более подходящий именно для вас, в зависимости от того, когда нужно вернуть денежное вложение.

- Купив программу страхования на разные виды рисков и добавьте этот пункт в затраты.

- Продав не прибыльные активы, а полученную сумму от реализации использовать на уплату страховых расходов или добавить в резервный фонд.

Образец финансового плана

Образец оформления простого финансового плана семьи из трёх человек: отца, матери и сына.

Цели:

- Купить сыну квартиру за 3 000 000 рублей к совершеннолетию (через 5 лет).

- Построить дачу за 5 000 000 рублей к выходу отца на пенсию (через 10 лет).

Доходы:

- Зарплата отца – 170 000 рублей

- Накопления – 500 000 рублей

Расходы:

- Питание – 50 000 рублей

- Коммунальные услуги – 5 000 рублей

- Одежда и обувь – 20 000 рублей

- Транспорт – 5 000 рублей

- Развлечения – 10 000 рублей

- Отпуска – 30 000 рублей

- Непредвиденные расходы – 10 000 рублей.

Разница:

170 000 – 50 000 – 5 000 – 20 000 – 5 000 – 10 000 – 30 000 – 10 000 = 40 000 рублей остаётся в распоряжении семьи.

Инвестиции:

При размещении накопленных средств на депозит под 7,5% с ежемесячным пополнением в 40 000 рублей и капитализацией, через 5 лет семья накопит приблизительно 3 587 000 рублей, что достаточно для приобретения квартиры и внесения 587 000 рублей на новый депозит.

Однако внесение через 5 лет на аналогичный депозит 587 000 принесут семейству лишь 3 714 000 рублей, что недостаточно для строительства дачи. Необходимо внесение корректировок.

Корректировки:

После покупки сыну квартиры и его переезда планируется следующее снижение расходов:

- 10 000 на питание

- 5 000 на одежду и обувь

- 5 000 на отпуска.

Таким образом, в распоряжении семьи остаётся не 40 000, а 60 000 рублей, которые она ежемесячно вносит на депозит. С учётом капитализации и начальной суммы в 587 000 рублей, к моменту выхода отца на пенсию на депозите будет 5 144 000 рублей, что достаточно для строительства дачи.

Как контролировать выполнение финансового плана

А вообще нужно ли вести учет? Можно же просто складывать определенные суммы и ни о чем не беспокоиться. Теоретически такой вариант имеет место быть. Но для этого у вас должна быть железная воля, целеустремленность, отличная память и к тому же цель не должна быть долгосрочной. Но гораздо удобнее и проще вести учет, фиксируя все доходы и шаги, на которых вы сейчас находитесь.

Так вам будет видно, сколько осталось до достижения поставленной цели. Теперь осталось выбрать способ ведения учета.

Учет вручную

Можно взять тетрадку или блокнот и сделать из нее своеобразную книгу учета доходов и расходов и записывать туда все поступления и траты. А можно фиксировать все в экселе на компьютере. Так вам один раз придется настроить таблицу со столбцами зарплат и расходов и своих преследуемых целей.

Ежемесячно дальше нужно будет только проставлять цифры. А можно даже с интернете скачать экселевский файл с готовой таблицей финансового плана и просто немного подстроить ее под себя.

Учет с помощью специальных программ

Но даже ведение учета расходов и доходов в таблице Excel в современной жизни считается устарелым вариантом. Создано огромное количество специальных программ, которые гораздо упрощают процесс ведения учета и помогают достигать поставленной цели. Единственный недостаток – вероятность закрытия сервиса по желанию разработчика. Если таблица в Excel от вас не куда не может деться, то данные со стороннего сервиса в любой момент могут пропасть безвозвратно.

Поэтому в этом случае важно должное внимание уделить выбору интернет-сервиса для ведения учета, просмотрев отзывы и рейтинги имеющихся. Например easyfinance.ru.

Упрощенный учет, возможность легко вернуться на несколько периодов назад, составление разных отчетов (сколько заработано, сколько потрачено, сколько отложено, размер доли той или другой статьи трат по соотношению к сумме заработка, на каком шаге финансового плана вы находитесь сейчас и сколько осталось времени и суммы до достижения цели).

К тому же там реально вести сразу два-три плана одновременно и все это сформировать можно практически одним кликом. Еще здесь возможно строить графики и диаграммы на наглядной оценки ситуации. В Excel все это невозможно.

Как корректировать финансовый план

- Отнеситесь к личному финансовому плану, как к серьезному документу. Планировать личные финансы – это не просто и это целый процесс. Жизнь регулярно вносит какие-то коррективы, из-за которых может понадобиться и обновление плана из-за измененных обстоятельств или целей. Например, если вам затопили соседи, то главная цель сменится на ремонт в квартире, а та, которая во главе стояла раньше, отойдет на второй план.

- Регулярно планируйте пересмотр финансовых целей. Если изменение жизни происходит очень стремительно (например, если вы студент), то делайте это каждые полгода. А если у вас в жизни царит стабильность, то пересмотр плана можно осуществлять раз в 12 месяцев. Хотеть последнюю модель айфона хорошо, но не тогда, когда главная цель отпуск заграницей, а лето вот-вот на подходе. Но конечно, есть такие люди, которые резко меняют приоритет не из-за форс мажорных ситуаций, а просто так.

- Оговорите финансовый план со своим парнем/девушкой или мужем/женой. Если речь идет о здоровых взрослых отношениях. Важно вместе обсудить ближайшие цели, определить, что более приоритетней на данный момент.

Советы экспертов

Существует ряд рекомендаций, соблюдение которых позволит составить финансовый план более качественно и добиться его эффективной реализации. Ниже представлены некоторые из них:

- Чем раньше вы начнете откладывать, тем большего вы сможете достичь.

- Создайте «резервный фонд», куда будете откладывать часть заработной платы. Сначала это может быть 10%-15% от вашего заработка, а потом сумма может увеличиваться.

- Создайте план ежемесячных расходов. Просчитайте абсолютно все – начиная от обедов на работе и заканчивая пополнение интернета. Так вам легче будет понять, сколько денег уходит на каждого члена семьи и на чем можно сэкономить.

- Создайте план каждодневных трат, тогда они для вас перестанут быть сюрпризом в конце месяца. Не забывайте про пенсию, пополнение гардероба и страховые платежи.

- Обязательно учитывайте в общие расходы статьи, связанные с тратой денег на походы на выходных в зоопарки, кафе, рестораны, кино, музеи и т.д. На самом деле это не маленькие суммы.

- Сформируйте для себя конкретную цель, так как стремиться к ней будет намного проще, особенно если вы представите в голове уже свершившийся результат.

И еще некоторые рекомендации

- Реальные цели. Ранее уже было описано, с чего начать составление финансового плана – необходимо установить правдоподобные цели. Бессмысленно планировать накопить несколько миллионов за год с суммой доходов в 10 тысяч рублей. Не стоит считать финансовый план волшебным документом – необходимо трезво оценивать свои силы.

- Учёт инфляции. При выставлении сумм, которые необходимы на выполнение целей, многие используют цены на момент составления плана. Однако если зарплата на протяжении последних нескольких лет практически не менялась, а цены на объект, который необходимо приобрести, наоборот, выросли, необходимо обязательно скорректировать его будущую стоимость с учётом хотя бы среднего, а лучше отраслевого уровня инфляции.

- Соблюдение плана. Нельзя периодически отступать от составленного плана и рассчитывать, что результат при этом не изменится. Сложные проценты весьма чувствительны к изменению входных данных, особенно на начальных этапах.

- Разбивка на этапы. Если план составляется на много лет вперёд, для увеличения собственной мотивации можно разделить его на отдельные этапы. Например, стоимость дорогого дома можно разбить на 4 части и поставить цель накапливать по 25% каждые 4 года.

- Вложения в начале месяца. Откладывать запланированную сумму стоит сразу же после получения основной доли дохода – так не будет соблазна потратить её часть на различные «такие важные» вещи, а в конце месяца не будет проблем с поиском денег для инвестиций.

- Оптимизация. Грамотное внесение изменений в свои доходы и расходы поможет регулярно немного перевыполнять план, что поспособствует достижению цели раньше или, как минимум, подстрахует в сложной ситуации, когда инвестировать деньги сразу не получится.

Важно понимать, что экономия не является постоянным ограничением. Большая часть приобретений совершается неожиданно. А незапланированные заблаговременно расходы чаще всего являются причиной огромных дыр в семейном бюджете.

В целом составить и следовать личному финансовому плану самому или вместе с семьёй достаточно просто, если трезво оценивать свои силы и соблюдать дисциплину при обращении с деньгами.

Типичные ошибки при составлении финансового плана

После завершения составления личного финансового плана хочется, чтобы он максимально дал эффективный результат, то есть дал возможность в наиболее приемлемые сроки была достигнута поставленная изначально финансовая цель. Но нередко случается, что достигнуть желаемого не получается. Случается это из-за довольно часто всплывающих ошибок при составлении этого самого плана:

- Размытые финансовые цели. Это самая распространенная ошибка, так многие по незнанию формируют цель типа «хочу быть богатым». На самом деле нужно давать четкие формулировки, вроде «хочу купить машину такой-то стоимостью» и т.д.

- Переоценены финансовые возможности. Каждый человек был бы рад получить все и сразу, за одну неделю обзавестись и квартирой и машиной и собственным рестораном. Но в жизни так не бывает. Нужно сначала ставить небольшие цели и идти к ним потихоньку, а когда они достигнуты, ставить большие.

- Недооценены собственные возможности. В этом случае, отведенный период для достижения цели, затягивается. Эту ошибку можно назвать психологической, но не стоит забывать, что вера в себя очень важна и только она помогает двигаться дальше.

- Не учтены непредвиденные затраты. Никто заранее не может знать, что с ним случится завтра или через 2 года. В любой день могут затопить соседи, может сломаться машина или могут уволить с работы. Поэтому при планировании бюджета нужно учитывать важный нюанс – откладывание от 10% от зарплаты, которые потом можно будет использовать при непредвиденных проблемах.

Важно не забывать, что составление личного финансового плана и работа над его ошибками – это только маленькая часть от большого дела. Самое главное здесь – дисциплина и строжайшее следование составленному плану. Ведь ежедневно нас постигает страх, лень, большое количество соблазнов вроде спонтанной покупки шубы и т.д. Чтобы этого не допустить, обращайтесь к своему плану ежедневно, корректируйте его и работайте над собой.

Пример составления финансового плана

Исходя из всего описанного процесса составления финансового плана, есть просто наглядный пример с оптимизацией в реальной жизни и воплощением.

Допустим Скубченко Дарья Сильвесторовна хочет собрать капитал, которого ей бы хватило на вложение и жизнь без работы, на начисляемые проценты. Ей достаточно и 30 тыс. в месяц.

Устанавливаем цель: ежемесячно 30 тыс. руб. умножить на 12 месяцев – 360 тыс. в год. Нам нужно найти сумму капитала, от вложения которого можно получать такую сумму.

Существует правило двухсот, согласно которому ежемесячный доход нужно умножить на 200, так как это соответствует консервативной доходности в размере 6% годовых, но при этом сохраняется 100% надежность вложенных денег.

В нашем случае это будет выглядеть так: 30 тыс. * 200 = 6 млн руб. То есть цель — 6 млн руб.

Теперь приступим к оцениванию текущего материального положения, то есть рассчитываем дохода и расходы.

| Активы | Заработок | Пассивы | Траты |

|---|---|---|---|

| Заработная плата | 45 тыс. руб. | Коммуналка | 5 тыс. руб. |

| Обеды в кафе на работе | 5 тыс. руб. | ||

| Домашнее питание | 10 тыс. руб. | ||

| Проезд | 2 тыс. руб. | ||

| Одежда | 8 тыс. руб. | ||

| Бытовые траты | 2 тыс. руб. | ||

| Развлечения и отдых (кафе, кино, театры, музеи) | 3 тыс. руб. | ||

| Вредные привычки (сигареты и алкоголь) | 5 тыс. руб. | ||

| Итог: | 45 тыс. руб. | 40 тыс. руб. |

Исходя из таблицы мы видим, что месячная зарплаты превышает месячные траты на 5 тыс. руб. Это именно та сумма, которую можно относить к число неприкосновенных денег каждый месяц.

Но в этом случае на накопление денег уйдет лет 100, а Дарье ведь хочется справиться за максимум 10 – 15 лет.

Поэтому нужно увеличить сумму, которая будет откладываться каждый месяц. Для этого придется урезать расходы. Из перечисленных статей трат нужно сначала обратить внимание на самые крупные:

- Бросить курить – минус 3 тыс. руб.

- Бросить употреблять вино по выходным – минус 500 руб.

- Уменьшить походы на обеды в кафе – минус 2 тыс. руб.

- Приобретать еду и одежду более обдуманно, обращая внимание цены и акции – минус 3 тыс. руб.

- Отдых и развлечения тоже можно сократить немного – минус 500 руб.

Так в месяц еще можно будет оставить 9 тыс. руб., а с первоначальными 5 тыс. это уже будет 14 тыс. руб. Это примерно 30% от суммы месячного заработка.

Кроме этого Скубченко Дарье дают время о времени дополнительные премии на работе и она еще иногда подрабатывает. Примерно в год это приносит около 100 тыс., а в среднем в месяц 8 тыс. руб. Дарья решает долю этой суммы тратить на себя, а остаток складывать в копилку.

Итог: практически 19 тыс. руб. можно откладывать полностью без ущерба.

На следующем этапе нам нужно определить, куда вложить деньги. Так как наша главная цель серьезная и долгосрочная, то оптимальное решение – инвестировать средства в фондовый рынок — купить акции.

С учетом возможной инфляции и прогнозируемого заработка на больших сроках доходность будет 6%. Теперь с помощью калькулятора рассчитаем сколько потребуется времени — для получения 6 млн руб. потребуется 15 лет. Именно такой срок нужен для выполнения нашего финансового плана.

С одной стороны он вроде как и слишком велик. Но у Дарьи есть 4 варианта развития событий:

- Она достигнет своей цели в рассчитанный срок.

- Она накопит деньги ранее, чем пройдет 15 лет.

- К назначенному периоду она не успеет выполнить все шаги финансового плана, но определенная сумма у нее уже будет.

- Она психанет и потратит все деньги, например, на автомобиль.

Как видите, есть вероятность положительного исхода ситуации и она велика. Если вы будете предпринимать попытки, то у вас будет два варианта завершения событий – все получится или наоборот не получится. Но сидя сложа руки у вас 0 шансов вообще.

Заключение

Личный финансовый план – это один из важных документов в жизни. Чем быстрее люди это будут понимать, тем легче им будет идти к намеченным целям, так как в планировании учитываются все виды ресурсов, включая и время.

При желании можно составлять сразу несколько планов. Например, краткосрочный, чтобы собрать деньги на отпуск и долгосрочный, чтобы купить квартиру.

Но даже небольшая цель, не говоря уже о покупке недвижимости может так и остаться мечтой, если сейчас же не взяться за ручку и бумагу или за программу в компьютере и составить финансовый план и потом ежедневно вносить в него цифры.

Загрузка…

Содержание статьи

Показать

Скрыть

Чтобы денег хватало и на текущие расходы, и на осуществление масштабных целей, нужно уметь планировать личные финансы. Рассказываем, как составить финансовый план и что нужно учесть.

Что такое финансовый план

Личный финансовый план (ЛФП) — это индивидуальная стратегия по достижению финансовых целей. Если говорить простыми словами, это документ, в котором четко прописаны цели, которых вы хотите достичь, и пошаговый план для их выполнения.

Финансовый план можно сравнить с индивидуальной программой тренировок, направленных на достижение определенного спортивного результата. Тренировочная программа составляется c учетом физической подготовки конкретного человека и цели, которой нужно добиться тренировками. На основе этих данных разрабатывается план: количество тренировочных дней, набор упражнений, уровень нагрузки и т. д.

Финансовый план — это такая же программа действий, только вместо спортивной цели в нем устанавливается финансовая. Это может быть покупка машины или квартиры, накопление определенной суммы денег на отпуск или обучение или любая другая цель. План может включать одну или несколько целей и быть краткосрочным, среднесрочным и долгосрочным: на месяц, на год, на несколько лет.

Зачем нужен финансовый план

Без грамотного планирования трудно достичь цели. Как и программа спортивных тренировок, финансовый план помогает идти к намеченному результату не хаотично, а осознанно и последовательно.

При этом планирование не означает, что нужно отказывать себе во всем и бесконечно экономить — напротив, это нужно, чтобы получать больше за те же деньги. Сбалансированная программа учитывает финансовые возможности и определяет горизонт планирования и алгоритм действий, которые реально выполнять для достижения цели.

Как составить финансовый план

Шаг 1. Определите цели и сроки

Первым делом нужно перевести абстрактные мечты и желания в конкретные цели. Например, вы мечтаете о собственном домике за городом. Как перевести эту мечту в цель?

1. Определите конкретные характеристики дома: количество этажей и комнат, материал постройки, метраж и т. д.

2. Определите подходящее месторасположение: транспортная доступность (например, не более часа езды до города), наличие инфраструктуры и др.

3. Изучите предложения в выбранном районе и выберите подходящие под ваши запросы.

Допустим, получается, что дом вашей мечты стоит 3 млн рублей. Теперь вместо абстрактного домика за городом есть конкретный объект, на покупку которого нужна измеримая сумма. Так же стоит поступить с другими мечтами — перевести их в понятные осязаемые цели.

Для каждой цели нужно определить срок — период времени, через который планируется добиться цели. Цель может быть краткосрочная (накопить денег к отпуску через полгода), среднесрочная (купить машину через два года) или долгосрочная (накопить на регулярную прибавку к пенсии).

Шаг 2. Расставьте приоритеты

Обычно хочется всего и прямо сейчас. Например, кроме дома за городом, не помешала бы машина, на которой можно туда ездить, а в сам дом — новая мебель. И еще неплохо бы летом съездить в отпуск.

Если четко расставить приоритеты, может оказаться, что с отпуском лучше подождать до осени, когда билеты подешевеют. Для покупки дома в ипотеку понадобится первоначальный взнос, который получится накопить не раньше чем через год. Мебель тоже можно покупать постепенно, ну а за город проще ездить на электричке — не нужно тратиться на бензин и стоять в пробках.

В итоге получится окончательный список целей, разбитых по приоритетам и срокам.

Шаг 3. Оцените свою финансовую ситуацию

1. Проанализируйте свои доходы и расходы и посчитайте, какую сумму вы точно сможете откладывать каждый месяц.

2. Посчитайте, сколько нужно откладывать, чтобы удалось собрать нужную сумму к намеченному сроку.

3. Сравните суммы, которые получили в первом и втором действии, и оцените, хватает ли вам денег.

Хорошо, если доходы позволяют каждый месяц откладывать сумму, которой хватит для достижения целей в намеченные срок. Если денег не хватает, можно рассмотреть вариант с кредитом. С учетом инфляции может оказаться, что покупка в кредит сейчас может быть выгодней, чем покупка за свои деньги, но через несколько лет.

Перед тем как взять кредит, внимательно просчитайте, сколько придется платить с учетом процентов, страховки и т. д. Свой бюджет нужно распределить так, чтобы хватало и на оплату кредита, и на текущие расходы.

Шаг 4. Оцените активы и пассивы

Активы — это то, чем вы владеете и что приносит доход: недвижимость и другое имущество, вклад в банке и т. д. Пассивы — это совокупность всех обязательств. Сюда можно отнести коммунальные платежи, долги по кредитам и другие траты.

Суммируйте стоимость своих активов и вычтите из нее сумму пассивов — так получится чистая текущая стоимость. Если получилось положительное число — отлично. Отрицательное — есть над чем поработать.

Шаг 5. Оптимизируйте расходы

Посмотрите на свои расходы и подумайте, что можно сократить. Например, если вы каждый день обедаете в кафе, можно начать брать еду из дома. Или можно реже заказывать такси и пересесть на общественный транспорт.

На первый взгляд, это мелочи, но из них складываются внушительные суммы, которые можно было бы откладывать на достижение по-настоящему важных целей. Если, к примеру, отказаться от утреннего кофе по 200 рублей за стаканчик или от пачки сигарет в день за те же деньги, за месяц получится сэкономить 6 000 рублей. За год это уже 72 тыс. рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Шаг 5. Рассмотрите дополнительные источники дохода

Помимо сокращения расходов стоит задуматься о способах увеличить доходы. Это может быть сверхурочная работа, оформление налоговых вычетов за покупку недвижимости, оплату лечения, обучения или спорта, сдача в аренду какого-либо имущества, монетизация своих знаний и навыков. Все это поможет увеличить доходы, а значит, и количество свободных денег, которые можно откладывать на достижение целей.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

20.04.2021 09:01

Шаг 6. Разработайте стратегию по достижению целей

После оптимизации доходов и расходов нужно увязать их со своими целями. Каждая из них имеет свой срок, к которому нужная сумма должна быть в наличии. Копить деньги под подушкой не стоит — лучше использовать подходящие финансовые инструменты. Это поможет не только защитить сбережения от инфляции, но и получить определенный доход, который тоже можно будет учесть в плане. При выборе конкретных инструментов нужно определить сроки, допустимые риски, понять, могут ли деньги потребоваться внезапно.

Для краткосрочных и среднесрочных целей подойдут консервативные инструменты — банковские вклады, гособлигации. Для долгосрочных можно присмотреться к более рискованным инструментам — инвестиционным фондам, акциям. Прежде чем начать инвестировать, нужно обязательно изучить тему инвестирования и пройти обучающие курсы.

Инвестиции — слово, которое мы слышим ежедневно, но до сих пор не совсем понимаем как это относится лично к нам.

09.12.2021 14:52

Ошибки при составлении финансового плана

При разработке финансового плана люди часто совершают одни и те же ошибки. Самая распространенная — нереальные сроки. Чтобы определить реальный срок, за который можно накопить требуемую сумму, нужно трезво оценить свое финансовое положение. Так, если получается откладывать не больше 10 тыс. рублей в месяц, не стоит планировать накопить миллион за год.

Еще одна серьезная ошибка — не учитывать инфляцию, особенно при постановке долгосрочных целей. Цены из года в год растут, и то, что сегодня стоит миллион, через пять лет может стоить вдвое больше. Эту динамику нужно учитывать в плане.

Часто забывают и о рисках. Конечно, неприятно задумываться о возможных непредвиденных ситуациях, например, о потере работы или о серьезном заболевании. Тем не менее непредвиденные расходы тоже стоит закладывать в план. В некоторых случаях может оказаться полезным и оформление страховки.

Рекомендации при составлении финансового плана

Чтобы составить грамотный финансовый план, нужно:

1. Четко сформулировать цели — они должны быть конкретными, выполнимыми, в денежном выражении и с конкретными сроками.

2. Вести учет расходов. Это поможет отследить, куда уходят деньги, и при необходимости оптимизировать траты.

3. Выбирать оптимальные инструменты для сбережений. Для краткосрочных вложений лучше подходят вклады, для долгосрочных — инвестиции с вероятностью получить больший доход.

4. Регулярно пересматривайте финансовый план. Даже если вы все учли и просчитали, ситуация в любой момент может измениться. Кризис в экономике, потеря работы, прибавление в семье — с этими обстоятельствами придется считаться. Поэтому нужно регулярно корректировать свои цели и способы их достижения. В стабильной ситуации план можно актуализировать ежегодно, в других случаях — с появлением новых вводных.

Какие действия помогут достичь финансовой цели

Каким бы хорошим ни был финансовый план, чтобы он работал, нужна дисциплина. Импульсивные покупки и необязательные траты только отдаляют от цели.

Важно придерживаться установленных лимитов на определенные группы расходов: на еду, на транспорт, на одежду, развлечения.

При этом загонять себя в слишком строгие рамки тоже не стоит: постоянная экономия буквально на всем может заставить в какой-то момент сорваться и необдуманно потратить сбережения.

Все доходы и расходы нужно фиксировать — это полезная привычка, позволяющая своевременно оценивать изменения своего финансового положения. Если оно меняется, надо не забывать актуализировать план. В конечном итоге финансовый план — это важный и многоступенчатый инструмент, от которого напрямую зависит, добьетесь вы поставленных целей или нет. Чем больше данных учесть при составлении плана, тем проще будет ему следовать.

Как сохранить сбережения? 4 стратегии для срочного вклада