Приложение 1

к приложению к Положению Банка России

от 27 февраля 2017 года N 579-П

“О Плане счетов бухгалтерского

учета для кредитных организаций

и порядке его применения”

СХЕМА

ОБОЗНАЧЕНИЯ ЛИЦЕВЫХ СЧЕТОВ И ИХ НУМЕРАЦИИ

(ПО ОСНОВНЫМ СЧЕТАМ)

СХЕМА

ОБОЗНАЧЕНИЯ ЛИЦЕВЫХ СЧЕТОВ И ИХ НУМЕРАЦИИ

(ПО ОСНОВНЫМ СЧЕТАМ)

1. В обозначении счета следует указывать словами: по кредитным (депозитным) счетам – цель, на которую выдан (получен) кредит (депозит), номер и дату договора, размер процентной ставки, срок погашения кредита (депозита), цифровое обозначение группы кредитного риска, по которой начисляется резерв на возможные потери по кредитам; по кредитным и другим счетам – другие данные по решению кредитной организации.

2. Схема нумерации лицевых счетов:

|

N п/п |

Количество знаков |

||||

|

корреспондентские счета, счета по учету средств клиентов и кредитных организаций |

счета по учету кредитов, в том числе просроченных, просроченных процентов по ним и другие счета |

бюджетные счета |

счета по учету доходов и расходов |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Номер раздела |

1 |

1 |

1 |

1 |

|

2 |

Номер счета первого порядка (в каждом разделе начинается с N 01) |

2 |

2 |

2 |

2 |

|

Итого знаков |

3 |

3 |

3 |

3 |

|

|

3 |

Номер счета второго порядка (в каждом счете первого порядка начинается с N 01) |

2 |

2 |

2 |

2 |

|

Итого знаков |

5 |

5 |

5 |

5 |

|

|

4 |

Признак рубля, код иностранной валюты или драгоценного металла |

3 |

3 |

3 |

3 |

|

Итого знаков |

8 |

8 |

8 |

8 |

|

|

5 |

Защитный ключ |

1 |

1 |

1 |

1 |

|

Итого знаков |

9 |

9 |

9 |

9 |

|

|

6 |

Номер филиала (структурного подразделения) |

4 |

4 |

4 |

4 |

|

7 |

Отличительный признак бюджетного счета |

– |

– |

3 |

– |

|

(в ред. Указания Банка России от 12.11.2018 N 4965-У) (см. текст в предыдущей редакции) |

|||||

|

8 |

Символ отчета о финансовых результатах |

– |

– |

– |

5 |

|

9 |

Порядковый номер лицевого счета |

7 |

7 |

4 |

2 |

|

Всего знаков |

20 |

20 |

20 |

20 |

Знаки в номере лицевого счета располагаются, начиная с первого разряда, слева. Нумерация лицевого счета начинается с номера раздела. При осуществлении операций по счетам в иностранных, клиринговых валютах, а также в драгоценных металлах в лицевом счете в разрядах, предназначенных для кода валюты, указываются соответствующие коды, предусмотренные Общероссийским классификатором валют (ОКВ), а по счетам в валюте Российской Федерации используется признак рубля “810”. Для расчета защитного ключа по счетам с кодами клиринговых валют и драгоценных металлов необходимо руководствоваться нормативными актами Банка России.

Если четыре (менее четырех) знака номера филиала (структурного подразделения) излишни, то свободные знаки могут использоваться кредитной организацией по потребности. Свободные знаки в номере филиала (структурного подразделения) и в порядковом номере лицевых счетов обозначаются нулями и располагаются в неиспользуемых разрядах слева перед номером филиала (структурного подразделения) или порядковым номером лицевого счета.

Последние три знака номера корреспондентского счета, открытого в подразделении Банка России (18, 19, 20 разряды), содержат 3-значный условный номер участника расчетов, соответствующий 7, 8, 9 разрядам БИК.

Кредитные организации могут использовать первые знаки слева в порядковом номере лицевого счета, кроме бюджетных счетов (разряды 14, 15, …), для обозначения признака счета исходя из внутренних потребностей. При нумерации бюджетных счетов три знака (разряды 14, 15 и 16) перед порядковым номером лицевого счета используются для обозначения отличительных признаков. При нумерации кредитной организацией счетов федеральных автономных учреждений, счетов автономных учреждений субъектов Российской Федерации и счетов муниципальных автономных учреждений на балансовом счете второго порядка N 40503, балансовом счете второго порядка N 40603 и балансовом счете второго порядка N 40703 соответственно в 14 разряде номера лицевого счета указывается отличительный признак “4”.

(в ред. Указания Банка России от 25.04.2022 N 6131-У)

(см. текст в предыдущей редакции)

Транзитные счета по учету валютной выручки, подлежащей обязательной продаже, средств государственных внебюджетных фондов, подлежащих перечислению в соответствующие фонды, и других средств открываются на тех балансовых счетах второго порядка, на которых ведутся банковские счета клиентов.

Нумерация лицевых счетов (разрядность, реквизиты) доверительного управления, внебалансовых счетов, счетов по учету требований и обязательств по производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки), глав Б, В, Г Плана счетов бухгалтерского учета для кредитных организаций устанавливается кредитной организацией самостоятельно с учетом нормативных актов Банка России, регулирующих отдельные операции. При этом в номерах лицевых счетов, открываемых на счетах глав Б, В, Г Плана счетов бухгалтерского учета для кредитных организаций, в разрядах 1 – 5 слева обязательно обозначение номера счета второго порядка, предусмотренного Планом счетов бухгалтерского учета для кредитных организаций.

При ведении по отдельным программам учета основных средств, запасов и других операций по учету имущества в номерах лицевых счетов в разрядах 1 – 5 слева обязательно обозначение номера балансового счета второго порядка, предусмотренного Планом счетов бухгалтерского учета для кредитных организаций, а порядковые номера лицевых счетов (разрядность, реквизиты) могут устанавливаться кредитной организацией самостоятельно.

В номерах лицевых счетов по учету взносов акционеров, вкладов физических лиц, расчетов с работниками, ведущихся по отдельным программам, в разрядах 1 – 8 слева обязательно обозначение реквизитов номера счета, предусмотренного настоящей схемой нумерации лицевых счетов, а порядковые номера лицевых счетов устанавливаются кредитной организацией самостоятельно.

В целях создания резерва целесообразно в программном обеспечении предусмотреть для номеров счетов 25 знаков (резерв 5 знаков).

3. Примеры нумерации лицевых счетов.

Пример 1. Открытие лицевого счета коммерческой организации, находящейся в федеральной собственности, для учета средств клиента:

балансовый счет второго порядка – 40502 (разряды 1 – 5)

код валюты (доллар США) – 840 (разряды 6 – 8)

защитный ключ – К (разряд 9)

номер филиала – 21 (разряды 10 – 13)

порядковый номер лицевого счета – 128 (разряды 14 – 20)

|

номер лицевого счета —————————— |

40502 ——– |

840 ——- |

К — |

0021 ——– |

0000128 ———– |

|

разряды |

1 – 5 |

6 – 8 |

9 |

10 – 13 |

14 – 20 |

Пример 2. Открытие транзитного лицевого счета коммерческой организации, находящейся в федеральной собственности, для учета экспортной валютной выручки, подлежащей обязательной продаже:

балансовый счет второго порядка – 40502 (разряды 1 – 5)

код валюты (доллар США) – 840 (разряды 6 – 8)

защитный ключ – К (разряд 9)

номер филиала – 21 (разряды 10 – 13)

признак счета (транзитный валютный счет) – 1 (разряд 14)

порядковый номер лицевого счета – 129 (разряды 15 – 20)

|

номер лицевого счета —————————— |

40502 ——– |

840 ——- |

К — |

0021 ——– |

1 — |

000129 ———– |

|

разряды |

1 – 5 |

6 – 8 |

9 |

10 – 13 |

14 |

15 – 20 |

Пример 3. Открытие лицевого счета по учету доходов – процентов, полученных по предоставленным кредитам коммерческим организациям, находящимся в федеральной собственности:

балансовый счет второго порядка – 70601 (разряды 1 – 5)

признак рубля – 810 (разряды 6 – 8)

защитный ключ – К (разряд 9)

номер филиала – 1 (разряды 10 – 13)

символ отчета о финансовых результатах – 11106 (разряды 14 – 18)

порядковый номер лицевого счета – 1 (разряды 19 – 20)

|

номер лицевого счета —————————— |

70601 ——– |

810 ——- |

К — |

0001 ——– |

11106 ——— |

01 ——– |

|

разряды |

1 – 5 |

6 – 8 |

9 |

10 – 13 |

14 – 18 |

19 – 20 |

При необходимости кредитные организации могут изменять схему нумерации лицевых счетов по учету доходов и расходов, используя вместо пяти знаков четыре последних знака символа отчета о финансовых результатах (в разрядах 14 – 17).

Пример 4. Открытие лицевого счета по учету доходов – процентов, полученных по предоставленным кредитам коммерческим организациям, находящимся в федеральной собственности:

балансовый счет второго порядка – 70601 (разряды 1 – 5)

признак рубля – 810 (разряды 6 – 8)

защитный ключ – К (разряд 9)

номер филиала – 1 (разряды 10 – 13)

четыре последних знака символа

отчета о финансовых результатах – 1106 (разряды 14 – 17)

порядковый номер лицевого счета – 1 (разряды 18 – 20)

|

номер лицевого счета —————————— |

70601 ——– |

810 ——- |

К — |

0001 ——– |

1106 ——– |

001 ——– |

|

разряды |

1 – 5 |

6 – 8 |

9 |

10 – 13 |

14 – 17 |

18 – 20 |

4. Особенности нумерации специальных банковских счетов резидентов и нерезидентов и специальных брокерских счетов.

При присвоении порядкового номера лицевого счета, открываемого в соответствии с валютным законодательством Российской Федерации и нормативными актами Банка России на балансовых счетах N 30230, N 30606, N 40701, N 40818 и N 40819, в разрядах 14 и 15 указывается код, установленный нормативными актами Банка России для соответствующего вида счета.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

– получила образование в Алтайском государственном педагогическом университете — АлтГПУ (бывш. АлтГПА, БГПУ). Несколько лет проработала оператором колл-центра в ФинПромБанке. Неоднократно повышала квалификацию путем прохождения обучающих программ и тренингов. Более 3 лет писала статьи для крупных финансово-кредитных порталов России. kurchanova@brobank.ru

Открыть профиль

Определение лицевого счета

Лицевой счет — это счет, предназначенный для ведения учета расчетов с частными лицами и организациями. В нем отражаются все финансовые операции, которые связаны с конкретным человеком.

-

Определение лицевого счета

-

Для чего он нужен

-

Примеры лицевых счетов

-

Банковский

-

Налогоплательщика

-

Сотрудника

-

Финансово-лицевой счет

-

Как выглядит лицевой счет

-

Как выглядит номер лицевого счета

Л/С есть практически у каждого физического лица, который участвует в финансовых сделках — получает зарплату, пользуется услугами сотовых операторов и интернет-провайдеров, является клиентом банков. Информация о человеке, вся его история расчетов с компанией хранится на лицевом счету.

С точки зрения самого́ клиента, лицевой счет — это один из платежных реквизитов. Например, чтобы заплатить за интернет, плательщику нужно указать свой индивидуальный номер. В банковской сфере клиенты указывают номер Л/С для получения денежного перевода.

Каждый счет имеет свой номер — комбинацию цифр, которая служит своего рода идентификацией личности плательщика. Один человек может иметь несколько лицевых счетов.

Для чего он нужен

Как следует из определения, Л/С нужен для того, чтобы сгруппировать информацию, связанную с финансовыми операциями конкретного человека или организации.

Например, лицевой счёт сотрудника нужен для учета заработной платы, подтверждения в налоговом учете затрат на оплату труда. В нем содержится информация, необходимая для начисления больничных, компенсаций, пособий.

Лицевой счет в банке отражает информацию о движении средств конкретного клиента, а также о размере долга банка перед ним: когда вы получаете зарплату на счет, банк автоматически становится вам должен эту сумму, а при проведении безналичных платежей в магазинах он за вас платит. По Л/С банк ведет учет, чтобы понимать остаток задолженности перед вами.

Примеры лицевых счетов

Что такое лицевой счёт и для чего он нужен, мы рассмотрели. Перейдем непосредственно к областям, в которых он применяется. Л/С используется во многих сферах, связанных с бюджетом: в налоговой, госструктурах, страховых компаниях, банках, пенсионных фондах и т. д.

Самые распространенные примеры счетов:

- Банковский лицевой счет.

- Л/С сотрудника.

- Счет налогоплательщика.

- Финансово-лицевой счет.

Разберемся с нюансами каждого из них.

Банковский

На банковском лицевом счете фиксируются все денежные взаимоотношения банка с клиентом. Клиентом может выступать физическое и реже — юридическое лицо. Дело в том, что по Л/С не должны проходить расчеты, связанные с предпринимательской деятельностью. Для этих целей юр.лицам открываются расчетные счета.

Физическим лицам счет открывается автоматически при заключении договора с банком на оказание какого-либо вида услуг — получение кредита, открытие вклада. Счет необходим:

- для хранения собственных сбережений и получения процентов;

- проведения переводов с участием юр.лиц;

- оплаты задолженности по кредитному договору.

Посмотреть номер счета можно в договоре.

Налогоплательщика

Л/С налогоплательщика открывается в налоговой в момент постановки на учет, одновременно с присвоением ИНН. Счет содержит информацию по начисленным и погашенным налоговым выплатам.

В ФНС наряду с термином «Лицевой счет» используется понятие КРСБ — карточка расчетов с бюджетом. Она создается на каждого налогоплательщика и по каждому виду налогов.

Важно: когда в заявлении на возврат налогового вычета просят указать номер лицевого счета налогоплательщика, указывать нужно банковский лицевой счет — на него будут переведены деньги.

Сотрудника

Этот вид лицевого счета представляет собой форму Т-54, которая называется типовой или заработной. Открывается бухгалтерией в момент принятия человека на работу. Л/с сотрудника содержит данные о начисленной з/п, сведения о дополнительных выплатах: соцпомощи, надбавкам, премиям. На основании этой информации формируется размер налоговых взносов и сумма пенсионных отчислений.

Финансово-лицевой счет

Финансово-лицевой счет связан непосредственно с оплатой жилищно-коммунальных услуг. Помимо информации о платежных операциях и лицах, проживающих в квартире, здесь содержатся сведения о само́й жилплощади: квадратура, количество комнат, адрес и т. д. Иными словами, это документ с полным перечнем данных о помещении. Номер Л/С плательщика можно посмотреть в квитанции.

Как выглядит лицевой счет

То, как выглядит лицевой счет, зависит от сферы применения. В общих чертах он представляет собой документ/выписку с необходимой информацией. Если это Л/С сотрудника, то здесь указаны:

- данные о самом работнике — его Ф. И. О., должность;

- отметки о приеме на работу/переводе/увольнении;

- отметки об использованных отпусках;

- удержания и взносы;

- в конце есть подпись бухгалтера и расшифровка.

Выписка из банковского лицевого счета будет содержать уже другую информацию: дату совершения той или иной операции, ее код, номер документа по которому она проведена, сумму и остаток по счету.

В финансово-лицевом счете прописываются данные о жилплощади: тип помещения, количество комнат, наличие удобств и технического обустройства. Здесь же указываются сведения о льготах и прочие показатели, влияющие на ставку оплаты ЖКХ. Также в финансово-лицевом счете присутствуют сведения о собственниках помещения и жильцах.

Как выглядит номер лицевого счета

Номер лицевого счета представляет собой комбинацию цифр, которая несет определенное значение. Количество символов и их расшифровка будут также зависеть от типа Л/С. Например, банковский счет состоит из 20 цифр, в которых:

- Первые три цифры (1 раздел) говорят о группе банковского баланса, иными словами, кто и для каких целей открыл счет.

- Следующие две цифры (2 раздел) дают более полную информацию о специфике расчетов.

- Цифры с 6 по 8 (третий раздел) обозначают валюту счета.

- 9 цифра (4 раздел) — это ключ. Он нужен для того, чтобы определить, корректно ли обозначен счёт при обработке компьютером.

- В следующих 4 цифрах (5 раздел) зашифрован код отделения, в котором открыт Л/С.

- Последние 7 цифр (6 раздел) — это уникальный код клиента.

Несмотря на то что структура и количество знаков в лицевых счетах разного назначения отличаются, для всех номеров будут характерны строгий порядок символов и индивидуальность.

Комментарии: 14

Как узнать номер лицевого счёта Сбербанка?

Наиболее простой способ узнать ваш номер лицевого счёта – заглянуть в личный кабинет в интернет-банкинге. Второй способ – уточнить номер в любом отделении Сбербанка. Работает и бесплатная горячая линия 8 800 555 5550.

Наиболее простой способ узнать ваш номер лицевого счёта – заглянуть в личный кабинет в интернет-банкинге. Второй способ – уточнить номер в любом отделении Сбербанка. Работает и бесплатная горячая линия 8 800 555 5550, где вам дадут исчерпывающие инструкции.

Для чего может понадобиться номер лицевого счёта?

Дело в том, что карточные продукты Сбербанка привязываются к банковскому счёту. Для повседневных расчётов вам никогда не понадобится именно номер лицевого счёта. А вот для получения средств, при переводах могут понадобиться и сведения о лицевом счёте. Денежный перевод может осуществляться не только напрямую (с карты на карту). Для любых организаций этот способ передачи средств и вовсе недоступен.

Внимание! Лицевой счёт (содержит 20 цифр) никогда не совпадает с номером выпущенной банком карты (содержит 16-18 цифр). Номер карточки также меняется при каждом перевыпуске (например, при утере карты), а сам номер счёта остается таким же, как и раньше. Что делать, если интернет-банкинг не доступен? Попытайтесь, прежде чем звонить в колл-центр Сбербанка, отыскать документы, которые вы оформляли вместе с открытием карт-счёта. Это может быть не только договор, но и конверт, в котором находилась карта.

Если документы утеряны, можно позвонить операторам, которые обязательно спросят кодовое слово, указанное клиентом Сбербанка при открытии счёта. Тем же, кто не помнит и кодовое слово, необходимо будет с паспортом (документом, подтверждающим личность) обратиться в ближайшее отделение банка.

Как узнать лицевой счёт карты Сбербанка?

Если отделение Сбербанка находится неподалёку от вас, то реквизиты счёта вам может предоставить специалист банка. Для этого нужно дать сотруднику паспорт. Он проверит данные и сделает распечатку реквизитов. При желании счёт можно пополнить через кассу, банкомат или интернет-банкинг.

Как узнать лицевой счёт карты в «Сбербанк Онлайн»?

Для получения реквизитов через интернет, нужно войти в систему «Сбербанк Онлайн» под своим логином и паролем. Затем нужно нажать вкладку «Карты». В меню выберите графу «Детальная информация». Там будет казан номер счёта карты, дата открытия, срок действия и подразделение банка, выдавшее пластик.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МФК «Мани Мен»

Реклама

ООО МФК «Вэббанкир»

Расчетный счет

Расчетный счет — это банковский счет для операционной деятельности юрлиц и ИП. Через него должны проходить все расчеты с контрагентами, например, оплата товаров и услуг, зачисление денег от клиентов, уплата налогов.

При наличии расчетного счета можно подключить эквайринг, чтобы принимать безналичные платежи в магазине или на сайте. Компания может оформить корпоративную банковскую карту, ее также привязывают к расчетному счету.

Закон не запрещает компаниям работать без расчетного счета, но устанавливает ограничения:

- сумма договора — не более 100 тыс. ₽;

- виды расходов — выплата зарплаты, страховых возмещений, выдача на личные нужды (для ИП), оплата товаров и услуг, выдача наличных под отчет, выдача займов.

Если сумма договора или виды оплаты выходят за рамки ограничений, платежи нужно проводить через расчетный счет.

Самозанятому ИП нужен расчетный счет, а самозанятому гражданину расчетный счет открывать не нужно — он может проводить расчеты через личный банковский счет.

Как открыть расчетный счет. Выбрать банк с подходящими условиями. Можно сравнить предложения от разных банков по следующим параметрам:

- лимиты на поступление денег;

- тариф;

- кредитная политика;

- удобство и график работы службы поддержки;

- возможность получить бизнес-карту к счету;

- функциональность мобильного приложения.

Для открытия счета руководителю компании нужно написать заявление в банк и предъявить документы. Банки сами устанавливают требования к пакету документов, поэтому список может отличаться. Приведем перечень основных документов.

Для индивидуального предпринимателя:

- паспорт;

- ИНН;

- свидетельство ЕГРИП.

Для юридического лица:

- решение об учреждении ООО;

- устав;

- выписка из ЕГРЮЛ;

- свидетельство ЕГРЮЛ;

- ИНН;

- приказ о назначении директора и его паспорт.

Заявку на открытие счета можно подать онлайн, но оригиналы документов нужно принести в офис банка для удостоверения.

Открытие расчетного счета занимает до трех рабочих дней. В течение пяти дней после открытия счета банк передает информацию налоговой службе, Социальному фонду и судебным приставам.

В Ак Барс Банке можно открыть расчетный счет для бизнеса и сразу получить реквизиты для перечисления. Открытие, эквайринг и обслуживание в первый месяц — бесплатно. На остаток по счету начисляются проценты — 7,02% годовых.

Где узнать номер своего расчетного счета: в банке лично, на сайте банка, в мобильном приложении банка, в договоре или банковской выписке.

Лицевой счет

Лицевой счет — цифровой код для идентификации клиента — применяется в разных платежных системах. Например, оператор связи открывает лицевой счет клиенту при оформлении услуг связи.

В банке функции лицевого счета для частных и корпоративных клиентов отличаются. Когда частник оформляет карту или вклад, ему открывают лицевой счет. Клиент может зачислять на него деньги или расходовать их, например, оплачивать товары, переводить знакомым, снимать наличные в банкомате.

Корпоративные клиенты не могут свободно распоряжаться лицевым счетом. Он нужен для внутрибанковского взаимодействия.

Например, в организации пять сотрудников. Когда руководитель открывает зарплатный проект, к расчетному счету компании привязывают пять лицевых счетов — по количеству работников. В день выдачи зарплаты установленные суммы с расчетного счета разносятся по лицевым счетам.

Также лицевой счет открывают, когда компания оформляет кредит или кладет деньги на депозит.

Как открыть лицевой счет. Процедура зависит от условий банка. Но всегда действует требование — открыть лицевой счет можно при наличии расчетного в мобильном приложении банка, в договоре или банковской выписке.

Ак Барс Банк предлагает выгодные условия — коробочные продукты с большим набором привилегий. В коробке клиент получает к одному счету до пяти карт.

На остаток начисляется до 12% годовых. При выполнении условий — обслуживание коробки бесплатно. Посмотрите, какие еще преимущества получает владелец банковского продукта.

Как нельзя использовать лицевой счет. Организации и ИП не могут принимать на лицевой счет в банке платежи от клиентов или рассчитываться с поставщиками — взаиморасчеты должны проходить обязательно через расчетный счет.

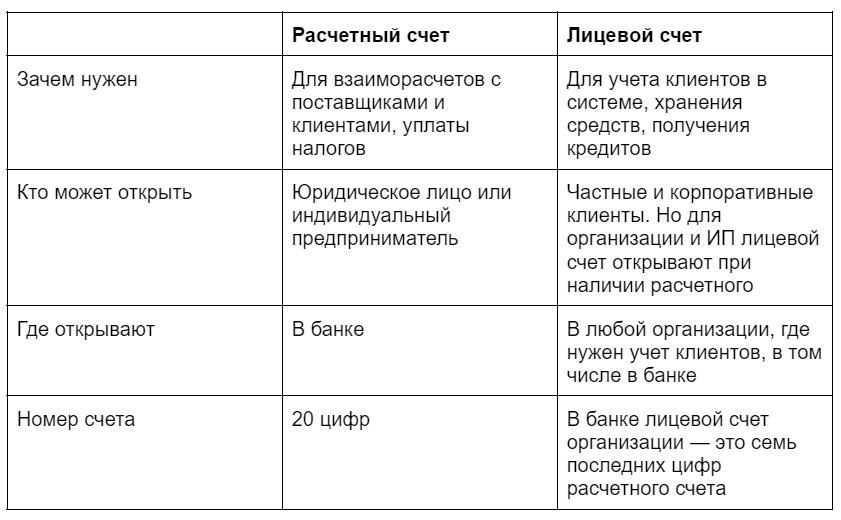

Отличия лицевого и расчетного счетов

Для удобства мы собрали основные отличия счетов для бизнеса в таблице.

Что будет, если использовать счет не по назначению

Расчетный счет трудно использовать не по назначению: бизнес может пользоваться им для любых целей. А для операции, где нужен именно лицевой счет (например, зачисление платежа по кредиту), банк сам переведет деньги именно на лицевой счет.

Лицевой счет. Организациям и ИП нельзя вести операционные расчеты через лицевой счет (п. 2.1 инструкции Банка России).

Если банк узнает о нарушении, приостановит незаконную операцию или заблокирует счет. Это требование банк фиксирует в договоре с клиентом.

Например, банк может посчитать подозрительным большое количество операций по личному счету (более 30 в день) или большие объемы перечислений (более 100 тыс. ₽ в день или более 1 млн ₽ в месяц).

Приостановить операцию может банк контрагента, если из сообщения к платежу возникнет подозрение на коммерческую деятельность. Да и партнеры могут отказаться сотрудничать с компанией, которая предлагает проводить расчеты через лицевой счет.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Расчетный счет и лицевой счет – термины известные едва ли ни всему взрослому населению. Однако ясно описать различия между одним и другим счетом не всегда бухгалтеры. Применение расчетных и лицевых счетов чрезвычайно широко. Физические и юридические лица, в большинстве своем, имеют какой-то из названных счетов, иногда оба сразу, часто по нескольку каждого типа.

Наличие расчетного счета обязанность для организаций и полезный инструмент ведения коммерческих операций для предпринимателей.

Регистрация лицевого счета становится необходимостью для физических лиц, и удобным способом проводить некоторые действия для юридических.

Рассмотрим основные свойства обоих понятий, чтобы выяснить, чем отличается расчетный счет от лицевого счета.

Что представляет собой и для чего служит расчетный счет?

Расчетный счет – это банковский аккаунт, который открывают для ведения коммерческих операций.

Безналичные коммерческие транзакции можно проводить только через расчетные счета. Обойти такое правило довольно сложно и невыгодно, именно расчетные счета обеспечивают быстрое, надежное и дешевое движение денег от одного контрагента к другому.

Главное назначение расчетного счета:

- аккумулировать в себе оборотные средства предприятия;

- принимать платежи от покупателей товаров и услуг, иные коммерческие переводы;

- проводить из средств на расчетном счете платежи поставщикам и другим лицам;

- вести иные операции с юридическими и физическими лицами по отношениям связанным с хозяйственной деятельностью;

- производить платежи в бюджет по налогам и сборам.

Для преимущественного хранения денег расчетные счета обычно не используют, т.к. на размещенные средства не начисляются проценты, как это происходит на депозитных счетах.

Пользоваться расчетными счетами для личных нужд владельцев, руководителей и сотрудников организаций неудобно, это вызовет смешение собственных денег с деньгами предприятия, станет проблемой для отчетности и налогового контроля. Подобное скорее запрещено, чем разрешено, хотя в законодательстве и не предусмотрены все возможные случаи.

Индивидуальным предпринимателям также лучше не пользоваться расчетным счетом в личных целях. Движения денег по операциям связанным с предпринимательской деятельностью облагаются налогами. Личные расходы предпринимателя происходят так же, как у всех прочих частных лиц, и налогообложению, за редким исключением, не подлежат.

Открытие расчетного счета и операции по нему довольно строго регламентируются государством и банками России. Снятие наличных с расчетного счета во многих случаях требует объяснений относительно целей использования этих средств.

Особым случаем использования расчетных счетов становится деятельность некоммерческих организаций. Они не занимаются получением прибыли, но проводят свои операции через расчетные счета, т.к. этого требует законодательство для контроля движения средств.

Чтобы открыть расчетный счет в банке обязательно предоставляют следующие документы:

Для индивидуальных предпринимателей:

- личный паспорт;

- свидетельства о государственной регистрации предпринимательского статуса, постановке на учет в налоговом ведомстве, внесении в государственный регистр.

Юридическим лицам требуются:

- паспорта руководителя, главного бухгалтера и допущенных к работе со счетом лиц;

- свидетельства о регистрации юридического лица, налоговом учете и состоянии в госрегистре;

- учредительные и уставные документы;

- документальное подтверждение полномочий руководителя.

И предприниматели и организации оформляют в банке специальные карточки с образцами подписей и печатью. Если у них имеются лицензии или особые разрешения на занятия определенной деятельностью, то их также предоставляют в отделение банка. И это лишь краткое упоминание, полный список документов и требований к ним может занимать несколько страниц.

Кроме индивидуальных предпринимателей расчетные счета открывают некоторые физические лица, занимающиеся самостоятельной деятельностью: нотариусы, адвокаты.

Что такое лицевой счет и зачем он нужен?

Сфера применения лицевых счетов весьма широка. Их открывают частные лица и некоторые организации для целей не связанных с коммерцией. Чаще всего – для удовлетворения каких-то личных нужд: проведения и получения безналичных платежей при сделках на крупные суммы. Так продают недвижимость, автомобили и пр.

Лицевой счет также открывается в банке, имеет номер подобно расчетному. Но открытие лицевого счета сопровождается гораздо меньшим набором документов и требований.

Усложняет понимание широкое использование термина «лицевой счет».

- Так на предприятиях для начисления и выдачи зарплаты открывают лицевые счета работников.

- Лицевым счетом в банке может быть счет до востребования, открытый ради получения безналичных средств, регулярно или однократно.

- Лицевые счета для физических лиц открываются в налоговых органах.

- Сотовые операторы и многие другие структуры открывают лицевые счета физическим и юридическим лицам для хранения и движения денег.

Юридические лица и предприниматели также открывают лицевые счета. Это обходится дешевле, чем регистрация расчетного счета. Но пользоваться такими счетами для коммерческих операций опасно. Даже получение на лицевой счет перевода от предприятия или предпринимателя может стать поводом для внимания и проверки со стороны государства. Указывать контрагентам лицевой счет для получения переводов нежелательно, это может вызвать их опасения касательно законности операции.

Обоснованной целью открытия лицевого счета для коммерческой структуры может быть получение и погашение банковской ссуды, какие-то общественные занятия.

Выбрать кредит для бизнеса

Чем расчетный счет отличается от лицевого?

Главные особенности каждого из счетов уже перечислены выше. Но для большей наглядности сведем их в таблицу.

|

Расчетный счет |

Лицевой счет |

|

Предназначен для коммерческих и хозяйственных операций. |

Предназначен для личных финансовых операций. |

|

Регистрируется почти всегда организациями и предпринимателями |

Чаще открывается для физических лиц. Не всегда самостоятельно этими лицами. |

|

Открытие счета требует предоставления списка обязательных документов и проверки данных клиента. |

Иногда открывается автоматически. Требования к документам часто минимальные. Обычно хватает паспорта. |

|

Контроль операций со стороны банков, налоговых и других государственных органов постоянный и строгий. |

Контроль менее тщательный. Что обосновано в т.ч. значительно меньшим спектром возможных переводов. |

Иногда можно заметить, как путают лицевой, банковский и расчетный счет. Разница в том, что применение термина «банковский» будет законным для всех расчетных счетов, а лицевые счета могут быть банковскими, но также называют и аккаунты физических и юридических лиц в иных организациях.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!