Сумма налога на прибыль зависит от результатов деятельности организации. Узнаем, какая ставка налога на прибыль для юридических лиц на 2023 год и как рассчитать сумму к уплате.

Что такое налог на прибыль, и какие суммы им облагаются

Налог на прибыль это налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет, если только они не применяют специальные режимы (УСН, ЕСХН и др.) или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этих сумм.

Надо знать: что такое специальные налоговые режимы

Кто платит налог на прибыль в 2023 году

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают в РФ или через российское представительство или получают доходы от источников в РФ.

Не платят:

- ИП и организации на спецрежимах.

Расходы и доходы

Что относится к доходам

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников — внереализационных доходов (банковских процентов, сдачи в аренду имущества). Когда производится расчет налогооблагаемой прибыли, доход учитывается без НДС и акцизов, подтверждается первичными бухгалтерскими документами, платежными поручениями и пр.

Что относится к расходам

Расходы — подтвержденные и обоснованные траты компании. Они обычно связаны с производственной деятельностью, например:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация.

Но бывают и не связаны с производством — внереализационные расходы:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам.

Какие расходы вычитаются из доходов

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты разрешено только при соблюдении следующих условий (ст. 252 НК РФ):

- необходимо обосновать траты — доказать экономическую целесообразность;

- оформить первичные документы.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье, зарплата, амортизация, аренда, услуги сторонних юристов, представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ:

- вознаграждения членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- оплата отпусков, которые не предусмотрены законом, но указаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- плата за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором, и др.

Момент признания доходов и расходов

Момент признания — период, в котором отражается доход или затраты в учете по налогу на прибыль. Таких моментов два, они зависят от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов и закрепляет его в учетной политике.

В зависимости от выбранного метода принимают к учету суммы в разное время. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы;

- при уплате налога суммы учитываются по датам поступления или списания.

Этот метод вправе применять организации, у которых за четыре последних квартала выручка от реализации товаров (работ, услуг) не превышает в среднем 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ). Т. е. суммарная выручка за четыре квартала не должна превышать 4 млн руб.

Метод начисления (ст. 271 НК РФ):

- доходы учитывают в момент возникновения (по договорам или иным документам), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Метод начисления вправе использовать все предприятия, а вот применение кассового метода ограничено для:

- банков, кредитных потребительских кооперативов;

- организаций, у которых превышен указанный лимит выручки;

- участников договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества;

- контролирующих лиц контролируемых иностранных компаний;

- организаций нефтегазовой сферы, указанных в п. 1 ст. 275.2 НК РФ.

Если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года. Поясним на примере:

ООО «Ppt.ru» выставило счет на оплату, оформило акт на аренду офиса в декабре 2022 г., но оплата произошла только в январе 2023. При кассовом методе бухгалтер ООО «Ppt.ru» отражает расходы на аренду офиса в январе 2023 — по факту перевода денег. В налоговом учете этот расход списывается в 1 квартале 2023. При методе начисления бухгалтер ООО «Ppt.ru» учитывает расход на аренду в декабре 2022, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в 4 квартале 2022.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации, по правилам налогового учета, неотрицательная величина. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Документы налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Подробнее: порядок признания доходов

Расчет

Основная формула налогооблагаемой прибыли такова: положительная разница между полученными доходами и произведенными расходами, направленными на получение этих доходов за определенный период (ст. 247, 248, 252 НК РФ).

В налоговом учете налогооблагаемая прибыль является базой для расчета налога на прибыль (ст. 274 НК РФ).

Расчет налоговой базы за определенный период производится следующим образом (ст. 315 НК РФ):

где:

- прибыль (убыток) от реализации = сумма доходов от реализации – сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов – сумма внереализационных расходов.

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. 500 000 рублей кредита не считаются доходом. По полученным кредитам и займам фирма вправе в расходах учесть процентные платежи.

Тогда прибыль ООО «Ppt.ru» в 2022 году составит:

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Из которых идут в бюджет РФ:

Идут в бюджет региона:

Вышеприведенный пример с ООО «Ppt.ru» используем далее, чтобы показать на примере, как рассчитать налог на прибыль на специальном калькуляторе.

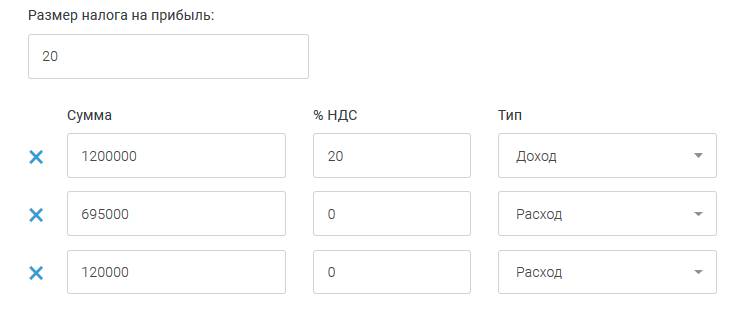

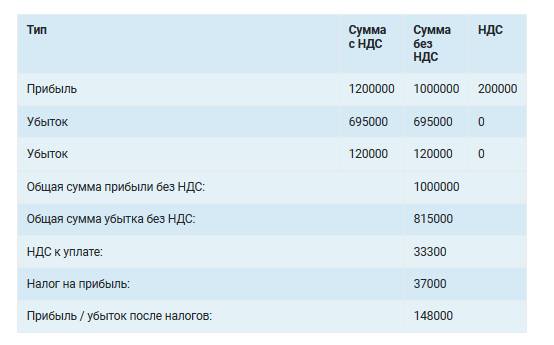

Калькулятор налога на прибыль

Автоматически рассчитать суммы налогов позволяет удобное приложение 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Зачем нужен калькулятор

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Онлайн-калькулятор избавит бухгалтеров и руководителей от трудностей при подсчете суммы к уплате. Внесите данные в строки и получите результат на экране.

Как использовать онлайн-калькулятор

Для упрощения расчетов вы можете воспользоваться калькулятором налога на прибыль, размещенным выше.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Налог отражается в бухгалтерской отчетности — в отчете о финансовых результатах. Сумма налога на прибыль переносится из строки 180 листа 02 декларации по налогу на прибыль за отчетный год. Для расчета этого показателя в декларации используется формула текущего налога на прибыль, которая определяется по правилам налогового учета и регламентируется ПБУ 18/02.

Другие материалы раздела «Налоги»

Налог на прибыль — это прямой налог, который налогоплательщик уплачивает с разницы между его доходами и расходами, то есть с прибыли. Он относится к категории федеральных налогов. Одна его часть подлежит зачислению в федеральный бюджет, а другая — в региональный.

Заполните и сдайте через интернет декларацию по налогу на прибыль по актуальной форме

Попробуйте бесплатно

Подсчитать прибыль бизнеса можно за любой период: день, неделю, месяц и так далее. Но для расчета налога используют финансовый результат за календарный год — это и есть налоговый период по налогу на прибыль.

Кроме налогового периода, есть еще отчетный. Это срок, за который налогоплательщик должен отчитаться по налогу на прибыль, то есть сдать декларацию в налоговую службу. В нашем случае у налога 3 отчетных периода: квартал, полугодие и 9 месяцев.

Однако если у налогоплательщика средние доходы превысили 15 млн рублей за каждый квартал, то отчетным периодом для него считается каждый календарный месяц.

Налог на прибыль уплачивает большая часть организаций. Однако есть и определенные исключения.

К плательщикам налога на прибыль относятся лица, перечисленные в ст. 246 и ст. 246.1 НК РФ:

- российские юрлица: ООО, АО, ПАО и другие;

- иностранные юрлица, имеющие постоянные представительства или получающие доходы от источников в РФ;

- иностранные юрлица-резиденты РФ в соответствии с международными договорами РФ по вопросам налогообложения — для целей применения этого международного договора;

- иностранные юрлица, которые управляются из РФ, если иное не предусмотрено международными договорами РФ по вопросам налогообложения.

Несмотря на то, что в ст. 246 НК РФ сказано, что плательщиками налога являются все юрлица, из этого правила есть несколько исключений. Вот некоторые из них:

- налогоплательщики, работающие на ЕСХН, УСН или уплачивающие налог на игорный бизнес;

- организации-участники проекта «Сколково» в соответствии со ст. 246.1 НК РФ.

Даже на УСН и ЕСХН сдать декларацию по прибыли иногда нужно. Например, при выплате дивидендов другим организациям или получении прибыли от контролируемых иностранных компаний.

Индивидуальные предприниматели, даже работающие на ОСНО, налог на прибыль не платят и декларацию не подают. Вместо этого они уплачивают НДФЛ и отчитываются по соответствующей форме.

Формула расчета налога на прибыль простая: необходимо налогооблагаемую базу умножить на ставку налога. Поэтому важно знать две вещи:

- какую ставку применить;

- как правильно рассчитать базу по налогу на прибыль.

Основная ставка по налогу на прибыль — 20 %, из которых 3 % поступает в федеральный бюджет, а 17 % — в региональный. Данная пропорция действует только в периоде с 2017 по 2024 гг. (ст. 284 НК РФ).

Региональными законами часть налога на прибыль, уплачиваемая в региональный бюджет, может быть снижена.

Основная ставка налога на прибыль может быть понижена для отдельных категорий налогоплательщиков:

- для участников свободных и особых экономических зон (п. 1, п. 1.7 ст. 284 НК РФ);

- для участников региональных инвестиционных проектов (п. 3 ст. 284.1 НК РФ, п. 3 ст. 284.3 НК РФ);

- для резидентов ТОСЭР (территории опережающего социально-экономического развития) или свободного порта Владивостока (п. 1.8 ст. 284 НК РФ, ст. 284.4 НК РФ).

Например, для российских ИТ-компаний, если они соответствуют требованиям п. 1.15 ст. 284 НК РФ, действует льготная ставка налога на прибыль: 3 % направляется в федеральный бюджет, и 0 % — в региональный.

Сдайте отчетность в ФНС и другие госорганы через интернет — с подсказками и проверкой на ошибки

Попробуйте бесплатно

Помимо основной ставки 20 %, есть еще специальные ставки, которые применяются к прибыли, полученной от конкретных видов деятельности. Подробнее в таблице ниже.

| Ставка по налогу на прибыль | В каких случаях применимо |

|---|---|

| 30 % | С прибыли по российским ценным бумагам, кроме дивидендов, права на которые учтены на счетах депо, по которым информация не была предоставлена налоговому агенту (п. 4.2 ст. 284 НК РФ). |

| 20 % (полностью в федеральный бюджет) |

С прибыли от деятельности по добыче углеводородного сырья на новом морском месторождении. Применяют организации, владеющие лицензиями на пользование участком недр и операторы месторождений (п. 1.4, п. 6 ст. 284 НК РФ). Применяют налогоплательщики, контролирующие иностранные компании — с прибыли, полученной от контролируемых компаний (п. 1.6, п. 6 ст. 284 НК РФ). С всех доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство (пп. 1 п. 2 ст. 284 НК РФ). |

| 0 % (в федеральный и региональный бюджеты) |

С прибыли медицинских или образовательных организаций (п. 1.1 ст. 284, ст. 284.1 НК РФ). С прибыли участников «Сколково», если они отказались от права на освобождение от налога на прибыль (п. 5.1. ст. 284 НК РФ). С прибыли организаций, занимающихся социальным обслуживанием граждан (п. 1.9 ст. 284 НК РФ). |

| 0 % (в федеральный бюджет) |

С процентных доходов по некоторым государственным и муниципальным ценным бумагам (пп. 3 п. 4 ст. 284 НК РФ). С дивидендов, полученных российской компанией, при условии, что организация владеет не менее чем 50% акциями компании,выплачивающей дивиденды, на протяжении 365 дней (пп. 1 п. 3 ст. 284 НК РФ). С доходов от выбытия долей участия в уставном капитале российских организаций, а также их акций (п. 4.1 ст. 284, ст. 284.2 НК РФ). С прибыли резидентов технико-внедренческой особой экономической зоны и резидентов туристско-рекреационных особых экономических зон (п. 1.2 ст. 284 НК РФ). С прибыли участников региональных инвестиционных проектов (п. 1.5 и 1.5-1 ст. 284 НК РФ). С прибыли участников свободной экономической зоны в Крыму и Севастополе, резидентов ТОСЭР, свободного порта Владивостока, участников особой экономической зоны в магаданской области или Калининградской области (п. 1.7, п. 1.8, п.1.10 ст. 284 НК РФ). |

| 0 — 15 % | С доходов в виде процентов и дивидендов ставка налога на прибыль варьируется в зависимости от категории:

|

Налоговая база — это прибыль организации за календарный год. Рассчитывается она по следующей формуле:

Прибыль (НБ) = ДР — РР + ВД — ВР — У, где:

- Прибыль (НБ) — налогооблагаемая база;

- ДР — доходы от реализации;

- РР — расходы по реализации;

- ВД — внереализационные доходы;

- ВР — внереализационные расходы;

- У — суммы убытков, подлежащих переносу.

Порядок формирования налогооблагаемой базы зависит от отрасли или категории организации. Особый порядок предусмотрен:

- для банков (ст. 290, 291, 292 НК РФ);

- для страховых организаций (ст. 293, 294, 294.1 НК РФ);

- для негосударственных пенсионных фондов (ст. 295, 296 НК РФ);

- для участников рынка ценных бумаг (ст. 298, 299 НК РФ);

- для клиринговых организаций (ст. 299.1, 299.2 НК РФ);

- для операций с финансовыми инструментами срочных сделок (ст. 301 — 305, 326 — 327 НК РФ);

- для операций по договорам доверительного управления имуществом, договорам простого товарищества (ст. 276, 278, 332 НК РФ);

- для иностранных организаций (ст. 307 — 310 НК РФ).

Например, у некоторых иностранных компаний налоговая база — это не прибыль, а сумма дохода по определенным операциям.

Размер налога на прибыль прямо зависит от расходов организации. Поэтому налоговики при проверках заостряют свое внимание именно на правильности и обоснованности включения затрат в состав расходов по налогу на прибыль.

Доходы и расходы не равны поступлениям и списаниям денежных средств с расчетного счета юрлица. Например, платеж по кредиту — это не расход компании, как и поступление кредитных средств — это не доход организации. Соответственно, такие платежи в расчет по налогу на прибыль не попадают.

После того, как была рассчитана налогооблагаемая база, можно рассчитать сумму налога на прибыль за налоговый период по формуле:

Налог на прибыль = Прибыль (НБ) × С, где:

- Прибыль (НБ) — налогооблагаемая база;

- С — соответствующая ставка по налогу.

Если организация платит налог на прибыль по нескольким различным ставкам, то и считать налогооблагаемую базу необходимо по каждой ставке отдельно. В таком случае ведется раздельный учет операций по различным ставкам.

Данная формула подходит также для расчета первого авансового платежа по налогу на прибыль. А вот для расчета аванса за последующие отчетные периоды формула будет иная

АП(тек) = Прибыль (НБ) × С – АП(упл), где:

- АП(тек) — авансовый платеж за текущий отчетный период;

- Прибыль (НБ) — налогооблагаемая база;

- С — соответствующая ставка по налогу;

- АП(упл) — авансовый платеж по налогу на прибыль, уплаченный ранее.

Для расчета налога на прибыль и авансовых платежей по нему будем использовать следующие данные, рассчитанные нарастающим итогом.

| Период | Доходы, руб | Расходы, руб | Прибыль, руб |

|---|---|---|---|

| 1 квартал | 12 000 000 | 9 000 000 | 3 000 000 |

| Полугодие | 22 000 000 | 18 000 000 | 4 000 000 |

| 9 месяцев | 35 000 000 | 27 000 000 | 8 000 000 |

| Год | 57 000 000 | 38 000 000 | 19 000 000 |

Посчитаем авансовый платеж за 1 квартал:

(12 000 000 — 9 000 000) × 20 % = 600 000 рублей

Посчитаем авансовый платеж за полугодие:

(22 000 000 — 18 000 000) × 20 % – 600 000 = 200 000 рублей

Посчитаем авансовый платеж за 9 месяцев:

(35 000 000 — 27 000 000) × 20 % – 600 000 — 200 000 = 800 000 рублей

Посчитаем сумму налога на прибыль за год:

(57 000 000 — 38 000 000) × 20 % = 3 800 000 рублей

Однако ранее уже было совершено 3 авансовых платежа. Следовательно, за год остается доплатить только:

3 800 000 — 600 000 — 200 000 — 800 000 = 2 200 000 рублей

Подготовьте и сдайте отчетность по налогу на прибыль 一 по актуальной форме и с проверкой на ошибки

Попробовать

Форма декларации по налогу на прибыль утверждена Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@. В этом документе представлен как шаблон отчета, так и инструкция по его заполнению.

Когда сдавать декларацию и платить налог

Срок уплаты налога и авансовых платежей аналогичен срокам сдачи декларации или расчета за аналогичный период.

Заплатить налог на прибыль и сдать по нему отчет нужно до 28 марта года, следующего за отчетным (п. 4 ст. 289 НК РФ). Если этот день выпадает на выходной, то отчитаться нужно на следующий рабочий день.

Например, сдать декларацию по налогу на прибыль за 2021 год и заплатить налог нужно до 28 марта 2022 года.

Налогоплательщики должны уплачивать авансовые платежи и подавать расчет по налогу на прибыль по результатам каждого отчетного периода Форма расчета аналогична декларации. Срок сдачи и платежа — 28-ое числа месяца, следующего за отчетным периодом (п. 3 ст. 289 НК РФ).

Например, организации, которые отчитываются ежемесячно, декларацию за январь-апрель 2022 года сдают до 30 мая 2022 года, так как 28 мая — суббота.

Для тех, кто отчитывается ежеквартально, сроки представлены в таблице.

| Отчетный период | Срок сдачи декларации и уплаты налога (включительно) |

|---|---|

| 2021 год | до 28 марта 2022 года |

| 1 квартал 2022 года | до 28 апреля 2022 года |

| полугодие 2022 года | до 28 июля 2022 года |

| 9 месяцев 2022 года | до 28 октября 2022 года |

| 2022 год | до 28 марта 2023 года |

Правила заполнения декларации

Правила по заполнению декларации по налогу на прибыль закреплены в Приложении № 2 к Приказу ФНС РФ от 23.09.2019 № ММВ-7-3/475@. Здесь же перечислены общие правила заполнения отчета:

- все значения округляют до полных рублей по математическим правилам (например, сумму 100 руб. 49 коп. записывают, как 100 руб., а 100 руб. 50 коп — как 101 руб.);

- все страницы пронумеровывают сквозной нумерацией независимо от наличия или отсутствия разделов и листов;

- порядковый номер записывают в специальное поле, первая страница — 001, двенадцатая — 012;

- ошибки с помощью корректора исправлять нельзя;

- для рукописного заполнения подбирают чернила черного, фиолетового или синего цвета;

- в одно знакоместо вписывают только один символ;

- для отрицательных чисел указывают знак «–»;

- при заполнении декларации на компьютере, числовые показатели в строках выравнивают по правому краю;

- текстовые поля заполняют заглавными печатными символами;

- в случае отсутствия показателя, по всех знакоместах поля проставляют прочерки;

- если при внесении показателя использовали не все знакоместа поля, то в незаполненных знакоместах в право части поля ставят прочерки (например, ИНН указывают следующим образом «2222333344–»).

Декларация состоит из 9 листов и различных приложений. Обязательны к заполнению только:

- титульный лист;

- раздел 1;

- лист 02.

Остальные листы и приложения включают в состав декларации только в том случае, если у организации есть информация для их заполнения.

Лист 02 включается в состав декларации в любом случае, даже если налогоплательщик его не заполнял. Например, потому что не вел деятельность.

Титульный лист

При заполнении титульного листа сложностей обычно не возникает. Здесь указывают:

- основную информацию о налогоплательщике: ИНН, КПП, наименование, номер телефона;

- сведения о реорганизации;

- номер корректировки;

- код налогового органа;

- код налогового или отчетного периода;

- год;

- код представления декларации по месту учета;

- количество страниц декларации и копий приложенных к ней документов;

- дату заполнения;

- ФИО лица, уполномоченного на сдачу декларации.

Лицо, уполномоченное на сдачу декларации, заверяет информацию своей подписью и печатью организации.

Раздел 1

Несмотря на то, что этот раздел следует сразу за титульным листом, заполняют его в последнюю очередь. Так как для заполнения потребуется информация с других листов.

Раздел 1 включает в себя сразу три подраздела:

- подраздел 1.1 — заполняют все юрлица;

- подраздел 1.2 — заполняют компании, уплачивающие ежемесячные авансовые платежи;

- подраздел 1.3 — заполняют юрлица, которые выступали налоговыми агентами по налогу на прибыль.

Подразделы 1.1 и 1.2 очень похожи. Здесь нужно указать следующие данные:

- код ОКТМО;

- КБК по налогу, уплачиваемому в федеральный бюджет;

- КБК по налогу, уплачиваемому в региональный бюджет;

- суммы налога к доплате или уменьшению — для подраздела 1.1;

- суммы ежемесячных авансовых платежей по первому, второму и третьему срок — для подраздела 1.2.

Подраздел 1.3 заполняют те организации, которые выплачивали другим юрлицам дивиденды, так как в таком случае они выступают в роли налоговых агентов по налогу на прибыль. Здесь нужно указать:

- вид платежа (код);

- код по ОКТМО;

- КБК;

- срок уплаты и сумму налога к уплате.

Информацию в каждом подразделе заверяют подписью. Рядом с ней указывают дату подписания отчета.

Бесплатно сдайте отчетность по налогу на прибыль через интернет

Попробовать

Лист 02

На Листе 02 содержится информация о расчете налога на прибыль.

В первую очередь нужно указать двухзначный код признака налогоплательщика. Расшифровки даны прямо в форме. Если организация не относится ни к одной из перечисленных категорий, вписывают код «01». Далее лист построчно заполняют:

- в строках 010 и 020 указывают доходы налогоплательщика за период;

- в строках 030 и 040 раскрывают расходы налогоплательщика за период;

- в строке 050 указывают убытки;

- в строке 060 выводят финансовый результат по формуле: стр. 010 + стр. 020 — стр. 030 — стр. 40 + стр. 050) + (стр. 330 — стр. 340) Листа 06;

- в строку 070 вписывают доходы, исключаемые из прибыли;

- в строке 100 указывают сумму налоговой базы;

- в строке 110 указывают убытки, которые налогоплательщик понес в предыдущих периодах;

- в строку 120 вписывают разницу между строкой 100 и 110;

- в строках 140ー171 раскрывают информацию о налоговых ставках и региональном законодательном акте, которым установлена региональная ставка;

- в строки 180ー200 вписывают итоговую сумму налога с разбивкой по уровням бюджета;

- в строках 210ー230 раскрывают информацию о начисленных авансах аналогично по уровням бюджета;

- в строки 240ー260 вписывают сумму налога, уплаченного за границей;

- в строках 265, 266 и 267 указывают суммы торгового сбора, на которые можно уменьшить налог;

- в строках 268 и 269 раскрывают информацию об инвестиционном вычете;

- в строках 270 и 271 указывают сумму налога к доплате;

- в строках 280 и 281 указывают сумму налога к уменьшению;

- в строки 290ー310 вписывают суммы авансов на последующий квартал (в годовой декларации строки остаются пустыми);

- в строки 320ー340 вписывают суммы авансов на первый квартал будущего года (в годовой декларации строки остаются пустыми);

- строки 350 и 351 заполняют участники региональных инвестиционных проектов.

Многие строки, например, доходы и расходы, раскрываются более подробно в Приложениях к Листу 02.

Приложение № 1 к Листу 02

На этом листе налогоплательщик раскрывает информацию о реализационных и внереализационных доходах по различным группам.

Итоговое значение реализационных доходов из строки 040 затем переносят в поле 010 Листа 02. Сумму внереализационных доходов из строки 100 переносят в строку 020 Листа 02.

Отдельная группа строк 200ー220 выделена для инвестиционных товариществ.

Подготовить, проверить и сдать отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН, ЦБ РФ через интернет.

Попробовать

Приложение № 2 к Листу 02

Здесь налогоплательщик отражает все расходы связанные с производством и реализацией и внереализационные затраты.

Расходы по производству и реализации разделяются на две группы:

- прямые расходы (строки 010ー030);

- косвенные расходы (040ー055).

Строки 010ー030 не заполняют организации, использующие кассовый метод учета доходов и расходов.

Налогоплательщики, которые продавали имущество, не относящееся к их продукции или товарам для перепродажи, заполняют дополнительно строки 060 и 061.

Участникам рынка ценных бумаг необходимо будет заполнить строки 070ー073.

Строку 080 налогоплательщик заполняет в том случае, если было заполнено Приложение № 3 к Листу 02. Значение этой строки будет равно значению из поля 350 Приложение № 3.

Внереализационные расходы указывают в строках 200ー206.

Если необходимо исправить ошибки прошлых периодов, которые не уменьшают налогооблагаемую базу, то заполняют строки 400ー403.

Приложение № 3 к Листу 02

Данное приложение заполняют только те налогоплательщики, которые вели следующие виды деятельности:

- продавали активы, по которым начислялась амортизация (строки 010ー060);

- продавал права требования долга до даты наступления срока платежа (строки 100 — 150);

- вели деятельность обслуживающих подразделений (строки 180ー201);

- занимались доверительным управлением (строки 210ー230);

- продавали права на земельные участки (строки 240ー260).

Общие итоги указывают в строках 340, 350 и 360.

Приложение № 4 к Листу 02

Заполняют налогоплательщики, которые переносят убытки прошлых периодов на текущий год в соответствии со ст. 283 НК РФ.

Приложение № 5 к Листу 02

Приложение заполняют только те организации, у которых есть обособленные подразделения. Указывают информацию о суммах налога, приходящихся на каждое обособленное подразделение.

На каждое обособленное подразделение заполняют по одному Приложению № 5.

Приложения № 6, 6а и 6б к Листу 02

Эти приложения заполняют только консолидированные группы налогоплательщиков.

Приложение № 7 к Листу 02

Заполняют налогоплательщики, которые оформляют инвестиционный налоговый вычет.

Лист 03

Заполняют только налогоплательщики, являющиеся налоговыми агентами при:

- выплате дивидендов;

- выплате процентов по государственным и муниципальным ценным бумагам.

Если никаких выплат не было, то и включать лист 03 в состав декларации не нужно.

Сам лист 03 состоит из трех разделов, каждый из которых раскрывает конкретную информацию:

- Раздел А — по налогам, связанным с дивидендами;

- Раздел Б — по налогам, связанным с процентам по ценным бумагам;

- Раздел В — о получателях доходов с раскрытием сумм.

Лист 04

Включают в декларацию в том случае, если налог на прибыль уплачивается не только по ставке 20 %. По каждой ставке, отличной от стандартной, заполняют отдельный Лист 04.

В поле «Вид дохода» указывают один из кодов 1—9. Их расшифровка представлена прямо на листе.

Лист 05

Лист заполняют налогоплательщики, которые совершают операции с ценными бумагами и различными финансовыми документами. Вид операции указывают в соответствующем поле. На каждый вид заполняют свой лист.

Если таких операций не было, то лист в состав декларации включать не нужно.

Лист 06

Заполняют только негосударственные пенсионные фонды. Другие налогоплательщики Лист 07 в декларацию по прибыли не включают.

Лист 07

Представляет собой отчет о целевом использовании имущества, полученного в рамках благотворительной деятельности, целевых поступлений, целевого финансирования. Если такого имущества не было, то лист в декларацию не включают.

Лист 08

На листе 08 раскрывают информацию о сделках между взаимозависимыми лицами.

Лист 09

На Листе 09 и приложении № 1 к нему налогоплательщики представляют информацию о контролируемых иностранных компаниях (КИК) и расчет по налогу с доходов в виде прибыли КИК.

В том случае, если организация не получают доходов от КИК, то лист 09 в декларацию не включают.

Приложение № 1 к Декларации

В Приложении № 1 указывают:

- доходы, не учитываемые при определении базы по налогу на прибыль;

- расходы, учитываемые при расчете налога на прибыль отдельными категориями налогоплательщиков.

Приложение № 2 к Декларации

Этот блок заполняют только налогоплательщики, реализующие соглашение о защите и поощрении капиталовложений.

За просрочку при сдаче декларации по налогу на прибыль предусмотрен штраф по ст. 119 НК РФ. Его размере составит 5 % от неуплаченной по декларации суммы налога за каждый полный или неполный месяц просрочки. При этом размер штрафа ограничен диапазоном от 1 000 рублей и до 30 % от неуплаченной суммы налога.

Если налог будет уплачен во время, но декларация не сдана, то штраф по ст. 119 НК РФ будет минимальным — 1 000 рублей.

Также за несвоевременную сдачу могут привлечь к административной ответственности по ст. 15.5 КоАП РФ. Штраф на должностное лицо составит от 300 до 500 рублей.

За несвоевременную уплату налога на прибыль штраф предусмотрен ст. 122 НК РФ. Его размер — 20 % от неуплаченной вовремя суммы.

Подготовьте и сдайте декларацию по налогу на прибыль онлайн с проверкой на ошибки

Попробовать

Онлайн-калькуляторы по налогам

Рассчитать налог на прибыль ООО и других компаний несложно, если использовать формулу, приведенную в статье, или воспользоваться специальными онлайн-калькуляторами для:

- расчета НДС;

- расчета НДФЛ;

- расчета налога на имущество.

Что представляет собой налог на прибыль

Этот прямой налог взимается с юридических лиц, а рассчитывается он на базе величины, образовавшейся по итогам отчетного периода конечной прибыли — с доходности учреждения, полученной после вычета расходной части. Регулируются платежные операции главой 25 НК РФ.

Юридические лица обязаны отчислять определенный процент своего дохода и направлять эту сумму в бюджетную систему РФ. В 2023 году расчет налогооблагаемой прибыли — важнейшая операция, которую бухгалтер обязан выполнить правильно. Если фискальный платеж исчислен с ошибками, то организации грозят штрафы от ИФНС.

Налогоплательщиками выступают юридические лица, получающие прибыль и находящиеся на общем режиме налогообложения. Иностранные предприятия (в том числе работающие через российских представителей), ведущие бизнес на территории Российской Федерации и получающие доход от финансово-хозяйственной деятельности в РФ, обязаны рассчитать и перечислить платеж в бюджет.

Для сведения: как платить налог на прибыль по обособленным подразделениям

От уплаты налога освобождаются:

- плательщики на специальных налоговых режимах (УСН, ЕСХН, ПСН);

- индивидуальные предприниматели;

- компании, занимающиеся игорным бизнесом;

- организации, принимающие участие в подготовке к масштабным событиям государственного значения (например, к чемпионату мира по футболу в России).

Основные ставки

Выполняйте расчет налогооблагаемой базы по налогу на прибыль по ставке на 2023 год — 20 % от полученной прибыли. До 2016 г. организации отчисляли 18 % в региональный и 2 % в федеральный бюджет. С 2017 по 2024 г. действует иная разбивка по уровням бюджета (Приказ ФНС № ММВ-7-3/572@ от 19.10.2016).

В 2023 году налогоплательщики перечисляют 17 % в бюджет региона и 3 % в федеральную казну (ст. 284 НК РФ). Органы местного самоуправления вправе снизить налоговую ставку по платежу в бюджет субъекта. Региональную ставку снижают до 12,5 %. Минимальная общая ставка — не ниже 15,5 %.

С 2023 года налог на прибыль платят в составе единого налогового платежа. В связи с этим изменили даты отправки прибыльных деклараций и расчетов — их надо подавать до 25-го числа месяца после отчетного периода. Годовую декларацию сдают до 25 марта следующего года. Сроки оплаты налога остались прежними: перечислить платеж надо до 28-го числа месяца после отчетного периода, а годовой налог надо заплатить до 28 марта следующего года.

Надо знать: какие налоги входят в состав ЕНП и как его платить

В каждом регионе установлены минимальные значения для отдельных видов налогоплательщиков. К примеру, в Москве снижение налогового бремени до 12,5 % ИФНС подтверждает предприятиям, трудоустраивающим инвалидов, производящим автотранспортные средства или представляющим особые экономические зоны, технополисы и индустриальные парки. В Санкт-Петербурге уплачивают облегченный региональный взнос в размере 12,5 % только те плательщики, которые работают на территории особой экономической зоны.

Некоторые категории налогоплательщиков уплачивают сбор по специальным ставкам, начисленные суммы по которым направляются исключительно в федеральный бюджет. Специальные ставки действуют для следующих категорий плательщиков по отдельным видам доходов:

- иностранные компании, не имеющие российского представительства, добывающие углеводородное сырье, и контролируемые иностранные компании — 20 %;

- зарубежные фирмы без представительства в России уплачивают сбор с доходов от сдачи в аренду транспортных средств и при международных перевозках — 10 %;

- российские предприятия делают выплаты с дивидендов зарубежных и российских компаний и с дивидендов от акций по депозитарным распискам — 13 %;

- иностранные компании, получающие дивиденды от российских предприятий, и владельцы доходности по государственным, муниципальным ценным бумагам — 15 %;

- компании, получающие доход от процентов по муниципальным ценным бумагам и прочие доходы согласно пп. 2 п. 4 ст. 284 НК РФ, — 9 %.

Освобождаются от уплаты сбора медицинские и образовательные учреждения, резиденты особых экономических зон и свободной экономической зоны в Крыму и г. Севастополе, организации, участвующие в инвестиционных проектах регионов и действующие на территории опережающего социально-экономического развития.

Формула расчета

Обобщенная пошаговая инструкция, как посчитать налог на прибыль:

- Cуммировать облагаемые доходы и расходы за отчетный период.

- Определить налогооблагаемую базу.

- Умножить базу на ставку.

Вся последовательность этапов при исчислении и уплате налога на прибыль организации сводится к использованию формул. Цифры для них вы найдете в бухгалтерском балансе и в отчетности.

Для вычисления величины дохода воспользуйтесь формулами налогооблагаемой прибыли:

ТНП = Д – ПНО + ОНА – ОНО;

ТНУ = Р – ПНО + ОНА – ОНО,

где:

- Д — доходы предприятия;

- Р — расходы предприятия;

- ПНО — постоянные налоговые обязательства;

- ОНА — отложенные налоговые активы;

- ОНО — отложенные налоговые обязательства;

- ТНП — текущий налог на прибыль;

- ТНУ — текущий налоговый убыток.

Таким образом, формула текущего налога на прибыль состоит из таких показателей: доходов предприятий за вычетом постоянных налоговых обязательств и отложенных налоговых активов за вычетом отложенных налоговых обязательств.

А это общая формула расчета:

Примеры расчета

Разберем пример, как рассчитать налог на прибыль за финансовый год. Допустим, предприятие находится на общей системе налогообложения. Доход за отчетный период составил 6 000 000 руб. Издержки за этот же срок — 2 000 000 руб. Таким образом, чистая прибыль: 6 000 000,00 – 2 000 000,00 = 4 000 000,00. Проводим расчет:

- Отчисления в региональный бюджет составят: 4 000 000,00 × 17 % = 680 000,00 руб.

- Процент, уплачиваемый в федеральный бюджет: 4 000 000,00 × 3 % = 120 000 руб.

- Общий платеж: 680 000,00 + 120 000,00 = 800 000,00 руб.

Вот инструкция, как определить сумму налога на прибыль, если организация относится к категории налогоплательщиков, которые платят в бюджет региона по льготной ставке 12,5 %:

- Местный бюджет: 4 000 000,00 × 12,5 % = 500 000,00 руб.

- Федеральная казна: 4 000 000,00 × 3 % = 120 000,00 руб.

- Общий платеж: 500 000,00 + 120 000,00 = 620 000,00 руб.

Разберем еще один пример расчета для ООО. По отчету о финансовых результатах по форме № 2 ООО «Компания» получила доход в размере 600 000,00 руб. Структура расходной части:

- 5000 руб. — постоянное налоговое обязательство;

- 6500 руб. — отложенные налоговые активы;

- 35 000 руб. — начисленная амортизация (линейный способ бухучета);

- 50 000,00 руб. — нелинейная амортизация — для целей налогообложения.

Отложенное налоговое обязательство составляет:

15 000 (50 000 — 35 000) × 20 % = 3000 руб.

Налог на прибыль за отчетный период:

600 000,00 × 20 % (17 % + 3 %) = 120 000,00 руб.

Отразим бухгалтерские записи по показателям в таблице:

| Проводка | Сумма | Содержание операции |

|---|---|---|

| Дт 99 Кт 68 | 120 000,00 | Учтен налоговый платеж за отчетный год |

| Дт 99 Кт 68 | 5000,00 | Проведено постоянное налоговое обязательство |

| Дт 09 Кт 68 | 6500,00 | Зачтены отложенные налоговые активы |

| Дт 68 Кт 77 | 3000,00 | Принято отложенное налоговое обязательство |

Налоговые декларации надо отправить в территориальную ИФНС. Организация распределяет суммы платежа равномерно и уплачивает их авансом — ежемесячно или ежеквартально в течение всего отчетного периода. После завершения года бухгалтер перечисляет остаточную сумму налога на прибыль.

Авансовые платежи

Если доходность организации составила не более 15 млн руб. (квартал) за предшествующий налоговый период, то она вправе платить аванс ежеквартально. Сумма рассчитывается из фактической величины дохода.

Если предприятие имеет доходность свыше 15 млн руб., то авансы перечисляют ежемесячно. Расчет проводят исходя из предполагаемого уровня доходов по отчетным данным предшествующего квартала.

Для авансов используют такую формулу.

Подробнее: как заплатить налог на прибыль авансом

Расходы и доходы организации

Доход — это поступления от основных видов финансово-хозяйственной деятельности учреждения. Доходом признается выручка предприятия от сторонних ресурсов. Такими источниками станут средства, полученные от арендованного имущества, предоставленных займов и пр.

При расчете платежа принимаются чистые доходы — без отчислений на добавленную стоимость, акцизных сумм и пр. Для подтверждения необходимо приложить сопроводительную документацию — платежные поручения, счета, учетные данные из книги доходов и расходов.

Расходы — это издержки, направленные на удовлетворение производственных, общехозяйственных и основных нужд организации (заработная плата, материалы, оборудование и пр.). Расходы бывают и косвенными — к примеру, траты, направленные на погашение процентов по кредитам. Все издержки надо экономически подтвердить и обосновать документально.

Какие расходы вычитаются из доходов

Чтобы узнать величину чистой прибыли, доходы вычитают из расходов. Все расходы документально подтверждают и экономически обосновывают. Для этого бухгалтер обязан корректно составлять и вести первичную и налоговую документацию. Вот какие расходы организации участвуют в расчете налога на прибыль:

- производственные;

- общехозяйственные;

- представительские;

- транспортные;

- рекламные, но не более 1 % реализационной выручки;

- расходы на обучение и повышение квалификации персонала;

- проценты по займам и кредитам.

Какие расходы не учитываются при расчете

При исчислении налога на прибыль не учитывают:

- взносы в уставный капитал;

- пени и штрафы;

- имущество и денежные средства, переданные в расчет по кредитам и займам;

- аванс за товар или услугу;

- стоимость имущественных объектов, переданных безвозмездно, и расходов на передачу;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников и пр.

Полный список расходов, которые не учитываются при расчете, приведен в ст. 270 НК РФ.

Признание доходов и расходов

Момент признания доходов и расходов — период, в котором проводятся поступления или издержки, учитываемые при расчете. Момент признания напрямую зависит от метода признания доходов и расходов. Выделяют кассовый метод и метод начисления.

Если организация выбрала кассовый способ, то доходы ей надлежит отражать в учете при их непосредственном поступлении, а расходы — в момент списания денежных средств. Отметим, что кассовый метод доступен только тем, кто вправе вести упрощенный учет. Кассовый метод нельзя использовать банковским организациям.

При методе начисления все доходы и расходы проводятся в бухгалтерском учете при их возникновении, а уплата налога отражается по датам, подтвержденным первичными документами. Фактическая дата оплаты значения не имеет.

Какая налоговая база при убытках организации

По правилам прибыль предприятия — неотрицательная величина. Если в результате работы за отчетный период зарегистрировали убыток, то налогооблагаемая база, а следовательно, и налог на прибыль считаются нулевыми. Налоговая декларация по итогам года должна подаваться в любом случае, независимо от финансовых результатов деятельности учреждения.

Подробнее: как отразить убытки в декларации по налогу на прибыль

Фирма, применяющая ОСНО, уплачивает в бюджет в том числе и налог на прибыль. С текущего года он рассчитывается по новым правилам, обязательным к применению для всех налогоплательщиков на ОСНО. Расскажем, как применяется формула текущего налога на прибыль в связи с произошедшими изменениями и какая сумма отражается теперь в отчете о финансовых результатах.

Как регламентируется расчет текущего налога на прибыль

Расчету налога на прибыль законодатель уделяет серьезное внимание. Правила, по которым происходит исчисление налога, содержит ПБУ 18/02. Изменения в этот документ внес Минфин приказом от №236н от 20/11/18. Налог на прибыль отражается в бухгалтерской отчетности, в отчете о финансовых результатах, поэтому его форма тоже была изменена приказом Минфина №61н от 19/04/19.

Напомним, что налог на прибыль юрлиц прямой, иначе говоря, напрямую зависящий от конечных финансовых результатов работы за отчетный период. Он начисляется на величину прибыли, представляющую собой разницу доходов и расходов, которая и является объектом налогообложения.

Важно! Налогообложение определяется правилами гл. 25 НК РФ.

Причина такого пристального внимания к исчислению налога очевидна: в бюджетной системе страны он является одним из главных доходообразующих факторов. Налог на прибыль одинаково важен для федерального и региональных бюджетов.

Основное отличие от прежней редакции ПБУ состоит в следующем: текущий налог на прибыль исчисляется в соответствии с Налоговым кодексом. Ранее он рассчитывался исходя из прибыли по бухгалтерским данным, скорректированной на величину отложенных налоговых обязательств, активов, постоянных налоговых обязательств, активов.

Теперь берутся за основу только нормы НК РФ. Разница между бухгалтерским и налоговым учетом при расчете налога на прибыль сведена к нулю.

В ПБУ18/02 задекларированы два варианта, по которым можно определить величину налога:

- по данным БУ;

- по данным, отраженным в налоговой декларации.

Каким бы способом исчисления ни пользовался налогоплательщик, величина текущего налога на прибыль должна равняться сумме, вписанной в налоговую декларацию.

Обратите внимание! По группе консолидированных налогоплательщиков (КГН) налог отражается на отдельном счете, в целом по группе. Этот счет расчетов с участниками консолидированной группы ведется в БУ ответственного участника КГН (ПБУ 18/02 п. 22).

Общий алгоритм расчета текущего налога на прибыль и регламентирующие его документы мы разобрали. Выясним теперь, как применять формулу расчета текущего налога на прибыль и отражать сумму в отчете о финансовых результатах.

Формула и пример расчета

Для расчета налога на прибыль (НПР) применяется простая формула:

НПР = Нб * Нс,

где Нб — налоговая база, а Нс — налоговая ставка. Основная налоговая ставка составляет суммарно 20%: 3% — в федеральную казну и 17% — в бюджет региона.

Наиболее важно определить правильно налоговую базу.

Нб = доходы – расходы.

- Признание доходов регламентируется статьями НК РФ: 249, 250, 251.

- Признание расходов регламентируется статьями НК РФ: 253, 265, 270.

В них указан перечень доходов и расходов от реализации, а также внереализационного характера, включаемых в налоговую базу; перечислены затраты и поступления, не учитываемые при подсчете налоговой базы.

Пример: пусть доходы от продажи собственной продукции с НДС 20% составили 2160000 руб. Кроме того, получено арендных платежей на сумму 360 000 руб., в том числе НДС 20%. Расходы на производство составили 800000 руб. Заработная плата с отчислениями взносов составила 200000 руб. Амортизационные отчисления — 30000 руб. Рассчитаем налоговую базу.

Доходы:

- 2160000 / 1,2 = 1800000 руб. (без НДС) – от реализации своей продукции.

- 360 000 / 1,2 = 300000 руб. (без НДС) – от аренды помещения.

Всего доходов (1800000 + 300000) = 2100000 руб. Расходы: 800000 + 200000 + 30000 = 1030000 руб.

Нб = 2100000 – 1030000 = 1070000 руб. Налог на прибыль (НПР): В федеральный бюджет — 1070000 * 3% = 32100 руб. В региональный бюджет — 1070000 * 17% = 181900 руб. Итого: 181900 + 32100 = 214000 руб.

Можно воспользоваться расчетом по бухгалтерским данным. В общем случае формула расчета текущего налога на прибыль выглядит так: НПР = +/- Условный расход (доход) +/- разница ПНР и ПНД +/- Изменение ОНА +/- Изменение ОНО. Рассмотрим смысл формулы, используя пояснения и расчеты.

Основа равенства – это условный расход по налогу на прибыль. Исчисляется умножением прибыли до налогообложения на ставку налога (если получен убыток, имеется в виду условный доход).

Пусть по данным бухгалтерского учета прибыль до налогообложения — 1500000 рублей. Условный расход будет равен 1500000*20% = 300000 руб. (берется со знаком +).

Постоянный налоговый доход (ПНД, берется со знаком -) и постоянный налоговый расход (ПНР, берется со знаком +) – такими терминами заменены прежние – «постоянные налоговые активы» (ПНА) и «постоянные налоговые обязательства» (ПНО).

Пусть сумма ПНД и ПНР за период + 3000 руб. Размер этого показателя для формулы 3000 * 20% = 600 руб.

Аналогично рассчитываются и изменения по отложенным налоговым активам, обязательствам. Увеличение отложенных активов (ОНА) берется со знаком +, поскольку налог текущего периода они увеличивают. Увеличение отложенных налоговых обязательств (ОНО), напротив, уменьшают текущий налог и учитывается как отрицательное.

Соответственно, уменьшение ОНА по периоду берется со знаком минус, а уменьшение ОНО – с плюсом. Пусть бухгалтерские расчеты показывают суммарно временную разницу ОНА за период + 6000 руб. По ОНО данных нет. В расчет добавится еще 6000*20% = 1200 руб. НПР = 300000 + 600 + 1200 = 301800 руб. – сумма текущего налога на прибыль.

На заметку! Региональные власти могут ввести пониженные ставки для соответствующей части налога. Могут применяться льготные ставки для некоторых налогоплательщиков, прочие ставки (от 9 до 30% для отдельных видов операций и плательщиков).

Как отражают текущий налог на прибыль в учете

Ведение корректного учета является залогом того, что налогооблагаемая прибыль по НУ и по БУ совпадут. Приведенная формула БУ текущего налога на прибыль представляет собой сумму данных на бухгалтерских счетах. Правильность отражения налога в бухучете можно проконтролировать.

Условный расход (доход) отражают на отдельном субсчете счета 99. Для контроля данных сверяются с оборотом по этому субсчету. Для контроля ПНД и ПНР также открывают отдельный субсчет по счету 99. Отрицательная разница между оборотами субсчета показывает ПНД, а положительная – ПНР.

ОНА представляет собой разницу дебетового и кредитового оборота по счету 09, по ОНО такую же информацию дает счет 77.

Текущий налог на прибыль отражается в отчете о финансовых результатах по строке 2410.

Подготовлен новый бланк отчета о финансовых результатах, который будет актуален начиная с отчетности за 2020 год. В нем, кроме привычного текущего налога на прибыль, учитывается так называемый отложенный налог на прибыль. По мысли законодателя, это суммарное изменение ОНО и ОНА, кроме операций, не включаемых в расчет бухгалтерской прибыли. Отложенный и текущий налог на прибыль в новом бланке составляют сумму налога на прибыль за период.

Тезисно

- Общая формула текущего налога на прибыль представляет собой произведение налоговой базы на ставку налога – 20% по двум видам бюджетов (федеральный и региональный).

- Налоговая база определяется разницей доходов и расходов организации, включаемых в расчет. Определять величину налога разрешено по данным налогового или бухгалтерского учета, по выбору.

- В первом случае определяют налоговую базу, руководствуясь статьями НК РФ, а затем умножают на ставку.

- Во втором случае рассчитывают условный расход (или доход) умножением бухгалтерской прибыли на ставку. Затем определяют расчетную разницу между постоянными налоговыми доходами и расходами, учитывают изменения ОНА и ОНО. К этим суммам также применяют ставку 20% и корректируют условный расход (доход) на полученные значения.

- Корректное ведение БУ и НУ должно дать одно и тот же результат при расчете текущего налога на прибыль в обоих случаях.

Добавить в «Нужное»

Как рассчитать налог на прибыль

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль (п. 2 ст. 286 НК РФ).

Налог на прибыль организаций-2020: как рассчитать

Формула расчета налога на прибыль в 2020 году такая же, как и в предыдущие годы:

Как считать налог на прибыль: определяем налоговую базу

Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы. При этом условно налоговую базу по налогу на прибыль можно разделить на промежуточную и итоговую.

Промежуточная налоговая база по налогу на прибыль

Данный показатель рассчитывается по следующей формуле:

При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (п. 5.3 Порядка, утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений ст. 268, 275.1, 276, 279, 323 НК РФ (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать. К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

Итоговая налоговая база по налогу на прибыль

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом:

Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется.

Как посчитать налог на прибыль: пример

Допустим, что организация по итогам I квартала месяцев 2020 года имеет следующие показатели:

- доходы от реализации – 1 500 000 руб.;

- расходы, уменьшающие доходы от реализации – 950 000 руб.;

- внереализационные доходы – 15 000 руб.;

- внереализационные расходы – 35 000 руб.;

Воспользовавшись приведенными выше формулами, рассчитаем сумму налога на прибыль:

Промежуточная налоговая база составит 530 000 руб. (1 500 000 руб. + 15 000 руб. – 950 000 руб. – 35 000 руб.).

Итоговая налоговая база составит 530 000 руб. (530 000 руб. – 0 руб.).

Сумма налога на прибыль составит 106 000 руб. (530 000 руб. х 20%).

Форум для бухгалтера: