Нулевыми называют декларации, в которых нет налоговой базы и налога к уплате. Тем не менее, сдавать такую отчётность надо, а за срыв сроков её сдачи предусмотрены санкции. В этой статье вы найдёте образцы нулевых деклараций для ИП по самому популярному налоговому режиму – УСН.

Кто сдаёт нулевые декларации по УСН

Чаще всего нулевую отчётность сдают предприниматели, которые зарегистрировались в конце года и ещё не начали вести деятельность. При этом они уже признаются плательщиками какой-либо системы налогообложения.

Если ИП в течение 30 дней после регистрации (или одновременно с формой Р21001) подал уведомление о переходе на УСН, то его ставят на учет в ИФНС как упрощенца. Если уведомление не подавалось, значит, предприниматель находится на общей системе налогообложения и должен сдавать декларации по НДС и НДФЛ.

Отчитываться по УСН проще, чем в рамках ОСНО, поэтому многие предприниматели переходят на упрощёнку специально, для совмещения с другим режимом. Правда, после отмены ЕНВД совмещать УСН можно только с патентной системой. И если предприниматель заявил при регистрации несколько видов деятельности, но только по одному-двум оформил патент, то по остальным ему надо отчитываться.

Наконец, есть ИП, которые временно не ведут деятельность в течение так называемых льготных периодов, когда им не надо платить взносы за себя. Чаще всего, это отпуск по уходу за ребенком до полутора лет, за пожилым человеком старше 80 лет, инвалидом, или служба в армии по призыву. Такие предприниматели тоже должны сдавать нулевые декларации.

Что касается ИП на налоговых каникулах, то они получают определённые доходы, которые облагаются по нулевой ставке. Поэтому в таких декларациях не будет налога к уплате, но доходы и расходы в них отражают.

Таким образом, нулевую декларацию по УСН сдают предприниматели, которые перешли на этот режим, но не ведут на нём деятельность. Если же в отчётности нет налога к уплате, но отражены расходы (для объекта «Доходы минус расходы») или к доходам применяется ставка 0%, то эти декларации не являются нулевыми.

По какой форме сдавать декларацию УСН

Декларация по УСН за 2022 год сдаётся по форме, утверждённой приказом ФНС от 25.12.2020 N ЕД-7-3/958@. По сравнению с предыдущей формой, она существенно изменилась. Это было необходимо, чтобы отражать в отчётности повышенные лимиты и налоговые ставки.

Скачать бланк декларации УСН за 2022 год для заполнения

Нулевая декларация сдаётся на том же бланке, что и отчёт, в котором есть значимые показатели. Дальше мы покажем на примерах, как заполнить нулёвки для разных объектов УСН.

Важно: для отчётности за периоды 2023 года уже разрабатывается новая форма декларации. Изменения в ней будут незначительными, они связаны с переходом бизнеса на уплату единого налогового платежа. Из-за перехода на ЕНП сдвинули сроки уплаты авансов и годового налога по УСН, эти изменения и будут отражены в новой декларации.

Нулевая декларация для ИП на УСН Доходы

Для УСН Доходы в декларации предусмотрены разделы 1.1. и 2.1.1. Есть также раздел 2.1.2. для тех, кто на этом варианте упрощёнки платит торговый сбор. Но поскольку мы заполняем нулевую отчётность, очевидно, что ИП не использует торговые объекты.

Поэтому, вместе с титульным листом, в нулевой декларации УСН Доходы будут заполнены всего 4 страницы. Рассмотрим их подробнее.

Титульная страница

Это стандартная страница для всех отчётов, где надо указать полное имя налогоплательщика, его ИНН и код налоговой инспекции, в которой он отчитывается. Кроме того, в каждой декларации есть свои коды. Все значения кодов можно найти в приложениях к приказам, которым утверждены отчётные формы.

Для заполнения титульной страницы нулевой декларации УСН нам понадобятся следующие коды:

- налоговый период – при сдаче отчёта за прошедший год это значение «34»;

- код по месту учёта или нахождения – для ИП это код «120».

Проверяем заполнение всех строк титульного листа:

- ИНН – указывается во всех официальных документах предпринимателя. Если вы его забыли, узнайте, как найти номер через сайт ФНС.

- КПП – этот код присваивается только организациям. ИП при ручном заполнении проставляет здесь прочерки, при заполнении на компьютере можно оставить пустые ячейки.

- Номер корректировки. Если вы подаёте первую декларацию за отчётный период, то выбирайте значение «0».

- Налоговый период – «34».

- Отчётный год – «2022».

- Код налогового органа. Если вы не помните код своей ИФНС, где поставлены на учёт, найдите его в листе записи ЕГРИП. Ещё один вариант – воспользоваться для поиска кода сервисом ФНС. Здесь же можно узнать код ОКТМО, который понадобится дальше.

- Код места учёта ИП – впишите «120».

- ФИО индивидуального предпринимателя – фамилия, имя, отчество указывается по отдельности, с левого края, каждый раз в новой строке.

- Номер телефона для связи с ИП – без пробелов, скобок и прочерков.

- Количество страниц в заполненной декларации – в нашем примере это «4».

- Количество листов приложенных документов (при наличии). Если декларацию подаёт представитель ИП, то к ней прилагают доверенность. В таком случае в это поле надо вписать количество листов документа.

Переходим к левому нижнему блоку. Здесь указывают данные лица, которое сдаёт и подписывает декларацию. Проставьте «1», если этом сам предприниматель, или «2», если отчётность сдаёт представитель.

В строках «Фамилия, имя, отчество» вписывают данные только представителя, ИП здесь ничего не заполняют. При необходимости в самых последних строках укажите номер и дату выдачи доверенности.

Раздел 1.1.

В этом разделе налоговый инспектор сразу видит суммы налоговых платежей, которые надо перечислить в бюджет. В нулевой отчётности, как мы уже говорили, налога к уплате нет, поэтому в соответствующих строках будут стоять прочерки.

Кроме того, здесь указывают код ОКТМО, то есть муниципального образования, где ИП стоит на учёте. Если в течение года код не менялся, то он вписывается один раз – в строку 010. При смене кода заполняют также строки 030, 060, 090.

В конце раздела 1.1. предприниматель или его представитель ещё раз подписывает декларацию, подтверждая расчёт налога.

Раздел 2.1.1.

Сначала надо выбрать код признака применения налоговой ставки. В нашем примере это «1». Следующий код означает статус работодателя. Если ИП не ведёт деятельность, то и работников у него нет, поэтому выбираем значение «2».

Далее предприниматель показывает, как он рассчитывал налог. В нулевой декларации по строкам 110-113 и 130-133 будут стоять прочерки. Это означает, что доход ИП не получил, поэтому и налог не исчислен.

В строках 120-123 проставляется применяемая ставка, её стандартное значение «6.0». Строка 124 в таком случае не заполняется, потому что ИП не вёл деятельность, для которой установлена пониженная ставка.

Строки 140-143 тоже будут с прочерками, потому что здесь указывают только те суммы взносов, которые уменьшают исчисленный налог. В нулевой декларации их не будет.

Образец заполнения нулевой декларации для ИП на УСН Доходы

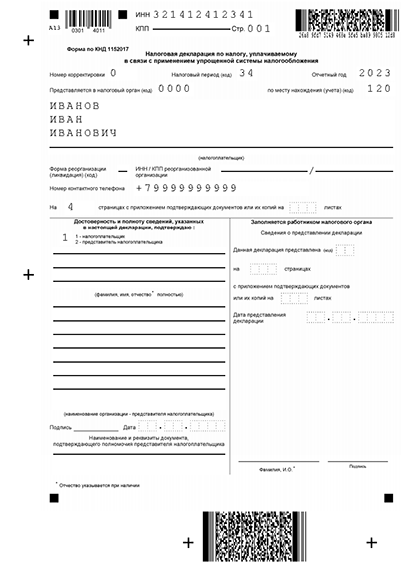

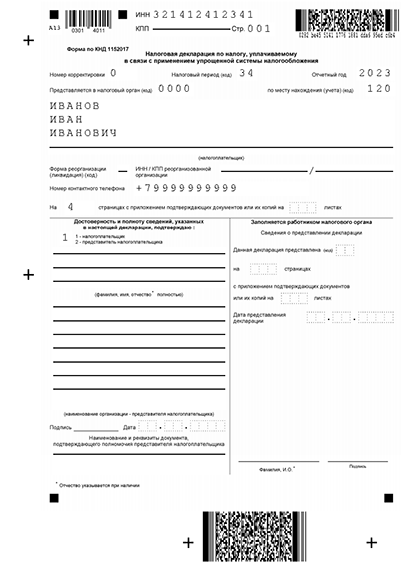

Нулевая декларация для ИП на УСН Доходы минус расходы

Титульный лист для УСН Доходы минус расходы заполняется точно так же, как и для УСН Доходы. Отличаются только следующие разделы.

Раздел 1.2.

Во всех строках, кроме кода ОКТМО, проставьте прочерки. Если предприниматель не менял место учёта, код указывают только в строке 010. При необходимости, то есть в случае смены муниципального образования в течение года, заполните строки 030, 060, 090.

Раздел 2.2.

В строке 201 укажите значение «1». Все остальные сроки, кроме тех, где показана налоговая ставка, заполняются прочерками.

Образец заполнения нулевой декларации для ИП на УСН Доходы минус расходы

Порядок сдачи нулевой декларации по УСН

Нулевая декларация по УСН сдаётся в те же сроки, что и декларация, где указаны налоговые платежи. Для предпринимателей крайний срок сдачи за 2022 год – 25 апреля 2023 года.

Если отчётность сдаётся в связи с закрытием ИП, то крайний срок – 25-ое число месяца, следующего за месяцем снятия с учёта. В заполнении такой декларации есть свои особенности.

Способы сдачи нулевой декларации стандартные:

- в ИФНС лично или через представителем;

- почтовым отправлением с описью вложения;

- онлайн при наличии усиленной квалифицированной ЭЦП.

За опоздание со сроками сдачи нулёвки налагается штраф – 1 000 рублей за каждый месяц просрочки. Дополнительная санкция – блокировка расчётного счёта ИП.

Бесплатная консультация по налогообложению

- 21 февраля 2023

- Просмотров:

Даже при отсутствии прибыли за год, ИП на УСН все равно сдают налоговую декларацию – нулевую. Расскажем подробнее о заполнении нулевой отчетности и нововведениях 2023 года.

Содержание

- Зачем и куда сдавать нулевую декларацию

- Форма нулевого отчета

- Для ИП на “Доходах”

- Для ИП на “Доходах-расходах”

- Куда подается нулевой отчет по УСН и в какие сроки

- Последствия для ИП при неподаче нулевой декларации

1. Зачем и куда сдавать нулевую декларацию

Нулевой декларацию УСН называют из-за отсутствия налоговой базы, от которой невозможно вычислить налог. Такой отчет подают все действующие ИП, даже если в прошлом периоде они не работали и не получали прибыль.

Есть случаи, когда декларацию нельзя считать нулевой:

- Если на УСН “Доходы – расходы” нет налоговой базы, но отражены расходы.

- Если предприниматель применяет налоговую ставку 0%.

Учтите. Если вы не вели деятельность, вам все равно нужно вести КУДиР. В документе указываются данные на титульной странице, а в разделах проставляют нули.

Не используете ИП? Сэкономьте до 45 000 рублей взносов за год!

Закрыть ИП можно за 3 дня. Открыть еще быстрее. Если сейчас вы не используете ИП, то вы можете легко ликвидировать его с помощью нашего сервиса, а потом при необходимости открыть снова бесплатно в любой момент.

2. Форма нулевого отчета

Форма декларации с нулевыми итогами такая же, как с любыми другими доходами. За 2022 год ИП отчитываются еще на старых бланках 2020-го, а со следующего года ФНС примет новый бланк. То есть, новую форму мы будем использовать только в 2024-ом.

Процесс подготовки отчетности проще – полей заполняется меньше, а вместо сумм ставятся прочерки.

2.1. Для ИП на “Доходах”

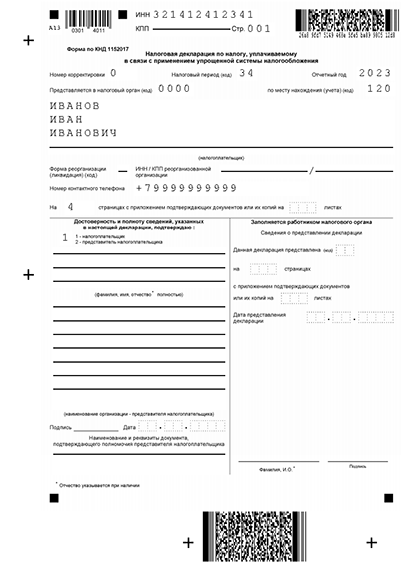

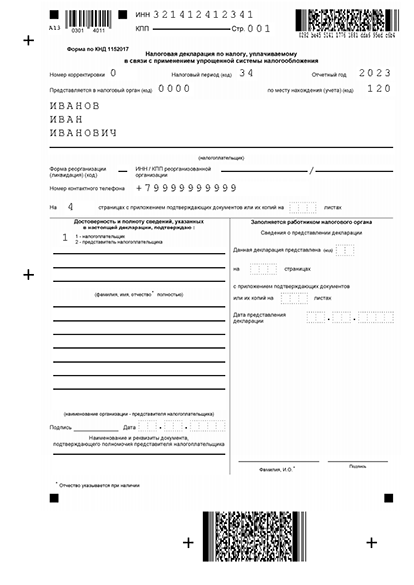

Ниже вы видите образец нулевой отчетности предпринимателя на УСН 6%:

Пример нулевой декларации для ИП, которые уплачивают 6% с доходов

- Первая страница. Вписывается ИНН, а далее проставляются коды. В поле с номером корректировки – код “0”, указывающий на первичную подачу декларации. В графе “налоговый период” – код “34”, это значит 1 год. Графа “по месту учета” заполняется кодом “120”. После этого вы вписываете свои ФИО в данные налогоплательщика без указания на статус ИП и заполняете поля о достоверности предоставленной информации.

- В разделе 1.1 ставятся прочерки во всех полях, за исключением ОКТМО. Этот код вы единожды укажите в графе 010, если не меняли адрес за год, а если меняли – то дополнительно отметите информацию в строках 030, 060 и 090.

- В разделе 2.1.1 прочерки ставятся во всех полях, кроме двух: в строке 101 нужно указать код “1”, а в строке 102 – код “2”.

Учтите. Если декларация нулевая, то в ней не могут отражаться данные о торговом сборе и целевом финансировании. То есть, вы не заполняете разделы 2.1.2 и 3.

Онлайн заполнение налоговой декларации на УСН “Доходы”

Не теряйте время на изучение требований ФНС к заполнению отчетности! С нашим сервисом можно быстро и просто заполнить декларацию, отметив только основные данные – ФИО предпринимателя. Наш сервис сам перенесет данные в нужные поля документа.

2.2. Для ИП на “Доходах-расходах”

Ниже представлен пример, как может быть заполнена нулевая отчетность предпринимателя на УСН 15%:

Пример нулевой отчетности на УСН 15% (Доходы минус расходы”)

- Первая страница заполняется по алгоритму, описанному выше.

- В разделе 1.2. везде ставятся прочерки, кроме ОКТМО. Этот код вы отражаете в графе 010, если прописка в течение года не менялась. А если была смена адреса – тогда отметьте данные и в полях 030, 060, 090.

- В разделе 2.2. прочерки ставятся везде, кроме строки 201 – в ней вы указываете цифру “1”.

Заполнить нулевую декларацию на УСН “Доходы-расходы”

Наш сервис сделает работу за вас, заполнив нулевую декларацию. Вам нужно только указать ФИО ИП, а программа автоматически распределит данные в нужные поля документа. Это удобно и быстро – ваша декларация будет подготовлена за несколько минут.

3. Куда подается нулевой отчет по УСН и в какие сроки

Подача нулевой декларации происходит также, как подача обычной отчетности – в ту же ИФНС. Если вы не уверены, к какой территориальной инспекции относитесь, уточните в налоговой: разбивка по адресам есть на сайте, также сведения предоставляют по горячей линии.

Важно знать, что по отчетности за 2022 год поменялись сроки. Подать нулевую декларацию в 2023 году нужно до 25 апреля, а не до 30-го, как раньше.

4. Последствия для ИП при неподаче нулевой декларации

За несвоевременно поданный отчет налоговая начисляет штраф в размере 1000 рублей, в соответствии со ст. 119 НК РФ.

Изменения в нулевой декларации УСН для ИП

- 10 марта 2023

- Просмотров:

Если в прошлом году ИП не имел дохода, отчитаться перед налоговой он все равно обязан. Для этого сдается нулевая декларация на специальном бланке и не позднее 25 апреля. Подробнее о том, как заполнить и подать нулевую декларацию, вы узнаете в нашей статье.

Содержание

- Кто сдает нулевую декларацию и куда?

- Онлайн-подготовка декларации УСН

- Как ИП заполнить нулевую декларацию УСН?

- Пример для ИП на “Доходах”

- Пример для ИП на “Доходы минус расходы”

- Крайний срок подачи нулевой декларации

- Какой грозит штраф за не сдачу нулевой декларации?

1. Кто сдает нулевую декларацию и куда?

Нулевую декларацию сдают все ИП на УСН, которые в отчетном году не имели дохода. Значит база для расчета налога и сам налог будут равняться нулю.

2 важных исключения, при которых декларация НЕ будет нулевой:

- ИП на 15% «Доходы – расходы» не имеет дохода, но у него есть расход;

- ИП использует ставку 0%.

Важно:

Отсутствие дохода не освобождает ИП от ведения КУДиР. При этом нужно заполнять титульник, а на остальных листах писать нули.

2. Онлайн-подготовка декларации УСН

Чтобы правильно заполнить нулевую декларацию УСН, воспользуйтесь помощью нашего онлайн-сервиса. Вам достаточно выбрать своё ИП из налоговой базы и внести минимум данных по подсказкам. Документ сформируется автоматически уже через 15 минут. Готовый отчет можно скачать или подать онлайн через сервис. Это быстро, удобно и надежно!

3. Как ИП заполнить нулевую декларацию УСН?

Нулевую декларацию за 2022 год надо заполнять на обычном бланке декларации УСН, утвержденном в 2020 году. При этом заполнить надо титульник и еще несколько строк, а на месте сумм поставить прочерки.

В 2023 году декларация УСН изменится, но сдавать отчеты на этом бланке начнем с 2024 года.

3.1. Пример для ИП на “Доходах”

Ниже приведен пример нулевой декларации УСН для ИП на ставке 6% «Доходы» за 2022 год:

Пример нулевой декларации ИП на УСН «Доходы»

- Титульный лист нулевой декларации. На этом листе ИП надо вписать ИНН и «0» в номере корректировки, если декларация подается за 2022 год впервые. «34» нужно выбрать в коде налогового периода, это значит декларация за целый год. В строке «по месту нахождения (учета)» ИП пишите 120. Ниже вписываете свои ФИО, без указания, что вы ИП. В графе о полноте и достоверности сведений вписываете себя или того, кто сдает декларацию за вас по доверенности.

- Раздел 1.1. Здесь один раз заполняете поле 010, если за последний год не меняли регистрацию. Если меняли, добавляете поля 030, 060, 090. В других строках пишите прочерки.

- Раздел 2.1.1. Здесь нужно указать вашу ставку налога: строки 120-123. Также вписать «1» в строку 101 и «2» в – 102. Остальные строки заполняете прочерками.

Важно:

В нулевой декларации не заполняются разделы 2.1.2 об уплате торгового сбора и 3 об использовании целевого финансирования.

3.2. Пример для ИП на “Доходы минус расходы”

Ниже приведен пример нулевой декларации УСН для ИП на ставке 15% «Доходы минус расходы» за 2022 год:

Пример нулевой декларации ИП на УСН “Доходы-расходы”

- Титульный лист заполните также, как для ИП на ставке “Доходы”.

- Раздел 1.2 заполняется прочерками, кроме кода ОКТМО, строка 010. Эту строку заполняете, если адрес не менялся. Если менялся, заполняете строки 030, 060, 090.

- Раздел 2.2 также заполняется прочерками, кроме строки 201, где надо поставить “1” и строк 260-263.

4. Крайний срок подачи нулевой декларации

За 2022 год нулевую декларацию УСН надо подать до 25 апреля 2023 года. Раньше можно было сдать до 30 апреля.

Подается декларация УСН в налоговую, которая ставила вас на учет, как ИП. При сомнениях, уточните информацию на сайте ФНС или по телефону горячей линии: 8-800-222-22-22.

5. Какой грозит штраф за не сдачу нулевой декларации?

Налоговый кодекс РФ предусматривает наказание в виде штрафа за не вовремя сданный нулевой отчет. Размер штрафа 1000 рублей. Чтобы избежать лишних трат и вовремя подать декларацию, заполните ее онлайн в нашем сервисе.

- Почему отчетность бывает нулевой

- Как составить годовую декларацию предпринимателю на УСН

- Нулевая декларация УСН с базой «Доходы»

- Нулевая декларация для УСН «Доходы минус расходы»

- Куда подавать декларацию

Декларацию называют нулевой, когда предприниматель ничего не заработал и отразил этот ноль. Значит, ему не с чего платить налог. Документ предприниматели на УСН, как и юридические лица на другом налоговом режиме, сдают весной следующего за отчетным года: за 2022 год сведения направляют до 25 апреля включительно. ООО отчитываются на месяц раньше.

Почему отчетность бывает нулевой

Большинство бизнесменов, сдающих нулевую отчетность, — начинающие предприниматели, открывшие собственное дело в конце года и выбравшие упрощенную систему налогообложения.

Этот режим упрощает бизнесу жизнь, ведь не нужно:

- вести и подавать бухгалтерский отчет (эта обязанность ООО на УСН);

- готовить декларации по налогу на добавленную стоимость (НДС);

- составлять отчеты по налогам, удержанным из зарплат сотрудников (НДФЛ).

Данные по НДС и НДФЛ подают только на общей системе налогообложения.

Кроме того, «упрощенцы» могут оформить патент на ряд видов предпринимательства и не отчитываться по ним.

Еще нулевую декларацию подают ИП, не работающие в льготные периоды. Это:

- декретный отпуск;

- уход за человеком преклонного возраста или инвалидом;

- срочная служба в армии.

Если предприниматели пользуются налоговыми каникулами со ставкой 0%, декларации не считаются нулевыми. В нее заносят финансовые показатели, но благодаря нулевой ставке не возникает обязательств по уплате взносов в бюджет.

Чтобы при проверке «нулевки» не было проблем, нужно иметь возможности контроля операций на расчетном счете в банке. Подобных вопросов не возникнет, если открыть его в Совкомбанке.

Если вы горите идеей об открытии своего бизнеса, мы можем помочь вам! В Совкомбанке доступны кредиты для предпринимателей до 30 млн рублей. Вы составили бизнес-план и знаете, сколько средств вам понадобится для открытия собственного бизнеса? Смело рассчитывайте кредит и ежемесячный платеж по нему на нашем специальном калькуляторе!

Рассчитать кредит

Как составить годовую декларацию предпринимателю на УСН

Сведения подготавливают по форме, разработанной Федеральной налоговой службой (ФНС). Бланк универсален и подходит бизнесу с выручкой и налоговыми обязательствами.

За 2023 год предприниматели будут отчитываться уже по обновленной форме. Причина в переходе на единый налоговый платеж. Вслед за этим изменились даты предоставления отчетов и выплаты налогов.

Новый бланк учтет эти изменения.

Действующий бланк подходит для предпринимателей с двумя базами налогообложения — выручкой и прибылью. Первые вносят сведения в главы 1.1 и 2.1.1, вторые — 1.2 и 2.2.

Далее вы найдете инструкции для УСН с двумя налоговыми базами. Чтобы не мучиться с заполнением отчетов, воспользуйтесь сервисом Совкомбанка. Он упрощает составление деклараций и переводит общение с фискальными органами в электронный формат.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Нулевая декларация УСН с базой «Доходы»

Плюс «нулевки» в ограниченном объеме. Информацию вносят на четыре страницы, а не во все разделы. Это не отнимает много времени.

В самом верху раздела две строчки — ИНН и КПП. Предприниматели заполняют только первую. Вторая строка нужна исключительно юридическим лицам. Правее КПП три ячейки: номер страницы. «Титульник» — первый лист, но единицу пишут только в третьей ячейке. Перед ней ставят два нуля.

Ниже заполняют:

- номер корректировки;

- код налогового периода;

- год, за который предоставлена отчетность.

Если бизнесмен отчитывается за год, налоговому периоду соответствует код «34». Если этот документ он направляет впервые, то номер корректировки «0–». С отчетным периодом все просто: этой весной коммерсанты направляют в налоговую декларации за 2022 год.

Далее предприниматель пишет фамилию, имя и отчество. Данные указывают с новой строки с первой ячейки слева.

Также на титульном листе отмечают коды:

- ИФНС,

- муниципалитета.

Первый индикатор состоит из четырех цифр. Посмотрите их в свидетельстве о регистрации индивидуального предпринимателя или в сервисе «Определение реквизитов ИФНС» на сайте налоговой.

Также на портале ФНС вы найдете цифровое значение муниципального образования (ОКТМО), в котором официально зарегистрирован бизнес. Код понадобится при заполнении следующей страницы.

Второй индикатор — три цифры. В эти ячейки предприниматели пишут число «120», а ООО — «210».

Здесь же налогоплательщик записывает контактный телефон и указывает число страниц налоговой декларации.

Важно! Когда подаете сведения в налоговую инспекцию через представителя, обязательно приложите к ним доверенность.

Под графой с контактным номером титульный лист делится на две части. Правую заполняет инспектор налоговой службы.

В левом блоке выберите:

- 1 — если подаете декларацию самостоятельно;

- 2 — если вам помогает доверенное лицо.

Во втором случае здесь же записывают ФИО представителя. ИП в этом блоке личные данные не указывают, а только оставляют подпись и дату.

После этого переходите к главе 1.1. В пункт «010» налогоплательщики вносят код муниципалитета. Тут же заполняют разделы с суммой налоговой выплаты. Так как речь идет о «нулевке», соответствующие строки оставляют пустыми.

Ячейки не трогают, если декларацию заполняют на компьютере. В противном случае в пустых «квадратиках» ставят прочерки.

В нижней части раздела расположилось поле для подписи. Автограф — подтверждение правильности расчета суммы налога.

Затем заполняют сведения о сумме налога и применяемой ставке.

В графе «101» выберите цифру 1 или 2. Первый индикатор применяют организации, работающие по ставке УСН «Доходы» 6%, второй — 8%.

Ниже работодатели ставят единицу. Двойка предназначена для ИП без сотрудников.

После предстоит переключить внимание на графы «110-113» и «130-133». Сначала предприниматель указывает, сколько он заработал в каждом из кварталов с нарастающим итогом, а после — сколько налогов должен заплатить.

При заполнении «нулевки» в первой ячейке каждой из этих строк вписывают ноль. В пунктах «120-123» укажите, по какой ставке работаете. По умолчанию значение УСН «Доходы» равно 6%. Если применяете пониженный процент, то в «124-м» ряду нужно числовыми кодами написать обоснование. Ниже мы объясним, что следует знать для этого.

В этом же разделе пишут, сколько взносов за себя и сотрудников уплатил ИП в Социальный фонд. Даже если он ничего не заработал, бизнесмен обязан вносить деньги на пенсию, медицинское страхование, пособие по болезни.

Нулевая декларация для УСН «Доходы минус расходы»

В заполнении отчета для предпринимателей, отсчитывающих 15% от прибыли, нет ничего сложного. Разница с «нулевкой» по «Доходам» в том, что сведения включают в другие части бланка.

Титульный лист заполняется так же, как в и декларации по «Доходам», не будем на этом останавливаться. Затем предприниматель переключает внимание на раздел 1.2. Здесь также ставят номер ОКТМО. В оставшиеся строчки поставьте ноль или прочерк.

После этого переходите к разделу 2.2. Если применяете ставку 15% или ниже, то в строку «201» запишите единицу. В противном случае выбирают цифру два.

В строчки с 260 по 263 внесите налоговую ставку, которая применялась в каждом квартале. Если вместо 15% в вашем регионе с прибыли платят меньше, назовите основание.

Для этого в строку 264 записывают код из 17 цифр, разделенных косой чертой. Для базы «Доходы минус расходы» первые семь цифр — 3462020. Далее вносят номера статьи, пункта и подпункта регионального закона, устанавливающего пониженное налоговое обременение.

После косой черты первые четыре цифры — номер статьи. Его вносят в последние ячейки, а перед ними записывают нули. Следующие четыре места отданы для пункта этой статьи. Логика та же — пустые ячейки закрывают нулями. Последние три места оставляют для подпункта, если он есть.

Куда подавать декларацию

Отчеты о работе бизнеса подают в ИФНС, на учете которой состоит коммерсант.

За 2022 год предприниматель обязан отчитаться не позднее 25 апреля. Если предоставить декларацию с задержкой хотя бы на день, то вас оштрафуют на 1 тысячу рублей. Сумма увеличится на 1-2-3 тысячи рублей и так далее за каждый просроченный месяц.

Документ в налоговую можно:

- принести самостоятельно или передать через доверенное лицо;

- отправить по почте заказным письмом;

- направить онлайн.

Последний способ доступен только при наличии усиленной квалифицированной электронной подписи. Цифровую подпись легко получить через сервис Совкомбанка — Финтендер. Заявку рассмотрят за пять минут, а токен привезут на работу.

Если решите заполнять декларацию вручную, учитывайте:

- в пустых клетках ставят прочерк;

- документ заполняют печатными буквами чернилами синего, черного или фиолетового цвета.

Пустые ячейки не закрывают прочерками, когда заполняют декларацию на компьютере. Главное, выберите шрифт Courier New и пишите 16–18 кеглем. Каждая буква и цифра должна быть в отдельных ячейках. Так вы верно оформите декларацию и не будете ее переделывать, что ускорит проверку.

Вся информация о ценах актуальна на момент публикации статьи.

Нулевая декларация ИП: инструкция и правила заполнения

- 27 февраля 2023

- Просмотров:

Отсутствие у ИП предпринимательской деятельности в прошлом году не освобождает от обязанности отчитаться в налоговой. Для этого надо сдать нулевую декларацию. Как заполнить и куда сдать нулевой отчет в 2023 году, разберем в этой статье.

Содержание:

- Нулевая декларация УСН: кто сдает, зачем и кому

- Заполняем по образцу нулевой отчет ИП для налоговой

- Образец декларации для УСН 6% “Доходы”

- Образец декларации для УСН 15% “Доходы минус расходы”

- Время подачи нулевого отчета ИП и выбор налоговой

- Последствия не сдачи нулевой декларации по УСН

1. Что такое нулевая декларация УСН и кому ее нужно сдавать

Нулевая декларация ИП – это обязательный налоговый отчет, в котором нет налоговой базы для уплаты налога. Подают его ИП, у которых не было дохода от предпринимательской деятельности в предыдущем отчетном периоде.

Помните, что есть 2 исключения, когда декларация НЕ считается нулевой:

- ИП применяет «Доходы минус расходы» и у него есть расходы в прошлом периоде;

- ИП использует нулевую налоговую ставку.

Важно

КУДиР надо вести всегда, даже если вы не работали. Заполняете первый лист, а во всех разделах пишите нули.

Не используете ИП? Сэкономьте до 45 000 рублей взносов за год!

Закрыть ИП можно за 3 дня. Открыть еще быстрее. Если сейчас вы не используете ИП, то вы можете легко ликвидировать его с помощью нашего сервиса, а потом при необходимости открыть снова бесплатно в любой момент.

2. Образец: как ИП заполнить нулевой налоговый отчет

Для подачи нулевого отчета в 2023 году, используйте форму, которую утвердила налоговая служба в 2020 году. Просто вам надо заполнить меньше разделов и вместо сумм поставить прочерк.

Форму декларации от 2020 года в 2023 году применяем в последний раз. При этом отчитываемся за 2022 год. Со следующего года начнем использовать новый бланк декларации по УСН.

2.1. На УСН “Доходы” 6%

Посмотрите заполненный бланк нулевой декларации ИП на упрощенке за 2022, которые уплачивают 6% с доходов:

Пример нулевой декларации для ИП, которые уплачивают 6% с доходов

- Титульный лист декларации. Впишите свой ИНН. В номере корректировки ставим 0, если отчет первичный. Ставьте 34 в код налогового периода – это значит, что декларация за год. В строке «по месту нахождения (учета)» ИП укажите 120. Не забудьте вписать свои ФИО, как налогоплательщика, не уточняя, что являетесь ИП. Строки о полноте, достоверности сведений заполните в соответствии с вашей реальной ситуацией.

- Раздел 1.1. Везде ставьте прочерки, кроме ОКТМО. Если ваш адрес регистрации в прошлом году не менялся, заполните только строку 010. Если менялся, то укажите нужные сведения в строке 030, 060, 090.

- Раздел 2.1.1. В пункте 101 пишите «1», в пункте 102 – 2. Далее надо заполнить сведения о налоговой ставке – это пункты 120-123. В оставшихся пунктах ставьте прочерки.

Важно

В нулевой декларации исключено заполнение раздела 2.1.2 “Уплата торгового сбора” и раздела 3 об использовании целевого финансирования.

Заполните декларацию УСН без ошибок

Не тратьте время на изучение инструкций. Укажите свое ИП, а наш онлайн-сервис заполнить все поля декларации, в соответствии с требованиями налоговой.

2.2. На УСН “Доходы минус расходы” 15%

Посмотрите заполненный бланк нулевой декларации за 2022 год, которую сдают ИП на УСН 15% “Доходы, уменьшенные на расходы”:

Пример нулевой отчетности на УСН 15% (Доходы минус расходы”)

- Титульный лист. Заполняете также, как написано в пункте про декларацию для предпринимателей на УСН 6% “Доходы”.

- Раздел 1.2. Заполняем код ОКТМО, а в другие строки пишем прочерки. Строку 010 заполняете, если адрес не меняли. Если вы меняли регистрацию, еще заполняете строки 030, 060, 090.

- Раздел 2.2. Код “1” пишем в пункт 201 и еще заполняем пункты 260-263. Остальные пункты заполняете прочерками.

Бесплатно заполнить и скачать декларацию УСН 15%

Наш онлайн-сервис сам заполнит вашу декларацию УСН “Доходы минус расходы”. Просто выберите своё ИП в базе ФНС. Далее сервис автоматически заполнить нужные поля декларации. Ошибки исключены!

3. Куда и в какие сроки сдавать нулевую декларацию

Налоговая декларация с нулевыми данными сдается в вашу районную ИФНС, которая регистрировала вас, как ИП. При сомнении, можете позвонить на горячую линию налоговой службы по телефону: 8-800-222-22-22 или уточнить информацию на сайте.

Помните, что вы должны успеть предоставить декларацию до 25 апреля 2023 года. Раньше этот срок был до 30 апреля.

4. Что будет, если не сдать нулевой отчет по УСН

Штраф в 1000 рублей ждет тех предпринимателей, которые не сдадут нулевой отчет вовремя. Такая мера предусмотрена в ст. 119 НК РФ.