Если у вас появились претензии к банку, не спешите бежать в отделение. Для начала решите, чего вы добиваетесь. Претензия к банку — это письменное требование восстановить нарушенные права. Грамотно составленная претензия повышает шансы клиента добиться успеха в споре с кредитной организацией.

Как правильно написать претензию банку

Как написать претензию в банк по кредиту

Как написать претензию в банк по страховке

Как написать претензию в Сбербанк

Досудебная претензия в банк

Правила вручения претензии

Права должника и обязанности кредитора

В чем отличие претензии от жалобы

Банк принимает претензии, составленные в свободной форме. Некоторые компании предлагают клиентам готовые образцы для заполнения.

Как правильно написать претензию банку

В правом верхнем углу заявления укажите данные получателя: ФИО, должность, адрес головного банковского офиса. После этого укажите, кто предъявляет претензию. Помните, что на бумаге свои ФИО нужно указывать только в родительном падеже (вы отвечаете на вопрос «от кого направляется претензия»). Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Отступите строку и посредине листа пишите заглавными буквами слово «претензия». Затем излагайте требования к банку в свободной форме.

Претензии рассматриваются банком согласно внутреннего регламента. Сотрудник банка сообщит вам о сроках получения ответа. Убедитесь, что менеджеры зарегистрировали заявление и присвоили ему входящий номер.

Как написать претензию в банк по кредиту

Если банк нарушает условия кредитного договора, не торопитесь обращаться в суд. Это затратный процесс, который займёт два-три месяца. Сперва составьте письменную претензию к банку в досудебном порядке. В претензии укажите пункты кредитного договора, которые нарушил банк. При необходимости потребуйте перерасчёта процентной ставки или расторжения договора.

Как написать претензию в банк по страховке

Согласно 31-ой статье федерального закона «Об ипотеке» заёмщик обязан застраховать приобретаемое имущество на случай повреждения или полной утраты. Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

В заявлении укажите номер кредитного договора и договора страхования. Требуйте возвращения страховой суммы. Мало кто знает, но по статье 16 ЗоЗПП Российской Федерации вы можете вернуть уплаченные по страховому договору деньги.

Как написать претензию в Сбербанк

Сбербанк крупнейшее финансовое учреждение России и в техногенный век возникают ситуации, когда происходят сбои оборудования или присутствует человеческий фактор в неполадках. Такая проблема может коснуться любого. В целях восстановления справедливости и урегулирования конфликта, нужно знать как написать претензию в Сбербанк и отправить ее.

Для грамотной подачи жалобы следует изложить текст с подробным описанием инцидента и указанием номера отделения, город, регион, дату события, а также участников, желательно с должностями и фамилиями. В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя – адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

Жалобы условно можно поделить на:

- Отправляемые непосредственно в банк.

- Отправляемые в контролирующие организации.

Первый вариант более предпочтителен в большинстве случаев. Клиент сможет получить ответ быстрее, на сайте Сбербанка есть возможность следить за статусом обращения. Отдельно стоит отметить, что принципы принятия решений не зависят от способа передачи информации. И обращения от клиентов банка напрямую, и информацию от ЦБ РФ банк рассматривает одинаково.

При обращении напрямую банк имеет возможность сразу получить всю необходимую информацию о клиенте. Если же к разбирательству подключены контролирующие органы, то всю информацию они будут запрашивать отдельно. Клиент должен быть готов к ее предоставлению.

При несогласии с принятым решением, клиент банка всегда имеет возможность оспорить вывод в службе омбудсмена, которая подчиняется только президенту Сбербанка.

Что касается способов подачи жалобы в Сбербанк, то их несколько:

- Офис банка. Необходимо лично посетить любой удобный филиал учреждения и уточнить у консультанта о порядке дальнейших действий.

- Мобильное приложение и вэб-версия Сбербанк Онлайн. Клиент банка может написать жалобу прямо в приложении (сервисы “диалоги” или “письмо в банк”, страница “обратная связь”).

- Обращение по телефону. Интернет-звонок в Сбербанке Онлайн, либо заявление по телефонам: 900, +7 495 500 55 50.

Образец претензии в банк

Для отправки претензии в банк, на официальном ресурсе этого финансового учреждения, прилагается специальная электронная форма – образец. Его нужно заполнить в соответствии с пунктами бланка.

Образец претензии в банк содержит оптимальные графы, для максимально полной информации и грамотной подачи жалобы. Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Любой банк стремится совершенствовать свою работу и обслуживание, в целях привлечения клиентов. По этой причине претензии рассматриваются оперативно, и решения принимаются, в большинстве случаев, в пользу заявителей, если виновны, действительно, сотрудники банка.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору – это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Срок рассмотрения жалобы прописывается в письме. По истечении этого времени и при игнорировании одной из сторон претензии, следует обращаться в судебные органы.

Причины подачи претензии

Причины подачи претензии в банк могут быть разные. Например, грубое обслуживание персонала или технические сбои в работе банкоматов и терминалов, а также более серьезные нарушения Федеральных законов.

В большинстве случаев, клиенты требуют вернуть незаконные комиссионные сборы по кредитным договорам, которые были отменены постановлением Арбитражного суда. Ну кому охота добровольно расставаться с деньгами?

Довольно часто возмущение вызывает незаконное списание средств за услуги, которые клиент не заказывал. В числе недовольств значится некомпетентность банковских служащих и операционистов, предоставляющих неточную информацию по тем или иным финансовым продуктам и услугам. Также, раздражение вызывает навязывание сотрудниками банков ненужных клиенту услуг, назойливые рекламные смс-рассылки от банков. Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Права должника и обязанности кредитора

В процессе финансовых и коммерческих взаимоотношений у сторон автоматически возникают и права должника и обязанности кредитора. В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

Независимо от того, что прописано в договоре с банком, должник имеет право:

- отстаивать свои интересы всеми законными способами;

- требовать снижения процентной ставки по кредиту;

- на возврат страховки и скрытых комиссий по кредиту наличными;

- на досрочное полное или частичное погашение кредита;

- на расторжение, переоформление или отсрочку выплат по кредиту.

Кредитор, в свою очередь, обязан:

- предоставить денежные средства в заявленной сумме и на тех условиях, что прописаны в договоре с заемщиком;

- информировать заемщика обо всех изменении по договору и выплатам по долгу;

- сохранять конфиденциальность относительно финансового положения клиента.

В чем отличие претензии от жалобы

Несмотря на то, что и жалоба и претензия являются досудебными формами заявлений о нарушениях, все же, в них есть принципиальные отличия. И тот и другой документ – это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

Однако в чем отличие претензии от жалобы видно из контекста документа. В претензии заявитель рассчитывает на мирное урегулирование спорной ситуации, а в жалобе фигурирует требование привлечения виновных к ответственности и наказания их в предусмотренном порядке. В первом случае отношения установлены законом, либо договором, а во втором, где отсутствуют взаимные обязательства, административно-правовым полем.

В остальном, как то, название документа, оформление, форма подачи, различия не столь важны.

Совет от Сравни.ру: Претензии непременно оформляйте в двух экземплярах. Требуйте в банке, чтобы оба документа были заверены. Один из них останется у вас, второй — в банке. Сверяйте на документах даты и номера договоров — в них не должно быть ошибок.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

В каком виде должна быть подана жалоба в Центробанк, чтобы на нее среагировали, на что вообще стоит пожаловаться, а также куда обращаться, если в ЦБ РФ не помогли, расскажет Бробанк.

-

Почему Банк России принимает жалобы

-

В каких ситуациях надо обращаться в ЦБ

-

Что учесть при подаче жалобы

-

Как пожаловаться на обслуживающий банк

-

Другие варианты подачи

-

Онлайн приемная

-

Факс

-

Заказное письмо

-

Телефон доверия

-

Что включить в жалобу: образцы документа

-

На кого еще можно пожаловаться Центробанку

-

Сколько времени рассматривают обращение

-

Куда еще можно обратиться с жалобой

Почему Банк России принимает жалобы

Банк России, он же Центробанк или ЦБ РФ — главный регулятор финансовой и банковской системы государства. Ему подчиняются все остальные банки и другие кредитные организации. Кроме того на него возложены надзорные, регулирующие функции, выдача и отзыв лицензий.

В перечень обязанностей финансового регулятора входит разрешение спорных и конфликтных ситуаций между участниками рынка. В данном случае между клиентами, обслуживающими банками и другими кредитными организациями. ЦБ РФ напрямую подчиняется Государственной Думе.

В каких ситуациях надо обращаться в ЦБ

Причиной для обращения с жалобой в ЦБ РФ от частных лиц и компаний могут стать:

- блокировка карты или счета;

- высокий процент за обналичивание средств с карты или счета;

- высокий процент по кредиту или большие штрафы и пени при нарушении условий договора;

- изменение процентной ставки по договорам кредитования в одностороннем порядке без уведомления заемщика;

- незаконное начисление пеней и штрафов;

- проблемы, связанные с работой интернет-банка или личного кабинета, которые отказывается решать обслуживающий банк;

- помещение личного телефонного номера в базу данных для автодозвона и смс-рекламы без согласия клиента;

- принуждение к платным дополнительным услугам без необходимости в них;

- нарушение сроков выпуска карты или зачисления на нее средств;

- непоступление или неправомерное списание с карты или со счета денег в банкомате, платежном терминале;

- недостоверная информация, переданная банком в Бюро кредитных историй, которая повлияла на кредитный рейтинг;

- запрет или ограничение на обращение к другому страховщику и принуждение к работе только с одной страховой компанией;

- передача долга коллекторам, если это прямо запрещено в кредитном договоре;

- отказ вернуть оплаченную страховую выплату в «период охлаждения»;

- незаконная выдача кредита, например, на основании утерянного, поддельного паспорта или недееспособному лицу;

- незаконные действия коллекторов при работе с должником;

- отказ в выдаче вклада, процентов по нему;

- сомнительное качество банковского обслуживания;

- отказ в выдаче документов, которые относятся к кредиту;

- распространение персональных данных клиента или их недостаточная защита, повлекшая утечку данных;

- отказ в оформлении счета или вклада, в проведении операций, в открытии или закрытии банковского счета;

- списание денег в счет погашения кредита без уведомления клиента;

- нарушение законодательства при оформлении залогового имущества;

- разглашение сведений, относящихся к банковской тайне.

Кроме того поводом могут стать и другие нарушения законодательства, в том числе и антимонопольного.

Что учесть при подаче жалобы

Для подачи жалобы в ЦБ РФ придерживайтесь определенных правил переписки:

- Стиль текста официально деловой. Минимум эмоций и максимум фактов. Это поможет не только разобраться в сложившейся ситуации, но и дать объективный ответ, который поможет найти выход.

- Текст емкий, но лаконичный. Многословие и отклонение от сути может навредить содержанию, и обращение не будет рассмотрено.

- Жалобу составляет заявитель. Центробанк не дает ответы без указания данных лица, которое обращается.

Прежде чем отсылать жалобы в банк России попытайтесь выяснить ситуацию с обслуживающей финансовой организацией. При этом важно не только выслушать, что отвечает специалист, но и запросить отсылки на правовые или внутренние документы, которыми он руководствуется. Все указанные документы, пункты и выдержки, затем можно использовать в тексте жалобы, составленной и отправленной в Банк России.

Если есть сомнения, что личная встреча или телефонный звонок на горячую линию даст полную информацию, то лучше направлять запрос в письменном виде. Как правило, над составлением письменного ответа будет работать юрист. Поэтому в текст будут включены все необходимые отсылки на пункты договора, законодательные акты, решения, КоАП, внутренние нормативные акты и другие основания.

Как пожаловаться на обслуживающий банк

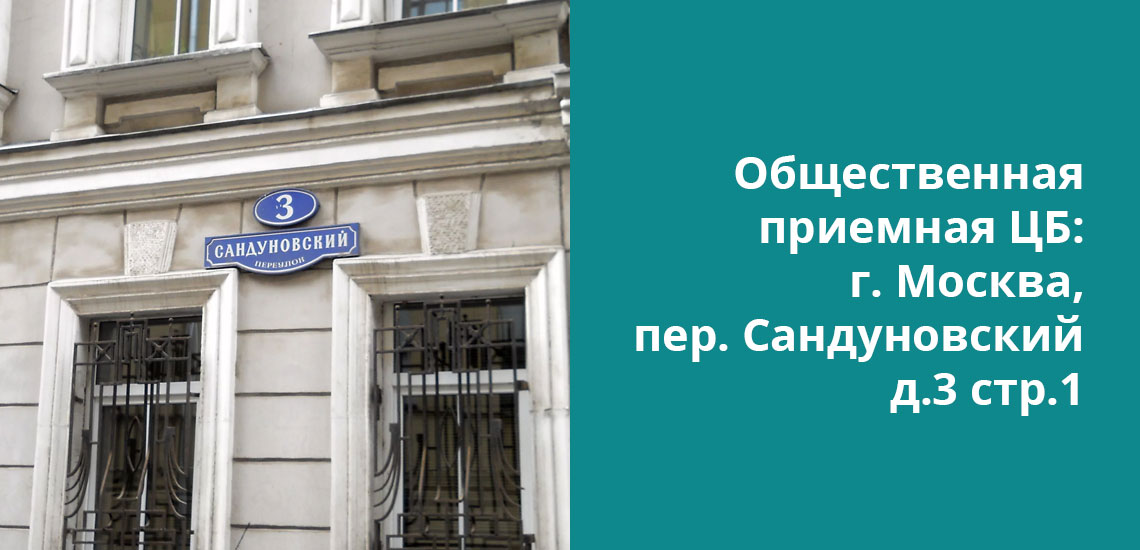

Отнести составленную претензию можно в общественную приемную Центробанка. Она расположена в г. Москва, пер. Сандуновский д.3 стр.1. График работы:

- с 10:00 до 18:00 — в понедельник;

- с 10:00 до 16:00 — во вторник, среду и четверг;

- пятница, суббота и воскресенье — выходные.

Общественная приемная закрыта в будние праздничные дни, установленные выходными.

В период карантина по коронавирусу приемная также не принимает граждан лично. О возобновлении графика работы будет сообщено дополнительно на сайте Центробанка. На это время можно использовать другие варианты подачи жалобы.

Другие варианты подачи

Кроме общественной приемной подают жалобу в ЦБ РФ:

- через интернет-приемную;

- факсом;

- заказным письмом;

- звонком на телефон доверия ЦБ РФ.

Последний вариант используют тогда, когда возникает конфликт интересов со стороны сотрудников ЦБ.

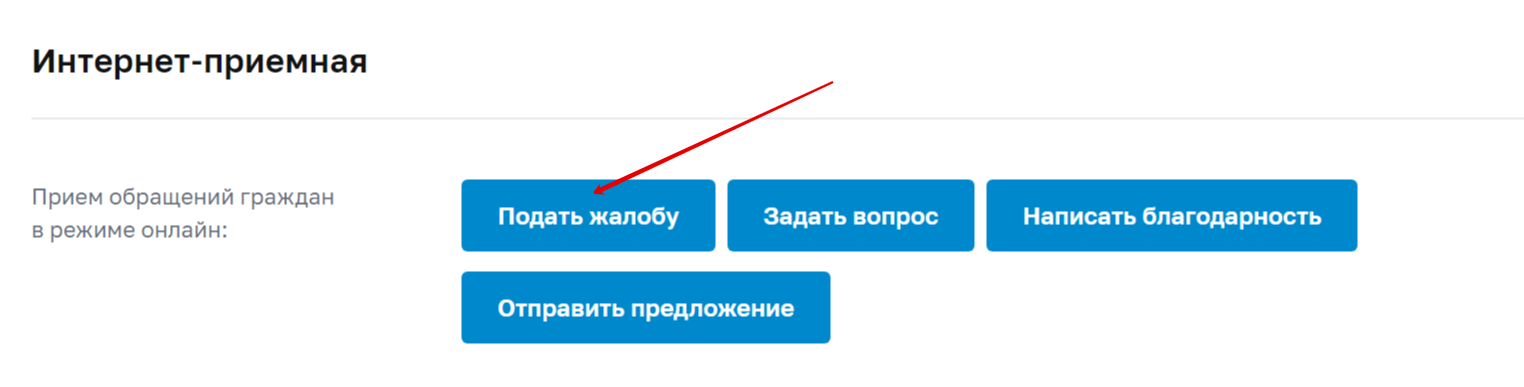

Онлайн приемная

Подача жалобы через интернет-приемную наиболее распространенный способ обращения большинства россиян. Вариант подойдет всем, кто не может посетить общественную приемную лично, но при этом хочет получить развернутый письменный ответ.

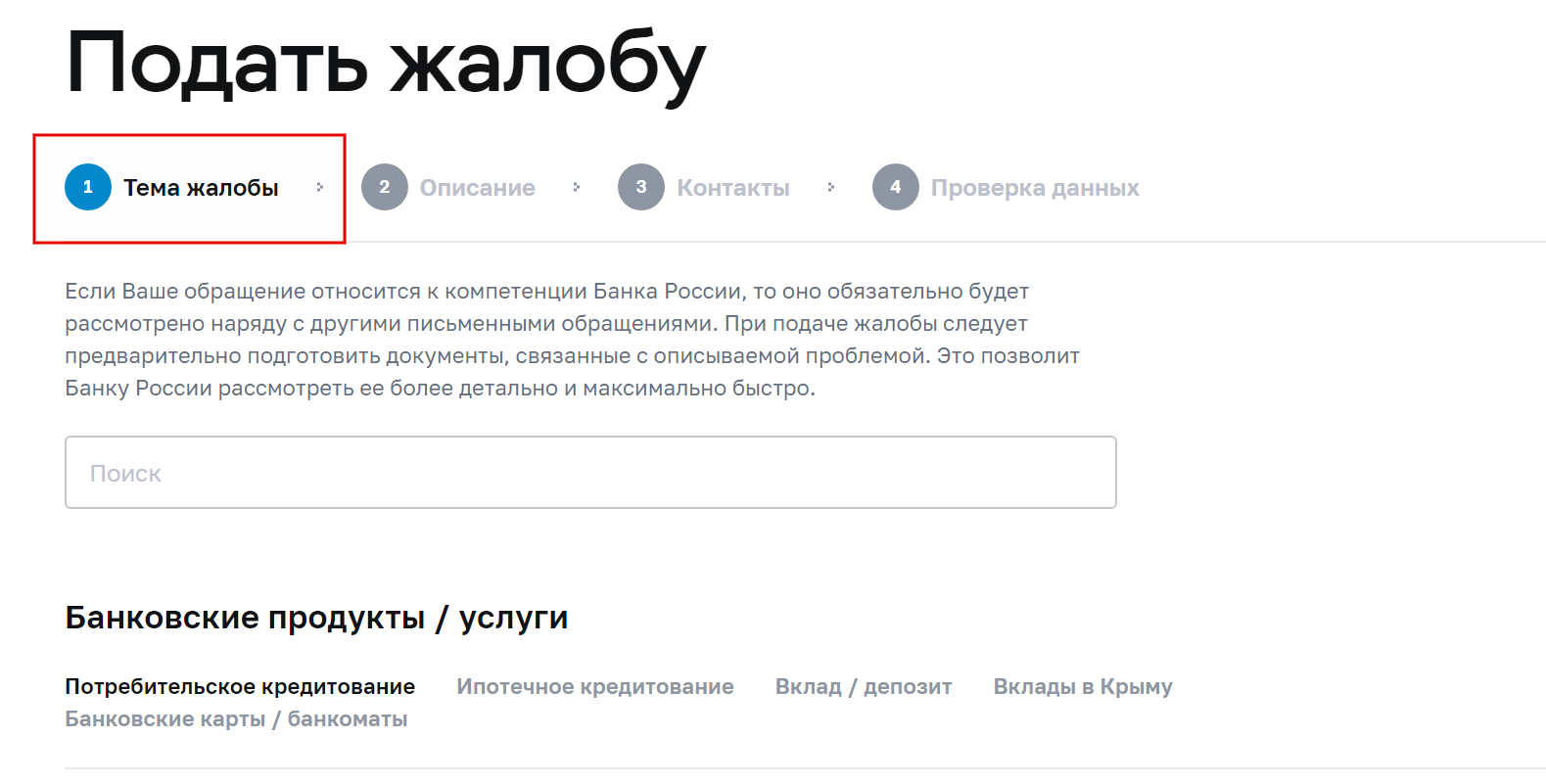

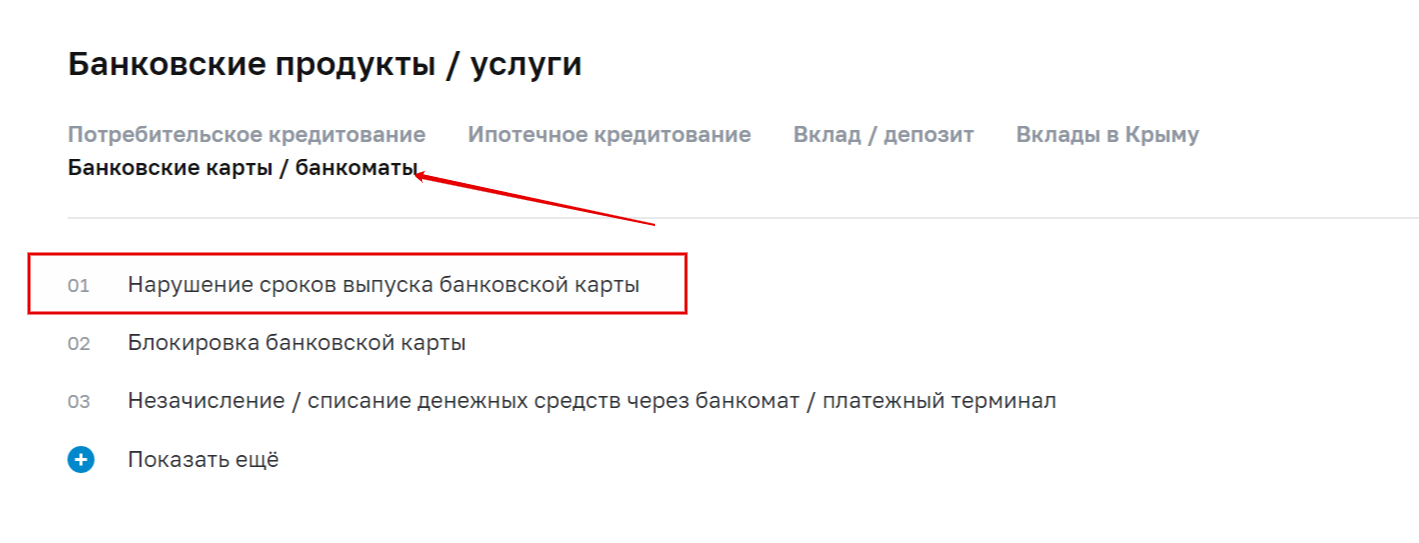

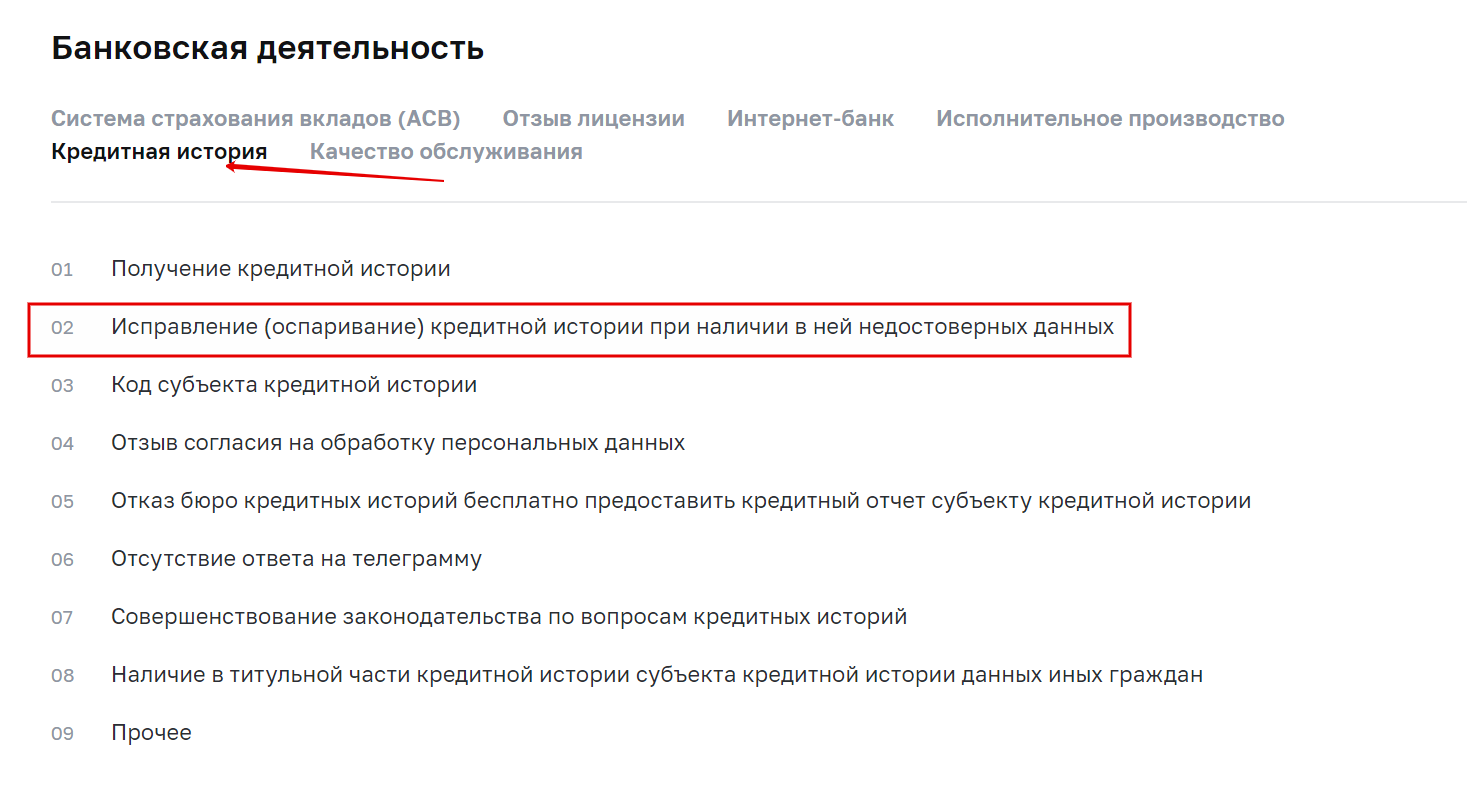

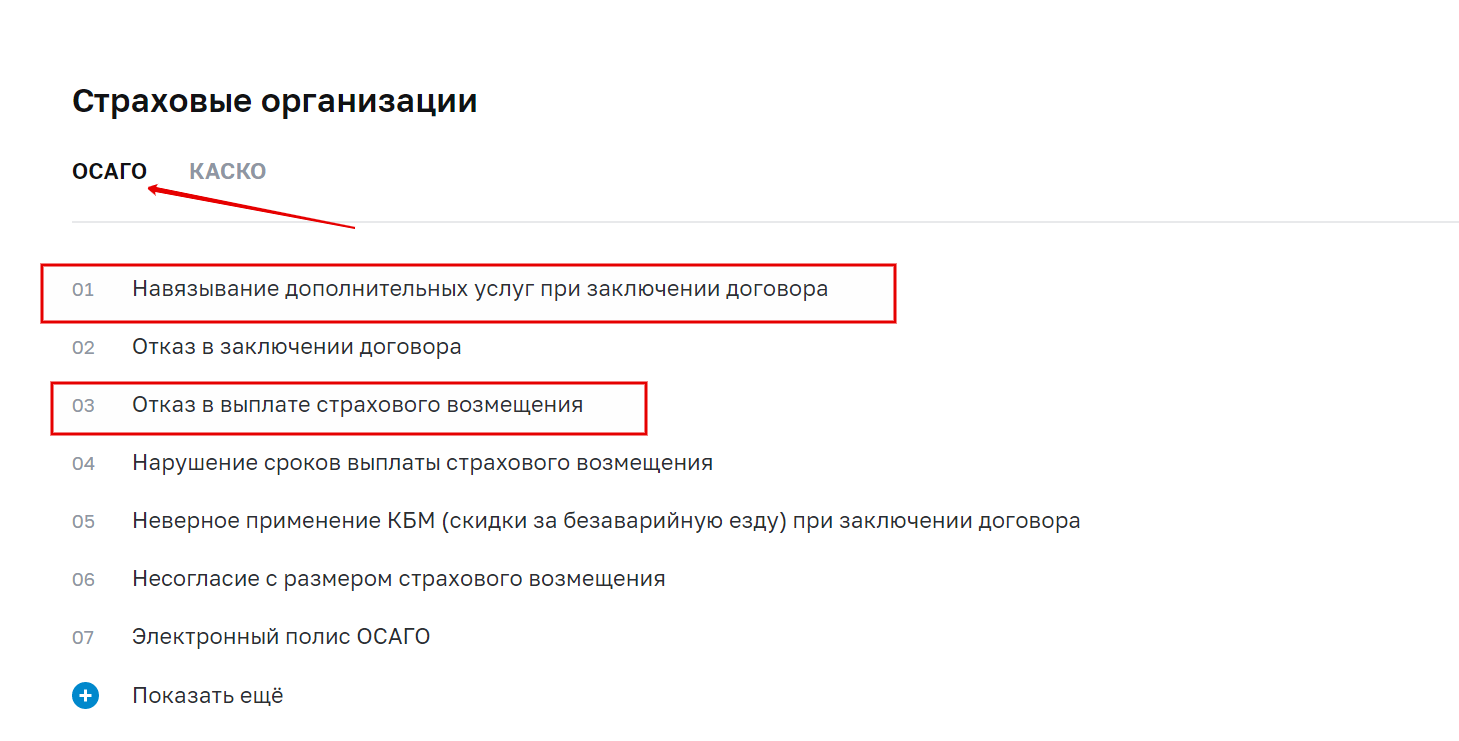

Для регистрации жалобы в системе:

- Зайдите на сайт ЦБ РФ.

- Перейдите в раздел «Жалоба».

- Напишите тему письма. Например, невыполнение срока изготовления карты или навязывание платных услуг.

- Выберите, к чему относится претензия: к банковским продуктам, к банковской деятельности, страховым компаниям или другим службам.

- Если жалоба относится к страховкам опуститесь в раздел ниже.

- Опишите проблему, оставьте кантатные данные и укажите какой способ получения ответа подходит больше всего.

- Проверьте данные и ожидайте ответ.

Все обращения, которые входят в компетенцию Банка России, рассматривают и дают ответ.

Факс

Претензию в Центробанк можно отправить факсимильным письмом по номерам в Москве:

- 621-64-65;

- 621-62-88.

Добавочный код для звонков из других городов и регионов +7 (495) перед номером телефона.

По номеру 771-48-30 можно проверить дошло обращение или нет. Если планируется обращение в суд, то лучше использовать другие способы обращения — заказное письмо или онлайн-приемную. Факсимильные обращения в суде могут не учесть.

Заказное письмо

Письменные обращения заказной доставкой в Банк России отправляют по адресу: 107016, Москва, ул. Неглинная, д. 12.

Отослать конверт можно через почту или курьером. При отправке курьером желательно попросить проставить на втором экземпляре дату получения обращения, но если вопрос не относится к юрисдикции ЦБ РФ, то он не обязан давать ответ.

Телефон доверия

На «Телефон доверия» ЦБ РФ можно дозвониться по номеру 8 800 250 48 83. Звонки принимают круглосуточно и без выходных. На этот сервис можно обращаться частным лицам и компаниям с информацией:

- о выявлении или подозрении коррупции в действиях банковских служащих ЦБ РФ;

- при возникновении конфликта интересов в работе сотрудников ЦБ РФ;

- несоблюдении работниками ЦБ РФ запретов, ограничений, обязанностей, законодательства РФ.

Использовать сервис в других целях не рекомендуется. Реагировать на звонки или обращения, которые не относятся к перечисленным фактам, не будут.

Что включить в жалобу: образцы документа

Универсальной формы для жалобы в Центробанк, которая подойдет во всех случаях, нет. Но текст претензии, поданной в Банк России, должен содержать:

- ФИО заявителя, даже если обращается компания, должны быть указаны персональные данные директора или руководителя от чьего имени составлена жалоба;

- ИНН и ОГРН для юридических лиц;

- телефон для связи;

- адрес отправки ответа — электронный или почтовый;

- наименование компании, к которой выдвигается претензия, банк, МФО или другая подотчетная организация;

- описание ситуации, которая послужила поводом для обращения в ЦБ РФ;

- суть претензии, а также требования или предложения, которые удовлетворят заявителя;

- перечень подтверждающих документов, которые удостоверяют претензию;

- ссылки на законодательные акты;

- дату подачи жалобы и подпись заявителя.

Подать обращение можно самостоятельно, если была проведена тщательная подготовительная работа. Но если заявитель планирует обращение в суд, а жалоба становится этапом досудебного или судебного урегулирования, то лучше обратиться к юристу или адвокату. Он грамотно составит текст обращения и сможет указать на все нарушения с точки зрения законодательства РФ.

Образец жалобы в Банк России для физического и юридического лица отличаются. Для общего представления, как выглядит этот документ, установлены ссылки для скачивания.

Скачать образец жалобы в Банк России от физлица→

Скачать образец жалобы в Банк России от юрлица→

Для конкретного обращения, понадобится ссылаться на те федеральные законы и нарушения, которые подходят в вашем случае.

На кого еще можно пожаловаться Центробанку

В Центробанк пишут жалобы на работу и конкретные действия не только банков, но и других организаций:

- кредитных кооперативов;

- жилищных накопительных кооперативов;

- ломбардов;

- страховых компаний;

- микрофинансовых организаций;

- негосударственных пенсионных фондов;

- управленцев инвестиционными фондами.

Кроме того в Банк России обращаются для разрешения спорных ситуаций с органами статистики, валютного рынка, между участниками товарного рынка и рынка ценных бумаг. Полный перечень поводов и организаций размещен на странице Интернет-приемной ЦБ ПФ.

Сколько времени рассматривают обращение

Обычная жалоба, которая не требует привлечения других надзорных органов и проверок будет рассмотрена в течение 7-30 рабочих дней. Если кредитная организация допустила серьезные нарушения, период расследования может растянуться до 2-х месяцев. Но чаще всего ответ или промежуточное письмо о проведении дополнительной проверки приходит заявителю в срок до 30 дней.

После завершения проверки ЦБ направляет ответ на тот канал связи, который был указан как предпочтительный. Если запрос направлен через интернет-приемную, то и ответ поступит в электронном виде на указанный e-mail. В остальных случаях, чаще направляют заказное письмо на указанный почтовый адрес отправителя.

Куда еще можно обратиться с жалобой

Если решить проблему через Банк России не получилось, то можно обратиться в другие органы:

- Роспотребнадзор — при нарушении прав клиента, как потребителя услуги или банковского продукта. А также в том случае, когда у клиента было недостаточно информации для принятия решения или она была недостоверной.

- Прокуратуру — при нарушении гражданских прав клиентов.

- Федеральную антимонопольную службу (ФАС) — при одностороннем изменении условий, например повышении процентной ставки по кредиту или понижении по депозиту. В содержании жалобы должно содержаться указание, не на условия, а на то, что таким путем банк получил конкурентное преимущество незаконным способом. Здесь же можно пожаловаться и на СМС-спам, который бесконечно сыплется на клиента.

- Ассоциацию российских банков, которая не только защищает интересы банков, но и стремится усовершенствовать их работу. На сайте этой организации также принимают жалобы от клиентов.

- Приемную финансового омбудсмена. Этот беспристрастный институт урегулирования споров появился в РФ 12 лет назад. Финансовый омбудсмен не ищет виновных. Он помогает найти компромисс между банком и клиентом на взаимовыгодных условиях.

Можно писать обращение в любую из вышеуказанных организаций, если нарушения связаны с:

- распространением личных сведений;

- проведением операций по счетам клиента без его распоряжения и согласия;

- передачей ценных бумаг, принадлежащих клиенту, сторонним лицам;

- изменением условий договора, которые привели к нарушению прав потребителя и гражданских прав.

Жалобы во все эти инстанции можно подавать одновременно. Особенно важно так поступить, если между клиентом и кредитной организацией назревает суд. В этом случае лучше заручиться поддержкой опытного юриста. Он поможет грамотно составить все документы с отсылкой на действующее законодательство и с соблюдением установленных процедур.

Комментарии: 96

Претензия в банк

Претензия в банк может разрешить конфликт досудебно. Если у Вас возник спор по кредитному договору или иной конфликт с кредитным учреждением, то наш адвокат всегда поможет его разрешить в кротчайший срок и с выгодой для Ваших интересов.

Содержание статьи

- Претензия в банк

- Когда возникает претензия банку по кредиту или вкладу?

- Как написать претензию банку?

- Документы к претензии в банк

- Как подать претензию в банк?

- Срок рассмотрения претензии банку

- Образец претензии в банк

Претензия в банк

Претензии представляют собой требования о выполнении обязательств: уплата долга, возмещение убытков, уплата штрафа, устранение неполадок, неисправностей или недостатков товара или работы.

Что касается претензий в отношении банка, то это необоснованные списания, арест счетов, взимание незаконных комиссий либо навязывание и отсутствия добровольного понятия возврата страховки банка.

Претензии и жалобы являются важными инструментами разрешения конфликтных ситуаций, в том числе при возникновении проблем с банком. Подав такое требование, клиент банковского учреждения получает возможность решить возникшую проблему в досудебном порядке и сэкономить деньги. Кроме того, поданная претензия позволяет клиенту выяснить позицию финансовой организации по интересующему его вопросу. Наличие отправленной претензии по некоторым требованиям является обязательным условием рассмотрения дела в суде или залогом победы.

Когда возникает претензия банку по кредиту или вкладу?

Причины подачи претензии заемщиком или вкладчиком банку могут быть самыми различными. Одной из главных причин являются хитрости финансовых организаций, гонящихся за большой прибылью. В числе этих, далеко не всегда законных, хитростей нечитаемый шрифт в договоре кредитования, банковские комиссии и т.д. Лидирующее место занимает претензия в банк по кредитному договору.

Кроме того, можно назвать следующие причины претензий к финансово-кредитным организациям (банкам):

- нарушение сроков выполнения какой-либо услуги или операции (несвоевременный перевод денежных средств — претензия банку о возврате, затягивание с выдачей банковских карт и пр.);

- условия, по которым предоставляется та или иная услуга;

- некорректное списание денежных средств;

- проблемы с банкоматом (невыдача наличных, отсутствие денег на счету);

- неграмотная консультация персоналом банка;

- недостоверная информация;

- передача данных клиента банка третьему лицу;

- некорректное поведение сотрудников банка.

Как написать претензию банку?

Для максимально быстрого разрешения вопроса следует написать претензию в кредитную организацию, руководствуясь Гражданским кодексом Российской Федерации, ФЗ «О защите прав потребителей» и ФЗ «О банках и банковской деятельности».

Такой подход позволит в короткие сроки выяснить позицию банка по возникшей проблеме, а также ускорит ее решение. В большинстве случаев подготовка претензии является обязательным этапом в разрешении разногласий между сторонами перед обращением в судебный орган.

Для правильного составления претензии необходимо:

- определиться с предметом обращения

- продумать структуру подготавливаемого документа

- создать документ правильной формы и содержания

Претензия в банк должна содержать:

- полное наименование кредитной организации, ее юридический адрес, а также адрес филиала, имена и фамилии сотрудников банка при необходимости

- суть проблемы

- наименование и реквизиты договора

- имя, фамилия заявителя, контактные данные

- ссылки на нормы законодательства

- дату претензии

- личную подпись заявителя

К претензии необходимо приложить копии подтверждающих документов.

ПОЛЕЗНО: смотрите видео по составлению претензии, пишите свой вопрос в комментариях ролика для получения бесплатного совета адвоката

Документы к претензии в банк

Приложениями к претензии могут быть:

- копия кредитного или иного договора с банком

- копия договора страхования

- аудио или видеозаписи разговора с сотрудником банка

- копия приходного или расходного кассового ордера

- копия банковской выписки по счету

- скриншоты страниц из интернет-банка

- и другие документы, подтверждающие обстоятельства возникших разногласий

Банковскую претензию следует составить в двух экземплярах: один отправить в банк, второй с отметкой банка о получении оставить себе. Второй экземпляр пригодится для получения информации о результатах рассмотрения претензии, а в дальнейшем, если мирным путем результат не будет достигнут, – для обращения в суд с исковым заявлением.

Как подать претензию в банк?

Сделать это можно следующими способами:

- Личный прием в филиале банка. Обратиться в ближайший филиал банка в отдел по работе с клиентами, вручить претензию руководителю филиала банка.

- Обращение по юридическому адресу банка. Подойти в головной офис в отдел по работе с претензиями

- Почта. Отправить претензию с помощью почтовой службы или иного сервиса доставки корреспонденции с обязательным уведомлением о вручении

- Электронное обращение. Направить подготовленный документ, используя электронную почту

- Сайт банка. Выслать претензию с помощью форм обратной связи на официальном сайте банковской организации.

При выборе любого способа передачи документа необходимо зафиксировать факт направления или вручения. А именно: проставить отметку об отправке с указанием даты направления в почтовом отделении или другой организации, осуществившей отправку; получить отметку о вручении претензии представителю банка, сохранить отправленное электронное письмо; получить отметку о направлении электронной формы.

Это нужно для исчисления сроков рассмотрения претензии.

Срок рассмотрения претензии банку

Срок, в течение которого банковская организация должна предоставить ответ на претензию, может составлять от 3-х до 45-ти дней. В исключительных случаях указанный срок может быть продлен. Это на практике, что касается законного срока, то банк должен ответить в течении 10 дней.

Конкретный срок для рассмотрения требований потребителя зависит от множества аспектов и от индивидуальных особенностей обращения.

Как правило, простые вопросы, не требующие детального разбирательства и выяснения всех обстоятельств дела, разрешаются довольно быстро, в течение 3-5ти дней с момента получения банком претензии.

Более сложные проблемы, для решения которых необходимо исследовать произошедшее событие детально, занимают больше времени и могут затянуться на неопределенный срок.

Во избежание затягивания процесса банком в претензии можно указать срок для рассмотрения претензии. Целесообразно его указывать в промежутке от 10-ти до 30-ти дней. В случае, если вопрос срочный, то об этом также следует указать в тексте документа.

Досудебное урегулирование споров с банковской организацией является одним из самых действенных и быстрых способов разрешения разногласий. Поэтому грамотная подготовка текста претензии, правильная подача документов в банк гарантированно увеличивает шансы на благоприятное решение проблемы в кратчайшие сроки.

При возникновении сомнений в написании претензии лучше обратиться к нашему юристу по претензиям, чтобы не потерять впустую время и не понести дополнительные финансовые потери.

Образец претензии в банк

Публичное акционерное общество «ВТБ24»

г. Екатеринбург, ул. Ленина, пр.27

От А.

ПРЕТЕНЗИЯ

в банк ПАО «ВТБ24»

Между ПАО «ВТБ24» и А. был заключен кредитный договор №625/0002-0136913. В соответствии с п.1.1. Банк обязуется предоставить Заемщику кредит в сумме 223,795.48 рублей на срок до 29.12.2017 года, а Заемщик обязуется своевременно возвратить сумму кредита и уплатить Банку установленные настоящим Договором проценты и иные платежи на условиях настоящего Договора.

Согласно графику платежей А. оплачивала ежемесячно в конце каждого месяца сумму в размере 7272, 34 руб.

С августа месяца 2015 года по июль 2916 года не оплачивала за кредит так как не было возможности. А. предупредила ПАО «ВТБ24» о невозможности оплачивать за кредит, и просила рассмотреть вариант об оплате кредита в меньшей сумме, но ответа так и не поступило от Банка.

В связи с данной просрочкой, у А. появилась задолженность на 12.09.2017 года в размере 24,146.21 руб. и пени-96,613.44 руб., текущие проценты не оплаченные в срок-27,809.33 руб., просроченная задолженность-90,107.42 руб., пени по просроченной задолженности-205,327 руб. 59 коп. Итого 419,857.87 рублей. В общей сложности 444,217.93 рублей.

На данный момент кредит оплачивается по графику платежей. Сумма основного долга не уменьшается, а все денежные средства идут на погашения неустойки по кредиту.

ПОЛЕЗНО: смотрите видео и узнаете, почему любой образец иска, жалобы лучше составлять с нашим адвокатом, пишите вопрос в комментариях ролика, подписывайтесь на канал YouTube

В нарушение подпункта 3 пункта 2 Федерального закона «О защите прав потребителей» в кредитном договоре не указана полная сумма, подлежащая выплате, и проценты кредита в рублях, подлежащие выплате, не указана полная сумма комиссий за открытие и ведение ссудного счета.

Кроме того, Банк в нарушение положений Указания Центрального банка РФ N 2008-У не довел до информацию о полной стоимости кредита.

В соответствии с п.2.6 Настоящего договора размер неустойки в виде пени составляет 0.6 % в день от суммы невыполненных обязательств. На 12.09.2017 года сумма просроченной задолженности составляет 419,857.78 руб., что превышает размер основного долга в 17 раз.

В соответствии со ст. 333 Гражданского кодекса Российской Федерации, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении. Соответственно, что, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства. Критериями несоразмерности могут являться чрезмерно высокий процент неустойки, значительное превышение ее размера против суммы возможных убытков, вызванных неисполнением обязательства, длительность неисполнения обязательства и иные.

На основании вышеизложенного,

ПРОШУ:

- Списать сумму просроченной задолженности по кредитному договору №625/00002-0136913 заключенный между А. и Публичным акционерным обществом «ВТБ24» в размере 419,857.78 рублей

- О принятом решении уведомить по адресу заявителя.

Дата, подпись

Составление претензии к банку в Екатеринбурге

Финансово-кредитные организации или банки в последние годы стали больше внимания уделять качеству работы. Столь пристальное внимание объясняется тем, что популярность банков зависит от качества работы не меньше, чем от ассортимента предлагаемых услуг. Но даже у банков с высоким уровнем сервиса нередко возникают ситуации, итогом которых становится подача клиентом банка жалобы или претензии.

Наш кредитный адвокат готов помочь не только в составлении грамотного обращения (ознакомьтесь с нашим выгодным предложением составление претензий исковых по ссылке), но и сопроводить дальнейшие переговоры с банком с целью полного урегулирования проблемы. Зачем думать как написать претензию в банк — обратитесь к профессионалу.

Читайте о работе нашего кредитного адвоката с банками:

Добейтесь реструктуризации по кредиту с помощью адвоката

Автор статьи: © адвокат, управляющий партнер АБ “Кацайлиди и партнеры” А.В. Кацайлиди

Претензия в Банк

Претензия в банк о перерасчете задолженности по кредитному договору и признание задолженности необоснованно начисленной

ОАО «Банк »

Адрес:______________________________________

От: ____________________________

_________________________________

ПРЕТЕНЗИЯ

На основании кредитного договора № ________ от __ октября ____ года, заключенного между мной – __________________ и ОАО «Банк » в лице Управляющего ОАО «_________», Банк выдает Заемщику кредит, основные условия которого указаны в разделе 2 кредитного договора в порядке, установленном в «Общих условиях предоставления и обслуживания потребительского кредита и текущего счета в ОАО «Банк ».

Согласно разделу 2 кредитного договора размер кредита составляет _________ рублей, процентная ставка ___% годовых, срок кредита – ____ месяцев.

В соответствии с условиями договора ежемесячный платеж составляет _______ рублей ____ коп., минимальная сумма досрочного погашения – _______ рублей.

На основании п. 1.3 Договора в целях предоставления Кредита, а также в целях исполнения Заемщиком обязательств по погашению кредита Банк открывает Заемщику текущий счет, номер которого указан в разделе 2 кредитного договора.

Во исполнение условий кредитного договора между мной и ОАО «Банк » был заключен договор на открытие счета в валюте РФ № ___________ от __ октября ____ года.

Согласно разделу 2 кредитного договора, а также договора на открытие счета текущий счет Заемщика – № _____________________.

В соответствии со ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Таким образом, кредитный договор заключен в полном соответствии с действующим законодательством.

Согласно ст. 424 ГК РФ исполнение договора оплачивается по цене, установленной соглашением сторон.

В соответствии со ст. 30 Федерального закона N 395-1 “О банках и банковской деятельности” от 02.12.1990г. (Далее – Закон) кредитная организация обязана определять в кредитном договоре полную стоимость кредита, предоставляемого заемщику – физическому лицу, а также указывать перечень и размеры платежей заемщика – физического лица, связанных с несоблюдением им условий кредитного договора.

Кредитная организация до заключения кредитного договора с заемщиком – физическим лицом и до изменения условий кредитного договора с указанным заемщиком, влекущего изменение полной стоимости кредита, обязана предоставить заемщику – физическому лицу информацию о полной стоимости кредита, а также перечень и размеры платежей заемщика – физического лица, связанных с несоблюдением им условий кредитного договора.

На основании п. _____ договора на открытие счета в валюте РФ от ___ октября _____ года Банк имеет право списывать в безакцептном порядке со счета клиента в том числе денежные средства в погашение любых обязательств Клиента перед Банком.

Согласно графику погашения кредита сумма ежемесячного платежа составляет ________ рублей ___ коп.

С целью исполнения обязательств по кредитному договору мной ____ марта _____ года была было написано заявление-поручение № __ на периодическое перечисление денежных средств, в котором указано, что денежные средства в размере ________ рублей списываются Банком с открытого мне счета в счет оплаты по кредитному договору № __________ от __ октября _____ года.

В соответствии со ст. 309 ГК РФ обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований – в соответствии с обычаями делового оборота или иными обычно предъявляемыми требованиями.

Согласно п. _____ Общих условий предоставления и обслуживания потребительского кредита и текущего счета в ОАО «Банк» Аннуитентные платежи уплачиваются Заемщиком путем внесения денежных средств на текущий счет не позднее даты платежа с последующим их списанием Банком в безакцептном порядке.

Принятые на себя обязательства по исполнению кредитного договора я исполняла должным образом и в полном соответствии с договором и действующим законодательством.

В счет исполнения обязательств по кредитному договору мной в соответствии с графиком платежей были внесены денежные средства соответственно ___декабря ____ года, ___декабря ______ года, ____ января _____ года, ___ февраля _____ года, ____марта _____ года, __ апреля ____ года, __ мая ____ года, __июня ____ года.

Однако по информации, предоставленной мне сотрудниками Банка, при внесении денежных средств в счет оплаты ежемесячного платежа недостаток денежных средств на счете составил __ рублей 00 копеек, в связи с чем мне были начислены проценты в размере ________рублей.

При этом хотелось бы обратить внимание Банка, что денежные средства в счет исполнения обязательств вносились мной на счет в размере большем, нежели указанном в графике платежей.

На основании п. 5.2.5 Общих условий предоставления и обслуживания потребительского кредита и текущего счета в ОАО «Банк» списание денежных средств с Текущего счета производится до полного погашения просроченной задолженности согласно условиям Кредитного договора. В случае отсутствия денежных средств на счетах заемщика к сроку, указанному в договоре, Банк вправе производить безакцептное списание после поступления денежных средств на указанные счета.

Однако денежные средства вносились мной в обусловленный в договоре срок.

В соответствии с графиком платежей ежемесячный платеж составляет _________ рублей____коп., мной вносились денежные средства в размере _______ рублей, что указано в заявлении-поручении № __от __ марта _____ года, следовательно, на открытом счете имелись необходимые денежные средства в размере __ рублей 00 копеек для списания в счет уплаты по кредитному договору.

Кроме этого, на основании п. ___ Общих условий предоставления и обслуживания потребительского кредита и текущего счета в ОАО «Банк» Банк обязуется предоставлять Заемщику информацию о суммах, причитающихся к уплате по Кредитному Договору.

Однако какой-либо информации о наличии задолженности в размере __ рублей либо требования внести денежные средства в счет исполнения обязательств по кредитному договору мне не поступало.

Таким образом, требование Банка о внесении денежных средств в размере _________ рублей является необоснованным.

На основании изложенного, –

ТРЕБУЮ:

1. Произвести перерасчет начисленной задолженности по кредитному договору № __________ от __ октября ______ года, заключенного между мной – _____________________ и ОАО «Банк» в лице Управляющего ОАО «Банк».

2. Признать задолженность по кредитному договору № _________ от ___ октября _____ года в размере _____ рублей необоснованно начисленной.

3. Выдать мне – _________________________документ, подтверждающий исполнение мной обязательств по кредитному договору № _____________ от __ октября ______ года по состоянию на __ июня_____ года.

Сообщаю Вам, что в случае отказа в удовлетворении моих требований, я буду вынужден обратится в Прокуратуру РФ, в орган банковского регулирования и банковского надзора – Банк России, а также с исковым заявлением в суд для защиты своих прав и законных интересов, где я потребую взыскания судебных расходов (пени, расходов по оплате услуг адвоката и компенсацию морального вреда), что будет представлять для Вас дополнительные расходы.

Ответ на претензию прошу направить по адресу: _____________________________________________________________________

_________ года /__________

Блокировка счета банком. Образец претензии

Банк заблокировал Вам доступ к системе дистанционного банковского обслуживания, ссылаясь на «сомнительный характер операций». Пишем претензию.

Представляю Вашему вниманию образец на примере претензии к ПАО СБЕРБАНК.

ПАО Сбербанк

адрес: 117997, г. Москва,

улица Вавилова, дом 19

от

ООО «ААА»

ОГРН …

ИНН …

адрес: …

Претензия

ООО «ААА» (далее – Общество) открыло в ПАО Сбербанк (далее – Банк) счет № … и с тех пор является добросовестным клиентом Банка. 12 ноября 2019 года Банк ограничил доступ ООО «ААА» к системе дистанционного банковского обслуживания «Сбербанк Бизнес Онлайн» и заблокировал Бизнес-карту.

В связи с вышеуказанным ограничением доступа ООО «ААА» направило в Банк пояснения, в которых указало, что на основании Лицензии № … Общество осуществляет …

Офис ООО «ААА» находится по адресу: …

Основная торгово-хозяйственная деятельность компании …

При закупке проводится контроль, осуществляющийся с помощью …

Общество осуществляет:

– переработку …;

– сортировку …;

– аккумулирование товара, необходимого для формирования партии отгрузки путем самовывоза компанией-партнером или с помощью компании, оказывающей транспортные услуги.

Транспортные услуги для компании оказывает …

Основным партнером ООО «ААА» является ООО «…»

К вышеизложенным пояснениям Общество приложило полный комплект подтверждающих документов. Пояснения и документы были рассмотрены, о чем банк проинформировал ООО «ААА».

Однако несмотря на представленные пояснения и документы ссылаясь на «сомнительный характер операций» ПАО «СБЕРБАНК» не восстановило доступ ООО «ААА» к системе дистанционного банковского обслуживания.

Такие действия ПАО «СБЕРБАНК» нельзя признать законными.

В соответствии с пунктом 1 статьи 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету.

Согласно пункту 3 статьи 845 ГК РФ банк не вправе определять и контролировать направления использования денежных средств клиента, и устанавливать другие, не предусмотренные законом или договором банковского счета ограничения его права распоряжаться денежными средствами по своему усмотрению.

Банк несет ответственность за несвоевременное зачисление на счет поступивших клиенту денежных средств либо их необоснованное списание банком со счета, а также невыполнение указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета клиента (статья 856 ГК РФ).

Закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» № 115-ФЗ от 07.08.2001 направлен на защиту прав и законных интересов граждан, общества и государства путем создания правового механизма противодействия легализации (отмыванию) доходов, полученных преступным путем. Указанный закон регулирует отношения граждан Российской Федерации, иностранных граждан и лиц без гражданства, организаций, осуществляющих операции с денежными средствами или иным имуществом, а также государственных органов, осуществляющих контроль на территории Российской Федерации за проведением операций с денежными средствами или иным имуществом, в целях предупреждения, выявления и пресечения деяний, связанных с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма.

К мерам, направленным на противодействие легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма относятся организация и осуществление внутреннего контроля, обязательного контроля (ст. 6). К организациям, осуществляющим операции с денежными средствами или иным имуществом относятся кредитные организации. В качестве мер, которые в обязательном порядке применяются банками, по противодействию легализации (отмыванию) доходов полученных преступным путем и финансирования терроризма выделяют: запрос у клиента документов и информации, разъясняющие экономический смысл и подтверждающие законный характер операций по счетам (подпункт 1.1 пункта 1 статьи 7, пункт 14 статьи 7 Закона № 115-ФЗ); приостановление операций по счету клиента (пункт 11 статьи 7 Закона № 115- ФЗ); уведомление уполномоченных органов о проведении клиентом сомнительных операций (пункт 11 статьи 7.2 Закона № 115-ФЗ); разработка и применение правил внутреннего контроля, а также принятие иных мер по противодействию легализации (отмыванию) доходов полученных преступным путем и для финансирования терроризма (пункт 2 статьи 7 Закона № 115-ФЗ).

Однако Банком не представлено документальных подтверждений того, что Общество или какой-либо его контрагент включены в перечень лиц, в отношении которых имеются сведения об их причастности к экстремистской, террористической деятельности. Банком также не представлено документального подтверждения того, что банковские операции Общества преследовали цели по легализации денежных средств, полученных преступным путём, пошли на финансирование террористической деятельности или преследовали иную противоправную цель.

Общие основания отнесения операций к числу подозрительных установлены пунктом 2 статьи 7 Закона № 115-ФЗ, к ним относятся: запутанный или необычный характер сделки, не имеющей очевидного экономического смысла или очевидной законной цели; несоответствие сделки целям деятельности организации, установленным учредительными документами этой организации; выявление неоднократного совершения операций или сделок, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, предусмотренных Законом; иные обстоятельства, дающие основания полагать, что сделки осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Решение о квалификации операции в качестве подозрительной может быть принято лишь при наличии достаточных оснований, с учетом всестороннего анализа всей имеющейся у банка информации, представленных документов, с учетом пояснений клиента.

Некие «общие» подозрения относительно клиента не могут быть признаны надлежащим основанием для отказа банком в совершении конкретной операции.

Для целей квалификации операций в качестве сомнительных операций кредитные организации используют признаки, изложенные в Положении Центрального банка от 02.03.2012 № 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Положение ЦБ №375-П), положениями которого установлены, в том числе, механизм оценки риска клиента; факторы, влияющие на оценку риска клиента в категориях «риск по типу клиента и (или) бенефициарного владельца», «страновой риск», «риск, связанный с проведением клиентом определенного вида операций», а также факторы по отдельности или по совокупности, влияющие на принятие кредитной организацией решения об отказе в выполнении распоряжения клиента о совершении операции (п.п.4.3-4.6).

Доказательств выявления Банком какого-либо из указанных в Положении ЦБ № 375-П факторов, послуживших основанием для принятия им решения о блокировке доступа к системе дистанционного банковского обслуживания, Банком Обществу представлено не было.

Во исполнение запроса Банка вся истребованная информация и документы Обществом были представлены. Таким образом, Общество выполнило требования законодательства о предоставлении информации для идентификации и устранения подозрений в легализации денежных средств.

Пункт 11 ст. 7 Закона №115-ФЗ закрепляет, что организации, осуществляющие операции с денежными средствами или иным имуществом, вправе отказать в выполнении распоряжения клиента о совершении операции, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, иностранной структуры без образования юридического лица, по которой не представлены документы, необходимые для фиксирования информации в соответствии с положениями настоящею Федерального закона, а также в случае, если в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма у работников организации, осуществляющей операции с денежными средствами или иным имуществом, возникают подозрения, что операция совершается в целях (отмывания) доходов, полученных преступным путем, иди финансирования терроризма.

Таким образом, из данного пункта следует, что Банк вправе отказать только в случае отсутствия (не предоставления Клиентом) документов, необходимых для фиксирования (идентификации) информации или наличия подозрения, что операция совершается в целях легализации доходов или финансирования терроризма. Но «подозрения» – это оценочная категория и сотрудники Банка обязаны руководствоваться нормами Закона, а также положениями и рекомендациями Центрального банка РФ.

Также из нормы, закрепленной в пункте 11 статьи 7 Федерального закона № 115-ФЗ, следует, что организации, осуществляющие операции с денежными средствами, вправе отказать в выполнении распоряжения клиента о совершении отдельной операции, которая вызывает сомнения. Однако Банк не сообщил Обществу, какая именно операция и в связи с чем вызывает его сомнения.

Банк отказывает в проведении отдельных операций, вследствие чего затрудняет нормальную хозяйственную деятельность ООО «ААА».

Необходимо также обратить внимание на то, что Законом № 115-ФЗ не закреплены правомочия организаций, осуществляющих операции с денежными средствами, блокировать доступ к системе дистанционного банковского обслуживания расчетного счета клиента. Согласно п. 2 ст. 7 Закона N 115-ФЗ кредитная организация наделена правом запрашивать информацию, с целью ее документированного фиксирования в соответствии с положениями указанного закона, при наличии достаточных на то оснований.

Банком не обосновано применение к Обществу меры в виде ограничения распоряжения расчетным счетом с использованием системы дистанционного банковского обслуживания.

Принимая во внимание, что Общество предоставило пояснения и все обосновывающие документы, очевидно отсутствие оснований для блокировки доступа через систему дистанционного банковского обслуживания к распоряжению собственными денежными средствами, находящимися на счете в банке.

Позиция Общества подтверждается многочисленной судебной практикой: Решением Арбитражного суда Кировской области от 10 января 2020 года по делу № А28-9127/2019, Постановлением Девятого Арбитражного апелляционного суда от 25 декабря 2019 года № 09АП-72628/2019 по делу № А40-132299/19, Решением Арбитражного суда города Москвы от 02 декабря 2019 года по делу № А40-259472/19-55-1883 и многими другими.

ООО «ААА» обращает внимание Банка на то, что согласно требованиям пункта 10 статьи 7 Закона №115-ФЗ:

«Организации, осуществляющие операции с денежными средствами или иным имуществом, незамедлительно представляют информацию о приостановленных операциях в уполномоченный орган.

При неполучении в течение срока, на который была приостановлена операция, постановления уполномоченного органа о приостановлении соответствующей операции на дополнительный срок на основании части третьей статьи 8 настоящего Федерального закона организации, указанные в абзаце первом настоящего пункта, осуществляют операцию с денежными средствами или иным имуществом по распоряжению клиента, если в соответствии с законодательством Российской Федерации не принято иное решение, ограничивающее осуществление такой операции».

Следовательно, в случае неполучения постановления Росфинмониторинга о приостановлении соответствующей операции на дополнительный срок Банк восстанавливает обслуживание счетов.

В связи с вышеизложенным ООО «ААА» просит ПАО СБЕРБАНК:

– предоставить информацию о причинах принятия решения об ограничении доступа к системе дистанционного банковского обслуживания, сообщить информацию о том, какая из операций, проводимых Обществом, послужила основанием для ограничения доступа ООО «ААА» к системе дистанционного банковского обслуживания «Сбербанк Бизнес Онлайн» и блокировке Бизнес-карты;

– возобновить предоставление Обществу с ограниченной ответственностью «ААА» услуг по дистанционному банковскому обслуживанию «Сбербанк Бизнес Онлайн» путем электронного документооборота в отношении счета № …, разблокировать банковскую Бизнес-карту: дебетовая Mastercard к расчетному счету № …, держатель Иванов И.И.

Представитель

ООО «ААА» адвокат Гладилин А.Н.

15.01.2020 г.