Зачем делают запрос в банк о предоставлении информации? Правила оформления и образец документа

Во взаимоотношениях с банком, одним из главных моментов является информация, закрепленная письменно, в официальных ответах на запросы и наличие подписи от сотрудников организации. В каких случаях подается запрос, что требовать нельзя, оформление документа, как отправить, какой ждать ответ, об этом в нашей статье.

Скрыть содержание

- В каких случаях подается?

- Что требовать нельзя?

- Оформление документа

Содержание Угловое заполнение Основная часть Дата, подпись, печать Правила написания

- На выписку из счета

На предоставление документов О наличии открытых счетов

- Как отправить?

- Какой ждать ответ?

В каких случаях подается?

Для письменного обращения в банк причины могут быть разными:

- необходимость получить информацию о состоянии счета;

- необходимость получить копии документов;

- высказать претензию в отношении какого-либо действия банка;

- предоставить информацию о смене реквизитов, фамилии;

- запросить реструктуризацию кредита.

Что требовать нельзя?

Лицо, обратившееся в банк, может запросить различную информацию, которая касается непосредственно его взаимоотношений с банком.

Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» регулирует положение о банковской тайне статьей 26. Согласно статье, получить документально заверенные копии счетов и движений по счетам и вкладам физических и юридических лиц могут быть выданы непосредственно им самим или другим органам в случаях, предусмотренных законодательством. Исключение относится к следующим инстанциям:

- Cудам и арбитражным судам.

- Налоговым органам.

- Счетной палате Российской Федерации.

- Пенсионному фонду.

- Фонду социального страхования Российской Федерации.

- Органам принудительного исполнения судебных актов.

К банковской тайне относится информация о счетах, операциях и вкладах клиентов и корреспондентов. При разглашении банковской тайны, лицо вправе потребовать компенсации от банка и возмещения убытков.

Важно! Список организаций, которым разрешен доступ к банковской тайне постоянно расширяется. Предоставление банковских документов и информации для государственных органов или должностных лиц, возможно только в случаях, предусмотренных законом.

Оформление документа

Запрос в банк относится к деловой документации и не имеет единой формы составления, но при его написании необходимо соблюдать общепринятые нормы корреспонденции.

Документ оформляется на фирменном бланке предприятия для юридических лиц или на обычном листе формата А4. Письмо может быть составлено как от руки, так и в печатном виде.

Документ необходимо обязательно отправлять за подписью лица, его составившего или от имени, которого оно составлено. Дата также является важным атрибутом оформления документа.

Содержание

Письмо в банк не должно быть переполнено ненужной информацией. Содержательная часть документа должна состоять из описания причины обращения. Структура запроса выглядит следующим образом:

Угловое заполнение

- В правом верхнем углу обязательно указывается название банковской организации.

- Фамилия имя и отчество (Ф.И.О.) специалиста, которому направляется запрос, директору отдела или учреждения.

- Организации, обращающиеся в банк, должны соблюдать и угловое заполнение документа в левой верхней части, где указывается название предприятия отправителя, контактные данные ответственного лица, фактический адрес.

- Контактные данные для частных лиц указываются в правом углу под именем и должностью специалиста. Частное лицо может не указывать данные конкретного сотрудника. В случае, если нет сведений о том, кому должно быть направлено письмо, под названием банка, делается пометка «Для уполномоченного лица».

Основная часть

В ней указывается причина, по которой лицо обратилось в учреждение. Обращение должно быть составлено в уважительной форме и не содержать некорректных требований.

Дата, подпись, печать

Запрос визируется подписью отправителя. Для предприятий, к подписи обязательна расшифровка и указание должности. При условии, если организация использует штамп при заверении документов, запрос в банк также должен быть проштампован.

Справка. Основная часть письма может содержать ссылки на законы и нормативные акты, а также в ней упоминается номер банковского договора, на котором основываются взаимоотношения банковской организации и юридического или частного лица.

Правила написания

Придерживаясь основных правил составления письменных запросов в банк можно грамотно и корректно оформить обращение и получить необходимую информацию.

Подробнее о том, как писать писать запрос о предоставлении информации, мы рассказывали здесь.

На выписку из счета

Придерживаясь структуры документа, обращение в банк на получение выписки об остатках денежных средств должно содержать информацию:

- Номер и дата действующего договора с банком.

Данная информация указывается в первом абзаце содержательной части: «Дата заключения между ООО «Стримлайн» и Промстрой банком был заключен Договор №1567». Для физических и частных лиц, вместо названия предприятия полностью указывается Ф.И.О.

- Изложение причины.

«Прошу выдать выписку по счету №___, согласно действующему законодательству РФ, за весь период с момента открытия счета по настоящий момент.» Периодичность может варьироваться в зависимости от потребностей составителя запроса. Также, здесь может быть указана необходимость выписки со вспомогательных или прикрепленных счетов к договору.

- Ссылки на законы, если это необходимо.

Например, можно сослаться на Закон о правах потребителей, а также п. 14 Информационного письма №146 Президиума Высшего Арбитражного Суда РФ от 13 сентября 2011, в которых говорится о том, что выписки по счету должны быть выданы бесплатно.

- Дата, подпись с расшифровкой, печать (если таковая имеется).

Скачать бланк запроса в банк на получение выписки об остатках денежных средств на расчетных счетах

На предоставление документов

При наличии отношений с банком, в частности кредитных отношений, организация, физические или частные лица могут составить запрос на предоставление документов по имеющейся задолженности: штрафы, пеня, непогашенные кредитные выплаты. Например, «Прошу предоставить документ об отсутствии (наличии) задолженности за период действия кредитного Договора №5678 от 3.10.2017 года» Предоставление документов потребуется в случае утери последних.

Основная часть, в таком случае, будет содержать такое обращение: «В связи с утерей (порчей) документов, просим предоставить и переподписать при необходимости копию Договора с компанией «Ремсервис», а также предоставить все операции по счету № 7890567890.» В остальном, структура обращения остается неизменной.

Скачать бланк запроса о предоставлении документов

Подробнее о составлении письма с запросом о предоставлении документов, можно узнать здесь.

О наличии открытых счетов

Документ о наличии действующих счетов в банке может понадобиться во время оформления кредита, ликвидации предприятия, при обращении в судебные инстанции или для предоставления ответа в органы прокуратуры.

Содержательная часть документа должна состоять из вежливого обращения и причины данного запроса, а также ссылки на закон, например: «На основании письма ФНС России от 23.05.2011 г. № ПА-4-6-б/8136 просим предоставить справку о наличии всех открытых счетов.

Здесь следует указать цель получения документа: «Данная справка будет использована для обращения в судебные инстанции». Данные составителя в обязательном порядке указываются в углу документа.

- Скачать бланк запроса в банк о наличии открытых счетов

- Скачать образец запроса в Сбербанк о предоставлении информации о наличии открытых счетов

Подробнее о справке об открытых счетах, вы узнаете тут.

Как отправить?

Направить запрос можно несколькими способами:

- Занести в канцелярию учреждения. При передаче запроса сотруднику или уполномоченному лицу, последний должен зарегистрировать документ в специальном журнале. Отправителю следует иметь копию запроса, на которой сотрудник канцелярии должен продублировать регистрационный номер и заверить копию печатью. Это будет прямым подтверждением того, что письмо было передано в банк, в случае, если отправитель не дождется ответа.

- Отправить по почте письмо с уведомлением.Уведомление о получении документа также послужит гарантией непосредственного получения запроса банком.

- Отправить по электронной почте. Электронные формы обращения имеют большинство банков на своих официальных сайтах. Отправителю, следует позаботиться о копии электронного письма. Если же письмо направляется на конкретный электронный адрес, обращение должно быть заверено электронной подписью.

Какой ждать ответ?

Законов или положений о сроках предоставления ответа нет. Указывать какие-либо сроки в обращении не является корректным. Подобные сроки для официальных ответов могут быть прописаны в договоре или приложении к нему. Ответ от банка должен быть в той форме, в которой был отправлен запрос, лучше всего письменной форме, только тогда он будет иметь юридическую силу.

- Скачать бланк ответа на запрос банка на предоставление документов

- Скачать образец ответа на запрос банка на предоставление документов

Выписки из банка могут быть направлены в электронном варианте или же переданы лично в руки лицу, на чье имя и счет они были составлены. Таким же образом, лично в руки передаются справки и документы.

О том, как правильно составить ответ на запрос о предоставлении информации, читайте тут, а образец письма вы найдёте здесь.

Запросы в банк носят официальный характер и являются документами. Здесь важно соблюдать все официальные требования к подписи и регистрации документа. Запросы должны быть в письменной форме, как и ответы, предоставляемые банком. Для решения споров или других вопросов наличие письменного запроса и ответа на него может стать решающим.

Банковская выписка — что это за документ, для чего ее используют и где берут? Различаются ли выписки из банка для физлиц и юрлиц, как выглядит этот документ? Рассмотрим эти вопросы и представим образец выписки в нашем материале.

Что такое банковская выписка

Выписка банка – это реестр операций по счету за определенное время. В данном случае имеется в виду любой счет: как расчетный, принадлежащий юридическому лицу или индивидуальному предпринимателю, так и личный банковский счет, оформленный на физическое лицо.

Безналичные расчеты, а также расчеты с помощью банковских карт получили большое распространение не только среди организаций, но и у частных лиц. Наличным деньгам население всё больше предпочитает карты, особенно в условиях пандемии коронавируса. Мелкий бизнес в лице самозанятых перемещается в интернет и массово получает оплату за свои услуги на карты. Поэтому важно иметь возможность получать сводную информацию по приходу и расходу, осуществленным по банковскому счету. Именно эту функцию и несет на себе выписка из банка.

О работе самозанятых с юридическими лицами узнайте из статьи.

Как выглядит выписка из банка, и как информация в ней структурирована, рассмотрим ниже.

Как выглядит банковская выписка

Вид банковской выписки по счету может различаться в зависимости от банка и порядка ее формирования. Однако в любом случае выписка банка содержит следующую информацию:

- наименование банка и Ф.И.О. (наименование) владельца счета;

- номер счета;

- период, за который сформирована выписка из банка;

- сумма на начало и конец периода;

- общий оборот за период отдельно в части прихода и выбытия денежных средств;

- каждая операция прихода и расхода с указанием даты, суммы и назначения платежа.

Приведем образец банковской выписки по операциям на счете физлица c 01.12.2020 по 15.12.2020:

Для юридических лиц выписка банка по расчетному счету играет более важную роль, чем для физических лиц. О правилах работы юрлиц с выпиской с банковского счета поговорим ниже, а пока расскажем, как получить выписку из банка.

Как получить выписку из банка

Так как банковская выписка — это документ банка, то и выдавать ее обязан именно он. Способы получения выписки не различаются для юридических и физических лиц.

Так как большинство граждан сейчас пользуется мобильным или интернет-банком, то самый простой способ увидеть операции по счету — заказать выписку через приложение либо в интернет-банке.

Интерфейс приложений банков разный, поэтому и путь получения выписки тоже различается. Как правило, необходимо выбрать карту, выписка по которой интересна к получению, и нажать иконку «Выписка». Иногда она скрывается в блоке «Информация». Далее необходимо выбрать период, за который вы хотите получить выписку. Это может быть и 1 день, и целый год. Обычно выписка готовится пару минут, но могут быть исключения.

Если выписку найти не удалось, то обратитесь в техподдержку банка или задайте вопрос в онлайн-помощнике.

Аналогичным образом получают выписку в интернет-банке.

Также выписку можно получить:

- При посещении банка у операциониста — необходимо иметь документ, удостоверяющий личность. Юрлицо получает выписку только через единоличный исполнительный орган или лицо, уполномоченное на это и имеющее соответствующую доверенность.

- Через банкомат — необходимо иметь карту, которая относится к счету.

У многих банков есть услуга — получение выписки за месяц на электронную почту. Выписка формируется и отправляется владельцу счета автоматически на указанный заранее электронный адрес.

Особенности работы с выписками для юридических лиц

Как вести бухгалтерский учет на специальных банковских счетах, читайте в Корреспонденции счетов «КонсультантПлюс». Еще больше полезной информации вы получите, если оформите пробный бесплатный доступ к К+.

Банковская выписка по расчетному счету — важный документ для бухгалтера. Она не относится к первичным документам, таковыми являются платежные поручения. Тем не менее выписка сводит воедино все поступившие за период первичные документы по банку.

Как заполнить платежное поручение, читайте в статье.

Что значит – обработать выписку банка, какие действия должен произвести при этом бухгалтер?

Работник финансовой службы проверяет выписку банка и приложенные к ней платежные документы с соответствующей хоздеятельности периодичностью, то есть по мере осуществления операций по расчетному счету. При большом количестве платежей это делается ежедневно. Для ИП и мелкого бизнеса это можно делать реже, главное — не пропустить важные поступления денежных средств. Затем бухгалтер разносит платежи в учетную программу. После этого в программе отражены актуальные сведения о возникших или погашенных задолженностях. На основании выписки и приложений к ней формируются данные налогового и бухгалтерского учета.

Об операциях по расчетному счету в бухучете мы писали в статье.

Существуют программы, которые имеют функционал, позволяющий загружать выписки непосредственно из банка сразу в программу. И наоборот, платежки, созданные в учетной программе, могут загружаться напрямую в банк.

С обзором бухгалтерских программ для УСН вы можете познакомиться здесь.

Надо ли распечатывать выписки?

Частый вопрос: при наличии интернет-банка следует ли распечатывать выписки и хранить бумажные варианты? Однозначного ответа не существует. Но с учетом тенденции развития электронного документооборота хранение выписок банка на бумаге при условии работы в интернет-банке не представляется рациональным и необходимым действием. Тем более что банк обязан хранить информацию не менее 5 лет.

С другой стороны, если есть производственные потребности банковские выписки можно распечатывать.

Приведем образец выписки банка по расчетному счету организации. Как видим, особых различий по сравнению с выпиской по личному счету нет.

Выписка из банка по счету физлица и по расчетному счету юрлица различаются более подробным описанием назначения платежа и плательщика.

Скачайте бланк выписки банка в word в начале статьи.

Итоги

Банковская выписка дает представление о приходе и расходе денежных средств по счету за определенный промежуток времени. Если речь идет о бухгалтерии предприятия, то на основании выписок и приложений к ним — платежных документов — бухгалтер ведет налоговый и бухгалтерский учет.

Скачать

-

1_Образец пояснений в банк об экономическом смысле проводимых операций

7 Кб

, 122 загрузки

-

2_Образец пояснений в банк об экономическом смысле проводимых операций

7 Кб

, 113 загрузок

-

Образец описания схемы ведения бизнеса для банка

8 Кб

, 127 загрузок

-

Шаблон письма о деятельности компании

8 Кб

, 130 загрузок

Получить запрос из банка компания или предприниматель может как на начальном этапе – при открытии расчетного счета, так и в процессе обслуживания – при проведении платежа контрагентам или даже в бюджет.

Цель банкиров: убедиться, что клиент ведет бизнес в рамках закона и не совершает операции в целях отмывания доходов. Проводить подозрительные операции они не могут в силу статьи 7 закона 115-ФЗ.

Кредитная организация вправе запрашивать различные пояснения, например:

-

о характере осуществляемой деятельности,

-

о цели финансово-хозяйственной деятельности юридического лица,

-

об источниках финансирования;

-

с описанием схемы ведения бизнеса или бизнес-процессов;

-

об экономическом смысле проводимой операции и т.д.

Обязанность давать пояснения нигде не предусмотрена. При том, что некоторые сведения могут даже составлять коммерческую тайну организации. Но если не удовлетворить запрос банка, он вправе отказать в проведении платежа или в открытии счета.

Разбираемся со всем по порядку.

В каких случаях банки проверяют и просят пояснения

Из закона 115-ФЗ следует несколько оснований, когда банки могут попросить дополнительные документы и письменные пояснения.

-

В момент, когда организация или ИП хотят заключить договор банковского обслуживания.

-

Компания совершает подозрительные операции, например, обналичивает крупную сумму денег сразу после их поступления на счет или выводит за рубеж. Или основание зачисления денег не соответствует списанию – продали оборудование, а потратили все на закупку кукурузы. Банк видит это как транзитную схему.

-

Клиент много и часто снимает наличные со счета.

-

Юрлицо регулярно переводит крупные суммы физлицу, и это не оплата труда по договору.

-

Клиент сотрудничает с контрагентом из «черного списка» Центробанка.

О «подозрительных» обстоятельствах банкиры обязаны сообщить в службу финмониторинга, если клиент не даст убедительных пояснений для своих действий. Также вправе заморозить сомнительные операции по счету.

Даже если вам кажется, что вы ведете обычную деятельность и проводите обычные платежи, в любой момент есть риск попасть под прицел банковских контролеров.

Что запрашивает банк

Когда банк сомневается в клиенте и в законности его деятельности, он посылает ему официальный запрос. В нем просит предоставить документы и письменные пояснения.

Что могут требовать банкиры:

-

бизнес-планы (например, когда организация зарегистрирована недавно), декларации за последние отчетные периоды;

-

договоры, счета-фактуры, спецификации по операциям, которые вызвали подозрения в рамках финансового мониторинга;

-

поручения об уплате налогов и взносов за последний отчетный период;

-

сведения о среднесписочной численности сотрудников предприятия;

-

договоры аренды или купли-продажи помещений: офиса, склада и т.д.;

-

документы об уплате платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

-

различного рода пояснения.

С документами понятно — их нужно собрать, сделать заверенные копии и направить в банк. А вот письма с пояснениями придется придумывать самим и составлять с нуля.

Скажем отдельно про несколько типовых случаев, а затем перейдем к их непосредственному оформлению.

Сведения о деятельности при заключении договора банковского обслуживания

Банк должен идентифицировать любого клиента, с кем собирается подписывать договор обслуживания и открывать расчетный счет. Для этого он просит документы и дополнительную информацию об организации.

В числе таких документов – пояснения с описанием финансово-хозяйственной деятельности клиента и ее целей (п. 2.6 Приложения 2 к Положению от 15.10.2015 № 499-П).

Обычно это письмо в свободной форме, но банк может рекомендовать и свой шаблон. Про это он сообщит в запросе.

О том, как составить произвольное пояснение о деятельности компании, расскажем дальше в статье и дадим образец.

Пояснения подозрительных операций по счету

Как мы уже упоминали выше, банк вправе отказаться проводить операцию, если она покажется ему подозрительной (п. 11 ст. 7 закона 115-ФЗ, Методические рекомендации, утв. Банком России 21.07.2017 № 18-МР).

Например, ваша заявленная основная деятельность – оптовая торговля, а на ваш счет вдруг упал платеж, в назначении которого указано «за выполнение строительных и ремонтных работ».

Или наоборот, ваша компания печет и продает хлеб, а вы отправили в банк запрос на перевод оплаты поставщику – рыбокомбинату. Такая нестыковка тоже заинтересует банкиров.

В подобных случаях клиентам банк приходится доказывать, что они ведут деятельность в разных сферах и все в рамках закона.

Тут снова поможет письмо о видах деятельности или же пояснения экономического смысла операций, причины и необходимость проведения расчетов и т.д.

Примеры таких пояснений дадим дальше в статье.

Чтобы ваш счет не заблокировали и вы не попали под подозрение банка, разберитесь с основными положениями закона 115-ФЗ. Посмотрите запись вебинара и послушайте разъяснения эксперта-юриста. Бесплатно для подписчиков Клерк.Премиум.

Описание схемы ведения бизнеса или одного бизнес-процесса

Бывают случаи, когда банк просит расписать от и до конкретные бизнес-процессы. Например, где и у кого бизнесмен закупает товар, как он его находит и отбирает среди других поставщиков, как организует логистику поставки и т.п.

Казалось бы, подобные сведения составляют коммерческую тайну, — мало кому понравится делиться такой информацией. Но банк выполняет свою обязанность по закону (п.14 ст. 7 закона 115-ФЗ).

Режим коммерческой тайны в данном случае не актуален. Если компания хочет продолжать сотрудничать с банком, ей придется выполнить его запрос.

Как описывать бизнес-процессы, покажем на примере дальше.

Как оформлять ответы на запросы банка

Вот общий порядок, которому рекомендуется следовать при составлении любого пояснительного письма.

-

Записку (письмо) лучше оформлять на фирменном бланке организации или ИП, если такой есть.

-

Адресуйте ответ на имя руководителя подразделения банка: операционный или договорный отдел, отдел безопасности.

-

В шапке поставьте ФИО сотрудника банка (исполнителя), который направил запрос, и исходящий номер такого требования.

-

В тексте записки подробно отвечайте на вопросы банка, описывайте бизнес-процессы (если нужно) и приведите все необходимые сведения.

-

Приложите копии подтверждающих документов и укажите их перечень в конце письма.

-

Заверьте пояснения подписью руководителя и поставьте печать, если есть.

Нередко банки посылают запросы на электронную почту клиентов, прикладывают свой шаблон и обозначают, по какому адресу направить им пояснительную.

Что написать в пояснениях о деятельности организации: образец

Информационное письмо или справку о характере деятельности предприятия чаще составляют в свободной форме (образец найдете ниже).

Вот несколько ключевых тезисов, которые помогут максимально удовлетворить интерес банковских служащих.

-

В справке пишите точную информацию о предприятии: все реквизиты возьмите из официальных документов.

-

Если для каких-то сведений нет достоверных доказательств на руках, пользуйтесь другой доступной информацией о клиентах, выручке и т. д.

-

Уточните объем и состав информации у специалиста кредитного учреждения, если из запроса не ясно.

-

Максимально детально опишите, чем занимается компания, приведите коды ОКВЭД, сведения о контрагентах и т.п.

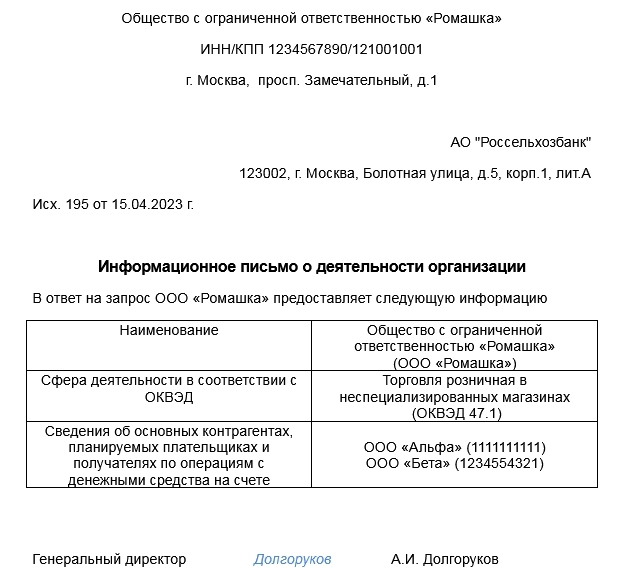

Информационное письмо в банк о деятельности организации: образец

Скачать шаблон письма о деятельности компании.

Узнайте от адвоката, какие сейчас полномочия у Росфинмониторинга и какие операции точно проконтролируют. Смотрите запись вебинара . Входит в Клерк.Премиум.

Как составить пояснительную для банка, чтобы избежать блокировки операций по счету

Когда банку не нравится какая-то операция, запрос на перевод платежа, он просит предоставить пояснительное письмо, разъясняющее экономический смысл операций.

До тех пор, пока клиент не даст пояснения, движение денег по счету «морозят».

Приводим несколько вариантов того, как может выглядеть информационное письмо банку. Шаблонами поделились коллеги на форуме Клерка.

Образец пояснений в банк об экономическом смысле проводимых операций(вариант 1)

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчетному счету ООО «Ромашка» (далее — Общество) сообщаем следующее.

Общество осуществляет деятельность по окучиванию клумб, плетению венков и продажи готовых букетов.

В целях осуществления вышеуказанной деятельности Общество приобретает ленточки и цветочки, мотыги и грабли Общество получает в аренду. Основными поставщиками Общества являются: ООО «Пион, ООО «Лента», ООО «Мотыги и грабли», ИП Земелькин. Расчеты производятся в рамках заключенных договоров на основании полученных счетов на оплату.

Общество арендует складское и офисное помещение по адресу:…. согласно договора с ООО или ИП.

На сегодняшний день в штате Общества 1 сотрудник. В связи с тем, что деятельность Общества сезонная, для выполнения конкретных объемов работ заключаются договоры ГПХ. Расчеты по факту выполненных работ производятся наличными денежными средствами из кассы Общества (платежные ведомости и РКО прилагаются).

Налоги и взносы уплачены полностью и в срок. Отчетность представлена своевременно в полном объеме.

Скачать пример пояснений 1.

Образец пояснений в банк об экономическом смысле проводимых операций (вариант 2)

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчетному счету Индивидуального предпринимателя сообщаю следующее.

ИП ххх. переводит средства на счета физических лиц, являющиеся личными средствами индивидуального предпринимателя.

Основными активами ИП ххх является дебиторская задолженность покупателей и автотранспортное средство — Hyundai porter II гос. номер ххх.

ИП ххх использует свой расчетный счет в ПАО «СБЕРБАНК» по прямому назначению — для осуществления своей экономической деятельности, руководствуясь в своей работе ГК РФ (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016), Федеральным законом № 209-ФЗ от 24.07.2007 г. и другими Законодательными актами.

Экономическим смыслом операций, проводимых по счету, является взаиморасчеты с контрагентами, развитие и экономический рост, а также извлечение прибыли от хозяйственной деятельности.

Операции, проводимые ИП хххне несут риска потери деловой репутации для Вашего банка, осуществляются исключительно в законных целях, и никаким образом не связаны с финансированием терроризма и прочей противозаконной деятельностью.

Приложения к письму: Договоры с покупателями, приложения к договорам, документы на транспортное средство, выписки банков, документы на наличные расходы.

Скачать пример пояснений 2.

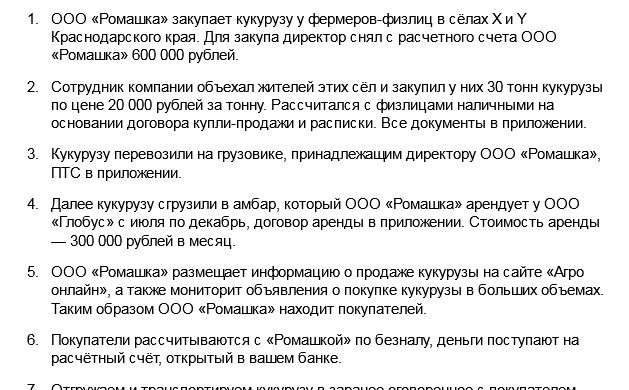

Как описывать бизнес-процессы для банка: образец

Нередко банки просят от клиента описать подробно цепочку операций по конкретному виду деятельности.

Это может быть один конкретный бизнес-процесс, например связанный с производством, если у вас производственная компания, или схема бизнеса в целом, например, когда торговля.

Для описания каждого бизнес-процесса можно следовать следующему алгоритму (на примере торговли) — в письме объясните:

-

у кого закупили товар, по какой стоимости, и как нашли продавца;

-

как организовали доставку товара, каким транспортом перевозили, услугами какой транспортной компании пользовались и по какой цене;

-

где храните товар — с названием юрлица, у которого арендуется склад, адресом и ценой аренды;

-

как и где рекламируете товар для его продажи: объявления, сайты;

-

как с вами связываются покупатели — звонки, заявки онлайн, запросы КП по электронной почте;

-

из чего формируется цена продаваемого товара (скажем, цена покупки + транспортные расходы + хранение + наценка 20%);

-

за чей счет отгрузка товара — ваш или покупателя;

-

какими способами покупатели оплачивают товар — наличными, картой или безналичным переводом. Если платежи уходят в другой банк, укажите в какой;

-

сколько составила выручка по данному виду бизнеса за отчетный квартал или год и в каком размере вы перечислили налог с этого дохода.

Ниже даем образец пояснений на примере бизнес-модели торговли кукурузой.

Описание схемы ведения бизнеса для банка

Скачать образец описания бизнес-процесса.

Если вы бухгалтер на аутсорсе, вам нужен личный кабинет на сайте Росфинмониторинга. Зачем и как с ним работать, узнайте от руководителя и владельца бухгалтерской компании. Смотреть запись вебинара.

Зачем нужна выписка по банковскому счету, какой она бывает и как ее получить?

Выписка отражает расходные и приходные операции по счету клиента. Банк обязан хранить выписки в течение 5 лет и предоставлять их клиенту по первому требованию. Получить документ клиент может лично в офисе или, запросив на электронную почту. Способ хранения документа клиент выбирает самостоятельно. На законодательном уровне разрешено хранить информацию в бумажном или электронном виде.

Содержание статьи

- 1 Что такое выписка по банковскому счету

- 2 Зачем нужна выписка по счету

- 3 Способы получения выписки по счету

- 4 Какая информация отражена в выписке

- 5 Сколько хранится выписка по р/с

- 6 Электронные выписки

- 7 Где брать выписку, если банк закрыт

Что такое выписка по банковскому счету

Выписка из банка по счету (bank statement) – документ, предоставляющий сведения о состоянии счета и движении денег на нем. Выписка – это копия записей банка о счете, которая выдается клиенту.

По сути, выписка для юридического лица – это первичный документ для бухгалтерии, выступающим фундаментом для налогового и бухгалтерского учета. Для физического лица это документ для контроля расходных и приходных операций.

Зачем нужна выписка по счету

Открыть счет в банке может не только юридическое, но и физическое лицо. У физического лица все операции по счету также отображаются в выписке, как и для организаций.

Физическим лицам отчет по счету может потребоваться при получении визы или кредита. Изредка документ запрашивается для подтверждения проведенной сделки или платежеспособности.

Статья 9 ФЗ «О бухгалтерском учете» обязывает юридических лиц подтверждать все операции. В законе четко не прописано про банковские выписки, но они подходят, и поэтому компании их запрашивают.

Выписка для юрлица может потребоваться в таких случаях:

- для переговоров с партнерами или инвесторами;

- при составлении бизнес-плана;

- при участии в тендере;

- для получения кредита на развитие бизнеса;

- по запросу из суда, прокуратуры;

- при реорганизации или ликвидации компании.

Способы получения выписки по счету

Ежемесячно в отчетную дату банк направляет отчет по счету клиенту на электронный адрес. Если нужен оригинал, с печатью банка, то получить его можно несколькими способами.

Способы получить выписку есть такие:

| Офис банка | Следует предъявить паспорт или доверенность, если документ запрашиваться третьим лицом. Срок выдачи документа не превышает 10 минут. |

| Через «Почту России» | Отправить запрос заказным письмом или через форму «обратная связь» на официальном сайте банка. |

| По электронной почте | Запросить отчет по счету можно через специалиста онлайн-чат или позвонив по телефону «горячей линии». |

| Через смс-сообщение | Вариант подходит, если подключена платная услуга смс-информирования. |

| Банкомат | Способ актуален, если у вас есть карта банка, привязанная к счету. |

Устно получить информацию можно через сотрудников службы поддержки.

Обратите внимание! Выписка через банкомат включает не более 10 операций:

Какая информация отражена в выписке

Визуально выписка напоминает таблицу, в которой отражается: дата операции, сумма, назначение транзакции и реквизиты сторон. Утвержденной формы на законодательном уровне нет, поэтому формы выписок в банках могут отличаться друг от друга, но содержимое остается неизменным.

В выписке по расчетному счету должны быть:

- сведения о владельце счета: ФИО, паспортные данные;

- номер расчетного счета, по которому представлены сведения;

- название банка и его реквизиты;

- валюта каждой транзакции;

- общие число транзакций за период (обычно месяц);

- счет отправителя;

- дата и время по каждой операции;

- баланс счета;

- сведения по дебету и кредиту.

Юридическим лицам может потребоваться расширенная выписка. Кроме указанных сведений в ней отражено:

- способ проведения транзакции: через кассу, интернет-банк или банкомат;

- кто является контрагентом: ИП или ООО;

- название товара или услуги, в счет оплаты которой отправлены или зачислены деньги;

- сумма комиссии, которую начислил банк за проведение операции.

Бухгалтер предприятия проверяет выписку в день выдачи. Цель проверки:

- выявление неточностей и ошибок;

- контроль за движением денег по счету;

- создание справочных сведений;

- передача выписки в архив, для хранения.

Сколько хранится выписка по р/с

Согласно ФЗ № 395-1 «О деятельности банков» есть такие требования:

- все расчеты должны быть документированы по нормам ЦБ (статья 31);

- банки должны хранить информацию по всем операциям в течение 5 лет и по запросу предоставлять их (статья 40.1).

Пример! Сидоров Василий февраля 2020 года обратился в Сбербанк и запросил выписку за май последних пяти лет: с 2014 по 2019 года. Специалист Сбербанка отказал в выдаче выписки за 2014 год, поскольку прошло более 5 лет, и она уничтожена. За остальные годы Василий получил отчет по счету.

Бухгалтер или руководитель компании сам решает, сколько хранить выписку, принимая во внимание сферу деятельности. Некоторые крупные компании предпочитаю хранить информацию в течение 10 лет или дольше.

С появлением интернет-банка хранение сведений упрощается.

Электронные выписки

Печатать выписки или можно хранить их в электронном виде? Однозначного ответа до сих пор нет, как и нет закона, который запрещал бы компаниям хранить сведения по счету в электронном виде.

В законе «О Бухгалтерском учете» наоборот указано, что первичные документы можно хранить на компьютере.

Но что лучше: электронная или бумажная выписка? В пользу электронного документа свидетельствуют некоторые тенденции:

- некоторые банки оказывают услуги дистанционно и могут направлять информацию по счету через интернет;

- компаниям с несколькими счетами проще систематизировать информацию и хранить ее на компьютере, чем размножать кипы бумаг в архиве;

- для хранения бумажных отчетов потребуется их сшить и подготовить опись, а электронный документ только сохранить в папке.

Компании, делающие выбор в пользу электронного документооборота, должны помнить о безопасности. Нельзя хранить сведения на сторонних серверах или в облачном хранилище. В этом случае информация может попасть к злоумышленнику. Лучше купить отдельный электронный носитель, на который будет посещен архив.

Где брать выписку, если банк закрыт

Предположим, клиент приобрел машину в 2018 году. В 2019 году налоговая организация попросила отчитаться её и предъявить выписку, подтверждающую происхождение денег. В этот момент клиент может столкнуться с проблемой предъявления выписки, поскольку многие банки обанкротились. Разберем, что делать в такой ситуации и как получить выписку.

Первое, что следует сделать, это узнать, кто назначен временной администрацией. Для этого нужно:

- перейти на официальный сайт Центрального банка;

- войти в раздел «Банковский сектор»;

- выбрать «Ликвидация кредитных организаций.

Откроется список, в котором нужно выбрать наименование банка, где был открыт счет, и посмотреть приказ о назначении временной администрации. После обратиться к ним для получения выписки.

Получить информацию можно через официальный сайт АСВ, в разделе «ликвидация банков».

Важно учитывать, что согласно п.1 ст.189.27 ФЗ-127 от 26.10.2002 г. временная администрация работает 6 месяцев. В некоторых случаях срок может быть продлен до 18 месяцев.

Получить выписку можно у куратора. В отчете на сайте будет указан его телефон и ФИО.

Вот что ответили сотрудник Сбербанка, на вопрос: куда обращаться за выпиской, если банк банкрот и его нет уже несколько лет.

Если у вас появились претензии к банку, не спешите бежать в отделение. Для начала решите, чего вы добиваетесь. Претензия к банку — это письменное требование восстановить нарушенные права. Грамотно составленная претензия повышает шансы клиента добиться успеха в споре с кредитной организацией.

Как правильно написать претензию банку

Как написать претензию в банк по кредиту

Как написать претензию в банк по страховке

Как написать претензию в Сбербанк

Досудебная претензия в банк

Правила вручения претензии

Права должника и обязанности кредитора

В чем отличие претензии от жалобы

Банк принимает претензии, составленные в свободной форме. Некоторые компании предлагают клиентам готовые образцы для заполнения.

Как правильно написать претензию банку

В правом верхнем углу заявления укажите данные получателя: ФИО, должность, адрес головного банковского офиса. После этого укажите, кто предъявляет претензию. Помните, что на бумаге свои ФИО нужно указывать только в родительном падеже (вы отвечаете на вопрос «от кого направляется претензия»). Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Отступите строку и посредине листа пишите заглавными буквами слово «претензия». Затем излагайте требования к банку в свободной форме.

Претензии рассматриваются банком согласно внутреннего регламента. Сотрудник банка сообщит вам о сроках получения ответа. Убедитесь, что менеджеры зарегистрировали заявление и присвоили ему входящий номер.

Как написать претензию в банк по кредиту

Если банк нарушает условия кредитного договора, не торопитесь обращаться в суд. Это затратный процесс, который займёт два-три месяца. Сперва составьте письменную претензию к банку в досудебном порядке. В претензии укажите пункты кредитного договора, которые нарушил банк. При необходимости потребуйте перерасчёта процентной ставки или расторжения договора.

Как написать претензию в банк по страховке

Согласно 31-ой статье федерального закона «Об ипотеке» заёмщик обязан застраховать приобретаемое имущество на случай повреждения или полной утраты. Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

В заявлении укажите номер кредитного договора и договора страхования. Требуйте возвращения страховой суммы. Мало кто знает, но по статье 16 ЗоЗПП Российской Федерации вы можете вернуть уплаченные по страховому договору деньги.

Как написать претензию в Сбербанк

Сбербанк крупнейшее финансовое учреждение России и в техногенный век возникают ситуации, когда происходят сбои оборудования или присутствует человеческий фактор в неполадках. Такая проблема может коснуться любого. В целях восстановления справедливости и урегулирования конфликта, нужно знать как написать претензию в Сбербанк и отправить ее.

Для грамотной подачи жалобы следует изложить текст с подробным описанием инцидента и указанием номера отделения, город, регион, дату события, а также участников, желательно с должностями и фамилиями. В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя – адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

Жалобы условно можно поделить на:

- Отправляемые непосредственно в банк.

- Отправляемые в контролирующие организации.

Первый вариант более предпочтителен в большинстве случаев. Клиент сможет получить ответ быстрее, на сайте Сбербанка есть возможность следить за статусом обращения. Отдельно стоит отметить, что принципы принятия решений не зависят от способа передачи информации. И обращения от клиентов банка напрямую, и информацию от ЦБ РФ банк рассматривает одинаково.

При обращении напрямую банк имеет возможность сразу получить всю необходимую информацию о клиенте. Если же к разбирательству подключены контролирующие органы, то всю информацию они будут запрашивать отдельно. Клиент должен быть готов к ее предоставлению.

При несогласии с принятым решением, клиент банка всегда имеет возможность оспорить вывод в службе омбудсмена, которая подчиняется только президенту Сбербанка.

Что касается способов подачи жалобы в Сбербанк, то их несколько:

- Офис банка. Необходимо лично посетить любой удобный филиал учреждения и уточнить у консультанта о порядке дальнейших действий.

- Мобильное приложение и вэб-версия Сбербанк Онлайн. Клиент банка может написать жалобу прямо в приложении (сервисы “диалоги” или “письмо в банк”, страница “обратная связь”).

- Обращение по телефону. Интернет-звонок в Сбербанке Онлайн, либо заявление по телефонам: 900, +7 495 500 55 50.

Образец претензии в банк

Для отправки претензии в банк, на официальном ресурсе этого финансового учреждения, прилагается специальная электронная форма – образец. Его нужно заполнить в соответствии с пунктами бланка.

Образец претензии в банк содержит оптимальные графы, для максимально полной информации и грамотной подачи жалобы. Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Любой банк стремится совершенствовать свою работу и обслуживание, в целях привлечения клиентов. По этой причине претензии рассматриваются оперативно, и решения принимаются, в большинстве случаев, в пользу заявителей, если виновны, действительно, сотрудники банка.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору – это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Срок рассмотрения жалобы прописывается в письме. По истечении этого времени и при игнорировании одной из сторон претензии, следует обращаться в судебные органы.

Причины подачи претензии

Причины подачи претензии в банк могут быть разные. Например, грубое обслуживание персонала или технические сбои в работе банкоматов и терминалов, а также более серьезные нарушения Федеральных законов.

В большинстве случаев, клиенты требуют вернуть незаконные комиссионные сборы по кредитным договорам, которые были отменены постановлением Арбитражного суда. Ну кому охота добровольно расставаться с деньгами?

Довольно часто возмущение вызывает незаконное списание средств за услуги, которые клиент не заказывал. В числе недовольств значится некомпетентность банковских служащих и операционистов, предоставляющих неточную информацию по тем или иным финансовым продуктам и услугам. Также, раздражение вызывает навязывание сотрудниками банков ненужных клиенту услуг, назойливые рекламные смс-рассылки от банков. Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Права должника и обязанности кредитора

В процессе финансовых и коммерческих взаимоотношений у сторон автоматически возникают и права должника и обязанности кредитора. В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

Независимо от того, что прописано в договоре с банком, должник имеет право:

- отстаивать свои интересы всеми законными способами;

- требовать снижения процентной ставки по кредиту;

- на возврат страховки и скрытых комиссий по кредиту наличными;

- на досрочное полное или частичное погашение кредита;

- на расторжение, переоформление или отсрочку выплат по кредиту.

Кредитор, в свою очередь, обязан:

- предоставить денежные средства в заявленной сумме и на тех условиях, что прописаны в договоре с заемщиком;

- информировать заемщика обо всех изменении по договору и выплатам по долгу;

- сохранять конфиденциальность относительно финансового положения клиента.

В чем отличие претензии от жалобы

Несмотря на то, что и жалоба и претензия являются досудебными формами заявлений о нарушениях, все же, в них есть принципиальные отличия. И тот и другой документ – это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

Однако в чем отличие претензии от жалобы видно из контекста документа. В претензии заявитель рассчитывает на мирное урегулирование спорной ситуации, а в жалобе фигурирует требование привлечения виновных к ответственности и наказания их в предусмотренном порядке. В первом случае отношения установлены законом, либо договором, а во втором, где отсутствуют взаимные обязательства, административно-правовым полем.

В остальном, как то, название документа, оформление, форма подачи, различия не столь важны.

Совет от Сравни.ру: Претензии непременно оформляйте в двух экземплярах. Требуйте в банке, чтобы оба документа были заверены. Один из них останется у вас, второй — в банке. Сверяйте на документах даты и номера договоров — в них не должно быть ошибок.