Управленческий баланс – это отчет о финансовом положении компании на определенный момент времени. Его можно сравнить с фотографией вашего бизнеса.

3 важных момента об управленческом балансе:

► Управленческий баланс дает ответ на вопрос: «Где ваши деньги?»:

- Сколько всего средств имеет компания?

- Откуда взялись деньги?

- На что деньги потрачены?

► Это ключевой отчет, из которого можно взять важные финансовые показатели, в том числе для управления продажами выполнение плана по прибыли.

► Управленческий баланс является основным проверочным и связующим звеном с отчетами о прибылях и убытках и движении денежных средств.

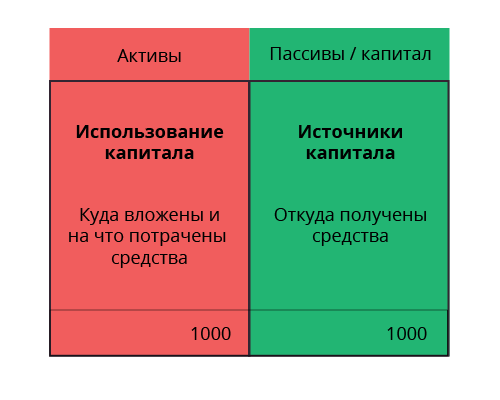

Структура управленческого баланса:

- пассивы – источники капитала;

- активы – использование капитала.

- Оборотные

- денежные средства

- товарные запасы

- дебиторская задолженность

- Внеоборотные

- основные средства

- нематериальные активы и т.д.

В управленческом балансе пассивы состоят из:

- собственного капитала;

- долгосрочных обязательств (свыше 1 года);

- краткосрочных обязательств (долги по зарплате, налоговые обязательства, счета поставщиков к оплате).

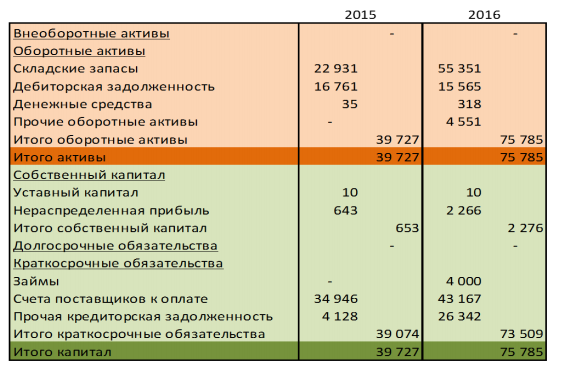

Рассмотрим пример в динамике.

Из таких управленческих данных можно получить следующую информацию для дальнейшего анализа:

- В части активов управленческого баланса:

► Внеобороные активы. Отсутствуют.

► Складские запасы. Наблюдается ситуация затоваренности в 2016 году по сравнению с 2015 годом. Подобная динамика складских запасов может говорить об отрицательных тенденциях в бизнесе.

► Дебиторская задолженность. Она уменьшилась по сравнению с предыдущим годом. С учетом затоваренности (показатель – складские запасы вырос) и снижения дебиторской задолженности можно предположить, что ситуация с продажами в компании ухудшилась. Но точнее об этом скажет строка «Итого активы».

► Денежные средства. Сам по себе не самый сильный показатель, чтобы делать какие-то однозначные выводы. Не стабилен. Может измениться в любой момент.

► Валюта баланса. Отражена в строке «Итого активы», увеличилась в 2 раза. Учитывая тот факт, что большинство цифр по сравнению с прошлым годом выросло, предварительно можно рассуждать о том, что компания все же не испытывает сложностей с продажами.

- В части пассивов управленческого баланса

► Уставный капитал. Не изменился

► Собственному капиталу стоит уделить особое внимание. И одна из задач бизнеса заключается в том, чтобы показатель собственного капитала не был отрицательным.

Он бывает отрицательным в следующих двух случаях:

- деятельность компании убыточна;

- собственник забирает из бизнеса средств больше, чем компания зарабатывает.

Отрицательный собственный капитал говорит о том, что вы должны больше, чем имеете.

Замерять его необходимо ежемесячно. Собственный капитал считается следующим образом. На 1 число месяца проводится инвентаризация активов и обязательств. Разность между этими двумя показателями укажет на величину собственного капитала.

► Нераспределенная прибыль. Увеличилась почти в 4 раза. Рост однозначно свидетельствует о позитивных процессах и росте продаж.

► Займы. В 2016 г. появились займы, которых не было в предыдущем. На общем фоне величин остальных показателей это изменение можно трактовать как негативное. То есть бизнес требует дополнительного вливания денег. Если принять во внимание возросшие складские запасы, рост прибыли, снижение дебиторской задолженности, то можно предположить, что:

- Бизнес развивается и требует дополнительных вливаний

- Много денежных средств вложено в материальные запасы

- Скорее всего компания уже испытывает кассовые разрывы

- Ликвидности на устранение кассовых разрывов и рост предприятия не хватает.

► Счета поставщиков к оплате. Показатель серьезным образом увеличился. Одним из важных показателей деятельности является отношение дебиторской задолженности к кредиторской. Желательно, чтобы оно равнялось единице. В нашем же случае дебиторка почти в 3 раза меньше.

► Прочая кредиторская задолженность. Показатель вырос. Чаще всего под этим показателем подразумевается предоплата от покупателей.

Для более точных выводов необходимо проанализировать также отчет о прибылях и убытках и отчет о движении денежных средств. Но для предварительной оценки положения компании достаточно данных из управленческого баланса.

С помощью управленческих данных легко рассчитать:

1. Чистый оборотный капитал. Показатель представляет собой разность между величиной оборотных активов и краткосрочных обязательств. Он должен быть положительным.

2. Рентабельность собственного капитала = прибыль/собственный капитал.

3. Оборачиваемость запасов = выручка/среднегодовой остаток запасов. Чем больше коэффициент, тем выше рентабельность капитала.

4. Длительность периода хранения запасов в днях. Показатель представляет собой среднее количество дней между приходом товара на склад и его отгрузкой покупателю.

5. Длительность периода оборачиваемости дебиторской задолженности в днях. Она представляет собой среднюю отсрочку для оплаты товара/услуг клиентами.

6. Длительность периода оборачиваемости кредиторской задолженности в днях. Она представляет собой среднюю отсрочку по расчету с поставщиками.

7. Денежный цикл, на основании расчета которого решается проблема кассовых разрывов. Он рассчитывается по формуле:

Оборачиваемость товарных запасов (в днях) + оборачиваемость дебиторской задолженности (в днях) – оборачиваемость кредиторской задолженности (в днях)

Она дает понимание длительности периода между получением денежных средств за единицу товара/услуги. Чем длиннее этот период, тем соответственно больше нужно средств для его финансирования.

Управленческий баланс стоит вести также для того, чтобы предотвратить возможное мошенничество и воровство на предприятии. Вот что происходит согласно данным американской организации ACFE.

- Компании теряют в среднем 5% выручки в год из-за мошенничества сотрудников.

- Мошенничество в среднем длится 18 месяцев (от начала до обнаружения)

- Чем выше позиция сотрудника, тем больше убыток.

- Чем больше стаж сотрудника, тем выше убыток.

- В 77% случаев мошенниками оказываются финансисты, производственники, продажники, закупщики и руководство.

- Большинство мошенников имели чистую биографию (84%).

- 49% пострадавших компаний не получили никакой компенсации убытков.

Подведем краткие итоги. Управленческий баланс обобщает данные по имуществу компании (информационная функция), проверяет равенство суммы активов сумме пассивов (проверочная функция) и служит базой для анализа финансовых показателей (аналитическая функция).

С помощью управленческого баланса легко рассчитать рентабельность капитала, оборачиваемость товаров, дебиторки, длительность некоторых процессов и так далее.

Специально разработанной формы для управленческого баланса нет, поэтому его можно составить, например, в excel. Это документ только для внутреннего пользования (в этом его отличие от бухгалтерского баланса), поэтому его можно формировать на любую даты.

Кроме того, управленческий баланс можно создавать как на одну компанию, так и на несколько юридических лиц, аффилированных между собой. Очень важно, чтобы все активы и пассивы, внесенные в управленческий баланс, подкреплялись документами.

Ещё больше идей и примеров по этой теме вы получите на наших авторских бесплатных вебинарах. Регистрируйтесь!

Мы рассмотрели структуру и основные показатели управленческого баланса. Используйте их, чтобы вовремя сделать правильные выводы о финансовом состоянии вашего предприятия и эффективно управлять своими продажами и бизнесом.

УПРАВЛЕНЧЕСКИЙ И БУХГАЛТЕРСКИЙ БАЛАНС: НЕОБХОДИМОСТЬ ФОРМИРОВАНИЯ И СУЩЕСТВЕННЫЕ ОТЛИЧИЯ

Действующее законодательство, в частности, Федеральный закон от 06.12.2011 № 402‑ФЗ (в ред. от 28.11.2018) «О бухгалтерском учете», обязывает практически все организации формировать бухгалтерский баланс, который сдается в уполномоченный орган (налоговую, статистику).

В связи с этим возникает вопрос о необходимости формирования управленческого баланса. Управленческий баланс — важная форма финансовой отчетности предприятия. Составлять его необходимо, поскольку официальная форма не может учесть всю специфику работы конкретного предприятия, а официальная методология бухгалтерского учета не обладает нужной гибкостью в подходах.

Бухгалтерский баланс составляется только в рамках юридической структуры бизнеса. Управленческий документ может объединять показатели различных юридических лиц исходя из целей предприятия.

Управленческий и бухгалтерский баланс различаются степенью детализации представленной информации. Бухгалтерский баланс составляют на основе документарных источников, а управленческий финансовый отчет не связан подобными рамками. Внутреннюю управленческую отчетность можно создавать с любой частотой и оперативностью, сроки формирования бухгалтерской отчетности жестко зафиксированы законодательством.

Формирование управленческого баланса может способствовать достижению ряда целей. Основные цели:

- определить стоимость компании;

- оценить ликвидность предприятия;

- оценить финансовую эффективность работы организации.

Достигнуть этих целей можно с помощью бухгалтерского баланса, однако данные управленческого документа будут не только более точными и полными, но и более корректными с точки зрения экономического анализа.

Так, стоимость компании на текущий момент времени можно оценить по величине ее чистых активов. Они представляют собой остаток между величиной активов компании и всеми ее обязательствами.

Предположим, величина активов хозяйствующего лица составляет 18 124 тыс. руб., общая сумма всех обязательств организации — 16 220 тыс. руб. В данном случае чистые активы будут равны 1904 тыс. руб. Именно этот показатель можно принять за стоимость предприятия на текущий момент времени.

Подобный показатель есть и в официальной форме. В чем тогда отличия?

Отличия могут возникать в связи с применением различных методик формирования статей отчетности и различных подходов к оценке стоимости активов. В бухгалтерском учете товарно-материальные ценности обоснованно учитываются по первоначальной стоимости. Возможна и переоценка, но в отношении переоценки законодательство устанавливает более жесткие требования.

Переоценка в управленческом учете может проходить с необходимой регулярностью — раз в месяц или чаще (раз в квартал, полугодие). Важно, что ее итоги не окажут влияния на налогооблагаемую базу предприятия. Нет жесткой необходимости в оформлении актов переоценок. Полученные результаты не нужно отражать в бухучете, что при большой номенклатуре активов может быть трудозатратно.

Результаты переоценки должны быть отражены обособленно, чтобы они не слились с финансовыми показателями по результатам хозяйственной деятельности.

Часто бывает так, что определенные активы растут в цене, а другие уменьшаются. То есть одновременно организация будет иметь положительную и отрицательную разницу от переоценки. Этот результат целесообразно отражать в балансе развернуто: отдельно прибыль от переоценки, отдельно — убыток.

Итоги переоценки послужат данными для последующего анализа. Возможно, по активам, которые систематически теряют в цене, стоит принять кардинальное решение.

ЭТО ВАЖНО

Бухгалтерский баланс необходимо заполнять по унифицированной форме, установленной Приказом Минфина России от 02.07.2010 № 66н (в ред. от 06.03.2018) «О формах бухгалтерской отчетности организаций». Нельзя вносить в нее какие-либо существенные изменения.

Активы в бухгалтерском балансе располагаются по мере возрастания ликвидности (от наименее ликвидных основных активов до абсолютно ликвидных денежных средств). Пассив бухгалтерского баланса учитывает сроки погашения обязательств (от больших к меньшим). Вначале идет собственный капитал, не имеющий срока погашения, затем долгосрочные и краткосрочные обязательства.

Нередко в компаниях возникает необходимость построить данные по иным принципам. Многие собственники хотят видеть прежде всего высоколиквидные активы, а затем труднореализуемые основные средства. В пассиве они предпочитают видеть наиболее опасные «короткие» обязательства, угрожающие платежеспособности предприятия. Возникает необходимость и в других корректировках строк баланса.

Финансовые результаты деятельности организации можно оценить с помощью отчета о прибылях и убытках, однако управленческий баланс также достаточно показательный документ в отношении понимания финансовой ситуации. Такой анализ можно провести по данным статьи «Финансовый результат». Кроме того, увеличение чистых активов, взятое в динамике, может отражать:

- чистую прибыль компании за взятый период (например, в ситуации, когда не было переоценок);

- рост стоимости компании в результате переоценок или изменения экономической ситуации на рынке. Это важный и информативный показатель.

КЛЮЧЕВЫЕ ВОПРОСЫ, КАСАЮЩИЕСЯ ФОРМИРОВАНИЯ УПРАВЛЕНЧЕСКОГО БАЛАНСА И АНАЛИЗА ЕГО ПОКАЗАТЕЛЕЙ

Общие принципы формирования управленческого и бухгалтерского баланса схожи, однако формирование управленческого баланса имеет свои особенности, которые во многом зависят от следующих факторов:

- способа построения управленческого учета;

- требований, предъявляемых к отчетности пользователями;

- целей составления управленческого баланса;

- степени необходимой детализации и т. д.

Основой для формирования управленческого баланса служат данные бухгалтерского учета, однако не стоит искать между ними расхождения. Наоборот, нужно максимально сблизить два учета, причем настолько, насколько позволяют задачи, которые перед ними стоят. Это положительно скажется на трудоемкости учетного процесса.

Нередко финансисты считают, что управленческий учет — творческая наука, регламентировать которую не нужно. Действительно, работа финансиста творческая, но определенная регламентация просто необходима.

Управленческий баланс строится не сам по себе, а вырастает из системы управленческого учета, которая должна иметь свою методологию, чтобы избежать путаницы в подходах к формированию управленческих данных.

Если специалист компании, оценивающий внереализационные доходы, при формировании отчетности в одном периоде возьмет внереализационные доходы и расходы развернуто, а в другом периоде будет использовать только итоговый финансовый результат по таким операциям, то не удастся обеспечить сопоставимость данных. Это грубая ошибка.

Чтобы избежать подобных ошибок в системе управленческого учета, при формировании управленческого баланса нужно изначально сформировать управленческую учетную политику организации и вести учет в рамках данного регламента.

Это особенно важно, если речь идет о формировании консолидированной управленческой отчетности нескольких организаций. В случае консолидации отчетности необходимо убрать внутригрупповые обороты и взаимные обязательства компаний группы.

Статистические и динамические управленческие балансы

Статистические балансы составляют на основе моментальных показателей, рассчитанных на определенную дату. Динамические балансы более информационные, отображают состав имущества предприятия и источники его образования не только на определенную дату, а в движении — в виде интервальных показателей (оборотов за отчетный период).

По форме динамический баланс отличается от статистического количеством граф. Качественное отличие состоит в следующем:

- в динамический управленческий баланс могут входить транзитные счета, которые в статических балансах не показывают;

- основные и транзитные счета помимо остатков на начало и конец периода представлены и оборотами за данный период.

Поскольку динамический управленческий баланс более сложный по сравнению со статистическим, большую популярность получила комбинированная, переходная форма между чисто статистическим и динамическим балансами.

Рассмотрим примеры статистического баланса по состоянию на март 2019 г. (табл. 1), динамического и комбинированного балансов за первый квартал 2019 г. (табл. 2, 3).

|

Таблица 1. Статистический баланс по состоянию на март 2019 г. |

|||||

|

АКТИВ |

ПАССИВ |

||||

|

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

|

1 |

Внеоборотные активы |

3 |

Собственный капитал |

||

|

1.1 |

Основные средства |

93 121 |

3.1 |

Вложения учредителей (уставный и прочий капитал) |

75 000 |

|

1.2 |

Капитальные вложения |

14 700 |

3.2 |

Финансовый результат |

5420 |

|

1.3 |

Итого внеоборотные активы |

107 821 |

3.3 |

Итого собственный капитал |

80 420 |

|

2 |

Оборотные активы |

4 |

Долгосрочные обязательства |

||

|

2.1 |

Товары |

15 721 |

4.1 |

Кредиты и займы |

27 000 |

|

2.2 |

Дебиторская задолженность |

3544 |

4.2 |

Прочая долгосрочная задолженность |

302 |

|

2.3 |

Денежные средства |

891 |

|||

|

Итого оборотные активы |

20 156 |

4.3 |

Итого долгосрочные обязательства |

27 302 |

|

|

5 |

Краткосрочные обязательства |

||||

|

5.1 |

Кредиторская задолженность |

18 945 |

|||

|

5.2 |

Прочая краткосрочная задолженность |

1310 |

|||

|

5.3 |

Итого краткосрочные обязательства |

20 255 |

|||

|

Итого актив |

127 977 |

Итого пассив |

127 977 |

|

Таблица 2. Динамический баланс за первый квартал 2019 г. |

|||||

|

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

|||

|

Сальдо на начало дебет/кредит январь 2019 г. |

Дебет |

Кредит |

Сальдо на конец дебет/кредит март 2019 г. |

||

|

АКТИВ |

|||||

|

1 |

Внеоборотные активы |

||||

|

Основные средства (первоначальная стоимость) |

111 800 |

801 |

0 |

112 601 |

|

|

Износ основных средств |

14 125 |

0 |

5355 |

19 480 |

|

|

1.1 |

Основные средства (остаточная стоимость) |

97 675 |

0 |

93 121 |

|

|

1.2 |

Капитальные вложения |

13 200 |

1700 |

200 |

14 700 |

|

1.3 |

Итого внеоборотные активы |

110 875 |

2501 |

5555 |

107 821 |

|

2 |

Оборотные активы |

||||

|

2.1 |

Товары |

14 622 |

14 820 |

13 721 |

15 721 |

|

2.2 |

Дебиторская задолженность |

2714 |

3297 |

2467 |

3544 |

|

2.3 |

Денежные средства |

201 |

16 475 |

15 785 |

891 |

|

Итого оборотные активы |

17 537 |

34 592 |

31 973 |

20 156 |

|

|

Итого актив |

128 412 |

37 093 |

37 528 |

127 977 |

|

|

ПАССИВ |

|||||

|

3 |

Собственный капитал |

||||

|

3.1 |

Вложения учредителей (уставный и прочий капитал) |

75 000 |

0 |

0 |

75 000 |

|

3.2 |

Финансовый результат |

4805 |

0 |

615 |

5420 |

|

3.3 |

Итого собственный капитал |

79 805 |

0 |

615 |

80 420 |

|

4 |

Долгосрочные обязательства |

||||

|

4.1 |

Кредиты и займы |

26 000 |

0 |

1000 |

27 000 |

|

4.2 |

Прочая долгосрочная задолженность |

203 |

0 |

101 |

302 |

|

4.3 |

Итого долгосрочные обязательства |

26 203 |

0 |

1101 |

27 302 |

|

5 |

Краткосрочные обязательства |

||||

|

5.1 |

Кредиторская задолженность |

21 094 |

18 492 |

16 341 |

18 943 |

|

5.2 |

Прочая краткосрочная задолженность |

1310 |

0 |

0 |

1310 |

|

5.3 |

Итого краткосрочные обязательства |

22 404 |

18 492 |

16 341 |

20 255 |

|

Итого пассив |

128 412 |

18 492 |

18 057 |

127 977 |

|

|

Баланс |

128 412 |

55 585 |

55 585 |

127 977 |

|

Таблица 3. Комбинированный баланс за первый квартал 2019 г. |

||||

|

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

||

|

Январь |

Февраль |

Март |

||

|

АКТИВ |

||||

|

1 |

Внеоборотные активы |

|||

|

1.1 |

Основные средства |

96 592 |

94 807 |

93 121 |

|

1.2 |

Капитальные вложения |

13 200 |

14 700 |

14 700 |

|

1.3 |

Итого внеоборотные активы |

109 792 |

109 507 |

107 821 |

|

2 |

Оборотные активы |

|||

|

2.1 |

Товары |

14 622 |

12 136 |

15 721 |

|

2.2 |

Дебиторская задолженность |

2714 |

2903 |

3544 |

|

2.3 |

Денежные средства |

201 |

403 |

891 |

|

Итого оборотные активы |

17 537 |

15 442 |

20 156 |

|

|

Итого актив |

127 329 |

124 949 |

127 977 |

|

|

ПАССИВ |

||||

|

3 |

Собственный капитал |

|||

|

3.1 |

Вложения учредителей (уставный и прочий капитал) |

75 000 |

75 000 |

75 000 |

|

3.2 |

Финансовый результат |

4805 |

4907 |

5420 |

|

3.3 |

Итого собственный капитал |

79 805 |

79 907 |

80 420 |

|

4 |

Долгосрочные обязательства |

|||

|

4.1 |

Кредиты и займы |

26 000 |

26 500 |

27 000 |

|

4.2 |

Прочая долгосрочная задолженность |

203 |

257 |

302 |

|

4.3 |

Итого долгосрочные обязательства |

26 203 |

26 757 |

27 302 |

|

5 |

Краткосрочные обязательства |

|||

|

5.1 |

Кредиторская задолженность |

20 011 |

16 975 |

18 943 |

|

5.2 |

Прочая краткосрочная задолженность |

1310 |

1310 |

1310 |

|

5.3 |

Итого краткосрочные обязательства |

21 321 |

18 285 |

20 255 |

|

Итого пассив |

127 329 |

124 949 |

127 977 |

Сформированный управленческий баланс наглядно отобразит ситуацию с ликвидностью активов на конкретную дату.

К СВЕДЕНИЮ

Ликвидность — это скорость обращения активов предприятия в денежные средства.

Финансист предприятия должен контролировать разумное соотношение между краткосрочными и долгосрочными активами, имея целью последовательное развитие организации и ее способность погашать краткосрочные обязательства. Чем больше дефицит средств между группами, тем больше риск, что в какой-то момент предприятие не сможет изыскать деньги, чтобы рассчитаться по своим долгам.

Не всегда удобно проводить анализ по абсолютным показателям, поэтому рассчитывают относительные коэффициенты. В источниках встречаются разные рекомендуемые значения расчетных величин. Например, коэффициент текущей ликвидности предлагают считать оптимальным в диапазоне от 1,5 до 2,5.

Сопоставляя оборотные активы рассматриваемой организации с ее краткосрочными обязательствами, получим следующие сводные данные (табл. 4).

|

Таблица 4. Показатели платежеспособности предприятия за три месяца 2019 г., тыс. руб. (по данным комбинированного управленческого баланса) |

|||

|

Показатель |

Январь |

Февраль |

Март |

|

Итого оборотные активы |

17 537 |

15 442 |

20 156 |

|

Итого краткосрочные обязательства |

21 321 |

18 285 |

20 255 |

|

Показатель дефицита оборотных активов для покрытия краткосрочных обязательств |

–3784 |

–2843 |

–99 |

|

Коэффициенты текущей ликвидности (Оборотные активы / Краткосрочные обязательства) |

0,8225 |

0,8445 |

0,9951 |

Как видно из табл. 4, оборотные активы не покрывают краткосрочную задолженность организации. Коэффициент текущей ликвидности значительно отличается от оптимального диапазона значений.

Ряд источников рекомендует иметь соотношение дебиторской задолженности к кредиторской, равное 1. В нашем случае «дебиторка» на конец периода почти в 5,3 раза меньше (18 943 тыс. руб. / 3544 тыс. руб.).

Это указывает на негативную ситуацию с ликвидностью у данной компании. В то же время считать ситуацию критичной было бы неправильно. Особенно с учетом положительной тенденции по уменьшению выявленного разрыва.

Финансист организации должен постоянно контролировать показатели ликвидности, принимая меры, способствующие оздоровлению ситуации:

- приостановка дальнейшего увеличения величины внеоборотных активов;

- изыскание новых долгосрочных источников финансирования и превращение краткосрочных обязательств в долгосрочные;

- ведение переговоров с кредиторами о получении максимальных отсрочек по погашению долгов (даже с уплатой разумных санкций).

К признакам, характеризующим ухудшение ликвидности, можно также отнести:

- значительное увеличение в динамике внеоборотных активов;

- изменение в структуре баланса в сторону снижения долгосрочных долгов и увеличения краткосрочных;

- наличие в балансе убытков (показатель «Финансовый результат» с минусом).

Финансист должен соблюдать разумный баланс интересов. Перекос в сторону увеличения краткосрочных активов даст возможность беспроблемно погашать краткосрочные долги компании, однако будет мешать ее развитию в связи с нехваткой основных производственных фондов, их неоперативным обновлением.

Для оценки платежеспособности организации потребуется более глубокий анализ, так как показатели ликвидности и платежеспособности нельзя считать тождественными. Дело в том, что формально ликвидные активы (например, ТМЦ, дебиторская задолженность) по факту могут быть не настолько ликвидными, как их классифицируют традиционные подходы.

Дебиторская задолженность может оказаться нереальной ко взысканию, товарно-материальные ценности — морально или качественно устаревшими, фактически подлежащими списанию или реализации по бросовым ценам. Кредиторская задолженность также может быть с истекшим сроком исковой давности. То есть данные управленческого баланса выступят сигнальным триггером для проведения углубленной оценки показателей.

Составляя управленческий баланс, финансист изначально должен учесть все озвученные нюансы и сформировать как можно более актуальный управленческий финансовый отчет. Тогда анализ ликвидности будет более точным.

Построенный управленческий баланс в совокупности с другими отчетами служит основой для расчета различных показателей:

- рентабельность собственного капитала (прибыль / собственный капитал);

- оборачиваемость запасов (выручка / среднегодовой остаток запасов);

- длительность периода оборачиваемости дебиторской и кредиторской задолженности в днях, представляющая собой среднюю рассрочку по оплате долгов, и др.

Нужно отметить, что существует довольно много аналитических показателей. С учетом специфики организации они имеют различную актуальность в ходе проведения аналитических работ. Как правило, каждая компания выбирает определенную совокупность критериев, которые и служат маркерами для финансистов и собственников организации.

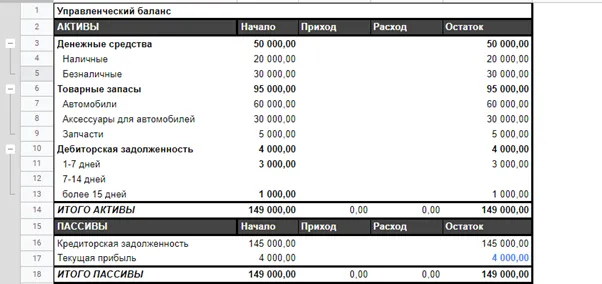

К особенностям формирования управленческого баланса можно отнести и необходимую степень детализации статей. К примеру, в бухгалтерской отчетности достаточно строки «Денежные средства», однако руководитель организации должен видеть, сколько средств у него в кассе, на расчетном счете, в том числе по видам кредитных учреждений.

Такой подход предоставит возможность оценить финансовые потери, если кредитное учреждение утратит лицензию или у него возникнут финансовые проблемы, проанализировать дальнейшую стратегию действий со свободными денежными средствами: направить их на погашение кредиторской задолженности или временно разместить на банковских депозитах.

Значение показателя «НДС к возмещению», который в бухгалтерском учете отражается в виде дебетового сальдо на конец соответствующего налогового периода по счету 68-2 «Расчеты с бюджетом по НДС», в бухгалтерском балансе обоснованно отражается в составе строки «Дебиторская задолженность».

В управленческом отчете его целесообразно выделить в самостоятельную статью баланса, чтобы подчеркнуть перед руководством особый статус данного показателя и держать на контроле получение этих сумм.

С одной стороны, это фактически денежные средства, которые после камеральной проверки поступят на счет организации. С другой стороны, проверяющие часто сомневаются в обоснованности заявленных сумм, вплоть до личностных просьб о подаче уточненных деклараций, которые отодвигают срок возврата НДС.

Товары, прочие ценности должны отражаться в управленческом балансе после обоснованной оценки с целью выявления неликвидов. Величина товарно-материальных ценностей также подлежит оценке на предмет затоваренности склада и снижения оборачиваемости оборотных активов.

Номенклатура, которая морально или качественно устарела, должна быть выделена в отдельные строки баланса с приведением цен к рыночным. Аналогичный подход необходим и в отношении внеоборотных активов.

ЭТО ВАЖНО

При наличии у компании соответствующих ресурсов (трудовых, финансовых и прочих) целесообразно систематически переоценивать все активы, актуализируя и тем самым уточняя реальное состояние дел с ликвидностью.

Предположим, величина оборотных активов организации составляет 18 120 тыс. руб., в том числе товары — 18 000 тыс. руб. Краткосрочная кредиторская задолженность равна 18 980 тыс. руб. Наблюдаем формально негативное дефицитное значение показателя ликвидности. Однако в бухгалтерском учете организации товар учитывается по первоначальной стоимости, рыночный сезонный рост цен не учитывают. Между тем закупленный товар уже продается на 15 % дороже, что совершенно меняет расклад в оценке ликвидности.

Аналогичный подход должен быть применен и к дебиторской задолженности. Значение дебиторской задолженности не должно вводить в заблуждение ни финансовую службу, ни руководство предприятия. Все нереальные ко взысканию долги, которые невозможно или пока нерационально списать, должны быть выделены из общей суммы «дебиторки». То же самое можно посоветовать и в отношении кредиторских обязательств.

Кредиторскую задолженность целесообразно представить более подробно, выделяя долги по заработной плате, перед бюджетом и поставщиками. Такой подход будет более информативен, в том числе в отношении оценки ликвидности и платежеспособности организации.

Дело в том, что в настоящее время налоговые долги не имеют длительных сроков погашения. К примеру, обязательства по НДС должны быть погашены в течение трех месяцев — по 1/3 ежемесячно. В случае неуплаты в установленный срок довольно оперативно поступает соответствующее налоговое требование, неисполнение которого влечет блокировку счета в пределах долга, взыскание денег со счета. То есть избежать погашения налоговых долгов, не лишившись возможности работы с расчетным счетом, не получится.

Такая же сложность и с долгами по зарплате. В настоящее время предусмотрены различные виды ответственности работодателя за задержку заработной платы, вплоть до уголовной, поэтому данный вид задолженности должен быть на особом контроле.

Кредиторская задолженность перед поставщиками, как правило, не имеет жестких сроков погашения. Партнеры обычно идут на разумные уступки и отсрочки. Таким образом, в отношении подобных обязательств возможна определенная гибкость в сроках их гашения.

Рост кредиторской задолженности необходимо тщательно сопоставлять с изменениями, которые происходят в структуре активов компании. Если наблюдается их рост, то нужно проследить, увеличиваются при этом внеоборотные активы или затрагиваются другие показатели.

Рост внеоборотных активов может свидетельствовать о том, что бизнес растет и ему требуются инвестиции для развития. Увеличение оборотных активов (кроме «дебиторки») будет говорить о том, что предприятию не хватает оборотных средств, финансирование которых происходит за счет займов. Возрастание дебиторской задолженности станет свидетельством того, что именно там оседает внешнее финансирование.

ОБРАТИТЕ ВНИМАНИЕ

Для проверки управленческого баланса нужно сопоставить итоги актива и пассива. Они должны быть равны. Отсутствие равенства сигнализирует о наличии учетной ошибки.

Важный момент: необходимо обеспечить сходство данных управленческого баланса с данными других управленческих форм. Например, показатель «Денежные средства» управленческого баланса должен соответствовать аналогичному показателю бюджета движения денежных средств.

Пример анализа ликвидности и платежеспособности организации на базе данных управленческого баланса

Финансовый специалист сформировал управленческий баланс за текущий период по установленной на предприятии форме (табл. 5).

Чтобы управленческий баланс был максимально достоверным, финансист учитывал требования руководства и управленческую учетную политику предприятия.

Финансовый результат за прошлый отчетный период составил:

- от хозяйственной деятельности — 602 тыс. руб.;

- от переоценки активов — 1810 тыс. руб.

|

Таблица 5. Управленческий баланс |

|||||

|

АКТИВ |

ПАССИВ |

||||

|

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

№ п/п |

Наименование разделов и статей |

Сумма, тыс. руб. |

|

1 |

Оборотные активы |

3 |

Краткосрочные обязательства |

||

|

1.1 |

Товары |

8796 |

3.1 |

Кредиторская задолженность |

1397 |

|

1.1.1 |

Ликвидные товары |

8475 |

3.1.1 |

Кредиторская задолженность перед бюджетом |

108 |

|

1.1.2 |

Неликвидные товары |

321 |

3.1.2 |

Кредиторская задолженность перед персоналом организации |

347 |

|

1.2 |

Дебиторская задолженность |

1805 |

3.1.3 |

Кредиторская задолженность перед поставщиками |

822 |

|

1.2.1 |

Дебиторская задолженность, реальная ко взысканию |

1578 |

3.1.4 |

Прочая кредиторская задолженность |

34 |

|

1.2.2 |

Дебиторская задолженность, оцениваемая как нереальная ко взысканию |

227 |

3.1.5 |

Кредиторская задолженность, оцениваемая как нереальная ко взысканию |

86 |

|

1.3 |

Денежные средства |

979 |

3.2 |

Итого краткосрочные обязательства |

1397 |

|

1.3.1 |

Денежные средства в кассе |

27 |

4 |

Долгосрочные обязательства |

|

|

1.3.2 |

Денежные средства на р/с в ПАО «МИнБанк» |

55 |

4.1 |

Кредиты и займы |

1300 |

|

1.3.3 |

Денежные средства на р/с в АО «Райффайзенбанк» |

897 |

4.2 |

Прочая долгосрочная задолженность |

128 |

|

1.4 |

Итого оборотные активы |

11 580 |

4.3 |

Итого долгосрочные обязательства |

1428 |

|

2 |

Внеоборотные активы |

5 |

Собственный капитал |

||

|

2.1 |

Основные средства |

34 475 |

5.1 |

Вложения учредителей |

40 000 |

|

2.2 |

Итого внеоборотные активы |

34 475 |

5.2 |

Финансовый результат |

3230 |

|

5.2.1 |

Финансовый результат от хозяйственной деятельности |

945 |

|||

|

5.2.2 |

Финансовый результат от переоценки активов |

2285 |

|||

|

5.3 |

Итого собственный капитал |

43 230 |

|||

|

Итого актив |

46 055 |

Итого пассив |

46 055 |

Для анализа ликвидности предприятия финансист вывел уточненный показатель оборотных активов, исключив сумму неликвидов и дебиторской задолженности, нереальной ко взысканию. Такую же корректировку он произвел в отношении кредиторской задолженности.

Полученные данные участвовали в расчете коэффициентов ликвидности:

Коэффициент текущей ликвидности = (Оборотные активы – Сумма неликвидов – Сумма нереальной дебиторской задолженности) / (Сумма краткосрочных обязательств – Сумма нереальной кредиторской задолженности) = (11 580 тыс. руб. – 321 тыс. руб. – 227 тыс. руб.) / (1397 тыс. руб. – 86 тыс. руб.) = 11 032 тыс. руб. / 1311 тыс. руб. = 8,4.

В суммовом выражении величина оборотных активов превышает краткосрочные обязательства на 9721 тыс. руб. (11 032 тыс. руб. – 1311 тыс. руб.).

Дебиторская задолженность, реальная ко взысканию, с запасом покрывает величину краткосрочных обязательств компании. Величина резерва — 267 тыс. руб. (1578 тыс. руб. – 1311 тыс. руб.).

Коэффициент абсолютной ликвидности = Денежные средства / Сумма краткосрочных обязательств = 979 тыс. руб. / 1311 тыс. руб. = 0,75. Нормальное значение коэффициента — не менее 0,2.

Можно сделать вывод, что ликвидность и платежеспособность предприятия находятся на хорошем уровне.

Общая величина обязательств компании на фоне показателя активов предприятия небольшая, составляет 2825 тыс. руб. (1397 тыс. руб. + 1428 тыс. руб.).

Чистая прибыль компании за анализируемый период — 343 тыс. руб. (945 тыс. руб. – 602 тыс. руб.).

В результате инфляции и влияния рыночных процессов стоимость компании увеличилась на 475 тыс. руб. (2285 тыс. руб. – 1810 тыс. руб.).

Предварительный вывод: финансовое положение рассматриваемой организации устойчивое. Для более глубокого анализа требуются другие формы управленческой отчетности и различные аналитические данные.

Статья опубликована в журнале «Планово-экономический отдел» № 4, 2019.

Недавно проводила собеседование на должность экономиста отдела управленческой отчетности, на одном из собеседований меня начали убеждать, что баланс для управленческого учета вообще штука бесполезная, он нужен исключительно бухгалтерам, а для собственника и менеджмента он вообще ценности не несёт, аргументом было «даже в интернете так написано».

Для практикующего экономиста по управленческому учету — это звучит очень забавно, разумеется. Но, в интернете я всё-таки почитала и действительно много информации о том, что нужен отчет о финансовых результатах и отчет о движении денег, а баланс можно не использовать, так как там якобы нет информации для принятия управленческих решений. Почему-то часто возникают сложности в этой части и у специалистов и у собственников бизнеса, поэтому, давайте сегодня поговорим о трёх формах отчетности, для чего каждый отчет нужен и как они между собой увязываются.

Был у меня проект один. Производственная компания. Светлые планы на будущее, компания планировала значительно увеличить обороты и выйти на новый уровень, причем, производство было в нескольких городах-а значит, контрольная функция важна как никогда. Как и в большинстве своем, многие задумываются про управленческий учет на стадии роста, бизнес растет, процессов, людей, объемов работ становится все больше и на ряду с этим увеличиваются объемы информации, в голове держать всё невозможно.

Основная цель внедрения управленческого учета была связана с тем, что собственники бизнеса не видели куда идут, что с бизнесом происходит, в каком он сейчас состоянии, сколько компания прибыли генерирует. В штате был сотрудник, который вёл учет на коленке, но было подозрение, что отчетность не достоверная. Так и оказалось.

Вы сами владеете управленческим учетом? Как минимум, вы точно знаете, как сильно сейчас ценятся те, кто понимает в управленке, финанализе и бюджетировании. Такие профи на вес золота! Для тех, кто хочет в ряды особо ценных бухгалтеров, мы сделали онлайн-курс «Антикризисный управленческий учет и бюджетирование: с нуля до внедрения». Я преподаю в нем несколько модулей про 1С и провожу онлайн-встречу с потоком. Посмотреть программу и записаться на курс можно тут. Обучение онлайн 1 месяц. По окончании получите официальное удостоверение на 140 часов с занесением в госреестр.

При принятии отчетности, как сейчас помню, управленческий баланс не бился на 1,3 млн рублей (равенство активов и пассивов не соблюдалось). На мой вопрос, почему мне предоставляют искаженную управленческую отчетность прилетел ответ: «это, вообще-то, управленческий баланс и в нём допускаются расхождения». У меня созрел логичный вопрос: а для целей бухгалтерского учета по такому же принципу составляется баланс?

— «Конечно нет, бухгалтерский учет ориентирован на государство, там так не допускается. А управленческий учет ориентирован на компанию и вообще тут плана счетов нету, поэтому я вам его и не смогу свести так, как баланс сводится в бухгалтерии».

Друзья, если вам подсовывают такой баланс, не важно управленческий это учет или бухгалтерский, бегите от таких специалистов. Никакой ясной картины они вам не предоставят.

Кстати, к слову, в управленческой конфигурации 1С управленческий баланс можно разработать и без бухгалтерского плана счетов, а в некоторых конфигурациях программ он есть уже встроенный, на самый крайний случай, его можно собирать в excel, если не хотите делать автоматизацию на 1С. Разница лишь в том, что в бухгалтерии ведётся всё по счетам учета, а управленческий учет всё фиксирует в регистрах накопления. Но принцип формирования идентичный.

Я конечно всё понимаю, правила ведения управленческого учета устанавливает предприятие, а не государство, только вот эти правила никак не могут влиять на то, что баланс имеет право расходиться.

Пожалуй, начнём с самых азов.

Принцип формирования управленческого баланса такой же, что и в бухгалтерии.

Каждый день в компании происходят различные процессы: реализации товаров, закуп материала, фиксируются расходы различные — всё это хозяйственные операции.

Баланс построен по принципу двойной записи, то есть операция одна, а части учета затрагивается две. Например, Коля дал вам в долг 50 рублей — это хоз. операция и она одна, а вот части учета затрагивается две.

Факт поступления денежных средств в компанию — это актив баланса, мы 50 рублей там отражаем, в разделе «денежные средства», но к нам не только деньги поступили, Коля же в долг дал, а значит у нас появилась задолженность перед Колей, мы ему должны 50 рублей. В пассивах, в разделе займов мы фиксируем этот долг. Тут всё просто. Как видите, без плана счетов можно проводки расписать.

Во-вторых, все формы управленческой отчетности между собой взаимосвязаны. И в определенных точках, они сходятся. Ключевое, почему баланс это круто и он обязательно нужен, так это то, что каждую строку баланса мы можем проверить и подтвердить, а вот отчет о финансовых результатах такой роскоши не имеет, проверить его достоверность можно только через баланс. Все остатки, которые в балансе, мы можем проинвентаризировать — товары и основные средства — пересчитаем. Задолженность сверим с помощью актов сверки, деньги сверим с банковскими выписками и кассами.

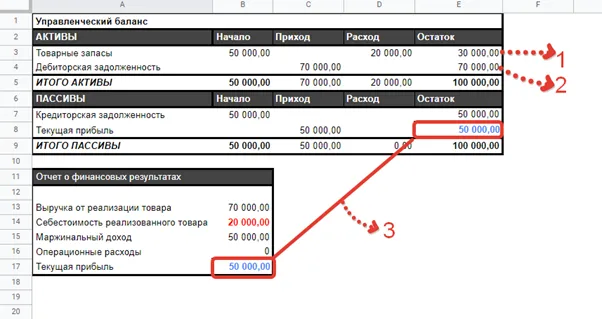

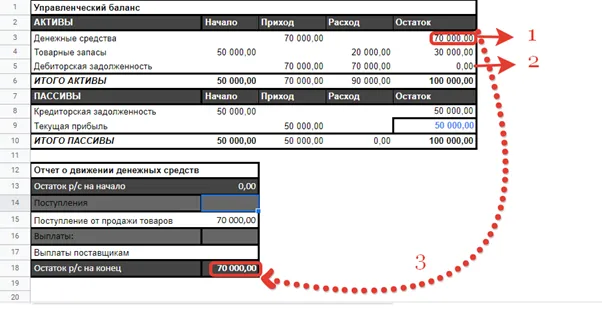

Давайте разберем одну операцию и разложим её на всей управленческой отчетности, заодно и состыкуем отчеты между собой. На практическом примере, гораздо понятнее, как это всё работает.

Для корректности примера, введем начальные остатки. Представим, что до момента свершения этой операции у нас на складе был товар на сумму 50 000 и мы взяли его в долг у поставщика (товары на балансе на сумму 50 000, и долг поставщику 50 000. Актив=Пассиву).

Сама операция, которая произошла:

Мы продаем товар за 70 000, его себестоимость составляет 20 000. На этой сделке мы заработали 50 000. Операция одна. Части учета 2 — товары и дебиторская задолженность, а 50 000 — это прибыль (то, что вы заработали).

Как это проходит по отчетности:

-

Разберем первую строку баланса «Товарные запасы». У вас уменьшился товар на складе на сумму 20 000, вы его продали. Это себестоимость. Изначально на складе у вас товара было на 50 000, а осталось на 30 000. В балансе вы видите на какую сумму у вас товаров есть сейчас. В балансе происходит уменьшение актива, а в отчете о финансовых результатах эта цифра отражается по статье «Себестоимость реализованного товара». Эту строку баланса легко проверить на достоверность. Сколько по факту товаров в компании, столько и на балансе числится. Подтвердить мы это можем с помощью инвентаризации.

-

В момент продажи у нас формируется дебиторская задолженность. Когда мы отгрузили товар покупателю, в этот момент у него перед нами возникает долг. Отгрузили товар на 70 000, отразили в дебиторской задолженности. Когда покупатель оплатит деньги, тогда задолженность закроется. Эту строку баланса тоже легко проверить, с помощью сверки взаиморасчетов с покупателем. В отчете о финансовых результатах — это выручка. (продали на 70 000).

-

На этой сделке мы заработали 50 000. Отражаем в разделе прибыли. Как видно на примере, прибыль в балансе и прибыль в отчете о финансовых результатах совпадает. Это и есть та самая точка, в которой увязывается отчетность (отчет о финансовых результатах и баланс).

Еще есть отчет о движении денежных средств — он исключительно про деньги.

Деньги не равно прибыль. Очень многие этот отчет путают с отчетом о финансовых результатах. По сути, отчет о движении денег это всего лишь одна строка баланса (денежные средства). Остаток в балансе всегда сходится с остатком денежных средств в отчете.

В момент нашей первой операции — именно факт продажи, отчет ДДС не работает. В отчет ДДС попадёт эта информация только тогда, когда покупатель нам оплатит 70 000 и будет выглядеть это так:

-

Факт самой оплаты (покупатель оплатил 70 000). Деньги поступили на расчетный счет, в балансе увеличились денежные средства компании. В отчете видно, что сейчас у нас в компании появились деньги. Эту строку баланса подтверждаем выпиской банка.

-

Закрывается дебиторская задолженность. Покупатель оплатил и он нам больше не должен! В отчете мы видим, что задолженностей со стороны покупателей у нас больше нет.

-

Остатки денежных средств в балансе и в отчете о движении денежных средств всегда совпадают.

Управленческий баланс отражает картину вашего бизнеса целостно. В отчете о финансовых результатах вы не увидите, на какую сумму у вас склад, на какую сумму основные средства, состояние задолженностей. Именно поэтому основных формы отчетности 3, одна дополняет другую.

Баланс это про общее положение дел компании, в нем же и прибыль видно. Но, для того, чтобы эту прибыль можно было разложить по статьям, проанализировать структуру доходов и расходов нужен отчет о финансовых результатах. А всеми любимый отчет о движении денежных средств не отражает прибыль компании — он отвечает за остатки и обороты денег, т.е. мы в разрезе статей ДДС можем проанализировать куда мы потратили деньги и сколько денег к нам поступило. С балансом он стыкуется в части остатков и оборотов денежных средств, они обязательно должны совпадать.

Когда бизнес растет, просто смотреть на прибыль уже недостаточно, нужно больше информации. И для принятия управленческих решений нужна информация, которая есть именно в балансе. Нам же важно понимать, что со складом? Сколько там денег заморожено? Мы эту строку баланса можем развернуть, анализ провести и определить сколько ликвидных товаров, а сколько неликвидных. Что с основными средствами, сколько денег на расчетных счетах и в кассах, хватает их для развития или кредитоваться надо? А задолженность какая, сколько дней просрочено, сколько денег нужно, чтобы её закрыть?

Это всё есть в балансе, поэтому он жизненно необходим. Иногда у собственников возникают вопросы, в отчете о финансовых результатах прибыль 5 рублей, а денег в компании 1 рубль. А где деньги? И ответ на этот вопрос также есть в балансе. Плюс ко всему, прибыль в нём и в отчете о финансовых результатах должна совпадать. Если всё совпадает и баланс достоверный, значит вы видите реальное положение дел.

Что касается моей любимой фразы «Это же управленка ТУТ….» нужно все у себя довести до логического заключения, что можно закреплять в методологии и делать на своё усмотрение, а что нельзя.

Например, закрепить то, что баланс будет примерный или не будет сходиться — нельзя. Ибо принцип его формирования никак не связан с методологическими особенностями. Нельзя взять и отменить двойную запись. Но есть вещи, которые безусловно, можно делать на своё усмотрение. Знаете, какие преимущества у управленческого баланса над бухгалтерским? Аналитика и макет отчета, вот тут мы можем разгуляться. А что если, баланс вашей компании будет таким:

Аналитика может быть любой. Например, денежные средства мы можем разбить на виды денежных средств: наличные и безналичные, можно по расчетным счетам и кассам, можно по подразделениям, по филиалам и тд. Товарные запасы также, по номенклатурным группам, по складам, по направлениям бизнеса и тд. Задолженность по интервалам, по менеджерам, по торговым подразделениям. Аналитика встраивается индивидуально в таком разрезе, в каком необходима информация для принятия управленческих решений.

Нельзя просто взять и выкинуть какую-либо хозяйственную операцию из отчетности. Не сойдётся баланс. В этом и есть смысл, а если вы какую-то часть учитываете, а какую-то выкидываете — это вообще не про достоверность отчетности.

Не сойдётся баланс — нет уверенности, что прибыль в компании считается достоверно и что активы компании в сохранности. Если прибыль в балансе и прибыль в отчете о финансовых результатах не совпадает, значит что-то идет не так.

Например, в балансе прибыль может быть 5 000, а в финрезе 10 000. Начинаем разбираться, у нас активы в части дебиторской задолженности уменьшились, мы их списали, в балансе провели, а в финрезе не учли. Так не бывает. Это у вас когда-то Вася приобрел товар, но в долг. Время идет, а Вася как не платил деньги так и не платит. Если мы эту задолженность списываем — это убытки и они обязательно должны фигурировать в двух отчетах (баланс и финансовый результат). Банкет получился за свой счет.

Не пренебрегайте балансом. Поглядывайте на красные маячки в виде точек, где стыкуется отчетность и сверяйте прибыль в балансе и прибыль в отчете о финансовых результатах. Учет нужен вам для того, чтобы компанией возможно было управлять опираясь на цифры и реальное положение дел, если уж и внедрять учет — то целостным подходом со всем набором контрольных функций.

Управленческий учет с нуля: шаг за шагом

БОЛЬШАЯ ПОДБОРКА БЕСПЛАТНЫХ МАТЕРИАЛОВ:

формы отчетов • теоретические основы • налоговое планирование • автоматизация • управление эффективностью бизнеса

9 мая 2021, Елена Позднякова

Привет всем читателям моего блога!

Эта статья написана в качестве дополнения к видео

УПРАВЛЕНЧЕСКИЙ УЧЕТ с нуля.

Здесь собраны теоретические материалы по управленческому учету, которые я рекомендую к изучению и другие полезные ссылки.

С любовью,

Елена Позднякова

P.S.: Начать лучше с видео.

Foquz —

автоматизированная система для сбора, аналитики и управления мнением клиентов

Бесплатный тариф работает без ограничений по сроку и функционалу сервиса

-

Примеры отчетов

-

Теория

-

Налоги

-

Автоматизация

-

CIMA

Управленческие отчеты: примеры

Пример структуры управленческих отчетов

Управленческий учет-Copy of 1

Пример управленческого баланса

Пример отчета о прибылях и убытках

Пример отчета об изменениях собственного капитала

Пример отчета о движении денежных средств

Пример отчета о просроченной дебиторской задолженности

Примеры расчета точки безубыточности

Пример упрощенной финансовой модели

Облачная 1С –

без затрат на покупку 1С

Попробуйте 1С в облаке: загрузка/выгрузка своих баз, резервное копирование, обновления – всё включено в тариф!

Исходные данные примера

составляем управленческую отчетность за январь 2021

-

Первая бизнес-единица: ООО Перспектива

Общий режим налогообложения (плательщик НДС и налога на прибыль), занимается торговлей дверями: межкомнатными, входными, также продает фурнитуру.

В штате 2 сотрудника: руководитель и менеджер. -

Вторая бизнес-единица: ИП Иванов

Режим налогообложения – УСН, объект доходы, ставка 6%.

В штате 2 работника, вид деятельности – установка дверей. -

Управленческие корректировки

1) В компании есть мебель и техника, которые ранее были списаны на расходы. Собственник хочет, чтобы эти объекты были отражены в управленческом учете. Цель – контроль и количественный учет, стоимость – символическая (по 100 рублей за единицу). Учет в составе основных средств, но амортизация начисляться не будет.

2) На субсчете 01.01 по просьбе учредителя учтена дополнительная стоимость основного средства 1 000 000. Учредитель решил, что эта стоимость будет списываться на управленческие расходы в течение 50 месяцев.

3) В январе 2021 года произведены прочие расходы за счет руководителя в сумме 5 000.

Скачайте данные из 1С в Гугл Таблицах!

ООО “Перспектива”, ИП Иванов, Управленческие корректировки

Пустые формы управленческой отчетности для заполнения:

Примеры заполненной управленческой отчетности в Гугл Таблицах:

Пример интерактивной бизнес-аналитики

Пример отчета, который служит основой для данной аналитики

Основы управленческого учета: теория

Какая нужна теоретическая база, чтобы свободно работать работать с управленческим балансом?

Основы бухучета и двойная запись.

Ниже полный комплект видео материалов, изучите их – и к вам придет четкое и ясное понимание этих вопросов.

Пункты 1-6 к изучению обязательны.

Бухучет с нуля для тибетского ежа. 20 минут.

Если Вы – НЕ БУХГАЛТЕР и Вам пришлось столкнуться с бухгалтерским учетом… возможно, Вы ничего не понимаете, злитесь и раздражены, все очень сложно и Вы не знаете, что делать дальше… ПРЕКРАСНО!!! Вы пришли по адресу, сейчас очень кратко все объясню специально для Вас: для НЕ БУХГАЛТЕРА!!!

Баланс, актив, пассив, двойная запись, план счетов, законодательство о бухучете, и, что самое главное, КАК С НИМ РАЗБИРАТЬСЯ.

Простая логика двойной записи. 40 минут

Принято считать, что термин ДВОЙНАЯ ЗАПИСЬ сугубо профессиональный и бухгалтерский: это способ ведения бухгалтерского учета

Но в этом ролике я показала двойную запись без привязки к бухгалтерскому учету.

Потому что двойная запись может использоваться для целей любого учета, объектом которого выступает имущество: и для учета личного имущества одного человека, для учета имущества семьи, и для управленческого учета имущества организации.

Я постаралась уйти от бухгалтерской терминологии настолько, насколько это возможно в рамках данной темы и показала в целом логику двойной записи, как логику стройной и удобной учетной системы.

Научный подход к домашней бухгалтерии: двойная запись для учета личных финансов. 50 минут

Подходы собственника бизнеса к организации управленческого учета очень похожи на подходы обычного человека к организации учета своих личных финансов. Часто учет личных финансов начинают вести методом обычных записей в записной книжке или в файле. При этом какие-то факты фиксируются, но общая картина не видна. Возникает перегрузка информацией и деталями. В итоге, получается, что все данные внесли, а на что смотреть – совершенно не понятно.

А уж если происходит перерыв в ведении такого учета, то нить совсем теряется и человек уже не знает, с какой стороны к этому учету теперь подходить. Учет личных финансов на этом этапе часто бросают.

На самом деле суть проблемы заключается в следующем. Ведется учет ИМУЩЕСТВА, а тот, кто его ведет, не знаком с принципом ДВОЙНОЙ ЗАПИСИ и не понимает его логику.

А принцип двойной записи помог бы решить все возникающие проблемы.

Метод дает целостную картину в любой момент времени. При этом можно придумывать свои правила, не нарушающие главный принцип. И плюс в том, что можно часть учета пропустить и не восстанавливать, а продолжить учет в любой точке.

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ + ПРАКТИКА ]

Большой интерактивный урок с практическими заданиями и проверочными тестами. Вся теория включена. Мы решаем задачу “38 БУХГАЛТЕРСКИХ ПРОВОДОК (план счетов Российский)”. После этого урока будете понимать все проводки на 100%, от вас требуется только внимание и полное погружение. Работаем вместе в программе 1С (если нет своей программы, даю ссылку на бесплатную демоверсию). После первой части – БЛИЦ-ОПРОС, в конце простые и сложные проверочные ТЕСТЫ.

Итак вся теория составляет 6 часов 20 минут.

Наверное, на изучение потребуется не меньше недели. Но это еще не всё.

Теперь переходим к тому, как перенести эти бухгалтерские знания на управленческий учет (+ 2 часа 15 минут).

Как составить управленческий баланс с нуля: красивое решение вечной проблемы финансового директора. 45 минут

В этом видео разбираем методику составления управленческой отчетности на примере конкретной задачи. Вы можете попробовать сначала сами составить управленческий баланс, а потом посмотреть разбор.

Управленческий отчет с нуля по обороткам из 1С ( БОЛЬШОЙ МАСТЕР-КЛАСС). 1 час 30 минут

Вы легко сможете применить данный алгоритм для составления управленческой отчетности по ЛЮБОЙ своей компании, потому что в качестве исходника я взяла ВСЕГО ОДИН ТИПОВОЙ ОТЧЕТ из бухгалтерской программы 1С: ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ по всем счетам.

Это универсальный подход, который подойдет для любой компании и любой ситуации.

Опять же, здесь задача, можно попробовать решить ее самостоятельно, а потом смотреть разбор.

Не обязательно к изучению,

но может пригодиться.

У тех, кто подошел очень серьезно к изучению теории, могли остаться такие вопросы:

Что такое резервы и зачем они?

Как работает ПБУ 18?

Два видео ниже дадут ответы на эти вопросы:

Еще к вопросу об управленческом учете:

Как учесть управленческие корректировки по методу двойной записи

Из главного видео к данной статье.

Налоговое планирование

Умение планировать налоги – обязательный навык для ведения управленческого учета. Ниже приведена статья-справочник налоговых режимов и дополнительные видеоролики с понятными инструкциями по налогам.

Точка безубыточности: задача и разбор теории.

Из серии “Задачи для главбуха на собеседовании”.

Тема: точка безубыточности и упрощенная система налогообложения.

Выгодно ли импортеру быть плательщиком НДС? Разбор за 10 минут

Многие ошибочно полагают, что импортеру выгодно быть плательщиком НДС и применять общий налоговый режим, чтобы вернуть ввозной НДС, который уплачен на таможне. На самом деле это не всегда так. В частности, если конечные покупатели на спецрежимах (без НДС), то и импортеру быть на ОСН не выгодно, а выгодно применять спецрежим – даже если он ПРИМЕТ ВЕСЬ ВВОЗНОЙ НДС НА СВОИ ЗАТРАТЫ! В видео приведен простой и наглядный расчет.

НДС: большой разбор

Суть НДС и всестороннее рассмотрение вопроса для предпринимателей простым языком, со ссылками на законодательство.

Как считать НДС и налог на прибыль

Разбор задачи 2020.

Лучшее объяснение на понятном языке

Расчет НДС. Задача

Подробный разбор задачи:

Ниже представлены оборотно-сальдовые ведомости по счетам бухгалтерского учета компании-плательщика НДС за 2 квартал 2019.

На основании этих данных рассчитайте сумму НДС к уплате (или возмещению) за 2 квартал 2019

НДС в точке безубыточности: разбор задачи

Если Вы понимаете, как рассчитать НДС в точке безубыточности, то вы сможете за пару секунд определить планируемую нагрузку по НДС для любой компании. А также будете чувствовать себя уверенно в налоговом планировании при построении бизнес-плана любого уровня сложности.

????Почему такой большой НДС????? ЧЕК-ЛИСТ ✔️для проверки руководителю и бухгалтеру

Этот вопрос обычно возникает в ПОСЛЕДНИЙ ДЕНЬ, установленный для сдачи отчетности по НДС, когда время поджимает. НДС за квартал начислен – нужно платить, нужно сдавать декларацию… Но почему такая большая сумма?

Автоматизация в управленческом учете

Пример структуры информационной системы предприятия

три контура учета: оперативный учет, управленческие отчеты, бизнес-аналитика в режиме реального времени

Управленческий учет-Copy of 2

Бухгалтерская программа 1С

1C – программа для ведения бухгалтерии. Наверняка, многие ведут учет именно в ней. Большинство данных можно забрать из 1С.

Какие здесь есть инструменты автоматизации и что обязательно нужно знать в 1С.

Стандартные бухгалтерские отчеты: ОСВ, анализ счета, анализ субконто.

! Полезный навык.

В стандартной ОСВ по счету можно вывести дополнительные поля и преобразовать таблицу с иерархией в плоскую.

Вот, к примеру, стандартный отчет о дебиторской задолженности покупателей на 1 февраля 2021 года (оборотно-сальдовая ведомость по счету 62):

А вот так выглядит этот же отчет, но с другими настройками (и с дополнительными полями):

В отчет выведены дополнительные поля: дата отгрузки, срок оплаты по договору, контрагент и номер договора. Таким образом, отчет подготовлен для дальнейшей обработки в электронных таблицах: расчета числа дней просрочки по каждой отгрузке.

Если вы не знали о таких возможностях, ниже привожу скрины настроек:

Полезный инструмент – универсальный отчет. В этом конструкторе можно сделать ЛЮБОЙ отчет. Главное – найти полные настройки!

Полезные отчеты в разделе “Руководителю”:

А еще есть очень полезные вещи в меню “Сервис и настройки”

Электронные таблицы: Excel, Google Sheets

-

Бесплатный сервис для работы с электронными таблицами (аналог Excel)

-

Бесплатное облачное хранилище на 15 Гб

-

Бесплатная платформа для программирования и автоматизации Гугл Таблиц

Google Apps Script на русском

Например, Tableau, Power BI, Google Data Studio и другие…

-

Бесплатный сервис для публикации интерактивной аналитики (только общедоступные отчеты). Есть платная версия Tableau для коммерческого использования

Пример интерактивной бизнес-аналитики

в сервисе Tableau Public

Видео “Работа в Tableau 1. Создаём дашборд за 15 минут”, как сделать такой отчет, с канала Intellik.

Набор данных Sample Superstore для тренировки можно скачать здесь.

Набор данных Sample Superstore для тренировки можно скачать здесь.

-

Программное обеспечение для создания бизнес-аналитики (бесплатный тариф не распространяется на публикацию отчетов в сети Интернет)

Статья (автор я), в которой подробно описана технология работы Power BI. Обратите внимание, что, к сожалению, в 2021 году на бесплатном тарифе нельзя публиковать общедоступные отчеты в сети Интернет.

-

Бесплатный сервис для бизнес-аналитики и построения интерактивных отчетов

Онлайн-сервисы и программы для ведения управленческого учета

Например, ПланФакт, Финансист, ФинТабло, 1С: Управляющий, Adesk и другие…

Рекомендации по выбору:

1) Убедитесь, что в сервисе есть отчет “Управленческий баланс”

2) Убедитесь, что сервис поддерживает загрузку данных из ваших бухгалтерских программ

3) За время бесплатного тестового периода продублируйте в сервисе и вручную (в электронных таблицах) составление управленческой отчетности (баланс, ОПУ, изменения СК) за последний период и убедитесь, что отчетность составляется корректно.

Для тех, у кого производство (и оно не настроено) – приведенные ниже материалы обязательны к прочтению и просмотру:

Производство в 1С с нуля

Для тех, кто в производстве полный ноль, начните с этого ролика

Управление эффективностью бизнеса

Принятие управленческих решений – это интересная и очень логичная наука, но

иногда наиболее выгодное решение для компании кажется неочевидным

без специальной подготовки.

Комплексно такие знания можно получить, обучаясь по программам международных институтов, например:

- квалификация MBA для руководителя (в настоящее время в мире действует большое количество учебных организаций, которые присваивают выпускникам эту степень);

- диплом “Финансы и управление бизнесом” на русском языке от ACCA, Великобритания.

- диплом “Управление эффективностью бизнеса” от CIMA, Великобритания.

Рекомендую из личного опыта программу по управлению эффективностью бизнеса от института CIMA, Великобритания:

В 2017 году Михаил Юрьевич Кузьмин разместил на своем youtube канале в открытом доступе записи всех занятий планомерной группы CIMA за 2016 год, более 75 часов онлайн-лекций.

Почему он это сделал? Ответ в видео:

Публикация этих записей стала для меня приятным сюрпризом, потому что я училась именно в этой группе!

Когда записи появились в открытом доступе, чтобы внести посильный вклад,

я добавила названия тем и сделала якорные ссылки на начало каждой темы (статья с темами и ссылками размещена в vk):

Что еще интересного в курсе CIMA?

из личных рекомендаций

В процессе изучения курса CIMA я попутно сделала для себя много удивительных открытий, которыми тоже хочу поделиться.

Ниже я приведу дополнительные материалы к различным темам из курса CIMA.

Дополнительный материал к теме “ТЕОРИЯ ОГРАНИЧЕНИЙ” [ЦЕЛЬ]

“

Каждый, кто считает себя руководителем, должен срочно купить эту книгу и как можно быстрее прочесть! Если на вашем предприятии кроме Вас, ее больше никто не читал, ваше продвижение к вершине карьерной лестницы резко ускорится.

Рецензия на книгу “Цель” Голдратта, которой Вы зачитаетесь прямо сейчас …

Цель

Подборка лучших сцен из книги с комментариями

Про другие книги Голдратта…

Что такого необычного сделал директор завода Алекс Рого в книге “Цель”? Он посмотрел на вещи нестандартно и сделал то, что никто до него не делал, и, в итоге: переворот в производстве и научное открытие.

А потом пошло-поехало… Как в сказке про Иванушку Дурачка. Ты смог сделать невозможное? Держи новую задачу. В первой книге поставил на ноги завод, а во второй, изволь, сделай прибыльным весь убыточный холдинг. Справился? Справился.

Вторая книга, кстати, не менее интересна, чем первая.

То, что произошло во 2-й книге, повергло в шок даже меня, фаната Голдратта и теории ограничений. Поставлена задача, которая точно не имеет решения… Или все-таки имеет? Вторая книга снова сломает наше представление о бизнесе, а заодно и о мышлении. Будете читать – не пожалеете.

Ах да! а еще Голдратт преподавал на курсе MBA, и пока преподавал, разработал революционный метод управления проектами. Круче, чем scrum и agile. Об этом подробно и интересно описано в книге “Критическая цепь”.

Список книг Элияху Голдратта, изданных на русском языке:

- «Цель»

- «Цель-2. Дело не в везении»

- «Цель-3. Необходимо, но не достаточно»

- «Критическая Цепь» — теория ограничений для управления проектами

- «Синдром стога сена» — ТОС и внедрение ERP (опубликована частично)

- «Я так и знал! Теория ограничений для розничной торговли»

- «Выбор»

Дополнительный материал к теме “Бюджетирование и бюджетный контроль” [УНИКАЛЬНАЯ КНИГА]

Безбюджетное управление – это реально?

Бюджетирование лежит в основе управления практически всех крупных компаний в мире. За долгие годы существования оно превратилось в долгую, дорогостоящую и малополезную процедуру — своеобразный контракт с заданными результатами работы. Но мало у кого хватает решимости отказаться от бюджетирования.

У авторов этой книги, которую я привожу ниже, решимости хватило. Они изложили стройную альтернативную концепцию управления – БЕЗ БЮДЖЕТА!

Бюджетирование, каким мы его не знаем. Управление за рамками бюджетов

Джереми Хоуп. Робин Фрейзер

Книга опубликована издательством гарвардской бизнес школы, 2003, Бостон, Массачусетс .

Публикация на русском языке: Издательство “Вершина”, 2005, Москва

К сожалению, эту книгу сложно купить, но информация, которую она содержит, стоит того, чтобы “достать” книгу любыми путями.

Дополнительный материал к теме “Принятие краткоскочных решений” [СТАТЬЯ-ИНСТРУКЦИЯ]

Разбираем “внутреннюю кухню” симплекс-метода: как применять линейное программирования для поиска «оптимальных» решений.

Понравилась статья?

Поделитесь в соцсетях:

Подпишитесь на обновления, чтобы первыми узнавать о публикации новых статей

Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2022 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период.

ВНИМАНИЕ!C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее о правилах представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности были обновлены.

Несмотря на то, что актуальная для РФ форма 2022 г. бухгалтерского баланса – скачать бесплатно бланк можно будет далее прямо из статьи – заполняется данными на вполне конкретные даты, сопоставление этих данных отражает их динамику во времени.

Грамотное прочтение формы бухгалтерского баланса 2022 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2022 года, так же как и бухгалтерский баланс за 2021 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2022 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2022 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2022 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС. Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно.

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Формы, в которых возможно формирование бухгалтерского баланса

Для представления в качестве официальной отчетности бухгалтерский баланс имеет определенную форму. Для внутренних потребностей организации он может иметь множество модификаций в зависимости от назначения и от вида данных для его составления:

- данные могут браться либо на определенные даты (сальдовый баланс), либо по оборотам за период (оборотный баланс);

- исходные данные могут быть либо только учетными, либо только инвентарными, либо учетными, которые подтверждены результатами инвентаризации;

- данные могут учитываться либо с включением регулирующих статей (амортизация, резервы, наценка), либо с без них;

- баланс может составляться применительно только к одному из видов деятельности предприятия;

- баланс может иметь либо полную, либо сокращенную (упрощенную) форму;

- баланс может составляться в форме равенства между активами и суммой капитала и обязательств, а может иметь форму равенства между капиталом и разностью между активами и обязательствами;

- баланс может делаться как по одной организации, так и включать данные по нескольким предприятиям (сводные и консолидируемые бухгалтерские балансы);

- применительно к событию могут иметь место вступительный, ликвидационный, разделительный, объединительный балансы;

- баланс может быть предварительным, прогнозным, промежуточным, окончательным.

И это далеко не полный список возможных вариантов составления бухгалтерского баланса для решения организацией своих внутренних задач. Однако, основополагающие подходы к заполнению этой формы сохраняются вне зависимости от способа отражения в ней исходных данных.

Образец баланса в новой редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Скачать бесплатно образец в КонсультантПлюс

Как составить бухгалтерский баланс – 2022 для ИФНС: правила и техника

Рекомендованные формы отчетности для представления в ИФНС утверждены приказом Минфина РФ от 02.07.2010 № 66н. С 2019 года применяется форма баланса в редакции приказа Минфина от 19.04.2019 № 61н.

Нововведения в ней были таковы:

- единицей измерения стали тысячи рублей, заполнять отчетность в миллионах нельзя;

- ОКВЭД заменен на ОКВЭД2;

- введена строка для указания, подлежит отчетность обязательному аудиту или нет. Если да, нужно будет указывать седения об аудиторе.

Полная форма баланса содержит весь перечень статей, которые рекомендуется выделять в соответствующих разделах баланса. Однако предприятие может исключать из этого отчета статьи, для заполнения которых у него нет данных, и, наоборот, включать в него дополнительные статьи, если это увеличит достоверность составляемой отчетности.

Полная форма имеет графу для отражения примечаний к каждой статье. Предприятие само решает, нужно ли ему использовать эту графу. Очевидно, что она становится необходимой при любом отклонении от стандартной рекомендованной формы бланка.

В сокращенной (упрощенной) форме, которую могут применять некоторые юрлица, удовлетворяющие определенным требованиям, если они сочтут возможным представление отчетности в упрощенном виде, разделение на разделы и графа для примечаний отсутствуют, а статьи объединены с целью укрупнения показателей.

О том, каким юрлицам доступно создание бухотчетности в упрощенной форме, читайте здесь.

Как заполнять бухгалтерский баланс? Основные правила, регламентирующие порядок составления бухгалтерского баланса 2022 года для целей официальной отчетности, содержатся в ПБУ 4/99, утвержденном приказом Минфина РФ от 06.07.1999 № 43н. Они сводятся к следующему:

- источником информации для составления бухгалтерского баланса служат данные бухгалтерского учета;

- учетные данные должны быть сформированы по правилам действующих ПБУ и в соответствии с принятой на предприятии учетной политикой;

Об особенностях учетной политики при применении УСН читайте в статье «Порядок ведения бухгалтерского учета при УСН».

- учетные данные должны отвечать требованиям полноты и достоверности;

- предприятие, имеющее филиалы, составляет единый баланс по организации;

- данные, отражаемые в балансе, должны быть нейтральны и коррелировать с данными предшествующих периодов;

- выделение статей в разделах баланса осуществляется по принципу существенности;

- отчетным периодом для бухгалтерского баланса является календарный год;

- активы и обязательства, отражаемые в балансе, должны подразделяться на краткосрочные и долгосрочные (существующие менее и более 12 месяцев соответственно);

- зачет между статьями активов и пассивов не делается, если он не предусмотрен ПБУ;

- имущество оценивается по «чистой» стоимости (за вычетом регулирующих статей);

- учетные данные годового отчета должны быть подтверждены инвентаризацией.

В каких случаях допускается отклонение от вышеупомянутых правил, предусмотренных ПБУ 4/99, узнайте в экспертном мнении КонсультантПлюс, получив пробный доступ к системе бесплатно.

Что значит аббревиатура ТЗР (расшифровка) и прочие

Далее в статье часто будут упоминаться аббревиатуры, которые часто используются в бухучете. Но новички могут испытывать трудности с их расшифровкой, поэтому мы приведем полное название таких сокращений:

- ТЗР — транспортно-заготовительные расходы.

- ОС — основные средства.

- НИОКР — научно-исследовательские и опытно-конструкторские работы.

- НМА — нематериальные активы.

- НЗП — незавершенное производство.

- РБП — расходы будущих периодов.

- ТМЦ — товарно-материальные ценности.

- ФСС — фонд социального страхования.

Общие правила заполнения бухбаланса

Заполнение бухгалтерского баланса происходит на основании информации об остатках на счетах бухучета на отчетную дату. Эти остатки отражаются в балансе в соответствии с задачами, поставленными перед конкретным отчетом.

Как сделать бухгалтерский баланс – пошаговая инструкция с примерами будет дана ниже. В отношении данных о финансовом результате (нераспределенная прибыль/непокрытый убыток) текущий бухгалтерский баланс составляется, как правило, с включением в отчетный период полного числа месяцев года, за который он формируется. Это обусловлено фактом общепринятого помесячного закрытия счетов учета финансовых результатов.

Разделение активов и обязательств на долгосрочные и краткосрочные предусмотрено структурой бухгалтерского баланса. В его активе для этого выделено 2 раздела: внеоборотные активы (долгосрочные) и оборотные активы (краткосрочные). Пассив подразделяется на три раздела, два из которых представляют собой разделы по обязательствам, разделенные по времени обращения (долгосрочные и краткосрочные). В третьем разделе пассива отражаются данные о собственном капитале, занимающие особое положение в структуре бухгалтерского баланса.